Возмещение НДС — как вернуть НДС ООО и ИП на ОСНО в 2018 году

Разберемся, что такое возмещение НДС и как осуществить возврат налога на добавленную стоимость юридическим лицам и индивидуальным предпринимателям, применяющим общую систему налогообложения.

По итогам каждого отчетного периода (квартала) ИП и организации на ОСНО обязаны сдавать декларации по НДС. В декларации налогоплательщик указывает:

- сумму НДС, подлежащую уплате в бюджет, если сумма налога от реализации оказалась выше «входного» НДС.

ООО «Сталь» реализовало товаров на сумму 1 650 000 руб. (в том числе НДС 251 695 руб.), и закупила материалов на 550 000 руб. (в том числе НДС 83 898 руб.). НДС к уплате в бюджет составит 167 797 руб. (251 695 – 83 898).

- сумму НДС, подлежащую возмещению из бюджета, если сумма «входного» НДС оказалась выше НДС от реализации.

ООО «Сталь» реализовало товаров на сумму 820 000 руб. (в том числе НДС 125 085 руб.), а товаров закупила на сумму 1 450 000 руб. (в том числе НДС 221 186 руб.) Сумма налога, подлежащая возврату из бюджета, составит 96 101 руб.

Примечание: важно не путать понятия «налоговый вычет по НДС» и «НДС к возмещению», это два абсолютно разных понятия. Налоговым вычетом называют налог, уплаченный при приобретении товаров, а НДС к возмещению – разницу между НДС от реализации и «входным НДС», подлежащую возврату из бюджета.

Учитывая изложенное, право на возмещение (возврат) из бюджета налога на добавленную стоимость возникает в случае, когда «входной» НДС превышает НДС от реализации. Такая ситуация может возникнуть также если налогоплательщик использует разные ставки налога при реализации и приобретении товаров (работ и услуг). Например, реализует товар по ставке 0% или 10%, а приобретает по основной – 18%.

Кто имеет право на возмещение НДС

Право на возврат налога на добавленную стоимость имеют только плательщики этого налога, то есть ИП и организации, применяющие общую систему налогообложения. Предприниматели и компании на спецрежимах (ЕНВД, ПСНО, УСНО или ЕСХН) не имеют права на возврат налога.

Примечание: если ИП или организация выставила контрагенту счет-фактуру с выделенной суммой НДС, она обязана будет уплатить полученную от покупателя сумму налога в бюджет, но возместить ее из бюджета она не сможет.

Условия возмещения НДС из бюджета

Право на возмещение НДС у плательщиков данного налога возникает при соблюдении следующих обязательных условий:

- Документальное подтверждение (наличие первичных документов в том числе счетов-фактур, подтверждающих произведенные операции);

- Реальность сделки и ее направленность получение прибыли в рамках предпринимательской деятельности;

- Оприходование товаров, работ или услуг;

- Добросовестность всех участников сделки, включая контрагентов второго и третьего звена.

Примечание: несоблюдение хотя бы одного из указанных выше условий повлечет отказ в возврате налога из бюджета.

Порядок возмещения налога на добавленную стоимость

Порядок и особенности возврата из бюджета налога на добавленную стоимость регламентируются ст. 176 НК РФ.

Примечание: обратите внимание, что возмещение НДС — это право налогоплательщика, которое он должен подтвердить. По этой причине налоговый орган не может самостоятельно произвести возврат НДС из бюджета.

Всего существует два способа возврата НДС из бюджета:

Данный порядок применяется теми налогоплательщиками, которые не имеют права на заявительный (ускоренный) порядок возмещения налога.

Применяется отдельными категориями налогоплательщиков, при соблюдении ряда обязательных условий.

Основным отличием заявительного порядка от общего является возврат налога до окончания камеральной проверки.

Источник: https://BiznesZakon.ru/nalogooblozhenie/vozmeschenie-nds-vozvrat-naloga

Возмещение НДС из бюджета в 2018 году

В случае если сумма налоговых вычетов («входного» НДС) превысила сумму НДС от реализации, разница подлежит возмещению из бюджета.

Обратите внимание, возместить НДС могут только плательщики данного налога. Организации и ИП, применяющие специальные налоговые режимы (УСН, ЕНВД, ЕСХН, ПСН), в случае выставления счет – фактуры с выделенной суммой НДС, обязаны уплатить налог в бюджет, но права на возмещение не имеют.

Порядок возмещения НДС

НДС может быть заявлен к возмещению в общем и заявительном порядке.

Общий порядок возмещения НДC

Данный порядок применяется всеми налогоплательщиками, кроме тех, что имеют право на возмещение НДС в ускоренном порядке. Возмещение налога данным способом происходит после окончания камеральной налоговой проверки, проводимой ИФНС в течение 3-х месяцев с даты получения декларации.

Алгоритм возмещения НДС в общем порядке

Процесс возмещения НДС в общем порядке состоит из следующих этапов:

1.Подача в ИФНС декларации по НДС, в которой налог заявлен к возмещению из бюджета.2.Камеральная налоговая проверка декларации (3 месяца с даты получения декларации).3.Вынесение решения о возмещении (если ИФНС не нашла обстоятельств, препятствующих возмещению налога) – в течение 7 дней, с даты окончания камеральной проверки.3.1Вынесение акта камеральной налоговой проверки (если в ходе проверки выявлены нарушения) – в течение 10 дней с даты окончания проверки.3.2Обжалование акта камеральной проверки в порядке досудебного урегулирования споров.3.3Вынесение решения о привлечении (отказе в привлечении) к налоговой ответственности и решения о возмещении (отказе в возмещении полностью или частично) НДС.3.4Обжалование решения в вышестоящем налоговом органе в порядке досудебного аудита.3.5Вынесение решения вышестоящим налоговым органом.4.Направление решения о возмещении налогоплательщику – в течение 5 дней с даты его вынесения.5.Получение денежных средств на расчетный счет (отражение в карточки лицевого счета, при зачете в счет будущих платежей).

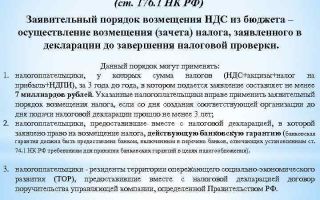

Заявительный порядок возмещения НДС

Суть данного способа состоит в возмещении НДС до начала камеральной налоговой проверки.

Воспользоваться правом на ускоренное возмещение НДС могут следующие категории налогоплательщиков:

- Организации, уплатившие за три последних года обязательные платежи (НДС, налог на добычу полезных ископаемых, налог на прибыль и акцизы) в сумме более 7 млрд. рублей – если НДС возмещается за налоговые периоды, начиная с 1 квартала 2016 года.

- Организации, уплатившие за три последних года обязательные платежи (НДС, налог на добычу полезных ископаемых, налог на прибыль и акцизы) в сумме более 10 млрд. рублей – если возмещение происходит по налоговым периодам, предшествующих 1 кварталу 2016 года.

- Резиденты территорий опережающего социально-экономического развития при предоставлении договора поручительства управляющей компании.

- Резиденты свободного порта Владивосток при предоставлении договора поручительства.

- Налогоплательщики, предоставившие в ИФНС банковскую гарантию.

Банковская гарантия

Банковская гарантия – договор поручительства банка за налогоплательщика перед налоговым органом. По данному документу банк поручается перед ИФНС возместить в бюджет сумму НДС, которую получил налогоплательщик, если ИФНС по итогам проверки признает такое возмещение необоснованным.

Указанный документ должен отвечать ряду требований:

- Банк, выдавший гарантию, должен входить в специально утвержденный перечень (размещенный на сайте МинФина РФ в свободном доступе).

- Гарантия должна быть безотзывной и непередаваемой.

- Срок действия документа – не менее 8 месяцев с даты представления декларации в ИФНС.

- Сумма по банковской гарантии должна полностью покрывать сумму НДС, заявляемую к возмещению из бюджета.

Алгоритм возмещения НДС в заявительном порядке

Процесс возмещения НДС в заявительном порядке состоит из следующих этапов:

- Подача в ИФНС декларации по НДС (где налог заявлен к возмещению из бюджета) и банковской гарантии.

- Направление в ИФНС заявления о применении заявительного порядка возмещения НДС не позднее 5 дней с даты представления декларации (если оно не было приложено к декларации).

- Вынесение решения о возмещении (отказе в возмещении) НДС не позднее 5 дней с даты получения заявления от налогоплательщика.

- Направление решения налогоплательщику – в срок не позднее 5 дней с даты его вынесения.

- Получение денежных средств на банковский счет – не позднее 6 дней с даты вынесения решения.

В целях сокращения контрольных мероприятий и объема представляемых документов при подтверждении ставки 0% (при осуществлении внешнеэкономической деятельности) налогоплательщиками дополнительно вносятся сведения в программу «Возмещение НДС: Налогоплательщик» (ПИК НДС) при подаче налоговой декларации на возмещение НДС.

Обратите внимание, отказать в приеме налоговой декларации при непредставлении сведений в электронном виде (сформированных в программе ПИК НДС) ИФНС не может. Об этом прямо высказалась ФНС в своем письме от 6 марта 2015 г. N ЕД-4-15/3682.

Способы возмещения НДС

Сумма НДС, подлежащая возмещению из бюджета и подтвержденная ИФНС, может быть:

- зачтена в счет погашения имеющейся задолженности по НДС и иным федеральным налогам.

- зачтена в счет будущих платежей по НДС и иным федеральным налогам.

- перечислена на счет налогоплательщика.

Примечание: если у налогоплательщика есть задолженность по федеральным налогам, то ИФНС самостоятельно произведет зачет подтвержденной суммы НДС, а разницу вернет на расчетный счет или зачтет в счет будущих платежей (по выбору налогоплательщика).

Заявление на возврат (зачет) налога

Заявление на возврат (зачет) НДС может быть направлено в ИФНС в письменной форме или в электронном виде по ТКС (телекоммуникационным каналам связи) с ЭЦП (электронно-цифровой подписью).

Обратите внимание, бланка определенной формы данное заявление не имеет и может быть составлено в произвольной форме.

Образец заполнения заявления о возмещении НДС путем возврата на расчетный счет (скачать образец).

Образец заполнения заявления о возмещении НДС путем зачета в счет будущих платежей (скачать образец).

Источник: https://www.malyi-biznes.ru/sistemy/osno/nds/vozmeshenie/

Новшества-2010: кто и как сможет применять заявительный порядок возмещения НДС

Начиная с отчетности за I квартал 2010 года, будет действовать новый заявительный порядок возмещения НДС, благодаря которому появится возможность вернуть (зачесть) налог еще до завершения камеральной проверки.

В этом заключается суть самого важного изменения из тех, что были внесены недавно в главу 21 «Налог на добавленную стоимость» НК РФ.

О том, какие налогоплательщики смогут воспользоваться ускоренным порядком возмещения налога, и как реализовать это новое право, рассказывает Альбина Островская, ведущий налоговый консультант консалтинговой компании «Такс Оптима».

По общим правилам налогоплательщик может вернуть или зачесть НДС, заявленный к возмещению, после окончания камеральной проверки, которая длится три месяца со дня представления декларации.

Зачастую на практике этот срок затягивается, и решение о возмещении налога компании получают со значительной задержкой (подробнее об этом читайте в статье «Камеральная проверка декларации по НДС:последствия принятия решения о возмещении налога»).

С этого года некоторые категории налогоплательщиков смогут вернуть НДС до окончания камеральной проверки. А именно: в течение нескольких дней после представления декларации. Соответствующие изменения предусмотрены Федеральным законом от 17.12.

09 № 318-ФЗ. Этот закон дополнил Налоговый кодекс РФ новой статьей 176.1 «Заявительный порядок возмещения налога».

Положения этой статьи определяют правила возмещения НДС по декларациям, представленным за налоговые периоды, начиная с первого квартала 2010 года.

На кого распространяется новый порядок

Для начала рассмотрим, кто и при каких условиях сможет воспользоваться ускоренным порядком возмещения НДС. В пункте 2 статьи 176.1 НК РФ выделяются две категории налогоплательщиков.

В первую очередь, на ускоренное возмещение НДС могут рассчитывать крупнейшие компании, перечисляющие в бюджет значительные суммы налогов. Речь идет об организациях, которые за три календарных года уплатили в совокупности 10 млрд. руб.

налогов, а именно: НДС, налог на прибыль, НДПИ (если они платят этот налог), акцизы (если они являются плательщиками акцизов).

В эту сумму не включается НДС, уплаченный в связи с импортом товаров, а также налоги, перечисленные организацией в качестве налогового агента.

Поскольку получение права на заявительный порядок зависит от налоговой нагрузки за последние три года, воспользоваться этим правом не могут вновь созданные организации. В подпункте 1 пункта 2 статьи 176.1 НК РФ четко сказано, что применить ускоренный порядок возмещения налога можно в том случае, если со дня создания организации до дня подачи декларации по НДС прошло не менее трех лет.

Все остальные налогоплательщики смогут воспользоваться новым порядок только при условии, что вместе с декларацией по НДС они представят в инспекцию банковскую гарантию. Эта гарантия должна содержать обязательство банка уплатить за компанию НДС в случае, если впоследствии инспекция отменит (полностью или частично) решение о возмещении суммы налога, принятое в ускоренном порядке.

Статья 176.1 НК РФ устанавливает определенные требования не только к форме банковской гарантии, но и к банкам, которые могут ее выдавать.

На основании сведений, полученных от ЦБ РФ, Минфин России будет вести перечень таких кредитных организаций (предполагается размещать его на сайте финансового ведомства). Условия, при соблюдении которых банк может попасть в этот перечень, следующие (п. 4 ст. 176.

1 НК РФ): 1) наличие лицензии на осуществление банковских операций, выданной ЦБ РФ, и осуществление банковской деятельности в течение не менее пяти лет; 2) наличие уставного капитала банка в размере не менее 500 млн. руб.; 3) наличие собственных средств (капитала) банка в размере не менее 1 млрд. руб.

; 4) соблюдение обязательных нормативов, предусмотренных Федеральным законом от 10.07.02 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», на все отчетные даты в течение последних шести месяцев;

Источник: https://www.buhonline.ru/pub/comments/2010/1/2738

Особенности порядка возмещения НДС

Порядок возмещения НДС отличается в зависимости от применяемых в ходе сделки ставок налога. При ставке 10 или 18% следует руководствоваться ст. 176 НК РФ, а когда возникает право на использование ставки 0%, нужно обратиться к ст. 165 НК РФ. Наша статья поможет читателям разобраться во всех нюансах возмещения налога из бюджета.

Общие правила возмещения налога

Варианты реализации права на возмещение

Сроки возмещения НДС

Сроки для стандартного порядка возврата

Период получения возврата в заявительном порядке

Пеня, уплачиваемая налоговыми органами за несвоевременный возврат

Механизм оспаривания

Последовательность получения возмещения

Требования к отражению в учетных регистрах

Заявительный порядок возмещения НДС

Общие правила возмещения налога

Для фирм, не имеющих зарубежных договоров и не осуществляющих операции за пределами России, существуют определенные правила возмещения НДС. Компании, осуществляющие внешнеторговую деятельность, поставлены в более жесткие условия, так как на них ложится бремя обоснования своего права на применение льготной ставки.

Несмотря на схожесть порядка оформления, в зависимости от продолжительности периода, в течение которого можно получить возмещение, различают два варианта его реализации:

Основное условие для получения части НДС обратно — превышение суммы законных вычетов над начисленной суммой налогов. Сам смысл описываемого процесса состоит в возврате части НДС, ранее уплаченного продавцу активов вместе их стоимостью. Особенность этой операции в том, что сумма перечисляется контрагенту из бюджета.

Предпосылками для осуществления процедуры возмещения могут стать:

- Внешнеторговые сделки, в силу того, что они освобождены от обложения НДС, но при покупке материалов, работ и услуг у других отечественных компаний налог уплачивается поставщикам.

- Деятельность, подпадающая под ставку 10%, при этом все покупки, связанные с такой деятельностью, облагаются налогом по ставке 18%.

- Объем реализации в ценовом выражении ниже суммы расходов, связанных с деятельностью. Подобная ситуация может быть связана как с хронической убыточностью компании, так и с внезапным падением спроса ввиду появления сильного конкурента на рынке или падения доходов населения.

- Истечение периода, отведенного для реализации продукции в связи с ее сроками хранения.

Варианты реализации права на возмещение

Возмещение НДС может быть осуществлено в следующих вариантах:

- Автоматический зачет суммы переплаты в счет имеющихся долгов перед бюджетом налоговыми органами на основе п. 4 ст. 176 НК РФ. Возможно также закрытие подобным способом долгов по пеням, штрафам.

Источник: https://buhnk.ru/nds/osobennosti-poryadka-vozmeshheniya-nds/

Возмещение НДС

По итогам квартала в декларации по НДС сумма вычетов может превысить величину исчисленного налога, в этом случае речь идет про возмещение НДС.

В статье вы найдете все про возмещение НДС, начиная с момента подачи декларации, прохождения камеральной проверки и всех связанных с этим процедур. А также про дальнейшие действия компании вплоть до возмещения НДС на расчетный счет.

Чтобы быстрее найти ответ на свой вопрос, используйте рубрикатор:

В каком случае можно возместить ндс

Случается, сумма налоговых вычетов в декларации по НДС по итогам налогового периода получается больше, чем сумма исчисленного налога. В этой ситуации компания имеет право на возмещение НДС.

В декларации для отражения возмещения НДС есть специальная строка — строка 050 в Разделе 1 налоговой декларации по НДС.

Как бухгалтеру работать по новым правилам? С 2017 года вступает в силу рекордное количество поправок.

В журнале «Российский налоговый курьер» мы опубликуем большую таблицу изменений и советы экспертов, как выгодно применять нововведения на практике.

При подписке на журнал в подарок вы получите доступ к онлайн-сервисам и нормативно-правовой базе. Подробнее о выгоде подписки здесь>>>

С возмещением НДС компания вправе произвести строго определенные действия (п. п. 4, 6 ст. 176 НК РФ):

- можно сделать зачет возмещения в счет недоимки или задолженности по пеням и штрафам по НДС или иным федеральным налогам (обычно, налоговики самостоятельно зачитывают такие суммы);

- можно сделать зачет возмещения НДС в счет будущих платежей по НДС или иным федеральным налогам (для этого нужно заявление от компании);

- можно вернуть эту сумму на расчетный счет компании (необходимо соответствующее заявление).

Обращаем внимание на разъяснение Пленума ВАС РФ, в котором суд указал на период, за который компания может заявить возмещение.

Так, вычеты, компания вправе отразить в декларации за любой квартал, не выходящий за рамки трехлетнего срока.

Более того, вычеты можно отразить в уточненной декларации, которая подана с соблюдением трехлетнего срока (п. 27 постановления пленума ВАС РФ от 30.05.14 № 33).

Почему у компании появляется право на возмещение НДС

Ситуаций, при которых у компании появляется право на возмещение НДС из бюджета, довольно много. Налоговый вычет очень часто превышает исчисленный НДС у тех компаний, которые занимаются экспортными поставками.

https://www.youtube.com/watch?v=jmb_fVZQtvc

Кроме этого, есть компании, которые реализуют продукцию, облагаемую по ставке 10%, при этом, товары (работы, услуги) приобретаются с применением ставки 18%. Ну и нередко, компания тратит значительные средства на приобретение товаров или работ, а реализация при этом не покрывает всех расходов.

К примеру, компания может открывать большой склад или магазин, и для этого приобретает много товара, чтобы обеспечить ассортимент. Расходы значительные, а реализации пока нет или она только начинается. В этом случае НДС по приобретенным товарам превысит налог, исчисленный с реализации, и компания получит право на возмещение НДС из бюджета.

Возмещение НДС при экспорте

Когда у компании возникнет право на возмещение НДС при экспорте? Экспорт — это вывоз товаров с территории РФ, такие операции облагаются ставкой 0% (подп. 1 п. 1 ст. 164 НК РФ, п. 1 ст. 212 Таможенного кодекса Таможенного союза, п. п. 2, 3 Протокола о взимании косвенных налогов).

Дело в том, что при отгрузке товаров на экспорт (реализация) сумма исчисленного НДС всегда равна 0. Но компания при этом вправе рассчитывать на вычет НДС по приобретенным товарам (работам, услугам) — так называемый «входной» НДС (п. 2 ст. 171, п. 3 ст. 172 НК РФ).

И получается, что в тех кварталах, где компания заявила свое право на налоговый вычет, сумма вычета превышает величину исчисленного налога (он равен 0). Это и есть возмещение по НДС при экспорте. Сумму возмещения компания указывает в строке 050 Раздела 1 декларации по НДС.

Как изменился порядок вычета НДС по экспорту

В мае приняты поправки, которые меняют порядок вычета НДС по экспортным операциям (Федеральный закон от 30.05.16 № 150-ФЗ). Изменения начали действовать с 1 июля 2016 года. Вот, как экспортеры заявляли вычет НДС до этого.

По экспортным операциям компания принимала НДС к вычету на последний день квартала, в котором собрала документы по нулевой ставке. К декларации по НДС компания прилагала контракт, таможенную декларацию, копии транспортных и товаросопроводительных документов и все это передавала в налоговый орган.

Собрать документы нужно было за 180 календарных дней. Но теперь порядок изменился. Прочитать об этом, а также о других изменениях по НДС, налогу на прибыль, отчетности, которые будут действовать в 2017 году, можно в статье «Изменения в бухгалтерском и налоговом учете в 2017 году: таблица».

Возмещение НДС при импорте товаров

У компании, которая часто либо много ввозит товаров в Россию, по итогам квартала тоже может получиться возмещение НДС, за счет НДС, уплаченного при импорте товаров. Как это происходит? При импорте товаров компания помещает ввозимый товар под специальную таможенную процедуру.

Это процедура выпуска для внутреннего потребления, в результате которой импортер уплачивает НДС со стоимости ввозимой продукции (подп. 4 п. 1 ст. 146 НК РФ). При определенных условиях компания имеет право на вычет уплаченных на таможне сумм:

- вычет возможен, если товар приобретен для облагаемых НДС операций, а также принят к бухгалтерскому учету;

- с момента принятия товара на учет не прошло трех лет (срок для предъявления НДС к вычету);

Источник: https://www.RNK.ru/vozmeshenie-nds

Ндс с 1 июля 2017 года: что изменилось

Как изменилось законодательство по НДС с 1 июля 2017 года? Сохраняются ли правила возмещения НДС? Утверждены ли новые формы счета-фактуры и УПД? Давайте разбираться. Также рекомендуем кадровым работниками дать ссылку на эту статью бухгалтеру.

С 1 июля 2017 года законодатели расширили перечень организаций, которые вправе использовать заявительный порядок возмещения НДС. Напомним, что заявительный алгоритм возмещения НДС основывается на том, что возврат суммы, заявленной в декларации по НДС, происходит еще до завершения камеральной налоговой проверки декларации.

Заявительный порядок возмещения НДС еще называют «упрощенным порядком возмещения».

С 1 июля 2017 года возмещать налог в заявительном порядке смогут те, у кого обязанность платить НДС обеспечена поручительством (подп. «а» ч. 5 ст. 2 Федерального закона от 30.11.2016 № 401-ФЗ).

Если в будущем возмещение окажется необоснованным, то поручитель будет обязан компенсировать бюджету расходы. Таким образом, риски, связанные с возмещением, берет на себя поручитель.

Однако, заметим, что с 1 июля 2017 года в НК РФ будут прописаны конкретные требования, которым поручитель должен соответствовать, а именно:

- поручителем может являться российской организацией;

- совокупная сумма налога на добавленную стоимость, акцизов, налога на прибыль организаций и налога на добычу полезных ископаемых, уплаченная поручителем в течение трех лет, предшествующих году, в котором представлено заявление о заключении договора поручительства, без учета сумм налогов, уплаченных в связи с перемещением товаров через границу Российской Федерации и в качестве налогового агента, составляет не менее 7 миллиардов рублей;

- сумма обязательств поручителя по действующим договорам поручительства на дату представления заявления о заключении договора поручительства не превышает 20 процентов стоимости чистых активов поручителя, определенной по состоянию на 31 декабря календарного года, предшествующего году, в котором представлено заявление о заключении договора поручительства;

- поручитель на дату представления заявления о заключении договора поручительства не находится в процессе реорганизации или ликвидации;

- в отношении поручителя на дату представления заявления о заключении договора поручительства не возбуждено производство по делу о несостоятельности (банкротстве);

- поручитель на дату представления заявления о заключении договора поручительства не имеет задолженности по уплате налогов, сборов, пеней и штрафов.

Уточнили срок действия договора поручительства

С 1 июля 2017 года срок действия договора поручительства для заявительного порядка возмещения НДС, о котором мы сказали выше:

- должен истекать не ранее чем через 10 месяцев со дня подачи налоговой декларации, в которой заявлена сумма НДС к возмещению;

- не может быть более одного года со дня заключения договора поручительства.

Соответствующие поправки предусмотрены подпунктом «г» пункта 5 статьи 2 Федерального закона от 30.11.2016 № 401-ФЗ. Заметим, что до этого изменения срок действия банковской гарантии должен истекать не ранее чем через восемь месяцев.

Не упуститеПосле того, как сдана декларация по НДС к возмещению, договор поручительства должен действовать еще как минимум 10 месяцев. Это правило действует с 1 июля 2017 года.

Как восставливать НДС при получении субсидий

Восстанавливать НДС с 1 июля 2017 года потребуется налогоплательщикам независимо от того, из какого бюджета они получили субсидии на возмещение расходов. При этом сам порядок восстановления и учета восстановленной суммы налога остался прежним. Поправки предусмотрены пунктом 4 статьи 2 Федерального закона от 30.11.2016 № 401-ФЗ

Заметим, что прежде НДС восстанавливали, если субсидия поступила исключительно из федерального бюджета. Проиллюстрируем суть изменения в таблице:

| Было | Стало |

| Суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, подлежат восстановлению налогоплательщиком в случая получения налогоплательщиком в соответствии с законодательством РФ субсидий из федерального бюджета на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), с учетом налога, а также на возмещение затрат по уплате налога при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией. | Суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, подлежат восстановлению налогоплательщиком в случаях получения налогоплательщиком в соответствии с законодательством РФ из бюджетов бюджетной системы Российской Федерации субсидий на возмещение затрат (включая налог) , связанных с оплатой приобретенных товаров (работ, услуг), с учетом налога, а также на возмещение затрат по уплате налога при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией. |

То есть, смысл новшества в том, чтобы ввести обязанность восстановления НДС в случае выделения субсидий (на покрытие ранее осуществленных затрат) из любого бюджета (местного, областного, федерального).

Стоит заметить, что измененная формулировка подпункта 6 пункта 3 статьи 170 НК РФ по-прежнему содержит слова «с учетом налога». Следовательно, если субсидия будет выделена без учета НДС и зачислена на расчетный счет после 01.07.

2017, то у налогоплательщика не возникнет обязанности восстанавливать ранее принятые к вычету суммы НДС.

Иными словами, с 1 июля 2017 гола избежать обязанности восстановления НДС можно будет только если в документах на выделение субсидии будет сказано, что сумма субсидии не включает в себя НДС.

Льготы при продаже медицинских изделий

В соответствии пунктом 2 статьи 149 НК РФ не облагается налогом на добавленную стоимость реализация важнейших и жизненно необходимых медицинских изделий. Данные изделия перечислены в разд.

I Перечня, утвержденного Постановлением Правительства РФ от 30.09.2015 № 1042.

Начиная с 2017 года освобождение этих изделий от обложения НДС осуществляется при представлении в налоговые органы регистрационного удостоверения на медицинское изделие.

С 1 июля 2017 года будет разрешено подтверждать право льготы не только регистрационным удостоверением на медицинское изделие, но и регистрационным удостоверением на изделие медицинского назначения (медицинскую технику).

Стоит заметить, что одна из поправок в абзаце 4 подпункта 1 пункта 2 статьи 149 НК РФ, довольно спорная. Ведь с 1 июля 2017 года полное освобождение от обложения НДС распространяется на любое медицинское изделие, а не только на важнейшие и жизненно необходимые.

Поэтому не вполне понятно, к каким именно медицинским изделиям будет применяться ставка НДС в размере 10%. Дело в том, что согласно в пп. 4 п. 2 ст. 164 НК РФ ставка 10% применяется к медицинским изделиям, за исключением медицинских изделий, операции по реализации которых освобождаются от налогообложения в соответствии с пп. 1 п. 2 ст. 149 НК РФ.

Но, получается, что под действие нулевой ставки подпадут все медицинские изделия. Что имели в виду законодатели?

Новый реквизит в счете-фактуре

С 1 июля 2017 года в счете-фактуре необходимо указывать идентификатор государственного контракта, договора, соглашения (если они заключены). Для этого в счете-фактуре появилась новая строка «8».

В нее нужно внести идентификатор госконтракта на выполнение работ, оказание услуг или поставку товара, а также договора или соглашения о субсидиях, инвестициях из бюджета, или взносах в уставный капитал.

Корректировочный счет-фактура, в свою очередь, с 1 июля 2017 года дополняется новой строкой 5 с аналогичным названием. Подробнее об этом и скачивание новых бланков в статье «Новая форма счета-фактуры с 1 июля 2017 года».

Скачать новый бланк счета-фактуры

Скачать новый бланк корректировочного счета-фактуры

Новый формат счетов-фактур

С 1 июля 2017 года допускается формирование счетов-фактур в электронной форме исключительно по новому формату, утвержденному приказом ФНС от 24.03.2016 № ММВ-7-15/155.

Источник: https://blogkadrovika.ru/nds-s-1-iyul-2017/