Всё, что вы хотели знать о контролируемых иностранных компаниях, но боялись спросить

Нашумевший «закон о деофшоризации» (Федеральный закон от 24.11.2014 N 376-ФЗ), который ввёл понятие контролируемых иностранных компаний, начал действовать с 1 января 2015 года. Однако только с 1 января 2018 года закон заработает в полную силу, в том числе и с точки зрения штрафов и даже уголовной ответственности за его невыполнение.

Несмотря на то, что закону о контролируемых иностранных компаниях скоро будет 3 года, у многих всё ещё остаётся вопрос «Что такое контролируемая иностранная компания».

В течение последних лет я консультировал своих клиентов по теме «деофшоризации» и контролируемых иностранных компаний. Эта статья написана в форме интервью, в котором я отвечаю на самые часто-задаваемые вопросы, моих клиентов.

Что такое Контролируемая Иностранная Компания (КИК)?

Во-первых, это иностранная компания. В данном случае, это компания, которая не является налоговым резидентом Российской Федерации. То есть определение строится от противного: если компания не налоговый резидент РФ, то такая компания считается иностранной для целей Закона о контролируемых иностранных компаний.

Какие компании считаются налоговыми резидентами Российской Федерации?

Налоговыми резидентами РФ признаются (п.1 ст.246.2 НК РФ):

- Российские организации;

- Иностранные организации, которые признаются налоговыми резидентами РФ по международным договорам об избежании двойного налогообложения;

- Иностранные организации, местом управления которых является Россия.

То есть, если ваша компания ни в одной из трех вышеперечисленных категорий, она и будет иностранной компанией для целей Закона о «деофшоризации».

Какая компания считается контролируемой?

Компания будет считаться контролируемой, если справедливо хотя бы одно из трех:

- Ваша доля участия в компании более 25% (пп.1 п.3 ст.25.13 НК РФ);

- Ваша доля участия в компании более 10%, и общая доля всех российских налоговых резидентов более 50% (пп.2 п.3 ст.25.13 НК РФ);

- Вы осуществляете контроль над компанией (в том числе в интересах своего супруга или несовершеннолетних детей) (п.6 ст. 25.13 НК РФ).

Что значит «осуществляете контроль»?

Прежде всего речь идет о возможности решать, как распределяется прибыль компании. То есть даже если вы не является официальным акционером или участником иностранной компании, но по факту управляете такой компанией, такая компания будет вашей контролируемой иностранной компанией.

Признаками того, что вы контролируете компанию могут быть:

- Генеральная доверенность, выданная на ваше имя;

- Ваше имя на договоре с номинальным директором;

- Банковский счет иностранной компании, к которому вы имеете доступ;

- И другие признаки того, что вы можете участвовать в прибыли компании.

Таким образом, вы можете быть признаны контролирующим лицом (со всеми вытекающими последствиями, о которых ниже), даже если вы не являетесь акционером/участником этой компании. Судебной практики по этому вопросу пока не сформировалось.

Все более-менее понятно с «контролируемой» и «иностранной», осталась «компания». То есть если у меня иностранный траст, то я не попадаю под Закон о контролируемых иностранных компаниях?

К сожалению, это не так. Контролируемой иностранной компанией также признаются иностранные структуры без образования юридического лица, контролируемые российскими налоговыми резидентами (п.2 ст.25.13 НК РФ). То есть помимо компаний сюда попадают партнерства, товарищества, трасты, фонды и прочее.

Вы сказали «контролируется российским налоговым резидентом». То есть если я не налоговый резидент, то Закон о контролируемых иностранных компаниях не про меня?

Совершенно верно. Если вы не являетесь налоговым резидентом Российской Федерации (то есть провели на территории РФ менее 183 календарных дней в течение 12 месяцев), то вам не нужно подавать уведомление о контролируемых иностранных компаниях и платить налог на доходы.

Я уже писал о том, что многие российские олигархи предпочли стать налоговыми нерезидентами, чтобы не рассказывать о своих иностранных компаниях. Подробнее читайте в заметке «Российские олигархи голосуют ногами».

Я российский налоговый резидент, и у меня есть контролируемая иностранная компания. Что мне нужно делать?

Во-первых, если ваша доля в иностранной компании превышает 10%, вам нужно подавать уведомление о своем участии в иностранной организации (пп.1 п.3.1 ст.23 НК РФ), а также об любом изменении вашей доли.

Во-вторых, если речь идет о трасте, партнерстве и других иностранных структурах без образования юридического лица, вам нужно подавать уведомление об учреждении такой структуры (пп.2 п.3.1 ст.23 НК РФ).

В-третьих, вам нужно уведомить Федеральную налоговую службу о контролируемых иностранных компаниях (пп.3 п.3.1 ст.23 НК РФ).

В-четвертых, вам, возможно, нужно будет уплатить налоги с нераспределенной прибыли вашей контролируемой иностранной компании.

Можно ли об этих четырех пунктах поподробнее? Что такое уведомление об участии в иностранных организациях?

Если ваша доля в иностранной компании составляет более 10%, то в течение 3 месяцев с возникновения или изменения этой доли, вы должны уведомить налоговую службу об этом.

Важно понимать, что это уведомление подается даже если иностранная компания не является контролируемой. Достаточно, чтобы ваша доля в ней превышала десять процентов.

Где взять форму уведомления об участии в иностранных организациях?

Форма уведомления об участии в иностранных организациях утверждена приказом ФНС России от 24.04.2015 N ММВ-7-14/[email protected] Саму форму можно скачать здесь.

Что такое уведомление об учреждении иностранных структур без образования юридического лица?

Если вы учредили такую структуру, например, траст или партнерство, вы должны уведомить налоговую службу об этом в течение 3 месяцев с момента учреждения иностранной структуры без образования юридического лица.

Форма уведомления об учреждении иностранных структур без образования юридического лица утверждена все тем же приказом ФНС России от 24.04.2015 N ММВ-7-14/[email protected] Саму форму можно скачать здесь.

Обращаю ваше внимание, что возможна ситуация, когда вы стали налоговым резидентом Российской Федерации в течение года. Например, несколько лет проживали за рубежом, а затем приехали в Россию. В этому случае, вам нужно будет подать уведомление не позднее 1 марта следующего года.

Пример

Гражданин России последние 10 лет проживал и работал программистом в США. За эти годы он получил акции нескольких старт-апов, а также основал траст для своих детей. Все это время он не был налоговым резидентом России, и не должен был уведомлять о своем участии в иностранных организациях.

1 мая 2017 года он переехал в Россию. Через 6 месяцев он стал налоговым резидентом Российской Федерации. Не позднее 1 марта 2018 года он должен уведомить ФНС России:

- об участии во всех иностранных организациях, в которых его доля составляла более 10% по состоянию на 31 декабря 2017 года;

- обо всех существующих структурах без образования юридического лица (в данном примере это траст), учрежденных им за все время, пока он был нерезидентом.

О том, как и когда нужно отчитываться о контролируемых иностранных компаниях, когда надо и не надо платить налоги с прибыли контролируемых иностранных компаний, и что грозит в случае несоблюдения закона о контролируемых иностранных компаниях, читайте в продолжении этой статьи через неделю.

Читайте также

- Российские олигархи голосуют ногами

Источник: https://www.shichko.com/vsyo-chto-vy-hoteli-znat-o-kontroliruemyh-inostrannyh-kompaniyah-no-boyalis-sprosit/

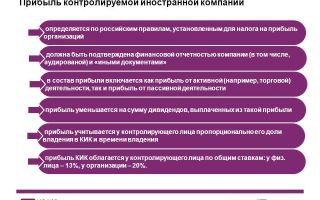

Все что нужно знать при налогообложении контролируемых иностранных компаний. Часть 1

В числе последних таких шагов в России – это налогообложение прибыли иностранных компаний в России через контролирующие их лица, являющимися налоговыми резидентами нашей страны.

Данная схема позволяет бюджету получить налог от иностранных компаний пропорционально доле участия физического лица – налогового резидента Российской Федерации до получения этим лицо дохода от такой иностранной компании. Так как доход контролируемой иностранной компании (далее – КИК) приравнивается к доходу контролируемого лица.

Давайте рассмотрим, кто признается контролирующим лицом, кто – КИК, что нужно сделать, если вы признаетесь контролирующим лицом КИК и в какие сроки.

КИК признается не любая иностранная организация, а только если одновременно выполняются следующие условия (п. 1 ст. 25.13 НК РФ):

1) организация не признается налоговым резидентом Российской Федерации;

2) контролирующим лицом этой организации являются организация – налоговый резидент РФ и (или) физическое лицо – налоговый резидент РФ.

За рубежом не все организации являются юридическими лицами. Поэтому НК РФ уточнено, что КИК признается иностранная структура без образования юридического лица, удовлетворяющая вышеназванным критериям (п. 2 ст. 25.13 НК РФ).

Кто признается контролирующим лицом

Не все лица, владеющие долей в КИК, признаются контролирующими лицами. В общем случае контролирующим лицом КИК признаются (п. 3, 6, 7, 9, 13 ст. 25.13 НК РФ):

— физическое или юридическое лицо с долей участия в этой организации более 25%;

— физическое или юридическое лицо с долей участия в этой организации более 10%, если доля участия всех налоговых резидентов РФ в этой организации составляет более 50%;

— учредитель (основатель) иностранной структуры без образования юридического лица;

— лицо, доля участия которого в КИК менее выше установленных пределов, но лицо оказывает или имеет возможность оказывать определяющее влияние на решения, принимаемые этой организацией в отношении распределения полученной организацией прибыли (дохода) после налогообложения;

— лицо самостоятельно себя признает контролирующим лицом.

При определении размера доли в КИК физического лица складываются его единоличная доля, доля супруга (и) и несовершеннолетних детей (п. 5 ст. 25.13 НК РФ).

Что касается иностранной структуры без образования юридического лица, то контролирующим лицом такой структуры может быть и не учредитель (основатель). Контролирующим лицом такой структуры признается иное лицо, если такое лицо осуществляет контроль над такой структурой и при этом в отношении этого лица выполняется хотя бы одно из следующих условий (п. 12 ст. 25.13 НК РФ):

1) такое лицо имеет фактическое право на доход (его часть), получаемый такой структурой;

2) такое лицо вправе распоряжаться имуществом такой структуры;

3) такое лицо вправе получить имущество такой структуры в случае ее прекращения (ликвидации, расторжения договора).

В тоже время учредитель (основатель) иностранной структуры без образования юридического лица может не признаться контролирующим лицом такой структуры, если в отношении этого учредителя (основателя) одновременно выполняется

(п. 10 ст. 25.13 НК РФ):

1) такое лицо не вправе получать (требовать получения) прямо или косвенно прибыль (доход) этой структуры полностью или частично;

2) такое лицо не вправе распоряжаться прибылью (доходом) этой структуры или ее частью;

3) такое лицо не имеет права на получение активов такой структуры полностью или частично в свою собственность в соответствии с личным законом и (или) учредительными документами этой структуры на протяжении всего периода существования этой структуры, а также в случае ее прекращения (ликвидации, расторжения договора);

4) такое лицо не осуществляет над этой структурой контроля.

В случае сохранения за учредителем (основателем) иностранной структуры без образования юридического лица хотя бы одного из вышеперечисленных возможностей, такое лицо признается контролирующим лицом (п. 11 ст. 25.13 НК РФ).

Контролирующими лицами не признаются лица, если их участие в иностранной организации реализовано исключительно через прямое и (или) косвенное участие в одной или нескольких публичных компаниях, являющихся российскими организациями

(п. 4 ст. 25.13 НК РФ).

Кроме того, не может быть признан контролирующим лицом управляющее лицо иностранного инвестиционного фонда, а такой фонд – КИКом, только на том основании, что является налоговым резидентом Российской Федерации или осуществляет деятельность по управлению активами такого фонда (компании) на территории Российской Федерации.

Освобождение от налогообложения прибыли КИК

Не во всех случаях прибыль КИК подлежит налогообложению. НК РФ содержит перечень случаев, когда контролирующее лицо уплачивает налог с прибыли КИК.

Прибыль КИК освобождается от налогообложения в РФ, если в отношении такой КИК выполняется хотя бы одно из следующих условий (п. 1 ст. 25.13-1 НК РФ):

— является некоммерческой организацией, которая не распределяет полученную прибыль (доход) между акционерами (участниками, учредителями) или иными лицами;

— образована в соответствии с законодательством государства – члена ЕАЭС и имеет постоянное местонахождение в этом государстве;

— эффективная ставка налогообложения доходов (прибыли) для этой КИК, определяемая по итогам периода, за который в соответствии с личным законом такой организации составляется финансовая отчетность за финансовый год, составляет не менее 75% средневзвешенной налоговой ставки по налогу на прибыль организаций (есть международный договор с РФ по вопросам налогообложения, за исключением государств и территории из перечня, утвержденного Приказом ФНС России от 01.09.2017 №ММВ-7-17/709@);

Организация является одной из следующих контролируемых иностранных компаний:

— активной иностранной компанией;

— активной иностранной холдинговой компанией;

— активной иностранной субхолдинговой компанией;

— является банком или страховой организацией, осуществляющими деятельность в соответствии со своим личным законом на основании лицензии или иного специального разрешения на осуществление банковской или страховой деятельности (есть международный договор с РФ по вопросам налогообложения, за исключением государств и территории из перечня, утвержденного Приказом ФНС России от 01.09.2017 №ММВ-7-17/709@);

— является одной из следующих иностранных организаций (есть международный договор с РФ по вопросам налогообложения, за исключением государств и территории из перечня, утвержденного Приказом ФНС России от 01.09.2017 №ММВ-7-17/709@);

— является эмитентом обращающихся облигаций;

— организацией, которой были уступлены права и обязанности по выпущенным обращающимся облигациям, эмитентом которых является другая иностранная организация;

— участвует в проектах по добыче полезных ископаемых, осуществляемых в соответствии с соглашениями о разделе продукции, концессионными соглашениями, лицензионными соглашениями или иными соглашениями (контрактами) на условиях риска при соблюдении определенных условий (с периодов, начинающихся в 2016 году);

— является оператором нового морского месторождения углеводородного сырья или — непосредственным акционером (участником) оператора нового морского месторождения углеводородного сырья.

Наиболее широко применимые освобождения прибыли КИК от налогообложения — это активность иностранной компании и эффективная ставка налогообложения. Ведь во многих европейских странах ставка налога выше, чем у нас.

Активной иностранной компанией признается иностранная организация, у которой доля пассивных доходов за отчетный финансовый год составляет не более 20% от общей суммы доходов неконсолидированной финансовой отчетности (п. 3 ст. 25.13-1 НК РФ).

Пассивными признаются доходы (п. 4 ст. 309.1 НК РФ):

1) дивиденды;

2) доходы, получаемые в результате распределения прибыли или имущества организаций, иных лиц или их объединений, в том числе при их ликвидации;

3) процентный доход от долговых обязательств любого вида, включая облигации с правом на участие в прибылях и конвертируемые облигации;

4) доходы от использования прав на объекты интеллектуальной собственности.

К таким доходам, в частности, относятся платежи любого вида, получаемые в качестве возмещения за использование или за предоставление права использования любого авторского права на произведения литературы, искусства или науки, включая кинематографические фильмы и фильмы или записи для телевидения или радиовещания, использование (предоставление права использования) любых патентов, товарных знаков, чертежей или моделей, планов, секретной формулы или процесса либо использование (предоставление права использования) информации, касающейся промышленного, коммерческого или научного опыта;

5) доходы от реализации акций (долей) и (или) уступки прав в иностранной организации, не являющейся юридическим лицом по иностранному праву;

6) доходы по операциям с производными финансовыми инструментами;

7) доходы от реализации недвижимого имущества;

8) доходы от сдачи в аренду или субаренду имущества, в том числе доходы от лизинговых операций, за исключением следующих доходов:

— от предоставления в аренду или субаренду морских судов, судов смешанного (река – море) плавания или воздушных судов и (или) транспортных средств, а также контейнеров, используемых в международных перевозках;

— от предоставления в аренду или субаренду подземных хранилищ газа и трубопроводов, используемых для транспортировки углеводородов.

В целях настоящего подпункта определение суммы дохода от лизинговых операций, связанных с приобретением и использованием предмета лизинга лизингополучателем, производится исходя из общей суммы лизингового платежа за вычетом возмещения стоимости лизингового имущества (при лизинге) лизингодателю;

9) доходы от реализации (в том числе погашения) инвестиционных паев паевых инвестиционных фондов;

10) доходы от оказания консультационных, юридических, бухгалтерских, аудиторских, инжениринговых, рекламных, маркетинговых услуг, услуг по обработке информации, а также от проведения научно-исследовательских и опытно-конструкторских работ;

11) доходы от услуг по предоставлению персонала;

12) иные доходы, аналогичные доходам, указанным выше доходам.

При этом не учитываются доходы в виде курсовой разницы, а также следующие доходы (п. 3 ст. 309.1 НК РФ):

— переоценки и (или) обесценения или доходы от реализации или иного выбытия долей в уставном капитале организаций, паев, ценных бумаг, производных финансовых инструментов и расходов, признанных при выбытии указанных активов в составе прибыли (убытка) КИК до налогообложения;

— суммы прибыли (убытка) дочерних организаций (за исключением дивидендов), признанных в финансовой отчетности КИК в соответствии с ее личным;

— суммы расходов на формирование резервов и доходов от восстановления резервов.

Для применения освобождения от налогообложения прибыли КИК согласно п. 1 ст. 25.

13-1 НК РФ, за исключением КИК из государств ЕАЭС, налогоплательщик, осуществляющий контроль над иностранной организацией или иностранной структурой без образования юридического лица, представляет в налоговый орган по месту своего нахождения документы, подтверждающие соблюдение условий для такого освобождения (п. 9 ст. 25.13-1 НК РФ). В зависимости от того, по какому основанию освобождает прибыль КИК от налогообложения, пакет документов будет разный.

Эти документы представляются с переводом на русский язык в срок, установленный для представления уведомления о КИК.

Указанные документы можно не представлять при косвенном участии контролирующего лица в КИК через налогоплательщика – контролирующего лица КИК, являющегося российской организацией. Освобождение применяется, если в уведомлении о КИК контролирующее лицо указало сведения об организации, представившей такие документы.

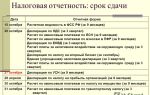

Уведомление об участии в иностранных организациях

Уведомление об участии в иностранных организациях подается в налоговый орган по месту постановки на учет или месту жительства физического лица, если доля такого лица – налогового резидента РФ в иностранных организациях превышает 10%. Уведомление подается не позднее 3 месяцев с даты возникновения (изменения) доли участия в такой иностранной организации (пп. 1 п. 3.1 ст. 23, п. 1, 3 ст. 25.14 НК РФ).

Также необходимо уведомлять об учреждении иностранных структур без образования юридического лица не позднее 3 месяцев с даты их учреждения (пп. 2 п. 3.1 ст. 23, п. 1, 3 ст. 25.14 НК РФ). Уведомление подается по форме, утвержденной Приказом ФНС России от 24.04.2015 №ММВ-7-14/177@.

Кроме того, уведомление нужно подавать и о прекращении участия в указанных организациях или структурах в течение 3 месяцев с даты прекращения участия или с даты ликвидации.

Источник: https://fingazeta.ru/opinion/konsultatsii/448753/

Закон о контролируемых иностранных компаниях (КИК): чего ждать бизнесменам, получающим прибыль за рубежом

Подавляющее большинство богатейших бизнесменов России владеют активами через структуры, зарегистрированные за рубежом. Многие из таких структур подпадают под определение контролируемых иностранных компаний (КИК). КИК — это зарубежные компании, которые не являются налоговыми резидентами РФ, но их контролирующие лица при этом — резиденты.

Согласно поправкам, внесённым в Налоговый Кодекс РФ в конце 2014 года, собственники обязаны раскрывать информацию о своих зарубежных активах и платить налоги с прибыли, получаемой за границей. Эти поправки — часть всеобщей программы по деофшоризации бизнеса.

Резидентство — центр жизненных интересов

Чтобы иностранная компания была признана контролируемой, необходимо ее соответствие двум условиям: сама компания не должна признаваться налоговым резидентом РФ, а контролирующее ее лицо, напротив, должно быть резидентом РФ.

Контролирующее лицо — это организация или физическое лицо (совместно с супругом и несовершеннолетними детьми) с долей участия в компании более 50 %. С 2016 года лицо будет признаваться контролирующим, если его доля будет превышать 25 % или 10 % в случае, если доля участия в компании всех иных-резидентов РФ больше 50 %.

«Также возможна ситуация, когда условия о доле в КИК не будут соблюдаться, однако лицо всё равно признают контролирующим, если оно имеет возможность непосредственно осуществлять контроль над иностранной компанией в своих интересах или в интересах своего супруга и несовершеннолетних детей»,— говорит Екатерина Шабалина, юрист «Транио».

Чтобы понять, является ли организация контролируемой иностранной компанией, нужно определить, кто является резидентом РФ. Однако уже на данном этапе возникают некоторые вопросы.

Физическое лицо признаётся резидентом, если находится в России не менее 183 дней в течение 12 месяцев подряд (п. 2 ст. 207 НК РФ).

Однако, как говорится в Письме Федеральной налоговой службы № ОА-3-17/87 от 16 января 2015, физическое лицо может считаться налоговым резидентом РФ, если у него есть в России постоянное жилье (жилой объект в собственности и прописка по его адресу) или центр жизненных интересов (семья, основной бизнес или работа). Таким образом, тому, кто захочет перестать быть налоговым резидентом России, недостаточно просто проводить больше времени за границей.

Юридическое лицо признаётся резидентом РФ, если оно зарегистрировано в России.

Налоговое резидентство также получают иностранные организации, действующие в соответствии с международным договором по вопросам налогообложения, и иностранные организации, место управления которыми находится в России.

«Место управления будет определяться на основании разработанных „основных“ и „дополнительных“ критериев. Данные критерии обозначены в ст. 246.2 НК РФ»,— говорит Екатерина Шабалина.

Налогооблагаемая прибыль — от 50 млн рублей

В 2015 году прибыль КИК учитывается в налоговой базе у контролирующего лица, если величина такой прибыли составит более 50 млн руб. Однако в 2016 году порог будет понижен до 30 млн, в 2017 — до 10 млн. При этом ставка налога на прибыль организаций в России составляет 20 %, ставка налога на доход физических лиц — 13 %.

Если доля доходов от пассивной деятельности КИК составляет не более 20 % от общей суммы доходов, то налог не подлежит уплате.

В прибыль КИК включаются все виды активных доходов, а также пассивные доходы, такие как:

- дивиденды (в прибыли КИК не учитываются доходы от дивидендов, источником выплаты которых являются российские организации, если контролирующее лицо имеет фактическое право на такой доход);

- доходы, полученные в результате распределения прибыли или имущества, в том числе при ликвидации организаций;

- процентный доход от долговых обязательств;

- доходы от использования прав на интеллектуальную собственность;

- доходы от реализации акций, долей или уступки прав в иностранной организации, не являющейся юридическим лицом;

- доходы по операциям с финансовыми инструментами срочных сделок;

- доходы от продажи недвижимости;

- доходы от сдачи в аренду или субаренду имущества, в том числе от лизинговых операций (за исключением доходов от сдачи в аренду или транспортных средств и контейнеров, используемых в международных перевозках);

- доходы от реализации долей паевых инвестиционных фондов;

- доходы от оказания консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых, рекламных, маркетинговых услуг, услуг по обработке информации или предоставлению персонала, а также доходы от проведения научно-исследовательских и опытно-конструкторских работ.

Прибыль каких иностранных компаний освобождается от налогообложения по правилам КИК?

От налогообложения по правилам КИК освобождаются:

- некоммерческие организации;

- организации, образованные по законодательству Евразийского экономического союза и расположенные на его территории;

- организации, эффективная ставка налогообложения прибыли которых в другом государстве составляет не менее 75 % средневзвешенной налоговой ставки налога на прибыль организаций в РФ (с таким государством должен быть заключён договор об избежании двойного налогообложения);

- активные иностранные компании, активные холдинги и субхолдинги (сдача в аренду или продажа недвижимости не считается активной деятельностью компании);

- банки;

- страховые организации;

- компании, участвующие в проектах по добыче полезных ископаемых на основании соглашений с иностранным государством или территорией;

- компании, деятельность которых связана с доходом от облигаций. Сюда относятся такие иностранные организации: эмитенты обращающихся облигаций; организации, уполномоченные получать процентные доходы, подлежащие выплате по обращающимся облигациям; организации, которым были уступлены права и обязанности по выпущенным обращающимся облигациям, эмитентом которых является другая иностранная организация;

- оператор нового морского месторождения углеводородного сырья или непосредственный акционер (участник) этого оператора.

Как избежать норм налогообложения по КИК

Есть несколько способов, как сделать так, чтобы прибыль не была объектом налогообложения по закону о КИК. Однако все эти способы связаны с рисками.

Как не попасть под налогообложение КИК

| — Лицо может быть признано налоговым резидентом в другом государстве,возможно, даже с ещё более жёстким налоговым режимом;— Негативные последствия для налогообложения от источников дохода в РФ(будет применяться ставка 30 % для физических лиц, а не 13 %на доходы от дивидендов, для организаций — дивиденды по 15 %, а не до 13 %).Нет возможности воспользоваться некоторыми льготами(например, при продаже имущества после 3 лет собственностиналоги необходимо уплачивать; не подлежат вычету расходына приобретение имущества). |

| — Лицо не должно иметь право на доход и распоряжение имуществом,на само имущество при ликвидации, а также не должно осуществлятьконтроль над трастом, иначе правила налогообложения КИК работают;— Управляющий трастом может управлять активами неэффективно;— Информация об учредителе и бенефициаре траставсё равно подлежит раскрытию в налоговых органах. |

| — Даже с долей ниже порогового значения акционер может быть признанконтролирующим лицом на основании осуществления фактического контроля;— При выплате доходов в пользу иностранного лица может быть примененаконцепция «бенефициарного собственника» дохода: иностранная компания,обладающая узкими полномочиями в отношении дохода, несмотряна формальный статус его собственника, рассматриваетсяв качестве доверенного лица или управляющего российскоговыгодоприобретателя, и по отношению к полученному доходуприменяется порядок, установленный НК РФ. |

| Контролирующим лицом будет признана данная публичная компания,а не сам учредитель. |

Ответственность за нарушение правил КИК

За нарушения, связанные с правилами о КИК, предусмотрена ответственность, если пропущен срок представления сведений об участии в иностранной организации или о самой КИК или если были поданы недостоверные сведения. Помимо этого, предусмотрена ответственность контролирующего лица, если налог не уплачен или уплачен не полностью.

Ответственность за нарушение правил КИК

| Штраф 50 тыс. руб. | ч. 2 ст. 129.6 НК РФ |

| Штраф 50 тыс. руб. | ч. 2 ст. 129.6 НК РФ |

| Штраф 100 тыс. руб. | п. 7 ст. 6.1,абз. 2 п. 3 ст. 25.14 НК РФ,ч. 2 ст. 4 ФЗот 24.11.2014 N 376-ФЗ |

| Штраф 100–500 тыс. руб.или доход за 1–3 года,или арест/лишение свободыот 4 месяцев до 6 лет* | ст. 198 УК РФ(для физических лиц),ст. 199 УК РФ(для организаций) |

| Штраф 100–500 тыс. руб.или доход за 1–3 года,или арест/лишение свободыот 4 месяцев до 6 лет* | ст. 198 УК РФ(для физических лиц),ст. 199 УК РФ(для организаций) |

| 20 % от суммынеуплаченного налога,но не менее 100 тыс. руб. | ст. 129.5 НК РФ |

| * Лицо не привлекается к уголовной ответственности, если сумма неуплаченных налогов меньше крупного размера(крупным размером считается сумма от 600 тыс. или от 2 млн руб. за три финансовых года для физическихи юридических лиц соответственно). |

•

Закон о КИК представляет для предпринимателей, ведущих бизнес за рубежом, такие риски:

- необходимость раскрытия информации в налоговых органах (могут быть заданы вопросы об источниках доходов и операциях прошлых лет) и связанный с этим риск утечки информации;

- налоговые обязательства (невозможно использовать иностранную компанию как «кошелёк» и накапливать капитал, поскольку любые денежные средства, полученные компанией, подлежат налогообложению);

- новые административные расходы (на услуги бухгалтеров и консультантов).

Юлия Кожевникова, «Транио»

Другие статьи «Транио» на эту тему:

Источник: https://tranio.ru/articles/controlled_foreign_company_4706/

Контролируемые иностранные компании: цели, исключения и налоговый контроль (Дубовик С.)

Дата размещения статьи: 25.05.2015

Ограничение использования офшоров — на данный момент одна из основных наиболее актуальных тем в российском налоговом праве. Многие политики, бизнес, научное сообщество обсуждают методы борьбы с офшорами. При этом предлагаемые разными людьми меры сильно отличаются.

В данной статье описывается часть законодательного механизма по ограничению использования офшоров, основанная на наилучшей иностранной практике.На данный момент в Министерстве финансов разрабатываются меры по ограничению использования офшоров. Борьба с офшорами также широко обсуждается в обществе и освещается в прессе.

Но в большинстве встречаемых комментариев политиков или бизнесменов представлена дилетантская позиция без ясного системного видения необходимых мер.

В свою очередь, меры, разрабатываемые Министерством финансов, представляются наиболее оптимальными с точки зрения эффективности регулирования офшоров и одновременно минимально ограничивающими свободу предпринимательства.

В соответствии с международной практикой правовые нормы, регулирующие использование офшоров резидентами домашней страны, называются законодательством о контролируемых иностранных компаниях.

В статье описывается часть концепции предполагаемого законодательства о контролируемых иностранных компаниях, а именно:- цель законодательства о контролируемых иностранных компаниях;- исключения из применения правил контролируемых иностранных компаний;- налоговый контроль над соблюдением правил контролируемых иностранных компаний;- необходимые изменения в налоговый кодекс для введения правил контролируемых иностранных компаний.При этом описываемая концепция антиофшорного законодательства частично совпадает с лучшей международной практикой и с предварительными предлагаемыми мерами Министерства финансов.

Цель законодательства о контролируемых иностранных компаниях

Контролируемая иностранная компания — это юридическое лицо, зарегистрированное в иностранном государстве, не ведущее реальной экономической деятельности, принадлежащее прямо или косвенно резидентам РФ, при этом в этом иностранном государстве присутствует льготный режим налогообложения или отсутствует адекватный обмен информацией с РФ.

Цель российского законодательства о контролируемых иностранных компаниях — наложить обязанности по представлению информации и декларированию доходов контролируемой иностранной компании в РФ, а именно:- российские резиденты — акционеры иностранных компаний должны представить следующую информацию в налоговые органы РФ: отчетность по международным стандартам — бухгалтерский баланс и отчет о прибылях и убытках, документ, удостоверяющий уплату налогов в иностранный бюджет (обычно налоговую декларацию) и банковскую выписку по всем счетам. Если в соответствии с законодательством офшорной страны бухгалтерский учет не ведется, а бухгалтерская отчетность не формируется, то контролируемой иностранной компании необходимо представить в налоговые органы РФ специализированный отчет, содержащий детальную информацию об активах и обязательствах, и отчет, содержащий информацию о прибылях, убытках и уплаченных налогах;- при наличии дохода, полученного контролируемой иностранной компанией, необходимо исполнить обязанность по декларированию доходов контролируемой иностранной компании, т.е. представить налоговую отчетность в налоговые органы РФ, рассчитать налог на прибыль в федеральный бюджет РФ и уплатить его.Физическое лицо — резидент РФ может владеть одним или несколькими юридическими лицами, зарегистрированными в РФ. Данные лица в свою очередь могут владеть контролируемой иностранной компанией.В таком случае для целей настоящего законодательства обязанности по представлению информации возложены как на физическое лицо, так и на юридические лица, а обязанности по декларированию доходов, полученных контролируемой иностранной компанией, возложены только на юридические лица.

Исключения из применения правил контролируемых иностранных компаний

Для исключения двойного налогообложения дохода контролируемой иностранной компании, уменьшения информации об иностранных компаниях, которую пришлось бы обрабатывать налоговым органам, и уменьшения бюрократии и упрощения законодательства для налогоплательщика вводятся специальные исключения.

Компании, подпадающие под исключения, должны иметь обязанность по представлению информации, но не должны иметь обязанностей по декларированию доходов и уплате налога.Правила контролируемых иностранных компаний не должны распространяться на компании с выручкой менее 50 000 долл. США по курсу валюты иностранного государства к доллару США на 31 декабря.

Как только выручка контролируемой иностранной компании превысит 50 тыс. долл. США, то в этом же году собственник данной иностранной компании должен не только подать информацию о компании, но и уплатить необходимые налоги.Необходимо утвердить специальный список стран — «белый список», в котором будут указаны страны с высоким уровнем налогообложения и с адекватным обменом информации.

Иностранные компании, учрежденные в стране, входящей в белый список стран, не должны облагаться налогами в соответствии с законодательством о контролируемых иностранных компаниях. В белый список стран могут входить такие страны, как США, Великобритания, Франция, Германия, Италия, Испания и другие страны с высокими налогами.

Не подчиняются законодательству о контролируемых иностранных компаниях иностранные юридические лица, акции которых котируются на бирже ценных бумаг.При этом независимым инвестором должно принадлежать более 15% голосующих акций. Считается, что компании, котирующиеся на бирже ценных бумаг, не создаются исключительно для целей минимизации налогообложения.

Кроме того, такие компании обычно раскрывают финансовые показатели и информацию о собственниках, так как это является требованием биржи.Законодательству о контролируемых иностранных компаниях не должны подчиняться компании, созданные для ведения истинной экономической деятельности, а не исключительно для уклонения от уплаты налогов, взимаемых в РФ.

Если собственник иностранной компании докажет в суде факт истинной экономической деятельности иностранной компании, то прибыль такой компании не должна облагаться налогом на территории России.

Налоговый контроль над соблюдением правил контролируемых иностранных компаний

Налоговый контроль над лицами, подпадающими под действия правил контролируемых иностранных компаний, может осуществляться тремя способами:- заключением международных соглашений об обмене информацией между РФ и иностранным государством;- наложением обязанности налогового агента на фирмы, предоставляющие услуги по регистрации офшоров;- специальными мерами контроля, приведенными в законодательстве РФ, регулирующем деятельность правоохранительных органов, — прослушиванием телефонов и чтением электронной почты.Заключение международных соглашений об обмене информацией между РФ и иностранными государствами — наиболее надежный, но и труднореализуемый способ контроля за контролируемыми иностранными компаниями. При наличии соглашений об обмене информацией можно запросить, какими иностранными компаниями владеет резидент РФ или юридическое лицо, зарегистрированное в РФ, а также можно запросить бухгалтерскую и налоговую отчетность данного иностранного юридического лица.В мире заключено более 500 соглашений об обмене информацией. В основном такие соглашения заключены США с другими государствами. Это объясняется политической силой США и способностью подчинить своей воле другие независимые государства.Российской Федерации также необходимо начинать работу по налаживанию сети соглашений об обмене информацией, хотя, скорее всего, заключить данные соглашения будет довольно тяжело, так как офшорные государства являются независимыми странами, у которых может отсутствовать намерения делиться информацией с РФ.Научным сообществом уже разрабатываются типовые положения соглашения об обмене информацией. В своей статье д. ю. н. Шепенко Роман Алексеевич, профессор кафедры административного и финансового права МГИМО МИД России, анализирует некоторые существующие соглашения об обмене информации.——————————— Шепенко Р.А. Система положений международных договоров об обмене информацией // Налоги и финансы, 2012, N 1.Также следует отметить, что некоторые шаги по получению информации от иностранных государств уже были сделаны. Так, 16 апреля 2009 г. был подписан дополнительный Протокол с Республикой Кипр, вносящий изменения в Соглашение об избежании двойного налогообложения. В соответствии с этим Протоколом обновляется статья 26 «Обмен информацией» Соглашения , в соответствии с которой вводится следующее:- «обмен информацией по всем видам взимаемых налогов, а не только по налогам на доходы и капитал, подпадающим под действие Соглашения;- обязательное представление запрашиваемой информации даже в том случае, когда государство, предоставляющее информацию, «не нуждается в такой информации для собственных налоговых целей»;- невозможность обоснования отказа в представлении информации лишь тем, что «такой информацией располагает банк, иной финансовый институт, номинальное лицо, агент или доверительный управляющий», а также тем, что «такая информация касается имущественных интересов применительно к какому-либо лицу» .——————————— Протокол от 07.10.2010 «О внесении изменений в соглашение между Правительством Российской Федерации и Правительством Республики Кипр об избежании двойного налогообложения в отношении налогов на доходы и капитал от 5 декабря 1998 года». https://www.klerk.ru/boss/articles/161619.Более того, у РФ уже есть Соглашение об обмене информацией со Швецией . Данное Соглашение предусматривает следующую возможность направить письменный вопрос на английском языке для получения необходимой информации о налоговых нарушениях, совершенных юридическими и физическими лицами. Данное Соглашение можно использовать в качестве образца для создания сети соглашение об обмене информацией между РФ и другими странами.——————————— Соглашения между Правительством РФ и Правительством Королевства Швеция о взаимной помощи в области борьбы с нарушениями налогового законодательства (Стокгольм, 2 декабря 1997 г.).Наложение обязанности налогового агента на фирмы, представляющие услуги по регистрации офшоров. На фирмы, оказывающие услуги по регистрации офшорных компаний, и на фирмы, оказывающие услуги по построению международных холдинговых структур, может быть наложена обязанность предоставлять данные о своих клиентах в налоговые органы. Если указанное выше положение будет выполняться всеми участниками рынка по регистрации офшорных компаний и построению холдинговых структур, то это не должно вызвать оттока клиентов. Клиенты по-прежнему будут выбирать фирмы с наиболее дешевыми или наиболее качественными услугами.Но данное положение в одиночку может не работать, так как клиенты консалтинговых компаний могут обращаться не к российским консалтинговым компаниям, а к фирмам, находящимся непосредственно в офшорных юрисдикциях. А данные иностранные фирмы не подчиняются российскому законодательству и, следовательно, не будут выполнять функции налогового агента. Специальные меры контроля, приведенные в законодательстве РФ, регулирующем деятельность правоохранительных органов, — прослушивание телефонов и чтение электронной почты. Офшорными компаниями могут юридически управлять номинальные директора, а фактически данные номинальные директора работают в специализированной компании, предоставляющей специальные услуги, и получают указания от клиентов этой специализированной фирмы, реальных собственников компании, по электронной почте или по телефону.Также прослушивание телефонов и чтение электронной почты российских резидентов может быть полезно, если офшорная компания зарегистрирована на номинального акционера. Такой акционер получает указания по телефону или по электронной почте. Тот, кто имеет возможность таким образом влиять на деятельность контролируемой иностранной компании, в соответствии с законодательством, должен признаваться собственником контролируемой иностранной компании и нести обязанность по представлению информации или декларированию дохода.Трудности в данном методе сбора информации заключаются в определении конкретного физического лица, собственника иностранной компании, или сотрудника юридического лица, зарегистрированного в РФ, которому принадлежит контролируемая иностранная компания.

Необходимые изменения в НК РФ для введения правил контролируемых иностранных компаний

Цель российского законодательства о контролируемых иностранных компаниях — наложить обязанности по предоставлению информации и декларированию доходов контролируемой иностранной компании в РФ.Для реализации правил контролируемых иностранных компаний необходимо внести изменения в:- часть первую НК РФ:в гл. 7 «Объекты налогообложения»;в гл.

13 «Налоговая декларация»;- часть вторую НК РФ:в гл. 23 «Налог на доходы физических лиц»;в гл. 25 «Налог на прибыль».В гл. 7 «Объекты налогообложения» необходимо дать определение контролируемой иностранной компании, в гл. 13 «Налоговая декларация» необходимо закрепить обязанности по представлению информации. В гл.

23 «Налог на доходы физических лиц» и в 25 «Налог на прибыль» НК РФ необходимо закрепить обязанность по декларированию доходов контролируемой иностранной компании и уплате соответствующих налогов.

Также необходимо разработать дополнительные листы в декларацию по НДФЛ и по налогу на прибыль, которые будут заполняться информацией по контролируемым иностранным компаниям.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/6219

Шанс для офшоров. Выживут ли контролируемые иностранные компании в России. Фото | Финансы и инвестиции

Стран, которые приняли законодательство о контролируемых иностранных компаниях (или сокращенно — КИК), достаточно много: Австралия, Аргентина, Бразилия, Великобритания, Венгрия, Венесуэла, Германия, Греция, Дания, Египет, Израиль, Индонезия, Исландия, Испания, Италия, Канада, Китай, Корея, Литва, Мексика, Новая Зеландия, Норвегия, Перу, Польша, Португалия, Россия, США, Турция, Уругвай, Финляндия, Франция, Швеция, Эстония, ЮАР, Япония.

Есть группа стран, в которых правил о КИК не установлено, однако, есть юридические инструменты, которые в определенной степени выполняют аналогичные функции и направлены на противодействие использованию оффшорных компаний в бизнесе. Такие «аналоги» есть в Австрии, Латвии, Нидерландах, Словении и на Мальте.

Ряд стран по разным причинам до сих пор не имеют законодательства о КИК вообще, не ограничивая своих граждан и налоговых резидентов в использовании оффшоров, в том числе для снижения налогов к уплате в бюджет. К примеру, Бельгия, Гибралтар, Гонконг, Кипр, Люксембург, Сингапур, Чехия, Швейцария.

72 государства договорились согласованно бороться с размыванием налоговой базы на своих территориях и противодействовать переносу прибыли в низконалоговые юрисдикции.

И в подтверждение 7 июня 2017 года в Париже подписали Многостороннюю конвенцию — так называемый план BEPS.

План предусматривает, в том числе, рекомендации о том, как правильно принять законы, направленные на эффективную борьбу с использованием иностранных компаний для снижения налогов.

Это гарантирует, что правила КИК получат активное развитие во многих странах мира. Тем не менее, это совсем не исключает использование иностранных, в том числе оффшорных компаний в будущем.

Российская версия деофшоризации

В 2015 года правила КИК появились в России.

Они обязали российских резидентов уведомлять налоговую инспекцию об участии в зарубежных компаниях с долей свыше 10%, уведомлять о контроле над ними (при доле более 25% или выше 10% при дополнительно условии, что на всех резидентов России приходится более половины капитала компании), подавать финансовую отчетность / аудит о результатах деятельности таких КИК. Правила также предусматривают в некоторых случаях обязанность акционера / контролирующего лица задекларировать прибыль иностранной компании как свой личный доход для целей налогообложения в России.

Добавил масла в огонь также декабрьский список стран, которые согласились автоматически направить в Россию информацию о счетах налоговых резидентов России и контролируемых ими иностранных компаний.

Зачем нужны КИК и как они используются

КИК издавна создавались инвесторами по всему миру, в том числе из России, для ведения бизнеса в международном формате, открытия счетов в зарубежных банках, а также по следующим причинам:

1. Владение активами через КИК более конфиденциально и безопасно.

2. Гибкое управление иностранными активами с минимальными налогами.

3. Косвенная продажа зарубежных активов через продажу акций в компании, которая ими владеет — с минимальными налогами.

4. Международная торговля, производство товаров, строительство недвижимости за рубежом – без налогов и без соблюдения жестких валютных ограничений в России и т.п.

Таким образом, во многих случаях КИК часто создавались и использовались именно для экономии налогов в стране проживания акционера. Долгое время это не создавало бизнесменам из России проблем.

Поскольку вероятность получения налоговыми органами необходимой информации для доначисления налогов была иллюзорна, и ей можно было без особой опаски пренебречь.

В 2015 году инструменты появились, что создало массу вопросов по дальнейшему использованию КИК бизнесменами из России.

Есть ли у офшоров шансы

Посмотрим, как правила КИК влияют на использование популярных компаний и структур Мальты, Великобритании и Кипра.

Кейс 1. Мальтийский траст — для владения личными активами, инвестпортфелем и иностранными компаниями

Мальта предоставляет возможность создать траст в качестве специального инструмента для владения недвижимостью, личными активами семьи, защиты различных активов от посягательств со стороны кредиторов и рейдеров, а также их последующей передачи следующим поколениям семьи без налоговых потерь.

В частности, состоятельный бизнесмен может учредить траст — лично, либо передав в траст активы от принадлежащих ему компаний.

Собственность на активы перейдет в адрес трасти (трастового управляющего), которым, как правило, выступает доверенный юрист бизнесмена, осведомленный об активах семьи, ее бизнесе и финансовых ожиданиях.

Трасти связан письменным поручением бизнесмена (трастовая декларация) и обязан управлять полученными в траст активами с наибольшей пользой для бенефициаров (выгодоприобретателей), которыми выступают определенные учредителем лица.

С точки зрения российский правил КИК траст является структурой без образования юридического лица. Можно сказать, что это обособленный комплекс имущества, находящийся в собственности трастового управляющего.

Безусловно, при неправильно «настроенных» / созданных трастовых структурах могут возникать разноплановые негативные налоговые обязанности, последствия и риски в России.

Однако, при взвешенном подходе их, все-таки, можно избежать.

В частности, налоговый резидент России не будет признаваться контролирующим лицом траста, если он не вправе получать прибыль траста, не может распоряжаться такой прибылью и не сохранил за собой прав на имущество, переданное в траст, не осуществляет над трастом контроль. Под контролем понимается возможность влиять на решения, принимаемые трастовым управляющим по распределению прибыли (дохода) траста.

Кейс 2. Британские партнерства (UK LLP) – для международной торговли

Достойной и более респектабельной альтернативой классическим «оффшорам» может выступить британское партнерство, которое является юридическим лицом.

Партнеры отвечают по его обязательствам только в пределах стоимости своих вкладов в партнерство (остальное же имущество остается вне зоны рисков от операционной торговой деятельности).

При этом преимущество партнерства в том, что оно является налоговопрозрачной структурой.

Само партнерство не обязано платить налог на доходы / прибыль, поскольку доходы возникают у партнеров, а не у самого партнерства. В результате налоги платить должны только партнеры в стране своего налогового резидентства.

В случае, когда партнерами выступают нерезиденты Великобритании, доходы от деятельности получены от источников за пределами Британии, такие доходы и прибыль не будут облагаться налогами в «туманном Альбионе».

К слову, партнеры могут вести деятельность в странах с территориальным режимом налогообложения (к примеру, Гонконг, Сингапур), что исключает налогообложение партнеров по таким доходам и в стране их инкорпорации.

Эти черты делают британское партнерство очень интересным инструментом для ведения торгового бизнеса. Российским бизнесменам важно учитывать, что прибыль активных иностранных компаний не приравнивается к личному доходу акционера как контролирующего лица в России.

При этом под активной компанией понимается компания, более 80% доходов которой являются активными (в частности, доходами от международной торговли товарами).

Уведомлять об участии и контроле над таким партнерством в России потребуется, но его прибыль не будет приравниваться к личному доходу российского бизнесмена.

Кейс 3. Кипрский холдинг — для групп компаний из России и Евросоюза

Кипр не отягощает инвесторов налоговой нагрузкой. Компании, которые созданы и управляются кипрскими директорами, считаются налоговыми резидентами Республики Кипр, и их операционная прибыль облагается корпоративным налогом по ставке 12,5%. Кроме того, Кипр может похвастаться хорошей инфраструктурой, квалифицированным персоналом для ведения бизнеса, приятной локацией в Средиземном море.

Для вкладов в капитал кипрской компании после 2015 года предусмотрен специальный режим — «Вычет вмененных процентов» / «Notional Interest Deduction».

Он предусматривает возможность уменьшать прибыль компании до налогообложения на сумму вклада вплоть до 80% от размера прибыли.

Тем самым текущая нагрузка по корпоративному налогу, ставка которого и так всего 12,5%, дополнительно снижается (максимально до ставки 2,5%).

Дивиденды, полученные кипрской компанией из-за границы, освобождены от корпоративного налога (при условии, что они не учитывались в качестве расходов у источника выплаты).

По зарубежным доходам кипрской компании предоставляется право уменьшить корпоративный налог на суммы налогов, уплаченных / удержанных за рубежом – на основании многочисленных двусторонних соглашений об избежании двойного налогообложения, заключенных Республикой со многими странами мира.

Даже если такое соглашение отсутствует, кипрское государство предоставляет право на зачет зарубежного налога в одностороннем порядке.

При уплате налога с дивидендов, полученных от компаний – резидентов Евросоюза – можно также вычесть налог, уплаченный с прибыли компанией – плательщиком дивидендов (так называемый underlying tax).

Заниматься этим целесообразно уже сейчас, не откладывая на потом. Налоговые органы будут апробировать нормы налогового законодательства о КИК на тех структурах, владельцы которых проигнорировали новые тренды и ветер перемен.

редакция рекомендует

Источник: https://www.forbes.ru/finansy-i-investicii/358077-shans-dlya-ofshorov-vyzhivut-li-kontroliruemye-inostrannye-kompanii-v