Декларация по косвенным налогам 2018 пример заполнения

Косвенные налоги уплачивают импортеры товаров из стран — участников ЕАЭС. Понятие косвенных налогов включает в себя НДС и акцизы. По импортным операциям налогоплательщики обязаны отчитываться путем сдачи декларации по косвенным налогам. Когда сдавать «импортную» отчетность, как заполнить декларацию, расскажем ниже.

Ндс при импорте товаров

Если импортируемый товар из стран ЕАЭС облагается НДС, то применяются ставки НДС, действующие и для товара российского производства. То есть уплата косвенных налогов (НДС) при импорте из Белоруссии, Казахстана или другой страны ЕАЭС осуществляется по ставкам 10 % и 18 %.

НДС платят все импортеры, даже упрощенцы.

Если ввоз товаров осуществляется нерегулярно, декларация сдается только за тот месяц, в котором был осуществлен импорт.

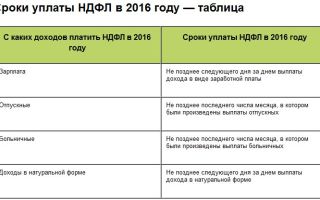

Декларация по косвенным налогам 2018: сроки сдачи

Сроки отчетности по косвенным налогам зафиксированы в п. 20 Договора о Евразийском экономическом союзе от 29.05.2014.

Данный протокол говорит, что сдавать декларацию нужно до 20-го числа месяца, наступающего за отчетным. При этом под отчетным месяцем следует понимать:

- месяц оприходования импортированных товаров;

- месяц, в котором нужно заплатить лизинговый платеж согласно условиям договора.

Помимо декларации налогоплательщики обязаны представить ряд документов. В Договоре о ЕАЭС зафиксировано восемь видов таких документов (п. 20).

Как заполнить декларацию

Декларация по косвенным налогам включает стандартный титульный лист и три раздела.

Первый раздел собирает информацию об НДС по импортируемым товарам. Разделы 2 и 3 содержат информацию об акцизах и заполняются только при необходимости. То есть если акцизы компания не платит, сдать нужно только титульный лист и раздел 1.

Раздел 1 содержит суммы НДС к уплате. При этом весь НДС делится в зависимости от вида товаров. Для отражения общей суммы налога предназначена строка 030. Строки 031–035 — это расшифровка строки 030. Так, строка 032 отражает налог по продуктам переработки давальческого сырья, а строка 035 — налог с товаров, ввезенных в РФ по договору лизинга.

Существуют и такие импортные товары, которые не облагаются НДС (гл. 21 НК РФ), — их следует отразить в строке 040 раздела 1.

Раздел 2 фиксирует информацию обо всех подакцизных товарах, кроме этилового спирта различного происхождения. Акцизы так же, как и НДС, отражаются по видам подакцизных товаров. Также в данном разделе по каждому виду товаров указывается страна, из которой доставлен товар.

При заполнении второго раздела потребуется учесть ряд нюансов. Все особенности подробно изложены в Порядке заполнения декларации.

Раздел 3 отражает информацию о спирте.

Коды видов подакцизных товаров содержатся в приложениях к порядку заполнения декларации.

Пример заполнения. ООО «Сила» прошло все таможенные процедуры и импортировало товар из Казахстана. НДС по импорту составил 56 000 рублей. Эту сумму нужно уплатить в бюджет. Товар принят к учету ООО «Сила» 17.05.2018.

Значит, декларацию ООО «Сила» должно сдать до 20.06.2018. Бухгалтер компании заполнил титульный лист и раздел 1. Налоговым периодом считается май, ему соответствует код 05, который следует указать в предназначенной для этого ячейке.

Компания сдает декларацию в составе титульного листа и раздела 1.

Скачать пример заполнения декларации

Заполняйте и отправляйте отчетность в ИФНС вовремя и без ошибок с Контур.Экстерном.

Для вас 3 месяца сервиса бесплатно!

Попробовать

Источник: https://www.kontur-extern.ru/info/kosvennyj-nalog

Правила подачи декларации по косвенным налогам

Декларация по косвенным налогам необходима при провозе товаров через границу нашей страны. При её формировании необходимо учитывать ряд особенностей. Среди них можно выделить специфику составления и сроки сдачи в налоговые представительства.

Не все располагают подобной информацией. Образец заполнения и инструкция к нему находится в открытом доступе в интернете.

Основные требования и порядок выплат регулируют обособленные международные договоренности. Они имеют приоритет для налогового кодекса.

Главные детали оформления документа

Декларация по косвенным налогам в 2018 году имеет ряд общих правил при составлении:

- В документе должна быть предусмотрена сквозная нумерация. Начальной точкой проставления порядковых номеров является титульный лист. Итоговое количество разделов не влияет на это.

- Любые числовые значение проставляются в поля декларации слева направо.

- В пустое пространство полей необходимо вписать ноль или прочерк.

- Текстовые пояснения следует заполнять прописными буквами. Показатели стоимости записываются в целых рублях.

- Недопустимо корректировать значения, внесенные в декларацию. Они исправляются шариковой ручкой. Их правильность подтверждает подпись налогоплательщика.

- Недопустимо скреплять листы теми средствами, которые способны повредить их.

Днем предоставления документации в налоговые органы являются следующие даты:

- День, в которые владелец организации или его официальный представитель предоставляют необходимые сведения в налоговую.

- День отправления данных при помощи заказного письменного сообщения. Опись помещается во вложение.

- День передачи по средствам канала телекоммуникации. Необходимо подтверждение данного типа отправки.

Бланк декларации по косвенным налогам:

Общие положения

Среди наиболее важных положений следует выделить следующие факторы. Новая форма декларации начала действовать с июля десятого года. Приказ министерства финансов 07.07.2010 №69Н подтверждает это. Срок предоставления — раньше двадцатого числа месяца, следующего за месяцем, в котором принимались на учет ввозимые продукты.

Материалы для заполнения документа при ввозе продукции из государств, входящих в таможенный союз:

- Приказ финансового министерства №69;

- справочная информация;

- пособие по НДС;

- статьи «Годовые налоговые отчеты» за 2018 и 2018 год;

- нюансы заполнения документов при импорте вещей из Армении, Белоруссии, а также Казахстана.

Кто и когда должен сдавать

Во избежание проблем необходимо знать, кто сдает декларацию. Её составлением и сдачей занимается та организация, которая импортировала товары на российские предприятия.

Отчетным месяцем считается тот, в котором прибывшие средства были оприходованы компанией-потребителем, и срок наступления уплаты лизинга.

Он предусматривается в договоре, также там находится описание перехода права собственности.

https://www.youtube.com/watch?v=kt4L9tLq7ig

Срок сдачи декларации не позже двадцатого числа месяца, следующего за периодом принятия товаров, при ввозе товаров из республики Беларусь и из Казахстана.

Если же в сделке фигурируют предметы лизинга, то вся документация сдается не позже двадцатого числа месяца, следующего за тем, в котором наступил срок платы.

Нюансы заполнения декларации по косвенным налогам

При заполнении документа необходимо соблюдать ряд особенностей.

Пример заполнения сможет продемонстрировать их более детально:

- ИНН, КПП и порядковые номера страниц указываются автоматически. Данные берутся из карты регистрации в системе бухгалтерского и складского учета.

- В графе Код по ОКАТО до того, как новая форма была подтверждена, необходимо вписать ОКТМО. Его можно найти в соответствующем классификаторе.

- Код бюджетной классификации пишется при заполнении каждого раздела. По ним зачисляются суммы акцизов и НДС. Его можно найти, выбрав КБК по тождественному налогу.

Дополнительные советы

Осуществлять сдачу декларации можно несколькими способами. Наиболее импонирующим является электронный вариант. Но также распространен и печатный.

Второй вариант чаще используется меньшими конторами. Его необходимо предоставлять в виде утвержденной формы, которая ориентирована на компьютер. Декларация заполняется вручную или печатается на принтере. В данном случае не допускается корректировка записей и двусторонняя печать.

Иногда бывает проблематично правильно определить налоговую базу.

При оформлении товаров, которые облагаются акцизами, её формируют следующие статьи:

- расчетная величина стоимости товаров, которые реализовались в допустимый срок;

- объем проданной продукции в натуральном виде;

- комбинированная величина налога, собирающаяся из фиксированных процентов.

В прочих ситуациях налоговая база формируется на основе стоимостных показателей импортированной продукции. Если товар является результатом выполнения договорных обязательств, то стоимостью признаются затраты на всю сделку. Отдельные расходы способны увеличить налоговую базу.

Сопроводительные документы

При подаче декларации в налоговые органы необходимо приложить определенные документы.

В ИФНС, которая находится по месту регистрации предприятия, предоставляется следующее:

| Декларация по косвенным налогам | Специфическая форма, основной целью которой является предоставление сведений о ввозе товаров из государств — членов таможенного союза. В типовом формате.Скачать образец формы декларации по косвенным налогам |

| Заявления об уплате косвенных налогов и импорте товаров | Также предусмотрен типовой формат. Он действует от 11.12.2009.Скачать образец заявления об уплате косвенных налогов и импорте товаров |

| Сопроводительные документы | Они подтверждают факт приобретения и ввоза продукции. К ним относятся накладные, счета-фактуры, основной договор, подтверждения от транспортных организаций и передаточные акты. Рекомендуется предоставлять копии вышеуказанных бумаг. Перед сдачей их следует заверить. |

| Платежный банк | Он должен засвидетельствовать факт отправления налога на добавленную стоимость. |

Все вышеупомянутые документы предоставляются в тот день, в который была произведена уплата рассматриваемого налога.

Правила и содержание бумаги

Данная документация должна состоять из нескольких страниц.

Таковыми являются:

- титульный лист;

- первый раздел, именуемый «Величина НДС, который необходимо уплатить государству в отношении тех товаров, которые были ввезены на территорию России»;

- второй раздел, который называется «Величина акциза, касающаяся облагаемых товаров, который следует уплачивать в бюджет Российской Федерации;

- приложение — оно содержит данные о вычислении налоговой базы по разновидностям облагаемого акцизами товара.

Первый лист и раздел необходимо заполнять тем плательщикам, которые принимали ввезенный товар на учет. Второй раздел необходимо предоставить, если операции, совершенные налогоплательщиком, были совершены в отчетный период. Также необходимо придерживаться ряда общепринятых правил.

Пошаговая инструкция для 1С

С 2018 года заявление об импорте товаров имеет новую форму, отличную от других. Будет рассмотрен образец заполнения документации в 1С 8.3.

Для успешного составления декларации рекомендуется придерживаться хронологической последовательности действий, указанных ниже:

- Обозначить настройки, которые будут функционировать при учете операций по ввозимым товарам.

- Настраивается учетная политика.

- Настраиваются основные параметры учета операций.

- Определяется направленность функционала программы.

- Вносятся сведения о контрагентах в справочники.

- Заполняется справочная информация о номенклатуре.

- Вводятся настройки для операций, суть которых в поступлении продукции, ввозимой из других стран.

- Создается документ о поступлении товаров из стран таможенного союза.

- Заполняется заявление об импорте товаров и выплате косвенных налогов.

- Формируется окончательный внешний вид декларации.

Придерживаясь данных рекомендаций можно оградить себя от нежелательных ошибок при составлении документа. Лишние расходы не потребуются.

Если подать декларация не вовремя, то это будет признано правонарушением действующего законодательства. За это предусматривается административная и налоговая ответственность

Источник: http://buhuchetpro.ru/deklaracija-po-kosvennym-nalogam/

Декларация по косвенным налогам (форма КНД 1151088) в 2018 году: примеры, бланк формы и образец заполнения

Косвенные налоги — это НДС и акцизы. Косвенные налоги в особенном порядке уплачивают российские налогоплательщики при партнерстве с:

- Белоруссией;

- Казахстаном;

- Арменией;

- Кыргызстаном.

При импорте товаров в Россию с территории этих стран налог на добавленную стоимость платят организации как на ОСНО, так и на специальных режимах. Платить его нужно не на таможне, а перечислять в налоговую инспекцию. Налог уплачивается, даже если:

- товары произведены на территории стран ЕАЭС, а ранее туда импортированы;

- ваш партнёр не из Белоруссии или стран ЕАЭС, но товар ввозиться с территории этих стран.

Декларация по косвенным налогам при импорте из Евразийского экономического союза изменилась еще в прошлом году. Новую форму необходимо было сдавать уже за декабрь 2017 года. Что изменилось и как правильно ее заполнить, рассмотрим в статье.Форма декларации по косвенным налогам — КНД 1151088. Форма не так давно была изменена.

Поэтому использовать следует форму, принятую Приказом от 27 сентября 2017 г. N СА-7-3/765@. В 2018 году были приняты ещё небольшие изменения по кодам в отношении товаров в виде легковых автомобилей. Об этом подробнее можно прочитать в письме ФНС от 23 января 2018 г. N СД-4-3/1012@ «О новых кодах видов подакцизных товаров».

Что изменилось:

- На титульном листе исчезло поле для кода вида экономической деятельности, а также добавлено поле для указания кода по форме реорганизации;

- Во втором разделе добавлен «Расчет суммы акциза по видам подакцизных товаров, импортированных на территорию Российской Федерации с территории государств — членов Евразийского экономического союза, за исключением спирта этилового из всех видов сырья (в том числе этилового спирта-сырца из всех видов сырья, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового)»;

- Появился третий раздел «Сумма акциза (авансового платежа акциза), исчисленная к уплате в бюджет при импорте спирта этилового из всех видов сырья (в том числе этилового спирта-сырца из всех видов сырья, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового) на территорию Российской Федерации с территории государств — членов Евразийского экономического союза»;

- На всех страницах ОКАТО заменен на ОКТМО, изменены штрих-коды.

Кто заполняет декларацию по косвенным налогам?

Заполняют декларацию по косвенным налогам те организации и предприниматели, которые приняли в отчетном месяце товар, прибывший из стран-участниц ЕАЭС. А также организации, у которых подошёл срок лизингового платежа по договору лизинга или займа с организациями, зарегистрированными на территории стран-участниц ЕАЭС.

Декларация состоит из титульного листа и трех разделов:

Первый раздел включает расчет НДС по импорту из евразийского экономического союза.

Второй раздел включает расчет акциза по импорту из евразийского экономического союза, за исключением спирта.

Третий раздел включает расчет акциза по импорту спирта из евразийского экономического союза.

Титульный лист и первый раздел заполняются всеми налогоплательщиками, принявшими на учёт импортные товары.

Второй и третий раздел заполняют только те налогоплательщики, которые имеют показатели для внесения в эти разделы.

Как заполнить декларацию по косвенным налогам в 2018 году

Титульный лист:

На титульном листе необходимо указать ИНН и КПП организации.

Следующие поле — номер корректировки. Если сдается первичная декларация, то проставляется 0.

Налоговый период, за который представляется декларация, следует указывать согласно рекомендациям Порядка заполнения декларации по косвенным налогам. За январь — «01», февраль — «02» и так далее.

Далее необходимо указать год, в котором декларация сдается.

В следующем поле необходимо указать код налогового органа, в который сдается декларация. Если же декларация сдается по месту нахождения, то нужно указать код налоговой инспекции по месту нахождения — для него предусмотрено отдельное поле.

Наименование налогоплательщика заполняется в соответствии с полным наименованием в учредительных документах.

Следующие два поля для компаний, проводящих реорганизацию. Необходимо указать код формы реорганизации, ИНН и КПП реорганизованной фирмы.

Далее указывается номер телефона контактного лица, количество страниц и количество листов подтверждающих документов.

Достоверность и полноту указанных данных подтверждает либо сам налогоплательщик, либо его представитель. Если налогоплательщик лично сдает декларацию, то в поле проставляется «1», представитель указывает «2».

Далее указывается фамилия, имя и отчество налогоплательщика или его представителя, подпись и дата сдачи декларации.

Представитель также должен предоставить данные документа, удостоверяющего его полномочия.

Образец заполнения титульного листа декларации по косвенным налогам в 2018 году (форма КНД 1151088)

Раздел 1. Сумма НДС, подлежащая уплате в бюджет в отношении товаров, которые были импортированы с территории ЕАЭС

В верхней части страницы отражается ИНН и КПП организации, порядковый номер страницы. Далее нужно указать код ОКТМО, а также код бюджетной классификации платежа. В строке 030 нужно отразить сумму НДС, который подлежит уплате.

Например, ООО «Компания» закупила оборудование в Белоруссии. Стоимость оборудования составляет 100000 рублей. В строке 031 отражаем сумму 18000, так как 100000 × 18% = 18000 рублей.

Допустим, в рамках примера, компания закупила также продукты для переработки на сумму 50000 рублей. Тогда в строке 032 отразим сумму налога:

50000 × 18% = 9000 рублей.

В строке 030 будет сумма строк 031 и 032:

18000 + 9000 = 27000 рублей.

Если были уплачены суммы за выполнение работ, по товарному кредиту или займу, по договору лизинга, а также за товары, которые не подлежат налогообложению — по каждому виду суммы указываются в отдельном поле.

Образец заполнения Раздела 1 декларации по косвенным налогам в 2018 году (форма КНД 1151088)

Раздел 2. Сумма акциза, подлежащая уплате в бюджет в отношении подакцизных товаров, импортированных на территорию Российской Федерации с территории государств — членов Евразийского экономического союза, за исключением спирта этилового из всех видов сырья (в том числе денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового)

Во втором разделе строки 010, 020 и 030 заполняются аналогично:

В строке 010 — код ОКТМО, в строке 020 — КБК, а в строке 030 — сумма акциза подлежащая уплате в бюджет по всем видам товаров, за исключением спирта.

В поле 040 — код страны, который можно посмотреть в Общероссийском классификаторе стран мира.

Далее нужно по каждому виду подакцизного товара указать:

- 1 и 2 — код самого товара и код единицы его измерения;

- 3 — содержание этилового спирта или мощность в лошадиных силах;

- 4 и 5 — объем или количество товара, налоговая база.

В строке 050 — сумма акциза по данному виду товара.

Заполним раздел 2 декларации по следующим условиям:

ООО «Компания» купила мотоцикл мощностью 150 лошадиных сил в Казахстане.

Код вида подакцизного товара — 532.

Код вида единицы измерения налоговой базы подакцизных товаров — 251.

Ставка акциза — 437 рублей за одну лошадиную силу.

Тогда акциз:

150 × 437 = 65550 рублей.

Образец заполнения Раздела 2 декларации по косвенным налогам в 2018 году (форма КНД 1151088)

Раздел 3. Сумма акциза, исчисленная к уплате в бюджет при импорте спирта этилового из всех видов сырья (в том числе денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), на территорию Российской Федерации с территории государств — членов Евразийского экономического союза

Строки 010 — 040 заполняются соответственно:

- 010 — код ОКТМО;

- 020 — КБК платежа;

- 030 — сумма подакциза по всем видам импортированного товара, содержащего этиловый спирт;

- 040 — код страны, откуда импортирован товар.

Далее необходимо указать:

- 1 — код вида спирта;

- 2 — код вида подакцизной продукции;

- 3 — код признака применения ставки акциза на спирт;

- 4 — налоговая база.

Строка 050 — сумма акциза по данному виду спирта. В строке 060 — указывается номер извещения, по которому продукция освобождена от уплаты акциза, либо об уплате авансового платежа акциза.

Заполним 3 раздел декларации по следующим условиям:

ООО «Компания» закупила медовуху в количестве 10000 бутылок по 0,5 л в Белоруссии. Содержание спирта — 6%.

Код вида продукции в соответствии с классификатором — 263 (смотрим

Приложение № 1 к Порядку заполнения деклараций об объеме производства, оборота и (или) использования этилового спирта, алкогольной и спиртосодержащей продукции, об использовании производственных мощностей,

утвержденному приказом Федеральной службы по регулированию алкогольного рынка от 23 августа 2012 г. N 231).

Код единицы измерения — 112 (смотрим справочник ОКЕИ).

Для медовухи установлена фиксированная твердая ставка акциза 21 рубль за литр.

https://www.youtube.com/watch?v=V286CdwCEu4

Рассчитаем сумму акциза:

(10000 × 0,5) × 21= 105000 рублей.

Образец заполнения Раздела 3 декларации по косвенным налогам в 2018 году (форма КНД 1151088)

Как сдавать декларацию по косвенным налогам?

Декларация по косвенным налогам сдается также, как и все другие декларации, одним из следующих вариантов:

- На бумажном носителе лично;

- На бумажном носителе почтой или через представителя;

- По телекоммуникационным каналам связи с использованием электронно-цифровой подписи.

Сдать декларацию необходимо до 20 числа месяца, следующего за месяцем, в котором была осуществлена операция по импорту товара с территории стран — участниц, либо был осуществлён лизинговый платеж.

Источник: https://delovoymir.biz/deklaraciya-po-kosvennym-nalogam-blank-obrazec-zapolneniya.html

Декларация по НДС: отчитываемся по новой форме

Не позднее 25 апреля 2017 года в налоговую инспекцию следует представить декларацию по НДС за I квартал 2017 года. Форма и Порядок заполнения декларации утверждены Приказом ФНС от 29 октября 2014 г. N ММВ-7-3/558@. При этом Приказом ФНС от 20 декабря 2016 г. N ММВ-7-3/696@ в него внесены изменения, которые затронули как бланк формы декларации, так и Порядок ее заполнения.

Как правило, сложность декларирования НДС за первый квартал текущего года связана с тем, что традиционно с начала года вступают в силу поправки, внесенные в главу 21 Кодекса. Однако на сей раз их не так много. Назовем самые существенные из них.

С начала 2017 года услуги иностранных компаний, оказанные в электронной форме, которые перечислены в пункте 1 статьи 174.2 Налогового кодекса, облагаются НДС, если клиентом является физическое лицо и местом реализации этих услуг признается территория РФ (подп. 4 п. 1 ст. 148 НК).

С этой целью на сайте ФНС уже реализована возможность, которая дана иностранным компаниям, желающим открыть свой личный НДС-кабинет. Декларацию и иные документы такие «иностранцы» должны подавать через Личный кабинет налогоплательщика. Собственно говоря, и декларация у них специальная — она утверждена Приказом ФНС от 30 ноября 2016 г. N ММВ-7-3/646@.

В то же время в том случае, когда иностранная организация оказывает услуги в электронной форме российским организациям и индивидуальным предпринимателям, последние признаются налоговыми агентами по НДС (п. 9 ст. 174.2 НК). Соответственно, на них возлагаются обязанности налоговых агентов по НДС — они должны исчислить, уплатить в бюджет НДС и задекларировать эти операции.

С 1 января 2017 года законодательно закреплено, что если декларация по НДС в силу требований положений Кодекса должна быть представлена исключительно в электронной форме, то и пояснения к ней должны представляться также только в электронной форме (абз. 4 п. 3 ст. 88 НК). В таких ситуациях бумажные пояснения не будут считаться представленными со всеми, что называется, вытекающими.

Обратите внимание! За неподачу пояснений, истребованных налоговым органом в рамках «камералки» декларации по НДС, теперь оштрафуют на 5 000 руб. (п. 1 ст. 129.1 НК).

Благодаря Закону от 30 ноября 2016 г. N 401-ФЗ с 1 января 2017 года операции по выдаче поручительств (гарантий) налогоплательщиком, не являющимся банком, не облагаются НДС (подп. 15.3 п. 3 ст. 149 НК, письмо Минфина от 12 января 2017 г. N 03-07-07/427).

Источник: http://www.pnalog.ru/material/deklaraciya-po-nds-2017-novaya-forma

Декларация по НДС — за квартал, бланк, пример заполнения 2018 году

НДС относится к федеральным косвенным налогам, которые начисляют организации и ИП, применяющие общую систему налогообложения.

Общие сведения: ↑

Начисление налога осуществляется поквартально. Налоговым периодом является квартал, уплата производится равными частями помесячно.

Подсчет нарастающим итогом или нет является частым вопросом, возникающем у плательщиков. Информация формируется только в рамках квартала.

Плательщики НДС представляют декларацию, в которой указывают налогооблагаемую базу с разбивкой по источникам формирования и применяемые вычеты.

Обязанность налогоплательщиков НДС определяется главой 21 НК РФ. Сдача отчетности производится в случае наличия обязанности по уплате налога, начисления к вычету или при получении освобождения от уплаты.

Изменения коснулись только обязательной сдачи отчетности в электронном виде. Подача декларации производится по электронным каналам связи, сроки для представления соответствуют установленным в НК РФ.

Продолжают представлять на бумажном носителе предприятия – налоговые агенты (организации или ИП) при наличии дополнительных условий:

- имеется освобождение от уплаты НДС;

- численность работников не превышает 100 человек;

- в отчетном периоде отсутствуют счета-фактуры с выделенной суммой НДС.

Существенных изменений не произошло, нововведения коснулись определения срока при передаче недвижимого имущества и наименования «разницы в сумме», которая заменила понятие суммовой разницы.

Важным изменением является зачет выданного или полученного аванса в момент отгрузки, а не получения суммы, в том числе НДС, указанных по строке 150 декларации по НДС и учтенных строкой 200 декларации.

Порядок в отношении налогообложения филиалов по НДС также подлежит изменению. Местом уплаты налога будет считаться адрес месторасположения компании.

Организациям, зарегистрированным за рубежом, это позволит избежать двойного налогообложения. Нововведения вступают в силу с деклараций, подаваемых за 4 квартал 2018 года.

Кто заполняет

Формирование отчетности по НДС производится организациями и ИП. Определить то, как сделать декларацию грамотно, можно только на основании позиций гл.21 НК РФ.

Подача декларации производится:

- Плательщиками налога в общеустановленном порядке при ведении операций, облагаемых НДС. Бланк представляется вне зависимости от наличия налога к уплате или деятельности, освобожденной от уплаты.

- При наличии обязательств как налогового агента.

- В случае необоснованного выставления счета-фактуры покупателю с выделенной суммой НДС.

При определении круга налогоплательщиков – налоговых агентов по НДС часто возникают вопросы.

К агентам относятся организации или ИП:

- купившие товары для дальнейшей перепродажи на территории РФ у лиц, которые не состоят на налоговом учете в органах ИФНС РФ;

- являющиеся арендаторами государственного или муниципального имущества по договору;

- приобретшие недвижимость у муниципалитета или органов, владеющих на правах ведения госсобственностью.

Налогоплательщики – агенты подают декларацию, по которой начисляет налог к уплате. При перечислении начисленного налога в бюджет агенты имеют возможность сделать вычет на сумму начисленного налога.

Вычеты по документам, полученным от другого вида деятельности, плательщики не имеют права произвести.

Особенностью учета по НДС выступает составление налоговым агентом счета-фактуры от своего имени и возможность на его основании производить вычет.

Как считать

При подаче декларации определяется налогооблагаемая база. Учету подлежат доходы, полученные налогоплательщиком. Сумма полученной выручки определяется путем начисления.

Принимается все доходы, полученные по отгрузке и при поступлении авансовых платежей в качестве частичной или предварительной оплаты.

Величина может быть уменьшена на величину вычетов по НДС, полученных от поставщиков товаров и услуг.

Учет входящих сумм производится только по товарам и услугам, которые относятся к ведению деятельности и участвуют в получении прибыли.

Законодательством применять вычеты в более позднем налоговом периоде по НДС при условии соблюдения всех требований – наличия счет-фактуры, проведения документа по книгам учета и фактического получения товаров и услуг.

Отдельно стоит рассматривать вопрос возврата аванса покупателю. Тема является спорной ввиду возможности возврата денежного аванса имуществом или наоборот.

Срок сдачи

Подача декларации по НДС осуществляется в региональное отделение учета ИФНС по месту учета налогоплательщика.

При наличии данного обстоятельства производится перенос даты на первый рабочий день, следующий за выходным. Подобный принцип действует и для определения срока уплаты налога в бюджет.

Например, декларация за 3 квартал (9 месяцев) подается в налоговую инспекцию 20 октября. В 2018 году день является рабочим и переноса не производится.

Порядок заполнения налоговой декларации по НДС (инструкция): ↑

Представляются в ИФНС только необходимые к заполнению листы. Все поданные страницы подлежат нумерации сквозным способом.

Титульный лист

Заполнение титульного листа производится в автоматическом режиме программы, формирующей декларацию.

Отличия состоят только в периоде, указываемом налогоплательщиком и номере корректировки. При наличии первоначального документа номер уточнения выставляется также автоматически.

В момент заполнения карточки плательщика обслуживающей программы необходимо точно вносить все данные.

Видео: декларация по НДС в 1С

Узнать, как заполнять данные, можно при внимательном изучении всех строк. Реквизиты с ошибками не позволят ресурсу ИФНС идентифицировать налогоплательщика.

Титульный лист содержит информацию:

- Наименование налогоплательщика, ИНН, КПП для организаций (ИП указывает прочерки).

- Период сдачи, где 21 – 1-й квартал, 22 – за 2 квартал и так далее.

- Корректировка: 0 – первичная, номер указывает на порядок корректировочного отчета.

- Место сдачи. Число 400 указывает на подачу декларации по месту регистрации налогоплательщика.

- Подпись и печать налогоплательщика или доверенного лица – представителя.

На титуле указываются коды видов операций, позволяющих начислять НДС. В листе указывается количество листов, содержащихся в декларации.

Раздел 1

В разделе указывается суммы налога на основании расчета раздела 2. Плательщик налога указывает:

- код ОКТМО (начиная с 2018 года);

- КБК налога для перечисления в бюджет;

- налог к уплате или к возмещению из бюджета.

Налогоплательщикам и налоговым агентам при заполнении деклараций, начиная с 01.01.2014 года до утверждения новых форм налоговых деклараций в поле «код ОКАТО» рекомендуется указывать код ОКТМО.

Сумма, указанная по строке 030, подлежит уплате в бюджет по указанному в отчетности КБК. В данной строке формируются суммы НДС к уплате, которые выставлены налогоплательщиком при отсутствии обязанности.

Строки 040 и 050 формируется по данным раздела 3 на основании расчета. Налогоплательщики, которые имеют освобождение от уплаты налога, подают раздел с прочеркнутыми строками.

Раздел 2

Подлежит заполнению в случае возникновения операций в качестве налогового агента. При отсутствии прочих данных начислений плательщик подает в ИФНС только титульный лист и раздел 2.

Показатели раздела указывают данные:

- Лица, в отношении которого налогоплательщик выступает налоговым агентом, его ИНН или КПП иностранной организации.

- КБК налога, код ОКТМО.

- Сумму, подлежащую уплате в бюджет.

- Строки, поясняющие порядок формирования суммы к уплате в бюджет.

Определяющие данные листа агентом указываются в строке 070, данные которой содержат информацию кода операции.

Раздел 3

При формировании листа в подразделе «объекты» заполняются столбцы:

| Какой столбец | Расшифровка |

| Номер 3 | Налогооблагаемая база на основании книги продаж |

| Номер 4 | Указывает на ставку данной строки |

| Номер 5 | Налог по данным книги или расчетным путем |

Раздел содержит подробное указание источника формирования данных построчно:

| Номер строки | Расшифровка |

| 010 | База и налог при ставке 18 % |

| 020 | База и налог по ставке 10 % |

| 030 и 040 | Определяется расчетным путем по ставкам 18/118 и 10/110 соответственно |

| 070 | Строка используется при получении авансовых платежей, сумма НДС по ставке определяется расчетно |

| 090 | Суммы, подлежащие восстановлению |

Указанные строкой 090 суммы подлежат разбивке по различным источникам формирования, в том числе строками 100 и 110.

Все данные суммируются с выведением итога по строке 120. При отсутствии вычетов в организации сумма налога будет соответствовать строке 040 раздела 1.

В случае применения вычетов заполняется подраздел «вычеты». Данные формируются по одному столбцу с указанием только суммы НДС. Основные суммы проходят по строке 130.

Указываются данные с разбивкой по видам полученной суммы НДС. Информация берется из книги покупок за отчетный период. Выведенная итоговая сумма вычетов заносится в строку 220.

Раздел имеет две основные строки, на основании которых данные переносятся в раздел 1:

- Если суммовая величина строки 120 раздела больше, чем 220, то формируется сумма налога к уплате. Отражается по строке 040.

- Если показатель строки 220 больше суммы, указанной в 120, то получается сумма к возмещению. В разделе 1 данные будут соответствовать строке 050.

Раздел 3 имеет приложения:

- сумм НДС к уплате по причине восстановления в бюджет сумм, указанных в вычете отчетного периода и прошлых лет;

- сумм, подлежащих начислению и вычету при коммерческих взаимодействиях с иностранными организациями, зарегистрированными в РФ.

Раздел 7

В разделе указываются суммы по операциям, которые не были признаны налогоплательщиком, не имеют обложения НДС или совершены за территорией страны с ожидаемой оплатой после истечения 6 месяцев.

Другие разделы

| Номер раздела | Описание |

| Раздел 4 | Содержит данные по расчету налога по операциям, которым применяется ставка «0». Указанные суммы должны быть документально подтверждены |

| Раздел 5 | Предназначен для указания сумм вычета по операциям, которым применяется ставка «0». Суммы вычетов должны быть документально оформлены или остались не подтверждены |

| Раздел 6 | В разделе указываются суммы по операциям, к которым была применена ставка «0», но которые не имеют документального обоснования |

Пример заполнения (образец)

Пример, как составить декларацию, можно привести на основании данных компании ООО «Строитель». Налогоплательщик ведет учет по ОСНО.

В 3-м квартале была получены выручка от осуществления обычной деятельности в сумме 500 000 рублей, в том числе НДС 76 271 рубль.

При покупке материалов, использованных в периоде, был предоставлен входящий НДС в сумме 30 000 рублей.

Налогоплательщиком указывается:

- в разделе 1 строке 040 сумму к уплате – 46 271 рубль;

- в разделе 3 строке 010 сумму налоговой базы 423 729 и налога – 76 271. Сумма соответствует итогу;

- в подразделе «вычеты» указывается в строке 130, 220 сумма 30 000;

- строка 230 идентична 040.

Уплате подлежит сумма в размере 46 271 рубль. При наличии неуверенности в правильности и корректности заполнения декларации Вы можете проверить свою налоговую декларацию.

Несвоевременная сдача декларации (штраф) ↑

Налоговыми органами установлены санкции при несвоевременной сдаче отчетности. Штрафуются плательщики налога и те, которыми представляться пустая декларация.

При отсутствии начислений величина штрафа составляет 1 000 рублей. По декларации с начисленными к уплате суммами установлен штраф в размере 5 % налога. Размер санкций не может быть больше 30 % от начислений.

Видео: декларация по НДС в 2018 году будет представляться по-новому

Налоговая декларация по НДС является одной из важных обязанностей. На основании данных часто проводятся камеральные проверки.

Законодательством установлены правила заполнения для грамотного формирования данных всех строк. При наличии суммы к уплате величина налога подлежит перечислению в бюджет.

В случае формирования возмещения сумма будет возвращена или зачтена налогоплательщику после проведения проверки.

Источник: http://buhonline24.ru/nalogi/nds/deklaracija-po-nds.html

Как составить и сдать декларацию по НДС при ввозе товаров из стран Таможенного союза

Ввоз в Россию товаров из-за рубежа является объектом обложения НДС (подп. 4 п. 1 ст. 146 НК РФ). Сумма налога, фактически уплаченная при ввозе импортных товаров, принимается к вычету (п. 2 ст. 171 НК РФ).

При ввозе товаров с территории стран – участниц Таможенного союза уплату и вычет НДС контролируют налоговые инспекции (п. 13 приложения 18 к договору о Евразийском экономическом союзе).

Сумма НДС, подлежащая уплате в бюджет по товарам, импортированным из стран – участниц Таможенного союза, отражается в специальной декларации по косвенным налогам (НДС и акцизам).

Форма декларации

Формы налоговой отчетности, а также порядок их представления должны быть утверждены ФНС России по согласованию с Минфином России (п. 7 ст. 80 НК РФ).

До принятия новых документов действуют прежние правила оформления налоговой отчетности (п. 14 ст. 10 Закона от 27 июля 2010 г. № 229-ФЗ).

В настоящее время при составлении специальной декларации следует руководствоваться формой и порядком, которые были утверждены приказом Минфина России от 7 июля 2010 г. № 69н.

Периодичность и сроки сдачи

Составлять и сдавать специальную декларацию по косвенным налогам нужно ежемесячно:

- за месяц, в котором организация приняла импортированные товары на учет;

Об этом сказано в пункте 20 приложения 18 к договору о Евразийском экономическом союзе и пункте 1 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н.

Положения статьи 163 Налогового кодекса РФ, где сказано, что налоговым периодом по НДС является квартал, в данном случае не применяются.

Это объясняется тем, что международные договоры по вопросам налогообложения имеют приоритет над налоговым законодательством России (ст. 7 НК РФ). Договор о Евразийском экономическом союзе относится к таким договорам.

Требования, предусмотренные этим договором, обязательны для всех российских организаций.

Сдать декларацию нужно не позднее 20-го числа месяца, следующего за тем, в котором организация приняла к учету товары, ввезенные из стран – участниц Таможенного союза. К этому же сроку сумма НДС по ввезенным товарам должна быть перечислена в бюджет.

Если организация ввозит в Россию предметы лизинга (по договору, который предусматривает переход права собственности на них к лизингополучателю), декларацию нужно подать не позднее 20-го числа месяца, следующего за месяцем, в котором наступает срок платежа, предусмотренный договором лизинга.

Такой порядок предусмотрен пунктом 20 приложения 18 к договору о Евразийском экономическом союзе и пунктом 1 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н.

Одновременно с декларацией в инспекцию нужно подать пакет документов, который предусмотрен пунктом 20 приложения 18 к договору о Евразийском экономическом союзе.

Последний срок подачи декларации и пакета документов может приходиться на нерабочий день. В этом случае сдайте их в первый следующий за ним рабочий день (п. 5 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н).

Ответственность

Несвоевременная подача специальной декларации по косвенным налогам при ввозе товаров из стран – участниц Таможенного союза является правонарушением (п. 22 приложения 18 к договору о Евразийском экономическом союзе, ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

Ситуация: может ли налоговая инспекция оштрафовать организацию, если специальная декларация по косвенным налогам сдана своевременно, а документы, которые должны быть к ней приложены, – с опозданием?

Да, может.

За несвоевременное представление документов, предусмотренных законодательством о налогах и сборах, пунктом 1 статьи 126 Налогового кодекса РФ предусмотрен штраф. Размер штрафа составляет 200 руб. за каждый непредставленный документ.

Требование о представлении документов, которые подтверждают уплату НДС по товарам, ввезенным в Россию из стран – участниц Таможенного союза, установлено пунктом 20 приложения 18 к договору о Евразийском экономическом союзе.

Международные договоры по вопросам налогообложения имеют приоритет над налоговым законодательством России (ст. 7 НК РФ).

Поэтому требования, предусмотренные названным договором, обязательны для всех российских организаций, которые участвуют в экспортно-импортных операциях с партнерами из стран – участниц Таможенного союза.

Невыполнение этих требований является основанием для привлечения организации к налоговой ответственности по российскому законодательству. Таким образом, взыскание штрафа по пункту 1 статьи 126 Налогового кодекса РФ за несвоевременное представление документов, которые должны быть приложены к декларации по косвенным налогам, правомерно.

Оштрафовать организацию по статье 119 Налогового кодекса РФ инспекция не вправе. Эта статья предусматривает ответственность только за несвоевременную подачу налоговых деклараций. Если организация сдала декларацию вовремя, то оснований для применения статьи 119 Налогового кодекса РФ у инспекции нет.

Специальную декларацию по косвенным налогам сдавать не нужно:

- если в течение месяца российская организация не принимала к учету товары, ввезенные из стран – участниц Таможенного союза;

- если в течение месяца не наступал срок лизингового платежа, предусмотренный договором лизинга.

Об этом сказано в пункте 1 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н.

Порядок заполнения

При заполнении деклараций соблюдайте общие правила оформления налоговой отчетности с учетом специальных требований, предусмотренных пунктами 8–17.

4 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н. Так, например, не допускается двухсторонняя печать декларации при сдаче ее на бумажном носителе (п.

10 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н).

Специальная декларация по косвенным налогам включает в себя:

- раздел 1, в котором отражается сумма НДС, подлежащая уплате в бюджет в отношении товаров, ввезенных в Россию из стран – участниц Таможенного союза;

- раздел 2, в котором отражается сумма акциза, подлежащая уплате в бюджет по подакцизным товарам, ввезенным в Россию из стран – участниц Таможенного союза;

- приложение к декларации, в котором приводится расчет налоговой базы по виду подакцизного товара.

Особенности заполнения разделов и приложения специальной декларации по косвенным налогам приведены в Порядке, утвержденном приказом Минфина России от 7 июля 2010 г. № 69н.

Титульный лист и раздел 1 специальной декларации обязаны представить все организации:

- которые в отчетном месяце приняли на учет товары, ввезенные в Россию из стран – участниц Таможенного союза (независимо от того, облагаются ли эти товары НДС или нет);

- у которых в отчетном месяце наступил срок лизингового платежа, предусмотренный договором лизинга.

Итоговая сумма НДС, рассчитанная к уплате в бюджет, по товарам, импортированным из стран – участниц Таможенного союза, отражается по строке 030 раздела 1 специальной декларации. Она должна соответствовать сумме налогового вычета, отраженного по строке 190 раздела 3 общей декларации по НДС.

Если организация ввозила в Россию подакцизные товары, дополнительно нужно заполнить раздел 2 и приложение к декларации.

Такой порядок следует из положений пункта 3 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н.

Пример заполнения декларации по косвенным налогам. Организация ввозит из Республики Беларусь неподакцизные товары

ООО «Альфа» зарегистрировано в г. Москве и применяет общую систему налогообложения. В ноябре 2015 года «Альфа» заключила контракт с белорусской организацией на приобретение мебели. Сумма контракта составляет 1 180 000 руб. (в т. ч. НДС – 180 000 руб.). В декабре 2015 года мебель была ввезена на территорию России и принята «Альфой» на учет.

20 января 2016 года бухгалтер «Альфы» представил в налоговую инспекцию декларацию по косвенным налогам за декабрь 2015 года, состоящую из:

- титульного листа;

- раздела 1, в котором указана сумма НДС, исчисленная к уплате в бюджет.

Так как мебель не относится к подакцизным товарам, раздел 2 и приложение к декларации в состав отчета не включены.

К декларации приложен пакет документов, подтверждающих право «Альфы» на вычет НДС, уплаченного при ввозе товаров из Республики Беларусь.

Сумму НДС, указанную по строке 030 раздела 1 декларации по косвенным налогам, бухгалтер перенес в строку 190 раздела 3 декларации по НДС за IV квартал 2015 года.

Способы сдачи

Специальную декларацию по косвенным налогам при ввозе товаров из стран – участниц Таможенного союза сдавайте в налоговую инспекцию по местонахождению организации. Такую декларацию можно сдать в инспекцию:

- в электронном виде по телекоммуникационным каналам связи. Если среднесписочная численность сотрудников за предыдущий год (во вновь созданных или реорганизованных организациях – за месяц создания или реорганизации) превышает 100 человек, то в текущем году сдавать налоговые декларации можно только этим способом. Это касается и организаций, которые отнесены к категории крупнейших налогоплательщиков. Они должны сдавать налоговую отчетность (в т. ч. годовые декларации) в электронном виде по телекоммуникационным каналам связи в межрегиональные инспекции по крупнейшим налогоплательщикам.

Об этом говорится в пункте 3 статьи 80 Налогового кодекса РФ и пунктах 6, 7 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н.

Внимание: за несоблюдение установленного способа представления налоговой отчетности в электронном виде предусмотрена налоговая ответственность. Размер штрафа составляет 200 руб. за каждое нарушение. Об этом говорится в статье 119.1 Налогового кодекса РФ.

Ситуация: может ли налоговая инспекция отказать в приеме специальной декларации по косвенным налогам, если НДС по товарам, ввезенным в Россию из стран – участниц Таможенного союза, не уплачен в бюджет?

Нет, не может.

Приложение 18 к договору о Евразийском экономическом союзе не регулирует порядок приема налоговыми инспекциями деклараций по косвенным налогам. Поэтому при решении этого вопроса нужно исходить из норм российского налогового законодательства (ст. 7 НК РФ).

Налоговые инспекции обязаны соблюдать законодательство о налогах и сборах (подп. 1 п. 1 ст. 32 НК РФ). Порядок представления налоговой отчетности определен пунктом 4 статьи 80 Налогового кодекса РФ.

Перечень оснований, по которым налоговая инспекция может отказать организации в приеме отчетности, закрыт и содержит в себе следующие позиции:

- отсутствие (отказ от предъявления) документов, подтверждающих полномочия представителя организации на сдачу отчетности и подтверждение указанных в ней сведений;

- представление отчетности не по установленной форме (не в установленном порядке);

- отсутствие в налоговой отчетности печати и подписи (в т. ч. электронной подписи) руководителя или уполномоченного представителя организации;

- несоответствие данных владельца квалифицированного сертификата ключа проверки электронной подписи данным руководителя (уполномоченного представителя);

- представление декларации (расчета) в налоговую инспекцию, в компетенцию которой не входит прием этой отчетности.

Об этом сказано в пункте 28 Административного регламента, утвержденного приказом Минфина России от 2 июля 2012 г. № 99н.

При соблюдении этих требований налоговая инспекция не вправе отказать в приеме декларации, сославшись на то, что налог не перечислен в бюджет.

Более того, по просьбе налогоплательщика инспекция обязана поставить на титульном листе отметку о приеме декларации с указанием даты ее представления.

При получении декларации по телекоммуникационным каналам связи инспекция обязана передать налогоплательщику электронную квитанцию о приеме отчетности. Это следует из положений абзаца 2 пункта 4 статьи 80 Налогового кодекса РФ.

Факт неуплаты налога до момента подачи декларации может быть причиной для проведения проверки, начисления пеней или налоговых санкций (п. 22 приложения 18 к договору о Евразийском экономическом союзе). Но сам по себе отказ налоговой инспекции в приеме декларации по косвенным налогам из-за их неуплаты является неправомерным.

Ситуация: нужно ли составлять и сдавать специальную декларацию по косвенным налогам? Организация, применяющая специальный налоговый режим, ввозит в Россию товары из государства, которое входит в Таможенный союз.

Да, нужно.

Международные договоры по вопросам налогообложения имеют приоритет над налоговым законодательством России (ст. 7 НК РФ). Договор о Евразийском экономическом союзе относится к таким договорам.

Следовательно, требования, предусмотренные приложением 18 к договору о Евразийском экономическом союзе, обязательны для всех российских организаций, которые участвуют в экспортно-импортных операциях с партнерами из стран – участниц Таможенного союза.

Плательщиками НДС по таким операциям признаются любые организации, в том числе и применяющие специальные налоговые режимы (п. 13 приложения 18 к договору о Евразийском экономическом союзе, п. 1 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н).

При импорте товаров они обязаны рассчитать сумму НДС, перечислить ее в бюджет и сдать специальную налоговую декларацию, приложив к ней все необходимые документы.

Об этом сказано в пункте 20 приложения 18 к договору о Евразийском экономическом союзе и пункте 1 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н.

Источник: http://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/nds/kak_sostavit_i_sdat_deklaraciju_po_nds_pri_vvoze_tovarov_iz_stran_tamozhennogo_sojuza/1-1-0-2182