Нужно ли с подарков клиентам платить НДС?

А мы продолжаем с вами анализ Постановления Пленума Высшего Арбитражного Суда (ВАС) от 30 мая 2014 года №33. И следующая ситуация, которую мы рассмотрим вот какая, коллеги: практически на каждом шагу бывает такое, что мы с вами продавая что-то или оказывая услугу нашим клиентам, дарим различного рода презенты.

Речь идет не о простой компании или главного характера, когда вы проводите, чтобы что-либо продать. А речь идет о том, что вы дарите что-то вашим клиентам одновременно с отгрузкой товара, одновременно с реализацией.

Так вот, коллеги, теперь Пленум ВАС решил следующее: если какие бы то ни было презенты, вы дарите одновременно с отгрузкой или продажей товара, то с этих презентов необходимо заплатить НДС. В случае же, если вы проводите отдельную рекламную кампанию, то с этих рекламных «штучек» НДС платить не надо.

В первом случае, когда НДС платить надо, вам его придется заплатить, если вы не докажете, что то, что вы дарите клиенту – уже входит в стоимость товара. Соответственно, если вы докажете что то, что вы подарили, входит в стоимость товара, то тогда НДС платить не надо.

Итак, давайте обратимся к Постановлению Пленума ВАС: в связи с этим, судам необходимо учитывать, что передача налогоплательщиком контрагентам товаров, работ, услуг в качестве дополнения к основному товару (сувениры, подарки, бонусы) без взимания с него отдельной платы, подлежит налогообложению в соответствии с подп. 1 п. 1 ст.146 НК, т.е.

, с этого нужно заплатить НДС.

Как передача товаров, оказание услуг, выполнение работ на безвозмездной основе, если только налогоплательщиком не будет доказано, что цена основного товара включает в себя стоимость дополнительно переданных товаров, услуг и исчисленный с основной операции налог охватывает и передачу дополнительного товара, услуги, а именно: сувениров, подарков, бонусов. Понимаете, да? То есть, в этом случае, если мы не докажем, что сувениры и подарки входят в стоимость основного товара и НДС уже с них заплачен, НДС придется заплатить с бесплатно отдаваемых сувениров, как будто бы это безвозмездная передача имущества.

В случае же передачи товаров, услуг в рекламных целях – такие операции подлежат налогообложению на основании подп. 25 п.3 ст.149 НК, если расходы при создание и приобретение единицы товара, работ, услуг превышают 100 руб.

Ну а дальше написано, что если мы занимаемся совершенно отдельной рекламной кампанией – тут, конечно, НДС платить не надо. Это не считается безвозмездной передачей.

Поэтому читаю: «Вместе с тем, не может рассматриваться в качестве операции, формирующей самостоятельный объект налогообложения, распространение рекламных материалов, являющихся частью деятельности налогоплательщика, по продвижению на рынке производимых или реализуемых им товаров, работ, услуг в целях увеличения объема продаж, если эти рекламные материалы не отвечают признакам товара. То есть, имущества, предназначенного для реализации в собственном качестве. Не являются объектом налогообложения также операции по бесплатному предоставлению налогоплательщиком своим работникам предусмотренных законодательством гарантий и компенсаций в натуральной форме.

Итак, резюме из этого: когда мы занимаемся рекламной кампанией, то мы в рекламных целях не должны использовать то, что попадает под категорию товара, т.е. то, что имеет материальное выражение и может быть признано товаром (откройте ст.

38 НК и еще раз посмотрите определение слова «товар»). В то же самое время, если мы выплачиваем своим сотрудникам заработную плату в натуральной форме, в том числе товарами, НДС платить не надо. Наконец-то все споры по этому поводу с налоговиками прекратятся.

Ну, давайте посмотрим еще на некоторые вещи. Еще раз, коллеги, к агентской схеме, это п.16 данного Постановления Пленума. Я много раз говорил об этом на семинарах.

Моментом реализации, а соответственно, возникновение налогооблагаемой базы у комитента или принципала является момент, когда этот товар отгружен (или получена предоплата) комиссионерам или агентам. Об этом четко написано в п.16 Постановления Пленума от 30 мая 2014 года №33.

Коллеги, Постановление достаточно большое и поэтому размер не позволяет проанализировать слишком уж подробно его, поэтому пройдемся бегло. П.

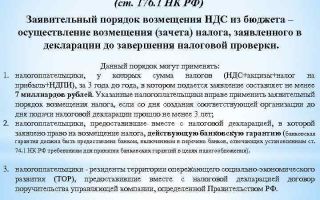

23: при разрешении споров, связанных с применением на основании пункта 12 статьи 171 НК РФ налоговых вычетов налогоплательщиком, произведшим оплату предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, судам следует учитывать, что глава 21 Кодекса не содержит указания о том, что в данном случае право на вычет налога возникает исключительно при уплате цены приобретаемых товаров (работ, услуг), имущественных прав в денежной форме. Поэтому налогоплательщик не может быть лишен право на вычет налога в случаях, когда предварительная оплата работ, товаров, услуг, имущественных прав производится им в натуральной форме. То есть, если вы кому-то что-то заплатили в натуральной форме, то вы так же имеете право поставить НДС к вычету и возмещению. Это п.23 Постановления Пленума.

«Путин отменил налоги. Ура!»

Добрый день, друзья. Последние 3 дня я устал отвечать на идиотский вопрос и решил написать статью. Один бизнесмен написал мне письмо с заголовком:…Сделано в ФНС: 9,9 трлн, жесткий delete и «карма» недоимок

Я считаю, что цифры не врут, и язык цифр самый правдивый. Эмоции не покажут истинную картину: они могут только дополнить. И эмоции иногда бывают обман…Борьба с обналом: как очистить экономику и разорить бизнес (часть 3)

Добрый день, коллеги. Это третья часть. Первая часть посвящена победам ФНС России в сборе налогов: при росте экономики за истекшие пять лет в 1,2%,…«Охота» на самозанятых: как вывести из тени 25 млн человек (часть 2)

Добрый день, коллеги. Первая часть была посвящена победам ФНС России над налогоплательщиками. Если вы не читали, обязательно почитайте и восхититес…(Пока оценок нет)

Загрузка…

НАЧАТЬ ЭКОНОМИТЬ ЗАКОННО НАЛОГИ И ВЗНОСЫ АКТИВИРОВАТЬ БИБЛИОТЕКУ МИНИ-КУРСОВ СЕЙЧАС НАЧАТЬ РАБОТАТЬ ЛЕГАЛЬНО БЕЗ ПОТЕРИ ПРИБЫЛИ НАЙТИ ДЫРЫ В БЕЗОПАСНОСТИ БИЗНЕСА БЕСПЛАТНО НАЖМИТЕ, ЧТОБЫ ОТКРЫТЬ ДОСТУП БЕСПЛАТНО

Источник: https://turov.pro/nuzhno-li-s-podarkov-klientam-platit-nds/

Проводки по подаркам сотрудникам

Работодатель может дарить своим сотрудникам. Обычно поводом служат знаковые даты: 8 марта, день защитников отчества, новый год, день рождения и т.д. Эти операции необходимо отразить в учете.

Учет подарков

С точки зрения учета существуют два вида подарков:

- Непроизводственные подарки – к государственным праздникам, дням рождения и т.д. Если стоимость презента превышает 3000 руб., необходимо составлять договор дарения

- В виде трудового поощрения – такой подарок входит в состав оплаты труда (которая может выплачиваться и в натуральной форме)

Процедуру передачи подарка в учете отражают записью Дебет 73 Кредит 41

Ндфл и страховые взносы с подарков

Подоходным налогом облагается сумма подарка, превышающая 4000 руб. Поэтому, если сотруднику подарили, например, микроволновую печь, налог нужно будет удержать только с той суммы, которая превысит вышеуказанное значение. При дарении денежных средств, налог перечисляется в бюджет в день их передачи. Если подарок – это вещь, то НДФЛ удерживают в ближайший день аванса или зарплаты.

Что касается страховых взносов, то их нужно удерживать только в том случае, если возможность дарения ценностей зафиксирована в трудовом договоре с сотрудником. Если подарок передают на основе договора дарения, взносы начислять не нужно.

НДС

Для организации вручение подарков своим сотрудникам может обернуться обязанностью начисления и уплаты НДС с его стоимости, если подарок является материальной ценностью и выдан, как непроизводственный. По мнению налоговиков, данная операция попадает под категорию безвозмездной передачи. При дарении денежных средств НДС не взимается.

Отразить проводками начисление НДС по подаркам можно записями по дебету 91.2 и кредиту 68 НДС. Перед этим нужно сделать проводки по списанию стоимости подарка: Дебет 91.2 Кредит 73.

При покупке подарка НДС, если поставщик является плательщиком налога, можно принять к вычету.

Пример:

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 60 | 50 | Перечислены деньги за подарок | 5700 | Платежное поручение исх. |

| 41 | 60 | Получен набор столовых принадлежностей от поставщика | 4830 | Товарная накладная |

| 19 | 60 | Входной НДС | 870 | Товарная накладная |

| 73 | 41 | Набор подарен сотруднику | 4830 | Договор о дарении |

| 68 НДФЛ | 73 | Удержан НДФЛ с суммы, превышающей 4000 | 108 | Бухгалтерская справка |

| 91.2 | 73 | Списана стоимость подарка | 4830 | Договор дарения |

| 91.2 | 68 НДС | Начислен НДС на стоимость подарка | 870 | Бухгалтерская справка |

Источник: https://saldovka.com/provodki/zarplata/podarki-sotrudnikam.html

Бухгалтерский учет подарков

Традиция получать и делать подарки на новогодние праздники и Рождество стала уже неотъемлемой частью нашей жизни. Компаниям, вручающим подобные приятные сюрпризы своим работникам и членам их семей, бизнес-партнерам или иным организациям, правильное проведение этих расходов доставляет немало хлопот.

Если ваша фирма не желает обходить стороной документальное оформление данных затрат и ведет бухгалтерский учет подарков по всем правилам, то советуем вам ознакомиться с нашей статьей.

Мы приготовили несколько полезных советов тем, кто желает знать, какому налогообложению подлежат новогодние презенты и как провести понесенные расходы в документах бухгалтерского учета.

Нужно ли отражать новогодние подарки в бухгалтерском и налоговом учете

Чтобы ничего, а самое главное, никого не забыть в этот хлопотный и полный забот предновогодний период, первым делом важно составить список всех значимых для вашей компании и бизнеса лиц.

Далее получившийся перечень следует разбить на отдельные категории, которые подразумевают разные по стоимости презенты: для сотрудников, для основных бизнес-партнеров, для маленьких компаний-контрагентов и т.д.

Согласно созданному списку, составим смету затрат. Этот документ можно и нужно корректировать, оптимизируя все расходы. Например, заказывать изготовление логотипа вашей компании для размещения его на подарке понадобится только для контрагентов или представителей государственных организаций, а вот собственному персоналу вручать сувениры с логотипом совсем необязательно.

Когда составление сметы расходов закончено, необходимо подготовить и утвердить документ (обычно это внутренний приказ компании), в котором указаны:

- Ответственные сотрудники.

- Учет сроков дарения.

- Выделяемый бюджет на приобретение подарков.

Прежде чем заказывать новогодние сувениры и проводить их по бухгалтерскому учету, не забудьте оформить ваши отношения с фирмой-продавцом соответствующим договором. В этом документе отследите условия в пунктах, содержащих информацию о возможности возврата товара, порядке расчетов, перечне сопутствующих бухгалтерских документов, к которым относятся:

- Чеки.

- Товарные накладные.

- Акты приема-передачи.

Подтверждение вручения презента может осуществляться в устной или письменной формах. Согласитесь, вряд ли ваша компания будет преподносить фирменный сувенир работнику налоговой под роспись.

Помните, что если стоимость презента равна или более 3000 рублей, то его передача должна быть письменно зафиксирована договором дарения (пункт 2 статьи 574 ГК РФ).

Поэтому, чтобы избежать нежелательной бухгалтерской бюрократии, приобретайте недорогие сувениры.

В крупных компаниях с большим штатом сотрудников учет выдачи новогодних наборов работникам и/или их детям осуществляется под роспись в ведомости, что значительно облегчает учет подарков в бухгалтерском учете.

Такое приятное мероприятие, как вручение сувенира, отражено в законодательстве и подчиняется определенным правилам. В частности, статья 575 ГК РФ содержит следующие нюансы: в случае превышения стоимостью презента 3000 рублей его дарение запрещено:

-

От имени малолетних и граждан, признанных недееспособными, их законными представителями;

-

Работникам образовательных организаций, медицинских организаций, организаций, оказывающих социальные услуги, и аналогичных организаций, в том числе организаций для детей-сирот и детей, оставшихся без попечения родителей, гражданами, находящимися в них на лечении, содержании или воспитании, супругами и родственниками этих граждан;

-

Лицам, замещающим государственные должности Российской Федерации, государственные должности субъектов Российской Федерации, муниципальные должности, государственным служащим, муниципальным служащим, служащим Банка России в связи с их должностным положением или в связи с исполнением ими служебных обязанностей;

-

В отношениях между коммерческими организациями.

Как вы поняли, преподносить презент представителю налоговой или служащему муниципалитета является нарушением закона. Однако часто предновогоднее настроение и сила традиций стирает данный запрет, и одни с удовольствием делают подарки, а другие с радостью их принимают.

Далее рассмотрим подробнее, как входящие в разные категории новогодние подарки могут отражаться в бухгалтерском и налоговом учете.

Подарки сотрудникам: бухгалтерский и налоговый учет

Правильное бухгалтерское оформление передачи подарка работнику организации и налогообложение этой операции подразумевают верное определение поздравления в правовом, гражданском и трудовом поле. Итак, при бухгалтерском и налоговом учете сувениров персоналу компании стоит учесть, что законодательством РФ презенты сотрудникам делятся на:

1. Подарок, не связанный с трудовой деятельностью работника (на юбилей или иную праздничную дату).

Как разъяснено в пункте 1 статьи 572 ГК РФ, подарок – это вещь (а также деньги, подарок-сертификат и т.п.), которую даритель передает одаряемому безвозмездно. Презент от работодателя сотруднику вручается на основании договора дарения.

Обратите внимание: если даритель – организация, а стоимость сувенира равна или превышает 3000 рублей, то данный договор должен быть оформлен письменно.

Во избежание каких-либо претензий со стороны надзорных органов к бухгалтерскому ведению дел вашей компании стоит обезопасить свою фирму, составляя данный документ вне зависимости от суммы, потраченной на приобретение презента.

Статья 154 ГК РФ предусмотрела вариант массового вручения подарков в крупных организациях. Так, необязательно составлять с каждым работником отдельный договор дарения для обоснования бухгалтерского учета. Можно обойтись многосторонним документом, который подписывает каждый сотрудник.

2. Подарок как поощрение за труд.

Трудовое законодательство, а именно, статья 191 ТК РФ, разрешает и регламентирует награждение работников сувенирами в качестве поощрения за трудовую деятельность.

В этом случае учет подарков сотрудникам в бухгалтерском и налоговом учете происходит в части заработной платы, точнее, производственной премии.

Вручить такой презент можно на основе трудового договора/соглашения, а не договора дарения.

НДФЛ

Подарок в любой форме – натуральной или денежной – приравнивается к доходу сотрудника и облагается налогом на доходы физических лиц, что должно быть отражено в бухгалтерском и налоговом учете компании. Начислить НДФЛ и удержать его должен налоговый агент, т.е. работодатель.

Помните, что по законодательству (пункт 28 статьи 217 НК РФ) налогом облагается не вся сумма подарка, а только разница свыше 4000 рублей.

Опираясь на данное правило, в бухгалтерском и в налоговом учете отражается общая стоимость всех презентов, врученных работнику на протяжении отчетного периода.

К примеру, в течение 2015 года одну сотрудницу предприятие поздравляло несколько раз. Сначала на 8 марта – набором постельного белья стоимостью 2600 рублей.

Так как цена подарка не превысила 4000 рублей, то налог на доходы физических лиц не начислялся. Второй раз сотруднице вручили сувенир на день рождения стоимостью 3200 рублей.

Общая стоимость подарков (2600 + 3200 = 5800) превысила 4000 рублей, поэтому необходимо удержать НДФЛ с суммы превышения (5800 – 4000 = 1800).

Каждый последующий презент, который женщина получит от работодателя, также будет превышать общую стоимость подарков в 4000 рублей и подлежит налогообложению НДФЛ по ставке 13% для резидентов и 30% для нерезидентов.

Еще один момент, который нужно учесть при налоговом и бухгалтерском учете сувениров, разъясняет Письмо ФНС от 22.08.2014 г. № СА-4-7/16692. В частности, удержание и перечисление НДФЛ при бухгалтерском оформлении зависит от того, в какой форме выдан подарок:

- При дарении сотруднику денежной суммы наличными средствами из кассы компании или путем перечисления на его расчетный счет, удержание и перечисление НДФЛ должно совпадать с датой вручения подарка.

- При дарении сувенира в натуральной форме удержание и перечисление НДФЛ осуществляется в ближайшую дату выплаты работнику денежных средств (зарплата, аванс). В случае если после получения презента сотруднику не планируется выдача денежных средств до конца календарного года, работодатель в течение месяца от даты окончания налогового периода (года) обязан письменно оповестить сотрудника и налоговый орган о невозможности удержания налога. Бухгалтерия компании для целей налогового учета готовит справку по форме 2-НДФЛ на одаряемого, в которой в графе «Признак» указывается значение «2», и отправляет в налоговую службу не позднее 31 января следующего года.

Получение презентов сотрудниками в бухгалтерской справке 2-НДФЛ выглядит следующим образом:

- Доход с кодом 2720 равен сумме каждого подарка (в т.ч. не превышающей 4000 рублей).

- Вычет с кодом 501 равен сумме сувенира, не подлежащей обложению НДФЛ (т.е. до 4000 рублей).

Учет подарков при расчете налога на прибыль (УСН)

Бухгалтерский учет подарков и их отражение в налоговых отчетах зависит от цели/повода дарения.

1. Подарки сотрудникам, не связанные с трудовой деятельностью и производственными результатами (к примеру, поздравления к юбилейным датам, общепринятым знаменательным событиям).

Согласно пункту 16 статьи 270 НК РФ, данный вид сувениров не отражается в налоговых расходах при расчете налогооблагаемой прибыли.

Юридические лица и индивидуальные предприниматели, применяющие систему «доходы минус расходы», при бухгалтерском учете также не включают этот тип подарков в расходы (так как они не фигурируют в закрытом перечне расходов, регламентированном пунктом 1 статьи 346.16 НК РФ).

2. Ценные подарки сотрудникам, выданные в качестве поощрения за труд. Их налоговый и бухгалтерский учет регламентирован статьей 191 ТК РФ.

Источник: https://biznes-resurs.ru/info/buhgalterskii-uchet-podarkov

Новогодние подарки бухучет и налогообложение

Многие компании дарят сотрудникам новогодние подарки. Бухучет и налогообложение новогодних подарков имеет свои сложности. Разберемся, как провести новогодние подарки в бухучете, можно ли списать их стоимость в налоговом учете и надо ли платить НДС со стоимости презентов.

Печатная версия

Электронный журнал

Учет новогодних подарков

Все расчеты по выдаче подарков сотрудникам нужно отражать на счете 73 «Расчеты с персоналом по прочим операциям».

Проводки такие:

ДЕБЕТ 73 КРЕДИТ 41 (10, 43)

— вручены подарки сотрудникам в виде товаров, материалов или готовой продукции;

ДЕБЕТ 73 КРЕДИТ 50 субсчет «Денежные документы»

— вручены подарки сотрудникам в виде билетов на какое-либо мероприятие (например, детскую елку или новогоднее шоу).

Заключающая проводка будет такая:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 73

— стоимость подарков отнесена на прочие расходы.

Можно ли списать подарки в налоговом учете

Нет, стоимость имущества, передаваемого безвозмездно, нельзя учесть при расчете налога на прибыль (п. 16 ст. 270 НК РФ). Это подтверждают и в Минфине России (письмо от 8 октября 2012 г. № 03-03-06/1/523).

Включить в налоговые расходы можно лишь подарок, выданный сотруднику за его производственные результаты. Такой презент можно считать стимулирующей выплатой, входящей в систему оплаты труда.

Но нужно, чтобы этот вид поощрений был установлен в трудовом договоре или локальном акте (ст. 135, 191 ТК РФ, п. 2 ст. 255, п. 21 ст. 270 НК РФ).

Надо ли платить НДС со стоимости презентов

Да, надо. Вручая подарки, компания безвозмездно передает право собственности на них работнику. А такая операция приравнивается к реализации и облагается НДС (п. 1 ст. 146 НК РФ).

Иногда компаниям удается доказать в суде, что передача подарков не облагается НДС, если она предусмотрена системой оплаты труда (постановление ФАС Северо-Западного округа от 13 сентября 2010 г. по делу № А-26-12427/2009). Но чтобы избежать спора с налоговиками, безопаснее начислять налог.

Тем более что входной НДС, уплаченный компанией, когда она приобретала подарки, можно принять к вычету (письмо Минфина России от 19 октября 2010 г. № 03-03-06/1/653).

Облагаются ли подарки НДФЛ

Да, облагаются. Но только в сумме, превышающей с начала года 4000 руб. на человека (п. 1 ст. 210, п. 28 ст. 217 НК РФ).

Начислять ли с подарков взносы

На новогодние подарки детям взносы начислять не нужно. Ведь взносами облагаются выплаты в рамках трудовых отношений, а у компании нет трудовых отношений с детьми работников. Если же компания вручает презенты самим сотрудникам, то взносы безопаснее начислить.

Раньше чиновники разрешали этого не делать при наличии письменного договора дарения (письмо Минздравсоцразвития России от 5 марта 2010 г. № 473–19). Но по действующей редакции Федерального закона от 24 июля 2009 г. № 212-ФЗ похожих разъяснений нет.

А значит, возможен спор.

Источник: https://www.gazeta-unp.ru/articles/40988-sqg-15-m10-novogodnie-podarki-buhuchet-i-nalogooblojenie

Учёт и налогообложение подарков детям сотрудников

В статье мы рассмотрим бухгалтерский учет новогодних подарков детям сотрудников. Помимо этого, изучим разные формы дарения и спорные вопросы налогообложения.

С приближением Нового года у руководителей и бухгалтеров возникает вопрос о поздравлении своих сотрудников и их детей как приятными подарками – игрушками, сладкими наборами, так и выдачей поощрительных премий к праздничной дате. В связи, с чем возникает необходимость производить расходы и правильно их учитывать. Рассмотрим более подробно учет по детским и взрослым подаркам.

Вручаем детские подарки

В большинстве случаев новогодние подарки детям сотрудников дарят до 14 лет. Это ограничение условно и фирма в своем внутреннем положении может прописать иное ограничение по возрасту. Для правильного оформления желания руководителя поздравить ребят необходимы:

- приказ руководителя;

- список сотрудников и детей;

- ведомость, в которой работники фирмы будут расписываться за получение этих подарков.

Приказ, как и ведомость составляются в произвольной форме. Также есть мнение, что для правильного учета нужно составить договор дарения на каждого работника, что делается достаточно редко.

Относительно бухгалтерского учета бытует мнение об отнесении подарков детям на 10,41 или 012 счета, что с точки зрения методологии учета является некорректным.

товары и материалы являются активами компании, способными приносить выгоды, а новогодние подарки для ребят не являются таковыми, что требует их отражать сразу в прочих расходах через счет 91.02. Именно поэтому на практике покупку и выдачу детских подарков отражают следующим образом:

|

Операция |

Дебет |

Кредит |

Подтверждающий |

|

К прочим расходам отнесены новогодние детские наборы |

91-2 |

60 |

Приказ руководителя |

|

Входящий НДС |

19 |

60 |

Счет-фактура |

|

Произведена оплата поставщику |

60 |

51 |

Выписка из банка |

|

НДС принят к вычету |

68-НДС |

19 |

Счет-фактура |

|

Стоимость подарочных наборов отражена на |

012 |

Товарная накладная, |

|

|

Вручены подарочные |

012 |

Ведомость |

|

|

Начислен НДС при раздаче подарочных наборов |

91-2 |

68-НДС |

Счет-фактура |

Налоговый учёт подарков

По налогу на прибыль и УСН, к сожалению, принять расходы по закупке подарков не получится. Это экономически неоправданные расходы и обосновать их не удастся, следовательно, оплата их производиться из чистой прибыли фирмы.

По НДС в отношении данной операции существуют два полярных мнения.

По мнению контролирующих органов, раздача подарков работникам компании – облагаемая НДС операция (, , НК РФ, Письмо Минфина России ), где входящий НДС принимается к вычету при наличии счета-фактуры.

А по судебной практике – выдача детских подарков – это поощрение сотрудников (при наличии с ними трудовых отношений), что не образует объекта по НДС (ФАС СЗО в Постановлении от , Постановления ФАС ЦО , ФАС УО ).

Для избежания споров бухгалтеры начисляют НДС на передачу праздничных наборов, выписывают счет-фактуру в 1 экземпляре без указания грузополучателя, покупателя, адреса и регистрируют ее в книге продаж. Иное мнение придется отстаивать в судебном порядке.

Что касается страховых взносов, тут тоже ситуация неоднозначна. Как упоминалось выше, при передаче детских подарков можно воспользоваться договором дарения, тогда вопрос о начислении страховых взносов отпадает.

Но данный договор на практике заключается редко в отношении праздничных подарков. Чаще используется ведомость выдачи подарочных наборов, следовательно, выдачу наборов сотрудникам можно рассматривать как оплату в натуральной форме, облагаемой всеми взносами.

Так как ведомость составляется на работников, и они в ней расписываются. Но в тоже время есть мнение, что страховые взносы в отношениях между компанией-страхователем и ребенком сотрудника отсутствуют (письмо Минздравсоцразвития России ).

Эксперты советуют в своей деятельности воспользоваться именно этой позицией.

Интересная ситуация складывается и со взносами на травматизм. Перечень освобождаемых выплат является закрытым (Письмо ФСС РФ ). Исходя из этого, взносы на страхование от несчастных случаев на производстве будут начисляться на переданные новогодние подарки. Но в тоже время чуть позже появилась другая точка зрения ( по делу № А60-27054/2007-С10) — что разовые выплаты не зависят от производственных результатов. Соответственно, начислять взносы от несчастных случаев начислять не нужно. Ситуация спорная, поэтому плательщики взносов принимают решение самостоятельно, с учетом всех рисков.

Относительно НДФЛ бухгалтерам необходимо руководствоваться нормами Налогового кодекса РФ (, НК РФ), где говорится о налогообложении получаемых доходов как в денежной, так и в натуральной форме. Однако необходимо учитывать нюанс — стоимость подарков, не превышающая за налоговый период 4000 руб., освобождается от налогообложения НДФЛ ( НК РФ). Поэтому недорогие праздничные подарки освобождаются от налогообложения. Но полученный доход подлежит отражению в справке 2-НДФЛ с кодом 2720.

Бухучет

Налог на прибыль

НДФЛ

Страховые взносы

Следить за темой

Просмотры:

Источник: https://www.buhday.ru/articles/bukhgalteriya/uchyet-i-nalogooblozhenie-podarkov-detyam-sotrudnikov/