Какие есть специальные режимы налогообложения индивидуальных предпринимателей?

Специальные режимы налогообложения индивидуальных предпринимателей, которые существуют на сегодняшний день, помогают бизнесменам успешно вести свою деятельность.

Индивидуальными предпринимателями становятся люди смелые, которые готовы покинуть тихую заводь наемных сотрудников и взять ответственность за свое благосостояние. Эти граждане являются в большинстве своем подготовленными к бизнесу теоретически.

То есть они понимают те процессы, которые происходят в экономике, представляют правила и законы отрасли своей деятельности, понимают свою обязанность работать в правовом поле.

Какие режимы налогообложения применяются для ИП

Но очень немногие из них погружены в тонкости ведения учета, который бы удовлетворял всем требованиям контролирующих органов.

Самой сложной частью в бизнесе для большинства новых предпринимателей является бухгалтерский учет.

Если подходить к решению задачи ответственно, то необходимо изучать многотомные разделы Правил бухучета (ПБУ), следить за их стремительным обновлением и фиксировать движения денег и товаров в бизнесе на постоянной основе.

Альтернатива для решения вопроса существует в виде найма специально обученного человека — бухгалтера, но это немалые расходы для начинающего бизнесмена, да и обеспечить полную занятость такому человеку во время становления бизнеса не удастся.

Чтобы стимулировать экономически активных граждан на проявление лучших своих качеств и не вносить лишнюю неразбериху в структуру налоговых органов по приему и корректировке многотомной и безнадежно испорченной отчетности экономически активных людей, чтобы упростить поступление налоговых платежей в бюджет, были разработаны и введены специальные режимы налогообложения, действие которых распространяется на бизнес небольших объемов, самыми многочисленными представителями которого являются индивидуальные предприниматели.

При оформлении предпринимательства гражданин не освобождается от обязанности исполнять налоговые обязательства, которые были на нем ранее.

Теперь он экономический субъект, в связи с чем несет дополнительную налоговую нагрузку в виде налогов с бизнеса.

При регистрации или в любой последующий год, который теперь будет для него налоговым периодом, он имеет право выбрать вариант уплаты налогов.

Всего таких возможностей 5:

- общий режим налогообложения;

- упрощенная система налогообложения (УСН);

- патентная система налогообложения (ПСН);

- единый сельскохозяйственный налог (ЕСХН);

- единый налог на вмененный доход (ЕНВД).

Общий режим налогообложения традиционен и сложен для новичка в бизнесе.

Источник: https://moeip.ru/nalog/specialnye-rezhimy-nalogooblozheniya-individualnyx-predprinimatelej

Налогообложение ИП в 2016 году: Портал малого и среднего предпринимательства

Уполномоченный по защите прав предпринимателей в Карелии предлагает предпринимателям ознакомиться с разными режимами налогообложения ИП в 2016 году и выбрать наиболее выгодный и оптимальный.

Список режимов налогообложения ИП в 2016 году

НК РФ содержит следующие налоговые режимы:

1. Общий

2. УСН

3. ЕСХН (для сельхозпроизводителей)

4. ЕНВД

5. Патент

Сначала мы расскажем о каждом режиме налогообложения подробнее. А потом приведем сравнительную таблицу всех режимов налогообложения.

Имейте ввиду: для всех режимов налогообложения есть одна общая особенность. Если у ИП есть работники, то за этих работников нужно платить НДФЛ и взносы (ставки взносов могут для отдельных видов деятельности и режимов налогообложения снижаться), а также сдавать отчетность по взносам и НДФЛ. Кадровый учет работников также общий для всех режимов налогообложения.

Общий режим налогообложения для ИП в 2016 году

Общий режим налогообложения для ИП самый невыгодный. Потому что на нем нужно платить НДФЛ с прибыли, оставшейся после вычета расходов. Кроме того, нужно платить НДС (10 или 18% в зависимости от проданных товаров / оказанных услуг).

Отчетность на общем режиме самая сложная. Декларация по налогу на прибыль раз в год. И декларация по НДС раз в квартал. Без специальных знаний заполнить такую отчетность не получится, поэтому придется нанимать бухгалтера.

Переходить на общий режим нужно только в том случае, если учет ИП ведет бухгалтер и если бизнес большой. Кроме того, в отдельных случаях ИП просто обязан перейти на общий режим. Например, если его бизнес нельзя перевести на остальные режимы налогообложения в силу закона (есть некоторые ограничения для перехода на другие режимы, о которых мы расскажем ниже).

Поэтому совет простой: если ИП может по закону работать на других режимах налогообложения, то лучше выбрать их, а не общий. Общий нужно использовать только если нет другого выхода.

Упрощенная система налогообложения для ИП в 2016 году

Упрощенная система налогообложения (УСН) созданная специально для малого бизнеса и ИП. Применять ее могут ИП, которые соответствуют определенным критериям.

Особенности УСН такие. ИП может выбрать, как платить налоги: с доходов. Или с доходов за вычетом расходов.

Если с доходов, то тогда нужно платить налоги с доходов без вычета расходов. Ставка будет 6%.

А если с доходов за вычетом расходов, то ставка будет 15%.

Регионы могут снижать ставки 6 и 15%.

ИП на упрощенке сдает декларацию по УСН (раз в год).

Платить НДС и налог на прибыль упрощенцам не нужно.

При упрощенке можно нанимать до 100 человек персонала.

Единый сельхоз налог (ЕСХН) для ИП в 2016 году

ЕСХН это налог для производителей сельскохозяйственной продукции.

Это продукция растениеводства, сельского и лесного хозяйства, животноводства, в том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов.

Индивидуальные предприниматели, производящие сельскохозяйственную продукцию, вправе применять ЕСХН. Рыбохозяйственные организации также признаются налогоплательщиками ЕСХН.

Выгода ЕСХН в том, что ставка налога с доходов за вычетом расходов всего 6%.

Поэтому если ИП занимается сельским хозяйством, ему выгодно перейти на ЕСХН. Но для перехода на ЕСХН нужно, чтобы доход от сельхоздеятельности был не менее 70% в общих доходах.

Единый налог на вменный доход для ИП в 2016 году

Единый налог на вмененный доход (ЕНВД) — это специальный режим. Его особенность в том, что налог платиться не с реальных доходов, а в тех, которые установлены налоговым кодексом для вашего вида деятельности. Подробнее об этом смотрите в статье на нашем сайте.

Перейти на ЕНВД выгодно тем ИП, реальные доходы которых очень высоки. Например, вам установлен вмененный налог в размере 100 000 руб. А ваши доходы за вычетом расходов — 5 млн. руб. Понятно, что перейдя на ЕНВД вы только выиграете. Ведь если вы, к примеру, с 5 млн. руб. заплатите налог по УСН 15%, это уже будет 750 000 руб.

При ЕНВД не нужно платить НДС и налог на прибыль. Также плательщики ЕНВД вправе отказаться от ККТ.

Патент для ИП в 2016 году

Еще один удобный режим налогообложения — патентная система налогообложения. Для перехода на патент ИП нужно просто купить патент. И дальше все, что он заработает, не будет облагаться налогами. Кроме того, декларация по патенту не подается.

Но перейти на патент могут не все ИП. А только те, кто применяет определенные виды деятельности. Кроме того, ИП на патенте может нанять не более 15 работников, что не всегда удобно. А для работы в нескольких регионах нужно купить несколько патентов.

Сравнение режимов налогообложения для ИП в 2016 году

| Сравниваемые показатели | Общий режим | УСН объект «доходы» | УСН объект «доходы минус расходы» |

| Налоги к уплате (кроме обязательных для всех: взносы, НДФЛ, транспортный налог) | НДФЛ, НДС, налог на имущество организаций | Единый налог при УСН | Единый налог при УСН |

| Налоговая база | Доходы, уменьшенные на расходы | Доходы | Доходы, уменьшенные на расходы |

| Уменьшение налога на страховые взносы | Не уменьшается (ставится в расходы) | Уменьшается, в том числе на фиксированный платеж за ИП, но не более чем на 50%. Если ИП трудится без наемных работников, то уменьшает налог на фиксированный платеж за себя без ограничений | Не уменьшается (ставится в расходы) |

| Ставки страховых взносов | 30% |

Источник: http://smb10.ru/content/articles/doingbusiness/up_po_rk/up_prosveshenie/m,86,4961/

Налоги и обязательные платежи ИП 2016: посильна ли нагрузка?

Тема: ИП, раздел: налоги индивидуального предпринимателя

ОГЛАВЛЕНИЕ:

Системы налогообложения для ИП

Налогообложение ИП в 2016 году: последние данные

Страховые взносы для ИП в 2016 году

Необходимость платить налоги для ИП является не самой приятной составляющей бизнеса, но при этом одной из самых важных.

В этой статье будет рассмотрено, какие налоги, взносы и прочие платежи платит индивидуальный предприниматель, какую систему налогообложения может применять ИП, а также то, как налоги ИП согласно действующего законодательства могут быть на законных основаниях уменьшены за счет действующих выплат страховых взносов.

В отношении предпринимателей — физических лиц уже давно государством предложены специальные режимы налогообложения. Это сделано, с одной стороны, для уменьшения налогового бремени предпринимателя, а, с другой стороны, — для упрощения процедур учета и отчетности ИП.

При этом и государство не остается внакладе, поскольку возложило на ИП обязанность платить обязательные платежи в страховые фонды не только за работников, но и за себя, причем связав это с размером налога.

Проще говоря, чем больше и правильнее предприниматель перечисляет денег в фонды, тем на большую сумму он сможет уменьшить свои налоги.

Системы налогообложения и налоги индивидуального предпринимателя

Какие существуют системы налогообложения для ИП? В первую очередь прежде всего стоит отметить, что индивидуальный предприниматель вправе не пользоваться специальными налоговыми режимами и работать по общей системе налогообложения (сокращенно: ОСНО). Этот вариант редко интересен ИП, и ФНС использует ОСНО как налоговый режим для ИП «по умолчанию».

Если предприниматель не успел вовремя перейти на один из специальных режимов, то для налоговиков он работает по общей системе налогообложения. А это значит, что индивидуальный предприниматель будет обязан платить НДС и НДФЛ и вести довольно сложный и дорогостоящий бухгалтерский и налоговый учет.

Удовольствие это сомнительное, поскольку даже расчет НДС представляет сложность, не говоря о ставках налогов и других серьезных ограничениях.

Поэтому, говоря о том, какую систему налогообложения выбрать для ИП, мы предлагаем остановиться на одном из специальных налоговых режимов: УСН, ЕНВД, ЕСХН либо патент.

Налогообложение ИП в 2016 году: последние данные

Налоги индивидуального предпринимателя в 2016 году имеют следующие ставки:

- для УСН по системе «Доходы» — от 1% до 6% с полученного предпринимателем дохода (конкретная ставка зависит от региона, но лучше ориентироваться на 6%);

- для УСН по системе «Доходы-Расходы» — от 5% до 15% с доходов, уменьшенных на расходы (также зависит от региона);

- для ЕНВД – 15% от вмененного дохода. Вмененный доход при этом сильно зависит не только от региона, но и от вида деятельности, а также физических показателей;

- для ЕСХН – 6% от доходов, уменьшенных на расходы;

- для патента – 6% от потенциально возможного дохода за год по выбранному виду деятельности (зависит от региона).

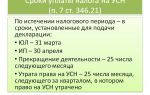

Так как ИП платит налоги на разных режимах по-разному, то укажем также налоговые периоды для каждого из них:

- УСН по системе «Доходы» и УСН по системе «Доходы-Расходы» — год;

- ЕНВД – квартал;

- ЕСХН – год;

- Патент – срок, на который патент выдан (обычно в два захода: в течение 25 дней после получения патента и за 30 дней до окончания срока действия патента).

Процесс уплаты налогов ИП несоизмеримо проще, чем для юридических лиц. Главное – помнить о налоговом периоде и не нарушать условия выбранного налогового режима.

Страховые взносы для ИП в 2016 году

Закон 212-ФЗ от 24.07.2009 определяет обязанность уплаты страховых взносов для индивидуального предпринимателя.

Согласно этого закона ИП обязан платить взносы в Пенсионный фонд РФ, Фонд социального страхования и Фонд обязательного медицинского страхования — стоит отметить, что индивидуальные предприниматели платят указанные платежи и за себя, и за своих сотрудников.

При этом нужно обязательно помнить, что, в отличие от налогов ИП, взносы необходимо выплачивать, даже если нет дохода или предпринимательская деятельность не ведется.

Ставки взносов ежегодно корректируются. В 2016 году страховые взносы для ИП составляют:

- в ФОМС – 3796 руб. за себя и 5,1% с сумм, выплаченных работникам;

- в ФСС – 2,9% с сумм, выплаченных работникам;

- в ПФР – за себя 19356 руб. + 1% с доходов свыше 300 тыс. руб. в год, и за работников – 22% с выплаченных сумм.

Довольно часто случается, что именно на взносах индивидуальный предприниматель теряет больше, чем на налогах. Единственное светлое пятно в истории со взносами – возможность на некоторых режимах уменьшить налоги за счет выплаченных страховых взносов.

Как ИП платить налоги правильно, используя возможности уменьшения за счет взносов, вы узнаете в одной из следующих наших публикаций.

Подписывайтесь на нашу бесплатную рассылку новостей — и вы не пропустите наши полезные статьи по теме «Налоги индивидуального предпринимателя», вовремя получите информацию об изменениях в системах налогообложения, а также важные налоговые новости.

Источник: https://villton-group.ru/articles/nalogooblozhenie-v-rf/nalogi-i-obyazatelnyie-platezhi-ip-2016.html

Системы налогообложения для ИП в 2018 году — виды и какую выбрать

Российское законодательство создает все условия, чтобы предприниматели развивали свой бизнес с комфортом.

Даже налогообложение ИП не предусматривает какой-то определенной ставки или единого для всех бизнесменов налога. Каждый вправе решать по какой системе облагаться, и выбирать есть из чего.

В 2018 действует 5 налоговых режимов, кардинально отличающихся один от другого.

Виды налогообложения ИП

К выбору режима нужно относиться так серьезно, как будто это ваш будущий дом. Ведь по нему вы будете платить налоги далеко не один день. Ставка, период, база, сроки уплаты, порядок расчета — все это на каждом режиме разное. И если прогадать с выбором в самом начале пути, достичь вершин в бизнесе уже не удастся.

В РФ действуют следующие виды налогообложения для ИП:

- ЕСХН — единый сельскохозяйственный налог;

- ОСНО — общая система налогообложения;

- УСН — упрощенная система налогообложения;

- ПСН — патентная система налогообложения;

- ЕНВД — единый налог на вмененный доход.

1. ОСНО

ОСНО — самый сложный в техническом смысле налоговый режим. Индивидуальный предприниматель должен обладать бухгалтерскими знаниями либо иметь в штате собственного специалиста, чтобы справиться с отчетной документацией, в перечень которой входят:

| Декларация по НДС | За каждый квартал/25 числа |

| Декларация 3-НДФЛ | 1 раз в год/30 апреля |

| Декларация 4-НДФЛ | 1 раз, когда фирма получит самую первую прибыль/в пятидневный срок |

| КУДИР | По просьбе налоговой |

Помимо этого, в отчетность на ОСНО входят:

- Учетная книга покупок/продаж, предназначенная для расчета НДС;

- Кадровая книга;

- Отчетность по страховым взносам;

- И отчетность за персонал.

Список налогов на ОСНО тоже велик. В него входят все платежи, которые предусмотрены законодательством для налогоплательщиков:

| НДФЛ | 13% | Весь доход |

| НДС | 0-18% | Стоимость продукции/услуги |

| Налог на имущество | 2,2% | Средняя стоимость имущества за год |

| Земельный | 0,3 — 1,5% | Кадастровая стоимость участка |

| Страховые взносы за себя | 22% в счет пенсионного страхования и 5,1% в счет медицинского | Действующий МРОТ |

В зависимости от типа работ и особенностей бизнеса предприниматель может выплачивать еще и такие налоги:

- Акцизы;

- Водный;

- За биоресурсы;

- За добычу ископаемых;

- Взносы за работников;

- Транспортный.

Еще одна причина, из-за которой многие ИП могут выбрать именно этот вид налогообложения — уплата НДС. Почему? Организации, выплачивающие НДС, предпочитают сотрудничать с такими же фирмами. Им куда приятнее получить от них счет-фактуру с обозначенным НДС и уменьшить на него свой налог, чем вести дела с ИП на УСН.

2. УСН

Большая часть ИП выбирают упрощенный режим налогообложения, на котором не нужно выплачивать НДС, НДФЛ, налог на имущество. Вся налоговая нагрузка сводится к одному налогу:

- 6% на УСН доходы;

- 5-15% на УСН доходы минус расходы.

Базу для обложения выбирает сам налогоплательщик. Если у вас ограниченные расходы, идеальным будет первый вариант. А если затраты составляют 60% от прибыли и более, лучше выбрать вторую систему налогообложения, поскольку на ней ИП сможет отнять от дохода все расходы, предусмотренные статьей 346.16 НК РФ.

Индивидуальные предприниматели на общем налогообложении уплачивают единый налог раз в год, а ежеквартально вносятся авансовые платежи. Плюс на упрощенке 6% можно уменьшать авансовые платежи и итоговый налог на сумму страховых взносов. И неважно за какой промежуток времени вы их внесли, главное, что в том же квартале, по которому рассчитывается пошлина.

Работодатели и ИП-одиночки уменьшают налог УСН по-разному:

- Первые могут учитывать взносы за себя и за работников, но не вправе уменьшать налог более, чем вдвое;

- Вторые уменьшают пошлину на сумму всех внесенных за себя взносов, вплоть до 0.

При базе доходы минус расходы учитывать взносы тоже можно, но их вносят в графу затрат.

Перейти на УСН могут не все. Запрещено применять упрощенную систему налогообложения ИП:

- Со штатом 100 человек;

- С годовым доходом от 60 млн.;

- Плательщикам ЕСХН;

- С запрещенным видом работ, это лица, практикующие игорный бизнес, добычу полезных ископаемых, производство подакцизных товаров;

- Лица, имеющие филиалы.

К другим минусам УСН относятся:

- Невозможность продажи товаров с НДС;

- Обязательное наличие ККМ.

3. ЕНВД

Если ИП решит выбрать такую систему налогообложения, как ЕНВД, он будет оплачивать налог по ставке 15% не по полученному доходу, а по вмененному государством. Это некая цифра, которая по мнению законодателей является оптимальной для конкретного вида деятельности.

Формула для расчета: БД (базовая доходность, присвоенная государством для каждого вида работ) х К1 (коэффициент, устанавливаемый Правительством) х ФП (физический показатель, к примеру, площадь торгового зала) х К2 (коэффициент, определяемый региональной властью) х 15% (ставка).

ЕНВД освобождает налогоплательщика от НДС, НДФЛ, налога на имущество. И главное — от установки ККМ. Можно уменьшать пошлину на страховые взносы по аналогичным с УСН правилам.

Полный бухгалтерский учет вести не обязательно. Но некоторые документы все-таки нужно заполнять:

- Налоговую декларацию;

- Учет физ. показателей;

- Отчетность за работников;

- Дополнительную отчетность.

Среди недостатков этой формы налогообложения выделяют:

- Ограничение по видам работ — не смогут применить вмененку лица, занимающиеся оптовой торговлей, производством, строительством.

- Отсутствие системы в некоторых регионах, информацию следует уточнять в местных органах. В Москве в 2018 она не действует.

- Нельзя нанимать свыше 100 человек.

- Налог нужно выплачивать даже при убытке.

4. ПСН

ПСН — самая понятная система налогообложения для ИП, поскольку заключается в уплате стоимости за патент. Полное отсутствие отчетности, выбор любого удобного срока (от 30 дней до года), работа без ККМ — все эти плюсы дают право назвать ее самой выгодной.

Это лучший вариант для предпринимателей с сезонным или временным бизнесом. Но примкнуть к налогоплательщикам на ПСН могут не все, список подходящих видов деятельности строго регламентирован. Он схож со списком для ЕНВД, только дополнен мелким производством, к примеру, хлебобулочных изделий, колбасных, молочной продукции, ковров, очков, носков, визиток, галстуков.

К тому же, численность работников на патенте не может превышать отметку в 15 человек, а прибыль — 60 млн. Р.

5. ЕСХН

ЕСХН — выгодный режим со ставкой 6%, но не от дохода, а от разницы доходов и расходов. Оплата производится всего раз в полугодие, а декларация сдается раз в год.

Единственный минус формы налогообложения для ИП в том, что применяется она только по отношению к производителям сельхозпродукции и лицам, занимающимся рыбоводством.

Выбираем лучший режим

Чтобы определиться, какую систему налогообложения выбрать для ИП, необходимо сделать серию индивидуальных расчетов налоговой нагрузки для всех возможных режимов. Рассмотрим, как сравнить виды налогообложения, на конкретном примере.

Предприниматель Хадоркин планирует открыть парикмахерскую в Красноярской области. Прогнозируемая прибыль в месяц — 777 000 рублей, в штате — 5 сотрудников, прогнозируемые расходы в месяц — 266 000 рублей, размер страховых взносов за работников — 34 000 р.

Рассчитаем предполагаемый налог на самых доступных льготных системах:

- ПСН. Базовая доходность для этого региона и вида работ равна 3 554 799 р. БД/12 месяцев х 6% = 3 554 799/12 х 6% = 17 770 р. в месяц. Уменьшать эту сумму нельзя.

- ЕНВД. К2 для парикмахерских в Красноярске — 0,99. БД — 7 500, К1 — 1,798, ФП — 5 (число работников). Пошлина за месяц = 0,99 х 7 500 х 1,798 х 5 х 15% = 10 012 р. Эту сумму можно уменьшить на взносы за штат, но не более, чем вдвое: 10 012 — 34 000 = 0. Значит к уплате = 10 012/2 = 5 006 р.

- УСН доходы. Расходы фирмы не учитываются, вся прибыль подлежит обложению по ставке 6%. 777 000 х 6% = 46 620 р. Сумму можно уменьшить на выплаты в счет страхования, но не более, чем вдвое. Поэтому к уплате 46 620/2 = 23 310 р.

- УСН доходы-расходы. А вот здесь расходы учитываются, и взносы заносятся в них же: (777 000 — 266 000 — 34 000) х 15% = 71 550.

Вывод: ИП Хадоркину лучше остановить выбор на вмененном режиме налогообложения, поскольку его бизнес приносит большую прибыль и незатратен. Если бы расходы составляли больше 60% от прибыли, возможно самой выгодной системой оказалась бы УСН доходы за вычетом расходов. Каждый случай нужно рассматривать отдельно.

https://www.youtube.com/watch?v=h4qHmohVTKM

Кроме размера налоговых платежей выбор вида налогообложения зависит от таких нюансов:

- Наличия ограничений: численность штата, размер прибыли, вид деятельности;

- Региональных особенностей: размер К2, БД для вмененки и патента, ставки на упрощенке);

- Типа системы, которую применяют партнеры;

- Надобности в экспорте и импорте;

- Площади торгового зала для розничной торговли;

- Площади зала обслуживания для общепита;

- Количества транспортных средств для грузоперевозок;

- Других показателей, фигурирующих в расчетах.

Советы для новичков

Список золотых правил для новичков в сфере бизнеса, которые помогут выбрать оптимальное налогообложение:

- Сфера услуг. Для работы с физлицами можно выбрать вмененку, поскольку на ней не обязательно использовать ККМ. А для сотрудничества с юрлицами лучше отдать предпочтение упрощенке. И с теми, и с другими лицами — можно совместить два налогообложения.

- Оптовая и розничная торговля с большой площадью помещения/зала. Выгодно использование УСНО с вычетом затрат.

- Развозная и розничная торговля с малой площадью. Актуальнее применение вмененного налога или патента.

- Для крупного производства хорошо использовать ОСНО, а для мелкого — упрощенный налог.

Как перейти на режимы

Правила перехода с одного типа налога на другой несколько отличаются:

- Если вы изначально желаете регистрировать ИП на УСН, вам следует подать в ИФНС ходатайство №26.2-1 в тридцатидневный срок со дня получение свидетельства об открытии ИП. Если перейти — до 31 декабря, поскольку переход возможен только с начала нового периода. Переход с УСН посреди года также недопустим.

- Чтобы перейти на вмененку, достаточно направить в ИФНС заявление по форме ЕНВД-1 в пятидневный срок после того, как начнете его применять. Через сутки вас уведомят о том, что вы начали работать по ЕНВД со дня начала его фактического применения. Для регистрации ИП на вмененном налоге подают тот же тип ходатайства в тридцатидневный срок со дня фактической регистрации.

- Регистрироваться как плательщик ОСНО не нужно, на общее налогообложение ставят по умолчанию, если ИП не изъявит желание перейти на иную форму.

- Для оформления патента нужно заполнить заявление 26.5-1 и отнести его в налоговую в десятидневный срок до начала работы.

Источник: https://IP-vopros.ru/nalogi-i-platezhi/sistemy-nalogooblozheniya-ip

Налогообложение ИП в 2016 году

Перечень всех режимов налогообложения насчитывает такие виды:

- общий;

- УСН («упрощенка»);

- для сельхозпроизводителей действует отдельная система под названием ЕСНХ;

- ЕНВД;

- патентный формат взимания налогов.

Несмотря на их разность и отличия, режимы налогообложения объединяет одна черта.

Если у индивидуального предпринимателя числится ряд наемных работников, осуществляющих свою профессиональную деятельность согласно договоров по найму, то за этих сотрудников руководство обязано производить отчисления НДФЛ и вносить разные взносы, процентные ставки по которым определяются в зависимости от вида деятельности индивидуального предпринимателя. Все отчисления отражаются в бухгалтерской отчетности. Кадровая учетная политика проводится по одному образцу и не зависит от выбранного режима налогообложения.

Общий режим

Теперь подробнее рассмотрим каждый из известных видов налогообложения, применяемых для ИП.

Общий режим считается для плательщика самым невыгодным, ведь выбрав этот формат, придется выплачивать НДФЛ с прибыли, которая образовалась после того, как подсчитаны все расходы и полученные убытки вычтены из доходов.

Из этой же суммы высчитывается и НДС, ставка по которому варьируется от 10 до 18%, в соответствии с видом реализованной продукции, услуги.

Составлять документацию в налоговую по общему режиму сложнее всего, сам формат заполнения бланков требует специальных знаний опытного специалиста, поэтому ИП, которые выбрали общую систему, приходится дополнительно нанимать бухгалтера.

Как часто нужно сдавать отчетность?

1. Декларация, которая подсчитывает и описывает сумму по налогу на прибыль, оформляется единожды в год.

2. Декларация по НДС рассчитывается каждые 3 месяца.

Когда ИП есть смысл выбирать общую систему налогообложения? Если ваш бизнес процветает, а обороты денежных масс зафиксированы в крупных показателях. Также законодательством установлены отдельные случаи, которые не позволяют предпринимателю выбрать другой формат уплаты налогов.

Специалисты рекомендуют выбирать этот режим только тогда, когда нет другого выбора, если же он есть, откажитесь от идеи по незнанию законодательства загонять себя в каббалу.

УСН в 2016 году

УСН действует только в отношении малого бизнеса, разработчики хорошо потрудились с целью облегчить налоговое бремя для предпринимателей. Использовать этот режим могут далеко не все ИП, а только те, которые подпадают под определенные критерии.

Чем выгодна «упрощенка»? ИП дается право определиться, каким образом ему вносить взносы – с доходов или с суммы «доходы минус расходы». Если речь идет о доходах, процентная ставка достигает 6%, согласитесь, ощутимо по сравнению с общим режимом в 10 и 18%, которые больно ударяют по кошельку.

Что касается окончательной суммы, которая получается после вычета из доходов расходной части, здесь ставка повышена до 5%. В целом в разных регионах муниципалитеты вправе самостоятельно устанавливать ставки налогообложения, поэтому они варьируются от 6 до 15%.

Упрощенная система предусматривает подачу отчетности в налоговую всего 1 раз в год, о квартальных бумагах можно забыть. Уплачивать НДС и налог на прибыль нет необходимости, если рассматривать допустимую численность работников, которые могут числиться на малом предприятии, цифра внушительная и близится к 100 человекам.

ЕСНХ в 2016 году

Прежде всего определимся, что означает ЕСНХ. В реальной жизни это налог, которые в 2016 году уплачивают изготовители сельхоз продукции. Что к ней относится?

- результаты растениеводства, сельского и лесного хозяйства, животноводства;

- официально оформленное и разрешенное в определенных местах выращивание или доращивание рыб, других речных и морских обитателей.

У некоторых может возникать понятный вопрос, являются ли плательщиками ЕСНХ рыбохозяйственные предприятия? Специалисты дают однозначный ответ – да, являются.

В чем выгода этой системы взимания налогов? Процентная ставка составляет всего 6% и исчисляется с суммы, которая образуется в результате вычета расходной части из доходной. Однако если вы решили перейти на эту систему, нужно знать важный нюанс – доход от реализации сельхоз продукции не может составлять менее 70% от общих доходов организации.

Особенности ЕНВД

Тонкость этого варианта налогообложения в 2016 году состоит в том, что уплачивать налог придется не с реальной доходной части, а с определенных видов деятельности, каких именно, можно прочить в Налоговом Кодексе Российской Федерации.

На ЕНВД выгодно работать тем бизнесменам, которые получают очень высокие доходы. При этом НДС и налог на прибыль не имеет к вам никакого отношения. В отдельных случаях плательщикам налогов разрешается отказаться от КТТ.

Патентная форма налогообложения

Чтобы подпасть по патентную категорию, нужно приобрести патент, который позволит все заработанное впоследствии сберечь от налогов, никаких деклараций подавать тоже не придется. Таким вариантом желают воспользоваться многие предприниматели, но исключительное право предоставляется только тем, кто занимается определенными типами деятельности.

Ограничение численности работников в количестве 15 сотрудников тоже не всегда удобно для организации. Если же вы хотите работать сразу в нескольких регионах и не желаете отдавать свои кровные, закон разрешает приобрести сразу несколько патентов и использовать их одновременно.

Режимы налогообложения, действующие в 2016 году, и их отличия

Источник: http://taxpravo.ru/analitika/statya-370734-nalogblojenie_ip_v-2016_godu

Система и виды налогообложения ИП в 2106 года

Предприимчивые граждане, вступающие в ряды бизнесменов, в начале своего пути испытывают известные трудности с определением вида налогообложения.

Муки выбора заключают в себе главный вопрос: есть ли законный способ получать больше прибыли и при этом меньше платить налогов?

Чтобы ответить на этот вопрос, надо разобраться в системах налогообложения, а затем сделать свой выбор.

Однако, следует понимать, что в некоторых случаях выбор остается за Вами, но есть ряд видов деятельности, где такой свободы нет.

Системы налогообложения: понятие и особенности

Для того, чтобы государство имело возможность обеспечивать бюджетные организации, выплачивать социальные пособия, содержать всевозможные некоммерческие структуры, нужны средства.

Для этого организации и индивидуальные предприниматели должны платить налоги.

Таким образом, система налогообложения — это совокупность всех налогов и сборов, которые в установленном порядке взимаются с участников коммерческой деятельности в соответствии с действующим законодательством.

Налоговая система регулируется Налоговым кодексом Российской Федерации.

В отношении некоторых налогов субъектами Российской Федерации могут вноситься свои поправки, о чём тоже полезно знать при выборе вида налогообложения.

Виды налогообложения для ИП в 2016 году

Индивидуальный предприниматель, в зависимости от того, каким видом деятельности он занимается, может выбрать для себя наиболее выгодный вид налогообложения, либо использовать сразу несколько специальных режимов.

Важно помнить, что в течение пяти рабочих дней после регистрации в качестве предпринимателя, в налоговую инспекцию следует подать заявление на право применения выбранного Вами налогового режима.

В данном видео, вам расскажут, какие плюсы и минусы в различных системах и видах налогообложения для ип, а так же их особенности. Приятного просмотра!

Если такое заявление не подать, то автоматически Вы должны будете уплачивать налоги в соответствии с основным режимом налогообложения.

В 2016 году индивидуальный предприниматель может выбрать для себя один (или несколько) из пяти режимов уплаты налогов.

Рассмотрим их основные особенности.

Осно (общая система налогообложения)

Данный вид налогообложения можно применять к любому виду деятельности.

В этом случае индивидуальный предприниматель будет обязан вести в полном объеме бухгалтерский учет, следить за правильностью заполнения и хранения всей первичной документации, ежеквартально отчитываться в налоговую инспекцию, Пенсионный фонд, Фонд социального страхования и платить следующие налоги:

- НДФЛ с предпринимательской деятельности;

- Налог на имущество (в том случае, если есть недвижимое имущество);

- НДС.

Также придётся платить НДФЛ с зарплаты сотрудников, отчисления в пенсионный фонд и фонд социального страхования.

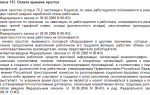

Напомним, что для ведения расчетов с поставщиками и заказчиками нужно будет в обязательном порядке открыть расчетный счет в банке.

А если предполагаются еще и расчеты наличными денежными средствами, то без кассового аппарата тоже не обойтись.

Чаще ОСНО выбирают те предприниматели, которые предполагают большой объем реализации и планируют работать с крупными компаниями.

Читайте также! Открыть свой бизнес в маленьком городе — лучшие идеи

Объясняется это просто: если компания-заказчик Ваших услуг работает с НДС, то непременно захочет вместе с актами выполненных работ или товарными накладными получить счет-фактуру с выделенным НДС, который сможет впоследствии возместить из бюджета.

Насколько это выгодно Вам — решайте.

Усно (упрощённая система налогообложения)

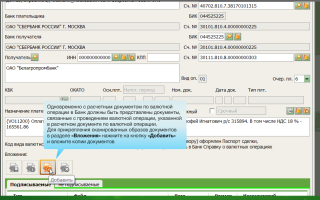

Пример бухгалтерского сопровождения УСН

Удобство этого режима для начинающих предпринимателей состоит в том, что вместо трёх налогов нужно будет платить всего один.

При этом можно выбрать и размер налоговой ставки: 6% от доходов, либо от 5 до 15% от суммы доходов за вычетом расходов.

Во втором случае ставку налога следует уточнить в налоговой инспекции, поскольку она устанавливается региональными органами власти.

Уплата налога производится ежеквартально, а вот сдача отчетности в налоговую инспекцию — один раз в год по окончании налогового периода.

Для определения суммы полученного дохода необходимо наличие кассового аппарата и расчетного счета в банке.

Для возможности применения упрощённой системы налогообложения есть некоторые ограничения: численность работников и сумма дохода, полученная в налоговом периоде.

Эти параметры определяются региональными властями.

Для предпринимателей, начавших свою деятельность в 2016 году и выбравших упрощённую систему налогообложения, введены налоговые каникулы сроком на два года.

Это значит, что для вновь зарегистрированных предпринимателей ставка налога — 0% и налог по УСНО платить не нужно.

Енвд (единый налог на вмененный доход)

Как работать с ЕНВД для ИП, расскажут в данном видео. Смотрим!

Смысл этого вида налогообложения состоит в том, что налог уплачивается с законодательно вмененного дохода предпринимателя.

Размер вмененного дохода зависит от вида деятельности.

Ставка налога — 15%.

Для расчета налога применяется коэффициент-дефлятор (К1), который следует уточнять, поскольку его размер меняется (обычно один раз в год).

В 2016 году он составляет 1,798.

Коэффициент К2 устанавливается региональными органами власти и зависит от вида деятельности.

Схема ведения бухгалтерского учета значительно упрощена.

Сдача деклараций и уплата ЕНВД производится ежеквартально.

При расчетах с другими участниками коммерческой деятельности можно не использовать контрольно-кассовую машину, а также не обязательно открывать расчетный счет в банке.

Привлекательность этой системы налогообложения состоит в том, что сумма налога никак не зависит от фактически полученной прибыли.

Но, прежде чем подать заявление на применение данного налогового режима, следует ознакомиться с перечнем видов деятельности, которые могут облагаться единым налогом на вмененный доход.

Есть еще одно ограничение — численность сотрудников не должна превышать 100 человек.

Псн (патентная система налогообложения)

Очень интересное, полезное, а главное доступное видео, из которого вам станет ясно, как работает патентная система налогообложения для ИП.

Данная система налогообложения может применяться только индивидуальными предпринимателями.

Читайте также! Бизнес с Китаем на перепродаже без вложений — как начать?

Воспользоваться этим налоговым режимом можно только при осуществлении видов деятельности, входящих в законодательно установленный перечень.

Вся прелесть ПСН заключается в том, что покупается патент на определенный вид деятельности сроком от одного месяца до одного года.

Таким образом, предприниматель избавлен от необходимости сдавать отчетность и платить налоги ежеквартально.

Нужно только вовремя оплатить патент.

Стоимость патента не зависит от фактически полученных доходов (хотя вести книгу доходов придётся).

Его стоимость регулируется местными властями и зависит от возможного дохода.

Патент не требует использования контрольно-кассовой техники, но некоторые ограничения все-таки есть, а именно: численность сотрудников не должна превышать 15 человек, а также годовая сумма дохода, с 2016 года устанавливаемая региональными властями.

В 2016 году для предпринимателей, выбравших ПСН, также предусмотрены налоговые каникулы.

Есхн (единый сельскохозяйственный налог)

Воспользоваться данной системой налогообложения могут только те предприниматели, которые сами выращивают, перерабатывают и продают сельскохозяйственную продукцию.

Данная система налогообложения очень похожа на УСНО.

Ставка налога — 6% от суммы доходов, уменьшенной на сумму расходов.

Уплата налога производится дважды: по итогам первого полугодия и по окончании налогового периода.

Отчетность сдается один раз в год.

Какую систему налогообложения предпочесть?

Для того, чтобы определиться с видом налогообложения, конечно, придётся просчитать приблизительные суммы налогов и взносов, которые придётся отдавать в бюджет.

Есть также несколько правил, которых придерживаются начинающие предприниматели:

- Для сферы услуг: при работе с физическими лицами целесообразно выбрать ЕНВД, а для работы с юридическими лицами -УСНО. Если же работа ведётся и с физическими, и с юридическими лицами, можно совместить два налоговых режима;

- При осуществлении оптовой торговли и розничной с большой площадью — УСНО (15% от доходов за минусом расходов). При развозной и розничной торговле с малой площадью лучше выбрать ЕНВД или ПСН;

- При организации крупного производства — ОСНО, малого — УСНО;

- ЕСХН применяется при осуществлении коммерческой деятельности в сфере сельского хозяйства.

Начинающим предпринимателям напомним, что придётся платить страховые взносы в Пенсионный фонд за себя (фиксированные платежи), а также за сотрудников.

В некоторых системах налогообложения эти взносы полностью или частично уменьшают налогооблагаемую базу при расчете основных налогов.

Поэтому, предварительно просчитывая все возможные варианты налогообложения, этот момент тоже можно учесть.

Современное налоговое законодательство построено таким образом, что предпринимателю удобнее выбрать для себя наиболее подходящую систему налогообложения, нежели уходить от уплаты налогов, строя хитроумные схемы.

Умножайте свои доходы, платите налоги и живите спокойно!

Источник: http://vesbiz.ru/svoj-biznes/nalogooblozhenie-ip.html

Что ждет ИП в 2016 году?

Правок в правовые нормы налогового права, вступающих в силу с 2016 года довольно много. И побольше части они затрагивают малый бизнес и индивидуальное предпринимательство в частности.

Новые ставки основных коэффициентов, увеличение налоговых вычетов, изменения порядка отчетности по ряду налогов и уточнение спорных моментов отдельных правовых актов эти и другие изменения в данной статье.

Изменения для ИП в 2016 году довольно многочисленны. Большинство из них затрагивает порядок исчисления и уплаты налогов, предоставление льгот и сдачи отчетности по определенным платежам.

Ряд изменений коснулся сведений, представляемых во внебюджетные фонды, особенности привлечения к ответственности за нарушения при сдаче данных сведений и т.д. Часть изменений затронула и специальные режимы налогообложения.

Отразим все нововведения в таблицах, для лучшего восприятия.

| До 1 апреля каждого года работодатель подает сведения о доходах своих сотрудников по форме 2- НДФЛ | С апреля 2016 года предприниматель, имеющий наемный персонал, обязан представлять помимо сведений по форме 2-НДФЛ, расчет по суммам подоходного налога, исчисленного и удержанного у своих сотрудников.Расчет представляется до первого числа каждого месяца по форме 6-НДФЛ в целом по всем сотрудникам. |

| Формат сдачиВ бумажном виде, если ИП имеет в подчинении не более 10 человекВ электронном виде, если численность превышает 10 человек | Отчетность может быть представлена в электронном виде если сотрудников больше 25. |

| Вводиться ответственность за несвоевременную сдачу расчета, а также за искажение данных, внесенных в него.Так, за каждый месяц просрочки штраф будет равен 1000 руб., а за некорректные данные по 500 р. за каждый «неверный» документ.Также налоговики будут иметь полномочия приостановки счета предпринимателя если он опоздает с подачей расчета более, чем на 10 дней. | |

| Дата перечисления подоходного налогаМомент зачисления средств на счет работодателя или сотрудника | На следующий день после выплаты дохода. Для больничных и отпуск — до конца месяца в котором они были выплачены |

| Срок сообщения сведений о невозможности удержать НДФЛ с дохода сотрудникаДо 1 января | 1 марта |

| На обучение и лечениеМожно заявить только через налоговую Инспекцию. Работодатель данную льготу не представляет. | Можно получить и в налоговом органе и у работодателя |

| СоцвычетРазмер дохода при котором выплачивается пособие составляет 280 тыс. руб.3 000 руб. | Предельный доход после которого вычет не выплачивается равен 350 тыс.руб12 тыс. — для родителей и усыновителей;6 тыс. — для опекунов и попечителей |

| Для признания имущества амортизированным его стоимость должна составлять минимум 40 тыс. руб. | Стоимость увеличена до 100 тыс. руб, |

| ПениСтавка рефинансирования — 8.25 | Ставка приравнена к ключевой ставке Центробанка и равна 11%.Соответственно размер пеней будет увеличен |

| Если ИП выставляет контрагенту счет-фактуру с выделенной суммой НДС, полученная сумма налога отражалась в доходах, а выставленная — в расходах | Отражать НДС в доходах и расходах не требуется |

Отдельно стоит сказать об изменениях, коснувшихся специальных режимов налогообложения: УСН, ЕНВД и Патента.

| Возможность уменьшения ставкиРегиональные власти могут уменьшить ставку по объекту «доходы минус расходы» до 5% | Субъекты могут уменьшать налоговые ставки также и по объекту «доходы» до 1%. |

| Налоговые каникулыВ период с 2015-2021гг. региональными властями может быть установлена ставка по УСН в размере 0 %. Льготой могут воспользоваться предприниматели, впервые зарегистрировавшиеся в данном качестве или в течение 2-х лет после регистрации. И ведущие деятельность в социальной, научной или производственной сферах.Освобождение от уплаты налога может применяться не более 2-х лет. | К ранее указанным сферам деятельности, освобождающим впервые зарегистрированного предпринимателя от уплаты налога на 2 года добавлена еще одна: оказание бытовых услуг населению |

| Коэффициент-дефлятор1,147 | 1,329 |

| Предельный лимит доходов, для перехода на режимДля нахождения на режиме: |

|

| Новая форма декларации | Для предпринимателей применяющий ставку 0% разработана переходная форма декларации |

| Ставка15% | Регионы могут снизить ставку до 7,5% |

| Перечень видов деятельности по которым можно применять режим43 вида деятельности | Добавлены 16 новых видов патентной деятельности |

| Коэффициент-дефлятор1,147 | 1,329 |

Не менее важны и изменения, коснувшиеся порядка взаимодействия предпринимателя с Пенсионным фондом.

| Представление отчетностиПо форме РСВ – 1 | К действующей отчетности по начисленным и уплаченным взносам на ОПС и ОМС добавилась отчетность о каждом из застрахованных наемных сотрудников работодателя.Форма отчетности пока не разработана.Документ необходимо представлять начиная с 01.04.2016 ежемесячно не позднее 10 числа.За непредставление сведений, а равно их искажения налоговым органом может быть наложен штраф в размере 500 р. за каждого сотрудника. |

| КБК | Изменены коды КБК для уплаты взносов |

| Минимальный размер оплаты труда5 965 р. | 6 204 р. |

Взносы за себя

Лимит для взносов в ПФР |

|

Рассмотрев вкратце основные изменения, коснувшиеся малого предпринимательства подведем итоги вышесказанному:

- Изменились ставки коэффициент-дефляторов по УСН и Патенту. По ЕНВД ставка осталась на уровне 2015 года;

- Изменилась ставка рефинансирования и размер МРОТ;

- Регионы получили право уменьшать налоговые ставки по УСН «доходы минус расходы» и по ЕНВД;

- Изменился порядок заявления вычета на лечение и образование и увеличились выплаты на детей-инвалидов, также был повышен предельный уровень дохода для получения вычета на детей;

- Введена обязанность ежемесячного представления расчета по суммам исчисленного и уплаченного с сотрудников подоходного налога и сведений о застрахованных лицах, работающих на ИП;

- Патентная система дополнена 16 видам деятельности

Источник: http://MoneyMakerFactory.ru/articles/chto-jdet-ip-2016/

Налогообложение ИП (краткий обзор спецрежимов)

1-вариант (общая система налогообложения) применяется, если ИП не перешел на один из «спец. режимов» (УСН, ЕНВД, Патент)

В этом случае Индивидуальный предприниматель уплачивает Налог на доходы физических лиц «НДФЛ» 13%, Налог на добавленную стоимость «НДС» 18% или 10%, Налог на имущество, и соответственно, ведет учет и сдает отчетность по этим налогам. Такая система является наименее удобной и подойдет только крупным предпринимателям, импортерам, и при наличии выгодных клиентов на ОСНО с НДС. Это основные отличительные признаки ИП на Общей системе налогообложения.

ИП на УСН 6%

2-вариант (упрощенная система налогообложения, доходы).

На наш взгляд, это самый лучший вариант, если конечно он подходит под Ваш бизнес. Применяется при различных услугах и/или при небольшой себестоимости/расходах.

Основным налогом является Единый налог УСН 6% с дохода ИП, заменяющий вышеперечисленные налоги. Другими словами, налогообложению подлежит вся выручка поступившая на р/сч или в кассу ИП. Уменьшить выручку на произведенные расходы нельзя.

Однако сумма исчисленного налога может быть уменьшена:

- на 100% обязательных выплат (взносов) Индивидуального предпринимателя в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования в фиксированном размере. В 2013 году эти выплаты составляли 35664,66/год. Размер и порядок уплаты взносов в 2014, 2015, 2016 и 2017 году указан в конце материала. Этот вычет применяется, если у ИП нет работников.

либо, если ИП использует труд наемных работников:

- на 50% из выплат (взносов) в ПФР, ФОМС, ФСС начисленных и уплаченных за работников.

Учет доходов ведется в Книге учета доходов и расходов «КУДиР» индивидуальных предпринимателей, применяющих упрощенную систему налогообложения. Кассовые операции и учет Основных средств «ОС» ведется в общем режиме.

Отметим также, отсутствие необходимости вести бухгалтерский учет и дополнительного налогообложения образовавшейся прибыли. Свободные средства, оставшиеся после уплаты Единого налога, можно выдать из кассы или перевести на личную карту с расчетного счета, такие выплаты НДФЛ не облагаются.

Дополнительным плюсом является простота учета и отчетности, а также отсутствие интереса для проверок у налоговых органов.

ИП на УСН 15%

3-вариант (упрощенная система налогообложения, доходы минус расходы).

Этот вариант подходит для торговли и/или в случае большой себестоимости/расходах. Также, в случае, если стоимость товара высокая, а наценка небольшая.

Основным налогом является Единый налог УСН 15% с дохода ИП, уменьшенного на его расходы. При этом расходы должны быть обоснованы, экономически оправданы и документально подтверждены. Перечень расходов, на которые можно уменьшить доходы, прописан в Статье 346.16 Налогового кодекса РФ. Перечень является закрытым, т.е. учесть можно только те расходы, которые прямо прописаны в законе.

Учет доходов и расходов ведется в Книге учета доходов и расходов «КУДиР». Касса и ОС – по общим правилам. Бухгалтерский учет можно не вести. Прибыль выплачивается без дополнительного налогообложения.

В данном варианте учет несколько сложнее и внимание налоговых органов может быть более пристальным, так как придется подтверждать обоснованность произведенных расходов.

ИП на Патенте

4-вариант (патентная система налогообложения). Новый вид спецрежима, выведен в отдельную главу Налогового кодекса с 2013 года, но для действия на местах дополнительно требуется закон субъекта РФ.

В Московской области действует закон «О патентной системе налогообложения на территории Московской области». В городе федерального значения Москва принят закон № 53 «О патентной системе налогообложения». Скачать полный текст этих региональных законов можно на нашем сайте.

Получить Патент могут только Индивидуальные предприниматели, организации такого права лишены.

Патент может применяться наряду с другими режимами и действовать в отношении определенных видов деятельности, установленных законом.

В основном, это различные услуги, а также розничная торговля в залах до 50 кв.м.

Патент действует в отношении одного из видов предпринимательской деятельности и на территории одного субъекта РФ, на территории другого субъекта РФ нужно получать новый Патент на каждый вид деятельности.

Обратиться за получением патента можно одновременно с открытием ИП или за 10 дней до начала применения Патентной системы налогообложения.

Патент заменяет основные налоги, а также освобождает от обязанности сдавать декларацию. Объектом налогообложения признается «потенциально возможный к получению годовой доход ИП» по каждому виду деятельности, и устанавливается законом субъекта РФ.

Для примера, Патент на торговлю в зале с площадью не более 50 квадратных метров в Московской области за полный 2017 год, обойдется:

- в 12528 руб/год для ИП без работников;

- в 30210 руб/год для ИП от 1 до 3 работников;

- в 253888 руб/год для ИП от 4 до 15 работников;

Среднесписочная численность в 15 работников по трудовым, а также гражданско-правовым договорам – это максимальная численность работников для получения и применения Патента.

Можно сказать, что Патент представляет собой очень привлекательный режим для малого бизнеса, подойдет для Предпринимателей без работников и с небольшим количеством работников. Применительно к Москве с июля 2015 года выгода от применения Патентной системы в отношении торговых видов деятельности усиливается освобождением от уплаты Торгового сбора.

Торговый сбор

Новый вид дополнительного местного сбора основанный на объекте осуществления торговой деятельности. На данный момент действует с 01.07.2015 года в городе Москве. Подробнее смотрите в нашем обзоре Торгового сбора.

ИП на ЕНВД

5-вариант (единый налог на вмененный доход). ЕНВД — вводится в действие законами субъектов федерации. В частности, ИП в Москве вовсе не имеют возможности его применения, а ЕНВД в Московской области действует и может быть хорошей альтернативой другим режимам.

С 2013 года переход на Единый налог стал добровольным. Теперь Предприниматель должен сам решить для себя: переходить на ЕНВД или нет. В конкретной ситуации, в зависимости от вида деятельности, это может быть более или менее выгодно в отличие от других вариантов.

Пенсионные взносы ИП

В 2017 году взносы ИП выросли до 27990-00 рублей, плюс 1% (один процент) от дохода превышающего сумму 300 т.р. за налоговый период. Фиксированные взносы ИП платятся независимо от применяемой системы налогообложения.

Открыв (зарегистрировав) ИП физическое лицо автоматически становиться плательщиком взносов в пенсионный и медицинский фонды. Сумма, причитающихся к уплате взносов, привязана в расчете к минимальному размеру оплаты труда. Поэтому на каждый год она разная.

Её можно рассчитать самостоятельно, а проще уточнить в Пенсионном фонде, а заодно и уточнить реквизиты для оплаты, которые с нового года тоже могут измениться.

И обязательно нужно помнить о том, что отсутствие деятельности ИП и как последствие этого — отсутствие доходов, не освобождает ИП от уплаты взносов.

Запомните! Гражданин, имеющий статус ИП, перестает платить взносы только с момента исключения из Единого государственного реестра индивидуальных предпринимателей. Хотя есть в этом правиле исключения. Пункт 6 статьи 14 Закона № 212-ФЗ перечисляет такие случаи:

- отпуск по уходу за ребенком до 1,5 лет;

- военная служба по призыву;

- уход за инвалидом I группы, ребенком-инвалидом или пожилым человеком, достигшим возраста 80 лет;

- проживание с супругом военнослужащим, проходящим военную службу по контракту, в местности, где отсутствует возможность трудоустройства;

- проживание за границей с супругом, направленным на работу в дипломатические представительства и консульские учреждения РФ, международные организации.

Чтобы воспользоваться льготой, нужно написать заявление о приостановке деятельности ИП в связи с одним из пунктов и предоставить его в Пенсионный фонд.

Оплата взносов

Рассчитать суммы фиксированных взносов ИП за 2017 и 2016 годы вы можете в нашем: калькуляторе фиксированных взносов онлайн прямо на сайте.

В 2017 году сумма общего фиксированного платежа (ПФР и ФОМС) индивидуального предпринимателя составляет

- 27990 рублей 00 копеек (и дополнительно 1% от выручки более 300т.)

он распределяется в два фонда:

- Взнос ИП в ПФР за 2017 год равен: 23400.00 руб.

- Взнос ИП в ФОМС за 2017 год равен: 4590.00 руб.

Изменились не только КБК для ИП с 2017 года, но и администрирование взносов передали в налоговые инспекции.

- КБК ПФР 18210202140061110160 – до 300 т.

- КБК ПФР 18210202140061110160 – 1% с превышения 300 т.

- КБК ФОМС 18210202103081013160

- КБК ПФР 18210202140062110160 — пени

- КБК ПФР 18210202140062210160 — проценты

- КБК ПФР 18210202140063010160 — штрафы

- КБК ФОМС 18210202103082013160 — пени

- КБК ФОМС 18210202103083013160 — штрафы

- МРОТ на 2014 год 5554 руб. x 26% x 12 месяцев = 17328,48 руб. (взнос в ПФР)

- МРОТ на 2014 год 5554 руб. x 5,1% x 12 месяцев = 3399,05 руб. (взнос в ФФОМС)

- 24984-00 руб. Страховые взносы в фиксированном размере на выплату страховой части трудовой пенсии.

- 7495-20 руб. Страховые взносы в фиксированном размере на выплату накопительной части трудовой пенсии.

- 3185-46 руб. Страховые взносы на ОМС, зачисляемые в бюджет ФФОМС.

- 32479-20 руб. Страховые взносы в фиксированном размере на выплату страховой части трудовой пенсии.

- 3185-46 руб. Страховые взносы на ОМС, зачисляемые в бюджет ФФОМС.

Для уплаты фиксированных взносов ИП в 2017 году используются коды бюджетной классификации:

а также:

Федеральный фонд обязательного медицинского страхования

В 2016 году сумма общего фиксированного платежа (ПФР и ФОМС) индивидуального предпринимателя была 23153 рубля 33 копейки (и дополнительно 1% от выручки более 300т.)

В 2015 году общий фиксированный платеж составлял 22261,38 руб. (плюс 1% от выручки более 300т.)

C 2014 года по настоящее время, действует новый порядок расчета и уплаты страховых взносов в фиксированном размере для самозанятого населения. Сумма взносов разделена на два варианта в зависимости от объема выручки предпринимателя за налоговый период. Фиксированный размер нужно оплатить до конца года (можно частями), а 1% до 01 апреля следующего за отчетным года, но можно и в течении года.

В 2014 году фиксированные платежи ИП «страховые взносы в фиксированном размере» во внебюджетные фонды (пенсионный фонд и фонд обязательного медицинского страхования) составляли:

Первый вариант — при выручке менее 300000 рублей — сумма годового платежа 20727,53 руб. Эту сумму необходимо оплатить независимо от наличия дохода или ведения предпринимательской деятельности.

Расчет в зависимости от МРОТ (формула действительна и сейчас):

Второй вариант — при выручке более 300000 рублей — сумма годового платежа 20727,53 руб. плюс 1% от суммы превышающей 300 тысяч рублей за год.

Установлено также ограничение страховых взносов исчисленных с сумм превышающих трехсоттысячную выручку, оно равно восьмикратному размеру фиксированного взноса в Пенсионный фонд Российской Федерации, т.е. 138627,84 руб.

Итого максимальная сумма фиксированных платежей ИП в 2014 году составит: 142026,89 руб. Максимальная сумма взносов в 2015 году равна 148 886,40 руб. И предельная сумма взносов ПФР в 2016 году составляет 154851,84 рублей.

В 2013 году общая сумма взносов за полный год составляла 35664-66 руб. При перечислении взносов в ПФР существовал следующий порядок их распределения:

Для лиц 1967 года рождения и моложе:

Для лиц старше 1966 года рождения:

Бесплатная консультация по вопросам Регистрации и налогам ИП. Обращайтесь внизу страницы, или в группе:

vk.com/fiogarant

С уважением, юрист Правового центра Фиолент, Лысенков Антон

Источник: https://fiogarant.ru/besplatnye-servisy/nalogooblozhenie/nalogooblozhenie-ip/

Adblockdetector