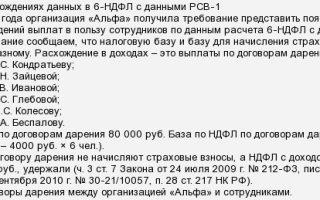

Через месяц налоговая будет знать все о банковских счетах и вкладах каждого из нас

https://www.znak.com/2014-05-29/cherez_mesyac_nalogovaya_budet_znat_vse_o_bankovskih_schetah_i_vkladah_kazhdogo_iz_nas

C 1 июля в России фактически перестанет существовать понятие банковская тайна – в том значении, в котором мы привыкли, а именно как сохранение банком сведений об операциях, счетах и вкладах своих клиентов.

С этого дня банки будут автоматически направлять в налоговые органы информацию об открытии и закрытии каждого счета или вклада физическим лицом. Кроме того, по запросу налоговиков, без санкции суда, банки будут обязаны предоставить выписку со счета или данные о движении средств в налоговые органы по месту регистрации клиента.

О том, как банки готовятся к вводу новой нормы и к чему это может привести, – в материале Znak.com.

Постепенное ужесточение законодательства подвело банковскую сферу к новой эре, в которой понятие банковской тайны в том её значении, что мы привыкли – как сохранение банком сведений об операциях, счетах и вкладах своих клиентов, — существовать больше не будет.

Сначала российские банки обязали сообщать в налоговую информацию об открытии и закрытии счетов юридических лиц – эта норма законодательства уже действует.

А с 1 июля банки будут обязаны сообщать в налоговые органы информацию об открытии и закрытии счетов (в том числе вкладов) физическими лицами и их реквизиты.

Более того, банки будут обязаны по запросу выдавать налоговым органам справки о совершенных по этим счетам операциям. Как пояснили Znak.

com в пресс-центре Уральского банка Сбербанка, запросить эту информацию налоговая служба имеет право при проведении мероприятий налогового контроля и для вынесения решения о взыскании налога, а банк обязан ответить в течение трех дней с момента поступления мотивированного запроса. Консультант по налогам и сборам Елена Пришвицина уточнила, что такие справки и выписки налоговые органы смогут получать на основании письменного запроса за подписью руководителя вышестоящего налогового органа или руководителя (его заместителей) ФНС России без обращения в суд. В пресс-службе ВТБ24 в УрФО добавили, что информация будет направляться по месту постановки гражданина на налоговый учет.

Раньше налоговые органы могли делать запросы в банки, но не всегда это было успешно, поскольку для получения необходимой информации надо было каким-то образом выяснить, в каком банке интересующее их лицо может держать счет.

Теперь искать счета по банкам налоговикам не придётся. Кредитные структуры будут сами предоставлять им такие сведения. После этого по запросу налоговая сможет получить выписки о движении средств по счету любого из их клиентов.

Банки пока по-разному оценивают подготовку к исполнению революционных поправок. В Сбербанке отмечают, что Центральный банк России и ФНС на сегодняшний день не определили порядок, формы и форматы направления сведений в налоговый орган. Поэтому нет возможности в полной мере подготовить программы к передаче информации.

О нехватке конкретики в вопросе реализации новой нормы говорят и в Уральском банке реконструкции и развития (УБРиР). «Это нововведение затрагивает розничный бизнес, отличительной чертой которого является большое количество счетов. Форматы передаваемых сведений будут установлены 1 июля 2014, до 1 января 2015 будет действовать временный порядок.

Такая ситуация увеличивает трудозатраты банка на реализацию предоставления необходимых данных», — комментирует начальник управления пассивных операций УБРиР Ольга Аксенова. В ВТБ24 трудностей не ожидают, так как информация о физических лицах будет передаваться в электронной форме, по тем же каналам, по которым сейчас передаются данные о юридических лицах.

«Поэтому, несмотря на большой объем информации, проблем не должно возникнуть», — резюмируют в кредитных структурах.

Один из самых важных и интересных аспектов – последствия изменений для клиентов — физических лиц. «Становится опасно получать на свои счета денежные средства, источник выплаты которых вы подтвердить не можете.

Если вы не легализуете свои доходы самостоятельно (с подачей налоговой декларации), то как налогоплательщики будете нести налоговую ответственность, которая выражается в виде наложения штрафов», — предупреждает Елена Пришвицина.

Эксперт предупреждает тех, кто ведет незаконную предпринимательскую деятельность без регистрации (за это, кстати, предусмотрена и административная, и уголовная ответственность).

«Учитывая большой объем информации, можно предположить, что налоговые органы будут запрашивать сведения в таких случаях, как, например, получение имущественного вычета по НДФЛ, неуплата налогов в крупных суммах, подозрение на участие физлица в схеме, направленной на получение необоснованной налоговой выгоды, и т.п.», — добавляют в Сбербанке.

Эксперты рассуждают о том, что могут столкнуться с неприятными последствиями те, кто получает «серые» доходы, или работники, участвующие в «серых» схемах, даже если они инициированы работодателем и реализуются с помощью зарплатных карт. Также легко можно будет проследить счета и доходы тех, кто уходит не только от уплаты налогов, но и алиментов.

«Отказ от банковской тайны — процесс глобальный, но в России движение в этом направлении происходит более активно», — считает независимый аналитик Константин Селянин.

То, что с 1 июля банки будут сообщать в налоговую данные о счетах физических лиц, понравится не всем. И некоторые клиенты, на уровне среднего бизнеса, вероятно, будут уходить в другие юрисдикции.

Так что возможен отток капитала, хотя вряд ли он будет сильным.

Понятие банковской тайны не исчезает из законодательства, но сейчас оно имеет новое толкование, уточняет Елена Пришвицина.

Режим банковской тайны будет работать только для капиталов, полученных из законных источников, которые не являются производными от преступных доходов, находятся во владении и под контролем фактического собственника (в законодательстве – «бенефициарного владельца»).

«Согласно новому законодательству, институт банковской тайны теперь не должен являться способом злоупотребления правом и препятствием для надлежащего осуществления органами государственной власти своих обычных функций, например по сбору налогов», — говорит эксперт.

В происходящем изменении норм некоторые участники рынка видят стремление государства держать под контролем все процессы, происходящие в стране.

И ограничение независимых действий населения в части выхода на уличные акции, и постепенная ликвидация банковской тайны – звенья одной цепи, считают они.

Чтобы ликвидировать серые финансовые схемы в бизнесе, надо бороться не с их последствиями, а с причинами – улучшать бизнес-климат, упрощать налоговые правила и снижать налоговую нагрузку на малый и средний бизнес, отмечает Константин Селянин.

Источник: https://www.znak.com/2014-05-29/cherez_mesyac_nalogovaya_budet_znat_vse_o_bankovskih_schetah_i_vkladah_kazhdogo_iz_nas

Вопросы при открытии расчетного счета: что спросят у ИП и ООО

Разберем в статье, какие вопросы задают при открытии расчетного счета в банке. Мы собрали для вас часто задаваемые вопросы для ИП и ООО, а также подготовили рекомендации по ответам. Рассмотрим, как опрашивает клиентов Сбербанк и участвует ли при этом служба безопасности.

Что спрашивают в банке при открытии расчетного счета

Относительно недавно любой банк был готов открыть расчетный счет, практически не проверяя его владельца, ограничиваясь лишь дежурными вопросами по поводу планируемых оборотов.

Но инструкции ЦБ стали требовать от кредитных учреждений тщательного анализа каждого клиента.

Плюс повсеместная борьба с обналичиванием средств и финансированием терроризма также подтолкнула финансовые организации к ужесточению проверок.

В настоящее время банки перед открытием счета пытаются узнать как можно больше информации о будущем клиенте. Их интересует легальность бизнеса, цели его создания и даже перспективы развития.

Кредитные учреждения научились с помощью некоторых вопросов и анализа потенциального владельца счета определять степень риска сотрудничества с ним, ведь лишиться лицензии из-за неисполнения требований ФЗ-115 банку совершенно не хочется.

Рассмотрим, с какими темами связаны часто задаваемые вопросы в банке при открытии расчетного счета:

- сфера деятельности бизнеса и ее соответствие информации в кодах ОКВЭД;

- цель открытия счета;

- владельцы бизнеса;

- легальность деятельности клиента и выполнение им обязанностей по уплате налогов;

- партнеры клиента по бизнесу и его контрагенты.

Цель открытия расчетного счета

Банки крайне неохотно открывают счета тем, кто планирует снимать большие суммы денежных средств с расчетного счета или собирается осуществлять множество переводов в адрес физических лиц. Наиболее безопасная категория клиентов для них — фирмы, работающие строго по безналичному расчету с крупными организациями.

Именно такому бизнесу счет открывают быстрее и проще. Снятие наличных средств на зарплату сотрудникам банки пока еще допускают, при условии одновременной уплаты всех налоговых платежей и страховых взносов. Однако, при наличии уже 5 сотрудников настоятельно советуют перейти на зарплатный проект.

Отдельное внимание заслуживают клиенты с розничными магазинами. Банку необходимо следить за соблюдением кассовой дисциплины.

Поэтому его обязательно будет интересовать вопрос о том, будет ли вноситься выручка с торговых точек на счет для дальнейшей оплаты поставщикам или часть средств используется клиентом для покупки товаров за наличный расчет. Второй вариант для кредитного учреждения менее предпочтителен.

Отношение к бизнесу

Если счет пришел открывать номинальный директор, то банк не будет долго разбираться и просто откажет такому клиенту.

Банк заинтересован в сотрудничестве с реально работающими компаниями и предпринимателями.

Проверит кредитная организация и всех владельцев бизнеса на предмет участия в финансовых махинациях и другой незаконной деятельности. Если бенефициары скрываются, то у банка обязательно появятся подозрения.

Лучше заранее приготовить схему бизнеса и участия в нем каждого собственника, особенно если схема владения компанией довольно сложная. А также не надо пытаться оформить компанию полностью на «номиналов».

Соблюдение этих простых правил в большинстве случаев дает нужный результат, и счет открывается без проблем.

Впрочем, большинство небольших фирм регистрируются реальными владельцами, и у них не возникает особых трудностей с указанием своего отношения к бизнесу.

Сфера деятельности бизнеса

Банк интересует и конкретная сфера деятельности бизнеса. Если она не является одной из типичных для вашего региона, то у кредитной организации появятся дополнительные вопросы.

Они будут индивидуальны в каждом конкретном случае, например, финансовое учреждение может попросить компанию дать пояснения по используемым технологиям, подтвердить наличие прав на интеллектуальную собственность и т. д.

Некоторые сферы бизнеса банки считают особенно рискованными и очень неохотно открывают счета предпринимателям, занятым в них. Например, к таким категориям относятся транспортные услуги.

Связан такой подход с большим количеством «обнальщиков» в данной сфере. Клиентам стоит заранее смириться с огромным числом вопросов как при открытии счета, так и при его обслуживании.

Впрочем, если бухгалтерия ведется должным образом, проблем не возникнет.

Какие вопросы задает банк при открытии расчетного счета ИП

Кредитные организации относят ИП к клиентам с высокой степенью рисков. Именно индивидуальные предприниматели часто становятся последним звеном в цепочке обналичивания средств, что для банков неприемлемо. Последние постараются выяснить, зачем ИП открывает счет, и узнать максимум информации о самом человеке.

Вопросов к предпринимателям всегда много, некоторые банки даже требуют в обязательном порядке представить отзывы от других клиентов или финансовых организаций с целью проверки реальной деятельности клиента.

Рассмотрим, какие вопросы задают в банке при открытии расчетного счета для ИП:

- Планируемые операции по счету.

- Наличие договоров аренды помещения.

- Контрагенты, с которыми ведет работу предприниматель.

Какие операции будут проходить по расчетному счету

Довольно часто ИП задействованы при незаконном обналичивании денежных средств. Это вынуждает банк анализировать как совершаемые, так и планируемые операции этой категории клиентов. Конечно, каждый бизнес уникален, и, возможно, кредитная организация сделает какие-либо исключения для предпринимателя, желающего обналичивать крупные суммы, но в исключительных случаях.

Идеальный вариант, если вы сможете честно ответить банку, что планирует использовать счет для получения оплаты от клиентов (по договорам или в рамках услуг эквайринга), оплаты налогов и платежей по счетам поставщиков, выплаты аренды за помещение и другой легальной деятельности. Снятия наличных со счета ИП должно быть как можно меньше.

С кем заключен договор аренды

Договор аренды обычно не входит в обязательный список документов для открытия счета ИП. Но его отсутствие может насторожить кредитную организацию, особенно если предприниматель собирается заниматься торговлей. Лишь некоторые ИП без сотрудников действительно не нуждаются в офисах, торговых или производственных площадях для ведения реальной деятельности.

Лучше заключить договор аренды помещения до открытия счета в банке и сразу предоставить его сотрудникам кредитной организации. Можно также подготовить и гарантийное письмо от арендодателя. Если же вы собираетесь работать без аренды помещений, то приготовьтесь объяснять всю схему ведения бизнеса и отвечать на дополнительные вопросы.

С какими контрагентами планируется сотрудничество

Банк интересуется и конкретными контрагентами, с которыми ИП планирует сотрудничать.

Если это будут государственные организации или крупные предприятия, то больших вопросов у банка не возникнет, и достаточно представить уже имеющиеся договора или рассказать о планируемых объемах деятельности.

Кредитные организации устроят в качестве клиентов и предприниматели, занятые в торговле, при условии соблюдения кассовых лимитов и своевременной сдаче выручки.

Если работать планируется преимущественно со средними и мелкими коммерческими организациями, то среди них вполне могут попасться недобросовестные контрагенты. Банку желательно знать заранее, с кем ИП намерен заключить договор для проверки деятельности партнеров. По возможности нужно приготовить список потенциальных клиентов. Необязательно перечислять всех, но основных указать придется.

Какие вопросы задают при открытии расчетного счета в банке для ООО

Общество с ограниченной ответственностью регистрируются довольно просто, и именно по этой причине часто такие организации задействованы в схемах отмывания доходов, полученных незаконным путем.

Банки не намерены нарушать инструкции ЦБ, и поэтому они постараются максимально проверить новую фирму-клиента. Если деятельность планируется легальная, то бояться проверки не стоит, но нужно заранее знать о частых вопросах и приготовиться дать по ним подробные ответы.

Это поможет открыть счет максимально быстро и без лишних «проволочек».

Рассмотрим моменты, которые наиболее часто интересуют банк при открытии счета для ООО:

- Совпадение юридического и фактического адреса.

- Планируемые и/или текущие обороты.

- Сведения о директоре и главбухе.

Совпадает ли юридический адрес с фактическим

Если ООО зарегистрировано по одному адресу, а фактическую деятельность ведет в другом месте, то банк обязательно заинтересует этот момент. Часто изменения в учредительные документы не вносятся, хотя фирма давно переехала.

Лучше позаботиться об этом заранее и зарегистрировать изменения в налоговой инспекции.

Некоторые банки требуют возможности посетить офис клиента, если у кредитной организации появились даже малейшие подозрения об отсутствии фирмы по адресу юридического лица.

Иногда могут возникнуть другие вопросы, связанные с юридическим адресом, и обойтись без выезда специалиста и предоставления договора аренды не получится. Например, если по юр. адресу зарегистрировано много фирм, то банк обязательно насторожится, и только убедившись в реальной работе клиента в этом месте, откроет счет.

Планируемые обороты фирмы

Кредитной организации выгодны клиенты с большими оборотами, но на нее возложены и некоторые функции контроля за легальностью происхождения средств. Надо всегда иметь возможность подтвердить документально все взаимоотношения с партнерами. Это исключит лишние вопросы.

Трепетно относятся банки и к исполнению ООО обязательств перед бюджетом.

Существует мнение, что если налоговые отчисления составляют менее 0,9% от оборота, то у финансового учреждения возникнут различные вопросы независимо от объема проходящих через счет средств.

Подтверждается этот момент и требованием большинства банков о представлении финансовой отчетности или справок об исполнении обязательств перед бюджетом.

Сложно объяснить большие обороты при маленьких налоговых отчислениях бывает туристическим фирмам, агентствам по продаже билетов и т. д. Банки предпочитают строго следовать инструкциям ЦБ, а потому нередко могут возникнуть дополнительные вопросы при открытии счета.

Сведения о директоре и главном бухгалтере

Банк проверит всю информацию о руководителе и главном бухгалтере фирмы. Если эти лица привлекались раньше к уголовной ответственности, то счет могут и не открыть. Проверит банк руководство фирмы и на прохождение процедуры банкротства физ. лиц, ведь после этого нельзя занимать руководящие должности 3 года.

Представитель банка может и лично пообщаться с первыми лицами организации, несмотря на возможность открытия счета по доверенности.

Это связано с попытками бороться с «номиналками», которые создаются только для обналичивания денег.

Идеальный вариант для банка, когда руководитель и главбух лично обращаются для открытия счета, и их можно застать по юридическому адресу фирмы. В этом случае большинство вопросов автоматически отпадает.

Какие вопросы задают при открытии расчетного счета в Сбербанке

Многие бизнесмены выбирают для открытия расчетного счета Сбербанк по соображениям безопасности или региональной доступности, а с изменением тарифной политики в него активно стали обращаться и начинающие предприниматели.

Процедура открытия счета в этом кредитном учреждении достаточно стандартна, и особенно переживать по поводу того, что говорить в банке при открытии расчетного счета не нужно.

Вполне хватит основной информации, которую при желании можно подготовить заранее.

Рассмотрим, какие данные могут заинтересовать сотрудников Сбербанка:

- Сфера деятельности бизнеса.

- Наличие офиса или торговых площадей в аренде или собственности.

- Планируемые и/или текущие обороты.

- Наличие/отсутствие проблем с уплатой налогов и других обязательных платежей.

- Отсутствие признаков фирмы «однодневки» («номиналки»), т. е. реальное наличие самого предпринимателя или руководителя фирмы и главбуха при открытии счета.

- Планируемые операции по счету.

- Текущее и планируемое число сотрудников, порядок выплаты заработной платы, согласие на подключение зарплатного проекта.

В некоторых ситуациях могут появиться и другие вопросы, например, сотрудники корпоративного отдела Сбербанка могут уточнить заинтересованность клиента в кредитах, подключении услуги эквайринга или других сервисов.

Вопросы службы безопасности банка при открытии расчетного счета

Обычно процедура открытия счета проходит без вмешательства сотрудников службы безопасности (СБ) банка.

Все необходимые документы могут проверить специалисты корпоративного отдела финансовой организации, а анализ потенциальных клиентов проводится автоматизированными системами, и участие работников СБ не требуется.

Их могут привлечь для дополнительной проверки лишь при наличии подозрений в том, что клиент собирается вести незаконный бизнес или явно открывает счет для фирмы с признаками «однодневки».

Источник: https://rko-bank.ru/stati/voprosy-pri-otkrytii-raschetnogo-scheta.html

5 причин не использовать свой личный счёт в фрилансе

Дано: программист Василий Иванов (ещё до того, как зарегистрировал ООО) в свободное от основной работы время фрилансил, выполняя заказы и получая оплату от клиентов на свою карту физического лица. В какой-то момент клиентов стало так много, что Василий решил легализоваться и открыть ИП.

Изучив законодательство, он узнал, что индивидуальный предприниматель не обязан открывать расчётный счёт. «Прекрасно, — решил Василий, — продолжу принимать оплату на свою карту, ведь это удобно, а главное, бесплатно. Не придётся ежемесячно платить банку за ведение расчётного счёта».

В итоге Василий выписал на листок в пользу использования личного счёта следующие аргументы:

- нет временных затрат на открытие и ведение расчётного счёта ИП;

- экономия на обслуживании (нет расчётного счёта – нет расходов);

- экономия на налогах (что покажу налоговой в декларации, с того и заплачу налог, либо буду сидеть на минимальных платежах для ИП).

Вопрос: может ли Василий при очевидных плюсах так спокойно использовать свой личный счёт в предпринимательской деятельности?

Действительно, явного запрета на использование в бизнесе личного счёта в законе не установлено, но мы насчитали 5 веских причин, почему этого делать всё-таки не стоит.

1. Банки не любят такую схему

Центробанк в Инструкции от 30.05.2014 N 153-И определяет, что текущие (личные) счета открываются физическим лицам для совершения операций, не связанных с предпринимательской деятельностью или частной практикой.

А статья 848 ГК РФ обязывает банки совершать только те операции, которые предусмотрены для счетов данного вида. То есть, если банк проводит по текущему счёту бизнес-платежи, то он нарушает требование Гражданского кодекса.

С другой стороны, банк не вправе определять и контролировать направление использования денежных средств клиента (статья 845 (3) ГК РФ). Получается, что требование есть, а механизма контроля за доходами, поступающими на текущий счёт физлица, нет (если только вы или вам не перевели сумму 600 тыс.

и более, т.к. данная операция сразу попадает под контроль в силу статьи 6 закона № 115-ФЗ от 07.08.01).

Чтобы снять с себя часть ответственности за нарушение статьи 848 ГК РФ, банки указывают в договоре, что клиент обязуется не проводить по текущему счёту операции, связанные с бизнесом или частной практикой.

Не забудем и про экономическую составляющую, ведь обслуживание расчётных счетов для банка – это постоянный источник доходов. Соответственно, банкам выгодно разделить личные счета и счета для предпринимательской деятельности.

В связи с этим поступления на личный счёт физического лица банки, как правило, пропускают (если только в платёжке прямо не указано, что получатель — ИП «Василий Иванов»), но отказывают в проведении операций, явно связанных с бизнесом, например, оплата налогов, страховых взносов, лицензий, коммерческих поставок и т.д.

Ответственность/последствия: какой-то особой ответственности за нарушение клиентом режима счёта не установлено, поэтому при выявлении фактов неправомерного использования банк просто расторгает договор. Обычно перед этим следует письменное предупреждение и предложение открыть, как полагается, расчётный счёт. Можно, конечно, после этого перейти в другой банк, но история с большой вероятностью повторится и там.

Продолжение →

2. Риск попасть под контроль Росфинмониторинга

Финансовая разведка контролирует деятельность банков, в том числе, изучая прохождение операций на счетах клиентов. Запрет контролировать происхождение доходов («банковская тайна»), поступающих на личный счёт, на Росфинмониторинг не распространяется.

В рамках противодействия отмыванию доходов и финансированию терроризма финразведка может поинтересоваться, кто эти щедрые люди, которые регулярно пополняют личный счёт физического лица.

И хотя вероятность такого развития событий для обычного предпринимателя не так уж и велика, но она реально существует и повышается пропорционально объёму входящих сумм на ваш личный счёт.

Ответственность/последствия: если вы ничего плохого из того, с чем призван бороться Росфинмониторинг, не сделали, то максимум, что вам грозит, это временная заморозка счёта до выяснения всех обстоятельств происхождения денежных средств.

Росфинмониторинг

Более подробно о данной службе читайте вот здесь. Для тех, кто заинтересовался возможностью подглядывать следить за чужими финансовыми операциями, вакансии вот тут. И да… мы этих ребят не пиарим. Сами для себя недавно открыли такую организацию. Делимся знаниями.

3. Налоговые риски для заказчиков

Каждый заказчик, работая по договору подряда или ГПХ с обычным физическим лицом, а не ИП, обязан за свой счёт выплатить на сумму вознаграждения страховые взносы в ПФР и ФОМС (27,1 %).

Кроме того, со стоимости услуг заказчик должен удержать 13% подоходного налога и перечислить их бюджет. Такой вариант подряда с физлицом заказчику, конечно же, не очень интересен.

Здесь выгоднее работать с официально зарегистрированным предпринимателем.

Что происходит, если это физлицо заключает договор в качестве ИП, но при этом прописывает в реквизитах текущий счёт физического лица? В этом случае опытный заказчик может просто отказаться заключать такой договор, требуя указания именно расчётного счёта. Причина в том, что при проверке таких договоров самого заказчика могут обвинить, что он не выполнил обязанности налогового агента и страхователя, ведь оплата ушла не на счёт ИП, а обычному физлицу.

Понять, какой именно счёт указан для оплаты, очень просто – по его первым цифрам:

- 423 – депозитный счёт;

- 40817 – текущий счёт физических лиц;

- 40802 – расчётный счёт ИП.

Так что, заказчик, не желающий иметь себе дополнительных проблем, в первую очередь будет смотреть на эти цифры и требовать прописать реквизиты расчётного счёта.

Ответственность/последствия: для заказчика такой поворот событий грозит доначислением за свой счёт страховых взносов (27,1% к тому платежу, который был перечислен вам за услуги) и штрафом в размере 20% от неудержанного НДФЛ. Для вас – потенциальная потеря заказчика в будущем.

4. Налоговые риски для вас

Здесь сразу перейдём к ответственности и последствиям.

Ответственность/последствия: изощренной логикой сотрудников ФНС можно восхититься, просто как явлением, но когда она направлена лично против вас, то становится уже не так весело. Приводим топ-3 налоговых последствий использования личного счёта в деятельности ИП вместо расчётного:

- Непризнание предпринимательских расходов на режимах ОСНО, УСН Доходы минус расходы и ЕСХН. Раз личный счёт априори не может использоваться в бизнесе, то и расходы по нему не могут уменьшать налоговую базу, даже если они имеют явно предпринимательский характер. Соответственно, налогов придётся заплатить больше.

- Обложение доходов, поступающих на текущий счёт по максимально возможной ставке. Предположим, вы ИП на одном из льготных режимов (УСН, ЕНВД, ПСН). При проверке выявлен факт, что оплата от клиентов проводилась на личный, а не на расчётный счёт. Значит, такие доходы вы получили не как ИП, а как обычное физическое лицо, поэтому облагаться они будут по ставке 13% как НДФЛ (а не по 6%, как например, на УСН Доходы).

- Обложение налогом доходов, не связанных с бизнесом. Если на личном счёте вы храните и доходы от предпринимательской деятельности, и денежные средства, полученные из других источников, то ИФНС может пытаться обложить налогом всю сумму на счету.

Да, от претензий инспекторов можно отбиться, при этом зачастую это делается только через суд. Но зачем иметь лишние проблемы, терять личное время и дополнительные деньги? Во всех смыслах разумнее разделять доходы от легального бизнеса и личные средства.

5. Проблемы получения субсидий, компенсаций (возмещений) от государства

Если предприниматель имеет право на возмещение из бюджета (налоговый вычет, возврат налога или переплаты) или из фондов (возмещение пособий по больничным), то деньги будут возвращать на расчётный счёт ИП, а не на личный. То же самое относится к получению субсидий и других мер господдержки – их перечислят только на расчётный счёт.

Ответственность/последствия: вы просто не сможете вернуть то, что могли бы вернуть по закону, либо получить деньги на развитие.

Резюме

В общем, упорствовать в желании использовать в бизнесе именно личный счёт особого смысла нет. Большой плюс для легальных предпринимателей – отсутствие дополнительного налогообложения при переводе доходов, полученных от бизнеса, на свой личный счёт или карту.

В платёжном поручении достаточно указать, что деньги перечисляются на личные нужды ИП. Ограничений по суммам нет и никаких налогов при этом не взимается. Для сравнения, учредитель ООО, получая доход от бизнеса в виде дивидендов, платит подоходный налог в размере 13%.

Другие статьи из нашего блога на Хабре:

Источник: https://habr.com/company/regberry/blog/316394/

«Железный занавес на 100%» Как банки устроили тоталитарный режим для россиян

В последнее время незаметно российские банки начали создавать для граждан массу сложностей при открытии расчётных счетов, снятии вкладов или переводе денег из-за рубежа. Medialeaks рассказывает о новом ужесточённом финансовом порядке в России, который уже вошёл в нашу жизнь.

Шепнули на ушко: отказы открывать расчётные счета

Читайте на Medialeaks: Байкер спас котёнка от машин и хотел оставить его на трассе. Но животное оказалось слишком упрямым

Открыть расчётный счёт в российских банках стало сложнее и дольше — теперь отнимает далеко не несколько минут. Многим предпринимателям вовсе отказывают без объяснения причин. Вероятно, дело в новых требованиях ЦБ к банкам.

На одном из форумов в начале месяца завязалась активная дискуссия по этому поводу.

Под этой темой уже больше 30 комментариев, такую тенденцию заметили многие.

Что-то вроде «приказа ЦБ» действительно поступило. О том, что по рекомендации ЦБ банки стали внимательнее к своим клиентам, рассказывала ещё осенью газета «Ведомости».

Газета приводила данные: «ВТБ 24» в III квартале прошлого года отказался открывать расчётный счёт примерно 4 тысячам организаций.

При этом предправления банка Михаил Задорнов, пообещав продолжить такую политику, говорил, что они «на 100% уверены, что эти организации не собирались заниматься той деятельностью, которая была заявлена».

В «Промсвязьбанке» рассказывали, что отказывают каждому четвёртому клиенту в открытии счёта (всего ежемесячно счета открывают в банке около 6 тысяч юрлиц и ИП).

Более того, банки стали чаще закрывать уже открытые счета. «Промсвязьбанк» заявлял, что закрывает от 200 до 1 тысячи счетов в месяц, объясняя, что они «подпадают под критерии отмывщиков».

Собеседник газеты, близкий к «Альфа-банку», рассказывал, что за август–сентябрь банк закрыл несколько тысяч счетов небольших компаний.

В «Сбербанке» заявили, что проводят все предусмотренные законодательством мероприятия, направленные на выявление операций по отмыванию доходов, полученных преступным путём, «включая реализацию права отказа в проведении операций или открытии счёта», сообщил представитель банка.

Всё дело в том, что ЦБ дал банкам установку — действовать более самостоятельно, не ждать, пока скажут закрыть те или иные подозрительные счета, а самим «выявлять операции с признаками обналичивания». И теперь скорость реагирования — это фактически ещё один критерий оценки работы банка для ЦБ. И они хотят показать, как хорошо поняли рекомендацию регулятора.

Банк возьмёт деньги, но не отдаст просто так

Банки всегда радостно приветствуют новых вкладчиков, не особо интересуясь, откуда взялись деньги, которые клиент им отдаёт. Однако забрать деньги теперь уже будет не так просто — банк имеет право не отдавать средства, пока не узнает их происхождение, а также на что они пойдут.

Право требовать информацию о происхождении денег при снятии со счетов и отказывать в их выдаче банки получили ещё летом, однако имели возможность воспользоваться отсрочкой до окончания процедуры амнистии капитала в июне этого года.

Некоторым отсрочка не понадобилась. Ещё в августе на сайте «Банки.ру» появился отзыв клиента, который продал квартиру в Подмосковье, положил деньги на счёт в «Сбербанке», но в выдаче денег ему было отказано.

И хотя в ЦБ «Фонтанке» говорили, что подтверждение будет требоваться при переводе или снятии средств на сумму от 1,5 миллионов рублей, уже сейчас клиенты банков сталкиваются с необходимостью подтверждать происхождение денег и при меньших суммах.

Житель Москвы Кирилл (имя изменено) недавно рассказывал Medialeaks, что в «Альфа-банке» ему выдали бумагу с требованием указать происхождение денег и будущую цель их использования, когда он пришёл забрать свои средства со вклада. Причём речь шла об 1,4 миллионах рублей.

Иностранные счета теперь под контролем

Государство хочет контролировать не только внутренние банковские операции россиян, но и зарубежные. Поэтому теперь тем, у кого есть счета в иностранных банках, придётся отчитываться о каждом действии.

Уведомлять налоговую об открытии банковского счёта за рубежом физических лицам нужно давно.

Однако с 1 января 2015 года россиян обязали не только сообщать о том, что у них есть такие счета, но и отчитываться ФНС обо всех движениях денег на них, рассказывал РБК.

Такое правило прописали в поправках в закон «О валютном регулировании и валютном контроле». Буквально до конца года было непонятно, как именно это нужно делать, но ситуация всё-таки прояснилась.

Правда, эксперты, опрошенные газетой, поясняли, что паниковать пока не стоит, поскольку за нарушение валютного законодательства нет уголовной ответственности, по-крайней мере пока. А привлечь к административной можно только в течение года с момента нарушения — то есть совершения «незаконной операции».

Более того, до 2018 года у госорганов в принципе нет возможности отслеживать иностранные счета граждан, говорят эксперты РБК (если человек не сообщил о них сам), и этим временем нужно воспользоваться, чтобы понять, нужен ли вам вообще счёт за границей.

«Железный занавес» для частных платежей

Закручивание гаек в российской банковской системе отразилось и на тех, кто уже давно уехал из страны.В последнее время многие россияне, живущие за рубежом, сталкиваются с проблемой оплаты российских счетов — банки и платежные системы не хотят принимать переводы из-за рубежа.

Интересные истории о россиянах, живущих в других странах, рассказал журналист Андрей Шипилов на своём сайте Shipilov.com.

Многие оставляют в собственности квартиры или другую недвижимость, которая время от времени требует финансовых вложений: оплаты коммунальных услуг, страховых взносов и так далее. В то же время у многих уже не остаётся российских банковских счетов, поэтому переводят деньги они со счетов в местных банках.

Раньше, ещё в прошлом году, проблем с такими трансграничными переводами не возникало — всё можно было оплатить с помощью местной банковской карты. Теперь же трудно найти систему, которая согласится принять платёж с зарубежного счёта, рассказывает Андрей Шипилов.

И это не единственный пример. Он рассказывает, что ещё через пару недель с аналогичной просьбой обратился другой сосед (журналист пояснил, что раньше работал на рынке платёжных систем, поэтому к нему нередко обращаются за подобными консультациями). Выяснилось, что перестали проходить платежи за коммунальные услуги с сайта госуслуг.

Шипилов пишет, в течение пары месяцев работать перестали все схемы. В такой ситуации с одной стороны повезло тем, у кого остались счета в российских банках, которые можно пополнить, например, через тот же PayPal.

С другой стороны — банковские переводы на свой же счёт в российском банке тоже стали проблематичными, рассказывает автор поста.

Одного из его знакомых, например, попросили лично приехать в отделение банка в Москве, чтобы подтвердить перевод денег с зарубежного счёта.

Совсем плохо теперь приходится тем, у кого нет счёта в российском банке. Как пишет Шипилов, сначала проходили банковские переводы на «Яндекс-Деньги» и через WebMoney. Однако, по его словам, в феврале и они перестали работать.

На сайте Roem.ru некоторые читатели рассказывали, что тоже сталкиваются с такими проблемами.

Кто-то пишет, что проблемы с переводами были и раньше:

Хотя есть и те, кто уверяет, что всё работает:

Богатые клиенты под особым контролем

Vip-клиенты российских банков теперь будут под особым вниманием — ЦБ в борьбе с обналичиванием готов перекрывать навсегда счета всем подозрительным клиентам. Об этом писал «Коммерсантъ», цитируя письмо ЦБ.

Схема описывалась так: транзитные компании переводят деньги на карты физлиц суммами от 100 тысяч до 3 миллионов рублей в течение 1-3 месяцев, маскируя операцию под займами или оплатами каких-либо услуг.

Затем физлица передают свои карты «заказчикам», а те обналичивают средства. Напомним, суточный лимит по премиальным картам в несколько раз выше, чем по обыкновенным — 300-500 тысяч вместо 100 тысяч рублей.

С подозрительными клиентами обходиться ЦБ просит жёстко — «через немедленное отключение дистанционных каналов обслуживания (ДБО) для сомнительных клиентов, запрет на повторное открытие счетов и выдачу карт, блокирование средств, поступивших на них по веерным рассылкам, снижение лимитов по премиальным картами и исключение возможности принятия менеджерами субъективных решений».

Некоторые банкиры в разговоре с корреспондентом газеты подтвердили, что проблемы обналичивания через карты премиальных клиентов действительно существуют. Другие говорят, что если следовать рекомендациям ЦБ и снизить суточный лимит по сумме выдачи денег, могут пострадать добросовестные клиенты.

И, что важно, банки должны отчитываться перед ЦБ о том, какие меры они принимают и предоставлять динамику раскрытия числа подозрительных клиентов и перекрытых счетов. А мы знаем по той же полиции и ГИБДД, чем может обернуться стремление демонстрировать хорошие показатели.

Заблокировали — живи как хочешь

Уже не первый год россияне регулярно жалуются на то, что из-за небольших штрафов банки молча блокируют им зарплатные карты. При этом даже после оплаты штрафа разблокировка карты требует времени, иногда — несколько недель. В результате человек на какое-то время вовсе лишается возможности пользоваться своими собственными деньгами и фактически оказывается без средств.

Таких историй действительно много. И на каждую из них с одной стороны есть ответ — при поступлении в банк постановления от приставов он обязан заблокировать счёт. С другой стороны, после погашения долга она не будет разблокирована моментально.

Долг этого клиента банка, из-за которого всё произошло, — 500 рублей. Причём он утверждает, что даже не знал о нём, поскольку не получал ни квитанций, ни уведомлений.

От неожиданной блокировки карт страдают и матери с детьми, которые, пропустив платёж по кредиту, остаются на какое-то время без средств к существованию. С такими проблемами женщины часто пишут юристам на форумах:

И такие посты в интернете появляются из года в год: ситуация с разблокировкой карт никак не изменилась.

В понедельник глава СК Александр Бастрыкин напугал пользователей интернета своей колонкой о том, что России не нужна демократия.

Ранее Medialeaks рассказывал о публикации расследования, основанного на слитых «панамских документах», об офшорах приближённых Владимира Путина и других российских чиновников.

Источник: https://medialeaks.ru/1804okh_dengi/

Налоговая заблокировала счет: что делать и чего бояться

Предприниматели обязаны платить налоги, сдавать отчетность и отвечать на запросы налоговой, а налоговая обязана всё это вовремя получить. Так налоговая защищает интересы государства.

https://www.youtube.com/watch?v=yJ2rYfEzVqo

Право налоговой описывает 11 глава НК

Если предприниматель не платит или не отчитывается по доходам добровольно, налоговая должна его заставить. Один из способов — заблокировать счет компании. Теперь компания не сможет тратить деньги со счета, пока не рассчитается с долгами перед налоговой. Обычно, если платить вовремя и аккуратно, налоговая ничего не блокирует.

Что происходит с деньгами

Налоговая не трогает личные счета. Если провинился индивидуальный предприниматель или компания, налоговая блокирует только счета ИП и компании, а счета физлиц в порядке.

Налоговая разбирается с конкретной компанией или ИП, а не человеком.

У Андрея две компании — «Форева-янг» и «Фридом». Если Андрей не сдаст декларацию для Форева-янга, налоговая заблокирует счета только этой компании, а по второй ничего делать не будет. Зато она вправе блокировать все счета компании. Если у Форева-янга три рублевых счета и один валютный, налоговая заблокирует все.

В редких случаях налоговая блокирует личные счета предпринимателя. Но это только по решению суда и при большом долге, который предприниматель отказывается платить.

По закону налоговая блокирует не сам счет, а деньги на нем, и только в размере долга или штрафа. В зависимости от причины блокировки налоговая блокирует все деньги на счетах или конкретную сумму.

Если Андрей не заплатил 5000 рублей налогов, налоговая заблокирует ровно эту сумму, а потом ее спишет.

Если Андрей не сдал отчетность, налоговая заблокирует все деньги на счете, но списывать ничего не будет. Так налоговая привлекает внимание к срокам.

При блокировке сам счет работает. Если клиент переведет вам деньги за заказ, вы увидите их на счете и получите смс от банка.

Право на оплату — в статье 855 ГК

На заблокированном счете деньгами можно пользоваться частично. Оплачивать личные расходы не получится, зато можно перевести:

- на возмещение вреда жизни и здоровью по исполнительному листу,

- алименты,

- зарплату сотрудникам,

- оплату налогов и взносов.

Очередность оплаты с заблокированного счета описана в законе. Если есть исполнительный лист и надо платить зарплату, сначала вы оплачиваете возмещение по листу, а потом переводите зарплату. Банк не даст выдать зарплату раньше.

Что делает банк

У налоговой нет доступа к счету, поэтому для блокировки нужен банк. Как только налоговая решает, что пора блокировать, она дает поручение банку, и банк всё делает. У банка на это один рабочий день. Причем, закрыть счет и открыть новый в другом банке не получится, это запрещено, и банки соблюдают это правило.

Обязанности банка — в 76 статье НК

Банк не может самовольно снять блокировку, даже если видит, что вы всё оплатили. Он обязан дождаться разрешения от налоговой. Поэтому бесполезно скандалить с банком и присылать ему квитанции об оплате налогов, только нервы потратите.

На разблокировку у банка два дня: в понедельник банк получает разрешение налоговой и до конца вторника обязан разблокировать счет. При этом банк не отвечает за материальные потери компании при блокировке: если компания из-за блокировки не рассчиталась с поставщиком, бесполезно подавать на банк в суд. Чтобы снизить потери клиентов, Модульбанк старается снимать блокировки сразу, день в день.

Как узнать о блокировке счета

Заранее узнать о блокировке счета невозможно, налоговая и банк не станут предупреждать. Вроде как предприниматели сами знают о сроках оплаты и отчетности и должны успевать. Поэтому может случиться так, что вы покупаете ящик шампанского для корпоратива с корпоративной карты, а на кассе оплата не проходит, потому что счет заблокирован.

Если о блокировке никак не узнать заранее, то получится хотя бы узнать о ней как можно скорее. Так не придется отказываться на кассе от шампанского. Есть несколько способов.

Через банк. Проблема в том, что банк не обязан писать клиенту о блокировке счета, по закону достаточно самой блокировки. Поэтому банк может молча заблокировать счет и подождать, пока клиент ее заметит.

Есть банки, которые пишут о блокировке. Например, Модульбанк присылает клиенту смс, сообщение в личный кабинет и письмо. Клиент узнает о блокировке через минуту после самой блокировки и сможет быстро всё исправить.

Узнайте у вашего банка, как он сообщает о блокировке, чтобы не пропустить сообщение.

Сервис налоговой

Самим. Чтобы самим узнать о блокировке, подойдет сервис налоговой. Заходите на сайт, выбираете пункт о приостановлениях, вводите данные, и налоговая показывает — есть блокировка или нет:

Если блокировки нет, появится такое сообщение:

Если налоговая заблокировала счет, появится сообщение о приостановлении:

У сервиса есть недостаток. Подписаться на обновления сервиса нельзя, поэтому придется проверять блокировку вручную и по каждому банку, где у вас открыт счет.

Если ваш банк не присылает сообщения о блокировке, заходите на сервис каждый день. Это занимает минуту или пять, зато блокировка не застанет вас внезапно.

По письмам налоговой. Блокировка не должна быть неожиданностью: налоговая сначала присылает письма и уведомления, а уже потом блокирует счет.

Поэтому обращайте внимание на письма от налоговой. Если придет требование оплатить налоги, штрафы или пени, у вас несколько дней на погашение долга, а потом налоговая заблокирует счет. Требование выглядит так:

Спрогнозировать блокировку из-за отчетов и запросов не получится. Единственный способ — помнить сроки сдачи отчетности.

Если живете не по адресу регистрации ИП, попросите родных сообщать вам о письмах. Налоговая присылает требования оплатить налоги на адрес, где зарегистрирована компания или ИП. Если вы регистрировались как ИП в Сочи, а живете в Москве, убедитесь, что ваши родные получат письма и сообщат о них.

Избавиться от блокировки

Избавиться от блокировки можно в два шага: узнать причину и выполнить требования.

Узнать причину можно из постановления от налоговой. В постановлении написано что-то вроде «Согласно пункту 2 статьи 76 НК». Чтобы это расшифровать, придется свериться с 76-й статьей Налогового кодекса и посмотреть значение пункта.

Если банк сам не прислал постановление, попросите прислать. Чаще всего встречаются пункт 2 — о налогах и пункт 3 — о задержке отчетности.

Модульбанк расшифровывает причины сразу:

Второй шаг — сделать то, что просит налоговая. Что конкретно понадобится, зависит от причины блокировки. Если кратко, надо вернуть долг по налогам или передать документы. Выглядит всё просто, но есть нюансы.

Причина 1: Налоги, пени и штрафы

Что нельзя делать — задерживать оплату налога, пени или штрафов.

Для оплаты налогов есть срок. Например, налог за первый квартал надо заплатить до 25 апреля. Если налог задержать, налоговая пришлет письменное требование. Для оплаты пени и штрафов налоговая тоже присылает требования.

На оплату по требованию есть еще восемь дней. Если и этот срок пропустить, деньги на счете заблокируют на сумму долга.

Долг блокируется на каждом открытом счете.

У Андрея компания «Форева-янг». Компания не заплатила НДС вовремя, и теперь налоговая ждет от нее сам налог и пени — 50 000 рублей.

У компании три рублевых счета и один валютный. Налоговая блокирует каждый рублевый счет на 50 000 рублей и на 835 евро — валютный. По факту Андрей должен государству 50 000 рублей, а налоговая заморозила 150 000 рублей и 835 евро.

Как разблокировать. Если причина в налогах, задача — эти налоги заплатить.

Когда счет разблокируется. Максимум через два дня, как налоговая получит подтверждение от банка о списании долга.

Когда налоговая блокирует счет из-за налогов, она сначала просит банк заблокировать сумму долга на счете, потом присылает

инкассовое поручение — сколько надо заплатить и за что. По этому поручению банк списывает деньги. Если нужная сумма на счете есть, деньги списываются автоматически, ничего делать не нужно. Если денег на счете не хватает, счет надо пополнить.

Плохая новость — нельзя заранее сказать, в какой именно банк придет поручение. Если у вас счета в разных банках, поручение может прийти в любой банк.

У Андрея два счета в двух банках: один основной — клиенты переводят на него деньги, второй — запасной. На запасном счете болтается две тысячи рублей.

Если налоговая пришлет поручение на запасной счет, Андрею может не хватить денег для выплаты долга. Тогда придется переводить деньги из одного банка в другой, ждать пока они дойдут до нужного банка, а потом ждать когда банк спишет деньги по поручению и налоговая их получит. На разблокировку может уйти две недели.

Хорошая новость — поручение придет только в один банк, и банк спишет деньги только с одного счета. Так банк и налоговая защищают вас от переплаты.

Совет. Разблокировку можно ускорить. Для этого распечатайте копию платежки об оплате налогов и отнесите ее в налоговую по месту регистрации компании. Налоговая может разблокировать счет в этот же день.

Подстраховаться от блокировки. Проблема с налогами появляется не только из-за задержки. Бывает так: налоговая думает, что вы должны 18 000 рублей, а вы — что 6000 рублей. Вы всё оплатили и уверены, что не о чем волноваться, а это не так.

Проблема появится, если не передать заявление о системе налогообложения при открытии компании. Без заявления налоговая переведет вас на общую систему, а налоги по ней выше, чем на других системах.

Причина 2: Отчетность

Что нельзя делать — задерживать отчетность в налоговую на десять дней.

В расчет идет налоговая декларация, отчет по страховым взносам и НДФЛ. Ошибки в документах допускать можно, за это налоговая не блокирует, но присылает штрафы.

Блокируются все деньги на всех счетах

Срок давности — в статье 76 НК, пункт 3

Срок давности нарушения — три года. Если предприниматель задержал отчет в сентябре прошлого года, налоговая может заблокировать счет к майским каникулам. Вместо шашлыков придется разбираться с налоговой.

Как разблокировать. Здесь всё просто: раз налоговая не получила отчетность, передайте ее налоговой. Отправить можно через систему электронного документооборота или занести в налоговую.

Когда счет разблокируется. Максимум через два дня, как налоговая получит отчетность.

Совет. По опыту, налоговая быстрее получает электронную декларацию. Если ведете бухучет без бухгалтера, подключайте интернет-бухгалтерию: например, Эльбу или Мое дело, такие компании помогают отчитываться в электронной форме. Если за бухучет отвечает бухгалтер, убедитесь, что он отчитывается в электронной форме. Так быстрее и надежней.

Подстраховаться от блокировки. Если задержали отчетность на пару дней, позвоните в налоговую и скажите, что перепутали даты и уже все отправили. Налоговая может пойти навстречу и не фиксировать опоздание.

Причина 3: Запросы налоговой

Что нельзя делать — не подтверждать получение запросов от налоговой.

Налоговая отправляет запросы, чтобы что-то выяснить или пригласить в гости. Может узнать, почему нет прибыли в прошлом квартале, обосновать подозрительно низкий налог или количество штатных сотрудников.

Раньше эти запросы приходили только физической почтой, с 2015 года налоговая дублирует запросы через систему электронного документооборота или ЭДО.

О работе с запросами в статье 23 НК, пункт 5.1

Получение запросов надо подтверждать: сформировать электронную квитанцию и отправить обратно в налоговую через ЭДО. Срок подтверждения запроса — шесть дней. Если через шесть дней налоговая не получит квитанцию, еще через десять она накажет.

Блокируются все деньги на всех счетах

Правило не для всех. Если вы работаете на ЕНВД или патенте, не отчитываетесь по НДС или у вас меньше 25 сотрудников и вы на упрощенке, подтверждать получение запроса через ЭДО необязательно.

Как разблокировать. Для налоговой надо отправить подтверждение получения запроса, подтвердить можно даже, если нужный срок пропустили. В зависимости от программы для электронного оборота, подтвердить — это нажать кнопку.

Когда счет разблокируется. Максимум за два дня, как налоговая получит подтверждение запроса.

Совет. Подключайте интернет-бухгалтерию, в которой легко заметить новые запросы от налоговой. Некоторые бухгалтерии подсвечивают даты в личном кабинете и присылают напоминание. Так проще не пропустить нужный срок.

Подстраховаться от блокировки. Совет один — проверять запросы от налоговой каждый день. Проверить и подтвердить — дело на пять секунд, а разбираться с блокировкой — минимум на день.

Если налоговая ошиблась

Налоговая может ошибиться. К примеру, заблокировать счет, хотя долгов по налогам нет, или оставить блокировку дольше, чем разрешено по закону. В таком случае вы вправе оспорить ошибку и получить компенсацию: моральную и денежную.

Денежная компенсация — это 1/300 ставки рефинансирования Центробанка за каждый день блокировки, ставка начисляется на заблокированную сумму. Представим, что ставка рефинансирования — 10%. Если налоговая ошибочно заблокировала 100 000 рублей, она заплатит 33 рубля и только по суду. Поэтому максимум, что вы получите — моральное удовлетворение.

Источник: https://delo.modulbank.ru/all/block