Заявление о зачете суммы излишне уплаченного налога: как заполнить, скачать бланк

Законодательство требует от налогоплательщиков при наличии у них баз по налогообложению, определять и перечислять в бюджет обязательные платежи. Иногда по самым разным причинам исполнение данной обязанности может привести к возникновению переплаты. Чтобы урегулировать данный вопрос с ИФНС, субъект бизнеса может подать заявление о зачете суммы излишне уплаченного налога.

Как можно узнать о переплате по налогам

О том что у компании или ИП возникла переплата по налогам, они могут узнать либо самостоятельно, либо им должны сообщить об этом налоговые органы.

В последнем случае устанавливается срок, в течение котором инспектор данного контрольного органа должен сообщить об этом — 10 дней с обнаружения такого факта.

При этом он может использовать для этого звонок по телефону, отправить письмо почтовой службой или через систему электронного документооборота (ЭДО).

Если инспектор позвонил, ответственное лицо на предприятие должно принять все меры, чтобы впоследствии у него были доказательства – спросить кто звонит, по какому налогу возникла переплата и в какой сумме.

Бывает и так, что сам инспектор не уверен, что данная сумма излишнего налога является переплатой, поэтому возможно он попросит предоставить ряд дополнительных документов.

На практике очень часто работники ИФНС не обращают внимания на свою обязанность сообщать организации о таких ситуациях, так как это приведет к оттоку денег из бюджета, что противоречит стоящим перед ними задачам.

Еще узнать о возникшей переплате по налогу можно, если есть квалифицированная электронная подпись, используя кабинет налогоплательщика на сайте налоговой. Однако надо помнить, что данная служба будет предупреждать вас о любой переплате по налогу, не учитывая, что начисления налогового обязательства происходит один раз в год, а авансовые платежи перечисляются ежеквартально, ежемесячно.

Узнать о возникшей излишне перечисленной сумме налога можно также, заполнив декларацию по итогу за год. Специальные разделы, предназначены для заполнения как сумм налога за год, так и производимых квартальных (месячных) платежей.

При составлении декларации можно выявить, что возникла переплата налогов (будет заполнена графа налог к возврату). Так же обстоят дела с ситуацией, когда подается уточняющая декларация, которая приводит к снижению суммы налога.

бухпроффи

Внимание! Наиболее часто переплаты возникают, когда выполняется уплата налога в бюджет из-за того, что неправильно указываются реквизиты в платежных документах. Об этом можно узнать, если периодически запрашивать в налоговой акты сверки и справки по взаиморасчетам по налогам.

В каком случае можно сделать зачет

Провести зачет по излишне уплаченным налогам можно, когда и ИФНС, и сам налогоплательщик знают о сложившейся ситуации. Если первым выявил это инспектор, то он направляет фирме извещение и просит принять решение по возврату или зачету. Данный выбор должен сделать налогоплательщик.

Однако, если у фирмы существует какая-либо недоимка, то провести возврат переплаты налога, она не сможет. В этом случае инспектор самостоятельно, без согласия организации, произведет зачет.

Законодательство предусматривает только его обязанность уведомить компанию о проведенном зачете. Может сложиться ситуация, что недоимка меньше, чем переплата. Тогда на часть недоимки проводится зачет, и направляется субъекту бизнеса уведомление о необходимости принятия решения в отношении излишне выплаченной суммы налога.

Кроме того действует ограничение по сроку при проведении зачета. Когда переплата возникла из-за хозяйствующего субъекта, то подать заявление на проведение зачета он должен в срок 3 года с момента платежа. Если пропустить этот период, то провести зачет не получится.

Когда излишняя сумма по налогу стала результатом действия налоговых органов, налогоплательщик может подать заявление о зачете в течение месяца с момента, когда ему стало известно об этом или вступило в силу решение суда.

бухпроффи

Внимание! Проводя зачет, также нужно принимать во внимание, что он возможен в рамках платежей внутри бюджетов. Если фирма захочет провести зачет по налогам разных уровней бюджетов, то ИФНС ей в этом откажет.

Можно зачесть пени и штрафы в счет налогов

НК разрешает производить зачет сумм переплаты по налогам в счет пени, и наоборот. Однако производить это необходимо по правилу, что и пени, и налог находятся на одном уровне бюджета (федеральный, региональный, местный). Для выполнения операции необходимо в общем порядке подать заявление на зачет.

Что касается переплаты по штрафам, то НК определяет, что они могут быть использованы в счет любых будущих платежей. При этом вид налога прямо не указывается.

Однако на практике с зачетом штрафом могут возникать проблемы. Это связано с тем, что сами штрафы существуют в двух видах — твердой сумме либо размере от неоплаченного налога.

бухпроффи

Внимание! Чтобы не столкнуться с отказом, лучше всего просить о зачете переплаты по штрафу на налог или пени того же вида что и налог, по штрафу которого возникла переплата.

Способы подачи заявления

Документ можно передать в налоговую следующими способами:

- При личной явке руководителя организации, либо через уполномоченное лицо с оформленной доверенностью. В этом случае заявление нужно распечатать в двух копиях и инспектор на одной из них ставит печать о получении;

- Почтовым отправлением. Оно должно быть заказным, с описью и с уведомлением о получении;

- В формате электронного документа через сеть интернет. Это можно сделать через специализированную программу либо при помощи личного кабинета на сайте ФНС при наличии электронной подписи.

Скачать новую форму заявления на зачет в 2018 году (действует с 2017 года)

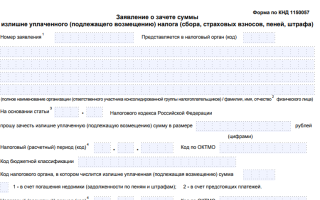

Как правильно оформить новую форму заявления в 2018 году

Рассмотрим, как выполнить зачет суммы излишне уплаченного налога при помощи новой формы заявления. Этот бланк нужно применять в обязательном порядке начиная с 31 марта 2017 года.

Заполнение документа начинается с шапки, в которую нужно внести коды ИНН и КПП заявителя. Если бланк подает организация, то к поле ИНН две пустые клеточки нужно прочеркнуть. Если это делает предприниматель — то прочеркивается полностью поле КПП.

Рядом записывается номер страницы в документе. Титульный лист всегда «001».

Затем следует поле «Номер заявления», в котором нужно проставить: какой по счету раз субъект обращается за зачетом в этом году. Вносить цифры нужно начиная с самой левой клетки. Все оставшиеся пустыми необходимо поставить прочерк.

Справа находится поле, в котором проставляется код налогового органа, куда направляется заявление.

В большое поле заносится полное наименование организации без сокращений, либо полные Ф.И.О. предпринимателя.

Затем следует поле для указания статьи НК, на основании которой выполняется данное действие. Когда выполняется зачет излишне перечисленного налога, это производится по ст. 78. Все клетки, что останутся пустыми, необходимо прочеркнуть.

Далее следуют графы для указания информации о зачете. Первым делом записывается сумма, которая запрашивается к зачету. Ее размер вносится начиная с левых клеток, все оставшиеся пустыми необходимо поставить прочерк.

Следом необходимо проставить налоговый период, в котором была произведена переплата. Данное поле состоит из трех блоков, разделенных точками.

Заполняются они следующим образом:

- Первые две клетки для периода. Сюда записывается «МС» – когда период месяц, «КВ» – когда квартал, «ПЛ» – когда полугодие и «ГД» – когда год.

- Вторые две клетки служат для уточнения номера указанного периода. Если в качестве периода записал месяц, то здесь вносится его номер от 01 до 12. При выборе квартала — номер от 01 до 04. При выборе полугодия указывается 01 либо 02. Для года в этих клетках записываются нули.

- Последние четыре клетки необходимы чтобы указать год.

Справа от графы периода записывается код ОКТМО.

Ниже записывается код КБК, по которому имеется переплата.

Последнее поле здесь — код ФНС, в которой числится у субъекта переплата.

Далее, проставляется код зачета:

- «1» – если сумму планируется использовать как погашение имеющейся задолженности;

- «2» – для погашения будущих платежей.

После этого идет второй блок, в котором указывается информация о том, на что конкретно направляется переплата:

- Код периода — указывается на какой период переносится переплата, после кодируется аналогично предыдущему;

- Код ОКТМО — заносится соответствующий код;

- Код КБК — код платежа, на который переносится переплата. Он может совпадать с предыдущим (если переплата отправляется в счет будущего платежа), либо отличаться, если за ее счет погашается задолженность по другому налогу. Необходимо помнить правило о том, что зачет выполняется только в пределах одного уровня бюджета.

Код налогового органа заполняется только тогда, когда переплата переносится на погашение имеющегося долга.

В последнюю очередь заполняются графы с указанием количества листов в заявлении и числа листов с приложениями.

Нижняя часть заявления делится на два столбца, здесь необходимо заполнять только левый. Здесь нужно проставить код лица, кто подает заявление, его полные Ф.И.О., номер телефона, дату и подпись.

Нижние графы заполняются только в случае, когда документ подает представить по доверенности — сюда вносятся ее реквизиты. Саму доверенность прикладывают к заявлению, а в соответствующем поле вносят количество прилагаемых к форме документов.

В течение какого времени будет осуществлен зачет

Для проведения зачета по излишне перечисленному налогу, нужно оформить заявление. Налоговая рассматривает его в срок 10 дней, после чего им дается еще 5 дней чтобы сообщить о принятом решении.

Если организация хочет использовать переплату по одному налогу в счет недоимки по другому, оформлять заявление не нужно. Инспектор сделает это самостоятельно без согласия налогоплательщика в срок 10 дней с факта обнаружения переплаты либо подписания акта сверки по налогам.

Для его рассмотрения у ФНС снова есть 10 дней, после чего они должны в срок 1 месяца с дня подачи документа вернуть остаток средств на расчетный счет.

Источник: https://buhproffi.ru/nalogi-i-vznosy/zayavlenie-o-zachete-naloga.html

Составляем заявление на зачет переплаты по налогам

Излишне уплаченные денежные средства по различным налогам можно вернуть или зачесть в качестве будущих платежей, предоставив в территориальную ИФНС соответствующее заявление (пп. 5 п.1 ст. 21 НК РФ). Более того, если ошибка обнаружилась в конце года при составлении годового баланса бюджетного учреждения, не стоит расстраиваться, ситуацию также можно исправить.

Налоговые органы принимают документы на возврат или зачет денег в течение трех лет с того дня, когда было совершено излишнее перечисление (п. 2,7 ст. 78 НК РФ).

Когда составляется заявление о зачете суммы излишне уплаченного налога

В процедуре возврата или зачета существуют два варианта развития событий:

- При наличии актуальных пеней и штрафов или же недоимки по данной группе налогов, нужно санкционировать сверку с налоговым органом на текущую дату (п. 5 ст. 78 НК РФ). По результату сделают взаимозачет. Дополнительного обращения к налоговикам не требуется, достаточно лишь предоставить письмо с просьбой о проведении сверки. Если после взаимозачета осталась переплата, можно подать заявление на возврат.

- Если неоплаченных пеней, недоимок и штрафных санкций у организации не имеется, подается либо заявление о зачете налога, либо производится погашение в счет будущих налоговых платежей или штрафов (п. 4 ст. 78 НК РФ).

Территориальные ИФНС отводят до десяти дней включительно на принятие решения, и еще пять — на оповещение о принятом решении (пересчет или отказ). Перечисление на расчетный счет подтвержденной суммы происходит в течение 30 дней со дня регистрации заявительных документов.

Куда предоставлять документы на зачет

Все обращения должны быть направлены в территориальные отделения ФНС России лично заявителем — руководителем или же его непосредственным представителем, действующим по доверенности.

Если бюджетная организация имеет Личный кабинет на официальном сайте ФНС или же предоставляет периодическую отчетность в электронном виде, есть возможность сформировать электронное обращение. Деньги отправят на расчетный счет, который зарегистрирован в реестре ЕГРЮЛ.

Что касается специализированных бухгалтерских систем электронного документооборота, то, на основании Приказа ФНС России от 23.05.17 № ММВ-7-8/478@, разрешается подача заявлений и обращений учреждений через электронные сервисы сдачи отчетности. Можно сформировать и отправить заявление в онлайн-ресурсе, подписав его усиленной квалифицированной ЭЦП.

Обязательные требования к форме и содержанию

Источник: https://gosuchetnik.ru/shablony-i-formy/sostavlyaem-zayavlenie-na-zachet-pereplaty-po-nalogam

В бухсофт онлайн появились заявления о возврате и зачете излишне уплаченных налогов

В Бухсофт Онлайн теперь можно заполнить заявления о возврате и зачете суммы излишне уплаченных налогов. Когда подавать документы, в каком виде предоставлять и как их заполнять в сервисе Бухсофт Онлайн – читайте в статье.

Общие сведения о заявлениях

Организация, у которой нет задолженности, имеет право:

1) вернуть излишне уплаченную сумму на расчетный счет;

2) перенести ее для оплаты за следующий период;

3) погасить задолженности.

Чтобы вернуть излишне уплаченную сумму, нужно направить в ФНС заполненный бланк. Для первого случая используется заявление о возврате, во втором и третьем – заявление о зачете. Последний раз формы бланков меняли в 2017 году (приказ ФНС России от 14.02.2017 № ММВ-7-8/182@).

Заявление нужно предоставить в ФНС в бумажном или электронном виде. В бумажном виде нужно сдавать в налоговую по месту регистрации организации или отправить по почте ценным письмом с описью вложения.

Подать заявление на возврат или зачет можно в течение трех лет с момента уплаты. Решение о возврате налоговики должны принять в течение 10 рабочих дней со дня получения заявления. ИФНС может предложить провести сверку расчетов и тогда 10 дней нужно отсчитывать со дня подписания акта сверки.

Вернут излишне уплаченную сумму в течение месяца. Если этого не произошло, то налоговая обязана дополнительно начислить проценты за каждый день просрочки.

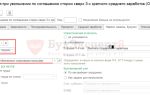

Как заполнить форму о возврате суммы излишне уплаченного налога в Бухсофт Онлайн

1. Перейдите в модуль Подготовка отчетности, в раздел Прочее. Откройте заполнение Заявления о возврате суммы излишне уплаченного налога.

2. Заполните поля 1 листа:

ИНН – заполняется автоматически ( из Личного кабинета);

КПП;

Номер заявления – укажите порядковый номер заявления от заявителя в текущем году;

Код налогового органа – узнать его можно на сайте налоговой;

Полное наименование организации;

Статья-основание НК РФ – (78, 79, 176, 203, 333.40);

78 статья НК РФ – налогоплательщик самостоятельно (без участия налогового органа) перечислил лишнюю сумму в бюджет;

79 статья НК РФ – налогоплательщик перечислил денежные средства для исполнения решения налогового органа;

176 статья НК РФ – у налогоплательщика сумма налоговых вычетов превысила сумму начисленного НДС и эта разницу ему обязаны возместить;

203 статья НК РФ – у налогоплательщика сумма налоговых вычетов превысила сумму акциза и эту разницу ему обязаны возместить;

333.40 статья НК РФ – возврат налогоплательщику излишне уплаченных сумм государственной пошлины.

Вид суммы – выберите один из трех вариантов:

1) излишне уплаченная,

2) излишне взысканная,

3) подлежащая возмещению.

Назначение суммы:

1) налог,

2) сбор,

3) страховой взнос,

4) пеня,

5) штраф.

Сумма в рублях – укажите сумму без пробелов;

Налоговый расчетный период (код) – первые два знака это МС (месячный), КВ (квартальный), ПЛ (полугодовой), ГД (годовой). Далее указывается номер месяца (01-12) , квартала (01-04) или полугодия (01 и 02). Далее указывается год. Пример: МС.01.2018, КВ.01.2017, ГД.00.2017;

Код по ОКТМО – узнать его можно на сайте налоговой;

Код бюджетной классификации – смотрите в нашей таблице КБК 2018;

Количество листов заявления – 002;

Количество листов приложений – укажите количество листов приложений. Например: 000, 005 или 010.

Сведения о подписанте заявления:

Подписант – выберите:

1) руководитель организации,

2) представитель налогоплательщика,

3) физическое лицо.

ФИО подписанта, номер телефона и дата заполнения заявления.

3. Во втором листе указываются банковские реквизиты и сведения о получателе суммы возврата.

4. Перейдите во вкладку формирование. Нажмите Выдать на печать. Заполненное заявление сохранится на вашем компьютере в формате xlsx.

Заполнение формы о зачете суммы излишне уплаченного налога в Бухсофт Онлайн

1. Перейдите в модуль Подготовка отчетности, в раздел Прочее. Откройте Заявление о возврате суммы излишне уплаченного налога.

2. Заполните его. Подробнее о каждом поле читайте выше, так как заявления практически идентичны. Обратите внимание на пункт Тип компенсации, где вы выбираете, куда направить излишне уплаченную сумму: на погашение задолженности или в счет предстоящих платежей.

3. Перейдите во вкладку формирование. Нажмите Выдать на печать. Заполненное заявление сохранится на вашем компьютере в формате xlsx.

Готовые заявления можно распечатать, а формирование файла для электронной отправки будет реализовано в ближайшее время.

Заполнить заявление онлайн

Источник: https://www.BuhSoft.ru/news/844-v-buhsoft-onlayn-poyavilis-zayavleniya-o-vozvrate-i-zachete-izlishne-uplachennyh-nalogov

Заявление о зачете суммы излишне уплаченного налога в 2018 году — образец заполнения, срок рассмотрения

По налоговым платежам, различным сборам и взносам может возникнуть не только недоимка, но и переплата.

В случае уплаты большей суммы, чем положена по закону, переплату можно засчитать в счет будущих платежей.

Также можно использовать эту сумму для погашения недоимки, штрафов или пеней по другим налогам. В любом случае надо обратиться в налоговую инспекцию с заявлением о зачете.

Что это такое

Иногда это просто ошибки бухгалтеров самой организации, в других случаях налоговая из-за технических накладок успевает дважды взыскать одну и ту же сумму и т.д. В любом случае у плательщика налогов (сборов, взносов) образуется переплата.

По желанию налогоплательщика излишне уплаченную сумму можно зачесть в счет будущих платежей или штрафов, пеней, недоимок по другим налогам.

Перед тем как подавать заявление о зачете имеет смысл провести сверку с налоговой и убедиться в действительности факта переплата и его фиксации.

Если к ней привела ошибка налогоплательщика в расчетах, то обычно следует подать предварительно уточненные налоговые декларации и только потом начинать процедуру зачета переплаты.

Иногда налоговая служба в ходе проверки сама может обнаружить факт переплаты. В этом случае налогоплательщику обязательно высылается уведомление в течение 10 дней, и он также может реализовать свое право на зачет переплаты.

Если же у налоговой есть только предположения о переплате, то она может настоять на проведении сверки по уплате налогов, сборов, пеней, штрафов с налогоплательщиком.

Совет. Регулярная сверка данных по платежам с налоговой инспекцией позволяет решать вопросы с переплатой значительно быстрее.

Налогоплательщик может в любой момент запросить соответствующие данные из налоговой инспекции в электронном виде или на бумажном носителе, обратившись с соответствующим заявлением.

Причина, по которой возникла переплата, не играет никакой роли при принятии решения о возврате или зачете переплаты. Главное это то, что она действительно существует.

Иногда налоговая служба принимает решение о зачете переплаты без всяких заявлений со стороны налогоплательщика.

Это может возникнуть, если он допустил переплату по одним налогам, но остался, наоборот, должен государству по другим обязательным платежам того же уровня.

Право налоговой проводить такие зачеты зафиксировано законодательством, и налогоплательщику нет смысла оспаривать подобные решения – все равно никакого результата добиться от разбирательства не получится.

Действующее законодательство

Она же устанавливает возможность налоговых органов в некоторых случаях проводить такую операцию, даже при отсутствии заявления от налогоплательщика.

Важно! Приказ ФНС РФ №ММВ-7-8/182@ указывает на необходимость использования составления заявления определенной формы КНД 1150057.

Составить документ в свободной форме в данном случае нельзя. Он просто не будет принят специалистами налоговой службы.

Куда предоставлять документы

Организации должны подавать его в ИФНС по месту нахождения, а ИП и простые физические лица — по месту регистрации (жительства).

Допускается также подать документы в электронной форме через ЛК налогоплательщика на сайте ИФНС или специализированные программные средства.

В последнем случае надо будет подписывать документ соответствующей электронной подписью.

Рассмотрим основные варианты подачи заявления на бумажном носителе:

| Руководитель организации или сам предприниматель | лично обращаются в налоговую инспекцию |

| Заявление передается в налоговый орган | представителем организации (физического лица), действующим на основании доверенности |

| Отправка заявления ценным письмом по Почте России | обязательно надо сделать опись и получить на ней отметку сотрудника почтового отделения |

Если документы направляются в ИФНС лично или через представителя, то следует обязательно получить на экземпляре организации отметку о получении заявления с указанием конкретной даты.

Это позволит в дальнейшем контролировать соблюдение сроков рассмотрения документа, указанных в Налоговом кодексе, и при необходимости подавать соответствующие жалобы руководству или в вышестоящий налоговый орган.

Срок рассмотрения

За это время сотрудники налоговой инспекции должны проверить документы, провести, при необходимости, сверку и принять соответствующее решение.

Важно! Подать заявление о зачете переплаты можно только в течение 3 лет с момента ее возникновения.

После истечения этого срока обращаться с подобным заявлением становится фактически бессмысленно. В просьбе просто откажут или даже не будут принимать заявление.

Можно ли вернуть переплату

Зачет возможен только в счет налогов соответствующего уровня и не всегда является целесообразным для налогоплательщика, например, если сумма переплаты достаточно большая.

Нужно знать, что у него есть полное право потребовать от налоговой службы осуществить возврат переплаты на счет в банке.

В этом случае несколько изменится форма заявления, а в остальном порядок действий останется фактически таким же.

Замечание. Некоторые налоговые инспекции предпочитают проводить именно возврат, а не зачет переплат.

Налогоплательщик может согласиться с налоговым инспектором по этому вопросу или настоять именно на зачете средств по своему желанию.

Осуществляется возврат средств значительно дольше. Заявление в этом случае могут рассматривать уже до 30 дней.

Только при подтверждении факта переплаты, а также ее размера просьба будет удовлетворена.

Производится возврат переплаты только на счет в банке. Вернуть средства наличными нельзя.

В налоговых инспекциях просто не существует даже ответственных лиц за работу с наличными средствами.

Правом на возврат вместо зачета переплаты могут пользоваться все налогоплательщики. Независимо от того являются они организациями, ИП или простыми физическими лицами.

Видео: новые формы заявлений о возврате и зачете налогов

Заявление о зачёте излишне уплаченного налога в счет будущих платежей

Обнаружив факт переплаты, и подтвердив его, нужно обязательно обратиться в налоговую службу с заявлением о зачете переплаты.

Оно подается по строго определенной форме. Скачать бланк документа можно здесь.

Организациям и предпринимателям потребуется заполнить только первую страницу этого заявления.

Физическому лицу потребуется также заполнить и вторую сторону, но только если на первой не был указан ИНН.

Рассмотрим, какая информация должна быть указана в заявлении:

| ИНН, КПП заявителя | при наличии |

| Порядковый номер документа | и код ИФНС, в которую подается заявление |

| Полное название юридического лица | или Ф.И.О. физического лица |

| Основания для проведения зачета | ссылка на статью НК РФ |

| Сумму, которую требуется зачесть | и по каким реквизитам она была оплачена |

| Реквизиты | на которые требуется зачислить указанную сумму |

| Данные лица | подписывающего документ, подпись и дата |

Важно! Любое заявление на бумажном носителе должно быть подписано, независимо от того заполняется бланк на компьютере или от руки.

Подпись должна быть поставлена лично лицом, имеющим соответствующие полномочия.

Если документ подписывает представитель, то следует поставить в нем также данные доверенности.

После получения заявления сотрудник налоговой службы на экземпляре заявителя должен поставить подпись, Ф.И.О., дату получения заявления и присвоенный ему регистрационный номер.

Все данные также заносятся в информационную систему налоговой службы для упрощения и контроля за обработкой заявления.

Образец заполнения

Даже прочитав полную инструкцию полезно изучить пример заполнения заявления о зачете суммы излишне уплаченного налога. Скачать его можно здесь.

Использование образца исключит большинство возникающих вопросов и позволит снизить вероятность ошибок в документе.

Но, в любом случае, перед подачей заявления в налоговую инспекцию имеет смысл несколько раз проверить все приведенные в нем данные.

Это позволит избежать отказа в просьбе или зачисления переплаты в счет совершенно не того налога.

Какие правила

При подготовке заявления нужно учитывать, что зачет производится в соответствии с уровнями бюджета, куда платятся налоги.

Переплату по федеральным налогам может засчитать в счет платежей только по федеральным налогам, а также пеней и недоимок по ним.

Если переплата возникла по региональным налогам, то ее можно также засчитывать лишь в счет любых платежей по региональным (областным) налогам.

Переплату по земельному налогу можно зачесть в счет будущих платежей, недоимок, пеней только по нему, т.к. этот налог считается местным.

Обычно процедура оформления зачета переплаты в счет следующих платежей или уплаты пеней, недоимок и т.д. не вызывает никаких проблем.

Но составлению заявления все же надо уделить определенное внимание и обязательно проверять все указанные в нем данные.

Иначе даже из-за простой опечатки в просьбе откажут или деньги снова будут зачтены не туда, куда требовалось.

Источник: https://yurday.ru/zajavlenie-o-zachete-summy-izlishne-uplachennogo-naloga/

Бланки заявлений на возврат 13% НДФЛ и налоговых переплат

Ранее мы уже рассказывали про налоговые вычеты и их виды, в каких случаях можно сделать себе «кэшбек» из своих уплаченных средств в бюджет, и так далее. А сегодня поговорим о заявлениях, которые всегда используются в подобном процессе, и это далеко не один бланк!

О возврате налогов

Существуют социальные, имущественные и другие вычеты, с которых по закону можно вернуть часть уплаченного налога государству или во внебюджетные фонды, и сделать это могут как физические лица, с которых работодателем удерживается НДФЛ, так и юридические лица, если произошла переплата с их стороны в бюджет РФ.

Подобное право возникает на фоне законодательной обязанности каждого налогоплательщика, получающего доход на территории России, уплачивать налог соответствующего размера в государственную казну. Для обычных физлиц это 13%.

Но не многие знают, что можно вернуть часть уплаченных НДФЛ обратно. О том, кто может рассчитывать на налоговый вычет, читайте в статье.

Сейчас же мы рассмотрим, за что можно вернуть налог:

- при покупке квартиры

- при строительстве жилья

- при продаже имущества

- за ипотеку

- за лечение

- за образование

- за излишне удержанные налоги ФНС и переплаты

- за излишне удержанный налог работодателем

- за уплату взносов в негосударственные пенсионные фонды

- за другие накопительные пенсионные взносы

- за благотворительные пожертвования

В этом списке нет транспортного налога, потому что законодательством не предусмотрено возмещение по нему денежных средств.

Федеральной налоговой службой предусмотрены две формы заявлений на возврат налога в налоговую, образец можно скачать выше (от 12.04.2015 года), они подаются в ФНС, как юриками так и физическими лицами:

- Заявление о возврате суммы излишне уплаченного налога (сбора, пени, штрафа)

- Заявление о зачёте суммы излишне уплаченного налога (сбора, пени, штрафа)

Документы, которые вам понадобятся для возврата налога:

- само заявление на возврат налога

- паспорт

- декларация 3-НДФЛ

- справка 2-НДФЛ

- документы о расходах (копии)

- документы, подтверждающие право на налоговый вычет

- либо заявление на возврат переплаты

Декларацию о доходах нужно подать до 30 апреля, следующего за отчётным годом. Если же вы подаёте 3-НДФЛ с целью вернуть налог, то сделать это можно в любой день и время.

Сроки возврата

После того, как вы подали заявление в ФНС, то в 10-ти дневный срок, налоговая инспекция примет положительное решение, в случае, если все необходимые документы поданы в полном объёме, и с ними всё в порядке. Или же отклонит ваше требование в связи с несоответствием с представленной в документах информацией (пункт 8 статья 78 НК РФ).

ЧИТАТЬ > Заявление об отсутствии ребенка в школе

О самом решении вы узнаете еще в течение 5 рабочих дней (пункт 9 статья 78 НК РФ).

Опираясь на пункт 6 статьи 78 НК РФ с момента получения от вас заявления, налоговая инспекция вернет вам деньги еще в течение месяца.

Как подать

По российскому законодательству существуют два способа возврата 13% с подоходного налога, ранее уплаченного государству обычным физическим лицом:

- через ФНС

- через своего работодателя

- через онлайн сервисы типа Налогия или Возвратналогов.онлайн (комиссия составляет от 500 рублей)

Оба процесса в отношении сбора документов практически одинаковы, за исключение того, что через работодателя у вас не будет необходимости в получение справки 2-НДФЛ и декларации 3-НДФЛ.

В плане подачи заявления на возврат налога здесь тоже есть небольшая разница, и если в случае с ФНС вы напрямую подаёте документы на налоговый вычет в инспекцию, то через работодателя, вам также сначала необходимо написать заявление в ФНС, но уже с просьбой выдать уведомление на право налоговой льготы, а уже потом писать заявление своему начальству о возврате НДФЛ.

Помимо отличия в способах подачи, есть еще нюансы, определяющие некую вашу выгоду от данного процесса. Так, если вы будете возвращать деньги через налоговую, то придётся ждать окончания отчётного года, по которому вы хотите вернуть подоходный налог, но зато вы сразу получите всю сумму целиком.

В случае с работодателем, вы сразу имеете право на налоговую льготу, таким образом, у вас просто изменится размер ежемесячных отчислений в ФНС, так как НДФЛ не будут высчитывать с вашей заработной платы.

Какой способ для вас окажется более удобным и приемлемым, решать вам.

Рассмотрим детально процесс подачи заявления на возврат налога при имущественном вычете, как это сделать!

Образцы и бланки заявлений

Заявление, по которому подаётся запрос в ФНС на возврат подоходного налога, абсолютно похоже по форме на заявление, подаваемое в связи с переплатой налоговых сборов в бюджет предпринимателями и юридическими лицами (форма одна и та же).

То есть форма одна и та же, с одним и тем же содержанием, вне зависимости от того, покупаете ли вы недвижимость, оформляете ипотеку, оплачиваете лечение, обучение или подаете на вычет излишне уплаченных налогов, пеней, штрафов в качестве ООО, ИП, ЗАО и т.д.

Заявление в ФНС

Главным основанием для возврата налога является заявление в обязательной форме, которое необходимо подать самостоятельно в ФНС по месту прописки, со всеми необходимыми документами.

Подать данный документ можно лично, придя в налоговую инспекцию, или отправить его с другими документами по почте.

ЧИТАТЬ > Заявление на увольнение по собственному желанию

Что представляет из себя заявление о возврате суммы излишне уплаченного налога, как его правильно заполнить и подать?

Во-первых, скачайте соответствующий бланк в начале статьи в соответствие с вашей проблематикой.

Во-вторых, напишите заявление в двух экземплярах, один из которых вы отдадите сотруднику налоговой службы, а второй, после постановки отметки-штампа и даты принятия, останется у вас.

Как заполнять:

- в самой шапке необходимо указать наименование налогового органа, куда подаёте документ и свои реквизиты (Ф.И.О., ИНН, адрес, телефон, название организации)

- далее в графе укажите номер статьи Налогового кодекса РФ (либо статья 78 – излишне уплаченная сумма, либо 79 – излишне взысканная задолженность), и укажите эту информацию в пустой строке

- в графе наименование налога, впишите, по какому налогу будет совершаться возврат, и за какой год

- заполните КБК, ОКТМО и размер возврата в рублях

- дальше следует указать банковские реквизиты, по которым вам совершат начисление

- в самом низу заявления впишите ваши паспортные данные

- проставьте дату и вашу подпись

Пример для заполнения заявления

Заявление работодателю

Чтобы вернуть налог через своего работодателя, здесь не обойдётся одной формой бланка.

Сначала вам нужно будет написать заявление в налоговую инспекцию, а потом уже по решению ФНС написать второе заявление на возврат налога работодателю.

Итого — получается:

Как заполнить Заявление в ФНС:

- в самом верху в правой части укажите наименование налогового органа, ваши паспортные данные, ИНН, контактный телефон

- далее в теле укажите год, за который хотите получить налоговый вычет

- потом из списка выберите за что, хотите вернуть налог, и напротив укажите сумму вычета в рублях, и внизу впишите общую сумму по всем видам возврата

- на конечном этапе заполните поля наименования организации вашего работодателя, ИНН и КПП

- поставьте дату заполнения, ваше Ф.И.О. и подпись

Данное заявление необходимо с остальными документами подать в ФНС, после чего в течение 30 дней вы получите уведомление, подтверждающее право на налоговый вычет (пункт 2 статья 219 НК РФ).

Бланк заявления для подачи работодателю выглядит следующим образом:

- укажите наименование компании, директора и от кого заявление

- далее укажите год, за который хотите получить возврат и за что

- ниже впишите номер уведомления на право социального вычета выданное ранее ФНС и утверждённую сумму возврата, с указанием, что уведомление прилагается

- проставьте дату заполнения, Ф.И.О. и вашу подпись

После того, как заполните данное заявление, приложите к нему уведомление от ФНС и всё вместе передайте бухгалтеру или другому, уполномоченному лицу компании, где вы работаете.

С момента передачи документов, ваш работодатель обязан сделать всё необходимое, чтобы удовлетворить вашу просьбу по вычету.

Источник: https://nalogtoday.ru/zayavlenie-na-vozvrat-naloga-pri-imushhestvennom-vychete/

Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, штрафа

Энциклопедия МИП » Налоговое право » Уплата налогов и сборов » Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, штрафа

Порядок зачета, а также действующие правила и сроки, устанавливает налоговое законодательство.

Содержание

Зачет суммы излишне уплаченного налога представляет собой особую процедуру, предусмотренную действующим законодательством РФ, которая заключается в утверждении наличия факта переплаты и последующем распределении лишних финансовых средств.

Уплатой налога будет считаться как прямое перечисление денежных средств в определенном размере на бюджетный счет государства, так и проведение зачета лишней суммы уполномоченным налоговым органом.

Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, штрафа основан на принципах действующего налогового законодательства РФ и направлен на сохранение интересов налогоплательщиков.

Практика показывает, что переплаты могут возникать даже у самых опытных и внимательных бухгалтеров. Наиболее частые причины ее возникновения заключаются в результате подачи уточненной декларации за определенные налоговые периоды.

Помимо этого, нередко переплаты возникают по более простым причинам – механических ошибок уполномоченных лиц, описок, неточностей, при нарушении установленных сроков подачи налоговых документов, ошибки при формировании налоговой базы и т.д.

Возможной причиной для возникновения переплаты также могут являться и определенные изменения в налоговых расчетах, которые были внесены действующим законодательством РФ уже после того, как первая декларация уже была представлена в налоговую организацию.

Решение о зачете излишне уплаченного налога

Статья 78 НК РФ регламентирует, что решение о зачете суммы излишне уплаченного налога может быть принято уполномоченным органом при наличии соответствующих оснований. Данное решение должно быть создано в течение 10-ти дневного периода с того дня, когда заинтересованным лицом было подано соответствующее письменное заявление.

Зачет излишне уплаченного налога производится по месту регистрации налогоплательщика, без начисления каких-либо процентов в отношении данной суммы, если статья 78 НК РФ не устанавливает иные правила и положения.

Важным нюансом при зачете суммы определенного размера, которая была излишне уплачена, будет являться тот факт, что статья 78 и ее нормы могут быть применимы только в том случае, если переплата явилась результатом действий исключительно налогоплательщика.

В тех ситуациях, когда дополнительные денежные средства были перечислены по причине необходимости исполнения какого-либо предписания или решения налогового органа, зачет денежных средств не может быть осуществлен.

До непосредственного момента вынесения решения о зачете денежных средств, уполномоченный орган обязан осуществить проверку и сверку всех имеющихся данных для подтверждения или опровержения факта необходимости зачета.

В тех случаях, когда доказательства необходимости так и не были выявлены, налогоплательщик получает официальный отказ в зачете денежных средств, с указанием причины и оснований данного решения.

Условия зачета сумм излишне уплаченного налога

Статья 78 действующего НК РФ регламентирует определенный порядок и условия, при соблюдении которых зачет сумм излишне уплаченного налога становится возможным и правомерным.

Основные условия зачета излишне уплаченных сумм выражаются в следующем:

- зачет может быть осуществлен по определенным видам налогов и сборов, в которых была выявлена определенная сумма переплаты;

- зачет может распространяться не только на налоги, но и пени, штрафы и иные платежи, назначенные за нарушение установленных норм действующего налогового законодательства РФ;

- при осуществлении зачета лишней перечисленной суммы, в отношении нее не могут быть применены штрафы и пени. Исключения составляют случаи, когда были нарушены допустимые сроки;

- установленная и подтвержденная сумма может подлежать зачету в отношении финансовых операций, которые налогоплательщику только придется совершить. В таком случае размер этих платежей уменьшается ровно на сумму излишне уплаченного налога.

Зачет лишней суммы за ранее уплаченный налог входит в интересы налогоплательщиков. Это значит, что первоначальные действия и инициатива, которая выражается в подачи письменного заявления, должна исходить именно от них.

В противном случае, ее результат может быть аннулирован по решению судебного органа.

Сверка расчетов и заявление на возврат излишне уплаченных налоговых платежей

Сверка расчетов является особой налоговой процедурой, позволяющей осуществить максимально точную проверку и контроль всех представленных данных налогоплательщика за определенные периоды.

Перед тем, как принять решение о зачете, либо возврате налогоплательщику излишне уплаченной суммы, представитель налоговой организации обязан осуществить правомерную совместную сверку. Она может быть проведена в отношении: налогов, сборов, пеней и штрафов. Результат проведенной сверки оформляется письменным актом, который подписывается двумя сторонами данных правоотношений.

Статья 78 устанавливает, что первоначальным этапом зачета или возврата излишне уплаченной суммы является заявление налогоплательщика и его подача в налоговый орган, расположенный по месту учета. Заявление может быть подано и в электронной форме, но с обязательным наличием цифровой подписи. Образец заполнения данного документа всегда можно взять в ближайшем налоговом органе.

Действующие правила предусматривают, что заявление о зачете или возврате излишне уплаченной суммы всегда должно содержать все необходимые точные сведения. Например, в нем должны быть указаны: данные о налогоплательщике, а также о налоговом органе, сведения о точном размере излишне уплаченной суммы, указание конкретного вида налога или сбора и т.д.

Помимо этого, образец документа предполагает обязательное того, что именно хочет получить налогоплательщик – зачет лишней суммы, либо ее полный возврат.

Правила возврата суммы излишне уплаченного налога

Статья 78 предусматривает, что возврат суммы излишне уплаченного налога производится на основании соответствующего решения налогового органа. Возврат имеет большие отличия от зачета.

Если при зачете сумма, фактически, просто переносится на погашение иных налогов и имеющихся налоговых задолженностей, то возврат означает передачу данной конкретной суммы обратно заинтересованному лицу, подавшему соответствующее заявление – налогоплательщику.

При этом действующие правила и статья 78 предусматривают, что возврат может быть осуществлен только при условии отсутствия каких-либо недоимок и задолженностей у налогоплательщика.

Если недоимка имеется, возможность возврата излишне уплаченной суммы сохраняется, но только после дополнительного поступления финансовых средств для первоначального погашения задолженности.

Подача заявления на возврат излишне уплаченной суммы может быть осуществлена в течение 3-лет со дня поступления данной суммы на расчетный государственный счет, либо со дня проведения сверки расчетов сторонами.

В тех случаях, когда был установлен и подтвержден факт излишнего взыскания определенного налога, уполномоченный орган должен принять решение о возврате излишней суммы из взысканного налога, а также начисленных процентов, если они имелись.

Срок возврата суммы излишне уплаченного налога

Положения налогового законодательства и статья 78 НК РФ устанавливают допустимые сроки, в течение которых излишне уплаченные в государственный бюджет суммы должны быть возвращены налогоплательщикам.

Датой отсчета необходимо считать день подачи письменного заявления о возврате в соответствующий орган.

Помимо этого, статья 78 предусматривает, что если у налогового органа имеются правомерные основания для отказа в возврате излишне уплаченной суммы, они должны быть предъявлены налогоплательщику также в течение одного месяца со дня подачи им письменного заявления.

Если налогоплательщик не согласен с решением налогового органа, у него всегда остается право обращения в суд с целью защиты собственных интересов. При этом к иску необходимо будет приложить соответствующие доказательства, которые подтвердят, что отказ, выданный налоговым органом, нельзя считать обоснованным и правомерным.

Заинтересованное лицо может обратиться в судебный орган и в том случае, если в течение одного месяца со дня обращения налогоплательщика, налоговая инспекция не представила свой официальный ответ на его заявление, а также не осуществила возврат денежных средств.

Источник: https://Advokat-Malov.ru/uplata-nalogov-i-sborov/zachet-ili-vozvrat-summ-izlishne-uplachennyh-naloga-sbora-penej-shtrafa.html