Стандартные налоговые вычеты по форме НДФЛ

У некоторых трудоустроенных граждан есть возможность при налогообложении снизить сумму НДФЛ, выплачиваемую ежемесячно в бюджет. Сделать это можно используя стандартные налоговые вычеты. Данная привилегия регламентирована на законодательном уровне.

Общая информация

Что такое стандартные налоговые вычеты, интересует многих людей. Всем трудоустроенным лицам начисляется плата за труд. С неё удерживаются 13 % налоги и перечисляются в бюджет. Предположим, работнику начислена зарплата 17 тыс. рублей. Бухгалтер должен рассчитать и удержать налог:

17 000 × 13 % = 2 210 руб.

Получается, фактически работник получит

17000 – 2210 = 14 790 руб.

Сумму налога организация работодатель самостоятельно переводит в бюджет. При этом, некоторые люди даже не предполагают, что это происходит регулярно. Ведь ответственность за перечисление средств лежит именно на организации.

Стандартный вычет – всегда фиксированная сумма, снижающая базу для начисления НДФЛ. Простыми словами, налог будет начисляться уже не на всю начисленную сумму, а с учетом льготы.

Стандартные налоговые вычеты отличаются от других видов подобных льгот независимостью от понесенных расходов. К примеру, имущественный вычет предоставляется с суммы покупки жилой недвижимости. А стандартные льготы отличаются именно тем, что фиксированы и постоянны.

Разновидности и размеры налоговых вычетов

Стандартные налоговые вычеты предоставляются не всем гражданам. Категории трудоустроенных льготников представлены на законодательном уровне. Для удобства их восприятия представим их в форме таблиц:

Таблица 1. Стандартный налоговый вычет на детей.

| Первому ребенку | 1400 |

| Второму ребенку | 1400 |

| На третьего и каждого последующего ребенка | 3000 |

| На ребенка инвалида родителям и усыновителям | 12000 |

| Детям инвалидам, если заявитель является опекуном или попечителем | 6000 |

Таблица 2. Стандартный налоговый вычет определенных категорий граждан согласно п. 1 ст. 218 НК.

| Граждане, перенесшие заболевания, полученные при работах на Чернобыльской АЭС. | 3000 |

| Лица, принимавшие участие в ликвидации последствий аварии в Чернобыльской АЭС и переселенных. Также военнослужащие и сотрудники служб, задействованных на других работах на Чернобыльской аварии. | 3000 |

| Граждане, участвующие в других мероприятиях, связанных с радиацией. | 3000 |

| Лица, из числа военнослужащих ставших инвалидами. | 3000 |

| Участники испытаний ядерного оружия. | 3000 |

| Инвалиды ВОВ. и т.п. | 3000 |

Таблица 3. Стандартный налоговый вычет определенных категорий граждан согласно п. 2 ст. 218 НК.

| Герои союза и РФ | 500 |

| Участники ВОВ | 500 |

| Узники концлагерей | 500 |

| Инвалидам 1 и 2 группы и инвалидам с детства. | 500 |

| Младший и средний медицинский персонал, получивший сверхнормативные дозы радиации на чернобыльской АЭС при аварии. | 500 |

| Эвакуированные граждане с аварии на производственном объединении Маяк. | 500 |

| Граждане, уволившиеся со службы и призванные в республику Афганистан и других. | 500 |

| И. т.п. | 500 |

Более подробный перечень льготников на стандартные вычеты можно найти в статье 218 НК РФ.

На практике, не каждый человек имеет право на стандартные налоговые вычеты. Главное условие, это наличие официального трудоустройства. Когда работник трудится нелегально, за него не платятся налоги. Поэтому, и привилегия ему предоставляться не может. В таком случае, получается, теоретически льготное право может быть, а практически не предоставляется.

Способы оформления льготы

Если человек имеет право оформить стандартные налоговые вычеты, то есть принадлежит к льготной категории, у него есть два варианта это сделать:

- Обратиться к бухгалтеру по месту труда.

- Получить льготу у инспекции.

В случае если в течение года работодатель не предоставлял льготу, можно через инспекцию оформить возврат излишне переплаченных средств.

Порядок действий получения вычета при оформлении у работодателя

Чтобы получить налоговый вычет через работодателя, необходимо придерживаться следующего порядка действий:

- Сбор требуемого пакета бумаг. Основной перечень документов подтверждающих право на такой вычет:

- Заявление пишется непосредственно у работодателя.

- Ксерокопия паспорта.

- Копии документов, подтверждающих право на льготу. Предположим, если работник претендует на детский стандартный налоговый вычет, ему нужно принести ксерокопии свидетельств о рождении отпрысков.

Когда один законный представитель отказывается от получения льготы, второй вправе её использовать. Тогда, в качестве дополнительного документа необходимо с места труда второго родителя принести справку, в которой говорится, что стандартный налоговый вычет по НДФЛ не предоставляется.

- Отнести работодателю документы.

- Уже в расчетном листке за текущий месяц заявитель увидит предоставленный вычет.

Вычет может быть предоставлен исключительно на основании личного обращения сотрудника. Поэтому, работник должен сам подойти в бухгалтерию и заявить о праве на льготу либо направить обращение почтой. Если заявление не было написано, человек не получит стандартный вычет по НДФЛ.

В жизни, заявление на льготу пишут сразу при трудоустройстве. Однако, если у льготника, к примеру, рождаются еще детишки, ему необходимо переписать заявление. Ведь у него появляется дополнительно право на привилегию. Организация не обязана отслеживать количество вновь рожденных отпрысков.

На многих предприятиях требуется писать заявление о льготе ежегодно. То есть, в январе со всех сотрудников собираются новые заявления. Это делается для того, чтобы отследить, не было ли утеряно право на льготу.

Как составить заявление

Образец заявления на стандартный налоговый вычет не утвержден на законодательном уровне. Работодатель может сам определить формы и бланки документа. Однако, есть основные пункты, которые должны быть включены в такое заявление:

- На чье имя пишется;

- От кого написано обращение;

- Название документа;

- Непосредственное содержание с просьбой. Здесь указываются ссылки на законы, на основании которых предоставляются льготы налоговые.

- Перечень прилагаемой документации.

- Дата.

- Виза и расшифровка.

Бланк пример вычет на двух детей:

Заявление можно написать от руки либо заполнить на компьютере. Ошибки и описки здесь не допустимы, так как этот документ проверяется инспекторами ИФНС.

Схема действий для получения суммы «на руки»

Чтобы рассчитать сумму зарплаты на руки, необходимо придерживаться основных этапов:

- Начисляем заработную плату за месяц.

- Определяем сумму вычета и отнимаем её от начисленной зарплаты.

- Рассчитываем сумму НДФЛ 13%.

- От начисленной зарплаты отнимаем полученный налог.

Интересная информация: Как получить налоговый вычет при покупке квартиры

Полученный показатель сотрудник получит на руки в день выплаты зарплаты.

Пример расчета

Рассмотрим, как работает предоставление привилегии на конкретных примерах.

Пример 1. Предположим, у работницы 4 — х детишек (15, 13, 7 и 3 лет) доход составляет 33 тыс. рублей в месяц. Она написала заявление о предоставлении вычетов на всех детишек.

Пример 2. У другого работника трое детей: 25, 12 и 5 лет. Доход за месяц равен 37 тыс. рублей. Сумма льготы здесь будет равна:

Пример 3. Сотрудник имеет детей: инвалид — 15 лет, 12 лет. Зарплата за месяц равна 26 тыс. рублей. Сумма положенных вычетов составляет:

Пример 4. Мать-одиночка имеет одну дочь 5 лет. Её доход в месяц равен 17 тыс. рублей. Вычет равен:

Пример 5. Работник является участником испытаний ядерного оружия. Ему положен вычет в размере 3 тыс. рублей. Зарплата за месяц начислена 23 тыс. руб.

Данные примеры подробно описывают различные ситуации. Внимательно их изучив, с легкостью можно рассчитать льготу самостоятельно.

Порядок получения вычета через налоговый орган

Допускается оформить возврат налога через налоговую инспекцию. Для этого необходимо совершить ряд действий:

- Дождаться окончания отчетного периода – год.

- Подготовить следующие бумаги:

- Заявление на стандартный налоговый вычет в количестве 2 штук. На втором экземпляре инспектор поставит отметку о принятии пакета бумаг. Форму заявления рекомендуется уточнять непосредственно в ИФНС или на их официальном сайте.

- Паспорт.

- Документация, являющаяся основанием получения льготы. К примеру, свидетельства о рождении малыша.

- Декларацию по форме 3 — НДФЛ. Официальный сайт содержит специальную форму для заполнения данного документа и инструкцию к нему.

- Справка формы 2 – НДФЛ с работы. Если человек в течение года трудился в нескольких организациях, придется сходить за справкой к каждому из этих работодателей.

- Банковские реквизиты, куда будут переводиться средства.

- Сдать бумаги в ИФНС. Есть несколько способов, как это можно сделать:

- Лично обратившись в ИФНС.

- Отправить вместо себя представителя. Тогда придется предварительно составить нотариальную доверенность.

- Отправить пакет документов электронно. При использовании такого варианта необходима электронная подпись.

- Направить заявление с пакетом бумаг почтой. Тогда каждую копию нужно собственноручно заверить подписью и написать фразу «копия верна».

- Сотрудники ИФНС проводят камеральную проверку.

При личном обращении в ИФНС рекомендуется заранее снять ксерокопии личной документации. Оригиналы таких бумаг инспектор сверит с копиями и отдаст назад. Справки, декларация и заявление остаются в инспекции в виде оригиналов.

При удачном завершении проверочной процедуры на указанный в заявлении банковский счет будет перечислена сумма излишне уплаченного за год налога с доходов.

Какой из способов получения льготы лучше выбрать?

Гражданин может сам определиться, какой из вариантов использовать. Важно правильно расставить приоритеты и взвести все за и против.

Обращение в налоговую инспекцию имеет преимущество в том, что человеку выплачивается общая годовая сумма в виде компенсации. Конечно, такая привилегия будет более ощутима.

Когда сотрудник в месяц экономит за счет вычета, к примеру, одну тысячу рублей, за год у него, грубо говоря, получится 12 тыс. руб. На эти финансовые средства можно совершить довольно серьёзную покупку.

Преимуществом получением льготы через работодателя является простота. Человек просто приходит к работодателю и пишет заявление, ему не нужно собирать справки и заполнять декларацию. Но, при этом варианте работник каждый месяц будет получать зарплату на немного больше.

Нюансы относительно льготы

Требуется акцентировать внимание при получении налоговых вычетов по НДФЛ на несовершеннолетних лиц:

- Вычет автоматически перестанет действовать с месяца, в котором доход налогоплательщика с начала года превысил 350 000 рублей.

- Важно правильно определить очередность детей. Первым отпрыском всегда будет самый старший, даже, если он достиг совершеннолетия. Вот только льгота на него распространяться не будет.

- Предоставление стандартных вычетов на детей осуществляется до момента совершеннолетия. Но, когда отпрыск после школы учится дальше очно, льгота продолжает действие до 24 лет. Только, ежегодно придется брать с места учебы справку о том, что он учится и предоставлять её по месту труда.

- Если за год заявитель работал в нескольких местах одновременно, вычет предоставляется по основному месту.

- Допускается удвоение вычета на детей, если второй родитель от льготы официально отказался. Тогда, нужно с его места труда взять справку, подтверждающую использование льготы.

- Также на двойной стандартный налоговый вычет вправе рассчитывать одинокий родитель. Однако, сюда не относятся разведенные законные представители.

Некоторые категории людей имеют полное право рассчитывать на уменьшение базы налогообложения по НДФЛ. Для этого необходимо пройти процедуру оформления вычета у работодателя либо оформить возврат налога через ИФНС.

Источник: https://lgotoved.ru/vyplaty/nalogovye-vychety/standartnye-nalogovye-vychety

Виды и порядок получения налоговых вычетов

В Российской Федерации законодательство предусматривает предоставление большого спектра льгот различным категориям граждан. Это могут быть льготы людям пенсионного возраста, инвалидам, малообеспеченным лицам и семьям.

Кроме того, налоговое законодательство также предусматривает ряд возможностей, для получения социальных льгот.

Сюда можно отнести не как таковую льготу в виде выделения материальной или натуральной помощи, а в виде возврата части потраченной суммы, например, на приобретение жилья, на лечение, а также возврат части суммы, потраченной на обучение.

Данный социальный вид льготы называется налоговым вычетом. Какие виды налоговых вычетов существуют в России, кто имеет право на налоговый вычет? Как он рассчитывается? Куда и когда обращаться? Эти и другие вопросы будут рассмотрены в настоящем разделе.

Что такое налоговый вычет?

Итак, налоговый вычет может получить только гражданин Российской Федерации, получающий доход, облагаемый по ставке налога 13 %. Иными словами, вычет предоставляется при уплате налога на доходы физических лиц (НДФЛ).

При этом воспользоваться правом налогового вычета можно как в момент начисления НДФЛ (например, при налоговом вычете на детей по заявлению работника работодатель автоматически производит расчет налога с учетом налогового вычета), так и после того, как налог уплачен.

Для этого налогоплательщику необходимо подать налоговую декларацию по форме 3-НДФЛ в налоговую инспекцию и написать заявление о возврате.

Налоговый вычет — это сумма, которая уменьшает размер дохода, с которого необходимо уплачивать НДФЛ. Также под налоговым вычетом понимается возврат части ранее уплаченного налога на доходы физического лица.

Виды налоговых вычетов

Налоговые вычеты бывают:

стандартные — предоставляются делятся на два вида. Первый предоставляется отдельным категориям граждан (инвалиды, чернобыльцы, военнослужащие), второй — гражданам, воспитывающим детей.

Мы не будем рассматривать полный перечень лиц, которые имеют на него право, перечислим лишь некоторые категории граждан:

— инвалиды, вследствие ликвидации аварии на Чернобыльской АЭС;

— инвалиды, вследствие ликвидации аварии на производстве «Маяк»;

— инвалиды ВОВ и других боевых действий;

— военнослужащие, участвовавшие в ликвидации аварии на ЧАЭС;

— и другие категории граждан, всего их около 30.

Второй вид стандартного налогового вычета — это налоговый вычет на ребенка (или детей, если их несколько). Вычет предоставляется в виде уменьшения суммы заработной платы, которая облагается налогом на доход физических лиц. При этом размер стандартного налогового вычета на детей зависит от их количества.

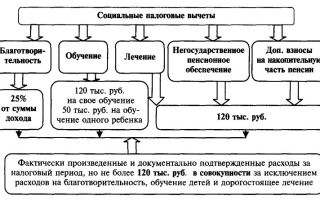

социальные — к ним относят:

- вычеты на обучение. При этом налоговым законодательством предусмотрено право получения налогового вычета не только на свое образование и своих детей, но и на образование своих родных братьев и сестер. Кроме того, налоговый вычет предоставляется как при обучении в ВУЗах, техникумах, училищах, так и при обучении в детском саду, музыкальной и художественной школах, курсах иностранных языков, автошколе, спортивных секциях. Более подробно об условиях предоставления и получения налогового вычета на обучение — здесь.

- на благотворительность,

- на лечение и приобретение медикаментов,

- на добровольное пенсионное страхование,

- на накопительную часть трудовой пенсии.

имущественные — вычеты, связанные с расходами на приобретение, квартиры, дома, участка под строительство.

Согласно Налоговому кодексу РФ налоговый вычет при покупке имущества (дом, квартира, комната или участка под строительство) предоставляется в трех случаях:

— при строительстве или покупке готового объекта недвижимости, в том числе земли для будущего строительства на территории РФ;

— при уплате кредита иили процентов по нему с целью строительства, покупки жилья, а также долидолей жилья;

— при погашении процентов по средствам займа, полученных в банках РФ на покупку недвижимости.

Более подробно о правилах и основаниях получения имущественных налоговых вычетов — в соответствующей статье.

профессиональные — вычеты, связанные с расходами, понесенными индивидуальными предпринимателями, нотариусами, авторские вознаграждения на результаты научной деятельности.

связанные с убытками, понесенными на рынке ценных бумаг.

Наши статьи по теме:

Источник: https://personright.ru/nalogi/nalogovyye-vychety.html

Стандартный вычет на работника

В редакцию журнала поступает много звонков и приходят письма с вопросами о применении стандартных налоговых вычетов в 2009 году. Предлагаем вашему вниманию интервью с Валентиной Михайловной Акимовой, государственным советником налоговой службы III ранга.

Две группы стандартных вычетов

Глава 23 «Налог на доходы физических лиц» НК РФ предоставляет право плательщикам данного налога уменьшать полученные ими доходы на установленные в этой главе налоговые вычеты. В частности, на стандартные налоговые вычеты, порядок предоставления которых определен в статье 218 Налогового кодекса.

Эти вычеты можно разделить на две группы.

Вычеты первой группы — необлагаемый минимум доходов налогоплательщика. В этих целях большинству налогоплательщиков предоставляется вычет в размере 400 руб.

ежемесячно до тех пор, пока полученный доход нарастающим итогом с начала года не превысит 40 000 руб. (подп. 3 п. 1 ст. 218 НК РФ). Определенные категории налогоплательщиков имеют право на вычет в размере 500 или 3000 руб.

ежемесячно в течение года без ограничения максимальной суммы дохода (подп. 1 и 2 п. 1 ст. 218 НК РФ).

Иногда налогоплательщик имеет право более чем на один из перечисленных вычетов. Однако предоставлен ему будет только один из них, максимальный (п. 2 ст. 218 НК РФ).

Ко второй группе относятся вычеты в виде расходов на обеспечение детей. Такой вычет предоставляется на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет.

Указанные вычеты предоставляются родителям и супругу (супруге) родителя, опекунам, попечителям, приемным родителям, супругу (супруге) приемного родителя независимо от предоставления вычета на самого налогоплательщика. Размер вычета 1000 руб.

ежемесячно на каждого ребенка предоставляется до тех пор, пока доход нарастающим итогом с начала года не превысит 280 000 руб. (подп. 4 п. 1 ст. 218 НК РФ).

Вычеты обеих групп предоставляются одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты (п. 3 ст. 218 НК РФ).

Кто и кому предоставляет стандартные налоговые вычеты

— Уважаемая Валентина Михайловна, новая редакция статьи 218 «Стандартные налоговые вычеты» Налогового кодекса действует уже полгода. Однако вопросы, как применять данные вычеты с учетом внесенных изменений, все еще остаются. Мы хотели бы задать вам некоторые из них, касающиеся предоставления налогового вычета самому работнику. Итак, кто предоставляет налоговые вычеты и кому?

— Стандартные налоговые вычеты предоставляют налоговые агенты, то есть работодатели — российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых физическое лицо получает доходы (п. 1 ст. 226 НК РФ).

Предоставляются стандартные вычеты только физическим лицам — налоговым резидентам РФ и только в отношении доходов, облагаемых по ставке 13% (п. 1 ст. 207 и п. 3 ст. 210 НК РФ). Доходы физических лиц — налоговых резидентов РФ, которые облагаются по ставке 9 или 35%, на вычеты не уменьшаются (п. 4 ст. 210 НК РФ).

Налоговый кодекс предоставляет работнику возможность получить налоговый вычет у любого источника дохода по выбору сотрудника, например по основному месту работы или по совместительству, при условии, что этот доход облагается по ставке 13%. Вычет будет предоставлен на основании заявления и документов, подтверждающих право на такие налоговые вычеты.

Как определить налоговый статус физического лица

— Как определить, является физическое лицо налоговым резидентом или нет?

Источник: https://www.Zarplata-online.ru/art/82479-red-standartnyy-vychet-na-rabotnika

Налоговые вычеты по НДФЛ

НДФЛ – налог на доходы физических лиц. В отношении тех доходов, к которым применяется ставка 13%, могут быть применены налоговые вычеты – льгота, предоставляемая физическим лицам при выполнении ряда условий.

Вычет – это определенная сумма, на которую может быть уменьшен доход физического лица при налогообложении. При определенных условиях работник может рассчитывать на вычет по НДФЛ, с помощью которого его налогооблагаемый доход уменьшится, тем самым уменьшится и уплачиваемый с него налог.

Статьи 218-221 гл.23 НК РФ выделяют четыре вида вычетов:

- Стандартные;

- Социальные;

- Имущественные;

- Профессиональные.

Виды налоговых вычетов

Применяются в отношении налогообложения дохода, полученного в виде заработной платы. Удерживает НДФЛ с зарплаты работодатель, поэтому и вычеты также учитывает работодатель. Для того чтобы работник мог рассчитывать на какой-либо стандартный вычет, он должен предоставить документы, подтверждающие право воспользоваться им.

Предусмотрены следующие стандартные вычеты по НДФЛ:

- 1400 руб. – на детей (первого и второго), применяются до достижения суммарной заработной платы с начала года величины 280000 руб. (350 000 руб. с 1 января 2016 года), как только зарплата превысит этот рубеж, вычет не применяется.;

- 3000 руб. – на третьего, четвертого и последующих детей – аналогично применяется до 280000 руб. (350 000 руб. с 1 января 2016 года);

- 500 и 3000 руб. – ветераны, инвалиды, военнослужащие – определенные их категории (можно ознакомиться с подробным списком в ст.218 НК РФ);

- 12000 руб. — на ребенка-инвалида, предоставляется родителям в дополнение к «детскому» вычету;

- 6000 руб. — на ребенка-инвалида, предоставляется опекунам, усыновителям в дополнение к стандартному вычету на ребенка.

Если работник попадает одновременно под два последних вычета, то применяется больших из них.

При расчете заработной платы работодатель вычитает из рассчитанной суммы зарплаты положенный стандартный вычет, от оставшейся суммы считает налог на доходы.

Социальные

Если физическое лицо имело расходы на обучение, лечение, личное страхование, негосударственное пенсионное страхование, то оно имеет право вернуть часть своих расходов посредством социальных вычетов – ст.219 НК РФ.

Смысл в следующем – физическое лицо получило какой-либо доход (например, зарплата), уплатило с него НДФЛ по ставке 13%, потом этот доход потратила на социальные цели. Государство возвращает уплаченный налог с потраченных на эти цели денег.

Размер положенного социального вычета зависит от вида расходов и их характера.

Имущественные

Имущественный вычет по своему смыслу схож с социальным, но государство возвращает уплаченный ранее НДФЛ с доходов, потраченных на приобретение или строительство жилья.

Величина предоставляемого вычета составляет 2000000 руб. То есть вернуть можно не более 13% от 2 млн. руб.

Профессиональные

Данные льготы применяются в отношении доходов индивидуальных предпринимателей, адвокатов, нотариусов (лиц, занимающихся частной практикой), лиц, работающих по договору подряда. Получение профессиональных вычетов регулируется ст.221 НК РФ.

Для того чтобы воспользоваться льготой, нужно иметь документальное подтверждения права получить вычет.

Источник: https://buhs0.ru/nalogovye-vychety-po-ndfl/

Профессиональные налоговые вычеты по НДФЛ

Величина, такого удержания из средств, составляет 13 % и характеризуется, как общая ставка.

Уменьшить этот налог можно путём вычетов.

Это положение принято называть НДФЛ (налог на доходы физических лиц).

Налогоплательщики — это физические лица, пребывание которых составляет 183 дня на территории РФ (иными словами резиденты) и (или) получающие доход от собственности, которое значится в РФ.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Размер процента (ставки) описан в НК в п. 3 ст. 210.

Согласно налогового законодательству, выделяют вычеты (НДФЛ):

- стандартные;

- социальные;

- имущественные;

- профессиональные.

Эти вычеты отличаются степенью вычетов и лицами, которые имеют право на их получение. Например, стандартные — дети, ветераны и др., а имущественные — лица, которые потратились на приобретения имущества.

Общая информация

Профессиональные налоговые вычеты — определяют как расходы устремлённые на получение прибыли, которые можно подтвердить документами.

Вычет проводится на прибыль, которая была получена за предыдущий отчётный год.

Основные положения:

- Вид профессиональной деятельности разнообразен, но характеризуется частным (индивидуальным) занятием.

- Размер выплат исчисляется каждому лицу индивидуально.

- Фиксированный процент, указанный в кодексе, может колебаться от 9% до 40%, в зависимости от рода деятельности и общей суммы оплаченных налогов.

- Для подтверждения удержаний, налогоплательщик предоставляет — налоговую декларацию.

- Возможно получение средств без документального подтверждения.

- К вычетам также относится регулярно уплачиваемая государственная пошлина.

Расходы определяются самостоятельно:

- аренда помещения;

- транспортный/земельный налог;

- коммунальные платежи;

- госпошлина;

- закупка топлива, оборудования и т. п.

Принято разделять расходы по следующим критериям:

- произведенные для извлечения прибыли;

- документально подтверждённые;

- обоснованные.

Оценивает данные положения сотрудник налоговой службы.

Понятие профессионального налогового вычета описано в ст. 221 НК.

Профессиональные налоговые удержания обеспечиваются следующим налогоплательщикам:

- Предпринимателям индивидуального характера.

- Юридическим лицам, которые имеют частную практику.

- Налогоплательщикам, которые получают прибыль путём предоставления гражданско-правовых услуг по договорам.

- Лицам, уплачивающим налоги, прибыль (доход) которых связан с произведением единиц искусства, науки, литературы, технических изобретений, каких-либо открытий, то есть авторские вознаграждения за перечисленные выше разработки (создание/написание).

Порядок получения

Порядок предоставления профессиональных вычетов рассмотрен в статье 221 НК.

Процесс получения вычета, данной категории, прост.

Подразумеваются следующие действия:

- Подача заявления, в письменном виде, налоговому представителю (агенту). Заявление имеет стандартизированный характер.

- Если, таково представителя нет, то следует обратится в местное налоговое учреждение (орган). Где подаётся заявление, с паспортом и налоговой декларацией.

Вычеты по НДФЛ

Для каждой отдельной группы вычеты определяются по фиксированным процентам. Профессиональные вычеты можно условно разделить на:

- Подтверждённые — расходы имеют документальное подтверждение.

- Неподтверждённые — расходы имеют фиксированную ставку и получают без определённых подтверждающих документов. Но в таком случае вычеты определяются не в полном размере.

Подтверждённые расходы выплачиваются в полном объёме, не подтверждённые имеют процентное фиксированное значение.

Стоит отметить, что лицам, которые занимаются художественной/технической деятельностью, при отсутствии подтверждающих документов определяют следующие проценты:

- 20% за создание литературных произведений;

- 30% за написание художественных произведений;

- 40% за создание скульптур и т.д.

Налоговый вычет для ИП

Предприниматели могут получить вычет, если они являются официально зарегистрированными.

Основные положения:

- Предприниматели индивидуального характера могут провести как подтвержденный, так и неподтверждённый вычет.

- В случае подтвержденного вычета, суммы выплачивается в полном объеме и определяется согласно предъявленным доходам.

- Если таких документов нет, то сумма составляет 20 % от общей прибыли.

- Общая сумма прибыли составляется в рублях.

- Расчёты округляются, то есть не полная сумма отбрасывается (75 коп).

- Могут быть включена госпошлина, налог на собственность связанная с этим родом деятельности.

Сумма

Сумма вычета исчисляется согласно доходам предыдущего года и составляется согласно категориям налогоплательщиков.

Исчисления сумм согласно категорий:

- Физические лица (налогоплательщики), которые не зарегистрировали официально (юридически) свою практику — исчисляются в размере фактической (имеющуюся) суммы доходов.

- Физические лица (налогоплательщики), которые занимаются частной практикой определяют сумму, согласно документальных подтверждённых расходов (удержаний) на частную практику.

- Налогоплательщики, которые получают доходы путём предоставления гражданско-правовых услуг по договорам — согласно документальных подтверждённых расходов на предоставление данных услуг.

- Лица, уплачивающие налоги, прибыль которых связанна с использованием произведений искусства, науки, литературы, технических изобретений, каких-либо открытий, то есть авторские гонорары за перечисленные выше разработки (создание/написание) — согласно документальных подтверждённых расходов за создание произведений и т. п.

Профессиональные налоговые вычеты способствуют возврату денежных средств за произведённые расходы.

Сумма таких вычетов отличаются согласно видам деятельности.

Получить выплаты в полном объеме можно только с документами подтверждающими эти расходы.

Источник: https://posobie.guru/nalogovye-vychety/ndfl.html

Каков порядок предоставления стандартных вычетов?

Порядку предоставления стандартных налоговых вычетов посвящена статья 218 Налогового кодекса.

Напомним, что существуют личные вычеты в размере 3000 руб. и 500 руб. (предоставляются ветеранам войны, инвалидам и другим категориям граждан) и «детские» в размере 1400 (3000) руб. на каждого ребенка в возрасте до 18 лет, а в некоторых случаях до 24 лет.

Гражданин может претендовать сразу на все виды вычетов.

Например, он может быть инвалидом III группы вследствие ранения, полученного в Чеченской войне, и иметь ребенка в возрасте 17 лет. То есть имеет право на вычеты в размере 3000 руб., 500 руб., и 1400 руб. В таких случаях действует правило,по которому личные вычеты не суммируются, а предоставляется максимальный (п.2 ст.

218 НК). Что касается вычета на детей, то он предоставляется независимо от личных вычетов. Таким образом, максимальное количество вычетов, которое может получить налогоплательщик, — два: один личный и один «детский». Возвращаясь к примеру, это означает, что работнику положены вычеты в размере 3000 руб. и 1400 руб.

Стандартные вычеты предоставляются по заявлению налогоплательщика. Обычно это делается однажды при приеме на работу. Но если возникают обстоятельства, при которых меняется основание для вычета (рождение ребенка, перевод студента на очную форму обучения и др.

), то заявление потребуется обновить (Письмо Минфина от 08.08.10 г. №03-04-05/1-551). К заявлению прикладываются копии документов, подтверждающих право на заявленный вычет (о том, какими документами может подтверждаться право на вычет см.

Какие документы нужны для получения стандартных вычетов по НДФЛ?).

Работник может по какой-либо причине опоздать с подачей заявления. В таком случае налоговый агент должен пересчитать НДФЛ с начала года, ведь глава 23 «Налог на доходы физических лиц» не оговаривает сроки подачи заявлений на вычет (Письмо Минфина от 14.03.06 г. №03-05-01-04/59).

Стандартные вычеты предоставляются одним из налоговых агентов (о том, кто является налоговым агентом см. Кто такие налоговые агенты?) по выбору налогоплательщика (п.3 ст.218 НК).

То есть он сам решает, у какого налогового агента заявить право на вычет.

Если физлицо заявит стандартные вычеты сразу нескольким налоговым агентам, то налоговые органы вправе произвести перерасчет и привлечь лицо к доплате НДФЛ и уплате штрафа в размере 20 процентов от неуплаченной суммы налога (Письмо ФНС от 10.05.07 г. №04-2-02/000078).

Все виды стандартных вычетов могут уменьшать только доходы, облагаемые по ставке 13

Источник: https://nalogfaq.ru/standartnyie-vyichetyi/kakov-poryadok-predostavleniya-standartnyih-vyichetov.html

Всё о налогах на доходы физических лиц: сроки выплаты НДФЛ, налоговые вычеты, ставки

Содержание статьи:

Налог на доходы физических лиц (НДФЛ) – это налог, который начисляется на прибыль физических лиц России.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Для правильного расчета НДФЛ используется статья 225 Налогового Кодекса РФ, в которой есть несколько этапов:

- В расчетах принимают участия все виды доходов, что подлежат обложению за установленный период;

- Для каждого вида налога определяется своя налоговая ставка;

- Производится расчет НДФЛ. Стоит учесть, что при разных налоговых ставках считать необходимо отдельно по каждому доходу;

- Сума НДФЛ приравнивается путем прибавления налоговой базы к налоговой ставке. Полученный результат округляется по общепринятым математическим правилам.

Налогоплательщики НДФЛ делятся на две категории:

- Физические лица нерезиденты – это лица, которые находятся на территории России меньше 183 дней (6 месяцев). К данной категории относятся иностранные лица, которые работают временно в стране.

- Физические лица резиденты – это граждане, которые пребывают в России больше 183 дней или же 12 месяцев в году.

Объектами налогообложения считаются:

- Для нерезидентов – доход, полученный от источников в Российской Федерации;

- Для резидентов – доход, который получен как в результате деятельности на территории России, так и за ее пределами.

Выгода считается доходом в следующих случаях:

- Получение денежных средств;

- Доход подлежит оценке экспертов;

- Выгода определена в связи с нормативной базой Налогового кодекса РФ.

На сегодняшний день есть огромное количество видов доходов, которые облагаются налогом. Основными и общепринятыми считаются:

- Страховые выплаты;

- Проценты от различных вкладов;

- Дивиденды от акций и облигаций;

- Доход от продажи недвижимости, акций, облигаций, долей в уставном фонде предприятия (см. Налог с продажи и покупки квартиры);

- Доход от сдачи в аренды движимого и недвижимого имущества;

- Доход от продажи собственных авторских прав на владение произведением;

- Оплата за выполнения трудовых обязанностей;

- Доход от продажи товара или предоставления услуг по договору подряда;

- Оплата, которую получают члены морских судов, что работают под флагом РФ;

- Наследство, которое досталось от умерших лиц;

- Денежных средства, полученные от эксплуатации компьютерных сетей, электропередач, трубопроводов и т.д.

Есть несколько видов доходов, соответственно используются разные налоговые ставки. Распределение налоговых ставок таково:

- 30% — Вознаграждения и выигрыши в организуемых играх, конкурсах и прочих рекламных мероприятиях. Уплата налога осуществляется со стоимости подобных вознаграждений и выигрышей, которая превышает четыре тысячи рублей в год.

- 35% — применяется к физическим лицам нерезидентам РФ, которые получают доход от деятельности на территории РФ;

- 15% — применяется к доходам физических лиц, которые получают дивиденды от участия в деятельности предприятия России;

- 13% — выплачивают граждане Российской Федерации, получающие зарплату, уплачивается НДФЛ в размере 13% от ее суммы;

- 13% — выплачивают граждане Белоруссии, Киргизии, Казахстана и Армении – стран, входящих в состав ЕАЭС, официально трудящиеся в России;

- 13% — должны уплачивать личности, относящиеся к категориям беженцев и иммигрантов;

- 9% — Доходы иностранных граждан нерезидентов, являющихся специалистами высокой квалификации; людей, трудящихся по патенту, граждан ЕАЭС. Проценты по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года.

Доходы, которые облагаются по ставке 13%, могут уменьшаться на сумы вычетов. В свою очередь, налоговые вычеты распределяются по классификации ниже.

Стандартные – величина определяется фиксированной суммой. К данному типу относятся необлагаемый минимум, скидки иждивенцам и детям, вдовцам.

Вычет производится детям до 18 лет или сверх этого возраста, то максимум до 24 лет – при этом вычет применяется к каждому родителю отдельно. Вдовам и одиноким родителям вычеты предоставляются в удвоенном размере.

Когда налогоплательщиком используется сразу несколько вычетов, то начисляется максимальный из них.

Профессиональные – к ним относятся вычеты, полученные в результате предпринимательской деятельности (например, нотариусам, что занимаются частной практикой), авторские вознаграждения.

Имущественные – имеют права на данные вычеты налогоплательщики, которые проводили операции с недвижимостью (покупка, продажа, строительство либо приобретение земельного участка (см. Изменение кадастровой стоимости участков)).

Социальные вычеты применяются в следующих случаях:

Налогоплательщики обязаны по истечению каждого ответного периода предоставить в налоговые органы декларацию о доходах. По статистики, декларацию подают в конце каждого года. Здесь важно понимать, что документ должен быть заполнен без ошибок, в противном случаи он не принимается.

В налоговом кодексе Российской Федерации в статье 217 указаны основные доходы, которые не облагаются налогом НДФЛ. К ним относятся следующие доходы:

- Суммы, выплачиваемые в пределах установленных законодательных норм в результате получения повреждений здоровья;

- Выходное пособие, которое выплачивается при увольнении сотрудника и составляет в свою очередь не меньше 3-х окладов по заработной плате;

- Установленные законодательством компенсации, выплачиваются работникам в связи с переездом в другую местность;

- Единая материальная помощь, предоставляется работникам в связи со смертью членов его семьи;

- Материальная помощь при рождении или усыновлении ребенка (см. Маткапитал). Выплачивается на протяжении одного года после рождения и не превышает 50 000 рублей;

- Выплата работодателем на приобретение медикаментов;

- Выигрыш и приз, стоимость которых находится в пределах 4 000 рублей. Данный показатель устанавливаются на 1 год;

- Уставный капитал физического лица в ООО;

- Разница между старой и новой номинальной стоимостью акций компании.

Подоходный налог можно вернуть в случае, если человек либо его дети находятся на очном обучении. В результате можно вернуть 13 % выплаченных налогов. В свою очередь, если речь идет о детях, то возвращается налог лишь до 24 лет. Вернуть НДФЛ может каждый из родителей. Для этого необходимо предоставить в налоговые органы документ из учебного заведении и подтверждение об уплате налогов.

Получить налоговый вычет можно в связи с проведенной выше классификацией. При этом пакет документов подается в налоговую по месту прописки. Время рассмотрения на получения налогового вычета составляет около трех месяцев.

НДФЛ оплачивается простым способом — через банковские учреждения. Главным моментом считается правильное определение суммы налогов. В этой ситуации могут помочь налоговые инспекторы.

Задолженность по налогам можно узнать самостоятельно при помощи подсчета общей сумы дохода и вычесть установленный процент НДФЛ либо через налогового инспектора, либо на официальном сайте федеральной налоговой службы www.nalog.ru. Какие изменения на подоходный налог с физических лиц в 2017 ожидаются? Возможны изменения по представлению социальных льгот на уплату подоходного налога.

Источник: https://promdevelop.ru/vsyo-o-nalogah-na-dohody-fizicheskih-lits/