АСС-СИСТЕМС

Друзья, в Третьяковке на Крымском Валу последние дни интереснейших выставок.

14 января последний день работы выставки «Некто 1917». Нет, это не революционные лозунги и плакаты, а три года серьезной подготовительной работы, чтобы представить знаковые произведения в контексте событий 17-20-х годов. Это Б. Григорьев, Б. Кустодиев, М. Нестеров, К. Петров-Водкин, З. Серебрякова, В. Кандинский, И. Клюн, К.

Малевич, А. Родченко, О. Розанова, М. Шагал, Н. Альтман, И. Рыбак. У меня был сложившийся стереотип, что искусство того периода — заказная плакатная живопись, продиктованная закреплением у власти большевиков. Как оказалось, это был, наоборот, период расцвета искусства, появления новых веяний, течений, форм.

Цитирую текст кураторов: «Искусство не испытывало давления как со стороны государства, так и рынка, находившихся в состоянии нестабильности и распада. Старый «заказ» уже исчерпал себя, а новый еще не был сформулирован.

В сложившихся условиях искусство осознало себя не формой «отражения действительности», не продуктом идеологии, а творческой силой, лабораторией идей и социальных проектов, большинство которых остались памятниками несбывшихся надежд и мечтаний». Так что работы того периода — выплеск настроений в среде художников и реакции на события.

И если посмотреть на Квадрат Малевича, зная идеологию художника и контекст времени, тогда вопрос художественной ценности уходит далеко с первого плана.

18 января заканчивает работу 7-я Московская международная биеннале современного искусства (Крымский Вал). В основной проект выставку «Заоблачные леса» куратор Юко Хасегава, арт-директор Музея современного искусства Токио пригласила 52 художника из 25 стран!

До 18 февраля проходит выставка «Эль Лисицкий» — первая масштабная ретроспектива художника в России, на Крымском Валу представлено около 200 работ.

Мы решили Старый Новый год 2018 сделать музейным днем, присоединяйтесь!

Просмотров (595)

Эта галерея содержит 66 фотографий.

Просмотров (1787)

Рубрика: Бухгалтерия и Налоги |

В Москве наступила холодная осень. Некоторые российские ученые дают нам с Вами совет хранить в памяти тепло летних солнечных дней, чтобы поддерживать себя в тонусе до наступления весны…

Читать далее Просмотров (1214)

Рубрика: Бухгалтерия и Налоги |

Вчера, 27 сентября 2017 года, наша дружная команда решила вечером вместе отдохнуть и совершила речную прогулку на теплоходе по Москва-реке.

Читать далее Просмотров (656)

Рубрика: Бухгалтерия и Налоги |

26 августа 2017 года двор Дома-музея Булгакова. День исполнения ЖЕЛАНИЙ!!!

В течение года в доме-музее собираются письма-счастья в специальный почтовый ящик. Вы пишите свои желания и опускаете в волшебную почту.

А 26 августа каждый год записочки достают и …

Источник: https://acc-expert.ru/%D0%BF%D0%BE%D1%80%D1%8F%D0%B4%D0%BE%D0%BA-%D1%81%D0%BE%D1%81%D1%82%D0%B0%D0%B2%D0%BB%D0%B5%D0%BD%D0%B8%D1%8F-%D0%BA%D0%BE%D1%80%D1%80%D0%B5%D0%BA%D1%82%D0%B8%D1%80%D0%BE%D0%B2%D0%BE%D1%87%D0%BD%D1%8B/

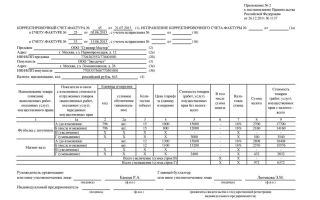

Корректировочные счета-фактуры, Корректировочные счета-фактуры, Комментарий, разъяснение, статья от 01 ноября 2011 года

Российский бухгалтер, N 11, 2011 год Виталий Семенихин,

эксперт журнала

С 1 октября 2011 года в главе 21 НК РФ появился конкретный порядок исчисления налога на добавленную стоимость при последующем изменении цены товаров (работ, услуг). Он основан на применении налоговых вычетов, которыми в зависимости от падения или роста цены вправе воспользоваться либо продавец, либо покупатель товаров (работ, услуг).

По общему правилу, основанием для получения вычета при изменении цены сделки является документ, именуемый как корректировочный счет-фактура. О том, кем и когда он выставляется, как его следует заполнить, чтобы воспользоваться вычетом по налогу, мы и поговорим сегодня в настоящей статье.

Как известно, отношения сторон при продаже имущества, оказании услуг или выполнении работ строятся партнерами на основании соответствующего гражданско-правового договора: договора купли-продажи, возмездного оказания услуг или договора подряда. Именно соглашение, заключенное сторонами сделки, определяет объем прав и обязанностей каждого из участников при исполнении договора.

В общем случае, все указанные соглашения являются возмездными, а значит, условием любого из них является цена товаров (работ, услуг). При этом по общему правилу, вытекающему из пункта 1 статьи 424 Гражданского кодекса Российской Федерации (далее — ГК РФ), исполнение договора оплачивается по цене, установленной соглашением сторон.

Вместе с тем ГК РФ допускает возможность изменения цены после заключения договора. Согласно пункту 2 статьи 424 ГК РФ такое возможно в случаях и на условиях, предусмотренных самим договором, законом или в установленном законом порядке. Причем цена товаров (работ, услуг) может как вырасти, так и снизиться. Все зависит от конкретной ситуации.

Если цена товаров меняется при отгрузке, то здесь каких-либо проблем не возникает, ведь первичные документы, обязанность по оформлению которых закреплена на законодательном уровне, составляются исходя уже из обновленной цены продаваемого имущества.

Гораздо сложнее ситуация обстоит, если цена меняется уже после того, как сделка закрыта, например, при предоставлении так называемых ретро-скидок, которые в условиях конкуренции приобрели особую популярность. В момент продажи товаров продавец еще не знает, возникнет ли у покупателя право на получение ретро-скидки, а значит, вся документация оформляется исходя из первоначальной цены товара.

Из этой же цены считаются и налоговые обязательства сторон. В том случае, если впоследствии цена изменилась, то требуется корректировка «первички», выручки, и, конечно же, сумм налога на добавленную стоимость, так как реализация большинства товаров на российской территории облагается НДС.

Причем до октября текущего года глава 21 Налогового кодекса Российской Федерации (далее — НК РФ) не содержала специального порядка исчисления налога на добавленную стоимость в условиях изменения цены, в силу чего у налогоплательщиков возникала масса проблем. Продавцы не знали, каким образом им следует скорректировать налоговую базу при реализации своих товаров (работ, услуг), цена на которые в ходе исполнения договора претерпела изменения, а покупатели последних получали «головную боль» в части применения вычетов.

Сегодня ситуация изменилась кардинально, так как с 1 октября 2011 года в главе 21 НК РФ появился конкретный механизм исчисления НДС при изменении стоимости отгруженных товаров (работ, услуг), как по причине изменения их цены, так и их количества.

Причем, как уже было отмечено выше, по сути, корректировка сумм начисленного налога у продавца и размера вычета у покупателя осуществляется посредством применения вычетов по НДС, основанием для получения которого в большинстве своем выступает корректировочный счет-фактура.

Анализ изменений, внесенных в главу 21 НК РФ Федеральным законом от 19 июля 2011 года N 245-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах» (далее — Закон N 245-ФЗ), позволяет сделать вывод, что механизм корректировки налоговых обязательств сторон зависит от того, в какую сторону меняется цена товаров (работ, услуг, имущественных прав) — в сторону уменьшения или в сторону увеличения.

Если цена изменилась в сторону понижения (например, имеет место предоставление продавцом ретро-скидки), то продавцу больше не нужно затрагивать «закрытую» сделку по реализации товара. На основании пункта 3 статьи 168 НК РФ в течение 5 календарных дней, считая со дня составления дополнительного соглашения к договору купли-продажи о предоставлении скидки (либо иного документа, подтверждающего согласие покупателя на снижение стоимости товара) продавец должен выставить своему покупателю корректировочный счет-фактуру.

На основании этого документа продавец принимает к вычету «лишнюю» сумму налога, начисленного им к уплате при отгрузке товаров исходя из их первоначальной цены. Право на данный вычету продавца закреплено в пункте 13 статьи 171 НК РФ, причем воспользоваться этим вычетом продавец может как сразу после выставления корректировочного счета-фактуры, так и позднее.

Обратите внимание!

Максимальный срок применения вычета ограничен законом тремя годами с момента выставления корректировочного счета-фактуры.

У покупателя товаров снижение цены товаров служит основанием для восстановления части суммы «входного» налога, принятого им к вычету ранее, о чем говорит пункт 4 статьи 170 НК РФ. При этом налог восстанавливается в размере разницы между суммами налога, исчисленными исходя из стоимости отгруженных товаров до и после уменьшения цены.

Восстановление сумм налога производится покупателем в том налоговом периоде, на который приходится наиболее ранняя из следующих дат:

— дата получения покупателем первичных документов на изменение в сторону уменьшения стоимости приобретенных товаров;

— дата получения покупателем корректировочного счета-фактуры, выставленного продавцом при изменении в сторону уменьшения стоимости отгруженных товаров.

Несколько иначе производится корректировка налоговых обязательств при росте цен.

В этом случае продавец также на основании пункта 3 статьи 168 НК РФ обязан выставить покупателю корректировочный счет-фактуру. Причем, как и при снижении цены сделать это нужно не позднее пяти календарных дней с момента составления документа, подтверждающего согласие сторон на увеличение стоимости товаров.

У продавца товаров этот документ является основанием для доначисления налога, ведь при росте цены он обязан увеличить свою налоговую базу по НДС. В силу того, что налоговая база по НДС увеличивается именно на дату отгрузки товара, то порядок документооборота по НДС зависит от того, в каком налоговом периоде произошел рост цены. Если отгрузка товара и рост цены лежат в рамках одного налогового периода, то корректировочный счет-фактура просто регистрируется продавцом в своей книге продаж. Если же повышение цены произошло в следующих за периодом отгрузки налоговых периодах, то доначисление налога производится посредством оформления дополнительного листа к книге продаж. В этом случае придется подать уточненную налоговую декларацию по НДС и доплатить в бюджет сумму недоимки. Скорее всего, придется заплатить и сумму пени.

У покупателя выставленный продавцом корректировочный счет-фактура является основанием для применения налогового вычета, предусмотренного пунктом 13 статьи 171 НК РФ, согласно которому вычету подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого увеличения.

При этом на основании пункта 10 статьи 172 НК РФ покупатель вправе воспользоваться вычетом по разнице сумм налога, содержащейся в корректировочном счете-фактуре, предоставленном ему продавцом в течение трех лет с момента его составления!

Итак, как видим, выставление корректировочного счета-фактуры является обязательным лишь при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения их количества (объема).

Причем выставляется он всегда продавцом (товаров, работ, услуг) в течение пяти календарных дней с момента подписания сторонами сделки документа об изменении цены договора.

Причем, как сказано в письме ФНС Российской Федерации от 28 сентября 2011 года N ЕД-4-3/15927@ «О применении корректировочного счета-фактуры» составить такой документ продавец обязан по любой поставке, изменение цены которой произошло после 1 октября 2011 года. При этом на основании пункта 5.

2 статьи 169 НК РФ корректировочный счет-фактура должен содержать такие обязательные сведения, как:

— наименование «корректировочный счет-фактура», порядковый номер и дата составления корректировочного счета-фактуры;

— порядковый номер и дата составления счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

— наименования, адреса и идентификационные номера налогоплательщика и покупателя;

— наименование товаров (описание выполненных работ, оказанных услуг), имущественных прав и единица измерения (при возможности ее указания), по которым осуществляются изменение цены (тарифа) и (или) уточнение количества (объема);

— количество (объем) товаров (работ, услуг) по счету-фактуре исходя из принятых по нему единиц измерения (при возможности их указания) до и после уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

— наименование валюты;

— цену (тариф) за единицу измерения (при возможности ее указания) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога до и после изменения цены (тарифа);

— стоимость всего количества товаров (работ, услуг), имущественных прав по счету-фактуре без налога до и после внесенных изменений;

— сумму акциза по подакцизным товарам;

— налоговую ставку;

— сумму налога, определяемую исходя из применяемых налоговых ставок до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

— стоимость всего количества товаров (работ, услуг), имущественных прав по счету-фактуре с учетом суммы налога до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

— разницу между показателями счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав, и показателями, исчисленными после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Обратите внимание!

При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения соответствующая разница между суммами налога, исчисленными до и после их изменения, указывается с отрицательным знаком, на это прямо указано в пункте 5.2 статьи 169 НК РФ.

Как и обычный счет-фактура, корректировочный документ подписывается руководителем и главным бухгалтером компании продавца либо иными лицами, уполномоченными на то приказом по организации или специальной доверенностью.

При выставлении корректировочного счета-фактуры продавцом — индивидуальным предпринимателем счет-фактура подписывается самим коммерсантом с указанием реквизитов его свидетельства о государственной регистрации.

Обратите внимание!

Определяя состав обязательных реквизитов корректировочного счета-фактуры, законодатель ничего не говорит о его форме. В статье 169 НК РФ сказано лишь о том, что форма счета-фактуры и порядок его заполнения должно утвердить Правительство Российской Федерации.

Между тем Правительство Российской Федерации до сих пор не утвердило в надлежащем порядке даже форму «обычного» счета-фактуры, используемого при реализации товаров (работ, услуг), передаче имущественных прав.

Хотелось бы надеяться, что это будет сделано в ближайшее время.

Но работать налогоплательщикам надо уже сейчас и понятно, что отсутствие надлежаще утвержденной формы счета-фактуры доставляет налогоплательщикам определенные неудобства.

Правда, на основании переходных положений пункта 4 статьи 10 Федерального закона от 27 июля 2010 года N 229-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с урегулированием задолженности по уплате налогов, сборов, пеней и штрафов и некоторых иных вопросов налогового администрирования», налогоплательщики продолжают использовать типовую форму счета-фактуры, рекомендуемую к применению Правилами ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденными постановлением Правительства Российской Федерации от 2 декабря 2000 года N 914 (далее — Правила). Согласны с этим и контролеры, о чем свидетельствует, например, письмо Минфина Российской Федерации от 12 октября 2010 года. Более того, пока Минфин Российской Федерации не считает нарушением даже отсутствие в форме счета-фактуры такого обязательного реквизита, как наименование валюты, но при этом отмечает, что наличие такого реквизита в «старой» форме не делает документ недействительным.

Вместе с тем использование типовой формы счета-фактуры для корректировки вряд ли представляется возможным, ведь состав сведений, указываемых в корректировочном документе намного больше, чем в обычном счете-фактуре, выставляемом при реализации товаров (работ, услуг). Как быть налогоплательщику, у которого уже сегодня возникла необходимость выставления корректировочного счета-фактуры? Ответ на этот вопрос дали налоговики в письме ФНС Российской Федерации от 28 сентября 2011 года N ЕД-4-3/15927@, в котором приведена рекомендуемая форма корректировочного счета-фактуры и разъяснен порядок его заполнения.

Источник: https://docs.cntd.ru/document/902315917

Счет-фактура корректировочный или исправленный?

Нередким является случай, когда, по той или иной причине, изменились цены на товар уже после его отгрузки покупателю. Счет-фактура выставлен, однако с изменением стоимости, изменилась и сумма налога на добавленную стоимость.

Какой из двух способов изменения суммы налога выбрать бухгалтеру или компании, оказывающей услуги бухгалтерского сопровождения ? Составить исправленный счет-фактуру, или выписать корректировочный документ?

Давайте рассмотрим, как поступить в том, или ином случае.

Корректировочный счет-фактура

Согласуйте с покупателем

Согласно пункту 3 статьи 168 НК РФ, корректировочный счет-фактура выставляется в случае изменения стоимости отгруженных товаров, как при изменении стоимости товара, так и при уточнении его количества.

По мнению Минфина России, корректировочный счет-фактура выписывается только в случае согласования изменения стоимости с покупателем. Т.е.

должен быть составлен документ, который подтверждает согласие покупателя на изменение цены или факт его уведомления.

Это может быть дополнительное соглашение, договор, уведомление или иной документ, подтверждающий факт уведомления покупателя об изменении стоимости товаров, работ или услуг.

Корректировочный счет-фактура выставляется покупателю в течение пяти календарных дней с момента уведомления покупателя об изменениях.

Если стоимость увеличилась

Согласно пункту 10 статьи 154 НК РФ, в случае увеличения стоимости отгруженных товаров, разницу нужно учесть в том периоде, в котором был отгружен товар.

Если стоимость изменилась в другом налоговом периоде, необходимо подать уточненную налоговую декларацию по НДС и доплатить налог в бюджет.

Покупатель разницу по налогу принимает к вычету в том периоде, когда был получен корректировочный счет-фактура.

Если стоимость уменьшилась

Согласно пункту 1 статьи 169, пункту 13 статьи 171 НК РФ, в случае увеличения стоимости товаров, продавец не вносит исправления в прошлый период, а принимает к вычету сумму налога, в размере разницы, в текущем периоде.

Покупатель, в соответствии с пп.4 п.3 ст.170 НК РФ, должен восстановить излишне принятую к вычету сумму НДС на одну из наиболее ранних дат:

- Дата, в которой получены документы на изменение стоимости полученных товаров;

- Дата, в которой получен корректировочный счет-фактура.

Исправленный счет-фактура

В случае обнаружения ошибки, в первоначальном счете-фактуре, которая является существенной, т.е. мешает определить поставщика, покупателя, наименование товаров, количество, ставку налога, если допущена счетная ошибка в цифрах, корректировочный счет-фактура не выписывается.

В этом случае, необходимо составить исправленный счет-фактуру, в котором следует указать номер и дату первоначального счета-фактуры, номер и дату исправления и уточненные показатели.

Центр Бухгалтерской Практики «Парус»

апрель 2012.

{module Article Suggestions}

Источник: https://paruscbp.ru/nashi-publikacii/schet-faktura-korrektirovochnyj-ili-ispravlennyj.html

Как выгоднее применять на практике корректировочные счета-фактуры

Ретроспективное изменение цены сделки с помощью предоставления скидок или бонусов зачастую используется при проведении налоговой оптимизации в группе. С 1 октября 2011 года Налоговый кодекс требует оформлять в этом случае корректировочные счета-фактуры (Федеральный закон от 19.07.11 № 245-ФЗ).

Новый порядок не только уточняет нюансы оформления документов при изменении цены договора, но и затрагивает налоговые интересы как покупателя, так и поставщика.

В связи с этим некоторые способы экономии и перераспределения НДС, которые использовались до введения корректировочных счетов-фактур, могут измениться.

Кроме того, такое новшество в Налоговом кодексе расширяет возможности компании использовать механизм скидок и бонусов с целью налоговой экономии.

Способ оптимизации налогов с использованием механизма скидок и бонусов узаконен

Возможность поменять цену договора в наиболее подходящий для участников сделки момент удобна с точки зрения налогового планирования. Она позволяет дружественным сторонам перераспределять нагрузку по НДС, а также момент возникновения обязанности по уплате этого налога.

Кроме того, распространенность предоставления скидок или различных видов бонусов при реализации товара объясняется тем, что расходы на такие скидки продавец вправе учесть в расходах при исчислении налога на прибыль. Например, предоставление бонуса за покупку покупателем определенного объема товаров. Это позволяют сделать положения подпункта 19.1 пункта 1 статьи 265 НК РФ.

Однако применению такого способа планирования НДС ранее препятствовало отсутствие в Налоговом кодексе специальных положений, предусматривающих выставление счетов-фактур со знаком «минус». Поэтому Минфин России запрещал компаниям корректировать налог на основании таких документов (письмо Минфина России от 02.08.10 № 03-07-09/41).

При этом в большинстве случаев суды поддерживали компании, указывая, что статья 424 Гражданского кодекса не ограничивает возможность изменения цены товара после заключения договора. А выставление в такой ситуации отрицательного счета-фактуры не нарушает налоговое законодательство (постановления Федерального арбитражного суда Поволжского округа от 10.02.

10 № А55-15001/2009, от 01.07.10 № А72-16506/2009).

Таким образом, законодатели обобщили сложившуюся практику и прямо прописали возможность корректировки НДС в законе. При этом новые правила затронули порядок взаимоотношений между покупателем и поставщиком. Некоторые действия сторон в рамках такого нового порядка помогут спланировать налоги, как будет удобнее группе.

Для уменьшения НДС продавцу достаточно выставить счет-фактуру со знаком «минус»

На первый взгляд, в отношениях между покупателем и поставщиком, по сути, ничего не изменилось. В части НДС стороны оформляют сделку купли-продажи с помощью первичных документов и счета-фактуры.

Но теперь в случае изменения стоимости отгруженных товаров, выполненных работ, оказанных услуг или переданных имущественных прав продавец выставляет покупателю корректировочный счет-фактуру (п. 3 ст. 168, п. 5.2 ст. 169 НК РФ). Такое правило позволяет дружественным сторонам перераспределять нагрузку по НДС в наиболее подходящий момент.

Важно, что в случае, если стоимость отгруженных товаров уменьшается, то разницу между суммами НДС, исчисленными до и после изменения, компаниям теперь разрешили указывать с отрицательным знаком.

Также, согласно пункту 8 статьи 169 НК РФ, правительство России должно утвердить форму счета-фактуры и порядок его заполнения. Пока соответствующий акт не принят, ФНС России в письме от 28.09.11 № ЕД-4-3/15927@ рекомендовала форму корректировочного счета-фактуры, а также и порядок его заполнения и регистрации в книгах покупок и продаж.

Компания вправе придерживаться такого образца документа. Но учитывая, что унифицированная форма еще не утверждена, на практике общества используют самостоятельно составленные регистры. Обычно это те же счета-фактуры с указанием «корректировочный» и содержащие все необходимые реквизиты (см. врезку).

Если покупатель не давал согласия на изменение цены, восстанавливать НДС он не обязан

Если не рассуждать о дружественных компаниях, то очевидно, что при получении от продавца корректировочного счета-фактуры в проигрыше останется покупатель.

Дело в том, что покупатель, получивший скидку, обязан восстановить сумму НДС, ранее принятую к вычету.

Его потери в этом случае приравниваются к разнице между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения (подп. 4 п. 3 ст.170 НК РФ).

Восстановление сумм налога производится покупателем в том налоговом периоде, на который приходится наиболее ранняя из следующих дат. В частности, это дата получения покупателем первичных документов на изменение в сторону уменьшения стоимости по сделке или дата получения покупателем корректировочного счета-фактуры, выставленного продавцом.

Соответственно, продавец в свою очередь имеет право на вычет по НДС в размере разницы между суммами НДС, исчисленными исходя из стоимости отгруженных товаров до и после такого уменьшения (абз. 1 п. 13 ст. 171 НК РФ). Конечно, после того, как он выставит корректировочный счет-фактуру покупателю — не позднее пяти календарных дней.

Новшество в том, что Налоговый кодекс предлагает считать эти пять дней со дня составления документов, подтверждающих согласие покупателя на уменьшение цены товара или на предоставление скидки. А при наличии предварительного согласия — при наличии документов, подтверждающих уведомление покупателя (абз. 3 п. 3 ст. 168, п. 10 ст. 172 НК РФ).

Здесь возникает вопрос, может ли покупатель заставить поставщика не выставлять корректировочный счет-фактуру? Например, ссылаясь на то, что бонус не облагается НДС, так как непосредственно не связан с реализацией. Либо на то, что он не давал письменного согласия на изменение цены по договору.

Следует учитывать, что, как и в случае с любым другим счетом-фактурой, у покупателя нет правовых инструментов заставить продавца выдать новый или исправить ошибочно выставленный ему счет-фактуру (постановление Федерального арбитражного суда Дальневосточного округа от 14.11.07 № Ф03-А04/07–1/4850).

Более того, покупатель скорее всего даже не сможет требовать возмещения причиненных такими действиями или бездействиями продавца убытков.

Поскольку «законодательством не предусмотрено возмещение убытков контрагента в результате несоблюдения требований налогового законодательства» (постановление Федерального арбитражного суда Московского округа от 28.02.05 № КГ-А41/761–05).

Либо в связи с тем, что «не доказано противоправных действий, то есть ненадлежащего исполнения ответчиком обязательств по договору» (например, постановления федеральных арбитражных судов Дальневосточного от 21.03.07 № Ф03-А04/06–2/5386, Восточно-Сибирского от 11.12.08 № А19-4334/08 округов).

Таким образом, на практике какие-либо средства понуждения и возмещения убытков в случае выставления корректировочного счета-фактуры, не соответствующего требованиям статьи 169 НК РФ, стороны заранее оговаривают с продавцом при обсуждении скидки.

Обычно это прописывают в тексте договора, дополнительного соглашения или в деловой переписке. Такое условие, в частности, может звучать следующим образом:

Дословно

«Поставщик обязан в течение пяти дней с момента возникновения у Покупателя права на скидку выставить и передать ему относящиеся к товару документы, в том числе надлежащим образом оформленный корректировочный счет-фактуру.

В противном случае Поставщик выплачивает по требованию Покупателя штрафную неустойку в размере указанной в счете-фактуре суммы НДС.

Вместо требования об уплате неустойки Покупатель вправе отказаться потребовать возмещения причиненных ему убытков».

Формально каждая сторона договора может корректировать базу по НДС независимо друг от друга

На практике может возникнуть ситуация, когда покупатель не согласен получить скидку. В такой ситуации у него появляется возможность увеличить вычет НДС, но возникают потери экономического характера.

Причем от несогласия покупателя в экономическом плане пострадает и продавец. Ведь если у него не будет в наличии документа, подтверждающего согласие покупателя, то он не вправе выставить корректировочный счет-фактуру и отразить налог к уплате в бюджет.

В такой ситуации каждая из сторон может поступить следующим образом. Дело в том, что положения главы 21 НК РФ не запрещают вносить изменения в неправильно оформленный счет-фактуру или замену такого счета-фактуры на документ, оформленный в соответствии с требованиями статьи 169 НК РФ (постановление Федерального арбитражного суда Восточно-Сибирского округа от 18.05.10 № А58-9742/2009).

При этом в случае исправления или переоформления счета-фактуры компания вправе применить вычеты в периоде совершения сделки, а не в периоде исправления ошибки (письма Минфина России от 26.07.11 № 03-07-11/196, ФНС России от 01.04.10 № 3-0-06/63, постановление Федерального арбитражного суда Северо-Западного округа от 11.04.11 № А21-4414/2010).

Не стоит забывать и про положения пункта 29 Правил ведения книг покупок и книг продаж, утвержденных постановлением Правительства РФ от 02.12.2000 № 914.

Согласно этим правилам, при расхождении количества и стоимости товаров, указанных в счете-фактуре, с фактическим количеством и стоимостью реализованных товаров продавец может внести в этот документ исправления, заверив подписью руководителя и печатью (письмо УФНС России по г. Москве от 01.10.10 № 16–15/102769).

Таким образом, переоформление счетов-фактур остается альтернативным способом корректировки счетов-фактур. Это может сделать в одностороннем порядке как продавец, так и покупатель.

Суды не возражают против устранения ошибок в счетах-фактурах путем переоформления таких документов, оформленных без нарушений (постановление Федерального арбитражного суда Поволжского округа от 30.06.

11 № А57-7025/2010).

Но и в случае замены, и в случае выставления счетов-фактур с «минусом» налоговики будут обращать пристальное внимание на добросовестность отношений участников по сделке, а также на достоверность первичных документов.

При корректировке НДС с помощью переоформления счета-фактуры важны иные оправдательные документы

Практика показывает, что чаще всего контролеры доначисляют НДС по причине сотрудничества с недобросовестными контрагентами. При этом инспекторы обычно ссылаются на то, что первичные документы содержат недостоверные сведения и не подтверждают совершение хозяйственных операций. К примеру, по причине того, что подписаны неуполномоченными лицами.

В такой ситуации компании, как правило, защищают право на вычеты НДС, в том числе с помощью документов, подтверждающих реальность сделки. Поэтому главное, чтобы любое изменение количества или стоимости единицы товара подкреплялось первичными документами.

В частности, право на предоставление скидки, так же как и потеря права на ретроскидку, может следовать из условий договора или дополнительного соглашения к нему.

А в случае возникновения разногласий по факту отгрузки по причине количества или качества необходимо обязательно оформить соответствующими актами поставки или приема-передачи.

На практике компании стремятся, чтобы любое изменение цены нашло отражение хотя бы в одном из документов, подпадающих под критерий оправдательного на основании статьи 9 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете».

Суды не раз высказывали мнение о том, что налогоплательщик не обязан контролировать юридические действия своих партнеров.

Главное, чтобы документы, подтверждающие правомерность вычета НДС, содержали сведения, которые позволяют определить достоверность хозяйственной операции.

А только лишь исправленный счет-фактура — это формальная придирка (например, постановления федеральных арбитражных судов Поволжского от 25.01.11 № А55-11058/2010, Западно-Сибирского от 26.02.10 № А45-12838/2008 округов).

Если же подтверждающих документов у компании в наличии не будет, то при имеющихся расхождениях с первоначально представленными счетами-фактурами суды, вероятнее всего, в вычете НДС откажут (постановление Федерального арбитражного суда Восточно-Сибирского округа от 25.01.11 № А74-1670/2010). В этом случае и для продавца, и для покупателя безопаснее воспользоваться новым порядком выставления корректировочных счетов-фактур.

Источник: https://e.nalogplan.ru/267572

Корректировочный счёт-фактура

С 1-го октября 2011 года вступили в силу изменения, внесенные в главу 21 НК РФ законом №245-ФЗ от 19 июля 2011 года. Одной из самых главных новинок, введенных этим законом стал корректировочный счет-фактура.

Они призваны заменить собой полулегальные отрицательные счета-фактуры, которые много лет обещали узаконить, и которые применялись многими организациями в то время, как они не были официально подтверждены Налоговым кодексом РФ.

Применение и оформление корректировочного счета-фактуры

Корректировочные счет-фактуры должны использоваться в случаях изменения цены товара, либо его количества (например, если предоставляется скидка, либо на складе не оказалось необходимого количества единиц товара). Определение налогооблагаемой базы для продавца регулируется пунктом 10 статьи 154 НК РФ.

Разъясняются случаи, когда отгрузка товара была произведена и отражена в декларации, и уже после этого необходимо внести изменение в цену. Такие изменения учитываются в том налоговом периоде, в котором продавец совершил отгрузку.

Корректировочный счет-фактура должен быть оформлен в течение пяти дня со дня оформления документов, подтверждающих изменения. Об этом говорится в статье 168 НК РФ. Федеральная налоговая служба заверяет, что скоро будет введен специальный бланк для корректировочного счет-фактуры.

Это будет сделано, когда ФНС его разработает, а Правительство — утвердит. Пока же следует отметить новый пункт 5.2 статьи 169 НК РФ, описывающий реквизиты, которые должны указываться в корректировочном счете-фактуре.

Составлять его следует на бланке обычного счета-фактуры, дописав перед названием «счет-фактура» слово «корректировочный», а также указать порядковый номер и дату счета-фактуры, к которому делается корректировка.

Что касается основной части корректировочного счета-фактуры, то в ней необходимо показать данные из основного счет-фактуры, а также внесенные изменения по всем строкам, где они есть. Все уменьшения должны отражаться со знаком «минус», а увеличения могут отражаться без знака «плюс», однако, если он будет проставлен, это не будет рассматриваться как ошибка. Эти правила устанавливаются подпунктом 13 пункта 5.2 статьи 169 НК РФ.

Ндс при корректировке цены или количества товара

Когда происходит изменение цены или количества товара в сторону уменьшения, продавец имеет право на уменьшение по НДС. Согласно пункту 13 статьи 171 НК РФ, это будет осуществляться в виде вычета. Причем, именно вычета, а не корректировки реализации. Т.е.

такая ситуация больше похожа на ситуацию с возвратом товара. Согласно новому подпункту 3 пункта 4 статьи 170 НК РФ, при уменьшении стоимости товара покупатель может восстановить НДС, основываясь на разнице цен до корректировки и после по кредиту счета 68.

Восстановление ранее принятого к вычету НДС необходимо показать в книге продаж. Эти действия покупатель должен совершить либо получив корректировочный счет-фактуру, либо документы, подтверждающие изменения стоимости и отнести к тому налоговову периоду, на который придется первая из этих дат.

Если же они окажутся в одном налоговом периоде, то не столь важно, которое было раньше. В том случае, если происходит изменение цены отгруженных в прошедших кварталах товаров в сторону увеличения, то продавцу необходимо «уточненку».

Тогда в период, в котором ранее была отражена реализация, произойдет увеличение налогооблагаемой базы. Пени при этом не должны начисляться. Точных разъяснений по поводу пеней в таком случае от Минфина и налоговой пока не было.

Покупателю в такой ситуации придется легче. Продавец имеет право легально оформить для него корректировочный счет-фактуру, и покупатель получит дополнительный налоговый вычет в соответствующем периоде (когда получит этот счет-фактуру).

Источник: https://acato.ru/articles/20111011/korrektirovocnyj-scet-faktura-popravki-glavy-21-nk-rf-ot-01-10-2011

Корректировочный счет-фактура и исправленный: в каких случаях выставляется

Корректировочный счет-фактура составляется при изменении стоимости ранее отгруженных товаров. Важно не перепутать, когда составляется именно корректировочный документ, а когда поставщик обязан сделать исправленный. Разберемся вместе, в чем отличие, в каких случаях необходим именно корректировочный счет-фактура, а когда можно обойтись иным документом.

В каких случаях выставляется корректировочная счет-фактура

Сперва выясним, в каких случаях выставляется корректировочный счет-фактура. Понятие «корректировочный счет-фактура» появилось в Налоговом кодексе благодаря Федеральному закону от 19.07.11 № 245-ФЗ. С 1 октября 2011 года продавцы при изменении стоимости или количества ранее осуществленной поставки должны выставлять покупателям именно этот документ.

Если изменение произошло после того, как продавец отправил товар и отгрузочный счет-фактуру покупателю, то он обязан выписать корректировочный счет-фактуру (КСФ).

Срочная новость для всех бухгалтеров: У чиновников новые требования к платежкам: с какими формулировками платежи не пройдут. Подробности читайте в журнале «Российский налоговый курьер».

Есть несколько поводов выставить этот документ:

- снижение или увеличение непосредственно самой цены или тарифа на товары, работы, услуги (например, поставщик сначала отправил товар, а потом сделал покупателю скидку);

- уточнили количество или объем отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав.

- произошло единовременное и увеличение (снижение) цены и уменьшение (увеличение) количества поставленной продукции;

- покупатель, не являющийся плательщиком НДС, вернул часть купленного товара.

Во всех перечисленных случаях продавец выписывает корректировочный счет-фактуру в двух экземплярах. Один экземпляр пересылает покупателю, второй оставляет себе.

Важно! Продавец составляет документы, только если с изменениями согласен покупатель (п. 3 ст. 168 НК РФ). Для этого составляется первичный документ, например, акт. Форма корректировочного счета-фактуры и правила его заполнения утверждены постановлением Правительства РФ от 26.12.11 № 1137.

Если товар отправлен, но с момента отгрузки не прошло пяти рабочих дней и отгрузочный счет-фактура еще не послан продавцу, корректировочный счет-фактуру можно не делать. Компания-поставщик вправе внести в отгрузочный документ все изменения, это не будет ошибкой (подробнее об исправленном счете-фактуре смотрите ниже).

В случае, когда отгрузочный счет-фактура уже отправлен фирме-покупателю, поставщику придется составлять корректировочный счет-фактуру. Использование корректировочных счетов-фактур в названных случаях избавит налогоплательщиков от необходимости вносить исправления в первоначальный счет-фактуру.

При этом корректировочный счет-фактуру покупатель должен составить не позднее пяти рабочих дней со дня получения договора, соглашения или иных первичных документов, которые подтверждают согласие покупателя на изменение общей стоимости отгрузки (п. 10 ст. 172 НК РФ).

Фирма-поставщик также вправе выписать сводный корректировочный счет-фактуру, ст. 169 НК РФ это позволяет. Сводный КСФ составляется, если речь идет о двух и более поставках на товар по одной цене.

Будьте внимательны! Многие компании думают, что корректировочным счетом-фактурой нужно исправлять любые недочеты в первичном документе, но это не так. Большинство критичных ошибок требуют выписки исправленного счета-фактуры.

Исправленный счет-фактура: когда составляется

Теперь выясняем, когда выставляется исправленный счет-фактура. Компании и ИП достаточно часто делают ошибки при составлении счета-фактуры.

ФНС и Минфин России считают, что если ошибки в первичных документах препятствуют идентифицировать продавца, покупателя товаров, работ, услуг, имущественных прав, их наименование, стоимость и другие обстоятельства факта хозяйственной жизни, то компании поставщику необходимо выписать исправленный счет-фактуру.

Обратите внимание!

Источник: https://www.RNK.ru/article/215693-korrektirovochnyy-schet-faktura

Оформление корректировочного счета-фактуры

В главу 21 Налогового кодекса добавлены новые положения, посвященные случаям изменения первоначальной цены поставки. В числе прочего предусмотрена обязанность продавца оформлять корректировочные счета-фактуры. Поправки внесены Федеральным законом от 19.07.11 № 245-ФЗ и вступят в силу с начала следующего налогового периода, то есть с 1 октября 2011 года.

Случается, что условия сделки приходится менять после того, как товар отгружен (услуги оказаны, работы выполнены), и все первичные документы оформлены.

Чаще всего это происходит, если поставщик предоставляет покупателю так называемую ретро-скидку, то есть задним числом снижает цену на уже поставленный товар.

Возможны и другие причины — например, незапланированное подорожание, несоответствие количества фактически отгруженного и указанного в «первичке» товара и т. д.

До недавнего времени в Налоговом кодексе не было положений, которые регулировали бы данную ситуацию. В частности, отсутствовали указания относительно того, какие документы необходимо оформить. Компаниям и предпринимателям приходилось руководствоваться локальными комментариями чиновников и весьма противоречивой арбитражной практикой.

Отныне данный вопрос прояснен. В пункте 3 статьи 168 НК РФ появился новый абзац, где четко сказано: в случае изменения первоначальной стоимости поставки продавец обязан выписать корректировочный счет-фактуру. Сделать это необходимо не позднее пяти календарных дней с даты составления документа, подтверждающего, что изменения согласованы с покупателем (договор, соглашение и др.).

Обратите внимание: поправки не применяются в случае, когда скидка представляет собой не снижение первоначальной цены, а списание части долга. Другими словами, продавец сокращает дебиторскую задолженность, при этом исходные условия поставки (цена, количество и итоговая стоимость) остаются прежними. Соответственно, корректировочный счет-фактура здесь не нужен.

Статья 169 НК РФ пополнилась пунктом 5.2, который целиком посвящен корректировочным счетам-фактурам. В нем приведен перечень сведений, обязательных для такого документа. Необходимых реквизитов в общей сложности тринадцать:

1. наименование «корректировочный счет-фактура», порядковый номер и дата; 2. порядковый номер и дата счета-фактуры, по которому внесены изменения; 3. наименования, адреса и ИНН налогоплательщика и покупателя; 4.

наименование товаров (описание работ, услуг), имущественных прав, для которых изменена цена, либо уточнено количество или объем, а при возможности — единица измерения; 5. количество или объем товара (работ, услуг) до и после уточнения; 6. наименование валюты; 7.

цена (тариф) за единицу измерения без учета НДС до и после внесения изменений; для государственных регулируемых цен (тарифов), включающих в себя налог, — с учетом налога до и после внесения изменений; 8. стоимость всего количества товаров (работ, услуг), имущественных прав в целом по счету-фактуре без учета НДС до и после внесения изменений; 9.

сумма акциза по подакцизным товарам; 10. налоговая ставка; 11. сумма налога до и после внесения изменений; 12. стоимость всего количества товаров (работ, услуг), имущественных прав в целом по счету-фактуре с учетом НДС до и после внесения изменений;

13. разница между показателями счета-фактуры, по которому внесены изменения, и показателями после внесения изменений; если показатели изменены в сторону уменьшения, то разница указывается со отрицательным знаком.

На корректировочные счета-фактуры распространяются требования пункта 6 статьи 169 НК РФ. Это значит, что документ должен быть подписан руководителем и главбухом, либо иными уполномоченными на то лицами.

Если счет-фактуру оформляет предприниматель, то рядом с подписью он обязан указать реквизиты своего свидетельства о госрегистрации. Для электронных счетов-фактур необходимы электронные цифровые подписи.

Корректировочный счет-фактура, подписанный ненадлежащим образом, или счет-фактура с незаполненными обязательными реквизитами не могут служить основанием для вычета. А вот менее значимые изъяны допустимы.

Главное, чтобы они не мешали налоговикам идентифицировать продавца, покупателя, наименование и стоимость товара (работ, услуг), ставку и сумму НДС.

Если эти требования выполнены, инспекторы не вправе отменить вычет из-за ошибок в счете-фактуре.

Кроме того, в новой редакции Налогового кодекса есть указания, каким образом продавец и покупатель должны отразить в учете изменения условий сделки. Рассмотрим отдельно случаи уменьшения и увеличения стоимости.

В ситуации, когда первоначальная цена поставки изменена в меньшую сторону, поставщик имеет право принять к вычету ранее начисленный НДС. Сумма вычета будет равна разнице между величиной налога до и после корректировки (вновь созданный п. 13 ст. 171 НК РФ).

Покупатель в свою очередь должен восстановить (то есть начислить к уплате) ранее принятый вычет. Восстановить нужно ту же величину, которую поставщик принимает к вычету, а именно разницу между величиной налога до и после корректировки (вновь созданный подп. 4 п. 3 ст. 170 НК РФ).

Восстанавливать НДС необходимо в том налоговом периоде, на который приходится более ранняя из двух дат: — дата, когда покупатель получил первичные документы на уменьшение первоначальной стоимости товара (работ, услуг) или имущественных прав;

— дата, когда покупатель получил корректировочный счет-фактуру.

Если первоначальная цена поставки изменена в большую сторону, поставщик обязан увеличить налогооблагаемую базу по НДС. Это значит, что продавцу придется начислить к уплате в бюджет дополнительную сумму налога. Причем доначисления нужно сделать не в том периоде, когда произошла корректировка, а в том периоде, когда состоялась отгрузка (вновь созданный п. 10 ст. 154 НК РФ).

Покупатель получает право на вычет дополнительной суммы НДС (вновь созданный п. 13 ст. 171 НК РФ). Однако вычесть доначисленный налог можно не раньше периода, когда выставлен корректировочный счет-фактура, а это произойдет после изменения условий поставки.

В статье 172 НК РФ появился пункт 10, где приведен порядок применения вычетов при корректировке стоимости товара (работ, услуг) или имущественных прав. Так, для подтверждения права на вычет необходимо предъявить инспекторам два документа.

Первый — это надлежащим образом оформленный корректировочный счет-фактура.

Второй — договор, соглашение, либо иной документ, который демонстрирует согласие покупателя на изменение условий поставки.

Есть одно важное условие: вычет возможен не позднее трех лет с момента составления корректировочного счета-фактуры.

Источник: https://delovoymir.biz/oformlenie_korrektirovochnogo_scheta_faktury.html