Минфин напомнил, как ИП в 2014 году уменьшить налог на уплаченные «за себя» страховые взносы

Для начала напомним, сколько пенсионных и медицинских страховых взносов индивидуальный предприниматель без работников должен уплатить за 2014 год. Порядок расчета этих сумм закреплен в статье 14 Федерального закона от 24.07.09 № 212-ФЗ «О страховых взносах» (далее — Закон № 212-ФЗ):

ПФР

Если доход ИП за 2014 год составил меньше 300 000 рублей, то сумма пенсионных взносов за год составит 17 328,48 рублей (5554 руб. x 12 мес. x 26%). Эта сумма, по сути, фиксированная. Если же доходы превышают 300 000 рублей, то дополнительно нужно уплатить 1 процент с суммы превышения. При этом общая сумма взносов не может превышать 138 627,84 рублей.

ФФОМС

Доход предпринимателя на медицинские взносы в ФФОМС не влияет. Сумма за 2014 год составляет 3399,05 рублей (5554 руб. x 12 мес. x 5,1%).

Уменьшение налога

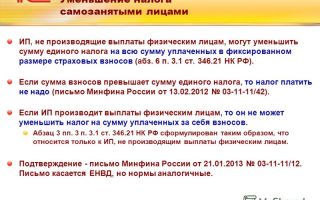

Если у ИП есть работники и он применяет спецрежим, то единый налог и авансовые платежи по нему можно уменьшать на страховые взносы, пособия и платежи по добровольному страхованию. Но при этом сумму налога нельзя уменьшить более чем на 50 процентов (абз. 5 п. 3.1 ст. 346.21, абз. 2 п. 2.1 ст. 346.32 НК РФ).

Если же ИП применяет УСН «доходы» или ЕНВД, и не производит выплат и вознаграждений в пользу физических лиц (проще говоря, у него, в частности, нет работников), то 50-процентное ограничение не действует. То есть при описанных условиях налог можно уменьшать на всю сумму взносов в ПФР и ФФОМС (абз. 6 п. 3.1 ст. 346.21, п. 2.1 ст. 346.32 НК РФ).

Если годовой доход ИП выше 300 000 руб., то предприниматели должны дополнительно заплатить в ПФР 1% от суммы доходов, превышающих 300 000 руб. (подп.2 п. 1.1 ст. 14 Федерального закона от 24.07.09 № 212-ФЗ). Подробнее об этом читайте в статье «Как с 2014 года изменятся фиксированные платежи в ПФР».

По логике, страховые взносы с превышения 300 000 рублей не соответствуют понятию «фиксированный платеж» (поскольку их размер меняется в зависимости от размера дохода ИП).

Однако чиновники считают, что в понятие «фиксированный платеж» включаются страховые взносы, уплачиваемые в размере 1 процента от суммы дохода ИП, превышающей 300 000 рублей (об этом Минфин в очередной раз сообщил в комментируемом письме от 01.09.14 № 03-11-09/43709).

Это значит, что налог можно уменьшать не только на сумму фиксированных платежей (17 328,48 руб. + 3399,05 руб.), но и на сумму, которая перечисляется в ПФР с превышения дохода в 300 000 рублей. См.

также «Минфин разъяснил, как предпринимателю на ЕНВД определить размер дохода в целях исчисления 1% дополнительного взноса в 2014 году» и «Минфин разъяснил, как применяющему «упрощенку» ИП без работников с учетом новых правил уменьшить налог на сумму страховых взносов».

Как сроки уплаты взносов влияют на уменьшение налога: выводы Минфина

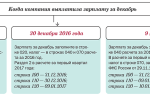

Когда доход ИП меньше 300 000 рублей, то уплатить фиксированную сумму взносов в ПФР (17 328,48 руб.) нужно не позднее 31 декабря 2014 года. Всю сумму можно заплатить единовременно или же перечислять частями в течение года. Аналогичным образом уплачиваются и медицинские взносы в ФФОМС (3399,05 руб.).

Если же доход больше 300 000 рублей, то взносы с превышения нужно уплатить не позднее 1 апреля 2015 года. Это требование части 2 статьи 16 Закона № 212-ФЗ. Однако ИП может заплатить эту часть взносов и раньше, до 31 декабря 2014 года — это его право. Дожидаться начала 2015 года совсем не обязательно.

Однако при этом следует иметь в виду: момент уплаты взносов повлияет на порядок уменьшения налога. Суть в том, что авансовый платеж (налог) уменьшается на страховые взносы в фиксированном размере за тот период, в котором взносы фактически уплачены.

К примеру, плательщик ЕНВД вправе уменьшить сумму налога за I квартал 2014 года при условии, что он перечислит взносы до 31 марта. Если они будут уплачены в апреле, то их можно учесть уже при расчете налога за II квартал (см.

«Минфин напомнил, как предпринимателю, совмещающему ЕНВД и УСН, уменьшить налоги на сумму страховых взносов»).

Вопросы уменьшения налога в зависимости от момента уплаты взносов затронуты и в комментируемом письме Минфина от 01.09.14 № 03-11-09/43709. Специалисты главного финансового ведомства пришли к следующим выводам:

• Если страховые взносы в фиксированном размере и взносы в размере 1 процента перечисляются частями в течение 2014 года, то единый налог по УСН или ЕНВД можно уменьшать на уплаченные суммы за каждый квартал, без ограничения 50 процентов. Например, если ИП уплатит 1% взносов с суммы превышения дохода в июле, то этот платеж может быть учтен при расчете авансового платежа по УСН за 9 месяцев 2014 года.

• Если дополнительный платеж будет перечислен в марте 2015 года (не позднее 1 апреля 2015 года), то данную сумму ИП сможет учесть в полном объеме при расчете авансового платежа по УСН или ЕНВД за I квартал 2015 года.

• Возможность уменьшения ЕНВД налогоплательщиками производящими выплаты и иные вознаграждения физическим лицам, на сумму страховых взносов «за себя» (включая 1%), не предусмотрена.

Поэтому если ИП на ЕНВД в I квартале 2015 года, например, наймет работников и начет выплачивать им зарплату, то уменьшать налог за I квартал 2015 года на взносы в размере 1 процента будет уже нельзя (несмотря на то, что взносы начислены за 2014 год, когда работников ещё не было).

Заметим, что вывод Минфина относительно уменьшения ЕНВД является спорным. Напомним, что недавно ФАС Центрального округа пришел к иному решению. Как указал суд, Налоговый кодекс не устанавливает период уменьшения суммы ЕНВД на уплаченные страховые взносы.

Поэтому предприниматель-«вмененщик» вправе уменьшать сумму налога на взносы, уплаченные за тот же период в следующем квартале (см. «ФАС: предприниматель, который заплатил взносы «за себя» в апреле, может уменьшить на них сумму ЕНВД за первый квартал»).

На что обратить внимание

При решении вопроса об уменьшении единого налога также рекомендуем учитывать, в частности, следующее:

• налог можно уменьшать на страховые взносы при совмещении УНС и ЕНВД.

Так, допустим, если ИП использует труд наемных работников только во «вмененной» деятельности, то «упрощенный» налог можно уменьшить на фиксированный платеж без ограничений. См.

«Минфин напомнил, как предпринимателю, совмещающему ЕНВД и УСН, уменьшить налоги на сумму страховых взносов» и «Минфин разъяснил, при каком условии предприниматель, совмещающий ЕНВД и УСН, может уменьшить налоги на страховые взносы».

• если предприниматель совмещает УСН и ЕНВД и не имеет наемных работников, то он вправе по своему выбору уменьшить сумму налога, уплачиваемого в связи с применением УСН или ЕНВД, на всю сумму уплаченных страховых взносов без ограничения (письмо Минфина России от 26.05.14 № 03-11-11/24975);

• часть страховых взносов, которая не учтена из-за недостаточности суммы исчисленного налога, на следующий год переносить нельзя (письмо Минфина России от 20.03.14 № 03-11-11/12248);

• предприниматель теряет право на уменьшение авансового платежа (налога) на всю сумму взносов в фиксированном размере начиная с квартала, в котором начались выплаты работникам (письмо Минфина России от 01.07.13 № 03-11-11/24966);

• если в 2014 году ИП на УСН прекратил осуществлять выплаты и вознаграждения в пользу работников, то уменьшать налог на сумму взносов без 50-процентного ограничения можно только со следующего налогового периода, то есть с 2015 года («Разъяснено, с какого периода ИП на УСН «доходы», уволивший всех работников, может учитывать страховые взносы «за себя» без ограничений»).

Бесплатно вести учет и готовить отчетность по УСН и ЕНВД в течение месяца

Источник: сайт для бухгалтеров Бухгалтерия Онлайн

Источник: https://otchetonline.ru/art/buh/41914-minfin-napomnil-kak-ip-v-2014-godu-umen-shit-nalog-na-uplachennye-171-za-sebya-187-strahovye-vznosy.html

Сколько и в каком порядке ИП оплачивает налог по упрощенке

С целью поддержки среднего и малого бизнеса в Российской Федерации и избавления предпринимателей от объёмного документооборота был введён упрощённый режим налогообложения.

Этот вариант внесения обязательных взносов выбирает всё больше деловых людей. И тогда тема — как платить налоги ИП с УСН пошаговая инструкция 2018 года — выходит на первый план.

Дадим подробную информацию по этому вопросу в предложенном материале.

Преимущества упрощёнки перед другими спецрежимами

К основным достоинствам такой системы налогообложения относятся:

- Простота перехода на УСН. Достаточно предоставить заявление утверждённой формы, информацию о стоимости нематериальных активов и основных средств, а также документально подтвердить размер доходов.

- Упрощённое ведение бухгалтерского документооборота, так как ИП, применяющие УСН, освобождены от обязанности в предоставлении финансовых отчётов в ФНС. В результате исключается вероятность привлечения к административной ответственности за неправильное ведение бухгалтерских регистров.

- Освобождение от удержаний НДС за бизнес.

- ИП сам выбирает предметы налогообложения. Ими могут служить доходы либо разность между доходами и расходами. Таким образом, при выборе второго варианта и при работе в убыток появляется возможность свести обязательные платежи к нулю.

- Для подтверждения правильности внесения денежных сумм необходимо предоставлять, по требованию, только книгу доходов и расходов, в которой заполняются всего два раздела, оказывающие влияние на формирование облагаемой базы.

- Возможность замены налогов на имущество, прибыль и НДС одним платежом.

- Предоставление декларации 1 раз за год. Этот документ является единственным отчётом, который подтверждает правильность выплаченного размера обязательного сбора.

Если бизнес основан на ввозе товаров в РФ, аренде либо покупке госимущества или приобретении материалов у иностранных граждан, не имеющих представительства в России, НДС подлежит оплате предпринимателем независимо от выбранной системы налогообложения.

Обязательные условия для применения упрощёнки

Не все бизнесмены могут использовать УСН в своей деятельности. Выбор этого спецрежима требует выполнения следующих условий:

- Подача документов для перехода на такую систему до 31 декабря текущего года для давно функционирующих предприятий. А для вновь созданных организаций заявление о применении спецрежима подаётся одновременно с регистрацией ИП либо в течение месяца с даты открытия.

- Суммарные доходы за первые три квартала предыдущего года должны быть менее 112,5 млн рублей, а по итогам года — менее 150 млн рублей, остаточная ценность основных средств на конец года — не более 150 млн рублей. Причём необходимо иметь в виду, что в 2018 году Правительством РФ принято решение о неприменении коэффициента-дефлятора сроком на три года. Поэтому существует большая вероятность, что эти цифры останутся неизменны до 2021 года.

- Доля участия внешних фирм в уставном капитале не более 25%.

- Среднесписочная численность персонала предприятия за год должна быть менее 100 человек. Причём в это количество входят и совместители, и лица, с которыми оформлено соглашение ГПХ.

- Предприятие работает без зарегистрированных филиалов.

- Ранее не выплачивался ЕСХН.

Как видим, не любой бизнес допускает применения УСН.

Если предприниматель при оформлении этого специального режима выполнял все указанные условия, а, впоследствии, превысил лимиты, например, по количеству персонала либо по полученному доходу, то он не может претендовать на сохранение упрощённой системы налогообложения. Потеря права на его применение восстанавливается не ранее, чем через 1 календарный год.

https://www.youtube.com/watch?v=el8rwFKdMW4

Но даже при выполнении всех перечисленных условий предприниматель не может перейти на УСН, если его деятельность относится:

- к инвестиционному фонду;

- к основанию кредитно-финансового предприятия, осуществляющего операции с деньгами и ценными бумагами (банки);

- к добыче и продаже полезных ископаемых;

- к деятельности, связанной со страхованием;

- к организации азартных игр;

- к производству и продаже акцизных товаров;

- к нотариальной либо адвокатской деятельности;

- к предоставлению займов под залог имущества (ломбард);

- к организации негосударственных пенсионных фондов;

- к зарегистрированной за рубежом.

В этом случае лимиты по остаточной стоимости и численности определяются как для упрощёнки, а учёт доходов производится отдельно для каждой системы налогообложения.

Пошаговая схема применения УСН

Использование на практике выше обозначенного специального режима состоит из последовательного выполнения определённых этапов:

- Подача документов в ФНС для оформления УСН в установленные сроки. При этом необходимо указать объект, облагаемый пошлиной — «доходы за разностью расходов» или «доходы».

- Предварительный расчёт авансовых сумм на оплату сборов. Объём средств зависит от выбранной схемы и наличия в организации наёмного персонала.

- Уплата налогов ИП на УСН в 2018 году по кварталам. Денежные средства переводят не позднее 25 числа месяца последующего за отчётным.

- Выплата итоговых сумм и сдача декларации до 30 апреля следующего календарного периода.

Заявление о переводе на УСН предъявляется по форме № 26.2-1 в двух экземплярах: один передаётся в налоговую, другой со штампом и подписью должностного лица ФНС остаётся у предпринимателя.

Одновременно с этой официальной бумагой предоставляется запрос на выдачу уведомления о переходе на упрощёнку.

Только после получения ИП на руки подтверждения о переводе на обозначенный режим можно говорить о законном использовании этой системы налогообложения.

Перед началом применения УСН необходимо выбрать вариант уплаты обязательных сборов.

В указанном специальном режиме существует два способа учёта облагаемых сумм:

- доходы — при этом выплачивается 6% от полученной предприятием за год прибыли. В 2018 году Законами РФ региональным властям дана возможность снижения указанной процентной ставки с целью поддержки направлений бизнеса, в котором заинтересованы органы территориального управления;

- доходы-расходы — выплачивается 15% от указанной разности. Как и в первом случае, размер может быть снижен региональными властями.

Ведь поменять режим в течение календарного года будет невозможно.

Объём переводимых средств при 6% варианте

Теперь необходимо рассчитать налог ИП на упрощёнке в 2018 году. Сколько платить предпринимателю, ведущему свой бизнес с привлечением наёмного персонала и без него, при указанном в период регистрации объекте — доход?

Но прежде следует разобраться, что включать в прибыль при подсчёте налога:

- Денежные поступления за счёт перепродажи продукции.

- Средства при погашении дебиторской задолженности.

- Комиссионные вознаграждения.

- Авансовые выплаты на последующую поставку товаров.

- Суммы, полученные от реализации собственной продукции.

- Денежные поступления от расчётов за выполненные услуги (транспортные, строительные, ремонтные и т. д.).

- Излишки, выявленные при проведённой инвентаризации.

- Прибыль, полученная от реализации принадлежащего ИП имущества либо прав на него.

- Списанная кредиторская задолженность.

- Дивиденды, полученные за счёт банковских вкладов или приобретения ценных бумаг.

- Возмещённые штрафы, пени и убытки за нарушение договорных отношений.

- Имущество, полученное в дар.

- Средства, заработанные от инвестиций в другие организации.

Итак, объёмы удержаний для предпринимателя, работающего без привлечения наёмных работников, составят:

- за квартал: размер платежа = сумма дохода за 3 месяца х 0,06;

- за год: размер платежа до 30 апреля = сумма дохода за 12 месяцев х 0,06 — размер уплаченного аванса за 9 месяцев.

Но, кроме налогов, ИП перечисляет за себя страховые сборы. Так, в 2018 году, эти взносы определены законодательно в объёме: 26545 тыс. рублей — на пенсионное страхование, 5840 тыс. рублей — на медицинское страхование и 1% от прибыли, превышающей 300 тыс. рублей.

Таким образом, итоговая расчётная сумма составит: размер платежа за год — сумма страховых сборов.

Для наглядности приведём пример:

ИП Гусев А.А., работающий без привлечения наёмного персонала, за 1 квартал 2018 года получил доход в размере 100 тыс. рублей, за 2 — 150 тыс. рублей, за 3 — 200 тыс. рублей, за 4 — 250 тыс. рублей.

Тогда, при условии, что страховые взносы он решил внести единовременно, платежи будут выглядеть следующим образом:

Авансовые платежи за каждый квартал:

До 25 апреля: 100000 х 0,06 = 6000 рублей

https://www.youtube.com/watch?v=4ElbIB4Po0s

До 25 июля: 150000 х 0,06 = 9000 рублей

https://www.youtube.com/watch?v=4ElbIB4Po0s

До 25 октября: 200000 х 0,06 = 12000 рублей

Доход на 31 декабря составил: 100000 + 150000 + 200000 + 250000 = 700000 рублей

Итоговый налог без вычета: 700000 х 0,06 — (6000 + 9000 + 12000) = 15000 рублей

Всего за год нужно было оплатить налог в сумме: 700000 х 0,06 = 42000 рублей

Объём страховых взносов за превышение прибыли в 300 тыс. рублей:

(700000-300000) х 0,01 = 4000 рублей

Итоговый размер страховых выплат: 26545 + 5840 + 4000 = 36385 рублей

Конечный налог с вычетом: 15000 — 36385 = — 21385 рублей.

Итак, Гусев А.А., перечисляя упрощённый сбор поквартально, по результатам года переплатил сумму в размере 21385 рублей. На этот объём он может уменьшить взносы в ФНС в 2019 году либо обратиться в налоговый орган для возмещения излишне внесённых средств.

Если бизнесмен в своей деятельности привлекает сотрудников, то оплата налогов ИП при упрощёнке в 2018 году за себя проходит аналогично выше обозначенного расчёта, а за наёмный персонал дополнительно перечисляются 13% НДФЛ от начисленной им заработной платы. Причём эти суммы подлежат удержанию с физических лиц, оформленных в качестве работников. Кроме этого ИП платит соц. взносы за наёмных работников. Налоговый вычет за сотрудников не может превышать 50% от перечисленных сумм страховых выплат.

Как уже было сказано, налоговую льготу можно получить только в период произведения страховых взносов. Поэтому для исключения переплат эти отчисления целесообразно производить поквартально, чтобы иметь возможность своевременно уменьшать объём перечисляемых сумм.

Расчёт взносов при 15% варианте

Согласно ст.346.16 НК РФ в перечень расходов входят:

- арендные взносы за имущество;

- убытки, в связи с приобретением, созданием основных средств, в том числе на восстановление, дооснащение и модернизацию;

- расходы на формирование нематериальных активов или их покупку;

- издержки на оплату труда персонала и по листам нетрудоспособности согласно законодательству РФ, а также на компенсацию расходов в связи с командированием работников;

- суммы за ремонт принадлежащих ИП и арендованных им основных средств;

- выплаченные финансовые ресурсы на страхование имущества и сотрудников (медицинское, пенсионное и социальное);

- текущие расходы ИП (оплата услуг связи, почты, покупка канцелярских товаров, компьютеров и лицензионных программ на них и т. д.);

- размеры удержанного налога на добавленную стоимость по работам и услугам;

- погашенные проценты по кредитам;

- все затраты на пожарную безопасность (покупка охранной сигнализации, средств пожаротушения и т. д.);

- таможенные сборы, выплаченные при импорте товаров и не возвращённые согласно законодательству;

- издержки на содержание служебного транспорта;

- оплата нотариальных, бухгалтерских, юридических и аудиторских услуг;

- другие затраты согласно налоговому законодательству.

Все понесённые издержки ИП для учёта в качестве расходов должны быть подтверждены документально.

Так как платить налоги по ИП упрощёнка в 2018 году, если в качестве налогооблагаемой базы выбрана разница между полученными доходами и понесёнными убытками?

Для расчёта обязательных выплат можно воспользоваться внутренним калькулятором специализированных бухгалтерских программ или формулами:

- за квартал: (доход за квартал — расход за квартал) х 0,15;

- за год: (доход за год — расход за год) х 0,15.

Объём страховых выплат за себя и работников, в этом варианте включается в размер понесённых расходов за год, за счёт чего уменьшается налогооблагаемая база. А если ИП отработал год с нулевой прибылью, то 30% расходов можно перенести на следующий календарный период.

Независимо от прибыльности ведения бизнеса 1% от объёма доходов предприниматель обязан перечислить государству. А если рассчитанный размер выплат окажется меньше минимального налога, оплачивают нижний предел, а разницу учитывают в качестве расходов в следующем году.

Способы внесения удерживаемых сумм

Завершающим шагом в процедуре перечислений обязательных сборов является непосредственный перевод денежных средств. Но, как проще оплатить налог ИП при УСН в 6%? Какие варианты внесения финансовых ресурсов существуют?

В Российской Федерации для этого предусмотрено несколько способов:

- Оплата наличными средствами по квитанции.

- Через терминал Сбербанка РФ.

- С помощью онлайн-сервисов.

- Через личный кабинет сайта налоговой службы.

Для внесения наличных средств нужно обратиться в отделения любого банка либо на почту с квитанцией с обязательным заполнением реквизитов и указанием назначения платежа и произвести перевод. Подтверждением перечисления налогов станет выданный чек.

Через терминалы Сбербанка оплачивают обязательные сборы без взимания комиссии независимо от выбранного варианта внесения денежных средств — наличными либо путём перевода с лицевого счёта индивидуального предпринимателя.

https://www.youtube.com/watch?v=h1EU_iQlTiU

Для последнего способа погашения сборов необходимо обратиться в ФНС по месту регистрации и оформить личный кабинет налогоплательщика. С помощью этого сервиса можно не только своевременно переводить денежные средства для внесения взносов, но и получить информацию о состоянии расчётов ИП (задолженность или переплата), распечатать заполненные платёжки и квитанции.

В 2018 году в законодательство РФ внесены поправки в вопросы внесения налогов по результатам деятельности. Благодаря этому появилась возможность перечисления обязательных сборов третьими лицами.

Мы подробно рассмотрели порядок уплаты налогов ИП на УСН в 2018 году и указали достоинства и обязательные условия для применения этого специального режима для погашения задолженности по сборам.

В заключение необходимо остановиться на предоставлении отчётности, предъявляемой бизнесменами в ФНС ежегодно.

До 30 апреля следующего года предприниматели, применяемые упрощёнку, обязаны сдать декларацию по утверждённой форме 3-НДФЛ и, если при деятельности привлекается наёмный персонал, отчёты за сотрудников.

Источник: https://tvoeip.ru/nalogi/sistemy/usn-poshagovaya-instruktsiya

Какие налоги платит ИП на УСН в 2018 году

Пониженная налоговая ставка и сокращенный объем отчетности, характерные для упрощенной системы налогообложения (УСН), без сомнений облегчают деятельность малого и среднего бизнеса, а также индивидуальных предпринимателей.

Нюансы применения УСН для всех допустимых категорий подробно расписаны в главе 26.2 НК РФ. В этом материале мы рассмотрим налоговые обязательства, которые ложатся на индивидуальных предпринимателей.

Итак, какие налоги платит ИП на УСН в 2018 году?

Единый налог для «упрощенцев»

Уплата налогов ИП на УСН сведена к минимуму. Ее отличительной чертой стала замена трех налогов одним — единым «упрощенным» налогом. Предпринимателям на упрощенной системе не нужно платить:

- налог на доходы физлиц (исключая указанные в п.2 и п.5 ст. 224 НК РФ);

- налог на имущество физлиц (исключая входящие в перечень, определяемый в соответствии с п.7 ст.378.2 НК РФ);

- налог на добавленную стоимость (исключая НДС при ввозе товара на таможне и выполнение договоров доверительного управления).

Декларация сдается раз в год. Фактическая оплата налогов ИП на УСН производится авансовыми платежами поквартально, отдельных документов с расчетами по ним подавать не нужно. Авансовая уплата налогов ИП на УСН в 2018 должна быть проведена не позднее 25 апреля (за I квартал), 25 июля (за полугодие), 25 октября (за 9 месяцев).

Основной налог за 2018 год, учитывающий внесенные авансы, должен быть перечислен до 30 апреля 2019 года.

Что выбрать, 6% или 15%?

Но и в рамках единого налога у индивидуальных предпринимателей есть возможность выбрать отправную точку, в зависимости от которой будут рассчитаны налоги ИП на УСН в 2018 году. Речь идет о выборе объекта налогообложения «доходы» или «доходы минус расходы».

Сумма рассчитывается как ставка налога, умноженная на налоговую базу. Оба множителя зависят от выбора объекта налогообложения. При этом несущественно, есть ли на балансе рабочая сила или речь идет об ИП на УСН без работников, налог, а точнее принцип его расчета для того или иного объекта от этого не изменятся.

Выбор в пользу УСН «доходы» целесообразен при невысоком объеме расходов. К примеру, при сдаче недвижимости или транспорта в аренду или при оказании услуг населению. Стандартная налоговая ставка в этом случае составит 6%. Региональные власти вправе дополнительно снизить ставку до 1%.

«Доходы минус расходы» оправданы при необходимости, к примеру, закупать материалы для производства либо товары для перепродажи, или других случаях, когда соотношение расходы и доходов составляет 60% или более.

Основой расчета будет чистая прибыль, но и стандартная ставка увеличится до 15%. Для данного объекта региональные власти вправе снизить ставку до 5%. Сложность в том, что не все расходы могут засчитываться для уменьшения налога, а подходящие, прописанные в статье 346.

16 Налогового кодекса требуется в обязательном порядке подтверждать документально.

Страховые взносы

Выплаты на медицинские и пенсионное страхование обязательны для индивидуального предпринимателя все время, что он числится в ЕГРИП. Их количество зависит от наличия у ИП работников. Это же влияет и на порядок вычета, который способен существенно сократить налоги ИП на УСН.

Страховые взносы с 2018 года больше не привязаны к МРОТ. Их размер устанавливается законодательно и постепенно растет.

Насколько страховые выплаты способны повлиять на налоги? ИП (УСН 6%) без работников перечисляет страховые взносы исключительно «за себя». В текущем году их сумма составляет 32 385 рублей, из них в Пенсионный фонд 26 545 рублей и в ФОМС 5 840 рублей.

https://www.youtube.com/watch?v=9tprjMQC3GA

При годовом доходе свыше 300 тысяч отчисления в ПФР возрастают на 1% от величины сверхдохода. Расти сумма может до максимальной планки в 212 360 рублей, после которой пенсионный платеж уже не будет меняться.

Налоговый вычет допускается осуществлять на полную сумму страховых взносов «за себя», что предполагает возможность обнулить налоги для ИП (УСН 6%) в 2018 году.

При наличии наемных работников налоги ИП (УСН 6%) сократить до нуля не получится. «Упрощенный» налог может быть снижен не более чем наполовину за счет собственных фиксированных взносов ИП, а также за счет взносов за работников.

В случае, когда выбран объект налогообложения «доходы минус расходы», налоги ИП на УСН с работником и без него рассчитываются одинаково. Страховые взносы в полном объеме (и за себя, и за сотрудников) включаются в состав расходов, снижая налоговую базу.

Напомним, УСН не снимает с индивидуального предпринимателя обязательств по расчету и перечислению НЛФЛ с заработной платы сотрудников. Но в данном случае это не налог самого ИП. Это налог на доходы физиц – его работников. Работодатель же в данном случае исполняет лишь роль налогового агента: удерживает налог из дохода и перечисляет его в бюджет.

Дополнительные налоги ИП

УСН не освобождает предпринимателей и от дополнительных налогов. Речь о тех, которые привязаны к специфике бизнеса, который ведет ИП на УСН. Какие налоги это могут быть?

К примеру, налог на транспорт, имущество, акцизы, водный или земельный налог, налог на добычу полезных ископаемых и т. д. В Москве ИП на УСН, ведущие торговую деятельность, могут также оказаться плательщиками торгового сбора. Отдельные виды деятельности ИП на УСН могут быть переведены на патент или на ЕНВД – в этом случае он становится плательщиком этих дополнительных налогов.

Условия и ограничения УСН в 2018 году

Никаких льгот отдельно для ИП упрощенная система налогообложения не предусматривает. УСН сама по себе является льготным специальным режимом, для применения которой необходимо оставаться в рамках нескольких требований:

- Вид деятельности должен входить в перечень, допускающий применение УСН;

- Число штатных сотрудников не должно превышать 100 человек;

- Годовой доход не должен превышать 150 млн рублей;

- Стоимость основных средств не должна превышать 150 млн рублей.

Льгота для «упрощенцев» возможна только одна – льготные тарифы по страховым взносам, если вы работаете по одному из видов деятельности, перечисленных в пп. 5 п. 1 ст. 427 НК РФ и выполняете еще ряд условий, в частности, по ограничению выручки.

Подведем итог, какие налоги и взносы ИП на УСН обязан выплатить в бюджет в текущем году:

- Единый налог (по ставке 6% или 15%);

- Фиксированные взносы (пенсионные и медицинские);

- НДФЛ с доходов наемных сотрудников;

- Страховые взносы, начисляемые на доход, выплачиваемый сотрудникам;

- Дополнительные налоги, характерные для отдельных видов деятельности ИП.

Источник: https://spmag.ru/articles/kakie-nalogi-platit-ip-na-usn-v-2018-godu

Как ИП выгоднее всего уплачивать взносы за свое страхование? (Цветаева В.)

Дата размещения статьи: 13.01.2016

Каждый индивидуальный предприниматель независимо от применяемой системы налогообложения обязан уплачивать страховые взносы за себя в фиксированном размере. В этой статье рассмотрим, в каком размере уплачивать страховые взносы в 2015 г., когда это выгоднее всего делать и почему.

Сколько платить

Для начала напомним алгоритм расчета взносов в фиксированном размере. Сумму фиксированного платежа во внебюджетные фонды рассчитывают исходя из МРОТ по следующей формуле (ч. 1.1 ст. 14 Федерального закона от 24 июля 2009 г.

N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Закон N 212-ФЗ)):Страховые взносы в ФФОМС = МРОТ на начало года x Тариф взносов в ФФОМС x 12.Таким образом, фиксированный размер взносов в ФФОМС составит:Страховые взносы в ФФОМС на 2015 г. = 5965 руб.

x 5,1% x 12 = 3650,58 руб.Взносы на обязательное пенсионное страхование зависят от размера полученного коммерсантом дохода.Если годовой доход предпринимателя не превышает 300 000 руб., то фиксированные платежи рассчитывают следующим образом (п. 1 ч. 1.1 ст. 14 Закона N 212-ФЗ):Страховые взносы в ПФР = МРОТ на начало года x Тариф взносов в ПФР x 12.

Используя эту формулу, нетрудно просчитать, что фиксированный размер взносов в ПФР составит:Страховые взносы в ПФР на 2015 г. = 5965 руб. x 26% x 12 = 18 610,80 руб.То есть в 2015 г. минимальный размер взносов во внебюджетные фонды, которые предприниматель должен перечислить за себя, составляет 22 261,38 руб. (18 610,80 руб. + 3650,58 руб.). Но это еще не все.

https://www.youtube.com/watch?v=HVSgbp_RLwc

Если доходы коммерсанта за год превысят 300 000 руб., в ПФР придется доплатить 1% от суммы дохода, превышающего 300 000 руб. за расчетный период.Пример 1. В 2015 г. доход индивидуального предпринимателя составил 540 000 руб. Страховые взносы за себя в ПФР составят 21 010,8 руб. (18 610,80 руб. + (540 000 — 300 000) x 1%).При этом максимальный размер страховых взносов в ПФР ограничен Законом.

Сумма страховых взносов, уплачиваемых в ПФР, не может быть более размера, определяемого как произведение восьмикратного МРОТ и тарифа страховых взносов в ПФР, увеличенное в 12 раз (п. 2 ч. 1.1 ст. 14 Закона N 212-ФЗ). То есть максимальная сумма взносов в ПФР за 2015 г. для индивидуальных предпринимателей составляет 148 886,4 руб. (5965 руб. x 8 x 26% x 12).Напомним, что с 1 января 2015 г.

сумму страховых взносов, которую следует перечислить в соответствующий внебюджетный фонд, определяют в рублях и копейках (ч. 7 ст. 15 Закона N 212-ФЗ). Раньше страховые взносы уплачивали в полных рублях.

Какие доходы учитывать

Общая сумма доходов, которую следует учесть для расчета дополнительного взноса в ПФР, зависит от применяемой системы налогообложения. Так, у коммерсантов, применяющих ОСН, УСН и ЕСХН, учитываются доходы, полученные от предпринимательской деятельности.

Для вмененщиков базой для исчисления дополнительного взноса будет вмененный доход, для патентщиков — потенциально возможный к получению доход. Если предприниматель совмещает несколько режимов налогообложения, то доходы по разным режимам суммируются (ч. 8 ст. 14 Закона N 212-ФЗ).Примечание.

Подробно о том, какие доходы учитывают для расчета взносов, читайте в статье С. Поляткова «Рассчитываем доходы для страховых взносов» на с. 17 журнала N 4, 2014.Пример 2. Индивидуальный предприниматель С.М. Петров совмещает УСН с объектом налогообложения «доходы» и ЕНВД. По итогам 2015 г.

доходы коммерсанта по упрощенке составили 545 000 руб., вмененный доход составил 185 000 руб.Общая сумма доходов С.М. Петрова за 2015 г. составила 730 000 руб. (545 000 руб. + 185 000 руб.).Как видно, доходы коммерсанта превышают лимит в 300 000 руб. Таким образом, С.М.

Петрову необходимо перечислить в ПФР дополнительный платеж по страховым взносам. Сумма платежа составит 4300 руб. ((730 000 руб. — 300 000 руб.) x 1%).

Когда платить

Источник: http://xn—-7sbbaj7auwnffhk.xn--p1ai/article/15137

Как ип уменьшить налог на усн

Упрощённая система налогообложения в варианте «Доходы» — самый популярный налоговый режим у малого бизнеса.

Другое название этой системы – «УСН 6 процентов», потому что стандартная налоговая ставка здесь составляет всего 6% от полученных доходов.

Но и эту рассчитанную сумму налога можно дополнительно уменьшить за счёт страховых взносов, которые ИП платят за себя, а работодатели – за работников. Узнайте, как уменьшить налог на страховые взносы на примере наших расчётов.

Нормативная база

Для начала немного теории, которая позволяет плательщикам УСН 6 процентов уменьшать рассчитанный налог вплоть до нуля. Возможность учитывать суммы уплаченных страховых взносов в 2018 году для УСН предоставлена статьей 346.21 НК РФ.

Вот то самое положение из этой статьи: «Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчётный) период, на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчётном) периоде».

Налоговым периодом для ИП на УСН 6 % является календарный год, а отчётными, по итогам которых надо рассчитать и заплатить авансовые платежи, признаются периоды: первый квартал, полугодие и 9 месяцев. Сроки уплаты авансовых платежей — не позднее 25-го числа месяца, следующего за отчётным периодом (25 апреля, июля, октября соответственно).

Причём, уменьшение налога УСН на сумму страховых взносов в 2018 году для ИП без работников производится в особом порядке – уменьшать авансовый платеж они могут на все уплаченные взносы.

Если же у предпринимателя есть наёмные работники, то уменьшать налог разрешено не более, чем на 50%. Указание на это есть в той же статье 346.21 Налогового кодекса.

Мы не случайно рассматриваем уменьшение налоговых платежей за счёт уплаченных страховых взносов только для упрощённой системы в варианте «Доходы». Дело в том, что при выборе УСН Доходы минус расходы налогоплательщик вправе только учитывать уплаченные взносы в своих расходах, но не может уменьшать сами налоговые платежи.

Как уменьшить налог на УСН для ИП без работников

Сначала рассмотрим уменьшение налога УСН на сумму страховых взносов в 2018 году для ИП без работников. Покажем, как уменьшить рассчитанные налоговые платежи на конкретном примере.

Пример

Предприниматель, выбравший УСН Доходы, самостоятельно оказывает бытовые услуги населению. За 2018 год им был получен доход в 937 000 рублей. Какие налоги и взносы он должен заплатить при таких доходах?

Сумма налога для ИП на УСН 6% составит (937 000 * 6%) 56 220 рублей. Кроме того, предприниматель должен платить за себя страховые взносы. Расчёт страховых взносов в 2018 году для УСН производится так: минимальный фиксированный взнос в размере 32 385 рублей плюс дополнительный взнос (1% от суммы дохода свыше 300 000 рублей) 6 370 рублей, всего 38 775 рублей.

https://www.youtube.com/watch?v=WXSoHfE23sY

Однако упрощёнка 6 процентов для предпринимателя без работников позволяет уменьшать налог, который был начислен. В результате, ИП заплатит в бюджет вместе со взносами всего 56 220 рублей, только делать это надо правильно.

Хотя для уплаты взносов за себя установлен один срок (не позднее 31 декабря), но чтобы сразу уменьшать рассчитанные 6 процентов для ИП, взносы стоит платить частями каждый квартал. В таблице отражены суммы доходов и уплаченных взносов по отчётным периодам нарастающим итогом, как это установлено статьей 346.21 НК РФ.

| Отчётный (налоговый) период | Доход нарастающим итогом | Уплаченные взносы нарастающим итогом |

| Первый квартал | 135 000 | 8 000 |

| Полугодие | 418 000 | 16 000 |

| Девять месяцев | 614 000 | 24 000 |

| Календарный год | 937 000 | 38 775 |

*Примечание: дополнительный 1%-ный взнос можно уплатить и позже, до 1 июля 2019 года, но предприниматель перечислил всю сумму в текущем году.

Теперь, на примере этих данных, посмотрим, как происходит начисление и уменьшение авансовых платежей и налога по итогам года за счёт уплаченных взносов.

- За первый квартал: 135 000 * 6% = 8 100 минус уплаченные взносы 8 000, к оплате остаётся 100 руб.

- За полугодие рассчитанный платеж составит 418 000 * 6% = 25 080 р. Отнимаем взносы, уплаченные за полугодие, и уплаченный аванс за первый квартал: 25 080 – 16 000 – 100 = 8 980 руб. останется доплатить в бюджет.

- За девять месяцев рассчитанный налог составит 614 000 * 6% = 36 840 р. Уменьшаем на уплаченные взносы и авансы: 36 840 – 24 000 – 100 – 8 980 = 3 760 руб. Перечислить их надо успеть до 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 937 000 * 6% = 56 220 — 38 775 — 100 — 8 980 — 3 760 = 4 605 руб.

Ещё раз проверим правильность расчетов. Всего было уплачено:

- авансовые платежи по итогам отчётных периодов: (100 + 8980 + 3760) 12 840;

- оставшийся налог по итогам года 4 605;

- взносы за весь год 38 775.

Получаем, что действительно все платежи в бюджет составили сумму 56 220 рублей, а не 94 995 рублей, как могло показаться на первый взгляд.

А каким был бы расчёт, если бы авансовые платежи на УСН по итогам отчётных периодов не уменьшались, потому что предприниматель заплатил взносы за себя одной суммой в конце года – 30 декабря?

В этом случае авансовые платежи вносятся каждый отчётный период в полном размере, т.е. вместо 12 840 рублей по итогам девяти месяцев ИП перечислит 36 840 рублей. Оставшийся налог (56 220- 36 840) 19 380 уменьшается на разово уплаченную сумму взносов 38 775 рублей, в результате возникает переплата налога на 19 395 рублей.

Чтобы вернуть эту сумму, надо после сдачи годовой декларации подать в налоговую инспекцию заявление о возврате переплаты или зачёте её в счёт будущих платежей.

Получается, что если предприниматель на УСН платит за себя страховые взносы в конце года одной суммой, то он авансирует бюджет плюс привлекает внимание налоговых органов.

Как уменьшать налоговые платежи на УСН ИП с работниками

Если предприниматель нанимает работников, то авансовые платежи и сам налог можно уменьшить на сумму взносов, но не более, чем на 50%. При этом разрешено учитывать взносы, уплаченные не только за себя, но и за работников.

В общем случае ставка страховых взносов за работника составляет 30% от зарплаты и других платежей:

- на пенсионное страхование – 22%;

- на медицинское страхование – 5,1%;

- на социальное страхование – 2,9%.

Кроме того, надо уплатить взносы в ФСС, тариф которых, в зависимости от класса профессионального риска вида деятельности ИП, составляет от 0,2% до 8,5%.

Однако многие предприниматели на УСН платят за работников пониженный тариф страховых взносов в 2017 году. Конкретные виды деятельности по ОКВЭД, для которых действует эта льгота, указаны в статье 427 (5) НК РФ.

Среди них многие виды производств, образование, строительство, персональные и социальные услуги и др.Такие работодатели платят за работников только 20% на пенсионное страхование.

Пример

За 2018 год ИП с работником заработал 1 780 450 рублей. Отразим получение доходов и уплаты взносов за себя и за работника в этой таблице.

| Отчётный (налоговый) период | Доход нарастающим итогом | Уплаченные взносы нарастающим итогом |

| Первый квартал | 335 000 | 18 000 |

| Полугодие | 820 200 | 36 000 |

| Девять месяцев | 1 340 250 | 54 000 |

| Календарный год | 1 780 450 | 78 790 |

Рассчитанный налог с учётом авансовых платежей в этом примере составит 1 780 450 * 6% = 106 827 рублей, а взносов за ИП и за работника уплачено на сумму 78 790.

С учётом ограничения в 50% рассчитанный налог можно уменьшить только до (106 827/2) 53413,5 рублей, хотя уплаченные взносы больше этой суммы.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

Как видим, финансовая нагрузка ИП-работодателя на УСН выше не только за счёт взносов за работников, но и из-за ограничения налоговой льготы.

Источник:

Каким образом происходит уменьшение налога при УСН?

Уменьшение налога УСН — вопрос, интересующий предпринимателей и организации на упрощенке. Какие возможности для этого дает налоговое законодательство и какие нюансы необходимо учесть спецрежимникам на УСНО, читайте в предлагаемой ниже статье.

На какие выплаты возможно сократить налог

https://www.youtube.com/watch?v=el8rwFKdMW4

Как провести уменьшение налога УСН на сумму страховых взносов организациям и ИП с работниками

Как сократить налог по упрощенке «доходы» 6 процентов без работников

Как отражается налог к уменьшению в декларации по УСН

Возможно ли уменьшение минимального налога УСН на страховые взносы

Итоги

На какие выплаты возможно сократить налог

Для тех субъектов, кто решил применить УСНО, существуют 2 варианта выбора объекта:

- «доходы минус расходы» 15% — определение налоговой базы с учетом понесенных затрат;

- «доходы» 6% — облагаемой базой является вся выручка без учета произведенных издержек.

Непосредственно сделать уменьшение налога УСН ИП и организаций возможно только при варианте «доходы». Для этого из уже рассчитанной суммы налога вычитаются некоторые платежи, которые имели место по факту в том же отчетном периоде (п. 3.1 ст. 346 21 НК РФ). Это:

- обязательные взносы на пенсионное, медицинское и соцстрахование по материнству, уплаченные с начислений работникам по найму и ИП за себя при отсутствии наемных сотрудников;

- оплаченные за счет средств работодателя больничные пособия, за исключением несчастных случаев и производственных травм;

- торговый сбор;

- платежи по ДМС при определенных условиях (страховые организации должны иметь лицензии, сумма выплат работнику не может быть выше размера больничного пособия согласно ст. 7 закона от 29.12.2006 № 255-ФЗ).

Источник: http://novpedkolledg2.ru/bez-rubriki/kak-ip-umenshit-nalog-na-usn.html

Ип на енвд не могут уменьшить налог на сумму фиксированного платежа

Плательщики ЕНВД, с 1 января 2013 года, в соответствии со вторым пунктом 346.32 статьи Налогового кодекса, уменьшают подлежащий уплате налог на следующие суммы:

- На суммы страховых взносов с зарплаты работников;

- На суммы пособий по временной нетрудоспособности, уплаченных за первые три дня заболевания, то есть за счет средств работодателя. Не учитываются пособия, выплаченные работникам при получении производственных травм и профессиональных заболеваний;

- На суммы платежей по договорам добровольного страхования работников.

При этом указанные суммы учитываются при уменьшении налога только в том случае, если они начислены за этот же период и уплачены до истечения налогового периода. Предприниматели, имеющие наемных работников, уменьшают начисленный к уплате единый налог в пределах пятидесяти процентов.

Индивидуальные предприниматели, не имеющие наемных работников, при определении суммы налогового платежа, согласно пункту 2.1 статьи 346.32, уменьшают его на свой фиксированный взнос.

Ограничений для предпринимателей работающих самостоятельно, то есть без работников, не предусмотрено, вся сумма фиксированного взноса учитывается при уменьшении единого налога. И в этом случае в расчет принимается сумма фиксированных платежей в том случае, если предприниматель оплатил их в пределах налогового периода.

Таким образом, делают вывод специалисты главного финансового ведомства, исходя из третьего абзаца 2.1 пункта 346.32 статьи Налогового кодекса, индивидуальные предприниматели, не использующие наемный труд, с 1 января 2013 года, могут учесть всю сумму страховых взносов, уплачиваемых за себя при определении размера единого налога.

В то же время, отмечает финансовое ведомство, индивидуальные предприниматели, имеющие работников, при исчислении налога, уплачиваемого при применении ЕНВД, не учитывают суммы фиксированных взносов, уплачиваемых за себя.

Таким образом, если у индивидуального предпринимателя все виды деятельности переведены на ЕНВД, фиксированный платеж при уменьшении единого налога в расчет не принимается. При исчислении налога, ИП на ЕНВД может уменьшить его на страховые взносы по работникам, с учетом установленного пятидесятипроцентного ограничения.

Однако, в более раннем письме Минфин дал разъяснения, как ИП может учесть при уменьшении налога, суммы фиксированных взносов.

Напомним, что при совмещении ЕНВД и УСН, предприниматель может уменьшить «упрощенный» налог на всю сумму взносов, уплачиваемых за себя, без каких либо ограничений, если все работники заняты в деятельности, переведенной на уплату ЕНВД.

Центр Бухгалтерской Практики «Парус»

20 апреля 2013 г.

{module Article Suggestions}

Источник: https://paruscbp.ru/novosti-zakonodatelstva/ip-na-envd-ne-mogut-umenshit-nalog-na-summu-fiksirovannogo-platezha.html

Этапы уменьшения налога при УСН на сумму страховых взносов

Действующее законодательство предоставляет индивидуальным предпринимателям, которые осуществляют свою деятельность на упрощенной системе налогообложения, преимущество, заключающееся в возможности уменьшения начисленного налогового сбора и авансовых платежей.

https://www.youtube.com/watch?v=bSRoMAm2boU

В таком случае не имеет принципиального значения факт того, на какие именно страховые взносы планируется уменьшение. Это могут быть выплаченные за себя фиксированные суммы или отчисления на обеспечение пенсионного характера на сотрудников ИП. Стоит отметить, что наличие работников в постоянном штате никак ни влияет на возможность уменьшения налогового сбора за себя.

Упоминание в законах

В соответствии с нормами статьи 346 действующего Налогового Кодекса РФ все налогоплательщики, которые применяют упрощенную систему налогового обложения и выбравшие в качестве объекта непосредственные доходы, могут уменьшать сумму налогового сбора только в соответствии с законодательством РФ.

Уменьшению могут подлежать следующие взносы:

- обязательное страхование на пенсионные нужды;

- социальное страхование по факту временной недееспособности;

- страхование по факту чрезвычайных ситуаций на производстве и заболеваний профессионального характера.

Индивидуальные предприниматели могут уменьшить сумму налога на выплаченные в Пенсионный Фонд взносы исключительно в установленном размере.

При выборе доходов в качестве предмета налогообложения выплаты должны осуществляться по завершению каждого конкретного отчетного периода в зависимости от актуальной налоговой ставки и фактически полученной суммы доходов, которая была рассчитана в формате нарастающего итога.

Важные моменты

Границы корректировки

Уменьшение налога УСН на сумму страховых взносов может быть осуществлено компаниями и индивидуальными предпринимателями не более чем до 50%. Что касается случаев, при которых наблюдается отсутствие сотрудников, то страховой взнос уменьшается в установленном размере без ограничений.

Главные детали определения

Помимо того, что упрощенная система налогообложения предполагает возможность использования пониженной ставки для выплаты соответствующих взносов, предприниматели в данном случае могут уменьшить и сумму единого налогового сбора за счет таких платежей. Возможность предусматривается положениями статьи 26.2 Налогового Кодекса. Использование возможности уменьшения напрямую зависит от выбранного объекта налогообложения.

С учетом объекта соответствующая процедура осуществляется следующим способом:

- для доходов должен быть уменьшен размер самого налогового сбора;

- для доходов минус расходы страховые взносы будут учитываться в качестве расходов предпринимателя на УСН – в результате уменьшение станет возможным только при определении фактической налоговой базы;

- для прочих объектов контролирующие органы устанавливают порядок уменьшения в индивидуальном порядке.

При определении актуальной суммы вычета должны учитываться проценты тарифной сетки, установленные положениями действующего законодательства.

Особенности и обязательства

Для плательщиков налогов, осуществляющих свою профессиональную деятельность на УСН, все страховые взносы в 2018 году рассчитываются в общем порядке. Это говорит о том, что базой для начисления могут считаться непосредственные выплаты, осуществляемые в пользу сотрудников организации или индивидуальные предприниматели на основании статьи 7 Федерального Закона о страховых взносах №212.

Что касается ФСС или ФОМС, то могут применяться и вовсе ставки нулевого типа. Другими словами, совокупная годовая тарификация для УСН устанавливается в размере 20%. По сравнению с классической ставкой в 30% это может привести к существенной экономии. Важно помнить о том, что актуальная тарифная сетка представлена в статье 58 ФЗ №212.

Для применения тарифной ставки плательщик должен предоставить в уполномоченные контролирующие инстанции специальную документацию, уведомляющую об использовании организацией или индивидуальные предприниматели УСН. Также важно подготовить справку, подтверждающую право на применение соответствующего тарифа. Все льготные ставки могут быть применены только к упрощенцам, которые соответствуют нормам, указанным в ФЗ №212.

В случаях, если индивидуальный предприниматель использует смешанную систему налогообложения, то для уменьшения суммы выплат важно, чтобы основная часть прибыли приходилась именно на деятельность, осуществляемую по упрощенной программе. В цифровом выражении такое соотношение должно достигать размера 70% от общей суммы выручки.

Рассматриваемый закон определяет виды деятельности, в условиях которых может применяться пониженная ставка.

В соответствующий перечень может быть включено следующее:

- производство продуктов питания;

- создание мебели;

- оказание услуг по пошиву и ремонту одежды;

- некоторые типы образовательных и медицинских услуг;

- работа с древесиной.

Стоит помнить о том, что ИП и организации, осуществляющие свою постоянную деятельность на УСН, могут утратить свое право на использование пониженных тарифов.

Это может произойти в случае, если компания больше не может применять упрощенный формат налогообложения в силу несоблюдения ограничений.

Это, например, может быть связано с превышением численности штата сотрудников сверх установленного значения.

С или без работников

В октябре 2018 года Министерство Финансов издало письмо №02-11-09-57011, в котором содержатся конкретные разъяснения по факту того, что взносы в Пенсионный Фонда в размере 1% не могут уменьшить размер упрощенного налогового сбора. Однако стоит отметить, что данное письмо не соответствует положениям законодательства и было отозвано уполномоченными ведомствами.

Законодательство в таких случаях не устанавливает ограничения, но если установленная сумма налогового сбора была превышена, то бюджет возмещать соответствующую сумму не будет, а на следующий отчетный период экономия не будет перенесена.

В состав вычета могут входить следующие параметры:

- страховые взносы обязательного характера, которые были выплачены в контролирующие инстанции предпринимателем за себя;

- страховые взносы за сотрудников;

- больничные за первые три дня, которые выплачиваются за счет непосредственного работодателя;

- взносы по соглашениям о добровольном страховании.

Если у компании или предпринимателя за прошлые периоды было установлено наличие работников на постоянной основе, то из общей суммы может быть вычтено до 50% налогового сбора или платежа авансового характера. Следовательно, если общая сумма вычетов будет составлять больше половины выплаченного сбора, то налог к уплате может быть уменьшен исключительно на 50%.

Что попадает под обзор

Каждый работодатель должен на ежемесячной основе осуществлять выплаты по факту пенсионного и социального страхования своих работников в уполномоченные территориальные органы.

Именно на такие суммы может быть уменьшен налоговый сбор на УСН.

Данные взносы важно не путать с подоходным налогом в размере 13%, который после завершения отчетного месяца перечисляется на фактический счет конкретного сотрудника.

К уменьшению суммы налога могут быть приняты следующие взносы:

| На пенсионное обеспечение | До 22% от заработной платы. |

| На медицинское страхование | До 5,1%. |

| На социальное страхование по факту наличия заболевания или материнства | До 3%. |

Для получения организациями или ИП возможности для уменьшения налога все взносы страхового характера должны быть в обязательном порядке выплачены в рамках конкретного расчетного периода. В его качестве может выступать квартал при выплате авансовых сумм или год, при выплате ЕНВД.

При всем при этом авансовый платеж не может быть уменьшен более чем наполовину. Другими словами, если сумма, подлежащая выплате, получилась меньше, чем совокупный размер взносов, то половина от начисленного налога все равно должна выплачена в обязательном порядке.

Как происходит уменьшение налога УСН на сумму страховых взносов

Индивидуальные предприниматели, которые не имеют в штате наемную силу, имеют законные основания для уменьшения единого налогового сбора на сумму перечисленных за себя взносов фиксированного характера в соответствии с нормами статьи 346 Налогового Кодекса РФ. В данном случае в фиксированный платеж будут включены и те взносы, которые выплачиваются в размере 1% от суммы дохода свыше 300 000 рублей.

Уменьшение налогового сбора может быть осуществлено без каких-либо ограничений. Что касается добровольных выплат в ФСС, то они не могут участвовать в процедуре уменьшения. Что касается ИП с наемной рабочей силой, то на УСН может быть уменьшен налог до размера в 50%.

Часто задаваемые вопросы

Для более досконального понимания рассматриваемого вопроса необходимо ознакомиться с наиболее популярными вопросами, связанными с данной сферой:

| Может ли индивидуальный предприниматель с сотрудниками уменьшать налоговый сбор по УСН на собственные взносы, ведь в положениях Налогового Кодекса указано, что исключительно ИП, не осуществляющие выплаты и не переводящие вознаграждения в пользу физических лиц могут осуществлять уменьшение? | ИП, осуществляющий свою деятельность на УС могут произвести уменьшение налога на собственные взносы в формате фиксированной суммы вне зависимости от наличия работников в штате. |

| Может ли быть уменьшен налог в текущем году на взносы, которые были выплачены в рамках прошлых отчетных периодов? | Это возможно. Все взносы уменьшают сумму налога только в рамках периода их выплаты. Взносы должны быть в обязательном порядке исчислены. Идентичной позиции придерживаются ФНС РФ и Минфин. |

| Могут ли быть уменьшены авансовые платежи по налоговому сбору на фиксированные взносы? | Это допустимо. В положениях статьи 346 Налогового Кодекса указывается информация о том, что налогоплательщик может уменьшить сумму налога, исчисленного в рамках конкретного налогового периода. Но для уменьшения платежей авансового характера взносы должны быть оплачены в том же временном промежутке, в котором они начислялись. |

Источник: http://buhuchetpro.ru/umenshenie-naloga-pri-usn-na-summu-strahovyh-vznosov/