6 НДФЛ за 4 квартал года: бланк и пример заполнения, Современный предприниматель

x

Check Also

Должников устыдят словом Божьим Федеральная служба судебных приставов подписала соглашение с Русской православной церковью, и теперь священники будут проповедовать о пользе возврата долгов, пишет ]]gt; Газета.ру ]]gt; . Таким образом …

Долги за ЖКХ спишут прямо с банковской карты Столичные приставы начали активно списывать долги злостных неплательщиков за услуги ЖКХ прямо с их банковских счетов – как зарплатных, так и личных, …

Задолженность по заработной плате Выплата заработной платы работникам – первейшая обязанность работодателя. Но порой случаются и неприятные моменты, когда в силу определенных причин расчет задерживают, и у компании формируется задолженность …

Документы Страховые взносы ФСС Информационное письмо (ФОРМА № 26.2-7) Запрос информационного письма о применении УСН для контрагентов. статистическая отчетность форма мп-сп статистическая отчетность форма 1-предприниматель Страховые взносы ПФР Ежемесячная отчетность …

Документы, заменяющие кассовый чек, подтверждают расходы упрощенца Если индивидуальный предприниматель покупает товары у вмененщиков, которые вместо кассового чека выдают товарный, то этим документом предприниматель вправе подтвердить расходы, — разъясняет Минфин …

Выдача документов при увольнении по собственному желанию Выдача документов при увольнении по собственному желанию Предприятия несут ответственность за выдачу документов при увольнении сотрудников. Закон устанавливает обязательный перечень бумаг, предоставляемых увольняемым …

Документы в ИФНС должны принимать как с печатью, так и без нее ФНС России в письме от 5 августа 2015 г. № БС-4-17/[email protected] напомнила о том, что в соответствии с …

Документ, подтверждающий статус налогового резидента, будет выдавать МИ ФНС по ЦОД ФНС России приказом от 26 декабря 2017 г. № ММВ-7-17/1093 передала полномочия по выдаче документов, подтверждающих статус налогового резидента …

Договор стажировки Типовой договор о прохождении стажировки заключается при приеме на работу начинающих специалистов. Оформление трудовых взаимоотношений является обязательным, как для сотрудника, так и для работодателя. В каком порядке можно …

Трудовой договор без записи в трудовую книжку Трудовая книжка – это документ, который содержит всю информацию о трудовой деятельности гражданина: информация о должностях, которые занимал работник, переводах, увольнениях, причинах, по …

План обучения персонала: пример Виды обучения, которые проходят работники на предприятии, зависят от специализации фирмы и требований законодательства. На предприятии можно условно выделить следующие виды обучения: обучение, обязательное для всех …

Какими взносами облагается договор гражданско-правового характера Когда на работу приходит новый сотрудник, работодатель заключает с ним трудовой договор. А вот на выполнение определенных работ или услуг можно заключить договор гражданско-правовой. …

Договор аутстаффинга персонала (образец) Термины аутсорсинг и аутстаффинг часто путают, однако между ними есть различия. При аутсорсинге компания передает часть функций стороннему исполнителю, который использует для исполнения этих функций свой …

Доверенность представляется в налоговый орган до сдачи декларации по Интернету Согласно п. 2.8 методических рекомендаций по организации электронного документооборота (Приказ ФНС России от 2 ноября 2009 г. № ММ-7-6/[email protected]), выданная …

Руководитель обособленного подразделения Если фирма создает филиал, представительство или просто обособленное подразделение со стационарными рабочими местами, то предполагается, что данная структура является территориально отделенной от основного места расположения компании по …

Доверенность должна быть заверенной нотариально Представитель налогоплательщика – физического лица, в том числе индивидуального предпринимателя, должен иметь нотариально удостоверенную доверенность или доверенность, приравненную к нотариально удостоверенно, подтверждающую в установленном порядке …

Добровольные взносы в соцстрах Светлана Ярошенко, налоговый менеджер Всего через пару месяцев расчет социальных взносов коренным образом изменится. И дело не только в замене ЕСН самостоятельными страховыми взносами. Правительство изменило …

Добровольная ликвидация невозможна, если начата процедура банкротства АО Ф обратилось в арбитражный суд с заявлением о признании недействительным решения ИФНС о внесении в ЕГРЮЛ записи о начале ликвидации АО Т …

До 1 марта аудиторы должны отчитаться по форме №2-аудит Минфин России в письме от 13 февраля 2017 г. № 07-04-27/7717 напоминает, что в соответствии с приказом Росстата от 23 ноября …

Для фирм и ИП, эксплуатирующих лифты, введут уведомительный характер начала деятельности На рассмотрение в Государственную Думу поступил правительственный законопроект О внесении изменения в статью 8 Федерального закона О защите прав …

Для участия в госзакупке розничный продавец лекарств должен иметь лицензию на опт ФАС в письме от 19 сентября 2017 г. №ИА/64899/17 рассмотрела вопрос о необходимости наличия у участников закупки лекарственных …

Для сдачи 4-ФСС нужно обновить сертификат ключа проверки ЭП ФСС России на своем официальном сайте сообщил, что для сдачи отчетности по форме 4-ФСС, а также передачи в Фонд реестров сведений …

Для самозанятых могут ввести специальные патенты В Комитете Совета Федерации по бюджету и финансовым рынкам прошло обсуждение законопроекта, разрабатываемого сенаторами, которым будет определен порядок ведения деятельности самозанятыми гражданами. Об этом …

Для производителей мультипликационной продукции введут пониженные тарифы по взносам К общественному обсуждению на Федеральном портале проектов нормативных правовых актов представлен законопроект О внесении изменений в статью 427 части второй Налогового …

Источник: http://2018-g.ru/nalogi-i-vznosy/6-ndfl-za-4-kvartal-goda-blank-i-primer

Как заполнить 6-НДФЛ за 4 квартал 2016 года: образцы заполнения, примеры, сроки

Каждое нововведение государственных органов вводит бухгалтеров в растерянность. Что делать, как заполнять, когда сдавать отчётность. Новая документация была введена в 2016 году и имеет массу тонкостей и нюансов. Если иметь перед собой пример заполнения 6 НДФЛ за 4 квартал 2016, трудностей в составлении не возникнет.

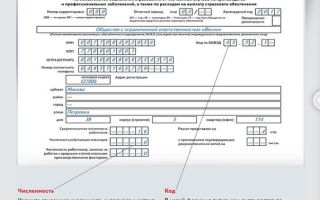

Образец заполнения 6-НДФЛ за год (2016)

Все организации и ИП, имеющие в своем штате сотрудников, обязаны с 2016 года заполнять новую форму, называемую 6-НДФЛ. В неё вносятся все данные по организации в целом. Какой штат сотрудников имеет компания, сколько было выплачено заработанной платы, сколько удержано подоходного налога.

Сама форма чем-то напоминает справку 2-НДФЛ, но имеет существенные отличия. 2-НДФЛ заполняется на одного сотрудника компании, а 6-НДФЛ отражает сведения по всем сотрудникам в целом. И сдается она ежеквартально, как декларации по налогу на прибыль или декларации по НДС.

Форма состоит из титульного листа и двух разделов. Пустой бланк 6-НДФЛ можно скачать по ссылке.

Скачать несколько образцов заполнения 6-НДФЛ за разные кварталы можно по ссылкам:

- пример 1

- пример 2

- пример 3

- пример 4

- пример 5

Титульный лист

В титульном листе отражаются сведения о работодателе. Данные указываются строго так же, как записано в документах предприятия.

Проставляются коды отчетного периода, КПП/ИНН организации, контактный телефон. Человек, который ведет отчетность, с титульным листом справится быстро. Он стандартен, поэтому несложен в заполнении и не требует усилий и дополнительных знаний.

Раздел 1

Далее переходим к разделу 1. Важно помнить, что сведения, отраженные в разделе 1, заполняются нарастающим итогом.

Раздел включает в себя суммы, которые были выплачены сотрудникам и удержаны с них в виде подоходного налога. При заполнении отчетности нужно знать простые правила заполнения 6 НДФЛ за 4 квартал.

Чтобы заполнить данные в разделе 1, бухгалтеру нужно будет собрать небольшую информацию:

- О выплаченной зарплате всем сотрудникам.

- Какие налоговые выплаты были применены.

- Сколько дней, общая сумма за три месяца.

- Когда был установлен крайний срок перечисления НДФЛ в бюджет государства.

Нюанс при заполнении 6-НДФЛ заключается в переходящих выплатах. Речь идет о заработной плате, которая была начислена в последнем отчетном месяце, а выплачивается уже в новом периоде. Например, зарплата за декабрь попадает в первый раздел годовой отчетности 6-НДФЛ.

Рассмотрим каждую из строк:

- Строка 010 — указывается сумма подоходного налога. Обычно он составляет 13% от 020 строки 1 раздела.

- Строка 020 — общая сумма доходов всех сотрудников.

- Строка 025 — начисленные дивиденды.

- Строка 030 — общая сумма налоговых вычетов.

- Строка 040 — агрегированная сумма исчисленного налога.

- Строка 045 — сумма исчисленного НДФЛ с дивидендов.

- Строка 050 — отражает сумму фиксированного авансового платежа. В этой строке отображаются данные, если организация или предприниматель воспользовались услугами найма работников и выплачивали авансы с суммы дохода организации.

- Строка 060 — указывает количество людей, которые получали доход от компании в данном периоде.

- Строка 070 — отражает данные о сумме удержанного налога.

- Строка 080 — сумма, которая была исчислена, но еще не удержана в этом периоде.

- Строка 090 — отражается сумма налога, которую работодатель вернул как налоговый агент.

2 раздел 6-НДФЛ

Для полного отражения сведений о полученной зарплате используется раздел 2. Раздел помогает увидеть, когда была выплачена зарплата сотрудникам компании: день удержания НДФЛ и суммы заработка и подоходного налога. Второй раздел указывает информацию конкретно за квартал, не накопительным итогом.

Нестандартные моменты при заполнении 6-НДФЛ

Любом бухгалтерский документ есть свои тонкости при заполнении, в том числе форма 6-НДФЛ. В деятельности любой компании случаются непредвиденные моменты. Отражать их также необходимо во всех документах. Существует ряд нестандартных ситуаций:

- Декретный отпуск. Пособие по родам и беременности не облагается налогом, поэтому это не отражаемый в форме 6-НДФЛ доход.

- Дополнительная оплата по декрету не является пособием и, соответственно, облагается налогом.

- Авансовые выплаты по договору. Предпринимателями часто практикуется данный вид найма работников. Наём работников по договору расценивается как выплата из дохода предпринимателя. Если услуги были оказаны трижды, то всё это необходимо учитывать в форме 6-НДФЛ.

Последний 4 квартал 2016 включает в себя всю годовую отчетность предприятия. Заполнение и отправка в НО предстоит только в следующем году. Крайний день сдачи отчетности приходится на 3 апреля 2017 года, поэтому у компаний есть время, чтобы все внимательно внести и изучить.

Смотрите также видео от Елены Гряниной про заполнение 6-НДФЛ в программах 1С на реальных примерах:

Сроки сдачи 6-НДФЛ за 4 квартал

Любая бухгалтерская отчетность имеет определённые сроки, прописанные в налоговом законодательстве, в том числе и 6-НДФЛ. Новая форма предоставляется в госорганы раз в квартал.

Налоговая инспекция установила срок сдачи 6-НДФЛ:

| Срок сдачи 6 НДФЛ за 4 квартал 2016: |

| не позже 3 апреля 2017 года |

Последний отчетный период является самым объёмным по предоставлению документов, он закрывает год, подсчитывает все финансовые возможности предприятия.

Штрафы по 6-НДФЛ

Штрафы, накладываемые на предприятия, бывают очень высокими. Поэтому рекомендуется вовремя подавать все отчетные документы. Какие штрафы грозят предприятию?

- Штраф за несвоевременную сдачу 6-НДФЛ – 1 000 рублей.

- Некорректные данные в отчете – 500 рублей.

- Если документ не подан в ФНС свыше 10 дней – блокируются расчетные счета предприятия или ИП.

Чтобы не возникло непредвиденных ситуаций, при заполнении обязательно нужно иметь образец заполнения 6-НДФЛ за 4 квартал. Заполнение не отличается от предыдущих квартальных отчетностей.

Единственное — в данном документе указываются суммы начислений и выплат за целый год. Каким бы сложным ни оказалось заполнение 6-НДФЛ, налоговики смогут дать разъяснения по любому вопросу.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/zapolnenie-6-ndfl-za-4-kvartal.html

6 НДФЛ за 4 квартал 2016 года: бланк и пример заполнения, Современный предприниматель

x

Check Also

За использование субсидии не по назначению можно получить срок Сегодня, 17 февраля 2015 года, Центральный районный суд Хабаровска вынес приговор по уголовному делу в отношении коммерческого директора краевого государственного унитарного сельхозпредприятия «Киинское» Павла Девяткова, сообщает пресс-служба краевой прокуратуры.

За изготовление небезопасного алкоголя хотят ввести уголовную ответственность Группа депутатов обратились с законодательной инициативой в Госдуму в целях ужесточения ответственности за производство, хранение, перевозку и сбыт алкогольной и спиртосодержащей продукции, не отвечающей требованиям безопасности жизни и здоровью.

За два месяца в Москве выдали 50 тысяч патентов иностранцам Около 50 тыс. патентов на право осуществления трудовой деятельности иностранцам выдали в многофункциональном миграционном центре в деревне Сахарово с начала года, сообщает пресс-служба ]]gt; правительства Москвы ]]gt; со ссылкой на генерального директора ММЦ Николая Федосеева.

За грубые нарушения при управлении многоквартирными домами введут штраф На рассмотрение в Государственную Думу поступил правительственный законопроект, которым вносятся поправки в КоАП в части введения административной ответственности за грубые нарушения при управлении многоквартирными домами.

За 10 месяцев в бюджет РФ поступило более 14 трлн рублей Доходы консолидированного бюджета РФ за 10 месяцев текущего года составили 14,3 трлн рублей, что на 19,1% или на 2,3 трлн рублей больше, чем в аналогичном периоде прошлого года.

Журнально-ордерная форма учета Журнально-ордерная форма бухгалтерского учета является наиболее распространенной к применению среди представителей любых форм бизнеса. Она же реализована и в большинстве компьютерных программ, позволяющих вести учет в электронном виде на предприятии.

Журнал учета рабочего времени Согласно статье 91 Трудового кодекса работодатель должен вести учет рабочего времени, отработанного работником. Учет ведут по форме, которая утверждена в учетной политике компании для целей бухгалтерского учета.

Журнал приходных и расходных кассовых ордеров Движение наличных денежных средств в компании, а именно каждый факт хозяйственной деятельности, связанный с получением или расходованием наличных денег из кассы предприятия, отражается соответствующим приходным или расходным кассовым ордером.

Журнал вводного инструктажа по гражданской обороне (образец) Журнал вводного инструктажа по гражданской обороне (образец) 2 мая 2017 г. вступило в силу постановление Правительства РФ от 19.04.2017 № 470.

Журнал выдачи СИЗ Работодатель должен обеспечить работникам безопасные условия труда. Одним из пунктов выполнения данного условия является бесплатное обеспечение работников специальной защитной одеждой и обувью.

Журнал регистрации вводного инструктажа по пожарной безопасности Журнал регистрации вводного инструктажа по пожарной безопасности Необходимость для каждого работодателя, привлекающего работников (сотрудников) к выполнению трудовых функций, заводить и надлежаще оформлять журнал регистрации вводного инструктажа по пожарной безопасности обусловлена особыми правилами.

Жилое помещение при УСН освобождается от налога на имущество, если оно учтено на балансе Минфин России в письме от 6 февраля 2017 г. №03-05-05-01/6118 рассмотрел вопрос об уплате организацией, применяющей УСН, налога на имущество организаций в отношении жилого помещения.

Еще один фискальный накопитель включен в реестр Еще одна модель фискального накопителя производителя ООО «РИК» включена в реестр фискальных накопителей, сообщается на сайте ФНС.

Еще один банк остался без лицензии Центробанк отозвал лицензию на осуществления банковских операций у банка «АББ» с 21 июля 2016 года, сообщает пресс-служба ЦБР.

ЕСХН сможет применять больше компаний Госдума в третьем окончательном чтении приняла законопроект, которым расширена сфера применения спецрежима в виде единого сельскохозяйственного налога (ЕСХН).

Теперь применять ЕСХН смогут организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию, осуществляющие ее первичную и последующую переработку (в том числе на арендованных площадях), а также сельхозпроизводители, имеющие избыточные мощности и оказывающие услуги по обработке почвы, по уходу за посевами, заготовке кормов и уборке зерновых культур.

Книга доходов и расходов при ЕСХН Применение сельскохозяйственного спецрежима и уплата ЕСХН, предполагает отражение в налоговой базе строго определенных доходов и расходов.

ЕСХН можно применять, даже подав заявление и опозданием Даже если налогоплательщик опоздал подать заявление о применении ЕСХН, это еще не значит, что он не имеет права его применять.

Естественная убыль товаров Что такое естественная убыль и как рассчитывается показатель – интересует бухгалтеров как производственных предприятий, так и торговых.

Если эвакуатор не начал движения, машину должны вернуть Владимир Путин подписал Федеральный закон от 8 июня 2015 г. №143-ФЗ, которым вводятся новые нормы в Кодекс об административных правонарушениях и дополнения в закон о безопасности дорожного движения.

Если физлицо расплачивается картой, счета-фактуры достаточно одного Если продавец реализует товар физическому лицу, который осуществляет оплату банковской картой, то счет-фактуру можно выписать в одном экземпляре, для учета данных товаров продавцом по итогам налогового периода, указано в письме Минфина России от 17 ноября 2016 г. № 03-07-09/67585.

Если проверка проведена с нарушениями, решение о штрафе может быть отменено В прокуратуру республики Мордовия обратился предприниматель с просьбой провести проверку по факту нарушения его прав Государственной инспекцией труда в республике Мордовия, сообщает пресс-служба республиканской прокуратуры.

Источник: http://pedy.ru/nalogi-i-vznosy/6-ndfl-za-4-kvartal-2016-goda-blank-i-primer-zapolneniya-sovremennyj-predprinimatel

Форма 6-НДФЛ

6-НДФЛ – новая форма отчётности для работодателей, включающая в себя обобщённые сведения: по всем физическим лицам, получившим доходы от налогового агента; о всех начисленных и выплаченных суммах доходов; о предоставленных налоговых вычетах; об исчисленном и удержанном НДФЛ.

Кто должен сдавать

ИП и организации, являющиеся налоговыми агентами, то есть те, кто выплачивает доходы работникам и иным физическим лицам. Если говорить проще, то форму 6-НДФЛ сдают те, кто также заполняет и сдаёт 2-НДФЛ.

Разница между этими двумя бланками в том, что 2-НДФЛ оформляется по каждому сотруднику, а 6-НДФЛ составляется сразу по всем работникам раз в квартал.

Сроки сдачи в 2018 году

За 1 квартал — не позднее 3 мая 2018 года

За полугодие – не позднее 31 июля 2018 года

За 9 месяцев – не позднее 31 октября 2018 года

За год – форма 6-НДФЛ сдаётся вместе со всеми справками 2-НДФЛ не позднее 2 апреля 2019 года

Нужно ли предоставлять нулевой расчёт

Нет, не надо. Такое основание даёт Письмо ФНС РФ от 23.03.2016 N БС-4-11/4958. ИП и организации обязаны сдавать 6-НДФЛ только в случае, если они признаются налоговыми агентами. А таковыми они признаются, если выплачивали доход работникам (в соответствии со ст. 226 НК РФ). То есть могут быть 3 ситуации, когда нулевой Расчёт не нужно сдавать:

1) Работников вообще нет в штате;

2) Работники числятся в штате, но выплаты в отчётном периоде им не производились.

3) Отсутствует деятельность.

Эта позиция подтверждается словами сотрудника налоговой службы, которому задали подобный вопрос на форуме (кликните для увеличения картинки):

Нужно ли сдавать пояснительную записку в ФНС (скачать образец) — почему не сдаётся 6-НДФЛ? НЕТ, необязательно. Но для подстраховки никто не запрещает сделать это (в произвольной форме), например так:

Образец пояснительной записки при отсутствии выплат

Инструкция по заполнению формы

Нажимайте на каждое интересующее поле инструкции, чтоб появилась подробная информация.

Общие требования

1) Форма 6-НДФЛ заполняется на основании содержащихся в регистрах налогового учета данных о (об):

— Доходах, которые были начислены и выплачены физическим лицам налоговым агентом

— Налоговых вычетах, предоставленных физлицам

— Исчисленном и удержанном НДФЛ

2) Если показатели соответствующих разделов не помещаются на одной странице, то заполняется необходимое количество страниц. При заполнении формы 6-НДФЛ запрещается:

— Исправление ошибок с помощью корректирующих средств

— Двусторонняя печать бланка на бумажном носителе

— Скрепление листов бланка, приводящее к порче бумажного носителя

3) Для десятичной дроби предназначены два поля, разделённые знаком «точка». Первое поле (15 клеток) — для целой части десятичной дроби, второе поле (2 клетки) – для дробной части. Если при заполнении остаются пустые клетки – то ставим в них прочерк. Например, нужно записать дробь 243550,31. В бланке это будет выглядеть так: «243550——— . 31»

4) Страницы формы 6-НДФЛ имеют сквозную нумерацию, начиная с Титульного листа. В поле «Стр.» пишется, например, 001, 002, 003 и т.д.

5) При заполнении бланка рекомендовано использовать чернила черного, фиолетового или синего цвета. Но всё же предпочтительнее — чёрная ручка.

6) Текстовые и числовые поля формы заполняются слева направо, начиная с крайней левой ячейки, либо с левого края поля, отведенного для записи значения показателя.

7) Если при заполнении поля остаются пустые клетки в правой части – то ставим в них прочерк. В пустых незаполненных полях также рекомендуется ставить прочерк. Например, поле «ИНН» имеет 12 клеток. У организации ИНН состоит из 10 цифр. Значит, в бланке заполнение этого поля будет выглядеть так: «1234567890—».

8) Форма 6-НДФЛ заполняется по каждому ОКТМО отдельно.

• Организации, признаваемые налоговыми агентами, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

• Индивидуальные предприниматели, нотариусы, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

• ИП (налоговые агенты), которые состоят на учете по месту осуществления деятельности на ЕНВД для отдельных видов деятельности и (или) патенте, указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

9) На каждой странице формы 6-НДФЛ в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» ставится дата подписания и личная подпись:

— Руководителя организации, если он лично подтверждает достоверность и полноту сведений

— Индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, — если такие лица лично удостоверяют форму

— Представителя налогового агента, если он лично визирует достоверность сведений

10) В форме Расчета обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль («0»).

11) При заполнении бланка с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных клеток. Расположение и размеры значений реквизитов не должны изменяться.

Для печати знаков использовать шрифт Courier New высотой 16 — 18 пунктов.

Титульный лист

1) Укажите ИНН и КПП.

КПП — заполняют только организации. ИП ставят прочерки в этом поле.

2) Поле «Номер корректировки».

Укажите «000» — при представлении первичной формы 6-НДФЛ

Если сдаётся уточнённый бланк Расчёта, то укажите номер корректировки, который показывает, какая по счёту форма вами сдаётся («001», «002» и т.п.)

3) Поле «Период представления». Выбираем нужный код из таблицы:

4) Поле «Налоговый период (год)». Укажите год, в котором заполняется форма 6-НДФЛ.

5) Поле «Представляется в налоговый орган».

Укажите код налоговой инспекции, в которую представляется Расчёт. Узнать его можно на сайте ФНС России, в онлайн сервисе «Узнать код налоговой», а далее делайте всё по инструкции. Там будет вся информация, включая и платёжные реквизиты налоговой.

6) Поле «По месту нахождения (учета) (код)». Выбираем нужный код из таблицы:

7) Поле «Налоговый агент».

Указывается сокращенное наименование (в случае отсутствия — полное наименование) организации согласно ее учредительным документам.

Физическое лицо, признаваемое налоговым агентом, указывает ФИО полностью, без сокращений (отчество указывается при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис: например, Сергеев-Демчев Пётр Александрович.

8) Строка «Код по ОКТМО».

Укажите код ОКТМО (Общероссийский классификатор территорий муниципальных образований).

Его можно узнать на сайте ФНС России вот здесь «Узнай свой ОКТМО», либо в своей налоговой

9) Укажите контактный номер телефона.

Формат телефона особо не имеет значения, но если придерживаться стандарта:

Мобильный +7 (922) 1700102

Стационарный 8 (495) 1234567

10) Укажите количество страниц, на которых составлена форма 6-НДФЛ (стандартно «002»), а также количество листов подтверждающих документов или их копий, которые подтверждают полномочия представителя.

11) Раздел « Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю». Укажите:

1 – если подтверждает сам лично налоговый агент

2 – если подтверждает представитель налогового агента. Также при этом указывается ФИО лица, наименование организации – представителя налогового агента.

12) Далее ставим подпись и дату подписания формы 6-НДФЛ.

13) Поле « Наименование документа, подтверждающего полномочия представителя».

Указывается вид документа, подтверждающего полномочия представителя ИП или организации.

Раздел 1. Обобщённые показатели

ВНИМАНИЕ: Раздел 1 заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год, при этом данные по 2 Разделу — только за последние 3 месяца отчётного квартала.

В этом разделе указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если налоговый агент выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, Раздел 1, за исключением строк 060 — 090, заполняется для каждой из ставок налога.

В случае если показатели соответствующих строк Раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Итоговые показатели по всем ставкам по строкам 060 — 090 заполняются на первой странице.

Строка 010 — соответствующая ставка налога, по которой исчислены суммы налога;

Строка 020 — общая по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода;

Строка 025 – общая по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода;

Строка 030 — общая по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала налогового периода;

Строка 040 — общая по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала налогового периода;

Строка 045 — общая по всем физическим лицам сумма исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода;

Строка 050 — общая по всем физическим лицам сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода. Заполняется в случае, если у вас работает иностранец, по письменной просьбе которого вы НДФЛ, исчисленный с его дохода, уменьшали на авансовые платежи по патенту;

Строка 060 — общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется.

Строка 070 — общая сумма удержанного налога нарастающим итогом с начала налогового периода;

Строка 080 — общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода;

Строка 090 — общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, нарастающим итогом с начала налогового периода.

Раздел 2. Даты и суммы фактически полученных доходов и удержанного НДФЛ

В этом разделе указываются даты фактического получения физическими лицами дохода и удержания НДФЛ, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

ВНИМАНИЕ: данные по 2 Разделу указываются только за последние 3 месяца отчётного квартала в то время, как данные по Разделу 1 заполняются нарастающим итогом с начала года.

Строка 100 — дата фактического получения доходов, отраженных по строке 130;

Строка 110 — дата удержания НДФЛ с суммы фактически полученных доходов, отраженных по стр. 130;

Строка 120 — дата, не позднее которой должна быть перечислена сумма налога;

Строка 130 — обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

Строка 140 — обобщенная сумма удержанного налога в указанную в строке 110 дату.

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 — 140 заполняются по каждому сроку перечисления налога отдельно.

Образец заполнения 6-НДФЛ за 3 квартал 2016 (9 месяцев)

— Титульный лист —

— Раздел 1 и Раздел 2 —

Рассмотрим 2 основных варианта заполнения 6-НДФЛ: Если у вас зарплата выдаётся в том месяце, когда её начислили. И в случае, когда зарплата выдаётся в следующем месяце.

1 вариант – зарплата выдаётся в том месяце, когда её начисляют

ООО «Фантик» выдаёт зарплату 2 раза в месяц – аванс 14 числа и окончательный расчёт — последний рабочий день месяца.

За январь—сентябрь ООО «Фантик» начислило своим сотрудникам зарплату — 1 120 000 рублей (строка 020). Одному из работников предоставляется налоговый вычет на ребёнка в размере 3 000 руб. за каждый месяц, т. е. 27 000 руб. (строка 030) за 9 месяцев, на который уменьшается налогооблагаемый доход.

Сумма исчисленного НДФЛ (строка 040) – 142 090 руб. = (1 120 000 руб. – 27 000 руб.) * 13%.

Сумма удержанного НДФЛ (строка 070) – 142 090 руб. Раз мы выдаём зарплату в том же месяце, когда её начисляем, то значения строк 040 и 070 – должны совпадать. НО при определённых обстоятельствах суммы указанных строк могут различаться, т.е. когда доход выплачен, а НДФЛ удержать не получилось.

Например, вы работнику сделали подарок стоимостью свыше 4 000 руб., при этом в дальнейшем данному сотруднику доходы в денежной форме не выплачивались.

Стоимость подарка, скажем, 5 200 руб. НДФЛ с облагаемой стоимости подарка = (5 200 руб. – 4 000 руб.) * 13% = 156 руб. Эту сумму надо записать по строке 080. А показатель по строке 070 будет меньше на 156 руб. по сравнению со строкой 040.

В компании работает 4 сотрудника (строка 060).

ИЮЛЬ:выплаченная зарплата — 130 000 руб. Удержанный НДФЛ — 16 510 руб. = (130 000 руб. — 3 000 руб.) * 13%. Дата фактического получения дохода — 31 июля 2018 года, дата удержания НДФЛ — 29 июля 2018 года, перечислен НДФЛ — 01 августа 2018 года.

АВГУСТ: выплаченная зарплата — 130 000 руб. Удержанный НДФЛ — 16 510 руб. Дата фактического получения дохода — 31 августа 2018 года, дата удержания НДФЛ — 31 августа 2018 года, перечислен НДФЛ — 01 сентября 2018 года.

СЕНТЯБРЬ: выплаченная зарплата — 130 000 руб. Удержанный НДФЛ — 16 510 руб. Дата фактического получения дохода — 30 сентября 2018 года, дата удержания НДФЛ — 30 сентября 2018 года, перечислен НДФЛ — 03 октября 2018 года (1 и 2 число — выходные).

2 вариант – зарплата выдаётся в следующем месяце

За январь—сентябрь ООО «Фантик» начислило своим сотрудникам зарплату — 1 435 000 рублей (строка 020). Одному из работников предоставляется налоговый вычет на ребёнка в размере 3 000 руб. за каждый месяц, т. е. 27 000 руб. (строка 030) за 9 месяцев, на который уменьшается налогооблагаемый доход.

Сумма исчисленного НДФЛ (строка 040) – 183 040 руб. = (1 435 000 руб. – 27 000 руб.) * 13%. В эту сумму также входит НДФЛ, рассчитанный с зарплаты за сентябрь – 15 600 руб. (з/п 120 000 руб. * 13%).

Сумма удержанного НДФЛ (строка 070) – 167 440 руб. = (183 040 руб. – 15 600 руб.). Откуда взялась эта сумма? У нас Расчёт за 9 месяцев, но отразить удержанный НДФЛ можем только в пределах зарплат с января по август. НДФЛ с сентябрьской зарплаты был удержан только в октябре, поэтому он сюда не включается и будет отражён в Расчёте за целый год.

В компании работает 4 сотрудника (строка 060). День выплаты зарплаты — «03» число каждого месяца.

З/П за ИЮНЬ, выплаченная в ИЮЛЕ: 120 000 руб. Удержанный НДФЛ — 15 210 руб. = (120 000 руб. — 3 000 руб.) * 13%. Дата фактического получения дохода — 30 июня 2018 года, дата удержания НДФЛ — 04 июля 2018 года (т.к. 3 число выпало на выходной), перечислен НДФЛ — 05 июля 2018 года.

ИЮЛЬ: выплаченная зарплата — 120 000 руб. Удержанный НДФЛ — 15 210 руб. Дата фактического получения дохода — 31 июля 2018 года, дата удержания НДФЛ — 03 августа 2018 года, перечислен НДФЛ — 04 августа 2018 года.

АВГУСТ: выплаченная зарплата — 120 000 руб. Удержанный НДФЛ — 15 210 руб. Дата фактического получения дохода — 31 августа 2018 года, дата удержания НДФЛ — 05 сентября 2018 года (т.к. 3 и 4 числа – выходные дни), перечислен НДФЛ — 06 сентября 2018 года.

СЕНТЯБРЬ:

Источник: https://ip-spravka.ru/otchyotnost-za-rabotnikov/forma-6-ndfl

Пример заполнения 6-НДФЛ за 4 квартал

Многих бухгалтеров интересует вопрос о том, как правильно заполнять введенную с 2016 года форму 6-НДФЛ, отражающую расчет сумм НДФЛ, которые были исчислены и удержаны налоговым агентом.

Далее мы подробно рассмотрим общий принцип заполнения данной формы, особенности заполнения каждого раздела, сроки подачи данной отчетности и проанализируем образец заполнения 6-НДФЛ за 4 квартал на примере конкретной организации.

Правила заполнения 6 НДФЛ за 4 квартал

Составлять расчет 6-НДФЛ согласно правилам, необходимо нарастающим итогом за каждый квартал. Сама форма включает три листа:

- Титульный лист;

- Раздел 1 с обобщенными показателями;

- Раздел 2 со сведениями о датах и суммах фактически полученных доходов и удержанном налоге на доходы физических лиц.

Общие требования

Максимально полная инструкция по заполнению рассматриваемой формы содержится в приказе ФНС России № ММВ-7-11/450 от 14.10.2015 г. Рассмотрим общие требования:

- Каждая страница отчета должна быть распечатала на отдельном листе;

- Начинать заполнение числовых и текстовых полей необходимо с крайней левой ячейки, следуя слева направо;

- Если ячейка остается незаполненной, необходимо поставить прочерк, для ячеек с суммовыми показателями в крайней левой ячейке указывается ноль;

- Можно не ставить прочерки, если расчет готовится на компьютере, и в дальнейшем будет распечатываться;

- Используемый шрифт Courier New, 16-18 пунктов;

- Отчет на бумажном носителе допустим тогда, если число работников компании не превышает 25 человек, в остальных случаях электронный формат xml является обязательным.

Заполнение Раздела 1

При оформлении первой страницы у бухгалтеров вопросов не возникает, поэтому рассмотрим правила заполнения Раздела 1.

Получите 267 видеоуроков по 1С бесплатно:

- Отдельно по каждой налоговой ставке заполняются строчки 010-050, если налоговые ставки, применяемые в течение года, были разными;

- Суммарному заполнению с начала года подлежат строки 010-090;

- В строке 010 следует указать применяемую ставку налога в процентах в отчетном периоде;

- При заполнении строк 020-050 указывается каждая конкретная ставка, указанная в строчке 010;

- В строчке 020 следует указать сумму начисленного с начала отчетного периода дохода;

- По строчке 025 стоит дополнительно указать сумму начисляемых в налоговом периоде дивидендов;

- При заполнении строки 030 укажите сумму налоговых вычетов, уменьшающую доход, который подлежит налогообложению. Здесь необходимо отразить полный перечень вычетов, указанный в приказе ФНС России № ММВ-7-11/387 от 10.09.2015;

- В строке 040 требуется указать сумму исчисленного НДФЛ;

- При заполнении строки 045 укажите сумму НДФЛ с дивидендов, которые были указаны по строке 025.

- В строчке 050 отражается сумма, на которую уменьшается исчисленный НДФЛ, если у ИП или организации в штате работает иностранец, уплачивающий НДФЛ самостоятельно;

- Строка 060 содержит количество сотрудников, которые за отчетный период получили от налогового агента доход;

- Строка 070 содержит сумму НДФЛ, удержанную налоговым агентом;

- При заполнении строки 0880 указывается сумма НДФЛ, которая не была удержана из доходов физического лица налоговым агентом;

- Строка 090 содержит сведения о сумме НДФЛ, которую налоговый агент возвратил согласно ст. 231 НК РФ;

- Заполнение строк 060-090 происходит суммарно по всем налоговым ставкам.

Заполнение Раздела 2

В Разделе 2 налоговым агентом должны быть отражены следующие сведения:

- Суммы удержанного НДФЛ и фактически полученного дохода;

- Сроки перечисления и даты удержания НДФЛ;

- Даты, когда физлица фактически получили доход.

В этом разделе приводят обобщенные данные.

Рассмотрим наиболее интересуемые бухгалтеров строки более подробно:

- Строчка 100 содержит сведения о дате фактического получения физ.лицом дохода, который был указан по строке 130. В ст. 223 НК РФ указано все, что попадает под категорию фактического получения дохода;

- Строчка 110 содержит сведения о дате удержания налоговым агентом ИНФЛ из доходов физ.лица, указанных в строке 130;

- Строчка 120 содержит крайнюю дату перечисления НДФЛ в бюджет. Это должен быть рабочий день, следующий после дня выплаты дохода;

- Строчка 130 должна содержать сведения об общей сумме дохода, основанной на данных по строке 100;

- Строчка 140 содержит обобщенную сумму удержанного налога основанного на сведениях в строке 110.

Срок сдачи 6 НДФЛ за 4 квартал

Источник: https://BuhSpravka46.ru/nalogi/prochie-nalogi/primer-zapolneniya-6-ndfl-za-4-kvartal.html

6-НДФЛ за 4 квартал 2017 год: инструкция по заполнению с примерами

Существует ли универсальная инструкция по заполнению 6-НДФЛ за 4 квартал 2017 года с примерами? Нет, такой инструкции, к сожалению, нет. Поэтому у бухгалтеров возникают самые различные вопросы, требующие расшифровки.

Какие данные должны попасть в расчет по итогам 4 квартала 2017 года? Действительно ли, требуется сдавать расчет 6-НДФЛ за 4 квартал 2017 года по новой форме? Каким документом утвержден новый бланк и где его скачать? Как отразить в расчете зарплату за декабрь, выплаченную в декабре? Как показать зарплату за декабрь 2017 года, выплаченную в январе 2018 года? Как юридическим лицам отразить годовую или квартальную премию? Что делать с отпуском декабря, оплаченным в декабре? Следует ли включать в 6-НДФЛ за 4-квартал 2017 года данные по сентябрьской зарплате, выплаченной в октябре? Давайте посмотрим на конкретные примеры.

Срок сдачи 6-НДФЛ за 4 квартал 2017 года

Расчет по форме 6-НДФЛ сдают в ИФНС по итогам каждого квартала. Срок сдачи – не позднее последнего дня месяца, следующего за кварталом. Однако срок сдачи годовой отчетности по НДФЛ другой. Годовой расчет 6-НДФЛ по итогам 2017 года, по общему правилу, нужно сдавать не позднее 1 апреля года, следующего за отчетным (абз. 3 п. 2 ст. 230 Налогового кодекса РФ).

Если же крайний срок подачи расчета 6-НДФЛ приходится на выходной или нерабочий праздничный день, то отчетность можно сдать в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). 1 апреля 2018 года – это воскресенье. Поэтому годовой расчет 6-НДФЛ за 4 квартал 2017 года нужно направить в ИФНС не позднее 2 апреля 2018 года (это рабочий понедельник).

Кто должен сдать 6-НДФЛ за 4 квартал 2017 года

Сдать годовой расчет по форме 6-НДФЛ за 4 квартал 2017 года должны все налоговые агенты (п. 2 ст. 230 НК РФ). Они считаются, как правило, работодатели (организации и индивидуальные предприниматели), выплачивающие доходы по трудовым договорам. Также налоговыми агентами могут считаться заказчики, выплачивающие вознаграждения исполнителям по гражданско-правовым договорам.

Какие суммы отражают в 6-НДФЛ за 4 квартал 2017 года

В годовой расчет по форме 6-НДФЛ за 2017 гол следует внести все доходы, по отношению к которым организация или ИП признается налоговым агентом. Такими доходами является, например, заработная плата, все виды премий, выплаты по гражданско-правовым договорам, пособия, отпускные, дивиденды.

Однако необлагаемые доходы по статье 217 Налогового кодекса РФ в расчете показывать не нужно. При этом учтите особенность по доходам, которые не облагаются НДФЛ в пределах установленных нормативов (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

Новая форма 6-НДФЛ в 2018 году: утверждена или нет?

Утверждена ли новая форма расчета 6-НДФЛ с 2018 года? Какой бланк скачивать для заполнения «бумажного» годового расчета 6-НДФЛ за 4 квартал 2017 года? Утвержден ли новый формат, необходимый для сдачи расчета в электронном виде? Подобного рода вопросы всегда возникают перед сдачей очередной налоговой отчетности.

По состоянию на момент подготовки данной статьи (25 января 2018 года) новая форма расчета 6-НДФЛ для заполнения и сдачи в ИФНС за 4 квартал 2017 год утверждена не была.

Поэтому годовой отчет 6-НДФЛ готовьте по форме, утвержденной Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Изменения в этот бланк не вносились. Его вы применяли весь 2017 год.

Бланк расчета 6-НДФЛ за 4 квартал 2017 года включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Далее поясним особенности заполнения каждого из разделов 6-НДФЛ за 2017 год и ответим на самые неоднозначные вопросы об отражении в отчетности переходящей зарплаты за сентябрь и декабрь 2017 года.

Уже же точно известно, что в 2018 году бланк расчёта по форме 6-НДФЛ налоговики не существенно, но обновят. А вместе с ним – электронный формат, правила заполнения и сдачи в налоговую. С проектом изменений можно ознакомиться здесь:

http://regulation.gov.ru/projects/List/AdvancedSearch#npa=75142

ФНС обновила штрих-коды, ввела поля для правопреемников, которые сдают 6-НДФЛ (в т. ч. уточняющую) за реорганизованную фирму. Поэтому в верхней части титульного листа им нужно приводить ИНН и КПП организации-правопреемника. Последняя также должна фигурировать в основном поле – «Налоговый агент».

Пока эти изменения проходят регистрацию в Минюсте России и не вступили в силу, можно заполнить и сдавать 6-НДФЛ по прежней форме, утвержденной приказом Налоговой службы России от 14 октября 2015 года № ММВ-7-11/450.

Титульный лист

При составлении 6-НДФЛ за 4 квартал 2017 года в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное).

Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки».

Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» года отметьте «000», если годовой расчет за 2017 год подается впервые. Если же сдается уточненный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 34 – это означает, что вы сдаете именно годовой 6-НДФЛ за 2017 год. В графе «Налоговый период (год)» отметьте год, за который сдается годовой расчет, а именно – 2017.

Укажите код подразделения ИФНС, в которую направляется отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

В строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» укажите:

- 1 – если расчет 6-НДФЛ подписывает сам налоговый агент или его законный представитель (например, индивидуальный предприниматель или руководитель организации). Также нужно указать фамилию, имя, отчество налогового агента (его законного представителя);

- 2 – если расчет 6-НДФЛ подписывает представитель по доверенности. В этом случае нужно указать фамилию, имя, отчество лица либо наименование организации-представителя.

Раздел 1 расчета 6-НДФЛ за 4 квартал 2017 года

В разделе 1 6-НДФЛ за 4 квартал 2017 года «Обобщенные показатели» показывайте общую за весь год 2017 год сумму начисленных доходов, налоговых вычетов и общую сумму начисленного и удержанного налога.

В раздел 1 расчета включают доходы, вычеты и НДФЛ по ним общими суммами: за I квартал, полугодие, 9 месяцев, год нарастающим итогом с начала 2017 года (п. 2 ст. 230 НК РФ). Поэтому в разделе 1 6-НДФЛ за 4 квартал 2017 года должны найти отражение сводные показатели с 1 января по 31 декабря 2017 года включительно. Сведения для заполнения берите из регистров налогового учета по НДФЛ.

Далее поясним, какие строки обобщенных значений находятся в разделе 1:

| Строка | Что отражать |

| 010 | Ставку НДФЛ (для каждой ставки заполняйте свой раздел 1). |

| 020 | Сумму начисленного дохода. |

| 025 | Доходы в виде дивидендов с января по декабрь 2017 года включительно. |

| 030 | Сумму налоговых вычетов. |

| 040 | Сумму исчисленного НДФЛ с начала 2017 года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников. |

| 045 | Сумму исчисленного НДФЛ с дивидендов нарастающим итогом за весь 2017 год: с 1 января по 31 декабря 2017 года. |

| 050 | Сумму фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. Однако эта сумма не должна превышать общую величину исчисленного НДФЛ (письмо ФНС России от 10.03.2016 № БС-4-11/3852). |

| 060 | Общее количество физических лиц, получивших доход, в течение отчетного (налогового) периода. |

| 070 | Сумму удержанного НДФЛ. |

| 080 | Сумму НДФЛ, не удержанного налоговым агентом. Имеются в виду суммы, которые компания или ИП должны были удержать до конца 4 квартала 2017 год, но по каким-либо причинам не сделали этого. |

| 090 | Сумму возвращенного НДФЛ (по статье 231 НК РФ). |

Раздел 2 расчета 6-НДФЛ за 4 квартал 2017 года

В разделе 2 годового отчета 6-НДФЛ указывают:

- даты получения и удержания НДФЛ;

- крайний срок, установленный Налоговым кодексом РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

В разделе 2 6-НДФЛ за 4 квартал 2017 год следует отражать сведения только за последние три месяца (октябрь, ноябрь и декабрь 2017 года). При этом отразить нужно только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. Поэтому в разделе 2 особое внимание нужно уделять датам выплат и удержания налога.

Поясним заполнение основных строк в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных пособий и отпускных выплат срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100. |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Пример заполнения 6-НДФЛ за 4 квартал 2017 года

Теперь приведем пример заполнения расчета 6-НДФЛ за 2017 год. Он составлен на основании официальной инструкции по заполнению расчета.

Предположим, что в компании 12 сотрудников. За 2017 год начислены зарплата, премии, отпускные и пособия по временной нетрудоспособности в общей сумме 3 584 692,69 руб., предоставлены вычеты – 43 200 руб. НДФЛ со всех выплат – 460 394 руб. Весь НДФЛ удержан и уплачен в бюджет, кроме НДФЛ с зарплаты за декабрь – 37 050 руб.

В январе 2017 года удержан НДФЛ 36 400 руб. с зарплаты за декабрь 2016 года – 283 600 руб., вычет – 3 600 руб. Всего за 2017 год удержан НДФЛ – 459 744 руб. (460 394 руб. – 37 050 руб. + 36 400 руб.).

В 4 квартале 2017 года выплачены:

- зарплата за вторую половину сентября 295 000 руб. – 10 октября. Из нее удержан НДФЛ со всей зарплаты за сентябрь – 69 914 руб. (вся зарплата за сентябрь – 545 000 руб.), вычет – 7 200 руб.;

- зарплата за октябрь 530 000 руб. – 25 октября и 10 ноября, НДФЛ с нее – 67 964 руб., вычет – 7 200 руб.;

- премия за октябрь 258 000 руб. – 10 ноября, НДФЛ с нее – 33 540 руб.;

- пособие нетрудоспособности в связи с болезнью 5 891,54 руб. – 23 ноября, НДФЛ с него – 766 руб. Больничный выдан с 14 по 20 ноября;

- отпускные 33 927,71 руб. – 24 ноября, НДФЛ с них – 4 411 руб. Отпуск – с 28 ноября по 22 декабря;

- зарплата за ноябрь 530 000 руб. – 24 ноября и 8 декабря, НДФЛ с нее – 67 964 руб., вычет – 7 200 руб.;

- аванс за декабрь 250 000 руб. – 25 декабря.

Обратите внимание: премия и зарплата за октябрь включены в один блок строк 100 – 140, т.к. у них совпадают все три даты в строках 100 – 120. Их общая сумма – 788 000 руб., удержанный с нее налог – 101 504 руб. Образец заполнения 6-НДФЛ за 2017 года в таких условиях может выглядеть так:

Далее более подробно разберем некоторые особенности заполнения и переходящих выплат в составе 6-НДФЛ за 4 квартал 2017 года.

Зарплата за декабрь 2017 года выплачена в декабре: как отразить

Самые спорные вопросы в отношении заполнения 6-НДФЛ – это выплаты переходных периодов. С ними сталкиваются, когда зарплата или премия начислены в одном отчетном периоде, а выплачены в другом. Подобная неоднозначная ситуация сложилась с зарплатой за декабрь 2017 год.

Дело в том, что одни работодатели зарплату за декабрь выдали до Нового года (в декабре). Другие организации и ИП выплатили зарплату и годовую премию в январе 2018 года.

Как показать декабрьские начисления в отчете, чтобы налоговики приняли 6-НДФЛ с первого раза? Давайте разбираться на конкретных примерах заполнения 6-НДФД за 4 квартал 2017 год.а

Как рекомендует действовать ФНС

Всю зарплату за декабрь 2017 года выплатили работникам в декабре 2017 году? Тогда расчет по форме 6-НДФЛ за 2017 год заполните так:

- сумму начисленной зарплаты за декабрь 2017 года – стока 020;

- сумму исчисленного с зарплаты НДФЛ – строка 040;

- сумму удержанного НДФЛ (строка 070). Дата удержания НДФЛ – это 31 декабря 2017 года.

В разделе 2 расчета 6-НДФЛ за 4 квартал 2017 года данные о зарплате за декабрь не фиксируйте. Их нужно показать в расчете за I квартал 2018 года, поскольку в разделе 2 следует опираться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный налог отразите в том отчетном периоде, на который приходится предельный срок для уплаты НДФЛ.

Для зарплаты за декабрь 2017 года, которую выплатили до новогодних праздников, срок уплаты НДФЛ – первый рабочий день после 31 декабря 2017 года, то есть 9 января 2018 года. Объясним почему. Зарплату вы начислите только 31 декабря 2017 года.

Деньги, которые выплатили за декабрь до 31 декабря – это аванс. Зачет начисленной зарплаты в счет аванса можно произвести только 31 декабря 2017 года. Этот день и будет датой фактического получения дохода сотрудниками.

А НДФЛ с зарплаты платят не позже дня, следующего за датой получения дохода.

В разделе 2 расчета 6-НДФЛ за I квартал 2018 год укажите по строкам:

- 100 «Дата фактического получения дохода» – 31.12.2017;

- 110 «Дата удержания налога» – 31.12 2017;

Источник: https://blogkadrovika.ru/6-ndfl-za-4-kv-2017-instrukciya-s-primerami/