Отложенные налоговые активы это пример

Счет 09 бухгалтерского учета — это активный счет «Отложенные налоговые активы», служит для отражения отложенных налоговых активов (ОНА). С помощью практических примеров и проводок рассмотрим как используется 09 счет в бухгалтерском учете, также изучим особенности отражения операций по учету отложенных налоговых активов.

Изменение отложенных налоговых активов

Изменение величины ОНА, признанных в бухучете определяют следующим образом: Вычитаемая временная разница * Ставка налога на прибыль. где

ОНА признаются в том отчетном периоде, в котором признанные расходы (доходы) в бухучете и налоговом учете не совпадают.

Причина не совпадения может возникнуть из-за применения разных способов, например:

- В случае применения разных методов начисления амортизации ОС;

- Признанный убыток при продаже ОС. В бухучете убыток отражают единовременно, а в налоговом учете отражают убыток в течение определенного времени;

- Различные способы признания коммерческих расходов в бухучете и в налоговом учете;

- Если при учете расходов в бухучете применяется метод начисления, а в налоговом учете используется кассовый метод.

Типовые проводки по счету 09 «Отложенные налоговые активы»

Примеры операций по 09 счету

Рассмотрим более подробно примеры операций по счету 09 «Отложенные налоговые активы».

Получите 267 видеоуроков по 1С бесплатно:

Пример 1. Увеличение отложенных налоговых активов

Допустим, «ВЕСНА» в 1 квартале 2016 года получила материалы от поставщика на сумму 590 000 руб. в т.ч. НДС – 90 000 руб. и в дальнейшем передала их в производство. В 1 квартале 2016 года за материалы перечислила поставщику 295 000 руб. в т.ч. НДС — 45 000 руб.

«ВЕСНА» согласно учетной политике, признает доходы и расходы для целей налогообложения по кассовому методу. Ставка налога — 20%. Соответственно:

- В бухучете признанный расход будет равен – 500 000 руб. (590 000 — 90 000);

- В налоговом учете признанный расход — 250 000 руб. (295 000 — 45 000);

- Вычитаемая разница — 250 000 руб. (500 000 — 250 000).

«ВЕСНА» во 2 квартале 2016 года, полностью погасила задолженность перед поставщиком. Проводки по начислению и списанию отложенного налогового актива сформированы согласно таблице:

Постоянные и временные разницы. Отложенные налоговые активы и обязательства

Февраль 14th, 2017admin

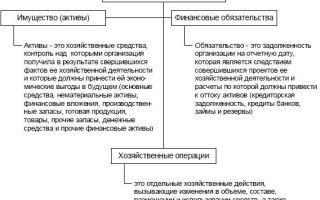

Постоянные и временные разницы образуются из-за разницы в расчете прибыли в налоговом и бухгалтерском учете. Прибыль в налоговом учете и в бухгалтерском далеко не всегда совпадает из-за разных способов списания стоимости основных средств, убытков и прочих причин.

Учет постоянных и временных разниц определен в Положении по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, утвержденному приказом Минфина России № 114н от 19.11.2002. ПБУ обязаны использовать все организации, кроме кредитных, страховых и бюджетных организаций. Данное положение может не применяться малыми предприятиями.

Как отражать в учете постоянные разницы

Постоянные разницы возникают в случае, когда компания осуществляет расходы, учитываемые в бухгалтерском учете, но не учитываемые при определении налога на прибыль, либо учитываемые в пределах нормативов.

Такими расходами являются: – расходы на подготовку и переподготовку кадров; – представительские расходы; – расходы на компенсацию за использование для служебных поездок личных легковых автомобилей; – расходы на рекламу;

– стоимость безвозмездно переданного имущества и т. д.

Расчет постоянной разницы определяется по формуле:

Сумма расхода, _ Сумма данного расхода, = Постоянная разница

признанная в бухучете признанная в налоговом учете

В бухгалтерском учете сумма возникшей постоянной разницы отражается на том счете, где ведется учет актива или обязательства, по которому она возникла.

Что означают постоянные разницы в учете? Это свидетельствует о том, что налог на прибыль, рассчитанный для налогового учета, больше налога на прибыль по данным бухгалтерского учета. Эта разница называется постоянным налоговым обязательством.

Как рассчитать постоянное налоговое обязательство?

Для этого расчета необходимо величину постоянной разницы умножить на ставку налога на прибыль.

Постоянные налоговые обязательства учитываются на счете 99 «Прибыли и убытки».

Пример расчета постоянных налоговых обязательств

Пример 1. Компания выделила сотрудницам подарки к 8 Марта на общую сумму 20 000 руб. Данная сумма относится к внереализационным расходам и отражается проводкой:

Д-т 91, К-т 41 = 20 000 руб. — стоимость переданных подарков списана на внереализационные расходы.

На основании п. 16 ст. 270 НК РФ стоимость безвозмездно переданного имущества не включается в состав расходов, уменьшающих налоговую базу по налогу на прибыль. Следовательно, в учете образуется постоянная разница. Рассчитаем сумму постоянного налогового обязательства

20 000 руб. х 20% = 4000 руб.

Данная операция отражается в бухгалтерском учете записью:

Д-т 99, субсчет «Постоянное налоговое обязательство», К- 68, субсчет «Налог на прибыль» — 4000 руб.

Как учитываются временные разницы?

Как и когда образуются временные разницы? Временные разницы возникают, если в бухгалтерском и налоговом учете не совпадает момент признания расходов или доходов. В бухгалтерском учете временные разницы отражаются аналогично постоянным разницам.

Временные разницы делятся на вычитаемые и налогооблагаемые.

Вычитаемые временные разницы

Вычитаемые временные разницы образуются, когда расходы в бухгалтерском учете признаются раньше, а доходы позже, чем в налоговом.

К примеру, компания использует кассовый метод учета, и отпускает товар в производство, но деньги за товар будут получены позже после его реализации.

Амортизация ОС тоже может быть рассчитана разными способами, и в бухгалтерском учете сумма амортизации может быть больше, чем в налоговом.

Как рассчитать отложенные налоговые активы?

Для этого вычитаемую временную разницу нужно умножить на ставку налога на прибыль. Данная величина и будет считаться отложенным налоговым активом. В соответствии с приказом Минфина России № 38н от 07.05.2003 отложенный налоговый актив отражается на счете 09 «Отложенный налоговый актив».

ЗАО «Кирпич» с июля 2016 года ввело в эксплуатацию станок. Станок подлежит амортизации, которая в бухгалтерском учете рассчитывается, исходя из срока его полезного использования, а в налоговом – линейным способом. Сумма амортизации за июль составила: – по данным бухгалтерского учета – 5000 рублей;

– по данным налогового учета –3000 рублей.

Т.е. вычитаемая временная разница составила 2000 рублей (5000 – 3000).

Ставка налога на прибыль 20 процентов. Отложенный налоговый актив считаем следующим образом:

2000 рублей х 20% = 400 рублей.

Бухгалтерские проводки по вычитаемым временным разницам

Д-т 02 К-т 02 субсчет «Вычитаемые временные разницы» = 2000 рублей – отражена вычитаемая временная разница;

Д-т 09 К-т 68 субсчет «Расчеты по налогу на прибыль» = 400 рублей – отражен отложенный налоговый актив.

Временные разницы могут быть уменьшены или погашены. Тогда в учете делается обратная проводка:

Д-т 68 субсчет «Расчеты по налогу на прибыль» К-т 09 – уменьшена или полностью погашена сумма отложенного налогового актива.

При выбытии объекта ОС, по которому была начислен отложенный налоговый актив, составляется такая проводка:

Д-т 99 К-т 09 – списана сумма отложенного налогового актива.

Усложняем предыдущий пример. В августе 2016 станок был продан. Делаем проводки

Д-т 02 субсчет «Вычитаемые временные разницы» К-т 02 = 2000 рублей – списана вычитаемая временная разница;

Д-т 99 К-т 09 = 400 рублей – списана сумма отложенного налогового актива.

Налогооблагаемые временные разницы

Налогооблагаемые разницы возникают в тот момент, когда расходы в бухгалтерском учете признаются позже, а доходы – раньше, чем в налоговом. К примеру, компания использует кассовый метод учета выручки, продукцию реализовала, а денег еще не получила.

Сумма налога на прибыль, которую компания должна будет доплатить, и является отложенным налоговым обязательством. Для его расчета необходимо налогооблагаемую временную разницу умножить на ставку налога на прибыль.

Учет отложенного налогового обязательства ведется на балансовом счете 77 «Отложенные налоговые обязательства» (приказ Минфина России от 07.05.2003 № 38н).

ООО «Канцтовары» рассчитывает налог на прибыль кассовым методом. В июне 2016 компания отгрузила покупателям продукции на 100 000 рублей. Покупатели рассчитались частично на сумму 30000 рублей.

Налогооблагаемая временная разница составила 70 000 рублей (100 000 – 30 000). Налог на прибыль считаем по ставке 20 процентов. Отложенное налоговое обязательство рассчитываем следующим образом:

70 000 рублей х 20% = 14 000 рублей.

Проводки по учету отложенного налогового обязательства

Д-т 90-1 К-т 90 субсчет «Налогооблагаемые временные разницы» = 70000 рублей – отражена налогооблагаемая временная разница;

Д-т 68 субсчет «Расчеты по налогу на прибыль» К-т 77 = 14 000 рублей – отражено отложенное налоговое обязательство.

При уменьшении или полном погашении налогооблагаемых временных разниц отложенные налоговые обязательства погашаются проводкой

Д-т 77 К-т 68 субсчет «Расчеты по налогу на прибыль» — уменьшена или полностью погашена сумма отложенного налогового обязательства.

Продолжим данные предыдущего примера. В июле 2016 покупатели ООО «Канцтовары» рассчитались с организацией полностью.

Д-т 90 субсчет «Налогооблагаемые временные разницы» К-т 90-1 = 70 000 рублей – погашена налогооблагаемая временная разница;

Д-т 77 К-т 68 субсчет «Расчеты по налогу на прибыль» = 14 000 рублей – погашена сумма отложенного налогового обязательства.

При выбытии объекта, по которому отражено отложенное налоговое обязательство, делаем проводку:

Д-т 77 К-т 99 – списана сумма отложенного налогового обязательства.

Бесплатная книга

Как рассчитать отпускные правильно и успеть отдохнуть.

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

Отложенный налоговый актив (ОНА)

Отложенный налоговый актив — та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Понятие «Отложенный налоговый актив» применяются для целей бухгалтерского учета налога на прибыль организаций .

Отложенный налоговый актив расчитывается на основе Временных разниц.

Отложенный налоговый актив называют также ОНА.

Термин «Отложенные налоговые активы» на английском языке — «deferred tax assets».

Определения из нормативных актов

Под отложенным налоговым активом понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 14 ПБУ 18/02 ).

Организация признает отложенные налоговые активы в том отчетном периоде, когда возникают вычитаемые временные разницы, при условии существования вероятности того, что она получит налогооблагаемую прибыль в последующих отчетных периодах.

Отложенные налоговые активы отражаются в бухгалтерском учете с учетом всех вычитаемых временных разниц, за исключением случаев, когда существует вероятность того, что вычитаемая временная разница не будет уменьшена или полностью погашена в последующих отчетных периодах.

Изменение величины отложенных налоговых активов в отчетном периоде равняется произведению вычитаемых временных разниц, возникших (погашенных) в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

В случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых активов подлежит пересчету на дату, предшествующую дате начала применения измененных ставок с отнесением возникшей в результате пересчета разницы на счет учета прибылей и убытков.

Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете по учету отложенных налоговых активов.

Отложенный налоговый актив (ОНА) представляет собой сумму налога на прибыль, которая будет уменьшена в будущие налоговые периоды, по совершенным операциям. Отложенные налоговые активы отражаются в бухгалтерском балансе в качестве внеоборотных активов.

Отложенные налоговые активы показываются в строке «Отложенные налоговые активы» (1180) актива Бухгалтерского баланса (раздел I «Внеоборотные активы»), а также в строке «Изменение отложенных налоговых активов» (2450) Отчета о финансовых результатах .

Отложенные налоговые активы регулируются нормативными актами:

Сумма отложенных налоговых активов определяется как произведение вычитаемых разниц (см. Временная разница ), возникших в отчетном периоде, на ставку налога на прибыль, действующую на отчетную дату.

ОНА — Отложенные налоговые активы

ВР — Временная разница. а именно — вычитаемая разница

СТ — ставка налога на прибыль

По дебету счета 09 «Отложенные налоговые активы» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» отражается отложенный налоговый актив, увеличивающий величину условного расхода (дохода) отчетного периода.

По кредиту счета 09 «Отложенные налоговые активы» в корреспонденции с дебетом счета 68 «Расчеты по налогам и сборам» отражается уменьшение или полное погашение отложенных налоговых активов в счет уменьшения условного расхода (дохода) отчетного периода.

Отложенный налоговый актив при выбытии объекта актива, по которому он был начислен, списывается с кредита счета 09 «Отложенные налоговые активы» в дебет счета 99 «Прибыли и убытки».

Организация «А» 20 февраля 2003 года приняла к бухгалтерскому учету объект основных средств на сумму 120 000 руб. со сроком полезного использования 5 лет. Ставка налога на прибыль составила 24 процента.

В целях бухгалтерского учета организация осуществляет начисление амортизации путем применения способа уменьшаемого остатка, а в целях определения налоговой базы по налогу на прибыль — линейный метод.

При составлении бухгалтерской отчетности и налоговой декларации по налогу на прибыль за 2003 год организация «А» получила следующие данные:

Для целей бухгалтерского учета

(руб.)

Вычитаемая временная разница при определении налоговой базы по налогу на прибыль за 2003 год составила:

20 000 руб. (40 000 руб. — 20 000 руб.).

Отложенный налоговый актив при определении налоговой базы по налогу на прибыль за 2003 год составил:

20 000 руб. x 24% / 100 = 4 800 руб.

Отражение в бухгалтерской отчетности

Отложенный налоговый актив по учетной стоимости отражается в бухгалтерском балансе (форма № 1) в составе внеобортных активов (раздел I «Внеоборотные активы») по строке 1180 «Отложенные налоговые активы».

Изменение отложенных налоговых активов отражается в отчете о прибылях и убытках (форма № 2) по строке 2450 «Изменение отложенных налоговых активов».

В 1-м году признаны в бухгалтерском учете расходы на сумму 100 тыс. рублей.

В налоговом учете эти расходы не признавались, так как по правилам налогового учета они признаются в следующем году.

Во 2-м году эти расходы были признаны в налоговом учете в сумме 100 тыс. рублей.

Отражение в отчетности за 1-й год:

Вычитаемая временная разница при определении налоговой базы по налогу на прибыль за 1-й год составила:

100 000 руб. (100 000 руб. — 0 руб.).

Отложенный налоговый актив при определении налоговой базы по налогу на прибыль за 1-й год составил (при ставке налога в 20%):

100 000 руб. x 20% / 100 = 20 000 руб.

Начисление отложенного налогового актива отражается в бухгалтерском учете проводкой:

Д 09 К 68 20 000 руб.

Отложенный налоговый актив в сумме 20 000 рублей отражается в бухгалтерском балансе (форма № 1) в составе внеоборотных активов по строке 1180 «Отложенные налоговые активы» (на конец отчетного периода).

Источники: http://buhspravka46.ru/buhgalterskiy-plan-schetov/schet-09-v-buhgalterskom-uchete-primeryi-i-provodki.html, http://prednalog.ru/postoyannyie-i-vremennyie-raznitsyi-otlozhennyie-nalogovyie-aktivyi-i-obyazatelstva/, http://taxslov.ru/n147.htm

Источник: http://buhnalogy.ru/otlozhennye-nalogovye-aktivy-eto-primer.html

Фиксированные активы в бухгалтерском и налоговом учете

В работе практически любой серьезной компании не обходится без приобретения объектов долгосрочного использования — так называемых «фиксированных активов» — задействованных при выпуске или сбыте товара, либо в организации процесса управления.

Это могут быть производственные и офисные здания, производственные машины и спецоборудование, земельные участки, нематериальные активы. Так как чаще всего такие объекты еще и подлежат обложению налогом на имущество, бухгалтеру необходимо правильно организовать учет фиксированных активов.

Рассмотрим основные моменты, которые необходимо иметь в виду.

Что такое ФА в бухгалтерском и налоговом учете?

Определение ФА с позиций бухучета и Налогового кодекса несколько различаются.

С точки зрения бухгалтера ФА считаются основные средства и НМА (нематериальные активы), срок использования которых составляет более одного года, стоимостью за единицу более 100 000 руб., и которые используются для получения дохода:

- В производственном процессе;

- При реализации продукции производства или услуг;

- Сдающиеся в аренду;

- Использующиеся для нужд администрации.

В стоимость ФА включаются затраты по их приобретению, изготовлению, строительству, монтажу и установке, и прочие затраты, которые, тем или иным способом, влияют на повышение их стоимости, исключая затраты, по которым у налогоплательщика есть право на применение вычета.

Налоговый учет ФА регламентируется Налоговым кодексом Российской Федерации (гл. 21 «Налог на добавленную стоимость» и гл. 25 «Налог на прибыль организации» части II НК РФ)

В налоговом учете в категорию ФА входят те объекты собственности, которые применяются для изготовления и сбыта товаров либо используемые в процессе управления организацией. Устанавливается фиксированный порог в сорок тысяч рублей, при стоимости ниже которого объекты не считаются ФА, даже если обладают остальными признаками ФА.

Сроком полезного использования ФА при налогообложении считается срок, в течение которого тот или иной долгосрочный актив применяется налогоплательщиком для получения дохода.

Амортизация фиксированных активов (ФА)

Стоимость долгосрочных активов можно отнести на вычеты производя амортизационные отчисления в порядке, определенном Налоговым кодексом.

Сумма амортизации рассчитывается отдельно по каждой из амортизационных групп и подгрупп, для каждой из которых должна быть закреплена и своя норма амортизации в процентном выражении.

Норму амортизации организация устанавливает для каждой подгруппы самостоятельно, но она не должна быть выше предельной, закрепленной в Налоговом Кодексе РФ.

К долгосрочным активам, по которым не начисляется амортизация, относятся:

- Земельные участки;

- Музейные экспонаты;

- Памятники архитектуры и искусства;

- Автодороги;

- Объекты незавершенного капитального строительства;

- Объекты кинофонда и т.д.

Закрепленные в учетной политике срок и нормы амортизации запрещено изменять в течение налогового года.

Если юридическое лицо вынуждено провести ликвидацию или реорганизации юридического лица амортизационные отчисления должны быть скорректированы на срок его фактической деятельности.

НК РФ предоставляет организациям так называемую «амортизационную премию», т.е. возможность при покупке ФА списать на расходы сразу до 10 % их стоимости (по объектам 1, 2, 8, 9 и 10 амортизационных групп) и до 30 % по объектам 3, 4, 5, 6 и 7 амортизационных групп, за исключением объектов, полученных безвозмездно.

Состав первоначальной стоимости фиксированных активов (ФА)

ФА учитываются по первоначальной стоимости, не включая амортизационную премию.

В бухучете в первоначальную стоимость входят:

- Стоимость, по которой приобретен ФА, включающая доставку, но без учета НДС;

- Пошлины и сборы при растаможке;

- Издержки по информационным и консультационным услугам, связанным с покупкой ФА;

- Госпошлина, уплачиваемая за приобретение недвижимого имущества;

- Оплата посреднических услуг, связанных с покупкой ФА;

- Проценты по кредитам, если они оформлялись для покупки ФА;

- Нотариальные услуги, если они непосредственно связаны, например, с регистрацией недвижимости.

В налоговом учете в состав первоначальной стоимости включается:

- Стоимость, по которой приобретен ФА, без учета НДС;

- Доставка, без учета НДС.

Все остальные расходы относят на прочие расходы.

Основной момент в учете ФА – правильно соотнести расходы в соответствии с требованиями разных подходов к учету. Это особенно важно с позиции налогообложения, так как неправильно рассчитанная налоговая база может привести к наложению значительных штрафов со стороны фискальных органов.

Источник: http://buh-spravka.ru/buhgalterskij-uchet/buhgalterskij-uchet-otdelnyh-operacij/uchet-fiksirovannyh-aktivov.html

Отложенные налоговые активы и отложенные налоговые обязательства: порядок их признания и отражения в бухгалтерском учете

Понятия отложенного налогового актива (ОНА) и отложенного налогового обязательства (ОНО) максимально приближены к нормам МСФО. Так, отложенный налог на прибыль регулируется в МСФО стандартом IAS 12 «Налог на прибыль» (Income Taxes).

Признание ОНА и ОНО обусловлено ожидаемыми в будущем поступлениями и выбытиями экономических выгод от их реализации или использования, поэтому данный стандарт устанавливает, что организации должны оценивать налоговые последствия этих будущих операций.

Денежная оценка таких платежей или поступлений при выбытии актива или обязательства признается в балансе как ОНА или ОНО.

Рассмотрим на примерах порядок их признания и отражения в бухгалтерском учете с учетом норм Инструкции по бухгалтерскому учету отложенных налоговых активов и обязательств, утвержденной постановлением Минфина РБ от 31.10.2011 № 113 (далее – Инструкция № 113)*.

__________________________

* Гл. бухгалтер. – 2012. – № 3. – С. 9–12.

Отложенный налоговый актив

Вычитаемая временная разница (ВВР) приводит к образованию ОНА.

Отложенный налоговый актив – это актив, равный сумме налога на прибыль, уплаченного в текущем отчетном периоде, но относящегося к учетной прибыли будущих отчетных периодов в связи с образованием в текущем отчетном периоде вычитаемых временных разниц (п. 2 Инструкции № 113).

Другими словами, под ОНА понимают ту часть отложенного налога на прибыль, которая должна привести к уменьшению такого налога, подлежащего уплате в бюджет в следующих отчетных периодах.

Сумму ОНА определяют путем умножения вычитаемой временной разницы, возникшей в текущем отчетном периоде, на ставку налога на прибыль:

ОНА = ВВР × 18 %.

Если налоговым законодательством по различным операциям определены различные ставки налога на прибыль, то при расчете ОНА необходимо применять ту ставку, которая предусмотрена налоговым законодательством по соответствующим операциям (п. 12 Инструкции № 113).

Рассмотрим порядок отражения ОНА в бухгалтерском учете.

Для обобщения информации о наличии и движении ОНА предназначен счет 09 «Отложенные налоговые активы» (п. 14 Инструкции о порядке применения типового плана счетов бухгалтерского учета, утвержденной постановлением Минфина РБ от 29.06.2011 № 50 (далее – Инструкция № 50))*.

__________________________

* Гл. бухгалтер. – 2012. – № 2. – С. 9–81.

Начисление ОНА отражают по дебету счета 09 и кредиту счета 99 «Прибыли и убытки».

Аналитический учет по счету 09 ведут по видам активов или обязательств, в учетной оценке которых возникла ВВР. Одновременно начисление ОНА отражают по дебету счета 09 и кредиту счета 99 (п. 16 Инструкции № 113).

Уменьшение или полное погашение ОНА показывают по дебету счета 99 и кредиту счета 09. При выбытии актива или погашении обязательства, в связи с которым он был начислен, делают запись по дебету счета 99 и кредиту счета 09.

Таким образом, вышеуказанные операции в бухгалтерском учете отражают следующими записями (см. табл. 1):

Если по итогам текущего отчетного периода в организации отсутствует налогооблагаемая прибыль или не отражается списание погашаемых ОНО, уменьшение (погашение) ОНА не отражается и его суммы не изменяются (п. 17 Инструкции № 113).

ОНА отражают в бухгалтерском учете в том отчетном периоде, в котором возникли временные разницы (ВР), на основании которых они начислены (п. 11 Инструкции № 113).

В последующем ОНА пересматривают на дату составления годовой бухгалтерской отчетности с целью определения возможности их признания.

ОНА признается при наличии налогооблагаемых ВР или когда существует высокая вероятность получения налогооблагаемой прибыли в будущем, которая может быть уменьшена на ВВР.

Признанный в предыдущих отчетных периодах ОНА списывают, если отсутствуют налогооблагаемые ВР или существует низкая вероятность получения налогооблагаемой прибыли в будущем, которая может быть уменьшена на вычитаемые ВР.

Справочно: согласно МСФО IAS 12 ОНА признают по всем ВВР, неиспользованным налоговым льготам и неиспользованным налоговым убыткам в той степени, в которой существует значительная вероятность того, что будет получена налогооблагаемая прибыль, против которой могут быть зачтены ВВР, неиспользованные налоговые льготы и неиспользованные налоговые убытки.

Балансовая стоимость ОНА пересматривается на каждую отчетную дату и снижается, если вероятность получения достаточной налогооблагаемой прибыли, которая позволит использовать все или часть ОНА, низка.

Непризнанные ОНА пересматривают на каждую отчетную дату и признают в той степени, в которой появляется значительная вероятность того, что будущая налогооблагаемая прибыль позволит использовать ОНА (§ 37, 56 МСФО IAS 12).

Пример 1

По результатам деятельности организация по итогам года получила убыток в размере 50 000 000 руб.

Организация производит в бухгалтерском учете следующие записи (см. табл. 2):

Отложенное налоговое обязательство

Налогооблагаемая временная разница приводит к образованию ОНО.

Отложенное налоговое обязательство – это обязательство, равное сумме налога на прибыль, относящегося к учетной прибыли текущего отчетного периода, но подлежащего уплате в будущих отчетных периодах в связи с образованием в текущем отчетном периоде налогооблагаемых временных разниц.

Иными словами, ОНО – та часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующих отчетных периодах.

Сумму ОНО определяют путем умножения налогооблагаемой временной разницы (НВР), возникшей в текущем отчетном периоде, на ставку налога на прибыль, действующую на отчетную дату (п. 10 Инструкции № 113):

ОНО = НВР × 18 %.

Если налоговым законодательством по различным операциям предусмотрены различные ставки налога на прибыль, то при расчете ОНО необходимо применять ту ставку, которая предусмотрена налоговым законодательством по соответствующим операциям (п. 12 Инструкции № 113).

Отложенное налоговое обязательство отражают в бухгалтерском учете в том отчетном периоде, в котором возникли НВР, на основании которых они начислены.

Рассмотрим порядок отражения ОНО в бухгалтерском учете.

Для обобщения информации о наличии и движении ОНО предназначен счет 65 «Отложенные налоговые обязательства» (п. 50 Инструкции № 50).

Начисление ОНО отражают по дебету счета 99 и кредиту счета 65.

Уменьшение или полное погашение ОНО отражают по дебету счета 65 и кредиту счета 99.

ОНО при выбытии актива или погашении обязательства, в связи с которым оно было начислено, отражают по дебету счета 65 и кредиту счета 99.

Справочно: вышеуказанные бухгалтерские проводки приведены в п. 50 Инструкции № 50 и в пп. 19, 20 Инструкции № 113.

Аналитический учет по счету 65 ведут по видам активов или обязательств, в учетной оценке которых возникла НВР.

Таким образом, в бухгалтерском учете организации ОНО отражают следующими записями (см. табл. 3):

Пример 2

Организация обратилась в суд по поводу возмещения неустойки за нарушение условий договора и неуплаты должником сумм за поставку товара. Суд вынес решение о их взыскании с должника в феврале 2012 г. в размере 800 000 руб. При этом на расчетный счет денежные средства поступили в апреле 2012 г.

Учетной политикой организации установлено, что прочие доходы по текущей деятельности учитывают в бухгалтерском учете в том периоде, когда судом вынесено решение об их взыскании.

В бухгалтерском учете в состав прочих доходов и расходов по текущей деятельности, учитываемых на счете 90 «Доходы и расходы по текущей деятельности» (субсчета 90-7 «Прочие доходы по текущей деятельности», 90-8 «Прочие расходы по текущей деятельности»), включают в т.ч.

неустойки, штрафы, пени, предъявленные и признанные (или присужденные) за нарушение условий договоров, полученные или признанные к получению; неустойки, штрафы, пени за нарушение условий договоров, уплаченные или признанные к уплате, и др. (п.

13 Инструкции по бухгалтерскому учету доходов и расходов, утвержденной постановлением Минфина РБ от 30.09.2011 № 102)*.

__________________________

* Гл. бухгалтер. – 2012. – № 6. – С. 41–48, 65.

В налоговом учете в состав внереализационных доходов включают в т.ч. поступления в счет возмещения организации убытков, в т.ч. реального ущерба или вреда.

Такие доходы отражают в том налоговом периоде, в котором плательщиком получены денежные средства и (или) имело место возмещение убытков, в т.ч.

реального ущерба или вреда в иной форме (оплата задолженности перед третьими лицами, перевод долга, зачет встречных требований и др.) (подп. 3.7 п. 3 ст. 128 НК).

Таким образом, в организации возникла НВР в размере 800 000 руб.

По мере уменьшения НВР в бухгалтерском учете отражают уменьшение (погашение) ОНО.

Вышеуказанную операцию отражают в бухгалтерском учете следующими записями (см. табл. 4):

Текущий налог на прибыль

Текущий налог на прибыль – это сумма налога на прибыль, определяемая исходя из налогооблагаемой прибыли за текущий отчетный период в соответствии с законодательством.

При этом расход (доход) по налогу на прибыль – сумма налога на прибыль, определяемая исходя из учетной прибыли (убытка).

Сумму расхода (дохода) по налогу на прибыль (СР) рассчитывают по формуле:

СР = прибыль (убыток) по данным бухгалтерского учета × 18 %.

Справочно: под учетной прибылью (убытком) понимают разницу между доходами и расходами, определяемыми в соответствии с законодательством о бухгалтерском учете и отчетности (п. 2 Инструкции № 113).

Другими словами, налог на прибыль, подлежащий уплате в бюджет в отчетном периоде, называют в бухгалтерском учете текущим налогом на прибыль.

Данным налогом признают налог на прибыль для целей налогообложения, определяемый исходя из величины расхода (условного дохода), скорректированного на сумму постоянного налогового обязательства (актива), увеличения или уменьшения ОНА и ОНО отчетного периода.

Для определения текущего налога на прибыль сумму расходов (доходов) по налогу на прибыль корректируют путем:

1) добавления суммы постоянных налоговых обязательств, ОНА, начисленных в текущем отчетном периоде, ОНО, погашенных в текущем отчетном периоде;

2) вычитания суммы постоянных налоговых активов, ОНО, начисленных в текущем отчетном периоде, ОНА, погашенных в текущем отчетном периоде (п. 14 Инструкции № 113).

В итоге текущий налог на прибыль рассчитывают по формуле:

ТНП = СР + ПНОн – ПНАн + ОНАн – ОНАп ++ ОНОп – ОНОн,

где: ТНП – текущий налог на прибыль;

СР – сумма расхода (дохода) по налогу на прибыль;

ПНОн – постоянное налоговое обязательство (начислено в отчетном периоде);

ПНАн – постоянный налоговый актив (начислено);

ОНАн – отложенный налоговый актив (начислено);

ОНАп – отложенный налоговый актив (погашено);

ОНОн – отложенное налоговое обязательство (начислено);

ОНОп – отложенное налоговое обязательство (погашено).

Величина текущего налога на прибыль должна соответствовать сумме исчисленного налога на прибыль согласно данным налогового учета.

В бухгалтерском учете организации текущий налог на прибыль отражают следующей записью (см. табл. 5):

Пример 3

По данным бухгалтерского учета организации:

1) прибыль до налогообложения (бухгалтерская прибыль) составила 300 000 000 руб.;

2) расходы на командировки – 15 000 000 руб., в т.ч. произведенные сверх установленных норм – 3 000 000 руб.;

3) материальная помощь, выплаченная сотрудникам в связи с праздниками, для целей бухгалтерского учета – 4 000 000 руб. (для целей налогового учета – не учитывается в соответствии со ст. 131 НК);

4) сумма начисленной амортизации на амортизируемое имущество по данным бухгалтерского учета – 1 000 000 руб., по данным налогового учета – 2 000 000 руб.;

5) получены безвозмездно рекламные материалы от поставщика – 700 000 руб., которые будут использованы для проведения рекламной акции в следующем налоговом периоде.

Механизм образования постоянных, вычитаемых и налогооблагаемых временных разниц рассмотрим в табл. 6.

Используя приведенные в табл. 6 данные, произведем необходимые расчеты по налогу на прибыль для определения текущего налога на прибыль:

– сумма расходов (доходов) по налогу на прибыль (СР) – 54 000 000 руб. (300 000 000 × 18 %);

– постоянное налоговое обязательство (ПНОн) – 1 260 000 руб. (3 000 000 + + 4 000 000) × 18 %;

– отложенное налоговое обязательство (ОНОн) – 180 000 руб. (1 000 000 × 18 %);

– отложенный налоговый актив (ОНАн) – 126 000 руб. (700 000 × 18 %);

– текущий налог на прибыль –55 206 000 руб. (54 000 000 + 1 260 000 + + 126 000 – 180 000).

Таким образом, размер текущего налога на прибыль, сформированного в системе бухгалтерского учета и подлежащего уплате в бюджет, составит 55 206 000 руб.

В целях проверки отражения расчета по налогу на прибыль в бухгалтерском учете составим таблицу (см. табл. 7).

От редакции:

С материалами по указанной в статье теме также можно ознакомиться в «ГБ», 2012, № 6, с. 66–78.

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/otlozhennye-nalogovye-aktivy-i-otlozhenn_0000000

Когда доходы отчетного периода в бухгалтерском учете меньше, чем доходы в налоговом учете, — это тоже ВВР, которая приводит к образованию ОНА

Вычитаемые временные разницы образуются в результате:

применения разных способов расчета амортизации для целей бухгалтерского учета и целей определения налога на прибыль;

применения разных способов признания коммерческих и управленческих расходов в себестоимости проданных продукции, товаров, работ, услуг в отчетном периоде для целей бухгалтерского учета и целей налогообложения;

убытка, перенесенного на будущее, неиспользованного для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах;

применения, в случае продажи объектов основных средств, разных правил признания для целей бухгалтерского учета и целей налогообложения остаточной стоимости объектов основных средств и расходов, связанных с их продажей;

наличия кредиторской задолженности за приобретенные товары (работы, услуги) при использовании кассового метода определения доходов и расходов в целях налогообложения, а в целях бухгалтерского учета — исходя из допущения временной определенности фактов хозяйственной деятельности;

прочих аналогичных различий.

| Случаи, когда возникают ВВР, образующие ОНА | Бухучет | Налоговый учет |

| Убыток при реализации ОС или НМА | Признается в полном объеме в составе прочих расходов (п.11 ПБУ 10/99) | Списывается равными долями в течение оставшегося срока полезного использования (п.3 ст.268 НК РФ) |

| Компенсация за использование личного автомобиля в служебных целях | Отражается по начислению (п.18 ПБУ 10/99) | Признается на дату перечисления денежных средств с расчетного счета (из кассы) (подп.4 п.7 ст.272 НК РФ) |

| Убыток по итогам года | Отражается в полной сумме | Переносится на будущее в соответствии со статьей 283 НК РФ |

| Резерв под обесценение финансовых вложений | Относится на прочие расходы (п.38 ПБУ 19/02) | Относится на расходы у профессиональных участников рынка ценных бумаг, осуществляющих дилерскую деятельность (ст.320 НК РФ) |

Под отложенным налоговым активом (ОНА) понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Организация признает отложенные налоговые активы в том отчетном периоде, когда возникают вычитаемые временные разницы, при условии существования вероятности того, что она получит налогооблагаемую прибыль в последующих отчетных периодах.

Отложенные налоговые активы отражаются в бухгалтерском учете с учетом всех вычитаемых временных разниц, за исключением случаев, когда существует вероятность того, что вычитаемая временная разница не будет уменьшена или полностью погашена в последующих отчетных периодах.

Отложенные налоговые активы равняются величине, определяемой как произведение вычитаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

ОНА = ВВР х ставка налога на прибыль

В случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых активов подлежит пересчету с отнесением возникшей в результате пересчета разницы на счет учета нераспределенной прибыли (непокрытого убытка).

Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете по учету отложенных налоговых активов (счет 09 «Отложенные налоговые активы»).

При этом в аналитическом учете отложенные налоговые активы учитываются дифференцированно по видам активов, в оценке которых возникла вычитаемая временная разница.

Так же аналитический учет ОНА ведется в аналитической бухгалтерской справке, которая обязательна для заполнения всеми филиалами Компании.

Отложенный налоговый актив отражается в бухгалтерском учете по дебету 09 счета «Отложенные налоговые активы» в корреспонденции со счетом 68 «Расчеты по налогу на прибыль».

Д09 К68.04 Отражено начисление ОНА

По мере уменьшения или полного погашения вычитаемых временных разниц будут уменьшаться или полностью погашаться отложенные налоговые активы.

Суммы, на которые уменьшаются или полностью погашаются в текущем отчетном периоде отложенные налоговые активы, отражаются в бухгалтерском учете по кредиту счета учета отложенных налоговых активов в корреспонденции со счетом учета расчетов по налогам и сборам.

Д68.04 К09 Отражена сумма уменьшения (или полного погашения) в

Текущем отчетном периоде ОНА

В случае, если в текущем отчетном периоде отсутствует налогооблагаемая прибыль, но существует вероятность того, что налогооблагаемая прибыль возникнет в последующих отчетных периодах, то суммы отложенного налогового актива останутся без изменения до такого отчетного периода, когда возникнет в организации налогооблагаемая прибыль, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Отложенный налоговый актив при выбытии объекта актива, по которому он был начислен, списывается на счет учета прибылей и убытков в сумме, на которую по законодательству Российской Федерации о налогах и сборах не будет уменьшена налогооблагаемая прибыль как отчетного периода, так и последующих отчетных периодов.

Д 99.03 К09 Отражено списание ОНА на счет прибылей и убытков

При выбытии объекта актива, по которому он был

Начислен

Налогооблагаемые временные разницы

ОБЩЕЕ ПРАВИЛО: Если расходы отчетного периода в налоговом учете больше, чем в бухгалтерском учете, — это всегда налогооблагаемая временная разница (НВР), которая приводит к образованию отложенного налогового обязательства (ОНО).

Если доход отчетного периода в бухгалтерском учете больше, чем в налоговом учете, то это тоже НВР, которая приводит к образованию ОНО.

Налогооблагаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Налогооблагаемые временные разницы образуются в результате:

применения разных способов расчета амортизации для целей бухгалтерского учета и целей определения налога на прибыль;

признания выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода, а также признания процентных доходов для целей бухгалтерского учета исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения — по кассовому методу;

применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения;

прочих аналогичных различий.

Под отложенным налоговым обязательством понимается та часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Отложенные налоговые обязательства признаются в том отчетном периоде, когда возникают налогооблагаемые временные разницы.

Отложенные налоговые обязательства равняются величине, определяемой как произведение налогооблагаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

ОНО = НВР х ставка налога на прибыль

В случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых обязательств подлежит пересчету с отнесением возникшей в результате пересчета разницы на счет учета нераспределенной прибыли (непокрытого убытка).

Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете по учету отложенных налоговых обязательств (77 счет «Отложенные налоговые обязательства»).

При этом в аналитическом учете отложенные налоговые обязательства учитываются дифференцированно по видам активов и обязательств, в оценке которых возникла налогооблагаемая временная разница.

Так же аналитический учет ОНО ведется в аналитической бухгалтерской справке, обязательной для заполнения всеми филиалами Компании.

В случае, если законодательством Российской Федерации о налогах и сборах предусмотрены разные ставки налога на прибыль по отдельным видам доходов, то при оценке отложенного налогового актива или отложенного налогового обязательства ставка налога на прибыль должна соответствовать тому виду дохода, который ведет к уменьшению или полному погашению вычитаемой или налогооблагаемой временной разницы в следующем за отчетным или последующих отчетных периодах.

Отложенное налоговое обязательство отражается в бухгалтерском учете по кредиту счета 77 «Отложенные налоговые обязательства» в корреспонденции с дебетом счета 68 «Расчеты по налогу на прибыль».

Источник: https://stydopedia.ru/4xe11e.html

Постоянный налоговый актив — это…

Отправить на почту

Постоянный налоговый актив — это сумма налога на прибыль, которая рассчитывается при возникновении постоянной отрицательной разницы между налогооблагаемой базой в бухгалтерском и налоговом учете. Когда должна учитываться эта разница, как правильно посчитать постоянный налоговый актив (ПНА) и отразить его в учете и отчетности, вы узнаете из этой статьи.

Кто обязан учитывать разницу при формировании прибыли

При определении прибыли для расчета налога в бухгалтерском (БУ) и налоговом (НУ) учете часто возникают несовпадения произведенных расходов и полученных доходов. Это связано с различием нормативных правил, которым необходимо следовать: для налогового учета их определяет Налоговый кодекс РФ, а для бухгалтерского — различные ПБУ.

В результате возникает ситуация, когда расходы или доходы в одном учете имеют место, а в другом их нет.

Тогда бухгалтерская прибыль, указанная в финансовых результатах, будет отличаться от налоговой, записанной в декларации по налогу на прибыль.

Для того чтобы это несоответствие было правильно отражено в бухучете, разработано положение по бухгалтерскому учету 18/02 «Учет расчетов по налогу на прибыль организаций», утвержденное приказом Минфина от 19.10.2002 № 114н.

Данное положение должны использовать плательщики налога на прибыль. Освобождены от выполнения этого обязательства предприятия, которые применяют упрощенную систему бухучета, включая упрощенную бухгалтерскую отчетность. Они вправе решать, применять документ или нет. Это решение необходимо закрепить в учетной политике.

На кого и в какой мере распространяется ПБУ 18/02, можно узнать из статьи «ПБУ 18/02 — кто должен применять и кто нет?».

Когда появляются постоянные налоговые обязательства (активы)

Хотя любой бухгалтер хочет, чтобы не было расхождений в бухгалтерском и налоговом учете, очень часто бывают случаи, когда в БУ учитываются расходы, которые не принимаются в НУ, или в налоговом учете нужно считать доходами для налогообложения суммы, которые не учтены в бухгалтерском.

Если возникшая разница при расчете налогооблагаемой базы, рассчитанной в бухгалтерском и налоговом учетах, не имеет временного значения и останется неизменной на протяжении всей деятельности фирмы, то она называется постоянной.

Может быть положительная постоянная разница или отрицательная постоянная разница. При возникновении положительной разницы прибыль для расчета налога в налоговом учете больше, поэтому в бухучете ее надо увеличить на сумму возникшей разницы.

В таком случае появляется постоянное налоговое обязательство, которое представляет собой налог на прибыль, начисленный на возникшую разницу.

В случае когда прибыль, рассчитанная в налоговом учете, меньше, чем в бухгалтерском (что бывает нечасто), возникает отрицательная постоянная разница, на которую надо уменьшить налогооблагаемую базу в бухучете (с перечнем доходов, не включаемых в налогооблагаемую прибыль, можно ознакомиться в ст. 251 НК РФ). Таким образом, появляется постоянный налоговый актив, на который надо уменьшить сумму налога в бухучете.

Формула для расчета постоянного налогового обязательства (ПНО) и постоянного налогового актива (ПНА) очень простая:

ПР — постоянная разница;

Ст — процентная ставка налога на прибыль.

Перечислим наиболее типичные случаи возникновения постоянного налогового обязательства (актива):

- Сумма расхода для налогового учета ограничена в определенных размерах, а в бухгалтерском она принимается полностью. В таком случае появляется ПНО, и на разницу между этими двумя суммами доначисляется налог на прибыль. В качестве примера могут служить расходы на рекламу. Для налогового учета они ограничены определенным процентом от выручки.

- Определенные расходы полностью не принимаются к исчислению прибыли в НУ, а в БУ они учитываются в полной сумме. Например, некоторые виды добровольного страхования и взносы на негосударственное пенсионное обеспечение, кроме отмеченных в ст. 255, 263, 291 НК РФ. Вся сумма расхода в таком случае формирует постоянную разницу, и на нее начисляется налог.

- Суммы, потраченные на благотворительные цели и имущество, переданное в качестве подарка, создают постоянную разницу.

- После переоценки основных средств с увеличением их стоимости, проведенной в бухучете и неучтенной в налоговом, сумма амортизации будет отличаться в БУ и НУ и создавать постоянное налоговое обязательство.

- Снижение стоимости основных средств, учтенное в бухучете и не учтенное в налоговом, приведет к возникновению постоянного налогового актива в результате начисления разной по сумме амортизации на балансовую стоимость основных средств и налоговую.

- Пени и штрафы в бюджет берутся организацией в расходы. Налоговиками они в расходах не учитываются.

Постоянное налоговое обязательство и постоянный налоговый актив должны быть рассчитаны и приниматься к учету в том же отчетном периоде, в котором создалась постоянная разница. А последние, в свою очередь, образуются в том периоде, когда признаются расходы и доходы.

Подробнее о том, как вести учет доходов и расходов, читайте в статье «Бухгалтерский учет прочих доходов и расходов (нюансы)».

ВАЖНО! Разницы при исчислении прибыли в БУ и НУ учитываются только в бухгалтерском учете. В налоговом они ни на что не влияют.

Постоянный налоговый актив — проводки для учета

При возникновении постоянной положительной разницы необходимо сделать проводку по начислению постоянного налогового обстоятельства:

Дт 99.02.03 «Прибыли и убытки» субсчет «Постоянное налоговое обязательство» Кт 68.04.2 «Расчеты по налогам и сборам» субсчет «Налог на прибыль».

Для отражения постоянного налогового актива эта проводка будет выглядеть так:

Дт 68.04.2 Кт 99.02.3 — учтен ПНА.

По возникающим разницам рекомендуется вести аналитический учет. Методику такого учета и формы регистров можно разработать самостоятельно и закрепить в политике организации.

ООО «Возрождение» к празднику выделило 30 000 руб. для подарков детям своих сотрудников. Эта сумма была учтена в бухгалтерском учете как внереализационные расходы.

Для формирования прибыли в налоговом учете она не была принята. В результате образовалась постоянная положительная разница в сумме 30 000 руб., которая не будет погашена в дальнейшем.

Возникло постоянное налоговое обязательство в сумме:

Проводки, которые нужно сделать:

Дт 99.02.03 Кт 68.04.2 — 6 000 — отражение постоянного налогового обязательства в бухгалтерском учете.

Постоянные налоговые активы и обязательства указываются справочно в бухгалтерской отчетности в форме «Отчет о финансовых результатах». Стоимостное их значение учитывается в сумме строки «Текущий налог на прибыль».

Итоги

Учет расходов и доходов для формирования прибыли и налога в соответствии с действующими законодательными нормами — один из самых ответственных участков работы бухгалтера.

Необходимо не только знать закон, чтобы без ошибок исчислять налог на прибыль, но и рассчитывать фактический результат работы фирмы, который зависит, в том числе, от правильного расчета постоянного налогового актива и обязательства.

Узнавайте первыми о важных налоговых изменениях

Источник: http://nanalog.ru/postoyannyj-nalogovyj-aktiv-eto/