Занижение НДС: как происходит и что за это бывает

Для недобросовестных предпринимателей занижение налоговой базы по НДС – это достаточно рискованный способ сэкономить, а для добросовестных – иногда очень серьезная проблема.

Предприятия очень часто прибегают к разным уловкам для уменьшения суммы НДС, в частности, занижают налоговую базу. И если некоторые бизнесмены делают это намеренно, то другие – без всякой задней мыли. Но, так или иначе, неуплата или частичная уплата налогов приводит к ответственности

Занижение налоговой базы по НДС

Чтобы рассчитать размер НДС, необходимо сначала правильно сформировать налоговую базу. Каждая компания должна делать это самостоятельно, исходя из особенностей своей деятельности.

Сама по себе формула расчета налоговой базы достаточно проста. Однако рассчитать отдельные составляющие довольно сложно.

Поэтому в расчеты вкрадываются погрешности, и в результате налогооблагаемая база ненамеренно занижается.

Типичные ошибки при расчете налоговой базы – это ошибочное определение объекта налогообложения; ошибочное применение ставки налога и неправомерное использование вычета «входного» НДС.

Причины ошибок кроются в неверной квалификации факта хозяйственной жизни; несвоевременном учете произошедшего факта; арифметических и логических ошибках в первичных документах; опечатках; двойной регистрации одного и того же события на основании разных документов.

Нередко причинами ошибок становится отсутствие оригиналов договоров, первичных документов и счетов фактур. Однако основная проблема – это недостаточная квалификация бухгалтера. Непрофессионализм сотрудника стоит дорого, а расплачиваться за него приходится руководителю.

Впрочем, и сами бизнесмены порой умышленно занижают налогооблагаемую базу с целью получения налоговой выгоды, что рано или поздно приводит к ответственности по закону.

Как рассчитывается налогооблагаемая база

Общий принцип формирования налогооблагаемой базы един для всех плательщиков НДС и рассчитывается по формуле:

НОБ = (ОбН х СтН) – НВ

НОБ – налогооблагаемая база.

ОбН – объект налогообложения.

Объектами налогообложения в целях НДС являются: реализация товаров или услуг на территории России или в режиме экспорта; частичная оплата (то есть аванс) в счет предстоящих поставок; передача на территории России товаров или оказание услуг для собственных нужд; выполнение строительно-монтажных работ для собственного потребления; ввоз товаров в режиме импорта.

СтН – ставка налога. На сегодняшний день действуют следующие ставки НДС: 0%, 10%, 18%. Применение той или иной ставки зависит от объекта налогообложения. Определить ставку, которую следует использовать при расчете налогооблагаемой базы, можно руководствуясь статьей 164 Налогового кодекса РФ.

НВ – налоговые вычеты. Налоговые вычеты – это сумма налога, на которую уменьшается налоговая база. Как правило, эти суммы уплачиваются поставщикам в стоимости товаров или услуг.

Неправомерное использование вычета «входного» НДС

Основной документ, на основании которого происходит вычет «входного» НДС, – это счет-фактура. После получение от вашего продавца счета фактуры вы можете принять НДС к вычету.

Важно, чтобы документ был составлен без ошибок, в противном случае получить вычет будет невозможно.

В случае, когда вы включите счет-фактуру с ошибками в книгу покупок, вы неправомерно используете право на вычет «входного» НДС.

Чаще всего при заполнении счета-фактуры допускаются следующие виды ошибок:

| ошибки, не позволяющие определить, кто является покупателем или продавцом | неверное указание названия компании, адреса, ИНН |

| ошибки, не позволяющие определить, какой товар приобретен | неправильное наименование товара или услуги |

| ошибки, не позволяющие определить стоимость товара или услуги, а также сумму аванса | неверное указание валюты, цены или количества товара, а также арифметические ошибки |

| ошибки, не позволяющие определить ставку налога | например, при указании ставки 10% расчет производится по ставке 18% |

| ошибки, не позволяющие определить сумму налога | арифметические ошибки из-за неверного указания ставки НДС |

Все эти ошибки не позволяют принять «входной» НДС по счетам-фактурам.

Многие бухгалтеры считают, что счет-фактура является первичным документом. Это ошибочное мнение. Первичные документы подтверждают отгрузку товара или выполнение работ, а у счета-фактуры функции несколько иные. В первую очередь, это налоговый документ, на основании которого происходит формирование базы для расчета НДС.

Для достоверного формирования величины налогооблагаемой базы по НДС, необходимо своевременно и точно проводить оформление и регистрацию счетов-фактур в регистрах учета. Это означает, что счет-фактура должен быть выставлен в течение 5 календарных дней со дня продажи товара или услуги; получения аванса от покупателя; изменение стоимости отгруженных товаров.

Счет-фактура выписывается продавцом покупателю в двух экземплярах и подписывается директором или главным бухгалтером. Иные лица имеют право подписать документ по доверенности.

Штрафы и уголовная ответственность за занижение НДС

В случае умышленного занижения НДС бизнесмен сильно рискует. Закон предусматривает за это серьезную ответственность, вплоть до уголовной. В случае случайного занижения налоговой базы ответственность носит материальный характер и зависит от того, кем обнаружена ошибка, а обнаружить ее может как сам налогоплательщик, так и налоговые органы.

Если вы самостоятельно обнаружили ошибку, постарайтесь в кратчайшие сроки ее исправить. Это избавит вас от лишних расходов. Для исправления ошибок вам необходимо подать уточненную налоговую декларацию, доплатить налог и рассчитать пени.

Формула расчета пени при занижении НДС

Пени = НД х Д х УСБ х 1/300

- НД – сумма налога к доплате

- Д – количество дней просрочки

- УСБ – учетная ставка рефинансирования Банка России, действующая в период просрочки

Как определить количество дней просрочки? Последний день уплаты НДС – 25 число месяца, следующего за отчетным периодом. Пени начисляются со следующего дня за днем уплаты налога, то есть с 26 числа.

Отчетный период составляет квартал, поэтому дни уплаты НДС – 25 января, 25 апреля, 25 июля, 25 октября.

Соответственно, с 26 числа каждого из этих месяцев и до дня, когда доплачен налог в бюджет, вам начисляется пени.

Поясним это на примере. Допустим, налогоплательщик самостоятельность обнаружил ошибку в налоговой декларации по НДС за 3 квартал 2015 года. 15 апреля 2016 года он представил уточненную декларацию и доплатил налог. Пени необходимо рассчитать за период с 26 октября 2015 года по 14 апреля 2016 года.

Если занижение НДС обнаружили налоговые органы, то ответственность наступает по статье 122 Налогового кодекса РФ. Она подразумевает штраф в размере 20% от величины неуплаченного налога и пени за каждый день просрочки. В случае если налоговиками будет установлено умышленное занижение налогооблагаемой базы, то штраф возрастет до 40%.

Если сумма занижения налога к уплате в бюджет за 2 года составит более 2 млн. рублей, то уже наступает уголовная ответственность по статье 199 Уголовного кодекса РФ. К ответственности по данной статье привлекаются руководитель, главный бухгалтер и другие лица, причастные к умышленному занижению уплаты налога в казну.

За последнее время уголовное законодательство по финансовым преступлениям изменилось.

И если раньше уголовное дело могло быть возбуждено только по материалам, представленным в правоохранительные органы налоговиками, то теперь поводом для привлечения к ответственности может стать любая информация, поступившая в следственные органы из любых источников. А такими источниками могут стать материалы, переданные налоговыми органами; заявление о преступлении; сообщение о совершенном или готовящемся преступлении; явка с повинной.

Уголовная ответственность зависит от размера неуплаченных налогов и варьируется от штрафа в 100 тыс. рублей до 6 лет лишения свободы.

В качестве заключения

Проблема в том, что даже если вы честный налогоплательщик и ведете свой бизнес в полном соответствии с налоговым законодательством, вы все равно не застрахованы от ошибок, связанных с занижением налоговой базы. Как уже говорилось, очень часто такие ошибки происходят при сильной загруженности и недостаточной квалификации бухгалтера.

Решение проблемы достаточно простое: обратиться в стороннюю организацию, которая примет на себя функции бухгалтерии. Проще говоря, передать бухгалтерию на аутсорсинг. Специалисты аутсорсинговых компаний, как правило, обладают высокой квалификацией.

Но главное, что бухгалтерские фирмы несут материальную ответственность за свои ошибки. А предъявить финансовые претензии к своему штатному бухгалтеру достаточно проблематично. Трудовое законодательство практически всегда стоит на стороне рядовых сотрудников.

Поэтому руководителям приходится расплачиваться за бухгалтерские ошибки, в том числе, за ненамеренное занижение НДС из своего кармана.

Источник: http://RSF-corp.ru/zanizhenie-nds-kak-proisxodit-i-chto-za-eto-byvaet/

Что такое налог и налогообложение?

Содержание:

- Что такое налог и налогообложение

- Общепринятая система налогообложения

- Элементы налогообложения

- Методы налогообложения

- Виды налогообложения

- Возврат ошибочно перечисленного налога

- Формы налоговой отчетности

- Налогообложение и интернет — магазины

- Налогообложение и сделки с недвижимостью

1. Что такое налог и налогообложение

СПРАВКА:

Налогообложение — система расчета налогов и формы их выплаты.

Налог — обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налогоплательщик — физическое лицо или юридическое лицо, на которое законом возложена обязанность, уплачивать налоги.

Налогообложение это принудительное и безвозмездное взимание правительством или местными органами власти платежей (налогов) с физических лиц и организаций для финансирования расходов государства, а также в качестве средства проведения фискальной политики. Это наиболее проблемная область бухгалтерской практики.

Платежи за особые услуги, оказанные государством или местными органами власти плательщику, называются сборами и, как правило, не включаются в налогообложение.

Взиманию налога подвергаются следующие действия:

- совершение оборота по реализации товара, работы, услуги;

- ввоз товара на территорию России;

- владение имуществом;

- совершение сделки купли-продажи ценной бумаги;

- вступление в наследство; получение дохода и т.д.

Налоги в мире:

- Прямые налоги

- Налог на имущество

- Налог на прибыль

- Налог на добычу полезных ископаемых

- Транспортный налог

- Земельный налог

- Водный налог

- Налог на биологические ресурсы

- Косвенные налоги

- Налог на добавленную стоимость

- Налог с продаж

- Акцизы

- Экологический налог

- Единый социальный налог

Налоги следует отличать от сборов (пошлин), взимание которых носит не безвозмездный характер, а является условием совершения в отношении их плательщиков определенных действий.

Взимание налогов регулируется налоговым законодательством.

Совокупность установленных налогов, а также принципов, форм и методов их установления, изменения, отмены, взимания и контроля образуют налоговую систему государства.

Перечень налогов каждого из видов установлен Налоговым кодексом РФ. (Налоговый кодекс РФ скачать часть 1 и часть 2).

Органы государственной власти не вправе вводить дополнительные налоги и обязательные отчисления, не предусмотренные законодательством РФ, равно как и повышать ставки установленных налогов и налоговых платежей.

Налоговое уведомление

Если обязанность по исчислению суммы налога возлагается на налоговый орган, то не позднее 30 дней до наступления срока платежа налоговый орган должен направить налогоплательщику налоговое уведомление.

Несоблюдение налоговым органом срока направления налогового уведомления влечет освобождение налогоплательщика от ответственности при просрочке уплаты налога.

В том случае, если налоговое уведомление направлено в более поздние сроки, налогоплательщик обязан уплатить налог в течение одного месяца со дня получения налогового уведомления, а начисление пени должно осуществляться по истечении одного месяца со дня получения налогового уведомления.

В налоговом уведомлении должны быть указаны:

- размер налога, подлежащего уплате;

- расчет налоговой базы;

- срок уплаты налога.

Налоговое уведомление вручается руководителю организации или физическому лицу (его законному или уполномоченному представителю) лично под расписку или иным способом, подтверждающим факт и дату его получения.

Если указанным способом налоговое уведомление вручить невозможно, то оно должно быть направлено по почте заказным письмом.

Налоговое уведомление считается полученным по истечении шести дней со дня даты направления заказного письма.

Порядок и сроки уплаты налогов (сборов)

Уплата налога (сбора) производится:

- добровольно

- принудительно

При добровольной уплате налога (сбора) она производится:

- разовой уплатой всей суммы налога;

- по частям (уплатой авансовых платежей в течение налогового периода, по окончании которого производится перерасчет).

Конкретный порядок уплаты налога устанавливается применительно к каждому налогу.

Налоги (сборы) уплачиваются:

- в наличной форме;

- в безналичной форме.

Уплата налога в безналичной форме производится путем подачи платежного поручения перечислить сумму налога с банковского счета налогоплательщика в кредитную организацию, в которой открыт данный банковский счет.

Уплата налога в наличной форме может производиться:

- посредством почтового перевода;

- через кассу сельского или поселкового органа местного самоуправления;

- через сборщика налогов и сборов.

Исполнение обязанности по уплате налога в не денежной форме (например, передачей государству товаров или выполнением для государственных нужд каких-либо работ) запрещено!

Выделяют три основных методологических способа уплаты налога:

- по декларации;

- у источника выплаты дохода;

- кадастровый способ уплаты налога.

При уплате налога по декларации налогоплательщик обязан представить в установленный срок в налоговый орган заполненную в установленном порядке налоговую декларацию.

В декларации указываются:

- сведения о полученных доходах и произведенных расходах;

- источник доходов;

- налоговые льготы и исчисленная сумма налога

- другие юридически значимые для налогообложения сведения.

При уплате налога у источника выплаты дохода налогоплательщик получает часть дохода за вычетом налога, рассчитанного и удержанного бухгалтерией предприятия или предпринимателем, производящим выплату дохода (заработной платы, сумм материального поощрения и т. д.).

Обязанность по уплате налога (сбора) исполняется в валюте

России — российских рублях. В иностранной валюте налоговые платежи вправе совершать иностранные организации и физические лица, не являющиеся налоговыми резидентами РФ.

Сроки уплаты налога (сбора) устанавливаются, изменяются нормативными правовыми актами о налогах и сборах применительно к каждому налогу (сбору).

Срок уплаты налога определяется:

- календарной датой;

- истечением периода времени, исчисляемого годами, кварталами, месяцами, неделями и днями;

- указанием на событие, которое должно наступить или произойти, либо действие, которое должно совершиться.

Налогоплательщик должен уплатить налог в установленный

надлежащий срок или (при наличии такого желания) досрочно. При нарушении этого правила налогоплательщиком уплачиваются пени за просрочку налогового платежа.

Неуплаченная или не полностью уплаченная сумма налога в установленный срок является недоимкой, наличие которой является основанием для принудительного взыскания с налогоплательщика соответствующих денежных сумм налоговым органом.

Налог (сбор) не признается уплаченным в случаях:

- отзыва налогоплательщиком платежного поручения на перечисление суммы налога в бюджет (внебюджетный фонд);

- возврата банком налогоплательщику платежного поручения на перечисление суммы налога в бюджет (внебюджетный фонд);

когда на момент предъявления налогоплательщиком в банк поручения на уплату налога имеются иные неисполненные требования, предъявленные к счету, которые в соответствии с гражданским законодательством РФ исполняются в первоочередном порядке, а налогоплательщик не имеет достаточных денежных средств на счете для удовлетворения всех требований.

Рекомендованные статьи

Источник: http://bizlana.ru/nalogooblozhenie-glava-devyataya-1-chto-takoe-nalog-i-nalogooblozhenie/

Как инспекторы доказывают умышленность действий налогоплательщиков? (Соловьева А.А.)

Дата размещения статьи: 09.10.2015

Известно, что по общему правилу (п. 1 ст.

122 НК РФ) неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений, предусмотренных ст.

ст. 129.3 и 129.5 НК РФ, влечет взыскание штрафа в размере 20% от неуплаченной суммы. Те же деяния, совершенные умышленно, позволяют наложить штраф в удвоенном размере — 40% от неуплаченной суммы налога (сбора) (п. 3 ст. 122 НК РФ).

———————————

Применяется в отношении контролируемых сделок.

Речь идет о неуплате налога с доли прибыли контролируемой иностранной компании.

Понятно, что данный штраф (почти половина от суммы налога) может вылиться в весьма существенную сумму. Раз так, важно знать, при каких обстоятельствах к налогоплательщику может быть применено более суровое наказание. Об этом и поговорим.

Понятие умысла, умышленных действий

В соответствии со ст. 110 НК РФ виновным в совершении налогового правонарушения признается лицо, совершившее противоправное деяние умышленно или по неосторожности. (Применительно к рассматриваемой теме в первом случае размер штрафа — 40%, во втором — 20%.)

Налоговое правонарушение признается совершенным умышленно, если лицо, его совершившее, осознавало противоправный характер своих действий (бездействия), желало либо сознательно допускало наступление вредных последствий таких действий (бездействия) (п. 2 названной статьи).

Налоговое правонарушение признается совершенным по неосторожности, если лицо, его совершившее, не осознавало противоправного характера своих действий (бездействия) либо вредного характера последствий, возникших вследствие этих действий (бездействия), хотя должно было и могло это осознавать (п. 3 данной статьи).

Вина организации в совершении налогового правонарушения определяется в зависимости от вины ее должностных лиц либо ее представителей, действия (бездействие) которых обусловили совершение данного налогового правонарушения (п. 4).

Кто-то скажет, что положения ст. 110 НК РФ могут толковаться по-разному, поэтому наличие умысла в действиях налогоплательщика доказать непросто. Действительно, такая точка зрения имеется. Ее сторонники утверждают, что удвоенный штраф налоговики зачастую даже не пытаются взыскивать, поскольку им сложно доказать в суде умышленность действий должностных лиц налогоплательщика.

До недавнего времени это мнение имело право на существование. Однако практика свидетельствует о том, что за последние три года ситуация изменилась. Налоговые органы все чаще указывают на умышленность правонарушения и применяют более жесткое наказание, а суды поддерживают их, а не налогоплательщиков.

Практика применения п. 3 ст. 122 НК РФ

Начнем с Определения ВАС РФ от 07.10.2009 N ВАС-12690/09 по делу N А08-6747/2008-1, в котором указано: неуплата в бюджет налогов произошла в результате того, что организация не проявила должную осторожность и осмотрительность при выборе контрагентов.

При этом налоговое законодательство не устанавливает обязанность налогоплательщика запрашивать в государственных органах, банках и иных учреждениях сведения о своих контрагентах и субпоставщиках. В связи с этим правомерен вывод о том, что инспекцией не установлен умысел организации на заключение сделок только с неблагонадежными компаниями при наличии деловых связей с иными фирмами.

Следовательно, организация должна нести налоговую ответственность, предусмотренную не п. 3, а п. 1 ст. 122 НК РФ, то есть в размере 20% суммы НДС.

На этом и иных подобных судебных актах как раз и основано утверждение о том, что попытки налоговых органов взыскать штраф в удвоенном размере обречены, поэтому инспекторы обычно ограничиваются взысканием штрафа в размере 20%.

Однако обратимся к более свежей судебной практике. По результатам выездной налоговой проверки организации было начислено (в числе прочего) почти 25,7 млн руб. НДС, свыше 5,5 млн руб. пени по этому налогу и 10,2 млн руб. штрафа по п. 3 ст. 122 НК РФ.

Налоговый орган указал на то, что организацией и ее контрагентами создан фиктивный документооборот, направленный на необоснованное получение выгоды.

Сделки с контрагентами бестоварные, документы, подтверждающие передвижение товара от контрагентов к налогоплательщику, отсутствуют.

Судьи согласились с доводами инспекции, в том числе в том, что:

— спорные контрагенты не имели возможности и реально не поставляли товар для организации;

— факт перечисления налогоплательщиком денежных средств в пользу указанных контрагентов не свидетельствует о фактическом приобретении товара непосредственно у этих организаций;

— формальное соответствие счетов-фактур, товарных накладных требованиям законодательства не дает правовых оснований для предъявления НДС к вычету, если доказано отсутствие хозяйственных операций по реальному приобретению товаров.

Источник: http://lexandbusiness.ru/view-article.php?id=6158

Какими могут быть последствия получения налоговой выгоды без оснований

Многие предприниматели слышали о том, что ФНС тщательно проверяет все факты нарушений контрагентами своих обязательств.

Например, если они способны доказать, что плательщик не проверил перед сделкой контрагента должным образом, налоговую выгоду могут признать не имеющей под собой оснований.

Ведь в этом случае у ФНС есть основания считать, что целью проведения сделки было именно получение выгоды при уплате налогов. Разберемся, чего стоит избегать во время осуществления деятельности компании и какие последствия таит в себе необоснованная налоговая выгода.

Понятие налоговой выгоды

Что такое необоснованная налоговая выгода, легче всего понять на примере дела «Юкоса». Именно тогда специалисты ФНС впервые употребили это понятие. Оно означало:

- сокращение базы для расчета налогов;

- использование низкой ставки;

- получение льгот, возвратов и вычетов от государства.

Позже трактовать получение выгоды по налогам без основания стали по Постановлению № 53, выпушенному Высшим административным судом (ВАС). Именно исходя из него, стали трактовать этот термин в судебной практике. При этом нет соответствующего административного акта, который бы давал четкое определение, помогающее признать налоговую выгоду необоснованной.

ВАС переложил ответственность на налоговиков. Именно они должны доказать, что юридическое лицо незаконно сократило облагаемую пошлиной базу, необоснованно использует низкую процентную ставку или получает льготы без видимой на то причины.

В сложившейся ситуации предпринимателям в первую очередь необходимо осмотрительно подходить к выбору контрагентов, ведь им придется нести ответственность за работу с фирмами-однодневками или недобросовестными (с точки зрения ФНС) компаниями.

Постановление № 53 гарантирует налогоплательщиками презумпцию невиновности, однако, исходя из судебной практики, при малейших подозрениях со стороны ФНС именно юридическим лицам приходится доказывать свое право на более низкую сумму налога или другие льготы.

Компаниям при работе необходимо соблюдать требования:

- соблюдать законодательные нормы для ведения документооборота;

- операции должны иметь фактический экономический смысл;

- каждая сделка обязана иметь экономическое обоснование;

- налоговая выгода должна стать результатом предпринимательской деятельности.

Минимизировать риск сообщения от ФНС о получении налоговой выгоды, не имеющей обоснования, можно при помощи:

- ведения бизнеса в соответствии с законодательством;

- не использовать схемы для сделок, которые могут показаться ревизорам подозрительными;

- обоснованно претендовать на получение выгоды по налогам;

- своевременно подавать сведения в налоговую, чтобы не привлекать к предприятию излишнего внимания.

Если в результате проверочных работ, сотрудники ФНС пришли к решению, что компания имеет необоснованную выгоду, то необходимо обратиться в суд, чтобы доказать обратное. Налогоплательщик должен убедить суд, что при выборе контрагентов он был осмотрителен, а все сделки проводились исключительно в деловых и экономических целях.

На что обращают внимание инспекторы

Как правило, налоговую выгоду признают необоснованной во время проведения ревизии. Инспекторы обращают внимание на следующие признаки получения необоснованной выгоды по налогам:

- Проведение нетипичных сделок. Для этого в выписках изучается графа назначение платежа.

Например, если предприятием были оплачены консультационные, маркетинговые или информационные услуги, но после этого не произошло повышение оборотов, то инспектор может заинтересоваться, почему это произошло. Действующее налоговое законодательство гласит, что любая сделка должна быть экономически оправдана.

Если вы оплачиваете маркетинговую услугу, то ее обязательно следует привести к расширению клиентской базы.

- Оптимизация при помощи посредников.

Привлечение посредников при проведении сделки может стать причиной повышенного внимания к ней ревизоров, особенно если контрагент получил большое вознаграждение, а необходимость в его участии была неочевидна.

Обосновать необходимость привлечения к сделке посредников можно их квалификацией, большим опытом работы или обширными деловыми связями.

- Сделки с недавно зарегистрированными контрагентами.

Если контрагент недавно прошел процедуру регистрации и буквально через несколько дней заключил крупную сделку, ревизоры имеют право задать вопросы о том, как юридическое лицо проверяло его платежеспособность и репутацию. Часто налогоплательщиком исполняются все работы самостоятельно, а с фирмами-однодневками организуется фиктивный документооборот. Таким образом, проводится списание расходов, которые фактически не были понесены. В результате налоговая база становится меньше, а плательщик получает выгоду по НДС.

Источник: http://nalogiexpert.ru/novosti/kakimi-mogut-byt-posledstviya-polucheniya-nalogovoj-vygody-bez-osnovanij.html

Чем грозит убыточная декларация по налогу на прибыль для ООО

Пришел запрос из налоговой о предоставлении пояснений по поводу убытка в Вашей декларации по налогу на прибыль. Что делать с таким запросом? Как отвечать на него? Чем такие запросы могут обернуться? И стоило ли вообще этот убыток показывать?

На контроле у работников налоговой инспекции находится декларация по налогу на прибыль. Убыточность декларации для организации не пройдет без внимания налоговых органов, которые вправе:

- потребовать пояснения по таким (убыточным) декларациям,

- вызвать на убыточную комиссию,

- внести организацию в план выездных проверок.

В каждом мероприятии определенно мало приятного. Поэтому попробуем рассказать, что делать руководителю, если по итогам года после расчета получился убыток, отражать его в декларации или нет, какие давать пояснения налоговой, чем объяснять убыток и какие риски могут быть.

1. Что значит «убыточная» декларация?

Это значит, по итогам года вместо прибыли образовался налоговый убыток, вследствие чего будет отсутствовать показатель налог на прибыль к уплате. Налоговый убыток – это отрицательная разница между доходами и расходами, которые учитываются для целей налогообложения.

Задача ФНС обеспечить совевременное начисление налогов и поступление денежных средств в бюджет. ИФНС часто излишне внимательны к фирмам, работающим в минус. Для налоговиков убытки являются признаком целого ряда противоправных действий директора — уклонения от уплаты налогов, вывод активов, преднамеренное банкротство, мошенничество и тд.

2. Действия ФНС при подаче «убыточной» декларации

Отказ от предоставления данных может привезти к принятию более жестких мер вплоть до полномасштабной проверки (в отдельной статье мы рассказали, как налоговики готовят налоговую проверку).

3. Декларация по налогу на прибыль, если убыток

Итак, Вы подвели итоги года и обнаружили убыток, два варианта развития событий:

3.1 Показать фактический убыток в декларации по налогу на прибыль

Рассмотрим, что ожидает руководителя, если он не испугался дополнительных вопросов от органов налоговой инспекции, решил не скрывать реальное положение дел и подал декларацию с убытком.

После этого последует запрос пояснений от сотрудников инспекции, на который руководитель должен будет ответить в течение пяти дней в произвольной форме. Советуем как можно подробнее расписать расходы (предоставить оборотно-сальдовые ведомости в разрезе статей расходов счета 26, 44, 91.

2), объяснить причину финансового результата и рассказать о том, какие Вы планируете провести мероприятия и предпринять меры, чтобы в будущем получить прибыль.

Причины образования убытка в декларации по налогу на прибыль:

- Отсутствие выручки от реализации или ее незначительный объем. Характерно для вновь созданных организаций и организаций с длительным циклом производства работ.

- Освоение новых рынков сбыта, что требует значительных расходов на маркетинговые мероприятия, составление бизнес-планов и тд.

- Снижение цен из-за падение спроса, сезонности продукции и тд

- Снижение объемов продаж, например, из-за потери крупных покупателей.

- Крупные разовые расходы в отчетном периоде, например, приобретение и ввод в эксплуатацию основного средства, капитальный ремонт помещения.

- Форс-мажор, например, сгорел транспорт при грузоперевозке продукции, затопило склад.

- Учетная политика в целях налогообложения, например, применение амортизационной премии, нелинейного метода амортизации, создание резервов.

Если организация подает «убыточную» декларацию более двух отчетных периодов подряд, то налоговики предложат уменьшить убыток и подать корректировки или пригласят на «убыточную» комиссию. Вызывают руководителя, но вместо него представлять интересы может бухгалтер или другое уполномоченное лицо (с собой взять паспорт и доверенность).

Лучше на специальную комиссию в ИФНС прийти двум представителям компании – директору и главному бухгалтеру, ведь на таком заседании инспекторы задают серьезные финансовые вопросы. Волноваться и переживать не стоит. Старайтесь с проверяющим вести конструктивный диалог.

Если организация недавно на рынке, то в обосновании причин образования убытка используйте доводы «большая часть затрат связана с рекламой и маркетинговыми мероприятиями, которые помогают осваивать рынок» или «большие затраты на покупку оборудования».

Если организация работает давно, то объясните сокращение выручки ремонтом или модернизацией оборудования, вследствие чего в будущем ожидаете положительный экономический эффект.

Сотрудники ИФНС анализируют такие показатели, как:

- структура доходов и расходов в разрезе обычных и прочих (неблагоприятными, по мнению налоговиков, являются более высокие темпы прироста расходов по обычным видам деятельности по сравнению с темпами прироста соответствующих доходов, а также потери за счет внереализационных убытков);

- платежеспособность компании (основные показатели неплатежеспособности – отсутствие средств на расчетном счете и наличие просроченной кредиторской задолженности);

- показатели баланса (по мнению инспекторов собственный капитал должен превышать заемный, темпы роста оборотных активов должны быть выше, чем темпы роста внеоборотных активов, темпы прироста дебиторской и кредиторской задолженности должны быть примерно одинаковыми).

Налоговики всегда интересуются за счет каких средств живет убыточная организация. Поэтому будьте готовы рассказать об источниках финансирования (займы, кредиты, финансовая помощь собственника). Если налоговиков заинтересуют какие-то документы, то попросите их оформить требование в письменной форме.

3.2 Показать прибыль в декларации по налогу на прибыль при фактическом убытке

Если руководитель решил оградить себя от лишних допросов и походов в налоговую инспекцию, не привлекая тем самым внимание налоговиков к своей организации, то он может принять решение заплатить налог на прибыль. Для этого надо подкорректировать декларацию

А. либо Увеличив доходы

Б. либо Уменьшив (увеличив) расходы

4. Убыточная декларация по налогу на прибыль, таблица решений

| № | Способ корректировки прибыли |

Источник: https://firmmaker.ru/stat/nalogovye/chem-grozit-ubytochnaja-deklaracija-po-nalogu-na-pribyl-dlja-ooo

Причины и последствия изменения налогообложения имущества организаций

Шевченко Е.Е.

На протяжении долгого времени движимое имущество организаций облагалось двумя налогами – транспортным налогом и налогом на имущество организаций. О наличии или отсутствии факта двойного налогообложения в данном случае велись долгие споры.

Дело в том, что понятие «двойное налогообложение», в нормах Налогового Кодекса не раскрывается. В то же время оно фигурирует в ст. 232, 311, 386.

1 НК РФ, касающихся налога на доходы физических лиц, налога на прибыль и налога на имущество российских организаций в части налогообложения имущества, находящегося за пределами Российской Федерации [2].

Ранее, до принятия первой части Налогового Кодекса Федеральным Законом «Об основах налогового законодательства» был установлен принцип однократности налогообложения [7].

То есть, один и тот же объект мог облагаться налогом одного вида за определенный период только один раз. В ст.

3 современного Налогового Кодекса закреплены основные начала законодательства о налогах и сборах, однако принципа однократности данная норма не содержит [1].

Проблема обложения имущества одновременно двумя налогами стала предметом рассмотрения Конституционного Суда, который указал на правомерность взимания двух налогов.

Суд отметил, что двойного налогообложения не возникает, поскольку объект и налоговая база у каждого налога различны [5, с.13]. Тем не менее, проблема не исчерпана и вопрос о двойном налогообложении в указанном случае всё же остаётся спорным. В соответствии со ст.

374 НК РФ объектом налогообложения налогом на имущество организаций является движимое и недвижимое имущество, учитываемое на балансе организации в качестве основных средств [2]. Объектом налогообложения транспортным налогом по ст.

358 НК РФ признаются наземные, водные и воздушные транспортные средства, которые, следуя гражданскому законодательству, входят в состав движимого имущества (ст. 130 ГК РФ) [2].

Не смотря на категоричную и подкреплённую неоспоримым решением позицию государственных органов, проблема решена в пользу налогоплательщиков. С 1 января 2013 года вступили в силу поправки в Налоговый Кодекс, в соответствии с которыми движимое имущество, принятое с 1 января текущего года на учет в качестве основных средств, не облагается налогом на имущество организаций [3]. 505

Так или иначе, причиной такой реформы называют вовсе не наличие двойного налогообложения, а стимулирование бизнеса путём снижения налоговой нагрузки на несырьевые отрасли экономики, а также создание стимулов для обновления основных фондов [8].

Министерством финансов было подсчитано, что в 2013 году бизнес сэкономит за счет реформы 50 млрд. рублей, в 2014 году – еще 50 млрд. рублей. В итоге сумма экономии к 2015 году составит 150 млрд. рублей [10].

Предполагается, что такая налоговая политика, ориентированная на поддержку бизнеса, будет проводиться в течение ближайших пяти лет.

Следует отметить, что политика вывода движимого имущества организаций из налогообложения проводится постепенно. Объекты основных средств, приобретённые до 2013 года, остаются налоговой базой для исчисления налога на имущество организаций. Соответственно налоговые доходы резко не уменьшатся.

Однако уже сейчас организации стремятся избавиться от старого оборудования и транспорта, чтобы не уплачивать в бюджет налог на имущество.

Поправки в налоговом законодательстве поспособствовали распространению договоров возвратного лизинга, при которых налогоплательщик заключает договор купли–продажи основного средства и впоследствии договор лизинга, предметом которого является проданный объект основных средств.

Активизация подобных способов освобождения от налогообложения движимого имущества уже в ближайшее время могут повлечь более резкое сокращение дохода бюджетов субъектов Российской Федерации. Во избежание такой ситуации на законодательном уровне предлагается перейти к определению налоговой базы исходя из кадастровой стоимости объектов недвижимости, что приведёт к увеличению налоговых выплат и, соответственно, бюджетного дохода [8].

Налоги на имущество занимают не последнее место в доходной части бюджетов – в среднем их доля в консолидированном бюджете составляет 28,3% [6]. Не смотря на относительно небольшую величину ставки налога на имущество организаций – 2,2%, по доходности в бюджете Белгородской области на 2013 год он уступает только налогу на прибыль организаций и НДФЛ (рис.1).

Рис.1. Структура доходов от поступлений налогов в бюджет Белгородской области за 2011 год [9].

По сравнению с тем, какую роль играет налог на имущество организаций в бюджете субъекта, в масштабах производственных организаций он занимает незначительную долю в совокупных расходах.

Учитывая то, что налоговой базой служит среднегодовая балансовая стоимость имущества, сформированная в порядке ведения бухгалтерского учёта, то по истечению определённого периода организация перестанет уплачивать налог по соответствующему объекту.

Это произойдёт в тот момент, когда стоимость имущества будет полностью списана при помощи амортизации, и налоговая база станет равной нулю.

Освобождение от налогообложения движимого имущества в ближайшее время будет иметь только один положительный результат – сокращение объёма налоговой отчётности.

Транспортный налог останется на прежнем уровне, и его величина, в отличие от налога на имущество организаций, от срока использования транспортного средства не зависит.

К тому же во втором полугодии 2013 года будет повышена ставка акциза на автомобильный бензин и дизельное топливо, что приведёт к увеличению расходов организаций на горюче–смазочные материалы [4].

В значительной степени повышение указанных налогов коснётся транспортных организаций, в составе основных средств которых преобладают автотранспортные средства. В связи с этим издержки на уплату транспортного налога и покупку горюче–смазочных материалов будут сводить предполагаемый положительный результат до нуля.

Однако следует отметить, что в дальнейшем именно организации, деятельность которых непосредственно связана с транспортом (имеющие на балансе большое количество транспортных средств), получат значительную выгоду от проведённой реформы. Это будет связано с тем, что такой объект налогообложения, как транспортные средства, будет облагаться только транспортным налогом.

Таким образом, в ближайший период времени значительной экономической выгоды после освобождения организаций от налога на движимое имущество в контексте реализации политики по снижению налоговой нагрузки бизнес не извлечёт. Однако в последствие, когда произойдёт обновление фондов недвижимого имущества, предполагаемый механизм стимулирования экономических субъектов всё же достигнет желаемого уровня.

Список литературы

Источник: http://MirZnanii.com/a/188156/prichiny-i-posledstviya-izmeneniya-nalogooblozheniya-imushchestva-organizatsiy

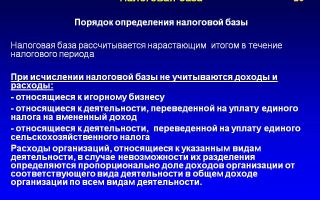

Налоговая база

Под налоговой базой понимается стоимостное выражение объекта налогообложения. Например, если речь заходит о подоходном налоге, то налоговой базой будет выступать доход гражданина. Для определения же налоговой базы для оплаты налога на наследство, наследник вынужден обращаться к независимому оценщику, который и устанавливает совокупную стоимость наследуемого имущества.

Принципы определения налоговой базы

Расчет налоговой базы – обязанность плательщика. Основные принципы исчисления таковы:

- Организации рассчитывают налоговую базу, основываясь на бухгалтерской отчетности, по итогам каждого периода. Любые ошибки прошлых периодов исправляются в текущем.

- Физические лица основывают расчеты на предоставленной специализированными организациями информации о величине дохода гражданина за период.

- ИП, а также нотариусы, занимающиеся частной практикой, исчисляют базу на основе сведений учета доходов, порядок которого установлен Минфином.

Для определения налоговой базы применяется такая формула:

Из формулы видно, что не всегда сумма дохода целиком является налогооблагаемой – она может корректироваться на величину вычетов (например, при наличии иждивенцев) и льгот (о льготах при налогообложении можно прочесть здесь — http://utmagazine.ru/posts/11777-nalogovye-lgoty).

Для расчета базы может использоваться один из двух методов:

- Кассовый – доходом признаются все суммы, которые плательщик получил за период, а расходом – все суммы, которые он выплатил.

- Накопительный – доходом признаются все суммы, на получение которых плательщик имел право, независимо от того, были ли получены эти суммы в налоговом периоде или в следующем за ним.

Специфика расчета налоговой базы по ряду налогов

- Транспортный налог. База для уплаты транспортного налога зависит от мощности авто – если в техническом паспорте ТС мощность указана в киловаттах, ее нужно конвертировать в лошадиные силы (для этого киловатты следует умножить на число 1.35962). Число лошадиных сил и считается налоговой базой — его умножают на ставку налога, которая измеряется в руб. / л. с.

- Налог на имущество физических лиц. С 2015 года вступил в силу новый порядок, согласно которому налоговую базу на имущество физических лиц можно определить одним из двух способов: как кадастровую и как инвентаризационную стоимость имущества. Инвентаризационная стоимость складывается из двух составляющих: стоимости объекта, скорректированной на величину износа, и коэффициента, назначаемого органами исполнительной власти ежегодно.

- НДС. Налоговая база для уплаты налога на добавочную стоимость равняется сумме двух слагаемых: стоимости всех отгруженных покупателям товаров и сумме авансов, которые были уплачены клиентами предварительно в счет будущей поставки.

Источник: https://utmagazine.ru/posts/11803-nalogovaya-baza

Типичные нарушения налогового законодательства — проверьте себя

Указанные здесь нарушения, наиболее часто допускают организации. Налоговые органы при проверке, в первую очередь обращает на это свое внимание. Проверьте и вы себя.

|

Статья НК РФ |

Описание нарушения |

|

п.1 ст.247, п.1 ст.252 |

Завышены расходы, учитываемые при расчете налога на прибыль, сделки с участием фирм-однодневок (документально неподтвержденные расходы, отсутствие реальных операций у контрагентов, недостоверные сведения в документах) |

|

ст.40, ст.247, п.1 ст.248, п.1,2 ст.249, п.6 ст.274 |

Занижена налоговая база в результате реализации товаров /работ, услуг/ взаимозависимым лицам, внешнеторговые сделки по ценам ниже рыночных, или цен на однородные товары, работы, услуги |

|

п.1, п.2 ст.249 |

Занижена выручка от реализации при расхождении данных в декларациях, с данными бухгалтерского учета и первичными документами |

|

п.18 ст.250 |

|

|

п.6 ст.250, ст.271 |

Проценты по договорам займа не отражены в составе внереализационных доходов |

|

п.1 ст.252 |

Неправомерное отнесение на расходы документально неподтвержденных расходов |

|

п.1 ст.252 |

Признание расходов, которые не связаны с деятельностью, которая направлена на получение доходов (например, участие в спартакиадах, профсоюзных собраниях, без приглашений организаторов, отсутствие тематики мероприятий) |

|

ст.255, ст.270 |

Суммы материальной помощи, премий, которые выплачены не за производственные результаты, учтены в составе расходов организации. В коллективных, трудовых договорах отсутствуют положении о премировании в организации |

|

п.1 ст.252, ст.264 |

Учет расходов по содержанию объектов, не используемых в производственной деятельности (услуги по эксплуатации, охране офиса) |

|

п.1 ст.252, ст.270 |

|

|

п.1 ст.252, пп.1 п.1 ст.259,3 |

Завышение расходов на амортизацию основных средств, которые не подвержены влиянию агрессивной среды, повышенному износу. Неправомерное применение к амортизации коэффициента 2 |

|

ст.253, п.1 ст.258 |

Неправильное отнесение основных средств к амортизационным группам, в результате чего завышены суммы амортизационных отчислений |

|

п.2 ст.257 |

В состав расходов включены единовременно затраты на достройку, дооборудование, реконструкцию, модернизацию основных средств |

|

п.10 ст.264 |

|

|

п. 12 ст.264 |

Учтены в составе прочих расходов суммы командировочных расходов (например, лиц, которые не являются работниками организации, оплата доп. услуг в отелях –питание, мини-бар и т.д.) которые не относятся к расходам по проживанию. Оплата полисов дополнительного страхования ответственности перевозчика при приобретении билетов |

|

ст. 265 |

Внереализационные расходы завышены на сумму дебиторской задолженности с неистекшим сроком исковой давности, на сумму убытков, по неподтвержденным безнадежным долгам с истекшим сроком исковой давности |

|

ст. 268 |

В составе внереализационных расходов неправомерно единовременно учтены суммы убытка, которые получены от реализации основных средств |

|

п.1 ст.269 |

|

|

п.2 ст. 269 |

Учтены в расходах проценты, которые превышают предельную величину процентов по контролируемой задолженности по кредитам (займам) иностранной компании |

|

п.2 ст.270 |

В составе внереализационных расходов неправомерно учтены суммы санкций (штрафы, пени), перечисляемых в бюджет, штрафов и других санкций, взимаемых государственными организациями |

|

п.1 ст.272 |

Учтены расходы, которые не относятся к данному налоговому периоду, в том числе в расходы на ремонт основных средств; расходы, которые надлежит распределять по налоговым периодам, учтены единовременно (например, по сделкам, когда невозможно определить связь между доходами и расходами;, приобретение лицензий с определенным сроком действия, когда расходы относятся к нескольким налоговым периодам) |

|

п.9, 10 ст.274 |

|

|

п.2 ст.286 |

В декларации по налогу на прибыль неправильно исчислены ранее начисленные суммы авансовых платежей, в результате чего, произошло занижение суммы налога на прибыль к доплате |

|

п.3 ст.286 |

Организации, у которых доходы за предыдущие четыре квартала превысили 10 миллионов рублей за каждый квартал, не исчисляют суммы ежемесячных авансовых платежей по налогу на прибыль |

|

ст. 318, п.1 ст.319 |

Расходы, относящиеся на остатки незавершенного производства, на остатки нереализованной продукции, учтены в сумме прямых расходов в текущем периоде |

|

ст.318, 254 |

|

|

ст.40, п.1 ст.146, ст.153 |

Неполностью отражена выручка от реализации, в т.ч. отсутствуют корректировки в соответствии со ст. 40 НК РФ |

|

пп 2 п.1 ст.146 |

При передаче товаров, работ, услуг для собственных нужд, расходы на которые не учитываются при исчислении налога на прибыль, неисчислен налог на добавленную стоимость |

|

пп.3 п.1 ст. 146 |

Строительно-монтажные работы, выполненные для собственного потребления, не включены в налогооблагаемую базу |

|

п.1 ст.146 |

Стоимость безвозмездно переданного имущества не учтена в налоговой базе |

|

ст.149 |

|

|

п.4 ст.149, п.4 ст.170 |

Отсутствие раздельного учета, при осуществлении операций, которые подлежат налогообложению и операций, которые освобождены от налогообложения. В связи с этим вычеты заявлены неправомерно. |

|

п.2 ст.149, п.2 ст.170, п.2 ст.171 |

Применение налоговых вычетов по услугам, которые приобретены для осуществления операций, освобождаемых от налогообложения |

|

п.1 ст.154 |

Суммы оплаты, , полученные в счет предстоящих поставок, не учтены в налоговой базе |

|

п.2, 3 ст.161 |

Занижение налоговой базы налоговыми агентами, в результате неисполнения обязанностей по удержанию и уплате в бюджет налога на добавленную стоимость (при аренде федерального имущества, имущества субъектов РФ, муниципального имущества) |

|

п.1, п.2 ст.164 |

|

|

п.2 ст.169, пп.1,2 ст.171, п.1 ст.172 |

Вычеты приняты по счетам-фактурам, полученным от «сомнительных» контрагентов, подписаны неуполномоченными лицами, содержат неверные сведения, реальность сделок не подтверждена |

|

п.1 ст.172 |

Включение в состав вычетов сумм по отсутствующим документам |

|

п.3 ст.170 |

При переходе на специальные налоговые режимы, не восстановлены суммы НДС, которые ранее были приняты к вычету |

|

пп 3 п.3 ст.170 |

Не восстановлены суммы НДС, которые были приняты к вычету при перечислении предоплаты, в периоде, в котором суммы НДС подлежат вычету (по мере реализации товаров, работ, услуг) |

|

пп.1 п.2 ст.171 |

|

|

п.3 ст.172 |

Предъявление налоговых вычетов по экспортным операциям, при неполном пакете документов, предъявлены налоговые вычеты. |

|

п.5 ст.173 |

Организация, освобожденная от уплаты НДС, выставила покупателю счет-фактуру и не перечислила в бюджет НДС |

|

гл.22 |

Использование схем уклонения от уплаты акциза путем заключения сомнительных договоров. (договор о совместной деятельности, договор простого товарищества) организациями, которые осуществляют производство этилового спирта |

|

ст.187, ст.194 |

|

|

ст.200, 201 |

Применение налоговых вычетов при отсутствии документов, подтверждающих оприходование и оплату сырья, применение вычета по ставке, согл. п.1 ст.193 НК РФ на продукцию с долей этилового спирта более 9%, а не исходя из ставки акциза за 1 л. Безводного спирта |

|

пп1 п.1 ст. 182, пп.1 п.2 ст.187 |

Занижение объемов реализации алкогольной продукции, в результате чего произошла неполная уплата акциза |

|

п.3 ст.346.12, п.4 ст.346,13 |

Применение УСН, при несоответствии требованиям, предоставляющим право применения УСН (организация имеет филиалы, представительства; применяют специальные налоговые режимы (ЕСХН); доля участия других организаций более 25 процентов, численность работников более 100 человек) |

|

п.1 ст.346,16 |

Неполное отражение доходов от поступлений и реализации |

|

п.1 ст.346,16 |

|

|

ст.346,16, 346,17 |

Принятие расходов по документам, составленным с нарушением требований законодательства или при их отсутсвтии |

|

п.6 ст.346,18 |

По итогам налогового периода неисчислен минимальный налог (доходы, уменьшенные на расходы) |

|

п.3 ст.346,21 |

Учтены в расходах неуплаченные суммы страховых взносов на пенсионное страхование |

|

Применение незаконных схем (дробление бизнеса) для применения УСН |

|

|

п.3 ст.346,21 |

Уменьшение сумм налога, на сумму уплаченных страховых взносов, более чем на 50% |

|

ст.346,26 |

Применение ЕНВД по деятельности, которая не попадает в перечень видов деятельности, облагаемых ЕНВД |

|

п.7 ст.346,26 |

|

|

ст. 346,32 |

Сумма налога занижена в результате уменьшения расходов на сумму неуплаченных страховых взносов |

|

ст.346,27, 346,29 |

Занижены физические показатели (количество работников, площадь торгового зала и т.д.), корректирующие коэффициенты БД К1 и К2, которые используются при определении базовой доходности, в результате чего занижается сумма налога |

|

гл.26,3 |

Применение ЕНВД путем применения незаконных схем (например: дробление бизнеса) |

|

П.2 ст.346,32 |

Уменьшен налог, на сумму уплаченных страховых взносов, более чем на 50%. |

|

п.1 ст.375 |

Неверное определение амортизационной группы основных средств, в результате чего произошло занижение налоговой базы |

|

п.1 ст.375 |

|

|

п.1 ст.375 |

Занижение налоговой базы путем несвоевременного перевода на учет ОС |

|

П.2 ст.382 |

Неверное исчисление авансовых платежей, что приводит к занижению суммы налога |

|

п.1 ст.358 |

Сокрытие (неполное отражение) объектов налогообложения |

|

ст.359 |

Неполная уплата налога, при занижении мощности транспортного средства, учитываемого при определении НБ |

|

п.1 ст.361 |

Неправильное применение ставок налога (занижение мощности двигателя) |

|

п.2,3 ст.362 |

Занижение налога, при нарушении порядка исчисления сумм налога (применение неверных ставок, коэффициентов) |

|

п.1 ст.390 |

Неправильно определена кадастровая стоимость участков, в результате чего происходит занижение НБ |

|

п.1 ст.394 |

|

|

п.7 ст.396 |

При возникновении или прекращении права собственности или права пользования на участок, неверно рассчитан коэффициент. |

|

п.5 ст.396 |

Неверное отражение в декларации сумм авансовых платежей, что приводит к занижению суммы налога |

|

п.6 ст.226 |

Не удержан НДФЛ с выплаченных физическим лицам доходов; не перечислен, несвоевременно перечислен НДФЛ в бюджет |

|

ст.210 |

|

|

пп.1 п.3 ст.24, п.1 ст.210, пп.1 п.2 ст.211, п.1 ст.226 |

В совокупный доход работников не включены суммы подотчетных средств, не возвращенных работниками, суммы, без авансовых отчетов, доходов в натуральной форме |

|

ст.212 |

В совокупный доход работников не включены доходы в виде материальной выгоды (например: от приобретения ценных бумаг и т.д.) |

|

ст.214,1 |

Неверно определена налогооблагаемая база по операциям с ценными бумагами, операциями с финансовыми инструментами срочных сделок, при продаже инвестиционных паев. Отсутствуют документы, подтверждающие фактическое приобретение и оплату ценных бумаг. |

|

п.1 ст.218 |

|

|

п.1 ст.219, п.1 ст.220 |

Завышены суммы социальных и имущественных вычетов |

|

п.1 ст.221 |

В состав налоговых вычетов неправомерно включены документально неподтвержденные расходы. Расходы, которые непосредственно не связаны с извлечением доходов |

|

пп.2 п.1 ст.228 |

Не исчислен налог с доходов, полученных от продажи имуществ, принадлежащего на праве собственности менее 3-х лет |

|

п.1 ст.221, ст.252 |

В состав налоговых вычетов неправомерно включены расходы без документального подтверждения, подтвержденные недостоверными документами, или расходы, получены по документам от «сомнительных» организаций |

Указанные здесь нарушения, наиболее часто допускают организации. Налоговые органы при проверке, в первую очередь обращает на это свое внимание. Проверьте и вы себя.

{module Article Suggestions}

Источник: https://paruscbp.ru/trebovaniya-nalogovix-organov/tipichnye-narusheniya-nalogovogo-zakonodatelstva-proverte-sebya.html