Зарплата для ИП в 2018 году — может ли предприниматель платить сам себе

Одним из первых шагов на пути открытия своего бизнеса является определение правовой формы организации. Если для этого выбрано индивидуальное предпринимательство, бизнесмену необходимо ознакомиться со всеми нюансами ведения своего дела, которых немало. Одним из наиболее важных является вопрос выплаты им заработной платы как наемным работникам, если таковые имеются, так и себе.

Одним из наиболее часто задаваемых вопросов, касающихся осуществления хозяйственной деятельности ИП, является следующий: «Можно ли ИП платить себе зарплату»?

Однозначный ответ дает ТК РФ, поясняющий особенности начисления заработка предпринимателю. Так в 2018 году ИП не вправе начислять заработную плату на свое имя вследствие отсутствия трудовых отношений и соответствующего соглашения. В соответствии со ст.

56 ТК РФ, заключение ИП договора с самим собой нецелесообразно ввиду отсутствия фактической сделки. Помимо этого, ст. 20 ТК РФ определяет, что сторонами трудовых отношений являются наниматель и подчиненный. На этих основаниях заработная плата ИП на свое имя не начисляется.

Сотрудники Роструда подтвердили данное положение в Письме №358/6/1 от 27.02.2009г.

Помимо этого, предприниматель не вправе выписывать на свое имя средства под отчет, оформлять возмещение командировочных издержек, а также начислять себе социальную помощь и прочие компенсационные выплаты. Если ИП все-таки произведет подобную операцию, документация, подтверждающая ее правомерность, будет отклонена в налоговой инстанции.

Однако, вышеприведенное не подразумевают того, что индивидуальный предприниматель не может использовать средства, полученные от своего дела.

Для него вознаграждением за труд считается чистая прибыль от его деятельности, то есть те денежные средства, которые остаются в его пользовании после вычета расходов на осуществление дальнейшей производственной деятельности и налогов.

Фактически, это ― личные средства субъекта, которые он может использовать не только для развития бизнеса, но и для удовлетворения собственных нужд. При этом, деньги не являются целевыми, и предприниматель вправе их расходовать по своему усмотрению.

Он может получить требуемую сумму любым удобным способом:

- снять финансы с банковского счета;

- с помощью расчетного чека;

- посредством перевода на карту банка.

Уплачивать какие-либо налоги с подобного дохода ИП не должен, поскольку он уже рассчитался с государством ранее.

ИП может получить свои законные средства путем:

- Изъятия наличности из кассы. Исходя из Постановления ЦБ РФ №3210/У от 11.03.2014 г., ИП имеют право не вести кассовую книгу, а также не выписывать РКО и ПКО. Фактически, предпринимателям разрешается вести упрощенный кассовый учет. Таким образом, чтобы взять деньги из кассы, ему не нужно оформлять РКО.

Если ИП, по собственной инициативе, ведет кассовый учет на общих основаниях, то любую выдачу денег следует оформлять кассовым ордером. При этом, в строке «Основание» рекомендуется указывать «на личные траты ИП».

- Снятия необходимой суммы с банковского счета. Поскольку закон запрещает стандартное обналичивание ИП средств с расчетного счета на свои личные нужды, для получения наличности ему требуется завести специальный личный счет, к которому привязывается банковская карта. Формулировка основания для перевода на нее финансов будет иметь такой вид: «Личные траты ИП». После этого можно снять с нее наличные через банкомат. До этого предприниматели заводили чековую книжку и выписывали чеки на себя, но сейчас этот способ морально устарел и не востребован ввиду своей непрактичности.

При любом способе востребования личных средств законодатель не обязывает предпринимателя уплачивать никакие налоги. Налоги, исходя из налоговой системы плательщика, учитываются с деятельности в отчетном периоде. К ним относятся НДФЛ, ЕНВД, патент или упрощенный налог.

Трудовые отношения ИП с работниками – оформление, нюансы

Необходимость в сотрудниках может возникнуть при расширении деятельности. При этом, одновременно могут понадобиться несколько штатных единиц разной специализации. Алгоритм взаимодействия трудоустраиваемого сотрудника и нанимателя (ИП) подразумевает такие этапы:

- Принятие и рассмотрение ИП заявления с прошением о трудоустройстве;

- Принятие требуемого пакета документов от будущего подчиненного (удостоверение личности, ИНН, СНИЛС);

- Заключение трудового соглашения;

- Публикация приказа о принятии на должность;

- Обеспечение рабочих условий;

- Регулярная выплата заработной платы и отчисление налогов.

В процессе заключения трудового соглашения между ИП и штатной единицей в тексте документа прописывается порядок расчетов с сотрудником по заработной плате.

ИП, как и любой другой наниматель, должен выплачивать наемным сотрудникам закрепленный в соглашении объем денежных средств.

Законодательно установлено, что объем дохода для каждого отдельного сотрудника может исчисляться, исходя из личного решения хозяйствующего субъекта.

Однако, размер зарплаты должен соответствовать квалификационному уровню сотрудника, наличию у него льгот, подразумевать возможность начисления надбавок, премий и прочих допвыплат.

Порядок выплаты зарплаты наемным работникам, пример расчета

Порядок осуществления выплат вознаграждений за труд следующий:

- Начисление аванса. Объем авансовых средств исчисляется, исходя из фактически отработанных дней. Однако, допускается вариант, когда аванс представляет собой фиксированную сумму (например, определенный процент от общей заработной платы). При этом, НДФЛ и взносы на соцстрах можно не удерживать. Дата выплаты аванса фиксируется в соглашении.

- Расчет зарплаты до вычета налогов. Подсчитывается, сколько дней отработал субъект. Если все дни, за которые производятся начисления, полностью отработаны, то денежные средства рассчитываются стандартным способом с учетом тарифной ставки или оклада. Однако, если субъект оформлял больничный, брал отпуск или отгулы, начислять финансовые средства следует с учетом этого времени.

Так, если сотрудник отработал 18 дней из положенных 22, расчет будет выглядеть следующим образом:

ЗПф = ЗП / 22 * 18, где:

- ЗПф ― заработная плата субъекта, рассчитанная на основании фактически отработанного времени до удержаний;

- ЗП ― заработная плата, фиксируемая в трудовом соглашении;

- Удержания налогов с зарплаты до осуществления непосредственных выплат работникам. Для этого потребуется информированность об актуальных налоговых ставках. Базой их исчисления будет являться зарплата.

Если в отчетном периоде ИП был нанят субъект для выполнения работ по договору подряда, отчислять средства на соцобеспечение из его вознаграждения за труд не надо.

Сумма всех отчислений в обязательном порядке должна отражаться в учете.

Исчисление заработной платы к выдаче. Из рассчитанного заработка необходимо вычесть налоговые отчисления и произвести иные удержания согласно исполнительным документам (ст. 12 ФЗ № 229 от 02.10.07 г.), что позволит получить ту сумму, которая положена сотруднику к выдаче. Так, расчет выглядит следующим образом:

ЗПк = ЗПф ―13%, где:

- ЗПф ― средства, заработанные сотрудником, до вычитания налоговых удержаний;

- 13% ― объем НДФЛ (по действующей ставке 13%; если работы были выполнены нерезидентом, ставка НДФЛ составит 30%).

День выдачи зарплаты должен фиксироваться в тексте договора. Нарушение установленной даты может повлечь за собой ответственность ИП.

- Перечисление удержаний.. Осуществляется оно за счет ИП в тот же день, в который выдается зарплата сотрудникам.

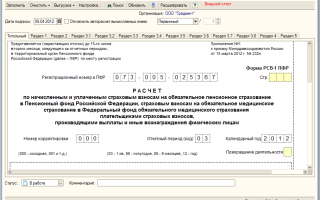

К ним относятся взносы в ПФР (22 % оклада), ФСС (2,9 %) и ФОМС (5,1 % оклада). Законодательно разрешены и иные удержания 9к примеру ,по исполнительным листам). Впрочем, максимальный их предел не должен превышать 70 % вознаграждения за труд.

Пример. ИП Иванов И.И. продает запчасти. В начале отчетного месяца он привлекает к работе бухгалтера Сидорову С.С. С сотрудницей заключается соглашение, в соответствии с которым:

- оплата Сидоровой С.С. осуществляется, исходя из отработанного времени;

- документально зафиксированный оклад составляет 50.200 руб.;

- аванс начисляется 15 числа. В последний день отчетного месяца выдается остальная зарплата;

- аванс составляет фиксированную сумму – 30% зарплаты без удержаний.

В текущем месяце насчитывается 22 рабочих дня. При этом, Сидорова на два дня из них оформила отгул. Таким образом, фактически отработанное время составило 20 дней.

Расчет будет выглядеть следующим образом:

- Выданный Сидоровой аванс: 50.200 * 30% = 15.060 руб.

- Исчисление зарплаты за фактически отработанное время: 50.200 / 22 * 20 = 45.636 руб.

- НДФЛ = 45.636 * 13 % = 5933 руб.

- Взнос в ПФ РФ: 45.636 * 22 % = 10.040 руб.

- Взнос в ФСС РФ: 45.636 * 2,9 % = 1.323 руб.

- Взнос в ФОМС РФ: 45.636 * 5,1 % =2.327 руб.

- Выплата Сидоровой С.С. зарплаты: 45.636 ― 5.933 ― 15.060 = 24.643 руб.

Ответственность ИП за невыплату заработной платы наемным работникам

Длительная задержка или невыплата зарплаты сотрудникам является правонарушением и влечет административную ответственность для ИП. Основываясь на законодательстве, максимальный срок задержки оплаты труда составляет 15 календарных дней.

Отсутствие зарплаты лично у индивидуального предпринимателя более 15 дней не является нарушением закона.

Если по прошествии указанного времени наемный сотрудник так и не получил положенные ему средства, он имеет право составить заявление о нарушении сроков выдачи заработанных денег. Если ИП не реагирует на этот документ, сотрудник также вправе:

- подать иск в суд;

- прекратить исполнять свои рабочие обязанности до момента выдачи положенной суммы. При этом, о факте прекращения труда субъект обязан письменно уведомить ИП, получив от предпринимателя его подпись в качестве доказательной базыознакомления с бумагой;

- направить заявление в трудовую инспекцию.

ИП также должен быть готов к тому, что работник при условии задержки выдачи зарплаты имеет следующие права:

- не присутствовать на рабочем месте;

- принимать участие в забастовках.

Увольнение сотрудника за его недовольство отсутствием зарплаты или принуждение сотрудника к написанию заявления на увольнение по собственному желанию незаконно. Средняя зарплата субъекта сохраняется на период его неисполнения трудовых обязанностей по причине задолженности перед ним ИП.

Выплата зарплаты сотрудникам осуществляется на основании расчетной ведомости формы Т51. Ведомость содержит:

- сведения о подчиненном (ФИО, должность, профессия);

- объем зафиксированного договором оклада;

- сведения о фактически отработанном времени в текущем месяце. В ней также учитываются праздники;

- объем удержаний с сотрудников и ИП;

- общая сумма к выдаче.

Необходимость оформлять подобную ведомость у ИП появляется, когда количество работников составляет 2 и более. При этом ведение ведомости и на одного наемного сотрудника не является нарушением. Составлять данный документ, если у ИП нет наемной рабочей силы, нецелесообразно.

Таким образом, выплата зарплаты ИП самому себе не является правомерной операцией. Прибыль, получаемая в ходе профессиональной деятельности ИП, является его основным источником заработка.

При этом расчеты с подчиненными требуют соблюдения всех законодательных формальностей и следования стандартному порядку выдачи заработной платы.

ИП же вправе получать полагающиеся ему деньги в виде прибыли без оформления дополнительных документов и без дополнительного удержания налогов.

(13

Источник: https://delatdelo.com/organizaciya-biznesa/zarplata-ip-kak-oformit-mozhno-li-platit-samomu-sebe.html

Из чего складывается зарплата ИП, находящегося на УСН?

Как рассчитывается зарплата ИП на УСН? Этот вопрос вызывает интерес у бизнесменов. Индивидуальное предпринимательство — самая популярная организационно-правовая форма ведения собственного бизнеса. Обусловлено это упрощенным процессом создания предприятия и его ликвидации.

Как создается фонд заработной платы для ИП при УСН? В случае если предприятие начало стремительно развиваться, его владельцу, соответственно, потребуются сотрудники. Естественно, необходимо проводить все операции в рамках закона. Предприниматель заключает трудовой договор с будущими подчиненными, регистрирует сотрудников в пенсионном и социальном фондах.

Они имеют фиксированную зарплату. Начальник платит налоги, взносы, сдает отчеты о сотрудниках. Все просто. А как насчет самого предпринимателя? Как начислять самому себе зарплату, чтобы все было законно? И что необходимо знать новоиспеченному бизнесмену? И что представляет собой работа по УСН?

Прежде чем, начать трудовую деятельность, предпринимателю необходимо выбрать вариант налогообложения, который будет оптимальным. В последнее время самым популярным режимом считается упрощенная система налогообложения, сокращенно — УСН. Данный налоговый режим направлен на владельцев малого и среднего бизнеса.

Условия нахождения ИП на УСН

Главными преимуществами данной системы налогообложения являются: упрощенное ведение бухгалтерского и налогового учета, освобождение от уплаты НФДЛ, выбор объекта, который будет обложен налогом, и отсутствие многочисленных налогов.

Налоговый период при УСН — один календарный год, что очень удобно. Весомым аргументом в пользу УСН является необязательное подтверждение правильности документального оформления.

Данная система облегчает ведение бухгалтерии: теперь предпринимателю не нужно переживать, что в конце года в случае недоимки на него возложат пеню или штраф.

Индивидуальный предприниматель, который выбрал упрощенную систему налогообложения, не обязан платить НДС, что тоже является преимуществом.

УСН имеет ограничения по некоторым видам деятельности. Упрощенная система недействительна для организаций, которые ведут страховую деятельность, юридические компании и банки входят в этот список. К этому списку также относятся негосударственные пенсионные и инвестиционные фонды.

Индивидуальный предприниматель не имеет права открывать филиалы или представительства при УСН, что не дает возможность расширять свой бизнес. При наличии убытков, фирма обязана платить минимальный налог.

Исходя из установленного закона, убытки не освобождают налогоплательщика от уплаты налогов.

Если предприниматель вынужден закрыть фирму, ему необходимо составить бухгалтерский отчет и пересчитать все выплаты базового и дополнительного налогов при ликвидации предприятия.

Серьезным недостатком при УСН является ограничение круга покупателей и партнеров. Существует вероятность, что партнер, работающий с НДС, откажется сотрудничать с предпринимателем, ведущим деятельность по УСН.

Микрофинансовые организации, ломбарды, страховые компании не имеют права работать на УСН. Казино и прочие фирмы, специализирующиеся на азартных играх, относятся к списку запрещенных при УСН.

Предприятия, занимающиеся производством и продажей табачных изделий, алкогольной продукции, бензина и другого топлива, не могут применять УСН.

К этому списку относятся фирмы, где работают более 100 человек, фирмы, добывающие полезные ископаемые, и иностранные предприятия.

Источник: https://moeip.ru/nalog/usn/zarplata-ip

Частый вопрос от начинающих ИП: могу ли я сам себе платить зарплату и сделать запись в трудовой книжке?

Добрый день, уважаемые ИП!

Когда человек открывает ИП, то через какое-то время у него возникает вопрос: “А что там с зарплатой для самого себя? Что писать в своей трудовой книжке?”.

Отметим, что вопрос довольно частый, так как ИП вроде открыл, а на руках только документы, которые выдали в налоговой инспекции. И, по старой привычке, хочется получить запись в собственной трудовой книжке. И получать зарплату : )

Ну что-же, давайте рассмотрим эти вопросы:

Должен ли ИП платить себе зарплату?

Нет, не должен. И не может этого сделать, так как действующие законы не разрешают такую ситуацию, когда ИП является работодателем для самого себя.

То есть, платить самому себе зарплату у Вас не получится.

Но не переживайте, так как все деньги, которые ИП заработал – являются его собственными. Он может их тратить как ему нужно. Но лучше предварительно их вывести со счета в банке на личную дебетовую карту, о чем можно прочитать вот здесь: https://dmitry-robionek.ru/bank/mozhno-li-vyvodit-dengi-so-scheta-ip-na-lichnuju-debetovuju-kartu.html

Я стал ИП. Могу ли я сам себе сделать запись в своей же трудовой книжке о том, что я ИП?

Этот вопрос пересекается с предыдущим. Еще раз подчеркну, что ИП не может сам себя нанять на работу. А значит, ИП не может сам себе внести запись в свою же трудовую книжку.

Могу ли я одновременно работать как наемный сотрудник в другой компании и быть при этом ИП?

Да, можете. Но здесь нужно понимать, что для некоторых категорий граждан России нельзя иметь статус ИП. Как правило, это госслужащие, военные, сотрудники силовых ведомств, госкорпораций и т.п.

Также некоторые компании запрещают по трудовому договору своим сотрудникам заниматься предпринимательской деятельностью.

Насколько это законно – вопрос другой, конечно. Но все равно прочтите свой действующий трудовой договор, чтобы прояснить этот момент.

Уважаемые читатели сайта!

Я проанализировал все вопросы, которые задавались мне за 4 года ведения сайта. И отобрал ТОП-50 наиболее частых, которые задают почти все начинающие ИП.

Книга небольшая, время на чтение составит примерно 1 час. Собственно, я на них отвечаю в этой небольшой электронной книге. А называется она вот так:

«Ответы на самые частые вопросы от начинающих ИП без сотрудников»

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Другие вопросы по ведению ИП

Источник: https://dmitry-robionek.ru/zarplata-i-trudovaya-knizhka

Можно ли ИП не платить налоги при нулевом доходе

Уплата налогов является обязанностью ИП, за несовременное исполнение которой грозят штрафы и пени.

А что делать, если ИП только зарегистрировался и еще не успел получить первую прибыль, либо год оказался убыточным для его бизнеса? Может ли ИП не платить налоги в этом случае?Даже если ИП не вел в текущем периоде деятельность или получил убыток, он все равно обязан заплатить налоги в ПФР (фиксированный платеж).

Обязанность платить взносы возникает у ИП сразу после регистрации (правда, налог пересчитывается пропорционально времени, прошедшему с момента постановки на учет). В 2014 г. минимальная сумма, которая обязательно подлежит к уплате в ПФР — 20 727.53 руб.

Причем, если ИП параллельно работает официально и работодатель перечисляет за него взносы, это также не освобождает его от уплаты фиксированного платежа. И даже если ИП сам является пенсионером или инвалидом, законодательство не предусматривает каких-либо льгот либо освобождения уплаты налогов.

В этом отличие ИП от ООО, в рамках которого можно, например, отправить генерального директора в административный отпуск на период отсутствия коммерческой деятельности. Таким образом, не производятся начисления зарплаты на сотрудников ООО и пропадает обязанность уплаты взносов в фонды.

Многие предприниматели совершают ошибки, не закрыв ИП вовремя, а по прошествии нескольких лет получают уведомление с требованием погасить задолженность перед ПФР с учетом начисленных пени за весь период.

Когда ИП обязан платить налог на прибыль, даже при отсутствии дохода

Естественно, ИП при нулевом доходе освобождается от уплаты налога на прибыль, но ему надо не забыть подать «нулевую» декларацию, иначе придется заплатить штраф в налоговую и ПФР. Но если ИП применяет ЕНВД, то он будет обязан заплатить налог с «вмененного» дохода.

Например, если у предпринимателя свой магазин розничной торговли, тогда он платит налоги не исходя из полученной фактической прибыли, а на основании метража торговой площади.

Для того, чтобы не платить налог, ИП, не ведущий деятельность, должен сняться с учета как плательщик ЕНВД.

В каких случаях ип может не платить налоги

ИП освобождается от обязанности платить налоги в ПФР только в ряде случаев (этот перечень строго зафиксирован и не подлежит свободному толкованию): — на период прохождения военной службы по призыву;- на период ухода за ребенком до достижения им возраста 1,5 лет;- на период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет.

Важно отметить, что ИП имеют право не платить взносы только после предоставления в ПФР всех необходимых документов. И только при условии, что ИП приостановит свою деятельность.

- Какие нужно платить налоги ИП в 2014 году

В соответствии со статьей 246 Налогового кодекса РФ, организации должны рассчитывать и уплачивать в федеральный бюджет налог на прибыль. Помимо российских компаний плательщиками признаются иностранные фирмы, осуществляющие деятельность на территории России. Ставка по налогу на прибыль равна 20%. Платить налог нужно ежегодно, а каждый квартал вы должны рассчитывать и уплачивать в бюджет авансовые платежи.В первую очередь определите налогооблагаемые доходы организации. Сюда включите выручку, внереализационные доходы (например, проценты по депозиту, положительную курсовую разницу, стоимость имущества, полученного по безвозмездному договору и т.д.). Запомните, что доходы, полученные в виде предоплаты, не включаются в налогооблагаемую базу в том случае, если продукция не отгружена или не выполнены работы. Также не являются доходом вклады участников общества в уставный капитал, заемные средства, средства целевого финансирования.Вычислите вычитаемые расходы. Они должны быть экономически обоснованными и документально подтвержденными. Сюда можно отнести расходы на изготовление и реализацию продукции (например, оплата труда, амортизация имущества, приобретение материалов) и другое. В состав вычитаемых расходов не входят штрафы, пени и другие расходы, указанные в статье 270 НК РФ.После того, как доходы и расходы определены, высчитайте прибыль организации за тtreщий год. Для этого из доходов вычтите расходы. Если в прошлом году у вас были убытки, вычтите их из прибыли. Полученное число умножьте на ставку по налогу на прибыль (20%).Допустим, вы занимаетесь продажей продуктов питания, которые закупаете в другом регионе. Выручка в текущем году равна 1 100 000 рублей. Себестоимость товаров равна 400 000 рублей. Расходы включают в себя:- зарплату персонала – 120 000 рублей;- плата за аренду помещения – 180 000 рублей.

В прошлом году у компании был выявлен убыток в сумме 20 000 рублей.

Таким образом, налогооблагаемая прибыль рассчитывается следующим образом: выручка (1 100 000 рублей) – себестоимость товаров (400 000 рублей) – зарплата персонала (120 000 рублей) – аренда помещения (180 000 рублей) – убыток прошлых лет (20 000 рублей) = 380 000 рублей. Эту сумму нужно умножить на ставку по налогу на прибыль: 380 000 рублей * 20% = 76 000 рублей.

- налог на прибыль ооо в 2018

Можно ли ИП не платить налоги при нулевом доходе

Источник: https://www.kakprosto.ru/kak-820091-mozhno-li-ip-ne-platit-nalogi-pri-nulevom-dohode

Собственникам: платить ли себе зарплату?

Единственный собственник, хоть и работает директором, не всегда оформляет себя в штат по разным причинам. Жалко денег, экономит на налогах, не хочет возиться с отчетностью. Вместо этого сам себе платит в конверте. Некоторые считают, что это нормальная практика, а другие — настроены радикально:

Иногда собственники не получают зарплату, но получают дивиденды. Так меньше тратятся деньги компании, а по сути — собственника, потому что с зарплаты надо заплатить взносы, а с дивидендов — нет.

Компания платит сверху: 90 600 рублей

Компания платит сверху: 0 рублей

О дивидендах мы писали статью на Деле. Теперь пора поговорить о зарплате.

Это условный пример, потому что если компания на упрощенке 15%, она может снизить налог за счет зарплаты и взносов, а с дивидендами так не получится. Возможно, зарплата для компании выгоднее, чем дивиденды, и собственник решит обойтись зарплатой.

И всё равно в обоих случаях есть риск получить штраф.

Риски для компании

Законодательство прямо не говорит, что единственный собственник-директор обязан подписать трудовой договор и платить себе зарплату. Но если отказаться от зарплаты, есть риск потерять деньги.

Штраф и шанс лишиться права быть директором. По закону каждый сотрудник обязан получать зарплату.

22 статья Трудового кодекса: работодатель обязан получать зарплату

Собственник стал директором — всё, он сотрудник, компания обязана платить зарплату. Иначе трудовая инспекция вправе оштрафовать: 30 000-50 000 рублей с компании, и 1000-1500 с директора.

Если компания еще раз нарушит закон, трудовая инспекция дисквалифицирует директора-собственника. Дисквалификация — это большая тема, но если по сути, собственник не сможет быть директором от полугода до трех лет.

Доплата налогов и штраф. Вместе с зарплатой компания платит налоги и взносы. Если зарплаты нет и трудовая инспекция об этом узнает, компании придется доплатить налоги и взносы. Сумма зависит от размера зарплаты. Как минимум — это официальный размер зарплаты или МРОТ.

137 статья Трудового кодекса: работодатель обязан платить минимум МРОТ

Чтобы обхитрить налоговую, собственники пишут отказ от зарплаты, типа они сами решили работать бесплатно, потому что это их компания. Но отказ от зарплаты не спасает от штрафов, потому что штраф получает не сотрудник, а работодатель.

По закону работодатель обязан платить не меньше минимальной зарплаты, не важно, что решил сотрудник. Для налоговой это значит, что компания обязана платить налоги и взносы с размера минимальной зарплаты.

Пенсионный фонд обязал платить зарплату и взносы, даже если сотрудники отказались от зарплаты — судебное решение. Сейчас такими проверками занимается налоговая

«ПИК-прогресс» не платил зарплату и страховые взносы за зарплату, потому что сотрудник отказались от зарплаты. Пенсионный фонд отказался принимать объяснение и потребовал доплатить взносы.

«ПИК-прогресс» подал в суд, но суд занял сторону Пенсионного фонда. Аргумент суда:

37 статья Конституции и 2 и 78 статьи Трудового кодекса гарантируют сотрудникам зарплату в размере не меньше минимальный размер оплаты труда.

Это значит, что отказ сотрудников не освобождает работодателя платить зарплату и взносы. «ПИК-прогрессу» пришлось платить.

Бывает, что собственники говорят: «Я работаю директором изредка, поэтому не плачу себе зарплату каждый месяц». Такое объяснение не работает. Налоговая может провести расследование и решить, директор — постоянный сотрудник или нет.

Налоговая доказала, что сотрудники работают в штате, поэтому компания обязана платить зарплату — судебное решение

«Монолит» не подписал трудовые договоры с главным бухгалтером и кассиром и не платил им зарплату. Налоговая решила, что это нарушение закона и потребовала доплатить налоги.

«Монолит» подал в суд, чтобы оспорить требование, но проиграл. Вывод суда:

«На основании доказательств, исследованных по требованию 65 и 71 статей Арбитражного процессуального кодекса РФ, установлено, что лица находились с компанией в трудовых отношениях».

Компании пришлось платить НДФЛ, страховые взносы и штраф за зарплату.

Новые правила проверки компаний

Проблемы с банком. Банки обязаны выполнять требования 115 ФЗ. Если банк подозревает мошеннические схемы, он вправе снизить лимиты на переводы физлицам и снятие наличных с карты, заблокировать один перевод или все переводы себе через личный кабинет.

Для банка подозрительно, если директор не получает зарплату. Так часто поступают компании, которые уходят от налогов.

Нужен ли трудовой договор

Нет закона, в котором четко сказано, что единственный собственник-директор обязан подписывать трудовой договор. Обратного тоже нет.

Можно посмотреть письма Минфина, Минздравсоцразвития или Роструда. Кажется, они могут помочь, но мнение ведомств меняется и они противоречат друг другу. Непонятно, какое важнее в этом вопросе и насколько важна дата письма.

В 2006 году Роструд написал, что единственный учредитель не может быть работником, поэтому трудовой договор заключать не надо.

В 2009 году Министерство здравоохранения и социального развития подтверждает — договор заключать не надо.

В 2010 году Минздравсоцразвития передумал и пишет, что договор всё-таки нужен.

В 2013 году Роструд — договор не нужен.

В 2014, 2015 И 2016 годах Минфин тоже написал, что договор заключать нельзя.

56 статья Трудового кодекса

У противников трудового договора логика такая: для договора должно быть две стороны — работник и работодатель. А если человек сам себя нанимает — это одна сторона. Значит, трудовой договор заключать нельзя.

«Расходы для упрощенки 15%» — статья на Деле

Есть гипотеза, почему ведомства спорят на эту тему. Возможно, спор — из-за экономии на налогах, но это касается только компаний на упрощенке 15%. Если собственник-директор работает по трудовому договору и получает зарплату, он вправе сократить налог на зарплату и страховые взносы. А если нельзя подписывать договор, значит, выплачивать зарплату нельзя и сокращать налог тоже.

Компания платит оклад 100 000 рублей директору, и с них — 30 600 рублей на страховые взносы и 13000 на НДФЛ. Компания вправе вычесть 43 600 рублей из налога.

5.27 статья КоАП: штрафы за нарушение трудового законодательства

У бухгалтеров и кадровиков нет единого мнения, что делать. По мнению экспертов статьи, самое безопасное — подписать договор, платить зарплату, налог и взносы с зарплаты.

При вопросе о договоре можно ссылаться на Трудовой кодекс, он важнее писем любых ведомств. Письмо — это мнение, а не закононодательный акт.

Если директор не подписывает трудовой договор, он не получает зарплату, а тогда компания лишает его права на больничные и отпускные. По Трудовому кодексу это незаконно.

Сколько платить

МРОТ по регионам

Если собственник-директор подписал трудовой договор, он обязан получать зарплату — не меньше минимального размера зарплаты или МРОТа. Сумма может быть разной в зависимости от региона.

В Москве — 17 561 рублей, Смоленской области — 7800 рублей, Псковской — от 7800 до 11 450 рублей.

По закону нет планки для максимального размера зарплаты. Директор может получать хоть десять тысяч, хоть миллион.

Письмо налоговой: у кого проверяет зарплаты и как

Для налоговой зарплата на уровне минимально возможной — это подозрительно. Чтобы разобраться, налоговая может вызывать на зарплатную комиссию. Это встреча, на которую налоговая приглашает директора: директор обосновывает зарплату, а налоговая слушает и задает вопросы.

Штрафы: 75 и 123 статьи Налогового кодекса

Если зарплату не получится обосновать, налоговая может решить, что это серая зарплата: часть зарплаты собственник получает официально, а остальное — в конверте. Если налоговая докажет зарплату в конверте, придется платить штраф до 40% от налогов. Даже если штрафа не будет, придется поднять зарплату и доплатить налоги.

Чтобы избавиться от зарплатных комиссий и вопросов налоговой, надежнее платить среднюю зарплату по рынку в вашем регионе. Зарплату можно смотреть на сайте правительства региона, Росстате или Хэдхантере.

12,2 млн рублей заплатили компании — по итогам зарплатной комиссии

В налоговой инспекции Белгородской области работает комиссия по легализации «теневой» зарплаты. Комиссия изучает сведения о зарплате компаний, сравнивает со средними по отрасли и приглашает на встречи, если что-то не так.

Правительство области определила размер зарплаты для производственных компаний на 2016 год — не менее 20 000 рублей. Если компания платит меньше, ее приглашают на комиссию.

Комиссия заинтересовалась 237 работодателями и пригласила на встречу. По итогам встречи 167 работодателей повысили зарплату, и бюджет получил 12,2 млн рублей в качестве налога на доходы физических лиц.

Средняя зарплата: таблица с данными Росстата, Росстат Московской области, данные Хедхантера

Ситуация с зарплатой для единственного собственника-директора запутанная. Мы советуем подписывать трудовой договор и платить зарплату на уровне средней по отрасли в вашем регионе. Это дороже по налогам, зато не надо тратить время на разбирательства с налоговой.

Источник: https://delo.modulbank.ru/all/salary

Альбатрос-медиа

Ежедневно сотни пользователей портала решают вместе с нами такие задачи, как поиск промышленного прачечного оборудования и оборудования для химчистки, подбор профессиональных моющих средств и аксессуаров для химчистки и стирки, выбор надежного поставщика в своем регионе, изучение рынка услуг прачечных и химчисток, поиск квалифицированных кадров, обучение персонала, продажа оборудования, бывшего в употреблении, и многое другое.

У нас Вы всегда найдете свежие новости рынка прачечных и химчисток, обзоры новинок оборудования для прачечных и химчисток, статьи, справочные и аналитические материалы, актуальные ГОСТЫ, СНиПы и СанПиНы для химчисток и прачечных, отзывы и интервью известных экспертов в области химчистки и стирки, рекомендации по выбору и использованию различных препаратов и технологий, а также информацию о прошедших и планируемых выставках, конференциях и обучающих семинарах индустрии чистоты.

Портал www.cleanprice.ru создан и поддерживается издательством ООО «Альбатрос-медиа». ООО «Альбатрос-медиа» с 2006 года издает специализированный журнал «Все для химчистки и прачечной» (Свидетельство ПИ № ФС 77-25726 от 15.09.2006 г.), выпускает отраслевые справочники и пособия для химчисток и прачечных.

В 2011 и 2013 годах издательство выступило организатором всероссийского конкурса «Знатоки химчистки». С 2012 года проводятся обучающие курсы и семинары для персонала химчисток и прачечных.

Мы участвуем в отраслевых выставках в России и за рубежом, нам доверяют ведущие игроки на рынке химчисток и прачечных, информацию о новинках мы получаем напрямую от большинства отечественных и иностранных производителей.

Издательство имеет представительства в таких городах как Санкт-Петербург, Екатеринбург, Краснодар, Нижний Новгород, Новосибирск, Самара и др. Наши собкоры в регионах ведут мониторинг деловой активности компаний на рынке химчисток и прачечных.

На базе полученной от них информации формируются региональные новости и актуальный отраслевой каталог поставщиков, химчисток, прачечных и сервис-центров, в том числе региональные каталоги: каталог поставщиков оборудования для химчисток и прачечных Санкт-Петербурга, каталог химчисток и прачечных Санкт-Петербурга, каталог поставщиков оборудования для химчисток и прачечных Екатеринбурга, каталог химчисток и прачечных Екатеринбурга, каталог поставщиков оборудования для химчисток и прачечных Краснодара, каталог химчисток и прачечных Краснодара, каталог поставщиков оборудования для химчисток и прачечных Нижнего Новгорода, каталог химчисток и прачечных Нижнего Новгорода, каталог поставщиков оборудования для химчисток и прачечных Новосибирска, каталог химчисток и прачечных Новосибирска, каталог поставщиков оборудования для химчисток и прачечных Самары и каталог химчисток и прачечных Самары.

На портале к вашим услугам функционируют такие разделы: новости, статьи, компании, люди, маркет, справочник, обучение, работа, форум, подписка. В разделе НОВОСТИ вы можете читать как текущую ленту новостей рынка прачечных и химчисток, так и выбрать новости из архива за интересующий Вас период времени. Вы можете подписаться на рассылку наших новостей в электронном виде.

Если вы хотите поделиться своей новостью с нашими читателями, предлагаем Вам прислать текст к нам в редакцию на электронный адрес editor@cleanprice.ru. Если Ваша новость покажется нам интересной, мы разместим ее на сайте бесплатно после внесения редакторской правки. Новости, присланные нам рекламодателями в рамках услуги КАРТОЧКА КОМПАНИИ, размещаются в полном объеме.

В разделе СТАТЬИ размещаются авторские материалы отраслевых экспертов и специалистов действующих на рынке компаний.

Статьи охватывают следующие темы: аквачистка, технология стирки, перхлорэтилен, SystemK4, страхование, моющие средства, водоподготовка, стоки, маркировка, дезинфекция, аренда текстиля, технология химчистки, прачечная в отеле, автоматизация, фосфаты, производители, техобслуживание, стирка униформы, прачечная в ЛПУ, грязезащитные ковры, прачечная самообслуживания, экспертиза, защита прав потребителей, аналитика, оборудование, чистка ковров, средства для химчистки, приемка, выдача, обучение, cleanroom, управление предприятием. Вы можете искать интересующие Вас статьи по рубрикатору справа на странице или по автору из раздела ЛЮДИ. Также вы можете всегда воспользоваться поиском по сайту по ключевому слову. Оставлять комментарии к статьям возможно после прохождения регистрации и входа на сайт с логином и паролем.

В разделе ЛЮДИ отображаются имена тех, кто прошел регистрацию на нашем сайте, как правило, случайных людей здесь нет. Специалист получает фотографию и рецензию после того как его статьи публикуются на нашем сайте.

В разделе КОМПАНИИ размещаются визитные карточки поставщиков, производителей, химчисток, прачечных, сервис-центров и учебных центров, работающих на рынке прачечных и химчисток.

В карточках указаны контакты и описание деятельности компаний, есть привязка новостей и статей, посвященных данной компании, соответствующих товаров на МАРКЕТЕ, фотографий и отзывов. На портале составляются рейтинги компаний — ТОП ПОСТАВЩИКОВ и ТОП ПРАЧЕЧНЫХ по количеству просмотров КАРТОЧЕК КОМПАНИЙ.

На каждой новости, статье, карточке компании, карточке товара есть открытый счетчик просмотров. Размещение информации в разделе КОМПАНИИ производится на платной основе. Условия и расценки можно посмотреть в разделе РЕКЛАМА НА САЙТЕ.

В рубрике МАРКЕТ поставщики публикуют актуальную информацию о продаже оборудования, товаров и услуг для сферы химчисток и прачечных.

В каталоге представлены следующие виды товаров: промышленное прачечное оборудование, в том числе поточные линии стирки, стирально-отжимные машины, сушильные барабаны, центрифуги, гладильные катки и каландры, складыватели и штабелеры; оборудование для влажно-тепловой обработки, в том числе брючные и рубашечные пароманекены, пресса, гладильные столы, парогенераторы; оборудование для химической чистки, в том числе машины химчистки на перхлорэтилене и альтернативных растворителях, пятновыводные кабины и столы, красильные камеры; моющие средства, растворители, препараты для химчистки и пятновыведения, аксессуары, запасные части, программное обеспечение, справочная литература. Предложения поставщиков систематизированы по видам и производителям с возможностью вывода информации по заданным параметрам. Указанная цена на оборудование рассчитана в рублях на начало месяца и соответствует минимальной конфигурации соответствующей модели. В разделе СПРАВОЧНИК размещены выдержки из последних ГОСТов, СНиПов, СанПинов, законов и правил, по которым живет отрасль химчисток и прачечных. Сортировка материалов выполнена по видам документов. Рекомендуем пользоваться общим поиском по сайту по ключевому слову.

В разделе ОБУЧЕНИЕ представлены программы курсов и семинаров для специалистов в области химчистки и стирки, организуемых издательством «Альбатрос-медиа» в сотрудничестве с Парфеньевым Андреем Александровичем. Приводится перечень выданных дипломов об окончании курсов. Есть ссылки на другие учебные центры и on-line семинары.

Мы проводим обучение по следующим направлениям: базовый обучающий семинар для приемщиц заказов; базовый обучающий семинар для аппаратчиков машин химчистки; семинар для руководителей химчисток по работе с заявлениями (претензиями) заказчиков; основы судебной и досудебной экспертизы для химчисток и прачечных; технология химической чистки и стирки рабочей одежды; технология стирки текстильных изделий сферы гостеприимства; технология химической чистки и аквачистки изделий из натурального меха; обработка (химчистка, аквачистка, стирка) изделий сложного кроя или имеющих сложную отделку; как доказать правоту химчистки в суде: обзор судебной и экспертной практики; как почистить, чтобы не испортить. Работа над ошибками.

Начните работать с нами сегодня, и уже завтра о вас узнают подписчики портала www.cleanprice.ru!

www.cleanprice.ru is the only Russian specialized portal for dry-cleaners and laundries

Entrepreneurs, who plan their business in the field of dry cleaning and laundry, will be able to compare offers on professional equipment, chemicals, accessories and other related products and services.

It is for them we make the catalogue and range suppliers and manufacturers, we regularly update information about products in the MARKET section, publish reviews for industrial laundry equipment and equipment for dry-cleaning and allocate recommendations on the selection and use of various chemicals.

Every day, hundreds of portal visitors decide together with us such tasks as searching for industrial laundry equipment and equipment for dry-cleaning, selection of professional chemicals and accessories for dry-cleaning and laundry, picking reliable supplier in their region, make market research for laundry and dry-cleaning services, head hunting, staff training, second-hand equipment sales and more.

Here you can always find the latest news in the field of laundries and dry-cleaners, reviews of new equipment for laundry and dry-cleaning, articles, reference materials and market analysis, latest norms and standards (GOST, SNIP and SanPiNs) for dry-cleaning and laundry, references and interviews of well-known experts in the field of dry-cleaning and laundry, advices on the selection and use of various products and technologies, as well as information about past and future exhibitions, conferences and seminars for cleaning industry.

Portal www.cleanprice.ru was created and managed by Albatros-media publishing house. OOO Albatros-media since 2006 prints specialized magazine VSE DLYA HIMCHISTKI I PRACHECHNOY (Everything for dry-cleaning and laundry) – registration certificate PI № FS77-25726 of 15.09.2006 – as well as publishes handbooks and manuals for dry-cleaners and laundries.

In 2011 and 2013 the publishing house organized the All-Russian competition «Dry-cleaning Experts». Since 2012 it organizes training courses and seminars for dry cleaners and laundries.

We participate in trade fairs in Russia and abroad, we are trusted by leading players in the market of dry-cleaners and laundries, information about new products we receive directly from the majority of domestic and foreign manufacturers.

Our publishing house has offices in such cities as St. Petersburg, Yekaterinburg, Krasnodar, Nizhny Novgorod, Novosibirsk, Samara and others. Our regional correspondents monitor companies’ business activity in the field of dry-cleaning and laundry.

Our regional news and industry directory of dry-cleaners, laundries and service-centers, including regional catalogues: Catalogue of equipment suppliers for dry-cleaners and laundries of St. Petersburg, Catalogue of dry-cleaners and laundries of St.

Petersburg, Catalogue of equipment suppliers for dry-cleaners and laundries of Ekaterinburg, Catalogue of dry-cleaners and laundries of Ekaterinburg, Catalogue of equipment suppliers for dry-cleaners and laundries of Krasnodar, Catalogue of dry-cleaners and laundries of Krasnodar, Catalogue of equipment suppliers for dry-cleaners and laundries of Nizhny Novgorod, Catalogue of dry-cleaners and laundries of Nizhny Novgorod, Catalogue of equipment suppliers for dry-cleaners and laundries of Novosibirsk, Catalogue of dry-cleaners and laundries of Novosibirsk, Catalogue of equipment suppliers for dry-cleaners and laundries of Samara and Catalogue of dry cleaners and laundries of Samara.

There are such sections as NEWS, ARTICLES, COMPANIES, PEOPLE, MARKET, REFERENCE-BOOK, TRAINING, JOB OFFERS, FORUM, SUBSCRIPTION, at the portal. In the NEWS section you can read the current news feed for laundry and dry-cleaning market or choose from the news archive for any period of time.

You can subscribe to our newsletter in electronic form. If you want to share your news with our readers, we invite you to send a text to us by e-mail editor@cleanprice.ru. If your news seem interesting to us, we will post it online for free after making editorial changes.

News sent to us by advertisers within the COMPANY CARD package are placed in full.

In the ARTICLE section you will find technological materials, recommendations, interviews and overviews written by industry experts and professionals from suppliers side Articles cover the following topics: wet-cleaning, laundry technology, perchlorethylene, SystemK4, insurance, detergents, water treatment, waste water, marking, disinfection, textile renting, dry-cleaning technology, hotel laundry, automation, phosphates, manufacturers, maintenance, uniform cleaning, hospital laundry, carpet renting, launderette, expertise, consumer rights protection, laundry and dry-cleaning market data analysis, equipment, carpet cleaning, dry-cleaning consumables, receipt of dirty linen, serving out clean laundry, training, cleanroom, enterprise management. You can search for articles by category on the right side of the page or by the author in the PEOPLE section. You can always use the site general search by keyword. Article commenting is possible after registration and login with username and password.

In the PEOPLE section you can find names of those who have been registered on our site. As a rule, there are no random people. Person gets a review after he publishes articles on our site.

There are business cards of suppliers, manufacturers, dry-cleaners, laundries, service centers and training centers in the COMPANIES section.

Listed business cards contain company description, contacts, reference to the news and articles of the company, goods placed in the MERKET section, photos and reviews. The portal is rating companies by number of clicks — TOP DEALERS and TOP LAUNDRIES.

Each news, article, company card, product card has a counter. Company card is a paid option. Terms and conditions for advertising at the site you can find in the ADVERTISING section.

In the MARKET section vendors publish the latest information about their sale offers of equipment, goods and services for the dry-cleaning and laundry.

The catalog contains the following types of products: industrial laundry equipment including continuous batch washers, washer-extractors, dryers, centrifuges, ironers and belt ironers, folders and stackers; finishing equipment including form finishes, toppers, shirt finishes and presses, ironing tables, steam generators; equipment for dry-cleaning, including dry-cleaning machines for perchlorethylene and alternative solvents, spotting tables and cabinets, paint booths, detergents, solvents, products for cleaning and spotting, accessories, spare parts, software, reference books. Product cards are systematized by types and manufacturers with an option to display information according to certain characteristics. The price quoted for equipment is set in rubles at the beginning of the month and corresponds to the minimum configuration of the model.

The REFERENCE BOOK contains extracts from the last laws, standards, norms and rules (GOST, SNIP, SanPiN) for dry-cleaning and laundry industry. Documents are sorted by types. We recommend to use a general search by keyword to find necessary document.

The TRAINING section presents the program of seminars for experts in the field of dry-cleaning and laundry, organized by the publishing house «Albatros-Media» in cooperation with Mr. Andrey Alexandrovich Parfeniev. It also contains a list of issued certificates. There are links to other training centers and on-line seminars.

We provide training in the following areas: basic seminar for order takers; basic seminar for dry-cleaning machine operators; seminar on customer claims dealing for dry-cleaners administrative staff; the principles of law and pre-trial examination for dry cleaning and laundry; the technology of dry-cleaning and washing of work clothing; washing technology for textiles in hospitality industry; the technology of dry-cleaning and wet-cleaning of fur products; treatment (dry cleaning, wet-cleaning, laundry), of clothes with difficult tailoring or a complex decoration; how to prove in court the dry-cleaner’s innocence: a review of the law practice and expertise; how to clean, so as not to spoil. Work on the bugs.

Start working with us today, and tomorrow the portal subscribers will learn about you.

Источник: https://www.cleanprice.ru/news1820-kak-ip-vyplatit-zarplatu-samomu-sebe/

Налоги по ип с зарплатой

В выборе ООО или ИП очень часто начинающие предприниматели выбирают именно последнюю организационно-правовую форму. Почему? Очень удобно, просто (по сравнению с ООО) начать и вести бизнес, а также… получать от него приносимую им прибыль.

Если в ООО — это дивиденды и прочие способы, не всегда простые и не всегда одобряемые налоговой, то у индивидуального предпринимателя зарплата должны быть, во всяком случае на бытовом уровне так многие думают.

Также, в случае расширения у ИН, когда бизнес пошёл в гору, или разбегается перед тем, как на неё начать взбираться (на гору), ничего сложного не представляет нанять сотрудников. Работники ИП оформляются просто и быстро.

Конечно, накладываются различные обязательства на предпринимателя, и самые важные, вероятно, — это налоги по зарплате работников ИП, которые он обязан платить в налоговую, а также взносы в фонды с той же зарплаты.

А сам ИП получает зарплату? Привычки наемной работы какое-то время беспокоят начинающего предпринимателя, но со временем исчезают. В случае с зарплатой ИП … — такого понятия просто нет, так как все полученные индивидуальным предпринимателем средства являются его собственными, то есть зарплата ИП не существует в принципе.

Это является следствием того, что ИП — это физическое лицо, занимающееся предпринимательской деятельностью (в отличие от юридического лица, ООО, АО и др.). Путаницу в данном вопросе вносят банки и другие организации, работающие с бизнесом и ради удобства личного учета причисляющие ИП к юрлицам. Спорить с ними бесполезно.

Нужно просто знать закон, а данном случае это положения Гражданского Кодекса, и понимать условность прочих мнений.

Так чем же отличается зарплата наемного работника от «зарплаты» индивидуального предпринимателя? В первом случае, согласно Трудовому Кодексу, выплачивает раз в месяц аванс и затем сама зарплата.

Во втором случае речь идёт о доходах ИП (например, в течение месяца), соответственно, всё зависит не от абстрактной даты в календаре (начисления зарплаты), а банально от наличия денег в банке (если ИП расчетный счет открыл) или в кошельке (это могут быть новые поступления, или остаток от прошлых поступлений), ну и также от того, какая судьба им назначена, быть вложенными в дело, выплаченными в качестве зарплаты сотрудниками, налогам с зарплаты или как-то иначе. То есть выплаты зарплаты ИП не бывает, поступлений может быть сколько угодно.

Если ИП зарплату не получает, то как он может получить деньги? Как и с какого момента их можно считать «своими» и тратить? Если ИП работает с наличными средствами, то нужно познакомиться с понятием » кассовая дисциплина «, причем время от времени придется свои знания обновлять — государство постоянно меняет правила и законы. Кроме того, нужно разобраться, что кассовая дисциплина ИП и наличие контрольно-кассовой машины (ККМ, кассового аппарата) — это разные, хотя и связанные понятия. В случае если ИП удобно открыть расчет счет — то самым простым способом получения денег от бизнеса в личное абсолютно безотчетное распоряжение — это перевод денег с расчетного счета ИП на карточный счет, но уже как физического лица. Чтобы не платить комиссий, а также и по другим причинам, можно иметь оба счета в одном банке.

Всплеск интереса к теме » зарплата ИП» возник в 2011 году, и продолжается до сих пор. Причина понятна — резкое и серьезное повышение ставок страховых взносов для очень и очень многих компаний стало большой головной болью.

А одним из вариантов выхода из очень сложной ситуации (50% фонда оплаты труда нужно отдавать! то есть половина — это зарплата, половина — это взносы!) стало оформление отношений с наемными сотрудниками как с индивидуальными предпринимателями (например, ИП, работающие как такси оформляли и оформляют, ну и т.д.). И в таком случае можно перечислять деньги ИП, который уже сам за себя заплатит взносы и налоги с дохода. В любом случае, это будет меньше, чем с зарплаты наемного работника, но не всё так просто на деле, конечно же. Бывает и зарплата выдается не официально, ну и другие особенности бизнеса могут сказаться.

Такая схема привлечения ИП «раскусывается» налоговой очень быстро и вызывает недовольство, поэтому практиковать такие отношения советуют очень тщательно изучив тему, более того, стремительный рост страховых взносов ИП (и он продолжится) просто уничтожает смысл такой «схемы».

Есть всего, лишь, один случай, когда зарплата ИП, действительно, существует — это работа ИП по найму.

У себя ИП трудоустроиться не может, но может трудоустроиться где пожелает, и тогда у ИП зарплата будет как и у всех, то есть он будет получать доход от предпринимательской деятельности и заработную плату на наемной работе.

То есть у ИП может быть зарплата, но только в случае совмещения трудовой и предпринимательской деятельности. И все получаемые доходы будет считаться личными средствами.

Разница будет в том, что зарплата ИП, состоящая из доходов от предпринимательской деятельности должна самостоятельно считаться. Расчет зарплаты ИП должен проводиться постоянно — для того, чтобы получить деньги, говоря простым языком, нужно вести учет, на основании этого учета делать расчет налогов, взносов, платить их, и только после этого уже распоряжаться деньгами.

Можно ли в случае небольшого бизнеса делать всё самостоятельно? В принципе, расчет налогов, заполнение деклараций и сдача — процедуры не сложные. Но, как правило, очень не хочется в этом разбираться. Но приходится. Вариант с услугами бухгалтера как правило очень дорог и неоправдан.

Альтернативой в России для бизнеса на УСН, патенте и на ЕНВД более 8 лет назад стал веб-сервис Контур Эльба — самый популярный онлайн-сервис для предпринимателей (почти миллион пользователей по всей стране!).

Можно получить бесплатно индивидуальный календарь налогов ИП, калькулятор взносов и налогов, а также при оформлении подписки — возможность автоматического формирования и отправки отчетов через интернет и мн.др.

Можно вести торговлю, подключить онлайн-кассу, проверять контрагентов, делать расчет зарплаты, налогов и взносов с неё — весь перечень возможностей составил был очень большой перечень.

Сервис можно всячески рекомендовать для знакомства с возможностями современных технологий, то, что предлагают программы, устанавливаемые на пк, ни в какое сравнение не идут с высочайшим уровнем комфорта, скорости, удобства веб-сервисов. К тому же можно очень хорошо экономить, используя Эльбу — её работа стоит значительно дешевле, чем человеческий труда. Но, как говорится, всё хорошее познается в сравнении, поэтому всегда стоит пробовать, а Эльба очень даже привлекает ИП — можно получить по акции продление в подарок, или получить месяц бесплатной работы после регистрации :

www.elba-buhgalter.ru

Как платить зарплату работникам ИП — пошаговая инструкция

Источник: https://yurist-moscow.ru/nalogi-po-ip-s-zarplatoj/