15%! в России опять повышают налоги?

Маринус ван Реймерсвале, Последователь. Сборщик налогов со своими клерками

В россии опять повышают налоги?

22 марта «Ведомости» со ссылкой на три источника сообщили, что на одном из совещаний у премьера Дмитрия Медведева обсуждались непопулярные меры в налоговой политике.

Речь шла о повышении НДФЛ до 15% с введением необлагаемого минимума. Параллельно с этим обсуждается введение торгового сбора с оборота и отмене льготной ставки НДС в 10%, которая распространяется на продовольствие, товары для детей и лекарства.

Что такое НДФЛ?

Налог на доходы физических лиц (НДФЛ) – процент, который гражданин обязан уплатить государству с каждого получаемого им дохода. НДФЛ уплачивается с заработной платы (работодателем), продажи недвижимости и другого имущества, с подарков и выигрышей (на пример в лотерею).

Маринус ван Реймерсвале, Сборщики податей

Какой НДФЛ сейчас?

Сейчас из доходов каждый россиянин в пользу государства платит 13%. Это основная ставка на данный момент.

Средняя зарплата сейчас составляет 35 тысяч рублей.

35 000-13% = 30 450 рублей (после уплаты НДФЛ)

При такой ставке с каждой средней зарплаты россиянина государству отчисляется 4 550 рублей.

Каким НДФЛ хотят сделать?

При повышении НДФЛ на 2% из дохода, гражданину придётся заплатить с любого своего дохода большую сумму налога: 5 250 рублей (вместо 4 550 рублей сейчас).

Мы станем меньше зарабатывать?

Да, станем меньше зарабатывать.

Такой точки зрения придерживается к.э.н., политолог Александр Предеин. Он считает, что это нанесет колоссальный удар по бизнесу и приведет к дальнейшему обнищанию населения.

Также эксперт усомнился, что введение необлагаемого минимума как-то спасет ситуацию.

«Если минимум будет, как в Германии, около тысячи евро… А если его выставят в районе 3 000 рублей, то на общее положение вещей он не повлияет», – заявил эксперт.

Экономист Моисей Фурщик считаю, что увеличение НДФЛ, так и возвращение к прогрессивной шкале подоходного налога приведут к заметному снижению его собираемости.

Нет, на наших доходах это не отразится.

Как считает известный российский экономист Михаил Делягин, это можно считать нормальным и даже правильным, хотя и заведомо недостаточным шагом к созданию полноценного прогрессивного обложения личных доходов, существующего практически во всем мире, кроме России.

Делягин отмечает, что подобные заявления в прошлом году действительно звучали. И насколько можно судить по прошлогодним обсуждениям, речь идет о повышении ставки НДФЛ с доходов свыше определенной, весьма значительной суммы при введении необлагаемого минимума, надо полагать, составляющего какую-то долю прожиточного минимума или приравненной к нему с 1 мая 2018 года минимальной оплаты труда.

Тогда вилка обсуждалась от 7 до 10 млн рублей в год, то есть от 583 до 833 тысяч рублей в месяц.

Мнение всех экспертов сходится в том, что эти меры, минимум, не будут достаточны для создания полноценного прогрессивного обложения личных доходов, а максимум – станут серьезным ударом по бизнесу и населению.

С одной стороны, данная информация может являться некой проверкой на реакцию общественности об увеличении налоговой нагрузки. С другой, обсуждаться на совещаниях может сразу несколько мер, и не все из них выливаются в свое логичное продолжение в тексте соответствующего документа.

Источник: https://www.gosrf.ru/news/35591/

Срок уплаты страховых взносов

Помимо налогов большое значение для бухгалтера имеют сроки уплаты страховых взносов. О них – в нашем обзоре.

От чего зависит

Важно учитывать, что сроки уплаты страховых взносов в ПФР определяет тот фактор, кто именно перечисляет их: компания либо бизнесмен.

Также см. «Кто должен платить взносы».

Так, юридические лица должны вносить страховые взносы с трудовых доходов своих подчиненных до 15-го числа включительно месяца после месяца, за который они начислены.

Это прописано в пятой части статьи 15 Закона о страховых взносах № 212-ФЗ.

Причем данный срок уплаты страховых взносов в ПФР в 2016 году актуален и для стандартных взносов, и для дополнительных (когда на предприятии имеют место вредные факторы).

Что касается коммерсантов, то они могут перечислять страховые взносы:

- только за себя, если нет наемных работников;

- и за себя, и за свой персонал.

Во втором случае бизнесмены перечисляют взносы в аналогичный срок, что и компании: до 15-го числа следующего месяца.

Ключевые даты в 2016 году

Для коммерсантов и фирм, от которых люди получают доходы, действуют такие сроки уплаты страховых взносов в 2016 году (см. таблицу):

| За какой месяц | Последняя дата |

| Декабрь 2015 | 15 января 2016 |

| Январь | 15 февраля |

| Февраль | 15 марта |

| Март | 15 апреля |

| Апрель | 16 мая |

| Май | 15 июня |

| Июнь | 15 июля |

| Июль | 15 августа |

| Август | 15 сентября |

| Сентябрь | 17 октября |

| Октябрь | 15 ноября |

| Ноябрь | 15 декабря |

| Декабрь 2016 | 16 января 2016 года |

Таким образом, срок уплаты страховых взносов за сентябрь 2016 года приходится на 17 октября. Это понедельник.

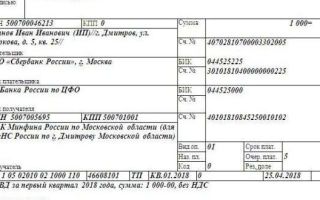

Говоря о сроках уплаты страховых взносов в 2016 году, невозможно обойти стороной актуальные КБК. Они показаны на рисунке ниже.

Если выходной

Когда последний день перечисления страховых взносов в ПФР попадает на выходной или официальный праздник, то действует правило переноса данного срока на ближайший после этого рабочий день. Это прописано в Законе о страховых взносах.

Так, к примеру, формально срок уплаты страховых взносов в ПФР за сентябрь 2016 года попадает на 15 октября. Однако по календарю этот день – суббота. Значит, у вас есть чуть больше времени, чтобы рассчитаться с бюджетом по страховым взносам.

Ип за себя

Закон о страховых взносах довольно либерален по отношению к коммерсантам, которые делают страховые взносы только за себя. Для них самое главное – успеть до 31 декабря текущего года. В каком порядке перечислять взносы, они решают сами. Хоть еженедельно, хоть раз в год. При этом общая сумма взносов к 31 декабря должна оказаться в бюджете.

Имейте в виду: при крупном доходе нужно отчислять вдобавок и дополнительные взносы!

Подробнее см. «Срок уплаты страховых взносов ИП за 2016 год».

2017-й год: что нового

Напомним, что с 1 января 2017 года администрировать страховые взносы будет налоговая служба. Несмотря на это, сроки уплаты страховых взносов останутся без изменений для всех категорий: нанимателей и бизнесменов без персонала.

К примеру, за декабрь 2016 года заплатить взносы нужно не позже 16 января 2017 года (15.01.2017 – воскресенье).

Подробнее см. «Срок уплаты страховых взносов: 2017 год».

Источник: https://buhguru.com/strahovie-vznosy/uplata-strahovyh-vznosov.html

С 13 до 15: для кого правительство может повысить подоходный налог :: экономика :: рбк

В правительстве обсуждают повышение НДФЛ до 15% для людей с годовыми зарплатами на уровне 7–10 млн руб., сообщили источники РБК. Но пока расчеты показывают неэффективность этой меры из-за выпадающих доходов бедных регионов

Фото: Олег Харсеев / «Коммерсантъ»

Правительство обсуждает возможность повышения ставки НДФЛ до 15% для граждан с высокими зарплатами — от 7 млн до 10 млн руб. в год, сообщил РБК федеральный чиновник и подтвердил источник, близкий к правительству. «Такая возможность серьезно обсуждается», — сказал источник РБК. Сейчас ставка НДФЛ для всех одинаковая — 13%.

«Велика вероятность, что после президентских выборов правительство примет решение о повышении подоходного налога до 15%. Обсуждается вилка от 7 млн до 10 млн руб.», — уточнил он.

Ранее газета «Ведомости» со ссылкой на свои источники сообщила, что в администрации президента и министерствах просчитывают увеличение расходов бюджета на образование, здравоохранение и инфраструктуру. На совещаниях у президента обсуждалась ставка НДФЛ 15% с введением вычета для бедного населения, сообщал изданию федеральный чиновник.

В социальном блоке считают целесообразным ввести повышенную ставку НДФЛ для граждан, зарабатывающих от 7 млн до 10 млн руб. в год, и освободить от уплаты налога бедных граждан, сообщил федеральный чиновник. Повышение ставки подоходного налога просчитывалось для зарплат свыше 5 млн руб. в год, отметил он, но расчеты показали, что «эта мера в настоящий момент не имеет смысла».

В ноябре 2016 года вице-премьер Ольга Голодец заявила, что правительство прорабатывает вопрос введения прогрессивной шкалы на НДФЛ.

По ее словам, важным шагом для преодоления бедности станет освобождение граждан «в нижней шкале», то есть чьи доходы ниже прожиточного минимума, от уплаты НДФЛ.

Но уже в январе 2017 года премьер-министр Дмитрий Медведев заявил, что в повестке правительства не стоит вопрос перехода к прогрессивной ставке НДФЛ.

В интервью телеканалам в конце ноября прошлого года премьер-министр допустил, что «часть населения, наверное, способна платить несколько больший налог», чтобы освободить от нагрузки бедных людей.

«У нас есть люди с очень низкими доходами, о которых мы говорили, ну, наверное, гипотетически можно рассматривать и вариант введения каких-то льгот, когда люди с очень низкими доходами вообще налоги не платят», — сказал Медведев.

При этом он отметил, что есть и люди, которые «способны платить несколько больший налог».

Минфин не обсуждает возможность повышения ставки НДФЛ, сообщил журналистам глава департамента налоговой и таможенной политики Минфина Алексей Сазанов.

«В Минфине вопрос повышения НДФЛ не рассматривается, и Минфин такое не предлагает», — цитирует ТАСС слова Сазанова. Он отметил, что не может утверждать, что вопрос не обсуждается за пределами ведомства.

В аппарате Голодец на момент публикации не ответили на запрос РБК.

Основной аргумент против освобождения части граждан от подоходного налога — высокие выпадающие доходы регионов, сообщил РБК федеральный чиновник.

В 2016 году (данных за полный 2017 год пока нет) консолидированный бюджет получил от НДФЛ свыше 3 трлн руб., следует из данных федерального казначейства.

Это 10,7% от всех налоговых и неналоговых доходов консолидированного бюджета. За январь—октябрь прошлого года доля НДФЛ в поступлениях составила 10,2%.

Вычет по НДФЛ увеличит зависимость бедных регионов от трансфертов из федерального бюджета, полагает директор Научно-исследовательского финансового института Минфина Владимир Назаров.

«По регионам будет очень большая диспропорция.

Москва, например, очень неплохо заработает на таком решении, а в Дагестане и Республике Алтай, наоборот, будут выпадающие доходы, потому что в этих регионах много людей, которые [зарплату на уровне] МРОТ получают. Поэтому мы, конечно, еще сильнее подсадим бедные регионы на трансферты из федерального бюджета, а Москва получит дополнительные деньги», — сказал РБК Назаров.

По его мнению, освобождение граждан с доходами ниже прожиточного минимума от НДФЛ не сможет решить проблему бедности. «Бедность от этого не изменится вообще никак.

Если отец получает зарплату на уровне МРОТ, у него неработающая жена и один или двое детей, то при освобождении его МРОТ от подоходного налога в этой семье почти ничего не изменится, она из бедности никаким образом не выйдет, семья получит дополнительно меньше 1 тыс. руб., что абсолютно недостаточно», — подчеркнул Назаров.

После уравнения МРОТ с прожиточным минимумом (это, как говорил ранее президент Владимир Путин, произойдет 1 мая) людей с зарплатами ниже минимальных остаться не должно — это приведет к тому, что освобождать от уплаты НДФЛ бедных граждан надо будет не по заработной плате, а по совокупному доходу, отметила директор Института социального анализа и прогнозирования РАНХиГС Татьяна Малева. Поэтому, по ее мнению, бедных граждан освободят от НДФЛ путем единоразового налогового вычета по итогам года.

Но такой вычет не станет действенным инструментом в борьбе с бедностью, подчеркивает эксперт. «Бедность — это категория не доходов, а потребления, и, если вы один раз в году сделаете какую-то выплату, а в течение всего года семья не сможет покрывать свои потребности даже по прожиточному минимуму, значит, эффекта на бедность это не будет иметь», — указала Малева.

Источник: https://www.rbc.ru/economics/15/01/2018/5a5c96a49a794763de72f91d

Фиксированные платежи ИП в 2018 году за себя: размер, порядок оплаты

Ведя свою хозяйствующую деятельность в виде индивидуального предпринимателя, субъект бизнеса должен осуществлять ряд обязанностей, в том числе исчисление и уплату фиксированных платежей.

Они являются обязательными для ИП без наемных сотрудников и с ними.

Фиксированные платежи ИП за себя в ПФР в 2018 году представляют собой отчисления на обязательные виды страхования, которые предприниматель производит за предпринимателя.

Кто должен платить фиксированные платежи?

Законодательство устанавливает, что фиксированный платеж в пенсионный фонд в 2018 году для ИП нужно осуществлять всем предпринимателям, вставшим на учет в ИФНС. При этом они должны производить фиксированные платежи ИП пока они включены в ЕГРИП.

Необходимо учитывать, что исчисление фиксированных взносов не освобождает предпринимателей от обязанности производить отчисления на работников.

Фиксированные платежи в ПФР и на ОМС необходимо оплачивать:

- Как при получении прибыли предпринимателем, так и при ее отсутствии (или при отсутствии деятельности);

- При использовании любого режима обложения налогом;

- Независимо есть ли заключенные с работниками трудовые контракты, или же гражданские договора;

- Ведется предпринимателем хозяйственная деятельность или остановлена;

- Фиксированные платежи ИП в 2018 году нужно производить даже, если сам предприниматель работает по трудовому договору и является сотрудником, на которого его работодатель осуществляет перечисление отчислений по обязательному страхованию.

Однако, в некоторых случаях нормы закона разрешают приостанавливать уплату таких взносов, к таким случаям можно отнести (согласно ст. 430, п. 6, 7):

- Лицо, состоящее на учете в качестве ИП осуществляет уход за малолетними детьми (до 3 лет) — в качестве подтверждения нужно предоставить копию свидетельств о рождении, паспорта и т.д.

- Предприниматель призван в ряды армии России и проходит там службу — в качестве подтверждения может быть предоставлена справка из военкомата, или ксерокопия военного билета.

- Предприниматель, осуществляет присмотр и уход за престарелыми лицами, лицами с инвалидностью 1 группы, детьми-инвалидами — в подтверждение предоставляется справка и медзаключении (ВТЭК).

Фиксированные взносы ИП в 2018 году за себя включают в себя две составляющих :

- Первая – страховые взносы, рассчитанные по действующим ставкам, установленным Правительством РФ.

- Вторая — в объеме 1% от размера превышения дохода ИП сверх 300000 руб.

Важные изменения по фиксированным платежам ИП с 2018 года

Что изменилось с 2018 года

С 2018 года будут внедрены еще одни серьезные изменения, как в их размер, порядок расчета, так и сроки оплаты. Все изменения будем вносить в статью по ходу их внедрений и проведем все разъяснения.

Изменения в 2018 году:

- Размер платежей больше не зависит от величины МРОТ.

- За 2018 годы платеж в ПФР установлен в размере 26 545 рублей, а на ОМС – 5840. При этом из размер будет ежегодно индексироваться. В итоге мы получаем сумму больше, чем в 2017 году, но меньше, нежели рассчитывать их исходя из установленного на начала года МРОТ. Так, если сумму взносов рассчитывать из новой величины МРОТ, то пришлось бы заплатить в ПФР – 29605,68 рублей, а на ОМС – 5807,27.

- Изменена формула расчета максимальной величины взносов в ПФР – она также не будет зависеть от величины МРОТ. Ее размер будет составлять 212 360 рублей на 2018 год.

- 1% с превышения дохода более 300 тыс. с 2018 года необходимо оплатить не позже 1 июля, а не до 1 апреля, как это было в 2017 году.

Как вернуть переплату по УСН

Размер фиксированных платежи ИП в 2018 году за себя

Обязательный платеж состоит из двух частей — первой, которая уплачивается в обязательном порядке, второй – при превышении доходов 300000 рублей. Платежи за 2017 год осуществляются по старой схеме, а платежи за 2018 уже не рассчитываются, а устанавливаются фиксированной суммой – смотрите ниже.

Ежегодные платежи за 2018 год в ПФР и на ОМС (фиксированная часть)

Начиная с 2018 года правительство изменило порядок расчета фиксированной части взносов предпринимателя за себя. Было принято решение убрать из расчета величину МРОТ. Размер взносы на 2018 год был увеличен, но если бы его не отвязали от МРОТ, который был увеличен, то сумма платежа была бы выше.

Фиксированные взносы ИП в 2018 году за себя и 2017 году за себя составят:

| Год | Пен. Страх. (26%), р. | Мед. Страх. (5,1%), р. | Итого, р. |

| 2017 г. | 23 400 руб. 00 коп. | 4 590 руб 00 коп. | 27 990 руб. 00 коп. |

| 2018 г. | 26 545 руб. 00 коп. | 5 840 руб 00 коп. | 32 385 руб. 00 коп. |

1% с дохода свыше 300 тысяч в 2018 году

Размер взносов за 2018 году установлен в размере 32 385 рублей, из них:

- В ПФР необходимо оплатить 26545.

- На ОМС 5840.

Порядок расчета величины взносов за не полностью отработанный год не изменился по сравнению с 2017 годом.

Важно! Если вы регистрируете ИП не с начала года или закрываете в течение года, то платежи необходимо исчислять в соответствии с отработанным за год временем.

Эта сумма обязательного платежа должна уплачиваться теми предпринимателями, у которых доход за год получен больше 300 т. р. Эта обязанность закреплена в законе.

При этом в данном расчете по общим правилам совсем не учитываются произведенные за период расходы — платеж нужно сделать даже в том случае, если по итогам периода был получен убыток.

На разных системах налогов в качестве доходов принимаются следующие суммы:

- На УСН 6%— все полученные за период доходы (базу для исчисления берем из КУДиР, графы 4);

Источник: https://infportal.ru/buhuchet/fiksirovannye-platezhi-ip.html

Налоги и платежи за работников в 2018 году

ИП и организации, являющиеся работодателями, обязаны со всех доходов, выплачиваемых своим сотрудникам (в том числе работающим по гражданско-правовому договору) удерживать НДФЛ, а также перечислять страховые взносы в ФНС и ФСС.

Примечание: в 2018 году многие работодатели для расчета налогов и платежей за работников используют данную интернет-бухгалтерию.

Налог на доходы физических лиц (НДФЛ)

Налог на доходы физических лиц – это основной вид прямых налогов (когда государство взимает налог непосредственно с доходов или имущества налогоплательщика). Работодатель, выплачивающий доходы своему работнику, в такой ситуации признается налоговым агентом.

Налоговый агент – это своего рода посредник между государством и налогоплательщиком, на которого возложена обязанность по исчислению, удержанию и дальнейшему перечислению налогов (в данном случае, НДФЛ с доходов работника) в государственный бюджет.

Подоходный налог работодатель должен удерживать и перечислять один раз в налоговую инспекцию, по итогам каждого месяца в день выплаты зарплаты. При этом, при расчёте НДФЛ необходимо учитывать все выплаты, сделанные сотруднику в течение месяца.

Рассчитывается НДФЛ по следующей формуле:

НДФЛ = (Доход сотрудника за месяц – Налоговые вычеты) x Налоговая ставка

Налоговая ставка для расчёта подоходного налога составляет 13% (практически для всех доходов выплачиваемых сотрудникам) или 30% (в случае выплат иностранным работникам).

Примечание: с 2015 года при выплате дивидендов применяется налоговая ставка 13%.

При расчёте подоходного налога величина налоговой базы может быть уменьшена на сумму налоговых вычетов, применять которые можно только для доходов, облагаемых по ставке 13% (за исключением дивидендов).

Более подробно про НДФЛ за работников вы можете прочитать на этой странице.

Страховые взносы за работников

Каждый работодатель обязан с доходов, выплачиваемых своим сотрудникам, ежемесячно перечислять страховые взносы. Начиная с 2017 года взносы нужно платить в Федеральную налоговую службу (ФНС) и Фонд социального страхования (ФСС).

Страховые взносы перечисляются в соответствии с общими тарифами, которые на каждый год устанавливает Правительство России. В 2018 году применяются следующие тарифы:

- На обязательное пенсионное страхование – 22%.

- На обязательное медстрахование – 5,1%.

- ФСС – 2,9% (без учёта взносов от несчастных случаев).

Некоторые категории работодателей имеют право при уплате страховых взносов применять льготные тарифы. С ними можно ознакомиться в этой таблице.

В 2018 году изменилась предельные лимиты для начисления взносов:

- ПФР – 1 021 000 руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке – 10%).

- ФФОМС (медстрахование) – предельная величина отменена.

- ФСС – 815 000 руб. (в случае превышения, взносы больше не уплачиваются).

Страховые взносы в на пенсионное, медицинское и социальное страхование считаются нарастающим итогом с начала календарного года. Платить их нужно ежемесячно не позднее 15 числа следующего месяца.

Более подробно про страховые взносы за работников вы можете прочитать на этой странице.

Источник: https://www.malyi-biznes.ru/nalogi-za-rabotnikov/

Как платить налоги: ответы на 12 главных вопросов

Налогоплательщики (здесь мы ведём речь о физических лицах) — это те, кто владеет движимым или недвижимым имуществом, считающимся объектом налогообложения. А также те, кто получает какой-либо доход или материальную выгоду.

Дети, владеющие имуществом, которое является объектом налогообложения, тоже налогоплательщики. Но за них налоги платят родители или законные представители.

Если несовершеннолетний официально трудоустроен, НДФЛ за него перечисляет работодатель.

НДФЛ (или подоходный налог) — это налог на доходы физических лиц. Он уплачивается со всех доходов, которые вы получили.

Если вы официально трудоустроены, работодатель каждый месяц отчисляет от вашей зарплаты 13% в пользу государства. Это стандартная ставка, которая применяется также для уплаты налогов с полученных вами дивидендов, ренты (если вы сдаёте внаём свою собственность) и продажи имущества.

Во всех случаях, кроме получения зарплаты, вам нужно будет указать свои доходы в налоговой декларации.

Не всегда. Если вы являетесь собственником более трёх лет, НДФЛ при продаже имущества не платится.

НДФЛ придётся заплатить, если вы продали движимое или недвижимое имущество (либо обменяли своё жильё на другое, что приравнивается к его продаже), которое было у вас в собственности менее трёх лет.

При этом имейте в виду: при продаже имущества вы имеете право на налоговый вычет. Не облагается налогом сумма в миллион рублей при продаже жилья и 250 тысяч — при продаже автомобиля. Рассчитать, какую сумму вам придётся уплатить, можно с помощью онлайн-калькулятора.

Если вы продали имущество дешевле, чем купили (то есть, не получили выгоду), налог не платится. Даже если с момента вступления в собственность не прошло трёх лет.

Да, считается. Если вы стали победителем обычной лотереи или выиграли в казино, вам придётся заплатить налог в размере 13% от суммы выигрыша минус 4 000 рублей, не облагаемых налогом. То есть, если вы сорвали джекпот, но забыли отчитаться об этом в декларации, вам грозят неприятности.

По максимальной ставке 35% налогом облагается выигрыш в любой рекламной акции. Правда, если его рыночная стоимость меньше 4 000 рублей, ничего платить не надо. Бывает, что обязанность по уплате налога берут на себя организаторы акции.

Такая же — 35% — ставка на доход от депозитов и вкладов в банке. Но и тут есть свои тонкости. Налог на прибыль с рублёвого вклада платить не надо, если годовой процент не превышает ставку рефинансирования на начало года. Подробнее об этом можно узнать в банке.

В этом случае налог платить не надо. Равно как и в том случае, если квартиру или любое другое имущество вам подарил близкий родственник или член семьи.

Но в наследовании есть и исключения. Налогом облагаются вознаграждения, которые выплачены наследникам авторов произведений науки, искусства, литературы, изобретений, открытий и промышленных образцов.

Владельцы транспортных средств (ТС) платят транспортный налог. Его размер зависит от количества лошадиных сил в «железном коне», региона, где прописан хозяин (в некоторых областях и республиках есть повышающие коэффициенты), типа и стоимости ТС.

Расчётом суммы каждый год занимается налоговая инспекция.

Если ваш автомобиль угнали, транспортный налог платить не нужно: не забудьте только оформить потерю официально, через правоохранительные органы.

Учтите: налогом облагается каждое транспортное средство, которое подлежит госрегистрации. То есть велосипедисты могут пока вздохнуть свободно.

Обладатели недвижимости уплачивают имущественный налог. К объектам налогообложения относятся дома, квартиры, комнаты, гаражи (либо место на стоянке), готовые или недостроенные здания, а также комплексы зданий и сооружений.

Долгое время размер имущественного налога зависел от инвентаризационной стоимости объекта. Это сумма, которую определяет специалист бюро технической инвентаризации в зависимости от площади, коммунальных удобств, года постройки. Как правило, инвентаризационная стоимость получалась значительно ниже рыночной.

Но в Налоговый кодекс внесли изменения. И теперь во многих регионах налог исчисляют иначе: от 0,1% до 2% от кадастровой стоимости квартиры с учётом налоговых вычетов и понижающих коэффициентов. Сумму, как и в случае с ТС, рассчитывает налоговая.

Владельцы земельных участков (либо те, кто имеет право бессрочно или пожизненно ими пользоваться) уплачивают земельный налог. Его ставка варьируется от 0,025% до 1,5% от кадастровой стоимости земли: размер определяют власти каждого региона.

Физические лица могут платить акциз, если вывозят или ввозят через таможню подакцизные товары (к ним относится спирт, алкогольная и табачная продукция, транспортные средства и так далее). Подробнее об этом можно прочитать в статье 181 Налогового кодекса РФ.

Также есть ещё водный налог (если вы, предположим, решили обеспечить свой дом водой из пробурённой вами артезианской скважины), сбор за охоту и вылов рыбы (об этом можно узнать подробнее в местном обществе охотников и рыболовов).

Да. К примеру, пенсионеры имеют право воспользоваться льготой на транспортный, имущественный и земельный налог.

Список тех, кто имеет право на налоговые льготы, довольно большой. Подробнее об этом можно узнать, например, по этой ссылке.

Также вы можете попробовать получить налоговые вычеты: вернуть часть налогов в связи с расходами на лечение, обучение и так далее. Полную информацию о них можно прочитать здесь.

До 30 апреля налогоплательщики должны подать декларацию о доходах. НДФЛ нужно уплатить до 15 июля (в 2017-м вы будете платить за 2016 год), транспортный налог — до 30 ноября, земельный и имущественный налог — не позднее 1 декабря.

Уведомления о том, какую сумму вы должны государству, налоговая рассылает по месту жительства. Также, что намного удобнее, о налоговой задолженности можно узнать онлайн.

Если вы не задекларируете свои доходы и не уплатите налоги, вам грозит крупный штраф (от 20 до 40% от суммы) плюс пени за каждый день просрочки. Если долг превысит 300 тысяч рублей, наказание может быть более суровым, вплоть до ареста.

Имейте в виду: инспекторы могут требовать с вас налог только за три предыдущих года. Также они не могут начислять пени по суммам, на которые не высылались уведомления.

Источник: https://lifehacker.ru/12-voprosov-o-nalogax/

Сроки оплаты налогов ИП на разных системах налогообложения

Основная обязанность при ведении коммерческой деятельности ИП состоит в своевременной уплате налогов в бюджет. Каждое из обязательств имеет свои сроки для платежа.

Предприниматели имеют право выбрать одну из разрешенных систем налогообложения или совместить несколько режимов одновременно. Каждая из систем имеет обязанность по налоговым обязательствам.

Порядок уплаты обязательств характеризуется:

- Налог взимается по результатам определения базы, исчисляемой по величине дохода или в фиксированном размере.

- Порядок налогообложения установлен в НК РФ. Кодекс содержит данные о том, какие налоги платит предприниматель, когда надо вносить суммы в бюджет.

- Каждое обязательство указывается в декларации. Данные отчетности проверяются ИФНС в процессе проведения мероприятия контроля.

- Все налоги имеют установленные законодательством сроки, определяющие, какого числа надо заплатить в бюджет.

- Суммы должны быть скорректированы при подаче деклараций с измененными данными.

- Облагать налогами потребуется доход, получаемый после регистрации ИП.

Обязательства, которые имеют предприниматели как физические лица, контролирует ИФНС. Отделение Инспекции по месту регистрации ИП определяет, какие суммы нужно вносить и сроки, по которым необходимо платить. По расчетам ИФНС предприниматель должен оплатить налоги: транспортный, на имущество и на землю.

Квитанции об уплате высылают физическим лицам по месту регистрации. В документах указывается дата, когда нужно платить в бюджет. Сроки устанавливаются местными или региональными законами и в соответствии с положениями НК РФ. Представление деклараций по обязательствам физических лиц не предусмотрено.

Основное налоговое бремя предприниматель несет при занятии коммерческой деятельностью. Каждая система налогообложения имеет свои параметры по срокам погашения обязательств и КБК назначения платежа. Узнавать, какие КБК применяются, требуется ежегодно.

Общеустановленная система налогообложения

Режим применяется ИП в безусловном порядке после регистрации. Для его применения не требуется подача уведомления. При ведении ОСН предприниматель в качестве основных налогов должен платить НДФЛ и НДС. Величина налога с доходов определяется по разнице между полученными доходами и понесенными расходами.Особенность погашения обязательств:

- Налогоплательщик вносит авансы и окончательную уплату по итогам календарного года. Если в периоде получены убытки, а авансы были внесены, после образования переплаты сумму можно вернуть или зачесть в счет будущих уплат. Возврат переплаты осуществляется по заявлению. Определить, какие налоги можно зачесть за счет переплаты, можно в ИФНС.

- Величина аванса определяется налоговой инспекцией из расчета данных предыдущего года и планируемого дохода по данным формы 4-НДФЛ. Для вновь открытых компаний установлено требование по предоставлению декларации 4-НДФЛ в течение 5 дней после получения первых доходов. Допускается подача корректировочной формы.

- ИП нужно заплатить предварительные суммы не позднее 15 июля, 15 октября текущего периода и 15 января следующего налогового года.

- После окончания года и подачи декларации 3-НДФЛ предприниматели вносят остаток суммы не позднее 15 июля, следующего за истекшим налоговым периодом.

ОСН – единственная система, при ведении которой взимается НДС. Начисленный налог ИП уплачивает помесячно в размере 1/3 суммы, указанной в декларации. Суммы вносятся не позднее 25 числа месяцев, следующих за истечением квартала. ИП может упростить процедуру перечисления и внести НДС единовременно по сроку первого месяца.

Упрощенная система

Применение УСН обязывает ИП заплатить единый налог. Перейти на систему можно при открытии компании или с нового календарного года.

Особенности платежа:

- Перечисление авансовых сумм производится ежеквартально, 25 числа месяца, следующего после окончания периода.

- Полный размер налога предприниматель должен платить не позднее 30 апреля года, следующего за истекшим периодом.

- Окончательный платеж осуществляется с учетом авансовых выплат.

- Отсутствие или просрочка авансового взноса влекут наложение пени за каждый пропущенный день.

Если предприниматель несвоевременно заплатил авансовый платеж, узнать, сколько нужно внести пени, можно в ИФНС или путем использования калькулятора пени. При просрочке окончательного платежа в дополнение к сумме пени ИП надо будет заплатить штраф.

Система с уплатой ЕНВД

Режим применяется для ограниченных видов деятельности и характеризуется обложением, не зависящим от полученной выручки. Перейти на режим можно в любом периоде после регистрации. Определяют сколько нужно заплатить в суммовом выражении федеральные и региональные законы.

Порядок уплаты в бюджет:

- Сумма единого налога для перечисления в бюджет носит постоянный размер и вносится после окончания квартала – налогового периода.

- Уплата за неполный период применения системы, подтверждаемый датой регистрации как плательщика ЕНВД или снятия с учета, высчитывается по дням. Сколько точно надо платить в бюджет при неполном квартале, можно узнать в ИФНС.

- Дата для перечисления установлена 25 числа месяца, следующего после окончания квартала.

Система с уплатой ЕСХН

Режим, при котором уплачивают ЕСХН, применяет ИП с узкоспециальной деятельностью, устанавливаемый при регистрации или с нового календарного года. Налоговый период в учете составляет 1 год.

Особенность уплаты обязательства:

- ИП должен платить сумму аванса по окончании полугодового отчетного периода. Срок авансового перечисления установлен 25 июля.

- По итогам года вносится окончательный платеж, срок которого наступает не позднее 31 марта.

В случае прекращения ведения деятельности с обложением ЕСХН ИП должен заплатить окончательную сумму не позднее 25 числа следующего по окончании деятельности месяца.

Уплата патента

Режим применяется предпринимателями при его законодательной поддержке региональным законодательством. Система не применяется с начала регистрации. Заявление на ведение ПНС подается за 10 дней до начала учета. Какие виды деятельности попадают под патент и сколько нужно платить в бюджет, нужно узнавать в территориальном отделении ИФНС.

Особенности уплаты налога:

- Для патента со сроком действия до 6 месяцев уплата производится одной суммой до окончания действия режима.

- Для патента, действующего свыше 6 месяцев, установлены 2 срока платежа. 1/3 часть суммы требуется заплатить в течение 90 дней, 2/3 части вносится до конца действия патента.

Обязанности по взносам в фонды

На вознаграждение за исполнение обязанностей работников начисляются взносы в фонды. Для проведения платежа необходима регистрация ИП в фондах в качестве работодателя. Постановка на учет осуществляется не после открытия, а при приеме наемных работников или заключения хозяйственно-правовых договоров.

Платежи вносятся:

- Ежемесячно, не позднее 15 числа следующего месяца.

- Платежи вносятся в ФСС на социальное страхование и в ПФР на пенсионное и медицинское страхование.

Предприниматели уплачивают взносы в ПФР на собственное страхование. Сумма взноса состоит из 2 частей – фиксированного платежа и части, зависящей от суммы выручки.

Особенность платежа:

- Все ИП должны заплатить фиксированный взнос до 31 декабря текущего года. Узнавать, какие суммы вносятся в бюджет на пенсионное и медицинское страхование, необходимо ежегодно. Величина взноса зависит от размера МРОТ. Платеж осуществляется со дня открытия ИП и до дня закрытия компании.

- Вторая часть взносов предпринимателя зависит от величины выручки. ИП должны платить 1% от суммы превышения дохода в 300 тысяч рублей. Срок платежа установлен до 1 апреля года, следующего за налоговым периодом.

Размер дохода предпринимателя контролируется ПФР по данным, полученным в порядке обмена с ИФНС.

Источник: http://IPprof.ru/nalogi/kogda-platit-nalogi-ip.html

До какого числа нужно заплатить налоги? Сроки уплаты

Финансы 6 декабря 2017

Система администрирования собираемости налоговых платежей в России в современных условиях дефицита налоговых поступлений в части дохода Федерального бюджета действует весьма эффективно.

Целью такой системы является контроль за сбором платежей с налогоплательщиков в установленные сроки. Причем при нарушении таких сроков для налогоплательщика предусмотрены санкции в виде штрафов и пеней.

Если суммы таких штрафов для физических лиц составляют определенный процент от суммы налога, то для юридических лиц данные цифры существенно возрастают. Дополнительные штрафы и пени увеличивают налоговую нагрузки на компанию, сокращая ее прибыль и средства для инвестирования в бизнес.

Поэтому отслеживание и контроль уплаты налоговых сборов в точно установленные законом сроки является для современных компаний первостепенной задачей.

В связи с чем актуальность вопроса о том, до какого числа нужно заплатить налоги, в России возрастает.

Варианты налогообложения компаний в России

Налоговый Кодекс является основным документом в нашем законодательстве, в котором четко прописаны сроки уплаты различных видов налогов, а также наказания за несвоевременную уплату.

Под категорию плательщиков попадают все лица: и физические, и юридические, но у каждой группы могут быть свои сроки уплаты. Для индивидуальных предпринимателей тоже есть ряд особенностей.

Вопрос о том, до какого числа нужно заплатить налоги в указанные сроки, регулируется законодательно на разных уровнях. Установлено несколько основных систем налогообложения предприятий в России: ОСНО, спецрежимы: ЕНВД, УСН, ЕСХН. У каждой системы свои ответы на вопрос о том, до какого числа нужно заплатить налоги.

В зависимости от применяемой системы для предприятия установлены и различные сроки уплаты платежей.

Основные типы налогов

Для предприятия-налогоплательщика по ОСНО предусмотрены следующие виды сборов, по которым необходимо отдельно рассмотреть вопрос о том, до какого числа нужно заплатить налоги:

- на прибыль;

- на имущество;

- на воду;

- на землю;

- на транспорт;

- на добавленную стоимость;

- на доходы физических лиц;

- акцизы;

- НДПИ.

При использовании спецрежимов предприятие освобождается от уплаты части налогов (например, налога на прибыль, НДС, налога на имущество), заменяя их другим. Патентный режим применяют только индивидуальные предприниматели.

Вопрос о том, до какого числа нужно заплатить налоги, урегулирован законодательно в Налоговом Кодексе (например, федеральные сборы, либо специальные режимы, либо на местном уровне регионов (например, на имущество, на землю, транспортный). В случае если дата платежа по налогу выпадает на выходной день, то она переносится на ближайший к нему рабочий день.

Видео по теме

Особенности налога с прибыли

Налог на прибыль представляет собой существенную долю в структуре налоговых поступлений в бюджет государства. А так как речь идет о достаточно весомом источнике бюджетных поступлений, то и соблюдение сроков его уплаты является очень важным моментом налогового администрирования.

Налог на прибыль уплачивают предприятия от получаемых доходов в виде выручки, прибыли прошлого периода, курсовых разниц и т. д. Ставка данного налога составляет 20% от суммы доходов компании.

Данный налог уплачивается в виде авансовых платежей в течение года, а в конце года доплачивается необходимая сумма.

Сама декларация по данному налогу должна быть предоставлена не позднее 28 марта следующего года. Перечисление сумм также производится не позднее 28 марта.

Существует несколько вариантов авансовых платежей по данному налогу:

- организация не вносит платежи, однако уплачивает налог единовременно поквартально;

- организация платит ежемесячно авансовые платежи по данным прошлого квартала.

Как уплачивается НДФЛ?

Налог на доходы физических лиц представляет собой прямой налог, который исчисляется по ставке в виде процентов от суммы полученного дохода физического (юридического) лица. НДФЛ выплачивается от всех видов доходов налогоплательщика, которые он получил в течение года как в денежной, так и в натуральной форме. Основная ставка данного налога в нашей стране установлена на уровне 13%.

Срок выплаты данного налога связан со сроком выплаты доходов работникам предприятия. Поэтому в таблице срок не установлен, однако в ней будет указан срок оплаты данного налога с отпускных и больничных.

Как уплачиваются местные налоги?

К местным налогам относят платежи юридических и физических лиц, которые поступают в бюджет муниципальных образований.

Даты выплаты по налогам на имущество, по транспортному налогу и земельному налогу установлены законодательно на уровне регионов. В таблице также не указаны сроки по данным видам налогов, так как в различных регионах они совершенно разные.

Как платить суммы по УСН и ЕСХН?

Существующие даты по этим налогам по НК РФ имеют одну оговорку. Если предприятие утратило право применения этих режимов или отказалось от них в добровольном порядке, то оно должно в месяце, который следует за месяцем прекращения специального режима, до даты 25 числа уплатить данный налог.

Когда платить транспортный налог?

На вопрос о том, до какого числа нужно заплатить транспортный налог, ответ представлен ниже:

- для физических лиц – 30 ноября 2018 года;

- для юридических лиц : в каждом регионе России действуют свои даты.

Уплата земельного налога

Ответ на вопрос о том, до какого числа нужно заплатить земельный налог, представлен ниже:

- для юридических лиц – после 1 февраля следующего года;

- для физических лиц – до 1 декабря (включительно).

Когда платить водный налог?

Водный налог необходимо платить в бюджет района, где расположен водный ресурс. Льготы по данному налогу отсутствуют. Датой уплаты водного налога является 20-е число последующего месяца.

Уплата имущественного налога

Ответ на вопрос о том, до какого числа нужно заплатить имущественный налог, представлен ниже:

- для юридических лиц авансовые платежи исчисляются как ¼ от базы, умноженной на размер ставки по налогу, по итогам квартала не позже 1 числа последующих 30 дней;

- для физических лиц – до 1 декабря (включительно).

Когда платить налоги в 1 квартале 2018 года?

Для более наглядного представления о сроках уплаты налогов в 1 квартале 2018 года приведем таблицу, в которой отражен список налогов к уплате, а также сроки уплаты и варианты по системам налогообложения.

|

Дата |

Налог |

Платеж |

ОСНО |

УСН |

ЕНВД |

|

09.01.2018 |

НДФЛ |

больничные за декабрь 2017 |

+ |

+ |

+ |

Источник: http://monateka.com/article/262773/