Ндфл с пенсионеров

Многие физические лица интересуются вопросом, касающимся того снимается ли подоходный налог с пенсии в России. В связи с этим предлагаем поговорить в данной статье на тему порядка выплаты НДФЛ с пенсионного обеспечения, а также рассмотреть все нюансы, влияющие на процедуру подобного рода.

Оглавление:

Ндфл с пенсионных выплат

Различные материальные выплаты, причем предоставляемые физическим лицам не только по выслуге лет, но и по инвалидности, а также при отсутствии трудоспособности, называются пенсией.

Как правило, платежи подобного рода поступают пенсионерам из средств государственного бюджета и предоставляются систематически (обычно один раз в месяц). Размер пенсий не одинаков для всех граждан Российской Федерации и зависит от многих факторов – причины начисления, возраста и должности, на которой работало физическое лицо, состояния здоровья, а также некоторых других обстоятельств.

Следует отметить, что если семья потеряла кормильца, в результате чего несовершеннолетние дети остались без материального обеспечения, то по закону государство им обязано предоставить компенсационные пенсионные пособия и выплачивать их регулярно.

О чем гласит закон

Если обратиться за помощью к статье номер 224, являющейся составной частью Налогового Кодекса России, то становится понятно, что такой вид социальных выплат, как пенсионные пособия, не всегда подлежит удержанию подоходного налога. Размер налоговой ставки на НДФЛ не один, а целых четыре (9, 13, 30 и 35%). Что касается пенсий, то с них снимается по тринадцать процентов на уплату налоговых сборов, однако далеко не во всех случаях.

Для того чтобы разобраться стоит ли платить по тринадцать процентов с пенсий, необходимо определить к какому виду относится орган, предоставляющий эти пособия. Пенсионеры могут получать подобные компенсационные выплаты социального характера из источников двух типов:

- Государственных -если деньги физическим лицам поступают из государственных пенсионных фондов, то соответственно в возврате 13% обратно нет необходимости, поскольку размер выплаты уже изначально начислен с учетом налога (факт, гласящий о том, что НДФЛ с государственных пенсионных пособий не удерживается, зафиксирован во втором пункте статьи № 217 НК РФ);

- Негосударственных – если пенсионеры получают денежные средства с помощью организаций, не принадлежащих к числу государственных, то они обязаны платить подоходный налог. Данный факт засвидетельствован во втором пункте статьи № 213.1.

Исключения из общих правил

Однако в некоторых ситуациях налоговые сборы должны быть отданы даже с пенсий, выплаченных фондами государственного типа. Речь идет о накопительной части пенсионных пособий, которыми физические лица обладают в результате оформления страхования на добровольной основе.

То есть часть трудовой пенсии, образовавшаяся в результате пенсионных накоплений, отдельно зафиксированных на лицевом банковском счете индивидуального характера, владельцем которого является застрахованное физическое лицо, налогом облагается. В противном случае пенсионер понесет налоговую ответственность.

Что касается выплат, источниками которых являются негосударственные предприятия, то и здесь имеется несколько исключений, дающих право налогоплательщиком не вносить НДФЛ в государственную казну:

- Накопительные пособия – если физическое лицо получает какие-либо материальные средства, поступающие ему за счет накопительного пенсионного пособия, то учитывать их при определении размера базы налогообложения не стоит;

- Если фонд обладает лицензией – те пенсионеры, которые составили договор с организациями негосударственного типа, имеющими лицензию на предоставление соответствующих денежных пособий, с полученных компенсаций перечислять НДФЛ в бюджетную систему государства не обязаны;

- Если договор заключил работодатель – в некоторых ситуациях руководители фирм пользуются услугами лицензионных негосударственных пенсионных фондов. В случае составления соглашений подобного рода сотрудники фирм, вышедшие на пенсию, которые в прошлом работали на руководителя, являющегося инициатором заключения такого договора, налоги платить не должны;

- Если договор был составлен не самим пенсионером – зачастую близкие родственники физических лиц приходят в негосударственные фонды, проверяют, есть ли у данной организации лицензия, а затем подписывают договор о предоставлении пенсии, но не в свою пользу. После этого при соблюдении всех условий, прописанных в соглашении, компенсационное пособие, которые в результате получит физическое лицо, зафиксированное в документе, как третье лицо, облагаться НДФЛ не будет.

Можно ли вернуть налог, отданный с пенсий

В российском законодательстве закреплен ряд случаев, дающие право физическому лицу, ранее уплатившему подоходный налог с пенсионных пособий, возместить обратно данные материальные средства, в число которых входят такие:

- С прибыли снимается НДФЛ. Большинство физических лиц одновременно и работают, и получают пенсионные пособия, поскольку совмещать эти два понятия законодательством не запрещено. В подобных ситуациях пенсионерам могут начислить пособия уже с вычтенным НДФЛ, который они в результате имеют право вернуть;

- Пенсионер работал в течение возникновения права на вычет. Также возместить обратно подоходный налог с пенсии могут те физические лица, которые выполняли свои служебные обязанности на протяжении трех последних лет, истекших перед началом периода появления вычета, и самое главное получали при этом прибыль, облагаемую НДФЛ;

- Пособия перечислялись в негосударственную организацию. Зачастую пенсионные выплаты сначала переводятся в фонд государственного типа, а уже затем поступают в руки физических лиц, которым они положены по закону. При стечении обстоятельств подобного рода удержанный ранее налог компенсируется.

Какие пенсионеры полностью освобождены от уплаты налогов

Поскольку размер большинства пенсий, как правило, значительно меньше заработной платы, то многие физические лица ищут всевозможные пути начисления дополнительного заработка. Например, при возникновении права на получение пенсионного пособия по выслуге лет, многие люди не увольняются, а остаются работать.

Однако даже при продолжении выполнения своих служебных обязанностей на пенсии, некоторые физические лица полностью освобождаются от такой обязанности, как уплата налогов. Речь идет о льготниках (например, об инвалидах).

Также по закону не должны платить налоговые взносы те люди, которые в силу непредвиденных обстоятельств лишились имущества. К ряду таких случаев относятся пожары, наводнения, а также другие стихийные бедствия и катастрофы.

Кроме этого стоит отметить, что если физическое лицо обладает статусом пенсионера, то это не дает ему никаких преимуществ перед другими категориями граждан Российской Федерации, касающихся порядка выплаты налоговых сборов.

Если пенсионер стал победителем лотереи, в результате чего выиграл денежную сумму, получал материальные средства по дивидендам, сдавал в аренду имущественные объекты, а также имел какие-либо другие виды доходов, то он должен заплатить НДФЛ в том же размере, в котором и все остальные налогоплательщики.

Пенсионеры, которые понесли определенные социальные расходы (на медицинские услуги, на оплату обучения своих детей, либо на благотворительность), а также тратили деньги на приобретение недвижимости, имеют право на возмещение подоходного налога.

Два года работал на пенсии и с формулировкой с трудовой или иной деятельностью , получал пенсию на две тысячи меньше.

По уходу на пенсию , стаж 46 лет , провели как — бы индексацию от той , которую платили , а не от той , которая была назначена первоначально .

Написал в ПФР , а они письмо переслали обратно в региональный ПФР, а эти ответили, что в все нормально . Итог , кто вместе со мной ушёл но не работал . Получил все компенсации без обмана.

© 2017–2018 – Налоги и право для физических лиц

Перепечатка материалов разрешена только с указанием первоисточника

Источник: http://grazhdaninu.com/lgotyi/pensioneram/podohodnyiy-nalog-s-pensii.html

Какие налоги платят пенсионеры, от каких освобождены

Выход на пенсию не означает полное освобождение от налогов. Пенсионеры платят практически те же налоги, что и остальные граждане. Пенсионерами в Российской федерации считаются граждане:

- в ходе медико-социальной экспертизы признанные инвалидами;

- потерявшие единственный источник средств к существованию в лице умершего близкого родственника;

- достигшие определённого возраста либо определённый период времени состоявшие на государственной службе.

За что пенсионеры не платят налоги

Действующее налоговое законодательство освобождает всех получателей государственной пенсии от уплаты подоходного налога с этой суммы. Не взимается НДФЛ и с любых компенсаций, которые были назначены пенсионерам в государственном порядке.

В 2014 году для некоторых категорий пенсионеров был отменён налог на один из объектов недвижимости, находящийся в собственности. К этим гражданам относятся:

- пенсионеры со статусом федеральных льготников;

- инвалиды с детства либо инвалиды первых двух групп;

- пенсионеры по старости, либо достигшие нетрудоспособного возраста;

- военные пенсионеры, а также члены их семей, оставшиеся без кормильца.

На этом предоставляемые на федеральном уровне освобождения для пенсионеров заканчиваются. Прочие налоги пенсионеры платят в общем порядке с учётом региональных и местных налоговых льгот.

Налоги на имущество для пенсионеров

Пенсионеры платят земельный налог, транспортный и налог с недвижимости, он же налог на имущество физических лиц.

Размер транспортного налога устанавливается региональными законами и взимается с транспортных средств в зависимости от их мощности и вида.

Для пенсионеров по возрасту льготы по налогу на транспорт предусмотрены в Москве, Санкт-Петербурге, Красноярске, Екатеринбурге, Самаре, Перми, Челябинске и их областях.

Для федеральных льготников и пенсионеров с инвалидностью помимо названных ранее регионов льготы по транспортному налогу предусмотрены в республике Татарстан, Севастополе, республике Крым, Московской, Саратовской, Омской, Волгоградской, Ростовской и Нижегородской областях.

Ещё один налог на имущество – это земельный. Обложению налогом подлежат участки, находящиеся в бессрочном пользовании или в собственности. За участки, полученные в безвозмездное пользование или арендованные, платить налог не нужно.

На государственном уровне пенсионеры со статусом федеральных льготников и пенсионеры с инвалидностью имеют право на получение вычета из базы по налогу на землю в размерерублей. Также в большинстве крупных городов страны для этих групп пенсионеров действуют местные льготы.

Льготы на землю получают пенсионеры, проживающие в Санкт-Петербурге, Перми, Самаре, Саратове, Ростове-на-Дону, Волгограде, Новосибирске при условии, что площадь земельного участка не превышает внутригородской лимит. Земля, превышающая лимит, оплачивается в обычном порядке.

Что касается налога на недвижимость, пенсионеры могут не платить его за один из объектов собственности по выбору – за дачу, квартиру или гараж.

Подоходный налог для работающих пенсионеров

Работающие пенсионеры помимо выше перечисленных выплачивают налог с суммы:

- заработной платы;

- арендной платы от сдачи в наём собственного имущества;

- полученных дивидендов, доходов и процентов от оборота ценных бумаг;

- оплаты, полученной по договору авторского заказа и прочей творческой деятельности;

- пенсии, полученной по договорам негосударственного пенсионного страхования, заключенным в пользу них работодателями;

- пенсии, полученной по договорам негосударственного пенсионного страхования, заключенными с НПФ ими самими в пользу третьих лиц;

- прочих доходов, полученных на территории РФ.

Наравне с другими налогоплательщиками работающие пенсионеры вправе получать вычеты из НДФЛ при наличии соответствующих расходов.

На стандартные вычеты имеют право работающие пенсионеры, которые участвовали в ликвидационных мероприятиях, воевали, пострадали от радиации и таким образом приобрели особый статус, а также ту, у которых есть несовершеннолетние дети. Их размер зависит от категории, к которой относится налогоплательщик.

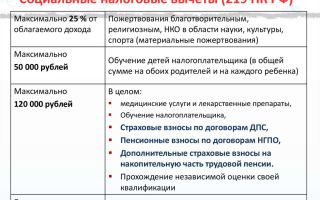

Работающий пенсионер получает социальный вычет, если в течение года у него были документально подтверждённые расходы на лечение, образование, покупку медикаментов по врачебным рецептам, приобретение полисов ДМС, софинансирование пенсии по госпрограммам и заключение договоров с НПФ. Размер вычета зависит от произведённых затрат, но не может быть больше установленных законом лимитов.

Имущественный вычет пенсионерам предоставляется при покупке или продаже недвижимости. Если на данный момент у пенсионера нет облагаемых НДФЛ доходов, вычет может быть перенесён на предыдущий налоговый период (в пределах трёх лет).

ООО «Займер», свидетельство ФСФР РФ №88

ООО «Мани Мен», свидетельство ФСФР РФ №

ООО «Микрокредитная компания универсального финансирования», ФСФР РФ №26

ООО «Гефест-МСК», свидетельство ФСФР РФ №

ООО «Займ Онлайн», свидетельство ФСФР РФ №

ООО «Кредитех Рус», свидетельство ФСФР РФ №06

ООО «Русинтерфинанс», ФСФР РФ №

ООО «МигКредит», свидетельство ФСФР РФ №

ООО «Лайм-Займ», свидетельство ФСФР РФ №02

АО «Тинькофф Банк», лицензия ЦБ РФ №2673

Информация, представленная на сайте, является обобщенной и носит ознакомительный характер. Условия кредитования и любые решения, связанные с кредитами и займами, оговариваются и принимаются непосредственно банками и микрофинансовыми организациями.

© 2018. Кредиты онлайн — бесплатный информационный сервис по быстрому подбору выгодных кредитных предложений. 18+

Укажите свой E-mail и мы пришлём вам самые выгодные предложения, скидки и акции микрофинансовых организаций и банков!

Мы не передадим ваш e-mail третьим лицам. Оформляя подписку, вы соглашаетесь получать письма от сервиса «Кредиты онлайн». В любой момент вы можете отписаться от рассылки по ссылке в конце письма.

Источник: http://credits-on-line.ru/faq/3479-kakie-nalogi-platyat-pensionery-ot-kakih-osvobozhdeny.html

Облагается ли пенсия подоходным налогом в 2018

Чтобы разобраться в вопросе облагается ли пенсия налогом НДФЛ, разберемся для начала, что представляет собой пенсия и какой она может быть. В статье расскажем, облагается ли пенсия подоходным налогом, рассмотрим примеры начисления.

Подоходный налог с пенсии

Согласно законодательству (п.1.7 ст.208 НК РФ), пенсия это доход, который может быть получен как от источника по выплате от организаций РФ, так и от иностранной организации, но через обособленное подразделение, расположенное в РФ. При этом любой доход в нашей стране облагается подоходным налогом по ставке 13%.

Получать пенсию в нашей стране мы можем как в государственном пенсионном фонде, так и в негосударственном.

В соответствии с п.2 ст.217 НК РФ, пенсия государственного обеспечения не облагается НДФЛ, исключение составляют выплаты при наличии добровольного страхования накопительной части пенсии.

Из вышеизложенного делаем вывод, что налогом НДФЛ облагаются только так называемая «негосударственная пенсия» или пенсия негосударственного обеспечения. Это подтверждается п.2 ст.213.1 НК РФ.

Читайте также статью: → «Какие налоги платит работающий пенсионер в 2018 году».

Подоходный налог с «негосударственной пенсии»

Но, налогообложение негосударственной пенсии также имеет некоторые особенности. Осуществлять свою деятельность негосударственный пенсионный фонд может только на основании специальной лицензии. Заключить договор с таким фондом может абсолютно любой гражданин.

В соответствии с договором вкладчик (будущий пенсионер) должен регулярно уплачивать взносы, а при наступлении оснований для получения пенсии, фонд обязан выплачивать негосударственную пенсию этому вкладчику. Этот вид пенсии считается дополнительным. И она также не облагается подоходным налогом, но только в том случае, если договор заключен самим вкладчиком и взносы перечисляются этим же вкладчиком.

Часто бывают такие ситуации, когда с негосударственным пенсионным фондом заключает договр не работник, а работодатель.

Это распространено среди очень крупных компаний, так как часто они имеют свои негосударственные пенсионные фонды. Они сами перечисляют пенсионные взносы с этот фонд из собственных средств.

По достижении пенсионного возраста гражданин будет получать пенсию уже за минусом НДФЛ, удерживать который и перечислять в бюджет будет этот фонд.

Источник: http://s-fs.ru/ndfl-s-pensionerov/

Налог на пенсию

Ндфл при назначении пенсии

Пенсия – это ежемесячные выплаты, служащие компенсацией утраченного дохода при наступлении пенсионного возраста, получении инвалидности или лишении кормильца.

По своей сути пенсии являются доходом гражданина, но подоходный налог на пенсию не уплачивается. Статья 217 Налогового Кодекса устанавливает исключения, не подлежащие налогообложению:

- страховые пенсии;

- государственные пенсии;

- военные пенсии;

- накопительные пенсии, находящиеся в государственных фондах;

- социальные доплаты к пенсиям;

- единовременные денежные выплаты или адресная поддержка пенсионеров.

Налог с работающих пенсионеров

Работающие пенсионеры составляют особую группу, поскольку они получают доходы и по пенсионному обеспечению, и за счет заработной платы.

Правила к этой группе применяются такие же:

- получаемая пенсия относится к доходам, освобожденным от налогообложения;

- заработная плата облагается НДФЛ по стандартной ставке – 13%.

В связи с тем, что налоги в государственную казну регулярно отчисляются, трудоустроенные пенсионеры могут воспользоваться налоговыми вычетами любого вида:

- Стандартные (ст. 218 НК РФ) для инвалидов, ветеранов, чернобыльцев, а также родителей или опекунов детей.

- Социальные (ст. 219 НК РФ) за обучение, внесение пожертвований, медицинские услуги, взносы на накопительную пенсию.

- Инвестиционные (ст. 219.1 НК РФ) при получении денежных средств от реализации ценных бумаг.

- Имущественные (ст. 220 НК РФ) при продаже или покупке недвижимого имущества: квартиры, земельного участка, строительство дома, ипотеку и за любые связанные расходы.

- Профессиональные (ст. 221 НК РФ), связанные с ведением любой профессиональной деятельности, за которую был получен доход.

С зарплаты пенсионера уплачивается не только НДФЛ, но и взносы в Пенсионный Фонд в размере 22%. Это дает право на ежегодный перерасчет и повышение пенсии, который проводится 1 августа каждого года. Формула перерасчета:

П – размер пенсии после повышения;

Пд – размер пенсии до перерасчета;

ИПК – сумма индивидуальных пенсионных коэффициентов, полученных за год работы. Исчисляется в зависимости от заработной платы, но учитываются не более 3 ИПК.

СИПК – стоимость ИПК на момент перерасчета. В 2017 году – 78,58 рубля, в 2018 – 81,49 рубля.

Налоги на пенсию в НПФ

Исключением, при котором подоходный налог с пенсии будет уплачиваться, является заключение договора с негосударственными пенсионными фондами. При этом сами взносы в фонд налогообложению не подлежат.

Законодательное регулирование вопроса осуществляется:

- ст. 219.1 Налогового кодекса;

- письмом Минфина от 08.10.12 г. №03-04-05/8-1158.

После оформления основной пенсии и получении права на осуществление выплаты из НПФ, фонд будет обязан самостоятельно удержать с итоговой суммы НФДЛ и определить размер ежемесячной надбавки.

Налоговые льготы для пенсионеров

Пенсионеры, получающие обеспечение по любому из оснований, относятся к группе социально-незащищенного населения. В качестве одной из мер социальной поддержки им предоставляются налоговые льготы. Их перечень:

- Транспортный. Льготы предоставляются на региональном уровне. Наиболее распространены ситуации, когда от налогообложения освобождены автомобили, специально переоборудованные для инвалидов или имеющие мощность не более 100-150 лошадиных сил.

- Имущественный. Пенсионеры не уплачивают налог на один объект из каждой категории недвижимости, указанной в статье 407 НК РФ: квартира, дача, гараж и так далее. Важно, чтобы имущество находилось в собственности и не использовалось для ведения предпринимательства.

- Земельный. Льгота также предоставляется региональным законодательством. Полное освобождение от уплаты не предусмотрено, но действует снижение ставки на 10 000 рублей для некоторых категорий пенсионеров: инвалидов, ветеранов ВОВ и боевых действий, Героев РФ И СССР, чернобыльцев.

- Налоговый вычет. Положен только для работающих пенсионеров в видах, описанных выше.

Налоговые льготы для пенсионеров носят заявительный характер. Для их получения пенсионеру необходимо обратиться в Федеральную налоговую службу, подав ряд документов:

- паспорт;

- удостоверение пенсионера (справку о пенсии) – главный подтверждающий документ на льготу;

- документы, подтверждающие право собственности на недвижимое имущество или автомобиль.

Удержания с пенсии

Получение пенсии не является основанием отказа от исполнения долговых обязательств по соглашениям, исполнительным листам и иным документам. Удержания из пенсии могут осуществляться в следующих ситуациях:

- При начислении излишних сумм. Если пенсия была назначена в более высоком размере, чем положена, решением Пенсионного фонда могут быть назначены удержания до полного погашения переплаты.

- По решениям судов на основании исполнительных документов.

- По решениям судов на основании злоупотреблений пенсионера.

- На основании иных соглашений: алиментных, кредитных договоров.

Размер удержания также строго регулируется. В зависимости от основания, процентное соотношение долга к пенсии максимально может составлять:

- 70% на удержание алиментов с пенсии, компенсации причиненного вреда здоровью, в том числе повлекшего смерть, возмещение ущерба, вызванного противоправными действиями;

- 50% на удержание из пенсии по исполнительному листу;

- 20% при начислении излишних сумм пенсионного обеспечения.

Как уменьшить сумму удержания

Размер удержания с пенсии может быть уменьшен, если:

- материальное положение пенсионера ухудшилось;

- пенсионер имеет необходимость оплаты медицинских услуг при проблемах со здоровьем.

Для рассмотрения заявки о снижении размера вычета, пенсионеру необходимо обратиться в организацию, которая вычет инициировала (ПФР, суд, кредитная компания). Как законно снизить проценты удержания из пенсии:

- подать заявку на снижение удержаний;

- предоставить обоснованность снижения (к примеру, заключение врача о необходимости дорогостоящих процедур).

Пример по удержанию из пенсии

Коммунальные платежи Петра Григорьевича составляют 3056 рублей, однако с февраля 2017 года их размер резко сократился до 1856 рублей. Значению этому пенсионер не придал и оплачивал счета суммой, указанной в извещении.

В октябре 2017 года управляющая компания обнаружила ошибку и оповестила Петра Григорьевича о накопившейся задолженности за 7 месяцев, которую пенсионер уплачивать отказался.

Тогда управляющая компания подала исковое заявление в суд о необходимости уплаты 8400 рублей долга.

Суд вынес положительное решение и постановил удерживать 20% от пенсии до полного погашения.

Пенсия Петра Григорьевича составляет 11278 рублей, значит, ежемесячно будет удержано:

11278 * 20% = 2255,6 рубля

На руки пенсионер будет получать 11278 — 2255 = 9023 рубля. Образовавшийся долг он выплатит за 4 месяца, после чего пенсия будет восстановлена в прежнем размере.

Заключение

- Облагается ли пенсия налогом, разъясняет статья 217 НК РФ.

- С пенсии по страховому и государственному обеспечению подоходный налог не удерживается.

- Работающие пенсионеры уплачивают НДФЛ только с заработной платы, что дает им право на получение различных налоговых вычетов.

- Берется ли налог из накопительной пенсии, зависит от фонда, в котором она расположена.

- Пенсионные выплаты, полученные по договорам с негосударственными пенсионными фондами, облагаются налогом по ставке 13%.

- Удержания с пенсий в счет долгов, алиментов, излишне уплаченных сумм могут осуществляться по решению ответственных органов – судов или пенсионных фондов.

- Размер удержания устанавливается индивидуально, однако не может составлять более 70% от общей суммы обеспечения.

Наиболее популярный вопрос и ответ на него по налогам с пенсии

Вопрос: Добрый день. Мне 28 лет, инвалид с детства 2 группы. Проживаю в двухкомнатной квартире со своим братом и его женой, они не работают, дома появляются редко.

Поскольку мы оба являемся собственниками жилья, квартплату договорились платить поровну, свою часть я регулярно оплачиваю. В этом месяце с моей пенсии удержали 50% в счет уплаты долга моего брата.

Скажите, что мне делать в этой ситуации? Вероника.

Ответ: Здравствуйте, Вероника. В Вашей ситуации необходимо обращаться в суд с исковым заявлением о взыскании средств на оплату долга по коммунальным платежам с Вашего брата.

Также необходимо обратиться к приставам, которые осуществили списание с заявлением об отмене списания пенсии.

Приложите к обращению решение суда о взыскании задолженности с Вашего брата, а также квитанции, подтверждающие факт добросовестной оплаты ЖКХ Вами.

Список законов

- Статья 217 Налогового Кодекса

- Статья 220 НК РФ

Источник: http://pensia-expert.ru/materialy/nalog-na-pensiyu/

Удерживается ли подоходный налог с выплат из накопительной части пенсии

Сроки рассмотрения Налоговый инспектор рассматривает декларацию в срок до 3 месяцев, и даёт ответ о возможности получения налогового вычета.

Если ответ положительный, то необходимо написать заявление, в котором указать номер личного банковского счета, на который должна быть перечислена сумма вычета. В течение месяца налоговые органы осуществляют платеж по указанному заявлению. Что входит в услугу 1.

Консультация по применению текущего законодательства в сфере получения социального вычета. 2. Экспертиза договоров. 3. Составление декларации. 4. Составление заявления на предоставление вычета.

Стоимость услуги Стоимость юридических и бухгалтерских услуг определяется индивидуально и зависит от сложности, уникальности вопроса. Общая стоимость определяется исходя из указанной расценки, количества обрабатываемых документов и времени работы.

Что касается выплат, источниками которых являются негосударственные предприятия, то и здесь имеется несколько исключений, дающих право налогоплательщиком не вносить НДФЛ в государственную казну:

- Накопительные пособия – если физическое лицо получает какие-либо материальные средства, поступающие ему за счет накопительного пенсионного пособия, то учитывать их при определении размера базы налогообложения не стоит;

- Если фонд обладает лицензией – те пенсионеры, которые составили договор с организациями негосударственного типа, имеющими лицензию на предоставление соответствующих денежных пособий, с полученных компенсаций перечислять НДФЛ в бюджетную систему государства не обязаны;

- Если договор заключил работодатель – в некоторых ситуациях руководители фирм пользуются услугами лицензионных негосударственных пенсионных фондов.

Облагается ли пенсия подоходным налогом (нюансы)?

- Если договор был составлен не самим пенсионером – зачастую близкие родственники физических лиц приходят в негосударственные фонды, проверяют, есть ли у данной организации лицензия, а затем подписывают договор о предоставлении пенсии, но не в свою пользу. После этого при соблюдении всех условий, прописанных в соглашении, компенсационное пособие, которые в результате получит физическое лицо, зафиксированное в документе, как третье лицо, облагаться НДФЛ не будет.

Можно ли вернуть налог, отданный с пенсий В российском законодательстве закреплен ряд случаев, дающие право физическому лицу, ранее уплатившему подоходный налог с пенсионных пособий, возместить обратно данные материальные средства, в число которых входят такие:

- С прибыли снимается НДФЛ.

Налог на пенсию

Важно

Для одних это способ подольше оставаться «в строю», для других — денежное подспорье. В этой статье мы затронем порядок уплаты налогов работающими пенсионерами. Платить или не платить? Платят ли налоги работающие пенсионеры? Конечно же, платят.

В нашей стране налоги взимаются до тех пор пока есть с чего их взимать. Чтобы не платить налоги, нужно либо лишиться объекта налогообложения (земли, имущества, зарплаты), либо приобрести статус льготника. Статус пенсионера дает работающим гражданам следующие права:

- не платить налог на имущество в отношении одного объекта некоммерческой собственности по выбору;

- получать налоговые вычеты из базы по НДФЛ;

- пользоваться региональными и местными налоговыми льготами, установленными для пенсионеров.

Все, что выходит за рамки перечисленного, работающие пенсионеры уплачивают в общем для остальных граждан порядке.

Где и как оформлять налоговый вычет на накопительную часть пенсии?

Это самый длительный этап процедуры получения НВ. Всего таких этапа 3:

- Подготовка документов.

- Подача заявления в налоговую.

- Ожидание перечисления вычета.

Особое внимание стоит уделить правильной подготовке документов и соблюдению сроков подачи. В остальном процесс получения вычета прост и при повторной подаче не вызывает каких-либо трудностей.

Порядок уплаты подоходного налога с пенсий в рф

При стечении обстоятельств подобного рода удержанный ранее налог компенсируется.

Какие пенсионеры полностью освобождены от уплаты налогов Поскольку размер большинства пенсий, как правило, значительно меньше заработной платы, то многие физические лица ищут всевозможные пути начисления дополнительного заработка.

Например, при возникновении права на получение пенсионного пособия по выслуге лет, многие люди не увольняются, а остаются работать. Однако даже при продолжении выполнения своих служебных обязанностей на пенсии, некоторые физические лица полностью освобождаются от такой обязанности, как уплата налогов.

Речь идет о льготниках (например, об инвалидах). Также по закону не должны платить налоговые взносы те люди, которые в силу непредвиденных обстоятельств лишились имущества. К ряду таких случаев относятся пожары, наводнения, а также другие стихийные бедствия и катастрофы.

Порядок уплаты налогов работающими пенсионерами

Источник: http://tk-advokat.ru/2018/04/19/uderzhivaetsya-li-podohodnyj-nalog-s-vyplat-iz-nakopitelnoj-chasti-pensii/

Облагаются ли налогом пенсии

Суммы доходов, вычетов и суммы налога, которые были удержаны налоговым агентом, из справки по форме 2-НДФЛ налогоплательщик переносит в декларацию (3-НДФЛ).

Как правило, вопрос о том, облагать или не облагать налогом выплату, решается источником этой выплаты.

Стандартный налоговый вычет по НДФЛ предоставляется работнику с начала календарного года, даже если заявление было подано позднее.

Нет, никакие алименты не облагаются налогом. Облагается ли подоходным налогом материальная помощь на ребенка по потере кормильца? Так облагаются ли отпускные НДФЛ и прочими налоговыми выплатами? Если имущество находилось в собственности налогоплательщика более 3 лет, то такие доходы налогом не облагают. Есть мнение, что алименты облагаются налогом при выплате зарплаты.

Пенсионеры с пенсии платят налоги

Нет!Слава Богу , но пенсионер как получил пенсию , положил в кошелёчек всю без остатка , (или в несколько мест рассовал) , так и трать понемногу , все деньги только родные , «пенсионеровы».

Налог только берут внуки , причём бывает очень серьёзный» , и это пока никто нигде не рассматривал.Но пенсионеры считают за счастье тратить деньги на внуков , а не на аптеку.Экономить на еде пенсионеры умеют лучше всех. На нарядах тоже экономия немаленькая.

А вот с аптеками не получается , и ЖКХ очень накладная статья расходов , но это совсем друга история.

Так что пенсионеры в России налог на доходы физических лиц именно с пенсий не платят. С любых: страховых, накопительных, по возрасту или социальных, основных (федерального уровня) и с региональных доплат — без разницы. Эти доходы от налогообложения освобождены.

Облагается ли пенсия подоходным налогом (нюансы)

Куда можно перевести накопительную часть пенсии? В любой негосударственный пенсионный фонд (далее — НПФ). От будущего пенсионера потребуется лишь выбрать, куда лучше перевести накопительную часть пенсии. Весьма желательно остановить свой выбор на НПФ, входящий в систему гарантирования и имеющий несколько управляющих компаний.

В какой пенсионный фонд лучше перевести накопительную часть пенсии? Облагается ли пенсия подоходным налогом? Такие вопросы возникают в случае, когда пенсионер решает воспользоваться предусмотренными налоговым законодательством вычетами по НДФЛ. Ведь если у пенсионера нет налогооблагаемого дохода, то и возместить налог ему не с чего.

Облагается ли пенсия подоходным налогом в 2018

Чтобы вернуть уплаченный налог, пенсионерам необходимо действовать абсолютно также, как и работающему населению.

В налоговый орган нужно предоставить заполненную декларацию по налоговому вычету установленного образца, где указывается стоимость имущества, полученный доход и уплаченный НДФЛ.

К декларации прикладываются заявление и все подтверждающие документы. Читайте также статью: → «Платят ли пенсионеры и льготники налог на имущество 2018».

Рекомендуем прочесть: Решение ограничение родительских прав

В соответствии с п.2 ст.217 НК РФ, пенсия государственного обеспечения не облагается НДФЛ, исключение составляют выплаты при наличии добровольного страхования накопительной части пенсии.

Из вышеизложенного делаем вывод, что налогом НДФЛ облагаются только так называемая «негосударственная пенсия» или пенсия негосударственного обеспечения. Это подтверждается п.2 ст.213.1 НК РФ.

Читайте также статью: → «Какие налоги платит работающий пенсионер в 2018 году».

Пенсия облагается налогом

Немногие граждане знакомы с налоговым законодательством. Между тем, иногда возникают вопросы, которые нужно решить, чтобы понять, платить налоги или нет. Например, пенсионер покупает автомобиль или получает его в подарок. В любом случае, он становится владельцем транспортного средства. Нужно ли в данном случае платить налог?

На основании пункта 2 статьи 217 НК Налогового кодекса трудовые пенсии и пенсии по государственному пенсионному обеспечению, назначаемые в соответствии с действующим законодательством, не облагаются НДФЛ .

Но в нашей стране наряду с государственной системой пенсионного обеспечения существует негосударственная система. Она регулируется Федеральным законом от 07.05.98 г.

№75-ФЗ «О негосударственных пенсионных фондах».

Облагаются ли налогом пенсии в других странах

— С апреля прошлого года в Украине было введено налогообложение пенсий. В этом году такая практика продолжена. К пенсионным выплатам, которые превышают три минимальные заработные платы (на сегодняшний день это 4 134 грн.

), применяется 15-процентная ставка подоходного налога.

Напомню, что пенсии, назначенные участникам боевых действий Второй мировой войны, инвалидам войны и лицам, на которых распространяется действие статьи 10 Закона Украины «О статусе ветеранов войны, гарантии их социальной защиты», налогом не облагаются.

Почему так происходит? Доход есть доход, независимо от его источника. Налогообложение пенсионного дохода может происходить при уплате взносов в пенсионный фонд работодателем (налог на прибыль предприятий), работником (налог на доходы граждан) или же при выплате пенсий налогом на прибыль граждан.

Налог на пенсию с работающих пенсионеров: законодательство, особенности и рекомендации

Налога на пенсии в России на сегодняшний день нет. Этот факт придется учитывать. И не важно, работает гражданин или нет. Пенсионные выплаты, как уже было сказано, не облагаются никакими дополнительными платежами.

И никто не собирается вводить подобный платеж ни для трудоустроенных граждан, ни для неработающих. Во всяком случае, даже обсуждения изучаемой темы пока что в правительстве не было.

Зато существуют иные слухи, которые заставляют население самостоятельно откладывать денежные средства «на старость».

Рекомендуем прочесть: Доверенность на представление

Речь идет о подоходном налоге. Пенсионеры — такие же налогоплательщики, как и все остальные совершеннолетние граждане. Но при этом у них есть некоторые льготы.

Например, от имущественного налога освобождаются все пенсионеры. Трудоустроенные граждане получают заработок. От него, как и все остальные сотрудники, пенсионеры платят в государственную казну по 13 %.

Речь идет о подоходном налоге.

Берется ли налог с пенсии

«Налогообложению подлежит исключительно сумма превышения, а не сумма всей пенсии», — подчеркнул Фудашкин.

Например, если пенсия составляет 4 тысячи гривен, то 3,654 тысяч гривен не облагается, а остальная сумма 346 гривен облагается ставкой 15%.

По словам Фудашкина, налогообложения пенсий коснется лишь 3,3% всех пенсионеров — именно столько граждан имеют пенсию, превышающую 3 минимальных заработных платы. Напомним, в Украине на сегодня средняя пенсия составляет 1,523 тысяч гривен.

О чём ты шепчешь. Какая чёткость? неофит: alex89pl: так что все четко как прописано в кодексе было === Ты чё, читать не умеешь. У меня с 3900 снимали порядка 500, как с работающего пенсионера. О чём ты шепчешь. Какая чёткость? alex89pl: так что все четко как прописано в кодексе было === Ты чё, читать не умеешь.

Налог на пенсию

- Транспортный. Льготы предоставляются на региональном уровне. Наиболее распространены ситуации, когда от налогообложения освобождены автомобили, специально переоборудованные для инвалидов или имеющие мощность не более 100-150 лошадиных сил.

- Имущественный. Пенсионеры не уплачивают налог на один объект из каждой категории недвижимости, указанной в статье 407 НК РФ: квартира, дача, гараж и так далее. Важно, чтобы имущество находилось в собственности и не использовалось для ведения предпринимательства.

- Земельный. Льгота также предоставляется региональным законодательством. Полное освобождение от уплаты не предусмотрено, но действует снижение ставки на 10 000 рублей для некоторых категорий пенсионеров: инвалидов, ветеранов ВОВ и боевых действий, Героев РФ И СССР, чернобыльцев.

- Налоговый вычет. Положен только для работающих пенсионеров в видах, описанных выше.

- 70% на удержание алиментов с пенсии, компенсации причиненного вреда здоровью, в том числе повлекшего смерть, возмещение ущерба, вызванного противоправными действиями;

- 50% на удержание из пенсии по исполнительному листу;

- 20% при начислении излишних сумм пенсионного обеспечения.

Источник: http://zakonandpravo.ru/razdel-imushhestva/oblagayutsya-li-nalogom-pensii

Облагается ли налогом газовая пенсия

Большинство физических лиц одновременно и работают, и получают пенсионные пособия, поскольку совмещать эти два понятия законодательством не запрещено. В подобных ситуациях пенсионерам могут начислить пособия уже с вычтенным НДФЛ, который они в результате имеют право вернуть;

- Пенсионер работал в течение возникновения права на вычет. Также возместить обратно подоходный налог с пенсии могут те физические лица, которые выполняли свои служебные обязанности на протяжении трех последних лет, истекших перед началом периода появления вычета, и самое главное получали при этом прибыль, облагаемую НДФЛ;

- Пособия перечислялись в негосударственную организацию. Зачастую пенсионные выплаты сначала переводятся в фонд государственного типа, а уже затем поступают в руки физических лиц, которым они положены по закону.

Что касается выплат, источниками которых являются негосударственные предприятия, то и здесь имеется несколько исключений, дающих право налогоплательщиком не вносить НДФЛ в государственную казну:

- Накопительные пособия – если физическое лицо получает какие-либо материальные средства, поступающие ему за счет накопительного пенсионного пособия, то учитывать их при определении размера базы налогообложения не стоит;

- Если фонд обладает лицензией – те пенсионеры, которые составили договор с организациями негосударственного типа, имеющими лицензию на предоставление соответствующих денежных пособий, с полученных компенсаций перечислять НДФЛ в бюджетную систему государства не обязаны;

- Если договор заключил работодатель – в некоторых ситуациях руководители фирм пользуются услугами лицензионных негосударственных пенсионных фондов.

Облагается ли пенсия подоходным налогом в 2018

Правила к этой группе применяются такие же: Реклама

- получаемая пенсия относится к доходам, освобожденным от налогообложения;

- заработная плата облагается НДФЛ по стандартной ставке – 13%.

В связи с тем, что налоги в государственную казну регулярно отчисляются, трудоустроенные пенсионеры могут воспользоваться налоговыми вычетами любого вида:

- Стандартные (ст. 218 НК РФ) для инвалидов, ветеранов, чернобыльцев, а также родителей или опекунов детей.

- Социальные (ст. 219 НК РФ) за обучение, внесение пожертвований, медицинские услуги, взносы на накопительную пенсию.

- Инвестиционные (ст. 219.1 НК РФ) при получении денежных средств от реализации ценных бумаг.

- Имущественные (ст.

Налог на пенсию

Такая пенсия является дополнительной по отношению к государственной пенсии. Она также не подлежит налогообложению, но при условии, что договор заключен вкладчиком в свою пользу, и взносы перечисляются им же (абз.4 п.1 ст.213 НК).

Внимание

Нередко пенсионные договора в пользу своих работников заключают организации. Крупные компании (нефтяные, газовые, энергетические и др.) создали даже для этого собственные НПФ.

По своей инициативе такие работодатели перечисляют пенсионные взносы на личные счета работников в НПФ из собственных средств. Взносы не облагаются НДФЛ (абз.5 п.1 ст.213.1 НК). Однако работники, выходя на пенсию, получают дополнительную негосударственную пенсию за минусом НДФЛ (абз.2 п.2 ст.213.1 НК, письмо Минфина от 08.10.12 г.

№03-04-05/8-1158).

Берется ли подоходный налог с пенсии в россии

К декларации прикладываются заявление и все подтверждающие документы. Читайте также статью: → «Платят ли пенсионеры и льготники налог на имущество».

Пример расчета имущественного налогового вычета для пенсионеров.

Облагается ли пенсия подоходным налогом (нюансы)?

Размер пенсий не одинаков для всех граждан Российской Федерации и зависит от многих факторов – причины начисления, возраста и должности, на которой работало физическое лицо, состояния здоровья, а также некоторых других обстоятельств.

Следует отметить, что если семья потеряла кормильца, в результате чего несовершеннолетние дети остались без материального обеспечения, то по закону государство им обязано предоставить компенсационные пенсионные пособия и выплачивать их регулярно.

О чем гласит закон Если обратиться за помощью к статье номер 224, являющейся составной частью Налогового Кодекса России, то становится понятно, что такой вид социальных выплат, как пенсионные пособия, не всегда подлежит удержанию подоходного налога. Размер налоговой ставки на НДФЛ не один, а целых четыре (9, 13, 30 и 35%).

Облагается ли налогом пенсия

В соответствии с договором вкладчик (будущий пенсионер) должен регулярно уплачивать взносы, а при наступлении оснований для получения пенсии, фонд обязан выплачивать негосударственную пенсию этому вкладчику. Этот вид пенсии считается дополнительным. И она также не облагается подоходным налогом, но только в том случае, если договор заключен самим вкладчиком и взносы перечисляются этим же вкладчиком.

Часто бывают такие ситуации, когда с негосударственным пенсионным фондом заключает договр не работник, а работодатель. Это распространено среди очень крупных компаний, так как часто они имеют свои негосударственные пенсионные фонды.

Важно

Они сами перечисляют пенсионные взносы с этот фонд из собственных средств. По достижении пенсионного возраста гражданин будет получать пенсию уже за минусом НДФЛ, удерживать который и перечислять в бюджет будет этот фонд.

Порядок уплаты подоходного налога с пенсий в рф

В соответствии с п.2 ст.217 НК РФ, пенсия государственного обеспечения не облагается НДФЛ, исключение составляют выплаты при наличии добровольного страхования накопительной части пенсии.

Из вышеизложенного делаем вывод, что налогом НДФЛ облагаются только так называемая «негосударственная пенсия» или пенсия негосударственного обеспечения.

Осуществлять свою деятельность негосударственный пенсионный фонд может только на основании специальной лицензии. Заключить договор с таким фондом может абсолютно любой гражданин.

Пенсионеры могут получать подобные компенсационные выплаты социального характера из источников двух типов:

- Государственных — если деньги физическим лицам поступают из государственных пенсионных фондов, то соответственно в возврате 13% обратно нет необходимости, поскольку размер выплаты уже изначально начислен с учетом налога (факт, гласящий о том, что НДФЛ с государственных пенсионных пособий не удерживается, зафиксирован во втором пункте статьи № 217 НК РФ);

- Негосударственных – если пенсионеры получают денежные средства с помощью организаций, не принадлежащих к числу государственных, то они обязаны платить подоходный налог. Данный факт засвидетельствован во втором пункте статьи № 213.1.

Исключения из общих правил Однако в некоторых ситуациях налоговые сборы должны быть отданы даже с пенсий, выплаченных фондами государственного типа.

При стечении обстоятельств подобного рода удержанный ранее налог компенсируется.

Какие пенсионеры полностью освобождены от уплаты налогов Поскольку размер большинства пенсий, как правило, значительно меньше заработной платы, то многие физические лица ищут всевозможные пути начисления дополнительного заработка.

Например, при возникновении права на получение пенсионного пособия по выслуге лет, многие люди не увольняются, а остаются работать.

Однако даже при продолжении выполнения своих служебных обязанностей на пенсии, некоторые физические лица полностью освобождаются от такой обязанности, как уплата налогов. Речь идет о льготниках (например, об инвалидах). Также по закону не должны платить налоговые взносы те люди, которые в силу непредвиденных обстоятельств лишились имущества.

К ряду таких случаев относятся пожары, наводнения, а также другие стихийные бедствия и катастрофы.

Источник: http://advokat-na-donu.ru/oblagaetsya-li-nalogom-gazovaya-pensiya/

Пенсия облагается налогом или нет

Большинство физических лиц одновременно и работают, и получают пенсионные пособия, поскольку совмещать эти два понятия законодательством не запрещено. В подобных ситуациях пенсионерам могут начислить пособия уже с вычтенным НДФЛ, который они в результате имеют право вернуть;

- Пенсионер работал в течение возникновения права на вычет. Также возместить обратно подоходный налог с пенсии могут те физические лица, которые выполняли свои служебные обязанности на протяжении трех последних лет, истекших перед началом периода появления вычета, и самое главное получали при этом прибыль, облагаемую НДФЛ;

- Пособия перечислялись в негосударственную организацию. Зачастую пенсионные выплаты сначала переводятся в фонд государственного типа, а уже затем поступают в руки физических лиц, которым они положены по закону.

Облагается ли пенсия подоходным налогом (нюансы)?

ВниманиеЕсли дело касается причинения вреда здоровью человека, то удержания могут доходить до 70%. Как уменьшить сумму Гражданин имеет право обратиться в суд с просьбой снизить размер выплат.Основанием для этого может стать наличие на содержании нетрудоспособного иждивенца, низкий уровень доходов.

Окончательное решение остаётся на усмотрение суда. При этом учитывается позиция кредитора, который получает деньги по исполнительному листу.

Вся сумма достаётся гражданину целиком.

Пенсия облагается НДФЛ, если денежные средства перечисляются, например, частной коммерческой организацией в рамках оказания материальной помощи бывшим работникам.

Облагается ли налогом пенсия

Налог с пенсии С тех пор как Украина ввела налог на пенсию, поползли слухи, что нечто подобное скоро ожидает и россиян. Напомним, с 2015 года украинские пенсионеры платят подоходный налог с суммы пенсии, превышающей три минимальных оклада.

ВажноНововведение коснулось как работающих, так и безработных пенсионеров. Кстати, подобная практика не такая уж и редкость в странах Европы.

Наравне с Украиной похожая система налогообложения принята также в Эстонии и Греции. Впрочем, российские пенсионеры все еще могут спать спокойно.

Вопреки домыслам, государственная пенсия (и страховая, и накопительная) в России по-прежнему полностью освобождается от налогообложения.

Сам себе юрист

Образцы заявлений На Главную www.samsebeyurist.

ru Когда пенсии облагаются НДФЛ? На основании пункта 2 статьи 217 НК Налогового кодекса трудовые пенсии и пенсии по государственному пенсионному обеспечению, назначаемые в соответствии с действующим законодательством, не облагаются НДФЛ. Но в нашей стране наряду с государственной системой пенсионного обеспечения существует негосударственная система.

Она регулируется Федеральным законом от 07.05.98 г. №75-ФЗ «О негосударственных пенсионных фондах». Любой гражданин может заключить пенсионный договор с негосударственным пенсионным фондом (НПФ), осуществляющим деятельность на основании специальной лицензии.

По этому договору гражданин (вкладчик) обязуется уплачивать пенсионные взносы, а фонд — выплачивать негосударственную пенсию при появлении пенсионных оснований (ст.3 Закона №75-ФЗ).

Облагается ли пенсия подоходным налогом в 2018

Не облагаются НДФЛ: 1) Выплаты в рамках обязательного пенсионного страхования (государственная пенсия).

2) Выплаты по программам добровольного пенсионного обеспечения НПФ, если будущий пенсионер сам осуществляет взносы по программе в свою пользу, а также если выплаты по программе производятся после достижения пенсионером установленного законом пенсионного возраста.

Облагаются НДФЛ: 1) Выплаты по программам добровольного пенсионного обеспечения НПФ, если взносы по ним осуществлялись не самим пенсионером, а его работодателем или его родственником (например, супругом, детьми и т.д.).2) Выплаты по программам добровольного пенсионного обеспечения НПФ, если пенсионер досрочно расторг договор.

Тогда налог по ставке 13% будет взят с разницы между взносами пенсионера и полученной суммой. Полезные страницы: 1. Налоговый кодекс 2.

Берется ли подоходный налог с пенсии в россии

В акте содержаться требования к организациям, предъявляемые при их создании, правила использования взносов граждан и т.д.

- В некоторых случаях требуется изучение подзаконных актов. Так письмо Минфина от 08.10.12 г. №03-04-05/8-1158 разъясняет правила обложения НДФЛ некоторых категорий пенсий.

Чтобы получить информацию о наличии или отсутствии льгот, заинтересованным лицам следует также изучить местные законодательные акты.

Итоги Пенсионеры имеют определённые льготы в сфере налогообложения. Страховая и государственная пенсия освобождены от НДФЛ.

Данная категория граждан в некоторых субъектах не уплачивает транспортный налог и налог на землю, не облагается имущественным налогом определённая недвижимость.

Когда пенсии облагаются ндфл?

Источник: http://buh-nds.ru/pensiya-oblagaetsya-nalogom-ili-net/