Учет имущества, переданного в качестве вклада в уставный капитал

Деятельность организации начинается с формирования уставного капитала. Иначе говоря, с определения его размера, доли каждого собственника и признания учредителями своей задолженности по взносам в уставный капитал. Эта статья раскрывает особенности отражения в налоговом и бухгалтерском учете операций по передаче и получению имущества в качестве вклада в уставный капитал.

Создавая новую организацию, учредители могут внести в ее уставный капитал как деньги, так и любое другое имущество (ценные бумаги, основные средства, товары и т. п.), а также имущественные права либо иные права, имеющие денежную оценку.

Об этом говорится в пункте 1 статьи 15 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон № 14-ФЗ).

Попробуем разобраться в этих специфических операциях на примере общества с ограниченной ответственностью (далее — ООО) как наиболее распространенной организационно-правовой формы юридического лица.

Правовые основы формирования уставного капитала ООО

Цель формирования уставного капитала организации определена гражданским законодательством. Согласно статье 90 ГК РФ уставный капитал ООО определяет минимальный размер его имущества, гарантирующего интересы его кредиторов. Аналогичная цель указана и в пункте 1 статьи 14 Закона № 14-ФЗ.

В этом же пункте говорится, что уставный капитал ООО составляется из номинальной стоимости долей его участников. Минимальный размер уставного капитала созданной организации не может быть менее 100-кратной величины МРОТ, установленного федеральным законом на дату представления документов для государственной регистрации ООО.

На сегодня 100 МРОТ составляет 10 000 руб.

При создании организаций необходимо соблюдать порядок их учреждения, который установлен для юридических лиц данной организационно-правовой формы, в том числе оплаты уставного капитала на момент государственной регистрации. Это определено статьей 12 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Зарегистрированное ООО вправе начать деятельность до полной оплаты уставного капитала.

Однако пункт 2 статьи 16 Закона № 14-ФЗ гласит, что на момент государственной регистрации ООО его уставный капитал должен быть оплачен учредителями не менее чем наполовину.

Далее каждый учредитель ООО должен полностью внести свой вклад в уставный капитал в течение срока, который определен учредительным договором. Этот срок не может превышать одного года с момента государственной регистрации ООО.

Как уже было сказано, вкладом в уставный капитал ООО могут быть деньги, ценные бумаги, другие вещи или имущественные права либо иные права, имеющие денежную оценку. Следует отметить, что статья 130 ГК РФ разделяет вещи на недвижимые и движимые.

К недвижимым вещам относятся объекты, перемещение которых невозможно без несоразмерного ущерба их назначению. Это здания, леса, земельные участки и т. п. Исключение — подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты. Движимыми вещами являются все другие виды имущества, если иное не определено законом.

Принимая решение об оплате своей доли в уставном капитале неденежным (имущественным) вкладом, участнику ООО следует учесть требования пункта 2 статьи 15 Закона № 14-ФЗ. А именно:

- денежная оценка неденежных вкладов в уставный капитал ООО, вносимых участниками, должна быть единогласно утверждена решением общего собрания участников;

- номинальная стоимость доли участника ООО в уставном капитале, превышающая 200 МРОТ и оплачиваемая неденежным вкладом, должна оцениваться независимым оценщиком;

- номинальная стоимость доли участника ООО, превышающая 200 МРОТ и оплачиваемая неденежным вкладом, не может превышать сумму оценки этого вклада, установленную независимым оценщиком;

- если уставом ООО определен перечень имущества, которое не может являться вкладом в уставный капитал, такое имущество не может быть принято в качестве оплаты доли участника в уставном капитале.

Напомним, что все организации (кроме государственных и муниципальных предприятий, а также учреждений, финансируемых собственником) являются собственниками имущества, переданного им в качестве вкладов в уставный капитал. Об этом говорится в статье 213 ГК РФ. Поэтому с момента внесения имущества в уставный капитал и государственной регистрации ООО его учредители (участники) утрачивают право собственности на это имущество.

Таким образом, использовать, в том числе продавать, имущество, внесенное в качестве вклада в уставный капитал ООО, на законных основаниях вправе только само общество, а не участники.

Исключением являются случаи, когда учредительные документы ООО содержат положения о том, что в уставный капитал передается не имущество, а лишь право владения и (или) пользования этим имуществом. Такое имущество остается в пользовании ООО до истечения установленного срока. Разумеется, если учредительными документами не предусмотрено иное.

Налогообложение и бухгалтерский учет у передающей стороны

Рассмотрим подробнее особенности налогообложения и отражения в бухучете организации-участника операций по передаче имущества в уставный капитал ООО.

Документы, представляемые для регистрации организации

Согласно Федеральному закону от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» при регистрации создаваемого юридического лица необходимо представить:

- заявление по форме № Р11001 (утверждена постановлением Правительства РФ от 19.06.2002 № 439);

- решение о создании организации (протокол, договор);

- учредительные документы (оригиналы или нотариально заверенные копии);

- выписку из реестра иностранных юридических лиц соответствующей страны происхождения или иное равное по юридической силе доказательство юридического статуса иностранного юридического лица — учредителя;

- квитанцию об оплате госпошлины.

Каждый документ, если он содержит более одного листа, должен быть прошит и пронумерован. С обратной стороны последнего листа ставится подпись заявителя или нотариуса. Если какой-либо раздел или пункт раздела заявления не заполняется, в соответствующих графах ставится прочерк.

Налог на прибыль

Расходы в виде взноса в уставный капитал ООО не признаются для целей налогообложения прибыли у учредителя (участника). На это указывает пункт 3 статьи 270 НК РФ.

В то же время не является прибылью (убытком) налогоплательщика-участника разница между стоимостью вносимых в качестве оплаты имущества, имущественных прав и номинальной стоимостью приобретаемых акций (долей, паев). Об этом гласит подпункт 2 пункта 1 статьи 277 Кодекса.

Стоимость приобретаемых долей в налоговом учете равна стоимости (остаточной стоимости) вносимого имущества (имущественных прав).

Последняя определяется по данным налогового учета на дату перехода права собственности на это имущество (имущественные права) с учетом дополнительных расходов. Это те расходы, которые признаются для целей налогообложения у передающей стороны.

ЗАО «Вереск» вносит в счет оплаты своей доли в уставном капитале создаваемого ООО «Стайл» основное средство (шлифовальный станок). Доля этого участника — 30%, или 90 000 руб. По оценке независимого оценщика стоимость станка составила 93 000 руб., а участники согласовали стоимость данного объекта как 90 000 руб.

Данный станок уже эксплуатировался ЗАО «Вереск». Его первоначальная стоимость как в налоговом, так и в бухгалтерском учете — 95 000 руб., а накопленная амортизация — 15 000 руб.

Таким образом, стоимость приобретенной доли в уставном капитале ООО «Стайл», сформированная в налоговом учете ЗАО «Вереск», составит 80 000 руб. (95 000 руб. – 15 000 руб.).

ЗАО «Вереск» не может включить в состав расходов, уменьшающих налогооблагаемую прибыль, остаточную стоимость выбывающего основного средства.

В соответствии с пунктом 3 статьи 277 НК РФ при реорганизации ООО у его участников не образуется прибыль (убыток), учитываемая в целях налогообложения. При этом неважно, в какой форме была проведена реорганизация.

Исчисление НДС

У учредителя (участника) ООО передача имущества в уставный капитал не облагается НДС. Поскольку согласно подпункту 1 пункта 2 статьи 146 НК РФ операции, указанные в пункте 3 статьи 39 Кодекса, не признаются объектом налогообложения.

Напомним, что в статье 39 Кодекса дано определение реализации товаров, работ или услуг, применяемое в налоговом законодательстве. А в пункте 3 этой же статьи перечислены операции, не признаваемые реализацией.

В частности, не признается реализацией передача имущества, если она носит инвестиционный характер. Например, это относится к вкладам в уставный (складочный) капитал хозяйственных обществ и товариществ (подп. 4 п. 3 ст.

39 НК РФ).

Если учредитель (участник) ввозит на территорию России имущество для передачи в уставный капитал, то оно является объектом налогообложения по НДС. Основанием служит подпункт 4 пункта 1 статьи 146 НК РФ.

Перечень товаров, ввоз которых на территорию Российской Федерации не подлежит обложению НДС, содержит статья 150 Налогового кодекса. В этот перечень включено технологическое оборудование, а также комплектующие и запасные части к нему, ввезенные в качестве вклада в уставные (складочные) капиталы организаций.

Следовательно, если имущество, переданное в качестве вклада в уставный капитал, учредитель приобретал исключительно с целью оплаты доли в уставном капитале и не использовал его для своих нужд, сумма налога, уплаченная при покупке, не может быть принята к вычету. Ведь такое имущество изначально приобреталось для операций, не являющихся объектом налогообложения по НДС. Аналогичная ситуация возникает, если такое имущество учредитель ввозит на территорию России.

Источник: https://www.RNK.ru/article/69430-uchet-imushchestva-peredannogo-v-kachestve-vklada-v-ustavnyy-kapital

Учет поступления основных средств, поступивших в счет вклада в уставный капитал организации

В соответствии с законодательством РФ учредители организации могут вносить вклады в уставный (складочный) капитал в денежной форме и/или путем внесения материальных и иных ценностей, в том числе основных средств. Учредителями организации могут быть как юридические, так и физические лица.

Первичными документами, подтверждающими получение объекта основных средств от учредителей, и служащими основой для его принятия к бухгалтерскому учету, являются:

- решение общего собрания учредителей и учредительный договор, в которых отражается денежная оценка объекта основных средств, вносимого учредителями в счет вклада в уставный (складочный) капитал организации;

- акт независимого оценщика об оценке объекта основных средств (в случае необходимости);

- счет и счет-фактура о стоимости проведения оценки объекта основных средств независимым оценщиком;

- документы (счета и счета-фактуры), подтверждающие расходы, связанные с поступлением объекта основных средств в счет вклада в уставный (складочный) капитал организации, доставкой и приведением его в состояние, пригодное для использования;

- платежно-расчетные документы, свидетельствующие об оплате указанных расходов.

Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством РФ.

Для целей бухгалтерского учета в первоначальную стоимость основных средств, поступивших в организацию в счет вклада в уставный (складочный) капитал, могут быть включены фактические затраты организации на доставку этих объектов и приведение их в состояние, пригодное для использования.

Денежная оценка вкладов в уставный (складочный) капитал общества в виде имущества, вносимого участниками общества и принимаемого в общество третьими лицами, утверждается решением общего собрания участников общества, принимаемым всеми участниками общества единогласно.

Для целей бухгалтерского учета поступление основных средств в счет вклада в уставный (складочный) капитал отражается по стоимости, согласованной учредителями (участниками) организации вне зависимости от остаточной (балансовой) стоимости основных средств у передающей организации.

В то же время следует иметь в виду, что законодательством РФ в той или иной степени оговаривается необходимость сопоставления стоимостной оценки вносимого имущества с уровнем рыночных цен на аналогичную продукцию.

Например, установлено, что при согласованной стоимости вносимого в общество имущества, превышающей 200 минимальных размеров оплаты труда, обязательно привлечение независимого оценщика.

В случае внесения в уставный капитал обществе не денежных вкладов участники общества и независимый оценщик в течение трех лет с момента государственной регистрации общества или соответствующих изменений в уставе общества солидарно несут при недостаточности имуществе обществе субсидиарную ответственность по его обязательствам в размере завышения стоимости не денежных вкладов,

В соответствии с п. 2 ПБУ 9/99 полученные от учредителей (участников) организации вклады в уставный (складочный) капитал не признаются доходами организации.

Размер уставного (складочного) капитала и фактическая задолженность учредителей по вкладам в уставный (складочный) капитал отражаются в бухгалтерском учете по дебету счете 75 «Расчеты с учредителями» (субсчет 75–1 «Расчеты по вкладам в уставный (складочный) капитал») и кредиту счете 80 «Уставный капитал».

При поступлении объекта основных средств в счет вклада в уставный (складочный) капитал организации его стоимость предварительно отражается по дебету счета 08 «Вложения во внеоборотные активы» (субсчет 08–4 «Приобретение объектов основных средств») в корреспонденции со счетом 75 «Расчеты с учредителями» (субсчет 75–1 «Расчеты по вкладам в уставный (складочный) капитал»).

При наличии у принимающей организации фактических затрат на доставку основных средств и приведение их в состояние, пригодное для использования, они предварительно также учитываются на счете 08 «Вложения во внеоборотные активы» (субсчет 08-4).

При принятии объекта основных средств к учету сформированная на счете 08 «Вложения во внеоборотные активы» (субсчет 08-4) первоначальная стоимость объекта списывается в дебет счета 01 «Основные средства».

Налоговые аспекты.

Налоговым законодательством установлено, что стоимость имущества (в том числе основных средств), поступающего от учредителей в счет вклада в уставный (складочный) капитал организации, не признается доходом организации и не подлежит обложению налогом на прибыль и налогом на добавленную стоимость.

Для целей налогового учета объекты основных средств, внесенные в счет вклада в уставный (складочный) капитал организации, должны приниматься к учету по остаточной стоимости получаемых объектов.

Остаточная стоимость получаемых объектов основных средств определяется по данным налогового учета у передающей организации на дату перехода права собственности на указанные объекты.

В тех случаях, когда в организацию поступает новый объект основных средств, т. е. не бывший в эксплуатации, то его стоимость для целей налогового учета принимается равной первоначальной стоимости объекта, подтверждаемой документами передающей стороны.

В таких случаях, как правило, объект основных средств не использовался в производстве, амортизация по нему не начислялась, сумма НДС, уплаченная поставщику объекта основных средств, к вычету не предъявлялась и учтена в первоначальной стоимости передаваемого объекта основных средств

В таких случаях и при условии, что денежная оценка объекта основных средств, согласованная учредителями, равна первоначальной стоимости вносимого объекта основных средств, а также при отсутствии каких-либо расходов, связанных с доставкой объекта в организацию, и т. п., операции по поступлению объекта основных средств в счет вклада в уставный капитал организации могу? быть отражены в учете следующими проводками:

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Объявлен уставный капитал организации, зафиксированный в учредительных документах | 75-1 | 80 |

| 2 | Отражена стоимость объекта ОС, поступившего в счет вклада в уставный капитал(в денежной оценке, согласованной учредителями организации) | 08-4 | 75-1 |

| 3 | Принят к учету по первоначальной стоимости поступивший объект ОС | 01 | 08-4 |

При наличии у принимающей организации фактических затрат на доставку получаемых основных средств и приведение их в состояние, пригодное для использования, суммы НДС, уплаченные по этим затратам, подлежат вычету в общеустановленном порядке после принятия полученных основных средств к бухгалтерскому учету.

При сохранении всех перечисленных выше условий операции по поступлению такого объекта основных средств (например, станка) в счет вклада в уставный капитал организации при наличии у принимающей организации расходов, связанных с доставкой объекта, и т. п., могут быть отражены в бухгалтерском учете следующими проводками;

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Объявлен уставный капитал организации, зафиксированный в учредительных документах | 75-1 | 80 |

| 2 | Отражена стоимость объекта ОС (станка), поступившего в счет вклада в уставный капитал(в денежной оценке, согласованной учредителями организации) | 08-4 | 75-1 |

| 3 | Отражена стоимость услуг транспортной организации по доставке станка в организацию(без учета НДС) | 08-4 | 60 |

| 4 | Отражена сумма НДС, предъявленная поставщиком услуг по доставке станка | 19-1 | 60 |

| 5 | Произведена оплата услуг по доставке станка (включая НДС) | 60 | 51 |

| 6 | Отражена стоимость работ сторонней организации по наладке станка (без учета НДС) | 08-4 | 60 |

| 7 | Отражена сумма НДС, предъявленная поставщиком работ по наладке станка | 19-1 | 60 |

| 8 | Произведена оплата работ по наладке станка (включая НДС) | 60 | 51 |

| 9 | Принят к учету по первоначальной стоимости объект ОС (станок), поступивший в счетвклада в уставный капитал | 01 | 08-4 |

| 10 | Предъявлены к вычету суммы НДС, уплаченные по расходам, понесенным при поступлении объекта ОС в счет вклада в уставный капитал | 68-1 | 19-1 |

В тех случаях, когда в организацию поступает объект основных средств, бывший в эксплуатации, то его стоимость для целей налогового учета принимается равной остаточной стоимости объекта, подтверждаемой документами передающей стороны.

Для целей налогообложения прибыли в случае, когда принимающая организация не может документально подтвердить стоимость вносимого имущества или какой-либо его части, то стоимость этого имущества либо его части признается равной нулю.

Для определения срока полезного использования объекта основных средств, бывшего в эксплуатации и поступившего в счет вклада в уставный (складочный) капитан от учредителя, необходимо, чтобы он передал всю техническую документацию по данному объекту, в том числе подтверждающую срок его фактической эксплуатации со времени приобретения (сооружения, изготовления).

В этих случаях, как правило, объект основных средств до момента передачи использовался передающей организацией в производстве продукции, по нему начислялась амортизация и сумма НДС, уплаченная поставщику, предъявлялась к вычету после принятия объекта основных средств к учету, а не была учтена в первоначальной стоимости передаваемого объекта.

В соответствии с п. 3 ст. 170 НК РФ в случае передачи такого объекта основных средств в качестве вклада в уставный (складочный) капитал другой организации передающая организация должна восстановить сумму НДС, ранее предъявленную к вычету по данному объекту основных средств.

Применительно к основным средствам у передающей организации подлежит восстановлению, сумма НДС в размере, пропорциональной остаточной (балансовой) стоимости передаваемых основных средств без учета переоценки.

Восстановление сумм НДС производится передающей организацией в том налоговом периоде, в котором основные средства были переданы другой организации качестве вклада в уставный (складочный) капитал.

Суммы НДС, подлежащие восстановлению в таких случаях, не должны включаться в стоимость передаваемых основных средств и подлежат налоговому вычету, у принимающей организации.

С этой целью сумма НДС, восстановленная передающей организацией, должна указываться в документах, которыми оформляется передача указанных основных средств.

Суммы НДС, которые были восстановлены передающей организацией, подлежат вычету у организации, получившей в качестве вклада в уставный капитал основные средства, при условии использования полученных основных средств для осуществления операций, признаваемых объектами налогообложения налогом на добавленную стоимость.

Вычеты указанных сумм НДС производятся принимающей организацией после принятия на учет основных средств, полученных в качестве вклада в уставный (складочный) капитал организации.

С 1 января 2008 г. в соответствии с подп. 3.1 ст. 251 НК РФ доходы в виде сумм НДС, подлежащих налоговому вычету у принимающей организации при получении основных средств в качестве вклада в уставный (складочный) капитал, не учитываются при определении налоговой базы по налогу на прибыль.

Источник: http://glavbuh-info.ru/index.php/osnovnyesredstva/9139-2012-06-23-08…

Проводки по взносу в уставный капитал в 2018 году — на расчетный счет, учредителя, другой организации

Если учредитель делает взнос в уставной капитал организации, стоит отразить данную операцию бухгалтерскими проводками. Выясним, как осуществляется бухучет в данном случае, ссылаясь на нормы, актуальные в 2018 году.

После того, как пройдено процесс регистрации ООО, учредители получат документацию, которая такой факт подтвердит. Но что дальше?

Кроме того, что начинается производственный процесс, начисляются налоги, готовится отчетность, которая предоставляется в уполномоченные органы.

Но сначала стоит правильно организовать учет на фирме. Нельзя допустить ошибок. Первой хозяйственной операцией будет отражение уставного капитала.

Учредители предприятия должны решить, какой он должен быть величины, так как такие сведения фиксируются в учредительской документации. Установленная сумма должна отражаться в бухучете при помощи проводок.

Что нужно знать

Компания не может функционировать, если у нее нет уставного капитала. Но что же это такое? Обратимся за ответом к законодательству Российской Федерации.

Общие моменты

Уставным капиталом называют сумму средств, которая вносится учредителями при развитии фирмы. Данные средства будут использованы в работе в дальнейшем.

Уставной капитал является пассивом компании, он формирует активы. Учредители могут делать взнос в виде:

- наличной суммы;

- безналичности;

- материалов;

- основных средств;

- товара.

Счет, где учитывают уставной капитал, всегда пассивный и имеет постоянное кредитовое сальдо.

Когда возникает необходимость

Уставной капитал необходим для формирования стартового капитала, что будет использован в деятельности фирмы. Он является базой для бизнеса в дальнейшем.

Уставной капитал показывает величину долей учредителей. Учитывая такой показатель, участники ООО, ОАО получают прибыль и управляют фирмой.

Правовое регулирование

Основной нормативный документ, на который стоит ориентироваться – Федеральный закон от 8 февраля 1998 года № 14.

Актуальны и положения Федерального закона № 402 от 6 декабря 2011 года. Следует руководствоваться и нормами Гражданского кодекса – ст. 51 и др.

О правилах бухучета при вкладах говорится в Положениях по бухучету:

Учитывайте также данные, приведенные в Плане счетов бухучета финансово-хозяйственной деятельности компании (Приказ от 31 октября 2000 года № 94н).

Налогообложение вкладов осуществляется в соответствии с Письмом Минфина от 19 декабря 2006 года № 07-05-06/302.

Проводки по взносу учредителя в уставный капитал

Коммерческое предприятие создается обязательным формированием уставного капитала. Величина капитала, срок оплаты, вид взноса и иные нюансы оговаривают участники фирмы и фиксируют принятые решения в учредительском соглашении.

Стоит показать, что начислена полная сумма уставного капитала. Отметим, что аналитика на счете 80 организуется по собственникам фирмы, этапам формирования и виду акций.

Итак, уставной капитал учитывается на счете 80, который будет пассивным. Если пассив будет увеличиваться, тогда отражение будет по кредиту, если уменьшается – по дебету.

Формирование уставного капитала является хозяйственной операцией. И поэтому действует принцип двойных записей. В плане счетов выбирают 2 счета, которые участвуют в операции, и делают запись по ДТ и КТ.

Для проверки, правильно ли вносится сумма в ДТ счета, стоит провести анализ. По ДТ 75 будет отражен долг учредителя перед компанией (показатель дебиторской задолженности, которая является активом).

Если показатель увеличивается по ДТ счета, значит, сумма внесена правильно. Размер капитала вписывают в КТ 80. Нужно будет только выбрать, в ДТ какого счета внести сведения.

Проводка может выглядеть так – Дт 75 Кт 80. Пассивные счета имеют кредитовое сальдо, что может быть изменено при утверждении правок распоряжениями. Но обычно кредитовое сальдо остается неизменным.

Через кассу

Учредители вправе вносить средства в уставной капитал через кассу. Фирма распоряжается данными средствами, не внося их на расчетные счета.

В 2014 году принято закон, в соответствии с которым учредители могут внести средства в уставной капитал до 10 тыс. рублей наличностью (ст. 66.2 Гражданского кодекса).

Сумма, что превысила такой лимит, может вноситься в денежном или имущественном эквиваленте. Участники вправе решать, через кассу или на расчетный счет положить деньги.

При нарушении требований по ведению кассовых операций (по инструкции ЦБ России) компанию могут оштрафовать. Величина штрафа составляет 40-50 тыс. рублей.

Если участник организации делает взнос в уставной капитал наличными, бухгалтерские проводки используют такие:

ДТ 50 КТ 75.1

Компания сама вправе устанавливать лимиты средств, что могут находиться в кассе. Все излишние суммы переводят на расчетные счета.

Исключительная ситуация – день, когда выдается заработная плата, а также нерабочий и праздничный день.

На расчетный счет

Оплатить уставной капитал следует в течение 4 месяцев после регистрации компании. До 2014 года придерживались иного порядка внесения средств на расчетный счет:

- Открывали накопительные счета перед регистрацией ООО.

- Вносили на счет 50% и более уставного капитала.

- Остаток доплачивали в течение года после постановки организации на учет.

Внесение денег на счет в банке должно оформляться по каждому участнику в отдельности (согласно имеющейся доли).

Если вовремя участник создания общества не оплатит долю, то она перейдет иным учредителям. О том, что средства внесены на счет, налоговый орган или иную инстанцию извещать не нужно.

Все сведения будут отражены в документах бухгалтерии и отчетах. Доказать факт внесение суммы на счет станет проводка в бухучете такого плана:

| ДТ 75.1 КТ 80 | Формируется уставной капитал за счет взноса учредителя предприятия |

| ДТ 51 КТ 75.1 | Внесение уставного капитала на расчетный счет |

Основными средствами

Компания может расширять уставной капитал за счет имущественных средств. Основание – бухгалтерская отчетность за предшествующие периоды.

При условии, что оплата производится не деньгами, и цена увеличения уставного капитала более 200 МРОТ, имущество оценивается независимыми экспертами.

Когда оценка будет получена, учредительский состав устанавливают цену, по которой будет приниматься имущество в дополнительный вклад.

При передаче ОС или нематериальных активов в бухучете используют счет 08. Проводки при вкладе в уставный капитал имуществом будут такими:

| ДТ 08 КТ 75 | Вносится имущество в уставной капитал |

| ДТ 01 КТ 08 | Внесенные объекты включаются в состав основных средств предприятия |

| ДТ 75 КТ 80 | Регистрируются изменения в учредительской документации компании относительно увеличения уставного капитала ООО |

Последнюю проводку делают, основываясь на свидетельство о регистрации изменений в учредительских документах.

Здесь применимы положения ст. 208 Налогового кодекса Российской Федерации.

Другой организации

Юридическое лицо могут создать как граждане, так и иные организации, в том числе и другого государства.

При участии в открытии общества с ограниченной ответственностью учредители должны внести средства в уставный капитал.

Если фирму регистрирует юрлицо, что становилось на учет в России, то в бухучете оно должно показать задолженности по оговоренному вкладу в капитал.

И тогда проводка будет выглядеть так – ДТ 58 Кт 76. Кредитовые остатки по субсчету счета 76 отразит размер неоплаченной суммы уставного капитала. Учредители вправе делать взнос не только в денежном выражении.

Владелец компании сначала формирует остаточную стоимость объектов для их списания с баланса. Если применено к ОС амортизационную премию, восстановлению она при передаче не подлежит.

Когда компании передается основное средство, у нее не возникнет ни затрат, ни прибыли в налоговом учете, чего нельзя сказать и о бухучете.

Видео: уставный капитал

Сумма НДС, что принималась к вычету при получении объекта, следует восстанавливать (ст. 170 Налогового кодекса).

В бухгалтерском учете величину восстановленного НДС учредители будут включать в стоимость финансовых вложений.

Учитывая такие нюансы, компания должна сделать такие проводки при передаче основных средств в уставный капитал другой компании:

| Дебетовый счет 58 и кредитовый 76 | Сумма задолженности по вкладу в уставной капитал |

| По дебету 01 со субсчетом по выбытию ОС и по кредиту 01 | Списание первоначальной стоимости ОС |

| Дебет 02 кредит 01 | Списание накопленной амортизации |

| По дебету 76 со субсчетом по расчетам по вкладам и кредитовый 01 | Отражение передачи ОС компании в уставной капитал |

| По дебету 76 и по кредиту 91 | Признание дохода (разницы оценки ОС и остаточной стоимости) |

| Дебет 19 кредит 68 | Восстановление НДС с остаточной стоимости |

Если материалами

Если взнос осуществляется материалами, тогда корреспондирующим счетом будет счет 10.

Стоимость материалов списывается по ДТ 76 и КТ 10, 41.

НДС учитывается по тем же правилам, что и основные средства. Приведем актуальные проводки в данном случае:

| ДТ 10, 41 КТ 75 | Получение материалов от участника ООО |

| ДТ 19 КТ 83 | Отражение восстановленного участником предприятия НДС |

| ДТ 68 КТ 19 | Принятие к вычету налога на добавленную стоимость |

Сама сделка оформляется актами приема-передачи, где выделяется и сумма восстановленного НДС.

В законодательстве прописано, что уставный капитал может быть увеличен (при принятии соответствующего решения учредителями).

Обязательно соблюдение таких условий:

| В ООО стоит зарегистрировать дополнительную эмиссию | Или конвертацию акций в ФНС |

| В полной мере произведено оплату первичного уставного капитала | И той части, на которую его увеличивают |

Источники увеличения:

| Нераспределенный доход компании и добавочная величина капитала | Тогда дополнительный платеж учредителем не производится |

| Средства собственников | Которых принимают в учредительский состав |

Правила учета начислений и уплаты дополнительного взноса такие же, как и при регистрации предприятия. Все нюансы прописываются в решении.

Проводки по начислениям обязательств делают на момент, когда принято решение увеличить уставный капитал, и на момент, когда изменения регистрируют в уставе.

Проводки по уплате делаются на момент, когда денежная сумма уплачена или имущество передано.

Бухгалтерский учет по взносам в уставный каптал не представит сложностей, если у вас уже имеется опыт в данной сфере.

Новичкам же лучше ориентироваться на приведенные данные. Следите за тем, чтобы все сделанные проводки не были ошибочными. Тогда у вас не возникнет дополнительных проблем.

Источник: http://jurist-protect.ru/provodki-po-vznosu-v-ustavnyj-kapital/

Оплата доли в уставном капитале имущественным вкладом (ОС)

В данной публикации рассматривается операция по оплате доли в УК имущественным вкладом в виде основного средства.

На практике оформление данной операции вызывает трудности: есть особенности с учетом стоимости принимаемого ОС, которая может различаться в бухгалтерском и налоговом учете.

Так же необходимо учитывать и правильно отражать «входной» НДС по поступающему основному средству: учредитель должен его восстановить у себя в учете.

Более того, оформление данной операции в программе 1С полностью не автоматизировано, поэтому необходимо вносить корректировки в документы учета. Как? Давайте пошагово разбираться.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

Оплата доли в УК имущественным вкладом (ОС)

Нормативное регулирование

Оплата доли в УК может осуществляться неденежным вкладом (например имуществом) (п. 1 ст. 15 Федерального закона N 14-ФЗ от 08.02.1998 «Об ООО»). Денежная оценка имущественного вклада не зависимо от его размера осуществляется независимым оценщиком (п. 2 ст. 66.2 ГК РФ).

В бухгалтерском учете имущественный вклад в виде ОС учитывается:

- по первоначальной стоимости (п. 7 ПБУ 6/01). Она соответствует сумме, согласованной учредителями в учредительном договоре, которая не может быть больше суммы, указанной независимым оценщиком (п. 9 ПБУ 6/01);

В бухгалтерском учете операция отражается по кредиту счета 75.01 «Расчеты по вкладам в уставный капитал» в корреспонденции со счетом 08 «Вложения во внеоборотные активы».

В налоговом учете ОС, полученное в качестве вклада в УК, учитывается как амортизируемое имущество (срок службы более 12 месяцев и стоимостью более 100 000 руб.) (п. 1 ст. 357 НК РФ).

Такое основное средство принимается к учету у получающей стороны по остаточной стоимости, которая определяется по данным налогового учета учредителя на дату перехода права собственности (вне зависимости от суммы его оценки).

Если расходы учредителя на покупку (создание) имущества не будут подтверждены документально, то его стоимость в НУ признается равной нулю (пп. 2 п. 1 ст. 277 НК РФ).

Необходимо заметить, что бывшие в употреблении объекты включаются в состав той амортизационной группы, в которую они были включены учредителем. При линейном методе норма амортизации может определяться, исходя из оставшегося СПИ, т.е. ранее установленного СПИ учредителем, уменьшенного на количество месяцев использования им ОС (п. 7 ст. 258 НК РФ).

По мнению Минфина амортизационная премия не может начисляться по объектам ОС, принятым в качестве вклада в УК: организация не несет расходов на его приобретение в соответствии с абз. 2 п. 1 ст. 257 НК РФ (Письмо Минфина РФ от 19.06.2009 N 03-03-06/2/122).

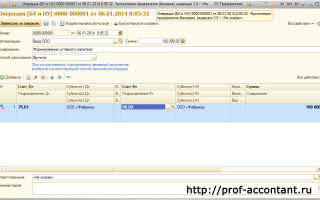

Учет в 1С

Поступление ОС оформляется с помощью документа Поступление (акт, накладная) вид операции Оборудование в разделе Покупки – Поступление (акты, накладные).

После проведения документа необходимо проводки и сумму в налоговом учете поправить вручную:

- стоимость внеоборотного актива в НУ отличается от БУ и поэтому необходимо откорректировать ее вручную;

- «входной» НДС — он передается сверх вклада в УК, должен учитываться по кредиту счета 83.09, поэтому счет 75.01 необходимо откорректировать вручную.

Ввод эксплуатацию ОС оформляется с помощью документа Принятие к учету ОС в разделе ОС и НМА – Принятие к учету ОС.

Рассмотрим особенности заполнения документа Принятие к учету ОС по примеру.

Заполнение вкладки Внеоборотный актив.

Заполнение вкладки Основные средства.

Заполнение вкладки Бухгалтерский учет.

Заполнение вкладки Налоговый учет.

Вкладка Амортизационная премия не заполняется.

Проводки по документу

Документальное оформление

Первичные документы утверждаются руководителем и должны быть оформлены в соответствии со ст. 9 Закона N 402-ФЗ.

Поэтому, организация может разработать свой первичный документ по приему-передаче ОС в качестве вклада в УК, либо для этих целей может применяться акт о приеме-передаче по форме ОС-1.

Данный бланк можно распечатать по кнопке Печать – Акт о приеме-передаче ОС (ОС-1) документа Поступление (акт, накладная). PDF

Так же для подтверждения остаточной стоимости ОС по НУ необходимо иметь в наличии документы от учредителя, подтверждающие остаточную стоимость ОС, в т.ч. понесенные расходы в связи с его приобретением (созданием).

Контроль

Осуществим проверку оплаты доли в УК имущественным вкладом с помощью отчета Оборотно-сальдовая ведомость по счету 75.01. Дебетовое сальдо по счету показывает:

- сумму задолженности учредителей или ее отсутствие по оплате доли в УК.

Отчет Оборотно-сальдовая ведомость по счету 08.04.1 показывает:

- стоимость внеоборотного актива по БУ и НУ, принятого и введенного в эксплуатацию.

Отчет Оборотно-сальдовая ведомость по счету 01.01 показывает:

- стоимость ОС по БУ и НУ, введенного в эксплуатацию.

Отчетность

В бухгалтерском балансе сумма добавочного капитала, сформированная в результате регистрации «входного» НДС по ОС, внесенному в УК, если такой НДС внесен сверх УК, отражается по:

- стр. 1350 «Добавочный капитал»;

Остаточная стоимость ОС, внесенного в счет вклада в УК, отражается по:

- стр. 1150 «Основные средства».

Регистрация первичного документа для получения права на вычет по НДС

Нормативное регулирование

Учет НДС при передаче имущества в УК:

- в учете учредителя суммы НДС, ранее принятые к вычету, по ОС, передаваемым в качестве вклада в УК, подлежат восстановлению в размере суммы, пропорциональной остаточной стоимости передаваемого ОС (пп. 1 п. 3 ст. 170 НК РФ);

Источник: http://buhpoisk.ru/oplata-doli-v-ustavnom-kapitale-imushhe.html

Вклад в уставный капитал основными средствами: проводки, внесение, НДС, амортизация

При формировании уставного капитала (УК) могут использоваться не только денежные, но и, так называемые, основные средства: активы, имущество, ценные бумаги. Порядок их передачи в состав основного капитала достаточно специфичен и может вызвать некоторые трудности. Чтобы их избежать, следует максимально полно владеть правовой информацией.

Возможности и запреты

Федеральный закон «Об ООО» позволяет формировать уставный капитал из:

- финансовых средств;

- ценных бумаг и активов;

- имущества, оборудования, техники;

- прав на имущество.

Любой вклад в уставный капитал, который совершен без финансовых средств, необходимо оценить и запротоколировать решение на собрании учредителей. При этом важно помнить, что в уставный капитал запрещено вносить:

- на основании Земельного кодекса – право бессрочного пользования земельным участком;

- на основании закона «Об особых экономических зонах» — арендованный у государства земельный участок, который находится в составе ОЭЗ;

- на основании Лесного кодекса – арендованный лесной участок, не состоящий на кадастровом учете;

- на основании закона «О развитии МСП» — имущество, полученное в качестве поддержки субъектами малого и среднего предпринимательства.

Закон «Об обществах с ограниченной ответственностью» позволяет дополнять названный список путем соответствующих изменений уставных документов учреждения.

Процедура вклада в уставный капитал основными средствами

Уставный капитал не может быть меньше 10 тысяч рублей. Эти средства обязательно нужно внести деньгами. Остальные вложения могут производиться имуществом и нематериальными активами. Порядок формирования уставного капитала свежующий:

Если в УК вносится имущество и активы, то они должны быть подвергнуты независимой оценке. При этом средства не являются доходом и не подлежат обложению налогом на добавленную стоимость. Субъект, вносящий средства в уставный капитал, получает право сократить НДС на величину восстановления.

Как отразить поступление основных средств в 1С, расскажет видео ниже:

Амортизация

При формировании УК необходима процедура амортизации. Она представляет собой перенос оценки основных средств на себестоимость товаров или услуг.

Амортизация необходима для накопления средств, предназначенных для последующего обновления уставного капитала.

Амортизационные начисления производятся по группам имущества, где исключение составляют природные объекты, товарные запасы, ценные бумаги, незавершенные строительные объекты.

Расчет осуществляется каждый месяц, начиная со следующего после введения в эксплуатацию основного средства уставного капитала. Когда величина амортизации уравнивается со стоимостью объекта, начисления по нему прекращаются. В бухгалтерском учете амортизация отражается по кредиту 02 и дебету 91.

Отражение в бухгалтерском учете

Средства уставного капитала подлежат отражению в бухгалтерском учете. Коды дебета и кредита записываются следующим образом:

- УК, который зафиксирован в учредительных док-ах: дебет – 75, кредит -80;

- вклады в УК: дебет – 08, 10, 41, 50, 51, 52, кредит – 75;

- сокращение величины УК при возврате средств участнику: дебет – 80, кредит – 75;

- сокращение УК без возврата основных средств: дебет – 80, кредит – 84;

- сокращение УК посредством ликвидации собственной доли: дебет – 80, кредит – 81;

- увеличение основного капитала путем внесения дополнительных основных средств: дебет – 75, кредит – 80;

- увеличение УК посредством прибыли: дебет – 84, кредит – 80;

- увеличение УК посредством добавочного: дебет – 83, кредит – 80.

При ведении бухучета УК важно помнить, что он является частью собственных средств, поэтому его отражение производится в пассиве организации.

Поступление ОС в уставный капитал и его отражение в 1С — тема видео ниже:

? Поделитесь с друзьями в социальных сетях:

И подписывайтесь на обновления сайта в Контакте, Одноклассниках, , Google Plus или .

Источник: http://uriston.com/kommercheskoe-pravo/yuridicheskie-litsa/ustavnoj-kapital/vnesenie-osnovnyh-sredstv.html

Бухучет вклада в уставный капитал основными средствами на примерах + таблица с проводками

19 декабря 2017 Поступление

Вклад внеоборотного актива в устав общества — это один из способов поступления объекта в компанию.

Принимается к учету ОС по стоимости, именуемой первоначальной, включающей все затраты по приобретению и доведению до пригодной формы.

Объект оценивается по той цене, которая для него определена на собрании всех учредителей.

Учредители общества обязаны вносить свой взнос в уставный капитал при образовании общества. Взнос может принимать форму основного средства — долгосрочно эксплуатируемого актива с целью получения прибыли.

Такие объекты следует принимать проводкой в дебет счета 01 с последующим постепенным переносом стоимости ОС в расходы организации с помощью ежемесячной амортизации. Проводка по оприходованию объекта выполняется на сумму первоначальной стоимости объекта.

В случае внесения основного средства в виде взноса в уставный капитал первоначальную стоимость составляет денежная оценка стоимости актива.

Главная задача при поступлении имущества в счет погашения долга по вкладу в УК — правильно определить ту стоимость, по которой он будет оприходован.

Данный показатель устанавливается при сборе всех участников общества, решение должно быть одобрено всеми учредителями единогласно.

Причем обязательное требование — заказ услуг независимого оценщика для оценки стоимости актива, если результат оценки учредителями превышает 20000 руб., что характерно для внеоборотных активов — данное требование прописано в Законе об ООО.

Однако новая редакция ст.66.2 ГК РФ требует привлечения независимого эксперта без привязки к стоимости для всех вкладов в уставный капитал, вносимых в неденежном виде.

Во избежание несоблюдения гражданского кодекса, рекомендуется привлекать оценщиков для всех поступаемых от учредителей имущественных объектов.

Проводки по отражению поступления ОС от учредителя

Сумма, полученная после оценки стоимости ОС, отражается в составе вложений во внеоборотные активы с помощью проводки Д08 К75.

Счет 75 отражается взаиморасчеты с учредителями: дебет показывается начисление взноса, подлежащего внесению в уставный капитал, кредит — фактически произведенные вклады. Задолженность по вкладу в УК показывается с помощью проводки Д75 К80 на сумму взноса учредителя.

После подготовки объект приходуется проводкой Д01 К08 в состав основных средств.

Дальнейшее начисление амортизации отражается ежемесячной проводкой Д20 К02.

Таблица с проводками:

| Операция | Дебет | Кредит |

| Отражен долг по взносу учредителя в УК общества | 75 | 80 |

| Учтена оцененная стоимость основного средства в качестве вклада в УК в составе вложений во внеоборотные активы | 08 | 75 |

| Отражено оприходование полученного от учредителя основного средства | 01 | 08 |

Внесение объекта, бывшего в эксплуатации

Учредителем ООО или иного общества может быть как организация, так и физическое лицо. Основное средство вправе внести в качестве своего вклада лицо с любым статусом. Однако будут некоторые особенности установления срока полезного использования для актива, бывшего в употреблении, в зависимости от источника его поступления.

Срок полезного использования ОС, внесенного в уставный капитал общества, определяется согласно классификация внеоборотных активов. Если основное средство ранее эксплуатировалась, то можно учесть срок фактической работы на день поступления, если учредитель — юридическое лицо или ИП. При этом СПИ уменьшится на то число месяцев, на протяжении которых объект был в употреблении.

Порядок учета подержанного ОС при поступлении.

Пример учета взноса от участника

Условия примера:

Один из учредителей ООО внес в качестве взноса в уставный капитал токарный станок.

Участники общества совместно оценили стоимость данного актива в размере 540000 руб., что сопоставимо с результатами оценочной процедуры независимого эксперта.

Проводки для примера:

| Сумма,руб. | Хоз.операция | Дебет счета | Кредит счета |

| 540000 | Отражена задолженность по вкладу учредителя в уставный капитал | 75 | 80 |

| 540000 | Стоимость станка по результатам оценки включена в состав вложений во внеоборотные активы | 08 | 75 |

| 540000 | Оприходован станок в составе основных средств | 01 | 08 |

При внесении участником вклада в УК в виде основного средства необходимо провести оценку его стоимости, причем результат оценки нужно согласовать с независимым оценщиком. Не допустимо завышать этот показатель.

Источник: https://praktibuh.ru/buhuchet/vneoborotnye/os/postuplenie/vklad-v-ustavnyj-kapital-os.html

Основные средства и уставный капитал организации: начислять ли амортизацию?

Ситуация, когда в качестве взноса в уставный капитал юридического лица учредителями вносятся основные средства, встречается достаточно часто.

Основная сложность в такой ситуации — это момент, когда основное средство уже выработало свой срок службы.

Что в этом случае делать — изменять учредительные документы, вносить дополнительный взнос в уставный капитал или продолжать использовать основное средство по-прежнему?

Коммерческие организации

Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации. Данная стоимость нашла свое отражение в учредительных документах организации:

Д 75 К 80 — сумма задолженности учредителей по вкладам в уставный капитал при учреждении организации (сумма объявленного в учредительных документах уставного капитала);

Д 08 К 75 — основное средство внесено в качестве вклада в уставный капитал;

Д 01 К 08 — основное средство, внесенное в качестве уставного капитала, принято к бухгалтерскому учету.

В соответствии с пунктом 17 ПБУ 6/01 «Учет основных средств» стоимость объектов основных средств по общему правилу погашается посредством начисления амортизации.

ПБУ 6/01 установлены исключения из данного общего правила.

Амортизация не начисляется:

По объектам жилищного фонда (жилые дома, общежития, квартиры и др.), объектам внешнего благоустройства и другим аналогичным объектам (лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки и т.п.

), а также продуктивному скоту, буйволам, волам и оленям, многолетним насаждениям, не достигшим эксплуатационного возраста.

Движение сумм износа по данным объектам, начисленного в конце года по нормам амортизационных отчислений, учитывается за балансом на счете 010;

— на стоимость объектов основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования).

Таким образом, ПБУ 6/01 не устанавливает особых правил начисления амортизации на объекты основных средств, внесенные в уставный капитал (особенности начисления амортизации связаны с типом объекта, а не с формой приобретения права на него).

Следовательно, если в уставный капитал коммерческой организации были внесены основные средства, на которые по общим правилам начисляется амортизация, ее начисление необходимо производить по общим правилам.

Доходы в виде имущества, имущественных прав или неимущественных прав, имеющих денежную оценку, которые получены в виде взносов (вкладов) в уставный (складочный) капитал (фонд) организации (включая доход в виде превышения цены размещения акций (долей) над их номинальной стоимостью (первоначальным размером), относятся в соответствии с пп.3 п.1 ст.251 Налогового кодекса Российской Федерации к доходам, не учитываемым при определении налоговой базы по налогу на прибыль.

Так как основные средства, переданные в качестве взноса в уставный капитал, в целях расчета налоговой базы не исключены из состава амортизируемого имущества, налогоплательщик вправе включать суммы амортизационных отчислений, начисленных по данным основным средствам, в состав расходов, учитываемых при расчете налоговой базы по налогу на прибыль.

Таким образом, амортизация основных средств, внесенных в качестве вклада в уставный капитал, начисляется так же, как и по прочим основным средствам:

Д 20 (26 и т.п. в зависимости от направления использования основного средства) К 02

Пожалуйста, обратите внимание, что начисление амортизации не затрагивает счет 80. Таким образом, с бухгалтерской точки зрения начисление амортизации на основное средство, внесенное в качестве уставного капитала, не влияет на размер самого уставного капитала.

Если основное средство, являющееся частью уставного капитала, по решению учредителей будет исключено из состава уставного капитала и в учредительные документы будут внесены соответствующие изменения, это найдет свое отражение и в бухгалтерском учете.

Допустим, учредитель внес в качестве уставного капитала основное средство по согласованной стоимости 10 000 рублей. Основное средство использовалось в деятельности организации. Затем по решению учредителей данный учредитель изъял основное средство из состава уставного капитала и внес свой вклад в 10 000 рублей наличными денежными средствами.

Отразим эту ситуацию в бухгалтерском учете:

Д 75 К 01 — основное средство списано с бухгалтерского учета в результате выбытия из состава уставного капитала (основание — решение собрания учредителей); сумма задолженности учредителя перед организацией — 10 000 рублей;

Д 50 К 75 — погашение учредителем задолженности по вкладу в уставный капитал

Так как размер уставного капитала не изменился, счет 80 также не был затронут в учете.

Унитарные предприятия

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденным Приказом Минфина России от 31.10.

2000 N 94н, государственные и муниципальные унитарные предприятия для учета всех видов расчетов с уполномоченными на их создание государственными органами и органами местного самоуправления используют счет 75 «Расчеты с учредителями».

При этом для расчетов по имуществу, передаваемому на баланс на праве хозяйственного ведения или оперативного управления, применяется субсчет 75-1 «Расчеты по вкладам в уставный (складочный) капитал», который именуется «Расчеты по выделенному имуществу», в данном случае в корреспонденции со счетом 01 «Основные средства».

Пункт 1 ст.256 Налогового кодекса РФ предусматривает, что амортизируемое имущество, полученное унитарным предприятием от собственника унитарного предприятия в оперативное управление, подлежит амортизации у данного унитарного предприятия в порядке, установленном гл.25 НК РФ.

Однако, как и у любой коммерческой организации, начисление амортизации не повлияет на размер уставного капитала.

Источник: http://www.pravowed.ru/weekly/2003/26/21

Adblockdetector