Списание безнадежной дебиторской задолженности

Ситуация знакомая многим организациям: товар отгружен, оплата за товар своевременно не получена, период просрочки оплаты продолжает нарастать. Организации, признающие доходы и расходы по методу начисления, т.е. на дату отгрузки, уже признали в отчетности финансовый результат, исчислили и уплатили в бюджет налог на прибыль по этой сделке.

НК РФ дает возможность налогоплательщику уменьшить налоговую базу на суммы фактически не полученной дебиторской задолженности, имеющей признаки сомнительной или нереальной к взысканию.

Уменьшить налоговую базу можно одним из способов:

- формирование резерва по сомнительным долгам,

- прямым списанием безнадежных долгов непосредственно в убытки без создания резерва.

Сомнительным долгом признается задолженность перед налогоплательщиком, связанная с реализацией товаров, работ, услуг, если она не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, гарантией. Все остальные виды просроченной задолженности в формировании резерва не участвуют. Сомнительный долг в дальнейшем будет погашен должником (полностью или частично) или превратится в безнадежную задолженность.

Налогоплательщик, принявший решение о формировании резерва под сомнительные долги прописывает в своей учетной политике правила формирования резерва.

Они не должны противоречить общим нормам по созданию резерва, предусмотренным статьей 266 НК РФ.

Суммы отчислений в этот резерв включаются во внереализационные расходы на последнее число отчетного (налогового) периода.

Для организаций, выбравший способ резервирования по сомнительным долгам, списание долгов, признаваемых безнадежными, производится за счет суммы созданного резерва.

Если созданного резерва налогоплательщику не достаточно, разница (убыток) относится непосредственно на внереализационные расходы.

Те налогоплательщики, которые не резервируют сомнительные долги, имеют возможность уменьшить свои налоговые обязательства не раньше момента, когда долг будет признан безнадежным.

Резерв создается только по сомнительной задолженности, возникшей в связи с реализацией.

Например, под просроченный аванс, уплаченный поставщику резерв формировать неправомерно.

Безнадежными долгами могут быть признаны любые задолженности, в том числе авансы и предоплаты. Как разъясняет Минфин РФ в письме от 16.01.2018 N 03-03-06/2/1551, любая безнадежная задолженность, признанная таковой по основаниям пункта 2 статьи 266 НК РФ, в случае если налогоплательщик принял решение о создании резерва по сомнительным долгам, списывается с баланса за счет указанного резерва.

Признаки безнадежной задолженности

Уменьшить налоговую базу по налогу на прибыль можно в случае, если безнадежная задолженность возникла по одному из обстоятельств, перечисленных в п.2 ст.266НК РФ:

- Истек срок исковой давности. При определении срока исковой давности необходимо руководствоваться нормами гражданского законодательства (ст. 196 ГК);

- Обязательство прекращено на основании акта государственного органа. То есть когда в результате издания акта органа государственной власти или органа местного самоуправления исполнение обязательства становится невозможным полностью или частично (ст. 417 ГК РФ);

- Обязательство прекращено невозможностью исполнения, если она вызвана наступившим после возникновения обязательства обстоятельством, за которое ни одна из сторон не отвечает (ст.416 ГК РФ);

- Ликвидация организации. Речь идет о долгах, по которым в соответствии с гражданским законодательством обязательство прекращено ликвидацией организации (ст. 419 ГК РФ). При этом долги, нереальные ко взысканию, списываются в составе внереализационных расходов с даты исключения налогоплательщика-должника из ЕГРЮЛ.

- Банкротство гражданина — новое обстоятельство, введено в НК РФ с 1 января 2018 года. Согласно п. 6 ст. 213.27 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» требования кредиторов, не удовлетворенные по причине недостаточности имущества гражданина, признанного банкротом, считаются погашенными.

- Возврат судебным приставом взыскателю долга исполнительного документа в случаях когда:

- невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

- у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом допустимые законом меры по отысканию его имущества оказались безрезультатными.

Минфин РФ против признания долга безнадежным, если этот долг обеспечен поручительством (письмо от 09.06.2014 N 03-03-10/27603).

Судебная практика против списания безнадежных долгов взаимозависимых лиц в уменьшение налога на прибыль, усматривая в этом отсутствие экономической обоснованности.

По списанию займов, выданных взаимозависимым лицам, смотрите Постановление АС ВВО от 10.01.2018 N Ф01-5206/2017 по делу N А79-9660/201. В отношении перевода долга взаимозависимого лица совершенного в отсутствие деловой цели и недоказанной невозможности взыскания долга с поручителя, смотрите Постановление АС УО от 13.12.2017 N Ф09-7245/17 по делу N А50-6592/2017.

Как оформить документы по списанию

Судебная практика говорит, что наличие у налогоплательщика приказа руководителя, изданного на основании проведенной инвентаризации, не может быть достаточным основанием для отнесения безнадежного долга в состав внереализационных расходов.

Пример: Арбитражный суд Северо-Западного округа постановил, что для подтверждения обоснованности включения дебиторской задолженности в состав внереализационных расходов недостаточно только карточек счета 60 «Расчеты с поставщиками и подрядчиками», счета 62 «Расчеты с покупателями и заказчиками», актов инвентаризации и приказов руководителя о списании безнадежных долгов. Необходимы также первичные документы, подтверждающие образование и наличие дебиторской задолженности (Постановление АС СЗО от 09.12.2016 по делу N А21-8523/2015).

В каждом случае списания безнадежного долга будут свои специфические документы, исходя из ситуации. Главный принцип — документы должны подтверждать наступление обстоятельств, по которым НК РФ разрешает относить долги к безнадежным (п. 2 ст. 266 НК РФ), а также размер суммы долга, дату его образования.

Примерный перечень документов для списания безнадежного долга в бухгалтерском и налоговом учете:

- акты инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами;

- письменное обоснование списания долга;

- приказ (распоряжение) руководителя организации о списании долга;

- договор, в котором указана дата срока платежа;

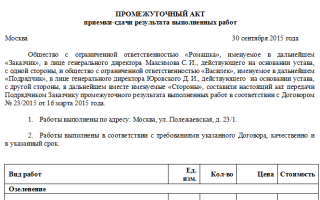

- накладные, акты приемки оказанных услуг;

- документы, подтверждающие платежи (платежные поручения, выписки, ордера и т.п.)

- постановление судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 02.10.2007 N 229-ФЗ «Об исполнительном производстве»,

- судебные решения, решения органов государственной власти;

- выписка из ЕГРЮЛ о ликвидации организации-должника.

Если Ваш должник индивидуальный предприниматель, выписка из ЕГРИП, подтверждающая прекращение гражданином деятельности в качестве индивидуального предпринимателя, не является достаточным основанием для признания его дебиторской задолженности безнадежной к взысканию.

В письме от 27.04.

2017 N 03-03-06/1/25384 Минфин России разъяснил: согласно статье 24 ГК РФ гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание, и, следовательно, после прекращения гражданином деятельности в качестве индивидуального предпринимателя он продолжает нести перед кредиторами имущественную ответственность по своим обязательствам. Тогда документом, подтверждающим безнадежную задолженность, может быть постановление судебного пристава-исполнителя об окончании исполнительного производства и о возвращении организации исполнительного документа.

О периоде списания безнадежного долга

При методе начисления расходы, принимаемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты.

Специальная дата списания безнадежной задолженности для уменьшения налоговой базы по налогу на прибыль в НК РФ не установлена. Из всего перечня дат признания расходов (убытков), перечисленных в ст.

272 НК РФ наиболее приемлемой можно считать последний день отчетного или налогового периода, в котором задолженность признана безнадежной (пп.3 п.7 ст. 272 НК РФ).

Минфин РФ разъясняет: датой признания задолженности безнадежной будет дата составления соответствующего документа, дата внесения записи в ЕГРЮЛ о ликвидации организации, дата составления акта государственного органа, дата постановления судебного пристава-исполнителя об окончании исполнительного производства.

Если по долгам истек срок исковой давности, задолженность признается безнадежным долгом, который учитывается в составе внереализационных расходов отчетного периода на дату истечения срока исковой давности (Минфин России от 25.08. 2017 N 03-03-06/1/54556).

Если в отношении Вашего должника открыто конкурсное производство, то учитывайте следующее. В силу статьи 149 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» конкурсное производство считается завершенным с даты внесения записи о ликвидации должника в ЕГРЮЛ.

На этом основании, Минфин РФ делает вывод: после внесения в ЕГРЮЛ записи об исключении из реестра юридического лица, в отношении которого было открыто конкурсное производство, кредитор вправе признать сумму дебиторской задолженности безнадежной и включить ее в состав расходов при расчете налоговой базы по налогу на прибыль организаций (Письмо Минфина России от 06.06.2016 N 03-03-06/1/32678).

Как поступить организации, если по каким либо причинам безнадежный долг не был списан в расходы своевременно? Минфин рекомендует внести изменения в налоговую декларацию по налогу на прибыль организаций того отчетного (налогового) периода, в котором возникла безнадежная задолженность. Это нужно сделать в момент, когда он получит все необходимые документы, подтверждающие, что такая задолженность может быть признана безнадежной в соответствии с положениями статьи 266 НК РФ (см. письмо Минфина РФ от 06.04.2016 N 03-03-06/2/19410).

Судебная практика признает право налогоплательщика не исправлять ошибку в декларации прошлого периода, а отразить безнадежный долг в более позднем периоде, если это явилось результатом допущенной налогоплательщиком ошибки в учете и эта ошибка привела к переплате налога на прибыль в прошлых периодах (смотрите Определения СК по экономическим спорам ВС РФ от 19.01.2018 N 305-КГ17-14988, ВС РФ от 04.12.2017 N 305-КГ17-14988 по делу N А41-17865/2016).

Пример: срок исковой давности по долгу истек в 2016 году, но по ошибке организация своевременно не отразила в отчетности это обстоятельство и не уменьшила налоговую базу 2016 года на сумму долга. Ошибка выявилась в 2017 году. При этом за 2016 год налог на прибыль оказался завышен в результате занижения внереализационных расходов, т.к. не был учтен безнадежный долг.

На основании п. 1 ст.

54 НК РФ налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога. Таким образом, налогоплательщик вправе на сумму безнадежного долга уменьшить налоговую базу 2017 года.

Как отразить в отчетности

В бухгалтерской отчетности расходы по списанию дебиторской задолженности отражают по строке 2350 «Прочие расходы» Отчета о финансовых результатах (приказ Минфина России от 02.07.2010 N 66н).

В декларации по налогу на прибыль суммы безнадежных долгов отражаются по строке 302 «Суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, суммы безнадежных долгов, не покрытые за счет средств резерва», а также в общей сумме по строке 300 «Убытки, приравниваемые к внереализационным расходам — всего» Приложения N 2 к листу 02 декларации. Далее эти суммы переносятся в строку 40 листа 02 декларации (Приказ ФНС России от 19.10.2016 N ММВ-7-3/572@).

Расходы на отчисления в резерв сомнительных долгов отражаются в общей по строке 200 «Внереализационные расходы — всего». Ошибки прошлых лет, обнаруженные в текущем периоде, отражаются в декларации за текущий период.

Корректировка налоговой базы при перерасчете налоговой базы и суммы налога за период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога, отражается по строке 400 Приложения 2 к листу 02 с расшифровкой по годам в строках 401 — 403 Приложения 2 к листу 02 декларации.

Тема безнадежных долгов рассмотренными вопросами не ограничивается.

Если у Вас возникнут какие-то дополнительные вопросы, эксперты Правовест Аудит всегда готовы проконсультировать и оказать практическую помощь.

Задать вопрос

Источник: http://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/spisanie-beznadezhnoy-debitorskoy-zadolzhennosti/

Списание дебиторской задолженности в организации с истекшим сроком исковой давности: порядок действий

Каждая компания должна при оформлении взаимоотношений с партнерами осторожно составлять договора с ними, чтобы избегать в будущем сложностей с невыполнением обязательств.

Однако, даже работая с проверенными контрагентами, образуется дебиторская задолженность.

Поэтому может возникнуть ситуация, что по прошествии какого-то времени нужно выполнять списание дебиторской задолженности с истекшим сроком исковой давности.

Для чего необходимо списывать дебиторской задолженность

Дебиторская задолженность входит в перечень имущества, какое в ближайшее время станет источником появления на предприятии денег. Но при задержках перечислений от дебиторов долг может принимать статус безнадежного, то есть невозможного к получению.

Существующий порядок ведения бухучета устанавливает, что отражение на балансе предприятия просроченной задолженности с истекшим временем исковой давности искажает данные отчетности.

Ведь на самом деле никаких благ для предприятия этот актив уже не принесет. Значит для соблюдения принципа достоверности, организация должна отслеживать сроки существующих долгов дебиторов и вовремя выявлять просроченные или невозможные к получению.

бухпроффи

Внимание! Снятие дебиторской задолженности с учета указано в Положении по ведению бухучета. При этом используются специальные процедуры, которые нужно соблюдать, так как инспекторы ИФНС очень внимательно проверяют эти моменты.

Не все долги дебиторов можно убрать из состава имущества компании. Законодательство устанавливает определенные критерии для подобных ситуаций. Прежде всего по долгу должно завершиться время исковой давности. Снять дебиторку можно, если она получит статус невозможной к получению. Например, должник был ликвидирован и снят с учета в форме юрлица.

В какие сроки это можно провести списание

Чтобы признать дебиторскую задолженность просроченной с завершившимся исковым периодом согласно ГК РФ нужно, чтобы прошло три года. Именно этот промежуток времени отводится кредитору для того, чтобы он принял все доступные меры по получению долга.

Обязательно нужно определиться, с какого момента надо начинать исчисление периода в три года. Закреплено, что если в договоре определен период погашения обязательства, то промежуток исковой давности надо рассчитывать со следующего после него дня.

Когда же, точных дат осуществления выплат в оформленном договоре не предусмотрено, то исковая давность начинает определяться с момента объявления кредитором своих требований должнику.

Нужно помнить также о таком моменте, как прерывание периода исковой давности. Если должник перечислит частично сумму долга, либо проценты по нему, либо составит и подпишет с организацией акт сверки, то исчисление периода исковой давности переносится на следующий день после одного из перечисленных событий.

Таким образом, прерывание данного периода может происходить множество раз. Однако на уровне законов закреплен срок предельной исковой давности, какой равняется 10 лет.

Согласно ему прерывание исковой задолженности возможно, пока с момента появления обязательства не прошло 10 лет, после этого дебиторка в любом случае будет признана с истекшим срокам и ее необходимо будет снимать с баланса организации.

бухпроффи

Внимание! Кроме этого, не стоит забывать, что снятие дебиторской задолженности надо проводить в том отчетном периоде, когда завершился срок исковой давности.

Исключение ее из состава имущества по времени проведения или издания приказа на списание будет считаться неправильным.

Желательно, чтобы все эти даты совпадали, поэтому нужно вести постоянное наблюдение за данной информацией.

Порядок списания просроченной дебиторской задолженности в бухгалтерском учете

Шаг 1. Проведение инвентаризации задолженности

Ведение бухучета требует, чтобы указанные сведения были достоверными. Это, в свою очередь, достигается путем периодического проведения инвентаризации. Помимо этого, выполнить эту процедуру необходимо также будет и при издании распоряжения руководителя.

При проведении инвентаризации дебиторки ее проверяют по заключенным договорам и в разрезе оснований.

Предварительно рекомендуется произвести сверку со всеми дебиторами. Однако, с другой стороны, необходимо помнить, что подписание должником акта автоматически обнуляет отсчитываемый срок, и его нужно считать заново.

Каждая сумма анализируется на предмет сомнительности. В этот же момент можно принять решение, формировать ли резерв для обеспечения имеющихся сомнительных и просроченных долгов.

Шаг 2. Оформление акта инвентаризации

Результаты проведенной процедуры оформляются в виде акта. Для него существует стандартная форма ИНВ-17, но его применение не является строго обязательным. Компания может разработать собственную форму бланка для личных нужд.

Однако такой документ должен включать в себя перечень обязательных показателей. В акте ответственное лицо отражает всю проверенную задолженность, а не только с завершившимся сроком давности.

В нем нужно отразить:

- Наименование компании-дебитора;

- Аналитический счет учета;

- Общий размер возникшего долга;

- Размер долга, по какому завершилось время исковой давности.

бухпроффи

Внимание! Комиссия, которая выполняла инвентаризацию, должна оформить акт в двух копиях. При этом одна отправляется в бухгалтерию, а вторая остается на руках у членов комиссии.

Шаг 3. Подготовка бухгалтерской справки

Ответственному лицу за работу с дебиторами необходимо проанализировать результаты инвентаризации, и на долг с окончившимся сроком подачи исков оформить бухгалтерскую справку о списании кредиторской задолженности.

В этот документ нужно занести:

- Название субъекта бизнеса, с каким выявлен долг;

- В какое время и по какой причине он возник;

- Размер долговых обязательств;

- Дата, когда закончился период исковой давности;

- Действие по задолженности (списание).

Скачать образец бухгалтерской справки

Акт и бухгалтерская справка передаются директору организации для принятия решения по задолженности.

Шаг 4. Подтверждение даты и суммы списания

Для того, чтобы перед контролирующими органами подтвердить дату и сумму возникшей задолженности, недостаточно просто акта.

Необходимо подготовить копии первичных документов:

- Заключенный договор на покупку (оказание услуг);

- Акт выполненных работ;

- Товарная накладная;

- Акт приема-передачи;

- Платежные документы;

- Подписанные акты сверки и т. д.

Шаг 5. Составление приказа на списание задолженности

Для указанного документа нет какой-либо специальной формы. Как правило, для составления приказа о списании задолженности ответственное лицо применяет фирменный бланк компании.

В тексте необходимо отразить следующие моменты:

- Основания для принятия решения о списании (ст. 196 ГК РФ, созданные акт инвентаризации, бухсправка);

- Решение списать задолженность с указанием ее суммы;

- Указание ответственному лицу отметить это действие в налоговом и бухгалтерском учете;

- Назначить лицо, которое будет отвечать за соблюдение документа.

Образец приказа о списании задолженности

Приказ подписывает директор. На основании него бухгалтерия проводит списание.

Шаг 6. Отражение в бухучете

Отражение списания на бухсчетах имеет несколько нюансов. Основной — имелся ли или же нет резерв по сомнительным задолженностям.

| Дебет | Кредит | Операция |

| Резерв на долги в компании не был создан: | ||

| 91 | 60, 62, 76 | Списана дебиторская задолженность на расходы |

| Резерв по долгам был сформирован | ||

| 63 | 60, 62, 76 | Списана дебиторская задолженность в пределах сформированного резерва |

| 91 | 60, 62, 76 | Списана сумма задолженности, превышающей размер резерва |

| Независимо от способа списания, задолженность должна на протяжении дальнейших 5 лет находиться на забалансовом счете 007. Это связано с тем, что со временем состояние должника может улучшиться, и он погасит долг. | ||

| 007 | – | Отражена на забалансовом счете снятая задолженность |

| 50, 51 | 60, 62, 76 | Получена оплата долга по ранее списанной задолженности |

| 60, 62, 76 | 91 | В доходы включена сумма долга, какой был ранее списан как просроченный |

| – | 007 | Списана с забалансового счета погашенная сумма долга |

Порядок списания просроченной дебиторской задолженности в налоговом учете

Процесс списания просроченной дебиторки отличается в зависимости от того, каким образом возникла эта задолженность.

Шаг 1. Покупатель перечислил аванс, но продукция не пришла

В такой ситуации сумму долга необходимо списать на прочие расходы. Не имеет значения, сформирован ли резерв для сомнительных долгов в компании, или нет. Такой позиции придерживается МинФин в своем письме.

Шаг 2. Продавец поставил товар, но не получил оплату

В такой ситуации может быть два варианта списания долга:

- Если резерв в компании не создавался, то производить списание долга необходимо на прочие расходы как сказано в НК РФ;

- Если резерв создавался, то при списании долга резерв уменьшается. При этом не нужно проверять, участвовала ли данная сумма в его изначальном создании. Уменьшение базы при определении налога на прибыль не производится.

3. Определение периода списания

Производить снятие задолженности необходимо в том же периоде, когда завершилось время исковой давности. В связи с этим рекомендуется регулярно производить инвентаризацию долгов, чтобы вовремя выявлять истекшую задолженность.

Иначе возникнет необходимость корректировать налоговые отчеты. Еще одна причина регулярной работы в этом направлении — чтобы данные бухучета и налогового в этой сфере совпадали.

4. Определить, что делать с НДС

При снятии задолженности, работа с НДС по ней зависит от способа ее образования:

- Если продавец поставил товар, но не дождался за него оплаты, то при списании такого долга ничего с НДС делать не нужно. Дело в том, что налог по данной отгрузке был уже начислен и уплачен, а производить его возмещение из бюджета нельзя.

- Если покупатель перечислил аванс, но не дождался товара, ситуация неоднозначная. Так, МинФин считает, что компания должна восстановить сумму НДС, которую ранее поставило на вычет, в период списания долга. Эту позицию ведомство выразило в своем письме. Однако НК содержит перечень случаев, когда необходимо производить восстановление, и списание задолженности в него не входит. Однако вполне возможно, что данную точку зрения придется доказывать через суд.

Основные ошибки при списании дебиторской задолженности

При проведении списания просроченной дебиторки по завершению времени исковой давности, могут быть совершены некоторые ошибки:

- При оформлении списания не были оформлены все необходимые бланки. Так, ответственное лицо должно оформить акт инвентаризации, бухгалтерскую справку, а также приказ на списание задолженности. Кроме этого, факт образования долга необходимо подтвердить оформленным соглашением, бухгалтерскими документами (актом выполненных работ, накладной, счет-фактурой и т. д.).

- Неправильно был рассчитан срок задолженности. Он начинает отсчитываться снова, если была проведена частичная оплата долга либо погашение процентов, подписан акт сверки, либо должник прислал письмо с просьбой отсрочить его погашение и т. д.

- Неверно произведен учет НДС по списанному долгу. В зависимости от того, кем является должник — поставщиком или покупателем, нужно либо оставить все как есть, либо произвести восстановление налога.

Источник: https://buhproffi.ru/buhuchet/spisanie-debitorskoj-zadolzhennosti.html

Как правильно оформить списание дебиторской задолженности?

Опубликовано: 15 мая 2016

Дебиторская задолженность, если по таковой срок исковой давности вышел, подлежит списанию в обязательном порядке в соответствии с приказом руководства.

Своевременное списание такой задолженности гарантирует составленной отчётности достоверность, т.к. данные задолженности дебиторов считаются обязательными компонентами учёта пассивов и активов предприятия.

Для учёта налогов списание долгов является необходимым для корректирования налоговой базы и правильного начисление налогов.

Бухгалтеру необходимо знать порядок списания дебиторской задолженности, чтобы правильно оформить проводки, подготовить необходимую документацию и определить, как данная операция повлияет на расчёт налогов.

Когда можно списать дебиторскую задолженность?

Задолженность по дебиторам учитывается на балансе фирмы, чем увеличивает её налогооблагаемую прибыль и искажает картину расчёта чистой прибыли предприятия.

Поэтому убрать «дебиторку» необходимо, как можно скорее, дабы избежать лишних расходов и потери финансовой устойчивости организации.

Но на практике подобные операции можно совершать только когда все законные способы взимания долга исчерпаны.

Для списания долга можно определить следующие основания:

- Срок исковой давности. ГК РФ (ст.196) определяет срок исковой давности — 3 года.

- Невозможность получить долг вследствие ликвидации задолжавшего предприятия, либо если предприятие-должник объявлено банкротом. Как происходит банкротство предприятий, читайте здесь.

- Неудовлетворительные действия по взиманию с дебитора долгов службы судебных приставов.

Чаще всего причиной для списания является исковая давность долга. При этом если за указанный период исковой давности (3 года) фирма обращалась в суд или же должник производил в отношении долга какие-либо действия, срок исковой давности начинает заново отсчитываться с момента совершения подобных действий.

Совершать списание дебиторской задолженности можно только после того, как она официально будет признана «безнадежной», т.е. если долг востребовать с контрагента невозможно. Это определяется после письменных подтверждений возникновения задолженности, последующего проведения инвентаризации и соответствующего приказа руководства.

Чаще всего причиной для списания является исковая давность долга.

Безнадежная задолженность списывается в соответствии с регламентом Положения по ведению бухучета (Приказ Минфина от 29.07.1998- №34н).

Перед тем, как закрыть дебиторские обязательства, кредитор должен доказать безнадежность долга: по причине исковой давности либо другим причинам.

Срок, по которому истекла исковая давность, можно подтвердить:

- Договорами и другими документами на оказание работ, услуг или отгрузку покупателю, не оплатившему данные услуги, работы, товары.

- Актами сверки дебиторских долгов.

- Платёжными документами, которые бы подтверждали авансовую выплату поставщику, не выполнившему своих обязательств по поставке в сроки.

Неплатёжеспособность предприятия-должника также подтверждается документами, доказывающими безнадёжность взыскания. Можно выделить следующие документы:

- Уведомления комиссии по ликвидации предприятия-дебитора. Порядок ликвидации и банкротства предприятия.

- Решение арбитражного суда о прекращении деятельности фирмы-должника.

- Акт о нереальности сыскать долг с дебитора.

- Выписка о ликвидации организации (из списка ЕГРЮЛ).

После подтверждения задолженности как безнадёжной, проводится инвентаризация по приказу руководства организации.

Все дебиторы и суммы, причитающиеся к взысканию по исковой давности (либо в связи с ликвидацией предприятия), регулярно выявляются и вносятся в определённый реестр по результатам проведённой инвентаризации.

Оформляется списание безнадёжной дебиторской задолженности определёнными документами:

- Документ (акт) инвентаризации долгов дебиторов. Образец акта списания дебиторской задолженности прямо тут.

- Приказ (распоряжение) о списании безнадёжных долгов, подписанный руководителем. Данный приказ можно составить в произвольной форме, где указывается долг, размер суммы и основание списания.

- Бухгалтерская справка, являющаяся подтверждением совершения списания.

Документы, подтверждающие безнадёжные обязательства, и акт проведённой инвентаризации дают основание для списания долга с баланса компании. Осуществляет списание дебиторской задолженности бухгалтерия по приказу руководства.

Налоговое законодательство особых указаний к документальному оформлению не предъявляет. Главным условием правомочности списания является присутствие документально подтверждённых оснований для проведения данной операции.

Бухгалтерский учёт

Согласно Положению по ведению бухгалтерского учёта, проводки по списанию долга осуществляются по каждому существующему долгу отдельно – нельзя убрать задолженность одной суммой.

В бухгалтерском учёте проводки по списанию дебиторских долгов напрямую зависят от того, сформирован ли резерв по сомнительным долгам (РСД):

- Если РСД не создавался, либо в случае, если в формировании данного резерва не участвовали списываемые обязательства, долги дебиторов входят в «Прочие расходы».

- Если РСД создавался организацией ранее, и задолженность по дебиторам была включена в него, то безнадёжные долги списываются за счёт резервных средств.

Типовые проводки

| Дебет | Кредит | |

| Без наличия РСД | Счёт 91-2 (Прочие расходы) | Счета:62,76,60, 73 (и другие расчёты с контрагентами) |

| Счёт 007 (обязательства неплатёжеспособных кредиторов, списанные в убыток) | ||

| При наличии РСД | Счёт 63 (Расчёты по сомнительным долгам) | Счета: 62,76,60, 73 (и другие расчёты с контрагентами) |

| Счёт 007 (обязательства неплатёжеспособных кредиторов, списанные в убыток) |

На забалансовом счёте 007 (Положение по ведению бухгалтерского учёта) учитывается задолженность, списываемая при выявлении неплатёжеспособности должника – это происходит по истечении срока исковой давности. Данная операция в течение пяти лет отражается на счёте с целью отследить возможности её закрытия.

В РСД всю задолженность относят к внереализационным расходам.

Налоговый учёт отражает списание дебиторской задолженности, исходя из причин её возникновения. Должников условно можно разделить на 2 группы:

- Покупатели, задолжавшие за отгруженную продукцию (услуги или выполненные работы);

- Поставщики, не поставившие в срок продукцию, но которой был перечислен аванс.

Для покупателей списание долга сопровождается начислением НДС (когда таковой в момент отгрузки не был начислен).

Для продавцов задолженность может стать невозвратной – налог, ранее включённый в выплаченный аванс продавцу, невозможно предъявить к вычету. Поэтому НДС, как и остальная сумма долга, становится безнадёжными обязательствами.

Влияние списание долгов на начисление НДС, налога на прибыль и УСН

| Причины долга | НДС | Налог на прибыль | УСН |

| Задолженность покупателя | Налог начислялся на дату реализации, поэтому, согласно НК РФ, списание долга по НДС не корректируется (ст. 167 пп.1 п.1). | В расходы включается все списываемые обязательства, включая НДС. Если есть РСД — долговые обязательства, подлежащие списанию, будут уменьшаться за счёт резерва.Если РСД не создавался – долги будут включаться во Внереализационные расходы. | Т.к. доходы не включались неоплаченные суммы, то списанные обязательства не будут учитываться в расходах. |

| Задолженность продавца | В период списания дебиторской задолженности НДС с аванса, ранее принятый к вычету, следует восстановить. | Безнадёжная задолженность будет входить во внереализационные расходы, независимо от того создавался РСД или нет. | В расходах списанные долговые обязательства не учитываются. |

Чтобы упростить работу с дебиторскими обязательствами, следует в бухгалтерском и налоговом учёте установить единообразность политики фирмы: если фирма создает резерв сомнительных долгов для налогового учёта, следует в бухгалтерском учёте сделать то же самое.

Когда в налоговом учёте списывается безнадёжная задолженность, это следует оформить проводкой по НДС, где Дебет-счёт 76 является отложенными расчётами по НДС и Кредит-счёт 68 — текущими расчёты по НДС.

Если создан РСД, то всю задолженность в нём относят к внереализационным расходам, где НДС не оплачивается вплоть до завершения отчётного периода.

По окончании квартала зарезервированная сумма сравнивается с размером той дебиторской задолженности, которая зафиксирована актом инвентаризации:

- Когда РСД больше суммы долга, значит не все долги, неуплаченные должниками, можно признать невозвратными, т.е. с них следует взыскать НДС.

- Когда дебиторские обязательства больше РСД, разница вычитается из налогооблагаемой суммы (по акту сверки).

Для предприятий, перешедших на специальные налоговые режимы с общего, существует проблема списания безнадёжной задолженности, если таковая образовалась в момент применения ОСНО. Данная ситуация не разъясняется Налоговым кодексом и здесь можно обращаться за помощью к налоговым инспекторам.

В этом видео разбирается одна из ошибок, часто допускаемая при списании безнадёжной «дебиторки»:

Порядок хранения документации

Сроки сохранения документации, служащей основанием для списания дебиторской задолженности, исчисляются с момента возникновения долговых обязательств долга, а не с момента подписания документов и приказов. Все документы, связанные с возникновением, сопровождением и списанием долга с момента выведения за баланс подлежат хранению сроком 5 лет (основания: Федеральный закон №129 «О бухгалтерском учёте»).

Если таковая документация отсутствует, налоговый орган вправе не признать правомочность списания безнадёжной задолженности и оштрафовать предприятие.

Источник: http://dolgofa.com/debitorskaya-zadolzhennost/spisanie.html

Списание дебиторской задолженности

Отчетность – неотъемлемая часть любого бизнеса.

Она необходима не только для представления в контролирующие органы, но и для внутреннего пользования: анализа эффективности предприятия, выработки стратегий его дальнейшего развития, включая оптимизацию расходов и сокращение влияния факторов, приводящих к убыткам.

Контроль за дебиторской задолженностью и ее своевременным погашением – важный шаг к успешной коммерческой деятельности. Нередки случаи, когда предприятие не может взыскать долги в свою пользу, необходимо списание дебиторской задолженности на тех или иных основаниях, в том числе с истекшим сроком давности.

На каких основаниях возможно списание дебиторской задолженности в 2017 году

Дебиторской задолженностью, или «дебиторкой», называются все недоплаты предприятию со стороны любых его контрагентов (и физических, и юридических лиц). Фактически это активы фирмы, выведенные из ее оборота.

Эти долги присутствуют во всех отчетных документах фирмы и учитываются в расчете налоговых выплат. Поэтому необходимо как-то разбираться с затянувшимися долгами: либо взыскивать их, либо производить списание дебиторской задолженности, если она безнадежна.

В законодательстве РФ предусмотрены следующие варианты списания дебиторской задолженности:

- списание на финансовые результаты деятельности предприятия;

- списание за счет резерва;

- списание путем отнесения к внереализационным расходам;

- списание на повышение расходов, если речь идет о некоммерческих организациях.

Те дебиторские задолженности, относительно которых есть все основания считать, что они уже не могут быть погашены, называются безнадежными и подлежат списанию. Они возникают по двум причинам:

- если на должника пытались воздействовать всеми возможными способами, но это не дало эффекта, и вернуть нужную сумму оказалось невозможно;

- если сроки, в которые можно было подать судебный иск на должника, уже истекли.

В Налоговом кодексе, п. 2 ст. 266, перечисляются следующие основания для признания дебиторской задолженности безнадежной и списания ее:

- прошел срок подачи иска на неплательщика, установленный ст. 196 ГК РФ;

- должник не может выполнить свои финансовые обязательства (ст. 416 ГК РФ);

- его обязательства отменены распоряжением органов государственной власти (ст. 417 ГК РФ);

- банкротство или ликвидация компании-должника (согласно ст. 419 ГК РФ).

Это исчерпывающий список причин признания дебиторской задолженности безнадежной, никаких других оснований закон не предусматривает. Порядок списания дебиторской задолженности описан в ст. 265 Налогового кодекса РФ.

Соответствующие отчетному периоду убытки, в том числе дебиторские задолженности, которые нереально взыскать, а для предприятий, имеющих резерв сомнительных задолженностей, также и прочие долги, которые оно не может покрыть, относят к внереализационным расходам и осуществляют их списание.

В бухгалтерском учете, однако, нет определения понятий безнадежности, нереальности погашения долгов. Руководство фирмы на свое усмотрение решает вопрос о том, является ли дебиторская задолженность безнадежной и необходимо ли ее списание, и отражать это в бухгалтерском учете (однако должны строго соблюдаться перечисленные выше критерии, установленные Законом).

Чтобы составить представление о том, в каких случаях допустимо и оправданно списание дебиторской задолженности, охарактеризуем четыре разновидности «дебиторки» в соответствии с причинами ее происхождения:

1. Дебиторская задолженность с истекшим сроком для обращения в суд с иском.

Этот срок составляет три года с момента, когда фирму поставили в известность о появлении у нее задолженности. В Гражданском кодексе РФ содержатся два исключения из этого правила: иные сроки предусматриваются для сделок по транспортировке грузов и для просрочки выполнения обязательств подрядчиком (один год).

Иногда государственные органы запрашивают у налогоплательщика доказательства того, что он принимает меры по взысканию задолженностей в свою пользу. Подобные действия не основываются на положениях Налогового кодекса.

При рассмотрении дел, связанных со списанием дебиторской задолженности, судьи придерживаются следующей логики: списание дебиторской задолженности с истекшим сроком давности путем отнесения к внереализационным расходам правомерно вне зависимости от того, предпринимались ли фирмой какие-либо попытки вернуть свои средства или нет.

2. Дебиторские задолженности, которые невозможно погасить, и акты государственных органов.

В ГК РФ в ст. 416-418 назван ряд юридических и физических причин, из-за которых невозможно погасить долг:

- Непредвиденные обстоятельства и форс-мажор: природные и техногенные катастрофы (к примеру, пожар, уничтоживший арендованное здание), военное положение, смерть контрагента в случаях, когда для погашения дебиторской задолженностей требуется его личное участие.

- Долговые обязательства должника были прекращены по распоряжению государственного органа РФ, в том числе органа местного самоуправления. Это должно быть подтверждено законодательным или нормативно-правовым актом. Однако дебиторская задолженность не является непогасимой и не подлежит списанию, если акт был издан из-за виновных действий самого должника – в этом случае его долговые обязательства остаются в силе.

Нередки случаи утраты должником документов, разрешающих ему ведение деятельности – лицензий и т. д. Если такой документ был отозван не по вине владельца, то дебиторская задолженность тоже признается безнадежной и подлежит списанию.

3. Окончательное прекращение деятельности фирмы-должника ввиду его банкротства или ликвидации, в том числе по решению суда (например, если при создании предприятия были допущены нарушения или оно вело деятельность без разрешительных документов).

- Окончание исполнительного производства – не основание для того, чтобы посчитать задолженность безнадежной (хотя в судебной практике все обстоит с точностью до наоборот).

- Списание дебиторских задолженностей в каждом случае должно выполняться только по итогам инвентаризации, при наличии письменного обоснования и приказа руководителя. Эти средства относят к резерву, к финансовой деятельности либо к возрастанию расходов (у НКО).

- Списание дебиторской задолженности с давно истекшим (до текущего отчетного периода) исковым сроком недопустимо. Дебиторку нужно ликвидировать в последний день налогового периода, когда она была признана безнадежной. Если не успели этого сделать, нужно составить уточненную декларацию, в которой должна быть скорректирована налогооблагаемая база и пересчитан налог на прибыль.

- В уточненные декларации могут входить внереализационные расходы, за счет которых производилось списание дебиторской задолженности.

Какими документами оформляется списание безнадежной дебиторской задолженности

Для списания безнадежной дебиторской задолженности с баланса фирмы необходимо подготовить следующие документы:

-

Акт о проведенной инвентаризации задолженностей.

-

Приказ руководителя компании о списании безнадежных дебиторских задолженностей.

-

Бухгалтерская справка, подтверждающая факт списания дебиторской задолженности.

Основанием для списания являются документы, которые доказывают безнадежность долга, и документ об инвентаризации. Списанием занимается бухгалтерия по распоряжению руководителя фирмы.

Каких-либо особых требований по оформлению этих документов со стороны НК РФ нет. Главное – иметь документально подтвержденные причины считать данную дебиторскую задолженность не подлежащей взысканию.

Бухгалтерский учет списания дебиторской задолженности

Как правило, всю информацию, касающуюся списания дебиторских задолженностей, отражают в справке-расчете. Если создавался резерв для сомнительных задолженностей (Д91.2 К63), то списание оформляется следующим образом: Д63 К60, 62, 70, 71, 73, 76 (что означает долг с прошедшим сроком давности либо нереальный к взысканию, списанный с баланса).

Необходимо отдавать себе отчет, что списание дебиторских задолженностей не равно их аннулированию. Списанные долги фиксируются в забалансовом счете 007.

По каждому дебитору и конкретному долгу ведется отдельный учет, но все их обязательно нужно отражать в счете 007 (иначе возможны проблемы с фискальными органами).

Это делается из расчета, что кредитор не забыл о долгах, а постоянно отслеживает положение дебитора и ждет возможности истребовать свои средства.

В случаях, когда учетная политика фирмы не предполагает создания резерва по долгам или величина этого резерва слишком мала, можно сразу провести списание дебиторской задолженности на внереализационные расходы (Д 91.2 «Прочие расходы» К60, 62, 70, 71, 73, 76) и одновременно отразить на счете 007.

Нередко у компаний накапливаются взаимные долги (то есть, есть и дебиторская, и кредиторская задолженность у каждой из сторон). В подобных ситуациях нужно сперва сделать сверку, взаимозачет и лишь потом переходить к решению вопросов о списании дебиторской задолженности.

Как проводится списание дебиторской задолженности при налоговом учете

Источник: http://biznes-resurs.ru/info/spisanie-debitorskoj-zadolzhennosti

Пошаговая инструкция по списанию дебиторской задолженности

Какие существуют основания для списания дебиторской задолженности?

Просроченная дебиторская задолженность, как и любой другой вид активов, подлежит учету. Если задолженность невозможно взыскать, то она должна быть списана. Учет дебиторской задолженности ведется в целях бухучета и налогообложения.

Что такое списание дебиторской задолженности, и для чего это нужно?

Списание дебиторской задолженности – это учет обязательств, которые имеют высокую степень вероятности неплатежа.

Если фирма списывает дебиторскую задолженность, это не означает, что долг прощен дебитору.

Списывать дебиторскую задолженность необходимо потому, что фактически эта сумма не может быть использована в производственном процессе: финансовые средства числятся, но получить их «на руки» не представляется возможным. Это искажает финансовую отчетность, что мешает управлению предприятием.

В каком порядке осуществляется списание кредиторской задолженности с истекшим сроком исковой давности? Ответ содержится по ссылке.

Образец бухгалтерской справки о списании дебиторской задолженности.

Списание дебиторской задолженности в связи с ликвидацией должника и по другим основаниям

Законодательством по бухучету не предусмотрены ситуации, при которых можно принимать решение о безнадежности дебиторской задолженности.

Согласно пункту 2 статьи 266 НК РФ, а также Письму Министерства Финансов России (шестое февраля 2007-го года) номер 03-03-07/2 существуют следующие основания для списания дебиторской задолженности:

- Закончился срок исковой давности обязательства.

- Долг не может быть возмещен в связи с обстоятельствами, имеющими не преодолимый характер и независящими от действий сторон договора. Тут необходимо помнить, что в соответствии с правилами делового оборота такая ситуация должна быть задокументирована, например, Торгово-промышленной палатой России.

- Списание дебиторской задолженности в связи с ликвидацией должника. Официальным документом этого факта может быть выписка из ЕГРЮЛ. Однако тут необходимо знать, что судебная практика по подобным ситуациям неоднозначна: иногда суд признает ликвидацию должника основанием для списания дебиторской задолженности, а иногда – нет.

Как написать характеристику на работника? Образец и пошаговое руководство содержатся в статье по ссылке.

Приказ о списании дебиторской задолженности.

По той причине, что организация конкурсной продажи имущества дебитора сопряжена с затратами времени и финансов, которые порой превышают возможные выгоды, мало кто из истцов дальше продолжает доказывать свою правоту в судебной форме.

- В отдельный пункт необходимо выделить основание для признания долга безнадежным, связанное с решением государственных органов о невозможности взыскания обязательства. Причины такого решения могут быть самыми разными, к примеру, неизвестно фактическое место нахождения должника. Тут нужно учесть тот факт, что невозможность взыскания не означает прекращение обязательства. К данному аргументу апеллируют налоговые органы при оспаривании факта списания дебиторской задолженности.

Что такое оборотно-сальдовая ведомость? Образец заполнения документа содержится в статье по ссылке.

Особенности списания дебиторской задолженности с истекшим сроком исковой давности

Списанная дебиторская задолженность в бухучете относятся либо на счет резервов по сомнительным долгам, либо к статье «Прочие расходы» в той величине, в которой эта сумма учитывалась бухгалтерией фирмы.

Дебиторка с истекшим сроком исковой давности, а также прочие обязательства подлежат списанию по категориям (отдельно по каждому контрагенту).

Списанные обязательства в течение следующих 5-ти лет должны отражаться на забалансовом счете 007 для того, чтобы при возможности можно было потребовать эту сумму с должника.

Для того, чтобы списать долг нужно обладать документами, подтверждающими то, что эта задолженность действительно имеется, и документами, которые подтверждают факт истечения срока исковой давности.

Как правильно сшивать документы в бухгалтерии и делопроизводстве? Руководство с фотографиями находится тут.

Списание дебиторской задолженности: содержание проводки.

В первом случае проводки будут выглядеть следующим образом:

- Д 91.2 К 63 – созданы резервы по сомнительной дебиторской задолженности,

- Д 63 К 60 (62, 76) – списывается обязательство, у которого истек срок исковой давности, либо долг, который признан безнадежным.

Во 2-ом и в 3-ем случае выполняются следующие проводки:

- Д 91.2 К 60 (62, 76) – списывается долг, у которого истек срок исковой давности, либо безнадежное обязательство (включая разницу, не возмещенную за счет средств резервов),

- Д 007 – Учтено обязательство, признанное безнадежным.

Налоговый учет списания дебиторской задолженности

Обязательства, признанные безнадежными списываются вместе с НДС по соответствующему долгу.

В налоговом учете суммы обязательств, признанные безнадежными, учитываются как внереализационные расходы, в случаях, когда предприятие создало резерв по сомнительной задолженности, к данной категории относится разница между суммой обязательства и фондом резерва (статья 265 НК РФ).

Таким образом, в налоговом учете, если создавался резерв по сомнительной задолженности, безнадежное обязательство финансируется из этого резерва. В случаях, когда суммы резерва не хватает для возмещения обязательства, то часть долга погашается за счет резерва, недостающая величина подлежит изъятию со счета «Внереализационные расходы».

Узнать, на сколько дней дают больничный при ОРВИ и других заболеваниях, а также по уходу за родственниками, вы можете в этой статье.

Образец приказа о списании задолженности.

В ситуации, когда фирма имеет счет 63, а по конкретному безнадежному обязательству резерва не формировалось, то при учете долга необходимо не забыть о некоторых нюансах.

Налоговым законодательством запрещается погашение конкретного обязательства посредством резерва, созданного под другое обязательство.

После того как задолженность была списана, бухгалтерские проводки оформлены, налог на прибыль уменьшен, компания обязана сохранить каждый документ, который использовался при осуществлении данных процедур.

Как зарегистрировать товарный знак самостоятельно и что для этого необходимо — узнайте здесь.

Когда работник бухгалтерии списывает безнадежное обязательство, как документы, подтверждающие правомерность его действий, он обязан приложить к приказу руководства:

- деловые бумаги, которые свидетельствуют о том, что обязательство действительно существует,

- документы, которые отражают процесс востребования обязательства с дебитора,

- и деловые бумаги, которые подтверждают факт неплатежеспособности должника.

Как учесть безнадежную дебиторскую задолженность? Подробный ответ содержится в следующем видео:

Источник: http://FBM.ru/bukhgalteriya/poshagovaya-instrukciya-po-spisaniyu-deb.html