Новые правила учета расходов будущих периодов: суть изменений и как их применить на практике

В этом году действуют новые правила учета расходов будущих периодов (введены приказом Минфина России от 24.12.10 № 186н*). К сожалению, понять суть изменений нелегко. Специалисты теряются в догадках, а чиновники пока не дают официальных комментариев. Мы предлагаем свое видение ситуации и тех практических шагов, которые должны сделать бухгалтеры.

В прошлом году и ранее действовала старая редакция пункта 65 Положения по ведению бухгалтерского учета**.

Согласно ей затраты, произведенные в отчетном периоде, но относящиеся к следующим периодам, отражались в балансе отдельной статьей как расходы будущих периодов (РБП).

Списывали их в порядке, выбранном организацией: равномерно, пропорционально объему продукции или другим способом. Срок списания соответствовал периоду, к которому относились РБП.

Чаще всего бухгалтеры списывали на расходы будущих периодов стоимость патентов, лицензий, а также программ и сайтов, если исключительные права на них не принадлежали организации.

Помимо этого на РБП относили суммы, перечисленные на страхование (в том числе по полисам ОСАГО), отпускные, относящиеся к следующим месяцам, и некоторые прочие издержки.

В бухучете РБП отражали по счету 97, который так и называется: «Расходы будущих периодов».

Как стало сейчас

Начиная с отчетности за 2011 год пункт 65 Положения по ведению бухгалтерского учета нужно применять в новой редакции.

Теперь он звучит так: «Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида».

Что означает данная формулировка? Минфин пока не дал официальных разъяснений, а бухгалтеры и аудиторы не могут прийти к единому мнению. Чтобы сформировать собственную точку зрения, ответим на ряд вопросов.

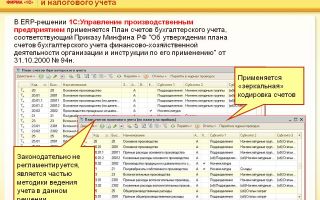

Вопрос первый: можно ли использовать счет 97?

Ответ очевидно положительный. Во-первых, счет 97 не исчез из плана счетов, утвержденного приказом Минфина России от 31.10.2000 № 94н. А в инструкции по его применению по-прежнему говорится, что счет 97 предназначен для обобщения информации о расходах, произведенных в данном отчетном периоде, но относящихся к будущим периодам.

Во-вторых, никто не отменял принципа, закрепленного в пункте 18 ПБУ 10/99 «Расходы организации». Этот принцип гласит: расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств.

В-третьих, в этом году, как и раньше, предприятия должны обоснованно распределять затраты между отчетными периодами и учитывать связь между доходами и издержками. Об этом сказано в пункте 19 ПБУ 10/99.

Таким образом, и сами РБП, и предназначенный для них счет 97 по-прежнему актуальны.

Вопрос второй: нужно ли показывать РБП только в случаях, прямо предусмотренных нормативами?

Существует мнение, что начиная с этого года счет 97 можно применять только в определенных случаях, перечень которых строго ограничен. Если быть совсем точными, то их всего два, и о каждом прямо говорится в нормативном акте по бухучету.

Первый случай – это затраты, произведенные в рамках договора строительного подряда, и связанные с предстоящими работами. Такие издержки нужно расценивать, как расходы будущих периодов (п. 16 ПБУ 2/2008 «Учет договоров строительного подряда»).

Второй случай – это получение нематериальных активов, исключительные права на которые остались за продавцом (лицензиаром). Получатель (он же лицензиат) должен отразить разовый платеж за право пользования объектом НМА в составе расходов будущих периодов и списывать в течение срока действия соответствующего договора (п. 39 ПБУ 14/2007 «Учет нематериальных активов»).

Некоторые специалисты полагают, что никакие другие издержки нельзя классифицировать как РБП. К слову, подобное мнение высказывали и сами чиновники. Но их комментарии носят неофициальный характер, и мы возьмем на себя смелость с ними поспорить.

На наш взгляд, список ситуаций, когда допустимо использовать счет 97, не исчерпывается вышеприведенными случаями. На самом деле он значительно шире, и туда входят суммы, которые невозможно соотнести только с текущим периодом.

Вопрос третий: какие суммы нельзя показывать по счету 97?

По нашему мнению, с этого года в расходы будущих периодов нельзя включать авансы и предоплаты, то есть суммы, которые по условиям договора могут быть возвращены (полностью или частично). Такие условия обычно предусмотрены в договорах страхования, при оформлении подписки на газеты и журналы и пр.

Объяснение простое: выданные авансы по своей сути не являются расходами. Предоплата, перечисленная поставщику, означает лишь то, что у организации появилась дебиторская задолженность. Поэтому отражать ее следует на счете 60 «Расчеты с поставщиками и подрядчиками» либо на счете 76 «Расчеты с разными дебиторами и кредиторами».

Если же из договора следует, что предприятие ни при каких обстоятельствах не сможет получить обратно перечисленные деньги, то такие суммы допустимо провести как РБП. Это относится, в числе прочего, к платежам за лицензии, патенты и т.д.

Вопрос четвертый: можно ли списать на РБП отпуск, переходящий на следующий месяц?

Особенно много сложностей вызывает у бухгалтеров учет отпускных в ситуации, когда отдых начинается в одном месяце, а заканчивается в другом (при том, что компания не создавала резерв предстоящих расходов). В прошлом году и ранее часть, приходящуюся на будущий период, отражали как РБП. Затем, когда этот период наступал, отпускные списывали в расходы.

Можно ли и в этом году применить старый алгоритм учета? Многие специалисты полагают, что нельзя. В частности, разработчики популярной бухгалтерской программы внесли изменения, и теперь вся сумма отпускных автоматом относится на текущие издержки (счета 20, 23, 25, 26 и 44).

С нашей точки зрения, отпускные за следующий месяц корректнее по-прежнему отражать в составе РБП. Но, учитывая, что «переходящие» отпуска случаются не так часто, и суммы по ним, скорее всего, будут небольшими, единовременное списание в расходы вряд ли можно назвать серьезным нарушением.

Вопрос пятый: как поступить с остатками по счету 97 на начало 2011 года?

По результатам инвентаризации, проведенной на начало этого года, бухгалтер должен проанализировать каждую величину на счете 97. Вполне вероятно, там обнаружатся выданные авансы, либо суммы, попавшие сюда по ошибке.

От них нужно избавиться, то есть перенести на другие счета: предоплату – на счета 60 и 76, ошибочные величины – на те счета, где им полагалось быть изначально.

В итоге на счете РБП останутся лишь затраты, которые относятся к нескольким отчетным периодам и которые не будут возвращены на расчетный счет или в кассу компании.

Вопрос шестой: в какие строки баланса поместить РБП?

В старой форме баланса расходы будущих периодов показывали в специальной строке раздела «Оборотные активы» в составе запасов. В новом бланке (утв. приказом Минфина России от 02.07.10 № 66н), отдельная строка для РБП не предусмотрена.

Но организациям дано право самостоятельно устанавливать детализацию показателей. Как следствие, компания может ввести в форму баланса строку «Расходы будущих периодов» и отражать в ней существенные суммы РБП.

Если же величины несущественны, можно показывать их в составе запасов без дополнительной расшифровки.

Что касается сумм, которые раньше значились по счету 97, но в этом году отнесены на счета 60 и 76, то их следует показать в балансе как дебиторскую задолженность.

*Про другие изменения в бухучете, внесенные приказом Минфина России от 24.12.10 № 186н, читайте в статье «Что поменялось в бухучете основных средств, нематериальных активов и материально-производственных запасов».

** Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утв. приказом Минфина России от 29.07.98 № 34н).

Источник: https://www.buhonline.ru/pub/comments/2011/6/4782

Расходы будущих периодов: правила учета. Расходы и доходы будущих периодов :

Согласно Положению, которое регламентирует ведение бухгалтерской документации, активами признаются те пункты баланса, которые подразумевают затраты отчётного периода, относящиеся к будущим. Такие изменения впервые были отмечены в бухгалтерской отчётности за 2011 год.

Кроме того, формулировки «расходы будущих периодов» в документации не содержится. Но, несмотря на это, бухгалтеры активно используют это словосочетание в своей профессиональной деятельности.

Разберемся подробнее с этим вопросом: с понятием в целом и нюансами, связанными с определением состава и организацией учета таких расходов.

В законодательстве утверждено следующее

Ранее затраты, произведенные в отчётном периоде, относились к последующим и назывались расходами, которые относились к предстоящим периодам. Данное отражение закон нашёл в пункте 65 Положения, которое регулирует ведение бухгалтерского учёта на предприятиях.

Министерство финансов России издало приказ о том, чтобы такое определение было подвержено изменениям.

Пункт 65 показывает такие расходы в бухгалтерском балансе организации согласно основным правилам признания активов, которые были установлены правовыми актами по правилам бухгалтерского учёта.

Списывать такие пункты необходимо в порядке, который признан для соответствующего актива. Однако это вовсе не означает, что данный пункт был отменён, поскольку в плане счетов никаких изменений не произошло, и счет «расходы будущих периодов» всё ещё существует.

Кроме того, нормы, согласно которым данный пункт учитывается как затраты отчётного периода, относящиеся к будущим, имеют требование, которое осталось без изменений.

Поменялась только трактовка данного пункта, а в целом содержание осталось прежним.

Данное явление можно связать с тем, что необходимо подвести бухгалтерский учёт в России под определённые правила, и там понятие, одноименное со статьёй таких расходов, попросту отсутствует.

Проведение инвентаризации расходов

В настоящее время не существует норм, которые могли бы организовать порядок действий компании по отношению к остаткам затрат, которые находятся на 97 счёте.

Для турфирм рекомендуется проведение инвентаризации, а также проведение проверки того, насколько расходы, учтённые в составе актива, отвечают признакам актива.

Среди расходов организации могут оставаться те затраты, которые можно списать равномерно согласно правилам бухгалтерского учёта или действующим инструкциям.

Если организация в своей деятельности использует счет 97 «расходы будущих периодов», то бухгалтерия обязана производить инвентаризацию этих показателей. Порядок и сроки проведения инвентаризации должны быть отражены в учетной политике компании.

После проверки всех учтенных ранее сумм составляется акт о результатах сверки по разработанной форме. Однако предприятие может отразить итоги инвентаризации и в самостоятельно утвержденной форме, такое право дано организациям с 2013 года.

Расходы будущих периодов в балансе по строкам 1210 и 1230 должны соответствовать дебетовому сальдо 97 счета.

Расходы, учитываемые на 97 счёте

В состав расходов будущих периодов входят:

- Разовые или паушальные платежи, которые предоставляют возможность использовать результаты интеллектуальной деятельности, однако есть условие, что такие платежи осуществляются на основании договоров лицензии, а также других договоров, которые имеют определённый срок действия. Например, когда туристическая фирма получает нематериальные активы, правами на которые обладает только лицензиар. За пользование этим активом туристическая фирма должна сделать разовый платёж, который и будет отражаться в графе «расходы будущих периодов».

- Затраты, предусмотренные правилами бухгалтерского учёта: проценты по облигациям, дополнительные пункты расходов, проценты, которые начисляются на вексельную сумму.

- Расходы на подготовительные работы в сезонном производстве.

Если речь идёт о туристическом агентстве, то необходимо учитывать на счёте 97 затраты на разработку какого-либо нового маршрута и других новшеств.

Какие суммы нельзя учитывать по счету 97

К РБП не стоит относить различного рода предоплаты, поскольку есть риск возникновения необходимости возврата такого рода затрат. Условия возврата обычно прописаны в договорах с контрагентами на периодическую подписку, на страхование и прочие услуги. Дело в том, что авансовые платежи не являются расходами как таковыми, а лишь увеличивают дебиторскую задолженность.

Следовательно, отражать такие суммы необходимо на счетах расчетов с контрагентами, то есть использовать 60 или 76. Таким способом в учете следует отражать большинство авансовых перечислений. Однако существуют договоры, по которым возврат средств не предусмотрен ни при каких обстоятельствах, например, при предоплате за лицензии и патенты, соответственно, такие затраты можно отнести к РБП.

Как отразить расходы будущих периодов в балансе

В зависимости от того, в какой период происходит списание расходов, они могут отображаться в первом или втором разделе баланса. Если период превышает календарный год, то будет происходить отображение в строке «внеоборотные активы», если не превышает – то в строке «оборотные активы».

К рассматриваемым расходам не относятся такие пункты, как перечисленная предоплата за услуги других организаций, сторонних компаний, которые оказывают помощь. А также не относится к таким расходам стоимость страховых полисов.

Очень важно учесть тот факт, что при разработке нового маршрута туристической фирмой образуются затраты, которые будут обязательно относиться к расходам в будущих периодах.

Если же речь идёт о суммах, которые затрачиваются на выкуп мест на чартерах, это опять же предоплата.

Таким образом, при составлении и заполнении бухгалтерской документации необходимо разобраться, к какому типу затрат относятся те или иные расходы будущих периодов, проводки в таком случае не составит труда записать правильно и грамотно, используя тот или иной счёт.

Бухгалтер должен документально подтвердить обоснованность отнесения различного рода затрат к РБП. В балансе такие расходы необходимо отражать в соответствующих им статьях активов. Например, лицензии, выданные на длительный срок, учитываются в составе запасов и включаются в сумму, подлежащую отражению в строке 1210 бухгалтерской формы.

Налоговый кодекс РФ

В 25 главе Налогового кодекса отсутствует понятие «расходы и доходы будущих периодов». Однако есть указание на то, что расходы отображаются в отчетном периоде, когда они возникли. Их возникновение может быть предусмотрено в условиях различных сделок.

Например, в договоре указан срок, на протяжении которого субъект может использовать какое-то имущество. Это может быть договор страхования или подписки. В этом случае расходы будут списываться в равных частях в течение определенного срока, указанного в договоре.

Такой же метод существует и в бухгалтерии.

Если же в договоре это отсутствует и невозможно определить связь доходов и расходов, тогда налогоплательщик может самостоятельно распределить эти расходы. К примеру, субъект приобрел компьютерную программу для использования.

Эксплуатационный срок программного продукта не указан в договоре, поэтому на основе распоряжения руководителя стоимость этой программы можно добавить к другим расходам, которые единовременно уменьшают прибыль в налогообложении.

Если согласно условиям договора доходы будут поступать несколько отчетных периодов и отсутствует понятие поэтапной сдачи товара (услуг или работ), то на протяжении этих отчетных периодов налогоплательщик будет самостоятельно распределять эти расходы.

В таком случае применяется принцип пропорциональности или равномерности, так же как и в бухгалтерском отчете. Также в Налоговом кодексе имеется определенное количество расходов, которые поддаются налогообложению не с момента их возникновения, а по определенным правилам.

Расходы эти на НИОКОР, то есть на освоение природных и других ресурсов.

Как снять расходы будущих периодов с бухгалтерского учета

Списание таких расходов организуется по тем же условиям, что и списание стоимости самих активов. Затраты на приобретение программного обеспечения будут списываться весь период действия договора лицензирования.

Это правило действует в случае, когда за объект интеллектуальной собственности заплачена вся сумма полностью. Если же оплата производится в несколько этапов, частями, то их следует учитывать как текущие расходы.

Как распределить расходы, затрагивающие несколько налоговых периодов

Сейчас подробнее рассмотрим, как равномерно распределяются расходы на протяжении нескольких налоговых периодов и расходы, имеющие определенный порядок их списания.

Распределение доходов и расходов происходит в равных частях по условиям договора, который действует больше, нежели один отчетный период.

Часто бывает так, что организация заключает договор на выполнение работы, которая начинается и заканчивается в разных отчетных периодах, например, научные, строительные, геологические и прочие.

Расходы и доходы, которые возникают в нескольких отчетных периодах, самостоятельно распределяются организацией в равных количествах.

При осуществлении производства на протяжении длительного цикла. Если работы проводятся на протяжении длительного цикла, то налогоплательщик будет самостоятельно распределять доходы в равных частях согласно учетным данным.

Но предусмотрен этот порядок тогда, когда в договоре не указаны сроки поэтапной сдачи работы или услуг. НК РФ определено, что организация должна зафиксировать метод распределения доходов от реализации в учетной политике.

Расходы новой организации

У только что созданных организаций может случиться так, что у них появляются расходы по офисной аренде, заработной плате и другие, но их доходы появятся на протяжении следующего налогового периода.

В НК РФ указано, что расходы, которые имеют место в текущем налоговом периоде, относятся к числу расходов этого же периода. Это значит, что расходы будут признаваться в том периоде, в котором они и появились.

А расходы новой организации должны быть обоснованы и подтверждены документально, а также их целью должно быть получение прибыли.

Таким образом признаются расходы независимо от того, есть ли у предприятия доходы в данный период, но расходы должны направляться для того, чтобы получать прибыль в будущем.

По налоговой отчетности в новой организации может получиться убыток. В таком случае убыток нужно перенести на будущее, делать это нужно со следующего отчетного периода.

Расходы, направленные на освоение природных ресурсов

Учет расходов будущих периодов на освоение природных ресурсов предусмотрен в ст. 261 и ст. 325 НК РФ. На основе п.2 ст. 261 НК РФ такие расходы присоединяются к остальным расходам.

Но финансироваться эти работы должны собственными или заемными средствами налогоплательщика, но не средствами бюджета и государственных фондов.

Расходы такого рода признаются в налоговой отчетности с начала следующего месяца, в котором завершены все работы или определенный их этап. Существует определенный порядок учета таких расходов. Отображение зависит от их вида:

- Равномерными частями на протяжении 12 месяцев. Сюда относятся расходы на поиск и разведку полезных ископаемых, а также на приобретение определенной информации у других лиц, а также у государственных органов.

- Равными частями на протяжении пяти лет, но не больше самого срока эксплуатации. Эти расходы связаны с подготовительными работами, которые необходимы, чтобы соблюдать все правила безопасности, а также для охраны недр, земли и расходы направлены на возмещение ущерба в случае изъятия земли, но не с целью проведения сельскохозяйственного производства. Все эти расходы открыты.

Расходы на НИОКР

К расходам, направленным на научное исследование, относятся затраты, связанные с созданием новых или усовершенствованием производимых товаров.

Условия и правила этой статьи применяют только те предприятия, которые есть заказчиками НИОКР, кроме тех, которые на заказ осуществляют эти работы.

Такого рода расходы отображаются в налоговом учете с первого числа месяца, после которого завершаются исследования и сторонами подписывается акт сдачи-приема.

Соответственно, все затраты на НИОКР отображаются в налоговой отчетности с определенными ограничениями. Если расходы на НИОКР не имеют положительного результата, то в бухгалтерском отчете они признаются внереализационными затратами отчетного периода. Налогоплательщик может уменьшить текущую базу налогового периода на часть суммы полученного убытка или на всю сумму в целом.

Пример расчета расходов будущих периодов

Стоимость объекта составляет 36 000 рублей, договор подписан на год. Из имеющихся данных получаем, что бухгалтеру необходимо ежемесячно списывать по 1 000 рублей (36 000/3/12=1 000).

В случаях, когда речь идет о строительном подряде, затраты следует отражать в том квартале, в котором они были фактически осуществлены.

При этом суммы по фактически выполненным работам подлежат учету в качестве производственных затрат, а расходы организации в связи с намеченными работами — как РБП. Согласно действующему Положению, такие расходы будут списываться по мере поступления дохода от выполненных работ.

Предприятие вправе самостоятельно распределить расходы в случаях, когда дата составления акта выходит за пределы отчетного периода или же подрядчик отчитывается поэтапно.

Как организовать учет в 1С: Бухгалтерия

Итак, к расходам будущих периодов относятся затраты нынешнего периода, но имеющие непосредственное отношение к будущим периодам.

Чтобы такие расходы не составляло труда отразить в бухгалтерском балансе, для начала их нужно внести в соответствующий справочник в программе 1С.

Сначала выбираем в меню «Доходы и расходы», а затем, соответственно, пункт «Расходы будущих периодов».

Вводим наименования расходов, при этом указывая его вид, способ признания согласно НК РФ, время списания, а также корреспондентский счет и его аналитику.

После ввода данных появится новый элемент «Вид актива», которому задаются различные значения, такие как: материальные запасы и основные средства, дебиторская задолженность, прочие оборотные и внеоборотные активы.

От того, к какому виду актива отнести затраты, зависит раздел и строка баланса, в которой будут отражены расходы будущих периодов. 1С 8.

2 имеет и стандартные настройки, например, если бухгалтер не укажет вид актива, то программа автоматически занесет такие значения в строку баланса под названием «Прочие оборотные активы».

Разработчики 1С настраивают бухгалтерскую программу в соответствии с действующими положениями. А значит, используется счет 97, расходы будущих периодов на котором отражаются в качестве субконто. Кроме того, они используются и в качестве аналитики на счете 76.

Списание расходов будущих периодов не требует участия бухгалтера, поскольку в 1С: Бухгалтерия это происходит автоматически при помощи регламентированной операции.

Доходы будущих периодов

Доходы и расходы будущих периодов, актив или пассив? Существуют такие доходы организации, которые получены ею в отчетном периоде, но требуют своего отражения только в будущем. Среди таких доходов можно отметить ожидаемые поступления средств, и отражаются они по кредиту соответствующего счета. Расходы будущих периодов 1С учитываются и записываются аналогично доходам.

Виды доходов:

- Арендная плата.

- Оплата за коммунальные услуги.

- Использование средств связи.

- Безвозмездно полученные активы, отраженные в учете по рыночной стоимости.

- Суммы недостач.

Аналитический учет на счете 98 организуется по следующим субсчетам:

- Вид дохода.

- Каждое отдельное безвозмездное поступление ценностей.

- Вид недостачи.

- Каждая отдельная недостающая ценность.

Затраты в учете упрощенца

Как отражаются расходы и доходы будущих периодов при применении УСН? Бухгалтер такой организации должен отражать их в книге учета.

Фирма, находящаяся на такой системе, имеет право уменьшить размер рассчитанного единого налога на сумму РБП.

Однако существует одна тонкость: сделать это возможно только в том случае, если предприятие выбрало в качестве налоговой базы разницу между своими доходами и расходами.

Источник: https://BusinessMan.ru/new-rasxody-budushhix-periodov-pravila-ucheta.html

Учет расходов будущих периодов

Некоторые затраты фирмы не могут сразу списать на расходы. Этот процесс приходится растягивать на несколько месяцев, а то и лет. Причем бухгалтерский и налоговый учет таких трат может различаться.

Затраты, которые фирма произвела в одном периоде, а учитывает в других, называют расходами будущих периодов. К таковым относят, например, оплату лицензии, сертификата и т. п.

Бухгалтерский учет

Расходы будущих периодов отражаются в бухучете на счете 97 с одноименным названием. Такой порядок предусмотрен в инструкции по применению плана счетов, утвержденной приказом Минфина от 31 октября 2000 г. № 94н.

По мере наступления отчетных периодов, относящиеся к ним расходы подлежат распределению. Как это сделать, говорится в пункте 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, которое утверждено приказом Минфина от 29 июля 1998 г. № 34н. Так, фирма может списывать расходы будущих периодов:

- равномерно в течение определенного срока;

- пропорционально объему продукции (работ, услуг).

Если нельзя определить период, к которому относятся расходы, можно установить его самим. Для этого руководитель предприятия должен издать приказ. В нем надо указать, в течение какого срока предполагается списывать расходы.

Приказ может выглядеть, например, так:

ООО «Орбита»

Приказ

15 июля 2004 г. № 46

В связи с тем, что период эксплуатации бухгалтерской программы в договоре не установлен, приказываю:

– установить срок службы бухгалтерской программы – 36 месяцев;

– начать эксплуатировать программу с 1 августа 2004 года.

Руководитель ООО «Орбита» Иванов И.И. Иванов

Пример

ЗАО «Ритм»» в июне 2004 года купило бухгалтерскую программу. Она стоит 7080 руб. (в том числе НДС – 1080 руб.).

Бухгалтер фирмы сделал в учете следующие записи:

Дебет 60 Кредит 51

– 7080 руб. – оплачена бухгалтерская программа;

Дебет 97 Кредит 60

– 6000 руб. (7080 – 1080) – учтены в качестве расходов будущих периодов затраты на покупку программы;

Дебет 19 Кредит 60

– 1080 руб. – учтен НДС по программе;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 1080 руб. – принят к вычету НДС по программе.

Срок использования программы в договоре не установлен. Директор ЗАО «Ритм» издал приказ о списании программы в течение пяти лет.

Ежемесячно бухгалтер фирмы должен делать такую проводку:

Дебет 26 Кредит 97

– 100 руб. (6000 руб. : 5 лет : 12 мес.) – списана часть расходов будущих периодов.

Налоговый учет

Налоговый кодекс не содержит понятия «расходы будущих периодов». Здесь только перечислены случаи, когда фирма учитывает затраты при исчислении налога на прибыль в течение определенного периода времени. К таковым, например, относятся:

– убыток при реализации амортизируемого имущества;

– расходы на освоение природных ресурсов;

– расходы на научные исследования и (или) опытно-конструкторские разработки (НИОКР).

Порядок списания этих расходов прямо указан в Налоговом кодексе. По нашему мнению, он распространяется на все фирмы независимо от того, по какому методу они считают налог на прибыль. Рассмотрим подробнее каждый случай.

Для расчета суммы убытка от реализации имущества нужно из выручки вычесть остаточную стоимость.

Полученная величина уменьшает облагаемую налогом прибыль в составе прочих расходов равными долями в течение определенного периода времени.

Его определяют как разницу между сроком полезного использования и фактическим сроком эксплуатации до его продажи. Это порядок указан в пункте 3 статьи 268 Налогового кодекса.

Пример

ООО «Стимул» в июле 2004 года продало свой станок за 35 400 руб. (в том числе НДС – 5400 руб.). Первоначальная стоимость станка составляет 50 000 руб., сумма начисленной амортизации – 10 000 руб.

Срок полезного использования станка был установлен 3 года (то есть 36 месяцев). В фирме этот объект основных проработал 16 месяцев.

Бухгалтер «Стимула» определил сумму убытка от продажи станка и период времени, в течение которого он будет уменьшать облагаемую налогом прибыль.

Сумма убытка равна:

35 400 руб. – 5400 руб. – (50 000 руб. – 10 000 руб.) = 10 000 руб.

Период списания убытка на расходы при исчислении налога на прибыль составит:

36 мес. – 16 мес. = 20 мес.

Следовательно, ежемесячная сумма убытка, которую бухгалтер будет списывать на расходы начиная с июля, равна:

10 000 руб. : 20 мес. = 500 руб.

Расходы на освоение природных ресурсов можно поделить на две группы по срокам их списания. К первой группе относят затраты на поиски, разведку полезных ископаемых, сбор необходимой информации. Эти расходы уменьшают облагаемую налогом прибыль равномерно в течение 12 месяцев.

Ко второй группе относятся затраты на подготовку территории к ведению горных и других работ, на возмещение ущерба, нанесенного природным ресурсам и т. д. Такие расходы списываются равномерно в течение пяти лет, но не более срока эксплуатации.

Об этом говорится в статье 261 Налогового кодекса.

Если научные исследования или разработки используются в производстве или при реализации товаров (работ, услуг), то их стоимость фирмы учитывают в составе прочих расходов равномерно в течение трех лет после завершения. Те исследования или работы, которые не дали положительного результата, также можно списать на расходы, но только в размере 70 процентов от их стоимости (п. 2 ст. 262 НК).

Для фирм, которые считают налог на прибыль по методу начисления, в пункте 6 статьи 272 Налогового кодекса даны указания, как списывать расходы на обязательное и добровольное страхование.

Так, если предусмотрен разовый платеж взноса, то расходы фирма будет учитывать равномерно в течение срока действия договора.

Это правило относится к тем контрактам, которые заключены на срок более одного отчетного периода (месяц или квартал).

К расходам, которые фирмы оплачивают в одном периоде, а списывают в другом, относятся также затраты на сертификацию, подписку, на получение лицензий, оплата компьютерных программ и т. п. Учет таких расходов при исчислении налога на прибыль будет зависеть от метода, который применяет фирма.

Если используется кассовый метод, то расходы будущих периодов будут полностью списаны в том периоде, когда оплачены.

Организациям, которые применяют метод начисления, чиновники Минфина советуют обратить внимание на условия договора. Если в нем написано, что он заключен, например, на пять лет, нужно равномерно распределить расходы в течение этого периода времени и списывать их ежемесячно.

Если из договора нельзя установить, к каким периодам относится расход, то распределять его не обязательно. В этом случае предприятия могут уменьшить на эти затраты прибыль в том периоде, когда, например, бухгалтерская программа была установлена. Это следует из письма Минфина от 26 августа 2002 г.

№ 04-02-06/3/62.

Курс на сближение

Как правило, каждый бухгалтер желает максимально сблизить бухгалтерский учет с налоговым. Во-первых, чтобы не делать двойной работы, во-вторых, чтобы избежать разниц, которые нужно учитывать согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль».

Один из способов добиться единого порядка учета расходов будущих периодов – применение одинакового метода их списания. Мы рекомендуем списывать такие затраты равномерно ежемесячно. Этот вариант подойдет для учета затрат на лицензии, сертификацию, компьютерные программы и т. п.

Однако не во всех случаях этот способ будет действовать. Например, при списании убытка от реализации имущества он не подойдет. Дело в том, что в бухучете отрицательный финансовый результат учитывается в том месяце, когда получен.

В налоговом же учете убыток может списываться от нескольких месяцев до нескольких лет. В этом случае у фирмы образуются временные разницы. Умножив их сумму на ставку налога на прибыль, организация получит отложенный налоговый актив.

Пример

Продолжим предыдущий пример. Предположим, что величина убытка 10 000 руб. получена и в бухгалтерском, и налоговом учете. Но в бухгалтерском учете эта сумма будет списана в месяце реализации станка – июль 2004 года. В налоговом учете бухгалтер каждый месяц будет списывать по 500 руб.

Следовательно, в июле фирма получит вычитаемую временную разницу. Ее величина равна:

10 000 руб. – 500 руб. = 9500 руб.

Умножив эту сумму на ставку налога на прибыль, «Стимул» определит величину отложенного налогового актива:

9500 руб. х 24% = 2280 руб.

Поэтому бухгалтер в июле 2004 года должен сделать следующую запись:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 2280 руб. – отражена величина отложенного налогового актива.

В августе 2004 года бухгалтер спишет на прочие расходы очередную часть убытка – 500 руб. – и одновременно погасит часть отложенного налогового актива:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09

– 120 руб. (500 руб. х 24%) – погашен частично отложенный налоговый актив.

Эту запись бухгалтер будет делать до тех пор, пока не истечет период списания убытка на расходы при исчислении налога на прибыль.

Вспомним о «старом» налоге на имущество

Относится ли предоплата к расходам будущих периодов? Этот вопрос волновал бухгалтеров, когда они рассчитывали налог на имущество согласно Закону от 13 декабря 1991 г. № 2030-1 и инструкции Госналогслужбы от 8 июня 1995 № 33. Актуальной эта проблема станет и для тех фирм, у которых налоговики проверят правильность исчисления налога на имущество по старому законодательству.

Как сказано в законе, этим налогом облагаются, в частности, затраты. А согласно инструкции, сюда входят и расходы будущих периодов.

Поэтому налоговики, обнаружив предоплату, проверяют, включена ли эта сумма в облагаемую базу. Если фирма этого не сделала, инспекторы незамедлительно начислят штраф.

Соглашаться с мнением чиновников или нет – каждая организация решает сама. Мы лишь приведем арбитражную практику по этому вопросу.

Надо отметить, что точки зрения судов разошлись. Например, арбитры Федерального арбитражного суда Московского округа (см. постановление от 22 октября 2002 г. № КА-А40/7095-02) посчитали, что авансовые платежи не относятся к расходам будущих периодов. Следовательно, фирма правильно не учитывала их при исчислении налога на имущество.

Противоположную точку зрения выразили судьи Восточно-Сибирского округа (см. постановление ФАС Восточно-Сибирского округа от 22 апреля 2003 г. № А33-12803/02-СЗн-Ф02-1010/03-С1). По их мнению, предварительную оплату нужно облагать налогом.

В ходе рассмотрения спора фирма пыталась объяснить, что предоплата расходом не является. Об этом говорится в пункте 3 ПБУ 10/99 «Расходы организации». Однако такой довод арбитры не приняли.

Свою позицию они обосновали тем, что указанное ПБУ 10/99 не регулирует вопросы учета расходов будущих периодов. Таким образом, фирме пришлось заплатить штраф.

Так что, если у вашей организации возник подобный вопрос, мы рекомендуем ознакомиться с арбитражной практикой, сложившейся в регионе.

Источник: https://delovoymir.biz/uchet_rashodov_buduschih_periodov.html

Расходы будущих периодов: как их учитывать. Бухгалтер 911, № 33, Август, 2

бухучет, финотчетность

Что такое расходы будущих периодов

Наиболее полную информацию о составе расходов будущих периодов содержит Инструкция № 2911. В частности, в этом документе сказано, что счет 39 «Расходы будущих периодов» предназначен для обобщения информации относительно осуществленных расходов в отчетном периоде, которые подлежат отнесению на расходы в будущих отчетных периодах.

Положения п. 2.36 Методрекомендаций № 4332 несколько уточняют этот момент.

В них предписывается показывать в статье «Витрати майбутніх періодів» расходы, которые имели место в течение текущего или предыдущих отчетных периодов, но относятся к следующим отчетным периодам.

Итак, выделим главные признаки расходов будущих периодов:

1) расходы были фактически понесены в отчетном периоде. То есть были либо уплачены денежные средства авансом (как по предоплате за подписку), либо получены документы, подтверждающие факт понесения расходов (например, документы на патент);

2) понесенные расходы относятся именно к будущим периодам. В частности, либо доходы, с которыми связано понесение этих расходов, возникнут в будущих периодах, либо уплаченные платежи связаны с будущими периодами (как по аренде).

Стоит обратить внимание на такой момент.

Расходы, учет которых ведут на счете 39, отражают в Балансе в стр. 1170 «Витрати майбутніх періодів», в которой учитывают оборотные активы. Однако есть расходы, которые не могут быть отнесены к оборотным активам.

Специалисты отмечают, что: «…расходы будущих периодов являются текущими активами, если подлежат списанию в течение 12 месяцев с даты баланса»3.

Долгосрочные расходы будущих периодов (срок списания которых превышает 12 месяцев с даты баланса) правильнее учитывать на субсчете 184 «Прочие необоротные активы».

В Балансе их показывают в стр. 1090 «Інші необоротні активи».

Состав расходов будущих периодов

Вряде случаев сложно разграничить предоплаченные расходы (которые отражают на субсчете 371 «Расчеты по выданным авансам»)ирасходы будущих периодов (списываемые на счет 39). Что же делать в такой ситуации?

Во-первых, можно ориентироваться на перечень таких расходов, который приведен в официальных документах. В частности, в Инструкции № 291 указан следующий перечень расходов будущих периодов:

— расходы, связанные с подготовительными к производству работами в сезонных отраслях промышленности;

— расходы, связанные с освоением новых производств и агрегатов;

— уплаченные авансом арендные платежи;

— оплата страхового полиса;

— подписка на газеты, журналы, периодические и справочные издания и т. п.

В сельском хозяйстве некоторые расходы упомянуты в Методрекомендациях № 1324. В частности, это расходы на:

— мероприятия по повышению плодородия земель (в частности, на гипсование и известкование почв) — такие расходы относят на себестоимость сельскохозяйственной продукции равными частями в течение севооборота (п. 3.4);

— строительство и содержание летних лагерей, загонов, навесов и других сооружений некапитального характера для животных. Эти расходы учитывают в составе расходов будущих периодов и относят на себестоимость равными частями в течение срока использования указанных сооружений, который устанавливается комиссией по приему соответствующего объекта в эксплуатацию (абз. «г» п. 3.18);

— улучшение природных сенокосов и создание культурных пастбищ (дискование, подсеивание трав, стоимость семян и т. п.) — распределяют в течение периода, длительность которого, как правило, 4 — 9 лет, зависит от ожидаемого порядка использования площадей и утверждается приказом об учетной политике предприятия (п. 8.16).

Во-вторых, можно установить в учетной политике перечень расходов будущих периодов, которых нет в официальных документах. Так, в состав расходов будущих периодов могут быть включены расходы на:

— обновление (обслуживание) программного обеспечения, если плату за обновление перечисляют «наперед» сразу за несколько месяцев;

— технический осмотр и обслуживание других необоротных активов, опять-же если оплату таких услуг перечисляют за несколько периодов.

В международной практике в качестве примеров расходов будущих периодов приводят и «экзотические» случаи. Например, когда предприятие продает основное средство и затем берет его в аренду у покупателя, при этом получает от продажи сумму, уменьшенную на будущую скидку в части размера арендных платежей5.

Тогда сумму этой скидки при продаже основного средства продавец отражает на счете учета расходов будущих периодов, а затем по мере начисления арендной платы списывает ее со счета.

А в целом можно дать такие рекомендации.

Вы можете классифицировать «спорные» расходы как расходы будущих периодов, если в отчетном периоде понесены расходы, которые относятся:

1) «наперед» к нескольким периодам. Обычно это общехозяйственные (административные) расходы, в основном нематериального характера (услуги), которые непосредственно не связаны с получением дохода от какой-либо деятельности;

2) конкретно к доходам, которые будут получены в будущих периодах. Впрочем, применительно к доходам от реализации собственной продукции, работ, услуг обычно такие расходы квалифицируют как незавершенное производство и аккумулируют на счете 23.

Некоторые бухгалтеры показывают на счете 39 расходы, понесенные в период простоя. Между тем такие расходы не соответствуют понятию расходов будущих периодов, поскольку они относятся к расходам отчетного периода. Ведь здесь отсутствует непосредственная связь с доходом, получаемым в будущих периодах.

Отражаем расходы будущих периодов в учете

Допустим, вы классифицировали какие-то расходы как расходы будущих периодов. Далее нужно их проанализировать в таком порядке:

1. Срок списания превышает 12 месяце в сдаты баланса? Если нет, то расходы учитывают в составе текущих активов на субсчете 39. Если превышает — в составе долгосрочных активов на субстчете 184.

2. Расходы относятся к нескольким периодам? Если да, то расходы распределяют равномерно между теми периодами, к которым они относятся, и списывают в течение этих периодов. Если нет — учитывают в составе того периода, к которому они относятся.

Анализ расходов будущих периодов

Заметим, что в учете по налогу на прибыль все налогоплательщики (в том числе и проводящие корректировки финрезультата на сумму всех разниц, предусмотренных в разд. III НКУ) показывают обозначенные расходы исключительно по бухгалтерским правилам. Причина проста: никаких корректировок финрезультата по таким операциям в НКУ не предусмотрено.

А теперь продемонстрируем учет расходов на примере.

Пример. Предприятие в июне 2016 года понесло такие расходы будущих периодов:

1) уплатило арендную плату за аренду административного помещения за июнь — август 2016 года в размере 30000 грн. с НДС (в том числе НДС — 5000 грн.), ежемесячная сумма арендной платы составила 10000 грн.;

2) оплатило подписку на периодические издания на 2 полугодие 2016 года в размере 1200 грн. (без НДС);

3) оплатило расходы на обновление бухгалтерской программы на 2 полугодие 2016 года в размере 1800 грн. (в том числе НДС — 300 грн.).

Эти операции отразятся в учете следующим образом.

Учет расходов будущих периодов

| Хозяйственная операция | Корреспондирующие счета | Сумма,грн. | |

| дебет | кредит | ||

| 1. Арендная плата | |||

| 1. Уплачена арендная плата за июнь — август 2016 года | 371 | 311 | 30000,00 |

| 2. Отражен налоговый кредит по НДС (на основании зарегистрированной налоговой накладной) | 641/НДС | 644/1 | 5000,00 |

| 3. Отнесена арендная плата за июль — август к расходам будущих периодов | 39 | 631 | 16666,67* |

| 4. Списан налоговый кредит | 644/1 | 631 | 3333,33 |

| 5. Отражен зачет задолженностей | 631 | 371 | 20000,00 |

| 6. Включена в расходы арендная плата за июнь 2016 года (на основании акта предоставленных услуг) | 92 | 631 | 8333,33 |

| 7. Списан налоговый кредит | 644/1 | 631 | 1666,67 |

| 8. Отражен зачет задолженностей | 631 | 371 | 10000,00 |

| 9. Включена в расходы арендная плата за июль 2016 года (по итогам июля) | 92 | 39 | 8333,33 |

| 10. Включена в расходы арендная плата за август 2016 года (по итогам августа) | 92 | 39 | 8333,34 |

| 2. Подписка на периодические издания | |||

| 11. Оплачена подписка на периодические издания за 2 полугодие 2016 года | 371 | 311 | 1200,00 |

| 12. Отнесена плата за подписку к расходам будущих периодов | 39 | 631 | 1200,00 |

| 13. Отражен зачет задолженностей | 631 | 371 | 1200,00 |

| 14. Включена в расходы подписка за июль 2016 года (по итогам июля)** | 92 | 39 | 200,00 |

| 3. Обновление бухгалтерской программы | |||

| 15. Уплачена плата за обновление бухгалтерской программы за 2 полугодие 2016 года | 371 | 311 | 1800,00 |

| 16. Отражен налоговый кредит по НДС (на основании зарегистрированной налоговой накладной) | 641/НДС | 644/1 | 300,00 |

| 17. Отнесена плата за обновление к расходам будущих периодов | 39 | 631 | 1500,00 |

| 18. Списан налоговый кредит | 644/1 | 631 | 300,00 |

| 19. Отражен зачет задолженностей | 631 | 371 | 1800,00 |

| 20. Включена в расходы плата за обновление за июль 2016 года (по итогам июля)** | 92 | 39 | 250,00 |

| *Обратите внимание: арендная плата за текущий месяц (июнь 2016 года) хоть и уплачена авансом,ноне относится к расходам будущих периодов. В конце месяца на основании документа, подтверждающего факт предоставленных услуг, отражают расходы по аренде. Сумму расходов рассчитывают так: 20000 грн. : 1,2 =16666,67 грн.**Далее эту проводку делают ежемесячно в периоде август — декабрь 2016 года. |

Источник: https://i.Factor.ua/journals/buh911/2016/august/issue-33/article-19776.html

«Списание расходов будущих периодов» проводки: подробный разбор «Закрытия месяца» в 1С БУХ 3.0

подписаться на обновления в блоге через e-mail

Здравствуйте уважаемые читатели blog-buh. На очереди новая статья из рубрики, посвященной вопросам закрытия месяца, и Сегодня мы с Вами затронем тему списания расходов будущих периодов.

Напомню, что расходы будущих периодов – это единовременные затраты, которые должны быть включены в издержки организации в последующих отчетных периодах.

В этой статье мы рассмотрим некоторые теоретические особенности этого понятия, а также механизмы учета таких расходов в 1С БУХ.

Отдельно отмечу, что я рассмотрю не только настройки программы касательно регламентной операции закрытия месяца «Списание расходов будущих периодов», но и для целей формирования бухгалтерского баланса. Ну и конечно, как обычно, всё рассмотрим в примерах и красочных скриншотах.

Напомню, что на сайте уже есть ряд статей, которые посвящены вопросу закрытия месяца в программе 1С БУХ 3.0:

Немного о расходах будущих периодов

Для учета расходов будущих периодов (РБП) в плане счетов бухгалтерского учета есть счет 97 «Расходы будущих периодов». Он имеет субсчета, которые подразделяются в зависимости от вида расхода:

- 97.01 «Расходы на оплату труда будущих периодов»;

- 97.02 «Расходы будущих периодов на добровольное страхование работников»;

- 97.02 «Прочие расходы будущих периодов».

В качестве аналитики эти субсчета используют элементы справочника 1С БУХ «Расходы будущих периодов». Но об этом чуть позже мы подробно поговорим в примерах.

Бывает ситуация, когда требуется выполнять равномерные списания страховых выплат (например по добровольному страхованию), но не считать такую выплату РБП. В этом случае следует использовать счет 76 «Расчеты с разными дебиторами и кредиторами», а именно два субсчета:

- 76.01.2 «Платежи (взносы) по добровольному страхованию на случай смерти и причинения вреда здоровью»;

- 76.01.9 «Платежи (взносы) по прочим видам страхования».

Использование этих субсчетов мы также рассмотрим в отдельном примере.

Учет расходов будущих периодов на счете 97

| В первом примере мы рассмотрим ситуацию, при которой расходы в бухгалтерском учете признаются сразу, а в налоговом учете списываются в течение определенного периода с использованием счета 97. На практике такого примера учета РБП у меня не было.

Подобные ситуации я видел на разных бухгалтерских ресурсах и привожу именно такой пример, чтобы наиболее наглядно представить настройки программного продукта 1С БУХ. |

В примере организация получает лицензию на оказание транспортных услуг сроком на 5 лет, за которую заплачена госпошлина в размере 2 600 руб. Отразим принятие к учету расходов на оплату лицензии с помощью документа «Поступление товаров и услуг». Для документа выберем вид операции «Услуги».

При заполнении документа самое главное правильно указать поле табличной части счет учета. По условиям нашего примера в качестве счета затрат выбираем счет 26 «Общехозяйственные расходы», поскольку в бухгалтерском учете затраты будут списываться сразу.

А вот в налоговом учете будем использовать расходы будущих периодов, поэтому и выберем в соответствующем поле счет 97.21 «Прочие расходы будущих периодов». Если же у Вас и в бухгалтерском, и в налоговом учете используются РБП, то вместо 26 естественно выбираем 97.

Как я ранее писал, 97 счета имеют в качестве аналитики элементы справочника «Расходы будущих периодов». Давайте создадим в этом справочнике элемент, который будет соответствовать нашему случаю. Два самых главных поля здесь это «Вид актива в балансе» и «Признание расходов».

Второе поле влияет на то, каким образом при закрытии месяца будет списываться остаток на счете 97. Есть вариант расчета «По месяцам», «По календарным дням» и «В особом порядке». Мы выберем «По календарным дням» — расчет осуществляется пропорционально количеству дней в месяце.

Поясню чуть позже.

Значения в поле «Вид актива в балансе» определяет то, в состав какой строки бухгалтерского баланса будет включен данный расход. Возможны следующие значения:

- Дебиторская задолженность – отражается в разделе II«Оборотные активы» строка № 1230 «Дебиторская задолженность»;

- Запасы – в разделе II«Оборотные активы» строка № 1210 «Запасы»;

- Прочие оборотные активы — в разделе II«Оборотные активы» строка № 1260 «Прочие оборотные активы»;

- Прочие внеоборотные активы — в разделе I«Внеоборотные активы» строка № 1190 «Прочие внеоборотные активы»

- Основные средства — в разделе I«Внеоборотные активы» строка № 1150 «Основные средства.

Если для какого-то элемента этого справочника вид актива заполнен не будет, то при формировании баланса он будет отнесен в строку № 1260 «Прочие оборотные активы». Конечно только в том случае, если по нему будет остаток на счете 97 по дебету.

Для нашего примера выберем в этом поле значение «Прочие оборотные активы».

Теперь проведем документ и посмотрим проводки.

Итак, мы имеем две проводки. В первой затраты списываются в расходы организации на 26 счет в бухгалтерском учете. Вторая проводка в налоговом учете формирует РБП на 97 счете. Также формируется временная разница между бухгалтерским и налоговым учетом.

Теперь давайте выполним регламентированную операцию закрытия месяца «Списание расходов будущих периодов» и посмотрим сформированные проводки.

Расходы со счета 97.21 списываются на 26 «Общехозяйственные расходы». Мы видим, что проводки сформированы только в налоговом учете, что верно в рамках нашего примера.

Также есть сумма, которая погашает временную разницу. Что касается самой суммы, то напомню, что мы выбрали в качестве параметра списания расходов будущих периодов «По календарным дням».

Сумма для списания в Июле вычисляется по формуле:

2 600 руб. / (365+366+365+365+365) * 15 = 2 600 руб. / 1 826 (календарных дней за 5 лет) *15 (с 17.07 по 31.07) = 21,36 руб.

Для Августа сумма будет больше поскольку мы рассчитывать будем для полного месяца:

2 600 руб. / (365+366+365+365+365) * 31 = 2 600 руб. / 1 826 (календарных дней за 5 лет) *31 (весь Август) = 44,14 руб.

Учет расходов будущих периодов на счете 76

| В самом начале статья я упоминал о том, что справочник «Расходы будущих периодов» используется в качестве аналитики не только в 97 счетах, но и в некоторых субсчетах 76 счета. (76.01.2, 76.01.9). Приведу небольшой пример использования этого счета.

Организация осуществляет добровольного страхование своих сотрудников. Отразим документом «Списание с расчетного счета» эту операцию. |

Вид документа выберем «Прочее списание», а в качестве счета дебета 76.01.

2 «Платежи (взносы) по добровольному страхованию на случай смерти и причинения вреда здоровью». Этот счет вторым субконто имеет элемент справочника «Расходы будущих периодов». Поэтому создадим нужный элемент и выберем его в соответствующем поле документа.

РБП будет на сумму 18 000 руб. и сроком на 1 год, а способ списания по месяцам.

При проведении сформируются следующие проводки:

При закрытии месяца в течение года вся эта сумма будет списываться в расходы организации.

Сумма списания будет рассчитываться по следующей формуле:

18 000 руб. / 12 месяцев = 1 500 руб.

Однако в связи с тем, что оплата была произведена 17 июля в середине месяца, то первый и последний месяц будет рассчитан пропорционально дням:

18 000 руб. / 12 * ( 15 / 31 ) = 725,81 руб.

На этом сегодня всё! Если Вам понравилась эта статья, Вы можете воспользоваться кнопочками социальных сетей, чтобы сохранить её у себя!

Также не забывайте свои вопросы и замечания оставлять в комментариях!

Ещё раз напомню, что это был материал из рубрики «Закрытие месяца», все статьи которой находятся здесь. Чтобы вовремя узнать о новых публикациях Вы можете подписаться на обновления в блоге через e-mail.

Источник: http://blog-buh.ru/1c/spisanie-rasxodov-budushhix-periodov-provodki-podrobnyj-razbor-zakrytiya-mesyaca-v-1s-bux/