Образец заявления на имущественный вычет у работодателя

Получение имущественного вычета – законодательно установленный способ по облегчению бремени налогоплательщика, приобретающего жилье. Решение жилищного вопроса в России с каждым годом становится все труднее, ведь цены на недвижимость растут постоянно.

Чтобы уменьшить затраты на приобретение квартиры или постройку дома, государство ввело возможность получения вычета, тем самым упростив задачу для множества обычных граждан.

В этом материале мы рассматриваем, как получить вычет на приобретение имущества через организацию, образец заявления на имущественный вычет у работодателя и что он собой представляет.

Образец заявления на имущественный вычет у работодателя

Что такое имущественный вычет

Предоставление денежных компенсаций от государства в виде имущественного вычета производится на покрытие следующих расходов.

- На самостоятельное возведение жилого дома, а также покупку земли для строительства.

- На приобретение помещения в многоквартирном доме, в виде недвижимости в новостройках или на вторичном рынке. Таким помещением могут быть:

- На покупку доли в любом недвижимом объекте и ее отделку.

- Если при приобретении жилья использовались не личные средства налогоплательщика, а взятый у различных организаций или предпринимательских компаний займ целевого характера, государство выделяет денежные средства на компенсацию процентов по кредитам.

- Государственная казна также компенсирует проценты по целевым займам, полученным у кредитных организаций, то есть субъектов банковской системы России, компенсируя выплаченные им проценты.

Для расходов на строительство и приобретение жилья были определены четкие границы, относящиеся к величинам совершенных покупателем расходов, доступных к покрытию.

Если приобретение или возведение жилого объекта произведено непосредственно на личные деньги налогоплательщика, заработанные и накопленные им, то компенсировать можно затраты, равные двум миллионам российских рублей. Вернуть можно не полную указанную сумму, а лишь 13% от нее, то есть фактически 260 тысяч рублей (2 000 000*13%=260 000).

Когда имел место быть целевой займ или кредит, сумма компенсации составляет на миллион больше ранее указанной величины, то есть 3 миллиона рублей.

Дело в том, что проценты по жилищной ипотеке и займам иной направленности весьма велики на сегодняшний день, следовательно, на их погашение и сумма выделяется большая.

Однако дополнительно компенсировать затраты на само приобретение и отделку, например, налогоплательщик не может, так как это противоречит закону.

Как и в случае с 2 миллионами рублей, получить компенсацию в размере 3 миллионов нельзя. В ситуации, когда все условия будут соблюдены, гражданину вернутся 13% от суммы в 3 миллиона – 390 тысяч российских рублей (3 000 000*13%=390 000).

Что касается займов, если взяты они были до конца 2013 года, то сумма, выдающаяся на покрытие процентов, не ограничивается, и покрывается полностью, однако, с 2014 года введено ограничение. Теперь покрыть позволено лишь 3 миллиона затрат.

Существует перечень расходов, которые можно указать в декларации для получения налогового имущественного вычета. В нем находятся следующие пункты.

- Если вы не приобретали готовое жилье, а возводили его самостоятельно, согласно букве закона, вы имеете право на компенсацию следующих работ:

- подготовку проекта будущего жилья;

- расчет сметы и заполнение соответствующей документации;

- покупка материалов для возведения объекта;

- закупка материалов для проведения отделочных работ;

- работы, направленные на доведение до ума недостроенного объекта;

- проведение коммуникационных и инженерных сетей, в том числе автономного характера.

- Если дом приобретался готовым, компенсировать можно саму покупку, а также какие-либо доработки, в виде отделки или достройки какой-либо части дома, при этом запрещается в эти расходы включать затраты на построение дополнительных объектов.

- Если приобреталась квартира во многоквартирном здании, выплаты можно получить за расходы на приобретение, а также отделку, при этом не имеет значение, получено ли жилье на вторичном рынке или приобретено в новостройке.

- Условия получения компенсации, существующие для квартир, относятся и к комнатам.

- Купить можно не целый объект, а некоторую его долю, и также получить компенсирующие денежные средства.

Иные расходы, не включенные в перечень, не могут быть указаны в налоговой декларации в качестве законодательно обоснованных затрат. Некоторые граждане, находясь в заблуждении, вписывают их в декларационный бланк, после чего вынуждены не только заново переоформлять документ, но и получать разочарование. К ним относятся эти пункты:

- покупка сантехники;

- проведение реконструкционных работ;

- покупка дополнительного оборудования.

Отказано в применении вычета налогоплательщику будет в следующих случаях.

- Если средства на покупку жилья или его возведения поступили не от самого гражданина, а от его организации-работодателя, других лиц, семейного капитала, выданного правительством за рождение ребенка, и средств, поступающих из бюджета.

- Купивший жилье гражданин должен не только самостоятельно оплатить приобретение, но также стать его собственником. Если квартира была куплена на имя иного человека, получить вычет не сможет ни владелец ни фактический покупатель.

- Если приобретение жилья произведено у человека, входящего в перечень лиц взаимозависимых по отношению к покупателю.

В нем находятся следующие лица:

- жена или муж;

- биологические или приемные родители;

- отпрыски, биологические и приемные;

- сестры и братья, полностью родные или неполнородные;

- обладающий попечительскими правами гражданин;

- человек, являющийся подопечным попечителя.

Если жилье было приобретено несколькими собственниками до конца 2013 года, получение налогового вычета возможно для каждого из дольщиков, при этом средства распределяются согласно величине долей, находящихся во владении у каждого из них.

Однако, для купленного после наступления 2014 года имущества, получение вычета на находящийся в совместном владении объекта также осталось возможным, однако, распределение производится согласно величинам расходов, затраченных на покупку наименования.

Если покупка жилья приобретается родителями, и дольщиками записываются их несовершеннолетние отпрыски, имущественный вычет применяется без искомого распределения, так как и затраты совершались родителями

Получить имущественный вычет можно и в том случае, когда жилье было куплено по обмену, и совершалась доплата. Никаких законодательных запретов и противоречий в такой ситуации не возникает.

Приобретённое супругами недвижимое имущество приобретает статус собственности, находящейся в совместном владении. Это значит, что и муж и жена имеют право на получение компенсации, единой или распределенной согласно заключенным между ними договоренностям.

Видео – Имущественный вычет, получение средств у работодателя

Как происходит получение средств

Чтобы получить денежные средства от государства, необходимо пройти несколько важных этапов.

Какие этапы необходимо пройти для получения денежных средств

- Прежде всего, необходимо написать заявление на получение вычета имущественного характера. Обращение может направляться:

- в налоговую инспекцию;

- организации-работодателю, у которого с 2016 года можно получать денежные средства по вычету, при этом, не дожидаясь окончания налогового периода.

- Далее заполняем декларационный бланк под маркировкой 3-НДФЛ.

- Берем в бухгалтерском отделении по месту работы справку под маркировкой 2-НДФЛ, в которой содержатся сведения о полученных работником денежных средствах, уплаченном налоге на доходы физического лица, поступивших денежных компенсациях в виде вычета.

- Затем необходимо собрать пакет документов, играющих роль подтверждения, имеющегося на владение жильем права.

- Отксерокопировать документы, подтверждающие произведенную оплату при покупке жилья.

- Свидетельство возврата денежных средств заемщикам, если имел место кредит.

- Если собственность приобретена в совместное владение, то необходимо подать:

- свидетельство о регистрации брака;

- от руки написанное заявление о том, как распределили между собой совладельцы получаемую по вычету компенсацию.

- Передаем на проверку документы и ждем получения денежных средств.

Заявление для работодателя при получении вычета

Чтобы не дожидаться окончания текущего года для обращения в налоговую инспекцию за получением средств, соберите необходимые документы и отнесите их работодателю. В списке нужных бумаг находятся:

- заявление, составленное по установленным на государственном уровне нормам;

- платежные документы;

- свидетельства, подтверждающие право собственника на владение искомым имущественным объектом.

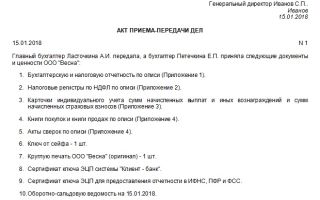

Образец написания заявления

Затем необходимо отправиться в налоговый орган, к которому вы принадлежите согласно месту официальной регистрации. Передайте документы на проверку и ожидайте от налоговой инспекции уведомление, содержащее положительный или отрицательный вердикт.

После того, как ответ будет получен, отправьтесь к работодателю и заявите свое право на получение средств, без ожидания окончания текущего налогового периода. Полученное уведомление будет подтверждением этого права.

После принятия бумаг в обработку, работодатель получит основание для прекращения удержания из вашей заработной платы налога на доходы физического лица, то есть 13% от полагающейся к получению суммы.

Таблица 1. Заполнение заявления на получения вычета для работодателя

| Шаг 1 | В правом верхнем углу листа пишутся следующие сведения:

|

| Шаг 2 | Ниже посередине листа указываем одно слово «заявление». Его необходимо написать с большой буквы, и не проставлять после него точку. |

| Шаг 3 | Далее пишете прошение на получение вычета и указываете основание для получения компенсации. В рассматриваемом случае им станет 220 статья НК РФ, говоря конкретнее, ее пункт под номером 1 и следующие его подпункты:

|

| Шаг 4 | Поскольку вычет вы намерены получать у работодателя, далее по тексту впишите полное наименование организации, в которой являетесь сотрудником. Если организация не является юридическим лицом, а представлена индивидуальным предпринимателем, необходимо указать фамилию, имя и отчество владельца предприятия. Кроме того, внесите следующие данные о налоговом агенте:

|

| Шаг 4 | После написанного ранее текста необходимо указать, какие подтверждающие документы прилагаются к искомому заявлению, несмотря на то, что обязанность по их проверке не лежит на компании-работодателе. Перечисление производится в виде пронумерованного списка. |

| Шаг 5 | Внизу страницы необходимо указать дату составления бумаги, а также завизировать лист, расшифровав подпись. |

Пример заполнения на бумаге представлен в начале этого раздела статьи. Вы можете использовать его в качестве образца.

Подведем итоги

Получение денежных средств от государства всегда сопровождалось утомительным заполнением бумаг. Именно поэтому многие налогоплательщики будут рады узнать, что строгих требований к составлению заявления на получение налогового вычета у работодателя не представлено. Однако некоторые нормы все же существуют, и следовать им необходимо.

Воспользуйтесь представленным выше руководством по написанию заявления, внимательно рассмотрите пример на картинке и составьте по их подобию собственную бумагу. Если у вас остались вопросы, получить консультацию вы можете непосредственно в бухгалтерском отделе по месту работы или в любом отделении налоговой службы.

Написать заявление можно в свободной форме, но нужно соблюдать определенные нормы

Источник: https://nalog-expert.com/obraztsy-dokumentov/obrazets-zayavleniya-na-imushhestvennyj-vychet-u-rabotodatelya.html

Заявление о подтверждении права на имущественные налоговые вычеты 2018 пример заполнения

- Консультация юрста

- Статьи

Общие замечания и требования При обращении за имущественным вычетом важно знать требования закона. В нормативно-правовых актах отмечается, кто может претендовать на его получение. Также прописываются основные документы и порядок их подачи в ФНС или по месту осуществления трудовой деятельности.

Законные основания Получение имущественного вычета возможно двумя способами. Первый из них предусматривает обращение в Федеральную налоговую службу, которая и возвращает средства. Второй вариант связан с посещением бухгалтерии работодателя.

Деньги поступают в ближайшее время после предоставления документов, а не в начале следующего за отчетным периодом года.

Поэтому люди, зачастую, не понимали, что именно нужно указывать в заявлении и нужно ли прикладывать какие-либо подтверждающие документы. Ситуация поменялась после издания налоговой службой письма от 6 октября 2016 года № БС-4-11/18925.

В нем она привела свой вариант заявления на подтверждение права уменьшения НДФЛ.

Заявление на вычет у налогового агента: образец

Возможно получение имущественного вычета только в следующих случаях:

- Продажа имущества.

- Приобретение жилья, например, покупка дома или квартиры.

- Строительство жилья или покупка земли для этих целей.

- Выкуп имущества у налогоплательщика для государственных (муниципальных) нужд.

Рассмотрим стандартный порядок получения налогового вычета по окончании года: Заполняется налоговая декларация 3НДФЛ Собирается пакет необходимых документов и все бумаги проходят проверку Налоговая инспекция принимает решение о возможности возврата и производит его на основании соответствующего заявления налогоплательщика Каким законом регламентируется Вопросы имущественного налогового вычета регулируются статьей 220 Налогового кодекса РФ. Ее рекомендуется обязательно изучить перед тем, как приступать к оформлению документов на получение положенного вычета.

Имущественные налоговые вычеты

Внимание

Если налогоплательщик приобрел жилье с доплатой по договору мены, то это не может стать основанием для отказа в предоставлении налогового вычета. Заявление на имущественный налоговый вычет Если гражданин обращается в налоговый орган для получения налогового вычета по итогам года, то ему не надо представлять заявление на имущественный налоговый вычет.

Он должен сдать декларацию с приложением необходимых документов и если в ней исчислена сумма налога к возврату, то приложить заявление о возврате излишне уплаченного налога (пример). Заявление на возврат средств подается по утвержденной строгой форме. Ее можно заполнить на компьютере или от руки, но обязательно налогоплательщик должен поставить под ним свою личную подпись. Иначе это будет просто бумажка и ее не примут.

Онлайн журнал для бухгалтера

На третьих детей предусматривается сумма в размере 3 тысяч рублей. Такая же сумма положена при наличии ребенка-инвалида.

Плюсы и минусы Получение вычета по месту работы имеет некоторые достоинства по сравнению с возвратом через ФНС:

- Вычет будет возвращен сразу же после заявления. С заработной платы перестанет удерживаться налог, в отличие от выплат через ФНС через 3–4 месяца.

- Обратиться можно в любой месяц нового года. При этом за предыдущие периоды будет возвращена излишне удержанная сумма НФДЛ.

- Получение уведомления о наличии права на вычет является более простой процедурой, чем подача документов на вычет через ФНС. При этом не требуется заполнять декларацию по форме 3-НФДЛ.

Порядок заполнения бланка декларации 3-НДФЛ Выделяют и некоторые недостатки такого способа обращения. Обязательно требуется уведомление из ФНС.

Как оформить заявление на имущественный вычет

- ВажноВыписка из банковского счета за 2016 год.

- Справка об уплаченных процентах за 2016 год.

- Справка формы 2-НДФЛ за 2016 год.

- «10» июля 2016 г. Паровозов / П.П.Паровозов (дата) (подпись) (Ф.И.О. налогоплательщика) Согласно п.8 ст.220 НК РФ право на получение налогоплательщиком имущественных налоговых вычетов у налоговых агентов должно быть подтверждено налоговым органом в срок, не превышающий 30 календарных дней со дня подачи заявления налогоплательщика и документов, подтверждающих право на получение имущественных налоговых вычетов.

Вопросы и ответы

- Мы с супругой купили квартиру. Можем ли мы получить налоговый вычет каждый у своего работодателя?

Ответ: Налоговое законодательство позволяет каждому из супругов обратиться к своему работодателю за получением налогового вычета.

- Мы с мужем купили квартиру. Муж работает по договору подряда.

Как правильно оформить заявление на имущественный вычет в 2018 году

Следует отметить, что если физическое лицо приобрело недвижимость, еще будучи сотрудником какой-либо организации, а вычет начало оформлять на пенсии, то пользоваться нужно образцом заявления, предназначенного для рассмотрения налоговым инспектором.

Бланк Бланк документа, вмещающего в себя просьбу об уменьшении размера налогооблагаемой базы за приобретение недвижимости, предназначенный для работодателя, помимо общей информации (наименования предприятия, должностей, фамилий, имен и отчеств руководителя и подопечного) должен содержать следующие данные:

- Просьбу о вычете и ссылку на закон.Первым делом заявитель должен лаконично изложить просьбу о предоставлении налоговой скидки и при этом не забыть указать, в каком году он хочет ей воспользоваться.

Появилась форма заявления на подтверждение имущественного вычета по ндфл

Остаточная часть вычета может быть получена на основании подпункта 2 пункта 1 статьи 220. Неиспользованные в одном году средства переносятся на следующий период. Статья 220. Имущественные налоговые вычеты Бланк заявления о подтверждении права на имущественный вычет по НДФЛ Кто имеет право и способы получения Имущественный вычет доступен нескольким категориям граждан:

- Возврат осуществляется лицам, которые прибрели в собственность недвижимость или землю для постройки дома впоследствии.

- Налоговый вычет при покупке квартиры доступен для иностранцев, которые проживали и работали на территории России на протяжении свыше 183 дней.

- Для женщин, которые находятся в декрете или отпуске по уходу за ребенком, получение вычета доступно только по окончании этого периода.

Имущественный вычет в 2018 году

Их без труда можно найти на стендах в любой районной ИФНС или в интернете.

Также скачать образцы можно здесь: Необходимые документы Обязательно налоговая служба перед проведением возврата или выдачей уведомления должна убедиться в наличии необходимых оснований для получения имущественного вычета для налогоплательщика.

Для этого потребуется включить в пакет документов, направляемый в ИФНС, следующие бумаги:

- Договора купли-продажи.

- Свидетельство о праве собственности.

- Договора участия в долевом строительстве.

- Акт приема-передачи.

- Платежные документы.

- Кредитный договор.

- Выписка из банковского счета.

- Справка об уплаченных процентах.

- Справка формы 2-НДФЛ.

В конкретном случае понадобятся, конечно, не все документы из приведенного списка.

- телефон для контактов.

- Основная часть заявления о подтверждении права на осуществление уменьшения перечисленного в казну НДФЛ начинается с отсылки к ст. 220 НК РФ и просьбы подтвердить право на имущественные вычеты по НДФЛ за конкретный год. Затем идут несколько одинаковых блоков по каждому из нанимателей.Они состоят из:

- полного названия компании или Ф.И.О. коммерсанта;

- ИНН (+ КПП для компании);

- основания получения вычета (новое строительство или покупка недвижимости);

- названия объекта и его адреса;

- суммы вычета (в рублях и копейках);

- суммы выплаченных по целевым кредитам процентов (в рублях и копейках).

В завершающей части заявления на подтверждение права уменьшения НДФЛ человек приводит нумерованный перечень документов, которые доказывают его право заявленные вычеты.

Вычет в 2016 году планирую получать у следующих работодателей: 1) полное наименование работодателя (фамилия, имя, отчество* для индивидуального предпринимателя): Общество с ограниченной ответственностью «АБВ»; ИНН: 987654321, КПП*** 456123789, адрес: Свердловская обл., г. Асбест, ул. Малахитовая, д.1.

2) полное наименование работодателя (фамилия, имя, отчество* для индивидуального предпринимателя): Общество с ограниченной ответственностью «ГДЕ»; ИНН: 369852147, КПП***741258963, адрес: Свердловская обл., г.

Асбест, ул. Жемчужная, д.1. К заявлению прилагаю следующие документы:

- Копия договора купли-продажи от «18» июня 2016 г. № 1234

- Копия свидетельства о праве собственности от «01» июля 2016 г. серия АБ № 123456

- Копии платежных документов.

- Копия кредитного договора от «16» июня 2016 г.

При правильности составления документации прием осуществляется непосредственно в день обращения. На практике налогоплательщики часто сталкиваются со спорными ситуациями.

https://www.youtube.com/watch?v=mdsUAJ2xq1Q

Иногда подача осуществляется в середине года. И предыдущие месяцы бухгалтера игнорируют. Но это считается противозаконным. Должен быть произведен перерасчет с учетом предыдущих месяцев отчетного периода. Налогоплательщикам приходится обращаться в суд. Ведь их работодатель заставляет получать сумму за прошлые месяцы в ФНС.

Спорные моменты могут касаться и ситуаций с двумя операциями. Это происходит, если у гражданина не хватает средств на покупку недвижимости. Он может продать уже имеющееся жилье и доплатить недостающую часть. Налоговый вычет предусматривается по двум операциям. Сумма дохода от продажи снижается за счет вычета за покупку.

Та часть, которая оказывается большей, будет подлежать налогообложению.

Источник: http://vip-real-estate.ru/2018/05/04/zayavlenie-o-podtverzhdenii-prava-na-imushhestvennye-nalogovye-vychety-2018-primer-zapolneniya/

Заявление о подтверждении права на получение имущественных вычетов

Для получения компенсации гражданин должен написать заявление о подтверждении права на получение имущественных вычетов. Налоговая служба разработала форму документа, которая предоставляется в соответствующую инспекцию или по месту осуществления трудовой деятельности. Основной документ для подтверждение права на возмещение трат – выписка из единого государственного реестра прав.

Теоретические и практические различия

Как только наступает момент налогового периода, у плательщика появляется возможность обратиться к работодателю за налоговым вычетом. Само заявление плательщик составляет в произвольной форме, а обращение в налоговые службы имеет установленный образец. Для обращения за компенсацией необходимы следующие документы:

- Право на недвижимое имущество — свидетельство о правительственной регистрации, к примеру.

- Договор долевого строительства (при запросе налоговой службы).

- Документ, подтверждающий право на участок (по прошению работников налоговой инспекции).

- Свидетельство о рождении ребёнка в семье.

- Разрешение от представительных органов опеки и попечительства над ребенком.

- Документы, подтверждающие совершение оплаты за покупку недвижимого имущества.

Специалист по бухгалтерии обязан совершить приём документов в то время, когда от лица поступило обращение. В теории ожидание окончания налогового периода не обязательно. Практика же диктует другие условия. Граждане нередко сталкиваются с некоторыми ситуациями, которые показывают разницу описываемого процесса в теории и на практике.

Бухгалтеры выдвигают предложение гражданину, которое заключается в обращении в налоговые службы для получения средств за предшествующий период времени. Гражданин вправе также обратиться в суд, в котором права плательщика подтверждаются.

Следующая ситуация – нехватка средств на покупку недвижимости. В этом случае совершается продажа имущества, которое уже состоит в собственности, и вырученные деньги вкладываются в приобретение.

То есть в один период времени находят воплощение две операции, и возмещение потраченных средств ставится под вопрос. Но оно тоже возможно.

В таком случае многие прибегают к взаимозачету — одна недвижимость продается, другая покупается.

Существуют два направления предоставления налогового вычета. Вычет за приобретение влияет на размер дохода от продажи, он уменьшается. Самая большая сумма подлежит обложению 13%.

Требования к оформлению

Образцом заявления о предоставлении налогового вычета служит стандартная форма. Трудности при заполнении возникают редко. Правила подготовки бумаг законодательством не прописаны.

| Шапка заявления | Содержание информации об основных данных адресата и заявителя.Таковыми являются:

|

| Центральная часть документа | Наименование (заявление о подтверждении права на имущественный вычет). Основание предоставления выплаты (статья 220 НК Российской Федерации) и просьба о подтверждении права на получение вычета. Указание на продолжительность налогового периода.Если работодателей несколько, то информация заполняется о каждом в отдельности.Подлежат указанию:

|

| Завершающая часть ходатайства | Содержание информации о документации, являющейся подтверждением права на налоговый вычет. В их состав входят договор купли-продажи, соглашение о подряде, квитанции, акт приёма-передачи.Обозначение даты заполнения. Подпись заявителя и её расшифровка. |

Вот как выглядит заявление о подтверждении права на имущественный вычет:

Время на рассмотрение заявления – 30 дней. После того, как 30 суток пройдет, заявление о подтверждении права на получение имущественных вычетов можно будет забрать в налоговой и отнести к работодателю.

А из этого видеоролика можно более подробно узнать о документах для получения возмещения:

Порядок предоставления работнику

Только лица, официально трудоустроенные и являющиеся налогоплательщиками, могут получить вычет по НДФЛ.

То есть для получения вычета имущественного типа гражданин должен:

- Являться трудоустроенным на официальной основе или регулярно (не всегда) уплачивать НДФЛ со своих доходов.

- Иметь статус резидента страны.

- Купить квартиру, дом, дачу (или часть) или земельный участок для строительства.

- Не получал вычет имущественного типа ранее в полном объеме,так как законодательно вычет в размере 260 000 положен один раз в жизни, но его можно распределить между покупками.

Для получения имущественного вычета гражданин обязан предоставить документ, который выдан налоговой службой, повествующий о законном праве гражданина на получение налогового вычета.

Этот документ содержит:

- Фамилию, имя, отчество претендующего.

- Идентификационный номер налогоплательщика Российской Федерации.

- Данные документа, который сможет удостоверить личность.

- Год (текущий).

- Информацию о работодателе (ИНН, КПП).

Заявление о предоставлении налогового вычета может содержать указания о доходах в виде:

- оплаты трудовой деятельности;

- выплат во время отпускных дней;

- премиальных денежных знаков;

- материальной помощи работнику;

- пособий по больничному листу гражданина.

Выплаты можно получать постепенно благодаря данному свидетельству — 13 процентов просто не будут удерживать с заработной платы в пользу государства. Таким образом, возмещение будет приходить вместе с заработной платой до того момента, как вся сумма не будет возвращена.

Источник: https://grazhdaninu.com/nalogi/ndfl/vyichetyi/zayavlenie-o-podtverzhdenii-prava-na-poluchenie.html

Заявление на получение подтверждения права на имущественный налоговый вычет 2018 образец

Документ помогает установить единообразие при исполнении требований налогового законодательства (статья 220 НК РФ). Статья 220.

Имущественные налоговые вычеты С чего стоит начать Для того, чтобы вернуть налог на доходы физических лиц, необходимо обратиться в Федеральную налоговую службу с заявлением. Оно должно быть оформлено в соответствии с требованиями, прописанными в налоговом законодательстве.

В законе также отмечаются критерии, согласно которым происходит начисление выплаты. Законные основания для получения Имущественный налоговый вычет при приобретении жилья может быть получен двумя способами. В первом случае перечисление производится через Налоговую службу.

Также вычет можно получить по месту трудовой деятельности. При обращении к работодателю вычет начисляется сразу после подачи заявления. Ждать окончания года не требуется.

ВажноНК РФ). К таким налоговым вычетам, в частности, относятся:

- имущественный налоговый вычет в размере фактических расходов на новое строительство, приобретение на территории РФ жилых домов, квартир, комнат или долей в них;

- имущественный налоговый вычет в сумме фактически уплаченных процентов по целевым займам (кредитам), израсходованным на новое строительство или приобретение на территории РФ жилого дома, квартиры, комнаты или долей в них.

Как работнику написать своему работодателю заявление на возврат налога при имущественном вычете, расскажем в нашей консультации. Необходимо помнить, что до подачи заявления работодателю работник должен подтвердить право на имущественный налоговый вычет в налоговой инспекции и получить в ней Уведомление по форме, утвержденной Приказом ФНС от 14.01.2015 № ММВ-7-11/[email protected]

Это Уведомление нужно будет приложить к своему заявлению.

Имущественные налоговые вычеты

ВниманиеТакже указываются данные заявителя: фамилия, имя, отчество, идентификационный номер налогоплательщика, серия, номер паспорта, дата рождения, контактный телефон и адрес проживания.

- В тексте заявления необходимо прописать просьбу о подтверждении права на получение вычета по налогу на доход физического лица за определенный период. Здесь же указывается сумма вычета.

- В документе отмечаются данные всех работодателей, которые будут производить отчисления.

Для них указываются ИНН, КПП, юридический адрес.

В заявлении могут быть указаны доходы в виде:

- заработной платы;

- отпускных выплат;

- премий;

- материальной помощи;

- пособий по больничному листу.

Вычет должен быть предоставлен за весь год, независимо от даты предъявления уведомления. При уменьшенном размере вычета возможно получение остатка в следующем году по месту работы или в налоговой службе.

Налоговые льготы предоставляются всем лицам, которые приобретают недвижимость и официально трудоустроены. Они могут получить вычет по месту работы, а также при непосредственном обращении в Федеральную налоговую службу.

Онлайн журнал для бухгалтера

Если ребенок является третьим в семье, то при этих же условиях сумма увеличивается до 3 000 рублей. Аналогичная сумма положена при воспитании несовершеннолетнего ребенка, имеющего инвалидность, студента до 24 лет с инвалидностью.

Однако не все граждане знают о такой возможности.

Написание заявления о подтверждении права на имущественный вычет по ндфл

В связи с этим предлагаем с помощью данной статьи ознакомиться со всеми правилами оформления заявления на имущественный вычет. Оглавление

- Заявление в налоговую на имущественный вычет – образец 2018 года

- Виды имущественных объектов

- Ситуации, в которых заявление будет считаться неправомерным

- Какие существуют образцы заявления на возврат НДФЛ

- Бланк

- Образец

Заявление в налоговую на имущественный вычет – образец 2018 года Все физические лица, являющиеся налогоплательщиками и одновременно собственниками различных видов имущества, в соответствии с установками российского налогового законодательства имеют право на частичный возврат денежной суммы, потраченной на имущество.

Имущественный вычет в 2018 году

Имущественный налоговый вычет в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам (кредитам) Имущественный налоговый вычет в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам (кредитам) может быть предоставлен только в отношении одного объекта недвижимого имущества. Читайте так же статью ⇒ Налоговый вычет на ребенка жены и особенности его получения в 2018 Кому налоговый агент может предоставлять налоговый вычет? Налоговый вычет может быть предоставлен лишь тем гражданам, с чьих доходов производится исчисление, удержание и уплата НДФЛ.

В случае, если работодатель предоставляет какие-либо выплаты, но при этом не производит удержание НДФЛ – налоговый вычет не может быть предоставлен. Если налоговый агент выступает в роли заказчика – налоговые вычеты исполнителю так же не предоставляются.

Появилась форма заявления на подтверждение имущественного вычета по ндфл

- ведение учета начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику;

- представление в налоговый орган по месту своего учета документов, необходимых для осуществления контроля за правильностью исчисления, удержания и перечисления налогов;

- в течение четырех лет обеспечение сохранности документов, необходимых для исчисления, удержания и перечисления налогов.

Каким образом может осуществляться налоговый вычет у налогового агента? В соответствии с п.8 ст.220 НК РФ имущественные налоговые вычеты могут быть предоставлены налогоплательщику до окончания налогового периода при его обращении с письменным заявлением к работодателю при условии подтверждения права налогоплательщика на имущественные налоговые вычеты налоговым органом.

Как оформить заявление на имущественный вычет

Но возможно обращение в суд, где права лица как плательщика будут подтверждены. Также граждане могут столкнуться с тем, что на приобретение жилья не хватает средств.

Тогда они продают уже имеющееся имущество и вносят недостающие деньги. Получение вычета остается под вопросом, ведь в этот момент совершается две операции. Налоговый вычет предоставляется в двух направлениях. При этом доход от продажи уменьшается на размер вычета за приобретение.

Большая сумма облагается 13% налога. Имущественные вычеты являются крупными суммами. При этом заработная плата обычных сотрудников не позволяет сразу же получить выплату в полном объеме.

Заявление будет признано неправомерным, и физическому лицу будет отказано в начислении вычета в следующих ситуациях:

- Заявление отдано на проверку раньше допустимого срока. На сегодняшний день существуют определенные правила, касающиеся сроков подачи документации в налоговую инспекцию.

Одно из них гласит о том, что оформлять и отдавать на проверку заявление на возврат подоходного налога нужно не раньше, чем наступит год, следующий за годом покупки имущества.

- Налогоплательщик уже получал вычет за имущество. Независимо от того, за какой именно вид недвижимости физическое лицо хочет получить компенсацию, она не будет предоставлена, если ранее налогоплательщику уже начислялся имущественный вычет.

- В документе отсутствуют реквизиты.

Главная » Имущественный вычет при покупке жилья » Документы для получения вычета » Заявление о подтверждении права на вычет у работодателя 23 апреля 2018 Заявление о подтверждении права на имущественный вычет необходимо для получения данной льготы по месту работы.

Примечание: для получения вычета через налоговый орган (по окончании года) составляется другое заявление – на возврат НДФЛ. Форма заявления Обязательной к применению формы указанного документа – нет.

Вы можете составить заявление самостоятельно, указав в нем необходимые сведения, либо использовав форму, рекомендованную ФНС. Примечание: отказать в приеме собственноручно составленного заявления налоговый орган не вправе.

Форма заявления о подтверждении права на вычет, рекомендованная ФНС – скачать в формате Word.

Затем необходимо сделать ссылку на законодательный акт, которым руководствуется претендент на вычет (статья номер 220 действующего Налогового кодекса).

- Сведения о вычете. В первую очередь, потребуется обозначить, о каком виде вычета идет речь в документе (в данном случае об имущественном). После этого указать тип имущественного объекта – квартира, а также год, в котором он был приобретен.

- Размер материальной компенсации. Чтобы руководитель имел четкое понимание, на какую именно сумму рассчитывает его подчиненный в качестве компенсации, нужно не забыть написать ее размер. Указанный в документе размер должен обязательно быть подтвержден специальным уведомлением, выданным инспекцией федеральной налоговой службы.

- Дополнительные документы.

Источник: http://yurburo61.ru/zayavlenie-na-poluchenie-podtverzhdeniya-prava-na-imushhestvennyj-nalogovyj-vychet-2018-obrazets/

Бланк и образец заполнения заявления на имущественный вычет 2018

Обладая минимальными познаниями в сфере налогообложения, каждый гражданин имеет возможность финансово облегчить покупку или строительство квартиры. Налогоплательщики, которые платят налоги добросовестно, вправе оформить вычет имущественный.

Для граждан, обладающих собственностью, налоговым кодексом предусмотрены виды вычетов: в размере фактических расходов на покупку жилья, его строительство или в сумме расходов на погашение процентов по целевым кредитам на жильё.

Имущественный вычет: для кого и зачем

В Российской Федерации правом на вычет имущественный обладают собственники недвижимости, если они являются гражданами России, имеющими статус резидента, т.е. если они в году 183 дня провели на территории России. Календарный год является налоговым периодом, при этом налог должен быть уплачен до 1 декабря, следующего за налоговым периодом.

Льгота имущественного вычета предназначена добросовестным налогоплательщикам, для получения которой необходимо подать заявление установленного образца.

По выбору гражданина, он получает льготу на строительство, покупку или проценты по ипотеке, с учетом ограничений по суммам и размеру процентов.

Так, при погашении процентов по ипотеке, право на льготу применяется до трёх миллионов рублей.

Заявление можно получить прямо в налоговом органе или воспользоваться электронным сервисом на сайте ФНС. Форму заявления можно узнать при помощи Консультант плюс. Подаётся оно в инспекцию по месту регистрации налогоплательщика, на бумаге или в электронном формате.

Ещё можно подать заявление работодателю. В случае получения заявления и уведомления инспекции ФНС о праве работника на данную льготу, работодатель является налоговым агентом и обязан применить льготу.

Заявление (форму) заполнить необходимо в соответствии с инструкцией, полученной в инспекции или на сайте ФНС. Если нет желания или возможности заполнять заявление самостоятельно, то следует прибегнуть к услугам консалтинговых компаний в сфере налоговой отчётности.

Читайте также! ОКТМО — что это такое?

Специалисты консалтинговых компаний заполнят документ в электронном формате или же на бумаге. В первом случае заявление в электронном формате будет направлено в налоговую инспекцию моментально.

Заполнение заявления на налоговый вычет работодателю: образец 2018 года

Налоговый кодекс предусматривает право граждан на данного рода льготу при обращении с заявлением к работодателю. В этом конкретном случае работодатель является агентом налоговым.

К заявлению данный работник должен приложить специальное уведомление налогового органа о праве гражданина на льготу. Существует форма, утвержденная приказом ФНС России от 10.09.2015 № ММВ-7-11/387 @ «Об утверждении кодов видов доходов и вычетов».

Работодатель имеет право предоставить вычет не раньше, чем через месяц после фактического получения уведомления от работника. Ко всем доходам работника, полученных с начала года, эта льгота применяется.

Имущественный вычет: новое в 2018 году

Основные изменения в НК (налоговом кодексе) следующие.

Если налогоплательщик имел доход и приобрел жильё в 2018 г., то у него есть все основания на получение льготы с суммы двух миллионов рублей.

В случае совершения покупки жилья супругами каждый из них имеет право на льготу с двух миллионов рублей. Таким образом, супруги вместе могут получить льготу на четыре миллиона рублей.

При погашении процентов по ипотеке налогоплательщики имеют право на льготу с суммы до трёх миллионов рублей. Получить ее можно в налоговом органе или у работодателя.

Надо сказать, на последующие годы переносится остаток суммы, если она была израсходована не полностью.

Читайте также! Обходной лист при увольнении — составляем образец

Вычет имущественный – прекрасная возможность сохранения должного уровня семейного бюджета для собственников жилья. Каждый гражданин свои права должен знать.

Навык применять данные льготы помогает.

Какие документы потребуются для возврата налога при покупке квартиры можно узнать из видео.

Источник: http://vesbiz.ru/dokumenty/poleznaya-informaciya/zayavlenie-na-imushchestvennyj-vychet.html

Бланки заявлений на возврат 13% НДФЛ и налоговых переплат

Ранее мы уже рассказывали про налоговые вычеты и их виды, в каких случаях можно сделать себе «кэшбек» из своих уплаченных средств в бюджет, и так далее. А сегодня поговорим о заявлениях, которые всегда используются в подобном процессе, и это далеко не один бланк!

О возврате налогов

Существуют социальные, имущественные и другие вычеты, с которых по закону можно вернуть часть уплаченного налога государству или во внебюджетные фонды, и сделать это могут как физические лица, с которых работодателем удерживается НДФЛ, так и юридические лица, если произошла переплата с их стороны в бюджет РФ.

Подобное право возникает на фоне законодательной обязанности каждого налогоплательщика, получающего доход на территории России, уплачивать налог соответствующего размера в государственную казну. Для обычных физлиц это 13%.

Но не многие знают, что можно вернуть часть уплаченных НДФЛ обратно. О том, кто может рассчитывать на налоговый вычет, читайте в статье.

Сейчас же мы рассмотрим, за что можно вернуть налог:

- при покупке квартиры

- при строительстве жилья

- при продаже имущества

- за ипотеку

- за лечение

- за образование

- за излишне удержанные налоги ФНС и переплаты

- за излишне удержанный налог работодателем

- за уплату взносов в негосударственные пенсионные фонды

- за другие накопительные пенсионные взносы

- за благотворительные пожертвования

В этом списке нет транспортного налога, потому что законодательством не предусмотрено возмещение по нему денежных средств.

Федеральной налоговой службой предусмотрены две формы заявлений на возврат налога в налоговую, образец можно скачать выше (от 12.04.2015 года), они подаются в ФНС, как юриками так и физическими лицами:

- Заявление о возврате суммы излишне уплаченного налога (сбора, пени, штрафа)

- Заявление о зачёте суммы излишне уплаченного налога (сбора, пени, штрафа)

Документы, которые вам понадобятся для возврата налога:

- само заявление на возврат налога

- паспорт

- декларация 3-НДФЛ

- справка 2-НДФЛ

- документы о расходах (копии)

- документы, подтверждающие право на налоговый вычет

- либо заявление на возврат переплаты

Декларацию о доходах нужно подать до 30 апреля, следующего за отчётным годом. Если же вы подаёте 3-НДФЛ с целью вернуть налог, то сделать это можно в любой день и время.

Сроки возврата

После того, как вы подали заявление в ФНС, то в 10-ти дневный срок, налоговая инспекция примет положительное решение, в случае, если все необходимые документы поданы в полном объёме, и с ними всё в порядке. Или же отклонит ваше требование в связи с несоответствием с представленной в документах информацией (пункт 8 статья 78 НК РФ).

ЧИТАТЬ > Справка об отсутствии задолженности по налогам

О самом решении вы узнаете еще в течение 5 рабочих дней (пункт 9 статья 78 НК РФ).

Опираясь на пункт 6 статьи 78 НК РФ с момента получения от вас заявления, налоговая инспекция вернет вам деньги еще в течение месяца.

Как подать

По российскому законодательству существуют два способа возврата 13% с подоходного налога, ранее уплаченного государству обычным физическим лицом:

- через ФНС

- через своего работодателя

- через онлайн сервисы типа Налогия или Возвратналогов.онлайн (комиссия составляет от 500 рублей)

Оба процесса в отношении сбора документов практически одинаковы, за исключение того, что через работодателя у вас не будет необходимости в получение справки 2-НДФЛ и декларации 3-НДФЛ.

В плане подачи заявления на возврат налога здесь тоже есть небольшая разница, и если в случае с ФНС вы напрямую подаёте документы на налоговый вычет в инспекцию, то через работодателя, вам также сначала необходимо написать заявление в ФНС, но уже с просьбой выдать уведомление на право налоговой льготы, а уже потом писать заявление своему начальству о возврате НДФЛ.

Помимо отличия в способах подачи, есть еще нюансы, определяющие некую вашу выгоду от данного процесса. Так, если вы будете возвращать деньги через налоговую, то придётся ждать окончания отчётного года, по которому вы хотите вернуть подоходный налог, но зато вы сразу получите всю сумму целиком.

В случае с работодателем, вы сразу имеете право на налоговую льготу, таким образом, у вас просто изменится размер ежемесячных отчислений в ФНС, так как НДФЛ не будут высчитывать с вашей заработной платы.

Какой способ для вас окажется более удобным и приемлемым, решать вам.

Рассмотрим детально процесс подачи заявления на возврат налога при имущественном вычете, как это сделать!

Образцы и бланки заявлений

Заявление, по которому подаётся запрос в ФНС на возврат подоходного налога, абсолютно похоже по форме на заявление, подаваемое в связи с переплатой налоговых сборов в бюджет предпринимателями и юридическими лицами (форма одна и та же).

То есть форма одна и та же, с одним и тем же содержанием, вне зависимости от того, покупаете ли вы недвижимость, оформляете ипотеку, оплачиваете лечение, обучение или подаете на вычет излишне уплаченных налогов, пеней, штрафов в качестве ООО, ИП, ЗАО и т.д.

Заявление в ФНС

Главным основанием для возврата налога является заявление в обязательной форме, которое необходимо подать самостоятельно в ФНС по месту прописки, со всеми необходимыми документами.

Подать данный документ можно лично, придя в налоговую инспекцию, или отправить его с другими документами по почте.

ЧИТАТЬ > Заявление на загранпаспорт

Что представляет из себя заявление о возврате суммы излишне уплаченного налога, как его правильно заполнить и подать?

Во-первых, скачайте соответствующий бланк в начале статьи в соответствие с вашей проблематикой.

Во-вторых, напишите заявление в двух экземплярах, один из которых вы отдадите сотруднику налоговой службы, а второй, после постановки отметки-штампа и даты принятия, останется у вас.

Как заполнять:

- в самой шапке необходимо указать наименование налогового органа, куда подаёте документ и свои реквизиты (Ф.И.О., ИНН, адрес, телефон, название организации)

- далее в графе укажите номер статьи Налогового кодекса РФ (либо статья 78 – излишне уплаченная сумма, либо 79 – излишне взысканная задолженность), и укажите эту информацию в пустой строке

- в графе наименование налога, впишите, по какому налогу будет совершаться возврат, и за какой год

- заполните КБК, ОКТМО и размер возврата в рублях

- дальше следует указать банковские реквизиты, по которым вам совершат начисление

- в самом низу заявления впишите ваши паспортные данные

- проставьте дату и вашу подпись

Пример для заполнения заявления

Заявление работодателю

Чтобы вернуть налог через своего работодателя, здесь не обойдётся одной формой бланка.

Сначала вам нужно будет написать заявление в налоговую инспекцию, а потом уже по решению ФНС написать второе заявление на возврат налога работодателю.

Итого — получается:

Как заполнить Заявление в ФНС:

- в самом верху в правой части укажите наименование налогового органа, ваши паспортные данные, ИНН, контактный телефон

- далее в теле укажите год, за который хотите получить налоговый вычет

- потом из списка выберите за что, хотите вернуть налог, и напротив укажите сумму вычета в рублях, и внизу впишите общую сумму по всем видам возврата

- на конечном этапе заполните поля наименования организации вашего работодателя, ИНН и КПП

- поставьте дату заполнения, ваше Ф.И.О. и подпись

Данное заявление необходимо с остальными документами подать в ФНС, после чего в течение 30 дней вы получите уведомление, подтверждающее право на налоговый вычет (пункт 2 статья 219 НК РФ).

Бланк заявления для подачи работодателю выглядит следующим образом:

- укажите наименование компании, директора и от кого заявление

- далее укажите год, за который хотите получить возврат и за что

- ниже впишите номер уведомления на право социального вычета выданное ранее ФНС и утверждённую сумму возврата, с указанием, что уведомление прилагается

- проставьте дату заполнения, Ф.И.О. и вашу подпись

После того, как заполните данное заявление, приложите к нему уведомление от ФНС и всё вместе передайте бухгалтеру или другому, уполномоченному лицу компании, где вы работаете.

С момента передачи документов, ваш работодатель обязан сделать всё необходимое, чтобы удовлетворить вашу просьбу по вычету.

Источник: https://nalogtoday.ru/zayavlenie-na-vozvrat-naloga-pri-imushhestvennom-vychete/