Выплаты: облагается ли НДФЛ компенсация при увольнении по соглашению сторон?

Трудовой кодекс содержит такую возможность для прекращения отношений компании с сотрудником, как соглашение сторон.

Этот вариант удобен обеим сторонам.

Для компании это безболезненный способ избавиться от сотрудника, не рискуя, что он восстановится через суд или заберет свое заявление в последний день отработки.

Расторгнуть соглашение односторонним решением уже не получится.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Соглашением можно сократить срок, предусмотренный законом для случаев увольнения по заявлению сотрудника или по инициативе компании.

Увольняясь по своему личному решению, работник должен отработать еще две недели после подачи заявления.

Увольняя сотрудников по сокращению, работодатель должен дать им возможность трудиться еще два месяца. А при заключении соглашения стороны вправе расстаться хоть на следующий день.

Увольняемому из организации соглашение тоже выгодно, потому что может дать право на выплату отступных. Выплата устанавливается в следующих случаях:

- если есть коллективный договор, в котором прописаны отступные;

- если в самом трудовом договоре прописаны отступные;

- если стороны при оформлении соглашения об увольнении согласуют отступные.

Отступные при увольнении по соглашению – это самостоятельный вид компенсации увольняемому сотруднику по трудовому праву.

Законодательное регулирование этой выплаты крайне скудно.

ТК вообще содержит всего одну статью об увольнении по соглашению.

Более детальное регулирование может быть расписано в коллективном договоре, если таковой заключен между компанией и коллективом.

Возможно закрепление правил предоставления выходного пособия в других локальных документах компании, к примеру, в положении о компенсациях.

Наконец, при оформлении трудового контракта персонально с каждым сотрудником может быть внесен пункт о компенсации при его расторжении по соглашению.

Обычно такие положения попадают в договор с руководителем или другим работником, находящимся на высокой должности, который легко может потерять работу при смене собственника корпорации.

Состав и размеры выплат не оговорены в законе. Эти выплаты не стоит путать с другими средствами, которые увольняемый получает при окончательном расчете, а именно:

- с зарплатой за истекший период;

- с отпускными за дни отпуска, которые он не успел отгулять.

Обе эти суммы работник получает в силу законодательства, а рассматриваемая нами выплата полагается увольняемому только на основе договора.

Важно! Право на выходное пособие и его размер для случая разрыва отношений по соглашению не закреплены в законе. Выплата регулируется договором между сторонами.

Все деньги, которые компания уплачивает работникам, облагаются подоходным налогом, который удерживает фирма как налоговый агент.Но для отдельных видов компенсационных выплат существуют особые правила налогообложения.

Нужно рассмотреть два аспекта налогообложения выплат при увольнении по соглашению сторон:

- начисление подоходного налога на отступные;

- включение суммы отступных в объем расходов на оплату труда для сокращения налога на прибыль компании.

Облагается ли НДФЛ компенсация при увольнении по соглашению сторон?

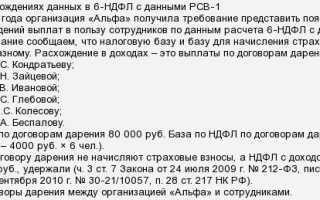

Обложение НДФЛ выходного пособия при увольнении по соглашению сторон обычно не осуществляется, о чем говорит статья 217 Налогового кодекса.

Там сказано об освобождении от налога любых компенсаций увольняемым сотрудникам – законодатель не предъявляет никаких требований к причине увольнения, поэтому правило работает и в случае сокращения, и в случае разрыва контракта по соглашению.

Поэтому на вопрос о том, облагается ли налогом компенсация при увольнении по соглашению сторон, можно с точностью сказать «нет».

Статья 217 НК ограничивает только размер выплаты и по соглашению сторон при увольнении от НДФЛ освобожден. Для увольняемых директоров организаций иногда предусматриваются отступные, во много раз превышающие их заработок, — так называемые «золотые парашюты».

Законодатель не идет на то, чтобы освободить всю эту сумму от НДФЛ. От налогов освобождается только часть компенсации, отграниченная трехкратным размером зарплаты увольняемого за месяц.

Особые условия законодатель установил для организаций, находящихся на Крайнем Севере: там максимальный объем отступных, освобождаемый от налогов, поднят законодателем до шестикратного размера средней зарплаты за месяц.

Все, что работодатель заплатит сверх этой суммы, должно попадать под налогообложение НДФЛ.

Компенсация за не отгулянный отпуск не включается в состав компенсации.

Это самостоятельная денежная сумма, которая попадает под обложение НДФЛ.

Категории сотрудников, у которых отступные не облагаются НДФЛ, законом не определены. К ним относятся:

- рядовые сотрудники;

- руководители компаний;

- заместители директоров;

- главные бухгалтеры.

Основания, по которым начисляется компенсация, также не играют роли. Будь она предписана коллективным договором, закреплена в трудовом контракте или просто определена компанией и увольняемым сотрудником в соглашении, от налогов она освобождается в любом случае.

Налог на часть выплаты, которая превышает установленный размер, должен быть удержан компанией как налоговым агентом.

Внимание! Освобождение отступных от обложения НДФЛ действует для всех работников. Количество денег, которые не облагаются налогом, ограничено тремя среднемесячными зарплатами.

Для компании, из которой уходит работник, также важно знать, включаются ли начисляемые ему выплаты в расходы на оплату труда в целях минимизации налогообложения прибыли.

Статья 255 НК прямо называет отступные при уходе сотрудника по соглашению сторон, оговоренные в коллективном договоре или самом соглашении увольняемого с компанией, в качестве расходов фирмы, которые засчитываются как расходы на оплату труда.

Здесь позиция законодателя отличается от подхода к обложению НДФЛ. В расходы на оплату труда включается вся сумма компенсации, начисленная работнику, а не только ее часть, не превышающая трехмесячного размера зарплаты.

Сколько бы компания ни заплатила увольняемому сотруднику, вся сумма будет освобождена от налога на прибыль. В эту же категорию попадает и компенсация за отпуск, который работник не успел отгулять.

Важно! Все деньги, которые фирма платит увольняемому сотруднику, невзирая на их размер, рассматриваются налоговиками как расходы на оплату труда. Это значит, что они не попадают под обложение налогом на прибыль.

С 2017 года в отношении взносов в ПФ РФ, ФСС и ФОМС с отступных при увольнении ведется единая политика. Ранее взносы регулировались разными законами, теперь же все объединено в НК РФ.

Случаи освобождения от платежей в любой из внебюджетных фондов закреплены в одной статье Налогового кодекса РФ – статье 422.

Подход к определению суммы, на которую не нужно начислять страховые взносы, тот же, что и при удержании налогов. От взносов во все три фонда избавлена часть отступных, которая составляет не более:

- шестикратного объема средней зарплаты для тех, кто увольняется из компаний, находящихся на Крайнем Севере;

- трехкратного объема месячной зарплаты для всех остальных россиян.

Если количество денег, перечисляемых компанией в качестве отступных, больше этой суммы, то с оставшейся части требуется уплатить взносы во все внебюджетные фонды.

С отпускных за не отгулянный ранее отпуск тоже нужно платить страховые взносы.

Страховые взносы на выходное пособие при увольнении по соглашению сторон начисляются только в той части, в которой выплата переваливает за три месячные зарплаты, а для жителей Крайнего Севера – за шесть месячных зарплат.

Должность, с которой увольняется сотрудник, на обложение отступных страховыми взносами никак не влияет. Для рядового рабочего и директора правила одни и те же.

Как мы видим, к налогообложению отступных и начислению на них страховых взносов законодатель подходит единообразно.

Выплаты освобождаются от налогов лишь в определенных законом размерах, привязанных к среднемесячному заработку. Для работодателя же вся сумма компенсации входит в число расходов на оплату труда и не облагается налогом на прибыль.

Источник: https://MoyaFirma.com/shtat/hr/kadrovoe-deloproizvodstvo/uvolneniya-personala/po-soglasheniyu-storon/raschet-po-soglasheniyu/vznosy-s-vyhodnogo-posobiya.html

Что такое компенсация при увольнении по соглашению сторон и облагается ли она НДФЛ?

Условия и случаи расторжения трудового договора регулируются статьёй 81 Трудового Кодекса РФ и подразумевает выплату выходного пособия. Данная выплата производится сразу после расторжения трудового контракта в случае, если сотруднику не было предоставлена возможность перевода на другую должность или он отказался от таковой, в соответствии с медицинским заключением.

Выходное пособие является компенсацией за сам факт увольнение и потому не подразумевает отдельного приказа о его выплате.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что входит в выходное пособие?

Согласно статье 178 Трудового Кодекса Российской Федерации, в зависимости от причин увольнения, сумма выплачиваемая в момент увольнения может разниться. Сотрудник получит месячный средний доход в качестве выходного пособия, если трудовой договор был расторгнут по следующим причинам:

- Ликвидация организации.

- Сокращение штата сотрудников.

- Нарушение не по вине работника установленных законами правил заключения трудового договора, если это исключает возможность продолжения им работы и нет возможности перевести его на другую работу.

Также сумма выплаты составит двухнедельный средний доход, при следующих причинах расторжения трудового контракта:

- отказ от перевода на другую должность по медицинским показания;

- призыва на военную службу;

- восстановление на работе по решению суда или трудинспекции работника, ранее занимавшего данную должность;

- отказ от перевода в другую местность вместе с работодателем;

- сотрудник не может выполнять свои должностные обязанности в связи с состоянием здоровья;

- изменения трудового договора, связанные с изменением технологических или организационных условий труда, влекущее за собой невозможность последующего выполнения должностных обязанностей.

Двухнедельный средний заработок в качестве компенсации за увольнение всегда выплачивается сезонным сотрудником.

В сумму выходного пособия всегда входит компенсация за неиспользованные отпуска, если таковые имеются.

На период трудоустройства после увольнения сотрудник продолжает получать зарплату, но не более чем в течение двух месяцев со дня увольнения. В некоторых случаях, выплаты могут продлиться и 3 месяца. Вся сумма, выплаченная по итогу, и является размером выходного пособия.

Объем компенсации для сотрудников принятых на срок не более двух месяцев должна быть указана в локальным нормативным актом, либо коллективном или трудовом договором. Если же, этот момент никак не регламентирован, то выплата выходного пособия произведена не будет.

Расторжение трудового контракта по соглашению сторон сохраняет за сотрудником все права на компенсационные выплаты и выходное пособие. Также, в таком случае, работник может подать заявление на сохранение за ним среднего заработка в течении двух последующих после увольнения месяцев (а в некоторых случаях и в течение 3 месяцев) или же до момента трудоустройства.

Облагаются ли налогом данные выплаты?

Согласно статье 217 Налогового Кодекса Российской федерации, выходное пособие облагается налогом по льготной схеме. Таким образом, сумма подлежит обложению данным налогом не полностью.

В 255 статье НК РФ было уточнено, что к расходам на оплату труда относится не только компенсация при увольнении из-за сокращения штатов, но и компенсация по увольнению в соответствии с трудовым договором, коллективным договором и даже компенсация на основании соглашения о расторжении трудового договора.

Таким образом, компенсация за увольнение по соглашению сторон уменьшает налогооблагаемую прибыль в составе расходов на оплату труда.

Особенности налогообложения

В пункте 14 обзора Судебной Практики Верховного Суда указано: чтобы сумма компенсации при увольнении по соглашению сторон можно было признать расходами, учитываемыми по налогу на прибыль, работодатель должен доказать экономическую обоснованность таких расходов.

То есть, если размер пособия окажется слишком большим и несоответствующим трудовым функциям сотрудник, то экономическую обоснованность расходов должен доказать непосредственно работодатель.

В случае, если увольнение происходит из-за совершения сотрудником нарушения, сумма выплаты всегда подвергается налогообложению. Для доказательства проступка, работодатель должен предоставить документы подтверждающие данный факт.

Таким образом, компенсации не превышающие трехкратного среднего месячного (в северных регионах шестикратного) заработка не облагаются НДФЛ. Если же сумма превышает эти размеры, но была заранее оговорена в трудовом договоре или коллективном договоре, то в соответствии с пунктом 3 статьи 217, компенсация не будет обложена налогом.

Хотя, стоит заметить, что в данном вопросе большую силу имеет решение Конституционного Суда, который берет во внимание только компенсации, регулируемые статьей 178 ТК РФ, а потому в случае судебного разбирательства, решение скорее всего будет вынесено в пользу налоговых органов.

Расторжения трудового контракта по соглашению сторон не являются исключением в вопросах налогообложения. Те же условия и ограничения, которые касаются других причин увольнения сохраняются и в данном случае.

Как рассчитывается сумма для удержания?

Согласно статье 217 п. 3 НК РФ, налогом облагается только та часть компенсации, которая превышает трехмесячный средний доход. Таким образом, облагаемая сумма пособия будет составлять разницу между суммой выходного пособия и средним трехмесячным заработком. Приведем пример:

Ваша средняя зарплата за последние двенадцать месяцев составляет 56 000 рублей. Умножив это число на три мы получим необлагаемую сумму выходного пособия: 168 000 рублей.

Если при сокращении ваша компенсация составит 224 000 рублей (если вы продолжили получать заработную плату, как нетрудоустроенный в течение двух трех месяцев после увольнения), то сумма, которая облагается НДФЛ составит

224 000 рублей — 168 000 рублей = 56 000 рублей.

Непосредственно НДФЛ с полученной суммы составит:

56 000 рублей * 13% = 7280 рублей.

Итого, конечная сумма выходного пособия с вычетом налогов составит 216 720 рублей.

Какие взносы взимаются и в каких случаях?

Компенсационные выплаты, согласно статье 422 НК РФ, не подлежат обложению страховыми взносами, если их сумма соответствует нормам установленным законодательством РФ, то есть не превышает объем средней зарплаты за три месяца ( за шесть для северных регионов).

Из размера компенсации за неиспользованные отпуска, если таковые имеются, всегда взимаются страховые взносы.

Согласно статье 422 Налогового Кодекса РФ, при увольнении по соглашению сторон, страховые взносы из выплате выходного пособия не взимаются, в случае, если сумма компенсации не превышает трехкратный средний месячный доход (шестикратный для северных регионов).

В противном же случае, страховой взнос взимается из необлагаемой части выходного пособия (разницы между фактической суммой выходного пособия и средней заработной платы за 3 месяца).

Согласно статье 425 и статье 426 НК РФ, суммарный размер стразовых взносов состоит из:

- пенсионное страхование — 22 %;

- медицинское страхование — 5.1 %;

- социальное страхование — 2.9 %.

Таким образом, возвращаясь к примеру выше, расходы на страховые взносы составят:

56 000 рублей (облагаемая налогами часть компенсации)*(22 + 5.1 + 2.9)% = 16 800 рублей.

Именно такую сумму придется внести в качестве страхового взноса.

Итого, сумма выходного пособия за вычетом НДФЛ и страховых взносов составит:

224 000 рублей — 7280 рублей — 16 800 рублей = 199 920 рублей.

Важно заметить, что на законодательном уровне, данные взносы при увольнении по соглашению сторон не предусмотрены, но в данном случае основаниями для их взыскания( ровно как и для НДФЛ) является экономическая необоснованность трат работодателя и их несоответствие трудовым качествам сотрудника.

Видео по теме

В данном видео рассмотрим информацию о компенсации при увольнении по соглашению сторон:

Заключение

Понимание регулирования выплат и налогообложения выходного пособия является полезным знанием как для работодателей, так и для сотрудников.

Ключевым моментом в вопросах взимания НДФЛ и страховых выплат является то, что главной приоритет отдается решению Конституционного Суда, который имеет полное право игнорировать условия коллективных и трудовых договоров, признавая законными только условия обозначенные в статье 178 ТК РФ.

Таким образом, споры в данной юрисдикции как правило заканчиваются простым тезисом: если сумма компенсации выше установленного максимума, её часть облагается налогом.

Источник: https://naim.guru/shtat/uvolnenie-personala/po-soglasheniu-storon/viplata-po-sogl/ndfl-i-vznosy.html

Особенности налогообложения компенсации при увольнении по соглашению сторон, начисление НДФЛ

ТК РФ позволяет расторгнуть трудовые отношения по соглашению сторон, когда как у работодателя, так и работника есть выгода для прекращения трудовых отношений, однако в то же время проходит налогообложение компенсации при увольнении по соглашению сторон (НДФЛ и прочие страховые взносы).

При этом с самого названия такого процесса становится понятно, что расторжение договора возможно только при обоюдной договоренности сторон трудовых отношений. В данной статье, прежде всего, будет рассмотрен вопрос налогообложения при обоюдном расторжении договора.

Читатель сможет подробно узнать о том, когда появляется основание для оплаты налога на доход физических лиц (НДФЛ).

Размер компенсации

Для начала необходимо определить, сколько именно может получать работник в случае аннулирования трудового договора по обоюдной договоренности сторон. На самом деле, конкретный размер этой компенсации ТК РФ не определяется, так как сумма лично оговаривается руководителем и работодателем и закрепляется в дополнительном соглашении.

Обычно наниматель выплачивает 2-3 средних зарплат сотрудника, однако сумма может изменять в зависимости от того, сколько работодатель готов заплатить для увольнения сотрудника.

Также не стоит забывать, что увольняемый специалист может дополнительно рассчитывать на компенсацию за часть неиспользованных отпускных дней (она рассчитывается в зависимости от заработка).

Позиция ведомств

Ранее утверждалось, что материальная компенсация, выплачиваемая сотруднику при расторжении трудовых отношений, облагается подоходным налогом (НДФЛ) только частично.

В частности, в статье №217 НК РФ (пункт №3) указанный исчерпывающий перечень выплат, что не подлежат налогообложению компенсации при увольнении по соглашению сторон.

В перечень таких выплат также попадает и финансовая компенсация, которую получает работник при расторжении трудового договора.

Недавнее письмо Министерства финансов от 2016 года, на которое ссылаются многие финансисты, кардинально изменило свою точку зрения, и теперь считается, что налог на доход физических лиц необходимо удерживать со всех возможных доходов.

Правда, все есть несколько исключений – налог не взымается с выходных пособий, что выплачивались на основе коллективного договора или в связи с расформированием отдела на предприятии.

Также нет необходимость уплачивать сбор, если речь идет, к примеру, о прекращении трудовых отношений с работником в связи с тем, что последнему необходимо выполнять свои воинские обязанности.

Если работодатель не соблюдает рекомендации по выплате НДФЛ, то налоговая инспекция может выписать ему штраф, размер которого достигает 20% от суммы выходного пособия.

Определение налога

Организация, которая решила расторгнуть отношения со своим сотрудником по ободному согласию, должна выплачивать материальную компенсацию при увольнении по соглашению сторон, НДФЛ (размер компенсации, как правило, составляет 3-4 ежемесячных окладов). Согласно Налоговому кодексом РФ, выходное пособие считается расходами компании, поэтому подоходным налогом по состоянию на 2017 год оно не облагается. То же самое касается еще одной разновидности отступных – выплаты за неиспользованные дни отпуска.

Выплата страховых взносов

Если политика разных органов по поводу уплаты НДФЛ с подоходного налога отличается, то они придерживаются одной и той же позиции по поводу оплаты страховки. С текущего года данный вид платежей начал регламентироваться исключительно Налоговым кодексом.

Все случаи, когда нет необходимости в уплате страхового платежа, предусматривает статья НК РФ №422.

В этот список входит и компенсация, но при этом её сумма не должна превышать три средних оклада сотрудника (для тех, кто проживает на Крайнем Сервере, предельная сумма выходного пособия не превышает шесть окладов).

Ситуации, когда необходимо платить налог или страховой взнос

Если сумма средств, которые организация перечисляет на счет сотрудника в качестве выходного пособия превышает указанный выше порог, то оставшиеся компенсационный доход облагается подоходным налогом. Соответственно, также есть необходимость в уплате подоходного налога.

Правда, в 2017 году у Министерства финансов позиция совершенно противоположная, поэтому финансовые специалисты все же рекомендуют взымать подоходный налог во избежание штрафных санкций. В любом случае может потребовать помощь эксперта.

Нормативная база

Чтобы подробно узнать о том, происходит ли налогообложение необходимо обратиться к Налоговому кодексу Российской Федерации, а именно к статье №217. Согласно положениям данной статьи, потребности в налогообложении компенсации за неиспользованный отпуск или выходного пособия нет, однако в то же время есть исключения, о которых более подробно пойдет речь ниже в данном материале.

С заработной платы, что полагается сотруднику за последний отработанный месяц по соглашению сторон, налоги уплачиваются в обычном режиме.

Пособие по увольнению

Обычно при расторжении трудового договора выплачивается финансовая компенсация (пособие).

Без выплаты пособия очень мало шансов того, что трудовые отношения могут быть расторгнуты на основе трудового договора, так как сотрудник заинтересован в получении отступных.

Соответственно, работник не будет соглашаться на увольнение без материальной помощи. В то же время стоит отметить, что пособие не может выплачиваться в двух ситуациях:

- если необходимость выплаты отступных не была указана в расторгаемом трудовом договоре;

- если руководитель не хочет выплачивать по соглашению сторон (НДФЛ включается) добровольно.

Справка об уплате налогов (форма 2-НДФЛ)

В 2017 году сотруднику, который решил увольняться, обязательно нужно получить справку указанной формы, так как она подтверждает, что лицо действительно было трудоустроено в той или иной компании, при этом на протяжении трудовой деятельности происходила оплата налогов и страховых сборов в ПФР. Оплатой налогов должен заниматься работодатель. Справка может выдаваться в любое время, при этом выдаваться она должна в течение трех дней с момента увольнения.

Согласно с Трудовым кодексом, обратиться к работодателю за получением справки можно как в устной, так и письменной форме, но преимущественно в письменной форме. В любом случае, что руководитель не имеет права отказать вам в выдаче такого документа.

Источник: https://uvolneniye.ru/nalogooblozhenie-kompensatsii-pri-uvolnenii-po-soglasheniyu-storon-ndfl.html

Единовременная выплата при увольнении ндфл риски

Поэтому облагать их НДФЛ придется в полном объеме. О позиции судей по этому вопросу читайте в материале «Стало опасно не облагать НДФЛ выходные пособия по соглашению сторон».

Надо ли удерживать НДФЛ с выходного пособия фиксированной суммой Такие выплаты могут осуществляться в виде суммы, заранее оговоренной в трудовом соглашении.

Облагается выходное пособие фиксированной суммой НДФЛ по правилам, которые описаны в предыдущих разделах статьи, то есть с превышения над льготными рамками. А вот о внесении таких сумм в состав затрат следует сказать отдельно.

В расходах на оплату труда налогоплательщику в соответствии с пп. 1 и 8 ст. 255 НК РФ разрешено учитывать как зарплату, начисляемую перед расторжением трудового соглашения, так и компенсационные выплаты за неиспользованный отпуск.

Внимание

Если сотрудник прослужил более 20 лет, эта выплата умножается в 7 раз плюс еще 1 оклад за государственные награды и иные виды заслуг. В последнем случае, скорее всего, сумма пособия превысит величину среднего 3-месячного заработка. Это означает, что разница между этими величинами станет налогооблагаемой, т.

е. с этой суммы необходимо заплатить 13% подоходного налога.

Новости компании ТК РФ и пунктом 3 статьи 217 НК РФ поскольку она не отвечает требованиям Федерального конституционного закона «О Конституционном Суде Российской Федерации», в соответствии с которыми жалоба в Конституционный Суд Российской Федерации признается допустимой. В указанном суде была изложена следующая позиция: «…Как следует из представленных материалов, В.Н.

Начисление ндфл при компенсации при увольнении заслуживает особого внимания

Важно

НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента).

Отметим, что опубликованные в различных справочных правовых системах и средствах массовой информации разъяснения Минфина России признаются разъяснениями, данными неопределенному кругу лиц (постановление Президиума ВАС РФ от 30.11.2010 № 4350/10).

Выплаты при увольнении — ндфл и страховые взносы Важно Положения данной статьи применяются и при увольнении военнослужащих.

В соответствии с ч.4 ст.23 ФЗ №76, военнослужащему выплачивается пособие в размере оклада на протяжении года, основываясь на нормах Постановления №941. Внимание Кроме этого, ему положен еще один вид компенсации – единовременное пособие – двойное денежное довольствие.

Главное

При этом пункт 3 статьи 217 Налогового кодекса Российской Федерации предусматривает возможность освобождения от налогообложения всех видов компенсационных выплат, установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, не упоминая при этом выплаты, установленные коллективными договорами. Новости компании В том случае если компенсация выплачивается обособленно от других начислений, то её вписывают отдельной строкой в расчёте 6-НДФЛ. На основании данных внесённых в бланк 6-НДФЛ в дальнейшем будет заполнена форма 2-НДФЛ.Для этого в справке предусмотрен код 4800, а НДФЛ при компенсации при увольнении будет указан в общей сумме налога.

Облагается ли ндфл выходное пособие при увольнении?

В том случае если компенсация выплачивается обособленно от других начислений, то её вписывают отдельной строкой в расчёте 6-НДФЛ. Во втором разделе расчёта по строкам 100 и 110 нужно проставить именно ту дату, которая отражает момент выплаты компенсации сотруднику. На основании данных внесённых в бланк 6-НДФЛ в дальнейшем будет заполнена форма 2-НДФЛ.

Для этого в справке предусмотрен код 4800, а НДФЛ при компенсации при увольнении будет указан в общей сумме налога.

Дата перечисления НДФЛ при компенсации при увольнении Так как компенсация облагается налогом на доходы, необходимую сумму нужно своевременно перечислить в бюджет.

Компенсационная выплата не является оплатой труда, а начисляется работнику вместо неиспользованного отпуска, поэтому НДФЛ при компенсации при увольнении нужно перечислить в день отправки денежных средств на счёт сотрудника или в момент наличной выплаты (НК РФ ст.226).

Выходное пособие при увольнении сотрудника: ндфл и страховые взносы

Размер компенсационных выплат напрямую зависит от количества дней всех накопившихся отпусков и не зависит от причины увольнения.

От каких налогов освобождены компенсационные выплаты Компенсация за неиспользованный отпуск при увольнении является особым доходом сотрудника, поэтому такое начисление попадает под частичное налогообложение.

По действующему законодательству компенсационная выплата за неиспользованные дни отпуска освобождается от начисления страховых взносов в пенсионный и медицинский фонды.

Также расчёт не входит в налогооблагаемую базу фонда социального страхования и не участвует в начислении взносов на страхование от травматизма. В связи с такой льготой контролирующие органы пристально следят за тем, чтобы начисление компенсации производилось только в случае частичной замены сверхнормативных дней отпуска или при увольнении сотрудника.

Данное положение внесено Федеральным законом от 21.11.2011 N 330-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации, статью 15 Закона Российской Федерации «О статусе судей в Российской Федерации» и признании утратившими силу отдельных положений законодательных актов Российской Федерации».

Порядок исчисления размера выходного пособия для целей применения вышеуказанной нормы пункта 3 статьи 217 Кодекса значения не имеет. Расчет среднего месячного заработка производится в соответствии с Положением об особенностях порядка исчисления средней заработной платы, утвержденным постановлением Правительства Российской Федерации от 24.12.

2007 N 922 (далее — Положение).

Срок уплаты НДФЛ при увольнении не совпадает со сроками, установленными для подоходного налога в общих случаях. Порядок расчета при этом не отличается, но Минфин разъяснил некоторые особенности исчисления НДФЛ, подробнее о которых поговорим далее.

Порядок уплаты НДФЛ при увольнении Расчет НДФЛ при увольнении Порядок и срок уплаты НДФЛ при увольнении Порядок уплаты НДФЛ при увольнении В последний день работы сотрудника с ним по ст. 140 ТК производятся расчеты.

С одной стороны, работник компенсирует причиненный им ущерб организации (если таковой будет установлен), а с другой — работодатель выплачивает свою задолженность: остаток зарплаты, компенсации за неиспользованные отпускные дни, больничный и т. д.

Эти суммы подлежат налогообложению, в частности налогу на доходы физических лиц (НДФЛ).

Внимание Такое законодательное регулирование освобождения от уплаты налога, льготное по своей природе, принято федеральным законодателем в пределах его дискреции в сфере налогообложения и не может рассматриваться как нарушающее конституционные права.

Выплаты при увольнении — ндфл и страховые взносы Важно Что касается места коллективного договора в системе источников трудового права, то в соответствии со статьей 5 Трудового кодекса Российской Федерации трудовые отношения и иные непосредственно связанные с ними отношения регулируются трудовым законодательством, которое состоит из Трудового кодекса Российской Федерации, иных федеральных законов и законов субъектов Российской Федерации, содержащих нормы трудового права, а также коллективными договорами.

Относительно выходного пособия, если оно выплачивается в виде фиксированной суммы, предусмотренной трудовым соглашением, налоговики считали, что их не следует относить к производственным расходам. То есть ставилась под сомнение правомерность внесения их в расходы по прибыли. Однако с 01.01.2015 Налоговый кодекс РФ поправлен в части п. 9 ст. 255, и с этого времени соответствующие денежные средства, выдаваемые нанимателем при расторжении трудового соглашения и указанные в тексте этого документа, разрешается учитывать в расходах на оплату труда. Итоги НДФЛ с выходного пособия удерживается только в тех случаях, когда сумма выплат превысит установленный необлагаемый барьер или они предусмотрены решениями региональных законодательных органов. Превышающие этот предел суммы налогоплательщику следует внести в расчет 6-НДФЛ.

Источник: https://law-uradres.ru/edinovremennaya-vyplata-pri-uvolnenii-ndfl-riski/

Компенсация при увольнении по соглашению сторон в 2018 году — с выплатой, налогообложение, облагается ли НДФЛ

Иногда при увольнении сотрудник вправе получить компенсацию. Величина ее и возможность получения зависима от нескольких факторов.

Положено ли компенсирование в 2018 году в случае увольнения по согласию сторон?

Зачастую ни работники, ни сам работодатель до конца не понимают сути окончания действия трудового договора по согласию сторон.

За счет этого возникает немало вопросов, касающихся порядка увольнения в целом, и положенных выплат в частности.

Оплачивается ли дополнительная компенсация при увольнении по соглашению сторон? Какую компенсационную сумму может получить работник в 2018 году?

Что нужно знать

Процесс именуется «увольнением по соглашению сторон». Подобный расчет возможен в любых обстоятельствах, в том числе во время отпускного периода и болезни.

Когда закон воспрещает увольнять сотрудника по желанию работодателя, допускается увольнение по согласованию.

Увольнение непосредственно работодателем предполагает длительную «бюрократическую» процедуру.

Потому более удобно для работодателя достичь договоренности с сотрудником, о расчете по взаимному соглашению сторон с компенсационной выплатой.

Но сумма может варьироваться в зависимости от достигнутой договоренности. Компенсационная выплата при подобном увольнении оплачивается одновременно с иными причитающимися выплатами.

Основные определения

Увольнение по общему решению сторон предполагает, что участники отношений пришли к обоюдному решению по поводу окончания правоотношений.

При этом оговариваются порядок увольнения, а также величина сумм, полагающихся к оплате работнику.

Компенсация представляет собой возмещение, в случае с увольнением по согласию сторон компенсирование представляет собой сумму в денежном эквиваленте, возмещающую утраченную работником выгоду.

Величина ее определяется решением сторон. Увольнение по договоренности участников это прекращение действия ранее оформленного договора.

Законодательством не установлены сроки заключения данного соглашения. Стороны вправе расторгнуть договор по обоюдному согласию в любой момент.

Порядок расторжения соглашения

В основном инициатором становится работодатель, предлагая увольнение по соглашению сторон с выплатой компенсации.

Когда сотрудник не против, составляется соглашение об увольнении. В нем прописывается, какие суммы сотрудник получит при расчете.

При этом размер дополнительной компенсации никоим образом не отражается на суммах, причитающихся работнику по закону. К таковым относятся:

- заработок за фактически отработанное время;

- компенсация не расходованного отпуска;

- выходное пособие, предусмотренное трудовым либо коллективным договором.

Непременно в соглашении указывается основание увольнения. В данном случае таковым становится «соглашение сторон». Составляется соглашение в двух экземплярах.

Документ подписывается обеими сторонами. На экземпляре, который остается у работодателя, работник пишет своей рукой «свой экземпляр получил».

После того как соглашение подписано аннулировать или изменить его в одностороннем порядке нельзя.

Основанием для его составления становится заключенное соглашение, реквизиты какого указываются в приказе. Работник знакомится с распорядительным документом, подтверждая это своей подписью.

В день увольнения сотрудник получает все причитающиеся выплаты. Одновременно с этим ему отдается трудовая книжка с внесенной записью об увольнении по согласию сторон.

В трудовой работник также ставит свою подпись в знак согласия с основанием увольнения. После этого трудовые отношения считаются прекращенными и притязаний у сторон друг к другу больше не остается.

Правовое регулирование

В Трудовом Кодексе расчету по согласию сторон посвящена ст.78. В ней говорится, что по общему согласию стороны могут расторгать трудовой договор.

Положена ли дополнительная компенсация при увольнении по взаимному согласию? Законодательство не предусматривает каких-то особых возмещений при увольнении по согласию.

Что касается занесения условия о выплате возмещения при увольнении по согласию сторон в соглашение о прекращении трудового договора, то здесь мнения расходятся. Судебная практика по этому поводу противоречива.

Значит, в нем можно оговаривать дополнительные условия. Иные судебные решения выказывают противную точку зрения.

В частности не признается возможной частью договора соглашение о завершении такового. Следовательно, стороны не могут включать условие о возмещении в это соглашение.

Свою позицию они объясняют тем, что соглашение о прекращении сотрудничества выступает волеизъявлением сторон, устремленным на завершение отношений, и не может регламентировать трудовые отношения.

Потому более целесообразным с точки зрения права становится предварительное подписание дополнительного соглашения к трудовому договору с указанием условия о компенсационной выплате.

Затем допустимо составить соглашение о расторжении трудового договора по согласию сторон с выплатой возмещения, сославшись на соглашение к договору.

Какая денежная компенсация выплачивается при увольнении по соглашению сторон

В случае расчета работника по взаимному согласию сторон сумма компенсационной выплаты не установлена на законодательном уровне.

Главным условием является то, что стороны вправе договариваться. Как рассчитать величину выходного пособия при добровольном увольнении?

Обыкновенно сумма компенсации устанавливается в размере, определенном при увольнении по сокращению штатов. Максимумом становится три полных среднемесячных оклада работника.

В некоторых случаях уволенный работник вправе требовать предоставления выходного пособия не ниже определенной суммы.

То есть гендиректор вправе потребовать при увольнении по взаимному соглашению компенсацию не меньше трех окладов.

Обязан выплачивать компенсацию при расчете по согласию сторон работодатель только в том случае, когда условие закреплено в нормативах организации либо индивидуальном договоре.

В остальных случаев такая выплата является правом, но не обязанностью. То есть на законных основаниях работодатель может отказать в выплате компенсации либо установить минимальный ее размер.

Если же обязанность по выплате компенсации за увольнение предусмотрена документально, отказ работодателя является открытым нарушением трудовых нормативов.

Расчет размера суммы

Величина возмещения за увольнение может устанавливаться в фиксированной сумме, посредством предписания числа окладов или средних заработков, процентном соотношении от среднего заработка либо иными удобными для расчета значениями. Причем сумма выплаты ничем нет ограничена.

Согласно имеющейся судебной практике в законодательстве отсутствует запрет на установление условия, касающегося оплаты выходного пособия в увеличенном размере.

Исходя из этого, нет необходимости специально фиксировать такое условие в коллективном договоре или локальных актах.

При этом и в соглашении к основному договору и в соглашении о прекращении отношений выплата именуется компенсацией.

Руководствуясь вышеизложенным, можно сказать, что выплата компенсации, определенной в индивидуальном договоре с сотрудником, даже если она не фиксирована в Положении об оплате труда или ином локальном акте, абсолютно правомерна.

Рассчитывается величина выходного пособия в соответствии с условием принятого соглашения.

Так если компенсация определена как три средних заработка, то исчисляется средняя заработная плата работника за предшествующий год.

Ни один из участников соглашения не может требовать изменения суммы пособия, ни в большую ни в меньшую сторону.

Порядок выплаты

При этом выплачиваются все причитающиеся выплаты – зарплата, компенсация отпуска и в том же числе, выходное пособие.

Но касательно дня увольнения могут возникать некоторые нюансы. Например, работник решил отгулять положенный отпуск в преддверии увольнения.

Тогда конечным рабочим днем становится день перед началом отпускного периода, а днем увольнения – конечный отпускной день.

Видео: порядок увольнения по соглашению сторон

Все положенные выплаты в подобном случае отдаются в конечный рабочий день перед отпуском. Другая ситуация возникает, когда в последний день работник отсутствовал на работе.

При этом работодатель не становится нарушителем. Расчет совершается на основании обращения работника, в этот либо в последующий день.

Возможен ли отказ

Договорное урегулирование оплаты выходного возмещения при увольнении предопределяется законодательством.

Подобная выплата никоим образом не ухудшает положение сотрудника, а наоборот улучшает оное. То есть участвующие стороны вправе оговаривать пункт о выплате компенсации.

Но в то же время работодатель прямо не обязан выплачивать такое пособие и если оное не предусмотрено, то отказ вполне правомерен.

Согласовывать принятое решение работодатель не обязан ни с профсоюзом, ни с иными структурами, даже если дело касается несовершеннолетних работниках.

Возможность получения компенсации устанавливается исключительно по соглашению сторон.

Облагается ли налогом

Затратами на оплату труда признаются все виды выплат работникам, в том числе и различные компенсации, предопределенные как законодательными нормами, так и нормами трудового договора или иных локальных нормативов.

То есть для того, чтобы включить выходное пособие в базу при исчислении налога на прибыль нужно прописать условие о компенсации в соглашении к договору, а затем сослаться на таковое в соглашении о расторжении правоотношений.

НДФЛ

Но при этом освобождается от подоходного налога лишь сумма, равная трехкратной величине среднего заработка работника либо шестикратного – для работников Крайнего Севера.

Она отображалась в том, что выходное пособие при увольнении не выступает законодательно определенной выплатой и, следовательно, налогообложение НДФЛ происходит в полном объеме.

Такая точка зрения принималась во внимание до 1.01.2012, когда были определены предельные выплаты для не удержания подоходного налога.

Страховые взносы

Облагается ли взносами на страхование рассматриваемое выходное пособие? Любые выплаты сотрудникам при расчете, установленные на законодательном уровне, не подлежат обложению взносами на обязательное страхование любого вида.

Отражение операций проводками

Для целей бухгалтерского учета выходные пособия, выплачиваемые работникам при увольнении по взаимному согласию, признаются расходами на оплату труда.

Проводки бухучета отображаются, как и обычные выплаты при оплате труда штата. В частности при начислении и выплате возмещения делаются проводки такого вида:

| Дт 20 (23, 25, 26, 44 …) Кт 70 | Начисление выходного пособия сотруднику |

| Дт 70 Кт 50 (51) | Выплата начисленной величины выходного пособия |

Отображать оплату выходного пособия можно в любых бухгалтерских программах, предназначенных для управления расходами по оплате труда. например, в 1С ЗУП и подобных версиях 1С.

Соглашение о завершении действия трудового договора признается документом официальным.

И в случае нарушения оговоренных условий, в том числе и касательно выплаты компенсации, потерпевшая сторона вправе обратиться в суд.

Источник: https://jurist-protect.ru/kompensacija-pri-uvolnenii-po-soglasheniju-storon/

Как выплачивается компенсация при увольнении по соглашению сторон?

Уход с работы посредством согласия участников производственной деятельности — наиболее выгодный способ разрыва трудовых связей для руководства и сотрудника.

Такой способ окончания трудовой деятельности предполагает выплачивание не только всех обязательных, но и возможно дополнительных возмещений.

Но и здесь возможны подводные камни (как, например, налогообложение больничного листа), далее будут рассмотрены основные вопросы.

Полагается ли денежная компенсация при увольнении по соглашению сторон в 2018 году?

Первоначально важно разобраться с термином «расчет с согласования субъектов». Исходя из ст. 77 Трудового Кодекса России рабочие связи могут быть прерваны когда угодно после обоюдного согласия субъектов трудовых отношений.

К таким случаям можно отнести: расчет во время испытательного времени, во время больничного или нахождения в отпуске.

Данный способ предполагает уход работника без отрабатывания двух недель вследствие компромисса с руководителем (при этом обязательно должно быть оформлено соглашение о расторжении трудового договора по соглашению сторон; в 2018 году образец документа мало изменился, и найти его можно здесь).

Также реально добиться дополнительных вознаграждений или уплаты премий после ухода. Выплачивается ли компенсация при увольнении по соглашению сторон? В случае возникновения отстранения согласно договоренности закрываются все положенные отчисления рабочему. К таким относят:

- Заработная плата фактически отработанного времени.

- Возмещение неиспользованного отпуска, отгулов.

- Покрытие больничного листа. Уволить сотрудника можно в период отсутствия по нетрудоспособности, при этом наниматель обязуется закрыть все дни отсутствия рабочего.

- Премиальные средства, если они оговорены коллективным договором или рабочим контрактом. Этот факт доказывается ст.178 ТК РФ.

Размер компенсации при увольнении по соглашению сторон в 2018 году – как рассчитать?

Во время ухода должны быть совершены все конечные выплаты со служащим. К обязательным относят компенсирование нетронутых дней отдыха и жалованье выработанного времени до расчета. Размер платежей разнится зависимо от подобных факторов:

- Размер оклада, который получал работник.

- Причина освобождения от должности.

- Количество дней, оставшегося отпуска или отгулов.

Если коллективным договором прописано возмещение впоследствии прекращения трудовой деятельности с помощью договоренности, то размер регулируется работодателем.

Нормативными документами кодекса труда не установлен объем выходного пособия после расчета с взаимным согласием субъектов производственной деятельности.

К таким дополнительным возмещениям относят выплату нескольких жалований, определенную величину или долю ставки заработной платы, премии, бонусы, а также дополнительные выплаты, если они оговорены в уставе.

Кстати, о том, как уволить пенсионера без его желания по закону в 2018 году, написано здесь.

Компенсация за неиспользованный отпуск при увольнении по соглашению сторон

Первостепенным платежом после расчета считают возмещение неиспользованного отдыха. Определение выплат неиспользованного отпуска происходит аналогично расчету отпускных. Для этого необходимо правильно высчитать число не потребленных дней отдыха.

Таковых может быть максимум 56 суток, так как служащий обязан хотя бы раз на протяжении 2 лет использовать отпуск. Это регулируется законодательными актами Трудового кодекса.

Для верного расчета нужно вычислить количеств целых отработанных месяцев сотрудником и число отработанных дней до ухода.

Какими налогами облагается компенсация при увольнении по соглашению сторон?

Вследствие расчета по компромиссу наниматель обязуется осуществить выплаты уволенному.

Обычно выходное пособие положено только в случае ликвидации предприятия или сокращении количества работников по штатному расписанию.

Но при дополнительной договоренности между участниками трудовой деятельности возможна премиальная выплата или другие платежи. Налогообложение компенсации при увольнении по соглашению сторон происходит следующим порядком:

• Пошлина на доход.

• НДФЛ и др. вычеты.

Сборы на прибыль предусмотрены среди издержек из отчислений выплат работающего. Из этого следует, когда проводятся выплаты компенсации, данная статья расходов будет учитываться и прибыль организации уменьшаться. УСН рассчитывается также как налог на прибыль. Соответственно, если данная статья закреплена трудовым договором, то содержится в числе затрат упрощенной системы уплаты сборов.

Выплаты вследствие отстранения от должности с согласия не уменьшаются на сумму НДФЛ или других сборов. Это не относится лишь к покрытию неиспользованного отпуска.

Данный факт относится только, если объем выходного пособия менее, чем трехкратный среднемесячный заработок. Во всем остальном, вычеты происходят общим порядком.

Касательно страховых взносов, то здесь ситуация аналогична расчетам НДФЛ.

Облагается ли компенсация при увольнении по соглашению сторон НДФЛ?

НДФЛ с компенсации при увольнении по соглашении сторон в 2018 году осуществляются согласно статье 217 НК РФ. Не облагаются налогами выплаты по возмещению неиспользованного отдыха, а также величина выходного пособия, который равен или не превышает трехкратную величину среднего дохода либо шестикратную применительно жильцов Крайнего севера и уравненной к нему территории.

Когда размер пособия будет превышать размер оклада в три раза, тогда налогообложение происходит обыкновенным способом исключительно той части, которая превышает эту сумму. Вместе с тем заработная плата трудящегося, выплаченная ему по уходу с предприятия, подлежит обложению пошлинами в обычном режиме.

Страховые взносы с компенсации при увольнении по соглашению сторон

Касательно выплат страховых взносов ранее возникало множество вопросов и споров. Действующее законодательство гласит, что взносы страхования не вычитаются из выплат работнику вследствие освобождения от должности. Исключением является только возмещение неиспользованного отпуска. Из остатка зарплаты работника страховые взносы вычитаются как обычно.

Таким образом, расторжение по добровольному волеизъявлению — самый выгодный и простой способ для обоих участников труда. Он предполагает дополнительные возмещения уволенному, возможное отсутствие двухнедельной отработки, а работодатель освобождается от дополнительных издержек и бумажной волокиты.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- +7 (499) 350-88-72 — Москва и обл.;

- +7 (812) 309-46-73 — Санкт-Петербург и обл.;

- +7 (800) 511-81-04 — все регионы РФ.

Источник: https://www.samso.ru/uvolnenie/kak-vyplachivaetsya-kompensaciya-pri-uvolnenii-po-soglasheniyu-storon.html