Применяем вычет по НДС на основании универсального передаточного документа

Обзор документа

Налоговые вычеты по НДС производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав, после принятия на учет указанных товаров (работ, услуг), имущественных прав и при наличии соответствующих первичных документов. При выполнении этих условий налогоплательщик вправе заявить к вычету суммы НДС, предъявленные при приобретении им товаров (работ, услуг), на основании универсального передаточного документа (УДП).

УПД, составленный продавцом для подтверждения факта изменения финансового состояния продавца и покупателя в результате передачи-приемки товара (груза), не может являться транспортным, товаросопроводительным или иным документом, подтверждающим факт вывоза товаров (груза) за пределы Российской Федерации или факт их перемещения на территорию другого государства — члена ЕАЭС.

Вместе с тем заполнение формы УПД в соответствии с требованиями к счету-фактуре и с дополнительными реквизитами, установленными в законе о бухучете, позволяет использовать документ как счет-фактуру, а также как первичный учетный документ о передаче товара («статус 1»). Учитывая изложенное, УПД со статусом «1» может являться основанием для подтверждения данных, содержащихся в заявлении о ввозе товаров и уплате косвенных налогов.

Письмо Федеральной налоговой службы от 4 апреля 2016 г. № ЕД-4-15/5702 Об использовании универсального передаточного документа при уплате налога на добавленную стоимость

20 мая 2016

Федеральная налоговая служба, рассмотрев обращение ООО о применении вычета по налогу на добавленную стоимость (далее — НДС) на основании универсального передаточного документа (далее — УПД) и о применении УПД как товаросопроводительного документа при подтверждении права на применение ставки НДС в размере 0 процентов при экспорте товаров, сообщает следующее.

1. По вопросу применения вычета по НДС на основании УПД.

В соответствии с пунктом 1 статьи 169 Налогового кодекса Российской Федерации (далее — Кодекс) счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм НДС к вычету в порядке, предусмотренном главой 21 Кодекса.

Пунктом 1 статьи 172 Кодекса установлено, что налоговые вычеты, предусмотренные статьей 171 Кодекса, производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав, после принятия на учет указанных товаров (работ, услуг), имущественных прав и при наличии соответствующих первичных документов,

Источник: https://auditor-odintsovo.ru/novosti/aktualnye-novosti/primenyaem-vychet-po-nds-na-osnovanii-universalnogo-peredatochnogo-dokumenta

Универсальный передаточный документ (УПД)

УПД — это универсальный передаточный документ. Его особенность — многофункциональность, благодаря которой можно заметно уменьшить объем документооборота.

Какие документы заменяет УПД?

На бумаге его можно использовать вместо:

- пакета «счет-фактура + первичный документ»;

- первичного документа.

В электронном виде — вместо:

- пакета «счет-фактура + первичный документ»;

- первичного документа;

- счета-фактуры.

Вы сами выбираете, что вам больше подходит, исходя из своих бизнес-процессов и схемы документооборота. УПД является основанием для налогового и бухгалтерского учета, о чем говорится в письме ФНС от 21.10.

2013 № ММВ-20-3/96@. Закон не обязывает использовать универсальный передаточный документ вместо товарной накладной, акта или пакета документов, включающего счета счет-фактуру и первичный учетный документ.

Когда можно применять УПД?

УПД действует с октября 2013 года, его ввело и узаконило письмо ФНС от 21.10.2013 № ММВ-20-3/96@. С тех пор этим документом можно пользоваться.

УПД можно оформить:

- поставку товаров, услуг или работ;

- передачу имущественных прав.

Бумажный УПД

Его форму также рекомендует письмо ФНС от 21.10.2013 № ММВ-20-3/96@.

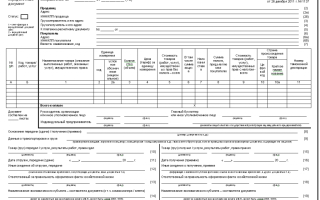

Образец заполнения универсального передаточного документа (УПД)

УПД (универсальный передаточный документ) образец заполнения — лист 1

УПД (универсальный передаточный документ) образец заполнения — лист 2

Скачайте бланк формы УПД в excel

Статус УПД показывает, какое у него назначение:

1 — счет-фактура + акт;

2 — первичный документ.

В статусе 1 УПД со стороны продавца подписывает сотрудник, ответственный за подпись счетов-фактур, накладных и актов. В статусе 2 — сотрудник, который отвечает за подпись первичных документов.

В обоих статусах со стороны покупателя УПД подписывает уполномоченное лицо, которое отвечает за оформление первичных документов или сделки.

Электронный УПД

Действует с 07.05.2016, ему открыл дорогу Приказ ФНС от 24.03.2016 № ММВ-7-15/155@. Применяется шире, чем бумажный:

- как счет-фактура (СЧФ);

- как универсальный передаточный документ (СЧФДОП);

- как первичный документ, например, накладная или акт (ДОП).

Если это УПД (СЧФДОП) или акт (ДОП), то документу требуется подпись получателя, поэтому он представляет собой два связанных файла: с данными продавца и с данными покупателя (п. 2.10 Приказа Минфина № 174н).

Если это счет-фактура (СЧФ) — он не требует подписи получателя, поэтому это один файл обмена с информацией продавца.

Скачать пример XML-файла

Как заполнять электронный УПД

Если это СЧФ

Поля, которые в нем необходимо заполнить, определены п. 5 ст. 169 НК РФ:

- порядковый номер документа, число, месяц и год его формирования;

- название, адрес, ИНН обеих сторон сделки;

- названия и адреса отправителя и получателя груза;

- номер документа, который фиксирует аванс в счет предстоящих поставок;

- состав поставки, если возможно — единица измерения содержимого;

- количество содержимого поставки в единицах измерения, названных ранее; валюта;

- цена за единицу измерения поставки, не учитывая налог (исключение — государственная регулируемая цена, включающая налог);

- стоимость поставки или имущественных прав без налога;

- акциз, где это необходимо;

- налоговая ставка;

- налог для покупателя по действующим налоговым ставкам;

- стоимость поставки с учетом налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза для товаров, вывезенных за пределы РФ на территорию Евразийского экономического союза.

В электронном формате появляется новое обязательное для заполнения поле — название субъекта, составившего файл продавца. Если продавец и составитель — разные субъекты, то второй заполняет поле «Основание, по которому экономический субъект является составителем файла обмена счета-фактуры (информации продавца)». Это важно для аутсорсеров и агентов.

Если это ДОП

В нем обязательно заполнить поля, названные в ст. 9 Федерального закона № 402-ФЗ «О бухгалтерском учете»:

- название документа;

- число, месяц, год его создания;

- экономический субъект, который сформировал документ;

- суть сделки;

- сумма или объем поставки;

- ФИО и подписи ответственных лиц.

Если это УПД (СЧФДОП)

В нем должны быть все сведения, перечисленные выше.

Особенности формата

Если он используется как ДОП или СЧФДОП:

- Может иметь два наименования. Одно — официальное по факту хозяйственной жизни. Второе — о котором договорились контрагенты.

- Есть специальные поля для сведений о перевозчике.

- Требует подписи со стороны покупателя уполномоченным лицом, которое отвечает за оформление первичных документов или сделки.

Для всех типов документов

- Можно внести любые дополнительные сведения: вид операции, информация для участника документооборота, дополнения об участниках сделки.

- Сведения об участниках сделки содержат поля:

- код ОКПО;

- структурное подразделение;

- информация для участника документооборота;

- для ИП — ИНН, реквизиты свидетельства о государственной регистрации, ФИО; для ЮЛ — наименование, ИНН, КПП; для иностранного лица, которое не стоит на учете в налоговых органах, — название и другие сведения;

- адрес;

- контактные сведения (номер телефона, e-mail);

- банковские реквизиты.

- Блок «Подписант» включает четыре атрибута: «Область полномочий», «Статус», «Основание полномочий (доверия)», «Основания полномочий (доверия) организации».

«Область полномочий» обязательна для заполнения, выбирается нужное.

5 и 6 — если подписывается УПД (СЧФДОП).

Области полномочий подписанта-продавца

Области полномочий подписанта-покупателя

Поле «Статус» заполнять обязательно. Можно указать:

1 — сотрудник продавца; 2 — сотрудник организации, составившей файл продавца; 3 — сотрудник иной уполномоченной организации;

4 — уполномоченное физическое лицо (в том числе ИП).

От выбранного статуса зависит информация в поле «Основание полномочий». Для 1, 2 и 3 это «Должностные обязанности» или другие основания полномочий. Для 4 — основания полномочий, например, доверенность, дата, номер.

Поле «Основание полномочий (доверия)» заполняется, только если статус подписанта — 3.

Обязательно указать, кто подписывает УПД: ФЛ, ИП или представитель ЮЛ. Для ФЛ обязательны к заполнению лишь ФИ, для ИП — ИНН, ФИ, а для представителя ЮЛ — ИН ЮЛ, должность и ФИ.

Подписантов может быть несколько.

Источник: https://www.diadoc.ru/docs/upd

Отличие счета-фактуры от универсального передаточного документа

16.06.2017Автор: Эксперт службы Правового консалтинга ГАРАНТ Гильмутдинов Дамир

Организация (покупатель) заключила договор поставки, где предусмотрена доставка товара покупателю силами поставщика. Право собственности на товар переходит к покупателю при передаче товара и подписании товарной (товарно-транспортной) накладной, то есть после доставки поставщиком товара к организации (покупателю).

Какими документами подтверждаются расходы покупателя на доставку, если поставщик доставляет товар собственными силами (собственным транспортом) без привлечения стороннего перевозчика или экспедитора и перевыставляет собственные расходы на доставку покупателю? Обязательно ли наличие в данном случае товарно-транспортной накладной?

Возможно ли признать расходы в целях налогообложения прибыли и принятия к вычету НДС? В чем отличие счета-фактуры от универсального передаточного документа?

По данному вопросу мы придерживаемся следующей позиции:

В рассматриваемой ситуации доставка продавцом товара покупателю осуществляется в рамках обязательств продавца по договору поставки, в том числе предусмотренных договором.

Доставка товара продавцом является услугой, не являющейся перевозкой по смыслу главы 40 «Перевозка» ГК РФ и Устава автомобильного транспорта и городского наземного электрического транспорта (Федеральный закон от 08.11.2007 N 259-ФЗ).

По нашему мнению, транспортная накладная в рассматриваемом случае не является обязательным документом, поскольку договор перевозки не заключается ни между поставщиком и покупателем, ни поставщиком с третьими лицами.

Если форма документа для оформления доставки товара не предусмотрена договором, организация вправе признать расходы, оплаченные поставщику за доставку, в целях налогообложения, принять к учету и, соответственно (при наличии счета-фактуры), принять к вычету НДС по услугам по доставке товара на основании любого документа, предъявленного покупателю продавцом, если он содержит все обязательные реквизиты и утвержден соответствующим образом в учетной политике продавца.

Обоснование позиции:

Гражданско-правовые аспекты

Пунктом 1 ст. 510 ГК РФ установлено общее правило, согласно которому доставка товаров осуществляется самим поставщиком путем отгрузки их транспортом, предусмотренным договором поставки, и на определенных в договоре условиях.

Здесь же отметим, что общими положениями о купле-продаже (применительно к рассматриваемой ситуации) установлено: если иное не предусмотрено договором купли-продажи, обязанность продавца передать товар покупателю считается исполненной в момент вручения товара покупателю или указанному им лицу, если договором предусмотрена обязанность продавца по доставке товара (п. 1 ст. 458 ГК РФ). И только в случаях, когда из договора купли-продажи не вытекает обязанность продавца по доставке товара или передаче товара в месте его нахождения покупателю, обязанность продавца передать товар покупателю считается исполненной в момент сдачи товара, в частности перевозчику, для доставки покупателю, если договором не предусмотрено иное (п. 2 ст. 458 ГК РФ).

В письме от 31.07.

2014 N 03-11-11/37735 Минфин России, опираясь на приведенные общие положения о купле-продаже (квалифицируя договор купли-продажи как поставку или розничную куплю-продажу для целей ЕНВД), отметил: если услуги по доставке товаров оказываются покупателям на основании отдельных договоров и оплата за оказанные услуги производится покупателями отдельно от оплаты товаров, такую деятельность, связанную с оказанием услуг по доставке товаров, следует рассматривать как самостоятельный вид предпринимательской деятельности. Аналогичная позиция высказывалась Минфином и ранее, например в письме от 07.03.2012 N 03-11-11/76.

В публикациях в СМИ встречается мнение, что в случае, когда оплата доставки предусмотрена в договоре поставки отдельной строкой и оплачивается покупателем отдельно от цены товара, имеет место смешанный договор, содержащий условия договора купли-продажи и перевозки (п. 3 ст. 421 ГК РФ).

Между тем напомним, как указано в п. 1 ст.

785 ГК РФ, по договору перевозки груза перевозчик обязуется доставить вверенный ему отправителем груз в пункт назначения и выдать его управомоченному на получение груза лицу (получателю), а отправитель обязуется уплатить за перевозку груза установленную плату. Заключение договора перевозки груза подтверждается составлением и выдачей отправителю груза, в частности транспортной накладной (п. 2 ст. 785 ГК РФ).

Таким образом, в рассматриваемой ситуации, по нашему мнению, в соответствии с условиями договора поставщик исполняет собственные обязанности по доставке товара. Оплата доставки отдельной строкой не меняет квалификации договора поставки.

Кроме того, покупатель в нашем случае не «вверяет» груз продавцу, и продавец фактически перевозит (доставляет) собственный товар, право собственности к покупателю на момент доставки (перевозки) еще не перешло.

Продавец не несет ответственности за этот груз перед третьими лицами.

Источник: http://taxpravo.ru/analitika/statya-392606-otlichie_scheta_fakturyi_ot_universalnogo_peredatochnogo_dokumenta

Об использовании УПД при подтверждении права на применение ставки НДС 0% при экспорте товаров

Организация не может использовать УПД для подтверждения нулевой ставки НДС при экспорте в ЕАЭС. В новом письме ФНС пришла, в частности, к такому выводу. В 2016 году ведомство уже озвучивало эту позицию.

Универсальный передаточный документ (УПД) не является транспортным, товаросопроводительным или иным документом, свидетельствующим о вывозе товара за пределы РФ.

Ведомство объяснило это тем, что для оформления перевозки есть специальные правила.

Например, для автомобильных перевозок такие правила установлены Постановлением Правительства РФ, и согласно им заключение договора перевозки груза подтверждается транспортной накладной.

Таким образом, юрлица — экспортеры в страны ЕАЭС в комплекте документов, подтверждающих нулевую ставку НДС, должны представлять товаросопроводительные документы, а не УПД.

Вопрос: Об использовании УПД при подтверждении права на применение ставки НДС 0% при экспорте товаров.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 7 февраля 2017 г. N ЕД-4-15/2172

Федеральная налоговая служба, рассмотрев обращение ОАО о применении универсального передаточного документа (далее — УПД) как товаросопроводительного документа вместо счета-фактуры и международной товарно-транспортной накладной (CMR) при подтверждении права на применение нулевой ставки по налогу на добавленную стоимость (далее — НДС) при экспорте товаров, вывезенных в таможенной процедуре экспорта на территорию государств — членов Евразийского экономического союза (далее — ЕАЭС), сообщает следующее.

В соответствии со статьей 165 Налогового кодекса Российской Федерации (далее — Кодекс) и пунктом 4 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (приложение N 18 к Договору о Евразийском экономическом союзе от 29.05.

2014; далее — Протокол о порядке взимания косвенных налогов) для подтверждения обоснованности применения нулевой ставки НДС налогоплательщик представляет в налоговый орган в том числе копии транспортных, товаросопроводительных и (или) иных документов, подтверждающих соответственно вывоз товаров за пределы территории Российской Федерации или перемещение товаров с территории одного государства — члена ЕАЭС на территорию другого государства — члена ЕАЭС.

УПД предназначен для подтверждения факта передачи и получения товара (груза). Данный факт хозяйственной жизни прямо указан в строках [10] и [15] рекомендованной ФНС России формы.

Источник: http://news.advokat-cherepovec.ru/zakonodatelstvo/ob-ispolzovanii-ypd-pri-podtverjdenii-prava-na-primenenie-stavki-nds-0-pri-eksporte-tovarov.html

Универсальный передаточный документ: какие бумаги может заменить?

Универсальный передаточный документ (акт) представляет собой особый бухгалтерский документ, который можно использовать для различных целей. В этом и заключается его универсальность.

Какие документы может заменить?

Универсальный передаточный документ начал активно использоваться участниками экономических правоотношений с 2014 года, когда его использование было утверждено Федеральной налоговой службой в качестве одного из универсальных отчетных документов для правильного расчета суммы налога на добавленную стоимость, подлежащего уплате в госбюджет.

Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам: Москва +7(499)653-60-87, Санкт-Петербург +7(812)313-26-64.

Универсальный передаточный документ (УПД) является документом, который по задумке Федеральной налоговой службы должен являться унифицированным актом, который могут использовать все юридические лица и индивидуальные предприниматели, отображающие получаемую прибыль и необходимые суммы НДС, вносимые в государственный бюджет.

Форма документа разработана таким образом, что он включает в себя данные, характерные для таких документов, как:

- счет-фактура на отпущенный покупателю товар;

- товарный раздел товарно-транспортной накладной на отгрузку и доставку товара покупателю;

- накладная на отпуск товаров или материалов на сторону;

- акт приема-передачи одного или нескольких объектов основных средств, передаваемых от продавца к покупателю.

Когда можно использовать?

Использование УПД возможно в любой момент осуществления оборота товаров или услуг между продавцами и покупателями, если такой оборот находится под юрисдикцией налоговых органов Российской Федерации.

Использовать УПД могут как юридические лица, находящиеся на общем режиме налогообложения, так и индивидуальные предприниматели и юрлица, находящиеся на упрощенном режиме налогообложения.

Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам: Москва +7(499)653-60-87, Санкт-Петербург +7(812)313-26-64.

Так как использование универсального передаточного документа возможно взамен других финансовых и платежных документов, начать использовать такой документ участники налоговых отношений могут в любой момент времени, как только у них появилась техническая возможность правильно заполнять его в зависимости от того, кем является их контрагент.

Правила заполнения

Ключевое правило заполнения УПД заключается в необходимости отобразить информацию о том, в качестве какого документа будет использоваться форма универсального передаточного документа.

Если УПД планируется использовать в качестве счета-фактуры, в статусе документа указывается цифра «1», если в качестве иного первичного платежного документа, статус УПД обозначается цифрой «2».

Исходя из того, в качестве какого документа будет использован универсальный передаточный документ, будут варьироваться и требования к его заполнению, однако некоторые из них являются универсальными:

- наименование участников сделки (указываются данные как на продавца, так и на покупателя);

- описание переданного товара (наименование или указание артикулов);

- количество единиц товара, переданного от продавца к покупателю (указание в штуках, упаковках или, если речь идет о выполненных работах, квадратные метры таких работ или задействованные человекочасы);

- сведения о стоимости товара (указываются в отдельных графах общая стоимость, размер НДС, подлежащий уплате, стоимость без учета НДС);

- данные о лицах, отпустивших и принявших передаваемый товар.

Преимущества УПД

Ключевым преимуществом в использовании универсального передаточного документа является возможность использовать его в качестве различных документов, применяемых при осуществлении товарооборота.

Кроме того, универсальный передаточный документ может использоваться в качестве подтверждающего документа при подаче отчетности о доходах и уплаченных налогах в налоговые органы.

Универсальный передаточный документ также может быть использован с различными участниками экономических правоотношений ввиду того, что он включает в себя сведения, используемые в различных подтверждающих совершение сделок документах, а его форма включена практически во все электронные бухгалтерские системы.

Универсальный передаточный документ был разработан Федеральной налоговой службой в качестве документа, который может быть использован участниками налоговых правоотношений и товарооборота для замены большого количества используемых передаточных и платежных документов.

Для того, чтобы УПД отвечал целям своего создания, он должен быть оформлен в соответствии с рекомендациями Федеральной налоговой службы.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: http://zakonguru.com/nalogi-2/nds/upd/chto-zamenyaet.html

Что такое счет-фактура и универсальный передаточный документ? Можно ли использовать их одновременно?

Заключение сделки сопровождается оформлением многочисленных документов, многие из которых давно устарели и просто дублируют данные.

Поправки в бухгалтерском учете удалось внести лишь четыре года назад, когда заработала новая редакция закона № 402-ФЗ «О бухгалтерском учете» и стали внедряться другие критерии при составлении первичных бумаг.

Появились гораздо более эффективные виды, среди которых выделяется УПД, заменяющий разновидности накладных, актов и фактур.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Определение каждого понятия

Счет-фактура — это документ, удостоверяющий фактическую отгрузку товаров или оказание услуг и их стоимость. Заполняется по определенному стандартному образцу, утвержденному Постановлением Правительства в 2011 году (№ 1137). Что же это и в чем разница?

Выставляется продавцом и предпринимателем, когда предстоит отгрузка товара или оказываются определенные услуги. Покупатель обязательно ставится в известность, чтобы не иметь проблем с налоговиками. Существует стандартный, корректирующий и авансовый тип фактуры, заполняемой при внесении предоплаты.

УПД — это универсальный передаточный документ, заменяющий накладную и счет-фактуру. Документ создавался совместными усилиями бухгалтеров и специалистов разного профиля, стал внедряться вместе с законом об учете.

Совмещает счет-фактуру, взятую за основу, вместе с транспортными (товарными) накладными, передачей и приемом бумаг, подтверждающими проведение работ.

ВАЖНО. Внесение дополнительных разделов в УПД позволяет изменять размер ячеек и вписывать новые строки, но не удалять утвержденные пункты в фактуре.

Несмотря на внешнюю схожесть двух форм, между бумагами существуют определенные важные отличия. Особенности счет-фактуры:

- Подтверждает заключение контракта о продаже и покупке. Обязательно включается НДС.

- После проведения операции, грузоотправитель и получатель вносят запись в журнал закупок. В результате, предоставляется налоговая льгота (ст.172 НК). Вычет экономит немалые суммы, особенно при оптовых закупках.

- Документ заполняется от руки и в электронном виде с соблюдением основных требований (ст.169 НК). В случае внезапных изменений в стоимости составляется корректировочный счет.

Особенности УПД:

- Совмещает в себе первичные документы, такие как накладная и счет-фактура. Для это включены дополнительные необходимые реквизиты (№ 402-ФЗ).

- При правильном заполнении послужит основанием для вычетов по сборам на прибыль и добавочную стоимость.

- Разновидности УПД дают возможность совмещать или вносить дополнения. Неизменными остаются графы, отделенные черными линиями.

Пока не присвоен код, УПД в электронном виде не может быть отправлен в налоговую. В 2017 году в счет-фактуру внесли поправки и было разрешено самостоятельно добавлять в упрощенный документ графы идентификатора договора, кода вида товаров и подписи лица, заверяющего счет за индивидуального предпринимателя.

Можно ли использовать эти два документа одновременно?

Можно ли применять и УПД и счет-фактуры? В рекомендациях ФНС России не запрещает применение УПД совместно для отражения в бухгалтерском и налоговом учете фактов хозяйственной жизни.

При этом использование УПД не ограничивает права организации использовать иные формы первичных учетных документов.

Возможности УПД привлекли многие компании и организации. Для налоговиков не имеет принципиального значения какая форма была использована, если при оформлении не были допущены грубые ошибки.

Проблема чаще возникает с партнерами и клиентами, которые предпочитают использовать товарные накладные, акты и счет-фактуры. Особенно это затрагивает бюджетные организации.

Применение двух форм совместно-вполне оправдано. Только для этого руководителю в компаниях негосударственного сектора необходимо по предложению бухгалтера утвердить УПД и включить в него все необходимые реквизиты. При этом следует в обязательном порядке поставить в известность второго участника договора, особенно когда дело касается иностранного контрагента.

ВАЖНО. Для исключения споров следует заранее в контракт вписать пункт, где будут указаны формы первичных документов в рамках проведения конкретной сделки.

Утверждение УПД позволит проводить ряд различных операций без дублирования и за более короткий срок. Что становится проще с УПД:

- Проводить отгрузку любых товаров, как с транспортировкой, так и без нее. Возмещение транспортных расходов в этом случае не приносит дохода поставщику и ложится на перевозчика.

- Оказывать всевозможные услуги, при наличии соответствующей лицензии.

- Передавать права (имущественные), результаты после выполнения услуг и работ.

- Заниматься отправкой контрагентам, комитентам и комиссионерам.

Многое зависит от условий договора, УПД предстает как первичная бумага или совмещенная, поскольку фактура всегда включена.

Нужно не забыть указать один параметр. Вписанная единичка говорит о том, что произошло совмещение первички и счета. Двойка свидетельствует о применении первичных документов для отправки и составления акта передачи.

Наиболее выгодно использовать УПД предпринимателям, перешедшим на ЕНВД и УСН, так как этого вполне достаточно для отчетности и нет необходимости рассчитывать и уплачивать налог на добавленную стоимость.

В каком случае не заменит?

Однако возникают ситуация, когда универсальный документ не сможет стать полноценной заменой действующей счет-фактуре. Подобное происходит при:

- Корректировке показателей, когда отгрузка товара произошла, но изменилась их стоимость в силу разных причин. Если выписывалась накладная, то достаточно подготовить документ с указанием разницы стоимости и заполнить корректировочный бланк.

- Применении аванса, когда получатель предоплаты выставит счет и не потребуется подготовить выписку из банка и платежное поручение.

- Необходимости внести коррективы в подготовленную бумагу. Составляется другая фактура (при неизменном номере и дате), только в специальной графе (1а) обозначается внесение откорректированных сведений. Промахи в накладной исправляются проще, нужно зачеркнуть сумму и написать правильную, а также указать число исправления и поставить подпись предпринимателя.

Нельзя сбрасывать со счетов риски, связанные с передаточным документом. Допущенные ошибки при оформлении, особенно при использовании первичной формы, приведут к материальным потерям. После сдачи отчетности не удастся получить имущественный вычет по НДС, возникнут дополнительные затраты из-за налога на прибыль.

Использование УПД носит пока необязательный характер, хотя к разработке формы подключались опытные бухгалтера и специалисты налоговой службы, которые провели широкие дискуссии на форуме официального портала.

С одной стороны, удается избавиться от заполнения многочисленных дублирующих накладных и актов. С другой, пока не появилась возможность передачи данных в электронном виде непосредственно налоговикам и возникают ситуации, когда применение становится нецелесообразным.

Заключение

Счет-фактуру никто не отменял, она по-прежнему востребована и дает полное представление о сделках купли и продажи. Важным условием считается уведомление сторон о том, что при проведении сделки будет использована именно эта форма, выписана накладная вместе с фактурой.

Предпринимателю и руководителю следует позаботиться о том, чтобы включить УПД в бухгалтерский учет, получая все преимущества от простой и модернизированной формы совмещения.

Источник: http://101million.com/buhuchet/otchetnost/deklaratsii/nds/schet-faktura/vybrat-ee-ili-upd.html

Можно ли использовать упд при перевозке

При изложенных свойствах универсального передаточного документа, он может быть использован российским экспортером в качестве счета-фактуры для применения налоговых вычетов при исчислении НДС.

Вместе с тем, если это предусмотрено в экспортном контракте, универсальный передаточный документ может быть использован поставщиком и покупателем в качестве документа, подтверждающего передачу товара поставщиком покупателю или перевозчику.

Это свойства транспортного и/или товаросопроводительного документа, который может подтверждать право российского экспортера на применение нулевой ставки НДС по экспортной операции.

Ipc-zvezda.ru

- Согласуйте применение данного универсального документа с вашим иностранным контрагентом и закрепите это в экспортом контракте.

- Жестко контролируйте даты на универсальном передаточном документе, поскольку в нем кроме реквизита счета-фактуры присутствуют и иные реквизиты, например, товарной накладной об отгрузке товара !

Универсальный передаточный документ, по сути, является счетом-фактурой с дополнительными графами, правила его заполнения регулируются, прежде всего, правилами Налогового кодекса РФ о заполнении и выставлении счетов-фактур. По правилам ст.169 Налогового кодекса РФ счет-фактура должен быть выставлен в течении 5-ти календарных дней с даты отгрузки.

А при заполнении универсального передаточного документа заполнению подлежат и другие графы.

Заменяет ли упд товарно транспортную накладную

По гиперссылке «Подписи» документа учетной системы «Реализация (акт, накладная)» (рис. 1) можно открыть дополнительное окно для указания уточняющей информации об участниках операции с целью автоматического заполнения соответствующих строк УПД (рис. 2):

- в поле «Отпуск произвел» — сведения о лице, совершившем отгрузку товаров, для заполнения строки [10] УПД (рис. 7);

- в поле «Ответственный за оформление (для УПД)» — сведения о лице, ответственном за правильность оформления факта хозяйственной жизни (п. 6 ч. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ), для заполнения строки [13] УПД (рис. 7).

Рис. 2 По гиперссылке «Доставка» документа учетной системы «Реализация (акт, накладная)» (рис. 1) можно открыть дополнительное окно (рис.

Переход на упд

- в строке

Ответственный за правильность оформления факта хозяйственной жизни [13] — должность, а также фамилия и инициалы лица, которое оформляло эту операцию, если в дополнительные сведения о продавце и покупателе будет внесена такая информация. Если поле «Ответственный за оформление (для УПД)» (рис.

2) не будет заполнено, то в этой строке по умолчанию будет указан руководитель или иное лицо, уполномоченное на подписание счетов-фактур от имени руководителя (рис. 4);

- в строке Наименование экономического субъекта — составителя документа (в т.ч. комиссионера/агента) [14] — сведения о продавце;

- в строке Наименование экономического субъекта — составителя документа [19] — сведения о покупателе.

Рис.

Счет-фактуру и накладную можно заменить универсальным передаточным документом

Российским экспортерам по вопросам возмещения НДС по операциям экспорта товаров с территории России в Казахстан, Белоруссию, Киргизию и Армению с 2015 года следует руководствоваться правилами статьей 171, 172 Налогового кодекса РФ.

Согласно положениям пункта 2 статьи 171 и пункта 1 статьи 172 Налогового кодекса Российской Федерации суммы налога на добавленную стоимость, предъявленные налогоплательщику при приобретении на территории Российской Федерации товаров (работ, услуг), подлежат вычетам в случае использования этих товаров (работ, услуг) для осуществления операций, признаваемых объектами налогообложения по налогу на добавленную стоимость, после их принятия на учет на основании счетов-фактур, выставленных продавцами.

Упд

НДС, поименованы: 1) договоры (контракты), заключенные с налогоплательщиком другого государства-члена или с налогоплательщиком государства, не являющегося членом Союза (далее — договоры (контракты)), на основании которых осуществляется экспорт товаров 2) выписка банка, подтверждающая фактическое поступление выручки от реализации экспортированных товаров на счет налогоплательщика-экспортера 3) заявление о ввозе товаров и уплате косвенных налогов 4) транспортные (товаросопроводительные) и (или) иные документы, предусмотренные законодательством государства-члена, подтверждающие перемещение товаров с территории одного государства-члена на территорию другого государства-члена 5) иные документы, подтверждающие обоснованность применения нулевой ставки НДС и (или) освобождения от уплаты акцизов, предусмотренные законодательством государства-члена, с территории которого экспортированы товары.

Универсальный передаточный документ (упд)

Кроме того, национальное законодательство России, Казахстана, Белоруссии, Киргизии и Азербайджана при экспорте, перевозке товаров унифицируется, но в настоящее время все еще имеет отличия.

Применение российским экспортером универсального передаточного документа вместо унифицированных форм первичных учетных документов, известных иностранным партнерам, может быть для последних не удобным, или потребовать значительные расходы или убытки.

ВниманиеВнимание российских экспортеров к вопросам документального оформления экспортных операций и заблаговременное устранение спорных ситуаций будет по достоинству оценено иностранными контрагентами. Универсальный передаточный документ для подтверждения права на применения нулевой ставки НДС С 1 января 2015 г.

- Для использования в учете универсального передаточного документа налогоплательщику необходимо:

— утвердить его форму приказом руководителя налогоплательщика (ч.4 ст.

9 закона о бухгалтерском учете) — утвердить применение форм универсального передаточного документа в целях бухгалтерского учета а так же в целях налогового учета соответственно в учетных политиках в целях бухгалтерского учета и в целях налогового учета (учетной политике как для целей бухгалтерского учета, так и для целей налогообложения (п. 12 ст.

167 НК РФ, ст. 8, ч. 4 ст. 9 Закона N 402-ФЗ, п. п. 2, 4 Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008, утвержденного Приказом Минфина России от 06.10.2008 N 106н).

Да, в одном УПД возможно помимо товара указать и связанные с его отгрузкой, доставкой и т.п. услуги. При этом в отношении количества таких сопутствующих услуг (работ) в одном УПД законодательством никаких ограничений не установлено.

При этом следует учесть, что УПД, как и счет-фактура, должен быть составлен не позднее, чем на пятый день со дня составления акта или накладной. При длительных сроках выполнения работ (оказания услуг) целесообразнее формировать отдельные документы.

КОНСУЛЬТАЦИЯ Службы правового консалтинга компании РУНА, от 03.08.

2018 Читайте также Подписка на журнал © Журнал «Время Бухгалтера» 2004 — 2018 | РУНА консалтинговая группа Заменяет ли УПД товарно транспортную накладную В то же время договор перевозки груза может заключаться посредством принятия перевозчиком к исполнению заказа, а при наличии договора об организации перевозок грузов — заявки грузоотправителя.

Приложения № 1 к Постановлению № 1137;

Источник: http://advocatus54.ru/mozhno-li-ispolzovat-upd-pri-perevozke/