Как рассчитать налог для ИП на упрощенке и как уменьшить его с работниками и без них

Что такое УСН 6 процентов 2018 для ИП уменьшение налога возможно ли и как проводится? УСН с объектом налогообложения под названием «доходы» считается одним из удобнейших режимов.

Предлагаемая изначально процентная ставка налога обеспечивает низкую нагрузку на бизнес. Но рассчитанную сумму можно ещё снизить за счёт страховых сборов.

В статье описывается, как производится снижение на законных основаниях.

Нормативная база

НК РФ определяет, что если налогоплательщик выбрал упрощённый налоговый режим с объектом «доходы», он вправе снизить размер итоговой суммы к уплате (или аванс) на величину сборов следующего характера:

- страховых взносов в ПФР;

- в соцстрах для компенсации неспособности к труду в связи с несчастными случаями или по причине материнства;

- медстрах.

Есть два условия применения этой нормы, при которых возможно снижения объёма налогообложения на эти суммы:

- Перечисленные взносы носят обязательный характер.

- Они оплачены в том отчётном периоде, в котором вёлся расчёт налога.

Налог индивидуальный предприниматель вправе уменьшать в разной мере, когда он использует наёмный труд и когда работает в одиночку.

Далее мы подробно осветим вопрос, как правильно сделать расчёт налогов для ИП по упрощёнке с учётом взносов, но предварительно отметим, что единый «упрощённый» налог позволяет создать уменьшение на полную сумму страховых сборов, если штата нет, и не более чем 50%, если наёмный персонал имеется.

Снижение налога без работников

Опишем на примере, как работает калькулятор УСН 6 в 2018 году для ИП без работников и как правильно провести операцию по уменьшению налоговой суммы, если бизнесмен ведёт дело в одиночку.

Пример

ИП, избравший УСН с «доходным» объектом, в одиночку предоставляет услуги по доставке грузов. В 2018 году выручка составила 870000 рублей. Какие налоги и сборы он вынужден вносить при указанном объёме дохода?

Сумма 6-процентного упрощённого налога составит 870000 х 6% = 52200 рублей. Размер «своих» страховых взносов сложен из двух частей: обязательной фиксированной в объёме 32 385 р. и 1-процентной с превышения над 300 тыс. рублей, то есть (870 000 – 300 000) х 1% = 5 700 р. В итоге получится 38 085 р.

Логично было бы посчитать, что общая сумма к уплате должна составить 52200 + 38085 = 90285 р. Однако Налоговый кодекс позволяет вычесть страховые взносы из бюджетного платежа и в результате заплатить надо будет всего 52 200 р.

Например, частями, отражёнными в следующей таблице:

| Отчётный период | Доход по нарастающей | Внесённые сборы |

| 1-й квартал | 128000 | 7660 |

| 6 месяцев | 390000 | 18000 |

| 9 месяцев | 595000 | 19000 |

| Год | 870000 | 38755 |

Теперь, посматривая на табличную форму, проследим, какова система и динамика начисления и вычета из налоговых авансов и итогового налога перечисленных страховых сборов:

- Первые три месяца показали следующий результат: 128000 х 6% = 7680 р. Минусуем уплаченные взносы 7660 р., к оплате остаётся 20 р.

- За шесть месяцев уплатить надо будет следующую сумму: 390000 х 6% = 23400 р. Вычитаем взносы, перечисленные за полугодие, и внесённый в бюджет аванс за первый квартал: 23400 – 18000 – 20 = 5380 р. – эту сумму останется доплатить.

- За девятимесячный период сумма налога составит 595000 х 6% = 35700 р. Вычитаем на уплаченные сборы и налоговые авансы: 35700 – 19000 – 20 – 5380 = 5920 руб. Перевести эти деньги в бюджет надо успеть до 25 октября.

- По результатам года подсчитываем, сколько ИП должен доплачивать до контрольного срока – 30 апреля: 870000 * 6% = 52 200 — 38 755 — 20 — 5380 — 5920 = 2125 р.

Подведём итоги, которые дал по УСН 6 процентов 2018 для ИП без сотрудников калькулятор:

- доплаты по каждому кварталу – 20 + 5 380 + 5 920 = 11 320 р.

- итоговая доплата по налогу за год – 2 125 руб.

- годовые взносы за себя – 38 755 руб.

Простая проверка показывает, что общий объём платежей равен 52200 руб., а не 90 285 р., как можно было бы рассчитать первоначально.

Если бы индивидуальный предприниматель проводил авансовые платежи, и внёс страховые взносы разово – в конце года, то ситуация развивалась бы иным образом. Налоговая сумма составила за счёт авансов 35700 р., страховые взносы за себя – 38 755 р. Итого 74 455 р.

То есть, расчёт УСН 6 в 2018 году для ИП без работников показывает, что возникает переплата в размере 74 455 – 52 200 = 22 255 р., которую надо возвращать или засчитывать на будущие перечисления через налоговую инспекцию путём написания заявления.

Процедура эта сложности не представляет, но есть два неприятных момента:

- ИП кредитует бюджет, но обратной благодарности ему ждать не стоит;

- предприниматель обращает на себя внимание налоговой инспекции (разовая операция проблем не повлечёт, но если она повторится и в следующие годы, то камеральные проверки станут настойчивее и чаще).

Как уменьшать платежи с работниками

После того, как ИП оформит первого работника на некую должность, он должен удерживать НДФЛ из его заработной платы, и начислять на этот доход страховые взносы.

Помимо обязанности по расчёту оплаты, предпринимателю необходимо своевременно вносить эти средства в бюджет и страховые фонды.

После того, как у предпринимателя на руках окажется соответствующий платёжный документ, у него появится возможность учесть суммы в налоговых платежах.

Если ИП принимает на работу персонал, авансовые платежи и сам налог разрешается снизить на сумму перечисленных в фонды сборов, но не выше чем на 50%. Допускается принимать к учёту не только «свои» взносы, но и те, что внесены за работников.

Полный объём страховых взносов за сотрудника составляет 30% от заработной платы и иных доходов и распределяется в следующих долях:

- на пенсионные нужды – 22%;

- на медстрах – 5,1%;

- на соцстрах – 2,9%.

Отдельным категориям индивидуальных предпринимателей, использующих «упрощёнку», на УСН платят за наёмный персонал страховые взносы по пониженным тарифам. Налоговый кодекс устанавливает виды ОКВЭД (виды занятий), использование которых позволяет пользоваться преференциями.

Пример

За 2018 год индивидуальный предприниматель с наёмным персоналом заработал 1560400 рублей. Разбросаем выручку и перечисленные страховые сборы, как свои, так и работников в табличной схеме:

| Отчётный период | Нарастающий доход | Внесённые сборы |

| 1 квартал | 290 000 | 16 000 |

| 6 месяцев | 780 200 | 32 000 |

| 9 месяцев | 1 240 150 | 49 000 |

| Год | 1 560 400 | 69 545 |

Подсчитанная налоговая сумма с учётом авансов в этом примере составит 1560400 х 6% = 93 624 р., а страховых сборов «своих» и работников перечислено в объёме 69545. С учётом ограничения в 50% налог позволено снизить только до 46 812 р. (93 624/2), несмотря на то, что внесённые страховые взносы в объёме больше расчётной суммы налогов.

В результате нагрузка на ИП увеличивается и на средства, перечисленные в рамках страхования за наёмный персонал, так и из-за того, что «свои» взносы учитываются только наполовину, а не на 100%, как без работников.

Уменьшение налога – важные условия

Обязательное условие для ИП, использующих 6-процентную «упрощёнку» – снижение налоговой нагрузки за счёт страховых взносов возможно только в том случае, если сборы переведены в фонд в периоде их расчёта.

Иначе говоря, снизить размер авансового налогового платежа получится, если совпадут два следующих временных фактора:

- период, за который рассчитывалась сумма платежа (например, 6 месяцев);

- период, в котором осуществлены перечисления, неважно рассчитанные за этот промежуток или за предыдущий.

Если так получится, что в Пенсионный фонд взносы перечислены в течение первого квартала, то сумму платежа допустимо учесть во всех последующих квартальных авансах по налогу. Из этого вытекает один полезный вывод: чтобы добиться экономии, следует вносить сборы или в первом квартале, или каждые три месяца.

От того, наличествуют ли в штате предприятия ИП работники, зависит объём средств, которые удаётся вычесть из суммы единого «упрощённого» налога. Помимо этого, от выбранного объекта налогообложения зависит принцип вычета. Так, если ИП предпочёл 6-процентную ставку, ему разрешается снизить размер итогового налога только за счёт страховых платежей.

Особенности

При определении влияния страховых платежей на конечную сумму перечисления в бюджет перед индивидуальными предпринимателями возникает ряд вопросов.

Выведем их в отдельную таблицу:

| Вопрос | Ответ |

| Разрешено ли предпринимателю снизить сумму налога по «упрощёнке» на объём перечисленных за себя или работников страховых взносов, если они перечислены в прежние налоговые периоды? | Разрешается, так как определяющим фактором для учёта служит дата фактического перевода в фонды. |

| Если ИП оформил на работу одного сотрудника в середине отчётного периода, поменяется ли размер уменьшения. | С того момента, как индивидуальный предприниматель принял на работу первого сотрудника, он становится работодателем. С этого момента он уже не вправе полностью учитывать страховые взносы в итоговом налоговом платеже. Ему придётся довольствоваться 50-процентным уменьшением. |

| Если ИП остался работать один, как ему делать вычеты страховых сумм? Можно ли сразу переходить к 100-процентному учёту взносов? | Предприниматель сможет вычитать страховые сборы в 100-процентном объёме только с нового налогового года. |

| Не будет ли нарушением законодательства, если предприниматель, только что перешедший на УСН, вычтет взносы, перечисленные в прежних налоговых периодах? | Такое действие допустимо, так как главное, что эти деньги были фактически внесены. |

| Допустимо ли снижение размера налога на перечисленные страховые взносы в 100-процентном объёме, если на предприятии в штате только одна единица – сотрудница, находящаяся в декретном отпуске? | Если работнику на протяжении налогового года не выплачивается заработная плата по объективным причинам, то предприниматель вправе воспользоваться 100-процентным вычетом. По закону ИП считается работодателем, поскольку производит выплаты дохода своим сотрудникам. |

Налоговую сумму, рассчитанную по 6-процентной ставке, разрешается уменьшать на расходы, относящиеся к социальному страхованию. Но имеются некоторые особенности, ограничивающие вычет. Так, сумму нельзя уменьшать на сборы, связанные с травматизмом, а также пособия, выплачиваемые в связи с беременностью или родами.

Сроки перечисления

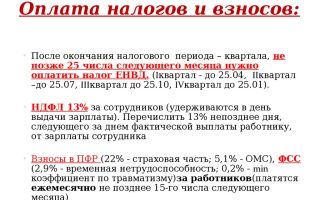

Крайние сроки внесения налоговых авансов не меняются уже длительный период и для 2018 года таковы:

- рассчитанные по первому кварталу – до 25.04;

- по полугодию – до 25.07;

- за девятимесячный период – до 25.10.

По окончании года итоговую сумму налога потребуется внести до 30.04.2019. Этот платёж жёстко привязан к моменту сдачи отчётности – налоговой декларации по «упрощёнке».

Страховые взносы по кварталам вносятся в несколько иные сроки.

Приведём и их, чтобы предпринимателю было легче ориентироваться:

- по первому кварталу – до 31.03;

- по второму кварталу – до 30.06;

- по третьему кварталу – до 30.09;

- по четвёртому кварталу – до 31.12.

Налоговая служба просит не доводить платёж до последней черты, чтобы не возникало просрочек из-за длительности проводок, особенно в преддверии выходных или праздничных дней. Если ИП не уложится в квартал и средства пойдут в фонд уже следующим месяцем, вычет сделать не удастся.

Для предотвращения сбоев лучше воспользоваться одной из бухгалтерских или налоговых программ, предлагаемых, в том числе и ФНС. Они имеют встроенные календари и реквизиты (в том числе КБК) своевременно напомнят о необходимости перечисления налога или страхового сбора и безошибочно направят суммы по нужным адресам.

Источник: https://tvoeip.ru/nalogi/sistemy/usn-6-protsentov-2018

Какие налоги платит ИП на УСН в 2018 году

Пониженная налоговая ставка и сокращенный объем отчетности, характерные для упрощенной системы налогообложения (УСН), без сомнений облегчают деятельность малого и среднего бизнеса, а также индивидуальных предпринимателей.

Нюансы применения УСН для всех допустимых категорий подробно расписаны в главе 26.2 НК РФ. В этом материале мы рассмотрим налоговые обязательства, которые ложатся на индивидуальных предпринимателей.

Итак, какие налоги платит ИП на УСН в 2018 году?

Единый налог для «упрощенцев»

Уплата налогов ИП на УСН сведена к минимуму. Ее отличительной чертой стала замена трех налогов одним — единым «упрощенным» налогом. Предпринимателям на упрощенной системе не нужно платить:

- налог на доходы физлиц (исключая указанные в п.2 и п.5 ст. 224 НК РФ);

- налог на имущество физлиц (исключая входящие в перечень, определяемый в соответствии с п.7 ст.378.2 НК РФ);

- налог на добавленную стоимость (исключая НДС при ввозе товара на таможне и выполнение договоров доверительного управления).

Декларация сдается раз в год. Фактическая оплата налогов ИП на УСН производится авансовыми платежами поквартально, отдельных документов с расчетами по ним подавать не нужно. Авансовая уплата налогов ИП на УСН в 2018 должна быть проведена не позднее 25 апреля (за I квартал), 25 июля (за полугодие), 25 октября (за 9 месяцев).

Основной налог за 2018 год, учитывающий внесенные авансы, должен быть перечислен до 30 апреля 2019 года.

Что выбрать, 6% или 15%?

Но и в рамках единого налога у индивидуальных предпринимателей есть возможность выбрать отправную точку, в зависимости от которой будут рассчитаны налоги ИП на УСН в 2018 году. Речь идет о выборе объекта налогообложения «доходы» или «доходы минус расходы».

Сумма рассчитывается как ставка налога, умноженная на налоговую базу. Оба множителя зависят от выбора объекта налогообложения. При этом несущественно, есть ли на балансе рабочая сила или речь идет об ИП на УСН без работников, налог, а точнее принцип его расчета для того или иного объекта от этого не изменятся.

Выбор в пользу УСН «доходы» целесообразен при невысоком объеме расходов. К примеру, при сдаче недвижимости или транспорта в аренду или при оказании услуг населению. Стандартная налоговая ставка в этом случае составит 6%. Региональные власти вправе дополнительно снизить ставку до 1%.

«Доходы минус расходы» оправданы при необходимости, к примеру, закупать материалы для производства либо товары для перепродажи, или других случаях, когда соотношение расходы и доходов составляет 60% или более.

Основой расчета будет чистая прибыль, но и стандартная ставка увеличится до 15%. Для данного объекта региональные власти вправе снизить ставку до 5%. Сложность в том, что не все расходы могут засчитываться для уменьшения налога, а подходящие, прописанные в статье 346.

16 Налогового кодекса требуется в обязательном порядке подтверждать документально.

Страховые взносы

Выплаты на медицинские и пенсионное страхование обязательны для индивидуального предпринимателя все время, что он числится в ЕГРИП. Их количество зависит от наличия у ИП работников. Это же влияет и на порядок вычета, который способен существенно сократить налоги ИП на УСН.

Страховые взносы с 2018 года больше не привязаны к МРОТ. Их размер устанавливается законодательно и постепенно растет.

Насколько страховые выплаты способны повлиять на налоги? ИП (УСН 6%) без работников перечисляет страховые взносы исключительно «за себя». В текущем году их сумма составляет 32 385 рублей, из них в Пенсионный фонд 26 545 рублей и в ФОМС 5 840 рублей.

При годовом доходе свыше 300 тысяч отчисления в ПФР возрастают на 1% от величины сверхдохода. Расти сумма может до максимальной планки в 212 360 рублей, после которой пенсионный платеж уже не будет меняться.

Налоговый вычет допускается осуществлять на полную сумму страховых взносов «за себя», что предполагает возможность обнулить налоги для ИП (УСН 6%) в 2018 году.

При наличии наемных работников налоги ИП (УСН 6%) сократить до нуля не получится. «Упрощенный» налог может быть снижен не более чем наполовину за счет собственных фиксированных взносов ИП, а также за счет взносов за работников.

В случае, когда выбран объект налогообложения «доходы минус расходы», налоги ИП на УСН с работником и без него рассчитываются одинаково. Страховые взносы в полном объеме (и за себя, и за сотрудников) включаются в состав расходов, снижая налоговую базу.

Напомним, УСН не снимает с индивидуального предпринимателя обязательств по расчету и перечислению НЛФЛ с заработной платы сотрудников. Но в данном случае это не налог самого ИП. Это налог на доходы физиц – его работников. Работодатель же в данном случае исполняет лишь роль налогового агента: удерживает налог из дохода и перечисляет его в бюджет.

Дополнительные налоги ИП

УСН не освобождает предпринимателей и от дополнительных налогов. Речь о тех, которые привязаны к специфике бизнеса, который ведет ИП на УСН. Какие налоги это могут быть?

К примеру, налог на транспорт, имущество, акцизы, водный или земельный налог, налог на добычу полезных ископаемых и т. д. В Москве ИП на УСН, ведущие торговую деятельность, могут также оказаться плательщиками торгового сбора. Отдельные виды деятельности ИП на УСН могут быть переведены на патент или на ЕНВД – в этом случае он становится плательщиком этих дополнительных налогов.

Условия и ограничения УСН в 2018 году

Никаких льгот отдельно для ИП упрощенная система налогообложения не предусматривает. УСН сама по себе является льготным специальным режимом, для применения которой необходимо оставаться в рамках нескольких требований:

- Вид деятельности должен входить в перечень, допускающий применение УСН;

- Число штатных сотрудников не должно превышать 100 человек;

- Годовой доход не должен превышать 150 млн рублей;

- Стоимость основных средств не должна превышать 150 млн рублей.

Льгота для «упрощенцев» возможна только одна – льготные тарифы по страховым взносам, если вы работаете по одному из видов деятельности, перечисленных в пп. 5 п. 1 ст. 427 НК РФ и выполняете еще ряд условий, в частности, по ограничению выручки.

Подведем итог, какие налоги и взносы ИП на УСН обязан выплатить в бюджет в текущем году:

- Единый налог (по ставке 6% или 15%);

- Фиксированные взносы (пенсионные и медицинские);

- НДФЛ с доходов наемных сотрудников;

- Страховые взносы, начисляемые на доход, выплачиваемый сотрудникам;

- Дополнительные налоги, характерные для отдельных видов деятельности ИП.

Источник: https://spmag.ru/articles/kakie-nalogi-platit-ip-na-usn-v-2018-godu

Ип на енвд не могут уменьшить налог на сумму фиксированного платежа

Плательщики ЕНВД, с 1 января 2013 года, в соответствии со вторым пунктом 346.32 статьи Налогового кодекса, уменьшают подлежащий уплате налог на следующие суммы:

- На суммы страховых взносов с зарплаты работников;

- На суммы пособий по временной нетрудоспособности, уплаченных за первые три дня заболевания, то есть за счет средств работодателя. Не учитываются пособия, выплаченные работникам при получении производственных травм и профессиональных заболеваний;

- На суммы платежей по договорам добровольного страхования работников.

При этом указанные суммы учитываются при уменьшении налога только в том случае, если они начислены за этот же период и уплачены до истечения налогового периода. Предприниматели, имеющие наемных работников, уменьшают начисленный к уплате единый налог в пределах пятидесяти процентов.

Индивидуальные предприниматели, не имеющие наемных работников, при определении суммы налогового платежа, согласно пункту 2.1 статьи 346.32, уменьшают его на свой фиксированный взнос.

Ограничений для предпринимателей работающих самостоятельно, то есть без работников, не предусмотрено, вся сумма фиксированного взноса учитывается при уменьшении единого налога. И в этом случае в расчет принимается сумма фиксированных платежей в том случае, если предприниматель оплатил их в пределах налогового периода.

Таким образом, делают вывод специалисты главного финансового ведомства, исходя из третьего абзаца 2.1 пункта 346.32 статьи Налогового кодекса, индивидуальные предприниматели, не использующие наемный труд, с 1 января 2013 года, могут учесть всю сумму страховых взносов, уплачиваемых за себя при определении размера единого налога.

В то же время, отмечает финансовое ведомство, индивидуальные предприниматели, имеющие работников, при исчислении налога, уплачиваемого при применении ЕНВД, не учитывают суммы фиксированных взносов, уплачиваемых за себя.

Таким образом, если у индивидуального предпринимателя все виды деятельности переведены на ЕНВД, фиксированный платеж при уменьшении единого налога в расчет не принимается. При исчислении налога, ИП на ЕНВД может уменьшить его на страховые взносы по работникам, с учетом установленного пятидесятипроцентного ограничения.

Однако, в более раннем письме Минфин дал разъяснения, как ИП может учесть при уменьшении налога, суммы фиксированных взносов.

Напомним, что при совмещении ЕНВД и УСН, предприниматель может уменьшить «упрощенный» налог на всю сумму взносов, уплачиваемых за себя, без каких либо ограничений, если все работники заняты в деятельности, переведенной на уплату ЕНВД.

Центр Бухгалтерской Практики «Парус»

20 апреля 2013 г.

{module Article Suggestions}

Источник: https://paruscbp.ru/novosti-zakonodatelstva/ip-na-envd-ne-mogut-umenshit-nalog-na-summu-fiksirovannogo-platezha.html

Вычет фиксированных взносов при сочетании УСН + ЕНВД

Как учитываются фиксированные взносы ИП при уплате налогов по упрощенке и ЕНВД

Все бизнесмены, которые зарегистрированы в качестве ИП и уплачивают налоги по УСН или ЕНВД, могут уменьшать свое налоговое бремя за счет фиксированных страховых взносов. Это право предусмотрено Налоговым кодексом, ст. 346.

21 (для использующих УСН) и ст. 346.32 (для плательщиков ЕНВД).

В связи с этим у предпринимателей возникает множество вопросов: в какой момент можно учитывать эти взносы и в каком объеме, как поступать в случаях совмещения налоговых режимов, найма сотрудников и их увольнения?

Для ответа на эти вопросы необходимо учесть 4 важных параметра:

- Сумма взносов, которая фактически была уплачена.

- Период, на протяжении которого был уплачен взнос.

- Налоговый режим: упрощенная система, единый налог или совмещение разных режимов.

- Наличие наемных работников.

В случае совмещения УСН и ЕНВД необходимо разделить сотрудников по видам деятельности, попадающим под разные режимы. Если, например, все сотрудники заняты в деятельности, осуществляемой по ЕНВД, то расчет по части единого налога будет производиться с учетом сотрудников, а по части УСН – как у ИП без сотрудников.

Далее приведен подробный анализ каждого фактора.

Фактически уплаченная сумма взносов

Оба режима, позволяющие вычет страховых взносов из налоговых платежей, подразумевают учет только той суммы, которая была фактически уплачена в страховые фонды. Взнос не может быть учтен до момента оплаты: если ИП планирует внести его, например, в декабре, то он не может учесть его ранее.

Помимо фактически уплаченной, учитывается и установленная годовая сумма. Если ИП по каким-либо причинам перечислит больше, чем обязан по закону, то избыток он не сможет учесть.

Таким образом, максимальная величина суммы, допустимой к вычету, ограничивается двумя величинами:

- Исчисленный взнос – тот, что должен быть внесен по закону.

- Фактический взнос – тот, который фактически уплачен.

Меньшая из них и будет той пороговой суммой, свыше которой предприниматель не сможет произвести вычет.

Порядок расчета величины исчисленного взноса

Индивидуальные предприниматели рассчитывают сумму взносов к уплате в соответствии с законом № 212-ФЗ, действительным с 24.07.2009.

Этот закон определяет сумму, которая должна быть уплачена в течение года – именно она будет считаться исчисленным взносом.

Разбивка на кварталы и месяцы не предусматривается, однако предприниматель может производить уплату в течение года по частям. Главное, чтобы к установленному сроку вся сумма была перечислена.

Величина исчисленных взносов:

- 2013 г. – 35664.66 р.

- 2014 г. – 20727.53 р. + 1% от годовой выручки, превышающей 300 тыс. рублей.

Суммы, превышающие эти величины, не могут быть учтены при расчете налогов. Некоторые предприниматели спрашивают, что произойдет, если перечислить чуть большую сумму, чем положено? Ответ: это невозможно сделать по собственному желанию, соответственно, таким образом нельзя повлиять на размер пенсии в будущем и величину налогового платежа в настоящем.

Период уплаты страхового взноса

Срок уплаты необходимо контролировать столь же внимательно, как и сумму. Для ИП существует лишь одно ограничение по срокам: общие даты уплаты фиксированных страховых взносов.

Сроки в 2013 году

На 2013 год была установлена единая дата, к которой все плательщики УСН и ЕНВД должны были рассчитаться по страховым взносам: 31.12.2013. Предприниматель мог разбить эту сумму по месяцам, кварталам – так, как ему удобно, и выплачивать постепенно. Можно было внести всю сумму сразу. Условие было лишь одно: на последний день года вся сумма должна была быть перечислена.

Если ИП по каким-то причинам задерживал платежи и вносил их уже в 2014 году, то он не мог вычесть их из налогов: к вычету допускались только те суммы, которые были внесены к установленной дате. Если же просрочка была частичной, то сумма, уплаченная вовремя, могла быть учтена.

Тем, кто просрочил часть платежа, но вычел полную сумму, следует произвести перерасчет, доплатить недостающую сумму и предоставить новую, уточненную декларацию. При этом сумма, которая должна была быть уплачена в 2013 г., но фактически перечислена в 2014 г. (с опозданием) может быть учтена в 2014 г.

– в том периоде, в котором она была внесена, с учетом действующих правил вычета.

Сроки в 2014 году

В 2014 г. страховые платежи стали дифференцированными в зависимости от сумму дохода. Соответственно, установлено 2 разных срока:

- Обязательный минимум (20727,53 р.) должен быть внесен к концу года: до 31.12.2014. Как и прежде, эту сумму разрешено делить на части и уплачивать в течение года, но к 31 декабря взнос должен быть перечислен в полном объеме. Соответственно, величина фактически внесенных платежей учитывается в качестве вычета из налогов.

Источник: http://vsedljaip.ru/vychet-fiksirovannyx-vznosov-pri-sochetanii-usn-envd.html

Некоторые предприниматели могут уменьшить налог на сумму уплаченных взносов

В Федеральную налоговую службу Российской Федерации поступил вопрос.

Если предприниматель совмещает 2 режима налогообложения ПСН и УСН и у него нет работников, имеет ли он право уменьшить единый налог на сумму уплаченных им страховых взносов, в том числе платеж в связи с превышением дохода за год. И специалисты налоговой ответили в официальном письме № ГД-4-3/8534 от 30 мая 2015 года – да, может.

По закону применяющие упрощенную систему налогообложения имеют право учитывать свои взносы при расчете налога. ИП, не имеющие работников уменьшают единый на сумму фиксированных взносов – статья 346.21 Налогового кодекса РФ, пункт 3.1.

Под фиксированным платежом понимаются взносы в размере одного процента от суммы дохода, которая превышает 300 тыс. рублей.

Отсюда следует, что налог рассчитывает с учетом страховых взносов, уже уплаченных в связи с превышением доходов годовых.

Однако в письме налоговики уточняют, что учесть сумму взносов можно только в тот период, когда была фактически произведена оплата. Например, индивидуальный предприниматель перечислил платеж, часть взноса в Пенсионный фонд России в апреле месяце, тогда учесть их он сможет при расчете платежа за полугодие.

По поводу патента законодательство содержит следующие нормы: уменьшить стоимость на сумму страховых взносов такой предприниматель не имеет право – глава 26.5 Налогового кодекса РФ под названием «Патентная система налогообложения».

23 августа 2013 года в официальном письме Министерства финансов России № 03-11-06/2/34685 были даны разъяснения для предпринимателей, совмещающих обе системы налогообложения и не имеющих работников («не производящие выплаты физлицам»): они могут уменьшить единый «упрощенный» налог на сумму всех страховых взносов.

Причем чиновники Минфина уточняют – пункт 3.1 статьи 346.21 Налогового кодекса даёт ИП на УСН такое право, но не устанавливает никаких ограничениях в размере уменьшения налога. Индивидуальные предприниматели могут учесть всю сумму уплаченных взносов, даже в том случае, если налог в результате окажется равен нулю.

В законодательстве имеются и другие возможности для снижения налогооблагаемой базы, для учеты самых разных расходов.

Например, расходы на приобретение сырья и материалов – основная статья затрат для производителей. Их можно учитывать на день оплаты поставщикам и не зависимо от факта списания в производство.

Данные разъяснения предоставлены Министерством финансов России в письме № 03-11-11/24918 от 29 апреля 2015 года. Для этого имеются все законные основания в статьях 346.16 и 346.17 Налогового кодекса России и распространяются они на применяющих УСН.

Доходы, уменьшаются на сумму материальных расходов, формируется по процедуре, установленной для налога на прибыль статьей 254 Налогового кодекса РФ.

ИП на УСН с объектом налогообложения доходы минус расходы, как и в предыдущем примере, ежегодно могут отправлять некоторых работников в санаторий на лечение.

И эти расходы не учитываются при определении налоговой базы по единому налогу. Такие разъяснения законодательства (подпункт 6 пункта 1 статьи 346.

16 и статья 255 Налогового кодекса РФ) дали в официальном письме чиновники Министерства финансов России № 03-11-11/25285 от 30 апреля 2015 года.

Некоторые категории предпринимателей в настоящее время имеют право применять пониженную или нулевую ставку налога – новые изменения в законодательстве прошли не так давно и коснулись сфер предпринимательской деятельности: социальных услуг. Для подачи декларации в налоговую требуется использовать иную рекомендуемую форму по УСН.

Источник: https://ce-na.ru/articles/global_news/2015/05/nekotorye-predprinimateli-mogut-umenshit-nalog-na-summu-uplachennyh-vznosov/

Уменьшение налога до 1%

«Упрощенка» – выгодная система налогообложения. Итоговая отчетность вместо ежеквартальной, экономия на отчислениях в ИФНС при грамотно подобранном объекте налогообложения – все это снижает налоговое давление, оказываемое на предпринимателей.

Но есть и еще один плюс – возможность вычесть из насчитанной к уплате в ИФНС суммы уже уплаченные отчисления и существенно сократить расходы.

Поэтому рассмотрим такую актуальную тему, как уменьшение налога УСН на сумму страховых взносов в 2018 году для ИП.

Самое главное, что следует знать всем предпринимателям на «упрощенке» – уменьшить налоговую пошлину можно только на те перечисления в государственные фонды, которые уплачены в расчетном периоде.

То есть понизить авансовый платеж можно лишь при совпадении двух следующих показателей:

Вывод: взносы желательно вносить каждый квартал, чтобы сэкономить на платежах за каждый период. Или же внести все полагающиеся пошлины в конце первых трех месяцев.

Как уменьшить налог на страховые взносы для ИП на УСН 6% без работников

Все права и обязанности налогоплательщика на «упрощенке» регулируются статьей 346.21. В ней есть пункт 3.1., согласно которому субъекты индивидуального предпринимательства, деятельность которых не потребовала привлечения наемных работников и облагается по объекту 6%, могут уменьшить налоговую пошлину на сумму выплаченных фиксированных сборов.

Иные виды выплат, к примеру, по страхованию на добровольной основе, не учитываются.

Рассмотрим на практике, как применить уменьшение налога на страховые взносы для ИП без работников на УСН доходы 6% в 2018 году в расчетах платежей, представив все исходные данные в таблице:

ip-vopros.ru

Как уменьшить налог на сумму страховых взносов ИП на УСН и ЕНВД

Здравствуйте! Сегодня поговорим про вычет взносов из налога на УСН и ЕНВД, рассмотрев нестандартные ситуации. После прочтения статьи вы узнаете, как уменьшить налог на сумму страховых взносов «за себя».

Содержание

В статьях на нашем сайте мы не раз рассказывали о применении как упрощенки, так и вмененки: писали об особенностях этих спецрежимов, о том, как их считать и как заполнять декларации.

Не раз говорили и о том, что при расчете этих налогов ИП вправе вычесть из их суммы взносы за себя, а также за своих работников. О том, как это можно делать, мы и будем рассказывать сегодня.

Ниже мы постараемся ответить на наиболее частые вопросы, связанные с этой темой.

Напомним , что ИП без работников при расчете налога может вычесть из него все уплаченные в отчетном периоде фиксированные взносы. ИП-работодатель вправе уменьшить рассчитанную сумму налога на взносы за работников, но не более чем на 50%.

Но на практике все не так просто, поэтому возникает множество вопросов: как лучше платить взносы, можно ли их вычитать, если они уплачены с опозданием, можно ли вычесть дополнительный взнос в ПФР и т.д. постараемся на них сегодня ответить.

Как надо правильно платить фиксированные взносы

Напомним еще раз, что в 2018 году сумма взносов за себя составляет 32 385 руб. за год, что является фиксированным платежом, не зависящим от МОТ.

Перечислить эту сумму нужно строго до конца года, последние числа декабря – крайний срок! Все остальное – одной суммой или частями, одинаковыми частями или разными – решаете вы сами. Как вам удобно, так вы и платите.

Никаких сроков по месяцам / кварталам нет, главное – заплатить эту сумму до конца года.

Большинство ИП на УСН делит эту сумму на 4 одинаковые части и платит поквартально: это делается для того, чтобы можно было равномерно в течение года вычитать взносы из налога и не переплачивать авансовые платежи.

То есть, это деление на 4 равных части делается просто для удобства! Вы можете разделить всю сумму на 12 равных частей и платить каждый месяц, можете заплатить все 32 385 руб.

одной суммой, можете распределить суммы между двумя кварталами, в которых у вас ожидаются наибольшие доходы – делайте так, как вам удобнее! Такое деление обосновано для УСН, когда ваши доходы по периодам действительно могут отличаться, например, из-за сезонности бизнеса.

На ЕНВД взносы лучше платить равными частями каждый квартал – при расчете ЕНВД в качестве базы используется вмененный доход, поэтому при отсутствии изменений в физических показателях сумма налога каждый квартал будет одинаковой!

Как уменьшить налог на взносы

Рассмотрим множество разных ситуаций и разберемся, как уменьшить налоги на страховые взносы для ИП.

Можно ли вычитать заплаченные взносы когда считаем авансы на УСН

Конечно, можно. Именно для этого их и платят частями.

Если у вас доходы по кварталам примерно равны, соответственно и сумма налога примерно одинакова, то выгоднее перечислять взносы именно равными частями поквартально – так они равномерно распределяются по году, а вы не переплачиваете сумму авансовых платежей.

Главное здесь соблюдать правило: на УСН из авансового платежа за прошедший период вы можете вычесть только ту сумму взносов, которую вы перечислили именно в этом периоде. Например, из аванса по УСН по итогам полугодия можно вычесть взносы, заплаченные до 30 июня.

Если в 1 квартале налог меньше взносов, можно ли вычесть остаток взносов в следующем квартале

На УСН отчетными периодами установлены 1 квартал, а затем полугодие и 9 месяцев – здесь нет отдельного расчета по каждому кварталу. И доходы, и сам налог, и взносы берутся в расчете нарастающим итогом.

Поэтому никаких остатков взносов нет и быть не может. При расчете аванса за 1 квартал вы берете доходы за первый квартал, считаете налог, вычитаете взносы, заплаченные до 31 марта.

Когда считаете аванс за полугодие вы берете доходы за 6 месяцев, считаете налог, вычитаете взносы, заплаченные до 30 июня и т.д.

На ЕНВД ситуация другая: здесь нет авансов, налог считается каждый квартал. Поэтому здесь из налога вычитаются только взносы, относящиеся к этому кварталу! Если у вас по итогам квартала налог меньше взносов, то вы просто обнуляете налог и все – никакого остатка взносов на следующий квартал не переносится.

Как вычесть дополнительный взнос в ПФР

Дополнительные взносы платят те ИП, у которых годовой доход получился больше 300 тыс. руб.

Напомним, что допвзнос рассчитывается по результатам года и должен быть заплачен до 1 апреля уже нового следующего года. Этот допвзнос относится к взносам ИП за себя, поэтому на него, по сути, распространяются все остальные правила уменьшения УСН и ЕНВД на фиксированные взносы – то есть, допвзнос также уменьшает налог!

Здесь нужно учесть вот что: если вы перечислите допвзнос уже в следующем году, то и вычесть вы его сможете уже из налога следующего года. Но если в течение года вы уже понимаете, что ваши доходы переваливают за 300 тыс. руб.

, то вы вправе не ждать конца года, а считать и перечислять допвзнос в текущем году – соответственно, и вычесть такие суммы вы можете сразу же в текущем году.

При расчете допвзноса помните, что на УСН для его исчисления берется фактический доход, а на ЕНВД – вмененный!

Может ли ИП-работодатель вычитать из налога свои взносы одновременно со взносами за работников

Раньше ответ зависел от применяемого режима! На УСН можно было вычитать и взносы за себя, и взносы за работников. А вот на ЕНВД можно было вычитать только взносы за работников.

Теперь же эту разницу между спецрежимами убрали: и на упрощенке, и на вмененке ИП-работодатели могут вычитать как взносы за себя, так и за работников.

Не забывайте, что налог можно уменьшить максимум на 50% от его изначально рассчитанной суммы.

Как быть, если ИП на УСН забыл заплатить взносы за себя до 31 декабря и перечислил их уже в январе следующего года

Эти взносы вы все равно можете вычесть, но уже только из налога того года, в котором они заплачены. То есть, если вы забыли заплатить взносы за себя в 2017 году, а сделали это уже только, например, в январе 2018 года, то и вычесть их вы можете из налога уже за 2018 год.

При этом помните, что, так как вы не заплатили взносы в срок, вам нужно будет заплатить еще и пени. На сумму пеней налог уменьшить нельзя в любом случае!

Можно ли на ЕНВД вычесть из налога взносы, заплаченные до подачи декларации

Источник: http://mcuns.ru/umenshenie-naloga-do-1/