Обязательно ли указывать номер гтд в счет фактуре при перепродаже

Если у импортера, то совершенно точно, что номер ГТД и страна происхождения должны быть указаны. Иначе возникает вопрос, каким образом товар был ввезен на территорию России. Если же товар имеет российское происхождение, то пункты 10 и 11 счета-фактуры не заполняют.

Хотя надо отметить, что, указав в этом случае страну происхождения Россия, ошибки вы не сделаете. Это вполне допустимо.Существуют в этом вопросе и другие нюансы.

Например, если организация получает товар посредством международного почтового отправления, то в каком порядке следует заполнять строку о номере ГТД? Правильно будет поставить прочерк, так как обязанности по заполнению ГТД не возникает.

Важно

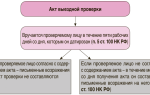

Вместе с тем если при перепродаже имущества по каким-то причинам не указали в счете-фактуре номер ГТД, то это не может стать основанием для отказа в последующем получении импортером вычета по НДС, когда прочие имеющиеся в налоговой документации сведения позволяют ФНС установить данные о поставщике, покупателе, узнать названия товаров, их цену, ставки НДС. Отметим, что номера ДТ не фиксируются в счетах-фактурах по товарам, импортированным из ЕАЭС, просто потому, что ГТД в таких правоотношениях в общем случае не составляются. Подробности см. здесь. Но как импортеру найти номер ДТ, если он решил указать его в налоговой документации? Каким образом фиксировать сведения оГТД в счете-фактуре? Как узнать номер ГТД и отразить его в счете-фактуре? Декларации составляются по форме, утвержденной в приложении 2 к Решению комиссии Таможенного союза от 20.05.2010 № 257.

Их номера отражаются в графе А указанного документа. Не следует ошибочно принимать за номер ГТД справочный номер, фиксируемый в графе 7 ДТ. Дело в том, что в данной графе фиксируется код, отражающий специфику декларирования имущества по специальному классификатору — он не имеет ничего общего с номером ГТД для налоговой документации.

Внимание

Номер ДТ следует вписать в графу 11 таблицы, которая включена в форму счета-фактуры. ВНИМАНИЕ! С октября 2017 года действует новая форма счета-фактуры. О том, какие графы обновились и как правильно их заполнить, читайте в этой статье.

Если имущество импортировано в Россию из ЕАЭС, то в графе 11 рассматриваемого документа ставится прочерк. Графы 10 и 10а можно не заполнять.

Письмо фнс о гтд в счет фактуре поставщика 2018

Если по названию товара не видно, что он произведен не в нашей стране, то, я думаю, проблем с налоговой не будет. Если же точно известно, что продукция заграничная, а сумма большая, то конечно лучше заставить поставщика переделать счет-фактуру.Кто будет виноват сказать трудно. Из опыта могу предположить, что это зависит от настроения проверяющих.

Например, если таких счетов-фактур много и сумма большая точно не примут.Юлия Мозговая, бухгалтер ЗАО Интра Мнение коллегПродавец отвечает только за то, чтобы показатели в его счете-фактуре соответствовали сведениям того счета-фактуры, который он сам получил при покупке товара. Это не мое личное мнение было соответствующее письмо УМНС по г. Москве от 8 сентября 2004 г. 24-11/58376.

Гтд в счет-фактуре

При проверке наличие правильно заполненных документов упростит жизнь контролеры подтвердят ваше право на вычет.

Вячеслав Леонтьев, адвокат Мнение экспертаВладимир Мещеряков, глава экспертной коллегии журнала Пра-ктическая бух-галтерия , автор книги Годовой отчет-2005 :При продаже товара, произведенного за рубежом, в счете-фактуре обязательно должны быть указаны номера ГТД (ст. 169 НК).

Иначе инспекторы могут отказать в налоговом вычете по НДС. А если это повлечет за собой неполную уплату налога, фирме выставят штраф в размере 20 процентов от суммы неуплаченного налога (п.

1 ст. 122

В избранноеОтправить на почту Номер ГТД в счете-фактуре при перепродаже товара, ввезенного на территорию РФ, призван облегчить ФНС идентификацию сделки при оформлении импортером вычета по НДС. Изучим подробнее, как найти такой номер в составе декларации и как правильно отразить его в документации.

Номер ГТД в счете-фактуре не указан: правовые последствия Как узнать номер ГТД и отразить его в счете-фактуре? Итоги Номер ГТД в счете-фактуре не указан: правовые последствия Российский импортер, составивший ГТД (грузовую таможенную декларацию, официально — ДТ или декларацию на товары) для ввезенного товара, должен в случае последующего сбыта совершенной закупки отразить в счете-фактуре номер соответствующей ДТ (подп.

14 п. 5 ст. 169 НК РФ).

Обязательно ли указывать номер unl в счет фактуре при перепродаже

Поэтому счет-фактура будет действительным и без указания этих данных.Ярослав Кулибаба, генеральный директор аудиторской фирмы ООО РЕАЛ-АУДИТ Мнение коллегНаправьте официальный запрос поставщику, с просьбой указать номер ГТД и страну происхождения поставленного вам импортного товара.

Скажите по телефону поставщикам, что к вам пришла торговая инспекция, требуют сертификаты на товар и номера ГТД, на основании которых товар был завезен.Включите дурака . Скажите, что они пригрозили заслать к вам таможенников, а вы вынуждены будете перенаправить их к поставщикам.

Пусть пошевелятся. Ответственность, конечно, на поставщиках, но у вас проблемы тоже могут быть.Лидия Матвеева, бухгалтер ЗАО Тирла Мнение коллегКак показывает практика, налоговые инспекторы требуют, чтобы в счете-фактуре по всем показателям был указан ГТД.

Совет: постарайтесь узнать у поставщиков эти данные.

Обязательно ли указывать номер гтд в счет-фактуре при перепродаже

Вопрос: Подскажите, пожалуйста: на днях получила счет-фактуру от поставщика, а в нем ни по одной позиции не указан номер ГТД (грузовой таможенной декларации) товара. Позвонила узнать, в чем дело, сказали, мол, ничего не знаем, ГТД у нас нет.

Скажите, обязательно ли заполнять в счете-фактуре графы о стране происхождения товара и номере ГТД? Может быть, без них можно обойтись? А если нет, то что делать с поставщиком, который не желает указывать эти данные? И еще вопрос: будет ли наша компания нести ответственность за то, что в счете-фактуре нет этой информации? Признают ли документ недействительным? Людмила Лапина, главный бухгалтер ОАО Мирона Ответ:Мнение коллегСтрану происхождения и номер ГТД не указывают, когда товар сделан в России. Раз поставщик ставит прочерк, значит, он берет на себя ответственность за отсутствие этой информации.

Нужно ли указывать номер гтд в счет-фактуре при перепродаже 2017

При реализации товара, страной происхождения которого является не Российская Федерация, в выставляемых покупателям счетах-фактурах должны быть заполнены графы 10, 10а, 11. В них указывается (пп. 13, 14 п. 5 ст. 169 НК РФ, пп. «к», «л» п. 2 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137):

- цифровой код страны происхождения товара;

- краткое наименование страны происхождения товара;

- номер таможенной декларации.

Нормами главы 21 НК РФ и Правилам заполнения счета-фактуры не предусмотрено каких-либо исключений в отношении случаев, когда импортный товар поставлен российским контрагентом.

Интересно, а какие требования в этом случае у инспекторов?34В случае неуказания номера ГТД и страны происхождения товара в счете-фактуре ответственность полностью лежит на налогоплательщике. Разбирайтесь со своими поставщиками, но советуем больше не иметь дела с такими продавцами. Проблемы с вычетом могут возникнуть и у вас.

35В счете-фактуре должны быть заполнены все пункты. Это требования статьи 169 Налогового кодекса. Если на импортный товар, приобретенный на внутреннем рынке, нет номера грузовой таможенной декларации, это наводит на размышления. В данном случае счет-фактура будет недействительным. Естественно, НДС по нему к вычету не примут.

От редакцииИтак, что мы можем посоветовать Людмиле? Мнения коллег и контролирующих органов разделились.

К сожалению, из вопроса Людмилы не очень понятно, у кого фирма приобрела товар.

Источник: http://kodeks-alania.ru/obyazatelno-li-ukazyvat-nomer-gtd-v-schet-fakture-pri-pereprodazhe/

Когда в счете-фактуре не указан номер ГТД

12.01.06 Вопрос: Подскажите, пожалуйста: на днях получила счет-фактуру от поставщика, а в нем ни по одной позиции не указан номер ГТД (грузовой таможенной декларации) товара. Позвонила узнать, в чем дело, сказали, мол, ничего не знаем, ГТД у нас нет.

Скажите, обязательно ли заполнять в счете-фактуре графы о стране происхождения товара и номере ГТД? Может быть, без них можно обойтись? А если нет, то что делать с поставщиком, который не желает указывать эти данные? И еще вопрос: будет ли наша компания нести ответственность за то, что в счете-фактуре нет этой информации? Признают ли документ недействительным? Людмила Лапина, главный бухгалтер ОАО Мирона

Ответ:

Мнение коллег Страну происхождения и номер ГТД не указывают, когда товар сделан в России. Раз поставщик ставит прочерк, значит, он берет на себя ответственность за отсутствие этой информации. Если по названию товара не видно, что он произведен не в нашей стране, то, я думаю, проблем с налоговой не будет. Если же точно известно, что продукция заграничная, а сумма большая, то конечно лучше заставить поставщика переделать счет-фактуру. Кто будет виноват сказать трудно. Из опыта могу предположить, что это зависит от настроения проверяющих. Например, если таких счетов-фактур много и сумма большая точно не примут. Юлия Мозговая, бухгалтер ЗАО Интра

Мнение коллег

Продавец отвечает только за то, чтобы показатели в его счете-фактуре соответствовали сведениям того счета-фактуры, который он сам получил при покупке товара.

Это не мое личное мнение было соответствующее письмо УМНС по г. Москве от 8 сентября 2004 г. 24-11/58376. Поэтому счет-фактура будет действительным и без указания этих данных.

Ярослав Кулибаба, генеральный директор аудиторской фирмы ООО РЕАЛ-АУДИТ

Мнение коллег

Направьте официальный запрос поставщику, с просьбой указать номер ГТД и страну происхождения поставленного вам импортного товара. Скажите по телефону поставщикам, что к вам пришла торговая инспекция, требуют сертификаты на товар и номера ГТД, на основании которых товар был завезен. Включите дурака . Скажите, что они пригрозили заслать к вам таможенников, а вы вынуждены будете перенаправить их к поставщикам. Пусть пошевелятся. Ответственность, конечно, на поставщиках, но у вас проблемы тоже могут быть. Лидия Матвеева, бухгалтер ЗАО Тирла

Мнение коллег

Как показывает практика, налоговые инспекторы требуют, чтобы в счете-фактуре по всем показателям был указан ГТД. Совет: постарайтесь узнать у поставщиков эти данные. При проверке наличие правильно заполненных документов упростит жизнь контролеры подтвердят ваше право на вычет. Вячеслав Леонтьев, адвокат

Мнение эксперта

Владимир Мещеряков, глава экспертной коллегии журнала Пра-ктическая бух-галтерия , автор книги Годовой отчет-2005 : При продаже товара, произведенного за рубежом, в счете-фактуре обязательно должны быть указаны номера ГТД (ст. 169 НК).

Иначе инспекторы могут отказать в налоговом вычете по НДС. А если это повлечет за собой неполную уплату налога, фирме выставят штраф в размере 20 процентов от суммы неуплаченного налога (п. 1 ст. 122 НК).

Что говорят в налоговых инспекциях

Специалисты считают что отсутствие этих позиций ничем не грозит покупателям товара. Контролеры вряд ли станут сверять ваши счета-фактуры с таможеными документами импортера. Но наши читатели советуют коллегам постараться получить эти данные от продавца. Интересно, а какие требования в этом случае у инспекторов?

34

В случае неуказания номера ГТД и страны происхождения товара в счете-фактуре ответственность полностью лежит на налогоплательщике. Разбирайтесь со своими поставщиками, но советуем больше не иметь дела с такими продавцами. Проблемы с вычетом могут возникнуть и у вас.

35

В счете-фактуре должны быть заполнены все пункты. Это требования статьи 169 Налогового кодекса. Если на импортный товар, приобретенный на внутреннем рынке, нет номера грузовой таможенной декларации, это наводит на размышления. В данном случае счет-фактура будет недействительным. Естественно, НДС по нему к вычету не примут.

От редакции

Итак, что мы можем посоветовать Людмиле? Мнения коллег и контролирующих органов разделились. К сожалению, из вопроса Людмилы не очень понятно, у кого фирма приобрела товар. Если у импортера, то совершенно точно, что номер ГТД и страна происхождения должны быть указаны.

Иначе возникает вопрос, каким образом товар был ввезен на территорию России. Если же товар имеет российское происхождение, то пункты 10 и 11 счета-фактуры не заполняют. Хотя надо отметить, что, указав в этом случае страну происхождения Россия, ошибки вы не сделаете. Это вполне допустимо.

Существуют в этом вопросе и другие нюансы. Например, если организация получает товар посредством международного почтового отправления, то в каком порядке следует заполнять строку о номере ГТД? Правильно будет поставить прочерк, так как обязанности по заполнению ГТД не возникает.

Московский бухгалтер; 07.12.05

Источник: http://vch.ru/event/view.html?alias=kogda_v_schete-fakture_ne_ukazan_nomer_gtd

НДС. Вправе ли покупатель принять к вычету, если в счете-фактуре не указаны (указаны недостоверные или неполные) номер грузовой таможенной декларации (ГТД), страна происхождения?

Вправе принять к вычету (при соблюдении определенных условий). При неуказании или указании некорректного номера ГТД возможен отказ в вычете при проверке налоговой инспекции.

https://www.youtube.com/watch?v=738KqSd8nBg

Организация (индивидуальный предприниматель) вправе принять НДС к вычету при выполнении всех необходимых для этого условий, в частности, когда в наличии имеется правильно оформленный счет-фактура (п. 2 ст. 171, п. 1 ст. 172 Налогового кодекса РФ).

При этом принять НДС к вычету можно по счету-фактуре (корректировочному счету-фактуре), который одновременно отвечает следующим условиям:

– содержит обязательные реквизиты, указанные в п. 5-5.2 ст. 169 Налогового кодекса РФ;

– подписан соответствующим образом согласно п. 6 ст. 169 Налогового кодекса РФ.

Подтверждение: п. 2 ст. 169 Налогового кодекса РФ.

Обязательность указания номера ГТД и страны происхождения товаров

В счете-фактуре на отгрузку в отношении товаров, страной происхождения которых Россия не является, нужно заполнять графы 10, 10а «Страна происхождения товара» и 11 «Номер таможенной декларации». Данные реквизиты счета-фактуры относятся к обязательным.

Данные графы понадобится заполнить и в том случае, если ранее ввезенные в Россию товары подверглись вторичной упаковке, в результате которой страна происхождения товаров не изменилась.

При этом страна происхождения товара меняется в случае, когда в результате операций по переработке или изготовлению товара произошло изменение классификационного кода товара по ТН ВЭД ТС, утв. Решением Совета Евразийской экономической комиссии № 54 от 16 июля 2012 г.

, на уровне любого из первых четырех знаков.

Подтверждение: письмо Минфина России № 03-07-09/20667 от 7 апреля 2017 г.

Исключение – страну происхождения товаров и номер ГТД указывать не нужно, если:

– страной происхождения товаров является территория России;

– либо товары ввезены с территории государств – членов ЕАЭС (кроме приобретения специальных товаров, подлежащих таможенному декларированию и контролю внутри ЕАЭС). Это связано с тем, что между государствами – членами ЕАЭС действует единая таможенная зона (п. 1 ст.

2 Таможенного кодекса таможенного союза, п. 1 ст. 25 Договора о ЕАЭС от 29 мая 2014 г. (ратифицирован Федеральным законом № 279-ФЗ от 3 октября 2014 г.)). Таможенное декларирование и таможенное оформление на внутренних границах России с государствами – членами ЕАЭС отменены.

Исключение действует только для ряда специальных товаров – например, товаров, в отношении которых законодательством государства ввоза установлены специальные антидемпинговые меры (приложение № 8 к Договору о ЕАЭС от 29 мая 2014 г.

(ратифицирован Федеральным законом № 279-ФЗ от 3 октября 2014 г.)).

Подтверждение: абз. 2 пп. 14 п. 5 ст. 169 Налогового кодекса РФ, пп. «к», «л» п. 2 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ № 1137 от 26 декабря 2011 г., письмо Минфина России № 03-10-11/613 от 12 января 2017 г.

Когда отдельные показатели в счете-фактуре заполнить невозможно по причине их отсутствия, в соответствующих строках (графах) этого документа проставляются прочерки. Соответственно, прочерки в графах 10, 10а и 11 должны стоять в счетах-фактурах, выставляемых при реализации:

– российских товаров;

– товаров, импортируемых из государств – членов ЕАЭС (в т. ч. товаров, происходящих из третьих стран и выпущенных в свободное обращение на территории этих государств);

– товара, являющегося набором, сформированным из товаров, ввезенных на территорию России из разных государств.

В то же время отсутствие прочерков в данных графах не является основанием для отказа в вычете НДС (абз. 2 п. 2 ст. 169 Налогового кодекса РФ).

Источник: https://www.moedelo.org/Pro/View/Questions/111-40227

Как и когда заполнять номер ГТД в счете-фактуре

Главная > товарные документы > Как и когда заполнять номер ГТД в счете-фактуре

Чтобы указать НДС на товар, реализатор обязан формировать счет-фактуру, но так как такие операции довольно часто применяются в процессе перемещения груза из страны в страну, то есть при совершении импортных и экспортных операций, продавец при наличии оснований указывает в счете-фактуре номер ГТД. Что это такое, как расшифровывается, как заполняется в новом бланке с 01.10.2017?

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

В 2017 году под влиянием существенных изменений в законодательстве этот вопрос и тема в целом претерпели множество изменений.

Обратите внимание: с 01.10.2017 изменилась форма счета-фактуры, как обычного, так и корректировочного. Бланк изменился не значительно, но нововведения коснулись порядка указания номера ГТД в графе 11 данного бланка.

В 2017 — 2018 году номер ГТД есть неотъемлемой частью счета-фактуры при ввозе или производстве импортных материалов, сырья, продукции и прочего, указывать его следует с соблюдением всех требований законодательства и помнить об исключениях, когда внесение информации не требуется.

Что это такое — ГТД (расшифровка)

ГТД – это грузовая таможенная декларация, обязательная к заполнению, если происходит перемещение товара между странами неважно в какую сторону (экспортные и импортные операции).

Таможенная декларация содержит основные данные о:

- Стоимости товара, идентификационные данные;

- Применяемом в этой операции транспорте;

- Участниках мероприятия – отправителе и получателе груза.

Номер, присвоенный ГТД, подлежит обязательному переносу в графу 11 счета-фактуры. Причем обновление данного бланка, которой произошло с 01.10.2017 затронуло как раз данную графу 11 — поменялось ее наименование, добавлено вначале слово «регистрационный».

Значение ГТД невозможно недооценить, так как она:

- Предоставляет возможность выполнить проверку груза по факту таможенными сотрудниками;

- На ее основании осуществляется пропуск через границу;

- Она дает возможность оценить факт правильного исполнения таможенного законодательства;

- Является подтверждением действий со стороны участников в рамках закона;

- Является источником показателей для внесения их в счет-фактуру и начисления в дальнейшем НДС.

Так как данная грузовая таможенная декларация обеспечивает узаконивание перевоза товаров, его формирование важно:

- При ввозе/вывозе налогооблагаемой продукции;

- При ее передвижении с применением индивидуального экономического подхода;

- Ввоз/вывоз активом на сумму свыше 100 евро.

Если все вышеперечисленные товары не сопровождаются декларированием, то их импорт расценивается как контрабанда.

Форма ГТД составляется на 4-х идентичных листах, каждый из них используется:

- Для хранения на таможне в архиве;

- С целью подшивания в папку таможенной статистики;

- Передачи лицу, декларирующему груз;

- С целью сопровождения транспортной перевозки.

Таможенную декларацию на груз доступно сформировать любым удобным способом, но без ошибок и исправлений.

Когда необходимо вносить номер ГТД в счет-фактуру

Согласно законодательству номер ГТД является обязательным к указанию в счете на товар, но при этом указывается не всегда, а только при наличии оснований. Указывать сведения о таможенной декларации необходимо в графе 11. Наименование данной графы с 01.10.2017 — регистрационный номер таможенной декларации.

При этом необходимо учитывать, что данный номер вноситься до отгрузки товара покупателю.

Чтобы вписать ГТД в документ следует выполнить следующие операции:

- Перевозить импорт на территорию российского государства – регистрационный номер указывается в счете в процессе реализации и передаче груза покупателю.

- Переработка импортного сырья – для обоснования внесения номера в счет необходимо установить, что произведенная продукция полностью соответствует по качеству приобретенному сырью, в противном случае, она признается изготовленной на территории России и выполнять внесение согласно законодательству не надо.

- Сырье импортного происхождения, но уже закуплено на территории РФ – в данном случае следует действовать аналогично предыдущему случаю и установить, что уже готовые изделия соответствуют по качеству импортному сырью.

Пошаговые действия по заполнению графы 11 в счете-фактуры:

В случае выяснения, что заполнение фактуры следует совершать с указанием номера таможенной декларации, действуют таким образом:

- Вводиться набор чисел в соответствующую графу счета-фактуры;

- Перепроверяются показатели с первичным документом – 1-я графа таможенной декларации;

- В 10-й графе следует указать страну производителя – этот показатель находиться в 16-й графе декларации;

- При этом если для ввоза сырья использовалось несколько партий однотипного товара, каждая из которых сопровождалась отдельным декларированием, при реализации в счет-фактуру необходимо внести номера всех ГТД.

Когда оформляются счет-фактуры без номера ГТД

Существуют случаи, когда организация, реализующая импорт, не должна применять номер декларации:

- Объект передается неплательщиком НДС – такой поставщик вправе не формировать счет-фактуру, а значит и оснований для внесения числового набора, нет;

- Импорт товара не декларировался – закон не запрещает отдельные группы импорта ввозить в пределы России без деклараций, а это значит, что и вносить нечего.

Также номер ГТД в счете-фактуре не указывается:

- При реализации отечественных изделий;

- Поступившие грузы из стран ЕАЗС или перевезенную через их территории.

Номер ГТД в счете-фактуре с 01.10.2017 — что изменилось

С 1 октября 2017 года в действующий бланк счета-фактуры введено ряд изменений. Одно из них коснулось наименования графы 11. К формулировке добавлено слово «регистрационный».

В целом, суть назначения данной графы не изменилось. В нее по-прежнему нужно вносить номер таможенной декларации из графы А декларации на товары, оформляемой при совершении импортных операций с выставлением счета-фактуры.

То есть номер таможенной декларации состоит из регистрационного номера (три цифровых блока через дробь) и порядкового номера товара. Регистрационная составляющая присваивается декларации при ее принятии на таможне.

Вопросы и ответы

Вопрос 1: Компания приобретает импортный товар у организации, работающей на УСН и не выставляющей счета-фактуры, а, значит, не указывающей номер ГТД. Покупатель продавать купленный импортный товар будет с НДС, нужно ли заполнять номер таможенной декларации в счете-фактуре покупателю при перепродаже?

Ответ: ГТД указывать не нужно, это не является нарушением заполнения счетов-фактур, в вычете налоговая не имеет права отказать.

Вопрос 2: Организация покупает импортный товар несколькими партиями, на каждую оформлен ГТД. Товар подлежит перепродаже сразу всем объемом. Нужно ли все номера деклараций вносить в счет-фактуру?

Ответ: Да, нужно в графу 11 внести все номера таможенных деклараций, по которым получен импортный груз, подлежащий перепродаже.

Вопрос 3: Зарубежный поставщик импортной продукции не указал в счете-фактуре номер грузовой таможенной декларации. При перепродаже данной продукции обязательно ли указывать данный номер в с/ф? Правильным ли будет оформление без регистрационного номера?

Ответ: Если поставщик не указал ГТД в с/ф, то покупатель при перепродаже также может не заполнять поле 11, так как он заполняет счет-фактуру на основании имеющихся у него данных. Если ГТД отсутствует, то и заполнить данное поле он не может.

Вопрос 4: При заполнении регистрационного номера декларации с 01.10.2017 поставщик указал данный номер вместе с кодом товара. Правильно ли это, или нужно потребовать переоформления счета-фактуры для требования вычета?

Ответ: В графе 11 счета-фактуры нужно указывать регистрационный номер (три цифровых блока через дробь). Однако, если поставщик дополнил этот номер кодом товара, то это не приведет к отказу в вычете НДС.

Даже если это будет принято налоговиками как ошибка в оформлении счета-фактуры, это не помешает верно идентифицировать требуемую информацию о покупателе, поставщике, товаре, налоге, поэтому право на вычет не будет утеряно.

| Не нашли в статье ответ на Ваш вопрос?Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Источник: http://buhland.ru/nomer-gtd-v-schete-fakture/

При реализации товаров, ввезенных в Россию из Китая через ЕАЭС, в счете-фактуре можно не указывать страну происхождения и номер таможенной декларации

| Franck Boston / Shutterstock.com |

Минфин России разъяснил, что при ввозе товаров на территорию РФ с территории государств-членов ЕАЭС таможенная декларация не оформляется.

Соответственно, незаполнение граф 10 и 11 счетов-фактур, выставляемых при реализации на территории РФ приобретенных у хозяйствующего субъекта государства-члена ЕАЭС товаров, происходящих с территории государств, не являющихся государствами-членами ЕАЭС, и выпущенных в свободное обращение на территории государства-члена ЕАЭС, допускается (письмо Департамента налоговой и таможенной политики Минфина России от 23 августа 2017 г. № 03-07-13/1/53878).

В рассмотренном примере у предпринимателя, занимающегося торговлей импортными товарами, возник вопрос: соответствует ли российскому законодательству о налогах и сборах незаполнение граф 10 (страна происхождения товара) и 11 (номер таможенной декларации) счета-фактуры, а также универсального передаточного документа со статусом «1» в тех случаях, когда на территории РФ российская организация реализует ввезенные из стран Таможенного союза и выпущенные там в свободное обращение товары, происходящие из третьих стран, например КНР или стран Евросоюза?

В ответе финансисты напомнили, что в графах 10 и 11 счетов-фактур указываются страна происхождения товаров и номер таможенной декларации. При этом данные графы заполняются в отношении товаров, страной происхождения которых не является РФ (подп. «к», «л» п. 2 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость).

При этом использование информации о стране происхождения товаров связано с применением мер таможенно-тарифного и нетарифного регулирования при таможенном декларировании товаров, перемещаемых через границу РФ.

В таможенной декларации по товарам, ввезенным на территорию РФ, указывается страна их происхождения, поэтому в счетах-фактурах, выставленных при реализации этих товаров на территории РФ, в графе 10 «Страна происхождения» указывается страна происхождения товаров, указанная в таможенной декларации, оформленной при ввозе товаров в РФ, а в графе 11 «Номер таможенной декларации» – номер этой таможенной декларации.

Вместе с тем решением Комиссии Таможенного союза от 17 августа 2010 г.

№ 335 «О проблемных вопросах, связанных с функционированием единой таможенной территории, и практике реализации механизмов Таможенного союза» установлено, что товары, происходящие из третьих стран и выпущенные в свободное обращение на территориях государств Таможенного союза, имеют статус товаров Таможенного союза. Соответственно, заполнения граф 10 и 11 счета-фактуры при их реализации не требуется.

Источник: garant.ru

Источник: http://news.advokat-cherepovec.ru/buh-uchet-i-nalogi/pri-realizacii-tovarov-vvezennyh-v-rossiu-iz-kitaia-cherez-eaes-v-schete-faktyre-mojno-ne-ykazyvat-strany-proishojdeniia-i-nomer-tamojennoi-deklaracii.html