Что делать, если налоговый инспектор использует нечестные приемы

Пути обхода налогового законодательства ищут не только отдельные налогоплательщики. У некоторых инспекторов — свои «серые» схемы. Об одних нам рассказали читатели, на другие жалуются посетители бухгалтерских форумов. Мы предупредим вас о возможном развитии событий, а также расскажем, как не попасть в подобные ситуации и как быть, если вы все-таки в них оказались.

Вас просят «повторить» декларацию

Инспектор просит вас еще раз сдать вовремя представленную декларацию, убеждая, что это в ваших же интересах.

Цель 1. Продлить камералку еще на 3 месяца

В инспекции не успели в срок закончить камеральную проверку декларации с НДС к возмещению.

Инспектор просит сдать еще раз декларацию с теми же данными, но как уточненную (то есть то, что это уточненка, будет следовать только из номера корректировки на титульном листе). Таким образом он получит еще 3 месяца на ее проверку (Пункт 9.1 ст. 88 НК РФ).

Соответственно, на 3 месяца откладывается и решение о возврате денег, и начисление процентов, если инспекция не вернет деньги в срок (Пункт 2 ст. 88 НК РФ). Объяснить, почему это в ваших интересах, инспектор может по-разному: (или) «по-хорошему».

Чиновник утверждает, что претензий к декларации нет, инспекция готова вернуть вам налог, просто нужно еще время на некие формальности, без выполнения которых в возврате денег, увы, придется отказать.

К примеру, необходимо дождаться результатов встречных проверок — без них, дескать, внутренние правила запрещают инспекторам возвращать деньги, и без уточненки они все равно откажут по надуманному поводу; (или) «по-плохому», угрожая за что-нибудь оштрафовать и предлагая «обменять» этот штраф на подачу вами уточненки.

Предсказать, выполнят ли свои обещания налоговики, сложно. Вероятность того, что инспекция откажет в возмещении НДС, даже если вы согласитесь на ее условия, остается всегда. Равно как и вероятность того, что налоговики не откажут по надуманной причине, если подавать уточненку вы не станете.

Ваши действия. Решать вам. В случае отказа возместить НДС на судебные разбирательства наверняка уйдет больше 3 месяцев. Между тем проценты за просрочку возврата денег весьма невелики, в отличие от судебных издержек. Так что соглашаться на подачу уточненки имеет смысл, если вы уверены, что придраться налоговикам не к чему, и вы готовы повременить с возвратом налога. Если же у вас есть обстоятельства, которые инспекция может обнаружить за дополнительные 3 месяца проверки, расценить их как нарушения и собрать по ним доказательства, то соглашаться на подачу уточненки не надо. Ведь в суде легче оспорить необоснованный отказ, чем отказ по причине доказанных нарушений.

Цель 2. Оштрафовать за вовремя сданный отчет

Вы представили декларацию вовремя, но с ошибками в оформлении (что-то неправильно указали на титульном листе, забыли сдать какой-то лист декларации).

Когда крайний срок сдачи этой декларации истек, инспектор объявил, что вашу декларацию нельзя считать сданной из-за ошибки в оформлении и поэтому вам необходимо сдать ее заново как первичную.

Метод убеждения весьма действенный — обещание заблокировать счет за непредставление декларации (Пункт 3 ст. 76 НК РФ).

Ваши действия

Источник: http://www.pnalog.ru/material/nalogovyy-inspektor-nechestnye-priemy

Как осуществляется камеральная и аудиторская проверка налоговой декларации? Порядок внесения пояснений о расхождениях

101 миллион > Бухучет > Отчетность > Декларации > Как осуществляется камеральная и аудиторская проверка налоговой декларации? Порядок внесения пояснений о расхождениях

Работа с налогами должна быть максимально прозрачной и понятной. Каждый законополушный гражданин России знает это и старается налоговую историю содержать в чистоте.

Работаете ли вы на госпредприятии, открыли ли свое зарегистрированное в государственных реестрах и органах дело – в любом случае вам надо тщательно изучить правила ведения налоговой отчетности: правила и сроки подачи налоговых документов, сроки их проверки. Давайте тщательно рассмотрим этот вопрос.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Сроки по сдаче отчетов

Начнем с того, что все отчеты по налогам на прибыль должны быть сданы до 30 апреля текущего года, по поводу НДС — раз в квартал, не позднее 25-го числа следующего месяца:

- не позже 25 апреля;

- 25 июля;

- 25 октября;

- 25 января.

Когда декларация подана в срок и с соблюдением протокола, начинается проверка, длящаяся обычно до трех месяцев.

https://www.youtube.com/watch?v=IC7ThmPtDug

В ходе ревизии надзорными органами ФНС проводится мониторинг соблюдения закона о налогах и сборах со стороны налогоплательщиков, плательщиков сборов либо налоговых агентов. Налоговый кодекс России предписывает два вида проверок: камеральная, выездная и встречная.

Для уточнения личности, налогоплательщик должен потребовать у инспектора служебное удостоверение и решение руководства ФНС о проверке налоговой отчетности.

Вопрос о том, как налоговая проверяет декларации, будет рассмотрен далее в статье.

Виды проверок налоговых деклараций

Камеральная

Как уже было сказано выше, основным видом проверки декларации является камеральная.

Что такое камеральная проверка? Данный вид проверки проводят по указанному в сданной декларации периоду и виду налога.

Порядок проверки представленных данных подразумевает совершение следующих действий:

- Если в проверяемой декларации не указан налог или период, то инспекция не правомочна выносить вердикт о доначислении налоговых отчислений, начислять пени, накладывать штраф по не указанному в декларации налогу, либо по периоду, не отраженному в документе.

- При камеральной проверке полученные из декларации данные вносят в автоматизированную информационную систему налоговых органов (АИС Налог) для сравнения контрольных показателей.

- В ходе данного вида мониторинга также проверяют соответствие сроков подачи декларации, отсутствие противоречий, несоответствия данных и необходимость в подтверждающих документах. При полном совпадении декларации с нормами и стандартами, данными госреестров камеральная проверка считается пройденной.

- Камеральная проверка может выявить сокрытие налогов или занижение доходов налогоплательщиком. В данном случае немедленно составляется акт, на основании которого проверяемого сразу привлекают к ответственности.

- Составляют акт камеральной проверки сразу после ее окончания и вручают налогоплательщику. В случае, если акт налогоплательщиком не принимается, в документе делают особую пометку. Задачей данного документа является основание для привлечения к ответственности налогоплательщика за неправомерные махинации с налогами.

Камеральная налоговая проверка

Аудиторская

Еще один вид надзора — аудиторская проверка. Она включает в себя сбор и анализ, сопоставление полученных сведений о финансовом состоянии проверяемой компании.

По итогам аудиторской проверки уполномоченный исполнитель выдает заключение о деятельности компании. Данный вердикт содержит информационные сведения о правильном или ошибочном ведении отчетности в компании, а также достоверности предоставленных сведений о финансовой деятельности.

Внимание! Такой вид контроля компании как правило приветствуют, зачастую сами выбирая подходящую надежную аудиторскую фирму, с помощью грамотно составленного соглашения с аудиторами пользу ощущают как управленцы фирмы, так и финансовые работники.

Но как узнать о проверке декларации?

Чаще всего обычного налогоплательщика интересует состояние декларации 3-НДФЛ. Легче всего узнать проверили ее или нет обладателям личного кабинета можно на сайте https://lkfl.nalog.ru/lk/ ФНС.

Однако увидеть статус проверки,на какой ступени находится декларация 3-НДФЛ по ИНН не получится без пароля, который можно получить, один раз посетив любую налоговую инспекцию и предъявив документ, удостоверяющий личность. Зайти в личный кабинет можно также, если вы зарегистрированы на портале Госуслуг.

Порядок и методы проведения аудиторских проверок

Что является недопустимым в отчетности?

Согласно установленному регламенту статьи 81 НК РФ в декларации недопустимы недостоверные сведения и ошибки. Наличие таковых может вызвать вопросы у налоговых надзорных органов.

Статья подразумевает под недостоверными сведениями «неверно указанные суммы доходов, расходов, результатов финансово-хозяйственной деятельности, налогов к уплате».

Ошибками же считают «неверно указанный налоговый период или дату, арифметические ошибки, нарушение порядка заполнения декларации, неправильно указанные коды (ИНН, КПП, КБК, ОКТМО и прочее)».

Предоставление пояснений о расхождениях в документе

Полученная от налогоплательщика декларация может вызвать у инспекторов ФНС вопросы, требующие пояснений, значит что-то в вашем отчете по налогам налоговикам не понравилось.

Обычно выявление недостатков представителями ИФНС проходит в автоматическом режиме для всех полученных деклараций и бухгалтерской отчетности.

Предоставление пояснений о расхождениях в документах осуществляется плательщиком в определенный срок.

Поэтому ошибки в отчетности правомочно вызовут необходимость дать ИФНС разъяснения по пунктам претензий (регламент: п. 3 ст. 88 НК РФ). Ошибка — это, как правило, противоречие между сведениями в представленных документах, расхождения между сданными сведениями и сведениями, которые есть у налогового органа.

Если в ходе камеральной проверки декларации, в которой были заявлены убытки, инспектор требует дать пояснения, то вам придется их дать. В уточненной декларации может быть указана уменьшенная сумма налога для уплаты в бюджет, нежели в первоначальном отчете.

Тогда, согласно п. 3 ст. 88 НК РФ, налоговики будут требовать обосновывающие изменение чисел пояснение.

Пояснения налоговой декларации подаются налогоплательщиком в тот отдел ФНС, который проводил проверку. Подается в свободной форме, строгого регламента не имеет, хотя по НДС налоговые чиновники разработали образец пояснений, который может быть использован.

Согласно проведенной проверке и найденным правовым нарушениям ведения финансовой отчетности либо махинаций с налогами, «инспекция по налогам может применить к организации и ее должностным лицам налоговую или административную ответственность». Если выявленные нарушения в декларации оказались слишком серьезными, инспекция в праве передать все материалы в МВД, вплоть до уголовного преследования.

Штрафы и санкции зависят от обстоятельств, которые могут как смягчить вину,так и утяжелить ответственность плательщика, нарушившего НК РФ.

«По результатам проверки (как выездной, так и камеральной) руководитель инспекции (его заместитель) может привлечь организацию к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ)».

Налоги – дело серьезное, подход к налогообложению и отчетности по ним строго регламентированы государством. Посему требуется неукоснительно и четко исполнять все этапы как уплаты налогов, так и отчетных операций. Тогда любой аудитор или налоговый инспектор будет вам не враг, а соратник.

Источник: http://101million.com/buhuchet/otchetnost/deklaratsii/proverka.html

Почему ифнс прислала по 6 ндфл акт камеральной налоговой проверки

Второй пункт дает понять, что все налоговые службы будут ссылаться при проверке на документ контрольных соотношений, на налоговую отчетность КРСБ НА, что означает карточку расчетов с бюджетом налогового агента. В пункте 2.

2 содержится информация о датах перечисления НДФЛ (то есть о строчке 120), которые должны совпадать с теми датами, прописанные в КРСБ НА.

Если же будет выявлено, что дата фактической уплаты была позднее вписанной, то такое действие будет считаться нарушением законодательства о налогах. После обнаружение такого факта, комиссия произведет взыскание штрафа.

Но в такой ситуации есть один нюанс, о котором все должны знать. КРСБ НА ранее являлась той карточкой, которая позволяла налоговикам контролировать компании изнутри, тем самым определяя для себя несвоевременные выплаты и так далее.

Срок выставления акта о нарушениях по 6-ндфл

Акт налоговой проверки в течение пяти дней с даты этого акта должен быть вручен лицу, в отношении которого проводилась проверка, или его представителю под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом (его представителем), если иное не предусмотрено настоящим пунктом. В случае, если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица. В случае направления акта налоговой проверки по почте заказным письмом датой вручения этого акта считается шестой день считая с даты отправки заказного письма… п.

6.

Камеральная проверка и штраф по расчету 6 ндфл

ВажноНо приказ, по которому документом можно было пользоваться в таких целях, утратил свою силу после того, как было издано письмо от Минюста России в 2010 году.

Из-за этого документ более не имеет юридическую силу, которая позволяла ему работать на практике, хотя налоговые службы порой все еще регулируют вопросы с помощью данного метода.

В дополнение к этому существует определение ВАС РФ, которое говорит о том, что использование КРСБ имеет лишь справочный характер.

Поэтому вызов для дачи пояснений, основанный на этом, не является законным.

Камеральная проверка необходима, чтобы определить ошибки, несоответствия которые могут содержаться в отчетах. Все нормы и правила прописаны в налоговых декларациях, в которых сказано о том, что ведется учет сумм, исчисленных или удержанных, то есть операции связанные только с этими видами действий.

Что такое камеральная проверка по 6-ндфл

НДФЛ: Проверка, исполняемая инспектором Контрольное соотношение Срок, за который налоговый агент должен предоставить отчет.

Если выплата была просрочена, то назначается штраф в размере 1000 рублей за каждый месяц задержки Дата, которая указывалась на титульном листе отправляемой формы Установление превышения вычетов на основании начисленного дохода, либо же его отсутствии Сумма начисленного дохода больше или равна налоговым вычетам Правильность высчитанного налога, а также верность реализации установленных соотношений Налог на доход физического лица из строки 040 умножается на ставку налога 010 Нет ли факта превышения авансовых платежей для иностранцев, учитывая сумму необходимых к уплате налогов Строка 040 больше или равна строке 050 Контрольные соотношения Так как Российская Федерация делится на регионы, то все нововведения должны иметь особенные контрольные соотношения для отчетов ФНС.

Онлайн журнал для бухгалтера

НДФЛ, — выявить возможные нарушения действующего налогового законодательства. Она, по сути, ничем не отличается от иных проверок. Алгоритм действий налогового инспектора таков:

- проверяет общую информацию (правильно ли написано название организации, адрес, ИНН);

- проверяет правильность заполнения разделов (они заполняются нарастающим итогом, а это значит, что показатели в графе, например, 030 не должны быть меньше тех, что указаны в графе 020, но допускается их равное значение);

- следующий шаг – сверка контрольных соотношений (инспектор проверяет, насколько информация в расчете соответствует сведениям, которыми располагает ведомство);

- затем – арифметика (инспектор выполняет математические расчеты с целью проверить, не допустил ли бухгалтер ошибку, заполняя документ).

Мы уже упомянули такое понятие, как «контрольные соотношения».

Камеральная проверка 6-ндфл

Во время любой из проверок, основанных на данных из формы 6-НДФЛ, комиссия должна следовать всем нижеизложенным правилам:

- Проверка может проводиться только через три месяца со дня сдачи отчетности.

- Налоговая служба не имеет права сразу же выдвигать обвинения в сторону плательщика, для начала они должны отправить сообщение, в котором будет содержаться вся информация о недочетах или ошибках.

ВниманиеЦифры в графах 040 и 070 не должны быть равнозначными, поскольку налог на доходы физических лиц не может быть начислен в одном налоговом периоде, а удержан в другом. Если инспектор не нашел в расчете налогоплательщика никаких ошибок, камеральная проверка 6-НДФЛ считается завершенной. Если возникают вопросы, их решают, затем составляют акт.

Сверка двух документов В ходе камеральной проверки годового 6-НДФЛ обязательно проводится сверка с документом, заполненным по форме 2-НДФЛ. Иными словами, сумма, потраченная на заработную плату сотрудников, должна соответствовать данным в Справках о доходах физических лиц. В этом случае проводятся проверки следующих сумм:

- начисленного дохода;

- начисленных дивидендов;

- исчисленного налога.

Кроме того, проверяется количество физических лиц, которым налогоплательщик перечислил денежные средства.

Особенности проведения камеральной проверки 6-ндфл

После чего следует контроль платежей:

- Сумма, прошедшая через расчетный счет, должна равняться разнице 070-ой и 090-ой строк.

- Дата прохождения платежа через счет должна быть не позже обозначенной в 120-ой строке отчета.

Камеральные проверки по 6-НДФЛ, их суть и особенности рассмотрены в видео ниже: Субъекты и объекты анализа Данные проверки осуществляются территориальными инспекциями, и субъектами их проведения являются:

- Учреждения и организации.

- Коммерческие и производственные компании различных форм хозяйственной организации.

- ИП.

- Кооперативы.

- Унитарные предприятия.

- Совместные предприятия.

А объектом служит деятельность или бездеятельность проверяемой компании (ИП) по надлежащему учету дохода их сотрудников (физлиц), а так же исчислению с данного дохода, удержанию и перечислению в бюджет НДФЛ.

Если при камеральной проверке возникли вопросы Если камеральная проверка Расчета не вызвала вопросы налоговиков, то камералку формы 6-НДФЛ можно считать завершенной. Если же в Расчете 6-НДФЛ при камеральной проверке выявлены ошибки, противоречия или несоответствия, налогового агента известят об этом.

Ему направят требование представить необходимые пояснения или внести соответствующие исправления.

Объясниться или исправиться необходимо в течение 5 рабочих дней с момента получения требования.

В случае выявления неуплаты налоговым агентом НДФЛ инспекция направит требование об уплате налога, которое нужно будет исполнить в течение 8 рабочих дней с момента получения требования или в течение указанного в требовании срока, если он превышает 8 рабочих дней (абз. 4 п. 4 ст. 69 НК РФ). Подписывайтесь на наш канал в Яндекс.

Эту записку необходимо составить в течение одного месяца со дня получения акта о вводах проверки, она отправляется в налоговые органы. Кроме самого заявления, юридическое лицо может приложить и дополнительные документы, которые смогут подтвердить его возражения фактами.

Законодательство Российской Федерации позволяет составить претензию в отношении налоговых служб, где необходимо указать нарушения процедуры проверки и составления итогового акта.

Камеральная проверка 6-НДФЛ Центральные моменты теории Как подготовиться Этапы камерной проверки 6-НДФЛ четко прописаны в соответствующих законах.

В первом пункте сказано о том, что служба должна найти любые недочеты и проблемы, которые могут повлиять на итоговый результат.

Этот метод бухгалтеры используют для собственного контроля. Также см. «6-НДФЛ за 9 месяцев 2016 года: пример заполнения». Что еще заинтересует инспектора В 6-НДФЛ проставляют сроки перечисления налога.

Эти данные сверяют с тем, что указано в лицевых карточках по каждой из организаций или ИП. Такие регистры налоговые инспекторы составляют как раз для выявления нарушений. Они позволяют выяснить, вовремя ли были исчислены и уплачены в бюджет налоги. Также см. «Рекомендации по заполнению формы 6-НДФЛ».

Если сдаете 6-НДФЛ за весь год, то форму сверяют с представленными справками о доходах физлиц. Заметим, что некоторые мероприятия по сверке данных проводит не сам налоговый инспектор, а специальная программа. Ее настройки позволяют делать это в автоматизированном режиме, что экономит время камеральщиков.

Источник: http://pbcns.ru/pochemu-ifns-prislala-po-6-ndfl-akt-kameralnoj-nalogovoj-proverki/

Акт камеральной проверки может быть вручен позже установленного срока

В рассмотренном примере налоговый орган провел камеральную проверку налоговой декларации по НДС за 4 квартал 2016 года.

В рамках данной проверки был вызван на допрос генеральный директор ООО, а также направлено требование о представлении документов (информации). По результатам проверки инспекцией составлен акт камеральной налоговой проверки.

Представителю ООО он был вручен в июне 2017 года, то есть позже установленного в Налоговом кодексе срока.

В данном случае налоговики считают, что просрочка не может послужить основанием для отмены вышестоящим налоговым органом или судом решения налогового органа о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения.

Акт налоговой проверки по установленной форме

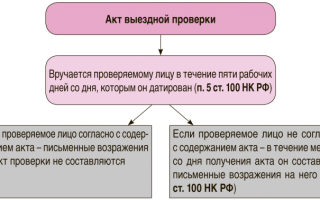

Напомним, что в случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки должностными лицами налогового органа, проводящими проверку, должен быть составлен акт налоговой проверки по установленной форме в течение 10 дней после окончания камеральной налоговой проверки (п. 1 ст. 100 Налогового кодекса). При этом акт налоговой проверки в течение пяти дней с даты этого акта должен быть вручен лицу, в отношении которого проводилась проверка, или его представителю под расписку или передан иным способом, свидетельствующим о дате его получения (п. 5 ст. 100 НК РФ).

В свою очередь акт и другие материалы проверки, в ходе которой были выявлены нарушения законодательства о налогах и сборах, а также представленные налогоплательщиком (его представителем) возражения должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, и по ним должно быть принято соответствующее решение (п. 1 ст. 101 НК РФ).

Существенные условия процедуры рассмотрения материалов налоговой проверки

В то же время нарушение существенных условий процедуры рассмотрения материалов налоговой проверки является основанием для отмены вышестоящим налоговым органом или судом решения налогового органа о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения.

К таким существенным условиям относится обеспечение возможности лица, в отношении которого проводилась проверка, участвовать в процессе рассмотрения материалов налоговой проверки лично или через своего представителя и обеспечение возможности налогоплательщика представить объяснения (п. 14 ст. 101 НК РФ).

Источник: ГАРАНТ.РУ

Источник: http://bhnews.ru/akt-kameralnoj-proverki-mozhet-byt-vruchen-pozzhe-ustanovlennogo-sroka/

Нет результата камеральной проверки по возврату налога

О том, что проверка начата, плательщика налога информировать никто не будет. Порядок осуществления контроля должностным лицом описано в ст. 88 НК.

Проверка может быть приостановлена, если обнаружится ошибка, противоречие или несоответствие сведений, что содержатся в декларации.

При этом плательщик должен предоставить необходимые пояснения, исправить ошибки в бланках в течение 5 дней (п. 3 ст. 88 НК РФ). Лицу будет сообщено о прерывании процедуры:

- выслано требование о подаче определенного документа;

- вызвано его лично.

Для того чтобы своевременно исправить ситуацию, стоит вписывать в документе номер телефона, по которому инспектор с вами свяжется. Отсчет сроков проверки в таком случае начинается с момента подачи последней справки или пояснений плательщика налога.

Правда при условии, что решение налоговой инспекции не было обжаловано (подробности ниже). Внимание!Акт проверки таким решением не является. Он лишь отражает личное мнение налогового инспектора, который проводил проверку по вашему вопросу. Руководитель инспекции может с этим мнением согласиться (что как правило и происходит), а может и нет (чего почти не случается).

Итак, Решение руководителем инспекции принято не в вашу пользу. Согласно этому Решению в вычете вам отказано. Шаг 2. Жалоба на налоговую инспекцию Прежде всего вам нужно написать жалобу на решение налоговой инспекции в «вышестоящий налоговый орган».

Это налоговое Управление вашего региона. Так поступать предписывает пункт 2 статьи 138 Налогового кодекса. Например, в Москве это Управление федеральной налоговой службы по г. Москве, в Самаре — Управление федеральной налоговой службы по Самарской области и т. д.

Камеральная проверка 3-ндфл: сроки, процесс проверки

По окончанию налогового периода плательщик налога обязуется представить отчет в налоговый орган. Вправе плательщик подать декларацию и в том случае, когда желает получить налоговый вычет.

- Общие сведения

- Камеральная проверка налоговой декларации 3-НДФЛ

- Возникающие нюансы

Но важным является не только подача документации, но и знание порядка и особенностей проведения камеральной проверки.

Что подразумевают под понятием «камеральная проверка 3-НДФЛ по возврату налога или его уплате физическими лицами? В какой срок инспектор обязан выполнить свои обязательства, и для чего она вообще нужна? Что это такое Любая поданная налогоплательщиком декларация 3-НДФЛ проверяется представителем государственного органа.

Под налоговым контролем, который осуществляет должностное лицо, понимают контролирование, насколько соблюдены условия по уплате налогов и сборов (ст.

Камеральная проверка 3-ндфл

Идти или нет, решать вам. В принципе это не обязательно. Можете приглашение проигнорировать. Если вы все же решили сходить, то подготовьте свои возражения. Напишите на бумаге с чем вы не согласны и почему. Не нужно пугаться того факта, что вы слабо ориентируетесь в законе.

Это не важно. Пишите так как считаете нужным. Главное оформите документ более менее грамотно. Из него должно быть понятно, что это за документ, от кого, кому, в чем именно заключается ваше несогласие и т. д. Письменные возражения вы вправе представить в течение 1 месяца с момента ПОЛУЧЕНИЯ акта проверки.

Как проходит камеральная проверка налоговой декларации 3-ндфл

Пошаговый алгоритм действий, если вам отказали в возврате налога. Жалоба на отказ. Как составить жалобу на налоговую инспекцию, если вам отказали в возрате налога. Пошаговый порядок действий, образец жалобы, сроки и порядок ее подачи Вы подали декларацию 3-НДФЛ, заявили вычет и бюджет вам должен возвратить налог на доходы.

Внимание

Однако, налоговая инспекция вам в этом отказала. Что делать? Здесь нужна жалоба на налоговую инспекцию. Но обо все по порядку. Начнем издалека. Вы подали декларацию. Прежде всего ваша декларация должна пройти в налоговой инспекции проверку (ее называют камеральной).

Возмещение ндс: порядок возврата, камеральная проверка, заявление

Добрый день! Из этой статьи вы узнаете, как в личном кабинете налоговой инспекции проверить ход проверки вашей сданной декларации.

Очень часто мои читатели задают вопрос: » У меня появилась переплата в личном кабинете! Это значит, что мне подтвердили суму вычета и завтра выплатят?» Не совсем так.

Если появилась сумма переплаты, это значит только лишь то, что ваша декларация введена в базу данных инспекции.

То есть оператор ее ввел в вашу личную карточку. Но проверка еще не закончена, она может быть даже не начата. На проверку декларации у налоговой есть 3 месяца с момента сдачи документов. Давайте разберемся где и каким образом смотреть даты.

Открываем меню «Налог на доходы ФЛ», затем «3-НДФЛ». Появится статус проверки 3-НДФЛ. Вы увидите номер, присвоенный вашей декларации, дату сдачи, дату регистрации. Нас интересует «Ход камеральной проверки».

Источник: http://tk-advokat.ru/2018/04/17/net-rezultata-kameralnoj-proverki-po-vozvratu-naloga/

Камеральные проверки

ИФНС проводит камеральную проверку абсолютно всех деклараций и расчетов, которые сдает компания. Посмотрите, какие установлены сроки для камеральной проверки, что имеют право делать налоговики, в каких случаях они запросят дополнительные данные, в какие сроки составляется акт проверки и как его обжаловать. А готовые образцы пояснений помогут пройти проверку без штрафов.

Скачайте образцы пояснений в ИФНС для камеральной проверки

Мы сделали готовые образцы пояснений, которые вам пригодятся на камералке. Просто скачайте в формате MS Word и добавьте свои данные:

Какие компании отбирают для камеральной проверки

Порядок проведения камеральных проверок регламентирован ст. 88 НК РФ.

Главной особенностью камеральной проверки является то, что она проводится на территории инспекции. Т.е. налоговики никуда не выезжают, а проверяют документы в ИФНС. Основанием для назначения камералки является любая отчетность, которую вы сдали, — декларация, расчет и документы, которые представлены вместе с ней.

Проверка осуществляется работником налогового органа без какого-либо специального решения начальника на это.

Важно! Камеральная налоговая проверка проводится в отношении каждой сданной вами декларации или расчета.

Также важно знать, что уведомление о начале проведения камеральной налоговой проверки вам, как налогоплательщику, не направляется. По сути, вы узнаете о том, что была проведена камералка, только если будут выявлены какие-либо недочеты или нарушения. В этом случае инспекция составит акт, дальше мы подробно про это расскажем.

Если инспекция не нашла расхождений и ошибок, вы и не узнаете о том, что ваши декларации камералили.

Сроки проведения камеральной проверки

Если выездную налоговую проверку налоговики могут продлевать, прерывать, возобновлять и т.д., то со сроками проведения камеральной все гораздо проще.

В общем случае камеральная налоговая проверка проводится в течение 3 месяцев со дня представления декларации или расчета.

Единственным исключением для этого срока является проведение камералки в отношении иностранных организаций, оказывающих физическим лицам услуги в электронной форме (п.4.6 ст. 83, ст. 174.2 НК РФ). Декларацию по НДС этих организаций проверять налоговики могут в течение 6 месяцев.

Если в эти три месяца, пока идет камералка, вы сдали новую уточненную декларацию или расчет, то предыдущая проверка прекращается полностью и начинается новая уже по уточненному отчету. Срок проведения новой также составляет 3 месяца с даты сдачи нового отчета.

Права налоговиков на камеральной проверке

Взаимодействие с налогоплательщиком в рамках камеральной налоговой проверки осуществляется только в том случае, если налоговикам необходимо получить какие-либо пояснения. Это возможно в случаях, если налоговики выявили:

- ошибки в декларации (расчете);

- противоречия между сведениями в представленных документах;

- несоответствие сведений, представленных налогоплательщиком, и сведений, содержащихся в документах имеющихся у налогового органа, которые получены ими в ходе налогового контроля.

В любом из этих случаев ИФНС направляет вам требование о представлении пояснений или внесения изменений в налоговую декларацию, на которое вы обязаны ответить (или внести изменения в декларацию) в течение 5 рабочих дней со дня получения требования.

Законодательно форма ответа на требование не закреплена. Поэтому оно составляется в свободной форме. Однако рекомендуем указать следующие реквизиты, чтобы ваши пояснения было проще идентифицировать в налоговой:

- Наименование компании

- ИНН/КПП

- Юридический адрес компании

- ОГРН

Пример пояснений на требование налогового органа вы можете посмотреть ниже.

Обратите внимание, что существуют рекомендации налоговикам по проведению камеральных налоговых проверок. Они находятся в общем доступе. Посмотреть их можно на официальном сайте ФНС России.

Когда налоговики имеют право запросить дополнительные документы

Налоговики вправе запросить дополнительные сведения и документы при осуществлении камеральной налоговой проверки в следующих случаях:

- Если применена льгота;

- Если заявлена сумма НДС к возмещению;

- Подача декларации по прибыли или НДФЛ участника договора инвестиционного товарищества;

- Подача уточенной декларации, если она подана по истечении 2-х лет после срока представления и в ней уменьшена сумма налога к уплате или увеличен убыток;

- Подача декларации иностранной организацией, оказывающей физикам услуги в электронной форме;

- Если есть суммы, не облагаемые страховыми взносами, или применяются пониженные тарифы;

- Подана отчетность, связанная с использованием природных ресурсов.

Чем заканчивается камеральная налоговая проверка

После проверки существует 2 пути развития событий: инспекция нашла нарушения и не нашла.

Инспектор не нашел нарушений

Если инспекторы не нашли никаких нарушений в отчетности, то камеральная налоговая проверка автоматически заканчивается. При этом налоговики не направляют вам ни акта камеральной налоговой проверки, ни другого документа об окончании. Если вы не получили каких-либо уведомлений от налоговой по поводу вашей декларации, значит вы успешно прошли проверку.

Источник: https://www.RNK.ru/article/215416-kameralnye-proverki

Как выстоять, если к вам пришла налоговая проверка – 5 мифов, которые пора опровергнуть

Фото с сайта meditationandspiritualgrowth.com

Можно ли пройти плановую налоговую проверку без крупных штрафов? Есть ли возможность выбрать место, где будет проходить проверка? Стоит ли оспаривать результаты проверок? На эти вопросы отвечает Ирина Иванченко, заместитель директора ООО «Консалтинговое бюро «К и Т».

— Так сложилось, что если ты получаешь прибыль, платишь налоги — ты уже можешь считаться потенциальным нарушителем.

По нашему мнению, этот парадокс напрямую связан с частым изменением налогового законодательства и множеством неоднозначных норм в нем. Кроме того, бухгалтерский и налоговый учет — это разные законы и нормы.

Но обычно и за тот, и за другой отвечает один и тот же человек — как правило, главный бухгалтер.

Ирина Иванченко Заместитель директора ООО «Консалтинговое бюро «К и Т»

Принято считать, что если индивидуальный предприниматель или юридическое лицо включены в план налоговых проверок, значит, проверяющий просто обязан приложить все усилия, чтобы выявить нарушения и начислить штрафы. Так нередко говорят мне и сами проверяющие. Налоговая инспекция провела мониторинг, камеральную проверку, потратила время и средства — их нужно возместить, как минимум.

Большинство плановых проверок проходят с начислением санкций. Но это же и значит, что все-таки есть те, кто проходит проверки «со справкой» (справку проверяющий орган выдает проверяемому субъекту при отсутствии нарушений. Если иначе — составляется акт проверки).

Так происходит зачастую еще и потому, что в бизнес-среде довольно прочно установились некоторые предубеждения. Я буду называть их мифами. О них и постараюсь рассказать и, по возможности, опровергнуть.

Миф № 1. Проверка без штрафов все равно не уйдет

Проверяемый субъект, как правило, готов заплатить штрафы еще до того, как проверяющие начали свою работу. Почему? Вот такие ответы мы получаем от компаний, с которыми работаем — как от директоров крупного бизнеса, так и от мелких предпринимателей:

- У проверяющих есть план по штрафам

- Раз пришли, просто так не уйдут

- Лучше отдать, что просят, а то заберут больше

- Не начислит штрафы эта проверка, значит, пришлют следующую и следующую — все равно сдерут три шкуры. Так лучше сразу одну отдать

Однако все это заблуждения.

Фото с сайта autoplus.su

Да, вероятнее всего план по штрафам есть. Достаточно посмотреть на формирование бюджета. Там отдельной строкой выделен объем штрафов, которые надо собрать, например, за весь 2016 год.

В этой сумме предусмотрены и штрафы, взимаемые налоговой службой. Поэтому никого не удивляет, когда приходит проверка и сообщает руководителю, что «в соответствии с планом на этот месяц вашей компании надо заплатить столько-то».

Это мы наблюдаем как Минске, так и в регионах.

Но это не значит, что именно ваша организация должна участвовать в выполнении плана! Пришли к вам обычные люди, у них нормированный рабочий день и ограниченные сроки проверки.

Налоговая проверка ограничена тридцатью днями для организаций и пятнадцатью — для ИП. По серьезным основаниям проверку могут продлить на пятнадцать дней.

Срок проверки подошел к концу — не нашли ничего, написали справку.

Поэтому всегда нужно попытаться пройти проверку с минимальными санкциями или вообще без них. Может, именно в эти дни звезды сложатся в вашу пользу

Итак, первый вывод: к проверке можно подготовиться. Как? Да как к военной операции. И прежде всего — психологически.

Нужно разработать стратегию и тактику. Подготовить документы и персонал. Изучить законодательство о проверках.

Как правило, у вас есть время на подготовку, ведь план проверок на следующее полугодие КГК размещает заранее на своем сайте. Если не уверены в собственных силах — есть время найти специалистов, которые дадут гарантии, в том числе и финансовые.

Даже ИП, который сам ведет бухучет, может пройти проверку без санкций. Например, совсем недавно, весной, прошел проверку без штрафов в Ленинском районе Минска предприниматель, который ведет оптовую и розничную торговлю.

Миф № 2. Налоговая проверка обязательно должна работать в офисе компании

Этот миф возник по причине того, что в пункте 8 главы 2 Положения о порядке организации и проведения проверок, утвержденного президентским Указом от 16.10.2009 г. написано, что необходимо: «Обеспечивать проверяющим возможность осуществления их прав и обязанностей, включая предоставление помещений, пригодных для проведения проверки (в случае их наличия)».

А вот скобки как раз и дают право проверяемому субъекту отказать проверяющим налоговой инспекции в предоставлении такого помещения. У вас в офисе может не быть двух свободных столов (обычно проверяющих двое). Или если есть столы — то помещение неотапливаемое. Или в нем мало освещения, или оно шумное, или тесное — причины всегда найдутся.

За 20 лет я не помню ни одного случая, чтобы инспекторы настаивали на проверке в офисе компании.

Проверяющим тоже непросто работать в такой среде. Маловероятно, что их примут с распростертыми объятьями, и конечно, они это понимают. Поэтому обычно можно отвозить документы в инспекцию.

Фото с сайта odin-moy-den.livejournal.com

Какие преимущества дает прохождение налоговой проверки вне офиса проверяемого?

Первое и самое главное преимущество — время. Срок проверки ограничен тридцатью днями. За это время проверяющие должны не только найти нарушения, но и правильно оформить акт проверки.

Найти нарушения вдалеке от проверяемого непросто — документы будут предоставлены по требованию, и не всегда сразу. Вызвать на опрос сотрудников — сложно. На то, чтобы получить пояснения бухгалтера тоже нужно время.

Второе преимущество — проверяющие не будут смущать сотрудников, не будет напряженности в коллективе, работа организации не будет прервана.

Третье преимущество — работая в офисе, проверяющие, как правило, просят прямой доступ к бухгалтерской программе. И, как правило, это не лучший вариант для успешного прохождения проверки.

Да, подготовить копии документов для передачи в налоговую инспекцию для проверки займет немало времени. Но подумайте о выгоде такого положения. А если вы абсолютно уверены в своих первичных документах, вы вполне можете предоставить оригиналы в налоговую — с полной описью.

Например, недавно закончилась плановая проверка организации в Могилеве, имеющей крупные льготы по инвестиционным договорам (льготы от государства — одно из оснований для включения в план проверок).

Поскольку бухгалтерские документы находились в Минске, а не в офисе компании, они были собраны, составлены их описи и акты передачи. Все это было доставлено в налоговую инспекцию. Основные бухгалтерские и налоговые регистры были распечатаны из программы — и тоже отправлены в Могилев. А уточняющие документы, ответы на вопросы проверяющих передавались в электронном виде.

Проверка нашла нарушения и начислила штрафы. Но были поданы возражения, и в результате дополнительной проверки остались маленькие санкции в размере 62 рубля 47 копеек.

Миф № 3: все, что написано в акте налоговой проверки — верно

Акт проверки довольно большой, многостраничный. Человеку неподготовленному его трудно читать — слишком много букв и цифр. Но советуем читать внимательно! Вполне возможно, обнаружатся удивительные вещи. Это могут быть и неверные даты, и неправильно написанные названия, фамилии, ссылки на несуществующие документы.

Почему так происходит? Да потому, что акт часто пишут по образцу, в Word. За образец берут предыдущий акт. Что-то не удалили, где-то недосмотрели, сделали опечатку — человеческий фактор никто не отменял.

Кроме того, в акте имеются расчеты налогов к доначислению, а также расчет пени за просрочку оплаты налогов и сборов. Будьте внимательны. Не поленитесь все проверить и пересчитать. Если вам непонятен расчет, требуйте пояснений:

- Каждое нарушение законодательства должно быть подробно описано, должны быть даны ссылки на нормативный документ

- Никаких размытых формулировок вроде «выявлено нарушение расчетов с подотчетными лицами в январе 2013 года, не уплачен подоходный налог в сумме 2 млн руб». Каких расчетов, по какому документу эти расчеты были произведены? У каких конкретно лиц, в чем состоит нарушение, какой пункт закона нарушен — все должно быть подробно написано в акте

Как правило, у вас не будет возможности внимательно изучить акт проверки, когда вы придете в налоговую инспекцию его подписывать. Это ничего — можно его изучить позже, в спокойной обстановке, с красным маркером в руке. Поэтому спокойно подпишите акт. А перед подписью напишите фразу. «С актом проверки не согласен (на), возражения будут поданы позже».

В подавляющем большинстве актов есть описки и ошибки.

Миф № 4. Налоговая проверка точно знает, какие нарушения нужно искать у вашей компании

Да, если перед проверкой вы подали уточненные декларации с увеличенными суммами налогов — проверяющие точно знают, что можно начислить пени.

Если компания меняла адрес местонахождения — точно знают, что нужно проверить, было ли подано уведомление об этом в срок.

Если компания использует бланки строгой отчетности, то проверят их учет и списание. Компания использует льготы, уменьшающие налоги — правомерность применения такой льготы и правильность расчетов обязательно будут проверены. Имеется долгосрочная кредиторская задолженность — проверят, не нужно ли включить ее в налогооблагаемый доход.

Есть еще много очевидных вопросов, которые проверят инспекторы. Но они точно не знают, что в 2008 году вы нарушили правила кассовых операций, в 2010 — не заплатили подоходный налог за выданную материальную помощь или потеряли 5 накладных в 2012.

Все это проверяющим придется искать. Поэтому от того, как вы подготовитесь к проверке и как будете сотрудничать с проверяющими, зависит немало.

Фото с сайта artlebedev.ru

Миф № 5. Если налоговая задала вопрос — нужно ответить немедленно, а то хуже будет

Этот миф исходит из соображения, что с проверяющими лучше дружить. Не злить, не расстраивать. Ведь если мы быстренько выдадим всю информацию и все документы, они быстрее закончат и уйдут.

Но это не совсем так. Проверка будет продолжаться до последнего дня, установленного законом и предписанием. Но не дольше. Для продления проверки или приостановки проверки нужны серьезные основания.

Сроки проверки установлены в главе 7 Положения о порядке организации и проведения проверок. И перед ней стоит изучить этот документ внимательно.

Кроме того, помимо проверки вашей организации, в одно и тоже время у проверяющих могут быть и другие — внеплановые, в других компаниях. И это дает проверяемому субъекту серьезное преимущество.

Если вам задают вопрос во время проверки, у вас есть время обдумать его.

Поэтому, прежде чем ответить, нужно рассмотреть причины, почему он мог возникнуть.

Например, у вас просят: «Предоставьте данные по всем перевозчикам, с которыми вы работали в 2009 году»:

- Прежде чем составлять список, подумайте, зачем у вас спрашивают данные перевозчиков? Что кроется за этим требованием?

- Сначала сами проверьте список перевозчиков, обзвоните их, если надо. Может, кто-то был лишен лицензии. Может, кто-то замешан в сотрудничестве с лжепредпринимательскими структурами.

- А может, проверяющие хотят провести встречную проверку? Тогда стоит связаться с перевозчиками и уточнить, есть ли у них все документы, и, в случае необходимости, сделать копии, подписать акты.

На это у вас есть несколько дней.

Читайте также

Источник: https://probusiness.io/opinion/2594-kak-vystoyat-esli-k-vam-prishla-nalogovaya-proverka-5-mifov-kotorye-pora-oprovergnut.html

Как провести сверку с налоговой инспекцией

(из архива статей БиНО за январь 2015 года)

Каждый бухгалтер знает, что ошибки в расчетах с контрагентами (в том числе и с налоговым органом) всегда могут возникнуть. И если бухгалтер уверен, что у него по бухгалтерии все верно, то за контрагента отвечать на все 100% он не может.

Сверка с налоговым органом позволяет руководителю не только выявить переплату в бюджет и по возможности управлять ею, но и своевременно обнаружить ошибки, которые могут служить основанием для начисления пени.

Также это позволит избежать неожиданных ситуаций в работе организации, таких как приостановление операций по расчетному счету, безакцептное списание денежных средств по недоплатам и пеням, и оценить работу главного бухгалтера.

Кроме того, своевременная сверка позволит безболезненно получать справки об отсутствии задолженности перед бюджетом, которые нужны для получения банковского кредита, участия в тендере, прохождения процедуры лицензирования.

Напомним, что основной документ, регулирующий порядок сверки, – 2005 г. № САЭ-3-01/444@ «Об утверждении Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами»[A1] .

Совместную сверку налогоплательщика и налогового органа регулирует раздел 3 Регламента. Обращаем ваше внимание на то, что проведение сверки с налоговым органом – это право налогоплательщика.

Однако согласно вышеуказанному Регламенту ее в обязательных случаях проводят: – с крупнейшими налогоплательщиками – ежеквартально; – при снятии организации с налогового учета; – при реорганизации, ликвидации организации; – по инициативе налогоплательщика; – при переходе из одной налоговой в другую.

Иногда сверку расчетов может и[A2] . Как правило, [A3] .

Рассмотрим порядок проведения сверки с налоговым органом. Порядок, применяемый при бумажном документообороте, аналогичен порядку с использованием электронных каналов связи, разница только в способе отправки и получения документов и наличии электронной цифровой подписи[1].

Если организации необходимо провести сверку по расчетам с бюджетом, то бухгалтер должен составить и подать в налоговый орган заявление с просьбой предоставить акт сверки расчетов. Заявление готовят в двух экземплярах.

[A4] .

Форма заявления законодательством не установлена, поэтому его составляют в произвольном виде, указав обязательные реквизиты: ИНН, КПП, ОГРН, адрес организации, контактный телефон исполнителя, КБК налогов, ОКТМО, период сверки, способ получения акта.

Обратите внимание на правильность указанных реквизитов – в случае отсутствия или ошибки в обязательном реквизите налоговый орган имеет право отказать в предоставлении акта сверки.

Пример. Главному бухгалтеру перед проведением годовой инвентаризации необходимо подтвердить остатки дебиторской и кредиторской задолженностей, в частности и по расчетам в бюджет. Для этого бухгалтер подготовил заявление и отдал его на подпись руководителю.

|

Руководителю ИФНС России № 49 по г. Москве Петрову А. Г.

Исх. № 123 от 12.01.2015 г.

Заявление

Просим предоставить акт сверки за период с 1 января по 31 декабря 2014 г. по всем налогам, пеням,

Руководитель ____________ В. П. Калиниченко М.П. Исп. – гл. бухгалтер Скобелева М. И. |

Заявление при бумажном документообороте можно подать двумя способами: – через представителя организации, который лично отнесет заявление в налоговую инспекцию. Доверенность на сдачу в данном случае не нужна. На экземпляре организации инспектор должен поставить дату и штамп о получении документа; – заказным письмом по почте.

В конверт вкладывают один экземпляр заявления. Рекомендуем пересылку оформлять ценным письмом, с описью вложения и уведомлением о вручении. После отправки конверта эти документы служат подтверждением факта и даты отправки, их необходимо подколоть к экземпляру заявления организации.

При электронном документообороте заявление, подписанное электронной подписью, отправляют по электронным каналам связи.

Отправленное организацией заявление поступает инспектору отдела по работе с налогоплательщиками. [A5] .

[A6] состоит из титульного листа и двух разделов.

Титульный лист содержит информацию об организации, налоговом органе, налогах, представленных в акте. Разделы заполняют на каждый налог на отдельном листе.

Раздел 1 содержит итоговые суммы по каждому налогу, пени, штрафам, процентам на дату сверки, раздел 2 – расшифровку расчетов за период.

Инспектор по заявлению организации предоставляет акт, состоящий из Титульного листа и раздела 1. Формой раздела 1 предусмотрено место для указания организацией причин разногласий, если такие имеются, и предложения по их устранению.

В соответствии с оговоренным в заявлении способом получения акта сверки инспекция вручает его организации в двух экземплярах, подписанных со стороны налогового органа.

Напомним, что при личном получении в налоговом органе представитель организации должен иметь доверенность.

Главный бухгалтер организации, получив от налогового органа акт сверки, сверяет данные своего учета с данными акта, сформированного налоговым органом.

Продолжение примера. Приведем фрагмент акта сверки.

Источник: http://bino.ru/provodim_sverku_s_nalogovoy