Налог и основные средства

Налогомания » Предпринимательство » Налог и основные средства

Содержание статьи

К основным средствам относятся имущество предприятия или организации, которое полезно использовалось более 12 месяцев, стоимость которого более 40 тысяч рублей, имущество применялось как средство труда для производства товаров или в управленческих целях.

Основные средства и налог на имущество

В налог на имущество входит крупная недвижимость, которая находится на учете незначительных предприятий. Это могут быть торгово-развлекательные центры, нежилые помещения, которые предназначены для офисов, объектов розничной и оптовой торговли, объекты общественного питания и бытового назначения.

Например, в Москве налог на имущество начисляется только для объектов, площадь которых более 500 квадратных метров.

Налоговая ставка определяется из расчета среднегодовой стоимости имущества, которое признано объектом налогообложения, а по отношению к отдельным объектам база налога определяется по их кадастровой стоимости. Налог установленным считается в случае, если определены:

— те, кто платит налог; — элементы, облагаемые налогом; — то, что подлежит налогообложению; — налоговая база, период, ставка;

— порядок начисления.

Основные средства и налог на прибыль

Прямым налогом считается тот, который уплачивается в федеральный бюджет – это налог на прибыль предприятия или организации. Этот вид налога и порядок уплаты его полностью изложен в 25 главе Налогового кодекса. Прибыль компаний, организаций, предприятий является объектом обложения налогом. Прибылью считается доходы, без учета расходов, которые учитываются для целей налога на прибыль.

Расходы – это любые затраты, которые сделаны для осуществления работ, направленных на получение доходов.

Налог на прибыль рассчитывается так: условный доход минус постоянное налоговое обязательство, плюс налоговый актив и минус отложенное обязательство.

Налог на основные средства ООО

Система налогообложения существует четырех видов: — упрощенная система (УСНО); — традиционная система (ОСНО); — единый сельхозналог;

— единый налог на вмененный доход (ЕНВД).

Руководитель ООО не имеет права выбирать вид налога из последних двух, то есть сельхозналог и ЕНВД. Если руководство ООО выбрало ОСНО, то ему следует подобрать очень опытного бухгалтера и подготовить специальное компьютерное программное обеспечение. Это вид налога считается самым сложным. Он включает: НДС, налог на прибыль, на имущество и ЕСН.

Источник: http://nalogomania.ru/predprinimatelstvo/nalog-na-osnovnyie-sredstva.html

Что такое основные средства предприятия: учет, анализ, что к ним относится

Вы хотите знать, чем являются основные средства для компании или предприятия, как их правильно использовать и анализировать? Изучите нашу статью — в ней мы расскажем про классификацию и учет основных средств на предприятии, а также объясним для чего это необходимо.

Что такое ОС

Основные средства (сокращенно ОС) — это определенная часть имущества компании, которое используется для оказания услуг или выпуска продукции как средство труда на протяжении более одного календарного года.

Основные средства нужно отделять от оборотных

В это определение могут попадать следующие виды имущества:

- Производственные и коммерческие здания.

- Технические и подсобные помещения (сооружения).

- Разнообразные орудия производства (рабочий инструмент).

- Силовые механизмы, рабочее оборудование, станки и др.

- Разнообразная офисная и вычислительная техника.

- Регулирующие и измерительные приборы (КИП), прочие устройства.

- Всевозможные транспортные средства, задействованные в рабочем процессе.

- Хозинвентарь.

Что относится к основным средствам предприятия? Если коротко, в это понятие попадает все то, что не расходуется в цикле производства. Но ОС в процессе использования изнашивается, поэтому считать его вечным нельзя.

Учет использования средств

Для того чтобы вести учет использования основных средств, необходимо использовать показатели стоимости. Они бывают двух видов:

- Фондоотдача. Этот показатель определяет сколько продукции выпускается на ОС в стоимостном выражении.

- Фондовооруженность. Это показатель отношения средней стоимости за год ОС к среднему количеству рабочих в самую наполненную смену.

Фонды могут учитываться в стоимостном и реальном натуральном выражении. Учет ОС проводится с целью определения имеющегося на балансе техсостава, степени его износа и расчета производственной мощности.

Основные средства всегда считаются с учетом амортизации

Для того чтобы провести учет, нужны паспорта предприятия, рабочего места и оборудования. В них есть вся нужная информация о начальной и остаточной стоимости, степени изношенности и годе ввода в эксплуатацию.

Учет проводится по трем принципам:

- По фактическим затратам на момент приобретения (создания), включая транспортные и прочие расходы.

- По восстановительной стоимости на момент проведения переоценки.

- По изначальной стоимости с процессом износа.

Следует понимать, что оборотные и основные средства предприятия это не одно и то же. Оборотные используются в один цикл производства, а основные являются постоянными (с учетом вычета амортизационной стоимости).

Износ ОС

Существует два вида износа основных средств:

Физический износ возникает там, где оборудование активно используется и постепенно выходит из строя за счет выработки или под влиянием окружающей среды.

Моральный износ выражается в потере объектом привлекательности вследствие старения и наступившего прогресса.

Каждый объект из ОС учитывается целой единицей. Он имеет собственный инвентарный номер и принимается на баланс по изначальной стоимости. Примерно раз в год компания может проводить переоценку ОС.

Амортизация

Поскольку объекты основных средств в процессе эксплуатации изнашиваются, их стоимость определяется способом амортизации. Чтобы найти нынешнюю стоимость объекта (остаточную), необходимо из изначальной стоимости вычесть все ежегодные показатели амортизационных сумм.

Оценка основных средств предприятия проводится тремя способами

Анализ основных средств предприятия проводится на основании остаточной стоимости каждого объекта. Амортизация при этом может рассчитываться четырьмя методами:

- Линейным. Начальная стоимость делится на срок полезного использования, а затем этот коэффициент вычитается по количеству отработанных лет.

- Уменьшением остаточной стоимости пропорционально объему выпущенной продукции. Грубо говоря, инструмент рассчитан на производство 1000 деталей. Начальная стоимость делится на 1000, а затем полученный коэффициент сравнивается с текущим количеством выпущенной продукции.

- Реальным уменьшением остатка. Берется остаточная стоимость объекта на начало года и с нее вычитается единая норма амортизации для него.

- Суммой лет полезного использования. Считается с учетом первоначальной стоимости и годового соотношения по формуле ЧО/ЧС, где ЧО — число лет до конца службы объекта, а ЧО — число отработанных лет.

Восстановление объектов ОС

Если объект морально устарел, то его восстановление может проходить двумя способами:

- Простым (капитальный ремонт, замена).

- Сложным (модернизация, строительство нового объекта, расширение производства и др).

Выбытие объектов ОС

Основные средства предприятия это все то, что не расходуется в цикле производства. Они могут выбывать по нескольким причинам:

- Моральный, физический износ, прекращение использования.

- Продажа ОС по остаточной стоимости.

- Передача ОС на безвозмездной основе.

- Уничтожение ОС при форс-мажорах.

В таком случае средства списываются с учета согласно регламенту и больше не рассматриваются в ведомостях.

На предприятиях существует собственная классификация ОС:

- Активная (ТС, оборудование, инструменты, станки).

- Пассивная (сооружения, коммуникации, инвентарь).

Все это выбывает с баланса вышеописанным методом.

Источник: http://101biznesplan.ru/spravochnik-predprinimatelya/terminy-i-ponyatiya/uchet-osnovnyx-sredstv-na-predpriyatii.html

Налоговый учет основных средств — успехи современного естествознания (научный журнал)

1Костина З.А. 11 Камышинский технологический институт филиал ФГБОУ ВПО «Волгоградский государственный технический университет»Данная статья рассматривает некоторые аспекты налогового учета основных средств в сравнении с правилами их бухгалтерского учета в организациях.

Приведена сравнительная характеристика расходов, участвующих при формировании первоначальной стоимости основных средств, для целей бухгалтерского и налогового учета. Раскрыт порядок начисления амортизации и применения амортизационной премии по основным средствам, право собственности на которые подлежит государственной регистрации для целей налогового учета.

Описан порядок формирования в налоговом учете резерва на ремонт основных средств. Предложен состав информационной базы налогового учета основных средств.амортизация основных средстврезерв на ремонт основных средстврегистры налогового учета основных средств1. Приказ Министерства финансов Российской Федерации от 30 марта 2001 г.

№ 26н «Об утверждении положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01» (с изменениями и дополнениями).2. Семенихин В.В. Основные средства и нематериальные активы. – ИД «Гросс-Медиа»: РОСБУХ, 2010 г.3. Сотникова Л.В. Амортизационная премия: отражение в бухгалтерском и налоговом учете // Аудиторские ведомости. – 2009. – № 6. – С.15-20.4. Керимов В.Э.

Бухгалтерский учет: Учебник. – 2-е изд., изм. и доп. – М.: Издательско-торговая корпорация «Дашков и Ко», 2008. – 251 с.5. Изменения в учете основных средств [Электронный ресурс]. – Режим доступа: http://www.reghelp.ru/izmeneniya_osnov_sredstv.shtml (дата обращения 13.04.2014).

Основным нормативным документом, регламентирующим налоговый учет основных средств, является Налоговый кодекс РФ (НК РФ). Данный кодекс регулирует порядок учета и амортизации основных средств в соответствии с требованиями главы 21 «Налог на добавленную стоимость» и главы 25 «Налог на прибыль организации» части II НК РФ.

Определение основных средств в налоговом учете существенно отличается от определения, используемого в бухгалтерском учете, поскольку в нем не упоминается об объектах, предоставляемых организацией за плату во временное владение и пользование, и не указывается обязательный период использования основных средств.

Под основными средствами в налоговом учете понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 40000 рублей.

Сроком полезного использования объекта основных средств для целей налогообложения признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика.

В НК РФ не указаны условия принятия к учету основных средств, конкретный состав затрат по их приобретению, детальный порядок отражения в учете первоначальной и последующих переоценок основных средств.

Вместе с тем в целом порядок определения первоначальной стоимости основных средств в налоговом учете соответствует порядку, используемому в бухгалтерском учете.

Как и в бухгалтерском учете, предусматривается изменение первоначальной стоимости основных средств в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

При этом переоценка, проведенная в бухгалтерском учете, для целей расчета по налогу на прибыль не учитывается.

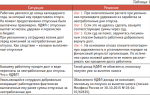

Стоит также обратить внимание, что при формировании первоначальной стоимости объектов основных средств некоторые расходы, учитываемые в бухгалтерском учете, в целях налогообложения не учитываются (таблица).

Учет расходов при формировании первоначальной стоимости объектов основных средств

| Вид расходов | Учет расходов | |

| бухгалтерский | налоговый | |

| Суммы, уплаченные продавцу (за исключением НДС, который принимают к вычету, и других возмещаемых налогов) | Включают в первоначальную стоимость (п. 8 ПБУ 6/01) | Включают в первоначальную стоимость (ст. 257 НК РФ) |

| Расходы на доставку и доведение основного средства до состояния, пригодного к использованию | Включают в первоначальную стоимость (п. 8 ПБУ 6/01) | Включают в первоначальную стоимость (ст. 257 НК РФ) |

| Таможенные пошлины и таможенные сборы | Включают в первоначальную стоимость (п. 8 ПБУ 6/01) | Учитывают в составе прочих расходов (ст. 264 НК РФ) |

| Суммы, уплаченные за информационные, консультационные услуги, связанные с покупкой основного средства | Включают в первоначальную стоимость (п. 8 ПБУ 6/01) | Учитывают в составе прочих расходов (ст. 264 НК РФ) |

| Государственная пошлина, уплачиваемая в связи с приобретением недвижимого имущества | Включают в первоначальную стоимость (п. 8 ПБУ 6/01) | Учитывают в составе прочих расходов (ст. 264 НК РФ) |

| Суммы, уплаченные за посреднические услуги, связанные с покупкой основного средства | Включают в первоначальную стоимость (п. 8 ПБУ 6/01) | Учитывают в составе прочих расходов (ст. 264 НК РФ)* |

| Проценты по кредитам, полученным для покупки основного средства, если оно не является инвестиционным активом | Учитывают в составе прочих расходов (п. 7 ПБУ 15/2008) | Учитывают в составе внереализационных расходов (ст. 265 НК РФ) |

| Услуги нотариуса, связанные с регистрацией договора, по которому фирма получает право собственности | Включают в первоначальную стоимость (п. 8 ПБУ 6/01) | Учитывают в составе прочих расходов (ст. 264 НК РФ) |

В налоговом учете срок полезного использования объектов основных средств определяется организацией самостоятельно на дату ввода в эксплуатацию объекта с учетом классификации основных средств, утвержденной Правительством РФ.

Также организация вправе увеличить срок полезного использования объектов основных средств (в пределах сроков, установленных для соответствующих амортизационных групп), если в результате реконструкции, модернизации или технического перевооружения произошло увеличение срока полезного их использования.

В налоговом учете начисление амортизации по амортизируемому имуществу осуществляется следующими методами:

При выборе метода начисления амортизации нужно иметь в виду, что применение линейного метода начисления амортизации обеспечивает получение показателей, используемых и в бухгалтерском, и в налоговом учете. Следует учитывать также сравнительную простоту его практического применения.

Нелинейный метод начисления амортизации по основным средствам целесообразно применять по объектам с высокой степенью морального износа (например, по компьютерам) и по объектам со сравнительно коротким сроком использования (до 5-7 лет).

По основным средствам, работающим в агрессивной среде или в многосменном режиме, норма амортизации может быть увеличена максимум в два раза.

Амортизация в налоговом учете начисляется ежемесячно, начиная с того месяца, который следует за месяцем, когда объект основного средства введен в эксплуатацию.

Начисление амортизации по объекту прекращается с 1-го числа месяца, следующего за месяцем, когда стоимость этого объекта полностью погашена или объект списан с баланса фирмы (продан, ликвидирован и т.п.). Эти правила применяют как в бухгалтерском, так и в налоговом учете.

Амортизацию по каждому объекту основных средств в налоговом учете начисляют в пределах его стоимости, отраженной в регистре информации об объекте основных средств.

Если право собственности на основное средство подлежит государственной регистрации (объекты недвижимого и движимого имущества), то амортизацию по нему начисляют:

- в бухгалтерском учете – после принятия объекта к бухгалтерскому учету независимо от того, зарегистрированы права на него или нет. Согласно ПБУ 6/01 амортизация будет начисляться с первого числа месяца, следующего за месяцем принятия основного средства к учету;

- в налоговом учете – после передачи документов на государственную регистрацию (этот факт подтверждается распиской регистрирующего органа) и ввода его в эксплуатацию.

Кроме того, стоит отметить, что НК РФ предоставляет организациям возможность при покупке основных средств не более 10 процентов (по объектам, отнесенным к первой, второй, восьмой, девятой или десятой амортизационным группам) и не более 30 процентов по объектам, отнесенным к третьей – седьмой амортизационным группам их стоимости списать на расходы сразу (амортизационная премия). Такой же порядок действует и в отношении расходов на модернизацию, достройку, техническое перевооружение или частичную ликвидацию основного средства.

Списать сразу до 10(30) процентов – в отношении основных средств – это право организации, а не обязанность. То есть организация сама решает, списывать ей 10 (30) процентов от стоимости основных средств единовременно или амортизировать полную стоимость новых объектов. Необходимо отметить, что амортизационную премию нельзя применять к стоимости основных средств, полученных безвозмездно.

Амортизационная премия относится на расходы в месяц начала амортизации, т.е. в месяц, следующий за датой ввода в эксплуатацию основного средства. При этом первоначальная стоимость, исходя из которой, впоследствии будет начисляться амортизация, уменьшается на сумму, отнесенной на расходы амортизационной премии.

В бухгалтерском учете подобного правила нет, поэтому, экономя на налоге на прибыль, организации одновременно обрекают себя на учет временных разниц, которые возникнут из-за различий в сумме амортизации в бухгалтерском учете и для целей налогообложения.

Стоит обратить внимание, что воспользоваться предоставленным правом в отношении отдельных групп основных средств нельзя: либо амортизационная премия применяется ко всем объектам основных средств, либо не применяется вообще.

В приказе об учетной политике организация должна указать, будет она списывать часть стоимости основных средств или нет. Также, необходимо определить процент списания, ведь 10 (30) процентов – это максимальная величина.

Кроме того, списание единовременной части стоимости основного средства никак не влияет на сроки полезного использования.

Основные средства по мере их эксплуатации необходимо поддерживать в рабочем состоянии, что ведет к определенным затратам. Расходы на обслуживание (технический осмотр, уход и т.п.) и все виды ремонтов (текущий, средний, капитальный) основных средств полностью включаются в состав расходов. Это правило действует как в бухгалтерском, так и в налоговом учете.

Но если организации предстоит длительный и дорогостоящий ремонт основных средств, то она имеет право на создание соответствующего резерва, который позволит на протяжении определенного периода равномерно списывать расходы.

Порядок формирования резерва под предстоящий ремонт определен статьей 324 НК РФ.

Отчисления в резерв рассчитываются исходя из совокупной стоимости основных средств и нормативов отчислений. Совокупная стоимость основных средств представляет собой сумму первоначальной стоимости всех амортизируемых основных средств, введенных в эксплуатацию по состоянию на начало налогового периода, в котором создается резерв.

Следует отметить, что недопустимо создавать резерв только в отношении некоторых объектов основных средств. Резерв создают по всем амортизируемым объектам.

Кроме того, при расчете суммы резерва на ремонт не учитывают первоначальную стоимость объектов, не амортизируемых по состоянию на начало налогового периода.

Это, в частности, касается объектов, переведенных на консервацию сроком свыше 3 месяцев.

Нормативы отчислений организация устанавливает самостоятельно. При этом следует определить предельную сумму отчислений в резерв предстоящих расходов на ремонт ОС, исходя из следующих критериев:

- периодичности осуществления ремонта;

- частоты замены элементов основных средств (в частности узлов, деталей, конструкций основных средств);

- сметной стоимости ремонта.

Необходимо иметь в виду, что предельная сумма резерва не может превышать среднюю величину фактических расходов на ремонт, сложившуюся за последние три года.

Чтобы определить эту величину, следует суммировать фактические расходы на ремонт за трехлетний период. Полученный результат надо разделить на три. Итоговую сумму сравнивают с расчетной суммой.

Меньшая из них будет предельной суммой резерва.

Отчисления в резерв на ремонт основных средств в течение налогового периода следует списывать на расходы равными долями на последнее число отчетного (налогового) периода (обычно квартал).

Фактические затраты на проведение ремонта могут превышать сумму созданного резерва. В этом случае остаток затрат в целях исчисления налога на прибыль включается в состав прочих расходов на дату окончания налогового периода, то есть 31 декабря.

Если в течение налогового периода фактические затраты на ремонт оказались меньше суммы созданного резерва, оставшийся резерв включают в состав доходов компании на конец налогового периода (31 декабря).

Неиспользованную сумму резерва не включают в состав доходов текущего налогового периода, только если накапливаются средства для финансирования капитального ремонта основных средств в течение более одного налогового периода.

В налоговом учете информацию, связанную с объектами основных средств, учитывают в специальных регистрах. Аналитические регистры налогового учета подразделяются на группы регистров:

- регистры учета хозяйственных операций;

- регистры учета состояния единицы налогового учета;

- регистры промежуточных расчетов;

- регистры формирования отчетных данных.

В каждую из этих групп входят соответствующие регистры учета информации об объектах основных средств.

Стоит обратить внимание, что система налогового учета не регламентирована законодательно, поэтому регистры налогового учета носят только рекомендательный характер и организация вправе разрабатывать самостоятельные регистры, необходимые для определения налоговой базы по соответствующим налогам.

Если порядок ведения учета в бухгалтерском и налоговом учете совпадает, то упомянутые регистры вести не нужно. Всю необходимую информацию можно получить из данных бухгалтерского учета.

Если в регистрах бухгалтерского учета нет тех или иных данных, которые необходимы для расчета налогов (например, в нем не указана амортизационная группа, к которой относится основное средство), его можно дополнить недостающими «налоговыми» реквизитами.

Библиографическая ссылка

Костина З.А. НАЛОГОВЫЙ УЧЕТ ОСНОВНЫХ СРЕДСТВ // Успехи современного естествознания. – 2014. – № 11-1. – С. 64-67;

URL: http://natural-sciences.ru/ru/article/view?id=34316 (дата обращения: 12.09.2018).

Источник: https://natural-sciences.ru/ru/article/view?id=34316

Основные средства в бухгалтерском учете: что к ним относится — Бух учет

Основной документ, определяющий, что такое основные средства в бухгалтерском учете – это Положение по бухгалтерскому учету “Учет основных средств” (ПБУ 6/01).

Основные средства в бухгалтерском учете

Согласно ПБУ 6/01 к основным средствам НЕ ОТНОСЯТСЯ:

- Готовая продукция;

- Товары;

- Предметы, сданные в монтаж или подлежащие монтажу;

- Капитальные вложения;

- Финансовые вложения;

- Предметы, стоимостью ниже установленного лимита. Каждая организация определяет его самостоятельно, но по законодательству он не может быть выше 40 000 рублей.

Основные средства — это активы, предназначенные для производства продукции, выполнении работ, оказании услуг, а также для управленческих нужд и предоставления за плату во временное владение и пользование. Данные активы используются более 12 месяцев, не предназначены для перепродажи и способны приносить доход в будущем (п.4 ПБУ 6/01).

Объекты непроизводственного назначения сроком службы более 12 месяцев и стоимостью больше лимита стоимости основных средств, также отражаются в составе основных средств, несмотря на то, что не отвечают критериям п.4 ПБУ 6/01.

Полный перечень объектов основных средств содержится в Общероссийском классификаторе основных фондов (ОКОФ), утвержденном постановлением Госстандарта России от 26 декабря 1994 г. № 359.

Лимит стоимости основных средств

Если основное средство стоит меньше лимита стоимости основных средств, установленного в учетной политике организации, то оно может отражаться в составе материально-производственных запасов. Лимит стоимости не может быть выше 40 000 рублей (п.5 ПБУ 6/01).

В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением.

В налоговом учете лимит стоимости основных средств фиксированный, с 1 января 2016 года равен 100 тыс. руб. раньше как и в бухгалтерском учете был 40 тыс. руб.

Чем выше лимит стоимости основных средств, то есть меньше основных средств на балансе, тем выгоднее организации:

- расходы сразу списываются, а не растягиваются на годы (начисление амортизации);

- меньше платить налог на имущество.

Лимит стоимости основных средств в бухгалтерском учете устанавливается учетной политикой.

Срок полезного использования

Период, в течение которого использование объекта основных средств приносит экономические выгоды (доход) организации называется сроком полезного использования (СПИ).

Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта.

К основным средствам относятся:

- здания, сооружения,

- рабочие и силовые машины и оборудование,

- измерительные и регулирующие приборы и устройства,

- вычислительная техника,

- транспортные средства,

- инструмент, производственный и хозяйственный инвентарь и принадлежности,

- рабочий, продуктивный и племенной скот,

- многолетние насаждения,

- внутрихозяйственные дороги и прочие соответствующие объекты,

- капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы);

- капитальные вложения в арендованные объекты основных средств;

- земельные участки,

- объекты природопользования (вода, недра и другие природные ресурсы).

Земельные участки не предназначенные для продажи, независимо от их стоимости (например, меньше 40 тыс. руб.) относятся к объектам основных средств, так как их нельзя отнести к МПЗ.

Инвентарный объект

Единицей бухгалтерского учета основных средств является инвентарный объект.

Например, в организации несколько сейфов одной модели, цвета, года выпуска. Каждый сейф — это инвентарный объект, которому присваивается инвентарный номер. Он должен отражаться в учете обособленно от других сейфов.

Например, компьютер — это комплекс предметов: системный блок, монитор, мышь, клавиатура. По отдельности эти предметы бесполезны, а в совокупности образуют один объект основных средств.

Цели учета основных средств

Основными целями учета основных средств являются (п.6 Приказа Минфина РФ от 13.10.2003 N 91н «Об утверждении Методических указаний по бухгалтерскому учету основных средств»):

а) формирование фактических затрат, связанных с принятием активов в качестве основных средств к бухгалтерскому учету;

б) правильное оформление документов и своевременного отражения поступления основных средств, их внутреннего перемещения и выбытия;

в) достоверное определение результатов от продажи и прочего выбытия основных средств;

г) определение фактических затрат, связанных с содержанием основных средств (технический осмотр, поддержание в рабочем состоянии и др.);

д) обеспечение контроля за сохранностью основных средств, принятых к бухгалтерскому учету;

е) проведение анализа использования основных средств;

ж) получение информации об основных средствах, необходимой для раскрытия в бухгалтерской отчетности.

Самое главное

Основное средство в бухгалтерском учете — это имущество, срок полезного использования которого более года и стоимость более 40 тыс. руб. (если организация не установила более низкий лимит стоимости основных средств).

Бизнес и учет

Источник: http://predprin.ru/osnovnyie-sredstva-v-buhgalterskom-uchete-chto-k-nim-otnositsya/

Критерии отнесения объекта к основным средствам

В связи с нововведением в законодательстве по бухгалтерскому и налоговому учету, организации затрудняются определить, относится ли объект к основным средствам или нет. В нашей статье мы разберем критерии основных средств.

Признаки объекта как основного средства

Приобретенный объект организацией, подходящий по критериям отнесения к основным средствам, будет учтен на сч.01 как основное средство. Перечислим условия для признания объекта основным средством:

- Первоначальная стоимость актива должна превышать 40 000 рублей по бухгалтерскому учету и 100 000 рублей – по налоговому учету;

- Предназначение актива – использование в производственном процессе, для управленческих нужд предприятия или сдаваемое в аренду за плату;

- Срок эксплуатации актива более одного года;

- Приобретенный объект не подлежит перепродаже;

- С помощ ью актива предприятие в будущем будет получать доход.

Признаки, по которым группируются все основные средства:

- По видам, которые объединяются в такие группировки:

- Недвижимость (здания и сооружения);

- Машины силового и рабочего характера;

- Оборудование, предназначенное для производства;

- Транспорт;

- Устройства передаточного характера;

- Электронно-вычислительная техника;

- Инвентарь производственного и хозяйственного назначения;

- Разновидность скота: рабочий, племенной и продуктивный;

- Насаждения, выращенные за много лет;

- Капитальные вложения в затраты для улучшения земель.

- ОС находятся в собственности (также сданные в аренду, без выкупа);

- Активы, переданные в хозяйственное ведение;

- Основные объекты, сданные в аренду без права выкупа.

- По назначению ОС делятся на следующие группы:

- Производственные – напрямую или косвенное участие в производственном процессе;

- Непроизводственные – не принимающие участие в производственном цикле, т.е. ОС, которые используют в ЖКХ, в сфере бытового обслуживания, общественном питании и т.д.

- По мере использования ОС подразделяются на следующие этапы:

- Эксплуатационный;

- Резервный, запасной;

- На реконструкции, достройке, частичной ликвидации, монтаж.

Первоначальная стоимость ОС

С 2016 года критерием основных средств является первоначальная стоимость, которая составляет от 40 тыс. руб. до 100 тыс. руб. Если объект стоит менее 40 тыс. руб., то его разрешено списать единовременно, в том периоде, когда он поступил в организацию или равномерными частями.

Если объект стоимостью более 40 тыс. руб., то он относится к основным средствам и на него начисляют амортизацию в течение срока полезного использования.

Первоначальная стоимость состоит из следующих пунктов:

- Перечисленная сумма поставщику;

- Оплата за транспортировку и остальные действия, которые необходимы для введения его в эксплуатацию;

- Сумма услуг по информации и консультации, связанные с приобретением ОС;

- Государственные и таможенные пошлины, уплаченные в связи с покупкой актива;

- Другие затраты, связанные с объектом.

СПИ основных средств

Еще одним из критериев отнесения к основным средствам является СПИ. Согласно новому классификатору ОС-ОК 013-2014, все основные средства имеют амортизационные группы и определенный срок полезного использования (СПИ). В новом классификаторе ОС-ОК 013-2014 необходимо найти объект, а определить СПИ можно обратиться к таблице:

Бывают случаи, когда основной объект не найден в классификаторе, то СПИ можно определить по паспорту изготовителя или технической документации.

Приобретенный объект не подлежит перепродаже

Это еще один из критериев основных средств, когда приобретенный объект не подлежит перепродаже. Поэтому бухгалтер его относит на сч.01 «Основные средства». Если руководитель захочет перепродать его, то переместить на сч.41 не получиться, такой проводки нет.

Основное средство необходимо держать до тех пор, пока его продадут. При этом происходит завышение налога на имущество. Составленная форма № ОС-1, дает право на то, что объект является основным средством.

Если все-таки актив планируется перепродать, примите актив к учету как товар.

Основные положения амортизируемого актива

После соблюдения всех критериев отнесения объекта к основным средствам, организация вводит ОС в эксплуатацию, начинаем начислять амортизацию. Начисляется она с первого числа месяца после месяца принятия актива к бухучету. Например, объект приняли на учет 28 сентября, амортизация начисляется с октября месяца.

Прекращение начисления амортизации следует, когда ОС списано с учета или полностью самортизировано. Например, начисление амортизации закончилась в апреле месяце, значит, в мае уже не будет начислена амортизация.

Если объект продан 15 июня, то последний месяц, в котором будет начислена амортизация июнь-месяц.

Счетом учета основного объекта является сч.01, для амортизации — сч.02.

Пример постановки на учет основного средства

Предприятие приобрело 10 февраля промышленное оборудование для изготовления труб стоимостью 156 000 руб., в т.ч. НДС 23 797 руб. За оборудованием на завод был отправлен инженер, командировочные которого составили 2000 руб. Расходы на транспортировку и установку составили 24 500 руб., в т.ч. НДС 3737 руб. В эксплуатацию ввели в апреле-месяце.

Первоначальная стоимость объекта будет составлять 154 966 руб., в том числе:

- Выплаченная сумма поставщику (без НДС) – 132 203 руб.;

- Затраты на командировку – 2000 руб.;

- Затраты на транспортировку и установку (без НДС) – 20 763 руб.

Оформим наши данные проводками:

- Дт60 Кт51 – 156 000 руб., оплата поставщику за покупку основного средства;

- Дт07 Кт60 – 132 203 руб., сумма приобретенного объекта без НДС;

- Дт19 Кт60 – 23 797 руб., учтен НДС от поставщика;

- Дт08 Кт07 – 132 203 руб., оборудование передано в монтаж;

- Дт08 Кт71 – 2000 руб., включена сумма командировочных в стоимость ОС;

- Дт08 Кт60 – 20763 руб., включена стоимость транспортировки и установки в стоимость ОС;

- Дт19 Кт60 – 3737 руб., учтен НДС;

- Дт60 Кт51 – 24500 руб., перечислена оплата за оказанные услуги;

- Дт01 Кт08 – 154 966 руб., ОС введено в эксплуатацию;

- Дт68 Кт19 – 27 534 руб., НДС к вычету.

Начисление амортизации начинается с мая-месяца, линейным методом. СПИ на оборудование составляет 5 лет. Первоначальная стоимость ОС 154 966 руб. Произведем расчет амортизации:

- 154966/60(мес.)=2582,77 руб. – ежемесячная сумма амортизации на протяжении 5-ти лет.

- Дт20 Кт02 – 2582,77 руб., начислена амортизация.

Для утверждения хозяйственной деятельности на предприятии, зафиксируйте все необходимые для бизнеса операции в Положении об учетной политике, в том числе и по основным средствам. Налоговая инспекция зачастую требует предоставить с документами и Учетную политику.

Источник: http://buh-spravka.ru/buhgalterskij-uchet/os-nma-oborudovanie-k-montazhu/kriterii-osnovnyh-sredstv.html

Юридические услуги и бухгалтерское сопровождение в Москве

Что относится к основным средствам

Имущество организации со сроком полезного использования более 12 месяцев, стоимостью более 100 000 руб., используемое в качестве средств труда для производства и реализации товаров (работ, услуг), либо для управленческих целей. В большинстве случаев основными средствами в налоговом учете признаются те же объекты, что и в бухгалтерском учете.

Что не является основными средствами

Товары, материально-производственные запасы, ценные бумаги, инструменты срочных сделок и незавершенные объекты капитального строительства. По правилам бухучета такое имущество также не относится к ОС.

Кроме того, в налоговом учете основными средствами не являются земельные участки, вода, недра и другие природные ресурсы (в бухучете они относятся к неамортизируемым ОС).

Также для целей налогового учета не признаются ОС дорогостоящие издания (книги, брошюры и проч.), и произведения искусства. В бухучете при условии соблюдения всех критериев подобные предметы можно учесть как основные средства.

Наконец, основными средствами не является имущество, полученное в рамках целевого финансирования (в бухгалтерском учете такого исключения нет).

Как определить первоначальную стоимость ОС

В первоначальную стоимость основного средства входят все расходы на приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором ОС пригодно для использования.

Обратите внимание: в общем случае первоначальная стоимость не включает в себя НДС. Например, основное средство обошлось компании в 236 000 руб., в том числе НДС 18% (36 000 руб.). К первоначальной стоимости нужно отнести только 200 000 руб. (236 000 — 36 000). А сумма НДС в налоговом учете не отражается.

Исключение предусмотрено только для ситуации, когда компания освобождена от уплаты НДС, либо если основное средство используется в операциях, по которым налог на добавленную стоимость не начисляется (например, при экспорте). В этих случаях НДС тоже включается в первоначальную стоимость.

В общем случае первоначальная стоимость фиксируется один раз и в дальнейшем не пересматривается. Но из этого правила есть исключения: изменение возможно в случае достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и по иным аналогичным основаниям.

Что такое амортизационная премия

Каждая организация вправе применить так называемую амортизационную премию ко всем основным средствам, кроме полученных безвозмездно. Премия дает возможность сразу списать на текущие расходы часть денег, потраченных на покупку или сооружение объекта.

Предельный размер премии определяется в процентном соотношении к первоначальной стоимости и зависит от амортизационной группы (подробно об этих группах мы расскажем ниже).

Для ОС, принадлежащих к третьей — седьмой амортизационным группам премия не может превышать 30 процентов, для всех прочих групп — 10 процентов.

Также амортизационную премию можно применить в отношении расходов на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение и частичную ликвидацию. Предельный размер здесь определяется точно так же, как и в случае приобретения или сооружения основного средства.

Если до истечения пяти лет с момента ввода в эксплуатацию компания продаст основное средство взаимозависимому лицу, амортизационную премию необходимо восстановить, то есть включить в налогооблагаемые доходы.

В этом случае финансовый результат от продажи следует уменьшить на величину амортизационной премии.

В ситуации, когда объект реализован лицу, не относящемуся ко взаимозависимым, амортизационная премия не восстанавливается и не уменьшает финансовый результат.

Добавим, что от применения амортизационной премии можно отказаться. В этом случае все расходы, связанные с основным средством, будут включены в его первоначальную стоимость.

В бухгалтерском учете амортизационная премия не предусмотрена.

Как принять объект ОС к учету

Основное средство принимается к учету по первоначальной стоимости за минусом амортизационной премии (если компания ею воспользовалась). Так, если первоначальная стоимость объекта 200 000 руб. (без учета НДС), а амортизационная премия составляет 20 000 руб., то основное средство принимается к учету по стоимости, равной 180 000 руб. (200 000 — 20 000).

Для объектов, право собственности на которые нужно регистрировать (в частности, для недвижимости), действует отдельное правило.

Согласно ему принимать такие основные средства к учету необходимо в момент, когда у бухгалтера на руках есть документ, подтверждающий, что бумаги на регистрацию уже поданы. Для прочих ОС момент постановки на учет не оговорен.

На практике его, как правило, определяют как день, когда объект поставлен на учет в бухгалтерском учете.

При постановке основного средства на налоговый учет никаких специальный действий производить не нужно. По сути, постановка на учет означает, что бухгалтер определил срок полезного использования ОС, включил объект в ту или иную амортизационную группу, и начал начислять амортизацию.

Срок полезного использования и амортизационные группы

Согласно НК РФ срок полезного использования — это период, в течение которого основное средство служит для выполнения целей налогоплательщика. Несмотря на различие формулировок, по сути это определение совпадает с тем, что действует в бухгалтерском учете.

Срок полезного использования устанавливает сама компания на дату, когда ОС введено в эксплуатацию. Однако проявлять полную самостоятельность при установлении срока нельзя. Налогоплательщики должны придерживаться классификации, утвержденной постановлением Правительства РФ от 01.01.

02 № 1. В ней все основные средства распределены на десять амортизационных групп, и для каждой группы задан нижний и верхний предел срока полезного использования. К примеру, вычислительная техника отнесена ко второй группе со сроком полезного использования от 2 до 3 лет включительно.

Для целей налогового учета организация обязана придерживаться данной классификации. Отступить от нее можно только в случае, если основное средство в классификации не упомянуто. Тогда срок полезного использования нужно определить исходя из технических условий и рекомендаций изготовителя.

После реконструкции, модернизации и технического перевооружения срок полезного использования можно увеличить. Но даже увеличенный срок должен укладываться в рамки, установленные для амортизационной группы, к которой изначально относился объект.

Если компания получает ОС, бывший в употреблении (в том числе при реорганизации или в виде вклада в уставный капитал), бухгалтеру следует запросить справку от предыдущего владельца.

В справке должно быть указано, какой срок полезного использования установил прежний хозяин, и сколько времени он эксплуатировал объект. Эту информацию новый владелец должен учесть при начислении амортизации.

Бывшее в употреблении основное средство необходимо включить в ту же амортизационную группу, к которой оно относилось у прежнего владельца.

Амортизация

Начиная с 1-го числа месяца, следующего за месяцем ввода ОС в эксплуатацию, бухгалтеру следует начинать начислять амортизацию, то есть регулярно списывать на текущие расходы часть стоимости объекта.

Амортизация временно приостанавливается в случае передачи объекта в безвозмездное пользование, консервации продолжительностью свыше 3-х месяцев, а также реконструкции и модернизации продолжительностью более 12-ти месяцев.

В налоговом учете предусмотрено два метода начисления амортизации: линейный и нелинейный. Для объектов, принадлежащих к первой-седьмой амортизационным группам, организация может выбрать любой из двух методов и применять его ко всем без исключения объектам независимо от даты их приобретения. Для объектов восьмой-десятой группы выбора нет, для них обязателен линейный метод.

По правилам налогового учета компания вправе с начала нового года поменять метод. При этом переходить с линейного метод на нелинейный можно сколь угодно часто, а с нелинейного на линейный — не чаще одного раза в пять лет.

Линейный метод применяется в отношении каждого объекта в отдельности, а нелинейный — в отношении целой амортизационной группы.

Вне зависимости от метода налогоплательщики при соблюдении определенных условий могут применять повышающие коэффициенты к норме амортизации. В частности, если основные средства эксплуатируются в условиях агрессивной среды или повышенной сменности, норму амортизации можно умножить на 2 (см. «Как применять повышающие коэффициенты: судебные споры по ОС в агрессивной среде»).

Разница между первоначальной стоимостью и начисленной амортизацией называется остаточной стоимостью объекта.

К слову, в бухгалтерском учете существует не два, а четыре метода амортизации, а повышающие коэффициенты в общем случае не предусмотрены.

Линейный метод в налоговом учете

Для его применения необходимо вычислить норму амортизации для объекта ОС. Эта норма равна единице, деленной на срок полезного использования (выраженный в месяцах), и умноженной на 100%.

Ежемесячная сумма амортизации равна первоначальной стоимости, умноженной на норму амортизации.

Пример

Допустим, срок полезного использования равен 5 годам (что соответствует 60 месяцам), первоначальная стоимость составляет 200 000 руб. Тогда норма амортизации составит 1,67% (1: 60 мес. х 100%), а ежемесячная амортизация — 3 340 руб.(200 000 руб. х 1,67%).

Прекращать амортизацию нужно с 1-го числа месяца, следующего за месяцем, когда стоимость ОС была полностью списана, либо когда основное средство выбыло из организации.

Нелинейный метод в налоговом учете

Для его применения необходимо для каждой амортизационной определить суммарный баланс. Чтобы его найти, нужно сложить остаточную стоимость всех объектов, входящих в данную группу.

Определять суммарный баланс нужно на 1-е число месяца, за который начисляется амортизация. Если компания ввела в эксплуатацию новый объект, то со следующего месяца его стоимость будет включена в суммарный баланс соответствующей группы.

При выбытии объекта суммарный баланс уменьшается на его остаточную стоимость.

Сумма ежемесячной амортизации для группы равна суммарному балансу, умноженному на норму амортизации для данной группы, и деленному на 100. Нормы амортизации установлены Налоговым кодексом: для первой группы 14,3; для второй — 8,8; для третьей — 5,6 и т д.

Пример

Допустим, суммарный баланс для первой амортизационной группы равен 1 000 000 руб. Тогда амортизация составит 143 000 руб.(1 000 000 руб. х 14,3: 100).

Если суммарный баланс амортизационной группы достиг нуля, такая группа ликвидируется. Если суммарный баланс менее 20 000 руб.

, компания также вправе ликвидировать группу, а значение баланса списать на внереализационные расходы. (Также см. «Новшества-2009: налоговая амортизация»).

Переоценка основных средств

Результаты переоценки ОС в налоговом учете не отражаются. Это значит, что положительные и отрицательные результаты переоценки не признаются доходами и расходами и не учитываются при начислении амортизации.

Как учесть расходы на содержание и ремонт основных средств

Суммы, потраченные компанией на текущий или капитальный ремонт основных средств, списываются на прочие расходы того периода, в котором они были произведены. Возможен и другой вариант: создать резерв под предстоящие ремонты ОС.

На практике сложности возникают из-за того, что инспекторы расценивают текущий ремонт как модернизацию (реконструкцию, техническое перевооружение, достройку или дооборудование).

Стоимость таких работ не относится к текущим расходам, а включается в первоначальную стоимость. А это в свою очередь увеличивает налогооблагаемую базу и сумму налога на прибыль.

Поэтому для бухгалтера очень важно доказать и документально подтвердить, что ремонт, списанный на затраты, не является модернизацией, достройкой и пр.

Списание основных средств

При продаже ОС у компании возникает доход в сумме выручки (без учета НДС) и расход, равный остаточной стоимости объекта. Разница между доходом и расходом — это облагаемая база, с которой нужно заплатить налог на прибыль.

Если данная разница отрицательная, у организации появляется убыток. Его нужно списать на прочие затраты равными долями в течение определенного отрезка времени.

Данный отрезок представляет собой срок полезного использования основного средства, уменьшенный на срок его эксплуатации до момента продажи.

Если объект выбывает по причине негодности, расходы на ликвидацию можно отнести ко внереализационным расходам. При линейном методе амортизации к затратам можно отнести и амортизацию, недоначисленную в соответствии со сроком полезного использования.

Аналитический учет основных средств

Аналитический учет доходов и расходов по основным средствам нужно вести отдельно по каждому объекту. Исключение составляют ОС, по которым применяется нелинейный метод — здесь амортизацию можно учитывать в целом по группе.

Аналитический учет должен содержать следующую информацию:

- о первоначальной стоимости объекта, реализованного (выбывшего) в отчетном (налоговом) периоде;

- об изменениях первоначальной стоимости при достройке, дооборудовании, реконструкции, частичной ликвидации;

- о принятом методе амортизации;

- о сроке полезного использования;

- о сумме начисленной амортизации за период с даты начала начисления амортизации до конца месяца, в котором такое имущество реализовано (выбыло) — при линейном методе;

- о сумме начисленной амортизации и суммарном балансе каждой амортизационной группы — при нелинейном методе;

- об остаточной стоимости объектов при их выбытии;

- о цене реализации основного средства;

- о дате приобретения и дате выбытия;

- о дате передачи в эксплуатацию, о дате начала консервации, реконструкции, модернизации и передачи в безвозмездное пользование;

- о расходах, связанных с реализацией (выбытием) объекта.

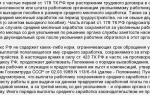

Как при учете ОС отразить расхождения между налоговым и бухгалтерским учетом

| Расхождение | Возможная причина расхождения | Проводки | |||

| Дебет | Кредит | Сумма | Как погашать | ||

| Амортизационная премия (отложенное налоговое обязательство) | 68 | 77 | 20% от суммы премии | Ежемесячно обратной проводкой на сумму 20% от разницы между амортизацией в БУ и в НУ | |

| Амортизация в НУ больше, чем в БУ (отложенное налоговое обязательство) |

— повышающие коэффициенты; — разные методы амортизации в БУ и НУ |

68 | 77 | 20% от разницы между амортизацией в БУ и в НУ | После полного списания в НУ ежемесячно обратной проводкой на сумму 20% от амортизации в БУ |

| Амортизация в НУ меньше, чем в БУ (отложенный налоговый актив) | — разные методы амортизации в БУ и НУ | 09 | 68 | 20% от разницы между амортизацией в БУ и в НУ | После полного списания в БУ ежемесячно обратной проводкой на сумму 20% от амортизации в НУ |

| Амортизация в НУ больше, чем в БУ (постоянный налоговый актив) | — уценка объекта в БУ | 68 | 99 | 20% от разницы между амортизацией в БУ и в НУ | Не погашается |

| Амортизация в НУ меньше, чем в БУ (постоянное налоговое обязательство) | — дооценка объекта в БУ | 99 | 68 | 20% от разницы между амортизацией в БУ и в НУ | Не погашается |

| При списании остаточная стоимость в НУ больше, чем в БУ | — разные методы амортизации в БУ и НУ | 99 | 09 | Величина накопившегося отложенного налогового актива | Не погашается |

| 68 | 99 | 20% от разницы между остаточной стоимостью в БУ и в НУ | Не погашается | ||

| При списании остаточная стоимость в НУ меньше, чем в БУ | — разные методы амортизации в БУ и НУ | 77 | 99 | Величина накопившегося отложенного налогового обязательства | Не погашается |

| 99 | 68 | 20% от разницы между остаточной стоимостью в БУ и в НУ | Не погашается |

Источник: http://money-count.ru/poleznaya-informatsiya-po-bukhgalterskomu-obsluzhivaniyu-v-moskve-i-moskovskoj-oblasti/22-nalogovyj-uchet-osnovnykh-sredstv-os.html