Декларация по н/прибыль (в качестве налогового агента) за полугодие 2018 г

Представлять «агентские» декларации по налогу на прибыль должны организации, выплатившие в течение отчетного года дивиденды (п. 3 ст. 275, п. 5 ст. 286 НК РФ):

- российским организациям;

- иностранным организациям;

- физлицам.

Кроме того, организация становится налоговым агентом при выплате иностранной организации доходов, указанных в п. 1 ст. 309 НК РФ (п. 4 ст. 286, п. 1 ст. 310 НК РФ).

Какую отчетность сдавать налоговому агенту по налогу на прибыль

Форма подаваемой в ИФНС отчетности зависит от того, кому были выплачены доходы, в отношении которых организация признается налоговым агентом.

- Получатель доходов – российские организации и физлица.

В этом случае подается обычная «прибыльная» декларация (с ее формой вы сможете ознакомиться ниже), в состав которой нужно включить:

- титульный лист;

- подраздел 1.3 раздела 1 Листа 01;

- раздел А Листа 03;

- раздел В Листа 03 — по каждому участнику — организации;

- Приложение 2 — по каждому акционеру-физлицу (это приложение сдается только с годовой декларацией).

- Получатель доходов – иностранная фирма.

В данной ситуации в ИНФС представляется Налоговый расчет о суммах выплаченных иностранным организациям доходов (утв. Приказом ФНС от 02.03.2016 N ММВ-7-3/115@).

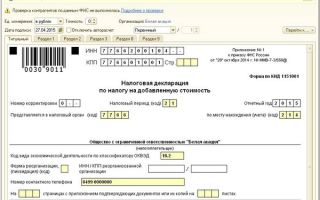

Декларация по налогу на прибыль: бланк

Бланк декларации по налогу на прибыль можно скачать через систему КонсультантПлюс. Налоговый расчет о суммах выплаченных иностранным организациям доходов также можно скачать через данную систему.

Куда сдавать декларацию по налогу на прибыль и расчет

Декларацию/расчет нужно подать в ИФНС по месту нахождения организации-налогового агента (п. 1 ст. 289 НК РФ).

Способ представления декларации

Если среднесписочная численность работников организации за предшествующий календарный год превысила 100 человек, то организация обязана представить декларацию по налогу на прибыль в электронном виде (п. 3 ст. 80 НК РФ). Если же среднесписочная численность не превышает этого значения, то декларацию можно сдать на бумаге.

Декларация по налогу на прибыль: сроки

«Агентскую» декларацию по налогу на прибыль нужно представить не позднее 28 числа месяца, следующего за отчетным периодом: I кварталом, полугодием или 9-тью месяцами (п. 3 ст. 289 НК РФ).

Декларацию по итогам года необходимо подать не позднее 28 марта года, следующего за отчетным годом (п. 4 ст. 289 НК РФ).

При нарушении срока подачи декларации организации будет начислен штраф (п. 1 ст. 119 НК РФ). Причем, если просрочка составит более 10 рабочих дней, то организации также будут приостановлены операции по ее банковским счетам (пп. 1 п. 3 ст. 76 НК РФ).

Рассчитать сумму штрафа за просрочку сдачи декларации вам поможет наш Калькулятор.

В эти же сроки представляется и расчет о суммах выплаченных иностранным организациям доходов.

Налоговая декларация по налогу на прибыль организаций

При подаче уточненки за полугодие используйте указанную выше форму, а не действующую в настоящее время!

Источник: http://GlavKniga.ru/timeline/o_14_922

Как уменьшить НДС (оптимизация) — к уплате в бюджет, не трогая прибыль, схемы в 2018 году

Выбирая тот или иной вариант, действовать нужно грамотно. Государство с завидной регулярностью вносит изменения в НК РФ, отсекая законные схемы налоговой оптимизации.

Рассмотрим несколько вариантов, которыми еще можно воспользоваться, не нарушая законодательство.

Общие сведения ↑

НДС – налог, который обязательно платится в бюджет.

Для уменьшения налога к уплате следует найти законный способ уменьшить налогооблагаемую базу или увеличить вычеты без использования серых схем, при этом, не уменьшая прибыль.

Как уменьшить НДС к уплате в бюджет, не трогая прибыль в 2018 году ↑

Любой владелец бизнеса ставит своей целью оптимизировать налоги исключительно на законных основаниях.

Минимизация начисленного налога, отсрочка налоговых платежей и уменьшение налога к уплате в бюджет – вот конечные цели оптимизации.

Кроме знания законных схем сокращения налоговых платежей, необходимо уделить внимание надлежащему оформлению первичной документации.

Оформление займа

Согласно этому договору, заем зачитывается в счет оплаты поставленного товара. Подводный камень данного метода: налоговая может посчитать такую сделку схемой для уклонения от уплаты налога.

Поэтому важно:

- тщательно продумать и прописать цель получения займа вместо логичного аванса;

- позаботиться, чтобы сумма займа не соответствовала до копейки стоимости товара;

- проконтролировать, чтобы дни отгрузки товара, подписания договоров взаимозачета и сроки возврата долга по договору займа не совпадали.

Оформление письменного соглашения о задатке

И продавец на законных основаниях может не включать сумму такого задатка в налогооблагаемую базу до момента фактической отгрузки товара или оказания услуги.

Такой метод подходит для оптимизации в строительстве. Часто возникает ситуация, когда аванс получен на приобретение материалов, которые закупаются частями.

Получается, нужно платить НДС в конце квартала, а вычетов еще нет, потому что материалы и услуги субподрядчиков еще не приняты к учету в полном объеме.

Установление перехода права собственности на товар

В договорах о продаже есть возможность прописать пошагово передачу прав собственности на товар и «выиграть» отсрочку по уплате НДС.

Пример: Продавец прописывает в документах поставки, что в собственность покупатель получает товар после поступления всей оплаты.

Значит, продавец располагает возможностью не включать в базу налога суммы авансов до тех пор, пока за товар не пройдет вся оплата и к новому владельцу не перейдут все права.

Этот момент и будет реализацией. Так как в собственность товар может перейти через 1-2 месяца после поступления первого аванса (уже в следующем налоговом периоде), покупатель получит законную отсрочку в уплате НДС.

Замена договора купли-продажи агентским договором

Если поставщик не плательщик НДС, то, соответственно, у продавца не будет вычетов по НДС, и налоги придется заплатить с полной стоимости реализованного товара.

Поставщик передает на комиссию продавцу товар. Последний его реализовывает со своей наценкой, выплачивает стоимость товара поставщику по заключенному договору.

Пример: Принципал предает агенту по договору товар для реализации по цене 100 рублей. Агент реализовал товар по цене 120 рублей.

С этого момента важно правильно оформить документы:

- принципал выставляет агенту счет-фактуру на проданный товар, где указывает цену 120 рублей (а не 100 как первоначально в договоре);

- в свою очередь агент выставляет счет-фактуру принципалу за агентское вознаграждение, где и укажет эту разницу в 20 рублей, которая обложится налогами.

Путем управления расходами на транспортировку

Этот метод применим для плательщиков на пониженной ставке налога 10%.

Применяется в двух видах:

- доставка товара транспортом продавца;

- использование услуг транспортной компании.

Выход: эти услуги принять в общую стоимость товара. В калькуляции или расчете цены не нужно отдельным пунктом ставить «транспортные расходы» — налоговая легко высчитает сумму, с которой нужно будет заплатить недоимку.

Можно включить их в состав расходов на реализацию без расшифровки, тогда будет практически невозможно вычленить стоимость непосредственно транспортных услуг.

Во втором случае: выгода заключается в том, что продавец реализовывает товар по ставке НДС 10%, а вычеты по НДС от услуг транспортной компании принимает по ставке 18%.

Другие законные методы оптимизации на предприятии

Вексельный аванс Если стоимость товара заранее известна, и меняться не будет, продавец может предоставить собственный вексель покупателю.

Уточненная декларация

Подав декларацию за следующий месяц, где отразятся эти вычеты, нужно пересчитать НДС за предыдущий месяц, заплатить пеню за просрочку уплаты НДС и подать уточненную декларацию.

Сумма пени будет незначительной, а компания сможет не изымать денежные средства из оборота, так как НДС к уплате предыдущего месяца перекроется вычетами следующего.

Способ подходит для тех, кто подает декларации и платит НДС ежемесячно, так как у инспектора есть только месяц для обнаружения того, что сдана неверная декларация.

Как снизить с помощью упрощенки (УСН) ↑

Самый простой вариант – перевести предприятие на УСН, тогда обязанность уплачивать НДС совсем отпадет. Но есть риск, что партнеры на ОСН откажутся от сотрудничества, так как им необходим ваш НДС для принятия к вычету и снижения собственного налогового бремени.

Теперь товары у поставщиков закупаются для комиссионера. Так как выручкой в таком случае будет признаваться комиссионное вознаграждение, то установив небольшой процент комиссионного вознаграждения, можно в разы увеличить объем товарооборота.

При заключении договора комиссии с размером вознаграждения в те же 10%, товарооборот вырастет в 10 раз и составит уже 600 миллионов (60/10%).

Как оставаться на ОСН и при этом минимизировать НДС с помощью упрощенки:

- Привлечь покупателей и клиентов, применяющих УСН. Доля таких клиентов должна составлять не менее 30% оборота, тогда можно говорить о сведении к минимуму НДС к выплате.

- Владелец компании на ОСН открывает несколько ИП или мелких фирм с УСН. Затем он закупает партию товара и с минимальной наценкой в 1-2 % реализует его в сеть своих компаний на упрощенке. Налоги при этом платит только с минимального процента наценки, приняв весь входящий НДС к вычету. «Упрощенцы» этот товар реализовывают с нормальной наценкой в розницу физлицам или предприятиям, находящимся на спецрежимах уплаты НДС с нулевой ставкой.

- Создать сеть компаний на УСН и стать их комиссионером. Большая часть наценки придется на долю компаний на УСН, а головная компания на ОСН получит минимальное вознаграждение агента, с которого и заплатит налоги.

При помощи налоговых ставок ↑

Оптимизация НДС при применении различных налоговых ставоки разного рода деятельности требует индивидуального подхода к каждому случаю.

Например, схема с применением агентского договора может быть невыгодна плательщикам пониженной ставки НДС, так как все сделки по договору комиссии в обязательном порядке облагаются НДС по ставке 18%.

И наоборот — выгоду при управлении транспортными расходами могут получить только те организации, которые платят НДС по пониженной ставке.

Оптимизация налога на примере организации ↑

Пример 1. Компания «А», работающая на ОСН, приобрела у поставщика товар на сумму 30 000 рублей. Входной НДС составил 4576 рублей. Затем она продала напрямую товар за 45000 рублей.

НДС к уплате в бюджет составит:

45 000 х 18/118 – 4576 = 2288 рублей.

Налог на прибыль:

(45000-30000)*20% = 3000 рублей

Всего налогов к уплате – 5288 рублей.

Допустим, компания «А» реализует этот товар с минимальной наценкой 1% через собственную фирму-посредника, применяющую УСН.

Выручка составит:

30000*101% = 30300 рублей

НДС к уплате в таком случае составит:

30300 х 18/118 – 4576 = 46 рублей

Налог на прибыль:

(30300-30000) х 20% = 60 рублей

Фирма-посредник реализует товар за 45 000 и заплатит от суммы реализации 6%, что составит:

45000*6% = 2700 рублей

Общая сумма налогов при использовании схемы с посредником на УСН составит 2806 рублей. Сэкономить на налогах получится 2482 рубля, примерно 47%.

Для того чтобы налоговая не посчитала данную сделку схемой уклонения от уплаты налогов, вновь созданная фирма-посредник должна соответствовать нескольким критериям:

- иметь в собственности или снимать в аренду помещение;

- иметь персонал, необходимый для ведения деятельности;

- иметь на балансе основные средства и материалы для ведения деятельности (крупные могут быть взяты в аренду, а офисную мебель и оргтехнику желательно приобрести в собственность);

- вести деятельность и извлекать прибыль, о чем должны оформляться соответствующие документы.

Видео: оптимизация НДС, направления, льготы

В заключение необходимо заострить внимание еще на некоторых вещах:

- применяемая схема оптимизации должна быть незаметной для проверяющего;

- выбирая форму оптимизации, определите допустимую степень налоговых рисков;

- при внедрении любого из вышеперечисленных способов оптимизации НДС, деловые цели, правовые и экономические обоснования должны быть четко обозначенными, чтобы предприятие не заподозрили в уклонении от уплаты налогов;

- еще раз проанализируйте, нужна ли конкретному предприятию оптимизация: доля налогов в общей выручке 4% и ниже является нормальной.

Следует учесть, что неудачная оптимизация любого налога может привести к конфликту с налоговыми органами, партнерами и сотрудниками.

Источник: http://buhonline24.ru/nalogi/nds/optimizacija-nds.html

Как уменьшить НДС (оптимизация) — к уплате в бюджет, не трогая прибыль, схемы в 2017 году, как обнальщики убирают ндс

Выбирая тот или иной вариант, действовать нужно грамотно. Государство с завидной регулярностью вносит изменения в НК РФ, отсекая законные схемы налоговой оптимизации.

Рассмотрим несколько вариантов, которыми еще можно воспользоваться, не нарушая законодательство.

Общие сведения ↑

НДС – налог, который обязательно платится в бюджет.

Суммой к уплате будет являться разница между выставленным покупателю НДС и входящим НДС, который в свою очередь выставили поставщики товаров и материалов (пункт 2 ст. 171, п. 1 ст. 173 НК РФ).

Для уменьшения налога к уплате следует найти законный способ уменьшить налогооблагаемую базу или увеличить вычеты без использования серых схем, при этом, не уменьшая прибыль.

Как уменьшить НДС к уплате в бюджет, не трогая прибыль в 2017 году ↑

Любой владелец бизнеса ставит своей целью оптимизировать налоги исключительно на законных основаниях.

Минимизация начисленного налога, отсрочка налоговых платежей и уменьшение налога к уплате в бюджет – вот конечные цели оптимизации.

Кроме знания законных схем сокращения налоговых платежей, необходимо уделить внимание надлежащему оформлению первичной документации.

Оформление займа

Покупатель по договору предоставляет продавцу заем (ст. 807 ГК РФ) на сумму стоимости товара. Затем оформляется договор поставки без предоплаты, по которому покупателю поставляется товар. Для завершения сделки оформляется третий договор – взаимозачета.

Согласно этому договору, заем зачитывается в счет оплаты поставленного товара. Подводный камень данного метода: налоговая может посчитать такую сделку схемой для уклонения от уплаты налога.

- тщательно продумать и прописать цель получения займа вместо логичного аванса;

- позаботиться, чтобы сумма займа не соответствовала до копейки стоимости товара;

- проконтролировать, чтобы дни отгрузки товара, подписания договоров взаимозачета и сроки возврата долга по договору займа не совпадали.

Оформление письменного соглашения о задатке

Задаток не является объектом налогообложения. Поэтому аванс по сути можно документально оформить как задаток, о чем и заключается письменное соглашение.

И продавец на законных основаниях может не включать сумму такого задатка в налогооблагаемую базу до момента фактической отгрузки товара или оказания услуги.

Такой метод подходит для оптимизации в строительстве. Часто возникает ситуация, когда аванс получен на приобретение материалов, которые закупаются частями.

Получается, нужно платить НДС в конце квартала, а вычетов еще нет, потому что материалы и услуги субподрядчиков еще не приняты к учету в полном объеме.

Поэтому лучше сразу оформить договор о задатке для приобретения материалов, а налог заплатить уже по факту подписания акта выполненных работ, когда все затраты и вычеты приняты к учету.

Установление перехода права собственности на товар

При передаче прав собственности на товар такое деяние называется реализацией (п. 1 ст. 39 НК РФ).

В договорах о продаже есть возможность прописать пошагово передачу прав собственности на товар и «выиграть» отсрочку по уплате НДС.

Пример: Продавец прописывает в документах поставки, что в собственность покупатель получает товар после поступления всей оплаты.

Значит, продавец располагает возможностью не включать в базу налога суммы авансов до тех пор, пока за товар не пройдет вся оплата и к новому владельцу не перейдут все права.

Этот момент и будет реализацией. Так как в собственность товар может перейти через 1-2 месяца после поступления первого аванса (уже в следующем налоговом периоде), покупатель получит законную отсрочку в уплате НДС.

Замена договора купли-продажи агентским договором

Если поставщик не плательщик НДС, то, соответственно, у продавца не будет вычетов по НДС, и налоги придется заплатить с полной стоимости реализованного товара.

Продавец может заключить договор комиссии или агентский договор, используя прямую или обратную агентскую схему оптимизации НДС.

Поставщик передает на комиссию продавцу товар. Последний его реализовывает со своей наценкой, выплачивает стоимость товара поставщику по заключенному договору.

О возмещении НДС при импорте оборудования, читайте здесь.

Налоги продавец заплатит только с наценки (ст. 156 НК РФ) (разница между суммой за реализацию и уплаченной поставщику).

Пример: Принципал предает агенту по договору товар для реализации по цене 100 рублей. Агент реализовал товар по цене 120 рублей.

С этого момента важно правильно оформить документы:

- принципал выставляет агенту счет-фактуру на проданный товар, где указывает цену 120 рублей (а не 100 как первоначально в договоре);

- в свою очередь агент выставляет счет-фактуру принципалу за агентское вознаграждение, где и укажет эту разницу в 20 рублей, которая обложится налогами.

В противном случае при поверке агентский договор может быть переквалифицирован в договор поставки или купли-продажи и агент будет вынужден включить в налоговую базу всю сумму выручки.

Путем управления расходами на транспортировку

Этот метод применим для плательщиков на пониженной ставке налога 10%.

- доставка товара транспортом продавца;

- использование услуг транспортной компании.

В перво случае: НДС на транспортные услуги 18% в любом случае (п. 1 ст. 153 НК РФ), и если в накладной их показать отдельно, придется заплатить налог по ставке.

Выход: эти услуги принять в общую стоимость товара. В калькуляции или расчете цены не нужно отдельным пунктом ставить «транспортные расходы» — налоговая легко высчитает сумму, с которой нужно будет заплатить недоимку.

Можно включить их в состав расходов на реализацию без расшифровки, тогда будет практически невозможно вычленить стоимость непосредственно транспортных услуг.

Во втором случае: выгода заключается в том, что продавец реализовывает товар по ставке НДС 10%, а вычеты по НДС от услуг транспортной компании принимает по ставке 18%.

Другие законные методы оптимизации на предприятии

Вексельный аванс Если стоимость товара заранее известна, и меняться не будет, продавец может предоставить собственный вексель покупателю.

Передача документально оформляется актом, который составляется в произвольной форме с указанием реквизитов векселя (номер, дата погашения и прочие).

Источник: https://vashyuriskonsult.ru/ooo132/kak-umenshit-nds-optimizaciya-k-uplate-v-byudzhet-ne-trogaya-pribyl-sxemy-v-2017-godu-kak-obnalshhiki-ubirayut-nds/

Является ли компания налоговым агентом по НДС

Наша организация на упрощенке. Мы — рекламное агентство, но в названии нашей организации нет слова «агентство». То есть, по сути, мы покупаем рекламные услуги в СМИ для размещения рекламы своих клиентов.

Но заключаемые нами договоры с газетами, радио и ТВ не называются ни договорами комиссии, ни агентскими договорами, ни договорами подряда, в них нет текста про «агентскую скидку». Так же и с нашими клиентами. Все наши договоры — на оказание комплекса рекламных услуг. Для клиента мы — исполнитель, для СМИ мы — покупатель. Никаких комиссионеров и т.д.

Я говорю исключительно об услугах (не о товарах) — это имеется ввиду — размещение модуля в газете, банера на сайте, ролика на ТВ, ролика на радио, размещение рекламного банера на щитах наружной рекламы и т.д. Рекламных товаров мы не продаем, у нас исключительно рекламные услуги. Никаких отчетов комиссионеров мы не составляем.

Большинство СМИ сейчас не являются плательщиками НДС. Однако, некоторые СМИ работают на ОСНО и облагаются НДС, соответственно они нам выставляют счета-фактуры. Мы своим клиентам никогда не выставляем счета-фактуры от своего имени добровольно, и никогда не перевыставляем своим клиентам счета-фактуры, выставленные нам.

То есть по сути своей деятельности мы агентство, то есть посредник, и действуем в интересах третьих лиц, но на бумаге нигде этого не обозначено. Мы не являемся плательщиками НДС (УСНО).

Являемся ли мы в таком случае агентами по НДС? Должны ли мы вести журнал учета полученных от СМИ счетов-фактур в 2014 году и в 2015 году? Должны ли мы подавать декларацию по НДС за 2014 год и за 2015 год? Должны ли мы со всеми своими контрагентами, за услуги которых мы платим суммы с НДС, заключить соглашение, чтобы они нам не выставляли счета-фактуры? Что делать, если поставщик услуг на ОСНО отказывается заключить доп.соглашение о не выставлении нам счетов-фактур (предлагаемого по образцу из журнала Главбух)? Часто причиной такого отказа называют то, что он (поставщик услуг) — государственное учреждение. Но есть среди отказавшихся и ООО. Наша цель — никоим образом не быть связанными с НДС. У нас микропредприятие (до 10 человек), мы не сдаем электронную отчетность. Соответственно, мы не заключали договора со спецоператором связи. Как нам правильнее всего поступить?

Ответ

Из того, как вы описали свой документооборот по сделкам, следует, что вас нельзя признать посредником. Из вашего описания понятно, что не всегда рекламные услуги в СМИ вы закупаете именно по поручению и в соответствии с заявками ваших клиентов. То есть вы можете сначала купить в СМИ рекламные места, а затем продавать их клиентам.

В данном случае нет существенного элемента посреднической сделки – в рамках таковой всегда заключается сначала соглашение с клиентом на покупку товара (услуги), а затем в статусе посредника закупается сама услуга.

То есть если явно следует, что все договора со СМИ вы заключаете во исполнение ваших договоров с клиентами, то тогда может быть риск, что вас признают посредниками (п. 1 ст. 1005 ГК РФ).

Не считаясь посредниками, вы не должны подавать декларацию по НДС, составлять или перевыставлять счета-фактуры, не должны вести журнал учета счетов-фактур.

То, что некоторые СМИ выдают вам счета-фактуры, не означает, что вы становитесь плательщиком НДС или должны перевыставить кому-то полученные счета-фактуры. Вести журнал учета таких счетов-фактур вы также не обязаны.

Источник: https://www.26-2.ru/qa/118165-yavlyaetsya-li-kompaniya-nalogovym-agentom-po-nds

Работают ли агентские схемы по оптимизации налогов в 2017 году?

Время прочтения:<\p>

Эксперт по налоговой оптимизации проанализировал более 100 судебных дел апелляционных и кассационных инстанций 2017 года, где налоговики пытались доказать фиктивность работы с агентами. Вот его выводы.

Причины неудач агентских схем

Многие опытные бухгалтеры, слыша про агентские схемы оптимизации налогов, недовольно морщатся – способ старый и высокорискованный.

Достаточно ввести соответствующий запрос в Яндекс, как найдутся десятки отрицательных для налогоплательщика судебных решений по применению схемы.

В этих решениях с разной вариативностью встречаются все те же ссылки на 53-е Постановление Пленума ВАС. И тогда простой вопрос, на который предприниматели не могут дать вразумительный ответ: зачем нужна схема?

С другой стороны, многие налоговые консультанты продолжают популяризировать этот вид оптимизации, в том числе придумывая ей новую терминологию и называя прямыми и обратными агентскими схемами, что не меняет их суть. Предпринимателям эти схемы нравятся (особенно если агентом выступает ИП, с возможность обналичивания денег) и они их реализуют, нередко пополняя отрицательную судебную практику.

Одна из причин неудачной реализации агентских схем – это непонимание ее налогового аспекта.

Гражданский кодекс действительно содержит главу 52, посвященную агентским отношениям и позволяет организациям и ИП применять ее практически без ограничений (за исключением договоров на лицензируемые виды деятельности, в которых обе стороны должны иметь лицензию или в отношении продуктов питания на основании п. 5 ст.13 Федерального закона от 28.12.2009 N 381-ФЗ).

Но с точки зрения налогового законодательства и сложившейся судебной практики, важен именно вопрос обоснованности налоговой выгоды, которая всегда присутствует в агентских отношениях в виде снижения налоговой базы или возможности применения УСН при превышении показателей выручки, путем перемещения налоговой нагрузки на низконалоговые субъекты, которыми чаще всего выступают организации и ИП на упрощенной системе налогообложения.

В результате, бюджет недополучает деньги, что естественно привлекает внимание не только налоговиков, но и банков, которые могут усматривать в схеме признаки легализации и блокировать счета.

Два вида агентских договоров

Ст.1005 ГК РФ подразделяет агентские договора на два вида: агент действует от своего имени, но за счет принципала (договор комиссии) или агент действует от имени и за счет принципала (договор поручения).

В обоих случаях агент получает за свои услуги вознаграждение и отсчитывается перед принципалом за проделанную работу.

Источник: https://mag-m.com/biznes/rabotayut-li-agentskie-sxemyi-po-optimizaczii-nalogov-v-2017-godu.html

Усн (упрощенная система налогообложения) — в 2017 году в рф, составление отчетности, правила расчета, штрафы за нарушения

Упрощенная система налоговых сборов, далее именуемая УСН — особый режим налогообложения, целью которого является снижение суммы налога для малых коммерческих предприятий. Данный режим также направлен на упрощение ведения отчетной бухгалтерской документации. Программа УСН была принята действующими законодательными структурами на федеральном уровне и действует с 24 июля 2002 года.

Порядок расчетов проводится согласно статье 346.20 НК РФ, в которой прописаны установленные налоговыми органами ставки по программе УСН. Предпринимателям на выбор предоставляются два режима налогообложения.

Виды сборов и налогов

Частные предприниматели, помимо налогов, в обязательном порядке должны уплачивать взносы на обеспечение пенсионного и медицинского страхования в соответствующие фонды. Данные исчисления не зависят от уровня дохода.

К примеру, если годовой доход составил 450 000 рублей, то к концу расчетного периода владелец ИП должен уплатить в пенсионный фонд 1500 рублей (450 000 — 300 000 = 150 000 * 1% = 1500).

С 2012 года уплата взносов в фонды обязательного медицинского страхования является необязательной.

Налоговые сборы и взносы включают в себя следующие:

- Взносы на пенсионную и медицинскую страховку.

- Взносы на социальную страховку от несчастных случаев и заболеваний, приобретенных в результате профессиональной деятельности.

- 284 статья НК РФ предусматривает уплату взносов на добровольной основе, которые подразумевают выплаты в случае временной нетрудоспособности (частные предприниматели данный взнос не уплачивают).

- Подоходное налогообложение физических лиц (согласно системе УСН данные налоговые сборы уплачиваются индивидуальными предприятиями. Если ИП является налоговым агентом для сотрудников, владельцем уплачивается НДФЛ).

- Акцизные сборы, которые предусматривают следующую деятельность:

- ввоз подакцизной группы товаров на таможенные территории РФ;

- покупка продуктов нефтяного производства;

- продажа коммерческими предприятиями алкогольной группы товаров с акцизных складов;

- прямая реализация конфискованного или найденного товара;

- продажа подакцизной группы товаров, произведенных в Белоруссии и ввезенных на таможенную территорию РФ (кроме нефтяной продукции);

- уплата государственной и таможенной пошлин;

- погашение транспортного и земельного налогов;

- сборы за использование в коммерческой деятельности представителей животного мира, включая морских обитателей;

- водный налоговый сбор.

Помимо выше перечисленного, предприниматель, являясь налоговым агентом, должен уплачивать в государственный бюджет НДФЛ и налог на сумму выплат дивидендов соучредителям или иным предприятиям (юридическим лицам).

Вычисление единого налога при УСН

| Налог на доходы |

|

| Налог на доходы за вычетом расходов за предыдущий период отчетности | Для правильного расчета суммы налога необходимо придерживаться следующего порядка:

Региональные органы законодательной власти обладают полномочиями для установления дифференциальной ставки налогообложения, которая может варьироваться от 5% до 15%. Ее конечное значение зависит от категории плательщика. К примеру: в Санкт — Петербурге местными органами самоуправления установлены налоговые процентные ставки на уровне 7%, которыми облагается коммерческая деятельность частных предпринимателей и организаций. |

Виды субъектов

ИП

Для частников, осуществляющих свою деятельность без привлечения наемной рабочей силы, предусмотрена следующая отчетная документация:

- декларация по УСН, которую необходимо ежегодно подавать в ФНС;

- отчет по форме 1 — ИП в Госкомстат (предоставляется по выборке раз в год. Отчеты за 2015 год подаются по форме «1 — Предприниматель»);

- декларация по НДС (в случае, если предприятие по сути является налоговым агентом, то данный документ необходимо сдавать в конце каждого квартала в налоговую инспекцию);

- журнал учета выставленных и полученных счетов — фактур (при наличии подобных счетов, данный документ необходимо сдавать в конце каждого квартала в налоговые органы);

- владелец ИП обязан (при наличии соответствующего регионального законодательства) предоставлять отчетность об осуществлении торговой деятельности на торговых объектах, в которой он является плательщиком сборов.

ИП, деятельность которого осуществляется посредством привлеченных работников должны подавать в соответствующие структуры помимо выше перечисленной следующую отчетную документацию:

| Форма СЗВ — М | В конце каждого месяца. |

| Форма 4 — ФСС | В конце квартала в регулирующую структуру — Фон социального страхования. |

| Форма РСВ — 1 | В конце каждого квартала. Контролирующей организацией является Пенсионный фонд России. |

| Форма 6 — НДФЛ | Необходимо сдавать в конце квартала в ФНС. |

| Среднесписочная численность | Подается раз в год в отделения ФНС. |

| Декларация по программе УСН | Раз в год в ФНС. |

Организация

Отчетная документация организаций делится на три типа:

| Отчет о деятельности перед фондом социального страхования |

Если в организации нет наемной рабочей силы, то данные формы отчетности не предусмотрены действующим законодательством. |

| Отчеты по итогам периодов |

|

| Ежегодные формы отчетности |

|

При наличии патента

В случае приобретения патента, частный предприниматель не имеет право осуществлять коммерческую деятельность по программе УСН. Дело в том, что стоимость патенте определяется посредством предполагаемой прибыли предприятия. Ее уровень определяется региональным законодательством.

Итоговое решение о возможности ИП работать по программе УСН при наличии патента всегда выносится региональными законодательными структурами. Следует учитывать, что в некоторых регионах РФ закон, позволяющий осуществлять ИП свою деятельность при наличии патента, не принят.

С 2009 года частный предприниматель может работать по упрощенной системе налогообложения при наличии патентов, определенных статьей 346. 25. 1. действующего налогового кодекса России.

С января 2013 правила приобретения патентов были пересмотрены.

Штрафы

Регулирующие частную коммерческую деятельность структуры вправе применять к некоторым предпринимателям штрафные санкции. Как правило, это связано с задержкой предоставления отчетной документации со стороны дельцов.

Если необходимые документы не поступят в соответствующие структуры в течение 10 дней после крайнего срока сдачи отчетности, то может быть заблокирован расчетный счет компании.

Данное действие обусловлено статьей 76 налогового кодекса России.

Задержка по оплате налогов может также обернуться для предпринимателей взысканием пеней, которые рассчитываются в качестве процента, равного 1/300 ставки рефинансирования от частично оплаченного налогового сбора — авансового платежа, который был уплачен заблаговременно.

За уклонение от уплаты налоговых сборов в государственное казначейство предусмотрены штрафы от 20% до 40% от общей суммы налога. Наказание за данное налоговое деяние не всегда ограничивается административной ответственностью.

Источник: http://buhuchetpro.ru/usn/

Агентская схема работы

В данной статье подробно рассказывается что такое агентская схема работы, и все что об этом надо знать. За последнее время все больше и больше налоговых экспертов анализируют где-то больше 100 разных судебных дел совершенно разного направления. И практически всегда налоговые служащие пытаются доказать реальность сотрудничества с агентами. В чем же заключается работа агентской схемы?

Агентская схема работы: принцип деятельности

Некоторые более опытные бухгалтеры, прослышав про так называемые агентские схемы по оптимизации налогооблажений, частенько начинают морщиться, и считают, что старые метод будет намного лучше, так как этот вариант несет невероятно большой риск. В подобных решениях с совершенно разносторонними качествами, считаются проверенным методом и установлены, в Постановлении Пленума ВАС.

Зачем же нужна агентская схема работы

Если рассматривать некоторые варианты, то множество других налоговых консультантов зачастую начинают популяризировать весь данный вариант по оптимизации, кроме того все это поможет решить все дела согласно с новейшей терминологией, за счет чего будет называться как обратная агентская схема, отчего не будет менять его сути. Индивидуальные предприниматели все данные схемы с большим удовольствием реализуют, а также стараются пополнять все отрицательные качества судебной практики.

Одним из основных причин по неправильной реализации агентской схемы, а также его основной работы в соответствии с налоговыми нюансами. Согласно с гражданским кодексом будет позволять всем организациям и индивидуальным предпринимателям использовать без особых ограничений.

Но только в соответствии с налоговым законодательством, в том числе со сложившейся практикой в судебных инстанций, будет полностью отвечать на вопрос о налоговых выплатах.

Все они практически всегда присутствуют в различных агентских соотношениях в качестве понижения основной налоговой базы, но или же, возможности использования УСН, особенно при превышениях основных показателей получаемого дохода.

В итоге весь основной бюджет может недополучать денежные средства, что обычно может привлекать особое не только внимание налоговой службы, но и банковских учреждений, которые зачастую усматриваются по основной схематике, которые могут послужить моментом для блокировки всех счетов.

Агентская схема работы, заполнение договоров

В соответствии со стат. 1005 гражданского кодекса России полностью подразделяет все основные договора между агентами:

- агент может действовать только своего имени, но только за счет комиссионных договоров;

- агент будет действовать только от имени, но или за счет основного принципала, то есть поручительского договора.

В обоих моментах агент сможет получить за выполненные услуги дополнительное вознаграждением, после чего будет отсчитываться перед самим принципалом за любую исполненную трудовую деятельность.

Каждый момент по работе агентов, особенно по схеме, которой он непосредственно занимается трудовой деятельностью. Каждое вознаграждение будет начисляться за счет основных качеств и выполняемой работы. Агентская схематика состоит из множества различных терминов и основных структур, где приходится реализовать множество разных моментов из основной структуры деятельности.

Агентская схема работы из чего состоит?

Если же любая агентская схема может подразумевать продажи товаров гражданам, то в момент осуществления сделок с очередным агентом от собственного имени и только за счет принципала, агенту придется применить ККТ.

К примеру, если же этот самый агент осуществляет сделку от имени, а также за счет основного принципала, то ККТ может применять только сам принципал. Это же было утверждено законодательством.

Но именно данная структура может полностью лишить агентскую схему по основному типу поручительства, то есть по соответствующему смыслу, взятого из практики.

Но только на основании со стат. 156 налогового кодекса России, то налоговая база агентства может определить общую сумму прибыли, которая могла быть получена за счет различных вознаграждений.

Кроме того любая передача изделий от самого принципала агенту для последующей продажи не будет считаться торговлей.

Так как основное право на собственность особенно по учету товаров агенту также не будет переводиться, а вот оплата за продукции осуществляется только на счет принципала, который и будет в дальнейшем оплачивать агенту за трудовую деятельность.

Агентская схема работы на УСНЕ

Конечно, если же сам принципал использует ОСН, а агент тем временем пользуется УСН, то перевод вознаграждений агенту будет осуществляться за счет перемещения налоговых нагружений в очень низкий уровень субъективной части согласованной с экономией по налогооблажению на поступающий доход. За счет этого будет исполняться совершенно новая методика по исполнению различных дел.

В этой статье вы узнали, что такое агентская схема работы. Если у вас возникли вопросы и проблемы, требующие участие юристов, то вы можете обратиться за помощью к специалистам информационно-правового портала «Шерлок». Просто оставьте на нашем сайте заявку, и наши юристы вам перезвонят.

Источник: http://www.cherlock.ru/articles/agentskaya-shema-raboti

Снизить налог ндс

20 декабря 2017 16832

Если компания задумала продать недвижимость, при реализации ей придется заплатить НДС и налог на прибыль. Мы подобрали шесть налоговых схем, которые позволят законно снизить налоговую нагрузку при купле-продаже недвижимости. Они будут работать если компания:

- оформит документы в надлежащем виде;

- запасется убедительными деловыми целями операций;

- докажет самостоятельность участников сделки

Схема 1. Продать недвижимость через дружественного упрощенца

По этой схеме продавец заменяет налоги по общей системе на единый налог при УНС, ЕНВД и т.д. Так он снижает НДС, и налог на прибыль с части торговой наценки.

Как работает схема. Организация на общем режиме налогообложения продает дружественному упрощенцу объект по цене чуть выше остаточной стоимости.

Затем продавец уплачивает НДС и налог на прибыль с минимальной наценки.

Далее спецрежимник продает актив следующему покупателю уже по рыночной стоимости и с полученной выручки платит налог по ставке ниже, чем ставка налога на прибыль.

Низконалоговым субъектов может быть упрощенец или ИП на общей системе. Последний уплачивает НДФЛ по ставке 13 процентов вместо налога на прибыль.

Продажа недвижимости через спецрежимника

Однако прежде чем применять эту схему нужно учесть, что прибыль упрощенца не должна превышать 150 млн рублей. Если остаточная стоимость объекта превысит 150 млн рублей, упрощенец также потеряет право на спецрежим (подп. 16 п. 3 ст. 346.12 НК РФ).

Схема 2. Сделать взнос в уставный капитал упрощенца

По такой схеме продавец не платит НДС с продажи объекта, а прибыль по сделке облагается налогом по ставке упрощенной системы налогообложения. Продавец теряет восстановленный при передаче упрощенцу НДС. Схема выгодна, если объект приобретался без НДС или почти полностью самортизирован.

Как работает схема. Эта схема похожа на предыдущую, но в ней дружественный упрощенец получает недвижимость как вклад в уставный капитал , а не по договору купли-продажи.

По кодексу передача имущества в качестве склада в уставный капитал нельзя признать реализацией, так же нет НДС и налога на прибыль. Но если передающая сторона (продавец) применяет общую систему, то с недоамортизированной части недвижимости НДС придется восстановить (подп. 1 п. 3 ст.

170 НК РФ). Дружественный упрощенец не вправе принять налог к вычету, поэтому продавец потеряет эту сумму.

Затем спецрежимник продает актив по рыночной стоимости, и при этом не платит НДС и налог на прибыль. Вместо этого он платит единый налог по ставкам ниже, чем ставки налога на прибыль.

Внесение недвижимости в УК компании на УСН

При передаче актива в качестве взноса в уставный капитал упрощенца нужно учесть, что компания не вправе применять сепецрежим, если доля участия юрлиц превысит 25 процентов (подп. 14 п. 3 ст. 346.12 НК РФ).

После передачи недвижимость нужно убедиться, что 75 процентов уставного капитала принадлежат физлицам. Этого можно добиться, если и участники-физлица тоже сделают дополнительные взносы в уставный капитал.

Так же можно занизить стоимость недвижимости при передаче его в уставный капитал. Нормы не запрещают вносить основные средства по более высокой или низкой стоимости по сравнению с остаточной (п. 1 ст. 257, подп. 2 п. 1 ст. 277 НК РФ).

Главное, чтобы эту стоимость подтвердил оценщик.

Деловая цель, которая обоснует такую схему — группа компаний хочет начать новый бизнес с помощью спорных активов. Для этого им пришлось создать новую компанию или увеличить уставный капитал уже существующей. Впоследствии бизнес не задался, пришлось активы продать.

Схема 3. Занизить цену продажи недвижимости

Схема позволит оптимизировать налог на прибыль и НДС через снижение выручки от продажи недвижимости. Больше подходит группам компаний. Если покупатель внешний, нужно дополнительно изобретать безналоговый способ получить с него оставшуюся сумму.

Как работает схема. Продавец должен уплатить НДС, налог на прибыль или единый налог при УСН (подп. 1 п. 1 ст. 146, ст. 249, 250, п. 1 ст. 346.15 НК РФ). Налоговая база снизится если занизить цену продажи.

Такая схема проста и ее можно быстро исполнить. Однако есть один недостаток – НДС, налог на прибыль или единый налог при УСН продавцу все же нужно уплатить.

Продажа недвижимости по заниженной цене

Покупатель примет НДС к вычету со стоимости объект. Если продавец продает невидимости юрлицу из своей же группы, нагрузка по НДС в целом не изменится. Покупатель примет объект к учету по заниженной первоначальной стоимости. А значит и амортизационные отчисления будут минимальными.

Чтобы снизить риск доначислений продавцу целесообразно запастись деловой целью, с помощью которой он обоснует продажу активов по сниженной цене. Например, обременение объекта залогом. Ведь если объект в залоге, его стоимость невысока. Покупатель приобретает актив по заниженной цене, так как у него есть риск не только потерять объект, но и не возместить убытки.

Еще одна возможная деловая цель – долгосрочный договор аренды. Переход права собственности на сданное в аренду имущество к другому лицу — не основание для изменения или расторжения договора (п. 1 ст. 617 ГК РФ).

Отчет оценщика так же снизит риск претензий со стороны налоговиков. Оценщик вправе оценить объект значительно ниже его рыночной стоимости (Федеральный закон от 29.07.98 № 135?ФЗ «Об оценочной деятельности в РФ»).

Продажа недвижимости на торгах так же обоснует цену сделки. Продавец должен заключить договор с покупателем, который выиграл торги (п. 1 ст. 447 ГК РФ).

Еще причины, которые обоснуют низкую цену сделки:

- неблагоприятная деловая репутация объекта;

- срочность продажи;

- кризисное состояние рынка недвижимости;

- выгодные условия оплаты.

Чтобы подтвердить кризис рынка недвижимости, нужно запастись скриншотами о продаже аналогичных объектов. Неблагоприятную деловую репутацию объекта подтвердят слухи.

Например, рядом с гостиницей планируют строить железную дорогу, автомагистраль, или вредное производство. Такие слухи нужно зафиксировать в протоколах совещаний с потенциальными контрагентами.

Так же целесообразно приложить скриншоты статей из интернета и прочие публикации СМИ.

Схема 4. Продать долю компании, которой принадлежит недвижимость

Продажа доли в уставном капитале НДС не облагается (подп. 12 п. 2 ст. 149 НК РФ). Налог на прибыль тоже платить не придется.

Как работает схема. Организация сознает новую компанию и в качестве вклада в уставный капитал вносит недвижимость. Затем компания продает долю в уставном капитале новой компании по рыночной цене.

Имущество, переданное в качестве вклада в УК, не признается реализацией. Поэтому при передаче активов в уставный капитал компании не нужно исчислять НДС и налог на прибыль.

Если при этом продавец применяет общую систему, с недоамортизированной части недвижимости нужно восстановить НДС (подп. 1 п. 3 ст. 170 НК РФ).

Компания, которая получила недвижимость в качестве вклада в УК, вправе принять ту же сумму НДС к вычету (п. 11 ст.171 НК РФ).

Чтобы вообще не пришлось уплачивать налог, вклад в уставный капитал недвижимостью должно сделать физлицо. Физические лица — не плательщики НДС.

При продаже доли или ее части в уставном капитале общества учредитель-физлицо вправе уменьшить облагаемые НДФЛ доходы на фактические расходы, связанные с приобретением этих имущественных прав.

Главное, чтобы человек документально подтвердил эти расходы (абз. 2 подп. 2 п. 2 ст. 220 НК РФ, п. 2 ст. 1 Федерального закона от 08.06.15 № 146-ФЗ).

Источник: http://pred64.ru/article-34946/

Агентская схема: Схемы работы бизнеса в оффшорах | Finance Business Service

Оффшорная компания поручает английскому предприятию, выступающему в качестве агента, провести сделку по закупке и продаже товара и финансирует сделку. Оншорная компания действует от своего имени, но по поручению и за деньги оффшорной компании. Расчеты производятся через счет английской компании, но ее доходом является лишь сумма агентского (комиссионного) вознаграждения.

Особенности агентской схемы

Агентская схема в налоговом планировании позволяет избежать прямых контактов украинских предприятий с оффшорными компаниями. Эта схема позволяет вести деятельность, не нарушая требования ст. 18.3 Закона Украины «О налогообложении прибыли предприятий».

Такое построение схемы приводит к тому, что агентская компания по агентскому договору за деньги оффшорного принципала, по его поручению, в его интересах, но от своего имени заключает договоры и проводит все хозяйственные операции.

За эту работу агентская компания получает агентское вознаграждение в виде комиссионных (0,5-5%), которое и будет объектом налогообложения по месту регистрации агента.

Требование при агентской схеме

Оншорная компания должна соответствовать ряду требованиям, определяющим в конечном счете «работоспособность» схемы. Суть таковых в следующем:

- во-первых, юрисдикция, из которой происходит агентская компания, в любом случае должна отсутствовать в официальном перечне оффшорных зон, утвержденном распоряжением КМУ №106-р от 1.03.2000 г.;

- во-вторых, желательно наличие договора об избежании двойного налогообложения, заключенного между страной агента и Украиной;

- в-третьих, законодательство страны должно позволять заключение прямых договоров с оффшорными компаниями без ущерба для налогового статуса агентской фирмы (так, например, в Эстонии принят оффшорный перечень сродни украинскому, что положило конец активному использованию местных фирм в качестве посредников в «агентских схемах»).

Данным критериям отвечает ряд европейских юрисдикций, однако наиболее популярны среди украинских предпринимателей две из них – Великобритания, Чехия, Кипр.

Что необходимо учитывать при построении агентских схем?

Следует учитывать требования, выдвигаемые налоговой службой перед компаниями, задействованными в агентских схемах и агентской схемой в целом. Не соблюдение данных требований может привести к признанию дохода принципала доходом компании (агента) и соответствующему налогообложению.

- У компаний должны быть полностью независимые хозяйственные структуры. Между агентской компанией и принципалом не должно существовать ни какой связи, которая бы могла подставить под сомнение независимость агента. Т.е принципал не может быть акционером компании, директором принципала и директором не может быть одно и то же лицо, принципал и акционер компании не должен иметь тот же адрес и т.д.

- Предоставление агентских услуг должно быть основным и «обычном» видом деятельности компании и агентские услуги должны предоставляется на постоянной и независимой основе. Т.е. компания не может предоставлять агентские услуги только одному принципалу, так как это может быть признано как нарушением условий «обычной» деятельности на постоянной и независимой основе и как доказательство зависимости компании от принципала. Поэтому мы рекомендуем вместо одного принципала использовать несколько принципалов и разбить агентскую схему по несколько схем, где участвуют разные принципалы, которым агентские услуги предоставляет одна английская компания.

- Между принципалами и оншорной компанией должны быть заключены и подписаны агентские договора, где чётко указанно, кому и по продажам каких товаров будут предоставлены агентские услуги. Сделки могут быть осуществлены только с теми компаниями и по таким товарам, которые указаны в агентских договорах.

При выборе страны регистрации агентской компании, кроме основных критериев, описанных в начале статьи, следует также принимать во внимание такие факторы, как стоимость регистрации и поддержания компании, отчетность и аудит, возможность получения номинального сервиса.

Источник: https://fbs-tax.com/tax-planning/agency-scheme/

13 «загадок» агентской схемы: что смущает налоговиков, Блог о налогах Турова Владимира

Понравиласть статья?

Обязательно поделись:

Налоговики довольно часто сомневаются в «честности» агентских отношений. «Зачем нужны агенты, ведь можно обойтись наемным персоналом? А если агенты существуют, значит «пахнет» необоснованной налоговой выгодой». И налоговики используют весь арсенал средств по раскрытию тайн агентских отношений: от смекалки до современных технологий.

В борьбе за 200 млн рублей налоговая «разведка» нашла 13 причин для доначислений

В результате выездной проверки компании доначислены пени, недоимки и штрафы на сумму около 200 млн рублей. Дело дошло до Верховного суда.

Основанием для доначислений послужил вывод налоговиков о том, что общество создало цепочку по уклонению налогов с привлечением агентов и фирм-однодневок. В данном деле присутствовал стандартный набор всех популярных налоговых грехов.

Однако, метания сотрудников налоговой службы в поисках «в чем-то да виновен», оказались «пустышками»:

Довод №1: в агентах нет смысла

Инспектора решили, что и без помощи агентов компания великолепно бы справилась с закупкой продукции. Но суд отклонил этот довод, поскольку налоговики «не вправе оценивать экономическую целесообразность сделок, стороны свободны в заключении хозяйственных договоров».

Юрист и налоговый консультант «Туров и партнеры»:

Налоговики нередко ставят под сомнение целесообразность привлечения агентов при осуществлении предпринимательской деятельности.

Перед тем, как включить агента в цепочку своих контрагентов будьте готовы подтверждать это деловыми целями, а также соблюдайте реальность оказания услуг и придерживайтесь установленного законом документооборота. Постановление АС Уральского округа от 13.07.

16 №А71-5004/2015 наглядно иллюстрирует, как наличие реальных деловых целей служит весомым аргументом для суда, чтобы встать на сторону налогоплательщика.

Довод №2: нереальность поставок

Налоговики поставили под сомнение факт исполнения агентских отношений. Инспекторы утверждали, что доставка товара осуществлялась напрямую от контрагентов до конечных грузополучателей. Но суд опроверг нереальность поставок, на которую давили проверяющие:

- Передача товара соответствует условиям поставок и агентским соглашениям;

- Факт передвижения товара подтвержден товарными накладными, счетами-фактурами, актами выполненных работ и т.д.

На основании ст. 1005 ГК РФ «…по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала».

Компания подтвердила, что в проверяемом периоде агенты осуществляли деятельность на основании агентских договоров, в соответствии с которыми агенты за вознаграждение от своего имени за счет и в интересах принципала заключали сделки, передавали продукцию на склад, изучали рынок и т.

д.

Довод №3: показания свидетелей

В ходе многочисленных допросов налоговики нашли «нестыковки» во взаимоотношениях компании с контрагентами. И поставили факт сделок под вопрос… Что важно для суда: слова или реальность?

- Собственники транспортных средств сказали, что товар от производителей вывозился напрямую в компанию, минуя контрагентов и агентов. Да и сами производители это подтвердили;

- «Мы их знать – не знаем, и документы не подписывали» – так сказали учредители и директора некоторых контрагентов. При этом на основании выписки из ЕГРЮЛ данные лица являлись руководителями контрагентов.

Но суд не принял во внимание показания свидетелей, как обоснованный аргумент отсутствия реальности сделок.

Юрист и налоговый консультант «Туров и партнеры»:

В последнее время в ходе выездных налоговых проверок немаловажное значение отводится свидетельским показаниям. Не стало исключением и Определение ВС РФ от 02.03.16 №305-КГ16-622.

В комментируемом деле налоговики не ограничились разговорами с сотрудниками компаний-контрагентов. Они допросили родственников.

И их показания сыграли не в пользу компании, а склонили чашу весов в пользу ИФНС.

Довод №4: контрагенты – фирмы-однодневки

Стандартное подозрение налоговиков: «куда ни глянь – везде обнальные признаки». Контрагенты 1 и 2 звена не обладают трудовыми, финансовыми, материальными ресурсами, номинальные директора и учредители. Но никаких конкретных доказательств инспекцией представлено не было, только исключительно предположения, слова и размышления… Поэтому суд посчитал выводы налоговиков необоснованными.

Юрист и налоговый консультант «Туров и партнеры»:

Наличие среди контрагентов фирм-однодневок еще не является основанием для непризнания расходов, если возможно подтвердить реальность сделки либо обосновать ценообразование. Наглядным примером могут служить следующие судебные акты:

Постановление АС Дальневосточного округа от 13.07.16 №Ф03-2828/2016: подтверждая затраты на приобретение товара, предприниматель предъявил первичку, выданную однодневками. Отсутствие документов можно приравнять к нарушениям, не позволяющим напрямую исчислить налог.

Но такое нарушение не позволяет облагать весь валовый доход. Налог надо исчислить расчетным путем с использованием сведений инспекции и данных аналогичных налогоплательщиков (подп. 7 п. 1 ст. 31 НК РФ ).

Следовательно, при налогообложении должны быть учтены те расходы на товары, которые не превышают определенные по рыночным ценам.

ФАС Дальневосточного округа от 30.12.13 №Ф03-6513/2013. в суд предъявлен отчет по исследованию цен, выполненный аудиторами.

Из него видно: в проверяемом периоде рыночные цены не превышали заявленные налогоплательщиком по аналогичному товару.

Кроме того, закупочные цены в накладных, не признанных инспекцией, соответствуют указанным в накладных и прайс-листах тех компаний, которые действительно отгружали спорный товар. Значит, налогоплательщику неправомерно доначислен налог на прибыль.

ФАС Восточно-Сибирского округа от 19.03.14 №А33-3476/2013. ИФНС не приняла затраты на товар. Налогоплательщик предъявил прайс-листы компаний, продающих аналогичную продукцию. По ним определены средние цены в проверяемом периоде. Они не превышают оспариваемые инспекцией, налог на прибыль доначислен незаконно.

Соответствие спорных цен и рыночных подтверждено письмом из регионального отделения Торгово-промышленной палаты. Поэтому доначисления незаконны.

Данные отделения ТПП России могут быть подкреплены другими документами.

Например, накладными поставщиков, поставлявших товар, аналогичный указанному в оспариваемых документах (Постановление АС Северо-Кавказского округа от 14.10.15 № А53-14340/2013 ).

Довод №5: взаимозависимость везде и всюду

Второй излюбленный «шаблон» налоговиков, который они пытаются повесить на компании.

В данном деле проверяющие решили, что раз все организации, участвующие в сделках, входили в один холдинг, значит они взаимозависимы, «могли влиять на выбор контрагентов, объемы поставок, цены, финансовые потоки».

Но в очередной раз ни одного прямого доказательства факта взаимозависимости у налоговиков не было. Взаимозависимость с контрагентами, о которой также твердили инспектора, суд не принял во внимание. Нет доказательств – нет взаимозависимости.

Юрист и налоговый консультант «Туров и партнеры»:

А вот пример того, как не надо делать, привлекая агента – Постановление АС Дальневосточного округа от 25.03.2015 №Ф03-928/2015.

В ходе проверки налоговики выяснили, что, во-первых, агент полностью подконтролен принципалу, так как передал последнему функции исполнительного органа.

В результате чего всей хозяйственной деятельностью агента руководили исключительно работники принципала.

Довод №6: формальность сделок

Подозрения в создании формального документооборота – частое явление на проверках. Если нет «реальности», значит это «формальность». В этом судебном разбирательстве налоговики настаивали, что контрагенты 1 и 2 звена фиктивны, и поэтому сделки формальны.

При этом, утверждая, что фактически сделки не осуществлялись, налоговики не выяснили, за что поступали денежные средства этим «фиктивным» контрагентам.

Возврата денег на счета компании не было, факт обналичивания не установлен, соответственно, реальность сделок сотрудниками фискальной службы не опровергнута.

Суд указал, что налоговое законодательство, требует лишь реальности исполнения сделок. А реальность подтверждена всеми необходимыми и правильно оформленными документами: товарные накладные, счета-фактуры, договоры поставки и т.д.

Юрист и налоговый консультант «Туров и партнеры»:

Постановление АС Центрального округа от 14.12.2016 № Ф10-4763/2015 дает нам подтверждение того, что необходимо грамотно относиться к составлению документооборота между контрагентами. Он должен отражать реальное положение дел, а не быть формальным. В данном случае формальность документооборота доказало заключение эксперта.

Довод №7: первичка подписана неизвестными лицами

Представители налоговой службы указали, что на первичных документах стоят подписи неустановленных лиц. Однако, «неустановленные лица» – это руководители организаций: они подтвердили, что собственноручно подписывали первичку. А поскольку нет доказательств, опровергающих реальность сделок, то «странные автографы» не являются основанием для отказа в применении налоговых вычетов.

Суд отметил, что «согласно правовой позиции Президиума ВАС РФ

Источник: https://www.dnrsvoboda.ru/transit8/13-zagadok-agentskoj-sxemy-chto-smushhaet-nalogovikov-blog-o-nalogax-turova-vladimira/