Возможные риски перевода денег ИП на личную карту

Банковский счет давно уже перестал быть синонимом состоятельности. Сегодня это просто удобный способ вести дела, без которого в большинстве случаев не обойтись.

К пластиковой карте, которая есть практически у любого человека, привязан и счет в банке.

Может ли индивидуальный предприниматель использовать ее вместо или параллельно с расчетным счетом? Допускается ли сочетание «личных» и «рабочих» средств?

В этой статье разберемся с вопросами расчетного счета и личной карты физлица ИП. Ответим, допустимо ли для ИП получать или переводить средства на обычную пластиковую карту, свою или третьего лица, и чем это может быть чревато.

Можно ли вообще без расчетного счета?

Индивидуальный предприниматель – это физическое лицо, и он может завести себе пластиковую карту того или иного банка, на остаток средств которой банк будет начислять проценты.

Может показаться, что это удобнее, чем платить за обслуживание расчетного счета.

Тем более что закон не обязывает ИП проводить операции через банк, если лимит по наличным расчетам не превышает порога в 100 тыс. руб.

ОБРАТИТЕ ВНИМАНИЕ! Речь идет только об ИП, для юридических лиц наличие расчетного счета строго обязательно.

Рассмотрим причины, почему для ИП все же удобнее пользоваться расчетным счетом.

- При сотрудничестве с юридическими лицами могут возникнуть затруднения при проведении оплаты как с одной, так и с другой стороны. Либо можно потерять потенциального партнера – фирма не захочет иметь дело с контрагентом без расчетного счета.

- При ведении всех расчетов в «кэше» придется тратить время на доставку наличности и внесение ее в кассу, беспокоиться об охране денежных средств во время транспортировки и т.п.

- Операции с наличностью предусматривают соблюдение правил кассовой дисциплины – это дополнительные сложности и контроль.

- 100 тыс. руб. наличного лимита в рамках одного договора – это совсем не так много, как может показаться даже мелкому предпринимателю. Например, снимая на год помещение по цене за аренду 10 тыс. руб. в месяц, ИП вынужден будет заплатить в рамках одного договора 120 тыс. руб., что уже превышает лимит.

Итак, работать с одной только банковской картой без расчетного счета для ИП неудобно и невыгодно. Значит, встает вопрос, можно ли их сочетать и как именно.

Личный счет вместо расчетного — зачем?

Предприниматель, который задается вопросом, можно ли вести расчеты не через р/с, а через личную карту физического лица, хочет обеспечить себе некоторые выгоды:

- не нужно проходить процедуру открытия расчетного счета;

- некоторая часть клиентов предпочитает делать оплату с карты на карту;

- экономически выгоднее: обслуживание банковской карты значительно дешевле, чем р/с.

Законно ли такое желание с точки зрения налогового законодательства и правил кредитных организаций?

Мнение налоговой

Проанализировав НК РФ, можно сделать выводы относительно позиции фискальных органов относительно использования личной банковской карты для предпринимательской деятельности физлица:

- для ИП нет законодательного требования открывать расчетный счет;

- закон не разделяет личное имущество и средства самого ИП и его бизнеса;

- Налоговый кодекс прямо не запрещает применять личные счета в предпринимательской деятельности физлиц;

- не имеет значения, какой именно вид счета используется для зачисления или перечисления средств (п. 2 ст. 11 НК РФ);

- сообщать налоговой об открытии р/с предприниматель не обязан, хотя сделать это рекомендуется.

ВЫВОД: прямо не запрещено – значит, допускается. Налоговое законодательство формально не возражает против применения личной карты в целях предпринимательства, конечно, с учетом рисков, которые мы рассмотрим ниже.

Мнение банка

Получение личной банковской карты – это тоже договор с банком, и следует изучить его положения, чтобы не нарушать их, хотя они и не являются подзаконными актами.

Если налоговая не разделяет текущие и расчетные счета, то банк делает это достаточно четко – Инструкция ЦБ РФ №153-И от 30 мая 2014 г. разрешает физлицам открывать текущие счета для операций, не имеющих целью предпринимательство, а для этой деятельности ИП либо юрлицу должен быть открыт расчетный счет (это оговаривается в п.2 данной Инструкции).

В договоре прямо может быть прописан запрет использования текущего счета для предпринимательства, либо такой запрет значится в регламенте банка, с которым вы автоматически соглашаетесь, заключая договор.

ВЫВОД: банк, как кредитная организация, против использования личных карт для предпринимательских целей, поскольку открытие и обслуживание р/с стоит дороже, а значит, выгоднее для банка.

Чего хотят и чем рискуют индивидуальные предприниматели

Предпринимателей интересует возможность производить следующие виды операций:

- оплата на личную банковскую карту со стороны клиентов;

- вывод денег со своего расчетного счета на свою банковскую карту;

- перевод денег со своего р/с на банковские карты третьих лиц.

Рассмотрим подробнее возможность и риски каждой из них.

Зачисление чужих средств на личную карту ИП

Можно ли получать на свой текущий счет оплату от клиентов, особенно регулярно? Иными словами, это будет использование личной карты в целях предпринимательства. Исходя из позиций налоговой и банка, ответы будут разные: налоговая прямо не возражает, банк запрещает, но не всегда может проконтролировать.

Возможные риски от налоговой

Инспекция может счесть налогооблагаемыми все поступления на карту, а не только те, что проводились «по бизнесу». В результате налоговики вправе доначислить налог, выписать штраф за недоимку и пеню за несвоевременную уплату.

ИП придется доказывать, какая часть из поступлений является доходами, а какая нет, причем подтверждать это документально.

Если доказать это не удастся, то могут вменить «систематическое уклонение от уплаты налогов», что чревато серьезными санкциями.

Возможные риски от банка

Если предприниматель нарушает условие пользования услугой банка, а проведение через личную карточку предпринимательских денег – это нарушение, банк вправе прекратить поставлять услугу, то есть заблокировать карту, причем не только данную, но и другие, принадлежащие этому лицу.

Кроме того, в рамках борьбы с легализацией незаконных доходов, регламентированной ФЗ №115, банки обязаны сообщать в налоговую и в правоохранительные органы о подозрительных движениях средств. Таковыми вполне могут счесть регулярные поступления на карту физлица, особенно в крупных размерах.

ИП придется решать вопрос не только с банком – объяснять и подтверждать источники получения средств.

Вывод своих средств с расчетного счета на свою карту

С точки зрения закона, и на расчетном, и на личном счете индивидуальный предприниматель держит свои собственные средства. Распоряжаться ими он вправе по своему усмотрению.

Доход от предпринимательской деятельности может быть использован предпринимателем так, как ему угодно, без ограничений, в том числе и выведен на личную карту для любых нужд.

В назначении перевода следует указать «Доход от предпринимательской деятельности, без НДС» или просто «Материальная помощь» (во избежание возможного конфликта с банком).

Возможные риски

Как указывалось выше, банки не приветствуют «смешивание» личных и предпринимательских средств. Нередки случаи, когда они присылают таким клиентам предупреждение и рекомендацию.

Однако это именно рекомендация, а не запрет, на который они не имеют законодательного права. В ответ на такое требование можно указать на его неправомерность и ошибочность, ведь имущество ИП и физлица – это одно и то же.

Если реакции банка не последует, можно обжаловать его действия в ЦБ РФ, а также в Антимонопольном комитете.

Если в рамках этой операции регулярно проходят большие суммы, придется объяснять их происхождение и назначение в налоговой, чтобы не получить обвинения в уклонении от уплаты налогов.

К СВЕДЕНИЮ! Пополнение собственного р/с со своей карты можно производить без рисков и ограничений.

ИТОГ: данная операция разрешена, но злоупотреблять ею не стоит. Если будет доказано, что переведенные средства вы используете для бизнеса, с них придется заплатить налог. Для личных целей – переводите на здоровье.

Перевод средств со своего р/с на чужие пластиковые карты

Такой способ расчета может иметь место в двух ситуациях:

- оплата услуг партнеров или заработной платы своих сотрудников, минуя расчетный счет;

- личные переводы средств (например, родственникам).

В первом случае это формально ведение предпринимательской деятельности, то есть применимы те же положения и риски, что и при зачислении «хозяйственных» денег на личную карту, то есть делать это не рекомендуется.

ВАЖНАЯ ИНФОРМАЦИЯ! Заработную плату сотрудникам платить на их пластиковые карты вполне можно, но при этом с каждого платежа будет обязательно удержан соответствующий налог (НДФЛ и страховые отчисления).

Второй случай, по логике, не должен быть крамольным. Теоретически разве не может предприниматель оплатить заработанными в бизнесе деньгами покупки жены, лечение родственника и т.п.? Однако закон говорит о том, что расчетный счет предназначен именно для предпринимательской деятельности. Поэтому ситуация неоднозначная.

Возможные риски

Они, как всегда, заключаются в том, что налоговая должна контролировать движение ваших денег и следить, чтобы все налоги с доходов были уплачены. Перевод с р/с в пользу третьих лиц должен производиться только в личных целях, а если это оплата, то с нее платятся налоги.

Таким образом, если вы совершаете такие платежи, то должны быть готовы в любой момент объяснить их цель, а также прояснить отношения с получателем средств – личные, а не деловые. До выяснения этих обстоятельств банк может заблокировать карту как ИП, так и получателя средств.

ИТОГ: на личные цели средства лучше переводить с предназначенного для этого текущего счета.

Сначала выведите деньги с р/с на свою личную карту физлица, а затем совершайте переводы в пользу третьих лиц. Для бизнес-расчетов используйте расчетный счет.

При переводах, не имеющих отношение к предпринимательству, всегда указывайте корректное назначение платежа: «Перевод личных средств».

Источник: https://assistentus.ru/vedenie-biznesa/perevod-deneg-ip-na-lichnuyu-kartu/

Может ли ИП получать деньги от клиентов на собственную банковскую карту?

Однозначно да, ИП может получать от своих покупателей оплату не только на открытый счет ИП, но и на банковскую карту физического лица. Но так ли это хорошо, как кажется на первый взгляд? Об этом рассуждает практикующий бухгалтер, эксперт в области налогообложения

Благодаря разъяснительному письму Федеральной налоговой службы от 20 июня 2018 г.

№ ЕД-3-2/4043@ «Об использовании банковской карты индивидуальным предпринимателем» стало ясно, что «Законодательство о налогах и сборах не содержит запрета на использование индивидуальным предпринимателем для получения оплаты за оказанные услуги своей личной банковской карты с последующим обналичиваем денежных средств в банкомате и внесением этих денежных средств на свой расчетный счет, открытый для осуществления предпринимательской деятельности».

Как же ФНС разрешила ИП не проводить выручку по расчетному счету ИП? А очень даже просто: благодаря «нововведению», вступившему в силу с 01.07.2018, а именно п.

2 статьи 86 Кодекса, в котором говорится, что: «Банки обязаны выдавать налоговым органам справки о наличии счетов, вкладов (депозитов) в банке и (или) об остатках денежных средств (драгоценных металлов) на счетах, вкладах (депозитах), выписки по операциям на счетах, по вкладам (депозитам) индивидуальных предпринимателей и физических лиц, не являющихся индивидуальными предпринимателями, а также справки об остатках электронных денежных средств и о переводах электронных денежных средств».

О чем это говорит? Лишь о том, что во время проверки ИП, после сдачи декларации, налоговая может запросить у банка выписку по расчетному счету как ИП, так и физлица, и сравнить, все ли суммы отражены в декларации.

Если же нет, то придётся предоставлять доказательства, что поступившие суммы на счет физлица не были вашей выручкой, а были, например, возвратом долга от старого друга.

Если доказательств не будет, то вам грозит штраф в размере 20 % от суммы неоплаченного налога, ну и, конечно же, с вас взыщут сам налог и пени за просрочку платежа.

А если у ИП на расчетных счетах не оказалось денег, то в ход уже пойдут и валютные счета физлица, следующими на очереди будут депозиты, ведь налоговый орган вправе дать банку поручение на списание налога за счет депозитных средств после истечения срока депозитного договора.

Однако, безусловный плюс от нововведения — это то, что теперь можно сэкономить на обслуживании расчетного счета, например, «Сбербанк» в качестве помощи малому бизнесу продает пакет услуг обслуживания расчетного счета от 490 руб. до 8000 руб. в месяц в зависимости от объёма платежей, этот широкий жест «Сбербанка», все равно обойдется дороже, чем обслуживание личной банковской карточки физического лица.

https://www.youtube.com/watch?v=UwbuuL9DipI

В общем, получать деньги от клиентов на собственную банковскую карту можно, а стоит ли? Каждый решает сам.

Источник: https://delovoymir.biz/mozhet-li-ip-poluchat-dengi-ot-klientov-na-sobstvennuyu-bankovskuyu-kartu.html

Как ИП снять деньги с расчётного счёта

Безналичные платежи через банк – это удобный инструмент расчётов для ИП. Если сумма платежа по договору с другим бизнесменом превышает 100 000 рублей, то иного варианта, чем оплата на расчётный счёт, не существует. Это так называемый лимит наличных расчётов между субъектами предпринимательской деятельности в рамках одного договора.

Наличные деньги предприниматель чаще всего получает от покупателей и клиентов. Если это обычные физические лица, то ограничение по сумме в 100 000 рублей здесь не действует, но возникает проблема сохранности наличных средств. Чтобы не беспокоиться об этом, проще всего вносить наличность, полученную от покупателей и клиентов, на расчётный счёт.

Вести безналичные расчёты удобно и безопасно, но в некоторых случаях предпринимателю может потребоваться вывести деньги с расчётного счёта, т. е. обналичить их. Рассмотрим подробнее, как ИП снять деньги с расчётного счёта в 2018 году.

Что учесть при снятии денег с расчётного счёта ИП

Если вам необходимо рассчитаться с партнёрами или работниками именно наличными деньгами, то надо учесть следующее:

- За снятие наличных денег с расчётного счёта банк взимает комиссию. Если деньги обналичиваются для выдачи зарплаты, то размер комиссии небольшой, обычно не превышает 1%. А вот если предприниматель снимает деньги для других целей, в том числе, на личные нужды, то комиссия может достигать 2% и более, в зависимости от суммы.

- Все операции с наличными деньгами должны выполняться в рамках соблюдения кассовой дисциплины. Хотя по действующим правилам, установленным Центробанком, в 2018 году индивидуальные предприниматели вправе не вести кассовые документы, на практике такой упрощённый порядок может привести к спорам с налоговыми органами при определении налоговой базы. Подробнее о правилах наличных расчётах читайте в статье «Кассовые операции».

- Если вы часто снимаете наличные деньги с расчётного счёта ИП на крупные суммы (от 100 000 рублей), то будьте готовы к тому, что банк может затребовать у вас подтверждение дальнейших расходов этой наличности. Такой контроль банки осуществляют в рамках закона № 115-ФЗ «О противодействии легализации доходов, полученных преступным путем».

Получить наличные деньги вы можете в кассе своего банка, заполнив чековую книжку или платёжное поручение. Далее полученная наличность должна быть оприходована в кассу ИП по приходному кассовому ордеру (ПКО), а затем выдана из кассы по расходному кассовому ордеру (РКО).

Чтобы подтвердить расходование наличных денег в предпринимательских целях, надо оформлять и сохранять договоры с партнёрами, кассовые и товарные чеки, счёта-фактуры, товарные накладные, другие платёжные документы.

Выдача зарплаты наличными подтверждается платёжной ведомостью по форме Т-53. При снятии наличных с расчётного счёта предпринимателю не надо составлять проводки, т.к.

это инструмент бухгалтерского учета, который ИП не ведут.

Учитывая сложность оформления кассовых операций и необходимость выплаты комиссии банку, мы рекомендуем проводить наличные расчёты с контрагентами и работниками в крайних случаях. Что касается снятия наличности для личных нужд ИП, то сделать это проще.

Как ИП вывести деньги с расчётного счёта на личные нужды

Деньги, полученные от бизнеса, ИП может тратить на личные нужды без ограничений и дополнительного налогообложения. Этим индивидуальный предприниматель принципиально отличается от учредителя ООО. Собственник компании доход от дела может получить только в виде дивидендов, заплатив ещё и налог по ставке 13%.

Приведём две цитаты, явно подтверждающие право предпринимателя распоряжаться полученным им доходом в 2018 году на своё усмотрение:

«Денежные средства, которые остались на расчётном счёте индивидуального предпринимателя после уплаты налогов, сборов и обязательных платежей, могут быть использованы им на личные цели.

Налогообложение сумм денежных средств, переведенных с расчётного счёта индивидуального предпринимателя на счёт физического лица, Кодексом не предусмотрено» (из письма Минфина России от 11 августа 2014 г.

N 03-04-05/39905).

Источник: https://www.regberry.ru/malyy-biznes/kak-obnalichit-dengi-s-raschyotnogo-schyota-ip-legalno-v-2016-godu

Выручка ИП – как получить себе честно заработанные деньги

Получение выручки от покупателей и клиентов – процесс, безусловно, приятный. Неплохо взять наличные в руки или получить извещение о приходе денег на расчетный счет. Сразу заводятся приятные мысли о том, как потратить пришедшие деньги с пользой и удовольствием.

Но погодите, действительно ли выручка ИП равнозначна шелесту зарплатных купюр в кармане наемного работника? И нет ли здесь засады в виде покушения на ваш карман?

Свои или не совсем?

Выручка от предпринимательской деятельности ИП, безусловно, является его личными деньгами. Поскольку юридически имущество предпринимателя нельзя разделить на его имущество как гражданина и его же как ИП.

Но по факту предпринимательские деньги еще не на 100% свои, чтобы можно было напрямую отправить их в личный карман. Как же можно их легально и безболезненно забрать себе? Про налоги мы здесь говорить не будем, это само собой разумеется, что вы выполнили свой долг перед государством и фондами. Речь о том, что после этого осталось.

Способ, с помощью которого деньги перекочуют в ваш личный кошелек, зависят от того, как они попали к вам как предпринимателю – наличными или в безналичном порядке на расчетный счет.

Выручка ИП наличными

Вся наличная выручка ИП, которая ему поступает, согласно Положению по ведению кассовых операций №373-п, должна приходоваться в кассу по приходному кассовому ордеру (ПКО). Из кассы предприниматель может забрать деньги себе, составив расходный кассовый ордер и сделав запись об этом в кассовую книгу.

Конкретной формулировки, которую нужно сделать в строке «Основание платежа» не установлено. Главное, чтобы была ясна суть операции – ИП забирает себе честно заработанные деньги. Например, можно написать: «на личные нужды Васькина В.В.», если вы предприниматель Васькин В.В.

Такой способ получения выручки в личный карман предпринимателя может вызвать сомнения. Дело в том, что хотя Порядок ведения кассовых операций не устанавливает, на какие цели можно тратить выручку, есть другой документ, в котором это оговаривается.

Согласно Указанию ЦБ от 20.06.2007 №1843-У наличная выручка может использоваться на командировочные и зарплату работникам, а также оплату товаров, работ или услуг. На другие цели расходование выручки запрещается. Ничего не говорится о получении денег на личные нужды ИП.

Однако практика показывает, что налоговая инспекция не штрафует предпринимателя, если он забирает себе наличную выручку. Арбитражной практики по этому вопросу также нет. Хотя определенно инспекторы неоднократно встречают такие операции при проверке предпринимательской деятельности.

Источник: http://pommp.ru/buhgalterskiy-uchet/vyiruchka-ip-kak-poluchit-sebe-chestno-zarabotannyie-dengi/

Как перевести деньги с расчетного счета ИП на личную карту

В процессе работы у предпринимателей возникает вопрос – может ли ИП получать деньги на карту физ лица от своих бизнес партнёров и со своего счёта, и может ли карточный счёт заменить расчётный.

Необходимость в таком направлении средств возникает у предпринимателей с малыми денежными оборотами.

В статье объясняется целесообразность и законность этих операций, а также рассказывается, какие возникают налоговые и банковские риски.

Для чего ИП нужен банковский счёт

Законодательство позволяет оплачивать товары и услуги, а также получать плату за предоставленные объекты двумя путями:

- наличными деньгами, когда платёжные операции оформляются через кассу;

- безналичным способом, при котором, например, оплата проводится при использовании счёта в банке.

Для ИП нет обязанности по открытию банковского счёта, и при некоторых видах деятельности все поступления идут наличным путём. Однако предприниматели, имеющие большие обороты, а также организации требуют безналичных расчётов, например, для оплаты работы по договору. Обращение в банковское учреждение и заключение с ним договора становится неизбежным.

Кроме того, появляется возможность перевести деньги со счёта ИП на карту физического лица в рамках зарплаты или оплаты по гражданскому трудовому договору. Такая операция тоже относится к безналичным, поскольку гражданам при выдаче этого банковского продукта тоже открывают счёт в кредитном учреждении.

Как ИП сделать перевод средств себе на карту

Бизнесмен, действующий индивидуально, должен каким-либо образом получать заработанные деньги. Перевод денег с расчётного счёта на личную карту – один из путей реализации этой задачи.

Варианты таковы:

- на личные потребности;

- перевод собственных средств.

Иногда деньги, которые поступают на свою банковскую карту, ИП обозначают и как доход от предпринимательства. Однако такое определение не очень аккуратно и налоговая инспекция (с подачи банка) может запросить, что подразумевается под этой фразой.

Формулировка, которую следует избегать – это обозначение переводимых со счёта денег в качестве зарплаты. Когда суммы названы именно так, предприниматель обязан удержать с них НДФЛ и начислить страховые взносы.

Но у ИП заработной платы нет – у него есть доход, на который начисляется единый налог, заменяющий, в том числе и подоходный налог. В результате возникает коллизия, позволяющая налоговой инспекции доначислить налог.

Если операция проводится впервые и есть сомнения в собственной компетенции, следует посоветоваться с банковскими сотрудниками, которые подскажут наиболее безопасную формулировку.

Перевод на карту другому лицу

При проведении расчётов связанных с предпринимательской деятельностью, возникает необходимость переводить деньги на банковские карты других лиц. Такая операция неизбежно приводит к налогообложению поступающих к получателю средств, поскольку для него они выглядят как доход.

Оформлять перевод следует с соблюдением следующих требований:

- перевод денег ИП проводит на основании договора или соглашения (трудового, гражданско-правового и проч.);

- предприниматель заполняет платёжное поручение с обязательным указанием причины перечисления и реквизитов соглашения между сторонами.

Нарушение приведённых условий может привести к тому, что налоговая инспекция при отсутствии обоснования транзакции, опротестует отнесение на расходы отосланных сумм и доначислит подоходный налог со страховыми взносами.

Принимать оплату от ИП граждане должны с учётом того, что поступающие деньги – это налогооблагаемый доход. Если средства поступают как заработная плата, то обязанность по удержанию НДФЛ лежит на налоговом агенте – предпринимателе и получатель не заботится о дальнейшей отчётности.

Если же пришедшие суммы – это вознаграждение за оказанные услуги или проведённые работы по договору, то расчёт подоходного налога делает получатель. Он же и сдаёт декларацию по окончании налогового года по всем поступлениям такого рода.

Как деньги перевести с карты на расчётный счёт

Существует два пути дополнения:

- внесение наличных денег в кассу банка;

- перевод недостающей суммы с карты.

При вкладе через кассу указывается цель зачисления – пополнение счёта. Предприниматель оформляет минимум документов и вносит деньги, остальные действия за работниками учреждения.

Второй путь – перечисление с карты намного сложнее, поскольку требует ввода полных банковских реквизитов. Такую процедуру проводят либо через банкоматы (или терминалы), с мобильного телефона, если подключён онлайн-банкинг, или со стационарного компьютера, на котором установлена программа клиент-банка.

Пользователю нужна особая внимательность при наборе числовых значений. Ошибка хоть в одной цифре может привести к неправильному зачислению.

Программа, установленная в банкомате, поправит пользователя в тексте названия банка, его корсчёте и БИКе, но правильно набранный расчётный счёт получателя лежит в сфере ответственности предпринимателя.

Может ли ИП получать деньги на свою карту физлица

Здесь имеются следующие риски:

- Договор с банком обычно содержит указание на то, что текущий счёт (карточный) запрещено использовать в коммерческих целях. За обслуживание карты клиент платить немного и один раз в год, а за расчётный счёт – ежемесячно и кратно больше. Поэтому кредитное учреждение вправе проведённую операцию посчитать нарушением договора и заблокировать карту.

- Налоговая служба может убедить в том, что приходящие на карту деньги – это доход от коммерции. Но тогда все другие операции, даже личного характера и не являющиеся доходом (например, социальные выплаты на ребёнка) тоже придётся облагать НДФЛ или подробно расшифровывать. А подробная банковская выписка стоит дорого.

- Если ИП совмещает несколько систем налогообложения, то он не сможет корректно вести раздельный учёт, который обязателен при сочетаниях режимов. Например, патентная система налогообложения предусматривает фиксированную оплату и на величину дохода по выбранному виду занятий не ориентируется. А «упрощёнка», которую разрешено совмещать с ПСН, требует постоянного учёта всех доходных и расходных транзакций. Когда деньги будут приходить на один счёт, налоговая инспекция вправе зачесть всё в доход от занятий на УСН.

Помимо перечисленных рисков, есть ещё один – банк может посчитать регулярные и крупные поступления на личную карту отмыванием денежных средств и сообщить об этом факте в правоохранительные органы. Для кредитных учреждений установлены строгие регламенты в этой сфере, обусловленные борьбой с финансированием терроризма.

Если ИП, все-таки, решает пользоваться личной картой, то её следует обособить от других операций, не связанных с коммерцией, и ограничиться небольшими оборотами. Не лишним будет согласовать с банком такой вариант.

Индивидуальный предприниматель вправе переводить деньги на карту физлица с расчётного счёта на личные нужды. Допускается и обратная транзакция, если недостаточно средств для перевода.

Однако при получении дохода на текущий карточный счёт возникают риски его блокировки из-за нарушения банковских правил и начисления подоходного налога на социальные пособия.

Для безопасного ведения предпринимательской деятельности рекомендуется пользоваться расчётным счётом.

Источник: https://tvoeip.ru/pravo/poluchat-dengi-na-kartu-fiz-litsa

Может ли предприниматель использовать личный счет или банковскую карту в коммерческой деятельности

14 марта 2015 11:27

Предприниматель имеет право использовать личный счет, но есть некоторые особенности. В отличие от юридического лица, индивидуальный предприниматель имеет право распоряжаться своим имуществом, в том числе денежными средствами, по своему усмотрению. Все заработанные деньги признаются его собственностью, и снять их со счета он может в любой момент. Подробнее об этом мы писали ранее

https://www.youtube.com/watch?v=el8rwFKdMW4

Юридическое лицо не может похвастаться таким преимуществом, даже если вы единственный участник общества и генеральный директор в одном лице, все средства, которые вы заработали, не принадлежат вам. Это деньги общества, которое вы создали. Вы можете с них заплатить себе зарплату или оформить перечисление в качестве дивидендов. На ровном месте возникают трудности.

В тоже время, Центральный банк России обязывает кредитные организации разделять счета физических лиц на те, которые используются для личных целей и те, где происходят платежи коммерческого характера. Все это сделано потому, что налоговая инспекция не может получить данные по движению по счету без решения суда. А для счетов, которые открываются для коммерческих нужд – может.

Но не стоит думать, что и среди сотрудников налоговой инспекции есть единое мнение по этому поводу.

Налоговая инспекция

Разрешая вопрос о возможности или невозможности использования своего личного счета нужно начинать с обращения к вашему налоговому инспектору. И желательно не только получить устное одобрение, но и заручиться письменным подтверждением.

Но если вы получите отрицательный ответ, не стоит опускать руки. Ведь если бы всегда инспектор был прав – не было такого количество консультантов.

В моем случае ситуация была противоположная: поле разговора с инспектором, устно было получено одобрение и мы сошлись во мнении, что для таких расчетов нужно либо открыть дополнительный счет или новую пластиковую карту, чтобы не смешивать личные поступления от коммерческих.

Так же была сделана рекомендация, чтобы прикладывать выписку со счета при подаче готовой декларации, так как доступа к личному счету у отдела камеральных проверок нет.

Для получения письменного подтверждения, я направил запрос на имя руководителя межрайонной инспекции №26 по Санкт-Петербургу, и получил следующий ответ:

Фактически, налоговая инспекция не запретила мне использовать личный счет, но уведомила, что могут быть проблемы с банком, так как инструкциями Центрального банка России предписано разделять такие счета.

При звонке в общую справочную службу по Северо-западному региону, девушка четко дала мне ответ о том, что я имею право использовать личный. На мой вопрос, на основании чего она делает такой вывод, мною был получен ответ: «Законом это не запрещено»

Министерство финансов Российской федерации

С таким же вопросом я обратился в Министерство финансов России и получил от них два ответа. Один сообщал, что электронная почта, на которую должен был прийти ответ не предусмотрена для получения входящих сообщений, при этом ответ как то пришел:

Однако, на следующий день пришло письмо, в котором они указали, что это не входит в их компетенцию и запрос передали в Центральный банк России.

Центральный банк России

Все запросы я отправлял в одно время и от Центрального банка мне должно было прийти 2 ответа: то, которое отправлял я, и то, которое перенаправило Министерство финансов. Получилось так, что ответил и центральный аппарат и региональный (по Санкт-Петербургу).

Перед ЦБ было поставлено 2 вопроса:

- Может ли индивидуальный предприниматель использовать счет физического лица для проведения расчетов с контрагентами.

- Имеет ли право банк не принять платежное поручение, если оно поступило (исходило) со счета физического лица.

Первым ответило Северо-западное управление Банка России, и оно было четкое и ясное:

Через несколько дней, более развернутую версию прислал юридический департамент Центрального банка России, но общий смысл был один и тот же: все дороги ведут в сам банк и отсылки к договору банковского счета.

Я попробовал провести входящее платежное поручение, выставив своему клиенту счет на новые реквизиты. Все прошло успешно. Но на этом все не заканчивается

Работа с клиентами

Даже если банк вам разрешает проводить такие платежи (не у всех есть финансовый мониторинг, а если есть – то работать он может по другим направлениям), это еще не значит, что работа закончена.

Выставляя счета, вам потребуется обращать внимание своих клиентов на то, что получатель платежа не «Индивидуальный предприниматель Максимов Андрей Викторович», а просто «Максимов Андрей Викторович», иначе платеж не будет принят.

Более того, не каждый бухгалтер согласится перечислять денежные средства в пользу физического лица при отсутствии с ним трудовых отношений.

Это связано с тем, что перечисляя ему деньги, компания должна стать налоговым агентом и заплатить за человека налоги и сборы, предусмотренные налоговым законодательством. В нашем же случае, такого не будет, однако налоговая инспекция потребует разъяснений, на каком основании был совершен данный платеж.

При отсутствии у организации договора, подписанного вами, будут неприятные последствия, которые приведут к тому, что в следующий раз компания не станет с вами работать.

Стоит отметить, что не обязательно иметь оригинал договора. Если в документе есть пункт о том, что копии, в том числе получение по факсимильной связи, имеют равную юридическую силу для сторон и других третьих лиц, то достаточно будет документа, полученного по электронной почте.

Законность использования личного счета и резюме

Действующим законодательством не предусмотрено, какое либо наказание за использование личного счета для предпринимательской деятельности. Вопрос лишь в том, захочет ли ваш клиент работать в таких условиях и примет ли платеж банк.

https://www.youtube.com/watch?v=4v0H-kGnN_8

Разговаривайте со своим налоговым инспектором. Попробуйте получить именно от него документ, который подтвердит, что налоговая инспекция не будет иметь вопросов при перечислении средств от компаний на ваш счет. Так, вы сможете прикреплять его к своему договору и при разговоре с банком.

Альтернативные варианты использования расчетов

Как правило, вопросы о законности использования карточного (личного) счета физического лица появляются потому, что люди не хотят платить абонентскую плату за обслуживание счета и за его открытие. Однако сейчас есть банки, которые берут деньги только за перевод средств (как правило, фиксированная сумма за каждый исходящий платеж).

Ввиду того, что не каждый бухгалтер контрагента захочет перечислять средства на карточный счет физического лица, мы можете воспользоваться услугами Модульбанка, у которого есть стартовый тариф без платы за открытие и обслуживания счета. Только 90 рублей за исходящий перевод (например, перевод на карточку) и все.

При этом, если вы зарегистрируетесь по ссылке, то получите 1 месяц бесплатных платежей.

Источник: http://alexlobanov.ru/lichniy-chet-dlya-ip/

Может ли ИП получать деньги от клиентов на свою банковскую карту

Вопросы подобного рода приходят от наших читателей постоянно, постараемся сегодня прояснить ситуацию по этому поводу. Вправе ли ИП вместо расчетного счета использовать свою банковскую карточку для того, чтобы клиенты перечисляли на нее оплату за полученные товары или услуги? Какие риски должен учесть предприниматель, если решает использовать такой способ получения оплаты?

Во-первых, как многим кажется, это удобно для клиентов. У них есть своя банковская карта, с которой они перекидывают деньги ИП. Но тут все-таки можно поспорить.

Удобно это в первую очередь для ИП: расчетный счет открывать не надо, оплачивать его обслуживание тоже не требуется, деньги «капают» сразу на карту.

Для клиента, по сути, степень «удобства» такого способа оплаты всегда остается одинаковой: он платит с помощью своей карты, а уж как осуществляется платеж – на карту ИП, на его р/с или на тот же р/с через платежный агрегатор – покупателя мало волнует.

Во-вторых, это дешевле для ИП, так как обслуживание личной банковской карточки в любом случае будет стоить меньше обслуживания расчетного счета.

Такая практика получения оплаты индивидуальными предпринимателями распространена в жизни именно из-за экономии денег на обслуживании. Этот способ оплаты обычно предлагают многие интернет-магазины и организаторы совместных закупок. Вот только чем может обернуться такая экономия?

Содержание

- 1. Как считает налоговая

- 2. С точки зрения банка

- 3. Итог

Если рассматривать обозначенный вопрос с точки зрения налогового законодательства, то можно сказать следующее:

- ИП не обязан открывать расчетный счет;

- в НК РФ отсутствует запрет на использование ИП для своей деятельности личных счетов;

- вид счета, который используется для получения оплаты, не важен: согласно п.2 ст. 11 НК РФ, счетом признается расчетный (текущий) и иной счет в банке, открытый на основании договора банковского счета.

- на данный момент обязанность ИП сообщать об открытии р/с отсутствует.

Какой можно сделать вывод?

Чем это может обернуться?

При проверке налоговики могут посчитать в доходы все суммы, которые поступили на вашу банковскую карточку, а не только те, которые перечислили вам клиенты.

Так как карточка личная, вы можете провести по ней и другие операции, например, получить перевод от родственника или сами себе перечислить деньги с другой карты.

Такие поступления в вашем понимании доходом не являются. Налоговая же вполне может посчитать это все доходом и доначислить налог.

Вам же придется долго и упорно доказывать, что эти деньги не являются доходами, и то не факт, что вы это докажете.

Даже если вы заводите карточку с намерением получать на нее оплату от клиентов, то на практике вступает в игру человеческий фактор: рано или поздно вам понадобиться перекинуть какие-нибудь суммы, что бы что-нибудь оплатить и т.д., ведь банковская карта всегда будет у вас под рукой.

Что будет в ситуации, когда оплата от клиентов поступала на карточку, но доходы нигде не отражали и налог, соответственно, не платили? Если ваши «черные операции» вскроются, то вам грозят более серьезные санкции, чем простое доначисление налога.

С точки зрения банка

Оформление банковской карточки сопровождается заключением договора между вами и банком, поэтому рассматривать правомерность использования личной карты для получения оплаты от клиентов стоит именно с точки зрения отношений с банком.

Для понимания ситуации обратимся к Инструкции ЦБ РФ № 153-И от 30.05.2014 г., в которой текущие и расчетные счета четко разделяются между собой (Гл. 2 указанной Инструкции):

- текущий счет открывается физлицу для операций, которые не связаны с предпринимательством;

- расчетный счет открывается ИП или юрлицу для операций по предпринимательской деятельности.

Банковское законодательство отрицает равнозначность текущего и расчетного счета, поэтому уже из определения терминов следует, что использовать карту для получения оплаты ИП не может.

Что грозит предпринимателю в случае нарушения?

Начнем с того, что надо прочитать свой договор с банком.

Когда вы открываете простую личную карточку, многие банки включают в договор условие о том, что использовать этот счет в предпринимательских целях вы не можете.

Если вы будете получать на карту оплату от клиентов, то вы нарушите условия договора с банковским учреждением, а банк, в свою очередь, имеет полное право остановить обслуживание счета и расторгнуть договор.

Даже если в договоре такого пункта нет, то может быть пункт о том, что, подписывая договор, вы соглашаетесь с внутренними правилами банка, то есть его внутренними регламентами. В этих регламентах также может быть прописана невозможность использования текущего счета для бизнес-целей.

Чем еще грозит массовое получение оплаты от клиентов на личную карту?

Банки в своей работе руководствуются федеральным законом № 115-ФЗ от 07.08.2001 г., регулирующим вопросы противодействия в сфере легализации доходов.

Так вот: согласно этому закону банки обязаны отслеживать подозрительные операции, фиксировать информацию о них и передавать ее в соответствующие органы для разбирательства.

При этом, регулярное поступление на карту физлица сумм от большого количества других физлиц считается одним из признаков отмывания доходов, полученных преступным путем, и вызывает соответствующие подозрения.

Что может сделать банк в такой ситуации?

Чаще всего банк блокирует такую карту, а также другие карты, принадлежащие данному физлицу, а также передает информацию в правоохранительные органы и налоговую службу.

Итог

Для того чтобы не рисковать ни действующими отношениями с банком, ни возможной блокировкой всех своих карт, ни доначислением налогов со стороны налоговой, а также общением с правоохранительными органами, ИП необходимо открывать расчетный счет.

На настоящий момент банки готовы предложить своим клиентам множество вариантов открытия и обслуживания расчетного счета с возможностью использовать дополнительные сервисы. Тарифы банков на обслуживание расчетного счета отличаются, поэтому выбрать для себя подходящий вариант может каждый.

ЗДЕСЬ вы можете выбрать подходящий вариант и даже с бесплатным обслуживанием.

Для принятия оплаты онлайн на сайте интернет-магазина рекомендуется заключить договор с платежным агрегатором: клиенты смогут оплачивать покупки карточками, а вы будете законно получать деньги через агрегатор на свой расчетный счет. Для этого прочитайте более подробную статью «Как принимать оплату на своем сайте законно».

Читайте также

Источник: http://IDeiforbiz.ru/mojet-li-ip-polychat-dengi-ot-klientov-na-svou-bankovskyu-karty.html

Прибыль ИП: собственность владельца, не облагается налогом

Добавлено в закладки: 0

Индивидуальное предпринимательство является самой распространенной формой организации бизнеса.

Для физического лица, не имеющего специального образования, предлагается относительно простое ведение управленческого и налогового учета, а также более выгодный режим проведения оплаты.

Остается открытым вопрос: как ИП может использовать прибыль? Для выяснения всех нюансов важно четко разграничить основные понятия. К примеру, что такое выручка, доход и прибыль ИП в году.

Выручка

Выручка – средства, которые получает хозяйствующий субъект за реализацию товара или предоставленные услуги. Часто под этим термином подразумевают реальные деньги, полученные продавцом и помещенные в кассу.

Когда покупатель приобретает продукцию с отсрочкой платежа, тогда деньги в кассу наступят немного позже. При этом доходы учитываются по факту зачисления. Деньги считают зачисленными с момента подписания договора о продаже. Таким образом, дневной доход увеличивается на полную стоимость товара, а не на сумму зачисленного аванса.

Кроме того, выручка бывает валовой и чистой. Первая включает весь объем средств, поступивших во время оплаты. Чистая выручка предполагает деньги, оставшиеся у ИП на руках после уплаты налогов, акцизов и пошлины.

Доход или прибыль

Доходом называют величину, на которую повышается капитал фирмы. При этом не учитываются взносы учредителей. Увеличение чистого дохода является основной задачей предпринимателя. Чистая прибыль ИП определяется путем вычитания от общей (валовой) прибыли всех возможных затрат.

В их число входят:

- возможные штрафы;

- налоги на прибыль физ. лиц;

- проценты по кредитам.

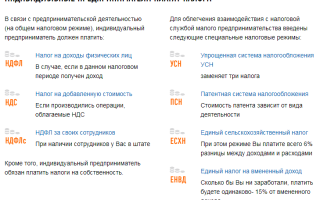

Какие налоги должен платить предприниматель напрямую зависит от выбранной им системы налогообложения.

Российская Федерация предоставляет широкий перечень возможных вариантов:

Платит ли ИП налог на прибыль? Нет. Обязательными плательщиками являются юридические лица. В свою очередь предприниматели делают взносы по НДФЛ.

При этом декларация на прибыль для ИП не подается только при патентном варианте уплаты налогов, поскольку все требуемые для определения его размера показатели предприниматель предоставляет при подаче заявки.

В остальных случаях отчет о прибыли ИП зависит от выбранного способа налогообложения.

На видео: Прибыль в розничной торговле (Управление ассортиментом)

Система уплаты налогов

При использовании предпринимателем общей системы требуется осуществлять уплату некоторых налогов. Например: НДС и 13% НДФЛ. Также необходимо выполнять плату за имущество ИП, транспорт, а также земельные ресурсы. Упрощенная схема включает сдачу необходимых деклараций и уплату налога согласно ставкам: 15% и 6% от дохода. Такая система обладает рядом преимуществ.

При УСН доходы налогоплательщики освобождаются от сбора:

Кроме того, при УСН налог насчитывается при условии наличия фактического дохода. Это правило не действует, если предприниматель находится на ОСНО. Сбор не производится в случае приостановки бизнеса и отсутствии дохода. К примеру, когда была прекращена торговля или предоставление каких-либо услуг.

Используя ЕНВД в году, бизнесмен должен платить налог по ставке 15%. Вмененный доход насчитывается соответственно примерной выручке от конкретного вида деятельности. Патентный вид включает уплату 6% от суммы вероятного дохода за год. Размер годовой суммы для бизнеса, находящегося на ЕНВД, рассчитывается с учетом специфики региона и рода деятельности.

Поскольку налог при использовании ЕНВД и патента исчисляется с учетом будущего дохода, то производить его уплату необходимо при любых обстоятельствах, даже при остановке бизнеса в период отчетного времени. Своевременные взносы в налоговую службу, сдача квартальных и годовых отчетов позволят избежать штрафных санкций или заморозки счетов.

Порядок использования прибыли

Как рассчитать прибыль ИП? Чистую прибыль можно высчитать путем определения разницы между доходом и расходом. При этом издержки – все траты бизнесмена, связанные с ведением бизнеса.

Некоторые специальные налоговые режимы изначально обладают определенным понятием дохода.

Распределение прибыли ИП происходит таким образом:

- проводятся отчисления всех необходимых налогов;

- оставшаяся сумма используется на усмотрение владельца фирмы.

Иногда требуется раздел прибыли, если в организации бизнеса принимали участие несколько учредителей. Операция снятия прибыли повторно налогом не облагается. ИП может взять требуемую сумму в любое время и осуществлять расходную операцию хоть ежедневно. Для этого не нужно оформлять какие-либо дополнительные документы.

На видео: Расчет прибыли

Снятие наличными

При условии поступления преимущественно наличных средств от клиентов, предприниматель может накопить в кассе немалую сумму, особенно учитывая снятие требований соблюдения ее лимита.

Собравшиеся деньги владелец может забрать в качестве прибыли. При этом нет необходимости вносить информацию в кассовую книгу или оформлять расходный ордер.

Впрочем, как напоминание, уместно его все же выписать на свое имя с соответствующей отметкой.

Снятие с расчетного счета

Как снять прибыль с расчетного счета в году?

Для получения денег индивидуальному предпринимателю доступно два способа:

- просто обналичить определенную сумму. Выполнить расходную транзакцию можно в любое время по чековой книжке. В квитанции требуется указать снятие прибыли или на личные расходы;

- перевести необходимые средства с предпринимательского счета на личный, открытый в любом банковском учреждении. В назначении платежа уместно указать: перевод на личную карту. Деньги, поступившие на личный счет бизнесмена уже можно использовать по своему усмотрению.

При проведении расходных операций банки взимают дополнительные комиссии. Их размер зависит от тарифов конкретной финансовой организации. Часто сбор за перевод на другой счет и за обналичивание средств отличается. Кроме того, банки могут устанавливать ограничения на размер сумм указываемых при расходных операциях.

Напоминание

Начинающему предпринимателю следует рассчитать прибыль и убытки ИП, взвесить рентабельность той или иной формы деятельности. Поскольку наличие бухгалтерских книг для индивидуального предпринимательства в настоящее время необязательно, многие от них отказались. Таким образом, точная сумма выручки контролируется не каждым владельцем.

Однако полезно проводить расчеты прибыли ИП от действующего бизнеса. Например, если деятельность затрагивает сферу услуг, можно высчитать примерную прибыль с одного договора с учетом всех расходов. Чтобы фирма была доходной, важно анализировать все движения средств на каждом этапе ее развития.

Источник: https://biznes-prost.ru/kak-ip-mozhet-ispolzovat-pribyl.html

Ип усно 6% для чайников: вывод денег на личный счёт физлица

Опубликовано 04.10.2010 ·

Выводим деньги на личный счёт!

Сегодня меня озадачили самым насущным вопросом в деятельности ИП УСНО 6%, касающимся того, ради чего мы с вами, уважаемые коллеги, работаем — вывода доходов с расчётного счёта на счёт физлица. Как только разобралась с ним в деталях, сразу же решила написать пост для памятки.

Вопрос состоял в следующем: надо ли платить НДФЛ со средств, переведённых на личный счёт? Товарищ, который мне этот вопрос подкинул, был твёрдо уверен в том, что надо. Я же была убеждена, что НЕТ, и оказалась права.

Такого рода вопросы часто задают бухгалтеры, слабо имеющие представление о том, что такое ИП по сути. Привожу цитаты с форумов, где нашла подтверждение своей убеждённости.

Форум taxhelp.ru

Тема Как индивидуальному предпринимателю обналичить деньги на счете без уплаты НДФЛ?

Вопрос: Каким образом обналичить деньги, поступившие на счёт индивидуальному предпринимателю, не платив при этом НДФЛ?

Ответ: Да обналичивайте на здоровье через банк! При чем тут НДФЛ, если конечно это доходы полученные от предпр. деятельности? Это Ваши личные средства, куда хотите, туда и тратите. Идете в банк, заполняете чек и снимаете.

Или на пластик себе перечисляете. Кому обосновывать? Банку что-ли? ЭТО ВАШИ ЛИЧНЫЕ ДЕНЬГИ. Вы должны платить вовремя налоги. Но это абсолютно не дело банка, это дело налоговой инспекции, Вы перед ней и отчитываетесь за свои доходы. Все остальное от лукавого.

И от излишне ретивых работников банка.

Для ИП все просто — ничего больше не надо отчитываться, сняли и потратили куда хотите. Для организаций немного заморочнней (касательно кассы, отчетов НДФЛ и пр. У ООО -частника еще и НДФЛ есть.). Этот вопрос — обычная болезнь профессионального бухгалтера, который никогда не работал с ИПЕму очень тяжело понять, что это личные деньги ИП.

В платёжке надо писать: «Перечисление дохода от предпринимательской деятельности». В сбере такая формулировка проходит.

Форум biznet.ru

Вопрос: если я перевожу деньги с р/с ИП на свой личный счет, то 13% сниматься не будут?

Ответ: При применении УСН ИП будет освобожден от уплаты таких налогов как НДС (за исключением импортных поставок), НДФЛ (с доходов самого ИП), ЕСН, налог на имущество – все эти налоги будут заменены одним налогом.

Вопрос:

- Допустим мне на рс ИП поступило 100 тысяч, я перевожу 50 тысяч на свой личный счет физлица. Итого мне надо заплатить 6% от 100, или 6% от 100 + 13% от 50?

- То есть налоги я плачу уже когда составляю декларацию? Я думал просто что они автоматом снимаются.

Ответ:

- 6% от 100.

- Автоматом они не снимаются. Заполняете платёжку и несёте в банк.

Сайт «Экономика и жизнь». Консультация юриста

А вот здесь приводится очень грамотный ответ юриста, из которого следует законодательное обоснование моего «НЕТ»:

А также подробно объясняется…

Там же можно прочитать ещё и о том, для чего нужен расчётный счёт. Очень рекомендую всем ИП ознакомиться!

Что писать в платёжных поручениях?

Итак, я выяснила, что никакого НДФЛ после вывода средств с расчётного счёта на личный ИП УСНО 6% платить НЕ ДОЛЖЕН!

Но что писать в платёжных поручениях, переводя средства?

Здесь возможны следующие варианты:

- Перечисление дохода от предпринимательской деятельности.

- Перевод личных средств.

Можно добавлять к этим формулировкам пояснение «НДС не облагается».

ВНИМАНИЕ!!!

Если ИП УСНО 6% работает БЕЗ КАССЫ (то есть, не имеет дела с наличностью вообще — только через расчётный счёт, а не нарушает закон!), то он НИ В КОЕМ СЛУЧАЕ не должен снимать деньги с расчётного счёта напрямую — в банке!

Иначе, банк пришлёт «письмо счастья», требуя отчитаться по кассе, которой у вас нет.

О том, какие мучения испытал наш с вами коллега, не зная этого, читайте в посте ИП УСНО 6% для чайников: Если у вас нету кассы… то как отчитается банк? и комментариях к нему (а их набралось к моменту, когда я пишу это дополнение, уже 50!!!).

Я разбирала ситуацию коллеги, не зная, что он снимал деньги напрямую с расчётного счёта. И только в конце обсуждения выяснилось, что оказывается он делал именно так. А в этом случае банк считает, что ИП имеет дело с наличностью, а, значит, у него должна быть касса и все вытекающие из этого отчетные последствия.

Так вот, чтобы не иметь дополнительных многотрудных проблем еще и с банком, ИП, работающие по безналу, должны безналом же и выводить — то бишь ВЫВОДИТЬ НА ПЛАСТИК!

А если вы все же получили от банка требование отчитаться по кассе, которой у вас нет, это значит только одно — ВЫ НЕ ЗНАЛИ, ЧТО ТАК ДЕЛАТЬ НЕЛЬЗЯ, а объяснять вам это никто не обязан! «По умолчанию» считается, что человек, организуя ИП, знает все, что ему положено знать для нормального и законопослушного функционирования. Ну, действительно, ведь взрослые же мы люди, в конце концов… И потом, у банка своя свадьба, а у ИП — своя. Банк, грубо говоря, «не колышет» что у вас есть, а чего вы просто иметь не можете — у него свои отчёты. Сняли деньги налом напрямую со счёта — отчитайтесь по кассе!

Вот так.

Источник: http://www.echelnokova.ru/creativity_and_business/vyvod-deneg.html

5 причин не использовать свой личный счёт в фрилансе

Дано: программист Василий Иванов (ещё до того, как зарегистрировал ООО) в свободное от основной работы время фрилансил, выполняя заказы и получая оплату от клиентов на свою карту физического лица. В какой-то момент клиентов стало так много, что Василий решил легализоваться и открыть ИП.

Изучив законодательство, он узнал, что индивидуальный предприниматель не обязан открывать расчётный счёт. «Прекрасно, — решил Василий, — продолжу принимать оплату на свою карту, ведь это удобно, а главное, бесплатно. Не придётся ежемесячно платить банку за ведение расчётного счёта».

В итоге Василий выписал на листок в пользу использования личного счёта следующие аргументы:

- нет временных затрат на открытие и ведение расчётного счёта ИП;

- экономия на обслуживании (нет расчётного счёта – нет расходов);

- экономия на налогах (что покажу налоговой в декларации, с того и заплачу налог, либо буду сидеть на минимальных платежах для ИП).

Вопрос: может ли Василий при очевидных плюсах так спокойно использовать свой личный счёт в предпринимательской деятельности?

Действительно, явного запрета на использование в бизнесе личного счёта в законе не установлено, но мы насчитали 5 веских причин, почему этого делать всё-таки не стоит.

1. Банки не любят такую схему

Центробанк в Инструкции от 30.05.2014 N 153-И определяет, что текущие (личные) счета открываются физическим лицам для совершения операций, не связанных с предпринимательской деятельностью или частной практикой.

А статья 848 ГК РФ обязывает банки совершать только те операции, которые предусмотрены для счетов данного вида. То есть, если банк проводит по текущему счёту бизнес-платежи, то он нарушает требование Гражданского кодекса.

С другой стороны, банк не вправе определять и контролировать направление использования денежных средств клиента (статья 845 (3) ГК РФ). Получается, что требование есть, а механизма контроля за доходами, поступающими на текущий счёт физлица, нет (если только вы или вам не перевели сумму 600 тыс.

и более, т.к. данная операция сразу попадает под контроль в силу статьи 6 закона № 115-ФЗ от 07.08.01).

Чтобы снять с себя часть ответственности за нарушение статьи 848 ГК РФ, банки указывают в договоре, что клиент обязуется не проводить по текущему счёту операции, связанные с бизнесом или частной практикой.

Не забудем и про экономическую составляющую, ведь обслуживание расчётных счетов для банка – это постоянный источник доходов. Соответственно, банкам выгодно разделить личные счета и счета для предпринимательской деятельности.

В связи с этим поступления на личный счёт физического лица банки, как правило, пропускают (если только в платёжке прямо не указано, что получатель — ИП «Василий Иванов»), но отказывают в проведении операций, явно связанных с бизнесом, например, оплата налогов, страховых взносов, лицензий, коммерческих поставок и т.д.

Ответственность/последствия: какой-то особой ответственности за нарушение клиентом режима счёта не установлено, поэтому при выявлении фактов неправомерного использования банк просто расторгает договор. Обычно перед этим следует письменное предупреждение и предложение открыть, как полагается, расчётный счёт. Можно, конечно, после этого перейти в другой банк, но история с большой вероятностью повторится и там.

Продолжение →

2. Риск попасть под контроль Росфинмониторинга

Финансовая разведка контролирует деятельность банков, в том числе, изучая прохождение операций на счетах клиентов. Запрет контролировать происхождение доходов («банковская тайна»), поступающих на личный счёт, на Росфинмониторинг не распространяется.

В рамках противодействия отмыванию доходов и финансированию терроризма финразведка может поинтересоваться, кто эти щедрые люди, которые регулярно пополняют личный счёт физического лица.

И хотя вероятность такого развития событий для обычного предпринимателя не так уж и велика, но она реально существует и повышается пропорционально объёму входящих сумм на ваш личный счёт.

Ответственность/последствия: если вы ничего плохого из того, с чем призван бороться Росфинмониторинг, не сделали, то максимум, что вам грозит, это временная заморозка счёта до выяснения всех обстоятельств происхождения денежных средств.

Росфинмониторинг

Более подробно о данной службе читайте вот здесь. Для тех, кто заинтересовался возможностью подглядывать следить за чужими финансовыми операциями, вакансии вот тут. И да… мы этих ребят не пиарим. Сами для себя недавно открыли такую организацию. Делимся знаниями.

3. Налоговые риски для заказчиков

Каждый заказчик, работая по договору подряда или ГПХ с обычным физическим лицом, а не ИП, обязан за свой счёт выплатить на сумму вознаграждения страховые взносы в ПФР и ФОМС (27,1 %).

Кроме того, со стоимости услуг заказчик должен удержать 13% подоходного налога и перечислить их бюджет. Такой вариант подряда с физлицом заказчику, конечно же, не очень интересен.

Здесь выгоднее работать с официально зарегистрированным предпринимателем.

Что происходит, если это физлицо заключает договор в качестве ИП, но при этом прописывает в реквизитах текущий счёт физического лица? В этом случае опытный заказчик может просто отказаться заключать такой договор, требуя указания именно расчётного счёта. Причина в том, что при проверке таких договоров самого заказчика могут обвинить, что он не выполнил обязанности налогового агента и страхователя, ведь оплата ушла не на счёт ИП, а обычному физлицу.

Понять, какой именно счёт указан для оплаты, очень просто – по его первым цифрам:

- 423 – депозитный счёт;

- 40817 – текущий счёт физических лиц;

- 40802 – расчётный счёт ИП.

Так что, заказчик, не желающий иметь себе дополнительных проблем, в первую очередь будет смотреть на эти цифры и требовать прописать реквизиты расчётного счёта.

Ответственность/последствия: для заказчика такой поворот событий грозит доначислением за свой счёт страховых взносов (27,1% к тому платежу, который был перечислен вам за услуги) и штрафом в размере 20% от неудержанного НДФЛ. Для вас – потенциальная потеря заказчика в будущем.

4. Налоговые риски для вас

Здесь сразу перейдём к ответственности и последствиям.

Ответственность/последствия: изощренной логикой сотрудников ФНС можно восхититься, просто как явлением, но когда она направлена лично против вас, то становится уже не так весело. Приводим топ-3 налоговых последствий использования личного счёта в деятельности ИП вместо расчётного:

- Непризнание предпринимательских расходов на режимах ОСНО, УСН Доходы минус расходы и ЕСХН. Раз личный счёт априори не может использоваться в бизнесе, то и расходы по нему не могут уменьшать налоговую базу, даже если они имеют явно предпринимательский характер. Соответственно, налогов придётся заплатить больше.

- Обложение доходов, поступающих на текущий счёт по максимально возможной ставке. Предположим, вы ИП на одном из льготных режимов (УСН, ЕНВД, ПСН). При проверке выявлен факт, что оплата от клиентов проводилась на личный, а не на расчётный счёт. Значит, такие доходы вы получили не как ИП, а как обычное физическое лицо, поэтому облагаться они будут по ставке 13% как НДФЛ (а не по 6%, как например, на УСН Доходы).

- Обложение налогом доходов, не связанных с бизнесом. Если на личном счёте вы храните и доходы от предпринимательской деятельности, и денежные средства, полученные из других источников, то ИФНС может пытаться обложить налогом всю сумму на счету.

Да, от претензий инспекторов можно отбиться, при этом зачастую это делается только через суд. Но зачем иметь лишние проблемы, терять личное время и дополнительные деньги? Во всех смыслах разумнее разделять доходы от легального бизнеса и личные средства.

5. Проблемы получения субсидий, компенсаций (возмещений) от государства

Если предприниматель имеет право на возмещение из бюджета (налоговый вычет, возврат налога или переплаты) или из фондов (возмещение пособий по больничным), то деньги будут возвращать на расчётный счёт ИП, а не на личный. То же самое относится к получению субсидий и других мер господдержки – их перечислят только на расчётный счёт.

Ответственность/последствия: вы просто не сможете вернуть то, что могли бы вернуть по закону, либо получить деньги на развитие.

Резюме

В общем, упорствовать в желании использовать в бизнесе именно личный счёт особого смысла нет. Большой плюс для легальных предпринимателей – отсутствие дополнительного налогообложения при переводе доходов, полученных от бизнеса, на свой личный счёт или карту.

В платёжном поручении достаточно указать, что деньги перечисляются на личные нужды ИП. Ограничений по суммам нет и никаких налогов при этом не взимается. Для сравнения, учредитель ООО, получая доход от бизнеса в виде дивидендов, платит подоходный налог в размере 13%.

Другие статьи из нашего блога на Хабре:

Источник: https://habr.com/company/regberry/blog/316394/

Как ИП снять деньги с расчетного счета в 2018 году — на личные нужды, без комиссии, может, налоговая, процентов

Расчеты частных предпринимателей, как и организаций, в большинстве случаев ведутся в безналичном виде, поскольку это практичный и удобный метод, не требующий оформления кассовых проводок.

Однако в некоторых ситуациях для личных нужд или для расчетов предпринимателю могут понадобиться наличные средства.

В данном материале рассмотрим, как ИП может снять деньги с расчетного счета в 2018 году, как это правильно оформить, снимается ли комиссия банковским учреждением за такие операции.

Основные аспекты

Осуществление безналичных расчетов очень удобно и безопасно для предпринимателей, но могут случаться ситуации, когда им необходимо снять определенную сумму финансов для расчетов с контрагентами или для личных расходов.

Разберемся, какими способами можно легально обналичить средства, какие нормы законодательства регулируют данный вопрос.

Что нужно знать

При регистрации расчетного счета в банковском учреждении индивидуальный предприниматель, как правило, предусматривает возможности как безналичного расчета, так и сразу старается узнать о возможностях снятия средств или их обналичивания для различных потребностей – производственных или личных.

В качестве таких расходов предполагаются заработная плата работникам, внесение налогов, оплаты за аренду и иные платежи для ведения коммерческой деятельности.

Однако многие предприниматели хранят на таких счетах средства, превышающие размеры перечисленных платежей. Тогда следует разобраться, как предприниматель может использовать данные финансы на личные нужды.

Согласно с требованиями закона, стандартное снятие средств с расчетного счета через банковское учреждение не разрешено.

Для вывода денег необходимо открыть специальный счет, к которому для вывода можно привязать банковскую карту.

Важно отметить, что в случае вывода средств не на самого предпринимателя, а на иного гражданина, тогда из перечисленных финансов будет удержана определенная комиссия.

Если предприниматель выводит финансы на свое имя, тогда они будут перечислены в полной мере, поскольку он уже уплатил сумму налога на полученную прибыль.

Для снятие средств с расчетного счета предпринимателя можно воспользоваться одним из методов:

- открыть личный счет и карту физлица;

- снять наличными после перечисления на карту;

- ранее использовалось заведение чековой книжки с выпиской чеков на собственное имя, однако сегодня данный способ практически не применяется по причине непрактичности.

Такое разделение личных и предпринимательских финансов необходимо с налоговой точки зрения, ведь предприниматель должен вносить налоги в бюджет на полученную прибыль от коммерческой деятельности.

Разделять личные и коммерческие финансы необходимо с целью предотвращения путаницы при предоставлении отчетности в налоговый орган.

Допустимые основания

Открытие расчетного счета ИП необходимо для расчетов с поставщиками и прочими контрагентами посредством использования безналичных переводов.

В соответствии с нормами законодательства установлен лимит на перевод в рамках одного договора для предпринимателей – 100 тыс. руб.

Счета используются для таких целей:

Счет предпринимателя не используется для личных расходов или приобретения товаров для личного использования. Все движения средств учитываются при внесении налогов и подаче налоговой отчетности.

При необходимости использовать деньги с расчетного счета на личные нужды необходимо сначала перевести средства на текущий счет физлица, и затем уже можно снять наличные в банкомате или кассе банка.

Налоговая снимает деньги с расчетного счета ИП на оплату налогов, страховых взносов, прочих обязательных платежей.

Налоговая служба контролирует расчетные счета и не допустит уменьшение налоговой базы без весомых доказательств.

К примеру, предприниматель может оплатить ремонт личного автомобиля с расчетного счета, если данное авто непосредственно участвует в производственном процессе, то есть в таком случае затраты относятся к производственным нуждам.

Эти расходы должны обязательно быть подтверждены документально. Также при наличии соответствующего договора можно оплачивать мобильную связи и подключение к интернету.

Правовое регулирование

Согласно положениями Гражданского кодекса РФ, предпринимателю разрешается использовать средства фирмы на личные цели.

Однако все средства должны быть разделены на личные и коммерческие, для этого к расчетному счету рекомендуется привязать банковскую карту, на которую будут выводиться личные средства ИП.

При этом для расчетов по предпринимательским нуждам установлен лимит в размере 100 тыс. руб. по одному соглашению.

Как правильно снять деньги с расчетного счета ИП

ИП имеют право открывать расчетные счета для перечисления средств от осуществления коммерческой деятельности, и с которых будут выполняться расчеты в безналичном виде.

Однако каждый предприниматель должен знать, как грамотно снять деньги с расчетного счета для использования на оплату различных потребностей. В данном разделе рассмотрим, как осуществить данные операции.

На личные нужды

Средства, полученные от ведения коммерческой деятельности, предприниматель может без ограничений тратить на личные потребности, однако перед этим он должен их перевести на свой текущий счет физлица или иного гражданина.

В соответствии с письмом Минфина РФ от 11 августа 2014 г. N 03-04-05/39905, финансы, остающиеся на расчетном счете предпринимателя после внесения в бюджет всех необходимых взносов и налогов, обязательных платежей, могут направляться на личные нужды данного предпринимателя.

При переводе средств на свой текущий счет налогообложение таких средств уже не осуществляется.

Перевод средств на личные расходы в 2018 году осуществляется такими способами:

| Получение денег в кассе банковского учреждения или по платежному документу | Данная операция проводится аналогично процедуре, когда предприниматель снимает деньги для выплаты заработной платы сотрудникам, для расчетов с контрагентами. Наличные выдаются на базе расходного ордера. При такой процедуре в комментариях следует указывать, что предприниматель получает средства на личные нужды |

| Перевод на текущий счет физлица и привязанную банковскую карту | После чего деньги можно снять в любом банкомате. Важно, чтобы предприниматель переводил средства на личную карту. Поскольку при переводе на карту иного гражданина необходимо будет уплатить НДФЛ |

| Перевод на накопительный или депозитный счет | На такие счета можно переводить средства, а затем получить и провести их обналичивание в момент окончания депозитного договора |

Таким образом, оптимальным вариантом станет перечисление на личную карту предпринимателя, после чего деньги можно снять в банкомате.

Совершение сделок

Индивидуальный предприниматель может снимать средства с расчетного счета для совершения таких сделок и выполнения операций:

- оплата заработной платы сотрудников;

- внесение налоговых платежей, штрафов и пени во внебюджетные организации;

- аренда помещения;

- осуществление хозяйственных операций;

- ведение расчетов с поставщиками и прочими партнерами;

- снятие средств для оплаты собственных нужд.

По каждой проведенной операции необходимо в комментарии указывать цель использования средств.

Банк предоставляет предпринимателю подтверждающую документацию по каждой операции с печатью банка и подписью ответственного работника, который выдал наличные средства.

Теневой бизнес

Расходы с расчетного счета ИП должны осуществляться на условиях открытого предпринимательства.

Если по счету предпринимателя будут замечены подозрительные операции, которые никоим образом не относятся к коммерческой деятельности фирмы, тогда банком может быть наложен запрет на использование счета до выяснения обстоятельств и получения документальных подтверждений.

Если нет подтверждающей документации по расходам, тогда налоговый орган может задать предпринимателю множество вопросов.

Они смогут подтвердить чистоту проведения операций и бизнеса в целом перед налоговой службой и помогут предотвратить нежелательные проверки и наложение ограничений на бизнес.

Как обналичить без комиссии (без процентов)

Некоторые банковские учреждения вместо взимания комиссии за снятие наличных средств взимают комиссию за перечисление на карту физлица.

При этом часто даже при переводе с расчетного счета ИП на карту в том же банке удерживается комиссия. Данный вопрос в банке необходимо уточнять в момент оформления договора на открытие счета.

К примеру, в Сбербанке в случае перечисления средств со счета предпринимателя на карту с комментарием «Выдача финансов на личные потребности», взимается 1,1% от общей суммы перечисления, но не меньше 115 рублей.

Поэтому в процессе выбора обслуживающего банка нужно брать во внимание не только стоимость обслуживания расчетного счета, но и суммы такой комиссии за перечисления.

Видео: обналичка денег ИП

Некоторые банки предоставляют возможность снимать наличность со своих карт без комиссии, аналогичная ситуация с банками-партнерами.

С этой информацией также стоит ознакомиться в процессе открытия счета и личной карты, чтобы знать, как ИП снять деньги с расчетного счета без потерь.

Отражение бухгалтерскими проводками

В бухгалтерском учете должны быть отражены все приходы и расходы финансов. Все операции имеют определенную суть и соответствующим образом отражаются в проводках:

| Предприниматель рассчитал полученный доход | Дт 84 Кт 75 |

| Выдача денег из кассы | Дт75 Кт51 |

| Отражение рассчитанной прибыли | Дт76 Кт91 |

При выдаче средств с расчетного счета операции не отражаются в учете предпринимателя, такие транзакции числятся только по банковским счетам.

Преимущества безналичных расчетов

При ведении безналичных расчетов предприниматель получает множество преимуществ:

| Удобство ведения расчетов | Ведь все расходы и доходы учитываются по одному счету. В любой момент можно заказать выписку со счета и просчитать совокупные затраты или доходы за различные периоды |

| Поставщики и прочие контрагенты имеют больше доверия к предпринимателям | Которые имеют расчетный счет. В таком случае ИП имеет более надежную репутацию |

| Отсутствие лимитов по операциям | Предприниматель может осуществлять переводы на различные суммы, существуют исключительно внутренние лимиты по тарифам банковского учреждения. Причиной этому является противодействие незаконным махинациям и мошенническим схемам в отношении незаконного вывода средств на недопустимые расходы |

Несмотря на тот факт, что после внесения всех налогов и взносов в бюджет, предприниматель имеет право расходовать средства по личному усмотрению, все же не стоит бесконтрольно растрачивать данный капитал со счета.

Снимая финансы с расчетного счета, предприниматель несет риски уменьшения оборота. Для предотвращения такой ситуации необходимо соизмерять снимаемые финансы с полученной чистой прибылью.

Для удобства рекомендуется с определенной периодичностью рассчитывать значения доходности коммерческой деятельности, чтобы быть осведомленным, какую сумму можно тратить на личные расходы без ущерба для бизнеса.

Ведь для успешного развития нужно увеличивать капитал, а инвестирование в собственное дело позволят в дальнейшем повысить показатели прибыльности.

Источник: http://jurist-protect.ru/kak-ip-snjat-dengi-s-raschetnogo-scheta/

Как на практике обналичивают денежные средства через ИП

екоторые расчеты в бизнесе удобнее произвести наличными, а какие-то только ими и можно произвести. Это объясняет сохраняющуюся популярность обналичивания денежных средств. При этом на практике компании зачастую используют для этого вполне законные способы.

Один из них – получение неучитываемых наличных денежных средств через индивидуального предпринимателя. Преимущества состоят в том, что ИП может свободно изымать из своего коммерческого оборота и бесконтрольно тратить как наличные, так и безналичные денежные средства.

В том числе свободно дарить их другим физлицам, не увеличивая при этом их налоговой базы по НДФЛ (п. 18.1 ст. 217 НК РФ). Кроме того, его предпринимательские активы формально никак не обособлены от имущества, используемого в личных целях.

Однако для того, чтобы, проводя обналичку через дружественного ИП, компания оставалась в рамках правового поля, важно учитывать множество нюансов.

Предприниматель должен вести реальную деятельность в группе компаний

Прежде всего, компании понадобится один или несколько надежных дружественных ИП (см. схему). Ими обычно становятся либо сами владельцы бизнеса, либо их близкие или доверенные лица*.

Также следует соблюдать все обычные требования к налоговым схемам: наличие деловой цели всех проводимых операций, экономическую обоснованность расходов, их качественное документальное подтверждение, отсутствие взаимозависимости участников.

Схема обналичивания средств через предпринимателя

Одно из самых главных требований – осуществление ИП реальной хозяйственной деятельности.

На практике это обычно бывает оказание компаниям группы или внешним заказчикам услуг (в том числе посреднических) или выполнение работ, торговля (закупки или продажи) внутри группы или с внешними контрагентами, аренда или субаренда в рамках группы компаний, передача дружественным контрагентам прав по лицензионным (сублицензионным) соглашениям, возмездное кредитование холдинга, участие в договоре простого товарищества**.

** Подробнее о налоговом планировании в рамках совместной деятельности читайте в статье «Подборка схем оптимизации налогов с использованием простого товарищества».

В зависимости от осуществляемой деятельности выбирается наиболее подходящий налоговый режим. Так, если ИП предполагает работать с НДС, то выбирается общая система налогообложения. В остальных случаях выгоднее спецрежим.

Например, УСН с объектом «доходы», если в деятельности ИП не планируется существенных расходов, или с объектом «доходы минус расходы», если в регионе установлена льготная ставка единого налога или в деятельности предполагается большая доля расходов.

Выгодны варианты с патентом и ЕНВД. Налоги в этом случае будут относительно небольшими и, главное, фиксированными по сумме. В случае ЕНВД еще и не ограничена годовая сумма доходов.

При патентной же системе она не должна превышать 60 млн рублей (подп. 1 п. 6 ст. 346.45 НК РФ).

Но эти системы налогообложения можно применять не во всех регионах и только для ограниченного перечня видов деятельности.

Конечно, ИП будет нести какие-то расходы и платить налоги. Однако значительная часть дохода будет оставаться у него – это чистая прибыль. Ее-то и необходимо превратить в наличные.

Порядок ведения кассовых операций – не препятствие для обналичивания

Самый простой случай – получить наличные в качестве выручки и не сдать их (или сдать не все) в банк. Наличную выручку ИП может получить, например, работая с населением. Такие доходы можно получать и от дружественных компаний. Но здесь действует ограничение на расчеты наличными по одному договору – не более 100 тыс. рублей (указание Банка России от 20.06.07 № 1843-У).

Впрочем, на практике его зачастую обходят путем дробления договоров на крупные суммы на несколько более мелких. Кроме того, штраф за такое нарушение – от 4 до 5 тыс. рублей, и взыскать его можно только в течение двух месяцев после совершения (а не выявления) правонарушения (ч. 1 ст. 15.1, ч. 1 ст. 4.5 КоАП РФ). А налоговики с такой периодичностью выездные проверки не проводят.