Кбк ндс 2018 для юридических лиц и ип, кбк пени по ндс

Кбк для уплаты ндс для юридических лиц (и ип)

| НДС на товары (работы, услуги), реализуемые на территории РФ | 182 1 03 01000 01 1000 110 |

| НДС на товары, ввозимые на территорию РФ из стран — участниц Таможенного союза (из Республик Беларусь и Казахстан) | 182 1 04 01000 01 1000 110 |

| НДС на товары, ввозимые на территорию РФ, на таможне | 153 1 04 01000 01 1000 110 |

Кбк для уплаты пени по ндс для юридических лиц (и ип)

| Пени, проценты, штрафы по НДС на товары (работы, услуги), реализуемые на территории РФ | пени | 182 1 03 01000 01 2100 110 |

| проценты | 182 1 03 01000 01 2200 110 | |

| штрафы | 182 1 03 01000 01 3000 110 | |

| Пени, проценты, штрафы по НДС на товары, ввозимые на территорию РФ из стран — участниц Таможенного союза (из Республик Беларусь и Казахстан) | пени | 182 1 04 01000 01 2100 110 |

| проценты | 182 1 04 01000 01 2200 110 | |

| штрафы | 182 1 04 01000 01 3000 110 | |

| Пени, проценты, штрафы по НДС на товары, ввозимые на территорию РФ, на таможне | пени | 153 1 04 01000 01 2100 110 |

| проценты | 153 1 04 01000 01 2200 110 | |

| штрафы | 153 1 04 01000 01 3000 110 |

ФАЙЛЫ

Скачать КБК для уплаты НДС в .PDFСкачать КБК для уплаты НДС в формате картинки .JPG

Особенности и нюансы по КБК для уплаты НДС

Этот налог – главный «наполнитель» казны РФ, поэтому с его уплатой предпринимателям стоит быть особенно внимательным. Он платится с реализации товаров и/или услуг, а также с импортных товаров, реализуемых в России. Также его должны платить при передаче товаров для собственных нужд, если это не нашло отражения в налоговой декларации. Актуален он и при импорте товаров.

В уплате налога на добавленную стоимость пару лет назад произошли очень серьезные изменения, поэтому на 2016 год законодатели коснулись этого налога лишь мимоходом, чтобы дать предпринимателям возможность адаптироваться.

Порядок расчета и уплаты

НДС – налог, требующий ежеквартальной декларации и уплаты. Он рассчитывается по итогам каждого квартала: разница налоговой базы и вычетов умножается на налоговую ставку. Таким образом, бюджет получает данные налоговые отчисления четырежды в год.

ВАЖНАЯ ИНФОРМАЦИЯ! Если законные вычеты превысили доходную часть НДС, то бюджет возмещает недостающую долю: сумма будет засчитана в будущие платежи или на погашение какой-либо недоимки. При отсутствии недоимок закон разрешает перечислить сумму возмещения на расчетный счет предпринимателя.

Налоговой базой считается основная характеристика реализуемого товара или услуги – их стоимость на день отгрузки товара или передачи услуги либо день их оплаты (дата того события, которое наступило раньше).

Есть некоторые нюансы, касающиеся налоговых ставок НДС:

- одинаковая ставка – одинаковая база;

- если операции облагаются НДС по разным ставкам, то их база тоже считается отдельно;

- стоимость всегда считается в национальной валюте, выручка от импорта переводится в рубли по текущему курсу.

Главные перемены в уплате НДС на 2016 год

- С 1 января вступают в действие льготные ставки на реализацию предусмотренных НК товаров и услуг. Для некоторых товаров она признана нулевой.

- Упрощены условия подтверждения права на льготный тариф НДС.

- Исключения двойного налогообложения для применяющих УСН и ЕСХН при выставлении счетов-фактур.

- Упразднение бумажных носителей: с этого года сдавать декларацию по НДС можно только в электронном виде.

- Новые коды бюджетной классификации на операции по НДС.

ОБРАТИТЕ ВНИМАНИЕ! Налоговые ставки и способ расчета НДС изменений не претерпели.

Новые КБК для НДС

Для перечисления НДС нужно указывать в платежке актуальные КБК:

1. Если работа, услуга или товар реализуется на территории России, НДС платится по КБК 182 1 03 01000 01 1000 110.

- пени по этому налогу нуждаются в КБК 182 1 03 01000 01 2100 110;

- штрафы за недоимку – КБК 182 1 03 01000 01 3000 110;

- проценты по НДС надо перечислять по КБК 182 1 03 01000 01 2200 110.

2. Производится импорт из какой-либо страны, входящей в таможенный союз? КБК для уплаты НДС в налоговую по таким сделкам – 182 1 04 01000 01 1000 110.

3. Если отчисления НДС за импорт связаны с бюджетом таможни, КБК будет другим: 153 1 04 01000 01 1000 110.

Источник: https://assistentus.ru/kbk/nds/

Кбк по ндс 2018 + пени

В 2018 году КБК для юридических лиц при уплате НДС не изменились. Они по-прежнему указываются в зависимости от вида операции:

- с продажи продукции в России — 182 1 03 01000 01 1000 110;

- при ввозе продукции из стран ЕАЭС — 182 1 04 01000 01 1000 110;

- при ввозе продукции из других стран (не членов ЕАЭС) — 153 1 04 01000 01 1000 110.

Кбк пени и штрафы по ндс в 2018 году

При уплате пеней и штрафов коды классификации отличаются на две цифры, от тех, что предназначены для перечисления самого налога. Пени начисляют за каждый день просрочки. Для уплаты пеней по НДС КБК такие:

- пени по налогу от продаж в России — 182 1 03 01000 01 2100 110;

- пени по импорту из Белоруссии или стран ЕАЭС — 182 1 04 01000 01 2100 110;

- пени по импорту из других стран — 153 1 04 01000 01 2100 110.

Штраф выписывают однократно при грубом нарушении сроков уплаты налога. Если вам предъявили штраф за неуплату, то сумма переводится на следующие КБК:

- при продажах в России — 182 1 03 01000 01 3000 110;

- штраф при неуплате налога по импорту из Белоруссии или стран ЕАЭС — 182 1 04 01000 01 3000 110;

- штраф при импорте из других стран — 153 1 04 01000 3000 110.

Заметьте, что при уплате пеней и штрафов в КБК изменяются цифры в предпоследнем блоке. Остальные значения остаются такими же, как в основном коде.

Кбк по ндс для налогового агента в 2018 году

Налоговым агентом по налогу на добавленную стоимость фирма становится, если:

- берёт в аренду имущество у органов государственной власти и МСУ;

- покупает товары (услуги/работы) у иностранных фирм, не состоящих в РФ на налоговом учёте, и продаёт в России;

- покупает казённое имущество на территории РФ (кроме выкупа арендованного имущества субъектами малого предпринимательства с 1 апреля 2011 г.);

- продаёт российское имущество по решению суда при условии, что собственник — плательщик НДС (кроме имущества банкрота);

- выступает посредником при продаже товаров (работ/услуг/прав) иностранными фирмами, незарегистрированными в России.

Налоговый агент удерживает НДС со своего контрагента и переводит в бюджет. Размер ставки зависит от вида товаров, которые фирма покупает и продаёт в РФ. Налог может входить в цену товаров контрагента. Если же нет, то налоговой агент его рассчитывает и включает в цену.

Начисляется НДС в день оплаты купленных товаров, а уплачивается в бюджет по итогам квартала каждый месяц равными долями (по 1/3) до 25 числа. Кроме случаев взаимодействия с иностранными фирмами — не резидентами РФ. Тут налоговый агент переводит сумму налога в бюджет вместе с выплатой денежных средств.

В противном случае банки не принимают платёжные поручения.

При перечислении сумм в качестве налогового агента в платёжном поручении нужно указать:

- статус — налоговый агент (код 02) в поле 101;

- КБК — 182 1 03 01000 01 1000 110 в поле 104.

Важно, что КБК налогового агента НДС такой же как у юрлица — плательщика налога.

Платёжное поручение КБК НДС 2018

28 марта 2016 года Минфином были утверждены поправки к Правилам заполнения платёжных поручений. Давайте разберёмся, как правильно заполнить платёжку.

Шаг 1 — статус плательщика, сумма налога

Статус плательщика вписывают в стоку 101:

01 — для юридических лиц;

09 — для ИП;

06 — для уплаты НДС при ввозе товаров;

02 — для налоговых агентов.

Сумма налога округляется до рублей. В стоку «вид операции» всегда ставят код 01. Значение «очередность платежа» для НДС — 5.

Шаг 2 — УИН

В поле 22 ставят значение УИН — 0. Строку 110 с названием «тип платежа» теперь заполнять не нужно. По требованию ФНС банки принимают платёжки с пустым значением этого поля.

Шаг 3 — КБК

Код бюджетной классификации заносится в строку 104 платёжного поручения. Для уплаты самого налога это:

- 182 1 03 01000 01 1000 110 при продажах в РФ;

- 182 1 04 01000 01 1000 110 при импорте из Белоруссии и Казахстана

- 153 1 04 01000 01 1000 110 при импорте из других стран.

КБК для уплаты штрафов и пеней другие. Приведены выше.

Шаг 4 — основание платежа

В строку «основание платежа» ставят значение ТП (текущий период). Также указывают квартал, за который происходит уплата налога.

Шаг 5 — номер и дата документа

В строку «номер документа» нужно поставить 0. «Датой документа» будет день подписания налоговой декларации.

Шаг 6 — ОКТМО и назначение платежа

ОКТМО указывается обязательно. Если вы не знаете код, его можно уточнить в налоговой инспекции или на сайте ФНС. Строка «назначение платежа» заполняется произвольно. Рекомендуется вписать фразу: «уплата НДС за 1 (2,3) квартал 2018 года».

Кбк по ндс при импорте из белоруссии 2018

Белоруссия, Казахстан и Россия 29 мая 2014 года образовали Евразийский экономический союз (ЕАЭС) для создания единой экономической политики и упрощения движения товаров между странами.

В рамках ЕАЭС действует Таможенный союз, который объединяет страны для взаимной торговли без дополнительных пошлин и устанавливает единое регулирование внешней торговли с третьей стороной. К договору о ЕАЭС присоединились также Армения и Кыргызская республика.

НДС в особом порядке уплачивают российские налогоплательщики при взаимодействии с 4 сторонами:

- Белоруссия;

- Казахстан;

- Армения;

- Кыргызстан.

При ввозе товаров в Россию с территории Белоруссии и стран ЕАЭС НДС обязаны уплатить не только организации, которые работают на основном режиме налогообложения. Налог на добавленную стоимость перечисляют также фирмы на спецрежимах, которые обычно от его уплаты освобождены. Причём, он платиться не на таможне, а перечисляется в налоговую инспекцию. Налог уплачивается, даже если:

- товары произведены на территории Белоруссии или стран ЕАЭС, а ранее туда импортированы;

- ваш партнёр не из Белоруссии или стран ЕАЭС, но товар ввозиться с территории этих стран.

«Ввозной» НДС — косвенный налог. Порядок его уплаты при импорте из стран ЕАЭС прописан в Протоколе, который прилагается к договору о союзе.

В статье 150 НК РФ приведён список товаров, при ввозе которых косвенный сбор не платиться (медицинские и прочие). Но даже при ввозе таких товаров импорт нужно подтверждать, подавая в ИФНС декларацию по косвенным налогам, заявление и документы о ввозе.

НДС при ввозе из Белоруссии рассчитывается по формуле:

«Ввозной» НДС = (цена товара + сумма акциза (если есть)) * ставку (10% или 18%)

Если цена товара в иностранной валюте, то её пересчитывают на рубли по курсу ЦБ на дату принятия товаров к учёту.

До 20 числа месяца, идущего за месяцем принятия ввезённых товаров к учёту, нужно:

- Уплатить НДС в ИФНС по КБК 182 1 04 01000 01 1000 110.

- Подать декларацию по косвенным налогам (электронно при численности работников больше 100 человек, если меньше — можно на бумаге).

- Подать заявление о ввозе товаров и уплате налога (можно электронно).

- Предоставить заверенные копии документов о ввозе товаров: счета-фактуры, договор, накладные (можно электронно, если они составлены по формату, утверждённому ФНС).

- Предоставить заверенную копию банковской выписки, подтверждающей уплату налога.

Популярные вопросы FAQ

Разберём популярные вопросы, касающиеся указания КБК при уплате НДС.

В КБК по НДС ошибка — что делать?

Ошибка в КБК при заполнении налоговой декларации — редкость. Большинство организаций используют для заполнения деклараций компьютерную программу, которая заносит нужные реквизиты без участия пользователя. Неточности в платёжных поручениях более вероятны.

И при неверном КБК деньги попадают не в тот бюджет или остаются в невыясненных платежах. Если бухгалтер заметил неточность, её легко исправить. Подайте в ИФНС заявление об уточнении реквизитов платежа.

На его основании налоговая служба переведёт сумму на нужный КБК, причём по дате уплаты налога. Пени аннулируются, если инспекция уже их начислила. Если ошибка осталась незамеченной, и заявление вы не подали, то ИФНС насчитает пени, и выпишет штраф за неуплату налога.

Пени и штраф в этом случае оспариваются в суде и, исходя из практики, суд принимает сторону налогоплательщика.

Что вписать в строку «назначение платежа» и какой код поставить в графе «статус» при импорте товаров из Белоруссии?

НДС при ввозе товаров из Белоруссии переводится на КБК 182 1 04 01000 1000 110.

В строке «назначение платежа» укажите: НДС на товары, ввозимые на территорию РФ.

В графе «статус плательщика» — код 06.

Можно ли принять к вычету НДС, уплаченный при ввозе?

Если налогоплательщик на основной системе, то есть кроме «ввозного» платит и «внутренний» НДС, то можно принять налог к вычету. Это делается на основании документов, подтверждающих уплату налога.

Организации и ИП на спецрежимах, не отчисляющие «внутренний» налог, включают «импортный» в стоимость ввезённых товаров или услуг при продаже.

Источник: http://ppt.ru/nalogi/kbk/nds

Кбк ндс-2018 для юридических лиц

КБК (код бюджетной классификации) необходим для определения целевого назначения платежа в бюджет.

При помощи 20-тизначной комбинации цифр, расположенных в определенном порядке, отправитель и получатель средств могут без дополнительных пояснений обозначить, за что производится оплата, в какой бюджет.

Кбк ндс-2018 для юридических лиц применяется такой же, как для ИП. Рассмотрим его подробнее.

Кбк ндс 2018 года для юридических лиц

При подборе нужного классификационного кода бюджетных доходов необходимо ориентироваться на числовые сочетания на конкретных позициях в шифре.

Например, первые три символа указывают на орган, который администрирует уплачиваемые средства, именно в эту структуру надо будет отчитаться по платежу.

КБК НДС-2018 начинается с цифр «182», так как это налог, он относится к числу подконтрольных налоговой службе.

Следующий знак отвечает за обозначение типа поступления – налоговое или неналоговое, безвозмездное. КБК для НДС в 2018 году на четвертой позиции имеет число «1» (налоги). Пятая и шестая цифра в шифре отражают вид дохода и налога – КБК НДС 2018 для ИП и юридических лиц включает сочетание «03».

На 12 и 13 позиции – цифры, указывающие на уровень бюджета, являющегося получателем средств. Применительно к НДС КБК 2018 года будет иметь комбинацию «01», так как деньги направляются в государственный федеральный бюджет.

Следующие 4 символа нужны для того, чтобы охарактеризовать тип платежа – налоги, пени или штрафы («1000», «2100» или «3000» соответственно).

Код 18210301000011000110 КБК (расшифровка) – какой налог обозначает? Такое числовое сочетание отражает погашение обязательств перед бюджетом по НДС. Код актуален для налога, рассчитанного по товарам, проданным на территории России, работам и услугам, выполненным в РФ.

КБК 18210301000011000110 не применяется в отношении продукции, поставляемой из Казахстана или Белоруссии. Налог, исчисленный при ввозе белорусских или казахских товаров, будет отличаться от основного КБК цифрой на 6-ой позиции – вместо «3» здесь указывается «4».

Чтобы получателю средств было понятно, что означает комбинация цифр 18210301000011000110, какой налог оплачен субъектом хозяйствования, шифр должен быть указан в платежном поручении в поле 104.

КБК 18210301000011000110 2018 г. обозначает:

- текущие обязательства субъекта предпринимательства, возникшие по НДС;

- задолженность по НДС, погашаемая в текущем периоде;

- перечисления по недоимкам.

Пени и штрафы отличаются от указанного шифра комбинацией цифр на 14-17 позициях. Если речь идет о пене, то вместо «1000» в КБК будет стоять «2100». Для идентификации платежа по штрафам, начисленным за нарушения в сфере исчисления и уплаты НДС, сочетание «1000» на указанных позициях будет заменено символами «3000»:

- 18210301000012100110 – пени по НДС;

- 18210301000013000110 – штрафы по НДС.

Источник: https://spmag.ru/articles/kbk-nds-2018-dlya-yuridicheskih-lic

Кбк по ндс 2018 года

Обратимся к кодам бюджетной классификации по НДС для юридических лиц и индивидуальных предпринимателей. Когда этот налог платится в 2018-м? Каковы КБК по уплате НДС в 2018 году, а также пени и штрафы, связанные с ним? Все ответы — в нашей статье.

Ндс в 2018-м — сроки, пени, штрафы

КБК по НДС 2018 года для юридических ли и ИП необходимо знать, чтобы грамотно заполнить платежки по НДС и избежать штрафных санкций налоговых органов. Как и ранее, рассчитывать сумму НДС необходимо по итогам каждого квартала. А уплата производится в течение последующих трех месяцев равномерно. Вносится платеж не позже чем 25 числа месяцев, идущих за отчетным кварталом.

Например, НДС за I квартал 2018 года необходимо перечислить в бюджет равными долями не позднее 25 апреля, 25 мая и 25 июня 2018 года. Аналогично пойдет и оплата за последующие кварталы 2018 года.

В свою очередь налоговая декларация по НДС подается в срок до 25 числа месяца, следующего за отчетным кварталом.

Статья 75 НК РФ НДС содержит правило: за задержку оплаты НДС в 2018 году могут быть начислены пени. В случае недоплаты или полной неуплаты налога, выявленной по итогам проверки, юридическое лицо можно привлечь к ответственности в виде штрафов (ст. 122 НК РФ, ст. 15.11 КоАП РФ). Для перечисления штрафов и пеней существуют отдельные КБК, их нельзя смешивать с основным платежом.

Обратите внимание, что с 1 октября 2017 года меняются правила расчета пени по НДС. Эти правила действуют и в 2018 году.

Актуальные КБК по НДС 2018 года

Приведем значения основных КБК по НДС 2018 года, действующих в отношении юридических лиц и ИП.

При реализации продукции и услуг на территории России в 2018 году актуальны КБК по НДС:

- обязательный платеж — 182 1 03 01000 01 1000 110;

- пени — 182 1 03 01000 01 2100 110;

- штраф — 182 1 03 01000 01 3000 110.

Если импортируются товары из стран-членов Таможенного союза, и администрирование НДС ведется налоговой инспекцией, то используются следующие КБК:

- обязательный платеж — 182 1 04 01000 01 1000 110;

- пени — 182 1 04 01000 01 2100 110;

- штраф — 182 1 04 01000 01 3000 110.

При импорте товаров из иных стран, когда администратором платежей становится Федеральная таможенная служба, применяются КБК по НДС:

- обязательный платеж — 153 1 04 01000 01 1000 110;

- пени — 153 1 04 01000 01 2100 110;

- штраф — 153 1 04 01000 01 3000 110.

Правила, особенности заполнения платежных поручений на перечисление налога на добавленную стоимость прописаны в Положении Банка России от 19 июня 2012 г. № 383-П и приложениях 1 и 2 к приказу Минфина России от 12 ноября 2013 г. № 107н.

Тоже может быть полезно:

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

.

Источник: http://tbis.ru/nalogi/kbk-po-nds

Кбк по ндс в 2017 году

При оплате налога на добавленную стоимость в пользу государственного бюджета налоговые агенты указывают в платежном документе номер кода бюджетной классификации. ИП и юридические лица пользуются одинаковыми Кбк по ндс в 2017 году.

Благодаря этой комбинации цифр платежи и декларации передаются в соответствующие государственные органы для обработки.

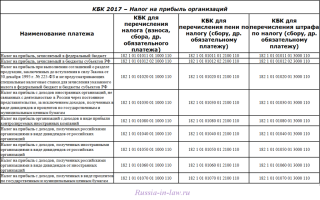

Таблица с КБК по НДС

| НДС на товары (работы, услуги), реализуемые на территории России | Налог | 182 1 03 01000 01 1000 110 |

| Пени | 182 1 03 01000 01 2100 110 | |

| Штрафы | 182 1 03 01000 01 3000 110 | |

| НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) | Налог | 182 1 04 01000 01 1000 110 |

| Пени | 182 1 04 01000 01 2100 110 | |

| Штрафы | 182 1 04 01000 01 3000 110 | |

| НДС на товары, ввозимые на территорию России (администратор платежей — ФТС России) | Налог | 153 1 04 01000 01 1000 110 |

| Пени | 153 1 04 01000 01 2100 110 | |

| Штрафы | 153 1 04 01000 01 3000 110 |

Где нужно указать КБК

Код бюджетной классификации необходим при перечислении налога от организаций и ИП. Он отражается в платежных документах не только при внесении налоговых платежей, но и при погашении штрафа и пени за нарушение налогового законодательства.

Плательщики НДС и налоговые агенты имеют разный статус. В платежке налоговых агентов проставляется статус «02».

Что означают цифры в КБК

Каждая цифра КБК по НДС имеет строго регламентированное значение. Код бюджетной классификации включает в себя 20 цифровых позиций. Общая комбинация делится на группы цифр с определенным информационным содержанием.

Первые 3 цифры будут указывать на администратора платежа. Под администратором подразумевается государственный орган, получающий отчет. Например, если ИП или бухгалтер фирмы переводит в пользу ФНС налоговые сборы, в КБК проставляются цифры 182.

Далее следует вид поступления. К примеру, цифра 1 будет означать налоги, под цифрой 2 понимают безвозмездное поступление. Следующие две цифры указывают на вид дохода, за который будет отчитываться налогоплательщик (1 — прибыль, 6 — налог на имущество, 8 — пошлина).

Далее указывается комбинация из 5 цифр. Она позволяет определить статьи доходов в бюджет (1 — федеральный, 2 — бюджет субъекта, 3 — местный). По следующим 4 цифрам можно узнать тип платежа (1000 — налоги и сборы, 2100 — пени, 3000 — штрафы). Завершающий код 3 цифры обозначает вид экономической деятельности (110 — налоговый доход, 160 — социальные отчисления).

Пример расшифровки КБК по НДС

Для примера можно расшифровать КБК по НДС с номером 182 1 03 01000 01 1000 110 следующим образом:

- 182 — платеж в пользу ФНС.

- 1 — налог.

- 03 — налог за товары или услуги, реализуемые в РФ.

- 01000 — статьи и подстатьи доходов по БК РФ.

- 01 — перевод в бюджет РФ.

- 1000 — прямой платеж.

- 110 — налоговый доход государства.

Заполнение КБК с помощью «Налогоплательщик ПРО»

Заполнить платежные документы в КБК можно через ПК «Налогоплательщик ПРО» и онлайн-сервис online.nalogypro.ru. Программа позволит быстро разобраться в компонентах кода и безошибочно ввести цифры в утвержденные формы отчетности.

Источник: http://nalogypro.ru/nalogovaya-otchetnost/nds/kbk-nds-2017.html

Кбк ндс для юридических лиц и ип

НДС, или налог на добавленную стоимость, — самый распространённый среди налогов. Для перечисления НДС необходимо правильно заполнить платежное поручение, в том числе КБК для НДС (код бюджетной классификации).

Что из себя представляет КБК?

КБК, или код бюджетной классификации, является одним из неотъемлемых реквизитов, которые необходимо вносить всем плательщикам при перечислении каких-либо платежей в бюджет. Код подлежит обязательному указанию в поле 104 платёжного поручения.

Что означают цифры в КБК?

Благодаря этим цифрам операционисты производят зачисление денег на счёт той организации, реквизиты которой указаны в платёжных документах.

Для примера возьмем КБК по НДС, реализуемому в России, — КБК НДС – 182 1 03 01000 01 1000 110.

- 1,2,3 – отвечают за наименование организации-получателя.

- 4 – код дохода плательщика НДС.

- 5,6 – код налога.

- 7,8,9,10,11 – рассказывает о налоге. Вид деятельности налогоплательщика.

- 12,13 – указывается, в бюджет какого уровня идёт перечисление средств.

- 14,15,16,17 – вид платежа (пеня, штраф, налог).

- 19,20 – обозначается вид дохода.

Для людей, не имеющих специального образования, но по мере своей деятельности сталкивающихся с такими цифрами, есть справочник. Он поможет разобраться в правильности того или иного кода.

Люди, заполняющие платёжные документы, несут ответственность за правильность заполнения КБК. При некорректном заполнении кассир-операционист просто не зачислит деньги, и они повиснут в неопределённых платежах, как требует законодательство при несвоевременном заполнении деклараций и, соответственно, внесении денежных средств. Налогоплательщику могут грозить штрафные санкции и пени по НДС.

Как правильно заполнить платежное поручение на перечисление НДС

Чтобы избежать штрафов, начисляемых за несвоевременную оплату, или неверного внесения данных, рассмотрим, как правильно заполнять документ.

- Заполняется поле 101 (указывает статус плательщика). В графе указываем 01— для юр. лица, 09 – для ИП, при ввозе импортных товаров – 06, если налоговый агент – 02.

- Сам вид операций (поле 18) для всех плательщиков – 01, очерёдность (поле 21) – 5.

- Поле УИП (поле 22) — ставим 0.

- Тип платежа (поле 110) не заполняется, банки принимают так.

- КБК НДС – 182 1 03 01000 01 1000 110, если реализуется в РФ.

- КБК НДС по импорту для Беларуси и Казахстана – 182 1 04 01000 01 1000 110.

- КБК для других стран – 153 1 04 01000 01 1000 110.

- В строке Основание платежа (106) пишется ТП, далее указывает налоговый период.

- Номер документа (108) — в этой графе ставим 0.

- Ставим текущую дату. Дату заполнения деклараций.

При заполнении кодов КБК НДС главное — правильно внести все реквизиты, чтобы все перечисленные средства попали в пункт назначения вовремя.

Кбк ндс для упрощенцев

Индивидуальные предприниматели, работающие на упрощенной системе налогообложения (УСН), платят НДС в исключительных случаях.

- упрощенец сам выставил счет-фактуру с НДС;

- для импортного НДС;

- при некоторых видах договорных отношений (договор товарищества, доверительного управления имуществом, при реализации концессионных соглашений).

Во всех этих случаях необходимо подавать декларацию по НДС и платить налог. Важно помнить, что неверно заполненные платёжки влекут за собой всевозможные штрафные санкции и последующие пени.

Изменения в 2017 году

Если сравнивать действующие коды с новыми, то по КБК налогов в 2017 году не ожидается больших изменений.

Нас ждёт изменение двух кодов классификации. Появится дополнительный код по налогу на прибыль с доходов иностранных компаний. А также отдельного кода для минимального налога не будет. Минимальный налог будет перечисляться по тому же классификатору, что и единый налог.

История и значение налога на добавленную стоимость

В России НДС появился ещё в 90-х годах. Суть его в том, чтобы изъять в государственную казну часть суммы продаваемого товара или услуги. Сам налог косвенный, и он уже заложен в цене товара или услуги. Конечными плательщиками налога становятся потребители, которые пользуются услугами и покупают товар. Плательщиками НДС являются:

- Граждане страны.

- Индивидуальные предприниматели.

- Организации.

Основная ставка на НДС составляет 18%, для товаров первой необходимости ставка снижена до 10%. Для вывозимого из страны товара применяется ставка 0%. Налоговый период — 3 месяца. По завершении квартала налогоплательщик заполняет бланк декларации и сдаёт её в соответствующие государственные органы.

От налогов, вернее, от уплаты части налогов освобождены налогоплательщики на специальных режимах, а так же оказывающие банковские, ритуальные и религиозные услуги.

Источник: https://saldovka.com/nalogi-yur-lits/nds/kbk-po-nds.html

Кбк по ндс в 2017 году для юридических лиц

23.09.2016

С установленными КБК по НДС в 2017г. можно ознакомиться в таблице, представленной ниже.

КБК по НДС в 2017г. (таблица)

Когда упрощенцам следует платить НДС?

Если фирма/организация работает на условиях УСН, она не является плательщиком НДС согласно статье №346.11 пункту 2,3 НК РФ. По этой причине производить уплату НДС следует только в определенных ситуациях, таких как:

-

Если фирмой/организацией была выставлена покупателю/заказчику счет-фактура с учетом НДС (это оговорено в статье №173 пункте5 подпункте 1 НК РФ).

-

Если фирма/организация выполняла обязанности налогового агента (например, оформление аренды/покупки имущества, находящегося в муниципальной/федеральной собственности, реализация конфискованного имущества, покупка товаров/работ/услуг у иностранных лиц, не состоящих на налоговом учете в РФ, посредничество с такими лицами). Данный пункт утвержден статьей №161 НК РФ.

-

Если фирма/организация вела дела согласно договору простого/инвестиционного товарищества (на основании статьи №174.1 НК РФ).

-

Если фирма/организация вела общие дела, как концессионер согласно концессионному соглашению (на основании статьи №174.1 НК РФ).

-

Если фирма/организация выполняла обязанности в качестве доверительного управляющего согласно договору доверительного управления тем или иным имуществом (на основании статьи №174.1 НК РФ).

Во всех ситуациях, прописанных выше, фирма/организация обязана подавать декларацию по НДС, а также осуществлять перечисление налога в бюджет.

В платежках следует указывать КБК НДС 2017 непосредственно для юридических лиц. Кроме всего прочего, фирме/организации необходимо произвести уплату НДС в ходе импорта товаров (на основании статьи №346.

11 пункта 2,3 НК РФ). В платежке необходимо указывать КБК НДС 2017 (в поле 104).

На какой КБК следует перечислять НДС в 2017г. (пример)

ООО «Мельница» применяет УСН. В октябре 2016г. фирма по собственному желанию выставила потенциальному покупателю счет-фактуру на сумму 118 тыс.руб. с учетом НДС величиной 18 тыс.руб. Эксперты предлагают подробно рассмотреть, какие могут возникнуть последствия у ООО «Мельница».

По той причине, что данная фирма выставила счет-фактуру с учетом НДС, то ей необходимо подать декларацию по НДС за четвертый квартал 2016г. В декларации следует указать код КБК НДС за 4 квартал 2017г., который представляет собой следующую комбинацию цифр: 182 1 03 01000 01 1000 110.

Источник: http://taxpravo.ru/analitika/statya-382489-kbk_po_nds_v_2017_godu_dlya_yuridicheskih_lits

Кбк ндс 2018 для юридических лиц

Для того, чтобы правильно составить платежное поручение для перечисления денежных средств в бюджет, необходимо знать КБК. Ошибка в КБК не отменяет платеж, но создает определенные трудности сотрудникам казначейства по идентификации платежа. Какие действуют КБК для НДС в 2018 году для юридических лиц, смотрите в нашей таблице.

Кбк по ндс в 2018 году для юридических лиц: налог, пени, штраф

В 2018 году налоговый агент (организация) при заполнении платежных поручений на уплату НДС указывают КБК, приведенные ниже.

| налог | пени | штраф |

| 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

| НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) | ||

| налог | пени | штраф |

| 182 1 04 01000 01 1000 110 | 182 1 04 01000 01 2100 110 | 182 1 04 01000 01 3000 110 |

| НДС на товары, ввозимые на территорию России (администратор платежей — ФТС России) | ||

| налог | пени | штраф |

| 153 1 04 01000 01 1000 110 | 153 1 04 01000 01 2100 110 | 153 1 04 01000 01 3000 110 |

Как исправить ошибку в КБК

Согласно письму ФНС России от 10.10.2016 г. № СА-4-7/19125 обязанность налогового агента по уплате налога считается исполненной, если в платежном поручении корректно указаны счет казначейства и реквизиты банка. Таким образом, КБК не является критической ошибкой.

Для исправления неверного КБК законодательство РФ позволяет налогоплательщику уточнить платеж путем подачи соответствующего заявления. В связи с тем, что утвержденного бланка нет, заявление заполняется в произвольной форме.

В заявлении указывается:

К заявлению на уточнение КБК приложите копию платежного поручения с ошибкой.

Сроки уплаты НДС в 2018 году

Порядок перечисления НДС остается прежним по сравнению с предыдущим годом: оплата налога, исчисленная по итогам квартала, производится равномерно в течении трех последующих месяцев не позднее 25 числа.

| 4 квартал 2017 года | |

| Не позднее 25.01.2018 | Первый платеж |

Источник: https://www.26-2.ru/art/351669-kbk-nds-2018-god

КБК: НДС для юридических лиц: пример заполнения, исправление ошибок — Контур.Бухгалтерия

КБК — это числовой код, один из реквизитов платежного поручения для шифрования бюджетных платежей, в частности, по НДС. Коды часто меняются, если указать неверный КБК, операция проведется неправильно. Чтобы платеж не оказался среди невыясненных, используйте действующие КБК по НДС в 2018 году, которые указаны ниже.

Строение кода КБК

КБК — код бюджетной классификации — представляет собой двадцатизначный код, который условно делится на восемь блоков. Для налога на добавленную стоимость структура блоков имеет следующий вид:

- 1-3 знакоместа — код адресата, которому отправлен платеж: «182» — территориальный орган ФНС, «153» — код ФТС, используется при импорте продукции;

- 4 знакоместо — группа денежных поступлений: «1» — налоговые и неналоговые поступления;

- 5-6 знакоместа — вид налога: «03» — налог на продукцию, реализуемую на территории России, «04» — налог на импортируемую в Россию продукцию;

- 7-8 знакоместа — статья дохода: «01» — налог на добавленную стоимость на продукцию, реализованную на территории России; «04» — налог на добавленную стоимость на импортируемую в Россию продукцию;

- 9-11 знакоместа — подстатья дохода: для НДС — «000»;

- 12-13 знакоместа — код вида бюджета, в который направлены денежные средства: «01» — федеральный;

- 14-17 знакоместа — вид бюджетного платежа: «1000» — основной платеж, «2100» — перечисление пени, «3000» — уплата штрафа и др.;

- 18-20 знакоместа — категория получаемого государственным учреждением дохода: «110» — оплата налога.

Кбк ндс для юридических лиц и ип в 2018 году

Коды по НДС для юрлиц и ИП делятся на три вида в зависимости от операции:

- при реализации товаров, услуг, работ на территории РФ;

- при импорте продукции из государств, входящих в ЕАЭС;

- при импорте продукции из других государств, не входящих в ЕАЭС.

КБК для уплаты пеней и штрафов соответствуют указанным выше видам операций. При этом пени платятся за каждый просроченный день, а штрафы — разово при несвоевременном перечислении налога. Актуальные в 2018 году коды основного платежа по НДС для российских предприятий и ИП см. в таблице.

| Реализация товаров, услуг, работ на территории России | 182 1 03 01000 01 1000 110 |

| Импорт продукции, из государств, входящих в ЕАЭС | 182 1 04 01000 01 1000 110 |

| Импорт продукции, из других государств, не входящих в ЕАЭС | 153 1 04 01000 01 1000 110 |

Обратите внимание, что в кодах пеней и штрафов по налогу изменяются только 14 и 15 знакоместа: “21” — для пеней, “30” — для штрафов. Все остальные значения такие же, как и в КБК по основному платежу.

Кбк по ндс в 2018 году для налоговых агентов

Организация и ИП считаются налоговыми агентами по НДС, когда:

- приобретают продукцию, услуги, работы у иностранной фирмы, которая не состоит на учете в ФНС РФ, и реализует их в РФ;

- арендуют имущество, которое находится в собственности государства или муниципального образования, а также приобретают казенное имущество;

- по решению суда реализуют имущество, а также бесхозное, конфискованное или скупленное имущество;

- выступают посредниками иностранной компании, не зарегистрированной в РФ.

Налоговый агент во всех вышеперечисленных случаях обязан удержать НДС из сумм, которые он должен контрагенту, и перечислить налог в бюджет. От этой обязанности не освобождаются компании, которые применяют специальные режимы налогообложения.

В платежном поручении налоговые агенты указывают тот же КБК, что и юридические лица — плательщики налога. При этом в поле 101 платежки необходимо указать, что налог перечисляется налоговым агентом (код «02»).

Заполнение платежного поручения по НДС в 2018 году

Чтобы перечислить в бюджет основной платеж по НДС (пеню или штраф) нужно правильно указать реквизиты в платежном поручении.

Прежде всего, необходимо верно указать в поле 101 статус налогоплательщика:

- 01 — юрлица;

- 02 — налоговые агенты;

- 06 — налог при импорте;

- 09 — ИП.

Сумма налога (поле 6) указывается в круглых рублях без копеек. Вид операции (поле 18) для уплаты НДС заполняется кодом «01», а очередность платежа (поле 21) – кодом «5».

Соответствующий типу операции КБК (см. таблицу выше) указывается в поле 104. В поле 105 ставится ОКТМО, показывающее принадлежность плательщика к определенному муниципальному образованию.

Значение ОКТМО можно узнать на сайте ФНС.

В качестве основания платежа (поле 106) указывается «ТП» — текущий платеж. А в соседнем 107 поле ставится период, за который платится налог. В случае с НДС это будет соответствующий квартал, например, «КВ.01.2018». Ниже приведен пример платежки по НДС за 2 квартал 2018 года.

Исправление ошибок в КБК по НДС в 2018 году

Платежные поручения заполняются по правилам, установленным Минфином России. Для уплаты НДС необходимо внести в поле 104 платежки соответствующий 20-значный КБК.

Если организация укажет неверный код по налогу, пени или штрафу, платеж зависнет, потребуется уточнить реквизиты. Для этого необходимо направить заявление в налоговую службу об уточнении платежа. Ранее Минфин сообщал, что неверно указанный КБК не считается критичной ошибкой.

При поступлении заявления об уточнении платежа в ФНС по истечении срока перечисления налога — штрафа не будет. Датой уплаты признается дата платежа по неверному КБК. Если пени за просрочку уже начислены, после получения заявления их снимут. Чтобы избежать претензий контролирующих органов, проверяйте реквизиты платежного поручения до того, как перечислите НДС.

Источник: https://www.b-kontur.ru/enquiry/480-kbk-nds-dlya-yuridicheskih-lic

Кбк пени по ндс для юридических лиц в 2018 году — образец платежки

Лайк 0 121

КБК по НДС и иному типу налогообложения крайне важно знать с целью верного формирования платежного поручения. Рассматриваемый код в обязательном порядке подлежит занесению в платежке в поле 104.

Разработанная система кодов на законодательном уровне служит в качестве упрощения расчетов и одновременно платежей в казну государства.

С помощью таких кодовых обозначений платежи и соответствующие декларации подлежат передаче для дальней обработки в соответствующие государственные инстанции.

Под НДС подразумевается налог, который по праву считается основным источником формирования бюджета страны. Он подлежит расчету исходя из размеров продаж продукции и товаров на территории России.

Что нужно знать

Изначально необходимо обращать внимание на то, что пеня на обязательные платежи и налогообложение в частности, подразумевает под собой одну из форм компенсаций в денежном эквиваленте.

Ее начисление напрямую связано с такими выявленными нарушениями, как:

- игнорирование установленных сроков перечисления средств;

- в указанных реквизитах были допущены ошибки и опечатки;

- обеспечение исполнения возложенных обязательств по имуществу.

Следует обращать внимание на то, что КБК пени по НДС для юридических лиц и частных предпринимателей рассчитывается по-разному.

В данном случае речь идет о том, что соответствующий процент неустойки по конкретной процентной ставке может начисляться за каждый имеющийся день просрочки.

Размер пени по налогообложению для юридических лиц напрямую зависит от периода имеющейся просрочки, а именно:

| В случае допущения просрочки по обязательным перечислениям налога и взносов в ПФР, ФСС не превышает 30 дней | То будет использована процентная ставка в размере 1/300 от установленной ставки Центральным Банком РФ. Причем не имеет значения, на ЕНВД находится плательщик либо на иной режиме |

| Если факт просрочки по платежам превышает 30-дневный период | То используется процентная ставка Центрального Банка России, действующая в первый месяц, а также в дополнение применяется 1/150 от ставки ЦБ РФ, которая является актуальной с 31-ого дня |

Следует помнить, что в нынешнем году следует использовать КБК в четком соответствии с назначением платежа для исключения вероятности возникновения недопонимания с уполномоченным государственным органом.

В период указания в платежке КБК пени по налогу на добавленную стоимость, в случае с юридическими лицами корректируется комбинация исключительно в предпоследнем разделе.

Иные показатели остаются неизменными – в полном объеме соответствуют основному коду по НДС.

Какой код использовать (таблица)

В соответствии с нормами налогового законодательства пеня подлежит начислению и перечислению теми налогоплательщиками, при возникновении просрочки обязательных платежей.

Одновременно с этим компании оставляют за собой право самостоятельно производить расчет пени либо же уплачивать на основании требований от территориального представительства налогового органа.

Штраф от налоговой инспекции относится к санкциям за установленное правонарушение на основании статьи 114 Налогового Кодекса РФ, одним из которых принято считать неуплата в полном либо частичном объеме налога (согласно статье 122 НК РФ).

Ниже указаны КБК с целью уплаты начисляемой пени и штрафов по налогу на добавленную стоимость в нынешнем году:

| Разновидность налогообложения | Пеня по налогу на добавленную стоимость | Штрафы по налогу на добавленную стоимость (НДС) |

| НДС на продукцию (предоставляемые услуги или выполненные работы), которая подлежит реализации непосредственно в России | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

| Налог на добавленную стоимость на продукцию, которая завозится в России из территории Белоруссии и Республики Казахстан | 182 1 04 01000 01 2100 110 | 182 1 04 01000 01 3000 110 |

| Налог на добавленную стоимость на продукцию и товары, которые подлежат ввозу в Россию (администратором платежей в данном случае выступает ФТС России) | 153 1 04 01000 01 2100 110 | 153 1 04 01000 01 3000 110 |

Следует обращать внимание на то, что в случае допущения ошибки при занесении КБК в платежку, налоговое законодательство предоставляет возможность вернуть уплаченные суммы или же произвести так называемый зачет с иным налогообложением в имеющихся недоимках по ним.

Помимо этого, в статье 45 Налогового Кодекса РФ допускается возможность уточнить платеж при допущении в КБК ошибок, но при условии зачисления средств в Федеральное казначейство.

Значение комбинаций

Под КБК подразумевается зашифрованный код, который включает с себя 20 цифр. При этом каждая кодовая группа данного кода является конкретным носителем соответствующих сведений, предоставляющих возможность установить так называемое администрирование платежа, налоговую принадлежность и так далее.

Кодирование кодового обозначения начинается слева направо. Первые 3 числовых обозначения дают возможность установить, перед кем именно отчитывается непосредственный налогоплательщик.

В данном случае речь идет о том, кто выступает в качестве администратора платежа. Администраторами налоговых платежей могут выступать:

| Налоговая инспекция | Код 182 |

| Таможня | Код 153 |

Следующий по счету числовой показатель включает в себя сведений в форме поступлений, а именно:

| При налоговом платеже | 1 |

| В случаях с безвозмездными зачислениями | 2 |

Последующих несколько кодовых значений отображают, по какой именно разновидности дохода возникает необходимость отчитаться налогоплательщику:

| В случае с подоходным налогом | 101 |

| При налоге на добавленную стоимость с товара, который подлежит реализации на территории России | 03 |

| При НДС с продукции, которая подлежит импортированию из иных стран | 04 |

| В случаях с имущественным налогообложением | 06 |

| Оплата пошлины | 08 и так далее |

Последующие 5 кодовых числовых показателя отображают ничто иное, как классификацию прибыли, которая подлежит к перечислению в казну государства. К примеру, для налога на добавленную стоимость – 01000.

Последующие несколько цифр кодового значения способны определить показатель бюджета, в частности:

| 01 | Федеральный |

| 02 | Государственная казна |

| 03 | Региональный бюджет |

В частности:

| 1000 | Налогообложение и сопровождающие сборы |

| 2100 | Перечисление начисленной пени |

| 3000 | Перечисление выписанного штрафа |

Последние 3 цифровых показателя кодового значения КБК способны установить разновидность предпринимательской деятельности по отношению к которому начисляется соответствующий налог, в частности:

| Налоговая прибыль | 110 |

| 16 | Перечисления на социальные потребности |

Зная указанные особенности можно исключить вероятность возникновения различного недопонимания.

Образец заполнения платежного поручения (платежки)

Согласно с установленными правилами, формирование платежного поручения начинается непосредственно с указания статуса налогоплательщика, в частности с поля 101.

После этого:

| Указывается плательщик в статусе юридического лица | 01 |

| В случае с частными предпринимателями, выступающими в качестве физических лиц с последующим отображением имеющегося ИНН | 09 |

| Перечисление налога на добавленную стоимость в случае ввоза импортной продукции | 06 |

| Налоговый агент по налогу на добавленную стоимость (к примеру, тот, кто начисляет зарплату) | 02 |

Нужно помнить, размер к перечислению подлежит округлению до целого. После этого формируются реквизиты непосредственного получателя, иными словами, представительства ФНС.

Видео: важные нюансы

При необходимости реквизиты можно узнать на официальном портале налогового органа либо же позвонить на горячую линию.

В соответствующее поле очередности платежки следует отображать 5. В строке 2 отображается ноль. При этом в разновидности платежа по строке 110 ничего ставить не нужно, поскольку данная опция ложится на плечи самого КБК, распределение налоговой платежки.

По строке 104 “Получатели” возникает необходимость занести код КБК. В назначении платежки отображается конкретный налоговый период, за который и осуществляется перечисление.

В завершении можно сказать — в формировании платежного поручения нет ничего сложного. Для этого достаточно указать конкретный КБК и исключить допущения ошибок.

Источник: https://zanalogami.ru/kbk-peni-po-nds-dlja-juridicheskih-lic/