Мсфо (ias) 21 влияние изменений курсов валют

Волатильность валютных курсов по всему миру сегодня является обычным явлением, которое обусловлено влиянием макроэкономических факторов на состояние денежных систем национальных экономик. Изменение курсов валют и курсовая неустойчивость оказывают постоянное влияние на финансовое состояние коммерческих компаний по всему миру.

Предприятия должны не просто отражать в своей отчетности влияние изменений курсов валют на экономическое состояние компании, стандартизировать отчетность и обобщать данные в одной валюте представления, но и разрабатывать меры по снижению влияния данной группы факторов на бизнес компании в целом.

Сегодня мы рассмотрим МСФО 21, прикладной стандарт, который помогает компаниям учитывать в своей финансовой отчетности данные изменений стоимости валют.

Мсфо (ias) 21 – общие сведения

Данный стандарт был разработан, чтобы по всему миру регламентировать среди компаний методику отражения в отчетности собственных операций в иностранной валюте, способы пересчета деятельности собственных зарубежных подразделений из иностранной валюты в валюту отчетности, определять адекватные обменные курсы и формы отражения их влияния на данные экономического характера.

Стандарт IAS 21 применяется для формирования данных, отражающих пересчет результатов работы зарубежных подразделений компании в валюту составления отчетности предприятия, пересчета финансовой деятельности компании из зарубежных валют в валюту национального рынка (рынка составления отчетности), а также при учете других валютных операций не входящих в другие МСФО. Многие финансовые инструменты регулируются стандартом IFRS 9, поэтому исключаются из действия настоящего регламента, также как и учет хеджирования валютных объектов и инвестиций в иностранном подразделении. Стандартом МСФО 21 установлены правила и критерии, по которым компания должна представить свою финансовую отчетность в иностранной валюте, если такой способ отражения экономических сведений допускается местным законодательством и учетной политикой самой компании.

В процессе подготовки к применению МСФО IAS 21 каждая компания должна определить и внести в учетную политику необходимые дополнения, которые регламентируют для составителей отчетности предметные вопросы применения различных связанных со стандартом инструментов.

В первую очередь компания должна определить свою функциональную валюту, которая будет определяющим фактором и изменяющейся величиной в процессе дальнейшей подготовки отчетности.

Функциональная валюта должна соответствовать той экономической среде, в которой компания ведет свою деятельность и осуществляет основные финансовые действия.

Когда компания производит определение своей функциональной валюты, рационально рассмотреть бизнес компании в целом, а не в контексте одного регионального рынка, поскольку для компании важна объективная картина, которая покажет валюту, максимально влияющую на бизнес компании.

К критериям влияния валюты на бизнес компании принято относить: размеры денежных поступлений в той или иной валюте в общий оборот компании, зависимость цен на ключевые товары или услуги, потребляемые компанией от цены валюты, размеры расходов на оплату труда персонала и прочие расходы, выраженные в данной валюте, и суммы операционных запасов денежных средств у предприятия, хранящиеся в данной валюте. Как правило, валюта представления отчетности и функциональная валюта – это одно и то же. Функциональная валюта становится единственным средством, через которое организация должна отражать любые события своей финансово-экономической деятельности, поэтому она остается неизменной до пересмотра учетной политики организации.

Затем компания формирует для себя представления об обменных курсах и курсовой разницы рассматриваемой функциональной валюты и всех других иностранных валют, которые используются компанией.

Такая работа позволяет на уровне финансового менеджмента спрогнозировать возможные диапазоны коридоров волотильности (на основании данных исторических справок) и предусмотреть такие изменения в стратегических планах развития компании.

Определив, таким образом, основные для себя положения валютной учетной политики, компания может выстроить процессы отражения отчетности своих иностранных подразделений (дочерних, филиалов, ассоциированных компаний или СП) в зависимости от требований их местного рынка и дополнительных факторов, влияющих на совместный бизнес в контексте валютных различий.

Мсфо ias 21 – особенности применения

Осуществляя подготовку финансовой отчетности в соответствии с регламентными требованиями настоящего МСФО, компания агрегирует данные своих дочерних компаний, филиалов, СП и других, входящих в группу компаний организаций, и производит отражение их финансовых результатов в функциональной валюте отчитывающейся компании. Стандарт IAS 21 не содержит никаких ограничений по выбору валюты, и в этом вопросе компания должна руководствоваться нормами местного законодательства и собственной учетной политикой относительно валютных вопросов. Часто бывает так, что функциональная валюта отчитывающейся компании и основная валюта дочернего/иностранного предприятия различаются, и в этом случае компания должна предусмотреть в учетной политике алгоритмы и переходные положения по интерпретации данных из одной валюты в другую.

Первоначально любая совершенная самим предприятием или его связанными подразделениями операция в иностранной валюте признается в финансовом учете в местной функциональной валюте по текущему обменному курсу даты данной операции.

При этом у предприятия есть возможность выбирать либо средневзвешенный курс за определенный период (для стабильных связок валютных пар), либо брать в расчет конкретный курс валюты на дату совершения финансовой операции по факту.

Далее на конец каждого отчетного периода признанные первоначально сведения будут корректироваться в зависимости от произошедших на рынках валютных изменений.

Согласно требованиям МСФО IAS 21 пересчету с корректировкой подлежат монетарные статьи в иностранной валюте с пересчетом курса на отчетную дату, немонетарные статьи с исторической и справедливой стоимостью, пересчитанные по обменному курсу на дату операции и дату оценки справедливой стоимости в иностранной валюте соответственно. Неважно, каким образом и по какой формуле установлена балансовая стоимость рассматриваемой статьи, но если она выражена в иностранной валюте, то ее необходимо учитывать и корректировать в функциональной валюте в соответствии с положениями «МСФО IAS 21 Влияние изменений валютных курсов».

Если учет операции сопряжен с выбором из нескольких валютных курсов, которые могут отразить стоимость данной операции, компаниям следует брать за основу тот валютный курс, который вероятно будет актуален для подобной операции в будущем.

Если не существует данных об обмене одной валюты на другую на данном рынке, а также нет ориентира по динамике валютного курса, то компаниям необходимо ориентироваться на первый обменный курс, по которому возможна обменная операция.

Когда по возникающим монетарным статьям происходит изменение обменного курса между датой операции и датой расчета – возникает курсовая разница, которая учитывается в соответствии с требованиями настоящего МСФО в следующем порядке: курсовая разница признается в периоде операции, если расчет по операции и проведение операции выпадают на один период; если периоды различаются, то курсовая разница определяется данными обменных курсов каждого из периодов. Валютные компоненты составляющих статей признаются в составе прочего совокупного дохода или в составе прибыли/убытка в зависимости от учетной политики, принятой в организации.

Стандартом МСФО 21 разрешены любые валюты для отражения отчетности и использования в качестве функциональной, за исключением, в рекомендательном порядке, гиперинфляционных валют.

Если в организационной структуре компании согласно учетной политике приняты различные валюты в качестве функциональной и валюта отражения отчетности, то компания пересчитывает свои финансовые результаты в валюту отчетности согласно принятым в стандарте правилам и собственным учетным требованиям.

Разница между валютой отражения отчетности и функциональными валютами характерна для групп организаций, образованных из предприятий/подразделений с разных национальных рынков, поэтому для них данные консолидированной финансовой отчетности корректируются в одну валюту для удобства пользователей и корректности финансового учета.

Активы и обязательства пересчитываются на дату отчета о финансовом положении по курсам отчетной даты, доходы и расходы пересчитываются на дату совершения операции, а курсовые разницы возникшие в результате пересчетов учитываются в составе прочего совокупного дохода.

Функциональная валюта компании это та валюта, которая в соответствии с МСФО 21 отражает большую часть бизнеса организации в части его операций, взаимодействий, обстоятельств и обязательств.

Поэтому изменение функциональной валюты возможно только тогда, когда произошли существенные изменения бизнеса компании в целом. Возникающее в таком случае вынужденное изменение функциональной валюты компании применяется перспективно, от даты внедрения изменений.

Если валюта представления отчетности и функциональная валюта отличаются, то компания производит пересчет всех финансовых данных на основании регламента IAS 21.

Пересчеты и корректировки, а также курсовые разницы, которые возникают по операциям в иностранной валюте, могут приводить к необходимости внесения изменений в другие разделы финансовой отчетности в части связанных с этими явлениями налоговых эффектов.

Требованиями стандарта МСФО IAS 21 установлены рекомендации для составителей отчетности по вопросам раскрытия дополнительной информации.

Компания должна раскрывать в своей отчетности факты отличия функциональной валюты от валюты составления отчетности, агрегированные курсовые разницы, факты изменения функциональных валют, средневзвешенные курсы, по которым были совершены переводы финансовых сведений из одной валюты в другую, чистые курсовые разницы как компонент капитала и любую другую дополнительную информацию, которая может помочь пользователям отчетности в формировании аналитических выводов.

Выводы и заключение

Стандарт «IAS 21 Влияние изменений курсов валют» – прикладной инструмент финансовых менеджеров организаций, который помогает компаниям формировать качественную финансовую отчетность вне зависимости от операционных различий финансовых расчетов группы компаний на разных рынках.

Для внешних пользователей применение положений стандарта особенно важно, поскольку позволяет сформировать пакет отчетности по компании, максимально корректно отражающий финансовое состояние с учетом влияния валютных факторов.

Сегодня валютный фактор признается по всему миру как один из самых главных для коммерческих компаний ввиду широкого диапазона волотильности валютных пар и большой зависимости курсовых значений от внешних макроэкономических и политических данных.

Такой инструмент, как стандарт МСФО 21, позволяет максимально стандартизировать валютные сведения в целом по компании и представить пользователям корректные обобщенные данные для дальнейшей управленческой и аналитической работы.

Источник: http://www.1CashFlow.ru/msfo-21-ias-21-vliyanie-izmenenij-kursov-valyut

Мсфо (ias) 21 скачать. мсфо 21: влияние изменений валютных курсов

МСФО (IAS) 21 — Влияние изменений валютных курсов (THE EFFECTS OF CHANGES IN FOREIGN EXCHANGE RATES) Международный стандарт финансовой отчетности.

Скачать полный стандарт МСФО (IAS) 21

Перейти к списку стандартов МСФО

Основные положения

Цель МСФО 21 состоит в предписании, как отражать операции с иностранной валютой и зарубежные операции в финансовой отчетности. Кроме того 21 регламентирует порядок перевода финансовой отчетности в валюту представления. [МСБУ 21.1] Основные вопросы: какой обменный курс (какие курсы) применять и каким образом отражать влияние изменений обменных курсов в финансовой отчетности. [МСБУ 21.2]

Ключевые определения [МСБУ 21.8]

Функциональная валюта — валюта основной экономической среды, в которой компания осуществляет свою деятельность.

Валюта представления — валюта, в которой финансовая отчетность представлена.

Курсовая разница — разница в результате перевода определенного количества единиц одной валюты в другую валюту по разным валютным курсам.

Операции в иностранной валюте

Операции в иностранной валюте должны первоначально отражаться по обменному курсу на дату совершения операции (использование средних значений допускается, если они являются разумными). [МСФО 21.21-22]

Затем на момент каждой последующей отчетной даты: [IAS 21,23]

- (a) Иностранной валюте денежные суммы должны отражаться с использованием курса закрытия отчетности

- (b) Неденежные статьи, учитываемые по первоначальной стоимости, должны отражаться с использованием обменного курса на дату совершения операции

- (c)Неденежные статьи, учитываемые по справедливой стоимости, должны быть представлены по курсу, который существовал, когда определялась справедливая стоимость

Курсовые разницы, возникающие при расчетах по монетарным статьям или при переводе монетарных статей по курсам, отличающимся от курсов, по которым они были переведены при первоначальном признании в течение периода или в предыдущей финансовой отчетности, признаются в прибыли или убытках за период, в котором они возникли, за исключением случаев, описанных в пункте 32.

Перевод с функциональной валюты в валюту представления отчетности

Результаты деятельности и финансовое положение предприятия, функциональная валюта которого не является валютой страны с гиперинфляционной экономики переводятся на другую валюту представления с использованием следующих процедур: [IAS 21,39]

- * Активы и обязательства по каждому из представленных балансов (в том числе сравнительные данные) переводятся по курсу на дату составления бухгалтерского баланса. Сюда же включается гудвил, возникающий при приобретении зарубежной деятельности и любые корректировки справедливой стоимости с балансовой стоимостью активов и обязательств, возникающих при приобретении зарубежной деятельности, которые рассматриваются как часть активов и обязательств зарубежной деятельности [21,47 МСФО ];

- * Доходы и расходы для каждого отчета о прибылях и убытках (в том числе сравнительные данные) пересчитываются по курсу, действовавшему на дату совершения операции, а также

- * Все возникающие курсовые разницы отражаются в составе прочего совокупного дохода.

Специальные правила применяются для перевода результатов и финансового положения организации, чья функциональная валюта является валютой гиперинфляционной экономики в другую валюту представления. [МСФО 21.42-43]

МСФО 21 требует, перевод финансовой отчетности от национальных валют участвующих государств-членов Европейского Союза к евро — денежные активы и обязательства должны быть переведены курсу закрытия, кумулятивные курсовые разницы должны оставаться в капитале. А курсовые разницы, возникающие в результате пересчета обязательств, выраженных в валюте участвуют не должны быть включены в балансовую стоимость соответствующих активов. [SIC 7]

Выбытие иностранного подразделения

В момент удаления иностранных операций совокупная сумма курсовых разниц, признанных в прочем совокупном доходе и накапливается в отдельном компоненте капитала в связи с этим зарубежная деятельность должна быть признана в составе прибыли или убытка [МСФО 21,48]

Налоговые последствия курсовых разниц

Прочие доходы и убытки от операций в иностранной валюте и курсовые разницы, которые возникают при переводе результатов работы и финансового положения предприятия (включая зарубежную деятельность) в другую валюту, могут иметь налоговые последствия. К таким налоговым последствиям применяется МСФО (IAS) 12 «Налоги на прибыль».

Раскрытие информации

- * Сумма курсовой разницы отражается в составе отчета о прибыли или убытке (за исключением разницы, возникающие по финансовым инструментам, оцениваемым по справедливой стоимости через прибыль или убыток в соответствии с МСФО 39) [21,52 МСФО ]

- * Чистые курсовые разницы признаются в прочем совокупном доходе и накапливается в отдельном компоненте капитала, а также согласование суммы таких курсовых разниц в начале и в конце периода [21,52 МСФО (б)]

- * Когда валюта представления отчетности отличается от функциональной валюты, необходимо раскрыть этот факт вместе с функциональной валютой и указать причину для использования другой валюту представления [IAS 21,53]

Когда организация представляет свою финансовую отчетность в валюте, отличной от его функциональной валюты, она может представлять свою отчетность как отчетность, соответствующую МСФО, только если отчетность соответствует всем требованиям каждого применимого стандарта (в том числе МСФО 21) и каждой применимой интерпретации. [МСФО 21,55]

Источник: http://majorbuh.ru/standart_21.html

Мсфо ias 21 влияние изменений валютных курсов

МСФО (IAS) 21 ВЛИЯНИЕ ИЗМЕНЕНИЙ ВАЛЮТНЫХ КУРСОВ

ЦЕЛЬ СТАНДАРТА n учет операций, совершаемых в иностранной валюте и остатков по таким операциям; n перевод отчетности иностранных предприятий; n пересчет сумм статей, отражающих результаты и финансовое положение компании, в валюту представления финансовой отчетности, отличную от функциональной валюты компании. МСФО (IAS) 21. Влияние изменений валютных курсов. 2

СТАНДАРТ НЕ ПРИМЕНЯЕТСЯ n для учета финансовых инструментов, выраженных в иностранной валюте (регулируется МСФО 39). n для учета хеджирования статей, выраженных в иностранной валюте (регулируется МСФО 39). МСФО (IAS) 21. Влияние изменений валютных курсов. 3

ОСНОВНЫЕ ПОНЯТИЯ n Функциональная валюта – валюта основной экономической среды компании, в которой предприятие генерирует основные денежные потоки: – валюта цены реализации (в которой установлена цена продажи и в которой покупатель производит оплату); – валюта, в которой выражены затраты на сырье, материалы, оплату труда и т. п. (в которой устанавливаются и производятся платежи); – валюта финансовых потоков (в которой компания получает кредиты или поступления от выпуска акций); – валюта, в которой компания сохраняет поступления от операционной деятельности (производит накопления). МСФО (IAS) 21. Влияние изменений валютных курсов. 4

ОСНОВНЫЕ ПОНЯТИЯ n Валюта отчетности – валюта, в которой представлена отчетность компании: – предприятия обычно используют валюту страны, где они расположены; – если используется другая валюта необходимо раскрыть причины использования этой валюты; – необходимо раскрывать причины для любых изменений валюты отчетности. МСФО (IAS) 21. Влияние изменений валютных курсов. 5

ОСНОВНЫЕ ПОНЯТИЯ n Монетарные статьи – это деньги, а также активы и обязательства к получению или к выплате, выраженные фиксированным или поддающимся определению количеством валютных единиц. n Конечный курс – это текущий валютный курс на отчетную дату. МСФО (IAS) 21. Влияние изменений валютных курсов. 6

ПЕРЕВОД ФИНАНСОВОЙ ОТЧЕТНОСТИ В ДРУГУЮ ВАЛЮТУ Причины перевода отчетности в другую валюту: n Подготовка консолидированной финансовой отчетности группы, если результаты и финансовое положение зарубежной компании учитываются в функциональной валюте, отличной от валюты консолидированной финансовой отчетности группы. n Желание самой компании подготовить финансовую отчетность в валюте, отличной от функциональной валюты. МСФО (IAS) 21. Влияние изменений валютных курсов. 7

ПОДХОД К УЧЕТУ В ОТДЕЛЬНЫХ КОМПАНИЯХ n ПЕРВОНАЧАЛЬНОЕ ПРИЗНАНИЕ валютная операция должна учитываться в функциональной валюте с использованием валютного курса на дату совершения операции.

n ПОСЛЕДУЮЩЕЕ ПРИЗНАНИЕ на каждую отчетную дату необходимо: – Монетарные активы и обязательства в иностранной валюте пересчитать по курсу на конец периода (обменному курсу на отчетную дату). В конце года появится курсовая разница.

– Немонетарные активы и обязательства, выраженные в иностранной валюте и учтенные по первоначальной стоимости, пересчитать по первоначальному курсу (на день приобретения). Т. о. курсовая разница не возникает.

– Немонетарные активы и обязательства, выраженные в иностранной валюте и учтенные по справедливой стоимости, пересчитываются по курсу на дату оценки справедливой стоимости. МСФО (IAS) 21. Влияние изменений валютных курсов. 8

КУРСОВЫЕ РАЗНИЦЫ n Курсовые разницы, возникающие при представлении монетарных статей по курсам, отличным от первоначальных, признаются как доходы / расходы отчетного периода.

n Курсовые разницы учитываются в составе прочего совокупного дохода, если они возникают в отношении монетарной статьи, которая составляет часть чистой инвестиции в зарубежные компании (например долгосрочной дебиторской задолженности или ссуды, погашение которой в ближайшем будущем является маловероятным). МСФО (IAS) 21. Влияние изменений валютных курсов. 9

ВЛИЯНИЕ ГИПЕРИНФЛЯЦИИ n К финансовой отчетности зарубежной компании, отчитывающейся в валюте страны, с гиперинфляционной экономикой до перевода в валюту отчетности в обязательном порядке применяются положения МСФО 29 ( «Финансовая отчетность в условиях гиперинфляции» ).

n Далее (после корректировки на гиперинфляции согласно положениям МСФО 29) активы и обязательства каждого представляемого отчета о финансовом положении и статьи отчета о совокупном доходе (включая сравнительные данные) пересчитываются по курсу, действующему на дату составления отчетности.

n При наступлении условий прекращения применения положения МСФО 29 в качестве первоначальной стоимости для последующего пересчета в валюту отчетности принимаются остатки на дату последней отчетности (когда последний раз применялись положения МСФО 29). МСФО (IAS) 21.

Влияние изменений валютных курсов. 10

РАСКРЫТИЕ ИНФОРМАЦИИ n Сумма курсовой разницы, включенная в чистую прибыль / убыток за период (за исключением пересчета справедливой стоимости финансовых инструментов согласно МСФО 39). n Курсовые разницы, классифицируемые в составе прочего совокупного дохода, и согласования этой суммы на начало и конец периода.

n Факт отличия валюты отчетности от функциональной валюты (если такое имеет место) и причину использования иной валюты отчетности. n Политика предприятия в отношении управления риском колебания иностранных валют.

n Суммы курсовых разниц от ведения основной деятельности и от операций заимствования в иностранной валюте (в случае их существенности), а также общую сумму курсовых разниц. МСФО (IAS) 21. Влияние изменений валютных курсов. 11

Источник: http://present5.com/msfo-ias-21-vliyanie-izmenenij-valyutnyx-kursov/

IAS 21 — Как учитывать влияние изменений валютных курсов?

Как вести бизнес, используя разные валюты? Для решения подобных вопросов существует стандарт МСФО (IAS) 21 «Влияние изменений валютных курсов». Рассмотрим его основные положения.

В наше время люди используют около 180 валют по всему миру.

Правда заключается в том, люди не хотят оставаться изолированными. Им нравится продавать, покупать, импортировать, экспортировать, торговать друг с другом и делать многое другое, — в иностранной валюте.

Если взглянуть на международный бизнес в целом, вы увидите, он живет и развивается двумя способами: либо за счет отдельных операций в иностранной валюте, либо, если операций становится слишком много, международная компания открывает филиал или отдельный бизнес за рубежом.

Обменные курсы меняются каждую минуту. И возникает вопрос, как вести бизнес, используя разные валюты? Для решения подобных вопросов и существует стандарт МСФО (IAS) 21 «Влияние изменений валютных курсов».

Какова цель IAS 21?

Цель МСФО (IAS) 21 «Влияние изменений валютных курсов» — определить:

- Как включить операции с иностранной валютой и зарубежную деятельность в финансовые отчеты компании; а также

- Как перевести финансовую отчетность в валюту представления.

Другими словами, этот стандарт отвечает на два основных вопроса:

- Какие обменные курсы следует использовать?

- Как отчитаться о прибылях или убытках от валютных курсовых разниц в финансовых отчетах?

Функциональная валюта и валюта отчетности

МСФО (IAS) 21 определяет функциональную валюту и валюту отчетности, и важно понимать разницу между ними:

Функциональная валюта ('functional currency') — это валюта основной экономической среды, в которой работает компания. Это собственная валюта компании, а все другие валюты являются «иностранными валютами».

Валюта отчетности ('presentation currency') — валюта, в которой компания отчитывается, т.е. составляет финансовую отчетность.

В большинстве случаев функциональная валюта и валюта отчетности одинаковы.

Однако компания может принять решение представить свою финансовую отчетность в валюте, отличной от ее функциональной валюты — например, при подготовке консолидированной отчетности для своей материнской компании в другой стране.

Кроме того, хотя компания имеет только 1 функциональную валюту, оно может использовать одну или несколько валют отчетности, если ей необходимо представить свою финансовую отчетность в нескольких валютах.

Функциональная валюта и валюта отчетности.

Вам также необходимо понять, что у компании есть возможность выбрать валюту отчетности, но она не может выбирать свою функциональную валюту. Функциональная валюта должна определяться путем оценки нескольких факторов.

Как определить функциональную валюту?

Важнейшим фактором при определении функциональной валюты является основная экономическая среда предприятия, в которой она работает. В большинстве случаев это будет страна, в которой работает организация, но не обязательно.

Основной экономической средой обычно является та, в которой предприятие генерирует и расходует основную часть денежных средств. Исходя из этого, можно рассмотреть следующие факторы:

- Какая валюта в основном влияет на цены продаж товаров и услуг?

- В какой валюте выражены трудовые, материальные и другие расходы?

- В какой валюте формируются потоки от финансовой деятельности (кредиты, выпущенные долевые инструменты)?

- И другие факторы.

Иногда цены продаж, трудовые, материальные и прочие затраты могут быть выражены в разных валютах, и поэтому функциональная валюта не очевидна.

В этом случае руководство должно вынести суждение для определения такой функциональной валюты, которая наиболее точно отражает экономические последствия основных операций, событий и условий.

Как отчитываться об операциях в функциональной валюте?

Первоначальное признание операций в иностранной валюте

Первоначально все операции в иностранной валюте переводятся в функциональную валюту с помощью спотового обменного курса ('spot exchange rate') между функциональной валютой и иностранной валютой на дату совершения операции. Его также называют текущим обменным курсом или спот-курсом.

Датой совершения операции является дата первоначального признания актива или обязательства в соответствии с МСФО.

Последующая оценка и представление

Впоследствии, в конце каждого отчетного периода, вы должны пересчитать:

- Все денежные средства в иностранной валюте по конечному курсу ('closing rate'), т.е. курсу на дату закрытия периода / составления отчетности;

- Все немонетарные статьи, оцениваемые по исторической (первоначальной) стоимости — по обменному курсу на дату совершения операции (исторический курс);

- Все немонетарные статьи, оцениваемые по справедливой стоимости с использованием обменного курса на дату оценки справедливой стоимости.

Монетарными статьями ('monetary items') в контексте данного стандарта считаются денежные средства и их эквиваленты – срочные ликвидные активы.

Немонетарные статьи ('non-monetary items') — это все прочие активы и обязательства, не являющиеся монетарными статьями.

Вопрос определения монетарных и немонетарных статей более подробно рассмотрен здесь.

Как отчитываться о курсовых разницах?

Все курсовые разницы ('exchange differences') признаются в составе прибыли или убытка, кроме следующих исключений:

- Поскольку прибыль или убытки от курсовой разницы по немонетарным статьям признаются последовательно, каждый компонент такой прибыли или убытка признается таким же образом. Например, если прибыли или убытки были признаны в прочем совокупном доходе (OCI), то каждый компонент обменного курса этой прибыли или убытка будет также признана в OCI.

- Прибыль или убыток от курсовой разницы по монетарной статье, которая является частью чистых инвестиций в иностранном подразделении компании признается:

- В отдельной финансовой отчетности этой компании или ее иностранного подразделения: в составе прибыли или убытка;

- В консолидированной финансовой отчетности: первоначально в составе прочего совокупного дохода, а затем при выбытии чистых инвестиций в зарубежное подразделение они реклассифицируются в состав прибыли или убытка.

| Монетарные статьи | Конечный курс | В составе прибыли или убытка за исключением чистых инвестиций в зарубежную деятельность (P/L, OCI) |

| Немонетарные статьи, оцениваемые по первоначальной стоимости | Исторический курс | |

| Немонетарные статьи, оцененные по справедливой стоимости | Курс на дату оценки по справедливой стоимости |

Если компания меняет функциональную валюту, они применяет процедуры пересчета в новую функциональную валюту, с даты изменения.

Как пересчитать финансовую отчетность в валюту отчетности?

Когда компания представляет свою финансовую отчетность в валюту отчетности, отличную от ее функциональной валюты, правила пересчета зависят от того, работает ли компания в экономике без гиперинфляции или нет.

Негиперинфляционная экономика

Когда функциональная валюта НЕ является валютой гиперинфляционной экономики, компания должна пересчитать:

- Все активы и обязательства по каждому отчету о финансовом положении (в т.ч. сравнительные данные) с использованием конечного курса на дату составления отчета о финансовом положении. Здесь это правило применяется также для корректировки гудвила и справедливой стоимости.

- Все доходы и расходы и прочие статьи отчетов о прибыли и убытках и прочем совокупном доходе (в т.ч. сравнительные данные) с использованием обменных курсов на дату совершения операций.Стандарт МСФО (IAS) 21 также позволяет использовать средние курсы за период по практическим соображениям, но если обменные курсы в течение отчетного периода сильно колеблются, то использование средних значений не подходит.

Все курсовые разницы, возникающие при пересчете признаются в составе прочего совокупного дохода как отдельный компонент капитала.

Однако, когда компания распоряжается иностранным подразделением, кумулятивная сумма курсовых разниц, относящихся к этому иностранному подразделения, реклассифицируется из капитала в прибыль или убыток, при признании прибыли или убытка от выбытия.

| Активы (включая гудвилл) и обязательства | Конечный курс | В прочем совокупном доходе |

| Доходы и расходы | Исторический курс (средний) | |

| Собственный капитал | не определен |

Гиперинфляционная экономика

Когда функциональная валюта субъекта является валютой гиперинфляционной экономики, тогда подход слегка меняется:

Финансовая отчетность компании за текущий год пересчитывается в первую очередь в соответствии с требованиями МСФО (IAS) 29 «Финансовая отчетность в гиперинфляционной экономике». Сравнительные данные используются аналогично показателям текущего года в финансовой отчетности за предыдущий отчетный период.

Только после этого применяются те же процедуры, которые описаны выше.

Источник: http://fin-accounting.ru/articles/2018/ias-21-accounting-effects-of-changes-in-foreign-exchange-rates

Особенности учета валютных операций по МСФО (IAS) 21

Опубликовано в «Бухгалтерская газета» № 6/2016

С. Н. Щадилова,

консультант-аудитор

Рыночная экономика, ориентированная на международные контакты, имеет Свои правила и особенности в учете. ПБУ 3/2006 предусматривает многие Особенности такого учета, но не во всем совпадает с соответствующим сейчас Стандартом МСФО (IAS) 21.

Российская компания может вести деятельность, связанную с иностранной валютой, двумя способами. Она может совершать сделки в иностранной валюте или осуществлять зарубежную деятельность. Наряду с этим в своей финансовой отчетности организация может представлять данные в иностранной валюте.

Основные вопросы заключаются в том, какой обменный курс (курсы) использовать и каким образом отражать в финансовой отчетности последствия изменений обменных курсов.

МСФО (IAS) 21 «Влияние изменений валютных курсов» отвечает на вопросы о порядке отражения в финансовой отчетности организации операций в иностранной валюте и зарубежной деятельности.

Этот стандарт применяется в отношении следующих операций: – при учете операций и остатков в иностранной валюте; – при пересчете результатов и финансовых показателей зарубежной деятельности, включенных в финансовую отчетность организации методами консолидации, пропорциональной консолидации или учета по долевому участию;

– при пересчете результатов и финансовых показателей организации в валюту представления.

Однако из этого правила существует несколько исключений: – в отношении производных финансовых инструментов, которые подпадают под действие IFRS 9 «Финансовые инструменты – признание и оценка».

В частности, IAS 21 не применяется к учету хеджирования (страхования производными финансовыми инструментами) статей учета в иностранной валюте, в том числе хеджирования чистых инвестиций в зарубежную деятельность;

– в отношении представления в отчете о движении денежных средств тех денежных потоков, которые возникают в результате операций в иностранной валюте или пересчета денежных потоков от зарубежной деятельности. Этот вопрос регламентируется уже МСФО (IAS) 7 «Отчеты о движении денежных средств».

IAS 21 вводит понятия «функциональная валюта» и «валюта отчетности». От выбора вида валюты зависит дальнейший порядок отражения в отчетности операций и пересчета в валюту представления отчетности (если таковой осуществляется).

Функциональная валюта определяется в IAS 21 как валюта, используемая в основной экономической среде, в которой организация осуществляет свою деятельность. Но выбор функциональной валюты не является произвольным.

Стандарт уточняет, что основной экономической средой, в которой осуществляет свою деятельность организация, как правило, является та среда, в которой она генерирует и расходует основную часть своих денежных средств.

Также необходимо отметить, что далеко не всегда экономическая среда будет совпадать с национальной экономикой страны, в которой организация зарегистрирована или ведет свою деятельность.

Соответственно далеко не всегда функциональной валютой будет национальная валюта страны, то есть для российского банка, например, такой валютой может быть определен не только российский рубль, но и доллар США.

IAS 21 устанавливает, что при определении своей функциональной валюты организация принимает во внимание следующие факторы: 1) валюту, которая оказывает основное влияние на продажные цены товаров и услуг (такой валютой часто является та, в которой выражаются продажные цены товаров и услуг и производятся расчеты по ним); 2) валюту той страны, конкурентные силы и конкурентные правила которой в основном определяют формирование цен на товары и услуги, производимые организацией;

3) валюту, которая оказывает основное влияние на трудовые, материальные и другие затраты, связанные с поставкой товаров или услуг (такой валютой часто является та, в которой выражаются и погашаются такие затраты).

Наиболее четкими и, следовательно, простыми для применения являются первый и третий критерии, на них рекомендуется опираться бухгалтеру в его практической деятельности.

Первичное признание операции в иностранной валюте

Любая операция в иностранной валюте при ее отражении в финансовой отчетности предприятия должна быть пересчитана в валюте отчетности предприятия (для Российской Федерации – в рублях).

Согласно действующему российскому законодательству для пересчета операции, выраженной в иностранной валюте, в рубли к сумме операции применяется установленный на дату ее совершения курс Банка России.

Однако требованиями МСФО 21 не уточняется, по какому именно курсу должна быть отражена данная операция в финансовой отчетности предприятия. Стандарт устанавливает, что в общем случае это может быть курс спот, т. е. действующий курс на текущем валютном рынке (например, ММВБ).

Однако допускается использование среднего курса за определенный период (например, за неделю или за месяц), если он не подвергался значительным колебаниям, – у бухгалтера есть выбор.

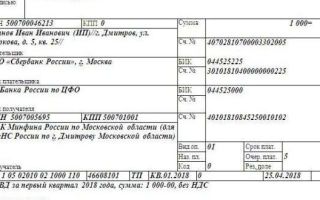

Пример 1

Для выдачи под отчет для загранкомандировки в валютную кассу поступило 3000 долл. Курс Банка России на дату совершения операции составил 77,56 руб./долл., курс ММВБ на дату совершения операции – 77,73 руб./долл., при этом средний курс на ММВБ за неделю – 77,60 руб./долл.

Варианты учета операции: 1. По ПБУ 3/2006: используемый курс Банка России – 77,56 руб./долл.

2. По МСФО 21: или на дату операции по ММВБ (77,73 руб./долл.), или по среднему курсу ММВБ за неделю (77,60 руб./долл.) Выбор применяемого курса указывается в учетной политике.

Отражение в отчетности после отчетной даты

Согласно МСФО 21 при составлении бухгалтерской отчетности в конце отчетного периода статьи в иностранной валюте должны быть представлены с использованием конечного курса, действующего на отчетную дату.

Это в принципе не противоречит требованиям ПБУ 3/2006, которое устанавливает, что все денежные активы и обязательства, исчисляемые в иностранной валюте, должны быть пересчитаны по курсу Банка России, действующему на отчетную дату.

При этом МСФО 21 не дает точных указаний на то, какой курс считать действующим на отчетную дату, следовательно, и в этом случае возникают варианты учета денежных активов и обязательств, подобные приведенным в первом примере.

Нужно особо отметить, что при подсчете в конце отчетного периода стоимости неденежных статей, выраженных в иностранной валюте, учитываются таким образом: – статьи, учтенные по фактической стоимости приобретения, должны учитываться по курсу, действующему на момент совершения операции;

– статьи, учтенные по справедливой стоимости, – по курсу, действующему на момент определения данной стоимости.

Эти указания также в целом не противоречат требованиям ПБУ 3/2006, которое устанавливает: при подсчете стоимости основных средств, нематериальных активов, материально-производственных запасов и других неденежных статей их стоимость на отчетную дату принимается в рублевой оценке по курсу Банка России, действовавшему на дату совершения операции, то есть контролируется по суммам.

Признание и учет курсовых разниц

МСФО 21 устанавливает, что курсовая разница, возникающая при погашении денежных статей (дебиторской и кредиторской задолженности) и при пересчете стоимости денежных статей компании на отчетную дату, должна признаваться в качестве дохода или расхода компании в периоде возникновения этой разницы. Это означает, что в случае, когда расчет по операции производится в один из периодов, следующих за периодом совершения операции, на каждую отчетную дату вплоть до периода расчета компания должна отражать курсовую разницу по неоплаченным обязательствам.

Пример 2

Компания поставила товар на сумму 30 000 долларов 30 октября 2015 г. Расчет по поставке произошел 26 февраля 2016 г. При этом курс на 30 октября 2015 г. составил 66 руб./долл., курс на 31 декабря 2015 г. – 67 руб./долл., курс на 26 февраля 2016 г. – 77,6 руб./долл.

В бухгалтерском учете должны быть сделаны следующие записи:

Дебет «Дебиторская задолженность» Кредит «Реализация продукции» – 1 980 000 руб. (30 000 долл.) – начислена дебиторская задолженность на 30 октября 2015 г.;

Дебет «Дебиторская задолженность» Кредит «Прибыли и убытки» – 30 000 руб. (30 000 долл. × (67–66)) – списана курсовая разница в конце отчетного периода (31 декабря 2015 г.);

Дебет «Денежные средства» Кредит «Дебиторская задолженность» – 2 328 000 руб. (30 000 долл.) – произведен расчет по операции (26 февраля 2016 г.);

Дебет «Дебиторская задолженность» Кредит «Прибыли и убытки» – 348 000 руб. – списана курсовая разница после проведения расчета по операции.

МСФО 21 устанавливает второй допустимый способ учета курсовых разниц, которые появляются вследствие серьезного снижения стоимости валюты, влияющего на сумму обязательств, возникших в результате недавнего приобретения активов за иностранную валюту.

Такая курсовая разница должна включаться в балансовую стоимость актива при соблюдении определенных условий: 1. Скорректированная балансовая стоимость не превышает наименьшего из двух значений: затрат на замену актива и суммы, возмещаемой за счет продажи или использования актива.

2. Произведен пересчет стоимости сырья в результате резкого снижения курса национальной валюты.

Следовательно, после проведения учета возникшей курсовой разницы, согласно МСФО 21, балансовая стоимость сырья может существенно измениться.

По российскому законодательству стоимость сырья не изменится, а лишь появятся убытки от переоценки кредиторской задолженности, которые тоже должны быть отражены в отчетности.

Согласно IAS 21 исключением из общего правила является учет курсовых разниц, возникающих по денежным статьям, которые составляют часть чистых инвестиций в зарубежную компанию (например, такой статьей может быть признана долгосрочная дебиторская задолженность), или обязательствам по хеджированию (страхованию) чистых инвестиций в зарубежную компанию.

Такие курсовые разницы должны учитываться в финансовой отчетности предприятия как собственный капитал, а после реализации этой инвестиции – как доход или расход компании.

В целом порядок учета курсовых разниц, устанавливаемый ПБУ 3/2006, во многом сходен с требованиями, содержащимися в МСФО 21. Перевод стоимости денежных активов и обязательств, выраженный в иностранной валюте, производится по курсу Банка России, действовавшему на дату совершения операции.

Но в отличие от стандарта в Положении не оговаривается важный случай альтернативного учета курсовых разниц, связанных с резкой девальвацией валюты или понижением ее обменного курса, что чрезвычайно актуально в настоящее время, а также особый характер учета курсовых разниц по статьям, признающимся как чистые инвестиции в зарубежные компании. Порядок учета подобных курсовых разниц, таким образом, аналогичен общему порядку учета, то есть они относятся на дебет или кредит счета «Прибыли и убытки». Однако в ПБУ 3/2006 особо оговаривается порядок учета курсовых разниц, связанных с формированием уставного (складочного) капитала. Они относятся на счет «Добавочный капитал».

Пример 3

Задолженность учредителя по вкладу в уставный капитал составила 10 000 долларов. Курс на дату начисления задолженности – 75 руб./долл., курс на дату погашения задолженности – 76 руб./долл.

В бухгалтерском учете должны быть сделаны следующие записи:

Дебет «Расчеты с учредителями» Кредит «Уставный капитал» – 750 000 руб. (10 000 долл. × 75) – отражена задолженность учредителя по вкладу в уставный капитал;

Дебет субсчета «Транзитный валютный счет» Кредит «Расчеты с учредителями» – 760 000 руб. (10 000 долл. × 76) – учредитель внес иностранную валюту в качестве вклада в уставный капитал;

Дебет «Расчеты с учредителями» Кредит «Добавочный капитал» – 10 000 руб. (760 000 руб. – 750 000 руб.) – отражена положительная курсовая разница.

Финансовая отчетность о зарубежной деятельности компаний

Согласно МСФО 21 деятельность компаний за рубежом может быть классифицирована как:

1. Операции за рубежом, составляющие неотъемлемую часть деятельности отчитывающейся компании (дела ведутся головной компанией, операции осуществляются в продолжение основной деятельности).

2. Деятельность зарубежных компаний (финансируется главным образом за счет собственных средств; денежные потоки компании изолированы от повседневной деятельности головной компании; решения принимаются автономно), которая должна быть включена в сводную отчетность отчитывающейся компании.

В зависимости от вида зарубежной деятельности выбирается методика, используемая в финансовой отчетности. Что касается операций компании за границей, осуществляемых в продолжение своей основной деятельности, то финансовая отчетность пересчитывается с помощью стандартов и процедур, полностью аналогичных учету операций самой отчитывающейся организации.

В случае когда отчетность зарубежных компаний включается в сводную финансовую отчетность предприятия, методы и процедуры пересчета стоимости иные. Для этого необходимо произвести пересчет всех активов и обязательств компании по конечному курсу, а статей расходов и доходов – по курсу на дату совершения операции.

Пересчет статей доходов и расходов, активов и обязательств, а также начальной чистой инвестиции в зарубежную компанию рассматривается как курсовая разница. Но при этом данная курсовая разница не признается в качестве доходов или расходов отчитывающейся компании, а относится на собственный капитал компании вплоть до реализации чистой инвестиции.

В случае реализации зарубежной компании отсроченная сумма курсовой разницы должна быть признана как доход или расход в том периоде, на который пришлась прибыль или убыток от реализации (в случае частичной реализации – в соответствующей пропорции).

Если зарубежная фирма находится не в полной собственности отчитывающейся организации, то накопленные курсовые разницы отражаются в сводном итоговом балансе как часть доли меньшинства.

Данное положение не применяется при учете включения деятельности зарубежных компаний (дочерних и зависимых) в сводную бухгалтерскую отчетность головной компании, находящейся на территории России. В этом состоит одно из принципиальных различий МСФО 21 и ПБУ 3/2006.

По правилам международного учета в отчетности, представляемой в формате МСФО, бухгалтеры должны учитывать особенности учета операций с применением иностранной валюты, точно применяя правила IAS 21 и указывая выбор метода такого учета в учетной политике.

Источник: https://dis.ru/library/687/32003/

МСФО, Дипифр

Курсовые разницы — это разницы, возникающие при пересчете стоимости активов/обязательств из одной валюты в другую. Они неизбежно возникают, так как обменные курсы валют постоянно меняются.

Бухгалтерский учет операций в иностранной валюте регулируется международным стандартом МСФО (IAS) 21 «Влияние изменений валютных курсов». В российском учете эти операции регламентируются в ПБУ 3/2006.

МСФО 21 вводит понятия монетарных и немонетарных статей баланса, функциональной валюты и валюты представления, которые отсутствуют в ПБУ 3/2006 в силу более узкой сферы применения, а также отличающихся учетных правил.

Читайте ниже в данной статье:

МСФО (IAS) 21 применяется для бухгалтерского учета валютных операций в следующих случаях:

- если компания совершает сделки в иностранной валюте (и имеет активы и обязательства, деноминированные в валюте) (примеры)

- если компания приняла решение о подготовке консолидированной отчетности в иностранной валюте (для России это может быть отчетность по МСФО в долларах или евро) (пример)

- если компания имеет зарубежное подразделение и необходимо предоставлять результаты деятельности этого подразделения в национальной валюте

Сфера применения российского ПБУ 3/2006 распространяется только на индивидуальную отчетность организации при пересчете операций в российские рубли, т.е. не включает пункты 2 и 3 из вышеприведенного списка.

В МСФО курсовые разницы могут относиться как на прибыли и убытки, так и на прочий совокупный доход.

В РСБУ курсовые разницы отражаются проводками в корреспонденции с 91 счетом:

- Дт 50, 52, 55, 57, 60, 62, 66, 67, 76 Кт 91-1 — положительная курсовая разница

- Дт 91-2 Кт 50, 52, 55, 57, 60, 62, 66, 67, 76 — отрицательная курсовая разница

Функциональная валюта и валюта представления

Функциональная валюта — это валюта, используемая в основной экономической среде, в которой компания осуществляет свою деятельность. Для российских компаний, которые совершают продажи и покупки в рублях, выплачивают зарплату и берут кредиты в рублях функциональной валютой является рубль.

Иностранная валюта— любая валюта, отличная от функциональной валюты предприятия.

Валюта представления отчетности — это валюта, в которой представляется финансовая отчетность.

Если российская компания готовит консолидированную финансовую отчетность по МСФО в долларах, то доллар является валютой представления отчетности.

В этом случае необходимо сделать пересчет всех статей баланса и отчета о прибылях и убытках из рублей (функциональная валюта) в доллары (валюта представления). Как это сделать, прописано в МСФО 21.

Два основных вопроса, которые возникают в связи с учетом валютных операций:

- 1) какой обменный курс применять при пересчете валют

- 2) где отразить курсовые разницы в отчетности.

Для ответа эти вопросы МСФО 21 разделяет статьи баланса на монетарные и немонетарные.

Монетарные и немонетарные статьи

Монетарные статьи – это а) денежные средства в валюте или б) активы и обязательства, которые подлежат получению или выплате денежными средствами. Монетарными статьями являются дебиторская и кредиторская задолженности, финансовые инструменты, выраженные в иностранной валюте.

К немонетарным статьям относятся, основные средства, нематериальные активы, запасы, гудвил, авансы выданные и авансы полученные и расчетные обязательства, расчет по которым должен быть произведен путем предоставления немонетарного актива. Авансы выданные/полученные (например, предоплата за аренду) согласно МСФО 21 относятся к немонетарным активам, поскольку погашаются не денежными средствами, а услугами или товарами.

Примеры расчета курсовой разницы — из иностранной валюты в функциональную

Обменный курс рубля к доллару ЦБ РФ:

- 15 декабря 2014 — 58,3461

- 31 января 2015 — 68,9291

Пример 1. Монетарный актив

Допустим, вы купили 1,000 долларов 15 декабря 2014 года по курсу 58,3461 за сумму 58,346.1 рублей. Через 1,5 месяца 31 января 2015 года обменный курс рубля к доллару существенно вырос, и $1,000 теперь стоят 68,929.1 рублей. Разница между стоимостью покупки и суммой оценки на 31 января составляет 10,583 рубля.

Это и есть курсовая разница по операции покупки валюты. В данном случае это курсовая прибыль (положительная курсовая разница), так как стоимость нашего актива (денежные средства) выросла из-за роста курса доллар.

Если бы мы продали $1,000 31 января 2015, то эта прибыль бы реализовалась: мы бы получили на 10,583 рубля больше, чем заплатили за доллары в середине декабря 2014.

- 15.12.14 Дт Денежные средства (валюта) Кт Денежные средства (рубли) — 58,346.1

Источник: http://msfo-dipifr.ru/kursovye-raznicy-primery-rascheta-i-provodki-msfo-21/