Курс: Учет денежных средств и расчетов

Страница 8 из 22

Инвентаризация и ревизия кассы. Особенности учета кассовых операций в иностранной валюте

Инвентаризация наличия финансовых средств в кассе производится согласно положению по ведению бухгалтерского учета и бухгалтерской отчетности в РФ.

Ревизия кассы проводится внезапно комиссией, назначенной приказом руководителя организации, в присутствии кассира. При этом полистно проверяются наличные деньги, денежные документы, ценные бумаги и бланки строгой отчетности.

Расписки на выданные суммы наличными, не оформленные расходными кассовыми ордерами, в остаток по кассе не включаются. Хранение в кассе денежных средств, не принадлежащих организации, запрещается, и при их обнаружении они считаются излишками.

Во время инвентаризации операции по приему и выдаче денежных средств, разных ценностей и документов не производятся. Результаты инвентаризации оформляются актом по форме

№ ИНВ-15, утвержденной постановлением Госкомстата России от 18 августа 1998 г. № 88.

На оборотной стороне акта материально ответственное лицо пишет объяснение о причинах излишков или недостач, установленных инвентаризацией, а руководитель организации – решение по результатам инвентаризации.

Выявленные излишки наличных денег приходуются с последующим перечислением их в доход организации:

Дебет счета 50 «Касса», Кредит счета 99 «Прибыли и убытки».

В случае выявления недостач их суммы подлежат взысканию с материально ответственного лица (кассира) и оформляются записью:

1. Дебет счета 94 «Недостачи и потери от порчи ценностей», Кредит счета 50 «Касса».

2. Дебет счета 73 «Расчеты с персоналом по прочим операциям», Кредит счета 94 «Недостачи и потери от порчи ценностей».

В условиях автоматизированного ведения кассовой книги должна проводиться проверка правильности работы программных средств обработки кассовых документов.

Ответственность за соблюдение Порядка ведения кассовых операций возлагается на руководителей организаций, главных бухгалтеров и кассиров. Лица, виновные в неоднократном нарушении кассовой дисциплины, привлекаются к ответственности в соответствии с законодательством Российской Федерации. Порядок ведения кассовых операций систематически проверяют банки (не реже одного раза в два года).

Для учета операций в иностранной валюте в организациях создается специальная касса. Кассам устанавливаются лимиты в иностранной валюте. Они должны быть обеспечены всеми инструкциями, контрольными и справочными материалами (справочниками по иностранной валюте, образцами дорожных чеков и еврочеков и т.п.).

Кассиры обязаны строго соблюдать правила совершения операций по приему и выдаче валюты из кассы.

При приеме от клиентов платежных документов в иностранной валюте кассир должен проверить их подлинность и платежеспособность по имеющимся контрольным материалам, а также полноту и правильность заполнения реквизитов документов.

В кассу принимается наличная иностранная валюта, не вызывающая сомнений в ее подлинности и платежеспособности. Денежные знаки поврежденные, ветхие, вызывающие сомнение в платежеспособности, от клиентов кассиром не принимаются.

Оплату товаров и услуг разрешается принимать в нескольких иностранных валютах. Пересчет других видов иностранных валют в доллары осуществляется по рыночному курсу, информация о котором присылается банком в кассу. Таблица пересчета должна быть доступной для посетителей.

м

При расчетах за валюту сдача выдается обычно в валюте платежа. С согласия покупателей сдача может быть выдана в другой свободно конвертируемой валюте. Выдача сдачи в рублях запрещается.

Для обособленного учета наличия и движения наличной иностранной валюты к счету 50 «Касса» открывают соответствующие субсчета.

Источник: https://madrace.ru/buchgalterskiy-uchet/kurs-uchet-denezhnich-sredstv-i-raschetov/inventarizatsiya-i-reviziya-kassi-osobennosti-ucheta-kassovich-operatsiy-v-inostrannoy-valiute

Порядок учета кассовых операций с иностранной валютой

На данный момент множество компаний ведут дела как на отечественном рынке, так и на зарубежном. Фирмы выполняют экспорт за границу товаров и услуг, а также занимаются импортом. Все расчеты обычно проходят в иностранной валюте. Следовательно, появляется потребность заниматься учетом валютных проводок и ценностей, чтобы не нарушить законодательные нормы.

Главным законодательным актом, который регулирует такие проводки в нашем государстве, считается Федеральный закон №173 «О валютном контроле и регулировании». Полномочия по установлению правил выполнения кассовых операций возлагаются на Центробанк.

Денежными средствами компаний в инвалюте являются:

- Кассовая наличность.

- Деньги на валютных счетах банков.

- Деньги в инвалюте, аккредитивах, чеках и банковских вкладах.

- Инкассированные деньги, которые были внесены в кассы кредитных фирм для перечисления на банковские счета, однако еще не зачисленные на момент создания отчета.

Нюансы учета

В Российской Федерации основной валютой бухучета считается отечественный рубль. Бухгалтерский учет собственности, обязательств и хозяйственных операций выполняется в рублях. Не имеет значения тип валюты, которая была по факту использована при проведении какой-либо операции.

Для правильного отражения в бухучете хозяйственной операции, которая была проведена не в российской валюте, требуется верно рассчитать сумму данной операции в рублях. Это можно сделать пошагово, совершив такие действия:

- Установите время проводки (пересчета).

- Узнайте официальный курс Банка России на момент совершения проводки.

- Выполните умножение суммы валюты на официальный валютный курс.

- Рассчитайте величину разницы курсов.

Самым популярным источником прихода валюты в кассу компании считается получение иностранной наличности со счета в соответствующем банковском учреждении. Стоит заметить, что иностранную наличность возможно применять лишь для оплаты командировочных своих работников.

Подробную информацию о ведении кассовых операций и последних изменениях вы можете узнать из следующего видео:

Проводки в инвалюте

Кассы компаний принимают и выдают валюту таким же образом, как и рубли. Если в единой кассовой книге нет записи о полученной инвалюте, это может расцениваться как неоприходование в кассу наличные средства, следовательно, на фирму будут наложены штрафы.

Кассир обязан выполнять аналитический учет по всякому типу валюты, которая имеется в кассе. Учет валютных проводок и ценностей проводится по той же счетной системе, что и учет рублевых проводок и ценностей.

Рекомендуется проводки в иностранной валюте учитывать отдельно, на специальных открытых субсчетах.

Кроме стандартных записей, данные субсчета должны содержать в себе курс, который применяется для вычисления эквивалента в рублях проводок, связанных с операцией.

Проводки в иностранной валюте должны быть обязательно отражены в бухучете. Для этого можно прибегнуть к разнообразным методам ведения записей:

- Второй набор учетных регистров.

- Записывание информации дробью.

- Создание в форме документа вспомогательных показателей.

За то время, пока инвалюта пребывает в кассе компании, валютный курс, который был установлен Банком России, способен поменяться. В таком случае возникают разницы курса.

Когда записи в кассовой книге по приходу и расходу одинаковой суммы окажутся созданы по различающимся курсам, остаток в рублях будет неверным, не соответствующим действительному остатку денег в кассе.

Как раз поэтому необходимо в кассовой книге выполнять вспомогательные записи, которые относятся к отражению разницы курсов.

Стоимость инвалюты в рублях рассчитывают или на момент выполнения проводки, или на дату создания бухгалтерского отчета. Помните, что фирма обязана заниматься составлением промежуточного бухгалтерского отчета раз в тридцать дней. Кроме того, стоимость оставшихся в кассе денег возможно рассчитать и по мере изменения валютного курса. Что выбрать – решает организация.

Пример операции

Компания «Эдельвейс» 13 марта 2013 года сняла с банковского счета три тысячи американских долларов для оплаты командировочных своим сотрудникам.

Официальный валютный курс составлял:

- 27.13 руб./USD – на момент оприходования денег в кассе.

- 27.19 руб./USD – на момент получения под отчет 14 марта.

- 27.15 руб./USD – на момент создания отчета 16 марта.

Сотрудник бухгалтерии фирмы «Эдельвейс» произвел такие записи:

- 13 марта 2013 года. Дебет 50 субсчет «Доллары США» Кредит 52 – 81 390 рублей (3 000 * 27.13) – оприходование наличности.

- 14 марта 2013 года. Дебет 50 субсчет «Доллары США» Кредит 91-1 «Иная прибыль» – 180 рублей ((27.19 — 27.13 = 0.06) * 3 000) – отражение положительной разности курса. Дебет 71 Кредит 50 субсчет «Доллары США» – 76 132 рубля (1 800 * 27.19) – выдача наличности под отчет.

- 16 марта 2013 года. Дебет 81-2 «Иная прибыль» Кредит 50 – 8 рублей ((27.19 – 27.15 = 0.04) * (3 000 – 2 800 = 200)) – отражение отрицательной разницы курсов.

В бухучете движение инвалюты отражено в таких проводках, как:

- Дебет 50 Кредит 52 – принятие денег с банковского счета, постановка их и дорожных чеков на кассовый учет.

- Дебет 50 Кредит 81-1 – отражение положительной разности курсов по оставшимся в кассе деньгам.

- Дебет 81-2 Кредит 50 – отражение отрицательной разности курсов по оставшимся в кассе деньгам.

- Дебет 52 Кредит 50 – сдача наличности в соответствующее банковское учреждение.

Для того чтобы не делать много записей, которые требуются при переоценивании инвалюты, компаниям рекомендуется отдавать наличность из кассы сотрудникам в день прихода денег со счета, а в день их возврата отправлять средства в банк.

Помните, что штраф за несоблюдение правил учета кассовых проводок составляет от 40 до 50 тысяч рублей для фирмы или от 4 до 5 тысяч для сотрудников.

Источник: http://ZnayDelo.ru/buhgalteriya/uchet-kassovyh-operacij-v-inostrannoj-valyute.html

Учет валютных операций (5)

Сохрани ссылку в одной из сетей:

2.1 Оценка активов и обязательств организаций в иностранной валюте.

Специфика учета активов и обязательств в иностранной валюте заключается в пересчете иностранной валюты в рубли, установлении периодичности пересчета и исчислении и учете курсовых разниц.

https://www.youtube.com/watch?v=pGes3L4FQBE

Порядок оценки активов и обязательств организаций в иностранной валюте установлен Положением по бухгалтерскому учету «Учет активов и обязательств организаций, стоимость которых выражена в иностранной валюте», в котором обобщены действовавшие до этого правила и нормы оценки и учета по данному объекту учета.

В соответствии с указанным Положением стоимость активов и обязательств организаций, выраженная в иностранной валюте, для отражения в бухгалтерском учете и отчетности подлежит пересчету в рубли по курсу Центрального банка РФ, действующему на дату совершения операции в иностранной валюте или дату составления отчетности.

За дату представления бухгалтерской отчетности принимают последний календарный день в отчетном периоде.

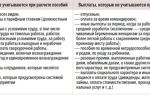

Дата совершения операции в иностранной валюте — это день возникновения у организации прав в соответствии с законодательством Российской Федерации или договором принятия к бухгалтерскому учету активов и обязательств, которые являются результатом этой операции. Приведем перечень дат совершения операций в иностранной валюте.

В п.

7 Положения приведен перечень имущества и обязательств, стоимость которых подлежит пересчету на дату совершения операции в иностранной валюте, а также на дату составления отчетности: денежные знаки в кассе, средства на счетах в кредитных организациях, денежные и платежные документы, краткосрочные ценные бумаги, средства в расчетах (включая по заемным обязательствам) с юридическими и физическими лицами, остатки средств целевого финансирования, полученных из бюджета или иностранных источников в рамках технической или иной помощи Российской Федерации в соответствии с заключенными договорами или соглашениями. Следует отметить, что в соответствии с приведенным перечнем указанному пересчету подлежат только краткосрочные ценные бумаги. Займы, полученные и выданные организацией в иностранной валюте, подлежат пересчету независимо от сроков займов.

Пересчет стоимости денежных знаков в кассе организации и средств на счетах в кредитных организациях, выраженных в иностранной валюте, может производиться, кроме того, по мере изменения курсов иностранных валют, котируемых Центральным банком Российской Федерации.

Для составления бухгалтерской отчетности пересчет стоимости перечисленных в п. 7 активов и обязательств в рубли производится по курсу Центрального банка Российской Федерации, действующему на отчетную дату.

Стоимость имущества и обязательств, не перечисленных в п. 7 (основных средств, нематериальных активов, производственных запасов, уставного капитала и др.), пересчету не подлежит и принимается к оценке в рублях по курсу Центрального банка РФ, действовавшему на дату совершения операций в иностранной валюте. Тем самым соблюдается принцип неизменной оценки приобретенных ценностей.

2.2 Учет курсовой разницы

Курсовая разница — это разница между рублевой оценкой соответствующего актива или обязательств, стоимость которых выражена в иностранной валюте, исчисленной по курсу Центрального банка Российской Федерации на дату исполнения обязательств по оплате или отчетную дату составления бухгалтерской отчетности за отчетный период, и рублевой оценкой этих активов и обязательств, исчисленной по курсу Центрального банка Российской Федерации на дату принятия их к бухгалтерскому учету в отчетном периоде или дату составления бухгалтерской отчетности за предыдущий отчетный период.

Под курсовой разницей, связанной с формированием уставного капитала, признается разность между рублевой оценкой задолженности учредителя (участника) по вкладу в уставный капитал, оцененному в учредительных документах в иностранной валюте, исчисленной по курсу Центрального банка Российской Федерации на дату поступления суммы вкладов, и рублевой оценкой этого вклада в учредительных документах.

В бухгалтерском учете и отчетности отражается курсовая разница, возникающая по:

• операциям по полному или частичному погашению дебиторской или кредиторской задолженности, выраженной в иностранной валюте, если курс Центрального банка Российской Федерации на дату исполнения обязательств по оплате отличался от его курса на дату принятия этой дебиторской задолженности к бухгалтерскому учету в отчетном периоде либо от курса на дату составления бухгалтерской отчетности за отчетный период, в котором эта дебиторская или кредиторская задолженность была пересчитана в последний раз;

• операциям по пересчету стоимости активов и обязательств, перечисленных в п. 7 Положения по учету активов и обязательств в иностранной валюте.

Курсовые разницы подлежат зачислению на финансовые результаты организации (кроме операции по формированию уставного капитала) как внереализационные расходы. До 1 января 2000 г. курсовые разницы могли зачисляться в прибыль или убыток организации либо по мере их принятия к бухгалтерскому учету, либо единовременно в конце отчетного года (в виде сальдо).

В первом случае курсовые разницы списывались на счет 80 «Прибыли и убытки». Положительные курсовые разницы отражались по кредиту счета 80 и дебету счетов учета денежных средств и расчетов, а отрицательные — обратными проводками.

Во втором случае положительные и отрицательные курсовые разницы списывались в течение года на счет 83 «Доходы будущих периодов», субсчет 4 «Курсовые разницы».

В конце отчетного года дебетовый и кредитовый обороты по данному счету сопоставлялись и полученное сальдо списывалось со счета 83 на счет 80 (кроме сумм, не подлежащих списанию в соответствии с законодательными и другими нормативными актами).

С 1 января 2000 г. и до момента перехода на новый План счетов курсовые разницы должны учитываться только на счете «Прибыли и убытки». Счет «Доходы будущих периодов» для учета курсовых разниц не используют.

В соответствии с новым Планом счетов курсовые разницы должны учитываться на счете 91 «Прочие доходы и расходы». По дебету этого счета отражают отрицательные курсовые разницы в корреспонденции со счетами учета денежных средств, финансовых вложений, расчетов и др., а по кредиту — положительные курсовые разницы.

Курсовые разницы, связанные с формированием уставного капитала организации, подлежат отнесению на ее добавочный капитал. Положительные курсовые разницы относят на увеличение счетов по учету расчетов с учредителями с кредита счета 83 «Добавочный капитал», а отрицательные отражаются по дебету счета 83 и кредиту счетов учета расчетов.

Курсовые разницы отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому относится дата расчета или за который составлена бухгалтерская отчетность.

В соответствии с ПБУ 3/2000, начиная с отчетности за 2000 г., в составе бухгалтерской отчетности раскрывается информация о курсовых разницах:

• о величине курсовых разниц, отнесенных на счет учета финансовых результатов организации;

о величине курсовых разниц, отнесенных на другие счета бухгалтерского учета;

• об официальном курсе Центрального банка РФ на дату составления бухгалтерской отчетности.4

2.3 Особенности учета кассовых операций в иностранной валюте и операций по валютному счету.

Для учета операций в иностранной валюте в организациях создается специальная касса. С кассиром по валюте заключают договор о полной индивидуальной материальной ответственности.

м

Кассам устанавливаются лимиты в иностранной валюте.

Они должны быть обеспечены всеми инструкциями, контрольными и справочными материалами (справочниками по иностранной валюте, образцами дорожных чеков и еврочеков и т.п.).

Кассиры обязаны строго соблюдать правила совершения операций по приему и выдаче валюты из кассы.

При приеме от клиентов платежных документов в иностранной валюте кассир должен проверить их подлинность и платежеспособность по имеющимся контрольным материалам, а также полноту и правильность заполнения реквизитов документов. При отсутствии у кассира соответствующих образцов чеков и контрольных материалов такие чеки к оплате не принимаются.

В кассу принимается наличная иностранная валюта, не вызывающая сомнений в ее подлинности и платежеспособности. Денежные знаки поврежденные, ветхие, вызывающие сомнение в платежеспособности, от клиентов кассиром не принимаются.

Фальшивые денежные знаки, а также вызывающие сомнение в их подлинности клиенту не возвращаются. Они записываются в отдельный реестр и возвращаются в банк с пометой «Фальшивая» или «Вызывающая сомнение». Клиенту выдается квитанция о том, что принятая валюта является фальшивой или что она вызывает сомнение, с указанием в квитанции наименования валюты и ее достоинства.

Оплату товаров и услуг разрешается принимать в нескольких иностранных валютах. Пересчет других видов иностранных валют в доллары осуществляется по рыночному курсу, информация о котором присылается банком в кассу. Таблица пересчета должна быть доступной для посетителей.

При расчетах за валюту сдача выдается обычно в валюте платежа. С согласия покупателей сдача может быть выдана в другой свободно конвертируемой валюте. Выдача сдачи в рублях запрещается.

Для обособленного учета наличия и движения наличной иностранной валюты к счету 50 «Касса» открывают соответствующие субсчета.

Особенности учета операций по валютному счету. Организации (юридические лица) имеют право открывать валютный счет на территории Российской Федерации в любом банке, уполномоченном Центральным банком на проведение операций с иностранными валютами.

Обычно банки открывают счета по отдельным видам иностранных валют. Можно открывать счета сразу в нескольких валютах, что позволяет избежать конверсии валюты из одной в другую, осуществляемой за плату по действующему курсу международного валютного рынка на день совершения операции.

Возникающие при этом курсовые разницы относятся на счет организации.

Для открытия валютного счета организация обязана представить в уполномоченный банк следующие документы:

1. Справку о постановке на учет в налоговом органе.

2. Заявление, содержащее полное и точное наименование организации, ее юридический адрес, номера телефонов, телекса, телефакса,

• скрепленное двумя подписями и печатью. В заявлении содержится обязательство клиента соблюдать банковские правила ведения валютного счета. На обороте заявления банковский работник фиксирует номер присваиваемого клиенту счета, отражает разрешительные визы.

3. Копии учредительных документов (устав, учредительный договор), заверенные в нотариальной конторе или регистрирующим органом.

4. Копии документа о регистрации, заверенные также нотариальной конторой или регистрирующим органом.

5. Карточку установленной формы с образцами подписей и оттиска печати, заверенную нотариально.

6. Справку о регистрации в Пенсионном фонде Российской Федерации.

Источник: http://works.doklad.ru/view/E9VHvDjWYBw/2.html

1.3 Особенности учета кассовых операций в иностранной валюте

Особенности учета кассовых операций в иностранной валюте и операций по валютному счету. Для учета операций в иностранной валюте в организациях создается специальная касса. Кассам устанавливаются лимиты в иностранной валюте.

Они должны быть обеспечены всеми инструкциями, контрольными и справочными материалами (справочниками по иностранной валюте, образцами дорожных чеков и еврочеков и т.п.).

Кассиры обязаны строго соблюдать правила совершения операций по приему и выдаче валюты из кассы.

При приеме от клиентов платежных документов в иностранной валюте кассир должен проверить их подлинность и платежеспособность по имеющимся контрольным материалам, а также полноту и правильность заполнения реквизитов документов.

В кассу принимается наличная иностранная валюта, не вызывающая сомнений в ее подлинности и платежеспособности. Поврежденные, ветхие, вызывающие сомнение в платежеспособности денежные знаки от клиентов кассиром не принимаются.

Оплату товаров и услуг разрешается принимать в нескольких иностранных валютах. Пересчет других видов иностранных валют в доллары осуществляется по рыночному курсу, информация о котором присылается банком в кассу. Таблица пересчета должна быть доступной для посетителей.

м

При расчетах за валюту сдача выдается обычно в валюте платежа. С согласия покупателей сдача может быть выдана в другой свободно конвертируемой валюте. Выдача сдачи в рублях запрещается.

Для обособленного учета наличия и движения наличной иностранной валюты к счету 50 «Касса» открывают соответствующие субсчета.

Находящиеся в кассе организации почтовые и вексельные марки, оплаченные авиабилеты, марки государственной пошлины и другие денежные документы учитывают на субсчете 50-3 «Денежные документы» счета 50 «Касса» в сумме фактических затрат на их приобретение.

Учет поступления и выбытия денежных документов оформляют приходными и расходными кассовыми ордерами. Данные кассовых ордеров кассир записывает в книгу движения денежных документов, являющуюся регистром аналитического учета денежных документов. Аналитический учет денежных документов ведут по их видам.

Один — два раза в месяц кассир составляет в кассовой книге отчет по поступившим и выбывшим документам [12].

Организации имеют право открывать валютные счета на территории Российской Федерации в любом банке, уполномоченном Центральным банком на проведение операций с иностранными валютами.

м

Для обобщения информации о наличии и движении средств в иностранной валюте используют счет 52 «Валютные счета». По дебету этого счета отражают поступление денежных средств на валютные счета организации, а по кредиту — списание денежных средств с валютных счетов.

Операции по валютным счетам отражаются на основании выписок банка и приложенных к ним денежно — расчетных документов.

Суммы, ошибочно отнесенные в дебет или кредит валютных счетов и обнаруженные при проверке выписок банка, отражают на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет 2 «Расчеты по претензиям».

Аналитический учет по счету 52 ведут по каждому счету, открытому в учреждениях банка для хранения денежных средств в иностранных валютах.

К счету 52 «Валютные счета» открывают следующие субсчета:

52-1 «Транзитные валютные счета»;

52-2 «Текущие валютные счета»;

52-3 «Валютные счета за рубежом».

Субсчет 52-1 «Транзитные валютные счета» открывается для зачисления в полном объеме поступлений в иностранной валюте, в том числе и не подлежащих обязательной продаже. Исключение составляют следующие поступления иностранной валюты, зачисляемые сразу в дебет счета 52-2 «Текущие валютные счета»:

1) перевод посреднической организацией после обязательной продажи ею части валютной выручки с отметкой в платежном поручении о произведенной продаже части валютной выручки;

2) иностранная валюта, приобретенная на внутреннем валютном рынке за российские рубли и за иностранную валюту другого вида [16].

С кредита счета 52-1 «Транзитные валютные счета» иностранная валюта списывается в дебет счета 52-2 «Текущие валютные счета» и в ряде других случаев (при возвращении средств в иностранной валюте той организации, от которой они поступили, при перечислении экспортной валютной выручки посредническими внешнеэкономическими организациями организациям, не являющимся резидентами Российской Федерации, за вычетом комиссионного вознаграждения, и др.).

Субсчет 52-2 «Текущие валютные счета» открывается организациями для учета средств, оставшихся в распоряжении организации после обязательной продажи экспортной выручки и совершения иных операций по счету в соответствии с валютным законодательством.

По дебету счета 52-2 «Текущие валютные счета» отражаются суммы в иностранной валюте, перечисленные с кредита счета 52, субсчет 1 «Транзитные валютные счета», а также суммы, которые зачисляются сразу на текущий валютный счет, минуя транзитный счет.

С кредита счета 52, субсчет 2 «Текущие валютные счета», валюта списывается в безналичном и наличном порядке.

Валютные счета за рубежом открываются организациям, получившим разрешение Центрального банка Российской Федерации на открытие счетов в иностранных банках[17].

Итак, особенности учета кассовых операций в иностранной валюте предполагают создание специальной кассы. С кассиром по валюте заключают договор о полной индивидуальной материальной ответственности.

Кассам устанавливаются лимиты в иностранной валюте.

Они должны быть обеспечены всеми инструкциями, контрольными и справочными материалами (справочниками по иностранной валюте, образцами дорожных чеков и еврочеков и т.п.).

Источник: http://buh.bobrodobro.ru/10360

Особенности учета кассовых операций в иностранной валюте

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

В современной экономике многие компании ведут свою деятельность не только на российском внутреннем рынке, но и на внешнем. Широко развит экспорт за рубеж товаров и услуг, а также приобретение их за рубежом. Все больше расчетов, проводятся в иностранной валюте. Соответственно, возникает потребность учитывать валютные операции и ценности, соблюдать требования валютного законодательства.

Главным нормативным актом, который регулирует валютные операции на территории России, является 173-ФЗ «О валютном регулировании и валютном контроле». Функции определения порядка ведения кассовых операций отданы Центральному Банку на основании статьи 34 закона № 86-ФЗ «О Центральном банке Российской Федерации».

Денежные срдества предптиятий в иностранной валюте

К денежным средствам предприятий в иностранной валюте относятся:

- наличные деньги в иностранной валюте в кассе, отражающиеся на счете 50 «Касса»;

- средства компании на валютных счетах, открытых в банках и учитываемые на 52 счете «Валютные счета»;

- средства компании в иностранной валюте, в аккредитивах, депозитах, чековых книжках и т.д., отражаемые на 55 счете «Специальные счета в банках», на отдельном субсчете;

- денежные средства в иностранной валюте предназначенные для зачисления на счета в банках, но на отчетную дату не зачисленные по назначению, отражаемые на счете 57 «Переводы в пути».

В Российской Федерации основная валюта бухгалтерского учета — российский рубль. Соответственно с этим, бухгалтерский учет обязательств, имущества и хозяйственных операций предприятия ведется в рублях. Это не зависит от того вида валюты, которая фактически используется при совершении операций.

Для правильного отражения в бухучете хозяйственных операций, совершенных в иностранной валюте, необходимо определить рублевый эквивалент операции. Это требует последовательного алгоритма действий:

- определить календарную дату операции и пересчета;

- уточнить курс ЦБ РФ, на дату операции и пересчета;

- умножить сумму в валюте на курс этой валюты по данным ЦБ РФ;

- определить при пересчете сумму курсовой разницы.

Замечание 1

Источником поступления средств в валюте в кассу организации может быть снятие иностранной наличной валюты с текущего счета в банке. Следует отметить, что иностранную наличную валюту можно использовать исключительно для оплаты командировочных расходов сотрудников.

Прием валюты кассой организации, а также ее выдача из кассы производится аналогично рублевым суммам. Отсутствие записей, об иностранной валюте принятой в кассу, в кассовой книге может расцениваться как неоприходование денежной наличности в кассу. Что может привести к наложению на организацию штрафных санкций.

Для учета операций с наличной иностранной валютой отдельную кассовую книгу не открывают, так как согласно порядку ведения кассовых операций в России каждое предприятие должно вести одну кассовую книгу.

Кассир должен вести аналитический учет по каждому виду иностранной валюты, которая находится в кассе. Учет валютных операций и ценностей, также как и учет рублевых операций ведется в той же системе счетов. Но расчеты в валюте других государств целесообразнее учитывать обособленно, на отдельных субсчетах.

Так как отдельного счета для учета расходования и поступления валюты не предусмотрено, то к 50 счету «Касса» открывают отдельный субсчет «Касса в иностранной валюте».

На данных субсчетах учетные записи должны содержать информацию о валютном курсе, используемом для расчета рублевого эквивалента операций, отражаемых этими записями.

Рубли – это не единственная денежная единица, которая используется в системе российского бухучета. Синхронно с записями в рублях суммы на валютных счетах и операции в иностранной валюте отражаются в валюте взаиморасчетов по номиналу. С этой целью используются разные способы организации записей: вторые экземпляры учетных регистров, запись данных дробью, включение дополнительных показателе.

За период нахождения иностранной валюты в кассе организации курс валют, установленный Центральным банком, может измениться. Вследствие этого возникают курсовые разницы.

Соответственно, записи произведенные в кассовой книге по приходу и расходу средств в иностранной валюте по разным курсам дадут расхождение рублевого остатка по данным кассовой книги и фактическому остатку денежных средств в кассе.

Поэтому в кассовой книге делаются дополнительные записи, отражающие курсовые разницы.

Согласно п.7 ПБУ3/2000, пересчитывается стоимость иностранной валюты в рубли на дату совершения операции или на дату формирования бухгалтерской отчетности.

Предприятие составляет промежуточную бухгалтерскую отчетность нарастающим итогом с начала отчетного года за месяц, квартал и т.д.

Кроме этого стоимость остатка денег в кассе организации можно пересчитывать также по мере изменения курса валюты, согласно котировкам ЦБ РФ. Способ пересчета отражается в учетной политике предприятия.

м

Если в компании операции по кассе проводятся редко, то целесообразнее учитывать курсовые разницы на дату составления отчетности. В противном случае придется пересчитывать валюту ежедневно и заполнять новые листы кассовой книги. При ежедневном движении денег в кассе, пересчет лучше производить по мере изменения валютного курса.

Отражение курсовой разницы не является расходованием или поступлением наличной иностранной валюты. Это всего лишь изменение ее рублевого эквивалента в зависимости от падения или роста валютного курса по отношению к российскому рублю. Поэтому такие операции оформляются при помощи мемориальных ордеров, а не приходными или расходными кассовыми документами.

Основные проводки по кассовым операциям с валютой

Основные проводки по кассовым операциям с валютой выглядят следующим образом:

оприходование наличной валюты (долларов США) с расчетного счета в кассу предприятия:

- Дебет 50 субсчет «Доллары США»

- Кредит 52 «Расчетный счет»;

отражение положительной курсовой разницы:

- Дебет 50 субсчет «Доллары США»

- Кредит 91-1 «Прочие доходы»;

выдача наличной валюты (долларов США) под отчет:

- Дебет 71

- Кредит 50 субсчет «Доллары США»

отражение отрицательной курсовой разницы:

- Дебет 91-2 «Прочие расходы»

Кредит 50

сдана наличная иностранная валюта в уполномоченный банк:

Дебет 52«Расчетный счет»;

- Кредит 50 субсчет «Доллары США».

Для сокращения количества записей, возникающих при переоценке валюты, рекомендуется выдавать из кассы наличную валюту подотчетным лицам в тот день, когда было поступление денежных средств из банка, а организовывать сдачу в банк наличной валюты в день ее возврата подотчетными лицами.

Замечание 2

Следует отметить, что согласно Кодексу Российской Федерации об административных правонарушениях, в частности статье 15.1, за нарушение порядка ведения кассовых операций, предусмотрен штраф для компании составляет от сорока до пятидесяти тысяч рублей, а для должностных лиц – от четырех до пяти тысяч рублей соответственно.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Источник: https://spravochnick.ru/buhgalterskiy_uchet_i_audit/osobennosti_ucheta_kassovyh_operaciy_v_inostrannoy_valyute/