Переходящие отпуска в 2018 в налоговом учете

Законодательную основу отпусков регламентирует ТК РФ, а именно: статьи 21, 115, 116, 291, 295. Из этого следует, что ежегодные оплачиваемые отпуска бывают разными. В статье расскажем про переходящие отпуска, рассмотрим особенности их бухгалтерского и налогового учета.

Распространенные виды отпусков и действующая законодательная база

Выделяют следующие виды ежегодных отпусков:

- стандартными — 28 дней (ст. 115);

- удлиненными — зависят от возраста, должности, специфики работы (например, к этой категории отпускников относят военных, педагогов и др.);

- дополнительными — при наличии опасных, вредных условий труда и т.п. (ст. 116).

Отпуск можно разделить (ТК, РФ, ст. 125), а в некоторых ситуациях перенести либо продлить (ТК РФ, ст. 124). Очередной оплачиваемый отпуск, который приходится на разные месяцы либо отчетные периоды, именуется переходящим (далее — ПО).

Калькуляция, особенности выплаты ПО, исчисления по нему НДФЛ, страховых взносов, а также применение льготных вычетов осуществляется сообразно общепринятым правилам ТК РФ. Читайте также статью: → «Порядок разделения отпуска на части, расчет выплат».

Некоторые принципы учета переходящего отпуска

Исчисляемые страховые взносы (либо премии), как и налоги, иные сборы, вводят в состав трат тем периодом, когда они зачислялись. На ПО начисляются и оплачиваются взносы ФССО, ПФР, ФФОМС.

Между месяцами плата за страхование чаще всего не распределяется. К примеру, если работник ушел в отпуск июнем, а вернулся с него июлем 2017, то страховые платежи по отпускным ПО учитываются июнем 2017.

Траты полностью отображаются в декларации за второй квартал 2017.

Тем не менее, если, допустим, отпуск начался в декабре одного года, а завершился в месяце другого года, учет ведется уже по-другому. Отпускные деньги — траты, причисляемые к оплате труда. Эти суммы ПО распределяются пропорционально дням отпуска. Их нужно относить к тратам каждый месяц.

При УСН (Доходы) единый налог снижается на величину страховых премий в том периоде, когда их перечислили фонду. Однако действует лимит — не более, чем на 50%. Сами отпускные не влияют на единый налог, т.к. никакие траты при таком объекте налогообложения не учитываются.

При УСН (Доход — траты) обязанное лицо вправе снизить свои доходы на размер трат за оплачивание труда. Отпускные (и в отношении ПО) причисляют к тратам на момент их выдачи. Что касается страховых премий, они также снижают базу налога при уплате единого налога на дату их оплачивания.

Льготирование в виде вычетов, применяемое при переходящем отпуске

На ПО распространяются стандартные налоговые вычеты на отпускника и его детей (НК РФ, ст. 216). Единственный нюанс состоит в том, что данное льготирование применяется только за один месяц, а не за оба (т.е.

даже когда отпуск начинается одним месяцем, а завершается другим). Это значит, что полагающиеся вычеты отпускнику не распределяются между месяцами, а признаются в общепринятом порядке за настоящий месяц.

Примечательно, подобное льготирование может использоваться как в отпускных, так и заработной плате.

| Вариант вычета | Условия предоставления льготирования в виде вычета | Основание |

| На своих детей | На каждого несовершеннолетнего ребенка, вплоть до окончания года, в котором ему исполнилось 18;на обучающихся очно детей до 24-летнего возраста |

Источник: http://online-buhuchet.ru/perexodyashhie-otpuska/

Отпуск с 1 числа месяца в 1С: Зарплата и управление персоналом 8 редакции 3.1

27.10.

2016 10:11 33296

Ситуация, когда сотрудник уходит в отпуск с 1 числа месяца, достаточно часто вызывает вопросы у наших клиентов и читателей: отпускные необходимо выплатить за 3 дня до начала отпуска, предыдущий месяц еще не полностью отработан, и заработная плата не начислена, но этот месяц должен быть включен в расчет среднего. Раньше я советовала своим клиентам просто пересчитать документ начисления отпуска после окончательного расчета зарплаты за предыдущий месяц, но с появлением 6-НДФЛ ситуация немного изменилась.

Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3.1. Для начисления отпускных переходим на вкладку «Зарплата» и выбираем пункт «Отпуска».

Добавляем новый документ и внимательно заполняем все поля. Отпуск начинается с 1 октября, дата выплаты – 28 сентября, в качестве месяца начисления выбираем сентябрь.

Если мы посмотрим расчет среднего заработка, то увидим, что заработная плата за сентябрь в него не вошла.

https://www.youtube.com/watch?v=IC7ThmPtDug

Отпускные мы выплачиваем сотруднику в той сумме, которую рассчитали по данному документу, затем начисляем и выплачиваем зарплату за сентябрь.

После того, как появились данные о заработной плате за сентябрь, отпускные нужно пересчитать. До 2016 года можно было просто зайти в созданный ранее документ, рассчитать его заново и доплатить сотруднику разницу в суммах в случае увеличения среднего заработка.

Но с приходом 6-НДФЛ ситуация изменилась: теперь мы исчисляем и уплачиваем НДФЛ в разрезе дат получения дохода, налог с отпускных был рассчитан на дату 28 сентября, затем был удержан и перечислен в бюджет, поэтому теперь этот НДФЛ пересчитывать нежелательно.

Если сумма отпускных увеличится, и это изменение отразится той же датой получения дохода, то окажется, что налог в бюджет мы недоплатили, поэтому нам необходимо действовать по-другому.

Снова открываем документ начисления отпуска и обращаем внимание на нижний левый угол формы.

В том случае, если заработная плата за предыдущий месяц рассчитана и выплачена, в документе появляется ссылка «Исправить» и предупреждающая надпись о том, что вносить изменения в существующий документ не рекомендуется.

А вот команда «Исправить» как раз подойдет для нашей цели.

При нажатии на ссылку создается новый документ, в котором осуществляется перерасчет суммы отпускных, при этом предыдущая сумма сторнируется и начисляется новая, с учетом последнего расчета заработной платы.

В нашем случае средний заработок увеличился, разницу в суммах отпускных мы сотруднику оперативно выплачиваем, при этом датой получения дохода, которая отразится в 6-НДФЛ, уже будет являться другое число – 5 октября.

Отпуск с 1 числа месяца в 1С: Зарплата и управление персоналом 8 редакции 3.1

Ситуация, когда сотрудник уходит в отпуск с 1 числа месяца, достаточно часто вызывает вопросы у наших клиентов и читателей: отпускные необходимо выплатить за 3 дня до начала отпуска, предыдущий месяц еще не полностью отработан, и заработная плата не начислена, но этот месяц должен быть включен в расчет среднего. Раньше я советовала своим клиентам просто пересчитать документ начисления отпуска после окончательного расчета зарплаты за предыдущий месяц, но с появлением 6-НДФЛ ситуация немного изменилась.

Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3.1. Для начисления отпускных переходим на вкладку «Зарплата» и выбираем пункт «Отпуска».

Добавляем новый документ и внимательно заполняем все поля. Отпуск начинается с 1 октября, дата выплаты – 28 сентября, в качестве месяца начисления выбираем сентябрь.

Если мы посмотрим расчет среднего заработка, то увидим, что заработная плата за сентябрь в него не вошла.

https://www.youtube.com/watch?v=IC7ThmPtDug

Отпускные мы выплачиваем сотруднику в той сумме, которую рассчитали по данному документу, затем начисляем и выплачиваем зарплату за сентябрь.

После того, как появились данные о заработной плате за сентябрь, отпускные нужно пересчитать. До 2016 года можно было просто зайти в созданный ранее документ, рассчитать его заново и доплатить сотруднику разницу в суммах в случае увеличения среднего заработка.

Но с приходом 6-НДФЛ ситуация изменилась: теперь мы исчисляем и уплачиваем НДФЛ в разрезе дат получения дохода, налог с отпускных был рассчитан на дату 28 сентября, затем был удержан и перечислен в бюджет, поэтому теперь этот НДФЛ пересчитывать нежелательно.

Если сумма отпускных увеличится, и это изменение отразится той же датой получения дохода, то окажется, что налог в бюджет мы недоплатили, поэтому нам необходимо действовать по-другому.

Снова открываем документ начисления отпуска и обращаем внимание на нижний левый угол формы.

В том случае, если заработная плата за предыдущий месяц рассчитана и выплачена, в документе появляется ссылка «Исправить» и предупреждающая надпись о том, что вносить изменения в существующий документ не рекомендуется.

А вот команда «Исправить» как раз подойдет для нашей цели.

При нажатии на ссылку создается новый документ, в котором осуществляется перерасчет суммы отпускных, при этом предыдущая сумма сторнируется и начисляется новая, с учетом последнего расчета заработной платы.

В нашем случае средний заработок увеличился, разницу в суммах отпускных мы сотруднику оперативно выплачиваем, при этом датой получения дохода, которая отразится в 6-НДФЛ, уже будет являться другое число – 5 октября.

? Подпишитесь на рассылку новых материалов

Наши обучающие курсы и вебинары

Отзывы наших клиентов

Также по теме:

Источник: https://xn--80abbnbma2d3ahb2c.xn--p1ai/raschet-zarabotnoi-platy/main/raschet-zarabotnoj-platy/otpusk-s-1-chisla-mesiatca-v-1s-zarplata-i-upravlenie-personalom-8-redaktcii-3-1

Вопросы по отпускам

Из этой статьи Вы узнаете:

- Допускаются ли денежные компенсации неиспользованных ежегодных отпусков?

- Как быть в ситуации, если у сотрудника что-то случилось, и он с завтрашнего дня берёт неделю отпуска или три дня от отпуска?

- Как учитывать отпускные по переходящим отпускам?

График отпусков

График отпусков — сводный график, применяется для отражения сведений о времени распределения ежегодных оплачиваемых отпусков работников всех структурных подразделений организации на календарный год по месяцам.

При его составлении учитываются положения законодательства Российской Федерации, специфика деятельности организации и пожелания работников. График отпусков подписывается руководителем кадровой службы и утверждается руководителем организации.

При переносе срока отпуска на другое время с согласия работника и руководителя структурного подразделения в график отпусков вносятся соответствующие изменения с разрешения лица, утвердившего график (форма № Т-7).

Он должен быть составлен в организации не позднее, чем за две недели до начала года. Если в течение года приходит новый сотрудник, то необходимо издать приказ об изменении график отпусков и внести в список нового сотрудника. С графиком отпусков под подпись должны быть ознакомлены все сотрудники.

Не позднее, чем за две недели до начала отпуска мы должны уведомить сотрудника в письменном виде извещением в произвольной форме. Митюкова Э.С.: «Если Вы это не делаете, как минимум, в приказе на отпуск, где он расписывается, что он ознакомлен с этим приказом, со всем согласен, внизу пишем, что о начале отпуска за такой-то период был уведомлён».

Есть другой вариант, как только сотрудник приносит заявление с просьбой предоставить ему очередной оплачиваемый отпуск, тут же пишете уведомление, датированное двумя неделями раньше, чем дата начала отпуска в заявлении. Если есть необходимость перенести отпуск по семейным обстоятельствам, то работник пишет заявление и вы издаете приказ и вносите изменение в график отпусков.

Если возникает производственная необходимость, то издаете приказ и вносите изменение в график отпусков.

Запрещается непредоставление ежегодного оплачиваемого отпуска в течение двух лет подряд. Если в первый год перенесли отпуск на другой период по производственной необходимости, то на второй год минимум годовой отпуск работник должен отгулять.

Если работник в возрасте до восемнадцати лет или работник, занят на работах с вредными и (или) опасными условиями труда, то запрещается непредоставление ежегодного оплачиваемого отпуска. Если работник в первый год не использовал свой отпуск, то на второй год он может использовать два отпуска, либо целиком, либо разделить его на части.

По соглашению между работником и работодателем ежегодный оплачиваемый отпуск может быть разделен на части. При этом хотя бы одна из частей этого отпуска должна быть не менее 14 календарных дней.

Допускаются ли денежные компенсации неиспользованных ежегодных отпусков? Митюкова Э.С. прокомментировала так: «У нас по отпускам есть ограничение, что сотрудник должен ходить в отпуск обязательно. Компенсацию можно взять только при увольнении.

Более 28 дней, если это отпуска не за вредные условия труда, не за ненормированный рабочий день, можно выплатить компенсацию. Скажем, в Коллективном договоре установлено, что на вашем предприятии ежегодный отпуск имеет продолжительность 30 дней.

За два дня можно будет взять компенсацию».

Не соглашусь с лектором в том, что дополнительный отпуск за ненормированный рабочий день нельзя заменить компенсацией. В ст.

126 ТК РФ сказано: «Не допускается замена денежной компенсацией ежегодного основного оплачиваемого отпуска и ежегодных дополнительных оплачиваемых отпусков беременным женщинам и работникам в возрасте до восемнадцати лет, а также ежегодного дополнительного оплачиваемого отпуска работникам, занятым на работах с вредными и (или) опасными условиями труда, за работу в соответствующих условиях». Как видим дополнительный отпуск за ненормированный рабочий день, вполне можно заменить компенсацией.

Может возникнуть необходимость отозвать работника из отпуска.

Это можно сделать только с согласия работника, при этом неиспользованная часть отпуска должна быть предоставлена по выбору работника в удобное для него время в течение текущего рабочего года или присоединена к отпуску за следующий рабочий год.

Должен быть издан приказ на отзыв из отпуска, пересчитаны отпускные, излишне начисленные суммы удержаны с работника, внести изменения в табель учета рабочего времени. Хочется дать совет отзывать работников только в случае, когда по-другому поступить не представляется возможным.

Например, его срочно нужно направить в командировку. Договаривайтесь с сотрудником и переносите неиспользованные дни отпуска на другое время, когда по табелю учета рабочего времени он будет присутствовать на рабочем месте, а фактически догуливать свой отпуск.

Отпускные должны быть выданы не позднее, чем за три дня до предстоящего отпуск. Если вы, даже по независящим от вас причинам, нарушили срок выплаты, то согласно ст.

236 Трудового кодекса РФ «работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации от невыплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно». Компенсация за задержку не облагается никакими налогами, но выдается за счет чистой прибыли.

А как быть в ситуации, если у сотрудника что-то случилось, и он с завтрашнего дня берёт неделю отпуска или три дня от отпуска?

Митюкова Э.С.: «Он может пойти в отпуск без сохранения заработной платы. А с сохранением, Вы должны выплатить отпускные не позднее, чем за три дня. Вы можете пойти навстречу работнику. Никто Вам это не запрещает делать. Вы всё это закрепляете графиком отпусков. Но то, что Вы ему отпускные не выдали раньше, Вы нарушили трудовую дисциплину. Вас оштрафует Трудовая инспекция».

Опять же есть простой выход из создавшейся ситуации. Выдаете отпускные в день обращения или на следующий день, а все документы на предоставление отпуска оформляете тремя днями позже.

Работник уходит, тогда когда ему удобно, но возвращается на рабочее место раньше, чем определено в приказе на отпуск, конечно по договоренности с сотрудником.

Понятно есть риск, что с сотрудником в тот день, когда он считается находящемся на рабочем месте, может произойти непредвиденные ситуации. Например, несчастный случай, тогда для работодателя возникнут осложнения.

Поэтому, чтобы обезопасить себя от неожиданностей берите с работника заявление на отпуск без сохранения заработной платы с дня, когда он фактически покидает рабочее место до дня начала отпуска, по документам. Потом просто уничтожите это заявление.

Операция несколько нарушает установленный порядок, но не влечет грубого нарушения трудового законодательства. Такие ситуации говорят о несовершенстве законодательства, которое не всегда учитывает возможные жизненные обстоятельства.

Напомним, что при расчете среднего заработка для отпускных берём в отработанные календарные дни, в отличие от расчета среднего заработка для командировок и пособий по временной нетрудоспособности и декретных отпусков, при расчете которых берутся рабочие дни. Порядок расчета среднего заработка отражен в постановление правительства РФ от 24 декабря 2007 г. № 922.

Индексация заработной платы для расчета среднего заработка

Законодательство нас обязывает при повышении заработной платы проводить индексацию при расчете среднего заработка. Митюкова Э.С.: «Если вы не проводите индексацию, во-первых, штрафует Трудовая инспекция, потому что вы ущемляете права работников, отпускные они получают меньше, средний заработок меньше. Штрафует налоговая, потому что НДФЛ, ЕСН, пенсионное тоже меньше. Ведь это недоимки».

На практике редко бывает, чтобы работник отработал весь период без больничных, командировок, отпуска без сохранения заработной платы и прочее. Таким образом, бухгалтер должен проиндексировать начисления каждого месяца отдельно, с учетом всех перечисленных ситуаций.

Теперь нужно разделить на 12 месяцев, а за тем на коэффициент 29.4, получим среднедневной заработок для расчета отпускных.

Может сложиться другая ситуация, когда индексация заработной платы происходит в середине отпуска сотрудника. Как быть в этом случае? Бухгалтер должен пересчитать начисление, сделанное работнику на время отпуска.

Пример

Возьмем данные предыдущего примера.

Пока Иванов И.И. был в отпуске, 1 декабря 2008 г. прошло повышение заработной платы, и оклад Иванова стал 15500 руб..

Предположим, что продолжительность отпуска 28 календарных дней, значит четырнадцать дней был старый оклад, а последние четырнадцать дней оклад 15 500 руб..

Рассчитываем коэффициент индексации 15 500 / 15 000 = 1,03

Всю сумму отпускных делим на 28, умножаем на 14 дней. Полученный результат умножаем на коэффициент 1,03 и выплачиваем сотруднику разницу.

Начисленные отпускные, предположим 20 тысяч руб..

20 000 / 28 = 714,28

714,28 × 14 = 10 000 руб. было начислено за 14 дней.

10 000×1,03 = 10 300 руб. должно быть начислено после повышения заработной платы.

10 300 – 10 000 = 300 руб. именно такую разницу мы должны начислить работнику.

Начисляем все налоги, удерживаем НДФЛ и выплачиваем оставшуюся сумму.

Переходящие отпуска

По законодательству отпускные должны быть выплачены не позднее, чем за 3 дня до начала отпуска независимо от того, переходящий отпуск или нет.

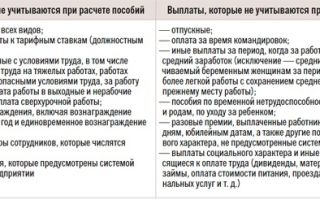

Одновременно со всей суммы отпускных надо начислить: единый социальный налог; налог на доходы физических лиц; взносы на обязательное социальное страхование от несчастных случаев на производстве; взносы на обязательное пенсионное страхование.

НДФЛ перечисляется полностью в день получения средств в банке на выплату отпускных, либо день перечисления отпускных на лицевой счет работника. Остальные же налоги и взносы уплачиваются вместе с налогами и взносами, начисленными с зарплаты за истекший месяц.

Для расчета налога на прибыль при «переходящем» отпуске, когда первая часть отпуска приходится на один месяц, а вторая часть — на другой месяц, отпускные должны учитываться в расходах каждого месяца.

То есть налогоплательщик, полностью учтет сумму отпускных по переходящему отпуску в расходах того месяца, в котором она начислена, то будут завышены расходы текущего месяца. Это может привести к спору с проверяющими и, как следствие, к начислению пеней.

Если же из-за несвоевременного включения всей суммы отпускных в расходы будет выявлена недоплата налога на прибыль за год, то инспекция может оштрафовать организацию. Такая ситуация возможна при учете отпускных за отпуск, начавшийся в декабре одного года и закончившийся в январе другого.

Но если у организации отчетный период по налогу на прибыль — квартал и оба месяца, за которые начисляются отпускные, приходятся на один отчетный период, то занижения налога не будет.

Разберемся с ЕСН: «Для бухучёта этот ЕСН делится через 97 счёт. Для налога на прибыль можете сразу поставить на расходы. Но можете сделать одинаково с бухучётом, можете делить.

Вы сами это прописываете приказом об учётной политике».

На мой взгляд, всё-таки в этом вопросе стоит придерживаться единообразия и ЕСН поделить и для бухгалтерского и для налогового учета, если это существенно не влияет на сумму налога на прибыль или сумму авансового платежа.

Используя данные примера, определимся с проводками в бухгалтерском учете. Значит, в октябре мы должны сделать проводки:

Митюкова Э.С. пересказала мнение Минфина, что для налога на прибыль переходящие отпуска нужно делить. Однако существуют судебные решения, в которых говорится, что затраты на переходящий отпуск признаются в полном объеме в периоде их начисления вне зависимости от дней отпуска, приходящихся на расчетный месяц.

Из судебной практики

Суд постановил, что расходы, начисленные в ноябре-декабре 2004 и декабре 2005 гг. за отпуск, приходящийся на другой налоговый период, должны быть признаны расходами предыдущего налогового периода в полном объеме без деления на части (Постановление ФА С Западно-Сибирского округа от 23.01.2008 № Ф04-222/2008(688-А27-37), Ф04-222/2008(741-А27-37)).

В другом решении говорится, что пропорциональный расчет отпускных вообще не предусмотрен Налоговым кодексом. Арбитры указали на то, что из буквального толкования ст.

272 Налогового кодекса не следует, что при определении налоговой базы по налогу на прибыль сумма начисленных отпускных включается в состав расходов пропорционально дням отпуска, приходящимся на каждый отчетный период (Постановление ФАС Западно-Сибирского округа от 03.12.2007 № Ф04-8300/2007(40621-А75-15)).

Таким образом, точка в этих спорах пока не поставлена и требуется доработки законодательства, касающегося этого вопроса, но пока рекомендую придерживаться мнения Минфина.

Декретный отпуск

Вопросы декретного отпуска: его продолжительность, способы исчисления, возможность присоединения к декретному отпуска ежегодного отпуска — освещаются в Трудовом Кодексе РФ.

Статья 255 ТК РФ говорит, что женщинам предоставляются отпуска по беременности и родам продолжительностью 70 (в случае многоплодной беременности — 84) календарных дней до родов и 70 (в случае осложненных родов — 86, при рождении двух или более детей — 110) календарных дней после родов.

Отпуск по беременности и родам исчисляется суммарно и предоставляется женщине полностью независимо от числа дней, фактически использованных до родов. То есть отпуск предоставляется сразу на весь период — 140 календарных дней (или больше), и не важно, сколько дней было использовано до родов.

Например, если роды наступили на 10 дней раньше предполагаемого срока, и дородовой отпуск составил 60 дней, послеродовой автоматически увеличивается на 10 дней, то есть будет уже не 70 дней, а 80.

Если будущая мама пожелает оформить полагающийся очередной ежегодный оплачиваемый отпуск и использовать его непосредственно перед декретным отпуском или после него, работодатель обязан пойти ей навстречу. Об этом свидетельствует ст. 260 ТК «Гарантии женщинам при установлении очередности предоставления ежегодных оплачиваемых отпусков»: перед отпуском по беременности и родам или непосредственно после него, либо по окончании отпуска по уходу за ребенком женщине, по ее желанию, предоставляется ежегодный отпуск независимо от стажа работы в данной организации.

Кроме того, в соответствии с законом, по просьбе сотрудницы работодатель обязан установить неполный рабочий день или неполную рабочую неделю. По статье 93 ТК РФ для этого вам беременная сотрудница должна представить медицинское заключение с соответствующей рекомендацией.

Основанием начисления пособия по беременности и родом является листок временной нетрудоспособности.

Пособие по беременности и родам выплачивается застрахованной женщине в размере 100 процентов среднего заработка, но не может превышать максимальный размер пособия по беременности и родам, установленный федеральным законом о бюджете Фонда социального страхования Российской Федерации на очередной финансовый год, в 2009 г. он равен 25 390 руб.. Планируется, что максимальный размер на 2010 — 27 170 руб. и 29 020 руб. на 2011 г.

Если беременная женщина, имеет страховой стаж менее шести месяцев (не стаж работы на вашем предприятии, а именно страховой стаж), пособие по беременности и родам выплачивается в размере, не превышающем за полный календарный месяц минимального размера оплаты труда, т.е. 4 330 руб.. Если женщина работает у вас по совместительству, вы ей также должны начислить пособие по беременности и родам, если она вам предоставит листок временной нетрудоспособности.

Пособия по беременности и родам исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за последние 12 календарных месяцев, предшествующих месяцу наступления временной нетрудоспособности, отпуска по беременности и родам.

Средний дневной заработок для исчисления пособий по временной нетрудоспособности, по беременности и родам определяется путем деления суммы начисленного заработка на число календарных дней, приходящихся на период, за который учитывается заработная плата.

Размер пособия по временной нетрудоспособности, по беременности и родам определяется путем умножения размера дневного пособия на число календарных дней, приходящихся на период временной нетрудоспособности, отпуска по беременности и родам.

Пособие выплачивается полностью за счет средств ФСС, поэтому в бухгалтерском учете мы должны сделать следующие проводки:

Сумма пособия по беременности и родам не подлежит обложению НДФЛ, на сумму пособия по беременности и родам не начисляются ЕСН и взносы на обязательное пенсионное страхование, взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Источник: https://delovoymir.biz/voprosy_po_otpuskam.html

Так сгорят или не сгорят отпуска?

Валентина Митрофанова, учредитель и директор Института профессионального кадровика, эксперт трудового законодательства, ведущий бизнес-тренер

Эта тема активно дебатировалась в 2009-2010 году когда ратифицировалась Конвенция МОТ №132.

Все тогда всполошились, что отпуска сгорят, а что же делать, если количество накопленных отпусков у нас по инспекционной практике того времени составляло 2-3 года в среднем

На этой волне многие работодатели грамотно заставили работников отгулять часть долга, многие работники сами потребовали от работодателя закрытия таких долгов, в общем небольшая паника пошла на пользу и часть компаний часть долгов закрыли.

Но тем не менее, сколько можно иметь задолженности по отпуску перед работником?

По теме: Почему в большинстве компаний есть проблемы с ежегодными отпусками?

Согласно статье 124 Трудового кодекса РФ если работник в течении года не использовал отпуск по каким-то уважительным причинам (и это должно быть скорее исключение, чем правило), то работник ОБЯЗАН использовать отпуск в следующем году.

Запрещено непредоставление отпуска в течении двух лет подряд.

То есть, если считать по логике статьи 124 Трудового кодекса, если у работника отпуск 28 календарных дней, то задолженность в количестве 56 календарных дней является уже грубым нарушением трудового законодательства.

А по скандальной статье 9 Конвенции МОТ, которая наделала столько шума, минимальную часть отпуска (по российскому законодательству 14 календарных дней) надо использовать в течении рабочего года, а остаток не позднее 18 месяцев по окончании этого года. То есть если считать по ст. 9 Конвенции МОТ задолженность в 28+14=42 календарных дня является максимальной, превышать которую нельзя.

Что же говорит по этому поводу судебная практика?

В журнале «Трудовые споры» № 4, Апрель 2015 была опубликована статья «Конвенция МОТ об оплачиваемых отпусках. Когда неиспользованные отпуска сгорают», в которой анализируется ситуация по ст.

9 этой Конвенции согласно которой задолженность по отпуску должна быть использована не позднее чем в течении 18 месяцев и если она превышает этот период, то отпуска не предоставляются. Сама статья посвящена тому, что такая практика — судебная стала складываться именно по такому сценарию.

Цитирую: «И, несмотря на то, что в данный момент эта позиция судов является превалирующей, она все-таки представляется довольно спорной. В данной статье мы разобрали суть возникших противоречий». Дальше идет разбор самих противоречий.

Меня зацепило если честно фраза «такая позиция судов является превалирующей».

Лично я с такой судебной практикой сама и с клиентами не сталкивалась с 2010 года, когда была ратифицирована Конвенция, но в статье приводятся ссылки на решения, в том числе с разбивкой по регионам.

В частности в Москве, в качестве примера приведены следующие решения: апелляционные определения Московского городского суда от 20.09.2013 по делу № 11–24800/2013, от 14.04.2014 по делу № 33–12248, кассационное определение от 24.12.2014 № 4г/9–12981/2014 и др.

К сожалению, с нашим законодательством увидеть всю полноту и тенденции в судебной практике практически невозможно. Но, вопрос в том, что те, кто получил такие судебные решения неужели не шли их оспаривать? Ведь очевидность абсурда – налицо.

В самой статье приводятся сравнения норм Конвенции и Трудового кодекса РФ повторятся тут не буду, чуть добавлю, вдруг кто-то реально столкнется с такой ситуацией в суде:

Первое: Конвенция МОТ – ратифицированная в России, по Конституции РФ и Трудовому кодексу РФ стоит выше наших федеральных законов. Поэтому даже если бы в Трудовом кодексе были бы какие-то критичные противоречия, все-равно применялась бы сама Конвенция.

Поэтому аргументы о том, что так как не были внесены поправки в Трудовой Кодекс РФ, то и применять Конвенцию не надо – несостоятельны.

Причем, в статье очень грамотно приводится выписка из устава МОТ, где говорится о том, что «ни в коем случае принятие какой-либо конвенции или ратификация какой-либо конвенции любым членом Международной организации труда не будут рассматриваться как затрагивающие какой-либо закон, судебное решение, обычай или соглашение, которые обеспечивают заинтересованным трудящимся более благоприятные условия, чем предусмотрены Конвенцией».

И так как в ст.

127 Трудового Кодекса РФ указано, что работник при увольнении должен получить компенсацию за ВСЕ неиспользованные отпуска, то даже прямое указание на «сгорание» отпуска по истечении 18 месяцев (которого кстати нет в самой Конвенции – я имею ввиду прямого текста о «сгорании»), все равно по уставу МОТ мы применяли бы именно в этой конкретной норме требования Трудового кодекса РФ.

Второе: В ст. 124 Трудового кодекса РФ также есть норма о том, что если работник не использовал свой отпуск в течении года по каким-то исключительным обстоятельствам, то он ДОЛЖЕН использовать этот отпуск не позднее чем в следующем году. Запрещено не предоставление отпусков два года подряд.

Но ведь эту норму статьи 124 Трудового кодекса РФ никто не «читает» как то, что отпуск не использованный в течении двух дет подряд сгорает. А у нас по стране общая проблема с задолженностью по отпускам.

В среднем компании по итогам инспекционных проверок имеют задолженность в районе 2 лет, но есть и те, у кого такой долг переваливает за 3-5 лет, чаще всего это топ-менеджеры, включая самого генерального директора.

Третье: в ст. 11 самой Конвенции приведена норма, согласно которой работник должен получить отпуск пропорционально тому периоду, за который он еще отпуск не отгулял.

И в последних: ну давайте вспомним кто такой МОТ – о чьей Конвенции идет речь и почему государства, как правило, долго думают и анализируют ратифицировать ли ту или иную Конвенцию МОТ? Да, потому что МОТ русским языком говоря – это международный профсоюз, которые в своих актах закрепляет повышенные гарантии работникам. Поэтому и требуется всегда экспертиза перед ратификацией не возьмет ли на себя страна повышенных обязательств по отношению к гражданам которые не сможет вытянуть и какие акты придется корректировать в связи с такой ратификацией и во сколько это обойдется и т.д. Как можно себе представить, что МОТ пропишет то, что будет ухудшать положение работников, по сравнению с требованиями закрепленными в большинстве европейских государств. Может надо было бы разъяснения у самого МОТ запросить, а не гадать, что они имели ввиду?

Хорошо, что этой же точки зрения придерживаются и чиновники.

Поэтому, что можно сказать напоследок. Отстаивайте свои интересы в суде, приводя все возможные аргументы, обжалуйте решения вынесенные с нарушением норм материального права. Может тогда у нас в стране будут «превалировать» более грамотные судебные решения.

Но, кстати, если работники сами не хотят ходить в отпуск, почему их не припугнуть тем, что их отпуска сгорят?

Задолженность по отпуску – риск самого работодателя!

И в дополнение: то что надо отстаивать позицию, что отпуска не сгорят, не говорит о том, что наличие задолженности – это нормально.

Это опасно и с точки зрения обвинения работодателя в нарушении требований об охране труда, и чревато административными санкциями за нарушение трудового законодательства (а они напомню, с 1 января 2015 года намного жестче чем были раньше) и самое интересное, несут еще и как ни странно налоговые риски. Поэтому задолженность по отпуску несомненно нужно исключать.

Источник: http://hr-media.ru/tak-sgoryat-ili-ne-sgoryat-otpuska/

Спорные вопросы в исчислении налога на прибыль — статья

В статье собраны ответы на спорные вопросы, касающиеся налога на прибыль. Как влияют ошибки в первичных документах на признание расходов? Курсовые или суммовые разницы: как правильно квалифицировать и возможны ли в принципе суммовые разницы в 2016 году? Если безнадежный долг не связан с реализацией, его списывать за счет налогового резерва или не за счет резерва?

Комментирует Александр Матиташвили, налоговый адвокат, аудитор, ведущий вебинара про налог на прибыль в 2016 году:

Да, можно. Начисленные по проверке НДС — это расход. С таким определением согласны суды. Не учитывается для целей налогообложения лишь тот налог, который предъявляется покупателю. Это указано в п. 19 ст. 270 НК РФ. Если же налогоплательщик уплачивает налог тот, который за счет собственных средств, тот, который покупателю не предъявляется, то его можно учесть в целях налога на прибыль.

Основание: Постановление АС ВВО от 07.05.2015 по делу А11-4982/2014.

Препятствуют ли несущественные ошибки в первичных учетных документах признанию расходов в налоговом учете?

Подрядчик ошибся в акте выполненных работ и указал неверное наименование заказчика. В итоге в договоре указано одно наименование, а в акте ошибка. Аналогичный вопрос возникает, если неверно указан вид работ. Возникает вопрос: может ли заказчик по такому акту, в котором есть несущественные ошибки, учесть соответствующие расходы для целей налога на прибыль?

И Минфин и ФНС считают, что такие несущественные ошибки, которые позволяют идентифицировать и заказчика и подрядчика, а также вид выполненных работ, всё же позволяют учитывать расходы для целей налогового учета.

Основание: Письмо ФНС РФ от 12.02.2015 № ГД-4-3/2104@. Письмо МФ от 04.02.2015 № 03-03-10/4547

Кто вправе оценивать эффективность и целесообразность действий налогоплательщика?

Как вы знаете, часто налоговики в ходе налоговых проверок дают рекомендации как вести бизнес, какая должна быть рентабельность и т. д.

И суд и Минфин считают, что учитывая, что налоговое законодательство не использует понятие «экономическая целесообразность» и не регулирует порядок и условия ведения финансово-хозяйственной деятельности, то оценивать эффективность и целесообразность своих действий может только сам налогоплательщик. Это не вправе делать налоговые органы.

Основание: Письмо МФ от 26.05.2015 № 03-03-06/1/30165. Определение КС РФ от 04.06.2007 № 320-О-П.

Возможны ли суммовые разницы в 2016 году?

Могут ли появляться суммовые разницы в налоговом учете налогоплательщиков в 2016 году или мы с ними окончательно распрощались с момента вступления в силу Федерального закона от 20.04.2014 № 81-ФЗ.

П. 3 ст. 3 81-ФЗ исключил любые упоминания о суммовых разницах. Этот закон содержал переходные положения. В законе сказано, что новые правила учета применяются к тем разницам, которые возникают в отношении сделок, заключенных с 1 января 2015 года.

Допустим, сделка заключена до 1 января 2015 года. Если оплата будет после отгрузки товара (постоплата), то возможно в учете такого продавца учитывать и после 2015 года суммовые разницы. Если сделка заключена до этой даты, то т.к. применяются старые правила — будут суммовые разницы.

И только если сделка заключена после 1 января 2015 года, то разницы, возникающие при пост оплате, будут курсовыми.

Впервые Минфин прокомментировал эту норму в письме от 30 марта 2015 года № 03-03-06/1/17387.

Поскольку, в соответствие с ГК, заключение договора — это уже есть сделка, то если заключен договор до 1 января 2015 года и, неважно когда будет отгрузка, разницы при постоплате после 1 января 2015 года будут исключительно суммовыми. А если договор заключен после 1 января, то при постоплате разницы будут исключительно курсовые.

Обращаю ваше внимание, что спустя 2 месяца Минфин передумал и направил новое письмо от 14.05.2015 № 03-03-10/27647.

В этом письме Минфин считает, что все зависит от того, возникает ли дебиторская задолженность до 2015 года либо она возникает после 2015 года. Логика такая: курсовая разница может начисляться, только если есть задолженность. Если нет задолженности, то разницы не возникают.

ФНС в письме от 26.06.2015 № ГД-4-3/11191 соглашается именно со вторым мнением Минфина.

Если безнадежный долг не связан с реализацией, его списывать за счет налогового резерва или не за счет резерва?

Налогоплательщик перечислил аванс своему подрядчику. Подрядчик оказался недобросовестным и к работам не приступил. Этот долг стал сомнительным и налогоплательщик, понимая, что он не может сумму перечисленного аванса учесть в резерве по сомнительным долгам, не стал её учитывать.

В учетной политике было записано, что резерв в налоговом учете создается, но именно этот конкретный долг в формировании резерва не учитывался. Учитывались другие задолженности, связанные с реализацией.

Через 3 года сомнительный долг стал безнадежным и налогоплательщик списал его. Учел в целях налога на прибыль, как безнадежный долг. В тот момент, когда он его списывал, у налогоплательщика был сформированный резерв по сомнительным долгам, сформированный в прошлые годы и существующий на момент списания этого долга по авансу на сумму большую, чем этот безнадежный долг по авансу.

Налогоплательщик списал долг по авансу, минуя резерв, сразу учтя всю сумму во внереализационных расходах. Налоговая инспекция в ходе проверки заявила, что налогоплательщик допустил ошибку.

В НК указано, что при списании безнадежного долга необходимо его списывать за счет существующего резерва, а на расходы этот списываемый долг относится только в части, непокрытой резервом. Т.к.

сумма резерва была больше, чем долг, то налоговики уверяли, что в том году, когда истекли 3 года исковой давности налогоплательщик вообще не имел права учитывать расходы в составе не реализационных расходов, а должен был уменьшить свой резерв на сумму безнадежного долга.

Налогоплательщик объяснял налоговикам, что он не учитывал этот долг при создании резерва. Налоговики не согласились и доначислили пени.

Налогоплательщик обратился в суд и он его поддержал, сформулировав такое правило: безнадежные долги, которые возникают вне связи с реализацией товаров, работ, услуг, не могут быть учтены при формировании резерва по сомнительным долгам.

Поэтому, когда эти долги списываются после истечения срока давности, то это самостоятельные внереализационный расход и эти долги налогоплательщик может учитывать помимо резерва. Не списывать эти долги за счет резерва, а сразу включать во внереализационные расходы.

Основание: Постановление Президиума ВАС РФ от 17.06.2014 № 4580/14

Источник: https://school.kontur.ru/publications/134

Типичные ситуации учета отпусков в программе «1С:Зарплата и управление персоналом 8»

В данной статье мы расскажем, каким образом программа «1С:Зарплата и управление персоналом» может помочь нам в решении вопросов начисления отпуска.

Чтобы отправить сотрудника в законный оплачиваемый отпуск, бухгалтеру нужно провести ряд последовательных операций: определить расчетный период, посчитать средний заработок, начислить сумму отпускных, а также учесть изменения законодательства.

С 1 января 2011 года резерв на оплату отпусков создается на основании норм ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы». Данное положение по бухгалтерскому учету обязательно к применению всеми организациями, кроме субъектов малого предпринимательства.

Конкретной методики определения величины оценочного обязательства законодательством не предусмотрено.

В программе «Зарплата и Управление персоналом 8», начиная с релиза 2.5.40, в конфигурации реализована возможность в настройках параметров учета на закладке «Оценочные обязательства» настраивать учетную политику по формированию оценочных обязательств и резервов для оплаты ежегодных отпусков.

Реализовано два алгоритма расчета сумм ежемесячно признаваемых оценочных обязательств для бухгалтерского учета и сумм отчислений в резерв для налогового учета:

- процентом от сумм начислений по оплате труда и исчисленных с них страховых взносов;

- процентом от сумм начислений по оплате труда.

Список оценочных обязательств и резервов хранится в программе в специализированном справочнике Оценочные обязательства и резервы в подменю Учет зарплаты — Аналитический учет.

Для каждого оценочного обязательства (резерва) в программе задается процент для расчета сумм ежемесячно признаваемых расходов и список базовых начислений. Процент задается отдельно для каждой организации. Соответственно если процент для организации не задан или равен нулю, то это оценочное обязательство в учете этой организации отражаться не будет.

При отражении расходов на оплату труда оценочные обязательства и резервы в БУ и НУ отражаются по кредиту счета 96 «Резервы предстоящих расходов».

Сумма признаваемого оценочного обязательства рассчитывается процентом от результатов базовых начислений за месяц с учетом, либо без учета сумм страховых взносов /Счет дебета подбирается по результатам отражения в учете сумм начислений.

В этом случае начисленные отпускные должны отражаться в дебет счета 96. Для оценочного обязательства по оплате отпусков – достаточно указать это обязательство в форме настроек параметров учета организации.

Более подробно о создании резерва на оплату отпусков можно прочесть в статье диска ИТС «Учет оценочных обязательств по вознаграждениям работникам» (Кадры и оплата труда — Кадровый учет и расчеты с персоналом в программах 1с-Настройка учета)

Отзыв из отпуска

Нередко сотрудников в силу производственной необходимости отзывают из ежегодных оплачиваемых отпусков. Каким образом данную ситуацию оформить в программе? Здесь существует два варианта: расчетный период, в котором начислен отпуск, еще не закрыт, и расчетный период, в котором начислен отпуск, закрыт.

Рассмотрим на примере ситуацию, когда начисление и отзыв сотрудника из отпуска производится в одном месяце и период не закрыт.

Источник: http://lemma-c.ru/stati/kadrovyij-uchet/594-tipichnyie-situaczii-ucheta-otpuskov