Некоторые аспекты исчисления и применения трехлетнего срока на возмещение НДС

22.02.2011

«Налоговый вестник»

«Соответствующий» налоговый период

При определении суммы НДС, подлежащего уплате в бюджет по итогам налогового периода, налогоплательщик имеет право уменьшить исчисленную в порядке ст. 166 НК РФ сумму налога на суммы налоговых вычетов, предусмотренных ст. 171 Кодекса (п. 1 ст. 173 НК РФ). Согласно п. 2 ст.

173 в случае превышения налоговых вычетов над суммами исчисленного налога образовавшаяся положительная разница подлежит возмещению налогоплательщику, за исклюю чением ситуаций, когда декларация подана налогоплательщиком по истечении трех лет после окончания соответствующего налого вого периода. Из анализа п. 2 ст. 173 следует, что указанный срок, отведенный законом на возмещение НДС, действует в случаях представления как первичных налоговых деклараций, в которых заявлено право на возмещение налога, так и уточненных деклараций, поскольку иное указанной нормой не установлено.

Таким образом, можно говорить, что право налогоплательщика на возмещение НДС ограничено тремя годами; момент начала течения трехлетнего срока, в пределах которого им может быть реализовано это субъективное право, определяется окончанием соответствующего налогового периода.

Статья 173 НК РФ, другие положения законодательства о налогах и сборах не определяют термин соответствующий налоговый период. Однако из системного анализа ст.

163, 167, 171 и 172 НК РФ следует, что под таковым для целей исчисления срока понимается налоговый период, когда у налогоплательщика возникло право на применение налоговых вычетов за конкретный налоговый период, сумма которых превышает сумму исчисленного налога за этот период.

Иными словами, под соответствующим налоговым периодом≫ необходимо понимать налоговый период, когда налогоплательщиком соблюдены все условия для применения налоговых вычетов (возмещения) НДС, предусмотренные ст. 171 и 172 НК РФ, и когда у него возникло право на налоговый вычет.

Из таких же подходов исходит судебно-арбитражная практика (постановление ФАС Московского округа от 31.08.2009 № КАА40/8317-09).

Окончание определенного таким образом соответствующего налогового периода является начальной точкой отсчета трехлетнего срока, отведенного налогоплательщику п. 2 ст. 173 НК РФ на возмещение НДС.

При этом начало течения этого срока определяется именно моментом окончания соответствующего налогового периода, когда возникло право на налоговый вычет (возмещение) налога, а не моментом подачи налогоплательщиком декларации в налоговый орган.

По общему правилу соответствующим периодом для целей применения п. 2 ст. 173 НК РФ является период приобретения товаров, работ, услуг, поскольку именно в этом периоде выполняются необходимые условия для реализации налогоплательщиком права на применение налоговых вычетов —принятие их к учету при наличии счета-фактуры (ст. 171 и 172 НК РФ).

Какие-либо дополнительные условия для применения вычетов (совершение операций по реализации в периоде их применения, ввод построенного объекта недвижимости в эксплуатацию) законом не установлены1.

Момент реализации права на применение вычета по НДС

Вопрос о моменте (дате, налоговом периоде) реализации налогоплательщиком права на применение вычетов по НДС, с которым непосредственно связано право налогоплательщика на возмещение налога, до недавнего времени являлся спорным.

Как правило, налоговые органы и арбитражные суды исходили из того, что применение налогового вычета в налоговом периоде, когда возникли предусмотренные законом условия для его применения, является обязанностью плательщика налога, а применение налогового вычета (возмещение НДС) в более позднем периоде неправомерно.

Такой подход к определению реализации налогоплательщиком права на применение вычета по НДС (возмещения налога) был признан Высшим арбитражным судом РФ не соответствующим нормам законодательства о налогах и сборах.

В постановлении Президиума ВАС РФ от 15.06.2010 № 2217/10 суд пришел к выводу, что статья 172 НК РФ, определяющая порядок применения налоговых вычетов, не исключает возможности применения вычета сумм налога на добавленную стоимость за пределами налогового периода.

… То обстоятельство, что общество заявило налоговый вычет, право на который возникло в 2004–2005 годах, в налоговой декларации за I квартал 2006 года, само по себе не может служить основанием для лишения его права на применение налогового вычета.

Вместе с тем непременным условием для применения налогового вычета и соответствующего возмещения сумм налога на добавленную стоимость является соблюдение трехлетнего срока, установленного пунктом 2 статьи 173 НК РФ1.

Иначе говоря, согласно указанной правовой позиции применение налогоплательщиком налогового вычета в более позднемпериоде является правомерным, и единственным условием законности возмещения налога в таком случае (при соблюдении прочих условий) является заявление налого плательщиком данного права в декларации с соблюдением срока, предусмотренного п. 2 ст. 173 НК РФ. Однако заявление плательщиком налогового вычета, ведущего к возмещению налога, в декларации за налоговый период, отличный от периода, когда выполняются все предусмотренные законом условия для его применения, не влияет и не изменяет порядок определения соответствующего налогового периода в смысле п. 2 ст. 173.

Дата реализации плательщиком НДС права на применение вычета и возмещения налога путем его отражения в декларации, относящейся к периоду, охватываемому трехлетним сроком, не меняет момент начала течения срока на возмещение НДС, установленного ст.

173 НК РФ, который определяется периодом, когда возникли все преду смотренные законом условия для применения вычета. Таким образом, по общему правилу налогоплательщик вправе претендовать на возмещение налога, заявленного в налоговой декларации, в т.ч.

уточненной, в течение трех лет с момента, определяемого налоговым периодом, когда выполнены все условия для использования вычетов, применение которых и ведет к возникновению суммы возмещения2.

Налоговый вычет для операций, облагаемых по ставке 0%

Вместе с тем нормы ст. 172 НК РФ устанавливают отличный от общего порядок применения налоговых вычетов для отдельных операций, в частности облагаемых по ставке 0%.

Право на применение вычетов применительно к ним связывается законом с наступлением совокупности дополнительных юридических фактов.

Наличие таких особенностей обусловливает установление специального порядка определения соответствующего налогового периода для целей п. 2 ст. 173 Кодекса.

Так, налогово-правовой режим экспортных операций, установленный ст. 164, 165,167, 171 и 172 НК РФ, предполагает возникновение у налогоплательщика права на применение ставки 0%, наличие у него обязанности по документальному подтверждению этого права в течение определенного срока, а также право на применение налогоплательщиком налоговых вычетов применительно к таким операциям.

Данный правовой режим характеризуется наличием длящихся правоотношений и установлением срока, в течение которого у налогоплательщика отсутствует обязанность по определению налоговой базы и право на применение налоговых вычетов в отношении операций, налогообложение которых осуществляется в соответствии с п. 1 ст. 164 НК РФ по ставке 0%. Однако на основании п. 9 ст. 167 НК РФ по истечении 180-дневного срока, отведенного на сбор документов, у плательщика налога возникает обязанность по определению налоговой базы и уплате налога в соответствии с подп. 1 п. 1 ст. 167, т.е. на дату отгрузки (передачи) товаров (работ, услуг). При пропуске указанного срока налогоплательщик не лишен возможности представлять в налоговый орган документы в подтверждение обоснованности применения налоговой ставки 0% и при подтверждении такого права имеет право на применение налоговых вычетов и возмещение НДС (п. 9 ст. 165 НК РФ).

Такое правовое регулирование указанных правоотношений породило неопределенность в вопросе, каким образом подлежит определению соответствующий налоговый период в целях применения ст. 173 НК РФ при совершении облагаемых по ставке 0% операций в условиях непредставления налогоплательщиком документов в течение 180 дней.

Источник: http://taxpravo.ru/analitika/statya-134263-nekotoryie_aspektyi_ischisleniya_i_primeneniya_trehletnego_sroka_na_vozmeschenie_nds

Внимание на экспортные сроки! | Журнал «Главная книга» | № 17 за 2015 г

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 21 августа 2015 г.

Содержание журнала № 17 за 2015 г.

Тему статьи предложила Юлия Михайловна Борисова, главный бухгалтер ООО «Витэк», г. Москва.

Документы собраны в квартале, на который приходится 180-й день

Для подтверждения нулевой ставки НДС дается 180 днейп. 9 ст. 165 НК РФ. До истечения этого срока экспортную отгрузку не требуется отражать в НДС-декларации. Если документы собраны до истечения 180-дневного срока, экспортер заполняет раздел 4 НДС-декларации, предназначенный для подтвержденного экспорта.

Если же на 181-й день документы не собраны, экспортер должен заполнить раздел 6 НДС-декларации (для неподтвержденного экспорта), отразить в нем выручку, исчислить НДС по ставке 18% или 10%, также можно заявить вычеты входного налога. Как это делать, мы подробно рассказывали в , 2015, № 16, с.

77, 2015, № 16, с. 85.

У некоторых возникают сложности с определением, в декларации за какой квартал отражать экспортные операции и какой раздел заполнять (4 или 6), если полный комплект документов собран в квартале, на который приходится окончание 180-дневного срока. Сомнения возникают и в случаях, когда эти документы собраны до окончания срока представления декларации за указанный квартал.

Разобраться в этом поможет наша шпаргалка. В качестве примера возьмем ситуацию, когда 180-й день с даты помещения товаров под таможенный режим экспорта приходится на III квартал 2015 г. — на 25 сентября 2015 г.

Порядок заполнения экспортером НДС-декларации следующий:

- полный комплект документов собран на дату А — то есть до истечения 180 дней с даты экспорта (в нашем примере — до 25 сентября включительно), то операции по подтвержденному экспорту надо отразить в разделе 4 НДС-декларации за III квартал 2015 г.;

- полный комплект документов собран на дату Б, то есть уже после истечения 180-дневного срока, то раздел 4 в НДС-декларации можно заполнить только за IV квартал 2015 г., то есть за квартал, следующий за кварталом, в котором собраны подтверждающие документы. В разделе 4 за III квартал 2015 г. такие экспортные операции отражать не нужно.

Хотите, чтобы процесс возмещения экспортного НДС прошел для вас как по нотам? Тогда собирайте полный комплект документов и не пропускайте срок для вычета

Кроме того, придется уточнить НДС-декларацию за квартал экспортной отгрузки (то есть за I квартал 2015 г.): заполнить раздел 6, отразить в нем операции по неподтвержденному экспорту и исчислить НДС;

- все необходимые документы собраны на дату В — в IV квартале, но до окончания срока подачи декларации за III квартал 2015 г., то действовать нужно так же, как и в предыдущем случае, — заполнить раздел 4 экспортер имеет право только в декларации за IV квартал 2015 г.

Бывают, конечно, допустимые исключения. К примеру, физически компания собрала документы на дату Б или В (по истечении 180 дней), однако все они датированы более ранними числами и можно сделать вид, что документы собраны на дату А, то есть до того, как прошли 180 дней со дня экспортной отгрузки.

Тогда проще и легче отразить подтвержденный экспорт в НДС-декларации за тот квартал, в котором истекли указанные 180 дней. Так вы избавите себя и от необходимости представления уточненки за квартал, в котором товары отгружены на экспорт, и от уплаты НДС с экспортной выручки, и от уплаты пеней.

Источник: http://GlavKniga.ru/elver/2015/17/2027-vnimanie_eksportnie_sroki.html

Период и сроки возмещения нало́г на доба́вленную сто́имость

Налог на добавленную стоимость является одним из наиболее масштабных источников наполнения госбюджета. Компании с переплатой по данной статье имеют право на возмещение образовавшейся разницы. Для этого существуют различные способы и сроки – от 11 дней для крупных организаций или предоставляющих банковскую гарантию и до полугода для экспортеров.

Что это такое

Если товар куплен с уплатой НДС, то это сумма к вычету, а если товар продан – то к уплате в бюджет. Если сумма к вычету больше суммы к уплате, то имеет место компенсация разницы. Законодательство РФ предусматривает несколько вариантов для реализации этого права.

Применяются такие способы компенсировать излишне уплаченный НДС:

- Зачет;

- Возврат;

- Возмещение.

Под зачетом следует понимать учет образовавшейся разницы в счет недоимки по какому-либо налогу.

При возмещении происходит такое же движение денег, но разница в том, что формально возвращается та часть налога, которая ранее была уплачена поставщиком налогоплательщика, а косвенно самим плательщиком налога при оплате товаров, работ или услуг.

Базой является разница между НДС, который уплачен поставщиком и налогоплательщиком, в том случае если размер последнего меньше первого.

Видео: Разъяснен порядок

Условия

Для получения компенсации НДС из казны фирма должна соблюсти следующие условия:

- быть плательщиком налога на добавленную стоимость;

- прилежно вести налоговый учет без ошибок в расчетах;

- иметь наличие оснований для возврата;

- иметь пакет документов для подтверждения совершенных операций.

Ключевое условие в том, чтобы купленные товары (услуги) были правильно поставлены на приход и полностью оплачены. Не менее важно правильное составление заявления – скачать образец.

Сроки возмещения НДС после камеральной проверки

Таблица. Различные сроки возврата НДС.

| Показатель | Порядок возврата НДС | Экспорт | |

| Общий | Заявительный | ||

| Условия ожидания | Камеральная проверка (КП) – 3 месяца и 13 дней до фактических выплат | В течение 11 дней после подачи заявки на досрочное возмещение с обязанностью вернуть средства обратно в бюджет при нахождении ошибок в ходе камеральной проверки | До полугода с момента отметки на таможне |

Далее подробнее о каждом из приведенных вариантов.

По общему порядку

Таблица. Сроки возмещения НДС по общему порядку.

| Действие | Сроки |

| Камеральная проверка после подачи декларации и заявления | 3 месяца (пункт 2 статья 88 НК РФ) |

| Если нарушений не выявлено, то ИФНС принимает решение о возмещении НДС | В течение 7-ми дней после КП (176 статья НК РФ) |

| Направление заявки от налоговиков в казначейство | На следующий день после принятия решения или составления акта |

| Непосредственное перечисление денег на счет налогоплательщика-заявителя | В течение 5-х дней после заявки из органов НФС |

От подачи заявки и до фактического перечисления денежных из казны проходит 3 месяца и 13 дней.

При нахождении ошибок в ходе камералки:

- составление акта по нарушениям – 10 дней от КП;

- подготовка возражений и объяснений – 15 дней;

- принятие решения налоговиков – 10 дней;

- выплата части или всей заявленной суммы из казны – 5 дней.

В итоге при выявлении нарушений в ходе КП от подачи заявки и до фактических выплат из казны проходит 3 месяца (КП) и еще 40 дней.

В заявительному порядку

Если речь идет о крупной компании, к которой применим заявительный порядок, то процесс компенсации может быть значительно сокращен.

Таблица. Сроки возмещения НДС по заявительному порядку

| Действие | Сроки |

| Подача заявки на досрочный возврат | Не позднее 5-ти дней с момента подачи декларации |

| Принятие решения органом ФНС | В течение 5-ти дней после поступления заявки |

| Направление заявки из ИНФС в казначейство | На следующий день после принятия решения |

| Непосредственное перечисление денег на расчетный счет налогоплательщика-заявителя | В течение 5-ти дней после заявки из инспекции |

От подачи заявки о досрочном возмещении и до фактического перечисления денежных средств из казны проходит всего 11 дней.

По банковской гарантии

Для значительного сокращения сроков возврата НДС применяют банковскую гарантию. Она позволяет воспользоваться заявительным порядком даже тем компаниям, которые не относятся к разряду крупнейших. Тогда в случае необходимости организация может подать заявление на досрочный возврат налога и получить денежные средства уже через 11 дней.

По решению налоговой

В общем случае налоговики должны перечислить деньги в течение 13-ти дней с момента принятия положительного решения после проведения камеральной проверки.

Если компания ошибочно перечислила в бюджет лишние деньги, то налоговики должны сделать это в течение месяца с момента подачи соответствующего заявления.

При экспорте товаров

Таблица. Сроки возмещения НДС при экспорте.

| Действие | Сроки |

| Сбор и подача пакета документов для подтверждения факта экспорта | 180 дней от таможенной отметки |

| Камеральная проверка в ИНФС | Обычно начинается не ранее 102 дней от подачи декларации и заканчивается не раньше 180 дней от таможенной отметки об экспорте |

Таким образом, при экспорте компенсация НДС происходит только в течение полугода от совершения сделки.

Причины

Таблица. Три основания для возврата НДС из бюджета.

| Основание | Описание |

| 1. Переплата в бюджет | По декларации необходимо уплатить НДС на 1 000 рублей, а фактически уплачено 1 300 рублей (ошибка при платеже) |

| 2. Сумма к вычету больше чем сумма к уплате | Например, сумма входного НДС 3000 рублей, а начислено к уплате – 2500. К возврату – 500 рублей |

| 3. Товар экспортирован с 0% ставков НДС | Если нулевая ставка НДС за проданный товар будет подтверждена документально, то вся сумма входного налога по экспортной операции может быть принята к вычету. |

Способы получения

Применяется два варианта возмещения налога на добавленную стоимость:

- в общем порядке – для любой компании плательщика НДС при наличии соответствующих документов;

- в заявительном порядке – для крупных организаций, налоговые отчисления в бюджет которых за последние 3 года превышают 10 млрд рублей, а также компании оформившие банковскую гарантию по данному налогу.

Подача документов в обоих случаях не отличается, но во втором случае компания имеет право подать заявку на досрочную выплату из казны еще до окончания камеральной проверки.

Порядок

Порядок возмещения налога на добавочную стоимость следующий:

- составление и подача декларации по НДС в орган ФНС, к которой прилагается заявление и требуемый пакет документов;

- камеральная проверка налоговиками обоснованности выдвигаемого требования. Этот этап занимает до 3-х месяцев с возможностью запроса дополнительной документации;

- оформление акта по итогам камеральной проверки и уведомление заявителя о принятом решении. Время, отведенное на данные действия, составляет 7 дней после проверки;

- перечисление денег на расчетный счет заявителя из бюджета в случае положительного решения.

Пакет необходимых документов

Минимальный список документов для подачи:

- заявление (лучше по форме конкретной инстанции ИНФС);

- налоговая декларация;

- счета-фактуры;

- документы, которые подтверждают уплату налога при ввозе товаров в РФ или территории российской юрисдикции;

- документы, которые подтверждают удержание налога налоговым агентом.

Приведенный список не является полным – инспектор может потребовать на свое усмотрение любые документы или отчетность, чтобы принять решение, например, копия устава или бухгалтерская отчетность.

При экспорте товаров потребуются следующие документы:

- контракт на экспорт;

- заявление на ввоз товара и уплате косвенных налогов;

- транспортные документы на перевозку товара;

- выписки из банка о поступлении оплат от иностранного покупателя.

Собрав всю документацию можно рассчитывать на подтверждение нулевой ставки НДС.

Проценты за несвоевременный возврат

Если налоговики не осуществили возврат НДС в положенные сроки, то за каждый просроченный день причитаются проценты от суммы, которую они должны были вернуть.

Отражение в бухучете

Инструкция по отражению НДС в бухучете:

- отражение должно происходить только после камеральной проверки налоговиками;

- получение из бюджета суммы НДС, которая подлежит возврату – Дебет 51/Кредит 68.

Чтобы вернуть переплату по НДС необходимо собрать пакет документов, составить и подать заявление. После трехмесячной камеральной проверки инспектором будет оформлен акт и возращена заявленная сумма в течение 13-ти дней. При безосновательном отказе и несвоевременных выплатах законных сумм налогоплательщик праве обратится в суд.

Источник: http://biznes-delo.ru/vozmeshhenie/sroki-vozmeshheniya-nds.html

Ндс при экспорте товаров. особенности, ставки

Вывоз товаров и собственной продукции за пределы России – финансово выгодная операция для налогоплательщиков. Законодательство предусматривает особенный порядок начисления и возмещения налога на добавленную стоимость (НДС) для предприятий, участвующих в экспортной деятельности:

- ставка НДС по отгруженным на экспорт товарам/услугам установлена в размере 0%;

- налог, уплаченный при покупке предназначенных для вывоза за рубеж изделий, подлежит возмещению из государственного бюджета.

Ввиду необходимости возврата из бюджета уплаченного на российской территории НДС фискальные органы с особенным вниманием относятся к предприятиям, применяющим экспортные операции. Необоснованно заявленное возмещение НДС или несоблюдение регламента подтверждения права на применение льготной ставки налога чревато солидными доначислениями платежей в бюджет и штрафными санкциями.

Специфика экспортного НДС

При приобретении товаров или производстве собственной продукции/работ в стоимость единицы товара изначально заложен НДС, уплаченный поставщику. При перепродаже такого изделия на российской территории компания будет вынуждена 10% или 18% от суммы реализации заплатить в бюджет.

Если же этот товар продать иностранному предприятию, то обязанность уплачивать НДС у экспортера отпадает, поскольку для таких операций предусмотрено использование ставки НДС в 0%.

Пример

Компания А. приобрела для реализации товары на сумму 118000 рублей, уплатив поставщику НДС в размере 18000 рублей. Для реализации у компании есть два варианта – продать товар российской компании, либо переправить контрагенту в Белоруссию. Следует определить рентабельность обеих сделок.

При продаже в России: Сумма реализации составит 150000 рублей, из которых НДС – 22881 руб. С учетом «входящего» налога компания А. обязана уплатить государству НДС в сумме (22881 – 18000) = 4881 руб. Прибыль от операции составит 32000 руб., включая НДС к уплате 4881 руб.

Чистая прибыль – 27119 руб.

При экспорте в Белоруссию:

Реализация составит те же 150000 рублей, однако, применяя ставку 0%, компания не начисляет НДС к уплате. Помимо этого, А. имеет право вернуть из бюджета ранее уплаченную поставщику сумму в размере 18000 рублей. Прибыль составит 32000 руб., плюсом к ней пойдет возмещенный НДС, итого чистая прибыль составит 50000 рублей.

Как видно из примера, экспортные операции способны практически вдвое увеличить прибыль, что, несомненно, является выгодным для российской компании. Однако получение повышенного дохода связано с необходимостью подтверждения налоговым структурам применение нулевой ставки по НДС.

Как подтвердить нулевую ставку при экспортной операции

Перечень таможенной документации, прилагаемой к декларации по НДС и обосновывающий правомерное применение нулевой налоговой ставки, зависит от направления экспортных операций:

- вывоз товаров в страны Евразийского экономического союза (бывшие республики СССР);

- отгрузка в прочие страны, находящиеся за пределами ЕАЭС.

Экспорт в страны ЕАЭС

При перемещении товаров в Евразийский экономический союз (ЕАЭС) – Белоруссию, Армению, Казахстан или Киргизию – применяется упрощенный таможенный регламент, поэтому перечень документов, необходимых для обоснования применения ставки в 0%, достаточно ограничен. Продавец должен предъявить в налоговую службу следующие бумаги:

- транспортные и товарные документы на экспортный груз;

- заявительные документы на ввоз товаров и подтверждение уплаты покупателем косвенных налоговых платежей;

- контракт между российским продавцом и покупателем из стран ЕАЭС.

Поскольку между таможенной и налоговой службами налажен двусторонний электронный обмен данными о ввозе/вывозе товаров, предъявление документов в бумажном варианте не обязательно. Фирме-экспортеру достаточно сформировать реестр необходимой документации в электронном виде и передать его в налоговую инспекцию.

Экспорт в другие иностранные государства

При экспорте товаров в страны, не входящие в ЕАЭС, подтвердить применение 0%-й ставки НДС можно соответствующими документами:

- копия внешнеторгового контракта либо, при его отсутствии, акцепт или оферта;

- договор оказания посреднических услуг – если экспорт осуществляется через третье лицо (поверенного, агента, посредника);

- таможенная декларация (копия либо реестр в электронном виде);

- товарные и транспортные документы (коносамент, грузовая накладная CMR, авиа- или комбинированные накладные).

Все предъявляемые документы должны иметь официальные пометки таможенных служб, свидетельствующие о фактическом вывозе товара с территории России.

Налоговые органы при камеральной проверке могут затребовать банковские выписки или счета-фактуры по экспортной сделке, поэтому продавцу целесообразно подготовить копии документов для приложения к декларации по НДС.

Срок подтверждения правомерности применения нулевой ставки и камеральная проверка

Налоговое законодательство предписывает продавцу-экспортеру в течение 180 календарных дней после того, как груз покинет пределы России, сформировать и предъявить в налоговую службу пакет необходимых документов.

После успешного подтверждения налогоплательщиком права на применение ставки НДС 0% ФНС приступает к камеральной проверке. При этом следует иметь в виду, что фискальный орган не контролирует правильность совершения отдельной экспортной операции – проверке подлежит весь налоговый период, когда совершена сделка.

В ходе осуществления камеральной проверки подлежит анализу:

- наличие у экспортера ресурсов, необходимых для международной торговли – офиса, складов, укомплектованного штата сотрудников;

- присутствие лицензионной и разрешительной документации;

- своевременное заключение соглашений с транспортными и логистическими компаниями, осуществляющими перевозку экспортного груза.

Налоговые инспекторы, скорее всего, проведут встречные проверки, запросив накладные и счета-фактуры у поставщиков товара, вывезенного за границу.

Если экспортирующая фирма на протяжении последних 6 месяцев претерпела реорганизационные изменения (смена юридического адреса, процедуры слияния или присоединения), то внимание налоговой инспекции к ее внешнеторговой деятельности будет особенно пристальным.

Последствия несоблюдения экпортером предписанного регламента

Отсутствие полного пакета документов или нарушение срока представления их в налоговый орган оборачивается для экспортера следующими санкциями:

- доначисление НДС по ставке 18% (10% – при экспорте товаров из соответствующего перечня);

- налоговая база определяется по моменту фактического пересечения грузом границы РФ;

- исчисление пени с даты отгрузки товара.

Если экспортер опоздал по времени с предоставлением документов, то он может рассчитывать на возмещение НДС в следующем налоговом периоде. После того, как полный перечень документов будет передан в ФНС, контролирующий орган принимает решение о проведении камеральной проверки. Однако эта процедура начнется только с начала следующего квартала и будет продолжаться три месяца.

Добровольность при применении нулевой ставки НДС

Применение любых льгот для налогоплательщика носит исключительно добровольный порядок. Достаточно часто организации не пользуются положенными послаблениями, если не уверены, что могут достоверно и аргументированно подтвердить свое право на льготу.

В отличие от установленных законом налоговых привилегий, использование при экспортных операциях нулевой ставки НДС – обязательное условие. Налогоплательщик не освобождается от уплаты налога, он должен на общих правах вести учет облагаемых операций и предоставлять в налоговый орган декларацию по НДС.

Помимо этого, налогоплательщику обязательно следует разделять учет операций по стандартным ставкам (10% и 18%) и по нулевой ставке. «Входящий» НДС по товарам/услугам, впоследствии используемым при экспортных операциях, должен учитываться отдельно.

Сюда входят расходы на приобретение материалов и сырья, товаров для продажи, транспортные услуги сторонних компаний, аренда складов и т.д.

Вся сумма налога по приобретенным ресурсам, идущим на обеспечение экспорта, подлежит возмещению из бюджета, поэтому во избежание налоговых споров, необходимо строгое ведение учета.

Помните: экспортные сделки сопровождаются обязательным выставлением счета-фактуры с выделенной нулевой ставкой. Документ должен быть выписан не позднее пяти дней после совершения отгрузки.

Когда экспортер может получить бюджетные деньги

По завершении трехмесячной камеральной проверки налоговая служба выносит решение, в котором предписывает полностью или частично возместить компании-экспортеру уплаченный «входной» НДС. На принятие решения закон выделяет контролирующему органу не более 7 календарных дней.

Налогоплательщик может заявить о намерении направить сумму возмещения на покрытие имеющейся недоимки по обязательным платежам. Если такое заявление не поступило в ФНС, в течение пяти банковских дней на расчетный счет экспортера должна поступить сумма возмещения.

Отказ в возмещении налога

В ряде случае налоговая служба может отказать экспортеру в возмещении НДС. Отрицательное решение ФНС может быть вызвано следующими причинами:

- наличие явных ошибок при учете экспортных операций и составлении первичных документов;

- сделки совершены взаимосвязанными компаниями;

- необоснованная, с точки зрения ФНС, постановка товаров на учет.

При получении отказа налогоплательщик может оспорить решение инспектора ФНС в вышестоящей инспекции или в суде.

Источник: https://assistentus.ru/nds/vozvrat-i-nulevaja-stavka-pri-ehksporte/

Предоставление вычета НДС: споры о сроках

Автор: Анищенко А.В., эксперт журнала

Нет, срочно нужно что‑то делать с нашей налоговой системой. Если в случае с таким важным налогом, как НДС, судьи из одних и тех же положений законодательства делают противоположные выводы, то тут явно что‑то не так! Что уж требовать от налогоплательщиков!

Экспортный НДС: раздельный учет

Согласно п. 2 ст. 171 и п. 1 ст. 172 НК РФ суммы НДС, предъявленные налогоплательщику при приобретении на территории РФ товаров, работ, услуг, подлежат вычетам в случае их использования для операций, признаваемых объектами обложения НДС. При этом в п. 3 ст.

172 НК РФ по общему правилу установлен особый порядок налоговых вычетов в отношении операций, облагаемых по нулевой ставке: вычет «входного» НДС по приобретенным товарам, работам, услугам производится на момент определения налоговой базы, предусмотренный ст. 167 НК РФ.

Таким образом, как правило, в случае осуществления операций, облагаемых НДС как по ставкам 18 и 10 %, так и по нулевой ставке, налогоплательщик должен вести раздельный учет сумм данного налога по приобретениям, используемым для подобных операций. При этом в соответствии с п. 10 ст.

165 НК РФ порядок определения суммы НДС, относящейся к товарам, работам, услугам, приобретенным для производства или реализации товаров, работ, услуг, облагаемых налогом по нулевой ставке, устанавливается в принятой налогоплательщиком учетной политике для целей налогообложения. В НК РФ порядок такого разделения не прописан.

Налогоплательщик, например, может принять метод распределения пропорционально выручке от операций, облагаемых по разным ставкам.

Нужно сказать, что Федеральный закон от 30.05.2016 № 150‑ФЗ для большинства экспортеров ситуацию значительно улучшил. В пункте 3 ст.

172 НК РФ появился новый подпункт, где сказано, что положения настоящего пункта не распространяются на операции по реализации товаров, указанных в пп. 1 (за исключением сырьевых товаров) и пп. 6 п. 1 ст. 164 НК РФ.

Иначе говоря, речь идет именно о товарах, реализуемых на экспорт. Соответствующие добавления внесены и в п. 10 ст. 165 НК РФ.

Как видите, усложненный порядок вычетов сохраняется для сырьевых товаров. Их перечень приведен тут же – в п. 10 ст. 165 НК РФ. Это минеральные продукты, продукция химической промышленности и связанных с ней других отраслей промышленности, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них.

В общем, не так уж и мало, так что Постановление АС МО от 03.11.2017 № Ф05-13024/2017 по делу № А40-197125/2016 все еще продолжает оставаться актуальным для многих компаний.

«Утерянная грамота»

Общество реализует товары как в России, так и за рубежом. Заранее определить, какие именно товары, работы или услуги будут использованы для внутренних, а какие для экспортных операций, нельзя.

Поэтому компания установила для себя такую налоговую учетную политику.

Она распределяет «входной» НДС в зависимости от той доли, которую сумма реализации продукции на экспорт составляет в общей сумме реализации продукции за данный налоговый период (квартал – ст. 163 НК РФ).

Но дальше судьба у двух частей «входного» НДС разная. Та часть, которая относится к внутренней реализации, сразу предъявляется к вычету, другая (которая относится к экспортным операциям) – ожидает момента, когда право на применение нулевой ставки по таким операциям будет подтверждено.

И случилась неприятность. Оказалось, что счета-фактуры с «входным» НДС, относящиеся к I и II кварталам 2012 года, были обнаружены только в IV квартале 2014 года.

Судя по всему, общество произвело стандартные действия: включило выявленный «входной» налог в общую массу, провело распределение налога, исходя из данных IV квартала 2014 года, а к вычету налог предъявило уже по итогам II квартала 2015 года. (Можно предположить, когда было получено подтверждение о праве на нулевую ставку по НДС.)

Однако налоговики воспротивились вычету: они указали, что по названным счетам-фактурам трехлетний срок, в течение которого еще можно было претендовать на вычет налога, уже истек.

Источник: https://www.audar-press.ru/vychet-nds

Главные нюансы НДС при экспорте

Начисление НДС при экспорте – сложная процедура. Компании, вывозящие продукцию, могут рассчитывать на ставку 0%, однако она начисляется только в определенных ситуациях. Кроме того, государство готово вернуть часть денежных средств. Для этого у компании, производящей товары на экспорт, имеется право на вычет.

НДС начисляется строго в соответствии с действующим законодательством. Чтобы знать, как будет проходить процедура, необходимо изучить положения действующих нормативно-правовых актов. Особое внимание следует уделить Налоговому Кодексу РФ.

Основные понятия

Законные нормативы

НДС при экспорте начисляется в четком соответствии с действующим законодательством. Если человек хочет разобраться в нюансах начисления налога, эксперты советуют изучить главу 21 НК РФ. Она регулирует начисление налога на добавленную стоимость. Прочтя ее, можно сделать вывод, что при экспортных операциях у налогоплательщика возникает объект налогообложения.

Факт вывоза продукции в 2018 году подтверждают таможенные органы. Если при ввозе товара будет представлена копия таможенной декларации, сотрудник таможни, осуществляющий проверку, должен сделать на бумаге пометку «Товар ввезен полностью».

Если утверждение не соответствует действительности, работник учреждения указывает фактическое количество ввозимой продукции. При этом обязательно указывается дата перемещения продукции через границу. Оформленный документ заверяется печатью.

Вывозимые товары могут облагаться налогом по ставке 0%. Однако она применима не ко всей продукции. Чтобы узнать точный перечень, необходимо обратиться к статье 164 НК РФ. Согласно положениям нормативно-правового акта, подобная ставка применяется в отношении товаров, которые были вывезены в таможенном режиме, но только при условии предоставления документации, указанной в статье 165 НК РФ.

Если компания, вывозящая товары на экспорт, пользуется услугами перевозчиков, которые не являются гражданами и налогоплательщиками РФ, она должна руководствоваться положениями статьи 161 НК РФ.

Согласно положениям нормативно-правового акта, налогоплательщики РФ, пользующиеся услугами иностранных налогоплательщиков, должны исчислить, удержать и уплатить в бюджет РФ определенную сумму налога.

В этой ситуации компания, которая экспортирует товары, будет выступать в роли налогового агента по НДС.

Ставка налога для иностранного лица при этом составляет 20%. Подобный вывод можно сделать, изучив подпункт 2 пункта 1 статьи 164 НК РФ. При этом налог с российских перевозчиков взимается по ставке 0%. Следует помнить, что правило действует только при вывозе товаров. Если осуществляется импорт продукции в Россию, применяются другие правила.

Нововведения

Периодически в действующее законодательство вносятся правки. Произошли они и в прошлом году. Коррективам подверглись статьи 165 и 172 НК РФ. Как и раньше, приобретая или изготавливая товар, компания принимает входной НДС к вычету.

Далее необходимо собрать документацию, которая требуется для осуществления экспортной сделки. Готовый пакет нужно предоставить в налоговую инспекцию. Однако бумаги не служат основанием для повторного вычета.

Они могут подтвердить только право на ставку 0%.

Согласно новым правилам, вычет теперь предоставляется только 1 раз – в момент покупки или создания товара.

Все упоминания о том, что подобная возможность присутствовала ранее, были исключены из действующего законодательства.

Это привело к тому, что вычет НДС при экспорте и аналогичный возврат, право на который возникает при совершении сделок внутри страны, перестали иметь различия. Теперь компаниям не нужно вести раздельный учет налога.

Помимо корректив, затронувших вычет, произошли и другие изменения.

Так, компании, которые экспортируют продукцию в страны, входящие в состав Евразийского экономического союза, обязаны указывать в счете-фактуре код вида товара.

Манипуляция должна осуществляться в соответствии с единой Товарной номенклатурой Евразийского экономического союза. Если возникает вопрос, какой код нужно указать, необходимо обратиться к этому документу.

До того, как были приняты поправки, при манипуляциях, освобожденных от НДС, составление счета-фактуры не требовалось. Однако теперь из правила существуют исключения. Оформить счет-фактуру и внести запись в книгу продаж придется компаниям, продукция которых будет реализовываться на территорию государств, состоящих в Евразийском экономическом союзе.

Система возмещения экспортного НДС

Особый порядок

Если компания собрала определенный перечень документации, продажа продукции, которая была вывезена в таможенной процедуре экспорта, облагается НДС по ставке 0%. По этой причине сумма входного НДС может использоваться для получения вычета. Право на него возникает в момент определения налоговой базы. Предоставить документы в налоговую фирма должна в течение 180 дней.

Главные моменты исчислений НДС при экспорте

Согласно статье 164 НК РФ, если осуществляется реализация товаров, экспортируемых на территорию стран, которые являются участниками Содружества независимых государств, НДС начисляется по ставке 0%.

Исходя из утверждения, можно сделать вывод, что налог фактически не взимается, если соблюдаются предъявленные требования. Однако между указанными операциями присутствуют различия.

Налоговая база по операциям, которые облагаются по ставке 0%, формируется.

Чтобы государство согласилось применить НДС по ставке 0%, должны соблюдаться следующие условия:

- товар вывозится в другую страну;

- если документ, подтверждающий фактическое пересечение границы;

- компания предоставила в налоговую инспекцию необходимые бумаги.

Следует помнить, что применение права на возмещение НДС зависит от того, был ли фактически вывезен товар. При этом экспортеру необязательно самостоятельно выполнять манипуляцию. Вопросами вывоза могут заниматься и иностранные покупатели, если заключен контракт самовывоза.

Вывозя товар на экспорт, компания должна соблюдать следующие требования:

- уплачивать таможенные пошлины и иные платежи;

- соблюдать экономическую политику;

- вывозить товары в том же состоянии, в каком они были в момент принятия таможенной декларации;

- выполнять иные требования, зафиксированные в действующем законодательстве.

Чтобы у компании появилась возможность применения НДС по ставке 0%, необходимо, чтобы в роли покупателя выступало иностранное лицо.

Что важно учитывать

Перечень, попадающий под 0%

Существует четко установленный перечень товаров и услуг, которые попадают под ставку 0%. Его можно использовать, как пример, чтобы выяснить, потребуется ли платить налог.

Так, отчисления в пользу государства не будут взиматься, если экспортируются следующие услуги:

- международная перевозка продукции;

- услуги, которые оказывают организации трубопровода по транспортировке нефти;

- услуги по транспортировке газа;

- услуги, оказываемые национальной электрической сетью;

- работы в морских и речных портах по переплавке и хранению товаров, перемещаемых через границу РФ;

- работы по переработке продукции, находящейся на таможенной территории;

- услуги по предоставлению железнодорожного состава и контейнеров;

- услуги водного транспорта по транспортировке товаров, вывозимых в таможенной процедуре экспорта.

Если услуга не попадает под вышеперечисленный перечень, ставка может измениться. Нулевая ставка применяется при экспорте практически всех товаров. Исключения 3 – нефть, газ и природный газ. Их вывоз облагается по ставке в 20%.

5% — ограничение

Сегодня существует особый порядок действий, применяемых в налоговом периоде, в котором общая сумма расходов, связанных с операциями, облагаемыми по ставке 0%, составила менее 5% от расходов, которые компания понесла на манипуляции по реализации продукции.

Раздельный учёт сумм

Специалисты, осуществляющие бухгалтерский учёт, нередко интересуются, как учитывать НДС, если компания занимается не только экспортом товаров, но и осуществляет деятельность внутри страны. Чтобы вычислить налог, эксперты советуют отделять долю выручки с экспорта от общего дохода фирмы. Раздельный учет упрощает проведение манипуляции.

Восстановление по основным средствам

НДС может быть восстановлено по основным средствам. Пример такой учетной политики можно найти в арбитражной практике. Восстановление суммы НДС происходит в той пропорции, в которой они используются в операциях по реализации товаров. При этом доля участия ОС для восстановления налога определяется пропорционально стоимости товаров, отгруженных на экспорт по итогам месяца.

Детали возврата

Чтобы разобраться с деталями возврата, нужно ознакомиться с примером. Между компанией Уют Плюс и венгерской организацией Slava был заключен договор на поставку кресел и диванов.

При этом продажа мебели осуществлялась по цене 18740 евро за партию. Компания Уют Плюс приобрела у организации Мебельщик диваны и кресла. За продукцию было заплачено 1211800 рублей, а размер НДС составил 184850 рублей.

Затем мебель была доставлена до фирмы Slava. Перевозчику пришлось заплатить 7400 рублей.

Курс евро на тот момент составлял 74,18. Тогда размер прибыли компании составил 1390133 рублей. Чтобы получить возврат, организация Уют Плюс представила в налоговую документы, которые подтверждали вывоз продукции на экспорт.

Бухгалтер при этом должен был выполнить следующие проводки:

| Дата проведения манипуляции | Дебет | Кредит | Выполненное действие | Сумма | Документация |

| 12 мая 2018 года | 41 | 60 | Мебель поступила на склад компании | 1026950 рублей | Товарная накладная |

| 12 мая 2018 года | 19 | 60 | Проведена сумма входного НДС | 184850 рублей | Счет-фактура |

| 12 мая 2018 года | 60 | 51 | Оплачены средства за поставленные кресла и диваны | 1211800 рублей | Платежное поручение |

| 25 мая 2018 года | 62 | 90/1 | Учтена сумма выручки | 1390133 рублей | Договор поставки, таможенная декларация |

| 25 мая 2018 года | 90/2 | 41 | Учтены расходы себестоимости диванов и кресел | 1026950 рублей | Товарная накладная |

| 25 мая 2018 года | 90/2 | 44 | Произведен учет расходов на оплату услуг транспортной компании | 7 400 рублей | Акт выполненных работ |

| 28 мая 2018 года | 50 | 62 | На валютный счет фирмы зачислена оплата | 1413183 рублей | Банковская выписка |

| 28 мая 2018 года | 62 | 90/1 | Проведена курсовая разница между оплатой и выручкой | 23050 рублей | Бухгалтерская справка-расчет |

| 28 мая 2018 года | 68 | 19 | Отражена сумма НДС | 184850 рублей | Договор поставки, таможенная декларация |

| 24 августа 2018 года | 51 | 68 | Поступила сумма возврата | 184850 рублей | Банковская выписка |

Возмещение средств

Ставка в 0% применяется только в строго определенных ситуациях.

Чтобы фактически не платить налог, необходимо выполнить следующие требования:

- был заключен договор на поставку товаров или услуг иностранному заказчику;

- на счет налогоплательщика были зачислены средства по экспортному контракту;

- произошел фактический вывоз продукции с территории РФ.

Кроме того, налогоплательщик должен предоставить перечень документации.

В список входят следующие бумаги:

- контракт, заключенный с иностранным покупателем;

- выписка из банка, подтверждающая факт перечисления оплаты;

- таможенная декларация или ее копия, которая подтверждает факт пересечения границы;

- копии транспортных документов, содержащих отметку, которую оставил таможенный контроль.

Если поставка осуществляется через третье лицо, взимающее комиссию, перечень меняется. Стандартный набор бумаг нужно дополнить договором с агентом, который будет заниматься поставками. Понять все нюансы процедуры поможет пошаговая инструкция.

Специалисты контролирующих органов стремятся уйти от случаев лжеэкспорта. Нередко со стороны специалистов налоговой службы возникают перегибы, которые приводят к разбирательствам в суде. Подобные дела довольно часто выигрывают налогоплательщики.

Практика показывает, что претендовать на возмещение НДС бывает трудно. Даже если для возмещения имеются все законные основания, специалисты налоговой службы могут провести серию проверок, которые позволят выявить нарушения.

Их наличие станет препятствием к выплате возврата. Подобное решение может быть обжаловано в вышестоящих государственных органах или суде.

Источник: http://buhuchetpro.ru/nds-pri-jeksporte/

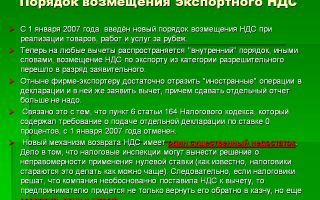

Возмещение экспортного НДС

Вопрос

Ответ

С одной стороны, в Налоговом кодексе осталось указание на то, что вычеты применяются на момент определения налоговой базы по экспорту

С другой стороны, это вычеты НДС по приобретенным товарам, работам и услугам, которые просто были использованы для экспортных операций. То есть те самые вычеты, которые с 2015 г. разрешено переносить на будущее в течение 3 лет с даты принятия покупки на учет. Переносить их можно.

Существуют два подхода.

Подход 1. Новая норма к этим вычетам не применяется.

Обоснование: нормы о моменте вычета по названным операциям являются специальными по отношению к новой норме о возможности переносить вычет. Поэтому у них приоритет.

Поэтому перенести эти вычеты на другие кварталы можно в прежнем порядке, то есть на основании п. 2 ст. 173 НК. Как постановил ВАС, этот пункт позволяет заявить вычеты в любом квартале в течение 3 лет с окончания того квартала, в котором возникло право на вычет, то есть были выполнены все условия для него .

Обратите внимание: до истечения этих 3 лет нужно подать декларацию, отразив в ней вычет .

Например, товары, использованные для производства отгруженной на экспорт продукции, вы приняли на учет в I квартале 2015 г., а налоговая база по экспорту возникла в IV квартале 2015 г. Это будет первый из кварталов, в который вы можете поставить вычет (если у вас уже выполнены все условия для него). Три года с конца этого квартала истекают 31.12.2018.

Подход 2. Эти вычеты можно переносить на основании новой нормы, так как она более поздняя по сравнению со специальной.

Этот подход дает налогоплательщикам меньше времени для заявления рассматриваемых вычетов.

Ведь в соответствии с ним получается, что заявить их можно начиная с того квартала, за который определяется налоговая база по этим операциям (если на этот момент уже выполнены все условия для вычета), и заканчивая тем, на который приходится дата истечения 3 лет с момента принятия на учет соответствующих товаров, работ, услуг. В нашем примере таким последним кварталом был бы I квартал 2018 г.

Кроме того, этот подход предполагал бы, что если момент определения налоговой базы по таким операциям наступает после истечения 3 лет с даты принятия на учет, то налогоплательщик вообще остается без вычета, что, очевидно, неправильно.

На наш взгляд, верным является подход 1. Но самым безрисковым вариантом будет подать уточненную налоговую декларацию по НДС за 2 квартал.

При переносе экспортного вычета на будущее нужно заполнить разд. 5 декларации — так же, как в случае с заявлением вычета по счету-фактуре, полученному уже после определения налоговой базы по экспорту. Т.е. вычет НДС отражается в строке 050 разд. 5 налоговой декларации за любой из входящих в соответствующий трехлетний срок налоговых периодов.

Источник: http://nalog-expert.ru/nalogovyj-uchet/osno/vozmeshhenie-eksportnogo-nds/