Налоговый период по НДС и чем он отличается от отчетного

Налоговый период — временной интервал, по которому рассчитывается сумма налоговой базы, с которой в отчетный период производится уплата налога. Длительность налогового периода регулируется ст. 163 НК РФ и составляет три месяца, то есть один квартал. Таким образом, в течение года налогоплательщики должны подать декларацию 4 раза. Но помимо налогового периода есть и отчетный.

Когда начинается и заканчивается налоговый и период

В зависимости от даты, когда произошло получение статуса плательщика НДС, начинается налоговый период.

Последним днем периода считается та дата, в день которой коммерческая компания проводит реорганизацию или ликвидацию. Снятие компании с учета происходит в тот день, когда в Едином Реестре будет сделана соответствующая запись. Это регламентировано НК РФ, пункт 3 статьи 55.

Стоит упомянуть и об отчетности. Часто у бухгалтеров появляются сложности именно с подачей отчетности при ликвидации предприятия. Проблема заключается в том, что после решения о прекращении деятельности все ранее имеющиеся у руководства права владения компанией автоматически передаются в ликвидационную комиссию.

Решить эту проблему можно, разделив отчетность по НДС за квартал на две части. Одна из них будет нести информацию периода ликвидации, вторая — после составления протокола.

Но стоит учесть один нюанс, подобные действия не оговорены в Налоговом кодексе. К тому же у ликвидаторов могут отсутствовать права на создание декларации.

Поэтому перед заполнением отчетности обязательно следует проконсультироваться со специалистом из ИФНС.

Коды налогового периода НДС в декларации

Для заполнения декларации по НДС применяются 4 кода периода:

- «21» — первый квартал

- «22» — второй квартал

- «23» — третий квартал

- «24» — четвертый квартал

Вторая цифра означает номер квартала, а первая — константа, всегда «2».

Штрафные санкции

Ситуаций, способных спровоцировать нарушение норм по уплате НДС, тянущих за собой финансовые взыскания, существует несколько:

- Одной из наиболее частых является неправильный расчет налоговой базы. Причина появления ошибки кроется в невзятии в расчет всех данных прошедшего налогового периода.

- Невнимательное заполнение отчетности. Тут в виде ошибки может выступать любая неправильно введенная информация. К примеру, при заполнении в реквизиты налогоплательщика были занесены неверные данные.

- Причиной может стать и недоимка по налогу, начисляемая на добавочную стоимость. Подобные нюансы обычно выявляются налоговиками во время проведения камеральной проверки.

- Сроки сдачи декларации. Даже поданная на день позже установленного срока квартального периода документация становится серьезным поводом для выписки налоговым органом штрафной санкции.

При выявлении одного или более видов нарушений налоговыми органами составляется акт с указанием суммы штрафа, который должен быть уплачен в указанные сроки. В случае невыплаты штрафных санкций вовремя, начнется начисление пени за каждый просроченный день.

Отличия налогового и отчетного периода

Многие налогоплательщики путают налоговый период с отчетным.

Отчетный период является небольшим временным промежутком, выделенным для того, чтобы налогоплательщик смог отчитаться за свою деятельность, проведенную за прошедший квартал, то есть налоговый период. Отчетный период может совпадать с налоговым или входить в него.

Ведь отчетный период по длительности почти равен налоговому, то есть целый квартал. Составление отчетов налогоплательщиками должен осуществляться каждый квартальный период. По истечении налогового периода НДС необходимо предоставить в налоговые органы заполненную декларацию — до 25 числа первого месяца после окончания квартала.

Заполнение отчетности по НДС осуществляется в электронной форме. Декларация в бумажной форме не будет принята.

Исчисление выручки

Во время установления налогового периода предприниматели должны учитывать один нюанс – состав выручки. На данный момент в российском законодательстве нет четкого ответа по поводу суммы, которая может быть отнесена к прибыли от проведенной продажи имущественных прав, услуги или работы.

Во время определения базы предпринимателям не требуется вносить в выручку сумму, полученную в процессе коммерческой деятельности, находящейся под облагаемым ЕНВД. Это касается и сумм, начисление которых было осуществлено налогоплательщиком в процессе безвозмездной передачи товара или работы.

Несмотря на то, что налоговый и отчетный периоды являются совершенно разными, они постоянно идут вплотную, и, заполняя декларацию о прошедшем квартальном периоде, следует помнить и о сроке окончания отчетного периода. В ином случае избежать штрафных санкций не получится.

Источник: https://saldovka.com/nalogi-yur-lits/nds/nalogovyiy-period-po-nds.html

Заполнение декларации по НДС в 2018 году: пошаговая инструкция

Отчитываться по НДС обязаны плательщики этого налога и налоговые агенты (ст. 143 НК РФ).

Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев.

Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за I квартал 2018 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

- до 25.04.2018 — 2 000 рублей;

- до 25.05.2018 — 2 000 рублей;

- до 25.06.2018 — 2 000 рублей.

Некоторые организации перечисляют НДС одной суммой без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558.

Посмотреть порядок заполнения

Образец заполнения

Рассмотрим пример заполнения декларации по НДС за II квартал 2018 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 18 %.

За период апрель — июнь 2018 года в Обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 228,81 рубля (счет-фактура № 1 от 02.06.2018).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 101,69 рубля (счет-фактура № 19 от 11.04.2018).

- Поступил счет-фактура № 5 от 12.02.2018 на сумму 5 600 рублей, в том числе НДС 854,24 рубля. Мебель по этому документу была принята к учету 12.02.2018. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. В данном примере нужно заполнить также разделы 3, 8 и 9.

Скачать образец заполнения декларации по НДС в 2018 году

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Раздел 3 декларации по НДС

В этом разделе собираются все данные для расчета налога.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период.

Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

Как проверить декларацию?

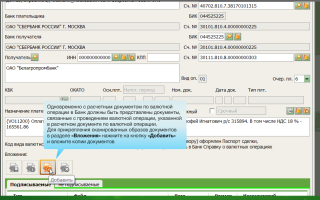

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Отправка декларации по НДС через Контур.Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

Узнать подробнее

Источник: https://www.kontur-extern.ru/info/poryadok-zapolneniya-deklaracii-po-nds

Заполнение декларации по НДС: пошаговая инструкция

Письменно оформленное заявление от имени субъекта предпринимательской деятельности, в котором раскрывается информация о величине полученного им дохода в результате хозяйствования, идентифицируется как налоговая декларация. Документ составляется по данным, актуальным на конец отчетного временного периода.

В нем должны быть отражены сведения об индивидуальных налоговых нюансах предпринимателя, таких как источники полученной прибыли и применяемая налоговая база с учетом актуальных льгот.

Включение в отчет информации о расходах на обеспечение функционирования организации позволит скорректировать исходные данные, служащие для начисления налога.

Заполнение декларации НДС

Общие сведения

Налоговая декларация является основанием для оплаты налоговых обязательств. Отчет составляется всеми субъектами предпринимательства, являющимися налогоплательщиками по схеме с НДС.

Он подается на рассмотрение представителям уполномоченных органов с целью сопоставления сведений в документе с данными проведенных финансовых операций, а также для контроля правильности расчетов.

Нормативно-правовые источники регламентируют отсутствие необходимости предоставления отчета по налогам в случае применения субъектом хозяйствования специальных налоговых режимов, предполагающих освобождение от обязательных для других предпринимателей налогов. Если на протяжении отчетного периода не была реализована финансово-хозяйственная деятельность или отсутствуют налогооблагаемые объекты, то представитель бизнеса вправе подать декларацию, оформленную в упрощенной форме.

Структура отчета

Структура отчета оказывает влияние на заполнение декларации по НДС. Пошаговая инструкция процедуры учитывает последовательное оформление двенадцати разделов документа.

В первом разделе отображена общая сумма налога, рассчитанная на основании данных других разделов документа. В третьей части декларации расчетным способом обосновываются 10-и и 18-и процентные налоговые взносы, и указывается величина вычетов.

Другие разделы заполняются только при наличии соответствующего основания.

Как подать

Налоговая декларация НДС подается в электронном виде через систему предоставления налоговой и бухгалтерской информации. Опция реализуется при помощи оператора электронного документооборота. С ним необходимо оформить соглашение на обслуживание, на основании которого клиенту будет предоставлена электронная квалифицированная подпись.

Правила подачи декларации

Датой подачи отчетности считается день ее отправки, в который налоговый агент получает подтверждение совершенного факта.

После проведения камеральной проверки, отправитель декларации получает квитанцию, свидетельствующую о принятии отчета или уведомление о его отклонении по определенным причинам.

Если отчет не был принят, то ответственному лицу субъекта предпринимательства необходимо его откорректировать и отправить заново.

Подача отчетности в бумажном виде разрешается налоговым агентам, осуществляющим деятельность на специальном режиме, являющимся неплательщиками НДС или освобожденными от его уплаты.

Процедура в таком ракурсе также допускается для субъектов, не отнесенных к категории крупных плательщиков, при условии, что количество наемных работников не превышает 100 человек.

Лояльное отношение применимо к представителям бизнеса, функционирующим по посреднической схеме в интересах третьих лиц, а также в случае, если в отчетный период ими не были применены счета-фактуры.

Нулевая декларация

Изменение налогового законодательства

Субъекты предпринимательства при составлении отчетности и начислении налогов на полученный доход ориентируются на проведенные финансовые операции, с помощью которых можно определить результативность деятельности через показатель доходности.

Отсутствие финансово-хозяйственной деятельности и неполучение прибыли на протяжении отчетного периода, не являются основанием для освобождения от подачи сведений в Налоговую Службу. Руководитель бизнеса в такой ситуации должен подать в уполномоченный орган нулевую декларацию.

Ее оформление актуально в случае, если налоговым агентом были проведены финансовые операции, не облагаемые налогом.

Она также составляется при продаже продукции, произведенной за пределами государства или в случае получения авансового платежа за поставку в будущем периоде товара, требующего длительного производства.

Источник: http://101biznesplan.ru/spravochnik-predprinimatelya/nalogi/kak-zapolnit-deklaratsiyu-po-nds.html

Налоговый период в декларации по НДС. Декларация по НДС: бланк, заполнение, сроки подачи :

Какой указать налоговый период в декларации по НДС? Такой вопрос возникает у того, кто впервые сталкивается с этой формы отчетности. Также перед новичками встает и множество других вопросов. Ведь НДС имеет славу сложного и нелюбимого всеми налога. Это связано с разными факторами, в том числе и с тем, что отчетности по нему уделяется повышенное внимание.

Особенности отчетности по НДС

Декларация по НДС — единственный отчет, который необходимо подавать исключительно в электронной форме. Он должен быть передан в налоговый орган через интернет посредством оператора электронного документооборота. Такие правила действуют для всех налогоплательщиков, а также лиц, которые не признаются плательщиками НДС, но по каким-то причинам обязаны его уплатить с отдельных операций.

На бумажном бланке декларацию по НДС можно подавать только в одном случае — когда отчитывается налоговый агент, который за себя этот налог не уплачивает.

Например, организация, применяющая спецрежим, приобрела услуги у иностранного контрагента, не имеющего представительства в России. Если они облагаются НДС, то покупатель обязан исполнить функцию налогового агента по отношению к иностранному продавцу.

Ведь сам он уплатить НДС не может, поскольку не состоит на учете в российской налоговой службе.

Во всех остальных случаях бумажный бланк декларации по НДС не примут, а податель будет считаться неотчитавшимся. Такой исход ожидает вне зависимости от того, направлена ли форма на бумаге почтой или передана лично.

Сроки подачи отчетности по НДС с 2015 года изменились — теперь ее нужно представлять не позднее 25-го числа месяца, следующего за отчетным кварталом.

Налоговый и отчетный период — есть ли разница?

Окончательный расчет любого налога осуществляется за определенный отрезок времени, который так и называется — налоговый период. Помимо него, существует период отчетный — временной промежуток, по прошествии которого необходимо уплатить авансовые платежи, а иногда и произвести подачу декларации (расчета).

Налоговый период может включать один или несколько отчетных. То есть это периоды разные, хотя зачастую их отождествляют. Например, отчетным периодом по налогу на прибыль является квартал, полугодие и 9 месяцев, а налоговым периодом — год. Что касается НДС, то тут все просто — налоговый период совпадает с отчетным и составляет один квартал.

Какой указать налоговый период в декларации по НДС?

Налоговый период в отчетах указывается в виде кода, который берется из утвержденного ФНС справочника. Каждому налоговому периоду соответствует собственный двузначный код. Они универсальны, то есть установлены без привязки к виду платежа.

Поскольку налоговым периодом по рассматриваемому платежу является квартал, то применяются коды из раздела 2 упомянутого справочника. Таким образом, I кварталу соответствует код налогового периода в декларации по НДС «21», II кварталу — «22», III кварталу — «23», IV кварталу — «24».

Состав декларации

Актуальная форма декларации включает титульный лист и 12 разделов, к некоторым из которых имеются приложения. Все отчитывающиеся лица заполняют первую страницу (титул) и раздел 1.

Исключение — налоговые агенты, которые не платят собственный НДС. То есть субъекты-неплательщики, которые в силу определенных обстоятельств получили обязанность уплатить НДС за другое лицо.

Они ставят в разделе 1 прочерки, а отчетные данные отражают в раздел 2.

Что касается прочих разделов, то заполнять следует лишь те из них, для которых у организации или ИП имеются данные.

Раздел 3 предназначен для расчета НДС по ставкам 18 и 10 %, а также отражения налоговых вычетов. Он заполняется всеми плательщиками собственного НДС, у которых в отчетном периоде были операции, облагаемые по указанным ставкам.

Следующие 3 раздела декларации по НДС предназначены для экспортеров. Здесь указываются такие данные:

- в разделе 4 — операции, по которым документально подтверждена обоснованность применения нулевой ставки НДС;

- в разделе 5 — данные для расчета сумм налоговых вычетов по экспортным операциям;

- в разделе 6 — операции, по которым льготная ставка не подтверждена.

Раздел 7 заполняют плательщики НДС и налоговые агенты, у которых в отчетном квартале были необлагаемые операции. Также в этом разделе отражаются операции по получению предоплаты в счет поставки товаров, производственный цикл которых составляет более полугода.

Разделы, введенные относительно недавно

С 2015 года в состав рассматриваемой отчетности включаются сведения книг покупок и продаж, в которых отражаются все операции и приводятся данные счетов-фактур. Эта информация указывается в разделах 8 и 9 соответственно.

Для посреднической деятельности предусмотрены разделы 10 и 11 декларации по НДС. Заполнение этих листов производится агентами, комиссионерами, застройщиками, экспедиторами — всеми теми, кто выставляет или принимает счета-фактуры в интересах иного лица.

И, наконец, последний, 12-й раздел декларации предназначен для лиц, которые не являются плательщиками НДС, однако выставили в отчетном периоде хотя бы один счет-фактуру, выделив в нем сумму налога. В этом случае у субъекта возникает обязанность уплатить выделенный НДС и своевременно об этом отчитаться.

Как проверяют декларации

Как было упомянуто выше, в составе декларации в налоговую инспекцию направляются сведения счетов-фактур. Это помогает сотрудникам ИФНС выявлять нарушителей — тех, кто занижает налоговую базу, завышает вычеты или вовсе не отражает в учете отдельные операции. Именно для упрощения этого процесса подача декларации производится в электронном виде.

Выявление нарушителей осуществляется через отчеты их контрагентов. Во время проведения камеральной проверки в автоматическом режиме проходит сопоставление данных деклараций покупателя и продавца по каждой сделке.

Для любой операции из книги покупок налогоплательщика должна найтись пара, то есть обратная операция, отраженная в книге продаж поставщика.

Если пара не находится или в данных есть какие-то расхождения, то у налогового органа неизбежно возникнут вопросы.

Поэтому любой реквизит необходимо указывать правильно, в том числе и рассматриваемый в начале этой статьи налоговый период. В декларации по НДС нет мелочей — любые неверные сведения могут повлечь требование ИФНС дать пояснения. Причем проблемы могут возникнуть не только у налогоплательщика, но и у его партнеров.

Источник: https://BusinessMan.ru/nalogovyiy-period-v-deklaratsii-po-nds-deklaratsiya-po-nds-blank-zapolnenie-sroki-podachi.html

Налоговый период по НДС

НДС: правила подсчёта налогового периода

Налоговым периодом по НДС признается интервал, по которому рассчитывают сумму налоговой базы. Потом с неё платят сам сбор, к требуемому времени. С этим понятием однозначно знакомы те, кто работает в соответствующей сфере. Главное – разобраться со смыслом данного понятия. Чтобы потом не допускать ошибок при работе с документами.

Начало и окончание налогового периода

Начинается налоговый период у каждого плательщика по-разному. Конкретные даты зависят от момента, когда сами граждане признаются плательщиками.

Например, у организации появилось право платить налоги после первого января в текущем году. Потому открытием налогового периода будет считаться день, когда осуществлена официальная регистрация. В пункте 2 статьи 55 Налогового Кодекса рассказывается о правилах, согласно которым происходит открытие периода, уплачивается сумма.

Что касается последнего дня в периоде, то им для НДС является дата, на которую проводится реорганизация, либо ликвидация. Проблема заключается в том, что все права того, кто руководит предприятием, при этом передаются тем, кто составляет ликвидационную комиссию.

Но эта проблема легко решается, если отчётность за квартал по НДС разделить надвое. Одна из них фиксирует информацию по периоду ликвидации, а вторая оформляется после того, как передан по всем правилам протокол.

Но совершение подобных действий не оговаривается отдельно внутри Налогового Кодекса. На создание декларации могут отсутствовать права у самих ликвидаторов.

Лучше заранее проконсультироваться со специалистом из ИФНС перед тем, как принять решение.

Какие коды используют при составлении деклараций?

Всего у периода для налоговой отчётности по НДС четыре кода, которые можно использовать во время оформления деклараций.

- 21 – обозначение первого квартала.

- 22 – код второго.

- 23 – третьего.

- 24 – четвёртого.

Именно вторая цифра обозначает квартал. Первая цифра постоянна, это всегда двойка.

Информация о штрафных санкциях

На данный момент существует несколько факторов, при работе с которыми возможно нарушение норм законодательства.

- Сроки сдачи деклараций. Поводом для выписки штрафных санкций может стать даже декларация, которая подана на день позже. Потому очень важно следить за данным фактором, когда оформляется налоговый период в декларации по НДС.

- Недоимка по налогу, начисляемую на добавочную стоимость, так же может привести к появлению нарушений. Нюансы проверяются и вычисляются во время камеральных проверок.

- Невнимательность при оформлении документа. Любая неправильно заполненная информация приводит к ошибкам. Например, реквизиты налогоплательщика.

- Неправильный расчёт самой базы для уплаты НДС так же становится одной из самых распространённых ошибок. Чаще всего они происходят из-за того, что во внимание не берётся период, который уже закончился.

Налоговые органы составляют штрафные акты после того, как выявят само нарушение. Главное – оплатить всё в срок, который установлен законом.

Вне зависимости от того, выписаны санкции на представителя крупного или малого бизнеса. Пени будут начисляться, если с данной обязанностью не справиться вовремя.

Они начисляются на каждый просроченный день, конкретные периоды не имеют значения.

В чём налоговый период отличается от отчётного?

Многие налогоплательщики путаются в этих понятиях. Отчетный период по НДС – это небольшой временной промежуток, выделенный налогоплательщикам для того, чтобы они отчитались по результатам своей деятельности. Отчётный период с кодами каждый раз бывает разным. Иногда это время совпадает с налоговым периодом. А иногда входит в него.

Налоговый период по НДС устанавливается как квартал, в чём он похож на отчётный. Именно каждый квартал налогоплательщики должны составлять отчётность.

О прибыльном отчёте

Цифру 31 вместо 21, например, ставят в декларации 2017 года с налоговым периодом по НДС за полгода. Если же используют сочетание 33, значит, информация, отражённая в документе, имеет отношение к периоду в пределах 1 января- 30 декабря. То есть, включает девять месяцев.

Но данные шифры применяются не для всех налогоплательщиков, составляющих прибыльную декларацию. Если по данному налогу применяются авансовые платежи, то надо использовать сочетания 01, 02 и так далее.

Код 50 проставляется организациями, которые проходят через ликвидацию, либо реорганизацию.

Главное – учитывать один нюанс – определение выручки. В НК у нас сейчас отсутствует чёткое определение сумм, которые точно могли бы быть отнесены к прибыли, полученной в тот или иной период после реализации товаров и услуг. Особенно сложно тем, кто работает на безвозмездной основе. Обналичить средства будет особенно трудно.

Заполняя декларацию, надо помнить об обоих периодах, налоговом и отчётном. Поскольку они часто идут бок о бок. Иначе избежать штрафных санкций не получится. Двухзначные коды используются для деклараций. При использовании платёжек вписываются десятизначные цифровые комбинации.

Источник: https://prondc.ru/nds/nalogovyj-period-po-nds.html

Налог на добавленную стоимость (НДС), налогоплательщики, ставки, база, порядок и сроки уплаты

НДС или налог на добавленную стоимость — это косвенный налог. Понятие, принципы учета и расчета установлены Главой 21 Налогового кодекса РФ.

Налогоплательщики НДС

Налогоплательщиками по налогу на добавленную стоимость являются:

- Организации (юридические лица, в том числе и некоммерческие)

- Индивидуальные предприниматели

Также налогоплательщиков НДС можно условно разделить на две группы:

- Организации и предприниматели, которые являются плательщиками внутреннего НДС, т.е. уплачивающие налог при реализации на территории РФ

- Организации и предприниматели, которые являются плательщиками ввозного НДС, т.е. уплачивающие налог при ввозе товаров на территорию РФ

Организации и предприниматели признаются налогоплательщицами НДС, если они не получили освобождение от уплаты налога на добавленную стоимость.

Освобождение от уплаты НДС

Для получения освобождения от уплаты НДС необходимо выполнение двух условий указанных в статье 145 НК РФ:

- Общая сумма выручки от реализации товаров (работ или услуг) не должно превысит 2-х миллионов рублей (без учета НДС) за последние три календарных месяца.

- Организация или предприниматель не продает подакцизные товары в течение последних трех месяцев.

Кто не платит НДС

Налог на добавленную стоимость от реализации товаров (работ, услуг) не обязаны платит организации и индивидуальные предприниматели, которые:

- Применяют систему налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН)

- Применяют упрощенную систему налогообложения (УСН)

- Применяют патентную систему налогообложения

- Применяют систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД), но только по тем видам деятельности, по которым платят ЕНВД

- Получившие освобождение от исполнения обязанностей налогоплательщиков НДС (см. выше)

- Являются участниками проекта «Сколково» (см. статью 145.1 НК РФ)

Объект налогообложения НДС

Налогом на добавленную стоимость облагаются следующие операции (подробнее в статье 146 НК РФ):

- Операции по реализации и безвозмездной передаче товаров (работ, услуг, имущественных прав) на территории РФ

- Выполнение строительно-монтажных работ для собственных нужд

- Передача товаров, работ или услуг для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль организаций

- Импорт товаров (ввоз) на территорию РФ

Также есть операции, которые не признаются объектов налогообложения и не подлежащие налогообложению (освобождаемые от налогообложения). Полный список таких операций изложен в пункте 2 статьи 146 НК РФ и статье 149 НК РФ.

Налоговый период по НДС

Налоговый период по налогу на добавленную стоимость (НДС) равен кварталу. Длительность налогового периода не зависит от размера выручки налогоплательщика.

Уплата рассчитанного налога может производиться, либо одной суммой сразу, либо тремя равными частями. Перечислить налог в бюджет необходимо до 20 числа месяца (например, НДС за I квартал нужно перечислить: до 20 апреля, до 20 мая, до 20 июня.

Ставки налога НДС (0%, 10%, 18%)

В настоящее время налоговый кодекс (статья 164 НК РФ) предусматривает три ставки НДС:

Ставка 0% — применяется при:

- реализации товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны

- реализации услуг по международной перевозке

- реализации некоторых других операций (п. 1 ст. 164 НК РФ).

Ставка НДС 0% означает, что вышеуказанные товары, услуги, работы освобождены от уплаты налога условно. Для получения права воспользоваться нулевой ставкой в налоговый орган необходимо предоставить определенный в п.1 ст. 164 НК РФ перечень документов.

Ставка 10% применяется при реализации:

- продовольственных товаров

- товаров для детей

- периодических печатных изданий и книжной продукции

- медицинских товаров.

Источник: https://www.regfile.ru/bu/nalog-nds.html

коды налоговых периодов по ндс

В декларации по НДС по строке «налоговый период (код)» что поставить, если декларация сдается за год, 1-4 квартал?

сдаете за 4 кв.2011г.

код 24Налоговый период по НДС — КВАРТАЛ, и потому ее нельзя сдавать за год, только поквартально, за 1-4 квартал, т.е. 4 декларации надо сдать.

При этом готовтесь платить штраф за невовремя сданные декларации, + если в декларациях будет «налог к…

В декларации по НДС налоговый период 3-ий кв. ?

ДА по НДС налоговый период квартал. За 3 квартал нужно поставить налоговый период 23.да 3й Налоговый период 23, за третий квартал.

Не подскажите, какой код налогового (отчетного) периода соответствует каждому кварталу года при заполнении налоговой

Порядок заполнения налоговой декларации по НДС Коды, определяющие налоговый период —————————————————————————- Код Наименование…

ПОМОГИТЕ с НДС. У муниципалов купили здание, с/ф как налоговый агент сентябрем

В том периоде когда оплатили ндс в бюджет как налоговый агент.В 4-ом, после оплаты. НДС, исчисленный налоговым агентом можно поставить к возмещению только после уплаты. Если вы его перечислили в ИФНС (кстати, не забыли поставить в платежке код 02 — налоговый агент?) в декабре, то и к возмещению он…

вопрос: НАЛОГ НДС Допустим некое ООО занимается торговлей

Налоговым периодом по НДС установлен квартал. НДС настолько сложный в исчислении налог, что ответить вот так, через вопрос-ответ не реально. Основныем предметом споров с налоговиками является исчисление именно этого налога.

Лучше спросите…если у вас свое ООО — найтиме для консультации хорошего бухгалтера Продали товара на 100000 из них НДС 18% 15254 = уплатите в бюджет . Но если вы купили товар за наличку или безналичку но с НДС ( т.е. есть счета -фактуры отражающие НДС) то..

.

НДС. Определить суммы НДС принимаемые к вычету.

В том же налоговом периоде организацией были произведены расходы по облагаемым НДС операциям в сумме 7 млн руб. (в том числе НДС). Здесь ключевая фраза расходы по облагаемым НДС операциям. Т.е. весь «входящий» НДС по этим операциям имеем…

Что является налоговым периодом по ндс?

Квартал

Уплата НДС помесячно или разовым платежом за квартал? Уплата НДС помесячно или разовым платежом за квартал?

Налоговым периодом по НДС является квартал. По итогам картала составляем декларацию по НДС, где написано, сколько должны заплатить в бюджет по итогам квартала. Но во время кризиса 2008 года В.

В,Путин даровал нам послабление — можно платить…Если в России живете, то раз в квартал..

отчетный период же квартал ежемесячно Из пункта 1 статьи 174 НК РФ следует, что сумма налога, задекларированная налогоплательщиком к уплате в бюджет за квартал , производится налогоплательщиком в…

за 2 квартал какой код налогового периода нужно указывать в декларациях по НДС и налогу на прибыль? спасибо

НДС 21 I квартал 22 II квартал 23 III квартал 24 IV квартал прибыль 21 первый квартал 31 полугодие 33 девять месяцев 34 год но на самом деле уточнить просто открываете порядок заполнения деклараций и в конце порядка заполнения есть…НДС 22, прибыль 31

Как подается декларация по НДС нарастающим итогом или с расчетами за квартал?

Налоговый период по НДС— КВАРТАЛза квартал за квартал За квартал расчетным путем.

сейчас какой налоговый период? до 20 апреля числа надо сдать диклорацию, какой сейчас налоговый период?

Декларация по НДС за 1-ый квартал — код периода 21.1 квартал естественно)))

Какой сейчас лимит, для перехода на ежемесячную уплату НДС?

Налоговый период по НДС — квартал. И здесь ничего не менялось. Отчеты все сдают поквартально, вне зависимости от размера выручки. С 14 октября 2008 года изменены сроки уплаты НДС. Теперь налог уплачивается в рассрочку. Федеральный закон от…

Статья 163. Налоговый период [Налоговый кодекс РФ] [Глава 21] [Статья 163] Налоговый период (в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов, далее — налоговые агенты) устанавливается как квартал. НДС…

У кого был отказ налоговой в возмещении НДС в связи отсутствием реализации в данном отчетном периоде?

Спор по поводу того, можно ли возместить НДС, если в отчетном периоде у организации не было выручки от реализации продукции (работ, услуг), ведется давно. Чиновники, настаивают на том, что в данном случае ни о каком возмещении речи быть не…

Его возместят в том периоде, когда будет реализация. Т.к. нет реализации — нет исходящего НДС, соответственно входящий не принимают к вычету, неоткуда просто. Пусть он висит на 68, потом зачтется я заранее знал..сто нет реализации. и сумму…

Вопрос Бухгалтеру: Какой код необходимо указать в графе Налоговый период в годовой декларации По НДС?

НДС только квартальные декларации, годовой отчетности нет. Код 244-ый квартал, НДС не годовой, а квартальный налог http://www.buhonline.ru/forum/index?g=posts&t=19331

По какому налогу налоговый период совпадает с отчетным?

По ЕНВД и по НДС налоговый и отчетный период -квартал НДС Статья 163.

Налоговый период Налоговый период (в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов, далее — налоговые агенты) устанавливается как квартал…

Для налогоплательщиков, применяющих УСН, налоговым периодом признается календарный год, а отчетными периодами — I квартал, полугодие и 9 месяцев календарного года так что это вряд ли упрощенка скорей всего — НДС и ЕНВД

В течение какого периода после регистрации ИП налоговая проверка ИП по НДС является неправомерной?

К сожалению- првомерно! Камеральная проверка проводися на осноании представленых Вами в налоговый орга налоговых деклараий, в течение 90 дней с момента представлния Вами такой декларации.Причем, при представлении Вами уточненной декларации…

код в декларации по НДС за 1 квартал 2011. Подскажите код периода в декларации по НДС за 1 квартал 2011

За 1-й квартал налоговый период код 21.

бухгалтера-в Декларации по НДС налоговый период(код)какой за 2й квартал????

Налоговый период (код) 22

Про НДС

В данном случае у вас наоборот, надо из бюджета взять.Поэтому налоговая будет требовать у вас объяснения причин данного превышения. Необходимо в данном случае готовить все документы для камеральной проверки:все договора, счета-фактуры…

Если у вас НДС от поставщика превышает ваш НДС -это значит, что государства должна возместить вам НДС.Вам надо вести в налоговую книгу покупок и книгу продаж с счетами фактур.Счета фактуры должны быть оформлены правильно.

у нас тоже так было…

Налоговый период по НДС в 2010г.? месяц или квартал?или все индивидуально по каждой организации, ИП?

Квартал для всех!Квартал Квартал. квартал для всех организаций и ИП Отчитываемся в ИФНС и платим НДС поквартально.

Налоговые вычеты по НДС (строительство)

в налоговом периоде например вы оказали услуги или продали товар на 1 млн рублей, в т.ч. НДС 152542-37 руб. это НДС который вы обязаны оплатить в бюджет, но если в этом же налоговом периоде вы приобретали услуги, товар ( например платили…Книгу покупок вести,где счета-фактуры оприходованные.Оприходованный НДС и есть налоговый вычет

Как исправить ошибку в 1с 8.1? Возможность использования квартала как налогового периода по ндс — ведь в налоговом кодек

Когда формируете книгу покупок и книгу продаж надо выставлять начало периода и конец периода

Источник: http://klubadvokatov.ru/kody_nalogovyh_periodov_po_nds.html