Правила заполнения ведомости начисления амортизации основных средств – бланк + заполненный образец для скачивания

Ведомость представляет собой документ строгой отчетности. Составлением документа занимается бухгалтерия.

Ведомость служит для документального отражения начисленных амортизационных отчислений по основным средствам, показывает перемещение денежных средств по основным фондам за счет применения амортизации.

Ведомость начисления не является сложным в исполнении бухгалтерским документом, однако требует внимательности и соблюдения последовательности заполнения.

Ведомость начисления амортизации по основным средствам применяется для уменьшения налогооблагаемой базы за отчетный период, отражения стоимости основных фондов за период (месяц, год), а также изменения стоимости оборудования за период.

В целом, возможно разделение задач относительно ОС, для которых служит ведомость на:

- выбытие основных средств из производственного процесса и оборота;

- модернизацию средств производства и понесенные в связи с этим затраты;

- движение ОС в процессе производства;

- начисление амортизации средств во временном промежутке.

Эти параметры позволяют предприятию иметь представление о размере амортизации, перемещению основных фондов и позволяют адекватно реагировать на происходящие изменения.

По какой форме составлять?

Согласно ст. 314 Налогового кодекса РФ предприятие может разработать свою форму учетной ведомости, это не императивная форма.

Однако в соответствии с приказом Министерства финансов России от 21.12.1998 № 64н даны рекомендации по отражению соответствующей информации по каждому разделу.

Наиболее популярной формой ведомости выступает – форма по ОКУД №В-1, которая разработана для предприятий малого бизнеса, однако может применяться в производствах большего объема.

Такая форма носит рекомендательный характер, предприятие вправе разработать собственный нормативный документ.

Заполнение ведомости происходит ежемесячно. Итог за предыдущий месяц переносится на следующий до заполнения отчетной формы за год.

Ведение специальной формы позволяет упорядочить учет основных средств и отразить объективные данные об объектах ОС.

Как заполнить при расчете амортизационных отчислений ОС?

Заполнение ведомости ежемесячно позволяет руководству предприятия и его финансовым подразделениям получать актуальную информацию о состоянии основных фондов, степени износа оборудования и стоимости с учетом амортизации.

Для правильного оформления требуется помнить:

- Ведомость начисления амортизации разделена на два основных раздела – счет 01 по которому ведется учет ОС и счет 02, на котором отражаются амортизационные отчисления.

- Группы основных средств отражаются отдельно в каждой строчке без общего смешения. В противном случае это может дать недостоверную информацию о начисленной амортизации.

В счете 01 происходит отражение:

- Наименование, инвентарный номер объекта. Каждому ОС на предприятии дается индивидуальный номер при поступлении такого средства на предприятие.

- Стоимость. Стоимость объекта исходит из способа его получения – приобретения или производства на месте и подлежит обязательному отражению в счете.

- Статус объекта и его расположения. ОС может перемещаться, что закрепляется нормативными документами – эти сведения также подлежат обязательному отражению. К перемещению или изменению можно отнести и начисление амортизации на объект.

На счете 02 указываются факты о расчете и начислении амортизации объекта и основания для данной процедуры:

- Величина амортизационных отчислений за единицу времени. Так как бланк заполняется ежемесячно по мере расчета отчислений, единицей времени принято считать 1 месяц.

- Категория, к которой относится основное средство. Значение данной категории определяет норму, по которой происходит начисление амортизации (износ) оборудования.

- Величина в суммарном денежном выражении амортизации, начисляемая на отдельный объект основного фонда.

- Объем и размер амортизации за единицу времени (месяц). При этом следует понимать, что начисления в последующем напрямую повлияет на остаточную стоимость ОС.

- Стоимость средства основного фонда после начисления амортизации на конец месяца (учитывая вычет отчислений).

После расчета всех значений под каждым из пунктов подводится отдельный итог для каждой группы основных средств, что в итоге дает объективную информацию о состоянии основных фондов.

По окончанию заполнения формы данные об основных средствах, их стоимости и состоянии переносятся в ведомость учета издержек организации.

Включение такого перечня данных может быть применено как к предприятиям малого, так и среднего бизнеса. Внесение нового оборудования в ведомость происходит в месяц, следующий за его приобретением (изготовлением).

Скачать бланк и образец заполнения

Выводы

При соблюдении всех правил заполнения формы В-1 или разработанных собственноручно образцов ведомости предприятие сможет увидеть и оценить имеющиеся основные фонды, их общую капитализацию и проанализировать процесс износа (амортизации) основных средств, скорректировав поведение компании в сторону наращивания основных фондов или избавления от излишков, а также корректного отражения налогооблагаемой базы.

Показатели ведомости учета оказывают прямое влияние на конечную стоимость основных средств, что при неправильном подсчете влечет большое количество трудностей, как в области налогового, так и бухгалтерского учета и может привести к прямым убыткам организации.

Источник: https://praktibuh.ru/bez-rubriki/vedomost-nachisleniya-amort.html

Амортизация основных средств: учет, проводки, нормы, виды, ведомость начисления

Главное назначение основных средств – обеспечение хозяйственной деятельности компании и получение доходов. Поэтому их первоначальная стоимость должна переноситься на стоимость выпускаемой продукции. И происходит это за счет амортизации ОС.

Что такое амортизация основных средств и нематериальных активов

Понятие

Это равномерный, рассредоточенный по частям, перенос стоимости ОС и НМА на выпускаемую компанией продукцию или выполняемые организацией услуги. Он происходит по мере наступившего износа оборудования или его морального устаревания.

Особенности амортизации у «бюджетников» такие:

- Допускается единоразовая амортизация при постановке ОС на учет, если это недвижимость или библиотечные фонды дешевле 40000 руб.

- Или другие объекты стоимостью в 3000 – 40000, проходящие по бухучету как ОС.

Так как НМА, по сути, являются аналогом ОС, но в виде нематериальной, интеллектуальной собственности, то на них распространяются те же принципы начисления амортизации, что и на материальные объекты.

Что такое амортизация основных средств, расскажет видео ниже:

Суть и нормы

В бухучете практикуется амортизация следующими способами:

- Линейным. Это равномерное начисление на первоначальную цену в течение всего срока эксплуатации.

- Уменьшаемого остатка. В этом случае начисляются проценты от остаточной стоимости.

- Списание пропорционально объемам продукции (услуг). Критерием является натуральный показатель, например, пронормированное время работы оборудования.

- Списание по годам службы объекта.

В налоговом учете применяются, в зависимости от группы амортизации, два метода:

- Линейный – для ОС, приписанных к группам 8, 9, 10.

- Нелинейный, применительный ко всем объектам.

Отечественные правила списания стоимости ОС не отражают реальную степень износа объектов, а ведутся по расчетным нормам амортизации. Нормы рассчитываются так:

- При линейном методе рассчитывается процентное содержание нормы амортизации к первоначальной (восстановленной) оценке ОС по формуле: К (норма амортизации) = (1/число месяцев полезного применения)×100%.

- При нелинейном методе расчет ведется к остаточной стоимости по формуле: К (норма амортизации) = (2/число месяцев полезного применения)×100%.

Начисление амортизации

Ускоренный вид проведения

Кроме обычного вида амортизации, допускается применение и ускоренного. В этом случае при расчете величины годовой амортизации допускается введение коэффициента ускорения от 1 до 3.

Такое возможно в бухучете, если применяется метод уменьшенного остатка. Это позволяет уменьшить налогооблагаемую прибыль, результатом чего является снижение налогов. Но с другой стороны уменьшается и учетная прибыль, что снижает доходы собственников.

Документы

Начисление амортизации должно иметь и документальное отражение. Это выглядит следующим образом:

Бухучет амортизации ОС

Правила бухучета при амортизации ОС должны соответствовать ПБУ 6/11, и имеют следующие особенности:

- Величина начисленной за период амортизации не зависит от результатов деятельности компании за тот же период.

- Начисление начинается со следующего после принятия на учет месяца.

- А заканчивается со следующего за полным погашением стоимости месяца.

- Приостановка начисления амортизации может быть, только если оборудование законсервировано более чем на три месяца и это оформлено соответствующим приказом.

- Накопленная амортизация по объектам отражается на счете 02.

Проводки

При начислении амортизации делаются следующие проводки:

- Дт(20, 23, 25, 26)/Кт02.

- И при предоставлении в аренду: Дт91/Кт02.

Учет, проводки и примеры амортизации ОС даны в видео ниже:

Счета учета

Счет 02 служит для накопления данных по амортизации объектов. При выбытии ОС остаточная сумма списывается с данного счета. Счет 02 корреспондирует с остальными счетами учета. По дебету:

- По арендованным, но перешедшим в собственность ОС – счет 02-1.

- По возвращенным из аренды – 01.

- По выбывшим ОС – 01-11.

- По изменению амортизацию суммы из-за уценки – 83.

- По ОС, выделенным на отдельный баланс – 79.

По кредиту:

- По арендованным, но перешедшим в собственность ОС – счет 02-2.

- По начислению амортизации – 08, 23, 20, 25, 29, 26, 44, 91, 90,97.

- По начислению с выделенных отдельным балансом – 79.

- По изменению амортизацию суммы из-за дооценки – 83.

- По начислению от сданных в аренду – 91.

Ведомость начисления

Данная ведомость предназначается для контроля над объективной величиной амортизации, начисленной по каждому из ОС и контроля над перемещением оборудования (это форма 1МП).

Заполняется ведомость построчно. Каждое ОС или группа ОС записывается отдельной строкой, а новое оборудование учитывается в следующей графе. Ведомость включает два подраздела:

В 1-ю часть входят сведения:

Во 2-й раздел включена информация:

- О норме амортизации.

- Ее ежемесячной величине.

- О начислении амортизации за период.

- Об остаточной стоимости объекта.

Сроки

Величина начисления амортизации по ОС непосредственно зависит от срока их амортизации (полезного использования).

Для определения данного срока по конкретному объекту есть утвержденная Правительством РФ классификация, в которой все ОС и НМА разбиты на амортизационные группы.

Основанием для причисления оборудования к определенной группе является его предполагаемый срок его применения в качестве действующего ОС.

Таких групп десять:

- Срок от года до двух – различного рода инструмент и пневмоагрегаты.

- От двух до трех лет – электронная и компьютерная техника, а так же подъемные машины и спортивные объекты.

- От трех до пяти – миниавтобусы, различные скважины, копировальная техника.

- От пяти до семи – здания, составленные из металлоконструкций и пластика, крупный скот, грузовики.

- От семи до десяти – легковые машины, газотурбины, промплощадки.

- От десяти до пятнадцати – крупные плавсредства, магистральные газопроводы.

- От пятнадцати до двадцати – капитальные строения, многолетние посадки, системы транспортировки топлива и энергии.

- От двадцати до двадцати пяти – речфлот, железные дороги, несгораемые сейфы.

- От двадцати пяти до тридцати – вагоны, причалы, овощехранилища.

- Более тридцати лет – железобетонные строения, океанские теплоходы.

Амортизация основных средств в 1С — тема видео ниже:

Источник: https://uriston.com/kommercheskoe-pravo/buhgalteriya/vneooborotnye-aktivy/osnovnye-sredstva/nachislenie-amortizatsii.html

Заполнение формы ведомости по начислению амортизации основных средств и нематериальных активов

Не могу найти форму для печати Ведомости по начислению амортизации основных средств и нематериальных активов в бюджетных учреждениях. Какой номер формы по ОКУД? И какой документ регламентирует правильное заполнение этой ведомости.

Амортизацию нефинансовых активов ведут в оборотной ведомости по нефинансовым активам (ф. 0504035).

Для учета начисленной амортизации по основным средствам ведется в оборотная ведомости по основным средствам, форма её не прописана в перечне первичных учетных документов и регистров бухгалтерского учета, и составляется разработчиками бухгалтерских программ (1С.Бухгалтерия, Парус, Кубнет, Талисман и т.д.) самостоятельно.

1. Статья: Амортизация нематериальных активов

Нематериальные активы – амортизируемое имущество, то есть их стоимость переносится на расходы учреждения не единовременно, а в течение всего срока полезного использования.

Начисление амортизации на объекты нематериальных активов начинается с 1-го числа месяца, следующего за месяцем принятия этого объекта к бюджетному учету. Амортизационные отчисления производят до полного погашения стоимости объекта либо списания его с баланса.

Начисление прекращается с 1-го числа месяца, следующего за месяцем, когда объект полностью самортизирован или списан с бюджетного учета. При этом 100-процентная амортизация не может служить основанием для списания объектов учета, если они еще пригодны для дальнейшей эксплуатации.

Амортизацию начисляют линейным способом.

В течение отчетного года амортизация на нематериальные активы начисляется ежемесячно в размере 1/12 годовой суммы.

Суммы амортизации отражаются на счетах 1 104 39 000 «Амортизация нематериальных активов – иного движимого имущества учреждения», 1 104 49 000 «Амортизация нематериальных активов – предметов лизинга», 1 104 59 000 «Амортизация нематериальных активов в составе имущества казны».

Аналитический учет начисленной амортизации ведут в оборотной ведомости по нефинансовым активам (ф. 0504035).*

Операции по начислению амортизации за отчетный период отражаются в журнале операций по выбытию и перемещению нефинансовых активов (ф. 0504071).

Пример

отражения начисленной амортизации в учете

Первоначальная стоимость нематериального актива (иного движимого имущества) – 1 200 000 руб. Срок патента на него – 20 лет. Годовая норма амортизации – 5 процентов (100% : 20 лет). Сумма амортизации: годовая – 60 000 руб. (1 200 000 руб. × 5%), ежемесячная – 5000 руб. (60 000 руб. : 12 мес.).

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Начислена сумма амортизации нематериального актива | 1 401 20 271«Расходы на амортизацию основных средств и нематериальных активов» | 1 104 39 420«Уменьшение за счет амортизации стоимости нематериальных активов – иного движимого имущества учреждения» | 5000 |

Порядок начисления амортизации зависит от стоимости объектов нематериальных активов:

- — на объекты стоимостью до 40 000 руб. включительно амортизация начисляется в размере 100 процентов балансовой стоимости при принятии объекта на учет;

- — на объекты стоимостью свыше 40 000 руб. амортизация начисляется в соответствии с рассчитанными в установленном порядке нормами амортизации.

Комиссия по поступлению и выбытию активов ежегодно определяет продолжительность периода предполагаемого использования нематериального актива. Если объект претерпел существенные изменения, то срок его полезного использования уточняется.

ЖУРНАЛ КАЗЕННЫЙ УЧЕТ ПО НОВОМУ ПЛАНУ СЧЕТОВ – 2014

2.Статья: Амортизация основных средств

Для учета начисленной амортизации по основным средствам применяется счет 1 104 00 000 «Амортизация».

Аналитический учет по счету 1 104 00 000 ведется в оборотной ведомости по основным средствам.

Годовая сумма амортизации основных средств рассчитывается линейным способом исходя из их первоначальной (восстановительной) стоимости и нормы амортизации, исчисленной исходя из срока полезного использования объекта.

Первоначальная (или восстановительная – с учетом проведенных переоценок) стоимость объектов основных средств определяется по данным учета.

В течение отчетного года амортизация на основные средства начисляется ежемесячно в размере 1/12 годовой сумм

ЖУРНАЛ КАЗЕННЫЙ УЧЕТ ПО НОВОМУ ПЛАНУ СЧЕТОВ – 2014

3. ПРИКАЗ МИНФИНА РОССИИ ОТ 15.12.2010 № 173Н

Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, ..<\p>

Оборотная ведомость по нефинансовым активам

(код формы 0504035)

Оборотная ведомость по нефинансовым активам (ф.0504035) (далее — Оборотная ведомость (ф.

0504035) применяется для обобщения данных по наличию и стоимости нефинансовых активов (основных средств, нематериальных, непроизведенных активов, продуктов питания) и проверки правильности записей, произведенных по счетам аналитического учета с данными счетов учета основных средств, непроизведенных, нематериальных активов, материалов Главной книги (ф.0504072).Оборотная ведомость (ф.

0504035) составляется ежемесячно по всем объектам учета в количественном и стоимостном выражении. При этом третий лист может быть использован в качестве вкладного листа. Кроме того, Оборотная ведомость (ф.

0504035) применяется для ведения аналитического учета по счетам амортизации основных средств и нематериальных активов, отражения и движения сумм амортизации по ее начислению и списанию с учета. Записи в Оборотной ведомости (ф.0504035) производятся путем отражения входящего сальдо по каждому нефинансовому активу. В Оборотной ведомости (ф.0504035) подсчитываются обороты и выводятся остатки на конец месяца. Учреждение вправе составлять Оборотную ведомость (ф.0504035) ежеквартально.*

Источник: https://www.budgetnik.ru/qa/9092-zapolnenie-formy-vedomosti-po-nachisleniyu-amortizatsii-osnovnyh-sredstv-i-nematerialnyh

Ведомость распределения амортизации по основным — Энциклопедия по экономике

Ведомость распределения амортизации по основным

ВЕДОМОСТЬ РАСПРЕДЕЛЕНИЯ АМОРТИЗАЦИИ ПО ОСНОВНЫМ СРЕДСТВАМ ОТРАСЛИ РАСТЕНИЕВОДСТВА составляется в конце года для распределения амортизационных отчислений (износа) по основным средствам, используемым в растениеводстве (кроме основных средств машинно-тракторного парка и парка уборочных самоходных комбайнов и машин), пропорционально установленным измерителям ( т, м и др.). [c.

51]

Ведомость распределения амортизации по основным средствам отрасли растениеводства 51 [c.558]

Во вторичных документах систематизируются соответствующие первичные документы и обобщаются необходимые сводные данные по своему назначению. Так, например, ко вторичным документам относятся расчет амортизации основных средств и ведомость распределения суммы амортизации по на- [c.

184]

ВЕДОМОСТЬ НАЧИСЛЕНИЯ АМОРТИЗАЦИОННЫХ ОТЧИСЛЕНИЙ за месяц составляется на основании расчета амортизационных отчислений по основным средствам по состоянию на начало года (см.

), расчета амортизационных отчислений по поступившим и выбывшим основным средствам и расчета амортизации по автотранспорту (см.

) для определения суммы амортизации за отчетный месяц и распределения ее по соответствующим счетам бухгалтерского учета. [c.51]

Сводная ведомость распределения по товарным группам расходов на амортизацию основных средств [c.125]

Ведомость заполняется на основании первичных документов и рабочих таблиц распределения материалов, заработной платы, услуг вспомогательных производств, расчета амортизации основных средств, износа МБП и листков-расшифровок по прочим денежным расходам. [c.262]

Для аналитического учета расходов по содержанию и эксплуатации оборудования используют ведомости учета затрат цехов (ф. № 12), которые открывают на каждый цех в отдельности.

Запись в ведомость производят на основании первичных документов и разработочных таблиц распределения материалов, заработной платы, услуг вспомогательных производств, расчета амортизации основных средств, износа малоценных и быстроизнашивающихся предметов и листков-расшифровок по прочим денежным расходам, отраженным в журналах-ордерах. [c.183]

Записи в регистре производятся в целом за отчетный месяц.

Источником записей служат разработочные таблицы (по начисленной заработной плате и ее распределению, расчету амортизации основных средств, износа малоценных и быстроизнашивающихся предметов, резерва на очередные отпуска и т.д.), вспомогательные ведомости (о расходе материалов, списании затрат будущих периодов), прочие регистры. [c.321]

Все ранее указанные требования к организации аналитического учета по счету 25 Общепроизводственные расходы по цехам удовлетворяются при журнально-ордерной форме учета возможностями ведомости № 12 Затраты цеха №.. . Это регистр синтетического и аналитического учета.

Она открывается ежемесячно и содержит аналитический разрез статей затрат, вызванных содержанием хозяйственных операций по счету 25 и синтетические данные по операциям, относящимся к дебету счетов 20, 23, 28 в разрезе цехов.

Эти операции записывают в корреспонденции с кредитом счетов материальных, трудовых и финансовых ресурсов.

Заполняется ведомость № 12 на основе указанных ранее разработочных таблиц распределения расхода материалов, начисленной заработной платы, отчислений на нее, справок-расчетов по начислению амортизации основных средств, нематериальных активов и др. [c.409]

Источниками информации для проведения аудита учета затрат на производство продукции являются учетные регистры аналитического и синтетического учета карточки (ведомости) по заказам разработочные таблицы.

(по распределению заработной платы, отчислений на социальные нужды, услуг вспомогательных производств, расчета амортизации основных средств, износа МБП) ведомости распределения общепроизводственных, общехозяйственных расходов, расходов на содержание и эксплуатацию оборудования листки-расшифровки, справки-расчеты о распределении расходов будущих периодов акты (ведомости) по инвентаризации незавершенного производства ведомость сводного учета затрат на производство журналы-ордера, машинограммы по счетам 20, 21, 23, 25, 26, 28, 29, 31, 89 и т. д., Главная книга и др. [c.137]

Обобщение затрат на производство в поэлементном и постатейном разрезах осуществляется централизованно по предприятию в целом в журнале-ордере № 10-а, который включает три раздела. В первом его разделе производится обобщение расходов по синтетическим счетам учета затрат на производство (табл. 3.2).

Заполняется он по расходу материалов на основании данных ведомости № 10-а Движение материальных ценностей или разработочкой таблицы начисленной основной и дополнительной заработной плате и отчислениям на социальное страхование — ведомости Распределение заработной платы начисленному износу по малоценным предметам — разработочкой таблицы № 8, а амортизации основных средств — расчета по форме разработочкой ведомости Л° 6. В данном разделе производятся закрытие счетов и списание по соответствующим направлениям расходов вспомогательных производств, по содержанию и эксплуатации машин и оборудования, будущих периодов и общехозяйственных расходов. [c.52]

Для снижения трудоемкости и повышения оперативности получения информации по сводному учету целесообразно стремиться к устранению ручной обработки документов.

Обработка первичной документации по учету затрат с помощью вычисли те лвной техники даст возможное яь получать механизированным путем и сводные регистры ведомости аналитического учета затрат, баланс производства и другие на основании табуляграмм распределения заработной платы, амортизации основных средств и других затрат. Получение сводных регистров с помощью вычислительной техники позволит с максимальной точностью определить результаты хозрасчетной деятельности отдельных цехов и участков предприятия, так как можно будет составлять дополнительные табуляграммы, построенные в соответствии с показателями планов-заданий цехового хозрасчета. Кроме того появится возможность ежедневного формирования табуляграмм выпуска ГОТОВОЕ продукции по отдельным цехам и предприятию в целом. [c.143]

Аналитический учет общехозяйственных расходов ведут в ведомости учета общехозяйственных расходов, расходов будущих периодов и внепроизводственных расходов (ф. № 15), а при использовании ЭВМ — в соответствующей машинограмме.

Ведомость составляют на основании первичных документов и разработочных таблиц распределения материалов, заработной платы, услуг вспомогательных производств, расчета амортизации основных средств, износа малоценных и быстроизнашивающихся предметов и листков-расшифровок по прочим денежным расходам.

По окончании месяца общехозяйственные расходы распределяют и списывают на основное, вспомогательное и непромышленное производства и хозяйства и другие счета затрат. [c.185]

Учет и распределение общезаводских расходов. Общезаводские расходы по своему составу являются типовыми. Они включают расходы на управление предприятием (заработную плату аппарата управления, затраты на служебные командировки и перемещения, на содержание пожарной и сторожевой охраны и т. д.

), хозяйственные расходы (содержание прочего общехозяйственного персонала, амортизацию основных средств, содержание и ремонт зданий, сооружений и инвентаря общезаводского назначения и др.

), сборы и отчисления (налоги, сборы и прочие обязательные отчисления и налоги), непроизводительные расходы (потери от простоев общезаводского характера, потери от порчи материалов и продукции при хранении на заводских складах и т. п.).

Учет их ведется в общеустановленном порядке на счете Общехозяйственные расходы в ведомости № 15 (при журнально-ордерной форме учета) или заменяющей ее машинограмме (при машинной форме учета). [c.102]

Аналитический учет этих расходов ведут в ведомости 12 либо в машинограмме по цехам и статьям утвержденной номенклатуры.

Записи в ведомости 12 производятся на основании разработочных таблиц или машинограмм распределения материалов, заработной платы, услуг вспомогательных производств, расчетов износа (амортизации) основных средств, износа малоценных и быстроизнашивающихся предметов, а также листков-расшифровок на разные денежные расходы, отраженные в других журналах-ордерах или соответствующих машинограммах. [c.255]

Источник: https://economy-ru.info/info/56006/

Расчет амортизации основных средств: проверяем себя (Заболонкова О.)

Дата размещения статьи: 31.07.2015

Амортизация основных средств — это распределение стоимости актива на протяжении срока его полезного использования путем амортизационных начислений. В статье на примерах рассмотрим правила начисления амортизации на объекты основных средств, которые должен знать бухгалтер учреждения.

Общие правила начисления амортизации

Согласно нормам п. 85 Инструкции N 157н расчет годовой суммы амортизации производится учреждением, осуществляющим учет используемого объекта основных средств, нематериальных активов линейным способом, исходя из его балансовой стоимости и нормы амортизации, исчисленной исходя из срока его полезного использования.

———————————

Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

В случаях изменения срока полезного использования в связи с изменением первоначально принятых нормативных показателей функционирования амортизируемого объекта основного средства, в том числе в результате проведенной достройки, дооборудования, реконструкции, модернизации или частичной ликвидации, начиная с месяца, в котором был изменен срок полезного использования, расчет годовой суммы амортизации производится учреждением линейным способом исходя из остаточной стоимости амортизируемого объекта на дату изменения срока полезного использования и уточненной нормы амортизации, исчисленной исходя из оставшегося срока полезного использования на дату изменения срока использования.

При принятии к учету объекта основного средства по балансовой стоимости с ранее начисленной суммой амортизации расчет учреждением годовой суммы амортизации производится линейным способом исходя из остаточной стоимости амортизируемого объекта на дату его принятия к учету и нормы амортизации, исчисленной исходя из оставшегося срока полезного использования на дату его принятия к учету.

В течение финансового года амортизация начисляется ежемесячно в размере 1/12 годовой суммы.

В течение срока полезного использования амортизируемого объекта начисление амортизации не приостанавливается, кроме случаев перевода объекта основных средств на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

Таким образом, расчет ежемесячной нормы амортизации определяется по следующей формуле:

Годовая норма амортизации = 100% / Срок полезного использования объекта.

Месячная норма амортизации = 1/12 годовой нормы амортизации.

Пример 1. Первоначальная стоимость основного средства — 100 000 руб., срок полезного использования — 6 лет. Необходимо рассчитать годовую и ежемесячную норму амортизации.

Годовая норма амортизации будет равна 16,67% (100% / 6 лет).

Ежемесячная норма амортизации — 1,39% (16,67% / 12 мес.).

Ежемесячная сумма амортизации — 1390 руб. (100 000 руб. x 1,39%).

Срок полезного использования объекта

Из приведенного расчета амортизации следует, что определение срока полезного использования основного средства является важным моментом в расчете нормы амортизации.

Пунктом 44 Инструкции N 157н установлено, что сроком полезного использования основного средства является период, в течение которого предусматривается его использование в процессе деятельности учреждения в тех целях, ради которых он был приобретен, создан и (или) получен (в запланированных целях).

В частности, срок полезного использования основного средства в целях принятия к учету и начисления амортизации определяется следующим образом:

1) исходя из информации, содержащейся в законодательстве РФ, устанавливающем сроки полезного использования имущества в целях начисления амортизации.

По объектам основных средств, включенным согласно Классификации основных средств в амортизационные группы с первой по девятую, срок полезного использования определяется по наибольшему сроку, установленному для указанных амортизационных групп; в десятую амортизационную группу — срок полезного использования рассчитывается исходя из Единых норм амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР, утвержденных Постановлением Совета Министров СССР от 22.10.1990 N 1072;

2) исходя из рекомендаций, содержащихся в документах производителя, входящих в комплектацию объекта имущества, при отсутствии в законодательстве РФ норм, устанавливающих сроки полезного использования имущества в целях начисления амортизации, в случаях отсутствия информации в законодательстве РФ и в документах производителя — на основании решения комиссии учреждения по поступлению и выбытию активов, принятого с учетом:

— ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

— ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния агрессивной среды, системы проведения ремонта;

— нормативно-правовых и других ограничений использования этого объекта;

— гарантийного срока использования объекта;

— сроков фактической эксплуатации и ранее начисленной суммы амортизации — для объектов, безвозмездно полученных от учреждений, государственных и муниципальных организаций.

———————————

Классификация основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 N 1.

При поступлении (приобретении, получении) основного средства, ранее бывшего в эксплуатации, дата окончания срока полезного использования определяется в указанном порядке, но с учетом срока фактической эксплуатации поступившего объекта.

Срок полезного использования основного средства, являющегося предметом лизинга (сублизинга), определяется учреждением, принимающим объект в соответствии с условиями договора к учету в приведенном порядке, если иное не предусмотрено договором лизинга (сублизинга).

Чаще всего срок полезного использования определяется по Классификации основных средств. В этом документе срок полезного использования объекта приведен в диапазоне.

Например, по объектам основных средств, включенным в третью амортизационную группу, срок полезного использования объектов составляет период свыше трех лет и до пяти лет включительно.

Учреждение в своей учетной политике устанавливает: по минимальной, максимальной или средней норме группы будет определяться срок полезного использования объекта.

Если в учетной политике учреждения установлено определение срока полезного использования по максимальной границе диапазона, то при изменении первоначально принятых нормативных показателей функционирования амортизируемого объекта основного средства, в том числе в результате проведенной достройки, дооборудования, реконструкции, модернизации или частичной ликвидации объекта, срок полезного использования в большую сторону не пересматривается, поскольку изначально он был установлен в максимальном размере.

Порядок начисления амортизации на объекты основных средств

Согласно п. 92 Инструкции N 157н по основным средствам амортизация начисляется в следующем порядке:

1) на объект недвижимого имущества при принятии его к учету по факту государственной регистрации прав на объекты недвижимого имущества, предусмотренной законодательством РФ:

— стоимостью до 40 000 руб. включительно амортизация начисляется в размере 100% балансовой стоимости объекта при принятии к учету;

— стоимостью свыше 40 000 руб. амортизация начисляется в соответствии с рассчитанными в установленном порядке нормами амортизации;

2) на объекты движимого имущества:

— библиотечного фонда стоимостью до 40 000 руб. включительно амортизация начисляется в размере 100% балансовой стоимости при выдаче объекта в эксплуатацию;

— основных средств стоимостью свыше 40 000 руб. амортизация начисляется в соответствии с рассчитанными в установленном порядке нормами амортизации;

— основных средств стоимостью до 3000 руб. включительно, за исключением объектов библиотечного фонда, нематериальных активов, амортизация не начисляется;

— на иные объекты основных средств стоимостью от 3000 до 40 000 руб. включительно амортизация начисляется в размере 100% балансовой стоимости при выдаче объекта в эксплуатацию.

Аналитический учет сумм начисленной амортизации объектов основных средств и нематериальных активов ведется в оборотной ведомости по нефинансовым активам (ф. 0504035).

Общую сумму амортизации, начисленную за месяц по основным средствам и нематериальным активам, рекомендуется отражать в журнале операций по выбытию и перемещению нефинансовых активов (ф. 0504071) (п.

п. 90, 91 Инструкции N 157н).

При начислении амортизации важно помнить следующие правила:

1. Амортизация начинается с 1-го числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо его выбытия (в том числе по основанию списания объекта с бухгалтерского учета). Например, приобрели основное средство 5 апреля, амортизацию следует начислять с 1 мая.

2. Амортизация прекращается с 1-го числа месяца, следующего за месяцем полного погашения стоимости объекта или за месяцем выбытия этого объекта с бухгалтерского учета. Например, объект списан с учета 15 июня, за июнь амортизация начислится, а с 1 июля амортизация начисляться не будет.

3. Амортизация не может производиться свыше 100% стоимости амортизируемого объекта.

4. Начисленная на объект амортизация в размере 100% не является основанием для списания со счетов бухгалтерского учета этого объекта, если он пригоден для использования.

5. Амортизация не приостанавливается в течение срока полезного использования амортизируемого основного средства, кроме случаев перевода его на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

Одновременно со списанием с балансового учета стоимости основного средства вследствие его выбытия сумма накопленных амортизационных начислений по нему также подлежит списанию (п. 51 Инструкции N 157н).

Отражение амортизации в учете

Для формирования в денежном выражении информации о начисленной амортизации основных средств применяются следующие группы счетов (п. 24 Инструкции N 174н ):

— 0 104 10 000 «Амортизация недвижимого имущества»;

— 0 104 20 000 «Амортизация особо ценного движимого имущества учреждения»;

— 0 104 30 000 «Амортизация иного движимого имущества учреждения»;

— 0 104 40 000 «Амортизация предметов лизинга».

———————————

Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. Приказом Минфина России от 16.12.2010 N 174н.

Для ведения бухгалтерского учета амортизации основных средств применяются счета аналитического учета в соответствии с объектом учета и содержанием хозяйственной операции. Их полный перечень приведен в п. 25 Инструкции N 174н.

Рассмотрим на примерах отражение в учете операций по начислению и списанию амортизационных сумм.

Пример 2. Бюджетное учреждение за счет средств, полученных на выполнение государственного (муниципального) задания, приобрело учебное оборудование в количестве 1 шт. на сумму 15 000 руб. Дополнительных расходов, связанных с введением объекта в эксплуатацию, не возникло. Данное имущество не относится к особо ценному. Лицевой счет открыт в ОФК.

В учете учреждения данные операции нужно отразить следующими проводками:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Поступило учебное оборудование от поставщика | 4 106 31 310 | 4 302 31 730 | 15 000 |

| Принято к учету учебное оборудование | 4 101 34 310 | 4 106 31 410 | 15 000 |

| Оплачена поставщику стоимость учебного оборудования | 4 302 31 830 | 4 201 11 610 | 15 000 |

| Начислена 100%-ная амортизация на оборудование при вводе его в эксплуатацию | 4 401 20 271 | 4 104 34 410 | 15 000 |

Пример 3. Учреждение за счет средств, полученных от приносящей доход деятельности, приобрело транспортное средство — легковой автомобиль — на сумму 420 000 руб. Автомобиль отнесен к особо ценному движимому имуществу. Согласно учетной политике учреждения амортизационные отчисления учитываются в составе накладных расходов. Лицевой счет открыт в ОФК.

В учете учреждения указанные операции необходимо отразить следующим образом:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Поступил автомобиль в учреждение | 2 106 31 310 | 2 302 31 730 | 420 000 |

| Принят к учету автомобиль | 2 101 25 310 | 2 106 31 310 | 420 000 |

| Оплачена поставщику стоимость автомобиля | 2 302 31 830 | 2 201 11 610 | 420 000 |

| Начислена ежемесячная амортизация | 2 109 70 271 | 2 104 25 410 | 7000 |

Пример 4. По решению учредителя одно бюджетное учреждение передает другому бюджетному учреждению легковой автомобиль, приобретенный за счет средств, полученных на выполнение государственного (муниципального) задания. Передаваемый объект относится к особо ценному имуществу. Первоначальная стоимость автомобиля — 500 000 руб., сумма начисленной амортизации — 100 000 руб.

В учете учреждений необходимо сделать следующие бухгалтерские записи:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| В учете передающего учреждения | |||

| Передан автомобиль | 4 401 20 241 | 4 101 25 410 | 500 000 |

| Списана ранее начисленная амортизация | 4 104 25 410 | 4 401 20 241 | 100 000 |

| В учете принимающего учреждения | |||

| Получен автомобиль | 4 101 25 310 | 4 401 10 180 | 500 000 |

| Отражена сумма начисленной амортизации | 4 401 10 180 | 4 104 25 410 | 100 000 |

Налог на прибыль и амортизация

Амортизируемым имуществом в целях применения гл.

25 НК РФ признается имущество, которое находится у налогоплательщика на праве собственности (если иное не предусмотрено настоящей главой), используется им для извлечения дохода и стоимость которого погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 руб.

Напомним, расходами, принимаемыми в целях налогообложения прибыли, признаются обоснованные (экономически оправданные) и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (ст. 252 НК РФ).

В частности, согласно нормам п. 2 ст. 256 НК РФ для признания в составе расходов бюджетного учреждения сумм амортизации, начисленных по основному средству, уменьшающих налогооблагаемую прибыль, необходимо, чтобы имущество было приобретено за счет средств, полученных от коммерческой деятельности, и использовалось для осуществления коммерческой деятельности.

Согласно п. 1 ст. 258 НК РФ амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования.

Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика.

Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями ст. 258 НК РФ и с учетом Классификации основных средств, утверждаемой Правительством РФ.

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/10946

Амортизация основных средств на примере предприятия

Сохрани ссылку в одной из сетей:

Таким образом, была сформирована первоначальная стоимость швейной машинки:

(40800 – 6800) + (1200 – 200) + (1200 – 200) = 36000 руб.

Ввод швейной машинки в эксплуатацию был оформлен актом передачи форма № ОС-1 (приложение), на данный объект была заполнена инвентарная карточка форма № ОС-6 (приложение).

Рассмотрим порядок отражения на счетах бухгалтерского учета ООО «Стамо» операций, связанных с начислением амортизационных отчислений по объектам основных средств.

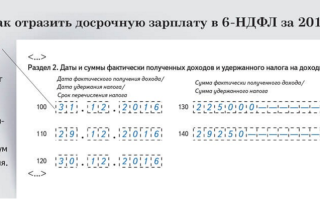

Ежемесячно начисленную сумму амортизации относят на затраты производства. Для этого данные Ведомости начисления амортизации переносятся в журнал – ордер № 10. В соответствии с Журналом регистрации хозяйственных операций, за декабрь 2009 в бухгалтерском учете ООО «Стамо» были оформлены следующие бухгалтерские проводки:

Дебет 20 «Основное производство», Кредит 02 «Амортизация основных средств» — 1815 руб. — начислена амортизация по объектам основных средств основного производства.

Дебет 26 «Общехозяйственные расходы», Кредит 02 «Амортизация основных средств» — 240 руб. — начислена амортизация по объектам основных средств общехозяйственного назначения.

В конце каждого месяца обороты по кредиту счета 02 в корреспонденции с дебетом счетов 20, 23, 25 и 26 переносятся из журнала – ордера № 10 в Главную книгу. Так, в Главной книге за декабрь 2009 года оборот по кредиту счета 02 составил 1815 + 240 = 2055 руб.

По итогам изучения особенностей бухгалтерского учета амортизации основных средств на предприятии ООО «Стамо» необходимо сделать ряд выводов и обобщений.

Амортизация основных средств для целей бухгалтерского учета и налогообложения на изучаемом предприятии в соответствии с учетной политикой начисляется линейным методом, исходя из срока полезного использования объектов основных средств, установленного Классификацией основных средств, включаемых в амортизационные группы (утв. постановлением Правительства Российской Федерации от 1.01.02 г. N 1).

Положительно можно оценить тот факт, что ООО «Стамо» начисляет амортизацию и в бухгалтерском, и в налоговом учете линейным методом.

При этом данные бухгалтерского и налогового учета во многом совпадают, а, следовательно, снижается трудоемкость расчетов на данном участке бухгалтерской работы. Кроме того, линейный способ является самым простым по методике расчета.

Однако изучаемому предприятию можно порекомендовать провести сравнительный анализ различных методов начисления амортизации, чтобы выбрать способ, позволяющий минимизировать налоговые платежи.

ЗАКЛЮЧЕНИЕ

Целью данной работы было изучение методик бухгалтерского учета и аудита амортизации основных средств и выявление направлений совершенствования учетной работы на предприятии ООО «Стамо».

В первой части работы были рассмотрены теоретические аспекты начисления амортизации основных средств. Вторая глава работы была посвящена особенностям бухгалтерского и налогового учета амортизации основных средств ООО «Стамо».

Амортизация — это осуществляемый по определенным правилам учет переноса затрат, связанных с приобретением изнашиваемого имущества, на издержки обращения или на себестоимость производимой с использованием данного объекта продукции.

Согласно своей учетной политике, ООО «Стамо» начисляет амортизацию в целях бухгалтерского учета и налогообложения линейным методом.

Аналитический учет начисленных амортизационных отчислений на изучаемом предприятии осуществляется в Ведомости начисления амортизации основных средств.

Для синтетического учета амортизации используют пассивный счет 02 «Амортизация основных средств». Ежемесячно начисленную сумму амортизации относят на затраты производства в журнале – ордере № 10.

В качестве недостатка бухгалтерского учета амортизации основных средств на предприятии ООО «Стамо» можно отметить тот факт, что на данном предприятии плохо организован аналитический учет объектов основных средств, по которым приостановлено начисление амортизации. В связи с этим данному предприятию можно порекомендовать разработать форму ведомости учета объектов основных средств, по которым приостановлено начисление амортизации.

Главной проблемой бухгалтерского учета начисленных сумм амортизационных отчислений на изучаемом предприятии является большая трудоемкость данных операций.

Поскольку изменения в составе основных средств за месяц на изучаемом предприятии бывают относительно небольшими, ООО «Стамо» можно порекомендовать составлять упрощенный расчет амортизации.

Кроме того, изучаемому предприятию целесообразно автоматизировать учет при помощи компьютерных программ, так как это позволит снизить трудоемкость учетной работы и избежать арифметических ошибок при расчетах.

Положительно можно оценить тот факт, что ООО «Стамо» начисляет амортизацию и в бухгалтерском, и в налоговом учете линейным методом, что способствует снижению трудоемкости расчетов на данном участке бухгалтерской работы.

Однако с целью оптимизации налогообложения ООО «Стамо» при условии автоматизации учета целесообразно установить в учетной политике для целей определения налогооблагаемой базы по налогу на прибыль – нелинейный метод, а для целей бухгалтерского учета способ уменьшаемого остатка либо способ списания стоимости по сумме чисел лет срока полезного использования.

В качестве недостатка ведения налогового учета амортизации основных средств ООО «Стамо» можно отметить отсутствие аналитического учета отложенных налоговые активов и обязательств по амортизации основных средств. В связи с этим данному предприятию можно порекомендовать разработать форму регистра аналитического учета отложенных налоговых активов и отложенных налоговых обязательств.

В конце работы хочется отметить предложения, связанные с законодательной базой, регулирующей учет амортизации основных средств.

В связи с трудным экономическим положением в нашей стране благоразумным разрешить всем хозяйствующим субъектам самостоятельно выбирать метод начисления амортизации.

Это ускорит процесс внедрения новых, высокоэффективных технологий, что благоприятно повлияет на производительность и экономический рост.

Список использованной литературы

-

Налоговый кодекс Российской Федерации, часть вторая от 5 августа 2000 г. N 117-ФЗ (с изм. и доп. от 30 марта, 9 июля 1999 г., 2 января, 5 августа, 29 декабря 2000 г., 24 марта, 30 мая, 6, 7, 8 августа, 27, 29 ноября, 28, 29, 30, 31 декабря 2001 г., 29 мая, 24, 25 июля, 24, 27, 31 декабря 2002 г., 6 мая 2003 г.).

-

Федеральный закон от 21.11.96 г. N 129-ФЗ «О бухгалтерском учете».

Источник: https://works.doklad.ru/view/FQC1HB2QNEs/5.html