Статья 14 ТК РФ. Исчисление сроков (действующая редакция)

Трудовой кодекс, N 197-ФЗ | ст. 14 ТК РФ

Течение сроков, с которыми настоящий Кодекс связывает возникновение трудовых прав и обязанностей, начинается с календарной даты, которой определено начало возникновения указанных прав и обязанностей.

Течение сроков, с которыми настоящий Кодекс связывает прекращение трудовых прав и обязанностей, начинается на следующий день после календарной даты, которой определено окончание трудовых отношений.

Сроки, исчисляемые годами, месяцами, неделями, истекают в соответствующее число последнего года, месяца или недели срока. В срок, исчисляемый в календарных неделях или днях, включаются и нерабочие дни.

Если последний день срока приходится на нерабочий день, то днем окончания срока считается ближайший следующий за ним рабочий день.

Постоянная ссылка на документURL документа [скопировать]HTML-код ссылки для вставки на страницу сайта [скопировать]BB-код ссылки для форумов и блогов [скопировать]в виде обычного текста для соцсетей и пр.

[скопировать]

- Решение Верховного суда: Определение N 49-КГ12-14, Судебная коллегия по гражданским делам, кассацияСудебная коллегия считает, что с выводами судебных инстанций согласиться нельзя, поскольку они основаны на неправильном применении норм материального права. Согласно части 1 статьи 14 Трудового кодекса Российской Федерации течение сроков, с которыми настоящий Кодекс связывает возникновение трудовых прав и обязанностей, начинается с календарной даты, которой определено начало возникновения указанных прав и обязанностей…

- Решение Верховного суда: Определение N 11-КГ13-10, Судебная коллегия по гражданским делам, кассацияЕсли работник в день увольнения не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным работником требования о расчете. В силу статьи 14 Трудового кодекса Российской Федерации течение сроков, с которыми настоящий Кодекс связывает прекращение трудовых прав и обязанностей, начинается на следующий день после календарной даты, которой определено окончание трудовых отношений…

- Решение Верховного суда: Определение N 5-КГ13-43, Судебная коллегия по гражданским делам, кассацияПо соглашению между работником и работодателем трудовой договор может быть расторгнут и до истечения срока предупреждения об увольнении. Статьей 14 Трудового кодекса Российской Федерации установлено, что течение сроков, с которыми настоящий Кодекс связывает прекращение трудовых прав и обязанностей, начинается на следующий день после календарной даты, которой определено окончание трудовых отношений…

Постоянная ссылка на документ

URL документа [скопировать]

HTML-код ссылки для вставки на страницу сайта [скопировать]

[url=][/url]

BB-код ссылки для форумов и блогов [скопировать]

—

в виде обычного текста для соцсетей и пр. [скопировать]

Источник: https://www.zakonrf.info/tk/14/

Трудовой кодекс РФ: аспекты налогообложения ЕСН и НДФЛ — Сейчас.ру

Автор : Зубарев А.В.

Актуальные вопросы бухгалтерского учета и налогообложения

Как известно, с 1 февраля 2002 года вступил в силу Трудовойкодекс Российской Федерации (далее – ТК РФ).

В случаях, предусмотренныхТК РФ, работодатель обязан выплатить работнику различного рода компенсации,которых установлено более 40 видов.

В связи с этим у бухгалтеров предприятийвозникают вопросы о порядке налогообложения указанных выплат налогом надоходы физических лиц (НДФЛ) и единым социальным налогом (ЕСН). Проанализируемданные вопросы подробнее.

Пунктом 1 ст. 217 Налогового кодекса РФ (далее – НК РФ) не подлежатналогообложению НДФЛ выплаты и компенсации, выплачиваемые в соответствиис действующим законодательством. Кроме того, на основании п.

3 ст.217НК РФ и пп.2 п.1 ст.

238 НК РФ освобождаются от налогообложения какНДФЛ, так и ЕСН все виды компенсационных выплат (в пределах норм, установленныхзаконодательством РФ), связанных, в частности, с:

- увольнением работников;

- возмещением вреда, причиненного увечьем или иным повреждениемздоровья;

- возмещением иных расходов, включая расходы на повышение профессиональногоуровня работников;

- исполнением налогоплательщиком трудовых обязанностей (включаяпереезд на работу в другую местность и возмещение командировочныхрасходов).

Прежде чем разобрать налогообложение конкретных компенсационных выплат,упомянутых в ТК РФ, необходимо иметь в виду, что выплаты, носящие компенсационныйхаракте полнении трудовых обязанностей в настоящее время предусмотреныне только настоящим Кодексом, но и другими нормативными актами, которыев силу ст.423 ТК РФ продолжают действовать на территории РФ.

Поэтому выплаты, установленные данными актами и носящие компенсационныйхарактер в виде возмещения работникам дополнительных расходов в связис исполнением ими трудовых обязанностей, не подлежат налогообложению.К таковым, в частности, относятся:

- надбавки к заработной плате (месячной тарифной ставке, должностномуокладу) согласно Постановлению Минтруда РФ1 ;

- стоимость питания работников, работающих вахтовым методом, выдачакоторого предусмотрена Постановлением Госкомтруда РФ2 ;

- стоимость рациона бесплатного питания, предоставляемого членамэкипажей морских, речных и воздушных судов во исполнение ПостановленияПравительства РФ 3 .

1. Не подлежат налогообложению компенсационные выплаты, связанныес возмещением вреда, причинённого увечьем или иным повреждением здоровья,установленные, в частности, ст.

2 и 22 ТК РФ, согласно которым работодательобязан возмещать вред, причинённый работникам в связи с исполнениемими трудовых обязанностей, а также компенсировать моральный вред впорядке и на условиях, которые установлены нормативно-правовыми актами.

При этом не подлежат налогообложению выплаты физическим лицам, имеющиехарактер возмещения причинённого им морального вреда, которые выплачиваетработодатель в размерах, определяемых соглашением сторон трудовогодоговора во исполнение ст.237 ТК РФ.

Пример 1.

Работнику предприятия действиями администрации был причинен моральныйвред (физические или нравственные страдания). Администрация предприятияв размерах, согласованных с работником, выплачивает ему компенсациюморального вреда. Вся сумма выплаты не подлежит налогообложению.

Если размер такого возмещения не будет достигнут соглашением сторонтрудового договора, работник на основании ст.21 ТК РФ и ст.151 ГК РФвправе обратиться в судебные органы для возмещения морального вреда.Сумма компенсации, выплаченная по решению суда, налогообложению неподлежит.

2. Как предусмотрено ст.95 ТК РФ, продолжительность рабочего дняили смены, непосредственно предшествующих нерабочему праздничному дню,уменьшается на один час.

Однако в непрерывно действующих организацияхи на отдельных видах работ, где невозможно уменьшение продолжительностиработы (смены) в предпраздничный день, переработка компенсируется предоставлениемработнику дополнительного времени отдыха или, с согласия работника,оплатой по нормам, установленным для сверхурочной работы. Суммы такойкомпенсации налогообложению не подлежат.

3. В соответствии со ст.126 ТК РФ часть отпуска, превышающая 28 календарныхдней, по письменному заявлению работника может быть заменена денежнойкомпенсацией (см. также письмо Минтруда РФ от 25.04.2002 г. № 966-10).Согласно пози ции МНС России4 суммы такой компенсации налогообложениюНДФЛ не подлежат.

Тем не менее, в отношении ЕСН налоговое ведомствопридерживается5 прямо противоположной точки зрения: сумма такой компенсацииоблагается налогом в общеустановленном порядке.

Данная позиция представляетсянеправомерной, поскольку законодатель определил данную выплату каккомпенсацию, то есть выплату, установленную в целях возмещения работникамкаких-либо расходов (затрат), следовательно, сумма такой компенсацииЕСН не облагается.

4. В общем случае в соответствии со ст.127 ТК РФ при увольнении работникувыплачивается денежная компенсация за все неиспользованные отпуска.По мнению МНС России6, в отношении НДФЛ денежная компенсация за всенеиспользованные отпуска подлежит налогообложению на общих основаниях.

Тем не менее, дословное прочтение указанной нормы в НК РФ (абз.6 п.3ст.217) позволяет сделать вывод о том, что налогообложению подлежиткомпенсация за один неиспользованный отпуск (единственноечисло), в то время как ст.

127 ТК РФ предусмотрена выплата за все неиспользованные отпуска (множественноечисло).

Таким образом, плательщиками может быть сделан вывод о том, что привыплате компенсации за два и более отпуска налогообложению подлежиткомпенсация только лишь за один неиспользованный отпуск. Однако такаяситуация вряд ли может сложиться у «добросовестных» работодателей,поскольку ст.

124 ТК РФ запрещается непредоставление ежегодного оплачиваемогоотпуска в течение двух лет подряд, а также непредоставление ежегодногооплачиваемого отпуска работникам в возрасте до восемнадцати лет и работникам,занятым на работах с вредными и (или) опасными условиями труда.

Такжеподлежат налогообложению НДФЛ компенсация при увольнении работников,заключивших трудовой договор на срок до двух месяцев (ст.291 ТК РФ).

Что касается ЕСН, то суммы указанных компенсаций налогообложению неподлежат.

5. Согласно ст.178 ТК РФ при расторжении трудовых договоров в случаях,упомянутых в ТК РФ, работникам выплачиваются выходные пособия. В зависимостиот оснований увольнения работников размер таких пособий может составлятьот двухнедельного среднего заработка до трёхмесячного среднего заработка.Суммы названных пособий не облагаются ни НДФЛ, ни ЕСН.

Кроме того, трудовым договором или коллективным договором могут предусматриватьсядругие случаи выплаты выходных пособий, а также устанавливаться повышенныеразмеры выходных пособий, названные пособия также не подлежат налогообложению.

Пример 2.

Коллективным договором установлено, что при выходе работника напенсию ему выплачивается выходное пособие в размере среднемесячногозаработка. Сумма такого пособия налогообложению не подлежит.

Не подлежат налогообложению соответствующими налогами компенсационныевыплаты или пособия, связанные с увольнением работников в иных случаях,в частности:

— выходное пособие в размере среднего месячного заработка, если нарушениеправил заключения трудового договора допущено не по вине работникаи исключает возможность продолжения работы (ст.84 ТК РФ);

— дополнительная компенсация в размере двухмесячного среднего заработка,выплачиваемая в случае ликвидации организации, сокращения численностиили штата работников организации при наличии письменного согласия работникана увольнение (ст.180 ТК РФ);

— компенсация в размере не ниже трех средних месячных заработков,выплачиваемая в случае расторжения трудового договора с руководителеморганизации, его заместителями и главным бухгалтером в связи со сменойсобственника организации (ст.181 ТК РФ);

— выходное пособие при увольнении работника, заключившего трудовойдоговор на срок до двух месяцев, если выплата такого пособия предусмотренаТК РФ, федеральными законами, коллективным договором или трудовым договором(ст.292 ТК РФ);

— выходное пособие в размере двухнедельного среднего заработка, выплачиваемоепри прекращении трудового договора с работником, занятым на сезонныхработах, в связи с ликвидацией организации, сокращением численностиили штата организации (ст.296 ТК РФ).

6. Статьей 168 ТК РФ для работодателя предусмотрена обязанность возмещатьработнику в случае направления его в служебную командировку:

— расходы по проезду;

— расходы по найму жилого помещения;

— дополнительные расходы, связанные с проживанием вне места постоянногожительства (суточные);

— иные расходы, произведенные работником с разрешения или ведома работодателя.

Подробный порядок налогообложения командировочных расходов указанв абз.10 п.3 ст.217 НК РФ.

Внимание же бухгалтера следует обратить на так называемые «иные расходы».

Таковыми расходами могут являться, например, оплата различного родауслуг для работника, в том числе оплата разъездов на такси, экскурсионноеобслуживание и т.п.

По мнению МНС России7 , такие расходы, произведенныеработником с разрешения или ведома работодателя, в отличие от ранеедействующего порядка (до 1 февраля 2002 г.) налогообложению НДФЛ неподлежат.

Кроме того, согласно позиции8 налогового ведомства в целях налогообложенияНДФЛ не применяется Постановление Правительства РФ № 93 9 , так каконо издано специально для регулирования положений главы 25 НК РФ «Налогна прибыль организаций» и не распространяется на отношения, связанныес налогообложением физических лиц. В данном случае следует руководствоватьсяположениями Приказа Минфина РФ от 06.07.01г. № 49н 10 «Об изменениинорм возмещения командировочных расходов на территории РФ».

Источник: https://www.lawmix.ru/articles/47586

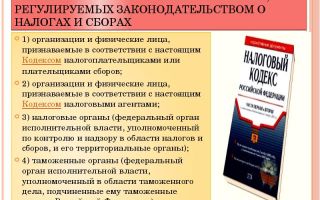

Налоговый Кодекс РФ. Глава 2

Федеральным законом от 29 июля 2004 г. N 95-ФЗ статья 12 настоящего Кодекса изложена в новой редакции, вступающей в силу с 1 января 2005 г.

Согласно Федеральному закону от 29 июля 2004 г. N 95-ФЗ, вступающему в силу с 1 января 2005 г.

, до введения в действие глав части второй настоящего Кодекса о налогах и сборах, предусмотренных пунктом 7 статьи 1 названного Федерального закона, ссылки в статье 12 настоящего Кодекса на положения Кодекса приравниваются к ссылкам на акты законодательства Российской Федерации о соответствующих налогах, принятые до дня вступления в силу названного Федерального закона.

1. В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

2. Федеральными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и обязательны к уплате на всей территории Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.

3. Региональными налогами признаются налоги, которые установлены настоящим Кодексом и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с настоящим Кодексом и законами субъектов Российской Федерации о налогах.

При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов Российской Федерации определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются настоящим Кодексом.

Законодательными (представительными) органами государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться налоговые льготы, основания и порядок их применения.

4. Местными налогами признаются налоги, которые установлены настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований, если иное не предусмотрено настоящим пунктом и пунктом 7 настоящей статьи.

Местные налоги вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах.

О порядке применения абзаца третьего пункта 4 статьи 12 настоящего Кодекса см. Федеральный закон от 29 июля 2004 г. N 95-ФЗ

Земельный налог и налог на имущество физических лиц устанавливаются настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов о налогах и обязательны к уплате на территориях соответствующих поселений (межселенных территориях), городских округов, если иное не предусмотрено пунктом 7 настоящей статьи. Земельный налог и налог на имущество физических лиц вводятся в действие и прекращают действовать на территориях поселений (межселенных территориях), городских округов в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов о налогах.

Местные налоги в городах федерального значения Москве и Санкт-Петербурге устанавливаются настоящим Кодексом и законами указанных субъектов Российской Федерации о налогах, обязательны к уплате на территориях этих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи. Местные налоги вводятся в действие и прекращают действовать на территориях городов федерального значения Москвы и Санкт-Петербурга в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации.

При установлении местных налогов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов. Иные элементы налогообложения по местным налогам и налогоплательщики определяются настоящим Кодексом.

Представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) законодательством о налогах и сборах в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться налоговые льготы, основания и порядок их применения.

5. Федеральные, региональные и местные налоги и сборы отменяются настоящим Кодексом.

6. Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные настоящим Кодексом.

7. Настоящим Кодексом устанавливаются специальные налоговые режимы, которые могут предусматривать федеральные налоги, не указанные в статье 13 настоящего Кодекса, определяются порядок установления таких налогов, а также порядок введения в действие и применения указанных специальных налоговых режимов.

Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов, указанных в статьях 13 — 15 настоящего Кодекса.

Федеральным законом от 1 июля 2005 г. N 78-ФЗ в статью 13 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2006 г.

Статья 13 НК РФ — Федеральные налоги и сборы

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) единый социальный налог;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

7) утратил силу с 1 января 2006 г.;

8) водный налог;

9) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

10) государственная пошлина.

Статья 14 НК РФ — Региональные налоги

Федеральным законом от 29 июля 2004 г. N 95-ФЗ статья 14 настоящего Кодекса изложена в новой редакции, вступающей в силу с 1 января 2005 г.

К региональным налогам относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

Статья 15 НК РФ — Местные налоги

Федеральным законом от 29 июля 2004 г. N 95-ФЗ статья 15 настоящего Кодекса изложена в новой редакции, вступающей в силу с 1 января 2005 г.

К местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц.

Статья 16 НК РФ — Информация о налогах

Федеральным законом от 27 июля 2006 г. N 137-ФЗ в статью 16 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2007 г.

Информация и копии законов, иных нормативных правовых актов об установлении, изменении и прекращении действия региональных и местных налогов направляются органами государственной власти субъектов Российской Федерации и органами местного самоуправления в Министерство финансов Российской Федерации и федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, а также в финансовые органы соответствующих субъектов Российской Федерации и территориальные налоговые органы.

Статья 17 НК РФ — Общие условия установления налогов и сборов

1. Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

объект налогообложения;

налоговая база;

налоговый период;

налоговая ставка;

порядок исчисления налога;

порядок и сроки уплаты налога.

2. В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

3. При установлении сборов определяются их плательщики и элементы обложения применительно к конкретным сборам.

Статья 18 НК РФ — Специальные налоговые режимы

Федеральным законом от 29 июля 2004 г. N 95-ФЗ статья 18 настоящего Кодекса изложена в новой редакции, вступающей в силу с 1 января 2005 г.

1. Специальные налоговые режимы устанавливаются настоящим Кодексом и применяются в случаях и порядке, которые предусмотрены настоящим Кодексом и иными актами законодательства о налогах и сборах.

Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов, предусмотренных статьями 13-15 настоящего Кодекса.

2. К специальным налоговым режимам относятся:

1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

2) упрощенная система налогообложения;

3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

4) система налогообложения при выполнении соглашений о разделе продукции.

Источник: http://bmcenter.ru/Files/nalogovuy_kodekc_gl_2

Статья 15 ТК РФ. Трудовые отношения — Russia КАК Russia

Статья 15. Трудовые отношения

Комментарий к статье 15

В комментируемой статье впервые в трудовом законодательстве РФ приведено понятие трудового отношения. Характерные признаки трудового отношения, предусмотренные ст. 15 ТК, определяют его правовую природу. К ним относятся сле-дующие признаки: 1) трудовое отношение возникает всегда между работником и работодателем, оно является двусторонним отношением.

Определение сторон трудового отношения: работника и работодателя — приведено в ст. 20 ТК (см. коммент. к ней); 2) трудовое отношение носит волевой характер, основано на свободе труда, свободном выборе сторонами друг друга с целью дос-тижения соглашения и заключения трудового договора о добровольном вступлении в это отношение.

Трудовой договор порождает трудовое отношение, является основанием его возникновения (см. коммент. к ч. 1 ст. 16); 3) трудовое отношение характеризуется тем, что работником выполняется обусловленная соглашением с работодателем трудовая функция за плату, т.е. данное отношение носит возмездный характер.

Работник, полностью отработавший норму рабочего времени, имеет право на выплату за выполненную работу заработной платы в определенном размере, не ниже обусловленного трудовым договором и в установленные законом сроки не реже двух раз в месяц.

Работодатель своевременно выплачивает работнику заработную плату за его труд, который, как правило, измеряется фактически затраченным рабочим временем работника; 4) наряду с оплатой труда на работодателя возложена обязанность обеспечить работнику условия труда, предусмотренные трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, со-глашениями, локальными нормативными актами, трудовым договором; 5) выполнение только лично работником обусловленной с работодателем при заключении трудового договора трудовой функции является характерным признаком трудового отношения. Личное выполнение означает, что работник не вправе поручить другому лицу свою работу по указанной функции; 6) под трудовой функцией понимается выполнение работы по должности в соответствии со штатным расписанием, профессии и специальности с указанием квалификации, выполнение работы конкретного вида, поручаемой работнику. Трудовая функция предусмотрена как работа, для выполнения которой требуется необходимая подготовка лица, свидетельствующая о наличии «профессии, специальности и квалификации». Их подтверждением являются соответствующие документы установленного государственного образца (аттестаты, свидетельства, дипломы, другие документы об окончании соответствующего образовательного уч-реждения, о повышении квалификации, а также трудовая книжка, подтверждающая стаж работы по специальности). Специальность, профессия дополняется квалификацией, подтверждающей степень подготовленности лица к выполнению работ оп-ределенной сложности. В квалификационных справочниках (абз. 9 ст. 143, абз. 5 ст. 144 ТК) указываются «квалификационные требования», во-первых, о наличии соответствующего образования и, во-вторых, стажа работы по специальности, предъявляемые для выполнения работы по соответствующей должности. Имеется в виду стаж работы по специальности как показатель квалификации (а не стаж работы для пенсии). В дипломах об окончании высших профессиональных учебных заведений указываются присваиваемые выпускнику вуза специаль-ность и квалификация. При этом если специальность свидетельствует о подготовленности лица к выполнению трудовых функций в опре-деленном виде трудовой деятельности, то квалификация означает уровень подготовленности, степень годности к какому-либо виду труда. В трудовую книжку включаются данные о специальности и стаже работы согласно соответствующим документам, а также вносятся записи о работе, подтверждающие стаж работы по специальности; 7) признаком, характеризующим трудовые отношения, является подчинение работника правилам внутреннего трудового распорядка, утвержденным работодателем в установленном законом порядке (см. ст. ст. 189, 190 ТК и коммент. к ним). Понятие трудового отношения, приведенное в комментируемой статье, вполне соответствует Рекомендации МОТ о трудовом пра-воотношении (2006 г.), в которой государствам-членам рекомендуется предусмотреть возможность определения конкретных признаков трудового правоотношения в своих законодательных и нормативных правовых актах либо иными средствами. В данной Рекомендации МОТ определяется, что реализовать трудовые права, имея различные формы их защиты, могут наемные работники, выполняющие работу при вступлении в трудовое правоотношение с работодателем, т.е. это зависит от существования трудового правоотношения. Обращается внимание на трудности, которые следует учитывать при установлении того, возникает ли трудовое пра-воотношение в ситуациях, когда соответствующие права и обязательства заинтересованных сторон не вполне ясны, когда предпринимаются попытки замаскировать трудовое правоотношение либо когда в правовой системе или же при ее толковании и применении имеются неточности или ограничения. Эта Рекомендация МОТ охватывает вопросы по защите работников в условиях индивидуального трудового правоотношения (ч. 1), рекомендуя государствам — членам МОТ разрабатывать национальную политику, предусматривающую соответствующие меры. При этом национальная политика должна разрабатываться и осуществляться в соответствии с национальным законодательством и практикой в усло-виях проведения консультаций с наиболее представительными организациями работодателей и работников. К указанным мерам, в частности, отнесено гарантирование норм, применяемых ко всем формам договоров, которые предполагают наличие нескольких сторон, с тем чтобы для наемных работников обеспечивалась защита, на которую они имеют право, обеспечение соблюдения и эффективного применения законодательства и нормативных правовых актов об индивидуальном трудовом правоотношении и др. Можно выделить и разработку рекомендаций в адрес заинтересованных сторон, в частности работодателей и работников, по вопросу о фактическом установлении суще-ствования индивидуального трудового правоотношения, а также в отношении проведения различий между наемными и самостоятельно занятыми работниками. В последнем случае речь идет о разграничении трудового отношения от смежных гражданско-правовых отношений в области трудовой деятельности. Трудовое отношение, как было рассмотрено в п. 1 комментария к данной статье, отличается признаками, которые характеризуют именно трудовое отношение (правоотношение), определяют его правовую природу. Кроме того, указанные признаки позволяют отграничить трудовое отношение от смежных гражданско-правовых отношений, возникающих из договоров личного подряда, поручения, возмездного оказания услуг и других гражданско-правовых договоров в области трудовой деятельности, что имеет важное практическое значение.

Эти признаки могут играть свою роль и в случаях, если между сторонами заключен гражданско-правовой договор, но в процессе судебного рассмотрения установлено, в том числе на основании указанных признаков, что гражданско-правовым договором фактически регулируется трудовое отношение между работником и работодателем. ТК предусмотрено, что к таким отношениям применяются положения трудового законодательства и иных актов, содержащих нормы трудового права (см. ч. 4 ст. 11).

Статья 15. Трудовые отношения

Комментарий к статье 15

1. В комментируемой статье дается определение понятия трудового отношения. В этом определении выделяются признаки, позволяющие отграничить трудовые отношения от гражданских. Среди них Кодекс выделяет такой признак, как выполнение трудовой функции с подчинением правилам внутреннего трудового распорядка.

Под трудовой функцией понимается любая работа по определенной должности в соответствии со штатным расписанием, профессии, специальности, с указанием квалификации, а также конкретный вид поручаемой работы.

Конкретный вид поручаемой работы целесообразно предусматривать применительно к трудовой функции, когда он имеет специфику, на которую хочет обратить внимание работодатель (по сравнению с другими видами работ), или когда выполнение такой работы выходит за пределы работ, охватываемых должностью, профессией или специальностью.

В отличие от гражданско-правовых отношений, допускающих представительство, т.е. когда одно лицо, обладающее соответствующими полномочиями, совершает сделки от имени другого лица, работа, выполняемая в рамках трудовых отношений, всегда носит личный характер.

Подчинение правилам внутреннего трудового распорядка означает, что личная волевая деятельность осуществляется в условиях кооперированного труда. Именно кооперированный труд определяет действие правовых норм, регламентирующих режим рабочего времени и времени отдыха, ответственность за неисполнение или ненадлежащее исполнение трудовых обязанностей, т.е.

правовых институтов, специфических для трудового права. При гражданско-правовых отношениях труд осуществляется вне правил внутреннего трудового распорядка. 2. Комментируемая статья подчеркивает также признак возмездности трудовых отношений.

Выполнение работы по трудовому отношению во всех случаях вызывает ответное действие работодателя — выплату вознаграждения за труд в форме заработной платы. Специфика этого вознаграждения в отличие от выплачиваемого вне рамок трудового отношения состоит в том, что оно производится за живой затраченный труд и его результаты. При индивидуальном труде, который также носит возмездный характер, оплачивается только результат такой деятельности — выполненные услуги, изготовленные товары и др.

3.

Статья 15 указывает и на такую особенность трудовых отношений, как обеспечение работника условиями труда, предусмотренными трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, трудовым договором. Индивидуальный труд по гражданско-правовым отношениям осуществляется самостоятельно и по своему усмотрению. Лица, занимающиеся такой деятельностью, сами определяют условия выполнения работы.

Источник: http://rukak.ru/statya-15-tk-rf-trudovye-otnosheniya/