Анализ поступлений налога на прибыль организаций от консолидированных групп налогоплательщиков за 2012-2015 гг

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ

УДК 336.221.262

В.А. Алкаева АНАЛИЗ ПОСТУПЛЕНИЙ НАЛОГА НА ПРИБЫЛЬ

ОРГАНИЗАЦИЙ ОТ КОНСОЛИДИРОВАННЫХ ГРУПП НАЛОГОПЛАТЕЛЬЩИКОВ ЗА 2012-2015 ГГ.

Аннотация. В статье дается характеристика консолидированной группы налогоплательщиков. Проводится сравнительный анализ поступлений налога на прибыль организаций от деятельности консолидированных групп налогоплательщиков за 2012-2015 г.

Выявлено снижение поступлений налога на прибыль в бюджеты субъектов РФ в результате деятельности консолидированных групп. Сформулированы проблемы, которые привели к таким результатам.

Ключевые слова: консолидированная группа налогоплательщиков, налог на прибыль организаций, анализ, бюджет, мораторий.

Vera Alkaeva THE ANALYSIS OF PROFIT TAX FROM CONSOLIDATED

GROUPS OF TAXPAYERS FOR 2012-2015 YEARS

Annotation. The article gives characteristic of consolidated group of taxpayers. The comparative analysis of profit tax from consolidated groups of taxpayers for 2012-2015 is presented.

It is revealed a reduction in profit tax to the budgets of different regions of Russian Federation as a result of function of consolidated groups. Problems that led to such results are formulated.

Keywords: consolidated group of taxpayers, profit tax, analysis, budget, moratorium.

Практика создания консолидированных групп налогоплательщиков в России началась c 2012 г. с введения в действие Федерального закона № 321-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с созданием консолидированной группы налогоплательщиков» [7].

Консолидированной группой налогоплательщиков (КГН) признается добровольное объединение налогоплательщиков налога на прибыль на основе договора в порядке и на условиях, предусмотренных Налоговым кодексом Российской Федерации (НК РФ), в целях исчисления и уплаты налога на прибыль организаций с учетом совокупного финансового результата хозяйственной деятельности указанных налогоплательщиков (п.1 ст. 25.1 НК РФ) [7]. Целью создания КГН является экономически обоснованное распределение налога на прибыль организаций по субъектам Российской Федерации [9]. Наибольшая сумма налога консолидированных групп должна поступать в бюджеты тех субъектов РФ, где создано большее число рабочих мест и находится производство, что следует из п. 6 ст. 288 НК РФ, а не по месту регистрации компаний.

В соответствии с п.1 ст. 25.1 НК РФ объединение налогоплательщиков в КГН является правом, а не обязанностью, и возможно только для прибыли, облагаемой по ставке 20 % (п. 9 ст. 278.1 НК РФ).

Для создания консолидированной группы налогоплательщиков компании должны соответствовать критериям, перечисленным в ст. 25.2 НК РФ.

Основными из них являются: доля владения одной организации в уставном капитале других должна составлять не менее 90 %, рассчитанная прямым или косвенным методом; за год, предшествующий году создания КГН, все в совокупности участники должны соответствовать следующим условиям:

1) уплаченная совокупная сумма налога на добавленную стоимость, акцизов, налога на прибыль организаций и налога на добычу полезных ископаемых, без учета сумм налогов, уплаченных в связи с перемещением товаров через таможенную границу Таможенного союза, должна составлять не менее 10 млрд руб.;

© Алкаева В.А., 2016

2) суммарный объем выручки от продажи товаров, продукции, выполнения работ и оказания услуг, а также от прочих доходов по данным бухгалтерской (финансовой) отчетности, должен составлять не менее 100 млрд руб.;

3) совокупная стоимость активов по данным бухгалтерской (финансовой) отчетности на 31 декабря должна составлять не менее 300 млрд руб. [7].

Исходя из минимальных значений очевидно, что консолидированную группу налогоплательщиков могут создать лишь очень крупные компании, что и подтвердила практика первых лет действия закона о КГН. Стоит учесть, что в предыдущих редакциях закона порог совокупной стоимости активов устанавливался в размере 1 трлн руб., а сумма уплаченных налогов — 15 млрд руб.

[8]. Важным этапом при создании КГН является определение ответственного участника.

Он является представителем консолидированной группы в налоговых органах, на него возложена обязанность по исчислению и уплате налога на прибыль организаций по всей группе, что и является одной из задач создания КГН: объединение ряда процедур налогового администрирования для снижения издержек. Права и обязанности ответственного участника прописаны в ст.

25.5 НК РФ. Документом, подтверждающим его полномочия, является договор о создании консолидированной группы налогоплательщиков, который подписывается всеми участниками КГН и подлежит обязательной регистрации в налоговом органе по месту нахождения ответственного участника.

В первый год действия закона о КГН было создано 11 консолидированных групп. Консолидированные группы создали такие компании нефтегазовой отрасли и металлургии как ОАО «НК «Роснефть», ОАО «Лукойл», ОАО «АК «Транснефть», ОАО «Газпром», ОАО «Северсталь», ОАО «ГМК «Норильский никель» и др. В 2013 г. насчитывалось уже 15 КГН. На 1 января 2014 г.

их количество увеличилось до 16: еще 2 были созданы и одна ликвидирована [11]. В 2015 г. должны были присоединиться еще пять КГН к уже действующим, но Государственная Дума РФ Федеральным законом № 366-ФЗ от 24 ноября 2014 г. приостановила действие новых пяти КГН, а также пополнение состава уже существующих, до 1 января 2016 г. Таким образом, участники КГН, зарегистрированных в 2014 г.

, самостоятельно исчисляли и уплачивали налог на прибыль в 2015 г. Далее Федеральным законом № 325-ФЗ от 28 ноября 2015 г. «О внесении изменений в часть первую и статьи 342.4 и 342.5 части второй Налогового кодекса Российской Федерации» мораторий на действие новых КГН, созданных в течение 2014-2015 гг., был продлен до 01 января 2018 г., т.к. согласно ст.

3 данного Федерального закона эти КГН считаются незарегистрированными и в связи с этим до 01 марта 2016 г. налоговые органы должны уведомить ответственного участника такой группы о признании соответствующего договора незарегистрированным. В той же статье отмечается, что в течение 20162017 гг.

договоры о создании КГН, а также изменения, связанные с присоединением к такой группе новых организаций (за исключением случаев реорганизации участников группы), регистрации налоговыми органами не подлежат [17]. Отсюда следует, что мораторий продлен до 2018 г. и будут функционировать только созданные до 2014 г. КГН. Что касается зарегистрированных налоговыми органами в 2014-2015 гг.

изменений в договоры о создании КГН, связанные с присоединением к такой группе новых организаций (за исключением случаев реорганизации участников группы), то они вступают в силу с 01 января 2016 г. [13].

По итогам 2012 г. снижение поступления налога на прибыль организаций в результате деятельности консолидированных групп налогоплательщиков в объеме 60,8 млрд руб. наблюдалось в 18 субъектах РФ, в 2013 г. — в объеме 63,7 млрд руб. в 20 субъектах. Наибольшее снижение поступлений налога произошло в бюджеты: в 2012 г. — г.

Москвы (41,5 млрд руб.) и Нижегородской области (5,9 млрд руб.), в 2013 г. — г. Москвы (34,3 млрд руб.) и Красноярского края (5,8 млрд руб.) В то же время отмечено увеличение поступлений налога на прибыль организаций в объеме 52,6 млрд руб. в 65 субъектах РФ по итогам 2012 г., и в объеме 47,3 млрд руб. в 62 субъектах в 2013 г.

Наибольшие суммы на-

лога поступили в бюджеты: в 2012 г. — Ямало-Ненецкого автономного округа (7,7 млрд руб.) и Самарской области (5,0 млрд руб.), в 2013 г. — Ленинградской области (4,1 млрд руб.) и Астраханской области (3,5 млрд руб.) [11]. Всего в 2012 г.

сумма поступлений налога на прибыль от КГН в консолидированные бюджеты субъектов Российской Федерации составила 493,9 млрд руб., в 2013 г. — 348,2 млрд руб. Снижение составило 145,7 млрд руб., из них только 16,4 млрд руб.

— за счет консолидации убытков внутри КГН [11].

В 2014 г. у 53 регионов поступления налогов на прибыль выросли на 61,9 млрд руб., у 32 -снизились на 127 млрд. На долю КГН пришлось 3,3 % потерь из общего сокращения поступлений по налогу на прибыль организаций. Больше других потеряли г. Москва и г. Ханты-Мансийск, так как прежде в их бюджеты поступали налоги холдинговых компаний [1].

В 2012 г. были приняты поправки в НК РФ, способствовавшие плавному снижению доходов г. Москвы из-за действия КГН. Начиная с 2012 г. ОАО «Газпром» объявил себя консолидированной группой налогоплательщиков, из-за перехода налоговых платежей КГН «Газпрома» в регионы г.

Москва могла лишиться в 2012 г. 50 млрд руб. Всего потери Москвы от введения закона о КГН оцениваются в 100 млрд руб. в год, потому как кроме ОАО «Газпром» консолидированные группы налогоплательщиков создали ОАО «НК «Роснефть» (в результате столичный бюджет лишается 15 млрд руб.

в год), ОАО «Лукойл» (4 млрд руб. в год).

Предложенные поправки в НК РФ, вводящие особый порядок расчета платежа налога на прибыль организаций для КГН, в состав которой входят «организации, являющиеся собственниками объектов Единой системы газоснабжения», касаются исключительно «Газпрома» и вводят переходные положения до 2015 г.

, исходя из которых, сумма налоговых отчислений в региональные бюджеты перераспределяется не сразу вся, а постепенно. Это касается не только Москвы, но и в меньшей мере 11 других крупных городов, например, Санкт-Петербург и Тюмень. Согласно Федеральному закону № 19-ФЗ от 30 марта 2012 г. «О внесении изменений в ст.

67 части первой и ст. 288 части второй Налогового кодекса Российской Федерации» в 2012 г. Москва недополучит от КГН «Газпрома» 20 % налога на прибыль (потери составят 11 млрд руб. вместо 50 млрд), в 2013 г. — 40 % налога (21 млрд руб.), в 2014 г. — 60 % налога (32 млрд руб.), а к 2015 г.

доля выпадающих доходов увеличится до 80 % (43 млрд руб.), в 2016 г. потери достигнут 100 % [2].

Хотелось бы наглядно проиллюстрировать, какую долю от поступлений налога на прибыль организаций в столичный бюджет занимают поступления от КГН с начала 2012 г. по 01 января 2016 г. Данные в таблицах ниже представлены на основе проведенного анализа официальной информации, опубликованной на сайтах Министерства финансов РФ, Федеральной налоговой службы РФ и Счетной палаты РФ [3; 4; 9].

Таблица 1

Роль КГН в поступлении налога на прибыль организации за 2012-2015 гг.,

данные по г. Москве

Год Налог на прибыль организаций, зачисляемый в бюджет г. Москвы, тыс.руб. Сумма исчисленного налога на прибыль организаций по КГН, зачисляемая в бюджет г. Москвы, тыс.руб. Доля КГН, %

Источник: https://cyberleninka.ru/article/n/analiz-postupleniy-naloga-na-pribyl-organizatsiy-ot-konsolidirovannyh-grupp-nalogoplatelschikov-za-2012-2015-gg

За пять лет поступления от налога на прибыль с крупного бизнеса сократились в два раза

12 Января 2018 14:15

Счетная палата опубликовала результаты анализа эффективности механизма консолидированной группы налогоплательщиков (КГН), созданные такими крупными компаниями, как «Роснефть», «Татнефть», «Газпром», «Мечел», «Северсталь». В 2016 г. КГН заплатили налоги в консолидированный бюджет в два раза меньше, чем эти же компании перечислили в 2011 г.

По мнению аудиторов, механизм КГН себя не оправдал. В 2016 г. КГН заплатили в консолидированный бюджет 298 млрд руб. налога на прибыль, что в два раза меньше, чем эти же компании перечислили в 2011 г.

Примерно в два раза сократилась и доля поступлений от КГН в сравнении с 2011 г. – 1,41% против 2,95%.

Из-за возможности уменьшать налоговую базу на убытки входящих в группу участников бюджет недополучил от КГН в течение 2012-2016 гг. 322,5 млрд руб.

, сказано в сообщении СП. Еще одним упущением государства аудиторы называют возможность КГН делить прибыль между регионами исходя или из среднесписочной численности работников, или из расходов на оплату труда. Когда одна из КГН с 2016 г.

заменила первый показатель на второй, перечисляемые ею налоги выросли в шести регионах, а в 11 субъектах – уменьшились.

Также аудиторы обращают внимание на льготы для КГН. Пониженная ставка действует в 27 регионах. Из-за этого субъекты недополучили в 2016 г. 5,6 млрд руб., в 2015 г. – 40 млрд руб. по восьми КГН. Наконец, в 11 из 17 КГН были обнаружены нарушения налогового законодательства.

КГН были введены с 2012 г. для исправления сложившейся в 90-х – начале 2000-х гг. ситуации с распределением между регионами налога на прибыль.

Тогда вертикально-интегрированные компании платили налог по месту своей регистрации, и в результате около 35% всех поступлений от налога получали Москва и Санкт-Петербург.

Предполагалось, что значительную часть налогов от КГН будут получать регионы, в которых находятся основные производства компании, фонды и работники. Кроме того, механизм должен был снизить риск минимизации налога отдельными участниками группы и упрощал администрирование.

За прошедшие пять лет функционирования КГН примерно в половине регионов поступления уменьшились, в половине – увеличились, пишет СП. Процентная доля Москвы в налоге на прибыль организаций КГН в 2016 г. по сравнению с 2011 г. снизилась с 35,8% до 14%, в Санкт-Петербурге – с 53% до 1,8%.

Выездные налоговые проверки по итогам функционирования КГН в 2012-2016 гг. были проведены в 11 из 17 КГН. В каждой из проверенных КГН установлены нарушения норм законодательства о налогах и сборах.

К основным нарушениям относятся: завышение организациями расходов, в том числе на амортизационные отчисления, на НИОКР, отсутствие документального подтверждения затрат, а также перечисление участниками КГН денежных средств на счета организаций, обладающих признаками недобросовестных контрагентов.

«Таким образом, факт создания КГН не снижает рисков нарушений в деятельности организаций, объединившихся в их составе», — сказал представивший доклад аудитор Сергей Штогрин.

Источник: http://www.rline.tv/news/2018-01-12-za-pyat-let-postupleniya-ot-naloga-na-pribyl-s-krupnogo-biznesa-sokratilis-v-dva-raza/

Консолидированная группа налогоплательщиков. Что это?

Налог на прибыль – неотъемлемая часть бремени каждой организации. Постоянный контроль со стороны налоговых органов, сложная система учета прибылей и убытков – всего этого никак не избежать.

Но можно несколько облегчить эту обязательную ношу, разделив ее со своими «коллегами по цеху», то есть с другими организациями, создав консолидированную группу налогоплательщиков (КГН).

КГН — Консолидированная группа налогоплательщиков

Рассмотрим, что говорит о таких объединениях закон, для каких юридических лиц они подходят, в чем особенности и подводные камни такого союза, а также специфику его заключения.

Законодательные моменты КГН

Возможность создания консолидированной группы налогоплательщиков предусмотрена статьями 3.1, 8, 25 Налогового Кодекса РФ.

По определению, данному в НК, КГН представляет собой союз на добровольной основе, заключенный между организациями без образования нового юрлица, создаваемый с целью упорядочивания налоговой базы налога на прибыль.

16.11.2011 г. был принят Федеральный закон № 321-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с созданием консолидированной группы налогоплательщиков», который и ввел это понятие и процедуру в Налоговый Кодекс Российской Федерации.

Основные признаки КГН

Специфика объединения в консолидирующую группу предусматривает ряд особенностей, которым должна соответствовать такая процедура и все ее участники.

- Организации имеют достаточно высокую степень участия одна в другой, например:

- являются членами холдинга;

- главное сообщество контролирует дочерние;

- организации участвуют в уставных капиталах друг друга.

- Срок создания такой группы не может быть меньше 2 налоговых периодов.

- Объединение всех входящих в КГН участников можно рассматривать как единую хозяйствующую единицу.

- Участие в КГН закрепляется заключением специального договора.

- Налог на прибыль считается на основании совокупной прибыли (или убытка) всех входящих в КГН организаций.

НАПРИМЕР: в КГН входит три ООО: «Прима», «Секунда» и «Терция». В конце года прибыль «Примы» составила 70 млн. руб., «Секунда» отразила в отчете нулевую прибыль, а «Терция» оказалась в убытке на 50 млн.руб. Если бы они не входили в КГН, «Прима» бы платила налог на прибыль с 70 млн., а «Секунда и «Терция» не заплатили бы ничего.

При условии действия договора о создании консолидированной группы налогоплательщиков совокупный доход трех участников составит 70 + 0 – 50 = 20 млн.руб.

Каждая из участниц заплатит налог именно с этой суммы, что представляет собой прямую выгоду для «Примы», которая является ответственным участником и контролирует значительную часть уставного капитала своих «сестер» по налоговой базе.

ВАЖНО! Если суммарный показатель налоговой базы получился отрицательным, то налицо убыток всей консолидирующей группы, и налог на прибыль в таком случае не платится.

Цели объединения в КГН

Для чего участникам заключать договор о таком сотрудничестве? Участие в консолидации позволяет получить такие выгоды:

- объединить налоговые базы нескольких организаций;

- централизованно исчислять и уплачивать налог на прибыль;

- уменьшить уплачиваемую сумму налога;

- снизить налоговый контроль;

- «усреднить» показатели прибылей и убытков, тем самым консолидируя базу.

К СВЕДЕНИЮ! Если участники КГН заключают сделки между собой, над ними не будет контроля, как над трансфертными образованиями (кроме сделок по полезным ископаемым). Задолженности между участниками также не учитываются.

Участники КГН

Заключить договор об объединении в КГН могут любые организации, соответствующие установленным Налоговым Кодексом критериям и не подпадающие под действующие ограничения, причем эти требования должны быть актуальными в течение всего срока действия заключаемого договора. Эти условия заключаются в следующем:

- один из участников имеет не менее 90% доли участия в уставном капитале остальных юридических лиц-членов КГН (прямо или косвенно);

- юридическое лицо в течение срока договора не находится в процессе признания банкротства, реорганизации или ликвидации;

- чистые активы юрлица на момент заключения договора больше, нежели его уставной капитал.

Ответственный участник

Один из участников КГН является ответственным, остальные признаются равноправными. «Главное» лицо КГН обрабатывает годовые итоги, полученные от всех остальных участников, вычисляет и уплачивает совокупный налог на прибыль от лица всей КГН. Именно с него налоговый контролирующие орган спросит декларацию и документы в ходе контрольных мероприятий.

В свою очередь, ответственный участник отчитывается перед остальными членами сообщества, предоставляя им информацию о налоговой разнице по итогам отчетного периода.

ОБРАТИТЕ ВНИМАНИЕ! Создание КГН не избавляет каждого участника от обязанности исчислять собственную налоговую базу и предоставлять все отчетные документы. В случае, если ответственный участник не исполнил своей договорной обязанности, налог на прибыль должен быть уплачен каждой организацией самостоятельно.

Какие организации не вправе войти в КГН

Существует ряд лимитов, ограничивающих возможность создания КГН для различных типов организаций. Кроме не соответствующих условиям, перечисленным выше, не смогут войти в КГН юрлица, осуществляющие определенные типы деятельности:

- являющиеся налогоплательщиками по спецрежимам;

- юрлица-резиденты особых экономических зон;

- освобожденные от уплаты налога на прибыль;

- организации образовательной и медицинской сфер с нулевой ставкой по данному налогу;

- бизнесмены игорной сферы;

- клиринговые компании;

- организации, уже входящие в другую КГН;

- банковские организации, если банками не являются все члены КГН.

Как организовывается КГН

Все участники такой группы должны быть активными сторонами специально заключенного договора.

Таким образом, чтобы запустить действие КГН, нужно заключить письменный договор сроком действия не менее 2 отчетных периодов и зарегистрировать его в налоговом органе.

Данный договор и сопроводительные документы нужно предоставить в ФНС не позже 30 октября того года, который идет до первого консолидированного налогового периода.

В договоре должны содержаться все предусмотренные законом значимые условия:

- предмет;

- наименования и реквизиты участников;

- выделение ответственного участника;

- его полномочия;

- сроки выполнения обязанностей и прав всех сторон;

- ответственность за уклонение от обязательств;

- условия исчисления совокупной налоговой базы;

- порядок налоговых платежей, в том числе и авансовых;

- срок действия договора – количество целых лет, большее двух (можно указать бессрочность договора).

При необходимости в договор можно внести изменения, если:

- один из участников КГН в период действия договора оказался банкротом, реорганизовывается или ликвидируется (сроки подачи – за месяц до наступления события);

- в группу вступает новый участник (подать в ФНС новый документ нужно не позже, чем за месяц до начала нового налогового периода);

- один из членов выбывает из КГН (такие же временные рамки);

- есть желание продлить срок действия договора (зарегистрировать не позже, чем за месяц до истечения старого договора).

Документы для регистрации изменений в договоре КГН

Ответственный участник предоставляет изменения в договоре для регистрации в ФНС в виде документа – подписанного всеми участниками соглашения вкупе с сопутствующим пакетом документов. Налоговый орган должен вернуть этот документ с отметкой о регистрации в десятидневный срок.

Для налоговой нужно подготовить следующие бумаги:

- уведомление о том, что в договор создания КГН вносятся изменения;

- соглашение об изменении договора с подписями всех организаций-участников (в 2 экземплярах);

- подтверждение полномочий подписавших лиц;

- подтверждение условий соответствия требованиям участия в КГН;

- при продлении срока – соответствующее решение (2 экземпляра).

Источник: https://assistentus.ru/nalogi-i-uchet/konsolidirovannaya-gruppa-nalogoplatelshchikov/

КГН: отдельные вопросы | «Гарант-Кострома»

Минфин России выпустил новые разъяснения для компаний — участников КГН. Ведомство рассказало, как производить взаиморасчеты между участниками, использовать заявительный порядок возмещения НДС.

Нововведения, связанные с возможностью перехода на уплату налога на прибыль консолидированной группой налогоплательщиков (КГН), вызывают множество вопросов по порядку исчисления, уплаты и администрирования налога группы (подробнее о КГН см.: Быков Я.

Новые правила налоговой консолидации компаний // Актуальная бухгалтерия. 2012. N 1). Причем вопросы возникают как у компаний, так и у самих контролеров.

Для прояснения ситуации Минфин России выпустил разъяснения*(1).

В данной статье мы рассмотрим некоторые аспекты, затронутые в письме ведомства.

Взаиморасчеты между участниками

Один из ключевых вопросов, который возник перед бухгалтерами фирм — членов КГН, — это вопрос о порядке взаимных расчетов по налогу. Нормы Налогового кодекса не дают на него однозначного ответа.

Специалисты Минфина России решили, что в отсутствие прямого регулирования в Налоговом кодексе на сей счет единственным выходом для компаний будет закрепление порядка взаимных расчетов в договоре о создании КГН.

Причем данная позиция последовательна и высказана представителями ведомства не единожды*(2).

Уведомляем инспекцию о системе уплаты авансов

Налоговое законодательство допускает определение ежемесячных авансовых платежей по налогу на прибыль как расчетным путем (исходя из одной трети прибыли, полученной в предыдущем квартале), так и по фактической прибыли (исходя из фактических цифр финансового результата отчетного месяца).

В общем случае компания вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли. Уведомить инспекцию надо не позднее 31 декабря года, предшествующего налоговому периоду перехода на эту систему.

В связи с появлением понятия КГН возникает вопрос, как следует уведомлять о таком переходе налоговиков?

Согласно Налоговому кодексу авансовые платежи производятся ответственным участником в первом квартале года создания КГН как сумма ежемесячных авансовых платежей всех участников группы, подлежащих уплате в третьем квартале налогового периода, предшествующего созданию группы*(3). При этом в статье не конкретизировано, допустимо ли (и если да, то в каком порядке) произвести уплату авансовых платежей в первом периоде создания КГН исходя из фактически полученной прибыли.

Специалисты Минфина России пришли к выводу, что при закреплении данного способа в учетной политике такой переход возможен до первого срока уплаты авансового платежа ответственным участником КГН.

Также представители ведомства указали, что уведомление о переходе должно быть направлено в инспекцию по месту нахождения ответственного участника КГН.

Иными словами, по мнению Минфина России, участникам вновь образованных КГН не нужно ждать окончания года, в котором была создана группа, для перехода на уплату авансовых платежей исходя из фактически полученной прибыли. Нужно только принять соответствующее решение, закрепив его в учетной политике и уведомив инспекцию.

Расчет налога, причитающегося к уплате в бюджеты субъектов РФ

Минфином России рассмотрен вопрос уплаты налога на прибыль КГН при наличии нескольких обособленных подразделений на территории одного субъекта Федерации.

Специалисты ведомства разъяснили, что для КГН сохраняется правило, согласно которому возможна уплата налога в целом по группе обособленных подразделений конкретного участника, находящихся на территории одного субъекта РФ.

Этот же подход нашел свое выражение в новой форме декларации по налогу на прибыль*(4). В ней предусмотрены специальные приложения N 6 и 6а к листу 02 (подробнее см. Силаков А.

Изучаем проект новой формы декларации // Актуальная бухгалтерия. 2012. N 3).

По мнению финансового ведомства, уведомление о переходе на уплату налога в целом по группе обособленных подразделений на территории одного субъекта РФ должен представлять ответственный участник КГН. Подавать его надо в инспекцию по месту учета последнего.

Определение остаточной стоимости амортизируемого имущества

Специалисты финансового ведомства рекомендуют использовать общую для всех компаний норму*(5), так как специальная отсутствует. То есть применять фактические показатели среднесписочной численности работников (расходов на оплату труда) и остаточной стоимости основных средств для расчета доли прибыли каждого участника КГН и каждого из его обособленных подразделений.

Ведение инспекцией учета налоговых обязательств и платежей

Минфин России фактически подтвердил, что к моменту вступления в силу законодательства о КГН вопрос корректного и эффективного учета платежей так и не был решен.

В этой связи контролеры прорабатывают ряд предложений по внесению изменений в Налоговый кодекс и в классификацию доходов бюджета. Надо выделить и разграничить платежи ответственного участника за периоды до создания КГН, а также после прекращения действия договора.

Во избежание разногласий по вопросу о назначении платежей, произведенных ответственным участником КГН, можно порекомендовать бухгалтерам подробнее расписывать назначение платежа в соответствующей графе платежного поручения.

Заявительный порядок возмещения НДС при создании КГН

В 2010 году в Налоговом кодексе появилась норма, разрешающая применение заявительного порядка возмещения НДС определенным категориям фирм (в частности, применить заявительный порядок могут организации, у которых совокупная величина налогов, фактически уплаченных за трехлетний период, превышает 10 млрд. руб.

*(6)). После вступления в силу изменений в Налоговый кодекс, связанных с появлением КГН, у бухгалтеров фирм — участников КГН появились новые вопросы.

Как рассчитывать совокупную величину налоговой нагрузки, чтобы сопоставить ее с установленным Налоговым кодексом пороговым значением в размере 10 миллиардов рублей?

Напомним, что данный лимит определяют как сумму налогов (в т.ч. налога на прибыль), уплаченных компанией.

При этом налог на прибыль фирмы — участники КГН самостоятельно не платят, передавая эту функцию ответственному участнику.

Специалисты финансового ведомства сделали вывод о том, что сумму налога на прибыль в разрезе компаний — участников КГН бухгалтерам можно определять самостоятельно, расчетным путем, используя данные деклараций.

Источник: http://www.garant-kostroma.ru/articles/as260612/

Консолидированная группа налогоплательщиков (КГН)

Традиционно каждая организация несет бремя ответственности по собственным налоговым обязательствам, связанным с этим расчетам налоговой базы и подготовкой отчетности самостоятельно.

Но если речь идет о компании, работающей на ОСН, то есть о плательщике налога на прибыль, законодательство предлагает определенную альтернативу, позволяющую, во-первых, некоторым образом избавиться от персональной обязанности по расчету и уплате налога, а во-вторых, снизить сами налоговые отчисления. Это возможно в рамках работы консолидированной группы налогоплательщиков.

Что такое консолидированная группа налогоплательщиков

Консолидированная группа налогоплательщиков или КГН – это добровольное объединение нескольких организаций, в рамках которого налог на прибыль рассчитывается с совокупной налоговой базы.

При ее определении учитываются доходы и расходы всех входящих в группу организаций.

Поскольку убытки в рамках КГН также учитываются по всем участникам в целом, это позволяет в конечном счете значительно уменьшить общую сумму налога на прибыль.

Условия создания и вступления в КГН

Порядок работы организаций в рамках консолидированной группы налогоплательщиков определен в главе 3.1 Налогового кодекса. Так, создание КГН несколькими организациями предполагает выполнение следующих условий:

- одна из организаций создаваемой КГН непосредственно или косвенно участвует в уставном капитале других организаций группы, причем ее доля в каждой из них должна составлять минимум 90%, а данное условие должно соблюдаться на протяжении всего срока действия договора о создании КГН;

- в году, предшествующем созданию КГН, все организации, которые планируют таким образом объединиться, должны уплатить не менее 10 млрд рублей НДС, акцизов, налога на прибыль и НДПИ. В данный расчет не включаются налоги, связанные с ведением внешнеэкономической деятельности, то есть уплачиваемые при перемещении товаров через таможенную границу;

- в тот же год суммарный объем выручки от продажи товаров, работ и услуг по всем организациям должен составить не менее 100 млрд рублей согласно данным бухгалтерской отчетности;

- совокупная балансовая стоимость активов всех входящих в группу организаций по состоянию на 31 декабря предшествующего года не должна быть ниже 300 млрд рублей.

Кроме того статьей 25.2 Налогового кодекса определены, условно говоря, индивидуальные условия вступления в консолидированную группу налогоплательщиков.

Так, организация, планирующая присоединиться к КГН, не должна находиться в процессе реорганизации или ликвидации, в ее отношении не должно быть производств по делу о несостоятельности (банкротстве), а размер ее чистых активов должен превышать размер уставного капитала.

В то же время не могут быть участниками консолидированной группы налогоплательщиков резиденты особых экономических зон, компании-спецрежимники, то есть не уплачивающие налог на прибыль, а также фирмы, рассчитывающие этот налог по нулевой ставке (например, образовательные или медицинские учреждения), плательщики налога на игорный бизнес, клиринговые организации и участники сторонней КГН. Кроме того, банки, страховые организации, НПФ и профессиональные участники рынка ценных бумаг не могут образовывать такую группу с организациями, занимающимися прочими видами бизнеса. То есть для таких компаний КГН возможна только в союзе с себе подобными, в рамках конкретного направления деятельности.

Договор о создании КГН

Договор о создании консолидированной группы налогоплательщиков заключается минимум на два года. В нем назначается ответственный участник КГН, который будет осуществлять расчеты с бюджетом в целом по группе, также приводятся реквизиты всех участников договора, перечисляются полномочия, которые прочие организации передают в ведение ответственного участника.

Данное соглашение необходимо зарегистрировать в налоговой инспекции.

Для этого в срок до 30 октября года перед началом работы в рамках КГН ответственный участник группы подает в налоговый орган заявление о регистрации договора, подписанное всеми входящими в группу организациями, два экземпляра договора о создании КГН, документы о полномочиях лиц, подписавших договор, а также бумаги, подтверждающие выполнение участниками условий вступления и нахождения в группе. Документы подаются в ИФНС по месту регистрации ответственного участника КГН, если только он не относится к категории крупнейших налогоплательщиков. В этом случае предоставить пакет бумаг нужно в ИФНС по месту учета данной организации — ответственного участника КГН в качестве крупнейшего налогоплательщика. Если все условия соблюдены, то ИФНС зарегистрирует договор в течение месяца, и работа в рамках вновь созданной группы будет возможна, начиная с 1 января очередного отчетного года.

В случае, если меняется количество участников группы, то есть в КГН вступает новая компания или одна из организаций принимает решение ликвидироваться, то договор о создании консолидированной группы требует внесения соответствующих изменений. Поправки с необходимостью их регистрации в ИФНС вносятся и в случае продления срока действия договора о таком сотрудничестве.

Ведение учета в КГН

Каждый участник консолидированной группы налогоплательщиков ведет учет собственных доходов и расходов самостоятельно в соответствии с требованиями НК РФ, а также ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Данные фиксируются в бухгалтерском учете по всем стандартным правилам отражения операций, но на отдельном счете 78 «Расчеты с участниками консолидированной группы налогоплательщиков».

Далее информацию по данным бухгалтерского учета, а также налоговых регистров все прочие организации, входящие в состав КГН, передают ответственному участнику. Сроки для передачи данной информации, кстати говоря, также четко определяются договором о создании КГН.

Именно на ответственного участника группы ложится задача определения налоговой базы и суммы налога за отчетный или налоговый период.

Консолидированная налоговая база по налогу на прибыль по всем организациям в составе группы рассчитывается, как арифметическая сумма доходов, уменьшенная на арифметическую сумму расходов всех участников КГН.

Отрицательная разница, если она возникла, признается общим убытком консолидированной группы налогоплательщиков.

Декларацию по налогу на прибыль в целом по всем организациям также подает ответственный участник КГН. Отчет предоставляется в ту ИФНС, в которой был зарегистрирован договор о создании консолидированной группы.

Впрочем, тут есть и исключение: если отдельная организация в составе КГН получает доходы, не входящие в совокупную налоговую базу группы, например дивиденды от участия в уставном капитале сторонней компании, то по этим доходам она обязана отчитаться самостоятельно (п. 7 ст. 289 НК РФ).

Еще раз о преимуществах и недостатках

Как видите, работа в составе консолидированной группы налогоплательщиков, хоть и требует определенных подготовительных и регистрационных действий в начале, потом способна в немалой степени облегчить задачи ведения учета и подачи отчетности, и, что главное, снизить общие налоговые отчисления в бюджет. Еще одним немаловажным преимуществом КГН является то, что сделки, заключенные между ее участниками, в большинстве случаев не являются предметом контроля над трансфертным образованием, несмотря на наличие фактора взаимозависимости по владению долей в УК среди организаций, входящих в группу. Тем не менее, нужно отметить, что довольно высокие лимиты по требованиям вступления в КГН делают возможной работу в рамках такой группы скорее только лишь для представителей крупного бизнеса, но, к сожалению, не для малых предприятий.

Источник: https://spmag.ru/articles/konsolidirovannaya-gruppa-nalogoplatelshchikov-kgn

Налогообложение консолидированных групп КГН

Минфином России рассмотрен вопрос уплаты налога на прибыль консолидированной группы налогоплательщиков при наличии нескольких обособленных подразделений на территории одного субъекта федерации.

Специалисты ведомства разъяснили, что для КГН сохраняется правило, согласно которому возможна уплата налога в целом по группе обособленных подразделений конкретного участника, находящихся на территории одного субъекта РФ. Этот же подход нашел свое выражение в новой форме декларации по налогу на прибыль.

В ней предусмотрены специальные приложения N 6 и 6а к листу 02. По мнению финансового ведомства, уведомление о переходе на уплату налога в целом по группе обособленных подразделений на территории одного субъекта РФ должен представлять ответственный участник КГН.

Подавать его надо в налоговую инспекцию по месту учета последнего.

Определение остаточной стоимости амортизируемого имущества

Специалисты финансового ведомства рекомендуют использовать общую для всех компаний норму (пункт 2 статьи 288 НК РФ), так как специальная отсутствует.

То есть, применять фактические показатели среднесписочной численности работников (расходов на оплату труда) и остаточной стоимости основных средств для расчета доли прибыли каждого участника КГН и каждого из его обособленных подразделений.

Ведение инспекцией учета налоговых обязательств и платежей

Минфин России фактически подтвердил, что к моменту вступления в силу законодательства о КГН вопрос корректного и эффективного учета платежей так и не был решен. В этой связи контролеры прорабатывают ряд предложений по внесению изменений в Налоговый кодекс и в классификацию доходов бюджета.

Надо выделить и разграничить платежи ответственного участника за периоды до создания КГН, а также после прекращения действия договора.

Во избежание разногласий по вопросу о назначении платежей, произведенных ответственным участником КГН, можно порекомендовать бухгалтерам подробнее расписывать назначение платежа в соответствующей графе платежного поручения.

Порядок возмещения НДС при создании КГН

В 2010 году в налоговом кодексе появилась норма, разрешающая применение заявительного порядка возмещения НДС определенным категориям фирм (в частности, применить заявительный порядок могут организации, у которых совокупная величина налогов, фактически уплаченных за трехлетний период, превышает 10 миллиардов рублей). После вступления в силу изменений в налоговый кодекс, связанных с появлением консолидированных групп налогоплательщиков, у бухгалтеров фирм — участников КГН появились новые вопросы.

Как рассчитывать совокупную величину налоговой нагрузки, чтобы сопоставить ее с установленным налоговым кодексом пороговым значением в размере 10 миллиардов рублей? Напомним, что данный лимит определяют как сумму налогов (в том числе налога на прибыль), уплаченных компанией.

При этом налог на прибыль фирмы — участники КГН самостоятельно не платят, передавая эту функцию ответственному участнику.

Специалисты финансового ведомства сделали вывод о том, что сумму налога на прибыль в разрезе компаний — участников КГН бухгалтерам можно определять самостоятельно, расчетным путем, используя данные деклараций.

Источник: http://nalogitax.ru/raschet-naloga-prichitayushegosya-uplate-byudzhety-nalogooblozhenie-kgn.html

Налог на прибыль — кто должен платить, какие ставки используются,

Налог на прибыль предусмотрен для предпринимательских структур, применяющих ОСНО. Он является одним из крупнейших налогов в России. Порядок его исчисления, уплаты, отчетности по нему установлены Налоговым кодексом.

Для расчета налога в учет принимаются не только доходы, но и расходы компаний, т.е. облагается чистая прибыль. Однако, не все понесенные расходы можно брать в учет при исчислении налоговой базы. Законом определены конкретные перечни принимаемых и не принимаемых в расчет расходов. Их соблюдение обязательно.

Суть понятия

Налог на прибыль является прямым. Его размер напрямую зависит от конечного финансового результата работы фирмы. Он начисляется на полученную предприятием чистую прибыль, т.е. разницу между его фактическими доходами и понесенными расходами. Правила налогообложения прибыли организаций установлены главой 25 НК РФ.

Кто является плательщиком

Налог с прибыли платят все компании и бизнесмены, работающие на территории РФ. Однозначности в его величине нет, поскольку она зависит от различных факторов. Стандартная ставка для хозяйствующих субъектов, применяющих ОСНО, равна 20% от чистой прибыли. В отдельных случаях налог уплачивается по ставкам 9, 15, 30 процентов.

От этого налога освобождены фирмы, работающие на специальных режимах налогообложения, к примеру, УСН или ЕНВД. Для них налог с прибыли вместе с НДС и имущественным налогом заменены на единый налог.

Отдельного внимания в налогообложении прибыли стоит уделить индивидуальным предпринимателям. Обычно такой статус выбирают граждане, желающие работать самостоятельно на себя, без организации юридического лица. Особенно, если планируется деятельность в свободном режиме «фриланс» на дому, даже без открытия офиса.

Большая часть видов деятельности, которой занимаются ИП, подпадает под упрощенный режим налогообложения. Поэтому у них нет проблемы с расчетом налога с прибыли. Получаемый доход облагается налогом по другой системе.

При применении УСН налогоплательщик платит в бюджет 6% от своей фактической выручки или 15% с чистой прибыли. Работая на ЕНВД, бизнесмену государством вменяется определенный налог, вносимый в бюджет по ставке 15%.

Для исчисления единого налога по УСН или ЕНВД не требуется обладать какими-либо специальными знаниями. Достаточно иметь общее представление о математических расчетах по простейшим формулам. Эти режимы введены специально для упрощения налогообложения малого бизнеса.

Помимо прибыли организаций и ИП налогом облагаются доходы обычных граждан. Для них предусмотрен НДФЛ. Его не стоит путать с налогом на прибыль. Это два разных налога. Для большей части доходов граждан установлена ставка 13%.

По ней облагается:

- заработная плата, премии, иные вознаграждения, получаемые у работодателя;

- прибыль от продажи дорогостоящего имущества;

- доход от сдачи в аренду недвижимости и др.

В отдельных случаях для физических лиц действуют иные ставки НДФЛ. К примеру, выигрыши облагаются 35-тью процентами.

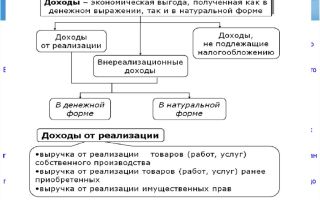

Объект обложения

В качестве объекта обложения выступает чистая прибыль, получаемая компаниями и ИП в результате ведения своей предпринимательской деятельности. В отличие от фактического дохода прибыль представляет собой доходы фирмы за вычетом понесенных расходов на их получение.

К первым относятся доходы от продажи продукции, выполнения работ или оказания услуг, от реализации имущественных прав. Ко вторым – доходы, не связанные с осуществлением основной работы, к примеру, проценты по займам, выдаваемым иным предпринимательским субъектам.

Доходы и расходы предприятия

При расчете налога с прибыли в учет берутся доходы без акцизов и НДС. Доходом от реализации является выручка компании, полученная от продажи самостоятельно произведенной продукции или приобретенных товаров, имущественных прав. Для определения выручки в расчет принимаются все денежные поступления, выраженные в натуральной форме.

Расчет доходов производится по документации налогового учета, первичным и иным документам, которые подтверждают факт получения фирмой доходности.

Отдельные доходы не подлежат обложению. Их список установлен в ст. 251 НК РФ: взносы в уставный капитал, задаток или залог и др.

Расходы, принимаемые в расчет, должны иметь документальное подтверждение и экономическое обоснование. Они классифицируются на две группы: связанные с производством и продажей продукции и внереализационные. Имеется перечень расходов, которые не могут учитываться. Сюда относятся, к примеру, расходы по погашению займов, дивиденды и пр.

Расходы по изготовлению и продаже продукции подразделяются на прямые и косвенные.

Перечень первых определен ст. 318 НК РФ:

- материальные;

- на оплату труда;

- начисленная амортизация и др.

Косвенными признаются все затраты, не обозначенные в ст. 318 НК РФ и не относящиеся к внереализационным.

Список внереализационных расходов определяет ст. 265 НК РФ:

- на содержание имущества, которое отдано компании по договору лизинга (аренды);

- на выпуск своих ЦБ;

- на ликвидацию ОС, подлежащих выводу из эксплуатации;

- в виде отрицательной курсовой разницы и др.

Прямые расходы подлежат ежемесячному распределению на стоимость произведенной продукции и остатки незаверенного производства. Они берутся в учет для снижения величины налога по мере продажи товаров, осуществления сервиса, в стоимости которых учитываются согласно ст. 319 НК РФ.

Косвенные расходы, понесенные в отчетном периоде, в полном объеме относятся к данному времени.

Расходы, приведенные в ст. 270 НК РФ, не уменьшают доходы предприятий. Их список имеет закрытый характер и никак не может толковаться расширенно.

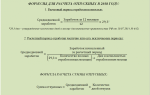

Ставки налога на прибыль и порядок расчетов

Обычная ставка составляет 25%. В 2016 году она распределялась между федеральной и региональной казной по 2% и 18% соответственно. В конце 2016 года в действие введен приказ ФНС № ММВ-7-3/572@, изменивший такой распределительный порядок.

Законом определен минимальный предел ставки, устанавливаемой субъектами — 13,5%. Следовательно, одновременно с платежами в федеральную казну, нижний предел составляет 16,5%, т.е. 13,5% + 3%.

В российской столице платежи в размере 13,5% производят отдельные категории плательщиков:

- фирмы, использующие в своей деятельности труд инвалидов;

- компании, производящие автомобили;

- субъекты, ведущие предпринимательство в ОЭЗ;

- резиденты индустриальных парков и технополисов.

В Санкт-Петербурге по такой ставке облагается прибыль резидентов ОЭЗ, хозяйствующих на ее территории. В основном в субъектах РФ налоговая ставка понижается для отдельных видов бизнеса.

Помимо стандартной ставки, действуют специальные ставки. По ним вся сумма налога идет в федеральную казну.

Они устанавливаются отдельным компаниям с определенным статусом и по особым видам доходов:

- зарубежные предприятия без представительства в РФ, фирмы, добывающие углеводородное сырье, компании, находящиеся под контролем иностранных организаций уплачивают налог по ставке 20%;

- иностранные предприятия, получающие дивиденды от российских организаций, уплачивают с них 15%;

- местные фирмы, получающие прибыль от дивидендов в отечественных и иностранных компаниях, от акций по депозитарным распискам, платят 13%;

- иностранные компании, не имеющие представительства в России, платят 10% с доходов при сдаче в прокат транспортных средств и при осуществлении международных перевозок;

- доходы от муниципальных ценных бумаг и иные, установленные пп. 2 п. 4 ст. 284 НК РФ, облагаются по ставке 9%;

- ставка 0% предусмотрена медицинским и образовательным учреждениям, резидентам ОЭЗ и территорий опережающего социально-экономического развития, участникам СЭЗ в Севастополе, Крыму и по региональным проектам.

Порядок расчета налога на прибыль удобно рассмотреть на наглядном примере.

ООО «Самоцвет» работает на ОСНО. За последний год его выручка составила 5,6 млн. рублей. Компания понесла расходы в сумме 3,9 млн. рублей.

Чистая прибыль ООО «Самоцвет»: 5,6 – 3,9 = 1,7 (млн. руб.).

С 1700 тыс. рублей необходимо уплатить налог. При ставке в регионе ведения бизнеса равной 18%:

| В федеральную казну | 1700 * 3% = 51 (тыс. руб.) |

| В местный бюджет | 1700 * 17% = 289 (тыс. руб.) |

При применении пониженной ставки в 13,5%, налог составит:

| В федеральный бюджет | 1700 * 3% = 51 (тыс. руб.) |

| В местную казну | 1700 * 13,5% = 229,5 (тыс. руб.) |

Как видно, величина налога, выплачиваемого в федеральную казну, не изменяется.

Сроки уплаты

По налогу на прибыль установлена следующая периодичность платежей:

| Налоговый платеж | Крайний срок перечисления |

| За год | 28 марта года, идущего за истекшим годом |

| Аванс за месяц | 28 число текущего месяца |

| Аванс за квартал | 28 число, идущее за истекшим кварталом |

| С доходов по государственным и муниципальным ЦБ | 10-й день с конца месяца получения дохода |

Отчетность

Если фирма совершила хоть одну приходную или расходную операцию по наличному или безналичному расчету, вне зависимости от появления у нее дохода, она должна сдать в ИФНС декларацию за отчетный и налоговый периоды. Годовая декларация представляется по полной форме.

Упрощенные отчеты сдают:

- организации, которым установлены отчетные периоды в квартал, полугодие и 9 месяцев;

- фирмы с месячными отчетными периодами;

- некоммерческие компании, если у них не появилась обязанность уплаты налога с прибыли.

Источник: http://buhuchetpro.ru/nalog-na-pribyl/