Учет товара при УСН

Торговля – наверное, одна из самых распространенных видов деятельности в настоящее время, и очень много торговых предприятий работают по упрощенной системе налогообложения, поэтому очень важно организовать правильный учет товара при УСН.

Учет товара при УСН в бухгалтерском учете

В бухгалтерском учете товары отражаются на одноименном счете 41. К нему могут быть открыты различные субсчета.

Счет активный, поэтому по дебету отражается поступление товаров, а по кредиту их выбытие. В данной статье будут рассмотрены поступление и продажа товаров в оптовой торговле. При поступлении товаров на предприятие делается проводка:

Дт 41 Кт 60 – поступили товары от поставщика.

Если товары продаются с НДС, то данный налог включается в стоимость товаров у предприятий на УСН.

При оплате товаров с расчетного счета составляется проводка:

Дт 60 Кт 51 – оплачены товары с расчетного счета

При оплате из кассы делается проводка:

Дт 60 Кт 50 – оплачены товары из кассы

Далее, когда товары реализуются, составляются следующие проводки:

Дт 62 Кт 90.01 – отражается продажная стоимость товаров

Дт 90.02 Кт 41 – списаны товары по покупной стоимости

При получении оплаты за товары на расчетный счет делается проводка:

Дт 51 Кт 62 – поступили денежные средства от покупателя на расчетный счет

При оплате покупателем в кассу составляется проводка:

Дт 50 Кт 62 – поступили деньги за товары от покупателя в кассу

Для целей упрощенной системы налогообложения с объектом налогообложения доходы минус расходы по товарам признаются в момент реализации товаров.

То есть пока товары не реализованы и находятся на складе, расходы по ним не будут признаваться. Второе условие – это оплата товаров. Они обязательно должны быть оплачены поставщику.

После реализации товаров и наличия факта их оплаты поставщику товары признаются расходами для целей упрощенной системы налогообложения.

Доходы по реализованным товарам признаются при УСН при наличии оплаты от покупателя за них.

Так организуется учет товара при УСН, про учет материалов смотрите здесь, а получить видео-курс по работе в 1С Бухгалтерия 8 предприятия на УСН можно тут.

Торговля – наверное, одна из самых распространенных видов деятельности в настоящее время, и очень много торговых предприятий работают по упрощенной системе налогообложения, поэтому очень важно организовать правильный учет товара при УСН. ..Учет тов…

Источник: https://prof-accontant.ru/buhgalteria/uchet-tovara-pri-usn.html

Учет материальных расходов при применении упрощенной системы УСН

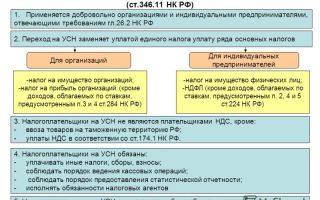

При определении объекта налогообложения по единому налогу в случае применения упрощенной системы налогообложения (далее — УСН) налогоплательщики уменьшают полученные ими доходы, в частности, на материальные расходы и сумму НДС по приобретаемым товарам (работам, услугам) (согласно пп. 5, 8 п. 1 ст. 346.16 НК РФ).

В бухгалтерском учете под материальными расходами понимают материально-производственные запасы. В соответствии с п. 2 ПБУ 5/01 «Учет материально-производственных запасов» материально-производственные запасы образуют:

— сырье и материалы, используемые при производстве продукции, выполнении работ, оказании услуг;

— готовая продукция;

— товары;

— активы для управленческих нужд организации.

Материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости.

Пунктом 6 ПБУ 5/01 установлено, что фактической себестоимостью материально-производственных запасов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

При этом к фактическим затратам на приобретение материально-производственных запасов относятся, в частности, суммы, уплачиваемые в соответствии с договором поставщику (продавцу).

Пример 1. Организация, применяющая УСН (объект налогообложения — доходы, уменьшенные на величину расходов) и ведущая бухгалтерский учет в общеустановленном порядке, в августе 2009 г. приобрела сырье по договорной стоимости: 1000 единиц по 180 руб. на сумму 180 000 руб., НДС 32 400 руб.; 1000 единиц по 250 руб. на сумму 250 000 руб., НДС 45 000 руб.

; 500 единиц по 230 руб. на сумму 115 000 руб., НДС 20 700 руб. Организация произвела расчеты с поставщиком сырья за первые две партии и передала сырье в производство. Расчеты за третью партию материалов организация произвела в ноябре 2009 г. Остаток материалов на конец месяца составил 300 единиц.

Для оценки материалов при списании в производство учетной политикой определен метод ФИФО.

Фактическими затратами на приобретение сырья является сумма, уплачиваемая в соответствии с договором поставщику (п. 6 ПБУ 5/01).

В бухгалтерском учете составляются следующие записи.

В августе:

Дебет 10-1, Кредит 60 — 545 000 руб. (180 000 + 250 000 + 115 000) — оприходовано сырье по фактической себестоимости (без учета НДС);

Дебет 19, Кредит 60 — 98 100 руб. (32 400 + 45 000 + 20 700) — отражены суммы НДС, предъявленные поставщиком сырья.

В соответствии с п. 2 ст. 346.11 НК РФ организация, применяющая УСН, не является плательщиком НДС, за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации.

Организация не имеет права на вычет сумм НДС, предъявленных ей контрагентами. Сумма НДС, не подлежащая вычету, включается в бухгалтерском учете в стоимость приобретенного сырья (как невозмещаемый налог) (согласно п. 6 ПБУ 5/01, пп. 3 п. 2 ст.

170 НК РФ), что отражается в бухгалтерском учете записью:

Дебет 10-1, Кредит 19 — 98 100 руб. — сумма НДС включена в фактические затраты, связанные с приобретением сырья,

Дебет 60, Кредит 51 — 507 400 руб. (180 000 + 32 400 + 250 000 + 45 000) — произведена оплата поставщику за поступившие первые две партии материалов.

Расходы, связанные с приобретением сырья, в качестве материальных затрат формируют расходы по обычным видам деятельности (п. п. 5, 7, 8 ПБУ 10/99 «Расходы организации»). Порядок признания расходов в бухгалтерском учете предусмотрен п. 16 ПБУ 10/99.

В данном пункте перечислен ряд условий, выполнение которых необходимо с целью признания расходов в бухгалтерском учете.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность.

В соответствии с п. п. 17, 18 ПБУ 10/99 расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, операционные или иные доходы и от формы осуществления расхода (денежной, натуральной и иной).

Расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

В приведенном примере материальные затраты для целей бухгалтерского учета будут признаны в августе вне зависимости от сроков их оплаты.

Согласно ПБУ 5/01 оценка производственных запасов при их выбытии может производиться одним из следующих способов:

— по себестоимости каждой единицы;

— по средней себестоимости;

— по себестоимости первых по времени приобретения запасов (способ ФИФО).

Применение одного из перечисленных способов по конкретному наименованию определяется в учетной политике организации и производится в течение отчетного года. По себестоимости каждой единицы оценивают производственные запасы, используемые организацией в особом порядке (драгоценные камни, драгоценные металлы), или запасы, которые не могут обычным образом заменять друг друга.

Запасы могут оцениваться организацией по средней себестоимости, которая определяется по каждому виду (группе) запасов как частное от деления общей себестоимости вида (группы) запасов на их количество, соответственно складывающееся из себестоимости и количества остатка на начало месяца и поступивших запасов в течение данного месяца.

Оценка запасов методом ФИФО основана на допущении, что материально-производственные ресурсы используются в течение месяца и иного периода в последовательности их приобретения (поступления).

Это значит, что материалы, первыми поступающие в производство, или товары, первыми поступающие в продажу, должны быть оценены по себестоимости первых по времени приобретения с учетом себестоимости запасов, числящихся на начало месяца.

При применении этого метода оценка материально-производственных запасов, находящихся на складе на конец месяца, производится по фактической себестоимости последних по времени приобретения. В себестоимости продукции (работ, услуг) учитывается себестоимость ранних по времени приобретений. Метод ФИФО основан на принципе «первая партия в приход — первая в расход».

В примере 1 организация себестоимость отпущенных в производство материально-производственных запасов определяла методом ФИФО. В течение месяца было использовано 2200 единиц из поступивших 2500 единиц, следовательно, на конец месяца на складе осталось 300 единиц материалов.

При применении метода ФИФО оценка материально-производственных запасов, находящихся на складе на конец месяца, производится по фактической себестоимости последних по времени поступлений.

Так как при последнем поступлении себестоимость 1 единицы составила 230 руб., а с учетом НДС, который в условиях УСН является невозмещаемым налогом, 271,4 руб.

(230 x 118/100), то себестоимость 300 единиц материала, оставшегося на складе на конец месяца, составит 81 420 руб. (300 ед. x 271,4 руб.).

В бухгалтерском учете организации в августе будет сделана следующая запись:

Дебет 20, Кредит 10-1 — 561 680 руб. [(180 000 + 32 400 + 250 000 + 45 000 + 115 000 + 20 700) — 81 420] — списана себестоимость использованных материалов на производство продукции.

В ноябре в бухгалтерском учете будет отражено погашение задолженности контрагенту за поступившую третью партию материалов 135 700 руб. (115 000 + 20 700). На изменение суммы признанных в бухгалтерском учете материальных затрат в августе погашение кредиторской задолженности не повлияет.

Признание материальных расходов в целях налогового учета в период действия УСН осуществляется в соответствии со ст. 346.17 НК РФ.

Согласно пп. 6 п. 1 ст. 254 НК РФ к материальным расходам относятся затраты налогоплательщика на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика.

К работам (услугам) производственного характера относятся выполнение отдельных операций по производству (изготовлению) продукции, выполнению работ, оказанию услуг, обработке сырья (материалов), контроль соблюдения установленных технологических процессов, техническое обслуживание основных средств и другие подобные работы.

Налогоплательщики, применяющие УСН, включают в расходы только расходы, предусмотренные ст. 346.16 НК РФ, в том числе материальные. При этом согласно п. 2 ст. 346.16 расходы принимаются при условии их соответствия критериям, указанным п. 1 ст.

252 НК РФ, которые определяют, что налогоплательщик уменьшает полученные доходы на сумму произведенных расходов, которые должны быть обоснованны и документально подтверждены.

При этом расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Источник: http://www.mosbuhuslugi.ru/material/materialnye-rashody-usn

Учёт товаров и входного НДС при УСН – условия признания

В объёме всех расходов при ведении оптовой и розничной торговли при упрощенной системе налогообложения (УСН), когда объектом налогообложения является сумма, вычисляемая по формуле «доходы минус расходы», существенным удельным весом обладает стоимость покупного товара.

В 2013 году при учёте товаров и входного НДС на упрощёнке нужно обращать внимание на ряд особенностей признания этих затрат расходами.

В самом начале следует указать, что в структуре расходов учитывается стоимость самого покупного товара и сумма входного НДС, уплаченного поставщику.

Заметим, что эти затраты при УСН учитываются в общей сумме расходов каждая по отдельности.

Формирование стоимости приобретенного товара

Стоимость покупного товара представляет собой, по сути, цену, по которой он приобретается у продавца. Покупая товар, предприниматель на упрощёнке может нести и иные расходы, к примеру, оплачивать доставку купленного товара. Схема учёта этих расходов определяется одним из двух видов оформления договора с поставщиком.

- 1. Сумма на оплату доставки для плательщиков упрощённого налога включается в стоимость покупного товара. В этом случае стоимость доставки списывается на расходы только при учёте в расходах стоимости купленного товара (об этом пп.2 п.2 статьи 346.17 Налогового кодекса).

- 2. Расходы на оплату доставки в тексте договора выделяются отдельным пунктом. После оплаты доставки стоимость разрешается сразу же учитывать в расходах в качестве соответствующей затратной статьи. То же самое при УСН относится и к расходам на оплату доставки транспортом покупателя (об этом пп.23 п.1 статьи 346.16 и п.2 статьи 346.17 Налогового кодекса).

Очевидно, что стоимость доставки при упрощённой системе налогообложения целесообразно не включать в цену купленного товара.

Признание стоимости товара в структуре расходов

Стоимость покупного товара при упрощёнке разрешается учитывать лишь в том случае, если согласно п.2 статьи 346.17 НК соблюдены следующие условия:

- 1. Поставка осуществлена в полном объёме, то есть, товар оприходован и помещён на склад, принадлежащий покупателю.

- 2. Поставщик получил оплату товара.

- 3. Товар продан покупателю.

Факт оплаты проданного товара покупателем при УСН значения не имеет.

Проведение оценки товара при его списании

Учёт товара при списании его на расходы при упрощённой системе налогообложения проводится следующими методами:

- — в соответствии с реальной себестоимостью каждого вида товаров, размер которой для каждого индивидуальный;

- — по средней стоимости каждого типа товара, для определения которой общую сумму себестоимости всех изделий делят на число реализованных;

- — по методу ЛИФО – оценка товара, реализованного первым, производится в соответствии со стоимостью последних сделанных приобретений при учёте на начало периода всех остатков;

- — по методу ФИФО – оценка товара, реализованного первым, производится в соответствии со стоимостью первых сделанных приобретений при учёте на начало периода всех остатков.

Избранный способ учёта требует закрепления в учётной политике предприятия.

Полезные материалы

Как зачесть минимальный налог на УСН

Как ИП на УСН может распоряжаться своими деньгами

Шпаргалка для бухгалтера по самым важным изменениям в учете 2013

Бухгалтерский учет для УСН 2013

Льготы для УСН 2012-2013

Отчетность ИП с работниками на УСН 2013

Отчетность ИП без работников на УСН 2013

Новая Книга учета доходов и расходов для УСН в 2013 году

Какие еще изменения коснулись УСН в 2013 году

Упрощенная система налогообложения УСН 2013

При применении УСН сумма госпошлины включается в налогооблогаемую базу

Источник: https://paruscbp.ru/poleznaya-informaciya/uchjot-tovarov-i-vkhodnogo-nds-pri-usn-usloviya-priznaniya.html

Проводки при начислении УСН: бухгалтерский учет, основные средства, учетная политика

Применение режима УСН (Доходы и Доходы минус расходы) не освобождает от ведения бухгалтерии, что подтверждается ст.6 ФЗ №402 от 06.12.2011 г. «О бухгалтерском учете». Однако на налогоплательщиков на УСН данное обязательство накладывается с поправками на форму собственности и размер хозяйствующего субъекта, и в ряде случаев сводится к минимальным требованиям.

Особенности бухгалтерского учета на упрощенке

ФЗ №402 обязует экономические субъекты вести бухгалтерский учет, если иное не предусмотрено этим же законом. В отношении налогоплательщиков на УСН нормативный акт предусматривает только 2 исключения:

- для ИП, которые освобождаются от обязанности использования бухучета;

- для малых предприятий, которым разрешено вести бухучет в упрощенной форме.

Статус малого предприятия можно получить только при среднесписочной численности работников менее 100 человек и объеме годовой выручки до 800 млн. рублей. Такие организации вправе выбрать одну из следующих форм ведения бухучета:

- Полный упрощенный учет. Ведется по общепринятым правилам, но допускает отказ от ряда ПБУ, объединение бухгалтерских счетов, использование более простых регистров, возможность делать в текущем году исправления за прошлые периоды. Рекомендуется для фирм с разнообразной деятельностью, которая не позволяет вести учет с использованием укрупненных показателей.

- Сокращенный учет. Заключается в заполнении книги учета фактов хозяйственной деятельности. Сведения в нее вносятся в формате двойной записи. Идеальный вариант для небольших компаний с одним видом деятельности и небольшим количеством операций.

- Простой учет. Также ведется в той же книге, но уже без применения двойной записи. Разрешен только микропредприятиям, имеющим среднесписочную численность до 15 человек и годовую выручку менее 120 млн. рублей.

Бухучет в упрощенной форме может осуществляться кассовым методом, при котором доходом признается любое поступление на банковский счет или в кассу, а расходом любая фактическая оплата. Законность применения данного метода малыми предприятиями на УСН подтверждается в ПБУ 9/99 и 10/99.

Однако кассовый метод имеет существенный недостаток – искажение реальной картины хозяйственной деятельности за счет отсутствия сопоставления между доходами и расходами. С его помощью, например, нельзя рассчитать рентабельность по отдельному виду деятельности.

Поэтому кассовый метод больше подходит для налогового учета, так как позволяет легко определить базу для исчисления налога. Бухгалтерский же целесообразнее вести методом начисления, при котором четко видна связь между доходом и расходом.

К примеру, расходу на изготовление товара соответствует доход от его реализации.

Бухгалтерский учет на УСН детально описан в этом видео:

Учетная политика

Еще одним документом, подтверждающим необходимость ведения бухучета организациями на УСН, является Письмо Минфина № 10013 от 27.02.2015г. В нем также подчеркивается такой важный момент, как утверждение учетной политики. Она утверждается отдельным приказом и отражает особенности выбранной системы учета.

Фирмы на УСН в учетной политике обязательно должны отразить следующие моменты:

- формы применяемых регистров;

- перечень используемых счетов;

- формы первичных документов и отчетности;

- метод хранения первички;

- порядок документооборота;

- применяемые ПБУ;

- разграничение основных средств и малоценного имущества;

- учет убытков прошлых периодов;

- формирование резервов.

Формы используемых регистров прикрепляются к приказу в качестве приложений.

Для упрощения учета фирмы на УСН могут объединять несколько бухгалтерских счетов в один. Например, все счета учета затрат можно заменить одним 20 счетом, а все, что связано с материалами, закрепить за 10 счетом. Эти изменения обязательно должны быть зафиксированы в учетной политике, так же как и использование форм с укрупненными показателями.

ИП

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/usn/buhuchet.html

Списание материалов при УСН: помним про условия признания расходов

При расчете единого налога «упрощенцы» должны учитывать перечень расходов, обозначенных в ст. 346.16 п. 1 НК. В этом перечне учитываются и материальные расходы (ст. 346.16 п. 1 подпункт 5 НК). Причем, гл. 26.2 НК не дает расшифровки, какие затраты к ним относятся, а только лишь отправляет к «прибыльным» нормам (ст. 346.16 п. 2).

Согласно ст.

254 п. 1 подпункт 1 НК в состав материальных затрат включены расходы на приобретение материалов и сырья, использующихся в производстве товаров и образующих их основу, а также тех, которые не являются необходимыми в производстве, а используются, например, для управленческих нужд.

Когда же можно относить на расходы произведенные затраты по материалам?

Ст. 254 п.5 НК говорит о том, что плательщикам налогов на прибыль необходимо уменьшать материальные расходы текущего месяца на общую сумму остатков МПЗ, которые были переданы в производство, но так и не использованы на конец месяца в этих целях.

Исходя из выше изложенного, нормы НК по налогу на прибыль, хоть и не выдвигают обязательного условия об отпуске материалов в производство, но в то же время и не позволяют учитывать стоимость сырья при расчете налогов, которые в конце месяца фактически не идут в расход.

Если посмотреть с другой стороны, в НК установлен специальный порядок списания средств для затрат, связанных с приобретением материалов. Еще до начала 2009 года, ст. 346.17 п.2 подпункт 1 НК гласил, что расходы будут признаваться в налоговом учете при соблюдении нескольких условий: 1.

Необходимо оплатить их поставщику. 2. Необходимо отпустить МПЗ в производство.

https://www.youtube.com/watch?v=h4qHmohVTKM

Закон №155-ФЗ (от 22 июля 2008 года) исключил из гл. 26.2 НК второе условие, связанное с отпуском МПЗ в производство.

Иначе говоря, следуя специальным упрощенным нормам налогового законодательства, предприниматели и фирмы, которые применяют списание материалов при УСН, вправе признавать свои расходы на приобретение материалов и сырья уже тогда, как они были оплачены продавцу.

В письме Министерства Финансов № 03-11-11/284 от 27 октября 2010 года, говорится о том, что материальные расходы будут учитываться в тот момент, когда будет погашена задолженность и пройдет списание средств с расчетного счета, выплата из кассы или же будет произведен какой-нибудь другой способ оплаты.

В общем, затраты на приобретение МПЗ должны быть признаны в день оплаты, независимо от того факта, что их уже списали в производство.

Чиновники указали, что в целях налогообложения у плательщика нет необходимости в ведении первичных документов по учету отпуска материалов и сырья в производство, так же, как и нет необходимости в отслеживании этого процесса. В книге учета расходов и доходов будет достаточным указать лишь только реквизиты платежного поручения, которым оплачены МПЗ.

Необходимо обратить внимание, что минфиновцы остаются верны своей точке зрения,

что списание материалов при УСН, должно производиться не только с обязательным условием их оплаты, но и своевременного оприходования, т.е. ценности должны быть переданы налогоплательщику фактически.

Отсюда следует, что в расходы нельзя списать сумму предоплаты, о чем говорит письмо Минфина № 03-11-06/2/4 от 23 января 2009 года. Получается, что для учета стоимости материалов и сырья достаточно того, чтобы расходы на УСН были оприходованы и своевременно оплачены поставщику. В пересчете расходов нет никакой необходимости.

Упрощенцы не платят НДС и не имеют права принимать уплаченный налог к вычету. На основании ст. 346.16 п.1 подпункта 8 НК на УСН он списывается на расходы. Обратите внимание: чиновники настаивают, что входной НДС необходимо исключить из стоимости МПЗ, но учитывать отдельно.

Стоимость услуг

Источник: http://akbuh.ru/usefull/spetsrezhimyi/spisanie-materialov-pri-usn-pomnim-pro-usloviya-priznaniya-rashodov/

Бухучет на УСН

Бухгалтерский учет является необходимой упорядоченной системой сбора, классификации и обобщения различных количественных и стоимостных данных, касающихся хозяйственной деятельности предприятия.

Согласно действующему до 2013 года законодательству, для организаций, применяющих УСН, было предусмотрено облегченное ведение бухучета. Теперь же бухучет при упрощенке не подразумевает подобных льгот – его обязаны вести все предприятия, за исключением ИП.

Основные требования к организации ведения бухгалтерского учета в 2014 году

Сегодня можно выделить следующие моменты ведения бухгалтерии при УСН:

- предприятия имеют право самостоятельно решать, как вести бухгалтерский учет, однако при этом руководствоваться следует требованиями Федерального закона от 6.12.2011 №402-ФЗ;

- предприятие на УСН вправе применять упрощенную форму оформления первичной документации и ведения Книги учета доходов и затрат;

- упрощенцы, согласно ст. 346.24 НК РФ, для определения налоговой базы обязаны вести учет прибыли и затрат в Книге учета доходов и расходов;

- порядок отражения всех произведенных хозяйственных операций в Книге учета доходов и затрат, а также ее форма, устанавливается Минфином Российского государства;

- налогоплательщики, которые применяют УСН, но по отдельным видам деятельности были переведены на ЕНВД, должны вести раздельный учет прибыли и затрат по этим режимам. Если же разделение не возможно, то их следует распределять пропорционально доле доходов в общем объеме выручки (п.8 ст. 346.18 НК РФ);

- действующим для предприятий на упрощенке остается порядок ведения кассовых операций и подачи обязательной отчетности.

За достоверность бухгалтерской отчетности, а также за организацию и ведения учета на предприятии отвечает несет руководитель организации.

Ведение Книги доходов и расходов при УСН

Предприятия обязаны регистрировать свои доходы и затраты. Регистрация производится в Книге доходов и расходов на основании первичной документации с соблюдением хронологической последовательности. Правила заполнения данной Книги отличаются в зависимости от того, какую именно налоговую ставку выбрал налогоплательщик. Так при упрощенном режиме «доходы» порядок заполнения будет следующий:

- в 1 разделе отражаются доходы. В случае получения бюджетных средств на создание новых рабочих мест или же развитие бизнеса следует отобразить затраты, что связаны с использованием данных средств;

- в 4 разделе следует указать сумму уплаченных обязательных страховых взносов, а также больничных пособий, что были выданы за счет предприятия. Заметим, что больничные пособия, которые были уплачены за счет Фонда социального страхования, в четвертом разделе не указывают.

При упрощенном режиме «доходы минус расходы» порядок заполнения Книги несколько иной:

- в 1 разделе отражаются влияющие на налоговую базу доходы и расходы;

- второй раздел заполняется при наличии у организации собственных основных средств или нематериальных активов;

- в 3 разделе указываются убытки прошлых лет.

По окончанию года Книгу учета доходов и расходов следует прошить, пронумеровать и поставить печать организации, а также подпись руководителя на последнем листе.

В правилах заполнения данной Книги произошли и некоторые приятные изменения. Например, ее не нужно теперь заверять в налоговой инспекции. Также с 2013 года в Книге не отражаются курсовые разницы, то есть имущество и обязательства, стоимость которых выражается в иностранной валюте, уже не переоцениваются (п.5 ст. 346.17 НК РФ).

Бухучет основных средств и нематериальных активов при УСН

Бухгалтеский учет нематериальных активов и основных средств обязателен для всех ООО, применяющих упрощенный режим.

Расходы на приобретение основных средств учитываются в зависимости от времени их покупки. В момент ввода в эксплуатацию основных средств можно учесть в составе расходов затраты на их приобретение, в случае, если их купили в период применения упрощенки.

Если же приобретение основных средств пришлось на период, когда еще компания не применяла УСН, то затраты на их приобретение списываюся по приведенной ниже схеме:

- основные средства, у которых срок полезного использования до трех лет – на протяжении одного года использования УСН;

- если срок полезного использования от 3 до 15 лет – 50 процентов в течении первого года, 30% — в течении второго и 20% на протяжении третьего;

- если срок полезного использования от пятнадцати лет и более – равными долями на протяжении 10 лет.

При передаче или перепродаже НМА и основных средств до окончания их сроков полезного использования, налогоплательщику нужно сделать перерасчет по налоговой базе за весь период эксплуатации данных объектов с момента приобретения до момента продажи и перечислить в бюджет государства доначисленную сумму налога и пеню.

При применении УСН п.2 ст. 346.11 НК РФ предусмотрена замена уплаты НДС уплатой единого налога.

Исключением является НДС, что подлежит уплате при ввозе продукции и товаров на таможенную территорию России.

Конечно, предприятие, что находится на упрощенном режиме, может выставлять по просьбе клиента счета-фактуры с выделенной в них суммой НДС, правда это создаст существенные проблемы для обоих сторон.

Во-первых, контрагент не сможет заявить вычет по такому документу.

Во-вторых, согласно п.5 ст.173 НК РФ, упрощенец обязан будет уплатить выставленный в счете-фактуре объем налога в бюджет. При этом предъявленный покупателю НДС увеличивает доходы компании, но списать в расходы его нельзя.

В-третьих, упрощенец должен будет подать в контролирующий налоговый орган декларацию по налогу на добавленную стоимость. С 01.01.14 декларация по НДС должна подается только в электронном виде, в соответствии с абз.1 п.5 ст. 174 НК РФ.

[goo_mid]

Организации, что применяют УСН «доходы минус расходы» могут включать в расчет налоговой базы входной НДС по приобретенной продукции, работам и услугам. При этом в налоговой базе НДС отражается в стоимости приобретенных предприятием нематериальных активов и основных средств или же по определенной статье расходов при покупке продукции (работ или услуг), и других материальных ценностей.

Списание входного НДС на расходы производится на дату признания затрат на приобретение имущества.

Если налог на добавленную стоимость был уплачен по товарам, что предназначены для последующей перепродажи, то списание происходит по мере их реализации.

Объемы входного НДС, что были учтены по отдельной статье расходов, отображаются в затратах в том случае, если налог был полностью оплачен поставщику, а стоимость приобретенных товаров (работ или услуг), к которым относится данная сумма НДС, была списана в затраты.

План счетов при УСН

Для ведения бухгалтерского учета, организация, применяющая упрощенную систему налогообложения, может сократить количество синтетических счетов и использовать:

- для ведения учета МПЗ счет 10 «Материалы»;

- для отображения производственных и коммерческих затрат – счет 20 «Основное производство», а также 44-й счет «Расходы на продажу»;

- для учета готовой продукции (товаров) – счет 41 «Товары»;

- для обобщения информации по дебиторской и кредиторской задолженностей – 76-й счет «Расчеты с разными дебиторами и кредиторами»;

- для того, чтобы вести учет денежных средств на банковских счетах – бухгалтерский счет 51 «Расчетные счета»;

- для отражения капитала – счет 80 «Учетный капитал»;

- для ведения учета финансовых результатов – счет 99 «Прибыли и убытки».

Отчетность для предприятий на УСН в 2014 году

Организации, что применяют упрощенную систему налогообложения, должны представлять следующую отчетность:

- в налоговый орган по месту учета налогоплательщики на УСН обязаны подавать только годовую отчетность. Срок ее представления – не позже трех месяцев после завершения отчетного года. Так до 31 марта подается налоговая декларация (в том числе нулевая), а также сопутствующая ей документация на бумажных или электронных носителях по установленной форме . С первого января 2014 года при заполнении декларации по УСН, согласно письмом ФСН РФ от 17.10.13 № ЕД-4-3/18585, рекомендуется в поле «код ОКАТО» указывать код ОКТМО. Кроме того, предприятие должно до 1 апреля представить отчетность по форме 2-НДФЛ, а до 20 января – данные о среднесписочном количестве сотрудников;

- в Пенсионный фонд сдаются индивидуальные персонифицированные сведения, а также отчет по форме РСВ-1(ежеквартально);

- в Фонд социального страхования – отчетность по форме № 4-ФСС (ежеквартально);

- в органы статистики ежеквартально подается форма №ПМ «Сведения об основных показателях деятельности малого предприятия», а также годовая отчетность, включающая в себя баланс по итогам года, отчет о финансовых результатах и приложения. В случае, когда на предприятии отсутствовала какая-либо деятельность, представляется нулевая отчетность.

На сегодня, в соответствии с НК РФ, индивидуальные предприниматели, применяющие УСН сдают в налоговый орган декларацию только единожды в год, вне зависимости от выбранного ними объекта налогообложения. Если в штате индивидуального предпринимателя числятся наемные сотрудники, то он обязан также представлять форму 2-НДФЛ.

Нулевая отчетность при упрощенном режиме

Если по каким-нибудь причинам на предприятии не велась (или не успела начаться после регистрации) хозяйственная деятельность, в контролирующий орган в обязательном порядке предоставляется нулевая отчетность. Для предприятий на УСН такой отчетностью является нулевая декларация по единому налогу. В ней следует указать объект налогообложения, а также сведения об ООО или ИП.

Данный документ подается один раз в год, согласно утвержденным законодательством срокам. Если предприятие приняло решение об окончании своей деятельности, то нулевая налоговая отчетность предоставляется за неполный год.

Нулевая отчетность подается и тогда, когда в организации отсутствуют сотрудники. В такой ситуации в налоговую инспекцию представляются отчеты с прочерками по форме 2-НДФЛ, а в Пенсионный фонд и соцстрах – по формам РСФ-1 и ФСС-4.

Источник: http://CleverBuh.ru/buxgalterskij-i-nalogovij-uchet/buxuchet-na-usn/