Можно ли вернуть подоходный налог с путевки в турцию — Законники

Давайте разберемся, можно ли сдать путевки в Турцию, в какой срок, как это сделать и каков порядок возврата денежных средств. Причины, по которым люди отказываются от путевок Причины могут быть абсолютно любые:

- Добровольный отказ. У вас нет веских причин, а также документов, подтверждающих необходимость отложить на некоторое время или совсем отказаться от путевки. Чтобы не потерять огромную сумму денег (к сведению: отказ за неделю до выезда обойдется вам потерей в 100% от стоимости; в период от 8 до 14 дней – 50%; за 15-21 день – 25%; за 22-30 дней – 10%), благоразумнее попросить поменять сроки уже имеющегося тура.

В случае отказа у вас только один выход – идти в суд.На заметку! Согласно Закону «О защите прав потребителей» (статья 32), турист (потребитель) имеет полное право в любое время отказаться от исполнения, заключенного между ним и туроператором, договора об оказании услуг (то есть, выполнении работ).

Только при одном условии: исполнитель получает оплату всех фактических расходов, связанных с выполнением обязательств по данному соглашению.

- Вынужденный отказ (о нем говорится в Федеральном Законе «Об основах туристической деятельности Российской Федерации» в статье 10).ВниманиеВ силу сложившихся определенным образом серьезных причин личного характера (срочная работа, болезнь, роды и другие) вы не можете отправиться в путешествие.В качестве аргументов у вас есть возможность предоставить документы (справки медицинские, договоры и тому подобное).

Государство решило возвращать россиянам деньги, потраченные на турпутёвки

Важно

Эти нововведения повысят доступность, деньги пойдут на развитие санаторно-курортного комплекса.

Что сейчас крайне необходимо, поскольку большинство санаториев и курортов нуждаются в модернизации, а свободных средств на это нет.

Согласно данным Государственного реестра курортного фонда РФ, большая часть государственных санаторно-курортных организаций сосредоточена в Крыму, Краснодарском крае и Ставропольском крае.

В 70 санаторно-курортных организациях (18%) износ зданий превышает 80%.

Можно ли сдать путевки в турцию? как вернуть деньги за путевку в турцию?

При этом компенсация за организацию отдыха выплачивается не только сотруднику предприятия, но и членам его семьи, а именно:

- супруге (супругу);

- детям в возрасте до 18-ти лет;

- детям в возрасте до 24 лет, если они являются студентами дневной формы обучения;

- нетрудоспособным родителям.

Пример расчета компенсации за отдых в 2018 году Семья, состоящая из 4-х человек, приобрела в турфирме путевки на совместный отдых общей стоимостью 240 000 рублей.

Соответственно, на каждого члена семьи будет потрачено по 60 000 рублей.

Максимальная сумма компенсации составляет 50 000 рублей на одного человека, из чего следует, что общая сумма возврата расходов, потраченных на отдых, в данном случае равна 200 000 рублей.

Работник, оформивший компенсацию, обязан заплатить с полученной суммы 13% налога на прибыль.

Налоговая может вернуть деньги за путевки

Какие затраты подлежат компенсации? Законопроект включает в себя перечень, в котором сказано, что возврату подлежат следующие виды затрат:

- транспортные расходы;

- расходы на проживание;

- оплата питания на отдыхе;

- оплата экскурсионных услуг.

Однако все эти расходы должны подтверждаться документально.

Кто выплачивает компенсацию за отдых Граждане, трудоустроенные официально, могут получить возврат средств по месту работы.

Также в особых случаях компенсация может выплачиваться налоговой инспекцией.

Как оформить налоговый вычет за санаторно курортное лечение?

Налоговый вычет предоставляется в двойном размере единственному родителю, опекуну, усыновителю.

Налоговый вычет одному из супругов может быть предоставлен в двойном размере при условии, что второй супруг написал заявление об отказе от получения причитающегося ему по законодательству налогового вычета.

Налоговый вычет действует до тех пор, пока годовой доход налогоплательщика не превысит сумму 350000 рублей.

ст.

218 НК РФ Читайте так же статью ⇒ «Налоговый вычет при покупке квартиры в 2018 году» Каким образом предоставляется налоговый вычет? Налоговый вычет по НДФЛ предоставляется налоговым резидентам, но лишь в том случае, если будут чётко выполнены все условия, предусмотренные законодательством Российской Федерации: Условие Комментарий Заявление Возврат подоходного налога носит заявительный характер, т.е.

Как правильно отменить тур за границу и вернуть свои деньги?

Без суда в проблеме не разобраться Если не удается решить с туроператором «полюбовно» все вопросы, остается один выход – идти в суд. Неплохо было бы обратиться в Роспотребнадзор.

Этот надзорный орган не только поможет в судебном процессе, но заодно и работу туристической фирмы проверит (уж нарушений-то, за которые предусмотрены серьезные штрафы, они там точно обнаружат).

На заметку! Согласно Российским законам (по суду) с вас могут взыскать (в процентном отношении) только расходы, которые турагентство уже понесло.

Но, доказать факт оплаты оно вряд ли сможет (если только не будет лукавить), так как перевод всех денежных средств за предоставление вам таких услуг, как проживание и перелет, оно осуществляет, как правило, с существенной задержкой или после оказания услуг. Поэтому на вопрос, можно ли сдать путевки в Турцию, уверенно отвечаем: «Через суд точно можно».

Компенсация за отдых на российских курортах в 2018 году

В каких случаях отдых по путевке отменяет сама турфирма? Существует ряд причин, по которым турфирма не в состоянии обеспечить вам отдых:

- Она разорилась.

- Направление, по которому и должна была состояться поездка, закрыто.

Турфирма разорилась Как вернуть деньги за путевку в Турцию, если турфирма — банкрот? По закону, вам причитается вся сумма, оплаченная ранее за несостоявшуюся поездку.

Это в идеале, а по факту все обстоит иначе. Компания обладает совсем незначительным капиталом, который и пойдет на погашение, то есть удовлетворение всех претензий (а их очень много: в сотни, а то и в тысячи раз больше, чем возможности турфирмы).

В лучшем случае «счастливчики» могут получить от силы 5-20% от стоимости тура.

А в худшем никто ничего не получит. Поэтому берите, что дают, а дальше – суд в надежде получить оставшееся. Только так и никак иначе.

При покупке туристической путёвки многие налогоплательщики задаются вопросом о возможности получения налогового вычета в данном случае, т.к.

зачастую суммы, затраченные отдых, являются существенными.

В статье будут подробно рассмотрены аспекты налогового вычета в 2018 году и возможности получения его при затратах, понесённых налогоплательщиком, при покупке туристической путёвки.

Что такое налоговый вычет? В данном случае подразумевается налоговый вычет по налогу на доходы физических лиц (НДФЛ).

Под налоговым вычетом понимается определённая сумма, уменьшающая налоговую базу налогоплательщика, т.е.

уменьшающая размер той части дохода, с которой уплачивается налог на доходы физических лиц.

Можно ли вернуть подоходный налог с путевки в турцию

Министерство культуры не смогло предоставить оперативный комментарий.

Директор курортного управления профсоюзов на Кавминводах Николай Мурашко согласен, что за счет этих мер отечественные курорты смогут привлечь дополнительных клиентов.

— Идея очень хорошая, потому что она не требует специальных изменений. Эти вычеты существуют в Налоговом кодексе, их просто надо расширить. Так же можно поступить и в случае снижения налогов для предприятий. С точки зрения расходов из бюджета ничего не изменится.

Эта статья и так закладывается в бюджет, просто увеличится количество случаев, при которых деньги можно будет тратить, — отметил эксперт.

Директор ассоциации «Объединение туроператоров в сфере выездного туризма «Турпомощь» Александр Осауленко тоже верит, что новые льготы увеличат приток денег, за счет чего удастся модернизировать курорты.

Источник: http://zakonbiz.ru/mozhno-li-vernut-podohodnyj-nalog-s-putevki-v-turtsiyu/

Предоставление гражданам РФ налогового вычета за отдых на российских курортах

С целью увеличения престижности курортов России, введены корректировки в НК РФ, где налоговый вычет за отдых на российских курортах- выгодный выбор, чтобы получить возмещение собственных трат за путешествие.

Поправки в НК РФ

Закон разрабатывают с 2013 года.

Цели:

- Поднять до должного уровня социальный туризм, т. к. больше 65% россиян не путешествуют в период отпуска из-за недостатка средств.

- Развить и расширить туристическую базу.

- Улучшить качество жизни людей, чтобы большинство семей путешествовали вместе.

Условия получения возмещения

Компенсацию получают только на путёвки, приобретённые в турагентстве. Отпуск проводится на территории Российской Федерации. Максимальная сумма выплаты – 50 тысяч рублей на человека. Работающий член семьи оплачивает 13% с компенсации.

На какие затраты идёт возмещение

В список расходов, за которые возвращают средства, входит:

- автотранспорт;

- питание;

- проживание;

- обслуживание;

- развлечения.

Чтобы получить возврат средств, на эти виды услуг, важно документальное подтверждение. В противном случае, получить потраченные деньги без подтверждения не получится, как и вернуть средства за поездки ранних лет.

Кто получит возмещение

Вернуть деньги за поездку в Российской Федерации смогут граждане, попавшие в группу:

- официально трудоустроенный гражданин России;

- жена или муж, сопровождающий его или её в путешествии;

- несовершеннолетний ребёнок;

- ученик, обучающийся очно и младше 25 лет;

- нетрудоспособный родственник, съездивший отдыхать вместе с семьёй.

Выгода работодателя

По закону, работодателю необязательно возмещать ваши затраты на отпуск. Работодатель по собственному желанию возмещает средства.

Если компания возвращает деньги за отпуск работнику, то компенсируя затраты сотрудника, предприятие понизит налоги на доход, записывая в расходы компании, которые не облагаются налогом.

Также организация заключает договор с туристическим агентством, чтобы приобрести тур со скидками – выгодно турагентству, компании, работнику.

Выгода государства

Как говорилось выше, цель закона состоит в поддержке развития российского туризма и помощи гражданам РФ реализовывать своё законное право на отпуск. Большая часть населения России, низких и средних доходов, не позволяют себе путешествовать. Власть, возмещая человеку, затраченные средства на путешествие, увеличивает качество его жизни.

Кроме повышения уровня жизни, зачисляются налоги в казну государства, т. к. за них платят туроператоры, компании, задействованные в турах.

Выгода для россиян

Польза для гражданина РФ:

- Увлекательная поездка. Путешествовать вместе со своей семьёй по России, познавая красоты с наименьшими тратами, получив за это компенсацию растрат на поездку.

- Экономия времени. Без затрат сил и денег на оформление визы, чтобы выехать на отдых.

- Безопасность. Покупая путёвки в туристическом агентстве, отпускник изначально в выгодной ситуации, потому что это страхует его от чрезвычайных обстоятельств, возникающих при самостоятельных путешествиях.

Получение компенсации россиянину

Существует 2 способа вернуть потраченные за отдых в России средства:

- Возмещение НС. Действия схожи с приобретением недвижимости. В районной налоговой инспекции подать декларацию. В ней указать документально подтверждённые растраты на поездку и приложить доказательства (путёвка, чек, билет и т. п.). После, будет получена компенсация, соответствующая затратам на поездку.

- Выплата работодателем. Эта финансовая процедура официально осуществляется компанией, на которой работает сотрудник. Для получения возмещения, работодатель оформляет затраты как расходы предприятия.

Пример расчёта в виде таблицы

| Петров В.В. | Санатории Крыма | 85 000 рублей | 6 500 рублей |

Путешествуя по России, экономьте деньги, ведь для этого не нужно много сил и времени.

Предоставление гражданам РФ налогового вычета за отдых на российских курортах Ссылка на основную публикацию

Источник: https://OLgotah.ru/nalogovye/standartnye/za-otdyh-na-rossijskih-kurortah.html

Возвращают ндфл за туристическую путевку

В предоставлении налогового вычета сотруднице предоставлен отказ по ряду причин:

- не соблюдены сроки (прошло 3 года);

- не предоставлены заявление и соответствующие документы для предоставления налогового вычета.

Читайте так же статью ⇒ «Налоговый вычет через Госуслуги в 2018 году» Кто не имеет права на получение налогового вычета? Гражданин Российской Федерации не может претендовать на получение налогового вычета в следующих случаях:

- не производит уплату налога на доходы физических лиц;

- индивидуальный предприниматель ведёт свою деятельность на особом режиме налогообложения, освобождающем от уплаты НДФЛ (касается части доходов, полученных в ходе ведения данного вида деятельности).

Налоговый вычет на туристические путёвки Министерство финансов Российской Федерации в своём письме от 15 ноября 2017 г.

Соответственно, из суммы в 200 000 рублей нужно будет вернуть 26 000 рублей (200000 х13% = 26000).

Таким образом, общая стоимость расходов на отдых для семьи, состоящей из 4-х человек, составит 66 000 рублей (240 000 – 200 000 + 26 000).

[su_quote]

Соответственно, отдых для каждого члена семьи будет стоить 16 500 рублей, что почти в 4 раза меньше от первоначальной цены путевки.

Внимание

Если же стоимость путевки меньше или равна 50 000 рублей, то затраты на организацию отдыха будут равны подоходному налогу с выплаченной суммы.

Как изменится налоговая база предприятия? Средства, израсходованные на компенсацию отдыха для сотрудников предприятия, должны вноситься в статью необлагаемых налогом расходных средств, при вычете их из суммы доходов.

Ндфл с туристических путевок

Более того, предприятия-работодатели имеют право заключать соглашения с туристическими агентствами или компаниями на приобретение путевок для своих подчиненных и членов их семей.

Как вы понимаете, стоимость тура для предприятия будет снижена, т.

к. во всех туристических агентствах действуют существенные скидки на обслуживание корпоративных клиентов.

Давайте рассмотрим действие закона на примере. Представим себе, что семья из четырех человек отправилась на отдых в России.

Важно

Стоимость путевки на человека составила пятьдесят тысяч рублей.

По приезду домой с отдыха семья имеет право рассчитывать на возврат средств в размере двести тысяч рублей, если затраты будут документально подтверждены.

Отказ от путевки и возврат денег

Ваша подруга будет проходить лечение в медицинском центре иностранного государства, в связи с чем в предоставлении социального налогового вычета по НДФЛ по расходам на лечение будет отказано.

- Мой сын учится во Франции.

Могу ли я получить налоговый вычет по НДФЛ по расходам на обучение?

Ответ: Законодательством Российской Федерации не предусмотрено ограничение в части территориальной принадлежности образовательной организации.

А вот в случае, если Вы решите съездить к нему в гости в качестве туриста – данные расходы не будут учтены при предоставлении налогового вычета по НДФЛ. Оцените качество статьи.

Возможен ли соцвычет по ндфл на покупку турпутевки на курорты рф?

Не будем забывать, что благодаря новому закону появятся новые рабочие места, что тоже очень важно в условиях сложной экономической ситуации в стране.

Кстати, приобретая путешествие в турагентстве, отпускники также находятся в выигрыше, т. к. они таким образом страхуют себя от возникновения различных форс-мажорных ситуаций, которые зачастую возникают, когда туристы путешествуют самостоятельно.

Источник: http://yurist123.ru/vozvrashhayut-ndfl-za-turisticheskuyu-putevku/

Налоговый вычет за лечение в санатории: кому предоставляется

Государство на законодательном уровне стимулирует экономическую активность граждан. В параграфах Налогового кодекса (НК) содержатся условия, при исполнении которых можно затребовать возврат подоходного налога по тратам за санаторно-курортное лечение. Такая преференция имеет разнонаправленное действие:

- граждан подталкивает тратить средства на оздоровление;

- санаторные учреждения развиваться;

- а страна получает налоги (с представителей услуг) и здоровое население.

Право на налоговый вычет по затратам на лечение в санатории записано в 219-й статье НК. В ее тексте приводятся максимальные ограничения по возврату, а также порядок осуществления перераспределения бюджетных средств в пользу налогоплательщика. Благодаря этому курортное лечение в 2018 году стало реально дешевле. Разберем, куда обращаться и сколько можно вернуть.

Общие правила предоставления курортного вычета

В тексте 219-й статьи НК приводится исчерпывающий перечень трат, по которым налогоплательщик может затребовать налоговый вычет.

Помимо получения вычета на лекарство входит в него и санаторно-курортное лечение (подпункт 3 пункта 1 указанной статьи). Однако он имеет серьезные ограничения.

Так, гражданин получил право претендовать на возмещение части денег, потраченных на медицинское обслуживание:

- входящее в стоимость путевки;

- полученное отдельно.

Кроме того, вернут возврат налога только в том случае, если претендент предоставит документы. Причем в инициативном порядке. В их перечень входят следующие:

- справка из оздоровительного учреждения о сумме затрат на медицинские услуги;

- чеки или иные платежные документы;

- договор с медучреждением;

- копия гослицензии оздоровительного учреждения.

Общими правилами, записанными в приведенной статье НК, установлено предоставление налоговой преференции людям:

- отчислявшим взнос в бюджет по ставке 13% в отчетном периоде;

- произведшим оплату медуслуг из собственных средств:

- за себя;

- супруга;

- ребенка, не достигшего 18 лет (студента-очника до 23-летия);

- родителя;

- подопечного;

- лечившимся в оздоровительном учреждении:

- являющемся резидентом РФ;

- имеющем гослицензию на предоставление оздоровительных услуг;

- расположенном в пределах России.

Давайте разберем, кто из граждан РФ может претендовать на соцвычет за курортное лечение. В НК приведено правило о налогоплательщике по ставке 13%. Таковыми являются:

- все официально трудоустроенные люди (подоходный налог с них взимается на мусте службы);

- некоторые индивидуальные предприниматели (если выбрана соответствующая ставка);

- самозанятые граждане (они платят НДФЛ самостоятельно);

- арендодатели и лица, продавшие в отчетном периоде недвижимость.

Пенсия не входит в налогооблагаемую базу. Следовательно, возврат пенсионер за лечение получить не может, но это не совсем так. Есть случаи, когда преференция им доступна:

- если пенсионер продолжает трудиться;

- если работал в течение трех лет, предшествующих дате обращения за курортным возвратом;

- если сдает в аренду жилье и оформляет сделки официально;

- если продал недвижимость.

Главное условие возврата бюджетных денег

Налоговый вычет на санаторно-оздоровительные услуги предоставляется человеку только по его инициативе. Автоматически деньги никто не начислит. Необходимо взять на себя труд и собрать документы, подтверждающие факт оплаты курортного лечения.

Еще следует знать, что социальный вычет предоставляется в целом на лечение. В 219-й статье НК приведена общая ограничительно цифра. Она равна 120 000,0 рублей. Это максимальная величина снижения базы налогообложения по таким затратам на получение услуг:

- медицинских, в том числе санаторно-курортных;

- образовательных.

Разъяснение: 120 000,0 р. – это налогооблагаемая база, с которой исчисляется НДФЛ в размере 13%. На практике максимально вернут:

- 120,0 тыс. р. х 13% = 15,6 тыс. р.

Допустим, И. поехал на курорт по путевке, за которую внес 35 000,0 р. На медуслуги в ней заложено 12 000,0 р. (остальное: питание и проживание). И. дополнительно потратил на лечение еще 50 000,0 р.

Ему полагается снижение базы налогообложения в размере 62 000,0 р. Фактически вернуть он сможет всего:

- 62 000,0 р. х 013 = 8 060 р.

Как оформить курортный вычет

Теперь разберем, как получить налоговый вычет за лечение, которое обеспечил санаторий. Сразу уточним, что предоставляется преференция двумя способами:

- по месту трудоустройства;

- через Федеральную налоговую службу (ФНС).

Однако начинать следует с посещения ФНС в любой ситуации. Только налоговики могут определить право человека на бюджетные средства. Алгоритм действий таков:

- Собрать пакет необходимых документов, в которые входят:

- паспорт и ИНН;

- декларация 3-НДФЛ;

- справка с работы о доходах;

- подтверждение затрат (выше перечислены).

- Заполнить бланк заявления.

- Передать бумаги в отделение ФНС по месту жительства.

- Подождать окончания камеральной проверки.

Дальше порядок действий рознится. Так, для получения курортного возмещения через работодателя следует поступить так:

- заказать в отделении ФНС справку о предоставлении вычета (обязаны выдать через месяц);

- отнести бумагу на предприятие;

- написать заявление.

Если же планируется получать средства из ФНС на банковский счет, то порядок действий таков:

- Подождать оповещения о том, что право подтверждено.

- Отправиться в налоговую и написать заявление о выделении денег за лечение, указав в нем реквизиты счет.

- В течение двух месяцев средства переведут на карту.

Дополнительные сведения

Если деньги были потрачены на лечение родственника заявителя, то в пакет документов необходимо добавить такие бумаги:

| Степень родства | Документ |

| Ребенок | Свидетельство о появлении на свет |

| Родитель | Свидетельство о рождении свое и паспорт мамы или папы |

| Супруг | Свидетельство о браке |

| Подопечный | Выписка из решения о назначении опеки |

Заявить о получении курортного вычета можно такими способами:

- путем личного посещения отделения ФНС;

- почтовым отправлением (нужно сделать перечень вложений);

- на официальном сайте ФНС (требуется регистрация).

Возмещение денег, потраченных на курортное оздоровление, производится ФНС в размере 13% затрат, но не более отчисленного за отчетный период НДФЛ. Пенсионеры могут использовать срок давности для оформления привилегии, равный трем годам.

Источник: https://PoZakony.su/medicinskoe-pravo/nalogovyj-vychet-za-lechenie-v-sanatorii-komu-predostavlyaetsya/

Налоговый вычет за отдых на российских курортах: пока это выгодно работодателю

Уже с лета 2015 года подготавливаются ряд законопроектов о внесении правок в Налоговый кодекс РФ в части возврата денег за отдых в России. Если данные изменения будут приняты, то россияне смогут заявить вычет по расходам на отпуск, или получить возмещение данных затрат у работодателя.

Наконец-то, в 2018 году случились небольшие подвижки в принятии новых законов, связанных со льготами. Теперь получить налоговый вычет за отдых на российских курортах могут работодатели. Но об этом чуть позже.

А вначале давайте рассмотрим, что нас ждет, если оба эти законопроекта (касательно налогоплательщиков) будут утверждены. И в конце уже подробнее остановимся на том, какие льготы наше государство смогло предоставить к настоящему времени.

Начнем с того, что первый ожидаемый закон относится к разряду налоговых вычетов (наряду с имущественными, социальными и другими). То есть от уплаченной суммы можно будет вернуть 13% подоходного налога.

А вот второй законопроект предлагает работодателям компенсировать туристические поездки своих сотрудников по России. В этом случае, затраты предприятия можно будет относить не на прибыль, а на себестоимость.

Это значит, что средства, которые фирма отдала бы на уплату налогов, она может выплатить своему сотруднику. При этом с работника будет удерживаться дополнительный подоходный налог в размере 13%.

Условия получения компенсации

Рассмотрим критерии, по которым возможен возврат денег за отдых, то есть условия того, как получить компенсацию за отдых в России:

- Оплате подлежит отпуск, проведенный только на территории РФ;

- Путевка должна быть приобретена в турфирме или у туроператора (должен быть оформлен соответствующий договор);

- «Дикий» отдых (с палатками, неоформленные турпоходы, путешествия «автостопом», на личном автотранспорте и т.д.), без подтверждения договором турфирмы (туроператора), оплате не подлежит;

- Стоимость затрат, по которым возможно возмещение, не должно превышать 50 тыс. руб. на одного члена семьи;

- Если отпуск обошелся дороже установленного лимита, возмещению будет подлежать сумма в 50 тыс. руб. с человека. Если затраты не превысили указанную сумму, они будут приняты в полном объеме;

- Компенсацию можно получить также за супруга (супругу), несовершеннолетних детей, в том числе и усыновленных, детей и бывших подопечных в возрасте до 24 лет, если они проходятся обучение по очной форме в образовательном учреждении;

- Оплате подлежат расходы по размещению в гостинице, питанию (если оно предусмотрено условиями проживания), проезду, экскурсионные услуги.

Новый вид вычета – «отпускной»

Первый законопроект, разработанный Минкультуры РФ, предусматривает право граждан заявить налоговый вычет за отдых.

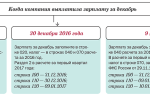

Если Вы купили путевку у туроператора и провели отпуск на территории России (сюда входит и Крым), то в этом случае в следующем налоговом периоде сможете получить возврат 13% от суммы, не превышающей 50 тыс. руб. на одного человека.

Предполагается, что это можно будет сделать в одном налоговом периоде, то есть если отдых состоялся в 2016 году, то получить налоговый вычет за путевку можно будет по окончании года, подав в 2017 году декларацию за 2016 год.

Расчет суммы налогового вычета за отпуск

Оплата отпуска работодателем

Второй законопроект, внесенный на рассмотрение в Госдуму РФ, предусматривает право работодателя возместить расходы своего сотрудника и членов его семьи за проведенный отпуск.

Возмещение работнику расходов на отпуск является правом работодателя, но никак не обязанностью, поэтому требовать от организации в обязательном порядке компенсировать «отпускные» затраты сотрудник не вправе.

Стоит особо отметить, что за полученную компенсацию отпуска работник должен будет самостоятельно исчислить и уплатить подоходный налог в размере 13 %.

Расчет суммы компенсации от работодателя

Стоит также отметить, что указанные законопроекты находятся на стадии рассмотрения, какие-либо разъяснения по порядку получения вычета, многоразовости его заявления, особенностей документального подтверждения отсутствуют. С какого момента вступят в силу данные изменения пока тоже сказать затруднительно.

Что изменилось в 2018 году

С 2019 года можно будет получить вычет за расходы на отпуск. 23 апреля 2018 Президент Путин подписал соответствующий закон.

Согласно ему, работодатель может уменьшить свою прибыль на величину расходов, к которым теперь будет относиться и туристическая путевка для сотрудников. Получить вычеты за отпуск с уплаченных налогов можно будет с 2019 года.

Таким образом, компенсировать траты предприниматель будет из бюджета. Как это работает?

- На время отпуска компания купила сотруднику путевку на отдых стоимостью 80 000 рублей;

- По итогам отчетного периода размер налога предпринимателя к уплате составляет 370 000 рублей;

- Компания платит в бюджет – 320 000, уменьшив сумму на оплату путевки за работника, но не более 50 000 рублей.

Кроме предельной суммы существуют и другие ограничения: стоимость тура не может превышать 6% от совокупной заработной платы. Компенсировать можно только отдых в России, включая проживание в отеле, питание, санаторное лечение, билеты в оба конца – курорт и время года значения не имеют.

Кроме того, снизить налог к уплате можно и по расходам за членов семьи работника: супругов, родителей, детей.

Источник: https://nalog-prosto.ru/vozvrat-deneg-za-otdyh-v-rossii/

Налоговый вычет на туристические путевки в 2018 году

При покупке туристической путёвки многие налогоплательщики задаются вопросом о возможности получения налогового вычета в данном случае, т.к. зачастую суммы, затраченные отдых, являются существенными. В статье будут подробно рассмотрены аспекты налогового вычета в 2018 году и возможности получения его при затратах, понесённых налогоплательщиком, при покупке туристической путёвки.

Что такое налоговый вычет?

В данном случае подразумевается налоговый вычет по налогу на доходы физических лиц (НДФЛ). Под налоговым вычетом понимается определённая сумма, уменьшающая налоговую базу налогоплательщика, т.е. уменьшающая размер той части дохода, с которой уплачивается налог на доходы физических лиц.

Кто может получить налоговый вычет?

Налоговый вычет по НДФЛ может получить любой гражданин, признанный налоговым резидентом Российской Федерации, получающий доход и уплачивающий налог на доходы физических лиц по ставке 13%.

Когда можно получить налоговый вычет?

Налоговый вычет может получить лишь при соблюдении ряда условий:

| Вид налогового вычета | Разъяснение | Нормативный акт |

| Имущественный | В случае покупки квартиры, комнаты, дома, доли недвижимого имущества супругами – недвижимость автоматически считается общей долевой собственностью. Для получения налогового вычета лишь одним из супругов необходимо предоставить в налоговые органы заявление, утверждённое Письмом ФНС России от 22.11.2012 № ЕД-4-3/19630@, в котором будет указано совместное решение супругов о распределении налогового вычета.Размер вычета по расходам не более 2000000 рублей на человека. | ст.220 НК РФ |

| Социальный | Расходы на обучение:· собственное обучение;· обучение детей в возрасте до 24 лет (очная форма);· обучение настоящих и бывших опекаемых в возрасте до 24 лет (очная форма);Размер вычета по расходам на обучение детей не более 50000 рублей в год (Пример 1).· обучение родного брата или сестры (очная форма).Расходы на лечение:· собственное лечение;· лечение супругов, родителей, детей в возрасте до 18 лет;· лекарственные препараты, назначенные лечащим врачом самому налогоплательщику, супругам, родителям, детям в возрасте до 18 лет;· страховые взносы по договорам добровольного страхования самого налогоплательщика супругов, родителей, детей в возрасте до 18 лет.Размер вычета по расходам на собственное обучение, обучение брата или сестры, в совокупности с другими расходами, подлежащими налоговому вычету, — 120000 рублей (Пример 2).Данное ограничение не распространяется на предоставление дорогостоящих медицинских услуг. | ст.219 НК РФ |

| Стандартный | Налоговый вычет предоставляется ежемесячно родителям, супругам родителей и усыновителям:· 1400 рублей – на первого ребёнка;· 1400 рублей – на второго ребёнка;· 3000 рублей – на третьего и последующих детей;· 12000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы) (Пример 3).Налоговый вычет предоставляется ежемесячно опекунам, попечителям, приёмному родителю, супругу / супруге приёмного родителя:· 1400 рублей – на первого ребёнка;· 1400 рублей – на второго ребёнка;· 3000 рублей – на третьего и последующих детей;· 6000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы).Налоговый вычет предоставляется в двойном размере единственному родителю, опекуну, усыновителю.Налоговый вычет одному из супругов может быть предоставлен в двойном размере при условии, что второй супруг написал заявление об отказе от получения причитающегося ему по законодательству налогового вычета.Налоговый вычет действует до тех пор, пока годовой доход налогоплательщика не превысит сумму 350000 рублей. | ст.218 НК РФ |

Читайте так же статью ⇒ «Налоговый вычет при покупке квартиры в 2018 году»

Каким образом предоставляется налоговый вычет?

Налоговый вычет по НДФЛ предоставляется налоговым резидентам, но лишь в том случае, если будут чётко выполнены все условия, предусмотренные законодательством Российской Федерации:

| Условие | Комментарий |

| Заявление | Возврат подоходного налога носит заявительный характер, т.е. без заявления налогоплательщика никто никакого возврата производить не будет |

| Документы | К заявлению на возврат подоходного налога необходимо приложить копии документов, подтверждающих понесённые расходы. В разных случаях перечень документов разный. |

| Сроки | Важно строгое соблюдение сроков предоставления документов. Если в случае возврата подоходного налога при покупке квартиры или иной недвижимости сроки предоставления не имеют ограничения, то в случае возврата подоходного налога при оплате учёбы или при оплате лечения – срок предоставления документов не должен превышать 3-летней давности. |

| Размер | Размер налогового вычета имеет максимальный предел, о чём тоже указано в налоговом законодательстве. |

Пример:

Сотрудница ООО «АБВ» Смирнова С.С. в 2014 году прошла курс лечения в медицинском центре стоимостью 42 000 рублей. Больничный лист она предоставила работодателю. В 2017 году Смирнова С.С. обратилась с вопросом об отсутствии предоставления налогового вычета в связи с понесёнными расходами на лечение. В предоставлении налогового вычета сотруднице предоставлен отказ по ряду причин:

- не соблюдены сроки (прошло 3 года);

- не предоставлены заявление и соответствующие документы для предоставления налогового вычета.

Читайте так же статью ⇒ «Налоговый вычет через Госуслуги в 2018 году»

Кто не имеет права на получение налогового вычета?

Гражданин Российской Федерации не может претендовать на получение налогового вычета в следующих случаях:

- не производит уплату налога на доходы физических лиц;

- индивидуальный предприниматель ведёт свою деятельность на особом режиме налогообложения, освобождающем от уплаты НДФЛ (касается части доходов, полученных в ходе ведения данного вида деятельности).

Налоговый вычет на туристические путёвки

Министерство финансов Российской Федерации в своём письме от 15 ноября 2017 г. № 03-04-05/75172 предоставило разъяснения по поводу получения налогового вычета по НДФЛ в сумме расходов при приобретении туристических путёвок гражданами Российской Федерации.

Так, в письме указано следующее: Социальные налоговые вычеты, предусмотренные статьей 219 Кодекса, предоставляются налогоплательщикам по расходам на:

- благотворительность;

- обучение;

- лечение;

- уплату пенсионных взносов по договорам негосударственного пенсионного обеспечения;

- уплату страховых взносов по договорам добровольного пенсионного страхования;

- уплату дополнительных страховых взносов на накопительную пенсию;

- прохождение независимой оценки квалификации.

Читайте так же статью ⇒ «Налоговый вычет за отдых в 2018 году»

Вопросы и ответы

- Я планирую съездить в санаторий.

Могу ли претендовать на получение социального налогового вычета?

Ответ: Вы сможете претендовать на получение социального налогового вычета в соответствии со ст.

219 НК РФ в том случае, если Вам будет предоставлено лечение. В случае, если Вами будет приобретена туристическая путёвка – в предоставлении социального налогового вычета будет отказано.

- Моя подруга направлена на лечение в медицинский центр Турции. В данном случае она летит в Турцию не в качестве туриста, а конкретно на лечение, о чём будут предоставлены все документы. Может ли она претендовать на получение налогового вычета по НДФЛ на лечение?

Ответ: Налоговый вычет по НДФЛ по расходам на лечение может быть предоставлен налогоплательщикам лишь в том случае, если налогоплательщик получает лечение в медицинских организациях, находящихся на территории Российской Федерации. Ваша подруга будет проходить лечение в медицинском центре иностранного государства, в связи с чем в предоставлении социального налогового вычета по НДФЛ по расходам на лечение будет отказано.

- Мой сын учится во Франции. Могу ли я получить налоговый вычет по НДФЛ по расходам на обучение?

Ответ: Законодательством Российской Федерации не предусмотрено ограничение в части территориальной принадлежности образовательной организации.

Таким образом, Вы имеете полное право претендовать на получение социального налогового вычета по НДФЛ по расходам на обучение ребёнка.

А вот в случае, если Вы решите съездить к нему в гости в качестве туриста – данные расходы не будут учтены при предоставлении налогового вычета по НДФЛ.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/nalogovyj-vychet-na-turisticheskie-putyovki/

Предоставляется ли налоговый вычет за отдых в россии

Член комитета Совета Федерации по социальной политике Игорь Фомин уточнил в разговоре с «РГ», что законопроект о налоговом вычете в ближайшие дни будет внесен на рассмотрение в правительство.

Ранее «Известия» сообщили, что налоговый вычет для граждан могут ограничить 120 тысячами рублей. То есть именно с этой суммы будут рассчитывать налог на доходы физических лиц (НДФЛ) и возвращать гражданам. Таким образом, максимум можно рассчитывать на получение 15,6 тысячи рублей.

Но эту цифру Игорь Фомин не подтвердил. Напомним, что сейчас наши граждане могут возместить часть своих расходов на обучение, приобретение жилья или лечение.

Отдых работников на отечественных курортах необходимо стимулировать и налоговыми льготами для работодателей, уверены в Совете Федерации России. Об этом «РГ» сообщил глава комитета Совфеда по социальной политике Валерий Рязанский.

Важно

В начале 2013 года правительство начало разрабатывать законопроект, призванный повысить привлекательность отдыха на отечественных курортах.

Поправки, вступившие в силу только в 2016 году, наверняка заинтересуют всех россиян, ведь недорогой отдых за границей для многих стал недоступен по причине высокой стоимости и, к тому же, не так давно начали действовать ограничения на посещение популярных курортов Турции и Египта.

Рассмотрим более подробно, какие поправки были введены правительством, и каким образом они помогут россиянам сэкономить на отдыхе. Законодательные нормы о компенсации затрат на отдых В начале 2016 года правительство утвердило введение поправок в статьи №255 и 270 Налогового кодекса РФ.

Согласно указанным нормам, отныне жители России могут рассчитывать на денежную компенсацию за расходы на организацию отдыха в пределах страны.

Компенсация за отдых в россии: условия выдачи и применение закона

Выгода работодателя По закону, работодателю необязательно возмещать ваши затраты на отпуск. Работодатель по собственному желанию возмещает средства.Если компания возвращает деньги за отпуск работнику, то компенсируя затраты сотрудника, предприятие понизит налоги на доход, записывая в расходы компании, которые не облагаются налогом.

Большая часть населения России, низких и средних доходов, не позволяют себе путешествовать. Власть, возмещая человеку, затраченные средства на путешествие, увеличивает качество его жизни.

Компенсация за отдых по россии

При этом компенсация за организацию отдыха выплачивается не только сотруднику предприятия, но и членам его семьи, а именно:

- супруге (супругу);

- детям в возрасте до 18-ти лет;

- детям в возрасте до 24 лет, если они являются студентами дневной формы обучения;

- нетрудоспособным родителям.

Пример расчета компенсации за отдых в 2018 году Семья, состоящая из 4-х человек, приобрела в турфирме путевки на совместный отдых общей стоимостью 240 000 рублей. Соответственно, на каждого члена семьи будет потрачено по 60 000 рублей.

Внимание

Максимальная сумма компенсации составляет 50 000 рублей на одного человека, из чего следует, что общая сумма возврата расходов, потраченных на отдых, в данном случае равна 200 000 рублей. Работник, оформивший компенсацию, обязан заплатить с полученной суммы 13% налога на прибыль.

Возврат денег за отдых в россии 2018

Старый ворчун, Вы писали:1С Бухгалтерия 6.0.

, одной из первой версии 1С, выпущенной в далёком 19… О чем ностальгируют бухгалтеры: раньше было проще? Zarina2018, Вы писали:спомнилось:1) Пришла как ассистент аудитора на НПЗ в 1999: бухгалтерия чело…

Квартиросдатчиков, неуплачивающих налоги, вычисляют по анонимным сообщениям соседей Вот совсем фонды обнаглели, копейки и минималку зарубают, отказывают, а сами жируют на наши деньг…

Налоговый вычет за отдых на российских курортах в 2018 году

Правда, общество разделилось: часть населения была вполне удовлетворена отдыхом на отечественных курортах, остальные колебались или по-прежнему стремились за границу. Реакцией на сложившуюся ситуацию стали изменения в законодательной сфере.

Согласно заново отредактированным 255 и 270 статьям Налогового кодекса РФ (номер закона о компенсации отдыха в России 8710366), с начала 2016 г. россияне имеют право на возмещение средств, использованных на организацию отдыха в России.

Можно ли получить налоговый вычет за путевку за границей

Возмещение сотруднику средств затраченных на отпуск – это только право вашего работодателя, которое нельзя путать с обязанностью. Поэтому вы не можете требовать возврат своих денег за проведенный отпуск на российских курортах.

Также согласно этому законопроекту не возмещаются средства за неиспользованный отпуск.

Получается, что уменьшив налог на доход организаций, работникам которым будет выплачиваться компенсация за отдых на курортах России, включая Карелию и Крым, само государство выигрывает в плане получения дополнительной прибыли от обложения налога компаний и сотрудников, которые обслуживают туры.

Сми поспешили предоставить россиянам новый налоговый вычет на отдых

Данные расходы должны быть официально проведены через бухгалтерию компании, в которой числится сотрудник.

Во втором случае, когда израсходованные средства возмещает налоговые органы РФ, сотрудник-отпускник должен пойти в налоговую инспекцию, в которой он зарегистрирован, и подать финансовые отчеты, в которых отражены все данные по расходам на отдых.

К отчётам нужно приложить документальное подтверждение расходов (договор с туроператором, чеки за оплату экскурсий, билеты на поезд и прочее). Гражданин в праве получить компенсацию в виде налогового вычета.

Согласно законопроекту, размер компенсации будет соответствовать фактическим расходам на отпуск, а также выплата не должна быть более 5000 рублей. Пример расчёта компенсации за отдых Иванов Василий Петрович приобрёл для своей семьи из 6 человек путёвку в Крым у туристического оператора ООО «Вокруг света».

Компенсация за отдых на российских курортах в 2018 году

Во-вторых, возмещаемые туры и путёвки должны быть приобретены через специальных туристических операторов (важно наличие товарных и кассовых чеков), при этом стоимостных ограничений со стороны законодательства не предусматривается.

В-третьих, невозможность возмещения затрат на самостоятельное путешествие, так как оно не относится к категории организованных и оформленных туров, то есть ни чеки, ни билеты, ни ресторанные чеки и оплата экскурсий, ни гостиничные квитанции не подлежат возмещению со стороны налоговых органов.

В-четвертых, для того, чтобы государство не выплачивала каждому члену семьи расходы на путёвку по-отдельности, предусмотрена подача заявления на вычет одним работником-отпускником, однако выплата по путёвке будет производиться за всю семью.

Туристы получат налоговый вычет за отдых на российских курортах

Получение детского пособия при сокращенном дне обернулось «уголовкой» msneg, Вы писали:MissCherie, Вы писали:На ИНН много из бюджета уже не выделяют..

надо придумать н… Каждому россиянину присвоят уникальный номер а при смене паспорта идти за новым идентификатором или с паспортом будут новый выдавать? Каждому россиянину присвоят уникальный номер Много В каких регионах семьи с детьми имеют льготы по имущественным налогам Меня когда-то на счетах учили умножать и делить… Первая моя программа была ПАРУС на dos… хоро… О чем ностальгируют бухгалтеры: раньше было проще? Даже для того чтобы добавить нового контрагента нужно пройти через круги Ада. Сбербанк просто не … Как перейти на старый интерфейс «Сбербанк Бизнес Онлайн» А если случайно нажмется кнопка? Зачем мальчиков по вызову сразу? Обычно звонят сначала, чтобы по…

Источник: http://vip-real-estate.ru/2018/05/03/predostavlyaetsya-li-nalogovyj-vychet-za-otdyh-v-rossii/

В россии ввели налог на отдых. сколько придется заплатить и как можно сэкономить

Госдума ввела обязательный курортный сбор. Сколько, кому и за что платить? Или не платить?

В Госдуме приняли закон о введении курортного сбора для туристов, отдыхающих в Алтайском и Краснодарском крае, Ставрополье и на полуострове Крым.

Теперь дорогие курорты России станут ещё дороже. Дешёвые — тоже. Все как в Европе.

Что такое курортный сбор

В соответствии с новым законом, с 1 января 2018 года каждый отдыхающий на курортах, туристических базах и подобных заведениях в

- Алтайском крае;

- Краснодарском крае,

- Ставропольском крае,

- Крыму

обязан оплатить налоговый сбор. Налог подневный и оплачивается из расчета количества дней, которые турист провел в регионе.

Размер сбора каждый регион устанавливает самостоятельно. В 2018 году он составит не больше 50 рублей с человека в сутки. С 2019 и позже — не больше 100 рублей.

Предполагается, что размер выплаты будет зависеть от сезона, расположения курорта, продолжительности проживания в конкретном месте и других факторов. В 2023 году размер и порядок оплаты пересмотрят.

Предполагается, что вырученные средства поступят в специально созданные фонды.

Чиновники смогут потратить их только на развитие курортных зон (включая инфраструктуру, парковые и лесные зоны, пляжи и набережные).

Как оплатить курортный сбор?

В месте проживания, прямо на ресепшене. Право взимать туристический сбор есть у любого зарегистрированного (легального) места для размещения, включая гостиницы, хостелы, гостевые дома и санатории.

Определиться с форматом сбора каждый регион должен самостоятельно. Правила будут опубликованы до 1 декабря 2017. Туристы начнут платить сбор не позже 1 мая 2018 года, но вряд ли оплату будут требовать на новогодних праздниках.

Курортный сбор в других странах

Налог на отдых действует почти во всех странах с развитым туризмом. Доступно два варианта::

- оплата фиксированной суммы за каждый день, проведенный в курортной зоне;

- оплата процента от стоимости турпутевки или проживания.

В последнем случае сбор может быть оплачен как при оплате тура, так и на ресепшене отеля.

В зависимости от страны, города проживания, качества и типа размещения курортный сбор сильно колеблется. Например:

- в Италии от 0,5 до 7 евро,

- во Франции — от 1 до 3 евро,

- в Испании и Австрии — от 0,7 до 2,5 евро,

- в Болгарии — от 0,5 до 1,5 евро,

- в Хорватии — от 0,25 до 1 евро,

- в Египте — 7 долларов,

- в Таиланде — 12 евро,

- в Доминиканской Республике — 20 долларов,

- на Кубе — 22 евро.

Существуют и другие варианты начисления туристического сбора. Например, в Нью-Йорке нужно заплатить 2 доллара за ночь с человека плюс 13,25 процентов от стоимости номера. В Германии и Нидерландах сбор составляет 5% от стоимости номера, а в Марокко он оплачивается исходя из стоимости перелета, от 7 до 35 евро.

В России курортный сбор существовал с 1991 по 2004 годы. Размер выплаты составлял 5 процентов от минимальной месячной зарплаты (МРОТ), но индексировался для инострацев в сторону повышения. Сегодня эта сумма составила бы 375 рублей.

Как не платить курортный сбор в России

Налог не будут платить:

- инвалиды I и II групп,

- ветераны, блокадники, герои СССР и России,

- лица, прибывшие на курорт для специализированного лечения,

- несовершеннолетние.

Сбор будет осуществляться только в официально зарегистрированных организациях. Проживание у бабушки, друзей или в частном доме (владелец которого не платит налоги) курортным сбором не облагается.

Отдых станет дороже. И вот почему

Отказ от курортного сбора в России стал одним из шагов для вывода мелкого бизнеса из тени. Сейчас все мелкие гостиницы, туристические базы и гостевые дома зарегистрированы в качестве налогоплательщиков.

Уход от оплаты сложен и сопряжен с определенными проблемами — проще заплатить.

С учетом стоимости проживания на российских курортах около 4 тысяч рублей, текущие суммы сбора несущественны.

Тем более по сравнению с популярным Египтом или Таиландом.

Если рассматривать минимальную стоимость все несколько меняется: сутки в крымском хостеле или в частном доме обойдутся туристу порядка 700-1500 рублей. Таким образом, курортный сбор составит 5-15% от стоимости проживания.

На этом фоне и без того дорогой отдых в России психологически станет еще дороже. К тому же, любое повышение обязательных выплат в нашей стране ведет к повышению цен, обычно в кратном размере.

Зная любовь соотечественников ко всему бесплатному, такой расклад приведет многих отдыхающих в частные, “левые” гостиницы.

И на курорты других стран, с которыми российским курортам все еще очень тяжело конкурировать.

Поставьте оценку:

Источник: https://www.iphones.ru/iNotes/726848