Сколько налогов вычитают из зарплаты?

Заработная плата является вознаграждением сотрудников за работу в той или иной организации. Ее размер часто зависит от сложности труда, квалификации самого работника и многих других факторов.

Однако не все знают, что сотрудники получают на руки несколько меньшие суммы по сравнению с реальным заработком. Причиной тому является удержание налогов с зарплаты.

Что это такое?

Практически любой вид дохода должен подлежать налогообложению. Под данное положение попадает и заработная плата, с которой вычитаются сразу несколько видов взносов.

Так, вычетам подлежат суммы, предназначенные для уплаты трех видов страхования:

- социального;

- медицинского;

- пенсионного.

В 2018 году данные отчисления носят обязательный характер и подлежат уплате в налоговый орган, который часто путают с ФМС.

Помимо указанных вычетов, из зарплаты гражданина также исчисляется подоходный налог.

Законодательная база

О том, сколько налогов начисляется на зарплату, можно узнать из законодательства.

Основным документом в данном случае выступает ТК РФ. Также начисления в ПФР имеют собственную схему и вычитаются согласно 10 статье ФЗ № 196.

Налоги с зарплаты

Налоги, вычитаемые с заработной платы, должны обязательно быть выплачены руководителем организации или же самим сотрудником.

Некоторые из них имеют строго определенные суммы, другие же напрямую зависят от заработка гражданина.

Сколько процентов вычитают?

Суммы страховых выплат каждый год меняют свое значение, поэтому сказать конкретную сумму довольно сложно. Но среди отчислений наиболее твердую позицию в плане процентного соотношения занимает НДФЛ.

Согласно законодательству, на подоходный налог гражданин обязан выделять 13% своего заработка.

Многие работодатели производят данные вычеты по НДФЛ еще до того, как передать заработок своим сотрудникам. Однако в случае с «серыми» и «черными» зарплатами данные манипуляции не производятся.

Поэтому работник должен самостоятельно задекларировать свой заработок во избежание наказания за уклонение от выплаты налогов.

Подоходный

В качестве основного налога на заработную плату и другие виды доходов выступает НДФЛ. Именно подоходный налог, как было указано выше, напрямую зависит от заработка гражданина и составляет 13%.

В отличие от других выплат, данный вид налога взимается практически с любого вида заработка.

При этом, стоит указать, что НДФЛ составляет 13% по отношению не ко всем доходам. Так, к примеру, его размер может увеличиваться и до 35%.

Если есть ребенок

Если у сотрудника есть ребенок, которому менее 18 лет — то он может подать заявление на предоставление вычетов из налоговых отчислений.

Также сумма вычетов из отчислений может быть увеличена в два раза. Такое развитие событий может возникнуть в результате признания ребенка инвалидом. Помимо этого, такое увеличение вычетов предназначается для родителей или опекунов одиночек.

Другие отчисления

Как уже было указано, помимо основного, подоходного налога, из зарплаты также могут производиться и другие виды отчислений.

Так, из зарплаты вычитают суммы, предназначающиеся для нескольких видов страхований. Их точные размеры указать сложно, поскольку они изменяются каждый год в зависимости от экономической ситуации государства и других факторов.

Как можно уменьшить?

Любой руководитель желает снизить суммы, которые удерживаются с зарплат его подчиненных. Однако методы уклонения от выплаты налогов довольно часто являются незаконными.

Так, наиболее популярным из «нелегальных» способов является выплата так называемых «черных» и «серых» зарплат.

Если работник получает тот или иной вид дохода, то его заработок становится несколько выше. Но это происходит только за счет экономии на страховании. Помимо этого, в случае, если работодателя поймают на проведении такой схемы выплат — то ответственности может подлежать не только он, но и некоторые из сотрудников.

Но есть и более безопасные, законные методы. Они также позволяют уменьшить количество налогов. Но стоит учесть, что при их использовании компания может навлечь на себя более пристальное внимание со стороны налоговых служб.

Для ее осуществления необходимо, чтобы компания была достаточно крупной, помимо этого, далеко не все сотрудники могут получать такой заработок.

Также встречаются случаи, когда сотрудники получают заработок в виде компенсаций. В таком случае работодатель намерено завышает в локальных документах размеры компенсаций, после чего задерживает зарплату. В итоге сотрудникам выплачивается стандартный размер заработка, но с меньшими налоговыми вычетами.

Но есть и менее опасные виды схем, при которых снижение отчислений производится за счет стандартных налоговых вычетов.

Один из примеров таких вычетов уже был приведен выше, и был связан с наличием ребенка. Если сотрудник устроен официально — то он может получить профессиональный вычет.

Помимо уменьшения НДФЛ с зарплаты, работающий гражданин также может снизить и другие виды налогов. К примеру, он может воспользоваться имущественным вычетом.

Более крупную сумму в 500 рублей вычитают только в том случае, если работника признали героем России или СССР, или же он получил какие-либо другие награды.

Наиболее высокие размеры выплат полагаются многодетным матерям, инвалидам войны, а также тем, кого признали пострадавшим от чернобыльской катастрофы. Стоит отметить, что все вычеты производятся только из НДФЛ. Кроме того, в случае, если сотрудник имеет два места работы — то сокращение подоходного налога возможно только с основного заработка.

Облагается ли налогом премия?

Подоходный налог или НДФЛ распространяется практически на все виды доходов, и премии не являются исключением.

Как и с заработка, с них также снимается НДФЛ в виде 13%. То же правило касается и других надбавок. При этом, страховые взносы с таких выплат не собираются.

Ответственность работодателя

В случае, если работодатель намеренно уклоняется от выплаты налогов и других отчислений с заработной платы своих сотрудников, он должен осознавать все существующие риски, с которыми реально можно столкнуться.

Так, при выявлении «серых» или «черных» схем законодательство предусматривает наказание для руководителя в виде административной ответственности.

Согласно НК РФ, наказание может выражаться в штрафных санкциях суммой до 10%. Также с компании будет взиматься дополнительная сумма, равная 20% от всех неуплаченных налогов.

Но в тех ситуациях, когда общая сумма задолженности имеет крупные размеры, работодатель попадает под уголовную ответственность. В таком случае регулирование производится 199 статьей УК РФ. В лучшем случае руководителю будет назначен штраф до 300 тысяч, а в худшем — арест или полное лишение свободы.

На видео об уплате налогов

Источник: http://nam-pokursu.ru/nalogi-s-zarplaty/

Налогообложение премий сотрудникам в 2018 году – облагается ли премия налогом

Начисление премиальных поощрительных сумм подчиненным – рядовая практика руководителей отечественных предприятий. В основном подобную материальную награду начисляют за трудовые достижения, однако существует широкий перечень премий, прямо не связанных с рабочим процессом, например, единовременные премиальные выплаты по факту выхода на пенсию.

Под премией понимается выплата сотруднику в виде дополнительных денежных средств за особые заслуги. В частности, за отличное исполнение своих должностных обязанностей. Подобные выплаты принято считать регулярными. Помимо оговоренного условия, премия также полагается подчиненным к конкретному событию (например, профессиональный праздник).

Премия должна выплачиваться сотрудникам на основании соответствующего положения, закрепленного нормативным актом компании. Исходя из ст. 129 и ст. 191 ТК РФ, премии могут быть поощрением за:

- высокие трудовые достижения;

- особое мастерство, связанное со специальностью субъекта;

- выслугу лет или высокую квалификацию;

- предложение и содействие в осуществлении прогрессивных идей, позволяющих усовершенствовать производственный процесс и т.д.

Несмотря на широкую теоретическую базу, а также распространенную практику премирования, многие задаются вопросом: облагается ли премия налогами и страховыми взносами.

Место премии в составе заработной платы

. Премиальные выплаты не являются обязательной составляющей заработной платы сотрудников. Впрочем, исходя из ст. 129 и ст. 191 ТК РФ, наниматель вправе это сделать. Включение премии в состав итогового заработка субъекта позволяет:

- стимулировать работника к повышению результативности своей рабочей деятельности;

- регулировать объем налога на прибыль посредством увеличения объема затрат на оплату труда сотрудников.

Премия может выплачиваться из чистой прибыли предприятия, если выплата не связана с трудовыми заслугами, а также являться затратами для компании, если ее регулярно выплачивают по факту трудовых заслуг субъекта. При этом источник ее формирования не влияет на право включения премии в зарплату.

Даже в случае, когда премия выплачена не как стимулирующая сумма, когда она является разовой или ее источником считается чистая прибыль, рассматриваемая категория, тем не менее, остается доходом сотрудника.

Все премиальные выплаты начисляются сотрудникам на их банковские счета или выдаются из кассы предприятия одновременно с зарплатой.

Условия начисления премии

Условия предоставления сотрудникам премии регламентируются отдельными государственными нормативными актами, а также локальными документами. К последним относятся: коллективное соглашение, положение о премировании, а также отдельные местные бумаги, призванные регламентировать данный процесс.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Однако для начисления премии законодатель сформировал ряд особых условий, которые в обязательном порядке должны учитываться на любом предприятии. В частности:

- исходя из ФЗ № 208 от 26.12.1995 г., если управленец акционерного общества намеревается начислить сотрудникам премии из нераспределенной прибыли компании, он должен в обязательном порядке утвердить данное решение с акционерами организации;

- в некоторых отраслевых постановлениях может быть указана обязанность начисления премиальных средств сотрудникам за выслугу лет, а также по факту введения в использование производственных мощностей;

- на основании ст. 129 ТК РФ, рассматриваемая категория является одним из пунктов трудового соглашения с сотрудником. Однако ее объем может корректироваться в зависимости от проводимой на предприятии индексации зарплаты;

- исходя из ст. 135 ТК РФ, если на предприятии имеется профсоюзное образование, с ним должны согласовываться все положения, связанные с выплатой сотрудникам премии.

Изменения премиальных выплат возможны только в сторону повышения.

По факту проведенных расчетов и исчислений относительно объема подобной выплаты, бухгалтером предприятия формируется соответствующая справка, а управленец публикует распоряжение, в котором фиксируется список субъектов, которым положена премия. Также указываются объемы дополнительных выплат.

Порядок налогообложения премии

Несмотря на распространенную практику начисления премии, для многих работодателей до сих пор остается актуальным вопрос, облагается ли премия налогом НДФЛ. Данный вопрос обусловлен двумя положениями: с одной стороны, премия – это всегда доход сотрудника, а доход сотрудника подвержен налогообложению. С другой стороны – премия не является прямой оплатой труда.

Ключевым правилом в данном вопросе выступает первое положение, которое утверждает, что премия – это доход. На основании ст. 209 НК РФ, с нее взимается такой налог, как НДФЛ, и страховые платежи. В 2018 году данное положение справедливо как для регулярных дополнительных выплат, так и для разовых поощрительных начислений.

Порядок начисления подоходного налога на премию стандартный. Особым правилом выступает перечень условий, в соответствии с которыми поощрительная сумма не будет облагаться НДФЛ.

В частности, помимо награды за выдающиеся достижения в научном направлении, от НДФЛ освобождаются финансовые поощрения сотрудника его компанией, которые соответствуют таким параметрам:

Источник: https://delatdelo.com/organizaciya-biznesa/oblagaetsya-li-premiya-nalogom.html

Разъяснения коллективу о премировании начислении заработной платы

Условия оплаты труда, в том числе поощрительные выплаты, к которым относятся премии, являются обязательными для включения в трудовой договор (ст. 57 ТК РФ).

При этом из трудового договора должно однозначно следовать, при каких условиях и в каком размере работнику будет выплачена премия.

Существует два варианта закрепления в трудовом договоре условия о премировании: полностью прописать условия и порядок премирования или сделать ссылку на локальные нормативные акты, в которых содержатся данные сведения.

Целесообразно использовать второй вариант, дать в трудовом договоре ссылку на локальные нормативные акты, потому что при внесении изменений в условия поощрения сотрудников, нужно будет только внести соответствующие изменения в эти документы, а не в каждый трудовой договор. 2. Положение об оплате труда, положение о премировании.

В расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами и (или) коллективными договорами» (абз. 1 ст. 255 НК РФ). Согласно п. 2 ст. 255 НК РФ к принимаемым расходам на оплату труда в целях налогообложения относятся «начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели».

- за высокие производственные достижения (например, перевыполнение или досрочное выполнение запланированных объемов);

- за выполнение конкретного задания, поставленного руководством;

- по частоте начислений:

- регулярные выплаты (ежемесячно, либо по итогам отчетных периодов – квартала, полугодия, года);

- одноразовые

- по показателям, являющимся основанием начисления поощрительных выплат:

- за добросовестное выполнение должностных обязанностей;

- поощрения за долголетний труд в одной организации;

- к праздничным датам;

- по итогам завершения трудового года.

Какие функции выполняет система премирования Ни для кого не секрет, что основная масса людей работает ради материального интереса, чтобы обеспечит себя и близких благами цивилизации, удовлетворить жизненно необходимые потребности.

Является ли премия составной частью заработной платы?

Однако и для работодателя, и для работника более выгодным оказывается вариант оформления премии как части зарплаты:

- для работодателя — потому что суммы премий, входящих в зарплату, можно безоговорочно отнести к расходам, уменьшающим базу по прибыли;

- для работника — потому что премии, представляющие собой часть оплаты за труд, будут учитываться в числе его доходов, задействованных в расчете среднего заработка.

Включать премию в перечень выплат, составляющих систему оплаты труда, позволяют ст. 129 и 135 ТК РФ. Чтобы придать премии юридически значимую форму, работодатель должен обозначить ее в качестве одного из видов оплаты за труд, закрепив это в своем внутреннем документе (положении об оплате труда или коллективном договоре).

Является ли премия частью заработной платы?

В состав компенсационных выплат входят различные надбавки, начисляемые по основаниям, предусмотренным в ст. 146–154 ТК РФ. Например, в ст. 153 предусмотрены надбавки за работу в выходные дни или по праздникам. Согласно ч. 1 ст. 129 ТК РФ стимулирующими выплатами считаются различные надбавки и поощрения, в том числе премии.

Размеры указанных составных частей заработной платы устанавливаются внутренними актами предприятия, что следует из ч. 2 ст. 135 ТК РФ. Согласно ч. 4 ст. 8 ТК РФ правила внутренних актов не должны ущемлять права работников по сравнению с положениями трудового законодательства.

Порядок поощрения работников оставляется на усмотрение работодателя и определяется внутренними актами предприятия.

Что касается бюджетных организаций, премирование работников происходит в соответствии с решениями должностных лиц соответствующего государственного органа.

Премирование сотрудников

ВажноИз статьи Вы узнаете: 1. Как документально оформить начисление премий сотрудникам, чтобы избежать проблем при проверках налоговой и трудовой инспекции. 2. Какие премии можно учитывать в налоговых расходах при ОСНО и УСН. 3.

Какими законодательными и нормативными актами регулируется порядок начисления премий и включения их в расходы при налогообложении.

Заработная плата сотрудников, как правило, складывается из нескольких частей: оплаты за труд (за фактически отработанное время, за фактически выполненный объем работы и т.д.), компенсационных выплат и стимулирующих выплат.

К стимулирующим выплатам поощрительного характера относятся премии работникам. Разбиение заработной платы на фиксированную часть и премиальную часть отвечает интересам как работодателя, так и работника.

Онлайн журнал для бухгалтера

- фонд заработной платы;

- прибыль работодателя;

- экономия средств и товарно-материальных ценностей.

Из указанных источников формируется фонд премиальных выплат.

Таким образом, премии являются показателем прибыльности деятельности предприятия.

Между тем в госучреждениях финансирование премиальных выплат, порядок выплат определяются в соответствии со статьями расходов бюджета, постановлениями Правительства РФ, актами структурных подразделений государственных органов. Так, к примеру, в подп. «г» п.

Премирование работников

ВниманиеПодписывайтесь на бухгалтерский канал в Яндекс-Дзен!

- 1 Вводная информация

- 2 Когда платить премии

- 3 Какие бывают премии

- 4 Производственные премии

- 5 Непроизводственные премии

- 6 Нарушение сроков: последствия

- 7 Варианты решений

- 8 Что делать с локальными актами

Вводная информация Федеральный закон от 03.06.2016 № 272-ФЗ вступает в силу с 3 октября 2016 года. С этой даты будет действовать новая редакция статья 136 Трудового кодекса, предусматривающая, что работодатель обязан выдавать работникам заработную плату не позднее 15 числа месяца, следующего за отработанным. То есть, заработную плату уже за октябрь все работодатели обязаны будут выдать не позднее 15 ноября 2016 года.

Премии: налогообложение и оформление

В данном случае, руководитель может обосновать выплату премии за своевременную сдачу отчетности. Таким образом, если подытожить все вышесказанное, основания для начисления премии работникам – это неотъемлемая часть всей процедуры премирования.

Но, кроме корректности изложения, главным моментом считается наличие в документах, фиксирующих трудовые отношения на предприятии, условий выплаты премий. Ведь только в этом случае денежные поощрения, согласно п. 2 ст.

255 НК РФ будут относиться к расходам по оплате труда.

У работодателя появляется возможность стимулировать работников на достижение более высоких показателей и результатов, и при этом не переплачивать им если такие показатели не достигнуты.

А для работников премиальная часть заработной платы – это реальная возможность получать большее вознаграждение за свой труд.

Именно поэтому практически во всех организациях и у индивидуальных предпринимателей-работодателей предусмотрено начисление премий сотрудникам, причем зачастую премии составляют наибольшую часть заработной платы.

Учитывая данный факт, начисление и выплата премий является объектом повышенного внимания при проверках налоговой инспекции и государственной трудовой инспекции. Как привести начисление премий в соответствие с трудовым и налоговым законодательством и избежать проблем при проверках – читайте далее.

Источник: http://buh-nds.ru/razyasneniya-kollektivu-o-premirovanii-nachislenii-zarabotnoj-platy/

Всё о том, облагается ли премия налогом НДФЛ, а также когда он не удерживается с зарплаты?

Премия – это часть дохода сотрудников предприятия.

А любой доход граждан Российской Федерации должен быть обложен подоходным налогом.

Тем не менее, сомнения в том, что поощрение подлежит уплате налоговых вычетов, возникают регулярно.

В этой статье подробно рассмотрим, в каких случаях нужно платить налог с премии, в какие сроки и чем грозит неуплата.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что сказано в законодательстве?

Для получения информации о налогах на премии лучше обратиться к первоисточникам.

Статья 129 Трудового кодекса РФ поясняет, что стимулирующие выплаты (а именно к ним относится премия), как и надбавки компенсационного плана, входят в понятие заработной платы сотрудников, следовательно, облагаются подоходным налогом, как и любой другой вид доходов.

Но если компенсации и пособия можно считать социальными выплатами, то премия относится к поощрительным, на которые должен быть уплачен и НДФЛ, и страховые взносы.

Об иных вариантах поощрения трудящихся сообщает статья кодекса за номером 191: кроме денежного вознаграждения, сотрудник может быть награжден ценным подарком, почетным званием, грамотой и т.д.

Поощрительные выплаты обычно назначаются руководителем за успехи в трудовой деятельности. В качестве официальных формулировок в бухгалтерских документах обычно фигурируют следующие:

- за высокие производственные результаты;

- за высокий уровень мастерства;

- за профессиональные достижения и успехи;

- за внесение и воплощение идей, повышающих эффективность работы предприятия.

Очевидно, что такой бонус может быть выдан, как за результаты, имеющее непосредственное отношение к результатам труда, так и за околотрудовые достижения. Поощрительные выплаты назначают к юбилею создания организации, к профессиональному празднику. В большинстве своем, такие выплаты также требуют уплаты подоходного налога.

Облагается ли подоходным налогом премия сотрудника?

При тщательном изучении статей Трудового кодекса РФ выясняется, что премия облагается налогом, даже если она выдана за трудовые достижения и ко дню рождения компании, выплачена наличными и перечислена на расчетный счет. Исключением может стать только премия за выдающиеся достижения в определенных законом областях.

Таким образом, с награды, начисленной или выданной на руки в любой рабочий день, удерживается подоходный налог. С 1 января 2016 года статья 226 Налогового кодекса предписывает расчет и удержание налога в тот же день, в который была выдана премия.

Когда нужно перечислить? Подоходный налог платится в государственную казну в течение одних суток после выплаты.

Удерживается ли НДФЛ, если работник был уволен?

По поводу вычета НДФЛ с премиальных выплат закон не допускает двусмысленного толкования. Продолжает ли работник свою трудовую деятельность в организации, или она была прекращена в результате его увольнения, но если премия к зарплате была перечислена, из доходов сотрудника необходимо вычесть подоходный налог на нее.

Исключительные случаи, когда не платится

Вариант получения поощрения, при котором платить подоходный налог не нужно, все же существует. О нем упоминает статья 217 Налогового кодекса РФ в пункте 28.

Из нее следует, что премии, назначенные одному работнику в течение года, составляющие суммарно не более 4000 рублей (включая выигрыши и подарки), не попадают под налогообложение при одновременном выполнении следующих условий:

- Премия была приурочена к некому знаменательному событию.

- Она была оформлена по письменному договору дарения в соответствии с пунктом 2 статьи 574 Гражданского Кодекса РФ.

Статья 574. Форма договора дарения

- Дарение, сопровождаемое передачей дара одаряемому, может быть совершено устно, за исключением случаев, предусмотренных пунктами 2 и 3 настоящей статьи.

Передача дара осуществляется посредством его вручения, символической передачи (вручение ключей и т.п.) либо вручения правоустанавливающих документов.

- Договор дарения движимого имущества должен быть совершен в письменной форме в случаях, когда:

- дарителем является юридическое лицо и стоимость дара превышает три тысячи рублей;

- договор содержит обещание дарения в будущем.

В случаях, предусмотренных в настоящем пункте, договор дарения, совершенный устно, ничтожен.

- Договор дарения недвижимого имущества подлежит государственной регистрации.

СПРАВКА. При назначении поощрительной премии огромное значение имеет опыт бухгалтера, его способность верно оценить суммы премий и подобрать для них соответствующее случаю обоснование.

Какие налоги, помимо подоходного, придется заплатить?

Налоговый кодекс РФ четко определяет, что с премии должен быть уплачен подоходный налог в следующем объеме:

- 13% – для физических лиц, к которым относятся российские требования налогообложения (резидентов страны);

- 30% – для граждан, не имеющих статуса резидента.

Под это правило попадают премии, выплаченные в любой форме, из любого источника доходов. Тянуть с пополнением государственного бюджета данным налогом разрешено не дольше одного дня, следующего за днем выплаты.

Фактом учета начисленного и выплаченного поощрения должно стать включение его в отчет по форме 2-НДФЛ, а с недавних пор – и по форме 6-НДФЛ.

Ответственность за неуплату

Российское законодательство (Уголовный и Налоговый кодекс) предусматривают следующие виды ответственности за уклонение от уплаты налогов:

- административная (виновному будет предписано выплатить все долговые налоговые обязательства);

- налоговая (возмещение недополученных бюджетом денежных средств, выплата штрафов и наказание нарушителей).

ВАЖНО! Наступление ответственности за недоимку выплат сумм денег в государственный бюджет (в соответствии со статьей 106 Налогового кодекса РФ) не означает снятия обязательств по выплате недостающей суммы.

Статья 106. Понятие налогового правонарушения

Налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, плательщика страховых взносов, налогового агента и иных лиц, за которое настоящим Кодексом установлена ответственность.

Факт полной или частичной невыплаты налога приводит к ответственности за неуплату так же, как и занижение налоговых выплат по злому умыслу, из-за ошибки в расчетах, или из-за других действий.

Пункт 3 статьи 110 Налогового законодательного документа предусматривает за случайное нарушение налогового законодательства по неосторожности уплату штрафа в 20% от недостающей суммы.

Умышленное нарушение закона обойдется в 40%-тный штраф за неуплату налогов.

Ответственность за неуплату налогов предусмотрена и для физических лиц, и для юридических лиц, несет ее тот, кто виноват в правонарушении.

Назначение премиальных выплат поднимает мотивацию сотрудников компании. Чтобы этот замечательный способ не стал поводом для дополнительных претензий налоговых инспекторов, следует документально оформить принципы выдачи поощрений в коллективном соглашении компании или в отдельном соглашении по премированию.

Это не избавит сотрудников от уплаты подоходного налога, но упростит понимание производственного характера выплат проверяющими органами.

Источник: http://101million.com/buhuchet/raschety-s-personalom/premirovanie/oblozhenie-nalogom/v-kakom-sluchae.html

Премия как стимулирующая часть заработной платы — статья

Премии сотрудникам можно считать стимулирующей частью заработной платы. Будьте внимательны, не все премии — это заработная плата. Когда премию можно считать зарплатой, и как ее правильно оформить и отразить в бухгалтерском учете? Соблюдайте пять важных правил.

Начисление и учет премий — это один из спорных вопросов в работе бухгалтера. Формирование налогооблагаемой базы при расчете налога на прибыль или расчет среднего заработка зависят от того, является премия заработной платой или нет.

Начисление премий сотрудникам: 5 важных правил

Правило 1. Премия должна быть выплачена за работу (труд), которая входит в должностные обязанности сотрудника

Заработная плата (оплата труда работника) – вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) (ст. 129 ТК РФ).

Правило 2. Премия должна быть предусмотрена системой оплаты труда

Факт выплаты премии, размер, а также порядок, условия, показатели премирования должны быть отражены в трудовом договоре с сотрудником и (или) в коллективном договоре, соглашении, ином локальном нормативном акте (например, в Положении о премировании).

Согласно ст. 135 ТК РФ, заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда. Разовые премии можно также считать заработной платой, если они удовлетворяют требованиям, указанным в данной статье.

Правило 3. Система премирования, разработанная в организации, должна быть утверждена руководителем

Правило 4. Премии выплачивают на основании приказаруководителя

Такой приказ оформляется по унифицированной форме № Т-11 (№Т-11а) или по самостоятельно разработанной в организации форме. Сотрудников надо ознакомить с приказом о премировании.

Правило 5. Выплата премии: правильно составляйте бухгалтерские проводки

Премии, которые считаются заработной платой, следует отражать так: Дебет 20, 23, 25, 26, 29, 44 Кредит 70.

И в заключении, каждый сотрудник, для того, чтобы понимать за что, когда, в каком размере и при каких условиях ему выплачивается премия, должен быть ознакомлен с действующей в организации системой премирования.

Источник: https://school.kontur.ru/publications/255

Ежемесячная премия как часть зарплаты: Верховный суд высказался о проблеме

Если в трудовом договоре или локальном акте не сказано, что ежемесячная премия является обязательной частью заработной платы и гарантированной выплатой, то работодатель не обязан выплачивать премиальные. Такой вывод следует из определения Верховного суда РФ от 27.11.17 № 69-КГ17-22.

Уволенный работник обратился в суд с требованием о взыскании невыплаченной премии с бывшего работодателя. Как пояснил заявитель, его зарплата состояла из двух частей: должностного оклада (82 800 руб.) и премии по результатам работы (66,7% от оклада).

Работодатель не выплатил премию за два месяца, сославшись на то, что размер базового фонда премирования работников составил 0 рублей. Между тем, в Положении об оплате труда было прописано, что базовый размер премии подлежит корректировке с учетом различных коэффициентов, а ее минимальный размер с учетом коэффициента не может быть менее 50% от оклада.

Таким образом, решил работник, премия входит в систему оплаты труда и является обязательной выплатой.

Решение суда

В суде первой инстанции работник проиграл, а вот суд апелляционной инстанции поддержал заявителя. Из анализа локальных актов судьи сделали вывод, что работнику была гарантирована ежемесячная премия.

Положение об оплате труда позволяло уменьшить размер такой премии на специальный коэффициент. При этом работодатель не вправе произвольно устанавливать размер премии или не выплачивать ее по своему усмотрению.

Таким образом, установление коэффициента в размере 0% для снижения гарантированного базового показателя ежемесячной премии неправомерно.

Однако судебная коллегия Верховного суда (как и суд первой инстанции) приняла решение в пользу работодателя. Главный аргумент — выплата в обязательном порядке какой-либо премии трудовым договором не предусмотрена и не гарантирована.

В договоре лишь оговорено, что помимо должностного оклада работнику «могут» быть выплачены другие выплаты, предусмотренные положением о премировании и другими локальными актами.

Согласно локальному акту организации (Положению о фонде оплаты труда), фонд оплаты труда состоит из двух частей: фонда фиксированной части оплаты труда и фонда нефиксированной части оплаты труда, формируемого из базового фонда премирования.

При этом в положении не сказано, что ежемесячная премия является обязательной частью заработной платы и гарантированной выплатой. Таким образом, премия относится к стимулирующим выплатам и не входит в состав обязательной части заработной платы. В итоге Верховный суд отменил решение апелляционного суда и направил дело на новое рассмотрение.

Также см. «Премии в 6-НДФЛ: налоговики уточнили, как отразить в расчете выплату ежемесячного, полугодового, годового и единовременного поощрения».

Источник: https://www.buhonline.ru/pub/news/2018/1/13130

Премии: право или обязанность работодателя?

«Кадровик. Трудовое право для кадровика», 2012, N 8

ПРЕМИИ: ПРАВО ИЛИ ОБЯЗАННОСТЬ РАБОТОДАТЕЛЯ?

Подробно о составляющих стимулирующих выплат и обязанностях работодателя читайте в статье.

Большинство экономистов выделяют два основных подхода к оплате труда, формирующие ее системы — повременную и сдельную.

Премии, под которыми экономисты обычно понимают все виды стимулирующих выплат, выступают в качестве дополнительного способа повысить эффективность той или другой формы оплаты труда.

Безусловно, все отлично понимают, что главное желание собственника капитала — оплачивать своим работникам только реальные результаты его труда.

Идеальным вариантом для любого работодателя является «сдельщина» по принципу «сколько сделал — за столько и получил». Основные проблемы возникают, когда у результатов труда не существует овеществленного итога работы.

В этом случае кроме повременной оплаты, которая является прямым отражением рыночных принципов ценообразования на труд, включаются механизмы стимулирующих выплат.

Именно с их помощью работодатель пытается создать ситуацию, когда помимо минимального объема работы, за который сотрудник заведомо получит фиксированную заработную плату, он сам будет стремиться к «трудовому подвигу».

В данном случае мы не просто так используем уже многими забытые лозунги. Ведь именно эти лозунги часто заменяли стахановцам денежные выплаты. То есть в советском государстве сознательно материальная составляющая заменялась идеологической, хотя это и срабатывало не всегда и не со всеми.

Современный работодатель, как бы ни стремился к созданию «корпоративного духа», лишен возможности использовать многие из существовавших тогда инструментов. Он вынужден полагаться на более грубые по своей сути инструменты — материальную выгоду.

Нам не хотелось бы принижать все то множество теорий мотивации, которые существуют в настоящее время, просто отметим, что любая теория внутренней мотивации, не связанной с материальными благами, начинает работать только в подготовленной социальной среде или при наличии достаточного материального уровня.

Советское государство создавало такую среду на протяжении поколений, причем через централизованную государственную пропаганду. Ни одна, даже самая большая корпорация, не может себе позволить выращивать своих будущих сотрудников с детского сада, внушая им лояльность и преданность компании.

Материальный уровень современного российского общества также не позволяет говорить, что стимулирующий механизм денежных средств стал снижаться. Соответственно, одним из основных механизмов повышения эффективности труда еще долго будет оставаться фактор материальной заинтересованности, а здесь одну из главных ролей играет построение эффективной системы стимулирующих выплат работникам.

Три части зарплаты

Законодатель в ст. 129 ТК РФ определил, что заработная плата состоит из трех частей: вознаграждение за труд, компенсационные выплаты и стимулирующие выплаты. Стоит заметить, что ряд авторов критикуют выделение в составе заработной платы составных частей.

Так, профессор В.

Лебедев, отмечая, что заработная плата в целом является стимулом для работника к занятию трудом, побуждает человека наниматься на работу, добросовестно трудиться по указанию и под контролем работодателя, а следовательно, качественная характеристика современной структуры заработной платы представляет собой нонсенс [1]. Такой подход, на наш взгляд, излишне упрощает общественные отношения, связанные с трудом, нивелируя заработную плату и как правовую категорию, и как экономический инструмент.

Безусловно, мы можем согласиться только с критикой критериев, положенных в основу систематизации составляющих заработной платы. Однако эта проблема скорее порождена сложностями технического характера в применении законодательной техники и проблемами логической взаимосвязи используемых терминов, чем системной ошибкой к подходу определения самой дефиниции — «заработная плата».

Первая из трех выделяемых законодателем частей заработной платы — это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы. То есть базовое и непосредственное встречное предоставление работодателя работнику.

Вторая — это выплаты компенсационного характера, призванные возместить работнику некий реальный или возможный ущерб или те неудобства, которые он может испытывать, выполняя данную работу. И, наконец, третья часть — это выплаты стимулирующего характера. Выплата первой части является безусловной обязанностью работодателя. В отношении компенсационных выплат тоже все достаточно прозрачно.

Как отметил ВАС РФ (п. 4 Информационного письма Президиума ВАС РФ от 14.03.

2006 N 106 «Обзор практики рассмотрения арбитражными судами дел, связанных с взысканием единого социального налога»), компенсационные выплаты — это выплаты в возмещение физическим лицам затрат, связанных с исполнением ими трудовых обязанностей. Многие факторы, требующие компенсации, названы прямо в законе (радиоактивное заражение, особые климатические условия).

А вот со стимулирующими выплатами уже все не так однозначно. Одна из основных проблем, которые возникают на практике, — это определение случаев, когда выплата стимулирующих выплат — право, а когда — обязанность работодателя.

Понятие «стимулирующие выплаты»

На наш взгляд, правовая норма в части определения понятия «стимулирующие выплаты» страдает определенной размытостью. Обратимся к тексту нормы: стимулирующие выплаты — доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты. На наш взгляд, законодатель выделяет в стимулирующих выплатах две составные части.

Во-первых, доплаты и надбавки стимулирующего характера, а во-вторых, премии и иные поощрительные выплаты.

Если в своих рассуждениях опираться на формальное толкование терминов и логику русского языка, то получается, что первое отличает от второго — цель и основание выплаты.

Доплаты и надбавки выплачиваются с целью побудить работника к определенному результату, а премии и иные поощрительные выплаты — чтобы вознаградить за достигнутый результат.

На практике грань между этим двумя понятиями проводится незаслуженно редко.

Хотя, на наш взгляд, более четкий поход к терминологии позволил бы во много упростить взаимоотношение сторон трудового договора.

Например, работнику было бы однозначно понятно, когда он получает деньги «за наличие диплома», а когда для получения премии необходимо приложить усилия и иметь определенные результаты.

Условно можно определить эти выплаты как плату «за показатель» и плату «за результат работы». И тот и другой вид стимулирующих выплат встречается на практике достаточно часто.

К первым, безусловно, относятся такие распространенные доплаты, как «премия за стаж работы» и «премия за образование». Со второй категорией сложнее.

Как мы уже отмечали, для очень многих категорий работников невозможно определить однозначные, овеществленные критерии результата работы, и здесь «на помощь» приходят самые разные критерии, начиная с KPI и заканчивая «трудовым участием».

Политика работодателя

Мы не будем в рамках данной статьи рассматривать достоинства и недостатки тех или иных критериев выплаты премии, обратим внимание на другое.

Перед работодателем, точнее перед руководителями юридического лица, всегда стоит соблазн: не только «привязать» размер оплаты труда к результатам деятельности организации, но и оставить себе возможность отказаться от выплаты премиальной части по тем или иным основаниям. Точнее, основание обычно одно и то же — снизить затраты организации на оплату труда.

А вот причин у такого желания может быть множество. Иногда они носят объективный характер, связанный с рыночными механизмами (кризисы), но чаще являются следствием выбранной руководителями организации или ее владельцами инвестиционной политики.

В любом случае, прежде чем принимать такое решение, работодатель должен четко понимать, может ли он осуществить свое намерение. По сути, все стимулирующие выплаты можно условно разделить на две части.

Две части стимулирующих выплат

Первая из них — выплаты, привязанные к наличию неких объективных обстоятельств или действиям работника, вторая — по сути, произвольные действия работодателя, определяемые только его внутренней мотивацией. Соответственно, первая часть является составной частью системы оплаты труда и обязательна к выплатам, а вторая в систему оплаты не входит и представляет собой разовые действия работодателя.

Основной проблемой на практике является как раз разделение первого и второго. Стоит заметить, что проблема в данном случае носит не только правовой, но и экономический и психологический характер.

Согласимся, что ни один человек при наличии выбора не будет заключать трудовой договор, не имея представления, какую оплату своего труда он получит.

А злоупотребление выплатами «по произволу работодателя» зачастую создает именно такую ситуацию.

Поэтому для работодателя важно, с одной стороны, выстроить логически стройную систему оплаты труда, включающую в себя прозрачную систему премирования, а с другой стороны, оставить для себя определенную свободу действий в применении стимулирующих выплат. На практике далеко не всегда удается достичь этого баланса.

Два случая из практики

Рассмотрим два случая, когда на первый взгляд одинаковая выплата была совершенно по-разному квалифицирована судом (см. табл.). Мы сознательно выбрали дела, близкие по времени и рассмотренные в одной инстанции, чтобы максимально нивелировать влияние «местной практики».

Таблица

Судебные решения по искам о начислении премий

| Премия — право работодателя | Премия — обязанность работодателя |

| 1 | 2 |

| Определение Санкт-Петербургского городского суда от 27.04.2011N 33-6236/2011 |

Источник: http://hr-portal.ru/article/premii-pravo-ili-obyazannost-rabotodatelya

Какие налоги платят с зарплаты?

В прошлой статье мы рассказали, сколько налогов платят фрилансеры-ИП. Давайте сравним, а сколько налогов платят с зарплаты люди, работающие в офисах? Для расчета возьмем условного сотрудника с начисленной зарплатой 30 тыс. руб. в месяц.

Подоходный налог и не только

Принято считать, что с зарплаты работник платит только подходный налог, который в России составляет 13% от начисленной зарплаты. Остальные налоги и взносы за работника «как бы» уплачивает работодатель.

Но это на бумаге, а по факту налоги идут из тех доходов, которые приносит компании работник – и получается, что все налоги и взносы в любом случае платятся из кармана сотрудников.

Просто одни налоги сотрудники видят, а другие – нет.

Помимо подходного налога, о котором все знают, с зарплаты платятся:

- Взносы в Пенсионный фонд;

- Взносы в Фонд социального страхования (ФСС);

- Взносы в Федеральный Фонд обязательного медицинского страхования (ФФОМС).

Разберем по порядку, сколько в итоге Вы заплатите налогов и взносов с зарплаты в 30 тыс. руб.?

Расчет налогов с зарплаты

Представим, что Вам начислили 30 тыс. рублей. Какую сумму налогов и взносов удержат с этой суммы?

Считаем налоги и взносы с зарплаты в 30 тыс. рублей:

| Вид платежа | % от ЗП | Сумма с 30 т.р. |

| Подоходный налог | 13% с начисленной зарплаты | 3900 руб. |

| Взносы в Пенсионный фонд | 22% | 6600 руб. |

| Взносы в ФСС | 2,9% | 870 руб. |

| Взносы в ФФОМС (на медицину) | 5,1% | 1530 руб. |

| Взносы на страхование от несчастных случаев и профессиональных заболеваний (НС и ПЗ) | от 0,2% (зависит от вида деятельности) | от 60 руб. |

| Итого: | 12960 руб. |

В ряде отраслей взносы на страхование от несчастных случаев могут быть выше, например, если человек работает на опасном производстве. Мы взяли в расчете минимальные тарифы.

Итого с нашей условной зарплаты сотрудник и работодатель заплатят 12960 руб. Работник получит 26100 руб. (30 тыс. – 13% НДФЛ).

Получается, что в сумме выплаченная зарплата и налоги составили 26100 + 12960 = 39060 руб. Из них 26100 руб. получил работник, а 12960 руб. – государство.

Если взять сумму за год, то работник получит 313200 руб., а государство – 155520 руб. В сумме же эти цифры составят 468720 руб.

Что будет, если не платить налоги? Как налоговая находит нарушения?

Сколько заплатит налогов ИП?

Давайте представим, что ту же сумму 468720 руб. Вы заработали как ИП на упрощенке. Сколько налогов Вы заплатите? Считаем:

- Налог на упрощенку (6% от оборота) = 28123 руб.

- Взносы в ПФ РФ и ФФОМС = 22261,38 руб. с оборота до 300000 руб. и 1% свыше этой суммы, в итоге 22261,38 + 1687,20 = 23948,58 руб.

Но это еще не все! Упрощенцы без работников могут снизить выплату по 6% налогу на сумму взносов в ПФ РФ вплоть до нуля. Таким образом, наш ИП выплатит в ПФ РФ и ФФОМС 23948,58 руб., а налоговой переведет только 4174,42 руб.

В сумме за год всех налогов наш упрощенец заплатит на 28123 руб. Сравните это с суммой налогов человека, работающего в офисе – 155520 руб. Упрощенец с тех же по сути доходов заплатит на 127397 руб. меньше!

Фриланс выгоднее работы в офисе?

Выгодно ли работать фрилансером-ИП на упрощенке? Очень выгодно. Выгодно ли клиентам нанимать фрилансеров? Конечно. Выгодно ли переходить на фриланс из офиса? Да, поскольку Вы можете сэкономленные налоги переложить в свой карман и зарабатывать по сути на 40% больше при том же уровне квалификации.

Полезные статьи по теме:

Рекомендуем

Фриланс и налоги в России

Публикую наконец-то текст статьи, написанной налоговым консультантом моей фриланс-группы Cleardesign Екатериной Волковой для журнала «Креативный …

Как законно избавиться от кредитов и долгов?

Бывают ситуации, когда кредиты и долги сложно отдать. Нет денег или доходов не достаточно, чтобы погасить ссуды. Игнорирование кредиторов не …

Источник: http://www.kadrof.ru/articles/1199

Что входит в структуру заработной платы?

Конституция Российской Федерации гарантирует право на труд граждан. Каждый трудящийся имеет полное право надеяться на хорошую оценку своей работы и в качестве вознаграждения за нее получить денежные средства.

Организация заинтересована в том, чтобы оплата работы была понятна и справедлива, а также мотивировала бы трудящихся на отличное выполнение своих должностных обязанностей. Структура заработной платы включает в себя несколько частей, которые подробно разберем в данной статье.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь через онлайн-консультант справа или звоните по телефонам :

Структура по ТК РФ

В законодательстве (№90-ФЗ) произошли некоторые изменения, в частности в статье 129 Трудового кодекса Российской Федерации, и оплата труда на данный момент является синонимом заработной платы.

Заработная плата (оплата работника) является вознаграждением за труд, которое зависит от его квалификации, качества и сложности.

Компенсационные начисления также входят в понятие заработной платы, в том числе и за работу в сложных условиях, а также мотивирующие на труд выплаты (доплаты и премии).

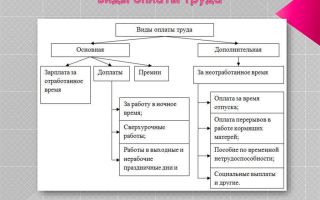

Данная структура состоит из следующих частей (см. схему):

- базовая (основная) часть;

- выплаты компенсационные;

- выплаты стимулирующие.

Базовая часть определяется из основной системы оплаты за работу.

Ее размер не может быть меньше минимального размера оплаты труда.

Базовая часть представляет собой основу зарплаты и на ее размер не оказывает влияния количество продаж, полученный доход и другие нюансы. Базовая зарплата определяется за отработанный период времени по факту, либо за итоги выполненного труда по должностным окладам.

Когда руководитель выводит базовую часть зарплаты, он должен иметь в виду следующие данные:

- заработная плата сотрудника может определяться, исходя из его квалификации, объема труда и сложности производственных задач;

- нельзя допускать любую дискриминацию во время определения условий оплаты за работу;

- оплата должна соответствовать выполненной работе.

Выплаты компенсационные, а также стимулирующие представляют собой переменную долю зарплаты, а она в свою очередь зависит от условий и гарантий начислений за труд у конкретного руководителя. Данные выплаты не зависят от вознаграждения за отработанное время по факту, либо фактически выполненных заданий.

Для компенсационных выплат характерен способ локального регулирования. В наибольшей степени это касается мотивирующих выплат, при установлении законодательством основных правил.

Законодательством определен перечень выплат компенсационных, а выплачивать их должен руководитель:

- за выполнение заданий при определенных обстоятельствах (работа в тяжелых условиях, с вредными веществами, в районах со специфическим климатом);

- за выполнение работы в местностях, где произошло радиоактивное загрязнение;

- за работу при таких обстоятельствах, которые нормальными не считаются (выполнение дополнительных заданий в связи с отсутствием еще одного трудящегося, работа в ночные часы, либо сверхурочная, а также труд в праздники и выходные дни).

Объем компенсационных выплат назначается, исходя из соглашений и коллективных договоров. Размер данных выплат не может быть менее установленных законодательством.

Наряду с этим, законодательством определена более высокая выплата за работу тем гражданам, которые трудятся вахтовым методом, либо в области Крайнего Севера.

Исходя из этого, главной задачей компенсационных оплат считается возмещение чрезмерных трудовых затрат сотрудника, которые зависят от рабочего графика и условий для выполнения заданий. Компенсационные выплаты производятся в качестве прибавки к должностным окладам и ставкам по тарифу.

Стимулирующими выплатами считается переменная составляющая зарплаты, и она зависит от основного дохода, от конкретного итога труда сотрудника, и прочее.

Стимулирующие выплаты, а также премиальная часть не подлежат регулированию со стороны законодательства.

Осуществлять такие выплаты – это право руководителя. Необходимо сделать пометку, что если мотивирующие выплаты предполагаются режимом оплаты труда, то руководитель должен их осуществить, а сотрудник может их потребовать, если выполняет рабочий план.

Можно сделать вывод, что стимулирующие выплаты подпадают под характеристику финансовых выплат за выполнение конкретных трудовых задач.

Мотивирующие выплаты нужны, чтобы у сотрудников был стимул добиваться тех результатов, для которых недостаточно начисления основного оклада, а также поощрение желания трудящихся к повышению их квалификации и минимизации текучки кадров.

Стимулирующие выплаты назначаются в следующих случаях:

- за профессионализм;

- отличную квалификацию;

- выработку лет на предприятии;

- владение иностранными языками.

Нужно отметить, что для мотивирования сотрудников к труду на предприятиях существует премиальная система. Премии выплачиваются в качестве вознаграждения за качественное выполнение сотрудником своей работы.

Премиальная система делится на две части:

- Вознаграждения, которые входят в оплату за работу.

- Поощрения, которые не прописаны в плане оплаты труда.

Сотрудник имеет право на данное вознаграждение, и это означает, что руководитель должен осуществлять данную выплату, если сотрудник выполняет конкретные планы, за которые положено премирование. При иных обстоятельствах премию сотрудник просить не может.

Такие выплаты осуществляются единовременно по желанию руководителя. Поощрения не выплачивают каждый месяц, а осуществляются при конкретных достижениях сотрудника. При этом обстоятельстве руководитель не обязан делать такие выплаты, но они могут осуществляться по его желанию.

к содержанию ↑

Из чего складывается среднемесячная заработная плата?

Периодически случается, что для предоставления сотруднику сведения или осуществления выплат, которые соответствуют законодательству, руководитель идет на хитрости. Чаще всего ей является учет лишь одного оклада, а дополнительные выплаты остаются в стороне. Конечно, такие действия происходят не в соответствии с законом.

Регламенты по начислению среднемесячной заработной платы прописаны в ТК РФ (статья 139). Поэтому, когда работодатель начисляет среднемесячную зарплату, ему нужно принимать во внимание:

- начисленные выплаты по факту за последний год;

- отработанное время в каждом месяце.

За месяц принимается длительность его по календарю (с первого по тридцать первое число, кроме февраля).

Целесообразно привести пример при следующих обстоятельствах: трудящийся выполнял свои должностные обязанности все последние двенадцать месяцев, не пропуская рабочие дни и не беря больничные листки. Он желает воспользоваться отпуском. В данном случае выплаты определяются просто: Среднемесячная заработная плата = выплаты за год/12.

к содержанию ↑

Из чего состоит базовая и дополнительная зарплата?

Базовой заработной платой считается размер денежных средств, который выплачивается за отработанное время по факту.

Базовая заработная плата состоит из следующих данных:

- выплат за определенную работу;

- вознаграждение за работу в выходные и праздничные дни (оплата производится вдвойне обычно);

- премиальная часть;

- доплаты за труд в суровых условиях;

- начисления за сверхурочную работу.

Дополнительной заработной платой считаются выплаты различных пособий и льгот.

Дополнительная заработная плата состоит из следующих показателей:

- выплаты за положенный отпуск каждого года;

- начисления за льготные часы (несовершеннолетние трудящиеся должны отрабатывать не более тридцати пяти часов в неделю);

- выплаты за осуществление государственных обязанностей;

- начисления сотрудникам за потраченное время на повышение квалификации;

- начисления простоев, если в них не виноват трудящийся;

- пособие за выходные дни.

к содержанию ↑

Состав минимальной заработной платы

Каждый трудящийся РФ может претендовать на оплату своего труда не меньше уровня минимального заработка.

Но, необходимо помнить, что данное правило не действует, если дело касается сотрудников, которые трудятся по совместительству или выходят на сокращенный день.

Минимальная зарплата представляет собой оклад, компенсацию за определенные условия, начисления которой мотивируют сотрудника на работу.

Все эти выплаты представляют собой зарплату, размер которой не может быть ниже минимального размера платы труда, согласно законодательству. Если работодатель не считается с законом и выплачивает сотруднику меньшую зарплату, чем МРОТ, то его могут привлечь к ответственности и наложить штраф.

к содержанию ↑

Отпускные — это часть зарплаты или нет?

В расчет средней зарплаты трудящегося включаются все начисления, которые производит ему руководитель. Также эти начисления должны учитываться в списке налогов по ЕСН, которые переводятся в Фонд Социального Страхования РФ.

Согласно Постановлению правительства РФ (№375), отпускные не входят в определение среднего заработка.

Во время подсчета среднего заработка также не принимают во внимание:

- количество дней отпуска;

- период командировки;

- период нетрудоспособности;

- отпуск по беременности и родам.

Какая сегодня средняя зарплата в России смотрите в ролике:

Источник: http://bizakon.ru/kadry/zarplata/struktura-zarabotnoj-platy.html

![[лайфхак] когда ставим признак «расход» в чеках онлайн-кассы? — все о налогах](https://nalogmak.ru/wp-content/cache/thumb/bc1594622_150x95.jpg)