Услуги банка при УСН «доходы минус расходы»

Что включают расходы банка при УСН «доходы минус расходы», а также какие есть исключения из общего правила. Об этом вы узнаете из нашей статьи.

Что говорит закон

На сегодня всё большее число фирм и ИП активно пользуются услугами банка при УСН «доходы минус расходы». При этом кредитные организации предоставляют своим клиентам-упрощенцам довольно широкий спектр услуг. Соответственно, возникает вопрос про налоговый учет банковских расходов при УСН «доходы минус расходы».

В пункте 1 статьи 346.16 Налогового кодекса РФ перечислены затраты, которые при итоговом расчёте снижают единый налог на УСН. В подпункте 9 этой нормы речь идёт о расходах на услуги банка при УСН.

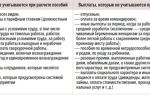

Если толковать его буквально, то расходы на банковское обслуживание при УСН включают 2 позиции:

- Установленные проценты банка при УСН «доходы минус расходы» за пользование кредитами и займами (без ограничений).

- Затраты на оплату услуг кредитных учреждений (без ограничений).

На практике упрощенец можно обращаться как в банки, так и небанковские кредитные учреждения. Так вот: Налоговый кодекс в этом плане разделения не проводит. То есть расходы на обслуживание банка при УСН включают и обращение в кредитную организацию, которая не имеет статуса банка.

Перечень

Исходя из статьи 5 Закона «О банках и банковской деятельности» № 395-1 банковские услуги при УСН «доходы минус расходы» могут включать следующее:

- привлечение денежных средств фирмы/ИП на УСН во вклады (до востребования и на конкретный срок);

- размещение этих денег от своего имени и за свой счет;

- открытие и ведение банковских счетов упрощенца;

- переводы денег по поручению упрощенца;

- инкассация валюты, векселей, платежных и расчетных документов;

- кассовое обслуживание упрощенца;

- выдача банковских гарантий;

- электронные денежные переводы.

За любую из этих операций комиссия банка при УСН «доходы минус расходы» может быть отнесена на затраты. При этом комиссия банка входит в расходы при УСН независимо от ее размера, установленного кредитной организацией.

Многие упрощенцы приобретают корпоративные карты. Обычно они помогают ускорению и упрощению различных расчетов в рамках хозяйственной и/или основной деятельности. Так вот: за перечисление денежных средств на корпоративные карты комиссия банка в расходы при УСН тоже может быть отнесена. Как и плата за выдачу расчетной чековой книжки.

Кроме того, банки могут совершать ряд сделок. Полного перечня в указанном законе нет. Однако вот самые популярные из них:

- выдачу поручительств за упрощенца, которые предусматривают исполнение денежных обязательств;

- приобретение права требования от третьих лиц исполнения денежных обязательств;

- доверительное управление деньгами и иным имуществом упрощенца;

- сдача в аренду упрощенцу специальных помещений или сейфов для хранения документов и ценностей;

- лизинговые операции;

- оказание упрощенцу консультационных и информационных услуг.

Также см. «Перечень расходов при УСН «доходы минус расходы»: таблица 2017 года с расшифровкой».

Затраты на «банк-клиента»

Источник: https://buhguru.com/usn/raskhody-banka-pri-usn.html

Налогоплательщик на УСН может учесть комиссию банка в расходах

x

Check Also

Без лицензии остались еще три банка Решением Банка России у двух кредитных организаций отозваны лицензии на осуществление банковских операций. Среди них московский «Айви банк» (АО)» и РИТЦ Банк (ООО) (г. Петрозаводск).

Еще у одной кредитной организации лицензия была аннулирована — НКО ПАО «ИР-Кредит».

По сообщению пресс-службы ЦБР, совершенные «Айви банком» операции и сделки привели к возникновению в деятельности банка оснований для осуществления мер по предупреждению несостоятельности (банкротства) и создали реальную угрозу интересам его кредиторов и вкладчиков.

АКБ «НЗБанк» и еще два банка лишились лицензии Банк России приказом от 18 ноября 2016 г. отозвал лицензию на осуществление банковских операций у АКБ «Национальный залоговый банк».

Как сообщает пресс-служба Центробанка, указанная мера применена ЦБ вследствие неисполнения АКБ «НЗБанк» банковского законодательства, а также устанавливаемых Банком России требований в части снижения значения нормативов достаточности собственных средств (капитала) ниже 2%, снижения размера собственных средств (капитала) ниже минимального значения уставного капитала, установленного на дату государственной регистрации кредитной организации.

4 банка прекращают работу в Крыму Центробанк принял решения № РН-33/1, № РН-33/2, № РН-33/3, № РН-33/4 о прекращении с 21 апреля 2014 года деятельности на территории Крыма и Севастополя подразделений «Приватбанка», «Всеукраинского акционерного банка» (ПАО «ВиЭйБи Банк»), ПАО Банк «Киевская Русь» и АО «Имэксбанк» в связи с неисполнением обязательств перед кредиторами (вкладчиками), сообщает пресс-служба Банка России.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

С 1 января банки не будут принимать платежки с реквизитами фондов Чтобы не допустить рост невыясненных платежей ФНС России порекомендовало управлениям ФНС в регионах провести с кредитными организациями «работу по приему к исполнению, начиная с 1 января 2017 года, платежных поручений на перечисление страховых взносов только с указанием реквизитов налоговых органов». Об этом налоговики сообщили в письме от 1 декабря 2016 г. № ЗН-4-1/[email protected] В письме ФНС России напомнила, что с 1 января 2017 года администрирование страховых взносов переходит в ведение налоговых органов.

Не все банки могут принимать вклады населения Центробанк на текущий момент ограничил или ввел запрет на привлечение вкладов для 49 российских банков. Об этом сообщил зампред Банка России Михаил Сухов в эфире телеканала «Россия 24», пишет ]]> «Российская газета» ]]> . Он также сообщил, что еще восьми банкам регулятор ограничил максимальную процентную ставку по вкладам.

Минкомсвязь начинает проект по отправке в банки выписок из ПФР Замминистра связи и массовых коммуникаций РФ Алексей Козырев в рамках конференции «Взгляд в электронное будущее» и заседания Временной комиссии Совета Федерации по развитию информационного общества представил новый проект министерства, который позволит из личного кабинета Единого портала госуслуг направлять в банк выписку о состоянии своего лицевого счета в Пенсионном фонде для получения кредита, информирует пресс-служба ]]> ведомства ]]> . Сейчас для получения кредита гражданину необходимо лично обратиться в ПФР, где ему дадут выписку с индивидуального лицевого счета (ИЛС) для предоставления в банк.

Во втором квартале 2017 года банки выдали рекордное количество автокредитов За 2 квартал 2017 года в кредит приобретено 169,1 тыс.

автомобилей, что является самым высоким показателем с 2015 года, сообщает пресс-служба Национального бюро кредитных историй (НБКИ).

Во втором квартале 2017 года количество выданных автокредитов возросло на 25,5% по сравнению с аналогичным периодом прошлого года, когда банки выдали 134,8 тыс.

В первом полугодии банки выдали более 2,5 млн новых кредитных карт За 6 месяцев 2017 года число выданных новых кредитных карт составило 2,69 млн. Это на 29,5% больше показателей аналогичного периода прошлого года.

В 3 квартале банки выдали рекордное число кредитов В третьем квартале 2017 года банки выдали рекордное количество кредитов. В годовом отношении число новых займов выросло на 8%, а объемы кредитования увеличились на 29%, сообщает пресс-служба Объединенного кредитного бюро.

банки Арбитраж | 12:32 6 июля 2017 Страховые взносы ПФР | 12:29 5 июня 2017 Регистрация налогоплательщиков | 15:28 28 марта 2017 Банки | 17:24 24 марта 2017 Банки | 10:

Банки сформируют перечни автоматических устройств для расчетов и направят их в ФНС В соответствии с Федеральным законом от 22 мая 2003 г.

№54-ФЗ ККТ не применяется кредитными организациями в автоматических устройствах для расчетов, находящихся в их собственности или пользовании и обеспечивающих возможность осуществления операций по выдаче или приему наличных денежных средств, в том числе с использованием электронных средств платежа, и по передаче распоряжений кредитным организациям об осуществлении перевода денежных средств.

Банки разделят по видам лицензий На рассмотрении в Госдуме находится законопроект, предлагающий внести изменения в Федеральный закон «О банках и банковской деятельности». В частности, предложено разделить банки в зависимости от операций, которые они могут осуществлять.

Банки опровергли слухи об ограничении валют Об этом пишет ]]> «Лента.ру» ]]> . Сотрудники «Ленты.ру» опросили несколько кредитных организаций, в которых сообщили, что доллары и евро продаются на руки населению в обычном режиме.

Банки несут убытки и повышают ставки Хотя в целом с начала года банковский сектор остается прибыльным, из 979 банков, разместивших на сайте ЦБ отчетность, отрицательный финансовый результат по итогам третьего квартала показали 216 игроков, то есть почти каждый пятый банк.

Банки начали проводить транзакции по картам MasterCard через НСПК Первые пять банков – Газпромбанк, банк «Россия», СМП Банк, «Александровский» и МДМ Банк – с 30 января начали осуществлять обработку части внутрироссийских трансакций по картам MasterCard через процессинговый центр Национальной системы платежных карт (НСПК), пишут ]]> banki.

Банки Крыма и Севастополя должны уведомить ЦБр о продолжении своей деятельности В соответствии с информацией Центробанка РФ от 7 апреля 2014 г.

банкам, зарегистрированным и действующим на территории Крыма и Севастополя, надлежит не позднее 17 апреля направить в Банк России «Уведомление о продолжении деятельности до 1 января 2015 года».

То же касается и небанковских финансовых учреждений, осуществляющих переводы денежных средств без открытия банковского счета, и финансовых учреждений, имеющих пункты обмена валют в Крыму и Севастополе.

Банки будут сами получать документы для предоставления банковских услуг С 1 февраля 2018 года в силу вступит новый порядок взаимодействия кредитных организаций, госорганов и граждан при предоставлении банковских услуг.

https://www.youtube.com/watch?v=4ElbIB4Po0s

Банки будут блокировать операции, совершающиеся без согласия клиентов На рассмотрение в Госдуму поступил правительственный законопроект «О внесении изменений в отдельные законодательные акты Российской Федерации», направленный на противодействие хищению денежных средств со счетов клиентов кредитных организаций.

Источник: https://season-mir.ru/banki/nalogoplatelshhik-na-usn-mozhet-uchest-komissiyu-banka-v-rasxodax

Можно ли включить в расходы по УСН банковские комиссии

Добрый день! Подскажите пожалуйста. Взяли кредит на ИП, банковские комиссии ( рассмотрение заявки, оформления кредитной линии) можно списать в расходы по УСН?

Если в договоре банковская комиссия зафиксирована в виде твердой суммы (в рублях), то такую выплату учтите в составе расходов при расчете УСН в полной сумме, Если же сумма вознаграждения определена в процентах от размера кредита, то такую выплату учтите как расходы в виде процентов по долговым обязательствам в пределах установленных законом норм. Есть аргументы, позволяющие учитывать банковские комиссии в полной сумме вне зависимости от порядка расчета комиссионного вознаграждения (судебная практика в пользу налогоплательщика).

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1.

Рекомендация: Как организации на упрощенке учесть расходы на выплату комиссионного вознаграждения банку за выдачу кредита, обслуживание кредитной линии (по нормам или в размере фактически произведенных расходов)

Ответ на этот вопрос зависит от того, какая форма выплаты комиссионного вознаграждения предусмотрена в договоре с банком. Если в договоре банковская комиссия зафиксирована в виде твердой суммы (в рублях), то такую выплату учтите в составе расходов при расчете единого налога в полной сумме (подп. 9 п. 1 ст. 346.16 НК РФ).* Это объясняется тем, что фиксированные платежи представляют собой оплату за услуги банка. А поскольку данный подпункт не конкретизирует и не ограничивает состав таких расходов, фиксированные платежи можно включить в состав расходов. Если же сумма вознаграждения определена в процентах от размера кредита, то такую выплату учтите как расходы в виде процентов по долговым обязательствам (подп. 9 п. 1 ст. 346.16, подп. 2 п. 1 ст. 265 НК РФ). При этом нужно соблюдать ограничения, установленные статьей 269 Налогового кодекса РФ (п. 2 ст. 346.16 НК РФ).* Такая точка зрения отражена в письме ФНС России от 24 мая 2013 г. № СА-4-9/9466. Несмотря на то что разъяснения посвящены уплате налога на прибыль, логику, изложенную в письме, можно применять и при расчете единого налога при упрощенке (п. 2 ст. 346.16 НК РФ).

Главбух советует: есть аргументы, позволяющие учитывать комиссионное вознаграждение как расходы на оплату услуг банка независимо от формы его выплаты. Они заключаются в следующем. Проценты по долговым обязательствам и затраты на оплату услуг банка отличаются по своей экономической сущности.

Они являются самостоятельными видами расходов и не должны отождествляться. Первые представляют собой плату за пользование заемными средствами, вторые – плату за оказание возмездных услуг. По правилам статьи 269 Налогового кодекса РФ признаются (нормируются) только проценты по долговым обязательствам (подп. 9 п. 1, п. 2 ст. 346.16, подп. 2 п. 1 ст. 265, ст.

269 НК РФ). Что касается расходов на оплату банковских услуг, то их состав Налоговый кодекс РФ не конкретизирует и не ограничивает. Следовательно, организация может учесть любые вознаграждения банкам, которые экономически обоснованны и документально подтверждены (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ).

При этом порядок расчета комиссионного вознаграждения (в виде фиксированного платежа или в виде процентов) значения не имеет.

Арбитражная практика подтверждает, что комиссионное вознаграждение банку за выдачу кредита (обслуживание кредитной линии) можно учесть при налогообложении в полной сумме. То есть без ограничений, установленных статьей 269 Налогового кодекса РФ (подп. 9 п. 1 и п. 2 ст. 346.16 НК РФ). Такая точка зрения высказана в постановлениях ФАС Северо-Западного округа от 16 апреля 2008 г.

№ А56-8747/2007, Уральского округа от 10 октября 2006 г. № Ф09-9113/06-С7, Западно-Сибирского округа от 11 января 2006 г. № Ф04-9281/2005(18261-А27-35) и Московского округа от 2 августа 2005 г. № КА-А40/7021-05.* Несмотря на то что судебные решения касаются расчета налога на прибыль, выводы, сделанные в них, можно применить и в отношении единого налога при упрощенке (п. 2 ст. 346.

16 НК РФ).

Андрей Кизимов,

заместитель директора департамента

налоговой и таможенно-тарифной политики Минфина России

2. Справочная база: Расходы, которые при расчете налога на прибыль в 2014 году учитываются в пределах норм

| Проценты по кредитным (заемным) средствам* (п. 1 ст. 269 НК РФ) | Не более: – среднего уровня процентов по сопоставимым займам (кредитам), увеличенного в 1,2 раза;– предельного размера процентов, рассчитанных исходя из увеличенной (уменьшенной) ставки рефинансированияПо рублевым займам (кредитам) предельный размер процентов определяется как ставка рефинансирования, увеличенная в 1,8 разаПо валютным займам (кредитам) предельный размер процентов определен как ставка рефинансирования, умноженная на коэффициент 0,8Рассчитывать предельный размер процентов исходя из увеличенной (уменьшенной) ставки рефинансирования можно независимо от наличия сопоставимых долговых обязательствТакой порядок следует из положений абзаца 4 пункта 1, пункта 1.1 статьи 269 Налогового кодекса РФ* |

* Так выделена часть материала, которая поможет Вам принять правильное решение

Источник: https://www.26-2.ru/qa/113108-mojno-li-vklyuchit-v-rashody-po-usn-bankovskie-komissii

Как вести учет заработной платы на УСН?

Источник: журнал «Главбух»

Расходы на оплату труда для общей и для упрощенной систем по видам выплат одинаковы. А вот порядок их признания по сравнению с методом начисления совершенно иной, поскольку «упрощенка» базируется на кассовом методе ведения учета. Это вызывает трудности у бухгалтеров строительных компаний. Поговорим о наиболее часто возникающих вопросах

Основные нормы

Исходя из положений пункта 2 статьи 346.16 Налогового кодекса РФ, расходами на оплату труда для целей расчета упрощенного налога признаются лишь те выплаты, которые поименованы в статье 255 Налогового кодекса РФ.

Напомним, что при «упрощенке» существует два объекта налогообложения: «доходы» и «доходы, уменьшенные на величину расходов». И только налогоплательщики на УСН, выбравшие объект «доходы минус расходы», вправе уменьшить налоговую базу на сумму заработной платы на основании подпункта 6 пункта 1 статьи 346.16 Налогового кодекса РФ.

Затраты на оплату труда учитываются в расходах в момент их фактической оплаты, а при ином способе погашения задолженности – в момент такого погашения (подп. 1 п. 2 ст. 346.17 Налогового кодекса РФ). Они отражаются в книге учета доходов и расходов … (утверждена приказом Минфина России от 22 октября 2012 г. № 135н ) на одну из следующих дат:

- на дату выплаты из кассы;

- на дату списания денежных средств с расчетного счета, если зарплата перечисляется на личные счета работников в банке

- на дату передачи товаров, работ, услуг, если зарплата выдается в неденежной форме (иные способы погашения обязательств в данной статье рассматривать не будем).

Обратите внимание на то, что прямая связь со статьей 255 Налогового кодекса РФ вносит для «упрощенки» такие же ограничения по признанию в налоговых расходах ряда выплат работникам, как и при общей системе.

Например, выплаты работникам за время учебных отпусков можно учесть только в размере среднего заработка.

А выплаты сотрудникам на возмещение их затрат на уплату процентов по займам (кредитам) на приобретение или строительство жилья учитываются в размере, не превышающем 3 процентов от общей суммы расходов на оплату труда. Такие положения содержатся в пунктах 13 , 24.1 статьи 255 Налогового кодекса РФ.

Следует также учесть, что статья 131 Трудового кодекса РФ запрещает выдачу заработной платы в натуральной форме, если ее доля превышает 20 процентов от начисленной месячной суммы заработка.

А как быть, если установленный предел превышен? Судебной практики по данному вопросу, как ни странно, нет, но финансисты уверены, что превышение в налоговых расходах учитываться не должно. Об этом сказано в письме Минфина России от 5 ноября 2009 г. № 03-03-05/200 . Очевидно, что налоговые инспекторы будут отстаивать именно это мнение.

Затраты на оплату труда работников, которые непосредственно задействованы в создании основных средств (или в их достройке, дооборудовании, модернизации, техническом перевооружении), учитываются в первоначальной стоимости данных объектов.

Такие затраты списываются в налоговые расходы в составе стоимости указанных основных средств. Согласно пункту 3 статьи 346.

16 Налогового кодекса РФ, расходы в отношении приобретенных (сооруженных, изготовленных) основных средств в период применения упрощенной системы принимаются с момента ввода этих основных средств в эксплуатацию.

Значит, зарплату, выплачиваемую работникам, занимающимся строительством здания (сооружения) для собственных нужд компании, нужно включать в первоначальную стоимость объекта. Причем по объектам недвижимости учет в расходах затрат на их создание возможен только после подачи документов на регистрацию права собственности на них (см. письмо Минфина России от 15 апреля 2009 г. № 03-11-06/2/65).

Составные части зарплаты

Кассовый метод учета на УСН осложняет признание начисленной заработной платы, если у работника есть обязательные удержания. Одно из них, избежать которого практически невозможно, – НДФЛ. А в качестве примера другого вида удержания можно привести алименты.

В пункте 1 статьи 210 Налогового кодекса РФ указано, что, если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, они не уменьшают налоговую базу. То есть сначала с зарплаты нужно рассчитать и удержать НДФЛ, а потом уже удерживать алименты.

Источник: https://otchetonline.ru/art/buh/43408-kak-vesti-uchet-zarabotnoy-platy-na-usn.html

Расходы банка при УСН доходы минус расходы

У бухгалтеров часто возникает вопрос о корректном отображении расходов банка в случае с УСН. В ст. 346 НК РФ перечислены все виды затрат, позволяющие минимизировать налоговую базу. В пп. 9 данной статьи даны подробные разъяснения по данному вопросу.

Учет затрат на услуги банка при упрощенке

Затраты на финансовые услуги при упрощенке имеют два аспекта:

- Выплата процентных ставок по кредитам организации.

- Иные виды услуг, оказываемые кредитными учреждениями.

Следует учитывать, что на практике компания может вести финансовые операции не только с банками, но и другими организациями, оказывающими аналогичные услуги. Налоговый Кодекс не рассматривает этот момент. Но все типы финансовых услуг в отчете классифицируется как услуги банка при УСН, доходы минус расходы.

Список услуг по расходам

Разъяснение дает «Закон о банковской деятельности» под номером 395-1 в ст. 5. Согласно ее положениям банковские расходы при УСН «доходы минус расходы» охватывают следующие виды услуг:

- Все виды операций с участием электронных денег;

- Получение финансовых гарантий от банка;

- Денежные переводы, инициированные УСН-щиком;

- Инкассация платежных документов, ценных бумаг и денежных средств;

- Кассовое обслуживание;

- Размещение средств в банке от имени субъекта бизнеса;

- Задействование средств на счету компании в банковские вклады;

- Открытие счета и его обслуживание.

В состав затрат по упрощенке включаются комиссии за любую из вышеперечисленных услуг. Кроме того, комиссия банка входит в расходы УСН вне зависимости от размера банковской комиссии.

Большинство компаний активно пользуется банковскими картами. Такой подход оправдан скоростью перемещения финансовых активов, следовательно, ускоряет операционные процессы компании. Если в отчетном периоде проводились операции с перечислением средств на корпоративный счет, то комиссия за перевод также подлежит учету при УСН.

Существует ряд услуг, оказываемых банком, статус которых не уточнен законодательством, но затраты по ним можно учитывать в качестве показателя, снижающего размер налогооблагаемой базы. Их неполный перечень выглядит следующим образом:

- Лизинговые операции;

- Получение банковского поручительства со стороны налогоплательщика;

- Передача банку имущества и денежных средств на доверительное управление;

- Право взыскать с третьих лиц задолженность других лиц;

- Аренда у банка сейфовых ячеек, помещений и другого имущества;

- Получение консультационных и информационных услуг налогоплательщиком от банка;

- Операции с участием драгоценных металлов.

Отдельно следует отметить услуги инкассации и РКО. Затраты, связанные с пересчетом и доставкой денег до места назначения, могут зачисляться как снижающий налоговую базу показатель. Для этого необходимо типовое правовое основание – указание в договоре межу банком и налогоплательщиком тарифов на данные услуги.

Такое же правило распространяется на услуги эквайринга. Основанием для зачисления комиссий по эквайрингу как снижающей базы служит пп. 24 ст. 1 НК РФ.

Что поменяется, если банк стал клиентом?

Здесь многие задаются вопросом, так как закон разъясняет только случай, когда речь идет об операциях типа «клиент-банк».

Есть мнение налоговых специалистов, что здесь будет уместно использовать обратный порядок 5-й статьи «Закона о банковской деятельности» №395.

Иными словами, субъекты бизнеса вправе учитывать только услуги, декларированные по системе «клиент-банк». Остальные виды не следует принимать к учету.

Источник: https://buhnk.ru/usn/rashodi-banka-pri-usn/

Усн доходы минус расходы — комиссия банка, амортизация ос, минимальный налог

Каждый ищет более выгодные условия для ведения бизнеса. И много преимуществ отмечают в упрощенной системе налогообложения. Но все ли могут перейти на такой режим?

Какие нюансы стоит учитывать плательщикам налога? Какие возможности получат ООО и ИП при переходе на УСН?

Основные моменты ↑

Первым делом стоит разобраться, что собой представляет УСН, а также кто и когда ее может применить.

Определения

УСН – это особенный вид налогового режима, который направлен на то, чтобы снизить налоговую нагрузку на предприятие малого и среднего бизнеса, и соответственно, облегчить ведение налогового и бухгалтерского учета.

Стоит сразу определить, кто из налогоплательщиков не имеет возможности перейти на «упрощенку». Это:

- Предприятие, у которого есть филиал или представительство. Но организация, что имеет подразделение, которое не относится к категории филиалов или представительств, может работать на УСН.

- Банк.

- Страховая компания.

- Пенсионный фонд негосударственного образца.

- Инвестиционный фонд.

- Плательщики налога, деятельность которых связана с ценными бумагами.

- Ломбард.

- ИП и ООО, которые производят продукцию, облагаемую акцизным налогом, а также добывают и осуществляют розничную торговлю полезных ископаемых (кроме распространенных ископаемых).

- Организация, которая имеет игорный бизнес.

- Частная нотариальная контора, адвокатское образование.

- Фирмы-участники соглашения о разделе имущественного объекта.

- Организации на ЕСХН.

- Бюджетная организация.

- Иностранное предприятие.

Для того чтобы перейти на УСН, следует соблюдать определенные правила:

- У предприятий, которые планируют подать уведомление на переход на УСН, доля участия другой организации не должна составить больше 25% (ст. 346.12 п. 2 подп. 14 НК).

- На предприятии не должно превышать установленную норму в 100 человек среднестатистическое количество персонала.

- Доход организации за 9 месяцев в текущем году не должен превысить сумму 60 млн. рублей (ст. 248 НК), которая индексируется на коэффициент-дефлятор.

- Остаточная стоимость ОС и нематериального актива предприятия должна быть до 100 млн. руб.

Переход на УСН осуществляется добровольно после уведомления налогового органа о своем желании.

Законные основания

Объект обложения налогом на УСН:

- доходы;

- доходы, что уменьшены на расходы.

В соответствии со ст. 346.20 Налогового кодекса России, установлено такие ставки:

| Ставка | Условие |

| 6% | При выборе объектом прибыль |

| 15% | При выборе объектом прибыль, что уменьшена на затраты |

Власти субъектов могут устанавливать ставки в пределах 5 – 15%, в зависимости от категории плательщика налогов.

Налогоплательщики обязуются уплачивать:

- единый налог;

- страховку по пенсионному страхованию;

- страховой взнос по обязательному социальному страхованию в случае временной нетрудоспособности, а также при материнстве;

- страховка от несчастного случая и профессионального заболевания;

- налог на добавленную стоимость (ст. 346.11, ст. 151, ст. 173 п. 5, ст. 174 п. 1 НК);

- налоги на доход предприятия (для ООО) в соответствии со ст. 284 НК;

- НДФЛ (для ИП) согласно ст. 224 п. 4 – 5 НК;

- Акцизные налоги (гл. 22 НК);

- Госпошлину (гл 25.3 НК);

- Транспортные виды налога (гл. 28 НК);

- Земельные налоги (гл. 31 НК);

- Водные налоги (гл. 25.2 НК).

Право на применение режима УСН у плательщика, который регистрирует предприятие, остается в течение 30 дней с момента постановки на учет.

Если организация находится на другом режиме и желает перейти на специальную систему налогообложения, подать уведомление можно до 31 декабря текущего года.

УСН можно будет использовать с начала следующего года. Потерять право использования УСН налогоплательщики могут в том случае, если прибыль превысит максимально дозволенную сумму.

Специфика налогообложения ↑

Несмотря на общие правила налогообложения, есть некоторые нюансы, которые стоит учесть ООО и предпринимателю. Какие права и ограничения имеют юридические лица и ИП?

Индивидуальный предприниматель (ИП)

Для перехода и применения УСН предпринимателю нужно знать такие нюансы:

- уведомление стоит предоставить в налоговую структуру до конца года.

- ИП не обязаны учитывать курсовую разницу.

- остаточная стоимость ОС в размере 100 000 000 руб. теперь будет учитывать исключительно ОС, а не материальные активы.

- взносы налогов при УСН должны быть перечислены до 30 апреля. Авансовый платеж стоит производить ежеквартально на протяжении года.

Для ИП нет ограничения по прибыли, которая была получена от ведения деятельности предпринимателя. То есть, выручка, что была получена до момента перехода на упрощенку, не играет роли.

При использовании упрощенной системы налогообложения предприниматели освобождаются от уплаты тех же налогов, что и организации со статусом юрлиц, а также НДФЛ, но исключительно в отношении себя.

На работников такой вид налогов исчисляется и уплачивается. То есть, предприятие должно выполнять функции налоговых агентов.

УСН подойдет тем ИП, которые работают самостоятельно (без сотрудников) или только начинают раскручивать свой бизнес. Но тогда стоит быть готовым к более сложной подготовке отчетности.

Общество с ограниченной ответственностью (ООО)

ООО на упрощенке хотя и имеет ряд преимуществ при исчислении и уплате налогов, все же обязано вести бухгалтерский учет.

Организации имеют ряд ограничений для перехода на УСН, одним из которых является условие, что доля участника не должна превысить 25%.

Это не касается тех компаний, которые:

| Условие | Описание |

| Имеют уставной капитал | Который состоит из долей общественных предприятий, если среднесписочная численность 50%, а доля в фонде зарплаты ¼ |

| Имеют единственного учредителя | Потребительское общество |

| Имеют учредителя | Научное или образовательное заведение, которое ведет деятельность по внедрению результата интеллектуальной работы |

Не могут применять упрощенный режим ООО:

- у которых есть представительство или филиал;

- которые используют ЕСХН;

- которые являются участником рынка акций.

Юридические лица, которые применяют УСН, освобождены от перечисления сумм налогов:

- НДС, кроме налогов на импортируемый товар, а также ведения деятельности в соответствии с договорами о совместной работе;

- налоги на доход юридического лица;

- налоги на имущество.

Усн доходы минус расходы в 2018 году ↑

Какую ставку можно применять, как проводить расчеты – это вопросы, которые не дают покоя каждому упрощенцу-новичку. Рассмотрим, какая формула применяется и как определить сумму к уплате.

Применяемая процентная ставка

Предприниматели и организации со статусом юрлиц имеют право выбрать один из объектов (доходы или доходы минус расходы).

Если вы предпочли в качестве объекта налогообложения прибыль, что уменьшена на затраты, то будете исчислять суммы к уплате, используя ставку 15%.

При этом стоит учесть, что все расходы должны документально подтверждаться и отражаться в учете.

При определении затрат учитывается стоимость:

- ОС, даже тех, что покупались при слиянии предприятий;

- оборудования, что покупалось, если оно к моменту подачи отчета кредитное, но введенное в эксплуатацию (по нематериальным активам растраты будут учтены только после погашения кредита);

- помещений, расходов на аренду;

- разработки собственных сайтов, оплата работы над сервисом хостеров и регистрирование доменов;

- коммунальных услуг, топлива, воды, энергоресурсов, спецодежды, упаковок;

- налогов и взносов, которые относятся к деятельности организации (НДС при покупке продукции с целью ее продажи, НДС с покупки ОС, подоходные налоги физического лица, страховка, выплаты зарплаты);

- услуг агентов, субкомиссинеров, расходов на рекламу;

- услуг сторонних охранных предприятий;

- продуктов питания, инвентаря и игрушек (для детского учреждения).

При расчете налоговой базы по упрощенке в ТСЖ не будут учитываться поступления целевого назначения, которые переданы на безвозмездной основе для содержания и ведения уставного вида деятельности некоммерческого предприятия.

Как считать налог

При расчете общих сумм прибыли стоит вычесть затраты. Остаточная сумма будет облагаться налогом.

Формула расчетов:

При условии, что предприятие не ведет хозяйственную деятельность, произвести расчеты невозможно.

Пример расчета

Исходные показатели:

За год было получено 10 млн. руб. На предприятии работает 10 человек, заработок каждого из них – 20 тыс. руб. Фонд уплаченной зарплаты за год – 2,4 млн. руб.

Других выплат не было, прибыли в натуральной форме не выдавались, количество сотрудников не менялось.

Организация на протяжении года купила и оплатила сырье (2 млн. руб.), которое в дальнейшем было использовано.

Проведем расчеты:

Страховые взносы: 2,4 млн. * (0,22 + 0,002 + 0,029 + 0,051) = 724,8 тыс. руб.

НДФЛ (из заработка персонала): 2,4 млн. * 13% = 312 тыс. руб.

Налоговую базу определяют как разницу прибыли и расходов предприятия. Так как сумма НДФЛ удержана из заработной платы работника, а не уплачена из средств организации, то сумма налога на доходы физических лиц при расчете базы налога УСН не будет учтена.

Рассчитаем налоговую базу:

10 млн. – 2,4 млн. – 724,8 тыс. – 2 млн. = 4 875 200 руб.

Сумма единого налога:

4 875 200 * 15% = 731.280 руб.

После проведения всех исчислений видно, что сумма, которая находится в распоряжении предприятия:

4 143 920 руб. (4 875 200 – 731 280).

Ведение бухгалтерского учета (проводки)

Но многие решали на добровольных началах вести бухгалтерию в полной мере. Сейчас ООО должны отражать результаты своей деятельности в проводках.

Итак, разберем основные счета, которые вам пригодятся:

| 51 | Счет для проведения расчетов |

| 68 | Для осуществления расчетов по налогу и сбору |

| 99 | По доходам и убыткам |

Необходимо формировать такие проводки:

| Проводка | Операция |

| Кт 68 Дт 99 (аа.аа) | Начислено сумму единого налога/аванса/минимального налога УСН за аа.аа отчетный период |

| Кт 51 Дт 68 (аа.аа) | Произведено оплату единого налога/аванса/минимального налога за аа.аа отчетный период |

Предприниматели могут не вести бухгалтерский учет.

Возникающие нюансы ↑

Иногда в законодательстве сложно найти ответы на все вопросы. Разберем основные трудности при переходе на УСН. Что же интересует плательщиков УСН чаще всего?

Комиссия банка

В 9 пункте данной статьи говорится, что плательщики учитывают проценты, что уплачивают при предоставлении финансов, а также затрат, что связаны с оплатой услуг, которые предоставляют кредитные компании.

Амортизация основных средств (ОС)

Плательщиком налогов должен быть выпущен приказ о новой учетной политике, где будут отражены все методы амортизации.

Если стоимость объекта больше 10 тыс. руб., возможно списание:

- по остаткам, что уменьшаются;

- по объемам в пропорции выполненной работы или изготовленных товаров;

- по суммам чисел лет полезного пользования.

При стоимости объекта менее 10 тыс. списание возможно только на производственные расходы при введении в эксплуатацию.

При УСН «доходы, что уменьшены на расходы» в налоговом учете стоит указать, какие способы использованы при списании продукции, что приобретались для дальнейшей реализации (ФИФО, по цене единиц продукции, по средней цене).

При использовании линейного метода, начисление амортизации при УСН доходы минус расходы происходит, полагаясь на показатели первичной цены объектов ОС и сроков полезного применения.

Если в организации переоценивались ОС, то используется первичная стоимость, а восстановленные показатели сумм – на момент проведения переоценки.

К примеру, на фирме куплено ОС, стоимость которых 340 000 рублей, а срок пользования – 4 года. Рассчитаем амортизацию:

340 000 * 0.25 = 85 тыс. руб. (0.25 – это четвертая часть времени полезного использования ОС)

Каждый год размер амортизации составит 85 тыс. руб.

Удобен такой способ расчета при необходимости рассчитать сумму в каждом месяце.

Размер амортизации за каждый месяц:

340000 : 48=7083,33 рубля

При использовании нелинейного способа, амортизацию рассчитывают, как произведение цены объекта, что амортизируется и его норм амортизации (формула А = (2/а) * 100%, где а – время полезного пользования ОС за месяц).

Например, компания купила объект ОС по цене 360 тыс. руб. срок использования – 2 года. Норму амортизации рассчитаем так:

(2 / 24) *100% = 8.33%. Сумма каждый месяц отличается.

В условиях лизинга

Компании-лизингодатели на УСН не имеют право учитывать в затраты цену материальных ценностей в соответствии с порядком, который предусмотрен ст. 346.16 п. 1 подп. 1 НК.

При этом учитываются все поступления, что связаны с расчетом за оказанные услуги.

Суммы платежей по лизинговому договору учитываются плательщиками налога в прибыли при определении налоговой базы по налогам, что перечисляется в соответствии с использованием упрощенного режима налогообложения.

Материальная помощь

К примеру, компания работает на УСН и осуществляет выплаты сотрудникам в виде материальной помощи к отпускам за счет нераспределенных сумм дохода за предыдущие годы.

Значит, компании на упрощенке также не могут уменьшить базу налога при определении сумм материальных видов помощи.

Так как такие выплаты не могут уменьшать налоговую базу по единому налогу, они не могут быть включены и в объекты обложения страховым взносом по обязательной пенсионной страховке.

Авансовые платежи

Для полной уплаты налога УСН необходимо:

| Действие | Дополнение |

| На протяжение года внести три аванса | При этом отчеты не нужно сдавать |

| В следующем году уплатить налоги по упрощенке с вычетом ранее внесенных авансов | Нужно представить декларацию |

Для расчета авансового платежа предприятию на УСН «доходы минус расходы», следует:

- Из суммы прибыли за конкретный период стоит отнять сумму затрат за то же время.

- Результаты уменьшить в том случае, когда в предыдущем году были понесены убытки, то есть уплатить минимальный налог в размере 1 процента. В такой ситуации можно будет записать в затраты уплаченные средства в текущем году (или на протяжении следующих 10 лет). Если предприятием на УСН «доходы минус расходы» убытки зафиксировано несколько лет подряд, то их можно перенести в той же последовательности, в которой они получались.

- Умножить полученные показатели на ставку 15% (или другую ставку, если это предусмотрено законодательными актами).

- Вычесть уже внесенные в текущем году суммы авансов.

Получаем такую формулу:

При действии агентского договора

К такой прибыли не относят комиссионные, агентские или другие вознаграждения.

Основные недостатки ↑

- Ограничен список (ст. 346 НК) видов деятельности, то есть УСН могут применять далеко не все желающие.

- Нельзя открывать филиалы и представительства. Расширить вам свой бизнес не удастся, если планируете находиться на упрощенке.

- Не получится включить все затраты при проведении расчетов сумм уменьшенной базы налога при УСН «доходы минус расходы».

- Нет обязательства по составлению счета-фактуры при УСН, а это риск потерять контрагента, плательщика НДС, ведь он не сможет воспользоваться вычетом сумм НДС, что уплачены в государственную казну.

- При переходе предприятия на УСН или с УСН на другой режим не удастся включить убытки предшествующих лет при определении сумм единого налога или налогов на доход.

- При наличии убытка организация не освобождается от уплаты минимального налога, который установлен законодательными актами.

Видео: УСН — какие расходы можно учесть, какие нужды документы

Несмотря на ряд ограничений и недостатков, желающих применять УСН не становится меньше, ведь это прекрасная возможность упростить налоговый и бухгалтерский учет и уменьшить сумму, подлежащую уплате в бюджет.

Источник: http://buhonline24.ru/sistema-nalogooblozhenija/usn/usn-dohody-minus-rashody.html

Упрощенная система налогообложения

Для учета НДС в расходах нужен счет-фактура. Комиссию банка можно учесть в расходах на услуги кредитных организаций. Расходы на счет безвозмездно полученных средств уменьшают налог.

Отчитываться и платить налог нужно по месту учета головного офиса. Спецодежду можно учесть только в пределах отраслевых норм. Исправления за прошлые периоды нужно вносить в книгу на бумажном носителе.

За несвоевременное уведомление о потере права на «упрощенку» могут оштрафовать на 50 рублей.

Для учета НДС в расходах нужен счет-фактура

— Мы применяем упрощенную систему налогообложения. В составе расходов, которые учитываются при расчете налога, перечислен НДС. Обязательно для этого иметь счет-фактуру или достаточно, чтобы в платежных и сопроводительных документах налог был выделен отдельной строкой?

— При покупке товаров, работ или услуг с НДС поставщик должен выставить вам счет-фактуру. Поэтому при отсутствии такого документа инспектор может отказать в признании в расходах суммы НДС.

— А если у нас есть счет-фактура, но он составлен с ошибками. Сможем ли мы учесть налог в расходах?

— Наличие ошибок в счете-фактуре, точно так же как и его отсутствие, не дает вам права на включение в затраты суммы уплаченного НДС.

КОММЕНТАРИЙ РЕДАКЦИИ. Мы считаем, что отсутствие счета-фактуры не может служить препятствием для включения НДС в расходы при «упрощенке». Ведь счет-фактура является обязательным документом, необходимым для вычета НДС, но не для обоснования правомерности расходов.

Компании, применяющие «упрощенку», вправе подтвердить обоснованность расходов в размере уплаченного НДС первичными документами, в которых налог будет выделен отдельной строкой, и платежными документами на его перечисление продавцу. Основание — пункт 2 статьи 346.

17 Налогового кодекса.

Комиссию банка можно учесть в расходах на услуги кредитных организаций

— Иногда наши покупатели расплачиваются за покупки с помощью пластиковых карт. Из поступивших платежей в оплату товаров банк по условиям договора удерживает комиссию за то, что платежи зачислены на счет. В документах сказано лишь, что комиссия удержана по условиям договора. Можно ли учесть в расходах вознаграждение банка?

— Да, вы можете его признать в составе расходов на оплату услуг банка. Основание — подпункт 9 пункта 1 статьи 346.16 Налогового кодекса.

В этом подпункте прямо указано, что расходы, связанные с оплатой услуг кредитных организаций, включаются в состав учитываемых затрат.

Причем признать в составе расходов сумму комиссии вы вправе после того, как банк удержит соответствующую сумму вознаграждения.

— А чтобы подтвердить эти расходы, достаточно договора и выписки банка?

— Да, конечно.

Расходы за счет безвозмездно полученных средств уменьшают налог

— Сейчас мы проводим реконструкцию производственного цеха. Единственный учредитель в этих целях передал нам денежные средства. Как оформить их получение в книге учета доходов и расходов?

— Полученные вами средства не должны включаться в облагаемые налогом доходы. А значит, указывать эти суммы в книге учета доходов и расходов также не нужно. Сам факт получения наличных вам следует отразить, оформив приходно-кассовый ордер.

— А как быть с расходами на реконструкцию, которую мы проводим за счет этих средств? Их мы также не должны отражать в книге учета доходов и расходов?

— Нет, расходы, которые вы произведете за счет этих средств, на общих основаниях вы можете включить в состав затрат, уменьшающих налог.

— А в какой момент мы можем учесть эти расходы?

— После того, как получите документы из БТИ и введете объект в эксплуатацию. Учитывать такие затраты вы должны равными частями по аналогии с расходами на покупку основных средств.

Отчитываться и платить налог нужно по месту учета головного офиса

— У нас есть несколько обособленных подразделений. Куда мы в этом случае должны сдавать декларацию по налогу?

— В инспекцию по месту государственной регистрации вашей компании. То есть по месту учета головного отделения. Это следует из пункта 1 статьи 346.23 Налогового кодекса.

— Налог мы также должны платить только по месту учета головного офиса, не распределяя сумму между обособленными подразделениями?

— Да, все верно. В соответствии с пунктом 6 статьи 346.21 Налогового кодекса платить налог и авансовые платежи нужно по местонахождению компании.

Спецодежду можно учесть только в пределах отраслевых норм

— Мы занимаемся производством кондитерских изделий. Применяем упрощенную систему с объектом «доходы минус расходы». Некоторым сотрудникам выдаем спецодежду, в частности хлопчатобумажные халаты, одноразовые перчатки и шапочки. Можно ли учесть их стоимость в расходах?

— Вы можете единовременно признать такие расходы в составе материальных затрат как расходы на покупку спецодежды и других средств индивидуальной и коллективной защиты. Сделать это вам позволяет подпункт 5 пункта 1 статьи 346.

16 Налогового кодекса.

Но учтите, выдача такой спецодежды должна быть предусмотрена в типовых отраслевых нормах бесплатной выдачи работникам специальной одежды и обуви, а также других средств индивидуальной защиты, утвержденных постановлениями Минтруда России.

— А имеет ли в этом случае значение тот факт, что сотрудники возвращают нам спецодежду при увольнении?

— Нет, не имеет. Но если вы уже списали ее стоимость, вы не вправе повторно включить ее в расходы при выдаче одежды новому сотруднику.

Исправления за прошлые периоды нужно вносить в книгу на бумажном носителе

— Мы ведем книгу учета доходов и расходов в электронном виде. По окончании года мы должны будем ее распечатать, сшить и заверить в нашей инспекции, так?

— Да, это установлено в пункте 1.4 Порядка заполнения книги учета доходов и расходов, утвержденного приказом Минфина России от 30.12.05 № 167н.

— А как мы должны внести изменения в уже заверенную книгу, если нам потребуется уточнить сданную за год отчетность?

— На основании пункта 1.6 Порядка все исправления в книге должны быть заверены подписью руководителя, датой внесения исправлений и печатью организации.

За несвоевременное уведомление о потере права на «упрощенку» могут оштрафовать на 50 рублей

— В ноябре мы потеряли право на применение упрощенной системы. Как мы должны рассчитывать налог на имущество после возврата на общий режим?

— Налог за четвертый квартал вы должны будете рассчитать по данным бухгалтерского учета.

— А в какой срок мы должны уведомить инспекцию о потере нами права на применение упрощенной системы?

— Сделать это вы должны в течение 15 календарных дней, по окончании отчетного периода. Такой срок установлен пунктом 5 статьи 346.13 кодекса. То есть не позднее 15 января 2008 года.

— А если мы не уложимся в установленный срок?

— За непредставление таких сведений возможен штраф в размере 50 рублей по пункту 1 статьи 126 Налогового кодекса.

* Татьяна Кузнецова, заместитель начальника отдела налогообложения прибыли (доходов) УФНС России по Московской области.

Источник: https://www.gazeta-unp.ru/articles/24930-uproshchennaya-sistema-nalogooblojeniya-