6-НДФЛ: отпускные и больничные

Расчет 6-НДФЛ – обязательная отчетная форма, которую ежеквартально в ИФНС сдают налоговые агенты, выплачивавшие доходы физлицам. В ней отражаются также показатели сумм отпускных и больничных и НДФЛ по ним. Как правильно отразить в 6-НДФЛ отпускные и больничные –расскажем в этой статье.

Даты получения дохода и удержания НДФЛ

В отличие от зарплаты, днем фактического получения дохода для которой считается последнее число месяца, днем получения дохода для отпускных (в т.ч. компенсации за неиспользованный отпуск при увольнении) и больничных считается та дата, которой их перечислили на счет работника в банке, либо выплатили наличными (пп. 1 п. 1 ст. 223 НК РФ).

Отпускные работодатель должен выплатить сотруднику за 3 рабочих дня до отпуска. Что касается больничных пособий, то работодатель начисляет их на основании больничного листа в 10 -дневный срок, выплачивая в ближайший «зарплатный» день.

Удержать «отпускной» и «больничный» НДФЛ, как и налог с прочих доходов, нужно в день их выплаты, а перечислить в бюджет не позже последней даты месяца выплаты работнику, учитывая перенос на ближайший рабочий день при совпадении с выходными и праздничными датами (п. 6 ст. 226 НК РФ). Напомним, что для налога, удержанного с зарплаты и компенсации за отпуск, срок перечисления – следующий день после выплаты дохода.

Эти особенности отражения дат, общие для больничных и отпускных, нужно учитывать при заполнении раздела 2 расчета 6-НДФЛ.

Особенности отражения отпускных в 6-НДФЛ

Заполняя Раздел 1 формы 6-НДФЛ, суммы отпускных показывают совокупно с другими доходами физлиц. А вот в Разделе 2 отпускные следует отражать отдельно от доходов, имеющих иные сроки уплаты НДФЛ в бюджет. Кроме того, отдельно друг от друга отражаются и отпускные, выплаченные разными датами.

Например, организация в апреле 2018 г. выплатила сотрудникам:

- 5 числа зарплату за март — 100000 руб., в т.ч.НДФЛ 13000 руб.,

- отпускные двоим сотрудникам: 12 апреля — 10000 руб. (НДФЛ 1300 руб.), 26 апреля – 8000 руб. (НДФЛ 1040 руб.).

Вот как эти суммы распределятся в 6-НДФЛ за полугодие:

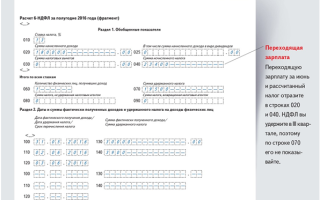

Как отразить в 6-НДФЛ «переходящие» отпускные

Ситуации с так называемыми «переходящими» отпускными возникают, когда отпуск начинается в одном месяце, а закачивается в другом, либо когда оплата отпускных происходит в конце одного месяца, а сам отпуск начинается в следующем.

Такой «переходящий» отпуск в 6-НДФЛ никаких особенностей отражения не имеет, поскольку здесь учитываются даты выплаты отпускных, удержания и перечисления налога, исходя из которых, по общим правилам заполняется расчет.

Например, работник получил отпускные 28 марта, а 2 апреля ушел в отпуск. Выплата отпускных, удержание и перечисление НДФЛ будут отражены в 6-НДФЛ 1 квартала, т.к. налог удержан сразу — 28 марта, а срок его перечисления – 31 марта.

Перерасчет отпускных: 6-НДФЛ

Нередко на практике возникают ситуации, когда выплаченные в предыдущем периоде отпускные приходится пересчитывать по различным причинам, причем как в большую сторону, так и в меньшую. Как в этом случае отражать отпускные в 6-НДФЛ:

- Если перерасчет привел к уменьшению суммы отпускных, нужно внести исправления в ранее представленный 6-НДФЛ в части начисленного и полученного дохода и налога с него (строки 020, 040, 130). В отчете периода, в котором произведен перерасчет, это отразится на сумме удержанного налога по строкам 070 и 140, а если излишне удержанный НДФЛ не был зачтен в счет будущих выплат, а возвращен физлицу, его отражают по строке 090.

- Если при перерасчете сумма отпускных увеличилась, «уточненку» за прошлый период сдавать не придется. Достаточно отразить суммы доначислений отпускных и налога по строкам 020, 040, 070, 130, 140 расчета 6-НДФЛ периода, в котором произведен пересчет. Произведенная доплата работнику будет доходом месяца, в котором она выплачена.

Отражаем больничные в 6-НДФЛ

НДФЛ облагаются все виды больничных пособий. Исключение — пособие по беременности и родам, которое не нужно отражать в 6-НДФЛ (п. 1 ст. 217 НК РФ).

Как и отпуска, больничные включаются в общие суммы дохода и налога раздела 1, а в разделе 2 отражаются отдельными строками, в зависимости от сроков уплаты НДФЛ.

Работник может принести больничный лист в одном периоде, а получить пособие уже в другом. В расчет 6-НДФЛ такой больничный включается по дате его выплаты работнику.

Например, работодатель получил больничный листок от работника 26 марта. Выплатили пособие работнику вместе с ближайшей зарплатой – 5 апреля. Тем же днем удержан налог, а срок уплаты в бюджет — последний день апреля. Очевидно, что отразить этот больничный следует в разделе 2 6-НДФЛ не за 1 квартал, а за полугодие.

6-НДФЛ с примером больничного и отпуска

Компания в апреле выплатила 4 сотрудникам:

Источник: https://spmag.ru/articles/6-ndfl-otpusknye-i-bolnichnye

Как отразить больничный в 6-НДФЛ — пример

Как отразить больничный в 6-НДФЛ — пример заполнения формы не будет лишним для сотрудника, работающего с налоговой отчетностью. Связано это с определенными отличиями порядка отражения пособий по нетрудоспособности по сравнению с прочими выплатами работнику в указанном отчете. Рассмотрим данные отличия более детально.

6-НДФЛ и срок уплаты по больничному

Образец оформления 6-НДФЛ с больничным листом

Как в 6-НДФЛ отражаются «переходящие» выплаты

Особенности переходящего больничного в 6-НДФЛ

6-НДФЛ и срок уплаты по больничному

Выплаты в связи с временной нетрудоспособностью подпадают под обложение НДФЛ, на это дается четкое указание в п. 1 ст. 217 НК РФ. Исключением из этого положения являются выплаты, связанные с беременностью и родами, хотя они и имеют аналогичный статус.

Периоды времени, отведенные на оформление листов, расчет и перечисление больничных, закреплены в законе «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ (п. 1 ст. 15) и Налоговом кодексе РФ. Этими нормативными документами установлено, что:

- на расчет пособия работодателю отводится 10 суток с момента получения им больничного листа;

- выплата полагающегося больничного происходит в ближайший день выдачи оплаты труда;

- расчет и удержание подоходного налога осуществляются в день выплаты пособия;

- перечислить удержанный налог следует не позднее последнего дня месяца, в котором выплачен больничный.

Доход возникает у сотрудника в день перечисления ему пособия, соответственно и НДФЛ должен быть определен и изъят в этот же день.

Образец оформления 6-НДФЛ с больничным листом

На основании приведенной выше информации можно сгруппировать требования по отражению больничных в 6-НДФЛ в формате таблицы.

| Номер поля | Операция | Максимально возможный период выполнения | Ссылка на норму |

| в НК РФ | |||

| 020 | Определение дохода физлица | Дата перечисления на счет сотрудника или выдачи наличных из кассы | Ст. 223 |

| 040 | Определение размера причитающегося к выплате НДФЛ | Дата перечисления на счет сотрудника или выдачи наличных из кассы | П. 3 ст. 226 |

| 100 | Фактическая выплата | Дата перечисления на счет сотрудника или выдачи наличных из кассы | Ст. 223 |

| 070, 110 | Удержание НДФЛ | Дата перечисления на счет сотрудника или выдачи наличных из кассы | П. 4 ст. 226 |

| 120 | Перечисление налога в бюджет | Последний день месяца, в котором выплачен доход | П. 6 ст. 226 |

Разберем, как отразить больничный в 6-НДФЛ, на примере.

Пример 1

Источник: https://buhnk.ru/ndfl/kak-otrazit-bolnichnyj-v-6-ndfl-primer/

6-НДФЛ за 3 квартал 2017 примеры заполнения

Новые примеры заполнения 6-НДФЛ за 3 квартал 2017 года приведены в статье. Отчет сложный, поэтому мы подробно рассказали, как отразить в 6-НДФЛ отпускные, зарплату, премии и другие выплаты.

Не позднее 31 октября 2017 года надо представить в инспекцию 6-НДФЛ. Чтобы упростить вашу работу мы подготовили примеры заполнения 6-НДФЛ за 3 квартал 2017 года с зарплатой, переходящими выплатами, премиями, отпускными, пособиями, частично необлагаемыми доходами, вознаграждениями по договору ГПХ, доходами в натуральной форме и выплатами при увольнении.

Пример заполнения в 6-НДФЛ за 3 квартал 2017 года заработной платы

В раздел 1 записывают показатели по всем сотрудникам компании нарастающим итогом с начала календарного года, в раздел 2 – только за три последних месяца (письмо ФНС России от 25.02.2016 № БС-4-11/30582). Поэтому в разделе 1 формы 6-НДФЛ за 3 квартал 2017 года отразите зарплату, начисленную работникам с января по сентябрь включительно, вычеты и НДФЛ с нее за этот период.

Если с доходов сотрудников платите НДФЛ по ставке и 13%, и 30%, составьте отдельный раздел 1. При этом строки 060—090 в такой ситуации заполняйте только на первой странице раздела 1. Укажите в них данные по всей компании.

В разделе 2 запишите выданную зарплату за июль, август и сентябрь. Если выдали деньги всем сотрудникам в один день, в разделе 1 отчета заполните по одному блоку на зарплату за каждый месяц:

в строке 100 впишите последнее число месяца, за который начислен доход;

- в строке 110 укажите дату, когда выдали работникам вторую часть зарплаты и удержали налог;

- в строке 120 поставьте дату, которая следует за днем после выдачи денег;

- в строках 130 и 140 запишите общие суммы дохода за месяц и удержанный с него налог.•

Аванс в раздел 2 не показывайте. Так как на дату выплаты аванса доход еще не считается полученным. Однако если выдаете аванс в последний календарный день месяца, с выплаты нужно удержать НДФЛ. В этот день зарплата становится облагаемым доходом, поэтому надо сразу рассчитать и удержать налог с суммы аванса (определение Верховного суда РФ от 11.05.16 № 309-КГ16-1804).

Пример:

6-НДФЛ за 3 квартал 2017 года: образец заполнения с зарплатой

6-НДФЛ за 3 квартал 2017 года пример заполнения

Переходящие выплаты

Чтобы правильно отразить переходящую зарплату в 6-НДФЛ за 3 квартал 2017 года (пример заполнения ниже), надо посмотреть на дату ее выплаты.

Дело в том, если компания начинает операцию в одном периоде, а завершает ее в другом периоде, то она отражается в том периоде, в котором она завершена. Момент завершения операции соответствует периоду, в котором наступает срок уплаты НДФЛ (письмо ФНС России от 25.01.2017 № БС-4-11/1250).

То есть в расчете за 3 квартал сентябрьскую зарплату, которую выдали в октябре, отражайте только в разделе 1. В строке 020 запишите начисленный доход, а в строке 040 — рассчитанный налог. А вот удержанный налог в строке 070 не показывайте. Налог, который удержите в октябре с сентябрьской зарплаты, отразите по строке 070 раздела 1 годового расчета.

В разделе 2 отчета за 9 месяцев сентябрьскую зарплату не показывайте. Она попадет в отчет, который будете сдавать по итогам года.

Пример:

6-НДФЛ за 3 квартал 2017 года: пример заполнения с переходящими выплатами

Заполнение 6-НДФЛ за 3 квартал 2017 года на примере

Если выплачиваете работникам окончательную часть зарплаты частями и в разные дни, то во втором разделе 6-НДФЛ придется разбивать выплаты. На каждую выплату — отдельный блок.

Причина в том, что налог тоже нужно перечислять частями не позднее следующего дня после каждой выплаты. Здесь не важно, по какой причине не выдали зарплату одним днем: не хватило денег на счете или банк успел провести только часть платежек на зарплату.

Пример:

Образец заполнения 6-НДФЛ за 3 квартал 2017 года, если зарплата выдана частями

6-НДФЛ за 3 квартал пример заполнения

Как отразить в 6-НДФЛ за 3 квартал 2017 года отпускные

Отпускные облагаются НДФЛ, поэтому эти выплаты надо отразить в 6-НДФЛ за 3 квартал 2017 года (пример заполнения ниже). В раздел 1 попадут все выданные отпускные с января по сентябрь включительно, а в раздел 2 – только за июль—сентябрь.

В разделе 2 следует заполнить по отпускным столько блоков, сколько дней в квартале работники получили эти суммы. Если в один и тот же день отпускные были перечислены нескольким работникам, выплаты надо объединить и записать в одном блоке строк 100—140. Если отпускные работники получали в разные дни, на каждого сотрудника следует заполнить отдельный блок.

При этом в строках 100 и 110 указывается дата выдачи денег сотруднику, в строке 120 – последний день месяца, в котором выплачены отпускные.

Пример:

6-НДФЛ: пример заполнения за 3 квартал 2017 года с отпускными

Как заполнить 6-НДФЛ за 3 квартал 2017 года с премиями

Если платите работникам премии, то эти выплаты тоже отражайте в 6-НДФЛ. Но правила разные в зависимости от вида премии.

Разовые премии к юбилею, празднику, следует отражать отдельно от зарплаты. Так как доход признается в разные дни. По зарплате – это последний день месяца, за который она начислена. По премиям – день их выдачи (ст. 223 НК РФ).

Ежемесячные премии за результаты труда ФНС советует отражать в расчете, как обычную зарплату (письмо от 19.04.2017 № БС-4-11/7510@). В строке 100 раздела 2 покажите последний день месяца, за который начислили премию. В строке 110 — дату выплаты премии, в строке 120 — следующий рабочий день.

Источник: http://bhnews.ru/6-ndfl-za-3-kvartal-2017-primery-zapolneniya/

Ошибка 404: Страница не найдена

* Уже появился Производственный календарь на 2018-2019 годы. Смотрите.

* С 1 января 2019 года ставку НДС поднимают до 20% (была 18%). Льготные ставки по НДС оставят.

* С 1 июня 2018 года ФНС запустит сервис «Прозрачный бизнес». Там будет раскрыта информация о штрафах, среднесписочной, налоговом режиме.

* МРОТ с 1 мая 2018 года составил 11 163 рублей(+17,6%).

* Смотрите все главные Налоговые изменения(увеличения налогов) с 2018 года.

* В 2018, 2019, 2020 году платеж ИП (см.калькулятор) составит — 32 385, 36 238, 40 874 рублей.

* ИП на ЕНВД и ПСН отсрочили обязательное применение онлайн-ККМ до 1 июля 2019 года. Но не всем: см. таблицу. Стоимость патента и ЕНВД можно будет уменьшить на сумму покупки онлайн-ККМ. Но есть ограничение — возвратят не более 18 000 рублей за один ККМ.

* В 2018 году с 39 до 61 увеличили количество видов деятельности (20% вместо 30% зарплатных налогов). См. полный список льготных видов деятельности.

* Просим подписать петицию за сокращение отчетов для работодателей с 25 до 4 в год, на сайтах РОИ и change.org.

* С 2017 года минимальный тариф в бухгалтерии Эльба 325 р/мес., есть также нулевой тариф и целый бесплатный год на новый год.

* С 26 марта 2018 года ставку рефинансирования (по ней считают пени) снизили с 7,5% до 7,25% — посчитать пени бесплатно можно тут.

* С 1 октября 2017 года — обновился бланк счёт-фактуры.

* Населенным пунктам с населением менее 10 000 разрешили использовать обычные ККМ вместо онлайн-касс. С 31 марта 2017 года продавцы пива и др.алкогольной продукции обязаны применять ККМ.

* C 2017 года цены на сигареты(список) вырастут не менее чем на 11%.

* С 2017 года значительно поменялась отчетность за работников и появился новый Единый социальный страховой сбор(ЕССС) отчет в налоговую. Смотрите налоговый календарь(с праздниками) на 2018-2019 год.

* С 1 апреля 2017 года(за I квартал) 4-ФСС и РСВ-1 отменяют и вводят Единый расчет по страховым взносам в ИФНС.

Для расчетов:

Программа расчета УСН Калькулятор-онлайн налога УСН: На сайте производится полный расчет всех показателей декларации УСН БЕСПЛАТНО.

Бухгалтерия онлайн(сейчас для новых 3 месяца в подарок) c возможностью отчетов через интернет, в электронном виде.

Программа расчета ЕНВД Калькулятор-онлайн налога ЕНВД: Расчет показателей декларации ЕНВД по базовой доходности и коэффициентам БЕСПЛАТНО.

Калькулятор зарплаты расчет зарплаты (и налога НДФЛ), больничного и пенсионных за определенный период.

Отчетность через Интернет от Контур для ИП на УСН и ЕНВД 167 р./месяц(30 дней бесплатно). При переходе с этого сайта и первой оплате — три месяца в подарок.

Для регистрации:

Адреса налоговых инспекций ИФНС Москвы, Петербурга и других городов России(налог.ру). Место регистрации ИП и регистрации ООО

в Москве в № 46 налоговой по адресу: 125373, г.

Москва, Походный проезд, владение 3, корп.1, 5 этаж тел: +7(495) 400-32-78

в Петербурге в 15 налоговой: 197376, Санкт-Петербург, ул. Красного Текстильщика, д.

10-12, литер «О» (вход с Синопской набережной) тел: +7(812) 335-14-03

Адреса отделений пенсионного фонда Москвы, Петербурга и других городов России(pfrf.ru). Вы должны встать на учет в пенсионный в течении пяти дней после регистрации ИП или ООО

Ссылки:

Центры и фонды поддержки малого бизнеса Москвы, Петербурга, других городов России.

Консультант Плюс Самый полный и актуальный сборник документов(кодексы, законы, письма и пр.). База частично открыта, больше в нерабочее время.

Лучший по моему мнению сервис для ведения налогового учёта онлайн для ИП и для организаций.

Источник: http://ipipip.ru/6-%D0%9D%D0%94%D0%A4%D0%9B/

6-НДФЛ за 2 квартал/полугодие 2018 года: нюансы, новая форма и образец заполнения

Как заполнять отчет 6-НДФЛ? — Вопрос, который возникает каждый квартал, ведь если не изменилась сама форма, то, возможно, произошли события, которые требуют нетипичного отражения в форме.

Как заполнить декларацию 6-НДФЛ за 2 квартал 2018 года, если налог удерживался по разным ставкам? Как отражать выплаченные отпускные в декларации 6-НДФЛ и что делать при их перерасчете? Как отразить в декларации 6-НДФЛ выплату компенсации оставшихся дней отпуска при увольнении? Сотрудникам выдали премию, как правильно заполнить отчет 6-НДФЛ? В нашей статье мы разберемся со всеми этими вопросами и найдем ответы.

Заполнять 6-НДФЛ за 2 квартал 2018 года необходимо на бланке, который действует с начала года, соблюдая те же правила. Обратите внимание, что хоть мы и говорим «за 2 квартал» отчетность формируется за полугодие 2018 года.

Такая формулировка возникает из-за того, что два раздела, из которых состоит декларация, заполняются принципиально по-разному:

- в первом разделе отражаются показатели нарастающим итогом за полугодие 2018 года.

То есть информация раздела позволяет контролировать общие суммы налога, который необходимо уплатить за 6 месяцев 2018 года;

- второй раздел же содержит данные о датах и суммах налога, уплаченных за последние три месяца отчетного периода, то есть за второй квартал.

На основании этих данных, будут применяться штрафные санкции при нарушениях сроков уплаты налога.

Заполнение титульного листа декларации 6-НДФЛ за 2 квартал/полугодие 2018 года

При заполнении строки ИНН и КПП организации, руководствуйтесь данными из Свидетельства о постановке на учет в налоговом органе. Для декларации обособленного подразделения указывается КПП по месту его нахождения.

Обратите внимание, что КПП у индивидуального предпринимателя нет, поэтому строка не заполняется. В строку ИНН при этом необходимо вписать соответствующий номер физического лица.

В строке «Номер корректировки» ставится значение, соответствующее порядковому номеру корректировки. Если подаете первичный расчет, то указывайте «000» или «0».

В строке «Период предоставления (код)» для 2 квартала (полугодия) 2018 года следует указать «31».

В строке «Налоговый период (год)» — 2018.

Строка «Предоставляется в налоговый орган (код)» должна содержать четырехзначный код налогового органа, в который предоставляется отчет.

Коды места нахождения (учета) в 2018 году были изменены. Так российские организации, не являющиеся крупнейшими налогоплательщиками, указывают код 214.

Напомним другие новые коды:

- 124 — код местонахождения (учета) по месту жительства члена (главы) КФХ;

- 215 — по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком;

- 216 — по месту учета правопреемника, являющегося крупнейшим налогоплательщиком.

В строках «Налоговый агент» ИП указывает свои фамилию, имя и отчество (при наличии) без сокращений, а организации — наименование как в учредительных документах.

Строки «Форма реорганизации (ликвидации) (код)» и «ИНН/КПП реорганизованной организации» заполняются, если вы — правопреемник реорганизованной компании, которая не сдала отчет до окончания реорганизации.

Коды форм реорганизации можно найти в (в редакции от 17.01.2018 № ММВ-7-11/18@).

Также соответственно наименованием строк отразите код ОКТМО, номер контактного телефона и информацию о том, кто сдает декларацию.

Образец заполнения титульного листа декларации 6-НДФЛ за 2 квартал/полугодие 2018 года

Заполнение раздела 1 «Обобщенные показатели» декларации 6-НДФЛ за 2 квартал/полугодие 2018 года

В строке «Ставка налога, %» укажите ставку, которая применялась вами в первом полугодии 2018 года.

В строке 020 «Сумма начисленного дохода» указывается сумма доходов физических лиц (начисленной заработной платы, выплаченных дивидендов, отпускных, премий и прочих доходов, которые облагаются НДФЛ).

Если в первом полугодии были выплачены дивиденды, то их сумму необходимо указать в строке 025.

По строке 030 отражается сумма вычетов, уменьшающих базу по налогу.

В строке 040 отражается сумма налога, который был исчислен.

По строке 045 отражается сумма НДФЛ по дивидендам, если таковые были выплачены в первом полугодии и отражены в строке 025.

Если есть работники-иностранцы, которые самостоятельно уплачивают НДФЛ по патенту, то следует заполнить строку 050.

При применении в течении первого полугодия различных ставок НДФЛ, строки 020-050 необходимо заполнить отдельно по каждой, указанной в строке 010.

В строка 060-090 указываются обобщенные показатели по всем ставкам, соответствующие их наименованиям.

Образец заполнения раздела 1 «Обобщенные показатели» декларации 6-НДФЛ за 2 квартал/полугодие 2018 года

Основные принципы заполнения раздела 2 декларации 6-НДФЛ

В строке 100 необходимо отразить дату, согласно Налоговому кодексу Российской Федерации. Так для зарплаты это всегда последний день месяца. При увольнении же сотрудника необходимо указывать последний рабочий день, за который была начислена заработная плата. Для отпускных и больничных — день выплаты.

В строке 120 указывают дату крайнего срока перечисления НДФЛ в бюджет. Для зарплаты — это первый рабочий день, следующий за выплатой, для отпускных и пособий (в том числе больничных) — последний день месяца (либо первый рабочий день после, если дата выпадает на выходной).

Если по выплатам совпадают даты получения дохода, удержания налога и крайний срок его перечисления, то их можно объединить для отражения в отчете. Например, информацию о заработной плате не требуется отражать по каждому сотруднику, ее указывают обобщенно. Также можно поступить, если произошла выплата отпускных (или пособий) по нескольким сотрудникам.

А вот если в один день были выплачены и зарплата, и отпускные (или пособия), то указывать эти выплаты необходимо отдельно друг от друга, разбив на «тематические» блоки — зарплаты и отпускных (пособий).

Важно, что при заполнении раздела 2 в декларации за 2 квартал (полугодие) 2018 года необходимо отражать информацию только о тех выплатах, срок перечисления НДФЛ которых приходится на апрель, май и июнь, то есть ориентируясь на строку 120.

Рассмотрим отдельные случаи заполнения декларации 6-НДФЛ за 2 квартал 2018 года.

Зарплата за март выплачивается в апреле, как отразить в декларации 6-НДФЛ за 2 квартал/полугодие 2018 года?

Если заработная плата за март 2018 года была выплачена в апреле 2018 года, то отразить ее надо и в разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц», и в разделе «Обобщенные показатели» за 2 квартал 2018 года, где они будут входит суммарные показатели за полугодие.

Зарплата за июнь выплачивается в последний рабочий день месяца или в июле, как отразить в декларации 6-НДФЛ за 2 квартал/полугодие 2018 года?

А вот заработная плата за июнь, которую выплатят только в июле (либо в последний рабочий день июня), попадет в строку 070 раздела 1, а в раздел два такая зарплата попадет уже в отчете за 9 месяцев (3 квартал) 2018 года.

Зарплата была задержана и выплачивается с опозданием, как отразить в декларации 6-НДФЛ за 2 квартал/полугодие 2018 года?

Если заработная плата выплачивается с задержкой и не будет выплачена в течение второго квартала, то в разделе 1 в строках 020 и 040 ее необходимо отражать, как обычно. Начислить зарплату компания или ИП все равно должны вовремя. А вот в строке 070 отражать НДФЛ по ней не следует, так как здесь указывается только тот налог, который был удержан в первом полугодии 2018 года.

Также информация о задержанной зарплате не будет отражаться в строках раздела 2, так как фактической выплаты не произошло.

Обратите внимание, что если выплачивается зарплата за прошлый (или даже позапрошлый) год, то информацию о выплате необходимо отражать во втором разделе декларации и строке 070 раздела 1.

Сотруднику выплатили отпускные, как отразить в декларации 6-НДФЛ за 2 квартал/полугодие 2018 года?

При выплате отпускных датой получения дохода является день, в который отпускные были фактически выплачены сотруднику, тогда же следует удержать НДФЛ. При этом перечислить налог в бюджет можно до конца месяца, в который отпускные выплачиваются.

В разделе 1 такие доходы указываются совместно с остальными, а вот в разделе 2 для отпускных необходимо выделить отдельный блок строк 100–140. При этом в строках 100, 110, 130 и 140 отражается фактическая дата выплаты и суммы отпускных и удержания НДФЛ. А в строке 120 — последний день месяца выплаты отпускных.

Переходящие отпускные, как отразить в декларации 6-НДФЛ за 2 квартал/полугодие 2018 года?

В каком периоде отражать отпускные в декларации 6-НДФЛ определяется их фактическим начислением и выплатой, а не периодом, за который они начислены.

В разделе 1 суммы дохода и соответствующего налога необходимо отразить при начислении, а в разделе 2 — при выплате. При этом при заполнении раздела 2 необходимо руководствоваться теми же правилами, что и при выплате обычных отпускных.

Перерасчет отпускных, как отразить в декларации 6-НДФЛ за 2 квартал/полугодие 2018 года?

Случается так, что при расчете отпускных была допущена ошибка, и в сданном отчете указаны неверные данные. Тогда при выявлении ошибки, необходимо сдать уточненную декларацию с корректными сведениями.

Если же перерасчет производится по законным основаниям (работник уволился, был отозван из отпуска и прочее), то данные по перерасчету включаются в отчет того периода, когда он был произведен.

Компенсация за неиспользованный отпуск, как отразить в декларации 6-НДФЛ за 2 квартал/полугодие 2018 года?

Если сотрудник увольняется и у него есть неиспользованные дни отпуска, то их необходимо компенсировать. Такая компенсация не считает выплатой отпускных, как и оплатой труда.

В разделе 1 декларации сумма компенсации указывается совокупно с другими доходами в строке 020, а соответствующий налог в строках 040 и 070.

В разделе 2 же датой получения дохода в таком случае считается дата выплаты компенсации сотруднику (последний рабочий день), а датой перечисления НДФЛ в бюджет — день, следующий за днем выплаты денег сотруднику.

Выделять отдельный блок строк при этом необязательно, выплату компенсации неиспользованного отпуска, в отличии от отпускных, можно указать вместе с выплатой заработной платы увольняющемуся сотруднику.

Выплата премий сотрудникам, как отразить в декларации 6-НДФЛ за 2 квартал/полугодие 2018 года

Выплату премий следует разделить два подтипа:

- разовые премии (поощрение, к какому-то событию, благодарность и тп);

- систематические (по результатам работы за месяц, квартал или год).

Отражаться в 6-НДФЛ они будут по-разному.

Разовые премии попадают в раздел 1 в тот период, на который приходится день выплаты. А в разделе два блок строк надо заполнить следующим образом:

- 100 и 110 — дата фактической выплаты премии;

- 120 — не позднее дня, следующего за днем выплаты доходы (первый рабочий день, следующий за днем выплаты).

С систематическими премиями ситуация сложнее. Сейчас налоговики выбрали такой подход:

Источник: https://delovoymir.biz/6-ndfl-za-2-kvartal-2018-goda-novaya-forma-i-obrazec-zapolneniya.html

Больничный в 6 НДФЛ

Время нетрудоспособности компенсируется частично работодателем, а частично из фонда социального страхования.

Начисленная компенсация по больничному считается доходом, а потому облагается налогом в установленном размере.

Необходимость исчислять налоги из этих сумм ставит перед бухгалтерами задачу по отражению больничного в 6-НДФЛ. Отражение бюллетеней в 6-НДФЛ имеет свои нюансы, которые следует учитывать при заполнении.

В каких случаях заполняется форма 6 ндфл?

Форма 6-НДФЛ – довольно новый вид отчетности, который введен в 2016 году для обязательного представления в налоговый орган. Подготавливать и сдавать отчеты обязаны все налоговые агенты, которые имеют в своем штате наемных лиц. Наемными лицами считаются любые физические лица, принятые по трудовым договорам, договорам подряда, гражданско-правовым соглашениям.

В данном виде отчетности отражается сумма удержанного налога с доходов физических лиц. Доходом считается все полученные от работодателя суммы, которые насчитаны за осуществление труда. Также налогообложению подлежат выплачиваемые регулярно или периодически пособия. Компенсация больничного листа также облагается налогами.

Не удерживается НДФЛ со следующих позиций:

- Командировочные выплаты, к коим относят суточные траты, оплату проезда, питания, проживания.

- Материальная помощь.

- Компенсация нанесенного ущерба другим лицом или самим предприятием.

- Получаемые алиментные выплаты.

- Компенсация, выдаваемая при сокращении штата или ликвидации предприятия.

- Пособие, выплачиваемое в связи с беременностью и родами.

- Государственные компенсации за ущерб, нанесенный стихиями — пожарами, наводнениями, землетрясениями.

Не вошедшие в список начисления считаются доходами и облагаются налоговыми выплатами в размере 13% для всех граждан РФ и 30% для тех, кто не имеет российского паспорта, но работает на территории страны.

Ндфл с больничного листа

Нетрудоспособность работника, подтвержденная официальным документом, коим является бюллетень, должна быть оплачена работодателем. Начисления по больничному производятся только после его закрытия и своевременного предоставления нанимателю. На оплату бюллетеня по закону отводится не более полугода с момента его закрытия.

Наемные лица, за которых наниматель регулярно выплачивает страховые взносы, могут получить выплаты по больничному в следующих случаях:

- Болезнь или травма зафиксированы у самого работника.

- Сотрудник находился на бюллетене в связи с лечением несовершеннолетнего ребенка.

- Листок нетрудоспособности был открыт в связи с уходом за больным членом семьи.

Чтобы отразить больничный в форме 6-НДФЛ, необходимо произвести расчет как самой компенсации, так и суммы налога. Сумма компенсации за дни нетрудоспособности рассчитывается исходя из индивидуальных показателей.

Для расчета потребуется три главных показателя:

- Количество дней болезни, которые должны быть оплачены.

- Среднедневная заработная плата сотрудника, которая рассчитывается как среднеарифметический показатель за 24 месяца.

- Общее количество наработанного страхового стажа. В страховой стаж включают как трудовые периоды, так и нетрудовые, которые подлежат зачету.

Полученная в результате расчета сумма является «грязной» и из нее высчитывается подоходный налог в необходимом размере.

Порядок и срок оплаты НДФЛ

Отражать больничные листы в 6-НДФЛ нужно по факту выплаты. Так переходящие больничные, которые открыты в одном квартале, а переходят в другой, отражаются в том отчетном периоде, когда были фактически компенсированы. Поэтому при заполнении 6-НДФЛ следует ориентироваться на порядок оплаты больничных листов.

После того как работник закрыл бюллетень и вышел на свое рабочее место, наниматель обязан:

- В течение 10 суток рассчитать полагающуюся компенсацию за дни болезни.

- Рассчитать сумму подоходного налога к удержанию.

- Перечислить полученную разность на расчетный счет получателя в ближайшую дату выплат. Бюллетени не оплачиваются по мере расчета, а выдаются с учетом ближайшего дня выплаты аванса или заработной платы.

Обратите внимание, что перечисление НДФЛ для больничного производится иным методом, чем для зарплаты. При выплате заработной платы днем перечисления налога считается следующий за выдачей рабочий день.

А вот при выплате больничной компенсации днем перечисления налога считается последний день месяца, в котором она была переведена на счет, вне зависимости от того, когда фактически она была выдана работнику – в начале месяца или в конце.

В 6-НДФЛ больничные листы показывают в тех кварталах, когда выплаты перечислены работнику фактически, а не просто насчитаны.

Отражение больничных в 6-НДФЛ

Разберемся в том, как правильно отразить в 6-НДФЛ больничный лист.

Зарплата и пособие по нетрудоспособности имеют принципиальное отличие в данном вопросе:

- Датой получения заработной платы считается последний день месяца, за который она была насчитана.

- А вот для бюллетеней она считается днем фактической выплаты, то есть неважно, когда сам бланк был получен и насчитан, главное, в каком месяце его оплатили.

Данное обстоятельство, безусловно, влияет и на дату перечисления НДФЛ:

- В случае с зарплатой он перечисляется сразу после того, как деньги были выданы на руки наемным лицам или перечислены на их банковские счета, а конкретнее на следующий рабочий день.

- А вот с бланков нетрудоспособности отчисления в налоговый орган производятся только в последний день месяца, в котором оплата была произведена.

Поэтому даже если компенсация выплачена вместе с заработной платой, то НДФЛ по зарплате перечислить следует на следующий день, а по указанной компенсации только в последний рабочий день месяца.

Заполняя форму 6-НДФЛ с больничным, следует придерживаться следующих правил:

- В строке 020 начисляем доход днем выплаты.

- В 040 строке укажем исчисленный НДФЛ днем выплаты.

- 100 строчка содержит сведения о дате получения уплаты суммы работнику.

- В 070 и 110 строках прописываются соответственно сумма удержанного налога и дата.

- 120 строка несет информацию о том, когда выплачены налоги в бюджет. Это будет последний день месяца, в котором пособие перечислено работнику.

Обратите внимание, что если последний день месяца приходится на выходной или праздник, то перечисления в бюджет производятся в следующий за ним рабочий день.

Образец заполнения формы

Чтобы понять, как на практике заполняется форма отчетности 6-НДФЛ, рассмотрим конкретный пример.

Пример:

Работник попал в больницу, где и провел 10 дней, с 12 по 22 июня. На работу он вышел 23 июня и отдал в бухгалтерию закрытый бюллетень.

Начисление компенсации за дни нетрудоспособности произведено в течение нескольких дней, и уже к 26 июня расчет был совершен. Выплата начисленной суммы будет совершена по законодательным нормам в день заработной платы, а именно 8 июля.

Общая сумма пособия составила 14 800 руб., из них 1924 рубля перечислят в бюджет, а 12876 рублей отдано на руки сотруднику.

Так как пособие не попадает к оплате во втором квартале, а переходит в третий квартал, то отражать начисленные суммы будем в отчете за девять месяцев.

Заполняем строки отчета 6-НДФЛ:

- 020 – 14 800.

- 040 – 1 924.

- 070 – 1 924.

Источник: http://ZnatokTruda.ru/bolnichnyj-list/otrazhenie-6-ndfl/

Пример заполнения 6-НДФЛ за 3 квартал 2017 года с отпускными

В 6-НДФЛ надо отражать все облагаемые доходы, в том числе отпускные. Чтобы вы не допустили ошибок, в статье мы привели пример заполнения 6-НДФЛ за 3 квартал 2017 года с отпускными. А еще рассказали, как быть, если отпуск начинается в одном месяце, а заканчивается в другом.

Как отразить отпускные в разделе 1 формы 6-НДФЛ

Заполнять 6-НДФЛ надо в порядке, описанном в приказе ФНС России от 14.10.2015 № ММВ-7-11/450@. Эти же приказом утверждена сама форма расчета 6-НДФЛ.

Скачать бланк 6-НДФЛ за 3 квартал 2017 года бесплатно в excel>>>

В разделе 1 отчета приводятся общие показатели по доходам и НДФЛ нарастающим итогом с начала года. То есть в 6-НДФЛ за 3 квартал 2017 года по строке 020 следует отразить все отпускные, начисленные с января по сентябрь включительно. По строке 030 проставляется размер предоставленного работникам вычета. В строке 040 – начисленный налог. В строке 070 – удержанный налог с отпускных.

Пример заполнения 6-НДФЛ за 3 квартал 2017 года с отпускными смотрите ниже.

См. также

Как показать отпускные в разделе 2 формы 6-НДФЛ

В раздел 2 нужно привести информацию о том, когда у работника возник доход в виде отпускных, когда с него был удержан и перечислен НДФЛ.

Отпускные считаются полученными в день их выплаты (п. 6 ст. 226 НК РФ). Эту дату следует занести в строку 100.

Удерживать НДФЛ надо также в день выплаты отпускных. Соответственно в строку 110 переносится показатель из строки 100.

А перечислить НДФЛ в бюджет нужно не позднее последнего числа месяца, в котором были выплачены отпускные. То есть если отпускные работник получил 17 августа 2017 года, перечислить налог с них нужно до 31 августа 2017 года включительно. Соответственно в строке 120 надо поставить такую дату: 31.08.2017.

Обратите внимание: в раздел 2 по отпускным нужно заполнить столько блоков, сколько дней в течение июля-сентября выдавались эти суммы. Если в один и тот же день были перечислены отпускные нескольким работникам, следует объединить выплаты.

Читайте также

Пример заполнения 6-НДФЛ с отпускными: раздел 2

Компания 16 мая выплатила отпускные двум сотрудникам. Общая сумма отпускных – 25 000 руб., удержанный НДФЛ – 3250 руб.

Общая сумма доходов, начисленных работникам за полугодие 2017 года, – 2 250 000 руб. Дивиденды компания не выплачивала. Предоставленные вычеты – 75 600 руб. Начисленный налог – 282 672 руб.

Количество получателей дохода – 10. Со всех доходов начислен налог по ставке 13%. Иностранных работников на патенте в компании нет.

Зарплата за апрель выплачена 28 апреля, начисленная сумма – 390 000 руб., удержанный НДФЛ – 50 700 руб.

Зарплата за май выдана 31 мая, начисленная сумма – 417 500 руб., удержанный НДФЛ – 54 275 руб.

Зарплату за июнь компания выдала 30 июня, начисленная сумма – 417 500 руб., удержанный НДФЛ – 54 275 руб.

Других доходов кроме зарплаты и отпускных компания не выплачивала.

Все доходы выплачены не позднее 30 июня 2017 года, весь налог удержан и уплачен в бюджет.

Приведем пример заполнения 6-НДФЛ за 2 квартал 2017 года с отпускными.

Вначале бухгалтер заполнит титульный лист. На нем он запишет все требуемые реквизиты. Поскольку он отчитывается за 2 квартал (полугодие) 2017 года, код отчетного периода будет 31. Компания сдает отчет в ИФНС по месту нахождения, поэтому код будет 212.

Дальше идет раздел 1. В строке 010 бухгалтер запишет ставку НДФЛ – 13%. В строке 020 будет общая сумма начисленных доходов – 1 250 000 руб. В строке 030 поставит сумму вычетов – 60 000 руб.

В строках 025 и 045 будут нули, поскольку компания не выплачивала дивиденды участникам. В строке 040 бухгалтер укажет сумму начисленного налога с доходов – 154 700 руб.

В строке 050 будут нули, так как в компании нет иностранцев, работающих по патенту. И она не зачитывала их авансовые платежи.

В строке 060 бухгалтер поставит количество получателей дохода – 10. В строке 070 будет сумма удержанного налога. Поскольку организация до конца июня выплатила все начисленные доходы и удержала с них НДФЛ, показатели в строках 040 и 070 будут совпадать. Бухгалтер запишет в строке 070 сумму 154 700 руб.

В строке 080 бухгалтер поставит прочерк, так как весь налог удержан. И в строке 090 будет прочерк, у нас нет информации о том, что компания возвращало работникам налог.

В последнюю очередь бухгалтер заполнит раздел 2. В нем он отразит выплаты за период с апреля по июнь включительно. Это зарплата за апрель, май, июнь, а также выплаченные в июне отпускные. Все выплаты бухгалтер запишет в разных блоках.

Источник: https://www.Zarplata-online.ru/art/160701-qqkp-17-m02-primer-zapolneniya-6-ndfl-za-1-kvartal-2017-goda-s-otpusknymi

6 ндфл строка 020 переходящий отпуск

- исчисленный НДФЛ в целом по предприятию;

- удержанный НДФЛ.

Все суммы указываются за налоговый период с начала года по каждой ставке налога. Во втором разделе указывается подробная информация по каждой операции, с которой необходимо удержать налог (НДФЛ). Основными показателями его являются:

- день получения фактического дохода (отражается по строке 100),

- день удержания подоходного налога (показывается в строке 110),

- день, не позднее которой по законодательству следует перечислить удержанный налог в налоговый орган (строка 120),

- сумма дохода до налогообложения (строка 130),

- удержанный подоходный налог (указывается в строке 140).

6-НДФЛ: правило отражения отпускных От выплаты заработной платы, премии и некоторых других выплат, облагаемых НДФЛ, отпускные отличаются предельным сроком уплаты налога (НДФЛ) в бюджет.

Как правильно отразить в форме 6-ндфл отпускные?

Последним этапом заполнения является блок, в котором указываются ФИО лица, которое обладает полномочиями, позволяющими осуществлять заполнение и передачу формы в проверяющие органы. Переходящие отпускные Как отразить в 6-НДФЛ переходящие отпускные в другой месяц? Осуществляется это с применением стандартных правил:

- Независимо от периода, к которому относится отпуск, начисляемая на него сумма вносится в указанный срок платежа в общее количество суммы, указываемой в 1 разделе 6–НДФЛ.

- Чистая сумма отпускных заносится во 2 раздел, где также указывается дата ее начисления и срок, в который была осуществлена уплата налога.

Это означает, что в 6 НДФЛ переходящие отпускные, обладающие разными отчетными периодами, в документе будут отражаться по факту из начисления и выплаты.

Отпускные: как отразить в 6-ндфл, образец заполнения

ВажноОтпускные (10000 руб.) были начислены без учёта заработка за последний месяц (в данном случае не учтён заработок июня. При расчёте зарплаты за июнь 2017 года сумма отпускных будет пересчитана.

Она составит 12000 руб. Доначисления по отпуску — 2000 руб. Удержанный налог с доначисленной суммы — 260 руб. Выплаты будут произведены вместе с заработной платой — 06/07/17.

6-НДФЛ за шесть месяцев (полугодие) формируется таким образом:

- В разделе 1 пересчитанная (правильная) сумма отпускных записывается в строке 020.

- В разделе 2 заполняются строчки 100-140:

Источник: http://dolgoteh.ru/6-ndfl-stroka-020-perehodyashhij-otpusk/

Как в 6-НДФЛ отразить отпускные: переходящий отпуск, дата получения дохода

Читайте, как в 6-НДФЛ отразить отпускные. Мы на примерах показали, как отразить простые отпускные, совмещенные с зарплатой, при увольнении, переходящие в следующий квартал.

Форма 6-НДФЛ состоит всего из двух разделов, но их заполнение вызывает немало вопросов.

Один из них – как отразить в 6-НДФЛ отпускные, в том числе переходящие? Вопросы связаны с тем, что для многих выплат работникам установлены свои отдельные правила отражения.

К тому же у некоторых выплат даты получения дохода, удержания налога и срок его перечисления в бюджет могут не совпадать. Но на самом деле отпускные отражаются в расчете по простым понятным правилам. Расскажем о них.

Скачать бланк 6-НДФЛ в 2018 году >>>

Заполненный образец 6-НДФЛ>>>

Как отразить отпускные в 6-НДФЛ

Отражение отпускных в расчете 6-НДФ вытекает из порядка заполнения самой формы. Она заполняется ежеквартально по итогам 1 квартала, полугодия, 9 месяцев и года. Кроме титульного листа расчет включает два раздела:

- Раздел 1 содержит сведения нарастающим итогом с начала года. В этот раздел попадают доходы и налоги, начисленные с начала года. Критерий – дата начисления, не имеет значение, когда налог перечислен в бюджет,

- Раздел 2 включает сведения только за отчетный квартал. Критерий для включения сведений в раздел 2 – попадание срока перечисления НДФЛ в один из трех месяцев отчетного квартала. То есть во второй раздел сведения отбираются не по дате получения дохода и удержания налога, а по сроку его перечисления в бюджет.

Будьте внимательны: ФНС запретила включать эти отпускные в 6-НДФЛ.

Июньские отпускные не включайте в раздел 2 формы 6-НДФЛ за полугодие. В этом разделе отпускные показывают в том периоде, на который приходится крайний срок уплаты НДФЛ (письмо ФНС от 05.04.2017 № БС-4-11/6420@). А в раздел 1 формы 6-НДФЛ их включают за тот отчетный период, когда компания начислила и выплатила суммы.

Налоговики считают: если компания производит операцию в одном отчетном периоде, а заканчивает в другом, ее надо показать в периоде завершения. Это происходит, когда наступает крайний срок перечисления налога. При выплате работнику отпускных компания обязана перечислить НДФЛ не позднее последнего числа месяца, в котором выплатила отпускные.

Ни фактическая дата уплаты налога, ни на какие месяцы приходится отпуск, значения не имеет.

В результате может получиться так, что в раздел 1 вы включите отпускные в отчете за полугодие, а в раздел 2 — за 9 месяцев. Так, например, произойдет с июньскими отпускными.

Когда последний день срока уплаты налога приходится на выходной или праздник, днем окончания срока будет ближайший рабочий день.

30 июня — суббота, значит, крайний день уплаты НДФЛ по всем июньским отпускным — 2 июля, понедельник.

Посмотрите пример, как по строкам отразить июньские отпусные в 6-НДФЛ за полугодие>>>

Для правильного отражения отпускных нужно знать порядок определения даты получения дохода, удержания налога с них и срока перечисления НДФЛ в бюджет.

Сроки удержания и перечисления НДФЛ с отпускных

Отпускные относятся к выплатам, связанным с оплатой труда. Но порядок их отражения в форме 6-НДФЛ не такой, как у зарплаты. В работе с НДФЛ датой получения отпускных считается день их фактической выплаты работнику. Не имеет значения, как они выплачены – из кассы или на банковскую карту (письмо ФНС от 21.07.2017г. №БС-4-11/14329@).

Согласно ст.136 ТК РФ работодатель обязан выплатить отпускные за три дня до начала отдыха. Если отпускные выплачены позже, чем за 3 дня, на заполнении 6-НДФЛ это никак не отражается:

- Дата получения дохода определяется по общим правилам – день фактической выплаты,

- Дата удержания НДФЛ и срок его перечисления определяются на общих основаниях.

То есть для заполнения 6-НДФЛ не имеет значения фактическая дата начала отпуска: приходится ли она на текущий или следующий месяц, следующий квартал иди даже следующий год. Отталкиваемся от даты выплаты денег работнику, она и будет датой получения дохода.

Если дата получения дохода приходится на январь – июнь 2018 года, включаем выплаченную сумму и исчисленный налог в раздел 1 расчета за полугодие 2018 года.

Итак, с датой получения дохода (строка 100 раздела 2) мы определились. Она всегда совпадает с днем фактической выплаты денежных средств отпускнику.

Следующий шаг – определить, какую дату ставить в строку 110 «Дата удержания налога». Здесь тоже все очень просто – НДФЛ удерживается в момент выплаты денежных средств. То есть, если речь идет об отпускных, в строках 100 и 110 раздела 2 всегда будет одинаковая дата.

Третий шаг – определить срок перечисления НДФЛ (строка 120 раздела 2). Для большинства выплат срок перечисления налога – следующий рабочий день. Но не для отпускных. НДФЛ с них можно перечислить до конца месяца, в котором они были выплачены (п.6 ст.226 НК РФ).

6-НДФЛ: образец заполнения отпускных выплат

Итак, в разделе 1 отпускные отражайте, если выплатили их работнику в январе – июне 2018 года, независимо от даты начала отпуска. А в разделе 2 указывайте их, если на эти же месяцы приходится срок перечисления налога. Покажем несколько примеров.

Примеры отражения отпускных в 6-НДФЛ

Сначала покажем самый простой пример, а затем рассмотрим более сложные случаи.

Пример 1. Отражение отпускных в 6-НДФЛ

Четверо сотрудников уходят отдыхать во втором квартале 2018 года:

|

Колосков А.Н. |

25 000 |

14 мая |

17 мая |

|

Травников Е.Н. |

26 000 |

14 мая |

16 мая |

|

Снегирев И.А. |

28 000 |

31 мая |

1 июня |

|

Степанов А.А. |

30 000 |

25 июня |

27 июня |

Поскольку все выплаты произведены в июне 2018 года, включаем их в раздел 1 формы 6-НДФЛ за полугодие 2018 года. Для упрощения примера будем считать, что других выплат на предприятии не было.

Чтобы заполнить раздел 2 составим небольшую таблицу:

|

Строка 100 |

Строка 110 |

Строка 120 |

|

|

Колосков А.Н. |

14 мая |

14 мая |

31 мая |

|

Травников Е.Н. |

14 мая |

14 мая |

31 мая |

|

Снегирев И.А. |

31 мая |

31 мая |

31 мая |

|

Степанов А.А. |

25 июня |

25 июня |

2 июля |

При заполнении раздела 2 нужно учесть два момента:

- У Колоскова А.Н. и Травникова Е.Н. все три даты совпадают, поэтому их доходы и налоги можно объединить и показать одной строкой,

- У Степанова А.А. срок перечисления налога по общему правилу – 30 июня. Но это выходной день, а значит, срок переносится на следующий рабочий день, то есть 2 июля. В разделе 2 формы 6-НДФЛ за полугодие 2018 года мы включает отпускные только первых двух работников. А отпускные Степанова будут отражаться в разделе 2 уже за 9 месяцев 2018 года, так как срок перечисления налога попадает в третий квартал.

По этой же причине в строке 070 отражена сумма 10 270 руб., то есть НДФЛ первых двух сотрудников. Налог Степанова А.А. будет отражен в расчете за 9 месяцев.

Пример 2. Отпускные вместе с зарплатой

Отпускные могут выплачиваться работникам независимо от зарплаты (как в нашем предыдущем примере) или вместе с зарплатой. Допустим, 31 мая работник получил зарплату (20 000 руб.) и отпускные (15 000 руб.). Для этих выплат дата получения дохода и срок удержания налога будет одинаковым – 31 мая. А срок перечисления НДФЛ будет отличаться:

- Для зарплаты срок перечисления – следующий рабочий день, то есть 1 июня,

- А для отпускных – 31 мая.

Поэтому, несмотря на одновременную выплату, эти суммы в расчете 6-НДФЛ будут показаны отдельными блоками строк:

Пример 3. Отпуск с последующим увольнением

Как показать в 6-НДФЛ НДФЛ, если работник уходит в отпуск с последующим увольнением? Пусть работник уходит на отдых с 21 по 31 мая, а 31 мая увольняется. А 18 мая (в пятницу) он получает зарплату (15 000 руб.) и отпускные (8 000 руб.).

Для отпускных никаких отличий нет, они отражаются в обычном порядке. А для зарплаты датой получения дохода будет последний день работы, за который работодатель начислил зарплату (п.2 ст.223 НК РФ). Поскольку последний день работы и получения зарплаты – пятница, то срок перечисления НДФЛ с зарплаты – понедельник 21 мая:

Пример 4. Единовременная выплата к отпуску

В некоторых компаниях принято платить не только стандартные отпускные, но и дополнительные единовременные выплаты. Такие выплаты не входят в состав отпускных и отражаются в 6-НДФЛ иначе (Письмо ФНС от 16.08.2017 № ЗН-4-11/16202).

Для единовременной выплаты дата получения дохода (стр.100) и удержания налога (стр.110) будут одинаковыми – день фактической выплаты работнику. А срок перечисления (стр.120) – следующий рабочий день. Следовательно, единовременная выплата должна отражаться в отдельном блоке строк в разделе 2 расчета 6-НДФЛ.

Например, сотрудник получил 21 мая 2018 года отпускные (20 000 руб.) и единовременную выплату (5 000 руб.). В разделе 2 бухгалтер отразит эти выплаты в таком порядке:

Как отразить в 6-НДФЛ переходящие отпускные

Наибольшее число вопросов вызывает отражение в 6-НДФЛ переходящего отпуска. Например, как отразить отпускные, выданные за три дня в предыдущем месяце.

Никаких особенностей отражения таких выплат нет. Выше мы уже рассказали, что дата начала законного отдыха работника для расчета 6-НДФЛ не имеет никакого значения. Важна только дата выплаты дохода.

Чтобы снять совсем все вопросы, покажем на приеме, как отразить в 6-НДФЛ отпускные за июль, выплаченные в июне.

Переходящий отпуск: пример заполнения 6-НДФЛ

Пусть работник получил отпускные (22 000 руб.) в пятницу 29 июня, а отпуск у него начинается 2 июля, то есть переходящий не только в следующий месяц, но и в следующий квартал.

Отражаем выплату в 6-НДФЛ по общим правилам:

- Поскольку выплата произведена в июне, отражаем доход (строка 020) и исчисленный налог (строка 040) в отчете за полугодие,

- Определяем даты в строках 100 – 120 раздела 2:

- Строка 100 «Дата получения дохода» и строка 110 «Дата удержания налога» – 29 июня,

- Строка 120 «Срок перечисления налога» – должен быть последний день месяца, то есть 30 июня. Но поскольку это суббота, то срок перечисления переносится на ближайший рабочий день, то есть 2 июля.

Итак, в разделе 1 эту выплату мы отразим в расчете за полугодие:

А в разделе 2 за полугодие эту выплату мы отражать не будем, так как срок перечисления налога перешел в июль, то есть третий квартал. Отразим ее во втором разделе, когда будем составлять расчет за 9 месяцев 2018 года:

Источник: https://www.RNK.ru/article/215933-kak-6-ndfl-otrazit-otpusknye

![[лайфхак] отражаем в ерсв сведения по больничным уволенных работников — все о налогах](https://nalogmak.ru/wp-content/cache/thumb/9617e34a6_150x95.jpg)