Правила подачи уточненных деклараций — подробная инструкция для налогоплательщиков от ФНС России

Нормы Налогового Кодекса (далее – НК РФ), регламентирующие права и обязанности налогоплательщиков при уточнении своих налоговых обязательств, не определяют порядок действий должностных лиц налоговых органов в зависимости от того, в какой момент налогоплательщик представил уточненную декларацию.

В то же время, ответ на вопрос учтет ли налоговый орган данные уточненной декларации в решении по результатам камеральной или выездной проверки весьма важен для налогоплательщиков, поскольку от этого напрямую зависят суммы недоимки, пеней и штрафов к уплате по результатам таких проверок.

В связи с этим, ФНС России выпустило разъяснения, обязательные для исполнения всеми территориальными налоговыми органам. Согласно данных разъяснений, порядок действий должностных лиц налоговой инспекции напрямую зависит от момента поступления уточненной декларации налогоплательщика.

В Письме ФНС России N АС-4-2/19576 от 21.11.12, прежде всего, разъяснено, что указанное в решении по результатам налоговой проверки, предложение налогоплательщику внести необходимые исправления в документы бухгалтерского и налогового учета, не означает обязанность налогоплательщика представить уточненные налоговые декларации.

Далее, ФНС России объясняет последствия подачи уточненной налоговой декларации и порядок действий налоговых органов в зависимости от того, в какой момент налогоплательщик ее представил.

Ситуация № 1. Вы представляете уточненную декларацию в ходе проведения камеральной налоговой проверки по первичной декларации.

Порядок действий налоговой: проверка первичной декларации прекращается, начинается новая камеральная налоговая проверка на основе уточненной налоговой декларации.

Следовательно, решение по результатам камеральной проверки будет принято на основании представленных Вами уточненных данных.

Ситуация № 2. Вы представили уточненную декларацию в ходе выездной налоговой проверки (до составления справки об окончании проверки).

В этом случае уточненная налоговая декларация должна быть проверена в рамках выездной проверки, за исключением тех случаев, когда уточненная декларация представлена по НДС или акцизам с суммой к возмещению из бюджета (по таким декларациям должна быть проведена самостоятельная камеральная проверка).

Но, обратите внимание! В разъяснениях ФНС России указано, что в случае если представление уточненной декларации незадолго до окончания выездной налоговой проверки ограничивает налоговый орган во времени, необходимом для проведения мероприятий налогового контроля (получения пояснений налогоплательщика, истребования документов, проведения экспертизы и т.д.) с целью установления всех существенных обстоятельств, связанных с уточнением налоговых обязательств, то такая декларация проверяется в рамках самостоятельной камеральной налоговой проверки.

По сути данная фраза означает, что при подаче любой уточненной декларации в ходе выездной налоговой проверки налоговый орган может учесть или не учесть данные уточненной налоговой декларации в решении по результатам выездной налоговой проверки ПО СВОЕМУ УСМОТРЕНИЮ.

Такое право налоговых органов следует из формулировки рассматриваемого письма ФНС России «представление уточненной декларации НЕЗАДОЛГО до окончания выездной налоговой проверки».

Незадолго — это за сколько? За три дня до окончания проверки или за неделю, а может за какой-то другой срок? Ответа в рассматриваемых разъяснениях ФНС России нет.

Ситуация № 3. Вы представляете уточненную декларацию ПОСЛЕ окончания камеральной налоговой проверки первичной декларации, но ДО составления или вручения (направления) Вам АКТА камеральной налоговой проверки.

Отметим, что моментом окончания камеральной налоговой проверки является истечение трехмесячного срока со дня представления налогоплательщиком налоговой декларации либо момент ее окончания, определяемый по дате, указанной в акте налоговой проверки, в зависимости от того, что наступило ранее.

ФНС России разъясняет, что в этой ситуации – налоговая ВПРАВЕ не составлять или не вручать акт по первоначальной проверке и провести новую камеральную проверку.

Такая формулировка означает, что возможна и обратная ситуация, а именно – решение по первоначальной камеральной проверке будет принято без учета данных уточненной декларации.

Следовательно, спрогнозировать заранее какое решение примут налоговые органы в данном случае затруднительно.

Относительная определенность имеется только в случае, если Вы представили уточненные налоговые декларации по НДС или акцизам с суммой к возмещению из бюджета, поскольку здесь налоговая ОБЯЗАНА прекратить первоначальную камеральную проверку и провести новую камеральную проверку по уточненным декларациям.

Ситуация № 4. Вы представляете уточненную декларацию ПОСЛЕ вручения (направления) Вам АКТА камеральной проверки первичной декларации или акта выездной проверки, но ДО ВЫНЕСЕНИЯ РЕШЕНИЯ по результатам проверки.

По мнению ФНС России, в данной ситуации, налогоплательщик может внести исправления в декларацию:

а) с учетом нарушений, отраженных в акте налоговой проверки (полностью или частично);

б) не связанные с нарушениями, установленными по результатам налоговой проверки, по которым одновременно им представлены подтверждающие документы или такие документы не представлены.

При этом, показатели уточненной налоговой декларации учитываются при вынесении решения по результатам проверки только при условии, что вносимые налогоплательщиком изменения налоговым органом проверены и подтверждены документально.

Следовательно, учесть данные уточненной декларации в решении по результата проверки в данном случае – ПРАВО налоговой. Это означает, что как и в предыдущей ситуации, все зависит от усмотрения конкретного должностного лица налоговой инспекции.

Данные уточненных деклараций по НДС или акцизам с суммой к возмещению из бюджета – не будут учтены в решении по проверке, поскольку в этих случаях налоговая ОБЯЗАНА провести новую камеральную проверку по уточненным декларациям.

Ситуация № 5. Вы представили уточненную декларацию ПОСЛЕ ВЫНЕСЕНИЯ РЕШЕНИЯ по результатам рассмотрения материалов соответствующей камеральной (выездной) налоговой проверки.

По мнению ФНС России, налоговым органам необходимо руководствоваться положениями письма ФНС России от 12.10.2011 N АС-5-2/1222дсп@. Поскольку данное письмо является документом для служебного пользования, о его содержании можно только догадываться.

Однако, в данном случае необходимо помнить, что по такой уточненной налоговой декларации возможна повторная выездная проверка (п.10 ст.89 НК РФ), а новая камеральная проверка уточненной декларации будет проведена в любом случае (п.1 ст.88 НК РФ).

В заключении хотелось бы поделиться с Вами собственными впечатлениями от прочтения данных разъяснений ФНС России.

Несмотря на столь подробную инструкцию по уточненным налоговым декларациям – после ее изучения нет четкого ответа на вопрос о том, чего ждать от налоговой в случае самостоятельного уточнения налоговых обязательств во время налоговой проверки или до момента принятия окончательного решения по ее результатам. Учтут ли уточнения Ваших налоговых обязательств в решении по проверке, пересчитают ли суммы недоимки, пеней и штрафов? К сожалению, даже внимательное изучение разъяснений ФНС России не дает однозначных ответов на эти вопросы.

Порядок действий налоговых органов в том или ином случае зависит от усмотрения конкретного должностного лица, проводящего налоговую проверку.

Кроме того, такие формулировки как «налоговый орган ВПРАВЕ не составлять акт/не вручать акт» или «представление уточненной налоговой декларации НЕЗАДОЛГО до окончания проверки» не способствуют единообразному применению норм НК РФ, а следовательно – новые судебные споры налогоплательщиков с налоговыми органами по данным вопросам неизбежны.

Хотелось бы обратить Ваше внимание также на то, что существует противоположная мнению ФНС России судебная практика по вопросу уточнения налоговых обязательств налогоплательщиком в период проведения налоговой проверки.

По мнению арбитражных судов, налогоплательщик имеет право подать уточненные декларации как в ходе выездной/камеральной проверки, так и после ее проведения, при этом налоговый орган должен установить действительную обязанность налогоплательщика по уплате налога.

На этом основании многие решения налоговых органов по результатам проверок, вынесенные без учета данных уточненных деклараций, были успешно оспорены в судебном порядке.

Профессиональная помощь юриста в налоговых спорах (с возможностью оказания услуг дистанционно, через интернет)

Рекомендации налогоплательщикам по действиям в спорных ситуациях

Источник: http://tax-support-spb.ru/raziyasnenia-minfina-i-nalogovih-organov/pravila-podachi-utochnennyih-deklaratsiy-podrobnaya-instruktsiya-dlya-nalogoplatelshhikov-ot-fns-rossii.html

Камеральная проверка уточненной декларации — руководство

Камеральная проверка без уточненной декларации проводиться может, но лишь при условии, что в первичном документе налоговый инспектор не обнаружил ни одной ошибки. Если были выявлены неточности, придется их не просто объяснять, но подтверждать документально. А для этого – сдавать «уточненку». Когда и как это сделать, рассмотрим подробнее.

Правила подачи уточненной декларации

Если налоговый инспектор, изучив отчетные документы налогоплательщика, пришел к выводу, что были допущены ошибки, он потребует эти ошибки исправить или объяснить, почему расчеты были произведены именно таким образом. Если оказалось, что выявленные ошибки уменьшили сумму налога, предпринимателю придется предоставить уточненную декларацию.

Если в «уточненке» сумма налога окажется больше, чем в первичном документе, предпринимателю придется заплатить штраф – 20% от суммы долга (той суммы, что он намеренно или случайно попытался утаить). Однако наказания можно избежать. Произойдет это в следующих случаях:

- уточненную декларацию предприниматель подал до того, как пришло время платить налоги;

- уточненную декларацию он подал прежде, чем инспекторы обнаружили ошибку в первичном документе, и при этом еще и успел заплатить сам налог и пени.

Заметим, на титульном листе «уточненки» следует обязательно поставить код корректировки. Если будет стоять «000», инспектор может принять ее за первичный документ и оштрафовать за нарушение сроков подачи декларации.

Рассмотрим, что ждет физическое или юридическое лицо, если в его «уточненке» будет увеличенная или, наоборот, уменьшенная сумма налога.

Уточненная декларация с увеличенной суммой

Все декларации, поступившие в налоговую инспекцию, сотрудники ведомства проверяют в автоматическом режиме. Специальное разрешение на это не требуется. Нет необходимости и дополнительно оповещать налогоплательщика о том, что проверка началась. Однако в ходе проверки «налоговики» могут потребовать и другие документы. Такой вариант развития событий возможен в следующих случаях:

- в документе обнаружены ошибки;

- предприниматель заявил НДС к возмещению;

- у проверяемого лица есть налоговые льготы;

- предприниматель должен был вместе с декларацией сдать подтверждающие документы, но не сделал этого.

Проверяемому лицу не придется подавать «уточненку», если он вовремя заметит свою ошибку (до того, как на нее укажет инспектор), доплатит налог и «набежавшие» пени. В такой ситуации, даже если инспектор попытается оштрафовать предпринимателя, тот имеет право требовать освобождения от наказания.

Если налогоплательщик свою ошибку не увидел, инспектор составляет акт камеральной проверки и направляет предпринимателю для ознакомления. Будет ли оштрафован налогоплательщик в этом случае, зависит от того, какие исправления будут внесены в первичный документ.

Причины оспорить решение налогового инспектора

Если предприниматель, зная о том, что «налоговики» уже обнаружили его ошибку, попытается сдать «уточненку» без изменений, штрафа ему не избежать. Хотя и из этого правила есть исключения. Так, налогоплательщик может оспорить решение налогового инспектора о начислении штрафа, принятое по результатам проведенной камеральной проверки. Это возможно в следующих случаях:

- если еще нет результатов камеральной проверки (акта);

- если еще не прошло три месяца с того момента, как проверка началась.

Если предприниматель докажет, что свое решение гос. служащие приняли в ходе камеральной проверки, а не по ее результатам; нет результатов (акта) – значит, процесс еще не завершен, и если в ходе «камералки» будет сдана уточненная декларация, значит, камеральная проверка по первичной документации должна быть свернута и инспекторы должны изучать «уточненку».

Оспорить начисление штрафа можно и в том случае, если уточненная декларация будет сдана в течение трех месяцев с того момента, как началась камеральная проверка. Ведь в этом случае инспекторы обязаны прекратить проверку первичной документации и взяться за изучение уточненных данных.

Даже если предприниматель увидит свои ошибки и сдаст уточненную декларацию после того, как «налоговики» вынесут решение по результатам проверки, он имеет право не платить штраф. Причина проста: эти ошибки нашел он, а не налоговые инспекторы. Однако доплатить налог и заплатить пени ему всё же придется.

Уточненная декларация с уменьшенной суммой

Если предприниматель подаст уточненную декларацию с уменьшенной суммой налога, то есть в новом документе к уплате будет стоять меньшая сумма, чем в первичном, то камеральной проверкой предприниматель не «отделается».

Налоговики обязательно прибудут с выездной проверкой, поскольку в этом случае возникнет переплата, вернуть которую налогоплательщику будет не так-то просто. Данные «уточненки» они учтут лишь при условии, что с момента ее подачи прошло три месяца, а выездная проверка при этом еще не закончилась.

Итак, пока еще не завершилась камеральная проверка, налогоплательщик имеет право подать уточненную декларацию. В этом случае налоговый инспектор обязан прекратить проверку первичной декларации и начать «камералку» уточненной. Если предприниматель вовремя заметит и исправит свои ошибки, он может избежать штрафа, но ему придется доплатить налог и уплатить «набежавшие» пени.

Источник: https://saldovka.com/nalogi-yur-lits/proverki/utochnennaya-deklaratsiya-pri-kameralnoy-proverke-kogda-podaetsya-i-chem-pomozhet.html

Уточненная декларация после выездной проверки: позиция ВАС РФ нуждается в корректировке

В новом номере журнала «Налоговед» №9 за сентябрь 2016 года была опубликована статья генерального директора ООО «Национальная юридическая компания «Митра» Юрия Мирзоева.

Уточненная декларация после выездной проверки: позиция ВАС РФ нуждается в корректировке

Принимая решение по выездной проверке без учета поданной уже после завершения контрольных мероприятий уточненной налоговой декларации, налоговый орган лишает налогоплательщиков части прав. Суды эти права не восстанавливают, ссылаясь на позицию ВАС РФ.

Через два года после объединения высших судов градус дискуссии, развернувшейся вокруг упразднения ВАС РФ, стал значительно ниже.

Юридическое сообщество постепенно свыклось с мыслью о единой судебной инстанции, тем более что слияние не привело к революционным преобразованиям в сфере экономического правосудия.

Верховный Суд РФ не спешит менять сложившуюся практику разрешения налоговых споров, хотя оправданность некоторых сформированных Высшим Арбитражным Судом РФ правовых позиций вызывает вопросы.

К одной из таких позиций можно отнести выводы ВАС РФ о том, как должен поступить налоговый орган, если налогоплательщик подал уточненную декларацию после завершения выездной налоговой проверки, но до принятия решения по ней. Свою точку зрения Президиум ВАС РФ сформулировал в Постановлении по делу ООО «Дирол Кэдбери»1. Это решение предопределило практику нижестоящих судов по аналогичным спорам.

Правовая позиция ВАС РФ

В Постановлении Президиума ВАС РФ отмечено, что Налоговый кодекс РФ не содержит запрета на подачу уточненных налоговых деклараций за соответствующий период в случае назначения, проведения или окончания выездной налоговой проверки этого периода.

Если уточненная декларация представлена после окончания проверки, но до принятия решения по ней, налоговый орган с учетом объема и характера уточняемых сведений вправе провести дополнительные мероприятия контроля2 либо, вынося решение без учета уточненной декларации, назначить проведение повторной выездной проверки в части уточненных данных.

https://www.youtube.com/watch?v=wttbKhufmCU

Наделив в рассматриваемом случае налоговые органы правом выносить решение по проверке, не учитывая уточненных сведений, Президиум ВАС РФ допустил катастрофическую ошибку, которая, как показывает практика, фактически лишила налогоплательщиков части прав, предусмотренных НК РФ.

Суд не обратил внимания на то, что законодательство не предоставляет налоговому органу право игнорировать содержание уточненной декларации, даже если она представлена налогоплательщиком уже по завершении выездной проверки, но до принятия решения по ней.

С момента ее представления заявленные в ней сведения считаются достоверными до тех пор, пока налоговой проверкой не будет установлено иное.

Более того, если инспекция так и не назначит проведение дополнительных мероприятий контроля или выездной (либо камеральной) проверки уточненной декларации, обязательства налогоплательщика будут считаться равными той сумме, которую он указал.

Арбитражная практика

Опираясь на правовую позицию Президиума ВАС РФ, суды не усматривают нарушения закона в принятии налоговым органом решения по выездной проверке без учета данных представленной по ее завершении уточненной налоговой декларации и фактически отказывают налогоплательщикам в реализации права на уменьшение налоговой базы охваченного проверкой налогового периода на сумму убытков прошлых лет и расходов по налогу на прибыль в случаях, когда они отражались в подобных декларациях.

В этом отношении показательно дело ОАО «Нурэнерго»3.

По состоянию на 1 января 2007 г. у Общества по деятельности прошлых лет был убыток в размере 2 243 065 000 руб., подтвержденный налоговыми органами в ходе выездной проверки за 2004–2006 гг. Инспекция провела проверку Общества за 2007 г.

В акте проверки предложено доначислить 60 505 915 руб. налога на прибыль, 12 370 528 руб. пеней, 11 999 467 руб. штрафов и уменьшить полученные Обществом убытки за 2007 г.

(налог на прибыль по первоначальной декларации за указанный год был равен 0 руб.).

Вместе с возражениями на акт выездной налоговой проверки Общество представило в инспекцию уточненную декларацию по налогу на прибыль за 2007 г. и письмо с просьбой направить часть убытков прошлых лет (за 2004–2006 гг.

) на погашение доходов, доначисленных за указанный год. При этом убытки прошлых лет в первоначальной декларации за 2007 г.

не заявлялись по причине, согласно данным налогоплательщика, убыточности деятельности в названном году.

Вынося решение по результатам проверки, инспекция сумму убытка по уточненной декларации не учла и налог не уменьшила.

Рассмотревший дело по правилам суда первой инстанции апелляционный суд, сославшись на Постановление Президиума ВАС РФ, счел такой подход налогового органа правомерным.

Окружной суд признал кассационную жалобу Общества не подлежащей удовлетворению. Коллегия судей ВАС РФ оснований для пересмотра судебных актов в порядке надзора не нашла.

Из недавних споров стоит отметить дело ЗАО «Научно-производственное объединение „Ирион“»4.

Суды трех инстанций, также сославшись на подход Президиума ВАС РФ, пришли к выводу, что налоговый орган вправе принять решение по выездной проверке, не учитывая данных представленной после ее завершения, но до принятия решения по ней уточненной налоговой декларации.

Отказывая в передаче жалобы налогоплательщика Судебной коллегии по экономическим спорам, ВС РФ не подверг сомнению ссылки нижестоящих судов на Постановление Президиума ВАС РФ и фактически подтвердил актуальность рассматриваемой правовой позиции.

Неправомерность подхода налоговых органов и судов

Во-первых, принятие решения по итогам выездной проверки без учета уточненной налоговой декларации лишает налогоплательщика возможности перенести убытки или заявить дополнительные расходы в периоде, охваченном проверкой. Более того, ОАО «Нурэнерго», например, вовсе не могло воспользоваться правом переноса убытков прошлых лет.

Поскольку деятельность Общества за все время его существования была убыточной, реализовать право на уменьшение налоговой базы на сумму убытков прошлых лет оно могло только в периоде доначисления налога по итогам проверки.

Иными словами, тогда, когда полученные им доходы превысили величину произведенных расходов, учитываемых при определении базы по налогу на прибыль организаций.

Во-вторых, если решение по проверке вынесено без учета уточненной декларации и доначислены налог на прибыль, пени и штрафы, налогоплательщик будет вынужден оплатить эти пени и штрафы, даже когда по итогам повторных выездных (или камеральных) проверок подтвердятся данные, заявленные в уточненных декларациях.

В-третьих, по смыслу сформулированного Президиумом ВАС РФ подхода принятие решения в подобных случаях должно сопровождаться назначением повторной проверки в части уточненных сведений. Однако такое назначение – право налогового органа.

В связи с этим не исключена ситуация, когда налоговый орган вынес решение по проверке, не принимая во внимание показателей уточненной декларации, а повторная проверка этой декларации не назначена, содержащиеся в этом документе данные проигнорированы.

Некоторые суды, установив факт принятия решения по итогам выездной проверки без учета уточненной налоговой декларации и без назначения в последующем повторной проверки, признают такое решение недействительным5. Но и такой, во многом формальный подход нельзя признать отвечающим букве закона.

Налоговое законодательство не предоставляет контролирующему органу право оставлять без внимания содержание поданной уточненной декларации вне зависимости от того, будет или нет в дальнейшем назначена повторная выездная проверка. В силу прямого указания закона (ст.

80 НК РФ) действия налогового органа, отказавшего в принятии декларации либо проигнорировавшего ее содержание, неправомерны независимо от времени ее представления.

На наш взгляд, сформулированный Президиумом ВАС РФ подход абсолютно недопустим. В противном случае, не учитывая показателей поданной после окончания проверки, но до принятия решения по ней уточненной декларации, инспекция фактически принимает решение без установления действительных обязательств налогоплательщика6.

Выход из ситуации

В подобных случаях налоговый орган вправе пойти по одному из трех возможных путей:

— на основании пункта 6 статьи 101 НК РФ проверить правильность данных, приведенных в уточненной декларации (назначить дополнительные мероприятия налогового контроля), и после их проверки принять решение по выездной проверке с учетом оценки показателей уточненной налоговой декларации (с учетом оценки правомерности переноса налогоплательщиком убытков прошлых лет, заявления новых расходов, вычетов и пр.);

— принять решение по результатам выездной проверки с учетом показателей уточненной налоговой декларации без их дополнительной проверки (например, если приведенные в уточненной декларации данные ранее уже были проверены налоговым органом в ходе иных контрольных мероприятий);

— принять решение по результатам выездной налоговой проверки с учетом показателей уточненной декларации без их дополнительной проверки и назначить повторную выездную (либо камеральную) проверку уточненных сведений по основанию, предусмотренному абзацем шестым пункта 10 статьи 89 либо пунктом 2 статьи 88 НК РФ.

Любой из предложенных вариантов не приведет к ограничению прав налогоплательщика на представление уточненной декларации и перенос убытков прошлых лет, заявление новых расходов и пр.

, а также исключит необоснованное привлечение хозяйствующего субъекта к ответственности за совершение налогового правонарушения.

Кроме того, это не лишит государство возможности обеспечить свои фискальные интересы, если уточненная декларация будет подана безосновательно.

ВC РФ необходимо скорректировать правовую позицию, сформулированную в Постановлении, поскольку допущенная Президиумом ВАС РФ ошибка и сейчас воспроизводится налоговыми органами и судами.

А это приводит к лишению налогоплательщиков части фундаментальных прав, предусмотренных НК РФ.

Есть также все основания полагать, что Постановление будет и далее крайне отрицательно сказываться на налогоплательщиках и на развитии налогового права в России.

Текст статьи опубликован в выпуске «Налоговед» по ссылке.

Источник: http://mitralaw.ru/analitika/nalogi/utochnennaya-deklaratsiya-posle-vyezdnoy-proverki-pozitsiya-vas-rf-nuzhdaetsya-v-korrektirovke/

Как на практике налоговики проверяют декларации по НДС и какие делают выводы

Все представленные налогоплательщиком расчеты формально подлежат камеральной налоговой проверке (см. врезку «Внимание»).

Практика показывает, что если по итогам отчетного периода в декларации по налогу на добавленную стоимость сумма начисленного налога превысила сумму вычетов, проверка будет заключаться в арифметическом контроле показателей декларации по отношению друг к другу, а также по отношению к данным другой финансовой отчетности. Но в целом для компании такая проверка пройдет незаметно.

В случае если компания применяла льготы, ставку 0% или же сумма вычета превысила величину исчисленного налога, то налоговики, как правило, проводят углубленную проверку не только представленной декларации по НДС, но и подтверждающих произведенные операции документов.

Правда, с учетом изменений, внесенных Федеральным законом от 28.06.13 № 134-ФЗ в НК РФ, полномочия налоговых органов при проведении камеральной налоговой проверки существенно расширились. Теперь компания может столкнуться с углубленной камеральной налоговой проверкой даже при сдаче расчета по НДС «к уплате».

Если в декларации сложилась сумма налога к возмещению из бюджета, инспекторы могут явиться по адресу компании для осмотра помещений (территории), что раньше было прямо предусмотрено только в рамках мероприятий налогового контроля, проводимых при выездной налоговой проверке ( п. 10 ст. 10 Федерального закона от 28.06.

13 № 134-ФЗ).

При поступлении декларации в инспекцию в первую очередь проводится автоматизированный контроль правильности заполнения показателей

Арифметическая ошибка, допущенная при заполнении декларации по НДС, может повлечь за собой налоговые доначисления

Все расчеты налогоплательщиков, поступающие в электронном виде и на бумажном носителе, принимаются и вводятся в специальную программу — автоматизированную информационную систему «Налог» ( приказ ФНС России от 18.07.12 № ММВ-7-1/505@).

На данном этапе проводится автоматизированный контроль показателей декларации на основе алгоритмов, встроенных в АИС «Налог».

Результатом автоматизированного контроля являются протоколы ошибок (протокол разногласий по результатам арифметического контроля и протокол проверки по контрольным соотношениям).

На стадии ввода (регистрации) декларация проверяется на соответствие установленной законом форме и контролируется правильность заполнения всех необходимых реквизитов. То есть если компания представила расчет по НДС, то данный расчет инспекторы проверяют на соответствие форме, утвержденной ФНС (актуальной на данный момент), и контролируют заполнение всех обязательных граф (строк):

— ИНН, КПП налогоплательщика; — номер корректировки (первичный или уточненный расчет); — налоговый период; — отчетный год;

— сопоставимость контрольных соотношений строк (граф) декларации.

Источник: https://bankir.ru/publikacii/20140130/kak-na-praktike-nalogoviki-proveryayut-deklaratsii-po-nds-i-kakie-delayut-vyvody-10004546/

Уточненная декларация как повод для назначения повторной выездной проверки

Одной из многочисленных обязанностей налоговых органов является осуществление ими контроля за соблюдением законодательства о налогах и сборах, принятых в соответствии с ним нормативных правовых актов, а также ведение учета в установленном порядке учет организаций и физических лиц (пп. 2 п. 1 ст. 32 НК РФ).

Налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством получения объяснений налогоплательщиков, налоговых агентов и плательщиков сбора, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также налоговых проверок. Проверки могут быть камеральные и выездные (ст. ст. 88, 89 НК РФ). Выездные в свою очередь подразделяется на первичные и повторные. Необходимость в проведении повторной налоговой проверке может возникнуть в порядке контроля за деятельностью налогового органа, проводившего первичную проверку, или в связи с ликвидацией или реорганизаций налогоплательщика, но нас в данной статье интересует случай представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного.

Вначале напомним, что повторная выездная проверка может проводиться независимо от времени предыдущей проверки по тем же налогам и за тот же период

При ее осуществлении такие ограничения как:

— запрет на проведение двух и более выездных налоговых проверок по одним и тем же налогам за один и тот же период;

— запрет на проведение более двух выездных налоговых проверок в течение календарного года;

— запрет на проведение выездных налоговых проверок за период, за который проводится налоговый мониторинг — не действуют.

Еще одной особенностью проведения повторной проверки является, то, что если при проведении повторной выездной налоговой проверки будет выявлен факт совершения налогоплательщиком налогового правонарушения, которое не было выявлено при проведении первоначальной выездной проверки, налоговые санкции применяться не будут, за исключением случаев, когда невыявление факта налогового правонарушения явилось результатом сговора между налогоплательщиком и должностным лицом налогового органа (п.10 ст. 89 НК РФ).

Моментом, вызывающим спорные вопросы является определение периода, за который проводится проверка. Дело в том, что по общему правилу, указанному в абзаце 6 п. 10 ст.

89 НК РФ, при проведении повторной выездной проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении повторной проверки.

По мнению налогоплательщиков, налоговый орган не вправе проверять период, который находится за пределами трех лет, поскольку об этом прямо говорится в п.10 ст. 89 НК РФ.

По мнению же налогового органа, напротив, проверяемый, в ходе указанной повторной выездной налоговой проверки период, может превышать три календарных года, предшествующих году, в котором вынесено решение о проведении соответствующей налоговой проверки.

Поскольку НК РФ не установлены предельный срок представления уточненной налоговой декларации с указанием суммы налога в размере, меньшем ранее заявленного, количество таких деклараций, период, за который декларация может быть подана, а также предельный срок для назначения повторной выездной налоговой проверки налогоплательщика в этой связи (Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 19 апреля 2013г. N 03-02-07/1/13473).

Поддерживают данную точку зрения и суды.

Так, при назначении повторной выездной проверки, один из налогоплательщиков (компания) посчитал, что проверяющий орган, выходя за установленный трехлетний срок, злоупотребляет своим правом на назначение и проведение проверки.

Сложность данного дела состояла в том, что Общество подало уточненные налоговые декларации за 2009 год (годом проведения налоговой проверки) в 2011 году, после того как проверка уже была окончена.

Решение о назначении повторной проверки было вынесено в 2012 году спустя год, после подачи уточненных деклараций, а вручено спустя два месяца после вынесения, то есть в 2013 году.

Юристы компании посчитали, что решение о назначении повторной проверки необходимо признать недействительным, поскольку в данном случае проверка может проводиться начиная с 2010 года, а никак не с 2009 года, так как вручение налогоплательщику решения о проведении повторной выездной налоговой проверки должно быть произведено в календарном году его вынесения. Таким образом, в случае вручения решения о проведении проверки в 2013 году, инспекция теряет право на проведение проверки за 2009 год в связи с пропуском императивно установленного срока на ее проведение.

Однако налоговая инспекция решила, что в случае представления налогоплательщиком уточненной налоговой декларации с суммой налога к уменьшению, налоговый орган не связан трехлетним ограничительным сроком при установлении периода проведения повторной выездной налоговой проверки.

Иное толкование положений статьи 89 НК РФ, как указывает налоговый орган, означает наличие у налогоплательщика неконтролируемого права снижать налоговые обязательства вплоть до нуля путем подачи уточненной налоговой декларации на пределе окончания трехлетнего срока для проведения выездной налоговой проверки, что противоречило бы правовой позиции ВАС РФ, согласно которой праву налогоплательщика на предоставление уточненной налоговой декларации должно корреспондировать и полномочие налогового органа на ее проверку (постановление Президиума ВАС РФ от 16.03.2010 N 8163/09). В ином случае, исключается сама возможность проведения налоговым органом повторной выездной налоговой проверки, в случае если соответствующая уточненная налоговая декларация представлена за период, находящийся за пределами трех календарных лет предшествующих году, в котором представлена такая декларация, что недопустимо.

В результате судебного разбирательства суд пришел к выводу о невозможности удовлетворения требования налогоплательщика.

Основанием послужило содержание абзаца 6 пункта 10 статьи 89 НК РФ прямо предусматривающего проверку того периода, за который лицо представило уточненную налоговую декларацию, не связывая проверяемый период ни с датой вынесения решения о назначении повторной выездной проверки, ни с датой представления декларации в налоговый орган.

Сразу скажем, что налогоплательщик с решением суда не согласился и подал апелляционную жалобу, которую суд оставил без удовлетворения

Правильность принятия решения первой и апелляционной инстанций подтвердил в своем Определении Верховный Суд РФ, поставив точку в споре.

Суды, отказывая в удовлетворении заявленных требований о признании недействительным решения о назначении повторной выездной проверки за пределами трехлетнего срока, указали, что датой начала проверки является день вынесения решения о проведении (назначении) проверки — 29.12.2012, в связи с чем спорный период (2009 год) является проверяемым и не выходит за пределы трехлетнего срока.

Кроме того, налоговым законодательством предусмотрена возможность подачи уточненной декларацию за период, который находится за пределами трех лет, в связи с чем возможность проведения налоговой проверки за пределами указанного срока соответствует принципам и целям налогового регулирования и не нарушает баланса частных и публичных интересов. Налоговое законодательство не ограничивает возможность представления уточненной декларации и назначения повторной проверки в соответствии с указанной нормой.

Следует обратить внимание на то, что предметом повторной проверки, назначенной из-за представления вышеуказанной уточненной декларации, являются только те сведения, изменение которых повлекло уменьшение суммы ранее исчисленного налога.

При этом в ходе такой проверки не могут быть повторно исследованы данные, которые не изменялись налогоплательщиком либо не связаны с указанной корректировкой (Постановление Президиума Высшего Арбитражного Суда РФ от 16 марта 2010 г.

N 8163/09 Налоговый орган, определив размер налоговой обязанности общества по результатам первоначальной проверки с учетом скорректированных показателей уточненной декларации, был вправе в последующем назначить проведение повторной проверки уточненных сведений).

Примечание: с хронологией рассмотренного спора можно ознакомиться по следующим документам:

— Решение Арбитражного суда г. Москвы от 10 апреля 2014 года по делу № А40-54040/2013

— Постановление Девятого арбитражного апелляционного суда от 18 июля 2014 г. N 09АП-21821/14 (ключевые темы: выездная налоговая проверка — уточненная налоговая декларация — порядок проведения проверок — подакцизные товары — табачные изделия);

— Определение Верховного Суда РФ от 5 марта 2015 г. N 305-КГ15-606 (ключевые темы: уточненная налоговая декларация — выездная налоговая проверка — экономические споры — акцизы — проверка).

Источник: https://rosco.su/press/utochnennaya_deklaratsiya_kak_povod_dlya_naznacheniya_povtornoy_vyezdnoy_proverki/

Подача уточненных деклараций во время выездной проверки

При проведении проверки уточненной налоговой декларации анализируется вся информация, которая есть у контролеров. Сюда относятся и данные первоначальной декларации, и все поданные документы, а также имеющиеся у инспекторов сведения. В каком порядке налоговики будут проверять уточненку, какие нюансы ее подачи нужно учитывать, разберем подробнее.

Что смотрят контролеры при проведении налоговой проверки уточненки?

Уточненную декларацию по любому налогу контролеры будут анализировать по нескольким направлениям. Во-первых, оценят, как изменилась сумма налога, увеличилась или уменьшилась. Во-вторых, изучат, за счет каких показателей произошло изменение. Здесь уже всё зависит от того, по какому налогу подали уточненку.

Также будут оценены причины, которые привели к ошибке в первоначальной декларации. Поэтому потребуются документы — договоры, допсоглашение, накладные и прочая первичка, которая содержит условия для верного отражения сделки, по которой выявлена ошибка.

Выполнение контрольных соотношений показателей в уточненке должно соблюдаться, как и в обычной декларации.

Чтобы не пришлось подавать уточненки, внимательно проверьте декларации перед подачей в налоговую. Важная информация для этого есть в статьях:

Может ли быть прекращена камеральная проверка первичной декларации в связи с предоставлением уточненки?

По каждой декларации налоговики проводят камералку в течение 3 месяцев. Еще 10 дней есть на составление акта. Если за это время вы самостоятельно обнаружите ошибку, нужно подать уточненку. Тогда проверка первичного отчета будет прекращена в связи с предоставлением уточненной декларации.

Если контролеры уже составили по итогам проверки первичной декларации акт, но не вручили его, имеет смысл подать уточненку. ФНС рекомендует начинать новую камеральную проверку уточненной декларации без вручения акта по первичному отчету. Исключение — декларации на возмещение по НДС и акцизам. По ним акт вручат в любом случае.

Если из-за ошибки в декларации налог уплатили в большем размере, то подавать уточненку закон не требует. Налогоплательщик решает сам, делать ли это.

Если же уточненная декларация уменьшает сумму налога, то налоговики потребуют пояснения и всю первичку. При этом такая уточненка может быть вынесена на выездную проверку, даже если этот период уже проверяли. Контролировать при этом можно только сведения, которые привели к уменьшению суммы налога.

До предоставления уточненной декларации не уплатили налог, готовьтесь к штрафу

Уточненка с выросшей суммой налога означает, что обязательства перед бюджетом выполнены не полностью. Если до предоставления уточненной декларации не уплатили налог, возможен штраф — 20% от суммы недоплаты. Оштрафовать могут, если до предоставления уточненной декларации не уплатили налог и пени. Если их уплатили, штрафа не будет.

Конечно, штрафуют не за факт подачи уточненки с выросшим налогом, а в случае, если действительно была ошибка в первой декларации. Ее налоговики должны выявить.

Если по налогу в бюджете есть переплата, дополнительно ничего вносить не придется. Штрафа в этом случае не будет.

Платить не придется и в случае, когда уточненку сдают за период, который проверялся на выездной и при этом ошибок по налогу не было обнаружено.

Подробности о том, когда надо подать уточненную декларацию, какие последствия при этом возможны, а также другие нюансы вы найдете в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Чего ожидать, если уточненку подали после акта проверки или после вынесения решения контролерами?

Уточненная декларация после акта камеральной проверки не спасет от штрафа, если контролеры выявили недоплату налога. Ведь формально проверка завершена — в акте указываются даты ее начала и окончания. Есть судебные решения с иными выводами, но они единичны и опираться на них рискованно.

Подача уточненки во время выездной проверки до вынесения решения по ней поможет снизить штраф за недоплату налога.

Уточненка по НДС к возмещению, которую подают до вынесения решения по акту выездной проверки, будет проверяться на камералке. Если возмещение при этом заявлено в меньшем объеме, фискалы в решении по декларации не будут возмещать эту разницу с уточненкой.

Уточненная декларация после вынесения решения будет проверяться в обычном порядке, на камералке.

Итоги

Подать уточненку необходимо, если из-за ошибки занижен налог. До ее подачи выгоднее уплатить недоимку и пени за период просрочки, чтобы избежать штрафа.

Уточненка, поданная до вручения акта по проверке, избавит от санкций. После получения акта — штрафа не избежать. Если в уточненке за период, который проверялся на выездной, заявлена меньшая сумма налога, могут назначить повторную проверку.

Узнавайте первыми о важных налоговых изменениях

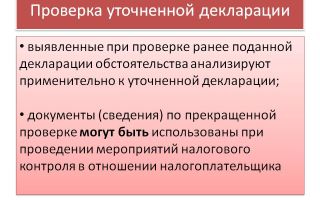

Последствия предоставления «уточненки» в рамках налоговой проверки

Реакция налоговиков на такую уточненку зависит от ситуации.

Ситуация 1. Уточненка представлена до вручения акта камеральной проверки первоначальной декларации.

С момента представления уточненки КП первоначальной декларации прекращается и начинается КП уже уточненной декларации. В такой ситуации имеет смысл сдавать уточненку. Штрафа можно избежать, заплатив перед этим налог и пени.

Ситуация 2. Уточненка сдана в ходе ВНП до получения акта.

Представленную во время выездной проверки уточненку за период, который как раз проверяют «выездники», будут проверять тоже они. Соответственно, внесенные изменения будут учтены при составлении акта проверки.

Следовательно, если сумму своих налоговых обязательств компания увеличит в уточненке, то налоговики не будут по итогам проверки доначислять налог, но все равно придется платить штраф.

Однако если самостоятельно уплатить налог и пени, то можно просить об уменьшении суммы штрафа.

Правда, если представить уточненку незадолго до окончания ВНП, налоговики могут отразить в акте факт ее подачи, а также то, что проверить данные этой декларации они не успели. Следовательно, проверять уточненку будут «камеральщики» и на результаты «выездного» акта ее данные не повлияют.

Таким образом, с обнаруженной самостоятельно в ходе ВНП ошибкой, повлекшей занижение налоговой базы, можно поступить следующим образом (или-или):

- действуя на свой страх и риск, рассказать об этой ошибке проверяющим и предложить им описать данное нарушение в акте;

- дождаться окончания проверки и, если налоговики сами этой ошибки не найдут, просто забыть о ней.

- даже если уточненка сдана в ходе ВНП, проверять ее будут все равно «камеральщики». Они же будут составлять акт камеральной проверки. Следовательно, данные этой декларации «выездники» учитывать не будут. Но может быть исключение из правила — если процедура КП завершена до окончания ВНП;

- если компания сдаст первоначальную декларацию по НДС к возмещению, а затем, до вручения акта КП, представит уточненку (также с возмещением), то акт по первоначальной декларации все равно будет вынесен. При этом, если в уточненке сумма возмещения будет меньше, чем в первоначальной декларации, инспекция возместит меньшую сумму.

- Сегодня сдайте три отчета сегодня

- В понедельник нужно сообщить в ИФНС о числе сотрудников 19 января

- ФНС разъяснений по гипотетическим ситуациям не дает 18 января

- Статус налогового резидента сейчас подтверждают и онлайн 18 января

- Сроки сдачи отчетности перенесли 18 января

Сдавать уточненку особого смысла нет — штрафа избежать все равно не получится. Можно рассчитывать лишь на уменьшение его размера.Ситуация 3. Уточненка сдана после получения акта проверки (КП/ВНП), но до вынесения решения по результатам этой проверки.При ВНП сдавать уточненку резона нет. Во-первых, потому что штраф неизбежен. А во-вторых, если проверяющие в ходе проверки не обнаружили ошибку, которую компания решила исправить в уточненке, то вряд ли на этапе между актом и решением эта ошибка всплывет. Следовательно, можно не платить налог (пени, штраф). А вот если у компании проводилась КП, можно попробовать сдать уточненку, есть возможность избежать штрафа.Ситуация 4. Уточненка представлена после вынесения решения по итогам проверки.Сданную после ВНП или КП уточненку будут проверять «камеральщики». При этом штрафовать вас налоговики не должны, так как в уточненке вы исправляете те ошибки, которые не нашли у вас проверяющие Сдавать уточненку после ВНП смысла нет. Ведь своей проверкой налоговики «закрыли» тот период, за который организация хочет представить уточненку, а повторная ВНП (не связанная с представлением уточненки) у вряд ли будет. Поэтому недоплату налога, скорее всего, никто не обнаружит.Уточненки с уменьшенной суммой налогаЕсли компания сдаст уточненку с уменьшением обязательств по сравнению с первоначальной декларацией, то без проверки деньги точно не вернут. Поэтому, если такая декларация будет сдана в ходе ВНП, «выездники» учтут изменения, только если с момента представления уточненки прошло 3 месяца и при этом ВНП еще не закончена.Если же уточненку с меньшей суммой налога к уплате будет представлена после окончания выездной проверки, то есть после вручения справки, то налоговики вряд ли учтут данные этой декларации при составлении акта и вынесении решения по итогам ВНП. Но если при этом окончание трехмесячного срока проверки уточненки приходится на период, когда решение по результатам ВНП еще не вынесено, и если учет данных этой декларации поможет снизить доначисления по итогам ВНП, то имеет смысл в возражениях к акту ВНП напомнить налоговикам о представлении данной уточненки.А вот сдавать уточненку с уменьшенными обязательствами за тот период, который «выездники» уже проверили, после вынесения решения по итогам ВНП чревато. Ведь тогда налоговики могут провести повторную выездную проверку за этот же период.Уточненки по НДС на особом положенииПроверка уточненной декларации по НДС с заявленной суммой налога к возмещению имеет свои тонкости:

СТАТЬЯ Смородиной А.Е., «Уточненки во время проверки»

Подписка на журнал

Источник: http://urist-maxsite.ru/page/podacha-utochnennyh-deklaracij-vo-vremja-vyezdnoj-proverki

Когда проводят камеральные проверки при подаче уточненной декларации

Отметим, что моментом окончания камеральной налоговой проверки является истечение трехмесячного срока со дня представления налогоплательщиком налоговой декларации либо момент ее окончания, определяемый по дате, указанной в акте налоговой проверки, в зависимости от того, что наступило ранее.

ФНС России разъясняет, что в этой ситуации – налоговая ВПРАВЕ не составлять или не вручать акт по первоначальной проверке и провести новую камеральную проверку. Такая формулировка означает, что возможна и обратная ситуация, а именно – решение по первоначальной камеральной проверке будет принято без учета данных уточненной декларации.

Следовательно, спрогнозировать заранее какое решение примут налоговые органы в данном случае затруднительно.

Камеральная проверка уточненной декларации: спорные моменты

ВниманиеНалогоплательщик решает сам, делать ли это. Если же уточненная декларация уменьшает сумму налога, то налоговики потребуют пояснения и всю первичку. При этом такая уточненка может быть вынесена на выездную проверку, даже если этот период уже проверяли.

Контролировать при этом можно только сведения, которые привели к уменьшению суммы налога.

О позиции верховных судей по вопросу законности штрафа за непредоставление документов по оконченной камералке читайте в материале «С подачей уточненки прекращается „первичная“ КНП, но не обязанность сдать истребованные в ходе нее документы».

До предоставления уточненной декларации не уплатили налог, готовьтесь к штрафу Уточненка с выросшей суммой налога означает, что обязательства перед бюджетом выполнены не полностью. Если до предоставления уточненной декларации не уплатили налог, возможен штраф — 20% от суммы недоплаты.

Уточненки во время проверки

Представление уточненной налоговой декларации (расчета) после окончания камеральной налоговой проверки первичной (предыдущей) налоговой декларации (расчета), но до составления или вручения (направления) налогоплательщику акта камеральной налоговой проверки первичной налоговой декларации (расчета).

Если уточненная налоговая декларация (расчет) представлена после окончания камеральной налоговой проверки первичной (предыдущей) налоговой декларации (расчета), но до составления либо вручения (направления) налогоплательщику акта камеральной налоговой проверки первичной налоговой декларации (расчета), налоговый орган вправе не составлять данный акт либо не вручать (направлять) акт налоговой проверки первичной налоговой декларации (расчета).

В этом случае налоговый орган проводит новую камеральную налоговую проверку на основе уточненной налоговой декларации (расчета).

Уточненная декларация при камеральной проверке: когда подается и чем поможет

Необходимо учитывать, что согласно правовой позиции, изложенной в постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 16.03.

2010 N 8163/09, при представлении уточненной налоговой декларации после составления акта проверки, но до принятия решения по ней, налоговый орган с учетом объема и характера уточняемых сведений, вправе вынести решение без учета данных уточненной налоговой декларации и может назначить проведение повторной выездной проверки в части уточненных данных.

Таким образом, показатели уточненной налоговой декларации учитываются при вынесении решения по результатам проверки только при условии, что вносимые налогоплательщиком изменения налоговым органом проверены и подтверждены документально.

Источник: http://isp-nalog.ru/kogda-provodyat-kameralnye-proverki-pri-podache-utochnennoj-deklaratsii/