Налог на добычу полезных ископаемых: назначение и характеристика элементов налога, порядок уплаты

Налог на добычу полезных ископаемых (НДПИ) — прямой, федеральный налог, взимаемый с недропользователей. С 1 января 2002 года НДПИ определяет глава 26 НКРФ. Плательщиками НДПИ признаются пользователи недр — организации (российские и иностранные) и индивидуальные предприниматели.

В РФ практически все полезные ископаемые (за исключением общераспространённых: мел, песок, отдельные виды глины) являются гос. собственностью, и для добычи этих полезных ископаемых необходимо получить специальное разрешение и встать на учёт в качестве плательщика НДПИ.

Налогоплательщики уплачивают НДПИ по месту нахождения участков недр, предоставленных им в пользование.

Если добыча полезных ископаемых проводится в зоне континентального шельфа РФ или за пределами РФ (если территория находится под юрисдикцией России или арендуется ею) то пользователь становится на учет по месту нахождения организации или по месту жительства физ. лица.

Налоговой базой является стоимость добытых полезных ископаемых (для всех полезных ископаемых, кроме нефти и природного газа). Для нефти и природного газа налоговой базой является количество добытого полезного ископаемого.

Налогоплательщики

Организации и индивидуальные предприниматели, признаваемые пользователями недр.

Постановка на учет в качестве налогоплательщиков осуществляется:

По месту нахождения участка недр, предоставленного налогоплательщику в пользование. (территория субъекта(ов) РФ, на которой расположен участок)

По месту нахождения организации (месту жительства физического лица) в случае, если добыча полезных ископаемых осущеcтвляется на континентальном шельфе РФ, в исключительной экономической зоне РФ, за пределами РФ на территориях, находящихся под юрисдикцией РФ либо арендуемых.

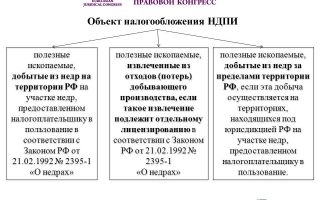

Объект налогообложения

1. Полезные ископаемые, добытые из недр на территории РФ;

2. Полезные ископаемые, извлеченные из отходов (потерь) добывающего производства, если такое извлечение подлежит отдельному лицензированию;

3. Полезные ископаемые, добытые из недр за пределами РФ на территориях, находящихся под юрисдикцией РФ (а также арендуемых).

Ряд полезных ископаемых не признается объектом налогообложения.

Налоговая база

Определяется налогоплательщиком самостоятельно как стоимость добытых полезных ископаемых, за исключением нефти обезвоженной, обессоленной и стабилизированной, попутного газа и газа горючего природного из всех видов месторождений углеводородного сырья.

Налоговая база при добыче нефти обезвоженной, обессоленной и стабилизированной, попутного газа и газа горючего природного из всех видов месторождений углеводородного сырья определяется как количество добытых полезных ископаемых в натуральном выражении.

Налоговая база определяется отдельно по каждому добытому полезному ископаемому.

В отношении полезных ископаемых, для которых установлены различные налоговые ставки либо ставка рассчитывается с учетом коэффициента, налоговая база определяется применительно к каждой налоговой ставке.

Налоговый период Календарный месяц.

Налоговые ставки Таблица налоговых ставок по налогу на добычу полезных ископаемых

Исчисление и уплата налога

Сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Сумма налога по нефти обезвоженной, обессоленной и стабилизированной, попутному газу и газу горючему природному из всех видов месторождений углеводородного сырья исчисляется как произведение соответствующей налоговой ставки и величины налоговой базы.

Сумма налога исчисляется по итогам каждого налогового периода по каждому добытому полезному ископаемому.

Налог подлежит уплате в бюджет по месту нахождения каждого участка недр, предоставленного налогоплательщику в пользование.

При этом сумма налога рассчитывается исходя из доли полезного ископаемого, добытого на каждом участке недр, в общем количестве добытого полезного ископаемого соответствующего вида.

Сумма налога, исчисленная по полезным ископаемым, добытым за пределами РФ, подлежит уплате в бюджет по месту нахождения организации или месту жительства индивидуального предпринимателя

Уплата налога и отчетностьНалог уплачивается не позднее 25-го числа месяца, следующего за истекшим налоговым периодом

Обязанность представления налоговой декларации возникает начиная с того налогового периода, в котором начата фактическая добыча полезных ископаемых.

Налоговая декларация представляется не позднее последнего числа месяца, следующего за истекшим налоговым периодом.

Налоговая декларация представляется в налоговые органы по месту нахождения (месту жительства) налогоплательщика.

Водный налог. Плательщики, объект налогообложения, порядок исчисления и взимания.

Налогоплательщики Организации и физические лица, осуществляющие специальное и (или) особое водопользование, признаваемое объектом налогообложения.

Не признаются налогоплательщиками организации и физические лица, осуществляющие водопользование на основании договоров или решений, заключенных и принятых после введения в действие Водного кодекса.

Объекты налогообложения

Виды пользования водными объектами:

1. забор воды из водных объектов;

2. использование акватории водных объектов, за исключением лесосплава в плотах и кошелях;

3. использование водных объектов без забора воды для целей гидроэнергетики;

4. использование водных объектов для целей сплава древесины в плотах и кошелях.

Порядок исчисления:

Налогоплательщик исчисляет сумму налога самостоятельно.

Сумма налога по итогам каждого налогового периода исчисляется как произведение налоговой базы и соответствующей ей налоговой ставки.

Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в соответствии с пунктом 2 настоящей статьи в отношении всех видов водопользования.

Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот.

При исчислении водного налога по окончании налогового периода налогоплательщик в соответствии с комментируемой статьей должен самостоятельно исчислить налог, а именно: определить налоговую базу и умножить ее на соответствующую налоговую ставку. При различных видах пользования одним и тем же водным объектом водный налог должен исчисляться по соответствующим ставкам, установленным за каждый вид водопользования. Таким образом, порядок исчисления суммы водного налога достаточно прост.

Порядок и сроки уплаты налога:

Общая сумма налога уплачивается по местонахождению объекта налогообложения.

Налог подлежит уплате в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Налог, исчисленный, по истечении налогового периода, уплачивается по местонахождению используемого водного объекта. Если налогоплательщик осуществляет пользование нескольких водных объектов, в том числе расположенных на территориях разных субъектов Российской Федерации, водный налог уплачивается по месту каждого используемого водного объекта.

Вместе с тем при решении вопроса об уплате водного налога следует руководствоваться тем, что объектом налогообложения является пользование водным объектом и уплата налога должна производиться по месту фактического пользования водным объектом.

Суммы водного налога в размере 100% зачисляются в доход федерального бюджета

.

Сборы за пользование объектами животного мира и за пользование объектами биологических ресурсов. Порядок исчисления и уплаты.

Сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов является федеральным налогом. Регулируется главой 25.1 Налогового кодекса.

Налогоплательщики

Плательщиками сборов за пользование объектами животного мира признаются организации и физические лица, получающие в установленном порядке лицензию (разрешение) на пользование объектами животного мира на территории Российской Федерации.

Плательщиками сбора за пользование объектами водных биологических ресурсов являются организации и физические лица, получающие в установленном порядке лицензию (разрешение) на пользование объектами водных биологических ресурсов во внутренних водах, в территориальном море, на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации, а также в Азовском, Каспийском, Баренцевом морях и в районе архипелага Шпицберген.

Источник: https://infopedia.su/6x6d81.html

Характеристика налога на добычу полезных ископаемых (стр. 1 из 5)

СОДЕРЖАНИЕ

Введение…………………………………………………………………………….3

Глава 1. Общественная значимость налога на добычу полезных ископаемых и плательщики налога…………………………………………….5

1.1. Постановка на учет в качестве налогоплательщика налога на добычу полезных ископаемых………………………………………………………….6

1.2. Объект налогообложения………………………………………………………7

1.3. Добытые полезные ископаемые………………………………………………8

Глава 2. Особенности исчисления налога на добычу полезных ископаемых…………………………………………………………………………13

2.1. Порядок исчисления и уплаты налога…………………………………….14

2.2. Некоторые особенности применения налоговых ставок………………..15

2.3. Оценка стоимости добытых полезных ископаемых……………………..16

Глава 3. Проблемы и перспективы применения налога на добычу полезных ископаемых…………………………………………………………………………20

3.1. Экономический аспект применения НДПИ……………………………….20

3.2. Правовой аспект применения НДПИ………………………………………22

3.3. Перспективы налогообложения……………………………………………..23

Заключение…………………………………………………………………………26

Список использованной литературы………………………………………….28

ВВЕДЕНИЕ

Платежи за пользование природными ресурсами составляют довольно многочисленную группу налогов, сборов и иных обязательных платежей. Особенности расчета ресурсных платежей связаны, в первую очередь, с содержанием и назначением конкретного вида природных ресурсов, а также с механизмом предоставления их в пользование и составом информационных ресурсов.

В настоящее время любое государство обращается не только к фискальным приоритетам в вопросе взимания ресурсных платежей, но и учитывает регулирующую функцию этих платежей.

Ведь многие природные ископаемые являются исчерпаемыми и невозобновляемыми.

В этих условиях ресурсные платежи должны выполнять роль регулятора рационального использования природных ресурсов, сокращения вредного воздействия на окружающую среду и проведения природоохранных мероприятий.

В связи с этим возрастает важность правильного расчета платежей за добычу природными ископаемыми, их уплаты и представления соответствующей отчетности. Лицензирование природопользования предполагает возможность привлечения не только к финансовой, но и к административной ответственности при несоблюдении условий, связанных с платностью природных ресурсов.

Налог на добычу полезных ископаемых регулирует правоотношения между государством и организациями и индивидуальными предпринимателями, которым предоставлен в пользование участок недр.

Данный налог является центральным элементом новой системы налогообложения природных ресурсов, заменившим взимавшиеся с разработчиков недр платежи на воспроизводство минерально-сырьевой базы и за право пользования недрами, а также акциз на нефть.

Налог на добычу полезных ископаемых — это один из наиболее важных платежей, уплачиваемых недропользователем в бюджет Российской Федерации. Порядок расчета горной ренты, величина ее изъятия государством влияет как на экономику отдельных предприятий недропользователей, так и на всю экономику России в целом.

На протяжении исторического развития государства как политического института платежи при добычи природных ископаемых являлись одним из основных общественно-правовых источников государственных доходов.

Таким образом, из вышесказанного следует важность взимания налога на полезные ископаемые для экономики государства.

Учитывая изложенное, тема курсовой работы представляется актуальной.

Целю работы является показать принципы построения и проблемы функционирования налога на полезные ископаемые.

Задачи работы:

1. Изучить основы применения налога на добычу полезных ископаемых;

2. Изучить особенности уплаты рентных платежей за пользование полезными ископаемыми.

3.Совершенствование налога на добычу полезных ископаемых.

1. Общественная значимость налога на добычу полезных ископаемых и плательщики налога.

В соответствии со ст. 57 Конституции РФ каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Как известно, добыча полезных ископаемых во всем мире, в том числе и в России приносит огромные прибыли.

В связи с тем, что недра в Российской Федерации в соответствии с Конституцией РФ используются и охраняются в Российской Федерации как основа жизни и деятельности народов, проживающих на соответствующей территории на государстве лежит обязанность перераспределения прибыли от использования природных ископаемых.

Налогоплательщиками налога на добычу полезных ископаемых (далее налогоплательщики) признаются организации и индивидуальные предприниматели, признаваемые пользователями недр в соответствии с законодательством Российской Федерации.

Полезное ископаемое, добытое из недр на лицензионном участке, признается объектом налогообложения вне зависимости от вида пользования недрами, указанного в лицензии.

Так, если полезное ископаемое добыто при пользовании недрами на основании лицензии только на поиск и оценку месторождений (только на строительство и эксплуатацию подземных ооружений), оно подлежит налогообложению.

Если лицензия на право пользования недрами отсутствует, добытое полезное ископаемое не является объектом налогообложения.

Что касается полезных ископаемых, извлеченных из отходов (потерь) добывающего производства, то они являются самостоятельным объектом налогообложения, только если на их использование выдана отдельная лицензия в соответствии с Законом о недрах. Полезные ископаемые, извлеченные из отходов (потерь), подлежат налогообложению, если использование последних выделено в отдельный объект лицензирования, отличный от добычи полезных ископаемых из недр.

Что же такое полезное ископаемое?

В статье 337 НК РФ дано такое определение: это — продукция горнодобывающей промышленности и разработки карьеров, содержащаяся в фактически добытом (извлеченном) из недр (отходов, потерь) минеральном сырье (породе, жидкости и иной смеси), первая по своему качеству соответствующая государственному стандарту Российской Федерации, стандарту отрасли, региональному стандарту, международному стандарту. Если для отдельного добытого полезного ископаемого такие стандарты отсутствуют, то применяется стандарт организации (предприятия).

Таким образом, для налогообложения значение имеет не производство продукции, соответствующей какому-либо стандарту, а извлечение из недр минерального сырья, содержащего (потенциально) такую продукцию. Минеральное сырье может быть реализовано без проведения каких-либо операций по производству из него соответствующей продукции — объект налогообложения тем не менее возникнет.

1.1. Постановка на учет в качестве налогоплательщика налога на добычу полезных ископаемых

1)Налогоплательщики подлежат постановке на учет в качестве налогоплательщика налога на добычу полезных ископаемых (далее в настоящей главе — налог) по месту нахождения участка недр, предоставленного налогоплательщику в пользование в соответствии с законодательством РФ, если иное не предусмотрено пунктом 2 настоящей статьи в течение 30 календарных дней с момента государственной регистрации лицензии (разрешения) на пользование участком недр. При этом для целей настоящей главы местом нахождения участка недр, предоставленного налогоплательщику в пользование, признается территория субъекта (субъектов) РФ, на которой (которых) расположен участок недр.

2)Налогоплательщики, осуществляющие добычу полезных ископаемых на континентальном шельфе РФ, в исключительной экономической зоне Российской Федерации, а также за пределами территории РФ, если эта добыча осуществляется на территориях, находящихся под юрисдикцией РФ (либо арендуемых у иностранных государств или используемых на основании международного договора) на участке недр, предоставленном налогоплательщику в пользование, подлежат постановке на учет в качестве налогоплательщика налога по месту нахождения организации либо по месту жительства физического лица.

3)Особенности постановки на учет налогоплательщиков в качестве налогоплательщиков налога определяются Министерство финансов Российской Федерации.

1.2. Объект налогообложения

1.Объекты налогообложения по налогу на добычу полезных ископаемых определены в пункте 1 статьи 336 НК РФ. Ими признаются полезные ископаемые:

1) полезные ископаемые, добытые из недр на территории РФ на участке недр, предоставленном налогоплательщику в пользование в соответствии с законодательством РФ;

2) полезные ископаемые, извлеченные из отходов (потерь) добывающего производства, если такое извлечение подлежит отдельному лицензированию в соответствии с законодательством РФ о недрах;

3) полезные ископаемые, добытые из недр за пределами территории РФ, если эта добыча осуществляется на территориях, находящихся под юрисдикцией РФ (а также арендуемых у иностранных государств или используемых на основании международного договора) на участке недр, предоставленном налогоплательщику в пользование.

2. Не признаются объектом налогообложения:

1) общераспространенные полезные ископаемые и подземные воды, не числящиеся на государственном балансе запасов полезных ископаемых, добытые индивидуальным предпринимателем и используемые им непосредственно для личного потребления;

2) добытые (собранные) минералогические, палеонтологические и другие геологические коллекционные материалы;

3) полезные ископаемые, добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение. Порядок признания геологических объектов особо охраняемыми геологическими объектами, имеющими научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение, устанавливается Правительством РФ;

Источник: http://MirZnanii.com/a/240457/kharakteristika-naloga-na-dobychu-poleznykh-iskopaemykh

Налог на добычу полезных ископаемых (4)

САНКТ-ПЕТЕРБУРГСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ПУТЕЙ СООБЩЕНИЯ

кафедра «Бухгалтерский учет и аудит»

Дисциплина: Налог и налогооблажение

Тема: Налог на добычу полезных ископаемых

Выполнила:

Зайцева А.П.

08-БУК-04

Проверил :

Санкт-Петербург

2009 год

Содержание:

Введение 3

Налогоплательщики НДПИ 4

Объекты налогооблажения по НДПИ 5

Налоговая база НДПИ 6

Ставки НДПИ 8

Налоговая декларация, налоговый период и сроки уплаты НДПИ 11

Порядок исчисления НДПИ 12

Порядок исчисления НДПИ по остальным полезным ископаемым 14

Заключение 16

Список используемой литературы 17

Введение

Среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место отводится налогам.

В условиях рыночной экономики любое государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка.

Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка.

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном цивилизованном обществе налоги — основная форма доходов государства.

Неотъемлемой частью налоговой системы являются ресурсные платежи. Платежи за пользование природными ресурсами составляют довольно многочисленную группу налогов, сборов и иных обязательных платежей.

Особенности расчета ресурсных платежей связаны, в первую очередь, с содержанием и назначением конкретного вида природных ресурсов, а также с механизмом предоставления их в пользование и составом информационных ресурсов.

В настоящее время любое государство обращается не только к фискальным приоритетам в вопросе взимания ресурсных платежей, но и учитывает регулирующую функцию этих платежей.

Ведь многие природные ископаемые являются исчерпаемыми и невозобновляемыми.

В этих условиях ресурсные платежи должны выполнять роль регулятора рационального использования природных ресурсов, сокращения вредного воздействия на окружающую среду и проведения природоохранных мероприятий.

В связи с этим возрастает важность правильного расчета платежей за добычу природными ископаемыми, их уплаты и представления соответствующей отчетности. Лицензирование природопользования предполагает возможность привлечения не только к финансовой, но и к административной ответственности при несоблюдении условий, связанных с платностью природных ресурсов.

Налог на добычу полезных ископаемых регулирует правоотношения между государством и организациями и индивидуальными предпринимателями, которым предоставлен в пользование участок недр.

Данный налог является центральным элементом новой системы налогообложения природных ресурсов, заменившим взимавшиеся с разработчиков недр платежи на воспроизводство минерально-сырьевой базы и за право пользования недрами, а также акцизы на нефть и газ.

Налог на добычу полезных ископаемых — это один из наиболее важных платежей, уплачиваемых недропользователем в бюджет Российской Федерации. Порядок расчета горной ренты, величина ее изъятия государством влияет как на экономику отдельных предприятий недропользователей, так и на всю экономику России в целом.

На протяжении исторического развития государства как политического института платежи при добыче природных ископаемых являлись одним из основных общественно-правовых источников государственных доходов.

К этому можно лишь добавить, что и в 2004 г., как и раньше, нефть и газ обеспечили 3,6% прироста ВВП страны из общего его прироста в 7,1%2. Иными словами, более половины прироста были получены за счет (топливно-энергетического комплекса) ТЭК. Ключевым фактором в приросте остальной части был потребительский спрос, который в свою очередь сильно зависит от доходов, образовавшихся в ТЭК.

Таким образом, из вышесказанного следует важность взимания налога на полезные ископаемые для экономики государства.

Вопрос внедрения эффективного механизма функционирования данного налога стоит особенно остро на сегодняшний день.

Именно сейчас, с одной стороны, при высоких ценах на нефть и, с другой стороны, накопившимися проблемами в природопользовании, государство имеет возможность сформировать систему рентных платежей при пользовании недрами, обеспечивающую справедливое и обоснованное изъятие горной ренты, а также разработать и опробовать организационные механизмы ее администрирования.

Понятие налога на добычу полезных ископаемых

Налог на добычу полезных ископаемых — новый федеральный налог, относящийся к группе косвенных налогов. Федеральным законом от 08.08.2001 № 126-ФЗ введена в действие гл.26 «Налог на добычу полезных ископаемых» НК РФ. При введении налога на добычу полезных ископаемых были отменены три налоговых платежа:

— плата за пользование недрами при добыче полезных ископаемых;

— отчисления на воспроизводство минерально-сырьевой базы;

— акциз на нефть и стабильный газовый конденсат.

В совокупности отмененные налоги составляли 7% консолидированного и 5,65% федерального бюджета (или 130,7 млрд. рублей консолидированного и 53,4 млрд. рублей федерального бюджета в 2001 году).

Основной объем поступлений налога на добычу полезных ископаемых (95,5% консолидированного и 97,7% федерального бюджетов) приходиться на углеводородное сырье — нефть, газовый конденсат и природный газ, что предопределяет пристальное внимание к нефтегазовой отрасли. Три крупнейших нефтегазовых субъекта Российской Федерации — Ханты-Мансийский АО, Ямало-Ненецкий АО и Республика Татарстан, обеспечивают порядка 74% совокупных поступлений налога.

Налогоплательщики НДПИ

В соответствии со ст. 57 Конституции РФ каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Как известно, добыча полезных ископаемых во всем мире, в том числе и в России приносит огромные прибыли.

В связи с тем, что недра в Российской Федерации в соответствии с Конституцией РФ используются и охраняются в Российской Федерации как основа жизни и деятельности народов, проживающих на соответствующей территории на государстве лежит обязанность перераспределения прибыли от использования природных ископаемых.

Налогоплательщиками НДПИ признаются организации и индивидуальные предприниматели, признаваемые пользователями недр в соответствии с законодательством РФ (ст. 334 НК)

Налогоплательщики подлежат постановке на учет по месту нахождения участка недр, предоставленного налогоплательщику в пользование в соответствии с законодательством РФ.

Налогоплательщики, осуществляющие добычу полезных ископаемых на континентальном шельфе РФ, в исключительной экономической зоне РФ, а также за пределами территории РФ, если эта добыча осуществляется на территориях находящихся под юрисдикцией РФ (а также арендуемых у иностранных государств или используемых на основании международного договора) на участке недр, предоставленном налогоплательщику в пользование, подлежат постановке на учет в качестве налогоплательщика налога по своему местонахождению (ст. 335 НК).

Объекты налогооблажения по НДПИ

Объектом налогообложения признаются:

полезные ископаемые, добытые из недр на территории РФ на участке

недр, предоставленном налогоплательщику в пользование в соответствии с законодательством РФ;

полезные ископаемые, извлеченные из отходов (потерь) добывающего

производства, если такое извлечение подлежит отдельному лицензированию в соответствии с законодательством РФ о недрах;

полезные ископаемые, добытые из недр за пределами РФ, если эта

добыча осуществляется на территориях, находящихся под юрисдикцией РФ (а также арендуемых у иностранных государств или используемых на основании международного договора) на участке недр, предоставленном налогоплательщику в пользование.

Не признаются объектом налогооблажения:

общераспространенные полезные ископаемые, добытые

индивидуальным предпринимателем и используемые им непосредственно для личного потребления;

добытые (собранные) минералогические, палеонтологические и другие

геологические коллекционные материалы;

полезные ископаемые, добытые из недр при образовании, использова-

нии, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение. Порядок признания геологических объектов особо охраняемыми геологическими объектами, имеющими научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение, устанавливается Правительством РФ.

полезные ископаемые, извлеченные из собственных отходов (потерь)

добывающего и связанных с ним перерабатывающих производств, если их добыча ранее подлежала налогообложению в общеустановленном порядке (ст. 336 НК).

Налоговая база НДПИ

Налоговая база определяется налогоплательщиком самостоятельно в отношении всех добытых полезных ископаемых (в том числе полезных компонентов и подземных вод, извлекаемых из недр попутно при добыче основного полезного ископаемого)

В период с 1 января 2002 года по 31 декабря 2004 года налоговая база при добыче нефти и газового конденсата из нефтегазоконденсатных месторождений определяется как количество добытых полезных ископаемых в натуральном выражении.

Налоговая база определяется как стоимость добытых полезных ископаемых отдельно по каждому виду добытого полезного ископаемого. При определении налоговой базы по добытым полезным ископаемым, в отношении которых установлены различные налоговые ставки, налоговая база определяется отдельно по каждому виду добытых полезных ископаемых, облагаемых по разным налоговым ставкам (ст. 338 НК).

Налоговым периодом признается квартал (ст. 341 НК).

Методы определения количества добытого ископаемого

Порядок определения количества добытого полезного ископаемого установлен статьей 339 НК РФ.

Как сказано в пункте 7 этой статьи, при определении количества добытого полезного ископаемого учитывается только то полезное ископаемое, в отношении которого в налоговом периоде завершен комплекс технологических операций (процессов) по его добыче (извлечению) из недр (отходов, потерь). Комплекс технологических операций устанавливается в техническом проекте разработки конкретного месторождения полезных ископаемых.

Количество добытого полезного ископаемого определяется прямым или косвенным методом.

Прямой метод — это определение количества путем применения измерительных средств и устройств непосредственно к добытому полезному ископаемому.

Косвенный — это метод, при котором количество добытого полезного ископаемого определяется по данным о его содержании в извлекаемом из недр (отходов, потерь) минеральном сырье.

Метод, который применяет налогоплательщик, должен быть зафиксирован в его учетной политике.

В течение всей деятельности налогоплательщика по добыче полезного ископаемого этот метод изменению не подлежит.

Единственное исключение из правила — внесение корректив в технический проект разработки месторождения полезных ископаемых в связи с изменением применяемой технологии добычи полезных ископаемых.

Прямой метод. При его применении налогоплательщик должен учитывать фактические потери, определяя количество добытого полезного ископаемого. Об этом сказано в пункте 3 статьи 339 НК РФ.

Фактические потери полезного ископаемого — это разница между расчетным количеством полезного ископаемого, на которое уменьшаются его запасы, и количеством фактически добытого полезного ископаемого. Налогообложению подлежит расчетное количество полезного ископаемого, на которое уменьшаются его запасы.

Забегая вперед, заметим, что нормативные потери полезных ископаемых (а ими признаются фактические потери, технологически связанные с принятой схемой и технологией разработки месторождения, но только в пределах нормативов, утвержденных в порядке, определяемом Правительством РФ), облагаются по налоговой ставке 0% (руб.).

Расчетное количество полезного ископаемого, на которое уменьшаются его запасы (при добыче твердых полезных ископаемых используется также термин «погашенные запасы»), определяет геолого-маркшейдерская служба на основании соответствующих замеров. При добыче углеводородного сырья расчетное количество определяется на основании замеров, производимых на устье скважины (с учетом данных анализа о содержании в минеральном сырье добытого полезного ископаемого).

Запасы полезных ископаемых могут уменьшаться как по причине добычи, так и в результате разведки, переоценки, списания неподтвердившихся запасов, изменения технологических границ и т. д.

В целях налогообложения учитывается количество полезного ископаемого, на которое уменьшаются его запасы в результате добычи (сюда же относятся потери при добыче).

Количество списываемых запасов по причинам, не связанным с добычей, не может быть отнесено к количеству добытого полезного ископаемого.

Фактические потери полезного ископаемого учитываются при определении количества добытого полезного ископаемого в том налоговом периоде, в котором проводилось их измерение. При этом размер потерь определяется по итогам этих измерений.

Это означает, что если, например, количество фактических потерь рассчитывается ежеквартально, то в налоговом периоде, когда они были определены, они будут в полном объеме учтены и в целях налогообложения.

Причем независимо от того, относятся они к другим налоговым периодам в пределах соответствующего квартала или нет.

Пример:

ООО «Альфа» определяет фактические потери добываемого полезного ископаемого один раз в квартал.

Количество фактически добытого полезного ископаемого (без учета потерь) составило:

— в июле 2004 года — 100 т;

— в августе 2004 года — 120 т;

— в сентябре 2004 года — 140 т.

Таким образом, подлежат налогообложению по общеустановленной налоговой ставке:

— по итогам июля 2004 года — 100 т;

— по итогам августа 2004 года — 120 т;

— по итогам сентября 2004 года — 140 т.

По итогам проведенных в октябре 2004 года измерений установлено, что фактические потери за III квартал 2004 года составили 20 т. Количество добытого за III квартал 2004 года полезного ископаемого с учетом фактических потерь составило:

100 т + 120 т + 140 т + 20 т = 380 т.

Норматив потерь составляет 5%. Рассчитаем нормативные потери полезных ископаемых, которые можно учесть при налогообложении:

380 т х 5% = 19 т.

В октябре 2004 года добыто 110 т полезных ископаемых. Следовательно, по итогам октября 2004 года обложению НДПИ подлежат:

— по налоговой ставке 0% (руб.) — 19 т;

— по общеустановленной налоговой ставке — 110 т + 20 т – 19 т = 111 т.

При определении количества добытого полезного ископаемого не учитывается то его количество, которое содержится в минеральном сырье, не доведенное до качества полезного ископаемого. То есть количество в остатках незавершенного производства. Это следует из пункта 7 статьи 339 НК РФ.

Указанное количество нужно учесть в том налоговом периоде, в котором минеральное сырье будет обработано (подготовлено) до требуемых кондиций, за исключением следующего случая.

Если минеральное сырье, не доведенное до качества полезного ископаемого, реализовано и (или) использовано на собственные нужды, количество добытого в налоговом периоде полезного ископаемого определяется на момент реализации или отпуска в производство этого минерального сырья соответственно.

Количество добытого полезного ископаемого в этом случае равно количеству полезного ископаемого, содержащегося в минеральном сырье.

Косвенный метод. Налоговый кодекс не содержит каких-либо положений или рекомендаций по применению косвенного метода при определении количества добытого полезного ископаемого. Существует лишь одно ограничение. Косвенный метод применяется только в том случае, если применение прямого метода невозможно (п. 2 ст. 339 НК РФ).

То есть в рамках применяемой технологии не представляется возможным произвести замер непосредственно добытого полезного ископаемого. Это должно подтверждаться техническим проектом разработки месторождения полезных ископаемых.

Косвенный метод будет применяться, в частности, в случае реализации или использования на собственные нужды минерального сырья до проведения комплекса необходимых операций.

Бухгалтерский учет

Источник: http://works.doklad.ru/view/GszNU2P0hgw/all.html

О проблеме определения объекта налогообложения по налогу на добычу полезных ископаемых при добыче металлических руд

В настоящее время при налогообложении добычи полезных ископаемых существуют два спорных вопроса в отношении одного и того же вида полезных ископаемых, которые на практике разрешаются по-разному:

1) определение объекта налогообложения;

2) применение расчетного метода оценки стоимости добытого полезного ископаемого. Причем второй вопрос является производным, поскольку его решение зависит от факта признания конкретной продукции полезным ископаемым.

Согласно положениям Налогового кодекса РФ [1] (далее – НК РФ) объектом налогообложения по НДПИ может быть признана как металлическая руда, так и содержащиеся в ней полезные компоненты.

Что признавать полезным ископаемым — руду или концентрат?

При этом при выборе объекта налогообложения акцент делается на определении не типов продукции, которые следует рассматривать в качестве объекта налогообложения, а типов продукции, которая полезным ископаемым не является.

Как правило, со ссылкой на п. 1 ст. 337 НК РФ отмечается, что полезным ископаемым не может быть признана продукция двух типов:

— продукция обрабатывающей промышленности (полученная в результате дальнейшей переработки полезного ископаемого – технологического передела и обогащения);

— продукция, в отношении которой были осуществлены технологические операции, не относящиеся к извлечению полезного ископаемого из недр. К таким операциям относятся операции по очистке от примесей, измельчению, насыщению, то есть операции по выделению из руды полезных компонентов (концентратов).

Таким образом, следуя указанной логике, к полезному ископаемому (объекту налогообложения) на практике, в большинстве случаев относят минеральное сырье (руду).

Применение такого подхода вызывает необоснованное расширение масштабов применения расчетного способа оценки, основанного на расходах по извлечению минерального сырья из недр, а не на реальной стоимости добытого полезного ископаемого (конечной продукции добывающего производства — концентрата), которая в значительной степени превышает указанные расходы. При этом расходы по доведению руды до состояния концентрата при применении расчетного способа не учитываются.

Таким образом, в данном случае НДПИ не соответствует своему экономическому смыслу, то есть не в полной мере изымает у недропользователей горную ренту. Также становится очевидным, что и бюджет несет потери в виде недополучаемых сумм налога.

Почему объектом налогообложения должен быть концентрат?

В соответствии с п. 1 ст. 337 НК РФ полезное ископаемое должно обладать рядом признаков:

1) являться продукцией горнодобывающей промышленности и разработки карьеров либопродукцией, полученной при применении специальных видов добычных работ и перерабатывающих технологий;

2) содержаться в минеральном сырье, фактически извлеченном из недр (отходов, потерь);

3) быть первым по своему качеству в плане соответствия стандарту качества (государственному стандарту Российской Федерации, отраслевому, региональному, международному; при отсутствии данных стандартов для конкретного полезного ископаемого — стандарту (техническим условиям) организации);

4) не являться продукцией обрабатывающей промышленности;

5) являться продукцией, в отношении которой завершен комплекс технологических операций (процессов) по добыче (извлечению) полезного ископаемого из недр (отходов, потерь).

Содержание понятия «горнодобывающая промышленность и разработки карьеров» нормативными правовыми актами не определено.

Единственный документ, который содержит данное словосочетание (кроме НК РФ и изданных в соответствии с ним нормативных правовых актов) — Общероссийский классификатор видов экономической деятельности, продукции и услуг ОК 004-93 [3] (действует в части видов продукции и услуг).

Применение данного и иных общероссийских классификаторов технико-экономической и социальной информации предусмотрено Федеральным законом от 27.12.2002 № 184-ФЗ «О техническом регулировании» [2], который регулирует отношения при разработке, принятии, применении и исполнении обязательных требований к продукции.

В разделе С «Продукция и услуги горнодобывающей промышленности и разработки карьеров» классификатора ОК 004-93 к продукции горнодобывающей промышленности и разработки карьеров отнесены как руды, так и концентраты металлов и иные продукты обогащения металлов, сырье металлов.

При этом к продукции обрабатывающей промышленности (раздел D) данный классификатор относит: чугун и сталь, цветные металлы и сплавы, продукцию из неметаллического минерального сырья (известь, кирпич и т.п.).

Промежуточные виды продукции (между продукцией горнодобывающей промышленности и разработки карьеров и продукцией обрабатывающей промышленности) не выделяются.

Общероссийский классификатор видов экономической деятельности ОК 029-2001 [4] в разделе А приводит описание группировок видов деятельности, относящихся к добыче полезных ископаемых. В подразделе СВ «Добыча полезных ископаемых, кроме топливно-энергетических» добыча железных руд и руд цветных металлов (код 13.10) включает:

— добычу руд, ценных, содержанием в них металлов;

— подготовку руд к обогащению: дробление и измельчение руд, промывку руд, разделение по крупности (грохочение и классификацию);

— обогащение и агломерацию руд.

ГОСТ 26475–85 «Продукция железорудная и марганцеворудная. Термины и определения» [5] раскрывает значение следующих понятий:

— железорудная продукция – продукция, полученная в результате добычи, подготовки и — переработки железной руды;

— сырая железная руда – железная руда, применяемая для обогащения;

— железорудный концентрат – железорудная продукция, полученная после обработки сырой железной руды способом обогащения.

Последующие операции с добытыми полезными ископаемыми относятся к обрабатывающей промышленности, например к металлургии относится изготовление первичной продукции металлов – чугун, сталь, литье и т.п., к металлообработке – изготовление изделий из металлургической продукции, к обрабатывающей промышленности относится производство неметаллических минеральных продуктов.

Таким образом, операции по переработке минерального сырья (руды) и производству полезного ископаемого (концентрата) относятся к добыче полезного ископаемого.

Пункт 3 ст. 337 НК РФ предполагает отнесение к полезному ископаемому продукции, полученной в результате применения специальных технологий, используемых:

1) при первичной добыче — из недр (например, специальные способы разработки россыпных месторождений);

2) при вторичной добыче – не из недр, а из потерь, отходов (например, сбор нефти с нефтеразливов).

Предполагается, что продукция, полученная в результате применения специальных технологий, может и не признаваться продукцией горнодобывающей промышленности и разработки карьеров, но должна соответствовать остальным четырем признакам (2, 3, 4, 5).

На основании изложенного популярное среди налогоплательщиков мнение о том, что продукцией горнодобывающей промышленности и разработки карьеров (и продукцией, полученной в результате специальных работ) не является продукция, полученная в результате технологических операций, не относящихся к извлечению полезного ископаемого из недр (очистка от примесей, измельчение, насыщение), можно признать несостоятельным.

Позиция арбитражных судов

Следуя подобной логике, суды неоднократно признавали обоснованными претензии налоговых органов к налогоплательщикам в части неправомерного применения последними расчетного способа оценки добытого полезного ископаемого ввиду признания добытым полезным ископаемым (а, соответственно, и объектом налогообложения) сырой руды [6, 7].

Однако Пленум Высшего Арбитражного Суда РФ в постановлении от 18.12.

2007 № 64 «О некоторых вопросах, связанных с применением положений Налогового кодекса Российской Федерации о налоге на добычу полезных ископаемых, налоговая база по которым определяется исходя из их стоимости» [8], основываясь исключительно на положениях главы 26 НК РФ, указал на то, что объектом налогообложения в рассматриваемой ситуации является руда, а, следовательно, применение расчетного способа ее оценки является правомерным.

Как следствие, в настоящее время суды в подавляющем большинстве случаев ссылаясь на позицию ВАС РФ, по аналогичным спорам принимают сторону налогоплательщиков.

Учитывая вышеизложенное, можно предложить два последовательных пути решения проблемы определения объекта налогообложения по НДПИ в отношении металлических руд:

1) разработать механизма изъятия горной ренты, способный учитывать действительную стоимость полезного ископаемого, его свойства и условия добычи;

2) закрепить указанный механизм в налоговом законодательстве раде его совершенствования и устранения неоднозначности толкования соответствующих норм.

Источник: https://creativeconomy.ru/lib/5318

НДПИ: лицензия, учетная политика, формула, отчет, размер, начисление

Как известно, доход государства и его бюджет в основном формируется налоговыми платежами.

Среди них важнейшее место занимает налог на добычу полезных ископаемых, который уплачивают предприятия и бизнесмены, занятые в добывающей отрасли.

Ни для кого не секрет, что в настоящее время экономика страны держится на использовании собственных ресурсов и природных недр. Поэтому НДПИ можно считать одним из главных источников дохода бюджета.

Понятие НДПИ

Недропользователи платят НДПИ. Как складывается налогообложение в добывающем секторе экономики? Какие элементы и особенности имеет НДПИ? И вообще, что такое НДПИ простыми словами? Ответить на эти вопросы попробуем далее.

В этом видео вы найдете определение объекта налогообложения НДПИ:

Терминология и особенности

Налог на добычу полезных ископаемых представляет собой налог федерального уровня и прямого типа.

Это наиважнейшее налоговое обязательство возлагается на тех лиц, которые решили вести деятельность в добывающей промышленности.

Так как фундаментом российской экономики является именно эта отрасль, не будет преувеличением сказать, что НДПИ занимает центральное место в налоговой системе.

Природные ресурсы нашей страны настолько богаты, что ведётся добыча множества видов полезных ископаемых. В этой связи налог имеет много особенностей.

Это касается налоговых ставок, так как они могут быть в обычном процентном выражении, так и в количественном, учитывая специфику добычи некоторых видов сырья.

Кроме этого в формулах расчёта НДПИ могут присутствовать некоторые коэффициенты, характерные только для данного полезного ископаемого.

Элементы налога

Любая система налогообложения имеет свои элементы. Составляющие НДПИ можно представить в виде таблицы:

| Субъекты | Предприятия, индивидуальные предприниматели, получившие лицензию на пользование недрами, вставшие на учёт в налоговом органе в соответствии с юридическим адресом или по месту расположения разрабатываемых месторождений |

| Объекты | Добытое сырьё из недр на территории страны и за её пределами на арендных участках, а также полученное в результате лицензированной деятельности по переработке отходов или потерь основного производства. |

| Налоговая база | Может быть представлена в виде стоимости сырья или его количества. От этого зависит также тип применяемой ставки. Налоговая база на уголь и углеводородное сырьё определяется по количественному подсчёту, остальные виды ископаемых облагаются налогом по стоимости. |

| Период | Месяц в году |

| Ставки | Адвалорные (процентные) и специфические |

| Отчётность | Ежемесячно до конца следующего после отчётного месяца |

| Расчёт | НДПИ вычисляют, умножая налоговую базу на соответствующую ставку. В налогообложении нефти, угля и газа применяются различные коэффициенты |

| Срок уплаты | Крайний срок 25 число |

Как определяется налоговая база по НДПИ, и что признается налоговым периодом, читайте далее.

Нормативное регулирование

НДПИ является одним из самых новых налоговых систем, поскольку 26 глава налогового кодекса (НК) РФ, которая является его законодательной базой, вступила в законную силу только с начала 2002 года. Отдельные составляющие налога на добычу регулируются следующими статьями Налогового Кодекса:

- 334, 335 – о постановке на учёт налогоплательщиков;

- 336, 337 – про налогооблагаемый объект;

- 338-340 – база начисления;

- 341 – отчётный период;

- 342, 342 – ставки и порядок исчисления;

- 344, 345 – сроки и отчётность.

Новый налог на добычу сырья стал совершенной новой системой налогообложения в добывающей сфере экономике. До того, как он появился, действовала акцизная система на нефть и система платежей с целью воспроизводства базы минерального сырья. НДПИ заменил собой эти системы.

О том, что относится к объектам обложения (налогообложения) для исчисления налога НДПИ, а также про его разделение по налогоплательщикам расскажем вам далее.

Субъекты и объекты

Одними из основных элементов любой системы налогообложения являются её субъекты и объекты. Субъектами могут быть лица, физические и юридические, у которых возникло данное налоговое обязательство, а объектами – материальные ценности, в случае с НДПИ – добыча и реализация полезных ископаемых, поставленных на государственный баланс.

Любые предприятия, организации и отдельные предприниматели не только находящиеся под юрисдикцией Российской Федерации, но и представители иностранных государств, использующие природные ресурсы страны для извлечения полезных ископаемых, понимаются в качестве налогоплательщиков НДПИ. Они выступают субъектами. При этом их деятельность должна быть не только лицензированной, но и зарегистрированной в налоговом органе.

Главный признак объекта налогообложения НДПИ определяется термином ДПИ (добытые полезные ископаемые). Это не просто породы в сыром виде, а ископаемые прошедшие полную технологическую обработку цикла добычи и обладающие качеством, соответствующим установленным стандартам.

Существует перечень видов ДПИ, которые исключены из понятия объекта налогообложения, поэтому они не состоят на государственном учёте. Это, например, общедоступные виды ПИ или подземные воды. Полный их список приведён в ст. 336 НК РФ.

Про особенности исчисления НДПИ, и когда его платят, читайте ниже.

Налог на добычу полезных ископаемых, в которых есть золото, могут понизить, о чем и расскажет этот видеоролик:

Расчёт и оплата

Расчёт НДПИ представляет собой довольно сложную систему, которая напрямую зависит от вида полезного ископаемого.

В самом общем виде формула для определения НДПИ представляет собой произведение налоговой базы на ставку, но трудность в том и заключается, что очень важно эту базу правильно вычислить.

Для угля, нефти, газа и газоконденсата в формулу добавляются ещё специфические коэффициенты.

Для общего представления в расчёте НДПИ можно выделить следующие основные моменты:

- Налог считают ежемесячно, без суммирования предыдущих сумм, отдельно на каждый вид сырья, по каждому месторождению.

- Уплата налога происходит в местный бюджет по расположению участка месторождения.

- Добыча на отдельно оговорённые в законодательстве виды ПИ (уголь, газ, нефть) облагаются налогом по количеству, остальные по стоимости.

- Количество ДПИ можно посчитать с помощью измерительных приборов (прямой метод) или с помощью расчётных данных содержания полезных компонентов в неочищенном сырье.

- Специфика коэффициентов при расчёте НДПИ на нефть заключается во влиянии мировых цен на чёрное золото, сложности технологии добычи, степени отработки залежи.

- В формуле НДПИ на газ присутствуют показатели, учитывающие транспортные расходы и сложность добычи. Расчёт сводится к условным единицам.

- Коэффициенты при расчёте НДПИ на уголь называются дефляторами. Их значения можно узнать в официальных источниках.

Что будет, если нарушить сроки сдачи декларации по НДПИ, читайте далее.

Санкции за неуплату

Неуплата НДПИ, намеренное занижение налоговой базы, просрочка платежей, всё это относится к правонарушениям, за которыми должны последовать штрафные санкции. В зависимости от тяжести проступка плательщика НДПИ могут наказать с помощью:

- начисления пени;

- штрафа;

- административной ответственности;

- уголовной ответственности.

Уплата НДПИ позже срока грозит увеличением платежа в виде начисления пени. Чем больше срок просрочки, тем большая сумма пени накопится за это время, так как её размер находится в прямой зависимости от количества календарных дней позже срока. Поэтому стоит внимательно следить, чтобы оплата налога прошла не позднее 25 числа каждого месяца, во избежание дополнительных взысканий.

- Штраф предусмотрен за ошибки в расчётах НДПИ, причём как за умышленные, так и без специального умысла (по 40 и 20% от размера недоимки соответственно).

- Злостные нарушители, допустившие намеренное искажение налоговой базы могут быть привлечены к административной ответственности. Это касается, прежде всего, ответственных должностных лиц, главного бухгалтера и руководителя предприятия.

- Уголовная ответственность наступает, если действия по неисполнению обязательств НДПИ будут расцениваться как преступление. Наказание могут понести как лица на руководящих должностях, так и другие сопричастные люди.

Это видео расскажет о том, чем чревато повышение ставки НДПИ на нефть:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/ndpi/momenty-nalogooblozheniya.html