Выходное пособие при увольнении: облагается НДФЛ или нет, компенсация

При уходе с должности важно знать, облагается ли выходное пособие НДФЛ при увольнении сотрудника или нет? Зависит ли обложение налогами от вида увольнения, а в каких ситуациях страховые взносы не взимаются? Стоит разобраться в этих нюансах подробнее.

Выходное пособие – денежная компенсация, которую необходимо выплатить от организации работнику, когда он уволился. Сумма ее определяется в зависимости от конкретного случая.

Перед тем, как узнать, допустимо ли удержание НДФЛ с выходного пособия при увольнении, нужно разобраться, что такое НДФЛ и страховые взносы.

НДФЛ (налог на доход физических лиц) – определенная сумма, которую удерживает налоговый агент, работодатель, из зарплаты трудящегося и передает в казну государства.

Налогообложение включает в себя удержание 13% от общего месячного заработка рабочего.

Страховые взносы — начисления, которые также определяет государство, но за счет них, когда произойдет непредвиденная травма или работница уйдет в декрет, будут выплачиваться компенсации.

Полученные суммы работодатель вносит с 2018 года обязан перечислять в несколько государственных компаний.

| Организация | Размер отчислений |

| Фонд Социального Страхования | 2,9% |

| Пенсионный фонд | 22% |

| Фонд Обязательного Медицинского Страхования | 5,1%. |

Но, если достигнут годовой лимит, суммы для выплат в Пенсионный Фонд уменьшаются до 10%, а в ФСС отменяется.

Когда выплатят выходные пособия?

Выходное пособие выплачивается в ситуациях, которые предусмотрены законодательством или же прописаны в индивидуальных трудовых контрактах.

Законодательно компенсации увольняемым положены в следующих случаях:

- Нарушение трудового контракта, если оно произошло не по вине трудящегося и не позволяющее продолжать работу далее.

- Ликвидация предприятия.

- Нетрудоспособность сотрудника, инвалидность.

- Сокращение численности штата предприятия.

- Призыв работающего в армию.

- Отказ работающего перевестись в другой регион или область.

Другие возможные выплаты устанавливаются непосредственно во время принятия на работу или соглашения на увольнение.

При увольнении выплачивается в размере одного месячного заработка, если после месяца поисков работы, уволенный не найдет новую, ему выплачивается еще один средний заработок. В период сокращений количество выплат увеличивается.

Удержание налогов и взносов по закону

Согласно Налоговому Кодексу, заработные платы, за время, отработанное сотрудником, когда он уволился, облагаются страховыми взносами и налогами.

Выходное пособие при увольнении НДФЛ, а также еще одну выплату на период устройства на новую работу, облагать нельзя в большинстве случаев.

Если обратиться к статье 227 Налогового Кодекса, то в ней описаны случаи, когда НДФЛ высчитывается с выходного пособия при увольнении:

- При условии, что компенсационные суммы выше, чем трехкратный оклад уволенного.

- Если речь идет о рабочих Крайнего Севера, суммы компенсаций должны превышать 6 средних зарплат.

Вычет идет только с той части, которая превышают трехкратный или шестикратный размер зарплат — в зависимости от случая.

В ситуациях, когда работодателем лично установлены компенсации, например, для работников пенсионного возраста, налоги взиматься должны.

При компенсации при увольнении по соглашению сторон, поскольку они устанавливаются по договоренности и не являются обязательными, некоторые юристы советуют удерживать налог со всей суммы.

Другие же говорят о том, что, если выходное пособие при увольнении по соглашению сторон не превышает суммы трех зарплат, то удерживать налоги не стоит.

Как показывает судебная практика, мнения судей разделяются практически поровну.

Страховые взносы могут удерживаться только из компенсаций отпускных и определенных начислений при расторжении трудового контракта по соглашению.

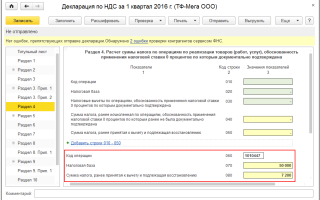

Порядок расчета с примерами

Пособия, которые выплачивают при увольнении не имеет определенной, узаконенной суммы и рассчитывается по специальной формуле.

Это начисление, равное средней заработной плате в день увольняемого умноженной на количество дней следующего месяца, после увольнения. Средняя заработная плата – равна общему доходу без отпускных, больничных, за 12 месяцев, разделенный на количество дней, которые отработал увольняемый.

Например, средняя заработная плата в день уволенного 11 марта составляет 750 рублей, в апреле 22 трудовых дня, значит выходное пособие составит 16500. НДФЛ не взимается, но взимается с фактической заработной платы и компенсированных отпускных.

Если же предусмотрено фиксированные в соглашении начисления компенсаций, к примеру 30 000 руб., а заработная плата бывшего трудящегося – 7500 руб., то НДФЛ вместе со страховыми взносами вычитается. Налог будет высчитываться таким образом: из 30 000 руб. вычитают трехкратную среднюю зарплату (22 500 руб.), из результата вычитают 13% налога, получается 975 рублей.

Взносы в фонды удерживаются из общей суммы компенсации, то есть необходимо из 30 000 руб. вычесть в общей сложности проценты всем Фондам — 30%, но в расчетном листе должны быть прописаны начисления отдельно.

В общей сложности от компенсации останется 20 225 рублей, которые и достанутся уволенному.

Таким образом, расчет остаточной компенсированной выплаты, которую выдадут работнику, имеет определенные нюансы.

Их нужно соблюдать работодателю, поскольку, если по бумагам провести неверный расчет в пользу уволенного, то есть не перечислить взносы в Фонды, на работодателя будет наложен штраф.

А если работнику неправильно будут произведены начисления с вычетом налогов, которых не должно быть, увольнение суд может признать недействительным, поскольку права человека нарушены.

Источник: http://SkolkoZarabatyvaet.ru/obuvolneniyah/vyihodnoe-posobie-pri-uvolnenii-oblagaetsya-ndfl-ili-net

Налогообложение выходного пособия при увольнении в 2018 году

При увольнении сотрудника, с ним должны быть проведены все расчеты в день его последнего пребывания на службе. В некоторых ситуациях, сотруднику положено выплатить выходное пособие при увольнении. Важно знать, что налогообложение выходного пособия при увольнении имеет ряд своих особенностей, которые регулируются налоговым законодательством.

Чтобы выяснить, подлежат ли выходные пособия налогообложению, следует рассматривать правовую природу пособия, кому и когда оно полагается, а также общие основания для начисления пособия.

Существуют и специализированные нормативно-правовые акты, которые устанавливают дополнительные гарантии и компенсации некоторым работникам, например, госслужащим, судьям, прокурорам.

Что такое выходное пособие при увольнении

Законодатель называет выходное пособие разновидностью компенсационной выплаты. Данные выплаты подлежат начислению сотруднику, который увольняется с предприятия по инициативе работодателя. При этом, важно, чтобы в действиях сотрудника не усматривалось вины в дисциплинарных и иных проступках, которые позволяют уволить сотрудника без выходного пособия, так сказать «по статье».

Трудовой кодекс закрепляет те ситуации, когда сотруднику при увольнении обязательно положено сделать выплату пособия. Минимальный размер такого пособия также установлен Кодексом.

Но следует обратить внимание, что этот перечень не является исчерпывающим.

Тем более, работодатель имеет право на свое усмотрение, увеличить минимальную сумму выходного пособия, или выплатить его сотруднику, даже если он увольняется по соглашению сторон.

В зависимости от причины и формулировки увольнения можно определить, облагается налогом выходное пособие при увольнении сотрудника, или нет. Дело в том, что налоговое законодательство дает четкие указания, когда работодатель должен облагать налогом выходное пособие, выплачиваемое при увольнении, как дополнительная компенсация.

К содержанию

В каких случаях выплата выходного пособия при увольнении не облагается налогом

Итак, не нужно облагать налогом НДФЛ выходные пособия, которые выплачиваются сотрудникам при увольнении, если расторжение трудового договора произошло по основаниям, предусмотренным статьей 178 ТК:

- ликвидации предприятия

- сокращение сотрудника в связи с проведением мероприятий по сокращению штата на предприятии;

- отказ сотрудника от планового перевода (например, по состоянию здоровья, или по причине смены месторасположения предприятия, на котором данный сотрудник трудится);

- в случае военного призыва сотрудника на службу;

- при восстановлении в должности незаконно уволенного сотрудника;

- при полной утрате трудоспособности к данной должности работником;

- при отказе работника принять смену условий трудового договора;

- при увольнении сотрудника с руководящей должности на предприятии по инициативе собственника.

Кодекс устанавливает для работодателя право в трудовом договоре или в коллективном трудовом договоре оговорить дополнительные основания для выплаты выходного пособия сотруднику при увольнении, или установить более высокий размер пособия, в сравнении с установленным законом. Но, важно понимать, что во всех других случаях увольнения сотрудника, если работодатель решит выплатить ему выходное пособие, подлежит налогообложению на общих основаниях.

К содержанию

Размер выходного пособия при увольнении, которые не подлежит налогообложению

В соответствии с установленным ст. 178 ТК минимумом выходного пособия, который сотрудник должен получить при увольнении, не подлежат налогообложению такие суммы выходного пособия:

- Если сотрудника увольняют с предприятия по инициативе работодателя в связи с сокращением, или ликвидацией предприятия, ему нужно выплатить выходное пособие в размере среднего месячного заработка данного конкретного сотрудника (не минимальный размер зарплаты по предприятию, как считают некоторые работодатели). Кроме того, за ним сохраняется ежемесячный заработок еще в течение трех месяцев, если он не найдет работу, ранее указанного срока;

- В остальных случаях, предусмотренных ТК, кроме увольнения руководителя, выплате подлежит средний двухнедельный заработок сотрудника на данном предприятии в качестве выходного пособия. Это пособие выплачивается помимо заработной платы, которую фактически сотрудник заработал за время своего труда;

- Для руководящих должностей предусмотрено выходное пособие в пределах установленных трудовым договором с руководителем, но не менее трех месячных окладов данного лица.

Как видно, тот минимум, что установлен законом, не может быть уменьшен по инициативе предприятия. Может быть только увеличен, по доброй инициативе работодателя. Так вот в этом случае, если размер выходного пособия увеличен, такая сумма подлежит обязательному налогообложению.

Кроме того, Управление ФНС дало разъяснение работодателям, что не облагается налогом на доходы физических лиц то выходное пособие, которое выплачено работодателем сотруднику по установленным законом, в частности ст.

178 ТК, причинам, и в установленных данной же статьей, размерах.

Во всех остальных случаях, выходное пособие как компенсационная выплата все равно подлежит налогообложению на общих основаниях, установленных законодательством.

Источник: http://IPinform.ru/kadry/uvolnenie-rabotnikov/osobennosti-nalogooblozheniya-vyxodnogo-posobiya-pri-uvolnenii.html

Выходное пособие при увольнении облагается ндфл или нет

- если выходное пособие при увольнении превышает размер среднемесячной зарплаты за 3 месяца (абзац 1, 6, 8 пункта 3 ст.217 НК РФ) в большинстве регионов России;

- для работающих на Крайнем Севере, если размер пособия больше суммы заработка за 6 месяцев.

НДФЛ не начисляется:

- при увольнении руководителя в связи с полной ликвидацией организации, если размер пособия не выше 3-месячного заработка;

- при увольнении заместителей руководителя и главбуха (на тех же условиях);

- если сотрудник увольняется по соглашению сторон, а выплата пособия прописана в трудовом договоре, и ее размер менее, чем зарплата за 3 месяца (или полгода для Крайнего Севера).

Если работник уволен по инициативе работодателя или иной причине, кроме собственного желания, в выходное пособие включается зарплата за последний месяц, полученная сумма не облагается налогом.

Облагается ли ндфл выходное пособие при увольнении?

Нюансы при увольнении Обычно работодатели выплачивают заработную плату своим сотрудникам в начале или же конце месяца. Имеется один важный нюанс, который касается именно перечисления НДФЛ в бюджет.

Делать это налоговый агент обязан тем же днем, которым осуществляется выплату зарплаты. Также это касается расчетных, начисляемых сотруднику при увольнении.

ВниманиеФактически, выплата должна осуществляться датой получения дохода. Но случается, что работник забирает полагающуюся ему сумму гораздо позднее.

При возникновении подобной ситуации следует обращаться к письму Минифина Российской Федерации №03-04-06/4831 от 21.02.13 г. Согласно ему, дата получения дохода в подобной ситуации – последний день рабочего месяца.

Если работник перестает числиться в штате в середине месяца, то последним рабочим днем является последнее число увольнения (п.2 ст.№223 НК РФ).

Выходное пособие — облагается ндфл?

- установлены законом Федерации (региона) или решением муниципалитета;

- не превышают 3-кратную (для Крайнего Севера 6-кратную) сумму среднего за месяц заработка.

Выплаты, осуществляемые в связи с выходом на пенсию или выплачиваемые при увольнении по соглашению сторон, не относятся к числу установленных на законодательном уровне, а являются самостоятельно введенными у себя работодателями.

Как рассчитать ндфл с выходного пособия?

Л при увольнении/сокращении в льготном режиме Чтобы ответить на вопрос, каким образом происходит обложение налогом выходного пособия при освобождении от должности, следует рассмотреть моменты, при которых такая выплата начисляется:

- ликвидация организации или сокращение штатной численности;

- призыв сотрудника к военной или альтернативной службе;

- по медицинским показаниям работник не может выполнять обязанности на занимаемой должности и отказывается от перевода на другую работу, или невозможность предоставления ему другой должности на данном предприятии со стороны работодателя;

- несогласие трудящегося с введением изменений в трудовой договор;

- недееспособность сотрудника;

- прекращение договорных обязательств, связанных с независимыми от него причинами.

Рассматриваемый вид налога в отдельных случаях накладывается на выходное пособие.

Облагается ли ндфл выходное пособие, выплачиваемое при увольнении, или нет

Поэтому облагать их НДФЛ придется в полном объеме. О позиции судей по этому вопросу читайте в материале «Стало опасно не облагать НДФЛ выходные пособия по соглашению сторон». Надо ли удерживать НДФЛ с выходного пособия фиксированной суммой Такие выплаты могут осуществляться в виде суммы, заранее оговоренной в трудовом соглашении.

В расходах на оплату труда налогоплательщику в соответствии с пп. 1 и 8 ст. 255 НК РФ разрешено учитывать как зарплату, начисляемую перед расторжением трудового соглашения, так и компенсационные выплаты за неиспользованный отпуск.

Облагается ли выходное пособие ндфл

При осуществлении сокращения необходимо ознакомиться со следующими Письмами Министерства финансов Российской Федерации:

- №03-05-01-03/18 от 17.02.06 г.

Источник: http://juristufa.ru/2018/04/21/vyhodnoe-posobie-pri-uvolnenii-oblagaetsya-ndfl-ili-net/

Ликбез: облагается ли компенсация при увольнении по соглашению сторон НДФЛ и другими налогами и взносами?

При увольнении работника руководитель обязан его полностью рассчитать в последний рабочий день. При уходе с занимаемой должности гражданин имеет право получить как заработную плату, так и дополнительные компенсации.

Нужно ли их облагать налогами выходное пособие, неиспользованный отпуск, а также взимаются ли с этих выплат страховые взносы расскажем ниже.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Налогообложение выплат

Компенсационные выплаты при увольнении по соглашению сторон осуществляются в форме денежных выплат. Соответственно, на основании пункта 1 статьи 41 Налогового кодекса РФ, признаются доходами, поскольку увеличивают экономические выгоды граждан.

Согласно статье 209 НК РФ доходы граждан облагаются налогом на доходы физических лиц (НДФЛ). Вместе с тем нормы статьи 217 НК РФ предусматривают освобождение от взимания обязательных платежей некоторые категории доходов физических лиц.

Рассмотрим несколько видов компенсаций, которые могут получить работники предприятий, и определим, подлежат ли они налогообложению.

Выходное пособие

Природа понятия «выходное пособие» позволяет его отнести к категории компенсационных выплат. Компенсационные выплаты, связанные с увольнением сотрудника, не облагаются НДФЛ на основании части 6 подпункта 3 статьи 217 НК РФ.

Однако существует ограничение: сумма денежных средств не должна быть больше тройного размера среднемесячной заработной платы. В противном случае поступление от работодателя должно облагаться в общеустановленном порядке.

Предел необлагаемых сумм увеличен до уровня 6 месячных заработков для работников, увольняющихся из организаций, расположенных на Крайнем Севере.

В ситуации, когда из выходного пособия при увольнении по соглашению сторон должны удерживаться налоги и взносы, следует знать следующие особенности:

- налоговая ставка составляет 13% либо 30% для нерезидентов от полученной величины;

- рассчитать и удержать налог должен работодатель;

- увольняющийся работник не обязан предоставлять налоговую декларацию.

Информация для работодателя – источника выплаты пособия:

- налоговые агенты (работодатели) обязаны подавать ежеквартально и по итогам года расчёт уплаченного налога физического лица, в том числе и с облагаемых выходных пособий, по форме 6-НДФЛ;

- агенты должны 1 раз в год направлять в налоговую справку о доходах работников по форме 2-НДФЛ;

- код дохода в виде выходного пособия для отражения в справке 2 НДФЛ составляет 2014 (Приложение № 1 к Приказу ФНС России от 10 сентября 2015 года № ММВ-7-11/387@).

Если выходное пособие превышает законодательно установленный предел, то НДФЛ взимается не с разницы между предельной величиной и фактической, а со всего объёма пособия.

Неиспользованный отпуск

Учитывая, что компенсация за неиспользованный отпуск, входит в статью доходов граждан, она также подлежит обложению НДФЛ. Абзац 7 подпункта 3 статьи 217 НК РФ прямо оговаривает данный случай.

Налогообложение компенсации за отпуск аналогично удержанию платежа, например, с заработной платы или выходного пособия:

- величина налога составляет 13% от компенсации;

- налог исчисляется и направляется в бюджет организацией;

- налоговую отчётность составляет и направляет в налоговую инспекцию также налоговый агент.

При этом при формировании справки по форме 2-НДФЛ указывается код дохода «2013».

Обычно компенсации в виде выходных пособий выплачиваются при сокращении штата или ликвидации юридического лица. Однако часть 4 статьи 178 ТК РФ оговаривает, что выходные пособия могут начисляться и в других случаях по усмотрению работодателя. Таким образом, при увольнении по соглашению сторон допускается выплата выходного пособия.

Для этого следует составить дополнение к трудовому договору или предусмотреть выплату компенсации в коллективном договоре.

Таким образом, дополнительная компенсация – это и есть выходное пособие, поскольку работодатель не обязан её выплачивать, а может это делать по соглашению сторон.

Удержание НДФЛ с дополнительной компенсации происходит в порядке, предусмотренном для налогообложения выходного пособия:

- не облагаются выплаты, которые меньше 3-кратного размера средней оплаты труда в месяц;

- с больших объёмов поступлений в пользу физических лиц взимается НДФЛ по ставке 13%.

Взимаются ли с этих выплат страховые взносы?

В соответствии с пунктом 1 статьи 420 НК РФ лица, производящие выплаты в пользу граждан, должны с их объёма платить страховые взносы. Соответственно, компенсации при увольнении по соглашению сторон также входят в объект обложения.

Статья 422 НК РФ закрепляет виды доходов физических лиц, с которых не рассчитываются страховые взносы. Среди них поименованы компенсационные выплаты.

В то же время указанной статьёй установлены виды компенсаций, которые облагаются взносами:

- выходные пособия, размер которых выше трёх месячных заработных плат (6 для предприятий Крайнего Севера);

- компенсации за неиспользованный отпуск;

- дополнительные выплаты.

Размер взносов равен 30% от объёма полученных бывшим работником компенсаций, в том числе:

- на пенсионное страхование – 22%;

- на страхование временной нетрудоспособности и материнства – 2,9%;

- на ОМС – 5,1%.

Выплаты при увольнении облагаются не отдельно от остальных доходов, а вместе.

Если общая сумма заработка и других поступлений физического лица составила больше 1 021 тыс. руб. за год, то тариф пенсионных взносов с суммы превышения равен 10%. При этом если годовой доход гражданина больше 815 тыс. руб., то взносы на случай временной нетрудоспособности с сумм превышения не вносятся.

Таким образом, выходное пособие в законодательно установленных пределах не является объектом для расчёта обязательных платежей. При этом компенсация за отпуск всегда подлежит обложению. Учитывая, что НДФЛ и страховые взносы уплачиваются с одних и тех же доходов, то суммарная налоговая нагрузка на облагаемые выплаты равна 43% (13% с работников и 30% с работодателей).

Источник: https://urexpert.online/trudovoe-pravo/uvolnenie-s-raboty/osnovaniya/po-soglasheniyu-storon/vyplaty-i-kompensatsii/nalogooblozhenie-vyp.html

Выходное пособие при увольнении НДФЛ

Выходное пособие облагается НДФЛпо льготной схеме. Это означает, что сумма выходного пособия подлежит обложению данным налогом не в полном объеме. В чем же особенности обложения НДФЛ выходного пособия?

В чем заключается суть льготы

Выходные пособия облагаются НДФЛ в льготном режиме на том основании, что они считаются компенсационными выплатами, которые устанавливаются федеральными или региональными законодательными актами, решениями муниципалитетов.

ОБРАТИТЕ ВНИМАНИЕ!Под льготу не подпадают «увольнительные», которые работник получает за производственные результаты.

Суть льготы в том, что выходное пособие при увольнении НДФЛ облагается лишь в той части, которая, согласно абз. 1, 6, 8 п. 3 ст. 217 НК РФ, превышает 3-кратный размер среднемесячной зарплаты. А для районов Крайнего Севера необлагаемая планка поднята до 6-кратного размера среднемесячного заработка.

С перечнем льгот по НДФЛ можно ознакомиться в материале«Какие льготы предусмотрены по НДФЛ в 2017 году».

При каких обстоятельствах выплачиваются выходные пособия

Законодательно установлены следующие основания для выдачи выходных пособий:

- В соответствии с нормами чч. 1, 3 ст. 84 ТК РФ – прекращение трудового договора из-за нарушения правил его заключения, произошедшего не по вине работника, если продолжение работы невозможно вследствие этого нарушения.

- В соответствии с нормами ч. 1 ст. 178 ТК РФ – расторжение трудового договора, произошедшее по причине ликвидации компании или сокращения штата сотрудников.

- В соответствии с нормами абз. 3 ч. 3 ст. 178 ТК РФ – расторжение трудового договора по причине призыва работников в ряды Вооруженных сил России.

- В соответствии с нормами абз. 5 ч. 3 ст. 178 ТК РФ – расторжение трудового договора из-за отказа сотрудника вместе с нанимателем перевестись на работу в другую местность.

Отметим, что данный список не имеет закрытого характера, поэтому коллективными и трудовыми договорами могут быть установлены другие основания для выдачи выходных пособий.

О принципах определения суммы выплат, попадающих под льготу, можно ознакомиться в материале«Как рассчитать необлагаемую сумму “увольнительных” выплат» .

Как облагаются НДФЛ выплаты выходных пособий, не указанные в ТК РФ

В Трудовом кодексе не определены такие обстоятельства расторжения трудовых договоров, как выход на пенсию и обоюдное согласие сторон. Подобных случаев множество, и у работодателя возникают затруднения, можно ли считать выплаты в этих обстоятельствах компенсационными. Иначе говоря, можно ли применить к ним льготную планку.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:+7 (499) 455 09 86 (Москва)Это быстро и бесплатно!

Контролирующие органы не раз возвращались к этой теме, и, как правило, их разъяснения говорят в пользу применения льготы. Общий смысл таков: положения п. 3 ст. 217 НК РФ применимы ко всем основаниям выплаты выходного пособия, независимо от того, указаны они в Трудовом кодексе или определены внутренними договорами организации.

Источник: http://pravostoriya.ru/vyhodnoe-posobie-pri-uvolnenii-ndfl/

Выходное пособие — облагается ли НДФЛ

Некоторые организации выплачивают своим сотрудникам во время увольнении выходное пособие. Многие задаются вопросами, облагаются ли эти доходы налогами, а в частности налогом НДФЛ? Величина социального налога будет зависеть от различных факторов.

Выходное пособие выплачивается сотруднику только в исключительных случаях

Облагается ли выходное пособие НДФЛ

Выходное пособие в случае увольнения выплачивается лишь в некоторых случаях. Перед тем как ответить на вопрос, облагается ли выходное пособие НДФЛ, попробуем разобраться, в каких случаях оно выплачивается увольняющемуся сотруднику. Все основания описаны в ТК, а именно в статье под номером 178. К данным основаниям относятся следующие:

- Имеет место сокращение штата сотрудников или предприятие подлежит полной ликвидации.

- Сотрудник призывается на военную службу или на альтернативную гражданскую службу.

- Отказ сотрудника переводиться в другое место, когда перевод основан на медицинском выводе или когда работодатель не может предоставить нового места труда.

- На место уволенного сотрудника приходит служащий, который ранее занимал данную должность.

- Отказ служащего продолжать службу в связи с тем, что некоторые условия трудового контракта были изменены.

- Признание работника недееспособным к данной трудовой деятельности.

Данное пособие должно быть выплачено и в той ситуации, когда трудовой договор был разорван по причине нарушения правил не по вине служащего.

Теперь разберемся, в каких случаях выходное пособие облагается НДФЛ. Этот налог должны выплачивать все лица, которые занимаются какой-либо трудовой активностью на территории РФ. Процесс выплат обычно выполняется нанимателем, так как он обычно признается налоговым агентом. Лица, которые ведут частную практику, должны самостоятельным образом составлять налоговую декларацию и оплачивать налог.

Она из причин выплаты выходного пособия — сокращение

Облагается ли НДФЛ выходное пособие при увольнении

Одним из самых часто образующимся вопросов является, облагается ли НДФЛ выходное пособие при увольнении? Ответ в таком случае не может быть однозначным, так как зависит от многих факторов. Увольнение может быть осуществлено по соглашению работника и нанимателя или в случае сокращения. В первом случае налог НДФЛ будет облагаться на пособие в следующих случаях:

- Если размер пособия превышает размер зарплаты служащего за три месяца.

- Если размер пособия превышает размер заработка служащего за последние 6 месяцев, в случае, когда речь идет о трудовой активности в регионах Крайнего севера, или в прилегающих регионах.

Если в пособие включена зарплата за последний рабочий месяц, то оно также должно облагаться налогом НДФЛ. Данное правило не будет применено в том случае, если сотрудник уволился не по собственному желанию.

Налогообложению не подлежат все выплаты связанные с увольнением работников, кроме одного случая. Этот налог применят к пособию служащего, который был уволен по причине совершения недопустимых действий. В таком случае наниматель должен будет доказать факт нарушений трудовой дисциплины со стороны сотрудника.

Для рассчета пособия используется специальная формула

Облагается ли НДФЛ выходное пособие при сокращении

Многие люди задаются вопросом, облагается ли НДФЛ выходное пособие при сокращении? Может возникнуть такая ситуация, что предприятие собираются ликвидировать и тогда сотрудника могут сократить.

Поскольку работник потерял место работы не по своей вине, то ему полагается компенсация в виде пособия. Размер пособия определяется исходя из того, какую зарплату получал сотрудник, сколько у него было рабочих дней и других нюансов.

Стоит отметить, что такое пособие не облагается налогом НДФЛ.

Сокращенный сотрудник должен знать еще один важный нюанс. Если он после сокращения не нашел другую работу, он может потребовать выплаты пособие за следующие 2 месяца после увольнения. Эти выплаты также не будут облагаться налогом.

Для того чтобы получить пособие за 2 месяца после увольнения, работник должен стать на учет биржи труда. Если в течение 2 месяцев для него не нашли новое место работы, то только в данном случае он получит дополнительный выплаты.

Помимо пособия сокращенный сотрудник может получить и другие выплаты не облагаемые НДФЛ, такие как:

- Заработная плата за период с последней выплаты и до того момента, пока сотрудник не был сокращен.

- Если ежегодный отпуск не был использован, то за него полагается компенсация. Стоит помнить о том, что отпуск полагается только тем служащим, которые отработали на предприятии не менее полугода.

- Работнику может быть выплачена и премия за хорошо выполненную работу. Стоит отметить, что законом не установлена максимальная сумма пособия, однако минимального размера потребуется придерживаться.

- Если работник был сокращен раньше того момента, когда его об этом предупредили, то ему полагается дополнительная компенсация.

При сокращении сотрудник получает пособие, которое необлагается надогом

Многие сотрудники, которых предупредили о ликвидации предприятия, задаются вопросом, каким будет размер выходного пособия.

Для расчета потребуется использовать следующую формулу: Размер пособия = РД * СДЗ.

Для того чтобы сделать расчет потребуется разобраться с аббревиатурами формулы. РД в данном случае означает количество рабочих дней, отработанных после начисления последней зарплаты. СДЗ – расшифровывается как среднедневная зарплата работника.

Для того чтобы рассчитать среднедневная зарплата используется следующая формула: СДЗ = ЗП / ОД, где ЗП – это зарплата за расчетный период вместе с различными премиями. Обычно расчетный период составляет 12 месяцев.

ОД расшифровывается как число отработанных дней.

Для того чтобы максимально точно выполнить расчет выходного пособия необходимо соблюдать следующие нюансы:

- В учет берутся только трудовые дни, тогда как праздники и выходные не принимаются во внимание.

- Социальные выплаты также не берутся в расчет.

- Расчет будет выполнен одинаково, независимо от того какой тип оплаты труда использовался.

Видео: Выходное пособие при увольнение

Уплата каких страховых взносов, налогов, НДФЛ и в каких случаях необходима при увольнении или сокращение сотрудника — об этом коротко в следующем видео обзоре.

Источник: http://uristexpress.ru/finansovye-voprosy/kompensacii/vyxodnoe-posobie-oblagaetsya-li-ndfl.html

Облагается ли НДФЛ выходное пособие при увольнении

Немалое количество предприятий для сокращения собственных расходов уменьшает численный состав штата. В данной статье речь пойдет о выплатах, которые положены увольняемому сотруднику по ТК РФ, и о том, облагается ли НДФЛ выходное пособие при увольнении.

Ст. 127 и ст. 178 ТК РФ предусматривают определенные денежные перечисления работнику, с которым предприятие прекращает сотрудничать:

- Заработная плата за последний месяц.

- Денежное компенсирование целого или неиспользованной части отпуска.

- Денежное компенсирование, связанное с преждевременным расторжением договора.

- Выходное пособие, положенное при сокращении.

- Среднемесячный доход на время поиска нового места работы.

Первые 2 пункта обязательны для исполнения при любых формах расторжения договора. Все остальные выплаты определяются при сокращении штата.

Выходное пособие, равное среднемесячной заработной плате, полагается любым категориям сотрудников, которые попали под сокращение.

Эта денежная компенсация должна быть выплачена, даже если сокращаемый сотрудник уже нашел себе новое место работы.

При ликвидации предприятия всем сотрудникам будет выплачено пособие, даже тем, кто находится в отпуске по беременности и родам или в отпуске по уходу за ребенком.

При сокращении штата работники на протяжении двух месяцев до трудоустройства будут получать среднюю заработную плату, в сумму которой включается выходное пособие.

Большая часть сокращенцев находит новое место работы за 2 месяца после расторжения договора. При таком развитии событий уволенный сотрудник не может претендовать на выплату средней зарплаты за второй месяц.

Если же трудоустроиться не получилось, то при обращении к бывшему работодателю уволенный работник получит выплату.

В некоторых ситуациях возможно получить денежную компенсацию и за третий месяц, но для этого необходимо соответствовать следующим критериям:

- Встать на учет в центр занятости не позднее двух недель со дня расторжения договора.

- Не трудоустроиться за 3 месяца.

- Получить положительное решение службы занятости по поводу сохранения среднемесячной зарплаты на третий месяц за уволенным рабочим.

Извещение и порядок выплат

Руководство компании за 2 месяца до сокращения должно поставить в известность работника о таком решении. Это позволяет сокращаемым сотрудникам заранее найти новое место работы. Если таковое найдено и руководитель не имеет возражений, то увольняемый может расторгнуть договор раньше.

Если происходит досрочное увольнение, то работнику выплачивается еще одна денежная сумма. Ее расчет происходит следующим образом: среднюю заработную плату за день выплачивают со дня, следующего за увольнением, до истечения 2-х месяцев. Ниже приведен пример.

6 сентября работника известили о сокращении, которое произойдет 10 ноября. Но сотрудник расторг договор раньше: 30 сентября. Следовательно, выплата будет считаться с 1 октября до 10 ноября включительно.

Ряд предприятий, чтобы избежать различных выплат работникам, просят последних писать заявление с просьбой уволить по соглашению сторон (ст. 78 ТК РФ).

Этот вид расторжения трудового договора никаких выплат, кроме обязательных, не предусматривает.

В данном случае необходимо прописать в соглашении, какие выплаты и в какую сумму работодатель должен будет компенсировать сотруднику. Если это не указать – работник ничего не получит.

Несколько иначе рассчитываются с работниками, которые трудятся сезонно. При сокращении сезонники могут получить пособие, размер которого равен заработку за 2 недели. Сотрудники, которые работают по договору не больше 2-х месяцев, выходное пособие вообще не получают.

В последний день работы увольняемому сотруднику обязаны перечислить пособие, заработок за последний отработанный месяц, компенсацию за неиспользованный отпуск, а при досрочном увольнении – положенную компенсацию.

Выплаты уволенных сотрудников, кроме обязательных, руководство может отнести к расходам, связанным с оплатой труда, что отражается в ст. 255 и ст. 346.16 НК РФ. Такой маневр могут совершать предприятия, которые используют как общий режим налогообложения, так и УСН «доходы минус расходы».

Что облагается НДФЛ

Выплаты, за исключением обязательных, страховыми взносами и НДФЛ не облагаются, если они не превышают среднемесячную заработную плату в 3 раза. Если получается превышение 3-кратного среднего заработка за месяц, то происходит обложение НДФЛ и страховыми взносами. Это зафиксировано в ст. 217 НК РФ, Законе № 125-ФЗ.

Для работников, которые трудятся на Крайнем Севере, льготой считается больший размер выплат. Выходное пособие облагается НДФЛ, если сумма пособия получается больше 6-месячного среднемесячной заработной платы. Это отражено в ст. 422 НК РФ с внесенными правками в 2016 году. Сама статья вступила в силу с 1 января 2017 года.

Расчет всех выплат, связанных с сокращением, происходит на основе среднего дневного заработка за расчетный период. Для этого суммируются все составляющие дохода за расчетный период: заработная плата, премиальные и прочие надбавки. При этом не учитываются следующие суммы:

- За листы временной нетрудоспособности.

- Отпускные.

- В связи с временной нетрудоспособностью по беременности и родам.

За расчетный период принимается полные 12 месяцев, которые идут перед увольнением сотрудника по сокращению.

Другими словами, вычисляется средний заработок за день следующим образом: сумма, полученная за расчетный период, делится на количество дней этого периода. Получив искомое значение, предприятие рассчитывает все остальные выплаты, которые зависят от среднедневного заработка.

Источник: https://zhazhda.biz/base/oblagaetsya-li-ndfl-vyhodnoe-posobie-pri-uvolnenii

Облагается ли ндфл выходное пособие при увольнении по инвалидности

На это требование можно не обращать внимания, если штатный сотрудник ушел с работы по собственной инициативе. Когда все компенсационные выплаты связаны с увольнением кадров, налоги взиматься не будут.

Налоговый сбор применяют к пособию служащего, которого сократили по причине неправомерных манипуляций в отношении предприятия. В этом случае директор организации должен доказать нарушение рабочей дисциплины.

Обязанности директора при сокращении штата Редко, но все встречаются такие ситуации, когда предприятие необходимо ликвидировать. В этом случае работников могут попросить уволиться по собственному желанию, чтобы не портить трудовую книжку.

А поскольку по факту их уволили в связи с безвыходной ситуацией, им полагается компенсация. Выплаты рассчитываются согласно окладу, который получал работник на предприятии, и сколько было рабочих смен.

Положено ли выходное пособие при увольнении по инвалидности

Кто может рассчитывать на данные выплаты? Согласно законодательству в сфере трудовых отношений выходное пособие при увольнении по инвалидности могут получить следующие работники:

- Признанные недееспособными, в результате чего выполнять свои должностные обязанности не могут.

- Которые по состоянию своего здоровья не могут продолжать трудовую деятельность в условиях, где они работали до получения инвалидности.

- Отказавшиеся от другой более легкой предложенной работы.

- Которым работодатель не смог предложить другие доступные им условия труда.

- Уволившиеся по собственной инициативе.

Если инвалид по своему усмотрению прекратил рабочие отношения, то организация выплачивает ему:

- потерянную заработную плату;

- компенсацию за неиспользованный отпуск;

- обязательную выплату, установленную законодательно.

Выходное пособие при увольнении по инвалидности: расчет

ВажноДанное правило распространяется на суммы начислений, которые не превышают трехкратный размер средней зарплаты. Под действие закона попадает вся территория РФ, за исключением Крайнего Севера и регионов, приравненных к нему.

Для этих районов максимальный предел ограничен шестикратным размером зарплаты. Нюанс! Дата установления группы инвалидности, обозначенная в заключении комиссии, имеет важную роль.

ВниманиеС нее должна начинаться процедура увольнения работника или перевод на другую должность.

В Трудовом Кодексе указано, что страховые взносы в Пенсионный фонд с выходного пособия не удерживаются.

Исключение составляют случаи, когда:

- Наниматель, учитывая положение работника, по собственной инициативе вносит за него страховые взносы.

- Размер компенсации превышает лимит, установленный законом.

Как рассчитать ндфл с выходного пособия?

В каких случаях предоставляются выходные выплаты, и какова процедура их расчета? Содержание статьи

- В каких случаях предоставляется выходное пособие?

- Как рассчитывается пособие при увольнении

- Удерживают ли с пособия страховые отчисления и налоги

- Другие особенности увольнения при инвалидности

В каких случаях предоставляется выходное пособие? Часто наниматели, желая избавиться от проблемного сотрудника, предлагают написать заявление об уходе по личному желанию.

Облагается ли ндфл выходное пособие при увольнении сотрудника

Ст. 178 ТК РФ гласит, что выходные выплаты полагаются увольняемым по инициативе нанимателя или по обстоятельствам, независящим от обеих сторон. Инвалидам 1 группы компенсация назначается в обязательном порядке по предоставлению решения комиссии.

Если в медицинском заключении сказано, что сотруднику необходимо обеспечить облегченные условия труда на срок 4 месяца и более, то возможно увольнение в случае:

- Отказа инвалида от перевода на другое рабочее место.

- Отсутствия на предприятии вариантов для перевода, подходящих по медицинским показаниям.

- Отрицательного влияния условий труда на состояние здоровья работника.

Перечисленные обстоятельства относятся к независящим от воли обеих сторон и предусматривают выходное пособие при увольнении по инвалидности. Согласно ст.

Выходное пособие при увольнении по инвалидности

Расчет НДФЛ с выходного пособия Исходная формула для исчисления подоходного налога выглядит так: НДФЛ – налогооблагаемая база × налоговая ставка в процентах Рассматриваемый вид налога начисляется отдельно по каждой ставке, а затем полученные результаты суммируются.

Для граждан РФ данный вид налога рассчитывается по такой формуле: НДФЛ = НДФЛ(13%) + НДФЛ(9%) + НДФЛ(35%) Чтобы более наглядно представить ситуацию, рассмотрим пример.

И. В соответствии с соглашением, ее выходное пособие составляет 160 000 рублей. Размер среднего заработка Ивановой за 12 последних месяцев равен 45 900 рублей.

Согласно требованиям налогового законодательства (п.3 ст.217 НК РФ), подоходный налог исчисляется из суммы, превышающей 3-месячный средний заработок.

Выходное пособие при увольнении по инвалидности в 2018 году

Размер выходной компенсации Положение о выплате выходных пособий содержится в статье 178 Трудового кодекса. Там указываются категории граждан, которым оно положено.

А именно:

- Граждане, утратившие трудоспособность (1 группа).

- Труженики, которых не устроило предложение о переводе на иное место.

- Люди, которым предприятие не может предложить подходящую работу.

Данное начисление должно соответствовать среднему заработку труженика за период в две недели. Кроме того, законом не запрещено делать иные выплаты.

Они могут вноситься в коллективный или трудовой договор. Если таковое положение в документе имеется, то инвалиду начислят соответствующие суммы.

Выходное пособие — облагается ндфл?

- в ней обязательно указывается степень нетрудоспособности, установленная медицинской комиссией.

- Данные об ограничениях по здоровью в разрезе выполнения определенных работ (выдают в больнице).

- Расторжение трудового договора должно оформляться приказом. В этой бумаге, в том числе, записывается распоряжение бухгалтерии выплатить пособие.Нюансы оформления На основании бумаг об утрате трудоспособности руководитель принимает решение, которое должно быть изложено работнику письменно:

- Если предлагается иное место службы, то человеку нужно написать напротив вероятных должностей: «согласен» или «отказываюсь».

- В случае нежелания продолжать трудиться, гражданин пишет заявление об увольнении.

Облагается ли выходное пособие ндфл

Ответственность за уклонение от уплаты НДФЛ В законодательстве Российской Федерации содержится информация и рисках неправомерного неудержания или неперечисления налога в пользу бюджета влечёт за собой штрафные санкции: Нарушение законодательства Штрафные санкции Нормативный акт Неудержание или неперечисление налога в пользу бюджета 20% от суммы, подлежащей уплате ст.123 НК РФ Неудержание или неперечисление налога в пользу бюджета в крупных размерах · штраф 100000-300000 рублей или в размере заработной платы за период 1-2 года с лишением права занимать определённые должности на срок до 3 лет; · арест на срок до 6 месяцев или лишение свободы до 2 лет. ст.199 УК РФ Рубрика «Вопросы и ответы» Вопрос №1. Помогите, пожалуйста, разобраться. При сокращении мне пообещали, что выходное пособие будет равно 4-кратному размеру заработной платы, но выплатили меньше.

Плательщики Дополнительная информация Граждане, находящиеся на территории страны

- физлицо;

- гражданин находится в России более полугода;

- периоды пребывания в стране не прерываются на время выезда за границу для лечения или обучения на временной основе

Граждане, находящиеся за пределами страны

- граждане, проходившие службу за границей;

- служащие органов местного самоуправления, находящиеся в командировке за пределами РФ

Важно! Стоит учитывать тот факт, что если при сокращении сотруднику выплачивают выходное пособие, превышающее трехкратный размер средней заработной платы, то часть компенсации облагается подоходным налогом. Чтобы понять, как происходит налогообложение, рассмотрим пример.

При сокращении производственного штата сотруднику выплачена компенсация в размере 90 тыс. рублей.

Содержание

- 1 О чем говорит законодательство

- 2 Производится ли налогообложение при увольнении

- 3 Обязанности директора при сокращении штата

- 4 Кто обязан производить налогообложение

- 5 Когда нужно удерживать подоходный налог

- 6 Как по закону уволить инвалида

Некоторые предприятия при сокращении штата обязаны выплачивать выходные пособия при увольнении, которые облагаются НДФЛ. Стоит отметить, что налоговый взнос зависит от многих нюансов.

О чем говорит законодательство Согласно действующему распоряжению физическое лицо может получать компенсационные выплаты при массовом сокращении рабочих. То есть при невыполнении данного условия работодателя можно привлечь.

Если работник уволился по собственной инициативе, то требовать выплаты он не имеет права.

- Выплачивают компенсацию по сокращению штата.

В нем следует указать «по состоянию здоровья».

- Кадровик готовит проект приказа, основаниями для которого выступают:

- справка об инвалидности;

- заявление труженика.

С подписанным и зарегистрированным приказом следует ознакомить инвалида. Это делается, чтобы предотвратить обращение в суд с жалобой. Существует иной вариант. Согласно ст. 73 Трудового кодекса:

- Инвалиду могут предоставить время для восстановления. Период ограничивается 4 месяцами.

- В это время за больным сохраняется место (занять его на постоянной основе администрация не имеет права).

- По истечении указанного срока, труженик повторно проходит медицинскую комиссию. Если здоровье позволяет, он возвращается на службу.

В период восстановления зарплата человеку не начисляется.

Источник: http://advocatus54.ru/oblagaetsya-li-ndfl-vyhodnoe-posobie-pri-uvolnenii-po-invalidnosti/

Выходное пособие при увольнении облагается ндфл или нет

Положения данной статьи применяются и при увольнении военнослужащих. В соответствии с ч.4 ст.23 ФЗ №76, военнослужащему выплачивается пособие в размере оклада на протяжении года, основываясь на нормах Постановления №941.

В этой части данная выплата не подлежит обложению налогом, так как ее размер соответствует окладу и не может превышать его трехкратный размер. Кроме этого, ему положен еще один вид компенсации – единовременное пособие – двойное денежное довольствие.

Если сотрудник прослужил более 20 лет, эта выплата умножается в 7 раз плюс еще 1 оклад за государственные награды и иные виды заслуг. В последнем случае, скорее всего, сумма пособия превысит величину среднего 3-месячного заработка.

Это означает, что разница между этими величинами станет налогооблагаемой, т. е. с этой суммы необходимо заплатить 13% подоходного налога.

Облагается ли ндфл выходное пособие при увольнении?

ВажноНа его основании в трудовой книжке должна быть сделана запись об окончании работы в данной организации.

В последний рабочий день компания должна выплатить сотруднику независимо от причины увольнения:

- зарплату по последний день работы;

- компенсацию за отпуска, которые не были отгуляны.

В случае сокращения, уходу с работы по состоянию здоровья и иных случаях, поименованных в статье 178 ТК РФ, выплачивается также выходное пособие.

Данное начисление при расторжении трудового договора также может быть предусмотрено трудовым договором, например, при окончании работы по соглашению сторон.

Выходное пособие — облагается ндфл?

Итак, вычисляем необлагаемую сумму пособия: 45 900 × 3 = 137 000 рублей. Облагаемая налогом часть пособия: 160 000 – 137 000 = 22 300 рублей.

Подоходный налог вычитается в день выплаты пособия увольняемому лицу. Перечисляется в бюджет не позже следующего за выплатой рабочего дня.

Данный пример является образцом правильного расчета облагаемой суммы пособия, начисляемого при увольнении лицам, работающим в большинстве регионов России. Если рассматривать аналогичный пример для работников Крайнего Севера, то при вычислении необлагаемой суммы следует размер среднего заработка умножить не на 3 месяца, а на 6 месяцев. Остальные действия производятся по тому же алгоритму.

Как рассчитать ндфл с выходного пособия?

Налогообложение регламентируется приказами Министерства финансов, ФНС в зависимости от сферы деятельности компаний и организаций. Законодательство, в частности, регулирует случаи расторжения контрактов о приеме на работу, когда с выходной компенсации не взимаются сборы:

- с руководителя при полной ликвидации организации, при условии, что сумма пособия не превышает размер заработной платы за 3 месяца;

- с заместителей руководителя предприятия, главного бухгалтера при тех же условиях;

- с увольняющихся по инвалидности;

- с военнослужащих;

- при увольнении по соглашению сторон.

Последнее верно при условии, что упоминание о компенсации есть в контракте о приеме на работу, и ее размер не больше 3 ежемесячных зарплат.

Облагается ли ндфл выходное пособие, выплачиваемое при увольнении, или нет

С чем это было связано? Зарплата была 46 тысяч в месяц. В соответствии со ст. 217 НК РФ сумма выходного пособия в части, превышающей трёхкратный размер среднего заработка, подлежит исчислению, удержанию и уплате НДФЛ.

Читайте также статью: → «Выплаты, на которые по закону не начисляются страховые взносы в 2018».

В Вашем случае Вам был обещан 4-кратный размер выходного пособия, что составляет 46000*4=184000 рублей.

Необлагаемой налогом суммой является 3-кратный размер 46000*3=138000 рублей. С части выходного пособия, превышающей 3-кратный размер среднего заработка сотрудника, удерживается НДФЛ: (184000-138000)*13%=5980 рублей. К выплате 184000-5980=178020 рублей. Вопрос №2.

В нашей организации молодого сотрудника призвали в армию.

Облагается ли выходное пособие ндфл

Внимание

Особенности налогообложения и компенсаций По ТК выплата компенсации увольняемому сотруднику положена в следующих случаях:

- при сокращении штатов или ликвидации предприятия;

- сотрудник призван на службу в вооруженные силы;

- сотрудник отказался от перевода на другое место работы, если перевод производится по медицинским показаниям, но работодатель не имеет возможности предоставить другое место работы;

- на место увольняющегося приходит сотрудник, который занимал это место до него;

- отказ от работы в связи с новыми условиями контракта;

- прерывание контракта по причине нарушений, которые произошли не по его вине;

- человек признан недееспособным.

При расторжении договора с работодателем увольняющимся назначаются выплаты как форма компенсации за потерю рабочего места. С них также удерживается налог, но по особой, льготной схеме.

Источник: http://tk-advokat.ru/2018/04/21/vyhodnoe-posobie-pri-uvolnenii-oblagaetsya-ndfl-ili-net/