Отчетность ИП на патенте

Доброго времени суток! Сегодня у меня очередная статья о налогообложении ПСН и поговорим мы об отчетности ИП на патенте. Получение патента в 2017 году.

Как и для любой другой системы налогообложения на налоге ПСН предприниматель должен вести обязательную отчетность которую в случае необходимости (камеральной проверки) необходимо будет предоставить в налоговые органы.

Декларации налога ПСН

Для всех предпринимателей у меня хорошая новость. Приобретая патент ИП не должен сдавать никаких деклараций. Так как, сдача налоговых деклараций на патентной системе налогообложения просто не предусмотрена.

Так что если Вас мучал вопрос какие декларации нужно сдавать на налоге ПСН, то можете спать спокойно – никаких деклараций на налоге ПСН нет!

Торговля на ПСН

В случае если Вы приобрели патент на розничную торговлю, то здесь все практически как на налоге ЕНВД:

- Не требуется наличие кассового аппарата;

- При требовании покупателя, Вы должны предоставить любой документ подтверждающий прием денег (чек от ЧПМ, товарный чек, приходно-кассовый ордер).

Тут можно сказать только одно, Вы не должны давать покупателю никаких подтверждающих документов и только по требованию покупателя его обязательно предоставляете.

Оказание услуг на патенте

В случае если Вы приобрели патент на оказание услуг, то тут немного посерьезней. Каждому клиенту Вы должны выписывать БСО (бланк строгой отчетности). Даже если клиент не захочет его брать Ваша задача отдать его в руки клиента, а что дальше он с ним будет делать – это уже его проблемы.

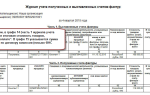

КУДиР на налоге ПСН

КУДиР – книга учета доходов и расходов – это единственный документ который должен вести ИП на патенте.

Данная книга ведется практически на всех системах налогообложения. КУДиР ведется кассовым методом. Данную книгу предприниматель никуда сдавать не должен и только при запросе налоговых органов ее потребуется предоставить.

Так как на патенте есть ограничения по количеству доходов 60 000 000 руб. в год, именно из-за этого нужна КУДиР, налоговая сможет проверить не превысили ли Вы данное ограничение. При превышении Вы лишаетесь права применять патентную систему налогообложения.

Вот пожалуй и все, более никакой отчетности на ПСН не предусмотрено.

В настоящее время многие предприниматели для перехода на патентную систему налогообложения для ИП, расчета патента, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

При возникновении вопросов пишите в мою группу социальной сети ВКОНТАКТЕ или задавайте прямо в комментариях к статье.

Всем удачного бизнеса! Пока!

Источник: http://biz911.net/nalogooblazhenie/nalogooblozhenie-psn/otchetnost-ip-na-patente/

Совмещение УСН и ПСН: как перейти с одного режима на другой

Для определения процентной ставки, которой будет облагаться доход предприятия, используются режимы налогообложения. Для подбора более выгодных тарифов предприниматели имеют право совмещать несколько видов налоговых систем.

К сожалению, не все виды налогооблагаемых систем могут быть совместимы, поэтому приходится выбирать один, но наиболее удобный режим. Так, на возможность совмещения налоговых систем могут влиять факторы самого предприятия.

Например, в зависимости от количества трудоустроенного персонала налоговой службой принимается решение о том, можно ли применять несколько режимов одновременно.

Псн и усн совмещение режимов одновременно, как перейти с псн на усн, что лучше и выгоднее по расходам, как совмещать режимы

ИП — налогоплательщик УСН вправе в течение календарного года перейти на ПСН по отдельным видам предпринимательской деятельности, в отношении которых она введена законом субъекта РФ.

ИП, применяющие УСН «Доходы» и не производящие выплаты работникам, уменьшают сумму налога за налоговый период, на уплаченные страховые взносы в Пенсионный фонд и ФФОМС в фиксированном размере.

Письмо Минфина N 03-11-09/5130

Если ИП — налогоплательщик УСН в течение календарного года переходит на ПСН, то есть совмещает два указанных специальных налоговых режима, он обязан представить налоговую декларацию по упрощенной системе налогообложения, в которой доходы определяются без учета доходов от предпринимательской деятельности, в отношении которой применяется патентная система налогообложения.

В том случае, если ИП совмещает УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов, и ПСН, то сумма минимального налога исчисляется только от доходов, полученных от предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения без учета доходов от предпринимательской деятельности, в отношении которой применялась ПСН.

Плательщики единого налога по УСН, выбравшие объект налогообложения «доходы минус расходы», по итогам года рассчитывают минимальный налог.

Он исчисляется за налоговый период в размере одного процента от доходов.

Обязанность перечислить минимальный налог возникает, когда за налоговый период сумма единого налога (по ставке 15%) окажется меньше суммы исчисленного минимального налога.

ИП на УСН, выбравшие в качестве объекта налогообложения «доходы» и не производящие выплаты физическим лицам, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на уплаченные страховые взносы в ПФР и ФФОМС в фиксированном размере.

С сайта: http://ibport.ru/ip/ip-11

Пониженные тарифы взносов при совмещении УСН и ПСН: особенности применения

Возможность уплачивать страховые взносы по пониженным тарифам предусмотрена для тех упрощенцев и «патентников», кто ведет льготные виды деятельности. Может получиться так, что ИП, совмещающий УСН и ПСН, подпадает под льготу и по «упрощенному» виду деятельности, и по «патентному». В таком случае придется выбирать, по какому основанию применять пониженные тарифы.

Так, если предприниматель выберет «патентную» льготу, то начислять взносы по пониженному тарифу он сможет только с выплат работникам, занятым в ПСН-деятельности. Это прямо сказано в НК.

1. доля доходов от льготной деятельности не менее 70% в общем объеме доходов;

2. общая сумма доходов за текущий год нарастающим итогом не превышает 79 млн.рублей.

Как же ИП-«совместителю» определить, укладывается ли он в лимит по доле доходов, если он ведет два вида деятельности, подпадающих под пониженные тарифы (например, парикмахерские услуги – в рамках УСН и услуги фотоателье – в рамках ПСН)? А если «доходное» условие соблюдено, может ли он применять пониженные тарифы в отношении выплат «патентным» работникам?

С сайта: http://112buh.com/novosti/2018/ponizhennye-tarify-vznosov-pri-sovmeshchenii-usn-i-psn-osobennosti-primeneniia/

Порядок перехода ИП с УСН на ПСН

В течение года ИП не может сменить систему налогообложения с УСН на ПСН. Об этом говорится в письме ФНС России от 20. 09. 2017 № СД-4-3/18795@. А ссылка дается на прямую норму НК РФ (п.

6 ст. 346. 13), которая гласит, что ИП- упрощенцы вправе перейти на иной режим налогообложения ( в том числе на ПСН) с начала очередного календарного года. О переходе нужно уведомить налоговый орган не позднее 15 января того года, в котором собираются переходить на иной режим налогообложения.

Таким образом, ИП, применяющий УСН, не может до конца года перейти на ПСН. Аналогичный порядок перехода для ИП с ЕНВД на ПСН.

С сайта: https://nalogovaya.ru/news/specrezhimy/poryadok-perekhoda-ip-s-usn-na-psn

Меняем систему налогообложения. Что надо учесть?

Подходит к концу 2015 год. Ряд организаций и предпринимателей задумываются о смене системы налогообложения.

Переход на общую систему с УСН, ЕНВД, ПСН

Добровольно перейти на общую систему (ОСН) с УСН можно только с начала нового календарного года (п. 3 ст. 346. 13 НК РФ).

Отказаться от УСН в течение года и перейти на общий режим налогообложения Налоговый кодекс не разрешает.

Уведомление о переходе на общий режим подавать не нужно, но следует проинформировать свою инспекцию по месту жительства об отказе от УСН не позднее 15 января следующего года (п.6 ст. 346. 13 НК РФ).

Совмещать ОСН с УСН нельзя.

С ЕНВД

12 № ММВ-7-6/941@ (абз. 3 п. 3 ст. 346. 28 НК РФ). Никакого дополнительного уведомления о переходе на ОСН не требуется. Переход произойдет автоматически.

С ПСН

Тогда на общую систему нужно перейти с начала применения патента (п. 6 ст. 346. 45 НК РФ). Предпринимателю не нужно информировать инспекцию о переходе с ПСН на общую систему. Переход произойдет автоматически без каких-либо уведомлений.

Но если ИП досрочно прекратит деятельность, в отношении которой применялся патент, он должен сообщить о данном факте в ИФНС, чтобы сняться с учета. Срок — в течение 10 календарных дней со дня наступления указанного обстоятельства, подав заявление по форме №26.5-4, утвержденной приказом ФНС России от 14.12.12 № ММВ-7-3/957@ (п. 8 ст. 346.45 НК РФ).

Переход с общей системы, ЕНВД, патентной системы на УСН

Если ИП производится переход с патентной системы на УСН в связи с досрочным прекращением деятельности, в отношении которой применялся патент, — надо подать заявление о снятии с учета по форме № 26.5-4. При переходе с общей системы никакого заявления о снятии с учета представлять в налоговую не нужно.

Переход с общей системы, УСН, ПСН на ЕНВД

ЕНВД можно совмещать с общей, упрощенной и патентной системами налогообложения. Упрощенцы» добровольно могут перейти на ЕНВД только с начала нового года. То есть с 1 января 2016 года.

ИФНС выдает уведомление о постановке на учет в качестве плательщика ЕНВД в течение пяти рабочих дней со дня получения от организации или ИП заявления о постановке на учет (п. 3. ст. 346.28 НК РФ).

Имейте в виду! «Упрощенцам» следует подать уведомление об отказе от применения УСН по форме № 26.2-3. Срок — не позднее 15 января года, с которого планируется применение ЕНВД (п. 6 ст. 346.13 НК РФ).

Но если у ИП несколько видов деятельности, то в середине года он может перевести некоторые из них на ПСН, оставаясь на УСН по остальным видам деятельности, не дожидаясь начала года. Разъяснения приведены в Письме ФНС России от 19. 09.

ПАМЯТКА: Бывшим предпринимателям-«упрощенцам» нужно подать уведомление об отказе от применения УСН (если в дальнейшем ИП вообще не собирается применять УСН) по форме № 26.2-3. Срок — не позднее 15 января года, с которого планируется применять патент.

Источник: http://buhvopros.com/usn-i-psn/

Переходим на общий режим если слетели с патента

Если вы читаете эту часть темы о патентной системе налогообложения, видимо вам не удалось восстановить право на утраченный патент.

Тогда не остается другого выхода, как принять все возможные законные меры к тому, чтобы принудительный переход на общий режим был для вас как можно мягче.

Глава Налогового кодекса РФ о ПСН была принята в «сыром», не проработанном виде, что и явилось причиной столь массовой утраты ИП права использовать этот режим.

С другой стороны, несовершенство налогового законодательства, а равно и других нормативных правовых актов, регулирующих предпринимательскую деятельность, в данном случае только на пользу коммерсанту. Об этом говорит и сам налоговый закон. Для тех, кто не очень любит читать сухие тексты правовых документов, напомним только одну норму, п. 7 ст. 3 НК РФ:

С таким-то аргументом в запасе, да не найти подходящего решения данной проблемы? Это не про нас. И не про вас, тоже. Однако вначале нужно разобраться, на какой налоговый режим попадает предприниматель, какие налоги и за какой период нужно уплачивать, и можно ли воспользоваться льготой. Приступим.

Слетел с патента – общий режим налогообложения или УСН?

Кстати, для упрощенной системы также установлены ограничения и условия, при которых налогоплательщики теряют право на её применение.

Но в отличие от ПСН, упрощенцы переходят на общий режим налогообложения всего лишь с начала того квартала, в котором произошло превышение ограничений или нарушение условий применения упрощенного режима.

Хотя налоговым периодом для упрощенки, как и для ПСН, является календарный год. Совсем другая картина для предпринимателей на патенте.

Налоговый период для патентной системы совпадает со сроком, на который выдан патент. А этот период, насколько вам известно, должен укладываться в один календарный год, то есть с января по декабрь, и не может переходить на следующий год. Однако законом установлен и минимальный срок, на который может выдаваться патент, – это месяц, но вовсе не календарный.

Начало действия патента может быть указано любым числом, а не обязательно только первым числом месяца. Соответственно, и заканчиваться период его применения будет тоже не последним числом в месяце. Это подвох, о котором мы предупреждали предпринимателей в разделе о патентной системе налогообложения. Но речь не об этом. То есть об этом, но с другой точки зрения.

Чем больше срок, на который выдан патент, тем больше проблем ожидает предпринимателя, если он слетел с него.

Постольку, поскольку налоговый период для патента не делится на кварталы, при утрате права на него, индивидуальный предприниматель вынужден перейти на другой режим налогообложения со дня, который обозначен датой начала действия патента. Вопрос только в том, а какой это должен быть режим? Давайте разбираться в этом вопросе вместе.

Переходим на общий налоговый режим

Всё чаще стал встречаться в Сети вопрос: «Если ИП слетел с патента, то под какой вид налогообложения он попадает?». При буквальном прочтении нормы ст. 346.45 закона, мы увидим ничто иное, как:

Для ИП, которые начали применять ПСН сразу после регистрации в статусе индивидуального предпринимателя, и для использовавших ранее для этого же вида деятельности специальный налоговый режим в виде ЕНВД, ситуация очевидна: они переходят на ОСН без вариантов. Конечно, при условии, что одновременно не использовалась упрощенная система (об этом варианте чуть позже).

Таким предпринимателям придётся рассчитать и уплатить НДС и НДФЛ, и, возможно, некоторые другие налоги с начала налогового периода на патенте.

Если потеря права применения ПСН произошла не в декабре, а раньше, то нужно подумать не только о прошлом периоде, но также и об остатке этого года.

Вы можете сразу же подать заявление о переходе на использование единого налога на вмененный доход по тому виду экономической деятельности, для которого вы оформляли патент. Для тех ИП, которые ранее применяли этот режим, такая процедура будет означать вернуться на ЕНВД.

Но это возможно лишь с даты, следующей за днем, когда произошла утрата права на применение ПСН. На подачу заявления отводится всего 5 дней. Поэтому решение нужно принимать быстро. Иначе налоги по ОСН нужно будет рассчитывать до даты, указанной в заявлении о переходе на вменёнку.

Дальше рассмотрим другой вариант действий, предотвращающий принудительное возвращение на ОСНО. А поможет нам в этом, в том числе, цитата из Налогового кодекса РФ, приведенная выше.

Возможно ли остаться или перейти на УСН

Заголовок этой части статьи содержит в себе два разных по смыслу вопроса. Мы в таком же порядке и рассмотрим их. Следует сразу сказать, что арбитражная практика по вопросам применения патентной системы налогообложения ещё не сложилась. Поэтому все варианты решения данной проблемы, которые будут предложены ниже, являются спорными.

Мы построили их на несовершенстве отдельных положений НК РФ, и воспользовались отсутствием в нём некоторых норм, чтобы применить право по аналогии (юристы знают, что это обычная практика). Если вы решите воспользоваться одним из примеров, то должны быть готовы к тому, что свою точку зрения придется отстаивать в суде.

Однако ваши шансы выйти победителем из такого спора достаточно высоки, хотя бы по причинам, указанным выше. Если не было ещё судебных прецедентов, то вы можете их создать. Дерзайте, если чувствуете достаточное количество сил, и физических и моральных.

А они вам пригодятся, уж будьте уверены! Мы не думаем, что для данного спора вам понадобятся услуги профессионального адвоката или юриста.

Перейти на УСН после утраты права на патент

Возможно ли вообще такое, когда ИП, потерявший право на патент, продолжит дальше работать по виду деятельности, на котором использовалась ПСН, но уже с применением УСН? Можно с достаточной степенью уверенности ответить на этот вопрос положительно. На чём основан такой вывод?

Во-первых, положения Главы 26.

5 НК РФ (ПСН) не устанавливают никаких правил в отношении порядка дальнейшего налогообложения индивидуального предпринимателя, утратившего право на применение ПСН, за исключением прямого запрета использовать этот налоговый режим до конца года по этому же виду предпринимательской деятельности.

Во-вторых, в Главе 26.2 Кодекса (УСН) отсутствует норма, определяющая запрет начала применения этого налогового режима после утраты права на использование ПСН. Зато есть конкретное разрешение начать применять УСН, при прекращении деятельности на ЕНВД. Цитируем:

Ну чем не тот случай, когда очень уместно применить право по аналогии. Смело можете отправлять в налоговый орган уведомление о переходе на упрощенную систему налогообложения со дня, следующего за днём утраты права на патент. Кстати, и Минфин РФ даже не против такого решения. Вот как звучит цитата из его письма:

Так что, здесь особых вопросов к вам возникнуть не должно. Но если ИФНС пришлет отказ в переходе на УСН, его можно обжаловать в вышестоящий орган, аргументируя так, как мы выше расписали. А мнение финансового ведомства, изложенное в приведенном письме и в ряде аналогичных ответов, на которые обязательно следует сослаться в жалобе, усилит ваши аргументы.

Если же вы одновременно с применением патентной системы использовали режим УСН по другим видам предпринимательской деятельности, то и уведомлять никого не нужно.

Поскольку требования главы о ПСН уплатить налоги по общему режиму распространяются только на налоговый период, в котором было утрачено право на патент.

А это, как мы выше установили, ничто иное, как срок от даты начала действия патента до дня, когда ИП сняли с учета в качестве налогоплательщика ПСН. Более того, в этом случае можно попытаться вообще не переходить на общий режим налогообложения, а рассчитать налоги по режиму УСН.

Остаться на УСН вместо перехода на ОСН при потере патента

В случае, когда индивидуальный предприниматель, получивший патент по одному из видов деятельности, не уведомлял ИФНС о прекращении деятельности, в отношении которой применялась упрощенная система налогообложения, он считается применяющим одновременно упрощенный и патентный режим.

Конечно, совмещать два налоговых режима по одному и тому же виду предпринимательской деятельности невозможно. Однако ИП, как правило, при регистрации указывают несколько видов экономической деятельности, которыми они предполагают заниматься.

И в отношении остальных видов никто не запрещает продолжать применять УСН, даже если фактически никаких движений по ним временно не осуществляется.

Тогда возникает вопрос о правомерности требования Налогового кодекса РФ к индивидуальному предпринимателю, совмещавшему УСН и ПСН, и утратившему право на последнюю из них, в обязательном порядке переходить на общий режим налогообложения по виду деятельности, в отношение которого применялась ПСН. Почему, – спросите вы?

Да хотя бы потому, что совмещение ОСН и УСН Налоговым кодексом России не предусмотрено даже если эти режимы применяются для разных видов деятельности. Это просто исключено. И о чём (или чем) думали авторы главы о ПСН вместе с законодателями, принявшими закон с такими поправками, остаётся только догадываться. Более того.

Вы не поверите! Но в НК РФ отсутствует само понятие «общий налоговый режим». Можете открыть Кодекс в любой информационно-правовой базе и воспользоваться поиском по тексту с указанием этой фразы.

Вы не найдете описания того, что такое общий режим. Его попросту нет, забыли определить. Вернитесь в начало страницы и прочтите ещё раз цитату из статьи 3 Кодекса. Эта норма закона в данном случае как раз применима.

Тогда получается, налогоплательщик вправе самостоятельно определить, какой режим налогообложения является для него общим.

Например, можно сказать, что таким будет являться общий для всех видов предпринимательской деятельности, осуществляемых индивидуальным предпринимателем налоговый режим. В данном случае, – это УСН.

Однако это только мысли вслух, – возразите вы, – а нужно бы подкрепить каким-то нормативным правовым актом. И такие документы есть!

Взять хотя бы Определение Конституционного Суда Российской Федерации. Ну куда ещё выше? Решения этого органа власти окончательные и не подлежат даже обжалованию. Вот цитата из этого документа:

Это понятно, что чиновники и законодатели порой не обращают внимания на такие нормативные правовые акты или толкуют смысл решений Конституционного Суда РФ в свою пользу (хотя права такого у них нет). Взять хотя бы недавний пример с принятием закона, который внес поправки в ст.

855 ГК РФ, определяющие очередность списания средств со счета плательщика. Содержание новой нормы по смыслу противоположно Постановлению КС РФ от 23.12.1997 № 21-П, в котором было признано не соответствующим Конституции РФ положение пункта 2 статьи 855 ГК РФ.

Но депутатам это не помешало снова принять сомнительный закон.

Так и в рассматриваемой теме о патенте. Написали, что захотели, и решили, что этого будет достаточно, чтобы закон работал.

А вот и нет! И даже Конституционный Суд РФ здесь на стороне индивидуальных предпринимателей, ясно определивший, что УСН и ОСН не могут применяться одновременно даже по разным видам деятельности.

Хотя нельзя сказать, какие решения примут региональные Арбитражные Суды в России при обжаловании действий налоговиков. Но и это ещё не всё. Минфин РФ однажды проговорился, видимо, нечаянно.

В другом письме финансовое ведомство, отвечая на вопрос одного из ИП выразило свою позицию буквально так:

Примечательно, что позже Минфин РФ отправил и продолжает писать ещё много аналогичных писем по той же теме, но больше нигде чиновники не упомянули о невозможности совмещения упрощенной системы и общего режима. Видимо, и там поняли, что раздел Кодекса о патентной системе написан плохо и применять его в некоторых случаях просто невозможно с точки зрения соблюдения всех норм закона.

Напоследок совсем недавнее решение суда, в пользу индивидуального предпринимателя.

Слетел с патента – как рассчитать и заплатить налоги

Когда ничего другого не остается, кроме как уплатить НДС, НДФЛ за ИП, возможно, налог на имущество физических лиц, если утрачено право на применение патента, нужно их платить. Но прежде следует правильно их рассчитать, поскольку и налоговые декларации по ним сдавать придётся.

Скажем больше, не только налоги, но и страховые взносы во внебюджетные фонды в большинстве случаев также следует пересчитать. А позже, нужно будет подать либо корректирующие отчеты, либо указать доначисленные взносы в специальных строках расчетов за следующие отчетные периоды.

Ну и пени, безусловно, рассчитать и перечислить придётся.

Видите, как много разных вопросов требуют своего рассмотрения. Нельзя же до бесконечности прокручивать окно браузера вниз. Да и вам, наверное, надоело уже читать. Отдохните. А потом давайте вместе перейдём на следующую страницу, где и разложим по полочкам расчет и уплату налогов при утрате права на патент.

Источник: http://kniga-biznes.ru/articles/tax/07-2014/perehodim-obshhij-rezhim-sleteli-s-patenta.html

Минфин рассказал, как перейти с патента на УСН

В ведомство поступил вопрос от предпринимателя, который хочет на полгода оформить патент, а затем перейти на УСН. Специалисты Минфина рассказали, как можно это сделать.

Министерство финансов РФ разъяснило некоторые моменты, связанные с переходом с одной системы налогообложения на другую. В ведомство поступило письмо от индивидуального предпринимателя, который применяет УСН с объектом налогообложения «доходы».

Бизнесмен планирует с 1 апреля по 30 сентября 2013 года перейти на патентную систему. ИП поинтересовался, может ли он по истечении срока действия патента вновь вернуться на УСН. Минфин направил в ответ на вопрос .

Специалисты ведомства сообщили, что перейти на другую систему налогообложения ИП сможет только с 1 января 2014 года.

Предприниматель, обратившийся в министерство, уточнил, что ему принадлежит на праве собственности объект недвижимости, который состоит из нескольких помещений с различной площадью. Каждое помещение сдается в аренду под офис по отдельному договору. У ИП нет наемных работников.

В Минфине напомнили, что патентная система налогообложения применяется в отношении видов предпринимательской деятельности, установленных пунктом 2 Налогового кодекса РФ. В частности, ее могут использовать ИП, которые сдают в аренду жилые и нежилые помещения, дачи, земельные участки, принадлежащие им на праве собственности.

Специалисты отметили, что переход на патентную систему налогообложения или возврат к иным режимам налогообложения индивидуальными предпринимателями осуществляется добровольно в порядке. Это определяет пункт 2 НК РФ. При этом документом, удостоверяющим право на применение ПСН, является патент.

Минфин рассказал о сроках действия патента и о возможности перехода на другую систему налогообложения:

В соответствии с п. 5 Кодекса патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года.

Если индивидуальным предпринимателем получен патент на срок менее календарного года, то продление срока его действия Кодекса не предусмотрено.

В то же время индивидуальный предприниматель может вновь приобрести патент на срок до конца календарного года.

В отношении вопроса о возможности перехода в отношении одного и того же вида предпринимательской деятельности с патентной системы налогообложения на упрощенную систему налогообложения в течение календарного года необходимо учитывать следующее.

Порядок и условия начала применения упрощенной системы налогообложения предусмотрены Кодекса.

Так, п.

1 указанной статьи Кодекса установлено, что индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения со следующего календарного года, уведомляют об этом налоговый орган по месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на упрощенную систему налогообложения. При этом в уведомлении указывается выбранный объект налогообложения.

Учитывая изложенное, после истечении срока действия патента, выданного на 6 месяцев, индивидуальный предприниматель вправе продолжать применять патентную систему налогообложения на основе вновь полученного патента при условии заблаговременной подачи соответствующего заявления, при этом последующий переход на упрощенную систему налогообложения может быть произведен только в порядке, установленном ст. 346.13 Кодекса.

Таким образом, индивидуальный предприниматель, получивший патент на осуществление деятельности по сдаче в аренду собственного недвижимого имущества на срок в 6 календарных месяцев (например, с 1 апреля 2013 г. по 30 сентября 2013 г.

), вправе по истечении срока действия патента в отношении указанного вида деятельности перейти на упрощенную систему налогообложения со следующего календарного года (с 1 января 2014 г.

), уведомив об этом налоговый орган по месту своего жительства не позднее 31 декабря 2013 г.

Напомним, с 1 января 2013 года вступили в силу некоторые изменения налогового законодательства. В частности, поправки коснулись упрощенной системы налогообложения на основе патента. Налоговый кодекс РФ дополнен новой главой. Теперь стала самостоятельным спецрежимом.

Ранее мы , что с начала года в силу вступили новые формы Книги учета доходов и расходов для налогоплательщиков, применяющих упрощенную и патентную системы налогообложения. Министерство финансов РФ утвердило .

Также мы , что Минфин представил в новую главу Налогового кодекса РФ. Законопроект уточняет порядок применения предпринимателями патентной системы налогообложения.

В частности, документ определяет условия начала действия и прекращения использования патента.

Также описан порядок постановки ИП на учет и снятия с учета в качестве налогоплательщика, применяющего патентную систему налогообложения.

Кроме того, , как пересчитать стоимость патента. Специалисты на примерах показали, как корректируются начисления и платежи.

Добавим, что Минфин наделен полномочиями предоставлять консультации по законодательству о налогах и сборах. Разъяснения по этому вопросу даны в . Документ устанавливает, что консультации ведомства не являются нормативными правовыми актами, не содержат правовых норм и не направлены на установление, изменение или отмену правовых норм.

Источник: Петербургский правовой порталОригинал: http://ppt.ru/news/115141

Источник: http://bishelp.ru/business/buhuchet-nalogi/minfin-rasskazal-kak-pereyti-s-patenta-na-usn

Переход на патентную систему налогообложения (ПСН): образец заполнения заявления, порядок, право на применение

При регистрации предприятия любая компания или ИП автоматически получают ОСНО. Поэтому при переходе на ПСН необходимо:

- Иметь право на ее применение.

- Иметь желание перейти на ПСН.

Когда возникает право на применение ПСН

Право на возможность применения ПСН определяет НК РФ в соответствии с действующими на данный момент законами. Это право возникает в случае, если:

- Деятельность предпринимателя попадает в перечень, обозначенный в 346.43-ей статье НК.

- Среднее число нанятых работников по всем видам работы ИП не превышает 15-ти человек за налоговый период.

- Наибольшая величина потенциального дохода (из которого рассчитывается стоимость патента) по всем видам деятельности – не более 1-го миллиона рублей.

- При совмещении ПСН и других режимов предприниматель ведет раздельный учет доходов.

- Все иные налоги исполняются предпринимателем в соответствии с законодательством.

Переход на ПСН происходит добровольно, предприниматель имеет возможность получения нескольких патентов без ограничений (при соблюдении требований НК).

Про условия и согбенность перехода на ПСН расскажет видео ниже:

Как осуществляется переход на патентную систему налогообложения

Есть две возможности перейти на ПСН:

- В момент регистрации ИП. Для этого надо подать заявление совместно с другими документами.

- Перейти в процессе работы на другом режиме. Для этого надо подать заявление в ФСН за 10 дней до планируемой даты начала работы (не позже).

При выборе времени перехода на патент стоит учитывать то, что патент «привязан» к муниципальным образованиям, а предприниматель регистрирует ИП по месту своей прописки. И если район ведения предполагаемого бизнеса не совпадает с пропиской, то первый вариант перехода на ПСН не подходит.

Заявление

Но заявление о переходе придется писать в обоих случаях. Заявление состоит из пяти частей:

- Титульный лист с общими сведениями об ИП.

- 2-ой лист с заполненным видом деятельности.

- 3-ий лист, в котором размещена информация о месте работы по патенту.

- 4-ый лист, который заполняется только перевозчиками и содержит сведения о транспорте.

- 5-ый лист со сведениями об участвующей в бизнесе недвижимости.

Два последних листа заполняются в случае необходимости.

Титульный лист формы 26.5-1 заполняется аналогично всем подобным заявкам в налоговую:

- Вверху ИНН и номер страницы.

- Затем кодовый номер ФНС по месту предполагаемой работы (подачи заявки).

- Ниже – полные инициалы предпринимателя.

- Индекс, код региона и адрес.

- Срок действия патента (не более года) и начало работы по нему.

- Количество листов.

- В левом углу нижней части указывается податель заявки, его телефон и дата.

- А в правом отметка работника ФНС о приемке.

Лист 2:

- Обязательный ИНН.

- Название вида деятельности (полное).

- Шестизначный код этого вида, взятый из классификатора и содержащий указание на регион его действия.

- Указание на использование работников и их количество.

- И налоговую ставку (6%).

Лист 3:

- ИНН.

- ОКТМО.

- Индекс, код региона и адрес ведения деятельности.

Эта страничка заполняется по каждому месту деятельности в данном районе.

Лист 4 для ИП, занимающимися грузоперевозками:

- ИНН.

- Тип транспорта (код).

- Идентификационный номер.

- Марка т/с.

- Регистрационный номер.

- Грузоподъемность.

- Количество мест.

Лист 5, актуальный для торговли и общепита:

- ИНН.

- Код вида данного объекта. Выбирается из предложенных вариантов.

- Его признак (для чего его будут использовать).

- Площадь.

- ОКТМО.

- Индекс, код региона и адрес данного объекта.

Бланк заявления можно скачать здесь.

Образец заполнения заявления на переход на ПСН

После подачи заявления (не позже 10-ти дней до начала деятельности) ФНС в течение 5-ти дней должна ответить на него. Это может быть:

- Положительное решение.

- Аргументированный отказ.

Способы обращения в ФНС

Заявление должно подаваться:

- В ФНС по месту регистрации, если ведение бизнеса предполагается в данном районе.

- В ФНС по району ведения своего бизнеса, даже если этом муниципальном образовании ИП не зарегистрировано.

Способы подачи:

- Самостоятельно в ФНС.

- В ФНС через представителя.

- Почтовым отправлением (заказным).

- Через интернет.

О процедуре перехода расскажет видеоролик ниже:

Порядок

Переход на ПСН является добровольным решением предпринимателя и осуществляется так:

- По предполагаемому месту ведения бизнеса подается заявление 26.5-1.

- По его рассмотрению (срок 5 дней) ФНС должны выдать патент или уведомление об отказе.

Если предприниматель уже работает на каком либо спецрежиме, то порядок перехода остается тот же. Но в этом случае желательно:

Стоимость

Стоимость перехода на ПСН равняется стоимости самого патента, которая рассчитывается от величины потенциального дохода. А этот показатель зависит от:

- Выбранного вида деятельности.

- Региона, в котором планируется развивать бизнес.

- Периода применения патента (от месяца до года).

Эту величину можно рассчитать самостоятельно, умножив размер потенциального дохода на 6%, или воспользоваться ПСН-калькулятором на сайте ФНС.

Еще больше про нюансы перехода на Псн расскажет видео ниже:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/patent-psn/perehod-predprinimatelya.html

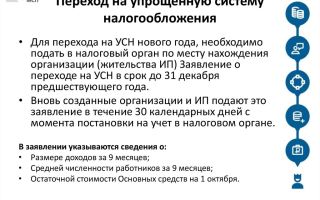

Как перейти на УСН: все, что необходимо знать

Упрощенная система налогообложения в большинстве своем применяется индивидуальными предпринимателями и бизнесменами, имеющими отношение к малому бизнесу. Несмотря на то, что у таких организаций налоговая нагрузка значительно меньше, это не означает, что режим УСН прост, остается большое число спорных моментов.

Для того, чтобы перейти на упрощенную систему налогообложения, компании следует подать заявление о переходе на УСН по форме 26.2-1 в налоговый орган (ИП – по месту регистрации, организации – по месту нахождения).

Налогоплательщики переходят на «упрощенку» с начала года, поэтому заявление необходимо успеть подать в период с 1 октября по 30 ноября предыдущего года.

В заявлении налогоплательщик указывает размер доходов за 9 месяцев нынешнего года, среднюю численность сотрудников, стоимость НМА и основных средств, выбранный объект налогообложения (доходы или доходы, уменьшенные на величину расходов).

Для вновь созданных организаций существует исключение: они подают заявление о переходе на УСН в пятидневный срок с момента регистрации своей компании (то есть с даты постановки на налоговый учет, которая указана в свидетельстве).

Казалось бы, все легко и просто, но практике известны случаи судебных разбирательств по многим вопросам. Рассмотрим их подробнее.

Процедура подачи заявления о переходе на УСН

Важно помнить, что подача заявления – процедура обязательная, ведь налоговый орган должен узнать о применении налогоплательщиком упрощенной системы налогообложения.

Приказом ФНС России от 13.04.2010 N ММВ-7-3/182@ утверждена специальная форма заявления о переходе на УСН – 26.

2-1 (скачать бланк перехода на УСН можно в сети Интернет или приобрести в налоговом органе).

И хотя многие суды сходятся во мнении, что налоговый орган не имеет права отказывать в регистрации выбранной системы налогообложения на основании заявления в произвольной форме, лучше всего использовать утвержденную.

Достаточно часто налоговики отказываются принимать заявление о переходе на УСН одновременно с документами о регистрации компании, мотивируя это тем, что налогоплательщику пока не присвоен ИНН и ОГРН, следовательно, он не обладает правоспособностью до момента регистрации. Но многие арбитражные суды утверждают, что налоговое законодательство не имеет таких ограничений, поэтому заявление можно подавать одновременно с комплектом документов на регистрацию.

Следует помнить, что бланк заявления на переход на УСН заполняется всего один раз, повторной регистрации применения УСН не потребуется, к примеру, при смене места жительства предпринимателя или места нахождения юрлица.

Новый налоговый период также не потребует повторной подачи заявления о переходе на УСН (то есть не следует подавать его в начале каждого года).

Если налогоплательщик работает на «упрощенке», он может это делать до момента подачи им заявления о переходе на общий режим.

Как подтверждается факт применения УСН

Несколько ранее налоговые органы уведомляли налогоплательщиков о праве применения УСН, но в настоящее время уведомления не отправляются. В соответствии с положениями главы 26.

2 Налогового кодекса, налоговики не обязаны уведомлять налогоплательщиков о возможности или невозможности применения ими упрощенной системы налогообложения.

Как же удостовериться в том, что налогоплательщик действительно использует «упрощенку» и переход на УСН подтвержден?

В данном случае необходимо обратить внимание на Письмо ФНС России от 04.12.

2009 N ШС-22-3/915@, в котором говорится о том, что налогоплательщик имеет право в любой момент времени обратиться в налоговый орган с письменным обращением с просьбой подтвердить факт применения УСН.

В свою очередь, налоговый орган обязан уведомить налогоплательщика в письменной форме о возможности или невозможности применения УСН (а также указать, какая форма налогообложения используется налогоплательщиком в данный момент).

Причины отказа в применении УСН

— несоответствие налогоплательщика требованиям, установленным главой 26.2 НК РФ;

— ранее выданное ошибочное подтверждение права использования УСН (налоговики имеют свойство ошибаться даже в таких случаях);

Иных поводов для отказа в применении УСН налоговики не имеют.

Пример:

Компания решила перейти на «упрощенку» и подала заявление о переходе на УСН 12 февраля, но уже 1 марта налоговый орган прислал отказ по заявлению. Мотивом послужила задолженность компании перед бюджетом по НДФЛ в размере 6 миллионов рублей.

В данном случае налоговый орган не прав, ведь указанный повод для отказа не содержится в главе 26.2 НК РФ.

Основные критерии перехода на УСН

Когда налогоплательщик подает заявление о переходе на УСН (скачать бланк перехода на УСН), он должен оценить все критерии, установленные законодательно.

Величина доходов. Если доходы организации за последние 9 месяцев не превысили 45 миллионов рублей, она имеет право осуществить переход на УСН (п.2.1 ст.346.12 НК РФ).

Численность сотрудников. Если численность работников предпринимателя или организации за налоговый период превысила 100 человек, он не имеет право использовать УСН.

Лимит стоимости НМА и ОС

Источник: http://www.reghelp.ru/kak_pereiti_na_usn.shtml

Как перейти на упрощенную систему налогообложения

Упрощенная система налогообложения — это один из пяти специальных налоговых режимов, которые будут действовать в следующем году. При этом УСН, пожалуй, самый популярный спецрежим. Ведь его применение имеет гораздо меньше ограничений по сравнению с единым налогом на вмененный доход и патентной системой. Рассмотрим порядок перехода на данный режим налогообложения.

Плюсы и минусы упрощенной системы налогообложения

Налоговое бремя

На «упрощенке» объектом налогообложения признаются доходы (ставка 6%) (Сумма налога может быть уменьшена в два раза за счет уплаченных обязательных страховых взносов и суммы пособия по временной нетрудоспособности, а также платежей по договорам добровольного личного страхования работников (п. 3.1 ст. 346.

21 НК РФ)) либо доходы минус расходы (При объекте налогообложения «доходы минус расходы» если по итогам года сумма налога будет меньше 1% от полученных за год доходов, то следует уплатить так называемый минимальный налог в размере 1% от дохода (п. 6 ст. 346.

18 НК РФ)) (ставка 15%) (Законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 5% до 15% в зависимости от категорий налогоплательщиков (п. 2 ст. 346.20 НК РФ)).

При этом объект налогообложения можно изменять ежегодно (п. 2 ст. 346.14 НК РФ).

При выборе объекта налогообложения следует учитывать, что:

- в УСН применяют кассовый метод учета (ст. 346.17 НК РФ);

- перечень принимаемых расходов является закрытым (п. 1 ст. 346.16 НК РФ);

- налогоплательщики, являющиеся участниками договора простого товарищества или договора доверительного управления имуществом, могут применять в качестве объекта налогообложения только доходы, уменьшенные на величину расходов (п. 3 ст. 346.14 НК РФ).

Как правило, объект налогообложения «доходы» выгоден тем предпринимателям, у которых доходы значительно превышают расходы (к примеру, работы, услуги). При этом доходы, уменьшенные на величину расходов, обычно применяют лица, у которых превалируют расходы (к примеру, торговля).

К сведению. УСН можно применять одновременно с ЕНВД и с патентной системой налогообложения. При этом «упрощенка» не совместима с ЕСХН и с общей системой налогообложения.

Обратите внимание, что применение УСН индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате (п. 3 ст. 346.11 НК РФ):

- налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов, облагаемых по ставкам 9% и 35%);

- налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности);

- налога на добавленную стоимость (за исключением налога, подлежащего уплате при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога, уплачиваемого в соответствии со ст. 174.1 НК РФ).

Источник: http://www.pnalog.ru/material/kak-pereyti-na-uproschennuyu-sistemu-nalogooblozheniya-usn

Налог УСН: простыми словами о сложном

С момента своего появления упрощенка стала одним из популярных налоговых режимов. Предлагаемые в этой системе налогообложения ставки открывают массу возможностей многим предпринимателям, решившим заняться бизнесом. Но действительно ли налог УСН, является самым низким, а система этого вида налогообложения выгодной для предпринимателя?

Решив узнать больше об УСН, многие предприниматели чаще всего получают об этой системе налогообложения только положительные отзывы. У этой системы действительно много положительных качеств, способствующих развитию бизнеса. Первое в списке достоинств – сокращенное число обязательных налогов, которые должны своевременно уплачиваться ИП.

Если в других системах налогообложения, например, нужно обязательно оплачивать НДС, то в этой системе его нет. Кроме этого налога, при применении УСН исключается оплата НДФЛ и налога на имущество. Вместо них в «упрощенке» действует лишь один налог. И еще один плюс – каждый предприниматель вправе лично подобрать себе налоговую ставку.

Сейчас в УСН применяется их два вида, они отличаются друг от друга не только процентной ставкой, но и налогооблагаемой базой (из нее осуществляется вычет налога). Самая высокая ставка, применяемая в этой системе, составляет 15%.

Сумма налога высчитывается из суммы «грязного» дохода, то есть выручки, из которой не были вычтены расходы. Вторая ставка – 6%. Сумма налога высчитывается из чистого дохода.

Иными словами, перед проведением расчетов из дохода «убираются» расходы.

«Упрощенка» относится к одной из самых гибких систем, способных идеально сочетаться с другими видами режима. Например, многие ИП, используя УСН, часто дополнительно пользуются и ЕНВД.

Помимо возможности выбирать ставку и сочетать с другими режимами, УСН позволяет и существенно экономить средства на содержании бухгалтера.

В этой системе происходит оплата лишь одного налога, а не нескольких, как в других режимах, соответственно ведение учета не требует много времени и сил.

А значит, вести учетную и налоговую документацию любой предприниматель сможет самостоятельно, тем самым сэкономив на содержании бухгалтера. Стоит сказать и еще об одном достоинстве этого режима, предоставлении в налоговую декларации. Заполнить ее надо будет лишь раз в год.

Как стать упрощенцем

На данный момент существует два способа. Первый способ подходит для тех, кто только получил статус предпринимателя. Для перехода на этот режим им следует только приложить к основным документам уведомление с информацией о решении перейти на упрощенный режим. Второй способ подходит для ИП, уже ведущих деятельность.

Чаще в этой ситуации применение указанного режима осуществляется с целью оптимизации налогообложения либо из-за потери прав осуществлять ведение своего вида деятельности по ранее применяемому налоговому режиму.

Такое может произойти, потому что ИП потерял возможность пользоваться патентной системой либо он приступил к развитию другого вида деятельности. Стоит знать, что перейти на УСН предприниматель может раз в год и лишь с наступлением нового календарного года.

Но чтобы впоследствии не возникало новых проблем, связанных с перечислением денежных средств, переходящий на упрощенную систему предприниматель обязан заранее сообщить в налоговую о своем решении.

Смотрите отличное видео по теме:

Недостатки УСН

Достоинств у этого режима много и перейти на него для многих предпринимателей не составляет особых сложностей.

Но все ли так хорошо, и легко? В действительности, как и везде, в этой системе налогообложения есть и определенные недостатки. К примеру, не для каждого вида деятельности может применяться этот режим.

Так, если ИП занимается юридической деятельностью, то о переходе на указанную систему не стоит и думать.

При применении «упрощенки» предпринимателю не позволят открыть даже один филиал. А это означает, что можно забыть о развитии своей деятельности в других городах, регионах. Упрощенцу дозволено развивать свой бизнес лишь там, где он получил статус предпринимателя.

Отсутствие оплаты НДС – положительная сторона УСН. В этом случае бизнесмену удастся немного сэкономить на уплате налогов. Но с другой стороны, отсутствие этого налога часто мешает вести предпринимательскую деятельность, заключать партнерские соглашения.

Крупные компании в большинстве случаев используют НДС, и ищут себе контрагентов, применяющих в работе этот же вид налогообложения. Еще одним серьезным минусом упрощенки является ограниченность в расходах.

Иными словами, в этом режиме присутствует особый перечень затрат, которые могут применяться в качестве расходов, способствующих снижению налогооблагаемой базы.

Для пользования упрощенкой ИП должен точно соблюдать лимиты, в числе которых присутствует численность персонала и величина дохода. Если хоть один из лимитов будет превышен, ИП теряет право продолжать пользоваться этим режимом. Вновь вернутся к нему он сможет только с начала нового года и лишь при условии, что все требования будут соблюдены.

К сожалению, присутствующие в УСН недостатки, явно показывают, что этот режим подходит в большинстве случаев для новичков, лишь начинающих свой вид деятельности. Но с другой стороны, именно для этого он и был создан, чтоб каждое физлицо, желающее испытать свои силы в бизнесе, смогло спокойно, без потери времени на уплату налогов, начать вести выбранный им вид деятельности.

Рубрикатор статей

Источник: https://saldovka.com/nalogi-yur-lits/usn