Малоценные подарки в отчетности по НДФЛ, или С миру по нитке… в обход налога

Автор: Фролов А.

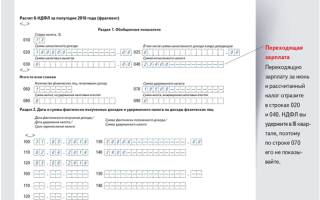

Налоговая служба не раз разъясняла, что налоговые агенты вправе не показывать в справке по форме 2-НДФЛ, а стало быть и в Расчете по форме 6-НДФЛ (иначе данные отчетности не совпадут) преподнесенные физлицам презенты.

Речь идет о подарках, стоимость которых за налоговый период не превышает 4 000 рублей. И неважно, кому они преподнесены — сотруднику, бывшему работнику или иному «физику». С одной стороны, определенная логика здесь есть — налогом такие подарки не облагаются.

С другой — следовать рекомендациям налоговиков в данном случае рискованно.

Налоговыми агентами признаются лица, на которых в соответствии с Налоговым кодексом (далее — Кодекс) возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджет (п. 1 ст. 24 НК).

В свою очередь, пунктом 1 статьи 226 Кодекса установлено, в частности, что российские организации и ИП, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в пункте 2 статьи 226 Кодекса, признаются налоговыми агентами по НДФЛ.

Помимо того, что налоговый агент исчисляет, удерживает и перечисляет в бюджет соответствующую сумму НДФЛ, ему надлежит и отчитываться перед инспекцией:

— ежеквартально сдается Расчет по форме 6-НДФЛ (за I квартал, полугодие, 9 месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим годом). Форма Расчета утверждена Приказом ФНС от 14 октября 2015 г. N ММВ-7-11/450@;

— и в общем случае раз в год представляются справки по форме 2-НДФЛ (утв. Приказом ФНС от 30 октября 2015 г. N ММВ-7-11/485@), в которых указываются сведения о доходах физлиц за истекший период и о суммах НДФЛ (исчисленного, удержанного и уплаченного).

Если же в течение года налоговому агенту не представилась возможность удержать налог с того или иного дохода налогоплательщиков, то инспекцию нужно уведомить о таком доходе и о сумме не удержанного с него дохода.

С этой целью также заполняется справка 2-НДФЛ — сдать ее нужно до 1 марта года, следующего за отчетным.

Подарочный «купон»

Напомним, что объектом обложения НДФЛ являются доходы, полученные налогоплательщиком (ст. 209 НК). И при определении налоговой базы учитываются все доходы, полученные им как в денежной, так и в натуральной форме или право на распоряжение которыми у него возникло (ст. 210 НК).

Очевидно, что подарки — это также доход налогоплательщика, полученный им в натуральной форме.

Соответственно, если компания делает те или иные презенты физлицам, то на нее возлагаются обязанности по исчислению, удержанию и уплате в бюджет НДФЛ.

В то же время пунктом 28 статьи 217 Кодекса установлено, что не подлежат налогообложению (освобождаются от налогообложения) доходы физлиц в виде подарков стоимостью не выше 4 000 руб. за налоговый период.

Тонкая грань

Итак, подарки стоимостью менее 4 000 руб. за налоговый период, которые компания (ИП) вручает физлицу, НДФЛ не облагаются. А с суммы превышения надо исчислить налог, при возможности его удержать и перечислить в бюджет.

В этой связи возникает вопрос, в каком порядке следует отражать доход в виде подарков в отчетности по НДФЛ?

ФНС еще в письме от 2 июля 2015 г. N БС-4-11/11559@ разъяснила, что в случае получения физическими лицами от организации дохода, указанного в пункте 28 статьи 217 Кодекса (то есть подарка стоимостью не выше 4 000 руб.), организация не признается налоговым агентом по НДФЛ. Поэтому ей не нужно этот доход показывать в отчетности по НДФЛ.

Чиновники констатировали, что такой доход НДФЛ не облагается. Поэтому исчислять, удерживать и платить в бюджет налог с этого дохода не нужно.

А раз так, то компания в отношении подобных подарков не признается налоговым агентом по НДФЛ и никакие «агентские» обязанности в отношении этого дохода, включая представление отчетности, она выполнять не должна.

В то же время очевидно, что организации в любом случае нужно вести персонифицированный учет подарков. Ведь не исключено, что в течение года физлицу подарят нескольку недорогих сувениров и т.п., но в сумме их стоимость за год превысит 4 000 руб.

При таких обстоятельствах налоговому агенту придется исчислить, удержать по возможности и уплатить в бюджет налог с «излишка».

При невозможности удержать налог об этом придется поставить в известность как самого налогоплательщика, так и налоговый орган.

Неоправданные риски

Таким образом, в интерпретации контролирующих органов ответ на вопрос, признается ли компания (ИП) налоговым агентом по НДФЛ в отношении дохода в виде подарка, зависит от… стоимости подарка. И «малоценным» подаркам по факту налоговый агент по НДФЛ не нужен вообще.

С этим утверждением сложно согласиться.

Дело в том, что, действительно, согласно пункту 1 статьи 24 Кодекса налоговыми агентами признаются лица, на которых в соответствии с Кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджет. В свою очередь, подарки стоимостью менее 4 000 рублей не облагаются НДФЛ. Соответственно, исчислять, удерживать и уплачивать налог с такого дохода Кодекс не требует.

В то же время в главе 23 Налогового кодекса дано свое определение понятия «налоговый агент». Под таковым понимается, в частности, организация (ИП), которая является источником выплаты дохода налогоплательщику как в денежной, так и в натуральной форме (за исключением доходов, в отношении которых физлица обязаны сами платить налог).

При этом важно подчеркнуть, что в данном случае это специальная норма и она имеет приоритет над общей. И в этой специальной норме факт признания организации (ИП) налоговым агентом не поставлен в зависимость от стоимости подарка (натурального дохода).

На этом основании можно сделать вывод, что вне зависимости от стоимости презента компания, которая его преподносит физлицу, является его налоговым агентом по НДФЛ.

И еще пара аргументов в пользу того, что доход в виде подарка вне зависимости от его стоимости следует показывать в отчетности по НДФЛ. Во-первых, делая подарок стоимостью менее 4 000 руб.

сотруднику, к примеру, в I квартале 2017 года, вы не можете доподлинно знать, что более этому работнику не будет вручено каких-либо подарков. А ведь как доходы их нужно показывать в расчете нарастающим итогом с начала года.

А как тогда в расчете показывать доход, часть которого возникла в I квартале, а часть в третьем?

В случае если вы отразите доход в Расчете по форме 6-НДФЛ, но не покажете его в справке 2-НДФЛ получателя этого дохода, то как минимум у вас могут не сойтись данные двух отчетов — по количеству физлиц, в пользу которых налоговым агентом производились выплаты (если подарки вручены внештатному физлицу и более никаких доходов оно от компании не получало), и (или) по размеру доходов в сумме по всем справкам 2-НДФЛ, отраженных за налоговый период 2016 года. Так что придется давать налоговикам пояснения по возникшим расхождениям.

И потом, в статье 217 Кодекса приведен перечень не облагаемых НДФЛ доходов. Причем здесь речь идет о доходах физлиц в принципе, а не только о тех, за которые отвечает налоговый агент.

Соответственно, на основании пункта 28 статьи 217 Кодекса не облагаются НДФЛ подарки стоимостью до 4 000 руб., полученные налогоплательщиками в течение налогового периода от всех организаций или ИП.

А как об этом узнают налоговики, если в справках 2-НДФЛ «малоценные» подарки вообще не показывать? Вряд ли законодатель рассчитывал на сознательность физлиц, которые сами оценят все подарки, которые они в течение года от своих работодателей получили (а ведь их может быть несколько), и с их стоимости, превышающей 4000 руб., заплатят налог.

Источник: http://112buh.com/novosti/2017/malotsennye-podarki-v-otchetnosti-po-ndfl-ili-s-miru-po-nitke-v-obkhod-naloga/

Платится ли налог с продажи авто и как его можно не платить

Многие владельцы транспортных средств вспоминают про налог с продажи автомобиля только тогда, когда им приходит уведомление об этом из налоговой инспекции. И тогда приходится не только заполнять декларацию и оплатить начисленный НДФЛ, но и заплатить штраф за просрочку.

Поэтому будем помнить про налог на проданный автомобиль! А о том, как НДФЛ рассчитывается, когда он платится, каждая ли сделка купли-продажи авто облагается подоходным налогом, мы подробно будем разбираться в этой статье.

Владельцы движимого имущества довольно часто меняют своих железных коней. Поэтому вопрос «как продать машину и не платить налог» остается очень популярным. Важно помнить про налоговый вычет при продаже автомобиля для того, чтобы понимать, как и когда лучше оформить сделку, чтобы минимизировать налог на проданную машину.

Давайте ответим на самые популярные вопросы автовладельцев, которые обычно задаются весной каждого года, когда наступает время заполнения налоговой отчетности физическими лицами.

В каких случаях можно не подавать декларацию 3-НДФЛ, а в каких нужно ее обязательно заполнить и уплатить налог с продажи автомобиля? За какую цену лучше продать машину, чтобы уменьшить налог на прибыль. И что делать, если за год было продано несколько транспортных средств?

Нужно ли платить налог с продажи автомобиля

Вы были собственником автомобиля 3 или более лет. Тогда Вам можно ни о чем не беспокоиться. Независимо от того, за какую сумму Вы продали машину, декларацию подавать не надо. Доход от продажи авто в данном случае налогом не облагается.

Если автомобиль был в Вашей собственности менее 3 лет, все немного сложнее. В любом случае Вам следует заполнять и сдавать декларацию 3-НДФЛ, даже если у Вас не будет налога к уплате.

Как определить размер налога к уплате

Давайте теперь рассмотрим, как рассчитывается налог за продажу автомобиля, менее 3 лет бывшего в собственности.

Если сумма продажи машины менее 250 000 руб., то платить Вам ничего не надо. Заполняете пустую (нулевую) декларацию 3-НДФЛ.

Если Вы продали авто более, чем за 250 000 руб., здесь возможны разные варианты.

Остановимся на каждом из них более подробно.

При продаже машины, по закону Вы можете уменьшить полученную сумму на имущественный налоговый вычет в размере 250 000 руб.

Давайте рассмотрим пример расчета.

Эту сумму необходимо отдать в бюджет государству. Как? Об этом чуть позже.

А сейчас предлагаю видеоурок, чтобы наглядно посмотреть все подробности о заполнении 3-НДФЛ и о том, как начисляется налог с продажи автомобиля.

Обязательно задавайте свои вопросы в комментариях внизу!

Как уменьшить налог

Ваши расходы на покупку этой (возможно, не новой) машины были более 250 000 руб., и Вы можете подтвердить эти расходы документально.

В этом случае можно уменьшить сумму от продажи автомобиля не на стандартный налоговый вычет, а на фактические расходы.

Налог будет составлять 13% от разницы между суммой от продажи автомобиля и расходами на ее приобретение. А в случае, если расходы больше или равны сумме от продажи, то налога вообще не будет.

Давайте рассмотрим пример. Будем продавать машину за 400 000 руб. И при этом у нас будут документы, подтверждающие сумму покупки.

Рассмотрим разные начальные условия.

Маленькая хитрость! Про льготу в 250 тыс. руб. помните? Иногда выгоднее будет использовать именно ее, а не подтверждать реальные расходы.

Рассмотрим еще 2 примера. Напоминаю, что в нашей задачке осенью мы продали наш любимый автомобиль за 400 тыс. руб., а приобрели его ранее за 100 тыс. руб.

Сравните! 39 000 руб. и 19 500 руб.

Оба варианта расчета правильные, но сумма налога, которую Вам предстоит уплатить, отличается в 2 раза. Выбирайте свой вариант

Источник: https://nalog-prosto.ru/3-ndfl-s-prodazhi-avto-platit-ili-ne-platit/

Нужно ли платить налог на подарки в России? :

Вполне естественно, что каждый человек любит получать различные презенты, но при этом немногие знают о том, что действующее законодательство заставляет за некоторые из них платить, вводя специальный налог на подарки. Именно поэтому, если вы собираетесь делать или принимать презенты, лучше заранее ознакомиться с тем, какие из них облагаются пошлиной, а какие – нет.

Подарки, облагаемые налогами

Налог на подарки распространяется на две ситуации:

- От организации или частного предпринимателя вы получаете подарок, стоимость которого составляет больше 4000 рублей. Налог на подарки нужно будет платить в зависимости от разницы между номинальной стоимостью сделанного подарка и установленной суммой в 4000 рублей. К примеру, стоимость подарка составляет 10 000 рублей – в таком случае нужно будет заплатить налог только с суммы в 6000 рублей. Если вы получаете подарок от вашего работодателя в виде индивидуального предпринимателя или компании, то в таком случае он самостоятельно может удержать налог на подарок из зарплаты, после чего перечислит его в бюджет организации в качестве налогового агента, а в противном случае вам придется заниматься этими вопросами полностью самостоятельно.

- Вы получаете недвижимость, акции, транспорт, паи или доли от человека, который вам не является близким родственником. В данном случае нужно выплачивать дарственный налог на ценный подарок, если дарящий не является вам мужем, женой, ребенком, родителем, бабушкой, дедушкой, родной сестрой или братом (хотя бы с одним общим родителем).

Как узнают?

Многие люди считают, что на самом деле вовсе не обязательно оплачивать такую пошлину, так как налоговики просто не узнают о том, что вам был сделан такой подарок.

На самом деле реалии говорят о том, что в преимущественном большинстве органы все-таки узнают и заставляют платить дарственный налог на ценный подарок, и в особенности это относится к подаренной недвижимости, ведь для оформления такого презента нужно не только оформлять договор в письменном виде, но еще и регистрировать его потом в ЕГРП, а оттуда уже информация поступит к налоговикам.

Нередко случается так, что даритель и одаряемый решают заключить письменный договор дарения, который заверяется через нотариуса, хотя на самом деле законодательство не предусматривает такой необходимости.

При этом не все знают о том, что нотариус тоже в обязательном порядке сообщает информацию о проведенной процедуре в соответствующие органы, которые потом заставят вас заплатить налог на подарки.

В России такая информация доходит до инспекции на протяжении пяти рабочих дней в соответствии с действующим законодательством.

Что будет за неуплату?

Нередко случаются такие ситуации, когда соответствующие органы узнают о скрытии от них налогооблагаемых подарков, вследствие чего для виновного лица итог оказывается далеко не самым приятным, так как, помимо самой суммы, взыскивается также пеня, штраф в объеме пятой части от неуплаченной суммы, а также штраф за то, что не была представлена декларация о доходах.

Правда, о том, что вы получили в подарок паи или же акции, скорее всего, инспекция не узнает, если вы не решите опять же заверить договор через нотариуса, поэтому именно в таких ситуациях налог на подарки в России чаще всего не выплачивают.

Точно такая же ситуация обстоит и с транспортом, несмотря на то что те органы, которые занимаются его регистрацией, должны предоставить налоговикам информацию о том, что техника была поставлена на учет, так как форма сообщения не включает в себя никаких данных о том, откуда вы ее получили.

Декларация

Если тот подарок, который вы получили, облагается налогом, но при этом он не удерживался дарителем (предпринимателем или компанией), то в таком случае вам нужно будет подать декларацию в свою службу не позднее 30 апреля того года, который следует за годом получения презента. Сами подарки облагаются подоходным налогом, и эти суммы должны быть выплачены не позднее 15 июля.

Как определить сумму?

Высчитать сумму налога с полученного подарка достаточно просто – нужно умножить общую стоимость полученного на ставку, равную 13 %.

Наибольшие сложности в процессе расчета налога вызываются определением точной стоимости полученного презента, поэтому лучше всего заранее указать в составленном договоре дарения, сколько стоит подарок.

Налог на прибыль и презенты выплачивать гораздо проще именно за счет указания точных сумм в договорах.

Вручение подарков детям

Нередко случаются такие ситуации, когда презенты вручаются несовершеннолетнему ребенку, и в такой ситуации суммы должны будут выплачивать его родители. При этом стоит отметить, что налоговики в преимущественном большинстве случаев вместе с декларацией предлагают также предоставить копии следующих документов:

- паспорта родителя, который занимается сдачей декларации;

- договора дарения;

- свидетельства о рождении детей или ребенка, которому вручается подарок.

Стоит отметить, что зачастую в своих обращениях налоговики в очередной раз указывают на подарки, облагаемые налогом, и на возможные штрафы за непредставление декларации или же неоплату указанной суммы.

Однако, учитывая мнение ВАС РФ, ответственность в данном случае полностью ложится на налогоплательщика (детей в данном случае), несмотря на то что действуют они исключительно через родителей, а штрафовать их можно только в том случае, если они достигли возраста 16 лет.

Таким образом, если ваш ребенок еще не достиг этого возраста, штрафовать вас никто не должен, но на самом деле наказание в преимущественном большинстве случаев все-таки накладывается, хоть и можно это решение потом оспаривать в судебном порядке в зависимости от того, какой налог на подарок был вам оформлен.

Завуалированное дарение

Некоторые люди предпочитают заключать не договоры дарения, а стандартные договоры купли-продажи, но при этом для того, чтобы продавец не должен был оплачивать определенную сумму в случае владения имуществом менее трех лет, в договоре должна быть указана «правильная» цена, и если вы якобы покупаете квартиру, то стоимость ее должна составлять менее миллиона рублей, в то время как другое имущество должно стоить меньше 250 тысяч. Но при этом, стараясь не выплачивать налог на подарок, вы должны быть абсолютно уверенными в том, что в конечном итоге даритель (или в данном случае продавец) на самом деле не будет требовать с вас указанную сумму.

Как регистрировать?

Если вы получаете определенную недвижимость, то в таком случае для того, чтобы ее зарегистрировать в ЕГРП, вам нужно будет сначала полностью выплатить сумму государственной пошлины в размере 2000 рублей за оформление договора дарения, а также перехода права собственности. В данном случае одаряемый должен будет выплатить 1500 рублей, в то время как даритель — всего 500 рублей, однако зачастую на практике все расходы полностью покрываются одаряемым лицом.

Также в регистрирующий орган нужно будет сдать целый пакет документов перед тем, как выплачивать налог. Денежный подарок или какой-либо другой, это не играет особой роли, и зачастую требуют следующее:

- составленный договор дарения;

- квитанции, которые могли бы подтвердить оплату вами государственной пошлины;

- различные правоустанавливающие документы на недвижимость, включая свидетельство о собственности, а также документ, на основании которого оно было получено;

- экспликацию, а также кадастровый паспорт квартиры;

- выписку из домовой книги;

- прочие документы, такие как письменное согласие близких родственников на дарение имущества, а также копии паспортов всех лиц, участвующих в соглашении.

При этом стоит отметить, что перед подачей всех указанных выше бумаг все-таки рекомендуется дополнительно уточнить в органе, взимающем налог с подарка, сколько процентов от его стоимости вам нужно будет выплатить и какие бумаги должны быть представлены с вашей стороны.

Нужно ли подавать декларацию?

В соответствии с действующим законодательством, физические лица, получающие другие доходы, с которых не удерживался налог налоговыми агентами, в обязательном порядке должны представить в налоговый орган, находящийся по месту своего учета, соответствующие налоговые декларации. Если этого не сделать, то впоследствии с вас могут взыскать штраф в размере 1000 рублей.

Также возникает вполне закономерный вопрос о том, каким образом налоговая инспекция сможет узнать о наличии родственных отношений между одаряемым и дарителем.

В данном случае об этом придется уже позаботиться тому человеку, который получает презент и должен подать декларацию.

Несмотря на то что подтверждение налоговым органом права на освобождение от налогообложения доходов, которые были получены в порядке дарения, не предусматривается, не следует забывать о том, что документы, которые удостоверяют наличие близкородственных или же семейных отношений, могут быть запрошены налоговыми органами у человека, получившего подарок, в процессе проведения мероприятий налогового контроля. Другими словами, вам в любом случае необходимо будет предоставлять эти документы, поэтому лучше всего сделать это заранее.

Что не оплачивается?

Есть некоторый список подарков, которые не облагаются какими-либо пошлинами. Подарок облагается налогом в том случае, если он передается другому лицу по стоимости, которая является меньше реальной рыночной, но освобождаются от таких выплат следующие презенты:

- Использующиеся для обучения. Различное имущество или денежные средства, которые используются для оплаты в университете или же колледже, освобождаются от налогов на подарок в том случае, если вы оплатите их напрямую в образовательное учреждение. Другими словами, вы можете оплатить год обучения ребенка в каком-нибудь учебном учреждении напрямую, без передачи этой суммы ему лично, и в таком случае вам не нужно будет думать о том, облагаются ли подарки налогом. Но в любом случае не мешает предварительно проконсультироваться с профессиональным бухгалтером или же налоговым адвокатом.

- Использующиеся на оплату лечения. То же самое касается и оплаты медицинских услуг, если данная сумма будет зачислена непосредственно в медицинское учреждение, в котором пациент будет проходить необходимый ему курс лечения.

- Политическим организациям. Здесь важно знать, как определить, нужно ли выплачивать налог. Ценный подарок в данном случае лучше показать налоговому адвокату или квалифицированному бухгалтеру.

- Благотворительным организациям. В данном случае тоже не все подарки могут не облагаться налогами, поэтому лучше будет проконсультироваться с соответствующими специалистами.

Как можно не платить налог?

Вполне естественно, что есть несколько ситуаций, которые упрощают дарение каких-либо подарков с точки зрения обложения их какими-либо налоговыми выплатами.

В первую очередь вы можете делать подарок вместе со своим супругом. Учитывая то, что вы оба имеете определенный лимит на сумму оплаты налога, вы можете вдвоем сделать подарок в удвоенном объеме.

К примеру, вы можете подарить своему сыну 4000 рублей, и точно так же ваша жена или муж могут подарить ему 4000 рублей, что в итоге позволит вам вместе сделать ему презент в виде 8000 рублей без выплаты каких-либо пошлин.

Точно так же, как супруги могут удваивать размер подарка при совместном его предоставлении, можно удвоить его объем в том случае, если он дарится семейной паре. Другими словами, вы по отдельности дарите лимитированную сумму каждому из них, что позволяет значительно ее увеличить.

Использование трастов

Трасты на сегодняшний день многими применяются в качестве одного из таких средств, которые являются самыми простыми для освобождения от уплаты налогов. Среди наиболее известных трастов стоит выделить следующие:

- GRAT. Финансовый институт, который является наиболее распространенным в США и часто используемым теми людьми, которые предпочитают делать подарки своим близким без уплаты налогов. Данная организация основывается на том, что предоставляет возможность использования подаренных финансовых средств только через несколько лет, то есть человеку нужно будет занять своеобразную выжидательную позицию, чтобы потом забрать «выжидательную собственность». На протяжении нескольких лет человек будет ежегодно получать выплаты из этого траста, что позволит разделить подарок на большое количество частей, исключив необходимость в выплате каких-либо пошлин.

- Траст личного местожительства. Данный фонд представляет собой тот траст, на который записывается постоянное личное местожительство. В данном случае положение траста предусматривает такой вариант, при котором получателю нужно будет подождать определенное количество времени до того, как он сможет принять ту или иную недвижимость. Собственно, схема здесь предельно схожа с предыдущим случаем, и дом оценивается перед тем, как его передадут в собственность получателя, а на оценочное определение никакого налога не предусматривается. К примеру, если за 5 лет цена того имущества, которое использовалось для создания трастового счета, увеличилась на определенную сумму, она будет считаться подарком, но при этом за нее не нужно будет уплачивать никаких налогов.

- Династический траст. Также достаточно схож с GRAT и позволяет уменьшить или полностью исключить необходимость в выплате каких-либо налогов на подарок. Стоимость презента рассчитывается на несколько поколений с учетом интересов и доходов нескольких удачных поколений без необходимости выплаты налогов на подарок. Таким образом, можно создать счет на определенную сумму, получая при этом каждый год всего 1 % от нее, и потом передать такой траст своим внукам, которые уже будут получать оставшуюся сумму.

Передача по рыночной стоимости

Реальная рыночная стоимость определяется как цена, по которой имущество переходит из рук в руки от продавца к покупателю, при этом никто не принуждается к покупке или продаже, а все основывается только на достаточных знаниях каждого о соответствующих фактах. Включают же в себя они следующие:

- насколько хорошо предмет функционирует;

- какой он имеет возраст;

- имеются ли у него какие-либо повреждения.

Когда имущество передается другому лицу за реальную рыночную цену, налог на подарок не должен будет выплачиваться, так как в данном случае проводится сделка купли-продажи.

При этом стоит отметить, что получатели подарка могут обязываться к выплате налогов в том случае, если в конечном итоге цена подарка возрастет.

К примеру, если вы купили акции на сумму в 30 000 рублей в этом году, но при этом отдаете их своему близкому родственнику на срок до десяти лет, то в таком случае, если он потом решит продать их за 330 000 рублей, его могут обязать выплатить налог со всего выросшего капитала, который будет составлять 300 000 рублей.

В любом случае предварительно всегда лучше дополнительно проконсультироваться с профессиональным адвокатом по недвижимости или с налоговым адвокатом и узнать, являетесь ли вы формально получателем имущества, подарка или каких-либо средств, отличных от наличных денег. Квалифицированный специалист подскажет, нужно ли выплачивать какую-то сумму и можно ли ее уменьшить.

Источник: https://BusinessMan.ru/new-nuzhno-li-platit-nalog-na-podarki-v-rossii.html

Примеры расчета налога

Условия дарения:

На юбилей Ищенко А.М. гости подарили ему 800 тыс. рублей.

Налог на доходы:

Ищенко А.М. не должен подавать декларацию в налоговый орган и платить налог, так как от налога освобождены подарки, полученные от других граждан (физических лиц) в виде денежных средств.

Пример 2: Дарение другого имущества (кроме недвижимости, транспорта, акций/долей/паев)

Условия дарения:

Молчанову С.С. подруга подарила антикварную картину.

Налог на доходы:

Молчанов С.С. не должен подавать декларацию в налоговый орган и платить налог, так как доходы, полученные в виде подарка от других физических лиц (кроме недвижимости, транспорта, акций/долей) освобождены от налога.

Пример 3: Дарение квартиры близкому родственнику

Условия дарения:

Мама подарила Кораблеву Н.С. квартиру.

Налог на доходы:

Кораблев Н.С. не должен платить налог, так как при получении в дар имущества от члена семьи или близкого родственника налог платить не нужно.

Пример 4: Дарение квартиры лицу, не являющемуся близким родственником

Условия дарения:

В 2017 году тетя подарила Варламову М.Н. квартиру стоимостью 2 млн. рублей.

Налог на доходы:

Так как Варламов М.Н. получил в подарок недвижимость от тети, которая, согласно п. 18.1 ст. 217 НК РФ не является близкой родственницей, то он должен заплатить налог на доходы в размере 13% от стоимости квартиры (2 000 000 х 13% = 260 000 руб.).

Варламов М.Н. должен подать декларацию в налоговую инспекцию по месту постоянной регистрации по окончании 2017 года (до 30 апреля 2018года) и заплатить налог на доходы до 15 июля 2018 года.

Пример 5: Дарение автомобиля лицу, не являющемуся близким родственником

Условия дарения:

В 2017 году двоюродный брат подарил Зыкиной Е.В. автомобиль стоимостью 200 тыс. рублей.

Налог на доходы:

Согласно п. 18.1 ст. 217 НК РФ двоюродный брат не является близким родственником, поэтому Зыкина Е.В. должна заплатить налог на доходы в размере 13% от стоимости автомобиля (200 000 х 13% = 26 000 руб.).

Зыкина Е.В. должна подать декларацию в налоговую инспекцию по месту постоянной регистрации по окончании 2017 года (до 30 апреля 2018 года).

Также до 15 июля 2018 года она должна заплатить налог на доходы от подарка.

Пример 6: Дарение акций

Условия дарения:

В 2017 году коллега по работе подарила Малышевой Д.К. акции на сумму 30 000 рублей.

Налог на доходы:

Малышева Д.К. должна заплатить налог в размере 13% от суммы дохода (30 000 х 13% = 3900 руб.), так как получила акции от другого лица (не являющегося близким родственником).

Малышева Д.К. должна подать декларацию в налоговую инспекцию по месту постоянной регистрации по окончании 2017 года (до 30 апреля 2018 года) и заплатить налог на доходы до 15 июля 2018 года.

Пример 7: Подарок работнику от организации

Условия дарения:

Кудряшову Р.М. работодатель подарил 20 тыс. руб. на юбилей.

Налог на доходы:

Кудряшову Р.М. не нужно подавать декларацию и платить налог на доходы, так как работодатель должен самостоятельно рассчитать налог на доходы с подарка (с учетом вычета в размере 4000 руб.) и удержать его из зарплаты Кудряшова Р.М.

Пример 8: Подарок от организации, которая не может удержать налог от подарка

Условия дарения:

В 2017 году по случаю рождения ребенка Хмельницкой А.В. работодатель подарил коляску стоимостью 25 тыс. руб. Хмельницкая А.В. с начала года находится в декретном отпуске и не имеет налогооблагаемых доходов.

Налог на доходы:

Так как работодатель не может удержать налог на доходы с подарка (как в примере выше), то он обязан уведомить Хмельницкую А.В. о необходимости самостоятельно задекларировать и уплатить налог на доходы с подарка.

Размер налога от подарка для Хмельницкой А.В. составит: (25 000 – 4 000) х 13% = 2730 рублей.

Хмельницкая А.В. должна подать декларацию в налоговую инспекцию по месту постоянной регистрации по окончании 2015 года (до 30 апреля 2018 года) и заплатить налог на доходы до 15 июля 2018 года.

Источник: https://verni-nalog.ru/nalog-na-darenie/primery-rascheta/

Если продал квартиру и купил другую, какой будет налог?

Последнее обновление: 20.05.2018

Вопрос:

Я продал свою квартиру и купил другую в одном году. Нужно ли мне платить налог в этом случае, и какой? Возможен ли взаимозачет налога при продаже одной квартиры, и налогового вычета – при покупке другой?

Ответ:

Если кто-то продает одну квартиру и сразу покупает другую, дороже, за ту же цену или дешевле (то есть совершает альтернативную сделку), то возникает резонный вопрос – нужно ли платить налог? И если нужно, то как правильно рассчитать налог и налоговые вычеты в этом случае? Возможен ли здесь взаимозачет налога и вычета?

Такие же вопросы возникают и в случае, если это не одна альтернативная сделка, а две отдельные сделки – продажи и покупки квартиры – но совершенные в одном году (т.е. в одном налоговом периоде). Какой тут будет налог? Не переживайте, сейчас все объясним.

Традиционная ошибка многих в том, что они по наивности считают примерно так: «Если я продал свою квартиру, допустим, за 100 рублей, и купил себе другую в этом же году за те же 100 рублей, то значит, дохода в этом году у меня нет, и налог платить не надо. Ура!». Ан нет. Не все так просто.

Налоговый Кодекс (пп.2, п.2, ст.220 НК РФ) говорит о покупке и продаже недвижимого имущества буквально следующее (цитата):

Ключевое слово здесь – «ЭТОГО». Если имущество другое (другая квартира), то это правило не применяется.

Иными словами, если ты сначала купил квартиру за 100 руб., а потом продал ЭТУ квартиру за те же 100 руб., то налог с продажи действительно платить не надо. Здесь действует налоговый вычет при продаже квартиры на сумму произведенных затрат (подробнее о нем см. по ссылке).

Если же ты сначала продал ОДНУ квартиру, а потом (или сразу) купил ДРУГУЮ, в пределах одного налогового периода (календарного года), то налоги и налоговые вычеты применяются к каждому объекту недвижимости по отдельности. То есть нужно платить налог с продажи первой квартиры, и можно получать налоговый вычет с покупки второй квартиры.

А можно ли устроить здесь взаимозачет налога и вычета? Можно. Но не всегда, и не полностью. Как так? Рассмотрим этот случай подробнее.

Когда квартира считается общей совместной собственностью супругов, а когда – не считается? Смотри в Глоссарии по ссылке.

Взаимозачет налога при продаже и покупке квартиры в одном году (налоговом периоде)

Уплата налога при продаже квартиры в первую очередь зависит от того, сколько лет мы ей владели. Если мы владели квартирой три года и более (а для квартир, купленных после 1 января 2016 года – 5 лет и более), то мы полностью освобождаемся от уплаты этого налога.

Источник: https://kvartira-bez-agenta.ru/voprosy/faq-2/esli-prodal-kvartiru-i-kupil-druguyu-kakoj-budet-nalog/

Ндфл с подарков, призов и выигрышей

Рассчитывая НДФЛ с этих видов доходов, необходимо помнить следующее.

Подарки, полученные от организаций и индивидуальных предпринимателей, облагаются налогом на доходы физических лиц по ставке 13 процентов, а призы и выигрыши, полученные в конкурсах и играх, проводимых в рекламных целях, – по ставке 35 процентов.

Подарки, полученные от других физических лиц, НДФЛ, как правило, не облагаются.

Рассмотрим каждый из указанных случаев отдельно.

Подарки, полученные от организаций и индивидуальных предпринимателей

Действующее законодательство не запрещает организациям и индивидуальным предпринимателям делать подарки физическим лицам – как своим работникам, так и тем, с кем организация (индивидуальный предприниматель) не состоит в трудовых отношениях.

Особое внимание стоит обратить лишь на подарки, передаваемые чиновникам. Согласно статье 575 Гражданского кодекса РФ, стоимость презента не должна превышать 5 МРОТ, то есть 500 руб.

В бухгалтерском учете стоимость выданных подарков включается в прочие расходы (п. 12 ПБУ 10/99 «Расходы организации»). Для налога на прибыль затраты на приобретение подарков не учитываются. Ведь такие расходы не направлены на получение дохода (п. 1 ст. 252 Налогового кодекса РФ).

В результате возникает постоянное налоговое обязательство (ПБУ 18/02 «Учет расчетов по налогу на прибыль»). Разниц можно избежать, если есть решение собственников организации о приобретении подарков за счет чистой прибыли.

В этом случае стоимость выданного подарка списывают в дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)».

При выдаче подарков на их стоимость нужно начислить НДС, поскольку речь идет о передаче права собственности на товары на безвозмездной основе (п. 1 ст. 146 Налогового кодекса РФ). В то же время входной налог, предъявленный организации в цене товара, можно принять к вычету. Ведь товар использован в облагаемых НДС операциях (п. 2 ст. 171 Налогового кодекса РФ).

Организации, уплачивающие ЕНВД, также должны начислить НДС на стоимость подарков, несмотря на то, что не являются плательщиками данного налога (п. 4 ст. 346.26 Налогового кодекса РФ). Дело в том, что такая операция под ЕНВД не подпадает, в том числе и у тех, кто платит единый налог с розницы. Дело в том, что для целей вмененного налога передача подарков не относится к розничной торговле.

А вот организации, работающие по упрощенной системе налогообложения, при выдаче подарков работникам НДС не начисляют. Они плательщиками этого налога не являются по всем операциям, кроме ввоза товаров на территорию РФ (п. 2 ст. 346.11 Налогового кодекса РФ).

Единым социальным налогом стоимость подарков работникам не облагается, так как они не являются вознаграждением по трудовому договору (п. 1 ст. 236 Налогового кодекса РФ). Соответственно, на сумму подарка не начисляются и пенсионные взносы.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Полученный от организации подарок является для работника доходом в натуральной форме и облагается налогом на доходы физических лиц.

При этом в стоимость подарков для целей налогообложения НДФЛ включаются и соответствующие суммы налога на добавленную стоимость и акцизов, если переданные работнику товары (работы, услуги) этими налогами облагаются. Такой порядок предусмотрен статьей 211 Налогового кодекса РФ.

Не включается в налогооблагаемый доход стоимость презента, не превышающая 4000 руб. за год (п. 28 ст. 217 Налогового кодекса РФ).

Если же стоимость подарка превышает 4000 руб., налог удерживается из тех доходов, которые работник получает живыми деньгами (например, из суммы зарплаты, выданной деньгами, дивидендов, материальной помощи и т. д.), при первой выплате дохода в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов от суммы выплат, причитающихся к выдаче работнику.

Если же работник других доходов в организации не получает или срок, в течение которого налог может быть удержан, превышает 12 месяцев, то организация должна сообщить об этом в свою налоговую инспекцию (по форме 2-НДФЛ) и указать сумму задолженности физического лица по налогу. Сделать это нужно не позднее одного месяца после получения работником дохода.

Уплата налога, переданного на взыскание в налоговый орган, производится налогоплательщиком на основании налогового уведомления. Уведомление вручается налоговой инспекцией по месту жительства налогоплательщика. Уплата налога по такому уведомлению осуществляется равными долями в два платежа:

–первый – не позднее 30 дней с даты вручения налогового уведомления;–второй – не позднее 30 дней после первого срока уплаты. При расчете налога налоговые вычеты предоставляются налогоплательщику в общеустановленном порядке. Что касается подарков деловым партнерам – физическим лицам, то организация должна подать сведения о

лицах, получивших презент. Сделать это нужно, если стоимость подарка больше 4000 руб. и при наличии данных об одаряемом лице. Получить такие данные – обязанность налогового агента.

ПРИМЕР А.В. Сергеев работает в ЗАО «Салют» экспедитором с окладом 10 000 руб. в месяц. Детей у Сергеева нет. ЗАО «Салют» является для Сергеева основным местом работы.

Сергеев подал в бухгалтерию организации заявление на получение стандартного налогового вычета в 400 руб., предусмотренного подпунктом 3 пункта 1 статьи 218 Налогового кодекса РФ (права на получение стандартных налоговых вычетов, предусмотренных пунктами 1 и 2 пункта 1 статьи 218 Налогового кодекса РФ, Сергеев не имеет).

Зарплата в ЗАО «Салют» выдается сотрудникам 6-го числа следующего месяца.

В январе 2007 года организация с целью поощрить Сергеева – одного из своих старейших работников – приобрела видеомагнитофон стоимостью 5000 руб. (Для упрощения примера предположим, что видеомагнитофон был приобретен у торговой организации, работающей по упрощенной системе налогообложения, поэтому НДС в счете выделен не был).

В этом же месяце ЗАО «Салют» передало магнитофон Сергееву в качестве подарка. Если ЗАО и торговая организация не являются взаимозависимыми лицами, можно считать, что цена магнитофона соответствует рыночной. Поэтому все налоги по данной сделке исчисляются исходя из 5000 руб.

Налог на добавленную стоимость, начисленный исходя из рыночной стоимости безвозмездно переданного магнитофона, составит:

5000 руб. ? 18% = 900 руб.

Таким образом, в доход Сергеева, подлежащий налогообложению, должна быть включена сумма 5900 руб. (5000 + 900). Кроме того, по данной операции пункт 28 статьи 217 Налогового кодекса РФ предусматривает возможность применения налогового вычета в 4000 руб. за налоговый период (но не более стоимости подарка).

Бухгалтер ЗАО «Салют» в январе 2007 года сделал следующий расчет.

Сумма дохода, подлежащего налогообложению и полученного Сергеевым в январе 2007 года, составила:

10 000 руб. + 5900 руб. = 15 900 руб.

Поскольку сумма дохода не превысила 20 000 руб., Сергееву предоставляется стандартный налоговый вычет. Кроме того, по операции безвозмездной передачи пункт 28 статьи 217 Налогового кодекса РФ предусматривает, возможность применения налогового вычета в 4000 руб. за налоговый период (но не более стоимости подарка).

Таким образом, сумма НДФЛ, подлежащего удержанию из доходов работника за январь 2007 года, составила:

(15 900 руб. – 4000 руб. – 400 руб.) ? 13% = 1495 руб.

Эта сумма будет удержана из доходов работника, полученных в денежной форме (из январской заработной платы).

«На руки» работник получит:

10 000 руб. – 1495 руб. = 8505 руб.

В январе 2007 года бухгалтер ЗАО «Салют» сделал в учете следующие проводки.

ДЕБЕТ 41 КРЕДИТ 60

– 5000 руб. – оприходован видеомагнитофон, приобретенный для передачи работнику в качестве подарка;

ДЕБЕТ 50 КРЕДИТ 51

– 5000 руб. – перечислены деньги поставщику;

ДЕБЕТ 91-2 КРЕДИТ 41

– 5000 руб. – списана себестоимость безвозмездно переданного работнику видеомагнитофона;

ДЕБЕТ 91-2 КРЕДИТ 68 субсчет «Расчеты по НДС»

– 900 руб. – начислен налог на добавленную стоимость по безвозмездной передаче;

Деловые подарки сотрудникам и клиентам. Изготовление сувениров на заказ kubrik.spb.ru

ДЕБЕТ 44 КРЕДИТ 70

– 10 000 руб. – начислена заработная плата работнику за январь 2007 года (в составе общей суммы заработной платы по организации);

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по налогу на доходы физических лиц»

– 1495 руб. – удержан налог на доходы физических лиц из заработной платы работника.

https://www.youtube.com/watch?v=QOLY50MxtlE

В феврале 2007 года бухгалтер ЗАО «Салют» сделал в учете следующие проводки.

ДЕБЕТ 50 КРЕДИТ 51

– 8505 руб. – получены в банке денежные средства на оплату труда за январь 2007 года (в составе общей суммы заработной платы по организации);

ДЕБЕТ 70 КРЕДИТ 50

– 8505 руб. – выдана заработная плата работнику за минусом удержанного налога (в составе общей суммы заработной платы по организации);

ДЕБЕТ 68 субсчет «Расчеты по налогу на доходы физических лиц» КРЕДИТ 51

– 1495 руб. – налог на доходы физических лиц перечислен в бюджет (в составе общей суммы платежа по организации).

Призы и выигрыши

Размер налога, который надо заплатить со стоимости приза, зависит от того, где человек его выиграл. Возможны две ситуации.

Первая ситуация. Человек стал победителем конкурса или игры, которые проводились в рекламных целях. От стоимости полученных в таких случаях выигрышей закон предписывает перечислять в бюджет 35 процентов. Это установлено пунктом 2 статьи 224 Налогового кодекса РФ.

Однако платить налог нужно не со всей стоимости приза. Дело в том, что выигрыши, которые получены во время рекламных акций, не облагаются НДФЛ в пределах 4000 руб. в год (п. 28 ст. 217 Налогового кодекса РФ).

Следовательно, если вы участвовали в рекламном розыгрыше, и вам достался приз, стоящий менее 4000 руб., платить налог вообще не нужно.

А когда приз стоит дороже, то придется заплатить НДФЛ с разницы между полученным и 4000 руб.

Вторая ситуация. Человек получил выигрыш в казино, интернет-кафе, игровом клубе или участвуя в лотерее (то есть в игре, основанной на риске, за участие в которой надо платить). Тогда нужно перечислить налог по ставке 13 процентов. Тут налог на доходы физических лиц в любом случае платится со всей стоимости приза.

ПРИМЕР В 2007 году О.С. Кириллова выиграла:

–холодильник стоимостью 7900 руб. – во время рекламной акции в магазине;–22 000 руб. – в казино. Со стоимости холодильника, уменьшенной на 4000 руб., Кириллова должна заплатить налог по

ставке 35 процентов. А со всей стоимости выигрыша в казино – по ставке 13 процентов. В итоге сумма налога составит 4225 руб. ((7900 руб. – 4000 руб.) ? 35% + 22 000 руб. ? 13%).

Если вы получили выигрыш в лотерее, казино, на тотализаторе или другой игре, связанной с риском, не торопитесь платить налог. Сначала выясните у организации, которая выдала приз, собирается ли она сообщать о нем в налоговую инспекцию.

Вообще-то законодательство этого не требует. Учитывать выплаченные доходы и сообщать о них в инспекцию обязаны только налоговые агенты. Это следует из пункта 2 статьи 230 Налогового кодекса РФ.

А предприятие, которое проводит основанные на риске игры (то есть игры, за участие в которых взимается плата), таковым не является.

Поэтому, скажем, казино не станет информировать налоговую инспекцию о своих клиентах, тем более что для этого пришлось бы фиксировать данные всех, кому повезло в игре.

Если же организация, проводившая конкурс, собирается сообщить о выплаченном выигрыше в налоговую инспекцию, заплатить налог придется.

Порядок уплаты налога также зависит от того, где вы получили выигрыш. И опять рассмотрим две ситуации.

Первая ситуация. Человеку посчастливилось в лотерее, на игровых автоматах, тотализаторе, казино или в других играх, за участие в которых нужно платить (то есть основанных на риске). Такие выигрыши облагаются НДФЛ по ставке 13 процентов. Причем рассчитать налог и заплатить его в бюджет в этом случае человеку нужно самому. Для этого придется подать налоговую декларацию по форме № 3-НДФЛ.

Кроме того, человек, получивший выигрыш, должен подтвердить его стоимость документально. Для этого подойдут, например, копии накладных на покупку приза – их можно попросить в организации, которая проводила конкурс. Данные бумаги нужно приложить к налоговой декларации. Если же раздобыть их не удалось, в декларации можно указать примерную стоимость выигрыша.

Заполненные бланки и подтверждающие документы надо сдать в налоговую инспекцию по месту жительства. Причем вы можете принести декларацию лично, поручить это представителю или отправить по почте.

Вторая ситуация. Человек получил приз, участвуя в рекламной акции, реалити-шоу или другом конкурсе, не связанном с риском. При этом возможны два случая.

Первый – человек получил денежный выигрыш. Тогда налог должна удержать и перечислить в бюджет фирма, которая выплатила приз. Кроме того, организация, проводившая игру, должна сообщить о выплаченном выигрыше и удержанном налоге в налоговую инспекцию (п. 2 ст. 230 Налогового кодекса РФ). В такой ситуации отчитываться в налоговой инспекции человеку, получившему приз, не нужно.

Второй случай – человек стал обладателем неденежного приза. Порядок уплаты налога с такого выигрыша описан в пункте 5 статьи 228 Налогового кодекса РФ. А именно: заплатить НДФЛ в этом случае должен человек, который получил выигрыш.

Дело в том, что организация, проводившая игру, удержать налог с неденежного приза не может. Поэтому она должна рассчитать налог и сообщить о его сумме в инспекцию в течение месяца после того, как выдаст приз.

А налоговики, в свою очередь, вышлют человеку, получившему приз, налоговое уведомление.

Уведомление вручается налоговой инспекцией по месту жительства налогоплательщика. Уплата налога по такому уведомлению осуществляется равными долями в два платежа:

–первый – не позднее 30 дней с даты вручения налогового уведомления;–второй – не позднее 30 дней после первого срока уплаты.

Обратите внимание: несмотря на то, что налог человек заплатит на основании уведомления, по итогам года он все равно должен подать в инспекцию налоговую декларацию по форме 3-НДФЛ.

Подарки, полученные от родственников и других физических лиц

С 1 января 2006 года налог с имущества, переходящего в порядке наследования или дарения, отменен.

Доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения (за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев), от налогообложения освобождаются.

В любом случае освобождаются от налогообложения доходы, полученные в порядке дарения, если даритель и одаряемый являются членами семьи или близкими родственниками.

В соответствии со статьей 2 Семейного кодекса Российской Федерации членами семьи признаются супруги, родители и дети (усыновители и усыновленные). Близкими родственниками являются родители и дети; дедушка, бабушка и внуки; полнородные и неполнородные (имеющие общих отца или мать) братья и сестры.

ПРИМЕР А.С. Иванов подарил И.С. Петровой автомобиль Toyota Corolla.

Ситуация 1

Иванов и Петрова – родные брат и сестра. В этом случае у Петровой дохода, подлежащего нало

гообложению, не возникает.

Ситуация 2

Иванов и Петрова – не являются ни членами одной семьи, ни близкими родственниками. В этом

случае со стоимости автомобиля Петрова должна заплатить налог на доходы физических лиц по став

ке 13 процентов.

Источник: http://www.provsebanki.ru/text/608