Доходы по агентскому договору у агента и принципала: при УСН, для ИП, для юридических лиц

Агентскими договорами называются сделки, что заключаются с участием третьих сторон, которые выступают посредниками между продавцами и покупателями и способствуют успешной реализации сделок.

Следовательно, это соглашение между принципалом и агентом, по условиям которого агент за определенное вознаграждение производит те или иные операции, исходя из поручений принципала или за счет его средств.

Такие АД используются для предоставления и получения юридических услуг, строительных, переводческих, по продаже-покупке-аренде недвижимости и т.п.

Общие сведения про доход по агентским договорам

- Сторона, которая нанимает посредника для продажи и покупки товара или услуг, называется принципалом. При этом он может выступать в роли продавца или покупателя.

- Посредник между покупателем и продавцом называется агентом.

Например, интернет-магазин нанимает курьера для доставки покупок и получения денег с клиентов.

В этом случае курьер выступает в роли агента, а магазин – принципала, а также заключается посреднический агентский договор.

Пути проведения работы

Агент проводит работу двумя путями:

- Заключает и проводит сделку от своего имени, на себя оформляет все документы. Иногда третья сторона даже не знает, что работает с посредником. Все претензии и вопросы решаются без участия принципала (глава 5 ГК РФ).

- Агент совершает действия от имени принципала: все документы оформляются на него. Агент выступает, как посредник, никаких обязанностей по сделке он не имеет (глава 49 ГК).

Но каким бы путем не действовали агенты, они всегда производят операции за счет принципалов (п. 1 ст. 1005 ГК РФ). Поэтому они обязаны в установленные сроки предоставлять отчеты с приложением необходимой документации по расходам.

Правовые основы агентских договоров отражены в главе 52 Гражданского кодекса. В отдельных случаях агент может выступать одновременно от своего имени и от имени принципала при совершении одной сделки.

Преимущества и недостатки сотрудничества

Наличие агента усложняет учет, но это компенсируется тем, что при этом возрастает выгода для всех сторон договора.

С помощью агентов возможно расширение географии бизнеса, успешное решение проблем, не касающихся непосредственно производства, например, вопросов рекламы, юридического обслуживания, поиска клиентов. Соответственно увеличивается доход принципала.

Не менее выгодны такие сделки для агента:

- Он получает возможность свободно, без вложения средств, воспользоваться товаром принципала и получить за это свою комиссию.

- При УСН снижается налоговая нагрузка, то есть доходом считаются не все суммы, полученные по договору, а только поступившая в виде комиссии за агентские услуги.

Формирование прибыли агента

Доход агента формируется из денег, полученных от принципала согласно подписанного договора (ст.1006 ГК РФ). Сумма вознаграждение выдается несколькими путями:

- Заключается договор на получение агентом конкретной суммы за проведение сделки. Это выгодно принципалу: он точно знает сумму расходов. Но агент не сможет выручить больше установленной заранее суммы, поэтому для него такой договор не всегда выгоден.

- Подписывается договор на получение процентов от общего объема сделки. Достаточно выгодно для агента: он имеет возможность продать больше и получить большую сумму денег. Например, если агент с продажи каждой единицы товара (например, пылесоса за 12 000 руб.) получает 10%, то, продав 10 пылесосов, он заработает 12 тысяч руб.

- Предусматривается надбавка к первоначальной цене товаров и услуг. Принципал фиксирует отпускную цену, но максимальная – не ограничена. Поэтому агент получает мотивацию продать подороже и выручить больше. То есть, если принципал установил начальную цену за пылесосы 12 000 руб., а агент продает их за 14 тысяч рублей, то продав 10 штук, он выручит 20 тысяч руб.

Деньги могут быть выплачены в разные сроки:

- Предварительно оплачивается услуга агента принципалом.

- Агент оставляет у себя свое вознаграждение, остальное перечисляется на счет принципала.

- Принципал оплачивает работу агента после завершения сделки. Если конкретный срок не указан – в течение 7 дней.

Налогообложение

- Согласно Налогового кодекса РФ (пп.41 п.1 ст. 146) оказание разного рода услуг облагается налогом на добавленную стоимость (НДС). База налогообложения устанавливается исходя из п. 1 данной статьи.

- В бухгалтерском учете выручка по агентскому договору рассматривается в качестве дохода от обычных видов деятельности (ПБУ 9/99). Агентские договора и услуги доступны посредникам, оплачивающим налоги по упрощенной системе.

- При исчислении и оплате НДФЛ применяется код дохода 2010 «доходы по гражданско-правовым договорам, за исключением авторских прав».

Учет дохода по АД

- У принципала, применяющего упрощенку, доход возникает в момент поступления средств на банковский счет, электронный кошелек или кассу агента.

- При этом, по закону, агент, после получения денег от реализации товара или услуги, не обязан уведомлять принципала о том, что деньги уже находятся на его счету. Поэтому необходимо заранее прописать в договоре пункт о своевременном уведомлении принципала агентом о поступлении денег от продажи товара.

- В конце месяца агент составляет и отправляет отчет в адрес принципала о полученных платежах. После рассмотрения отчета деньги, полученные от покупателя, переводятся на счет принципала уже в следующем месяце. Учет этих средств производится на момент попадания их на банковский счет.

- Агент учитывает в качестве дохода агентское вознаграждение.

- Это делается сразу после получения авансового платежа в счет исполнения договора, если вознаграждение входит в состав этого платежа.

- Если вознаграждение поступает отдельно, то его следует учесть в момент поступления.

В этом видео будет рассказано об агентском договоре, в том числе и об учете дохода по нему:

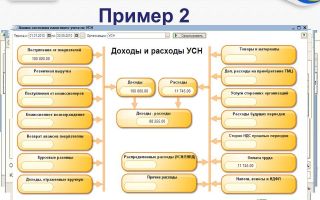

Особенности начисления при УСН

По упрощенной системе (УСН Доходы и УСН ДМР) все траты учитываются после их уплаты по факту (п. 2 ст. 346.17 НК РФ). Не подлежат учету:

- деньги, перечисленные агенту авансом для выполнения договора;

- суммы платежей, которые возвращены агентом.

Дальнейший учет сумм, которые отправляются агенту для выполнения договора, зависит от условий, прописанных договором, и предмета договора:

- При приобретении товаров для принципала по объекту «доход минус расход» учет суммы расходов осуществляется после продажи (пп. 2 п. 2 ст. 346.17 НК).

- При приобретении основных средств расходы учитываются до конца года (п.3 ст.346.17 НК).

Важно:

- При перечислении агентского вознаграждения в составе общей суммы для выполнения договора, оно подлежит учету принципалом в расходах по условиям его начисления по договору. Обычно основанием для учета становится отчет агента, где будет зафиксирована эта сумма (пп 24 п. 1 ст.346.16 НК).

- При более позднем (отдельно от основной суммы для исполнения договора) перечислении суммы вознаграждения, в расходах агента его указывают по факту перечисления.

- К доходу агента относят только его вознаграждение. Деньги, полученные заранее для выполнения договора, к нему не относится (пп.1.1 ст.346.15, пп. 9 п. 1 ст. 251 НК).

Вознаграждение признается доходом, исходя из условий договора. Если сумма вознаграждения перечислена совместно с основными средствами для выполнения договора, то агент самостоятельно выделяет свое вознаграждение и отражает его в КУДиР. Если вознаграждение поступает отдельно, то агент-упрощенец регистрирует сумму на момент получения.

Источник: http://uriston.com/kommercheskoe-pravo/dokumentatsiya/dogovor/agentskij/uchet-dohodov.html

Можно ли принять к расходам усн вознаграждение по агентскому договору — Кредитный юрист

Если не описан другой порядок уплаты в договоре, принципал должен перечислить сумму агенту в течение 7 дней с момента представления отчетов за прошедшие периоды. Обе стороны могут создавать ограничения в праве в отношении друг друга (ст.

1007 ГК), если об этом говорится в документации. В соответствии со ст. 1007 п.

3 ГК запрещено в агентских договорах устанавливать положение, которые позволят осуществлять реализацию продукции, предоставлять услуги и работы определенным потребителям или тем потребителям, которые живут на оговоренной территории.

При исполнении договоров агенты должны готовить отчетность по своей деятельности принципалам согласно указанному в документе порядку. В противном случае отчет предоставляется по мере выполнения условий или после окончания действия договора (ст. 1008 п. 1 ГК). К отчетам прилагаются справки о понесенных затратах.

Например, перечислена поставщику товаров, которые посредник приобретает для заказчика. Этот факт позволяет уменьшить доход, ранее отраженный в книге учета доходов и расходов, на сумму документально подтвержденных затрат, которые должны оплачиваться за счет средств заказчика.

После корректировки в составе доходов останется только сумма посреднического вознаграждения. Аналогичные разъяснения содержатся в письме Минфина России от 30 сентября 2013 г.

№ 03-11-06/2/40279.

Агентское вознаграждение при усн «доходы минус расходы»

Особенности заключения агентского договора.

Что необходимо знать предпринимателю? Закон не запрещает предпринимателю, применяющему упрощенную систему налогообложения покупать и продавать товары по агентскому договору, однако, при этом, необходимо учитывать некоторые особенности оформления агентского договора и к признанию доходов и расходов, которые естественным образом образуются при исполнении агентского договора. На что необходимо обратить внимание при заключении агентского договора?

- Условия агентского договора делятся на две категории: основные и дополнительные.

Основным условием агентского договора является его предмет. Дополнительным условием агентского договора является положения о размере и условиях выплаты вознаграждения агента. - Необходимо указать форму агентских отношений между агентом и принципалом.

Если принципал применяет усно…

Важно

Ситуация: когда посреднику на упрощенке признать в доходах посредническое вознаграждение? Посредник участвует в расчетах и удерживает вознаграждение из поступившей в пользу заказчика выручки. Доход признавайте в момент поступления денежных средств от покупателя.

997, 1011 ГК РФ). Как другой вариант расчета, посредник может удерживать свое вознаграждение в момент перечисления денег (выручки) заказчику (ст. 407 ГК РФ). В любом случае такая операция представляет собой односторонний зачет взаимных требований.

Агентский договор при усн. особенности учета

Если посредник получил эти средства до подписания договора, он должен включить их в состав доходов, облагаемых единым налогом. Об этом сказано в письме ФНС России от 19 августа 2011 г.

№ АС-4-3/13628.

Расходы для целей налогообложения не принимайте (п. 1 ст. 346.14 НК РФ). Скидки, предоставленные покупателям (заказчикам) за счет посреднического вознаграждения, его сумму не уменьшают (письмо Минфина России от 25 мая 2010 г.

№ 03-11-06/2/80).

Если организация платит единый налог при упрощенке с разницы между доходами и расходами, ведите учет и доходов, и расходов (п. 2 ст. 346.18, ст. 346.24 НК РФ). Расходы, связанные с исполнением посреднического договора, которые по условиям договора не компенсируются заказчиком, уменьшают налоговую базу.

В зависимости от вида расходов учтите их по соответствующей статье затрат, предусмотренной для упрощенки.

Расходы принципала

УСН и агентский договор В первую очередь, необходимо отметить, что использование агентского договора при упрощенной системе налогообложения (доходы минус расходы) позволяют предпринимателю передать ряд полномочий посреднику – контрагенту по агентскому договору.

В том случае, если компания использует для налогообложения УСН, то при последующем составлении так называемого агентского договора необходимо будет руководствоваться определёнными правилами.

Но, для начала, давайте рассмотрим, что же такое этот самый агентский договор и зачем он бывает нужен.

Что представляет собой агентский договор? Агентский договор является соглашением при котором за оплату одна сторона (агент) выполняет по поручению другой стороны (принципала) юридические или иные действия.

При этом, сами агенты могут вести данную деятельность как от себя (пользуясь средствами принципала), так и от имени принципала.

Что такое агентские договора при усн

ВАС РФ от 20 января 2006 г. № 4294/05). В рассматриваемой ситуации сумму посреднического вознаграждения на дату получения оплаты от заказчика определить невозможно. Поэтому всю поступившую сумму посредник должен включить в состав налогооблагаемых доходов.

Аналогичные разъяснения содержатся в письме Минфина России от 28 марта 2011 г. № 03-11-06/2/41. После того как посреднические услуги будут оказаны (например, на дату утверждения отчета посредника), налоговую базу по единому налогу можно скорректировать.

Такой вывод следует из положений пункта 1.1 статьи 346.15 и подпункта 9 пункта 1 статьи 251 Налогового кодекса РФ.

Согласно этим нормам в состав доходов, учитываемых при расчете единого налога при упрощенке, у посредника не включаются средства, поступившие от заказчика в счет возмещения затрат, связанных с исполнением договора.

Учет и налогообложение у агента-фирмы на усн

Датой признания дохода является день поступления оплаты за оказанные услуги. В марте доход в сумме 59 000 руб. бухгалтер «Альфы» отразил в книге учета доходов и расходов. Расходы признайте в том отчетном периоде, в котором они понесены и оплачены (п. 2 ст. 346.17 НК РФ).

Поэтому затраты, которые не компенсирует заказчик, в случае их экономической обоснованности учтите при расчете единого налога упрощенке по мере оплаты. Входной НДС по этим расходам признайте в налоговой базе, после принятия на учет самих расходов и перечисления налога (подп. 8 п. 1 ст. 346.16, подп. 3 п. 2 ст. 346.17 НК РФ).

Ситуация: нужно ли посреднику на упрощенке учесть дополнительные доходы, полученные при выполнении поручения заказчика на более выгодных условиях, чем предусмотрено в договоре? Да, нужно. Выполняя поручение по договору, посредник, помимо вознаграждения, может получить дополнительный доход (выгоду).

Чтобы произвести его, посредник должен составить и передать заказчику документ, содержащий уведомление о зачете (ст. 410 ГК РФ).

Несмотря на возможность согласования разных условий расчетов с заказчиком, для посредника, применяющего упрощенку, дата признания дохода не зависит ни от момента подписания отчета об оказании посреднических услуг, ни от совершения иных согласованных сторонами действий по исполнению обязательств.

Посредник, применяющий упрощенку, должен признавать доходы кассовым методом, то есть на дату фактического поступления денежных средств от покупателя, если в состав этих средств включено его вознаграждение (п. 1 ст. 346.17 НК РФ). Аналогичные разъяснения содержатся в письме Минфина России от 21 ноября 2012 г.

№ 03-11-06/2/140.

Можно ли принять к расходам усн вознаграждение по агентскому договору

Внимание

Исполнив поручение на более выгодных условиях, чем предусмотрено в договоре, посредник имеет право на половину от такого дохода, если другой порядок не согласован (ст. 992 и 1011 ГК РФ). При упрощенке доходы формируются в том же порядке, что и при налогообложении прибыли (кассовый метод).

При этом отнести дополнительную выгоду, причитающуюся посреднику, к доходам, не учитываемым для целей налогообложения, нельзя. Учитывать подобные доходы необходимо как вознаграждение по договору – такие поступления связаны с реализацией услуг посредника и, значит, формируют его выручку (доход) для целей налогообложения.

Это следует из положений пункта 2 статьи 249, подпункта 9 пункта 1 статьи 251, пункта 1 статьи 346.15 и пункта 2 статьи 346.16 Налогового кодекса РФ и подтверждается Минфином России в письме от 1 ноября 2013 г. № 03-11-06/2/46735.

Затем будет выставляться принципалам другой счет-фактура, основой для оформления которого послужил документ, полученный от исполнителя.

Регистрировать такую документацию в Книге продаж и покупок не нужно (Постановление властей России от 2 ноября 2000 года № 914).

В бухучете агентов выручку, что связана с услугами посреднического характера, считают прибылью от проведения обычных операций (п. 5 Положения по бухучету ПБУ 9/99 – Приказ Минфина РФ от 6.05.99 № 32н).

Отражаются такие суммы с помощью счета 90 (отражается реализация), субсчета 90-1 (по выручке).

Здесь же используется счет 76-5 для проведения расчетов с дебиторскими и кредиторскими компаниями, субсчет для проведения расчета с принципалами». Используются и такие счета: Счет Описание 26 Для указания затрат общехозяйственного плана Дт 90 (субсчет 90-2) Списание сумм, что накопились на счете 26.

Источник: http://helpcredits.ru/mozhno-li-prinyat-k-rashodam-usn-voznagrazhdenie-po-agentskomu-dogovoru/

Проводки у принципала на усн

Агентский договор представляет собой альтернативу договору комиссии. Суть агентского договора заключается в поручении посреднику (компании или физ.лицу) производить какие-либо операции от лица организации-поручителя или от своего. Рассмотрим как отразить в учете услуги по агентскому договору и проводки по агентскому договору у принципала. Оглавление

- 1 Признаки агентского договора

- 1.1 Отчет по агентскому договору

- 2 Бухгалтерский учет у принципала

- 2.1 Пример учета услуг по агентскому договору у принципала с проводками

- 3 Налог на прибыль у принципала

Признаки агентского договора Так же, как договор комиссии и договор поручительства, агентский договор является посредническим.

Внимание

Сумма вознаграждения зафиксирована в размере 8% от общей суммы поступивших платежей. За отчетный период «Сигмой» были получены средства за коммунально-эксплуатационные услуги в сумме 220 000 руб.

при себестоимости таких услуг в размере 105 000 руб.

* 18 /118) 33 559 руб. Извещение агента о поступивших платежах, отчет агента 90/2 20 Списание себестоимости коммунально-эксплуатационных услуг 105 000 руб. Калькуляция себестоимости 44 76 Начисление агентского вознаграждения (220 000 руб.

* 0,08 — (220 000 руб. * 0,08 *18/118) 14 915 руб.

Если принципал применяет усно…

Важно

Если не описан другой порядок уплаты в договоре, принципал должен перечислить сумму агенту в течение 7 дней с момента представления отчетов за прошедшие периоды. Обе стороны могут создавать ограничения в праве в отношении друг друга (ст.

1007 ГК), если об этом говорится в документации. В соответствии со ст. 1007 п. 3 ГК запрещено в агентских договорах устанавливать положение, которые позволят осуществлять реализацию продукции, предоставлять услуги и работы определенным потребителям или тем потребителям, которые живут на оговоренной территории. При исполнении договоров агенты должны готовить отчетность по своей деятельности принципалам согласно указанному в документе порядку.

В противном случае отчет предоставляется по мере выполнения условий или после окончания действия договора (ст. 1008 п. 1 ГК). К отчетам прилагаются справки о понесенных затратах.

Проводки по агентскому договору у принципала

- периодичность отчетности агента (по мере исполнения договора или после его завершения);

- иные важные особенности, способные повлиять на специфику бухучета и отчетности по агентскому договору.

Справиться с затруднениями по оформлению разнообразных хоздоговоров помогут размещенные на нашем сайте статьи и образцы: Как наладить документооборот между агентом и принципалом? Значение организации грамотного документооборота нельзя недооценивать, так как своевременно полученные и правильно составленные документы позволят:

- подтвердить расходы и правомерность вычетов по НДС;

- доказать правоту в суде при возникновении споров между агентом и контрагентами.

Кроме агентского договора в комплект документов включаются:

- оригиналы документов контрагента — договоров, накладных, счетов, актов и др.

Бухгалтерские проводки по агентскому договору у принципала

- Основные сведения

- Агентские договора при упрощенной системе налогообложения

- Отражение агентских договоров в бухгалтерском учете (проводки)

Разберем, какие общие положения имеет договор с агентскими поручениями и комиссией, чем отличается, как оказание услуг отражается в бухгалтерском учете. Знание, что собой представляют агентские договора, пригодится бухгалтерам и руководству компаний, ведь многим приходится пользоваться услугами агентов или оказывать посреднические услуги принципалам.

Учет у комитента (принципала). усн, услуги

Как учитывают расходы агента на УСН? Для того чтобы определить налоговую базу по единому налогу, агенты, применяющие упрощенную систему налогообложения обязаны учитывать характер понесенных ими затрат.

Агент, применяющий упрощенную систему налогообложения (доходы минус расходы) обязан формировать бюджет по затратам, которые связаны с осуществлением условий поручения. Расходы, при этом, осуществляются из собственных средств агента, но счета для возмещения затрат выставляют принципалу. Характерный пример для агентского договора.

Агенты не имеют права на признание расходов на рекламу продукции принципалов в составе затрат, что учитываются при расчете суммы единого налога, если согласно договору должно быть возмещено.

Что такое агентские договора при усн

Кредит счета Перечислены денежные средства для исполнения агентского договора 76, субсчет «Расчеты по агентскому договору» 51 «Расчетные счета», 52 «Валютные счета» и др.

Приобретены товары через агента 41 «Товары» 76, субсчет «Расчеты по агентскому договору» Учтен НДС по приобретенным через агента товарам 19 «НДС по приобретенным ценностям» 76, субсчет «Расчеты по агентскому договору» Начислено агентское вознаграждение за приобретение товаров 41 76, субсчет «Расчеты по агентскому договору» Учтен предъявленный агентом НДС с его вознаграждения 19 76, субсчет «Расчеты по агентскому договору» НДС по приобретенным товарам и вознаграждению агента принят к вычету 68 «Расчеты по налогам и сборам» 19 Учет у агента Учитывая, что агент действует в интересах принципала и за его счет, вполне логично, что полученное по агентскому договору в пользу принципала в доходах агента не учитывается (п.

Учет и налогообложение у агента-фирмы на усн

А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников.

< … Компенсация за неиспользованный отпуск: десять с половиной месяцев идут за год При увольнении сотрудника, проработавшего в организации 11 месяцев, компенсацию за неиспользованный отпуск ему нужно выплатить как за полный рабочий год (п.28 Правил, утв.

НКТ СССР 30.04.1930 № 169). Но иногда эти 11 месяцев не такие уж и отработанные. < …

Агентский договор: проводки

Сумма взноса меньше, а значит, единый налог уменьшают на сумму страховки. Расчет: 720 – 224 = 496 рубля. Расходы агента Организации на упрощенке используют кассовый метод и при ведении учета затрат, если объект обложения налогом – доходы минус расходы (ст.

346.17 п. 2 НК). Для определения налоговой базы по единому налогу агенты на УСН должны учитывать характер понесенных затрат. Агент на УСН (15%) должен формировать бюджет затрат, что связан с осуществлением условий поручения.

Расходы осуществляются из собственных средств, при этом периодически выставляются принципалам счета для возмещения затрат. Вернемся к примеру агентского договора для осуществления рекламной кампании.

Агенты не имеют права на признание расходов на рекламу продукции принципалов в составе затрат, что учитываются при расчете суммы единого налога, если согласно договору их должно быть возмещено.

Агентский договор при усн. особенности учета

Как связаны условия агентского договора и бухгалтерские проводки? Как наладить документооборот между агентом и принципалом? Бухгалтерский учет у агента и принципала Итоги Как связаны условия агентского договора и бухгалтерские проводки? Взаимоотношения сторон по агентскому договору не сводятся только к непосредственной покупке или продаже товаров (работ, услуг). Эффективное взаимодействие в паре принципал-агент невозможно:

- без грамотного построения документооборота (включая обеспечение его полноты и своевременности);

- корректного применения бухсчетов при отражении операций по агентскому договору (для формирования и представления заинтересованным пользователям достоверной отчетности, а также для безошибочного исполнения налоговых обязательств).

Особенности бухпроводок сторон агентского договора напрямую зависят от его условий.

Агентский договор – разновидность посреднического соглашения, по которому одна сторона (агент) за вознаграждение обязуется совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала (или от имени и за счет принципала) (ст. 1005 ГК РФ).

О бухучете по агентскому договору у агента и принципала расскажем в нашей консультации. Бухгалтерские проводки у принципала Рассмотрим порядок бухгалтерского учета по агентскому договору в случае приобретения товара через агента. Сразу отметим, что порядок бухучета у принципала в целом аналогичен порядку приобретения товаров напрямую у поставщика.

Особенности заключения агентского договора.

Что необходимо знать предпринимателю? Закон не запрещает предпринимателю, применяющему упрощенную систему налогообложения покупать и продавать товары по агентскому договору, однако, при этом, необходимо учитывать некоторые особенности оформления агентского договора и к признанию доходов и расходов, которые естественным образом образуются при исполнении агентского договора. На что необходимо обратить внимание при заключении агентского договора?

- Условия агентского договора делятся на две категории: основные и дополнительные. Основным условием агентского договора является его предмет. Дополнительным условием агентского договора является положения о размере и условиях выплаты вознаграждения агента.

- Необходимо указать форму агентских отношений между агентом и принципалом.

Источник: http://plusbuh.ru/provodki-u-printsipala-na-usn/

Агентские договоры: как агенту платить налоги с продажи товаров и услуг принципала — Эльба

Агент — посредник между продавцом и покупателем, который помогает им совершить сделку. Например, вы курьер и доставляете товары интернет-магазинов до покупателей. Или берёте у поставщика товар и продаёте в своём магазине, получая за это комиссию. В этих ситуациях деньги, полученные от покупателей, проходят через вас транзитом и не являются вашим доходом.

Учёт доходов в налоге УСН

В доходах при расчёте налога УСН учитывайте только агентское вознаграждение. Например, вы продаёте ноутбуки и получаете 5% от продаж. Продав 10 ноутбуков за 50 000 рублей каждый, вы получите от покупателей полмиллиона, из которых ваша выручка составит только 25 000 рублей. Эту сумму и нужно учесть в доходах УСН.

Когда учитывать доход в налоге УСН, зависит от способа выплаты вознаграждения. Могут быть такие варианты:

- Вы удерживаете вознаграждение из полученных от клиента денег. Его размер определён агентским договором. Учитывайте вознаграждение в налоге УСН в день получения оплаты от клиента.

- Принципал перечисляет вознаграждение отдельно: заранее или по итогам продаж. Учитывайте его в налоге УСН в день получения денег от принципала.

- Вы удерживаете вознаграждение из полученных от клиента денег, но его размер не зафиксирован в договоре и определяется в отчёте агента. Это самый невыгодный и сложный для учёта способ. При получении оплаты от клиента нужно учесть в доходах УСН всю сумму. Когда принципал утвердит ваше вознаграждение в отчёте агента, откорректируйте доходы. Например, вы получили от покупателя 50 000 рублей, но не знаете размер вашего вознаграждения. В этот день нужно учесть всю сумму в доходах УСН. Потом вы договариваетесь с принципалом, что ваше вознаграждение составляет 5 000 рублей, и подписываете отчёт агента. В этот день внесите в КУДиР корректирующую запись: доход 45 000 рублей со знаком «минус».

Учёт расходов в налоге УСН

Большую часть затрат по агентскому договору возмещает принципал. Не учитывайте такие затраты и их возмещение в налоге УСН. Если какие-то затраты принципал не возмещает, а вы на УСН «Доходы минус расходы», можете списать их по общим правилам.

Деньги, которые вы перечисляете принципалу по итогам продаж, нельзя учитывать в расходах при расчёте налога УСН.

Документы для покупателя

Для покупателя нужно оформить те же документы, что и при обычной сделке. При оптовой продаже — накладную, при розничной — кассовый или товарный чек. При продаже услуг оформите акт. Если вы продаёте от своего имени, укажите в документах свои реквизиты. Если вы выступаете в сделке от имени принципала, укажите в документах его.

В документах укажите всю сумму сделки, не выделяя отдельно агентское вознаграждение. Ведь для покупателя без разницы, общается он с продавцом напрямую или с его агентом.

Документы для принципала

Для принципала составьте отчёт агента о проделанной работе. К нему приложите документы, подтверждающие расходы, которые принципал возмещает. Также в отчёте указывается размер вашего вознаграждения. Если в отчёте агента не указано агентское вознаграждение, утвердите его отдельным актом.

Шаблон отчёта агента

Если принципал работает с НДС, выставите счёт-фактуру

Если вы от своего имени продаёте товар принципала, который работает с НДС, придётся оформлять счета-фактуры для покупателей и отчитываться в налоговую. При этом, сам НДС платить не нужно.

Счёт-фактуру вы выставляете для клиента от своего имени. В данных продавца указываете свои реквизиты, а в данных покупателя — реквизиты клиента. Один экземпляр счёта-фактуры передаёте клиенту, второй — оставляете себе и отправляете принципалу его копию.

Принципал выставит такой же счёт-фактуру той же датой, но уже от своего имени, и передаст его вам. Оба счёта-фактуры нужно зарегистрировать в журнале учёта счетов-фактур.

До 20 числа месяца, следующего за кварталом, в котором выставлены счета-фактуры, нужно сдать в налоговую журнал учёта в электронном виде.

Если вы работаете от имени принципала, заморачиваться с НДС не придётся. Вы можете по доверенности принципала выставить счёт-фактуру от его имени. Или принципал сделает это самостоятельно. Отчитываться в налоговую и платить НДС в этой ситуации вам не нужно.

Статьи по теме:

Агентские договоры: нюансы оформления и выгода для бизнеса

Как принципалу платить налоги с продажи товаров или услуг через агента?

Как агенту платить налоги при покупке товаров или услуг для принципала?

Как принципалу платить налоги при покупке товаров или услуг через агента?

Статья актуальна на 06.04.2017

Источник: https://e-kontur.ru/enquiry/227

Минфин разъясняет особенности налогообложения дохода принципала, применяющего УСН

В письме от 24 января 2013 г. N 03-11-11/28 Минфин России высказал свою точку зрения по вопросу о том, какая сумма должна считаться налогооблагаемым доходом при “упрощенке” из поступлений денег предпринимателю через платежную систему. В письме рассмотрена следующая ситуация.

Предпринимателю поступают деньги на расчетный счет путем оплаты покупателями (его товаров, услуг и т.д.) через платежную систему. Оператор электронной платежной системы удерживает с поступающих средств свою комиссию, таким образом, деньги поступают на счет ИП за вычетом этой комиссии.

Специалисты финансового ведомства придерживаются на этот счет следующей точки зрения. Отношения между ИП и оператором платежной системы квалифицируются как отношения между принципалом и агентом.

Если предприниматель применяет УСН с объектом налогообложения “доходы”, он не вправе уменьшить выручку от реализации, поступающую от покупателей товаров, на сумму вознаграждения, которую он уплачивает агенту (пусть даже агент удерживает вознаграждение самостоятельно).

Доход от реализации у ИП признается в момент погашения задолженности перед ним покупателя, которая, в свою очередь, погашается в момент одновременного принятия оператором распоряжения, уменьшения им остатка электронных денег плательщика (покупателя) и увеличения остатка электронных денег получателя средств (предпринимателя) на сумму перевода электронных денежных средств.

Если предприниматель применяет УСН с объектом “доходы, уменьшенные на величину расходов”, он сможет уменьшить сумму дохода на агентское вознаграждение, удерживаемой покупателем, на основании пп. 24 п. 1 ст. 346.16 НК РФ.

На наш взгляд, все сказанное специалистами Минфина, в принципе, верно, но с одной поправкой: необходимо учитывать условия договоров между предпринимателем, оператором платежной системы и покупателем. Если по договору между ИП и покупателем его товаров (приобретателем услуг и т.д.

) деньги считаются уплаченными в момент передачи покупателем распоряжения оператору платежной системы о перечислении денег, то, действительно, у предпринимателя нет оснований уменьшать сумму, причитающуюся ему по договору, на вознаграждение оператора.

А в случае, если договором будет предусмотрено, что расходы на уплату вознаграждения оператору несет покупатель и в цену договора они не входят, предприниматель с полным правом может считать налогооблагаемым доходом полученную сумму за вычетом вознаграждения оператора – его в этом случае будет уплачивать не ИП, а покупатель.

Другие новости:

Налогоплательщики – физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. Требование об уплате налога должно содержать подробные данные об основаниях взимания налога, а также ссылку на положения законодательства, которые устанавливают обязанность налогоплательщика уплатить налог.

Налогоплательщик может узнать сумму задолженности через сервис «Узнай свою задолженность», размещенный на сайте Федеральной налоговой службы. Такая возможность предоставляется по налогу на имущество физических лиц, транспортному, земельному налогам, а также НДФЛ (для граждан РФ).

Через этот сервис можно также распечатывать извещения для уплаты налога (письмо ФНС России от 20 марта 2013 г. № БС-3-11/973@).

Индивидуальные предприниматели, адвокаты, нотариусы в течение календарного года уплачивают авансовые платежи по НДФЛ на основании уведомлений, которые им направляет налоговый орган.

Поэтому, если они решили скорректировать цену сделки, приведя ее в соответствие с рыночной ценой, и соответственно изменить сумму НДФЛ, они должны сделать это не в течение года, а по его итогам, отразив такую корректировку в налоговой декларации, подаваемой в налоговую инспекцию ежегодно не позднее 30 апреля следующего года (письмо Минфина России от 21 января 2013 г. N 03-04-07/4-8).

Источник: http://InforaSpb.ru/minfin-razyasnyaet-osobennosti-nalogooblozheniya-doxoda-principala-primenyayushhego-usn/

Глава 16. доходы и расходы по посредническим договорам (договорам поручения, комиссии, агентирования)

Организации и индивидуальные предприниматели, которые применяют УСН, нередко участвуют в посреднической деятельности.

Суть ее заключается в том, что те или иные действия и сделки продавцы либо покупатели товаров (работ, услуг) совершают не самостоятельно, а с помощью третьих лиц – посредников.

Например, реализуют через посредников свои товары. При этом с посредником заключается соответствующий договор на оказание посреднических услуг.

Гражданский кодекс РФ предусматривает четыре вида посреднического договора:

– поручения (гл. 49 ГК РФ);

– комиссии (гл. 51 ГК РФ);

– агентирования (гл. 52 ГК РФ);

– транспортной экспедиции (гл. 41 ГК РФ, Федеральный закон от 30.06.2003 N 87-ФЗ “О транспортно-экспедиционной деятельности”) .

——————————–

Договор транспортной экспедиции признается посредническим только в той его части, в которой экспедитор обязуется за вознаграждение и за счет клиента (грузоотправителя или грузополучателя) организовать выполнение определенных договором экспедиции услуг, связанных с перевозкой груза (п. 1 ст. 801 ГК РФ).

Примечание

Более подробно об особенностях правового регулирования взаимоотношений сторон посреднического договора см. гл. 28 “Сделки с посредниками (договоры комиссии, агентирования, поручения, транспортной экспедиции)” Практического пособия по НДС.

Отметим, что стороны указанных посреднических договоров именуются по-разному. Заказчиком посреднических услуг выступают доверитель, комитент, принципал и клиент по договору экспедиции (далее – доверитель). А исполнителем – поверенный, комиссионер, агент и экспедитор (далее – посредник).

“Упрощенцы” в посреднических операциях могут быть как посредниками, так и доверителями. Причем от того, кем они являются, зависит, из каких доходов и расходов будет складываться у них база для исчисления “упрощенного” налога. Подробно об этом мы расскажем в настоящей главе.

16.1. ДОХОДЫ (ВОЗНАГРАЖДЕНИЕ) ПОСРЕДНИКА (ПОВЕРЕННОГО, КОМИССИОНЕРА, АГЕНТА, ЭКСПЕДИТОРА), ПРИМЕНЯЮЩЕГО УСН

Для исчисления налога при УСН организации и предприниматели – посредники должны учитывать свои доходы в порядке, который установлен п. 1 ст. 346.15, ст. ст. 249, 250, пп. 9 п. 1 ст. 251 НК РФ. Это касается и тех, кто работает на “упрощенке” с объектом налогообложения “доходы”, и тех, кто применяет объект налогообложения “доходы минус расходы”.

При этом в доходы они включают следующие поступления от посреднической деятельности:

– посредническое вознаграждение как плату за оказанные доверителю услуги;

– дополнительное вознаграждение комиссионера в случае, когда он принял на себя ручательство за исполнение сделки третьим лицом (делькредере) (п. 1 ст. 991 ГК РФ).

Источник: http://narodirossii.ru/?p=9969