Отчет-2014: нюансы заполнения раздела 7 декларации по НДС (Карпова Е.В.)

Дата размещения статьи: 14.12.2014

2015 г. не за горами. В этот год отчитываться уже с отчетности за I квартал нужно будет по новой форме декларации по НДС.

В составе налоговой декларации будут отражаться данные из книг покупок и продаж (согласитесь, удобный способ организации встречных проверок в системе онлайн!), а посредникам, не являющимся плательщиками НДС, нужно будет включать сведения из журнала учета полученных и выставленных счетов-фактур.

Но это — завтра, и разговор на данную тему еще состоится. Пока же по результатам налогового периода (квартала) мы отчитываемся по декларации, форма (и Порядок заполнения) которой утверждена Приказом Минфина России от 15.10.2009 N 104н.

На какие моменты следует обратить внимание при ее заполнении? Предлагаем начать (пусть не покажется странным) с последнего раздела — разд. 7. Этот раздел является справочным, и заполняют его не только налогоплательщики, но и налоговые агенты. На сумму налога, которую надо перечислить в бюджет (возместить из бюджета), данные разд. 7 не влияют.

От общего…

Итак, разд. 7 налоговой декларации заполняют при осуществлении:- операций, не подлежащих налогообложению (освобождаемых от налогообложения) на основании ст. 149 НК РФ;- операций, не признаваемых объектом налогообложения согласно п. 2 ст.

146 НК РФ;- операций по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ в силу ст. ст.

147, 148 НК РФ;- операций, связанных с получением авансов (оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых превышает шесть месяцев.Если же такие операции налогоплательщик не осуществляет, то раздел не заполняется.Правила заполнения разд.

7 декларации представлены в п. п. 44 — 44.7 Порядка заполнения декларации.Коды операций (графа 1) берут из Приложения 1 к Порядку заполнения декларации. Например, реализация, местом которой не признается территория РФ, товаров (ст. 147 НК РФ) и работ, услуг (ст.

148 НК РФ) закодирована под номерами 1010811 и 1010812 соответственно.Однако в настоящий момент там отсутствуют коды некоторых видов деятельности, в связи с чем ФНС (по мере необходимости) дает рекомендации.

С конца предыдущего (2013-го) и в нынешнем (2014-м) году перечень операций, освобождаемых от налогообложения независимо от места реализации, пополнился. Не подлежат обложению НДС, например, операции, осуществляемые в рамках клиринговой деятельности, передача олимпийских объектов на безвозмездной основе в государственную (муниципальную) собственность и др.

Коды для отражения таких операций в декларации по НДС рекомендованы ФНС России в Письме от 22.05.2014 N ГД-4-3/9927:

| Норма НК РФ | Код для отражения в декларации |

| Подпункт 9.1 п. 2 ст. 146 | 1010818 |

| Подпункт 9.2 п. 2 ст. 146 | 1010819 |

| Подпункт 13 п. 2 ст. 146 | 1010820 |

| Подпункт 28 п. 2 ст. 149 | 1010226 |

| Подпункт 29 п. 2 ст. 149 | 1010227 |

| Подпункт 30 п. 2 ст. 149 | 1010228 |

| Подпункт 15.2 п. 3 ст. 149 | 1010229 |

Источник: http://lexandbusiness.ru/view-article.php?id=4651

Правила заполнения НДС 7 раздел

Раздел 7 декларации по НДС отображает важнейшие бухгалтерские операции, которым нужно уделять особое внимание. Раздел содержит следующую информацию:

- финансовые операции, которые освобождаются от налогового обложения на государственных основаниях;

- финансовые операции, которые не признаются объектом налогового обложения;

- действия, относящиеся к реализации товаров, а также услуг и работ (место продажи находится за пределами Российской Федерации);

- предоплаты товарных поставок, производственный цикл которых превышает полгода.

Специалисты бухгалтерской сферы часто сталкиваются с вопросом о том, как заполнить раздел 7 декларации по НДС. Заполнение раздела 7 декларации по НДС осуществляется чаще всего налоговым агентом. Составлением отчетности может заниматься также обособленный налогоплательщик. Правила заполнения НДС 7 раздел требуют от исполнителя отображения следующей информации:

- идентификационный номер конкретного налогоплательщика;

- КПП (код причины постановки);

- номер порядковый страницы в документе.

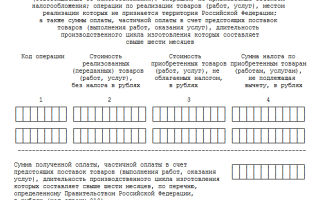

Коды финансовых операций отображаются в соответствии с официальными государственными требованиями. Заполнение раздела 7 НДС требует работы всего с четырьмя графами. Пример заполнения раздела 7 декларации по НДС может выглядеть следующим образом:

| Номер графы в декларации | Наименование отображенной операции |

| 1 | финансовые операции, которые освобождаются от налогового обложения на государственных основаниях |

| 2 | финансовые операции, которые не признаются объектом налогового обложения |

| 3 | действия, относящиеся к реализации товаров, а также услуг и работ (место продажи находится за пределами Российской Федерации) |

| 4 | предоплаты товарных поставок, производственный цикл которых превышает полгода |

Отображение операций в графах декларации

В графу 2 заносятся данные по стоимости товаров и услуг, которые нельзя признать объектом налогообложения на государственных основаниях.

В данную графу также входит стоимость предоставленных услуг и товаров, которые на территории Российской Федерации не реализуются.

Основанием для присвоения статуса таким товарам являются статьи 147 и 148 Налогового Кодекса Российской Федерации. Информацию по дополнительным разделам можно найти в статьях 146 и 149.

Порядок заполнения раздела 7 декларации по НДС требует от исполнителя последовательности и рассудительности. После отображения информации в графе 2 переходим к следующему (3 графа):

- стоимость предоставленных услуг, работ и товаров, которые освобождаются от налогообложения в соответствии с действующим законодательством;

- стоимость приобретенных товаров у налогоплательщика, который освобожден от обязательств по выплате налогов;

- стоимость товаров, которые были приобретены у лиц, которые по законодательству не являются налогоплательщиками.

В 4 раздел документа необходимо внести информацию по суммам налогов, которые предъявлялись во время совершения покупки. Сюда же заносятся данные по налогам, если товар был ввезен на территорию Российской Федерации с другой страны. Перечисленные суммы налогов, безусловно, вычету не подлежат на основаниях действующего государственного законодательства.

Образец заполнения раздела 7 декларации по НДС разделен на 4 столбика, каждый из которых соответствует одной граф. Перед началом работы с любой графой бухгалтер прописывает код финансовой операции. Внизу седьмого раздела должен находиться штрих-код и индекс документа.

Источник: https://LawCount.ru/nalog/zapolnenie-razdela-7-deklaratsii-po-nds/

Заполнение декларации по НДС: памятка о составлении и предоставлении

Закончились новогодние каникулы, и многие бухгалтеры переместились из‑за праздничного стола прямиком за рабочий: стартовала очередная декларационная кампания по НДС и учетным работникам необходимо представить отчетность по этому налогу за истекший квартал инспекторам.

К счастью, никаких глобальных изменений в порядке декларирования не произошло, так что бухгалтер спокойно может использовать собственный опыт, полученный им при прохождении кампаний I – III кварталов 2015 года, однако, по нашему мнению, будет нелишним вспомнить некоторые ключевые моменты, связанные с процессом составления и сдачи декларации по НДС.

Кто должен сдавать декларацию по НДС

Согласно п. 5 ст. 174 НК РФ сдача декларации по НДС в налоговую инспекцию по месту своего учета обязана производиться организациями и индивидуальными предпринимателями, признающимися плательщиками данного налога.

Кроме того, названная обязанность возлагается также на хозяйствующих субъектов, не являющихся плательщиками НДС и освобожденных от уплаты налога на основании ст. 145, 145.1 НК РФ, в случаях исполнения ими обязанностей налогового агента в соответствии со ст. 161 НК РФ либо выставления (даже единичного) ими в адрес покупателя счета-фактуры с выделением суммы налога (п. 5 ст. 173 НК РФ).

Представим приведенную информацию в виде таблицы:

| Организации и ИП, имеющие статус плательщика НДС на основании ст. 143 НК РФ | По истечении каждого налогового периода |

| Налоговые агенты по НДС (вне зависимости от статуса налогоплательщика) | По истечении налоговых периодов, в которых исполнялись обязанности налогового агента |

| Налоговые агенты по НДС, не имеющие статуса налогоплательщика (освобожденные от обязанностей плательщика НДС), осуществляющие предпринимательскую деятельность в интересах третьих лиц (посредники, экспедиторы, застройщики) | По истечении налоговых периодов, в которых ими были получены или выставлены счета-фактуры в рамках осуществления операций в интересах третьих лиц |

| Лица, не имеющие статуса плательщика НДС (освобожденные от обязанностей налогоплательщика) и не исполняющие обязанностей налогового агента по НДС | По истечении налоговых периодов, в которых ими в адрес контрагентов выставлялись счета-фактуры с выделением сумм НДС |

Нулевая декларация по НДС или единая (упрощенная) декларация?

А как поступить налогоплательщику, если он в течение налогового периода (например, IV квартала 2015 года) не вел деятельности? Ведь в таком случае он не осуществлял операций, облагаемых НДС.

По общему правилу (абз. 2 п. 2 ст. 80 НК РФ) он должен подать в налоговый орган по месту своего учета единую (упрощенную) налоговую декларацию по НДС[1], если в течение налогового периода у него одновременно выполняются два условия:

- отсутствует движение денежных средств на счетах в банках или кассе;

- не возникает объектов налогообложения по соответствующему налогу.

Однако в отношении отчетности по НДС всегда существовали специальные правила.

Так, до утверждения новой формы налоговой декларации по НДС, а также порядка заполнения декларации по НДС, применяемых начиная с подачи отчетности за I квартал 2015 года[2], единая (упрощенная) декларация вместо декларации по НДС представлялась при условии, что в соответствующем налоговом периоде (квартале) отсутствовали операции, подлежащие отражению в налоговой декларации по НДС, о чем прямо говорилось в порядке заполнения декларации по НДС, действовавшей ранее. Таким образом, в ситуации, когда налогоплательщик временно приостанавливал предпринимательскую деятельность, он имел право подавать только единую (упрощенную) декларацию (если, конечно, в течение налогового периода он не совершал никаких операций, подлежащих отражению, в том числе и в разд. 7 декларации по НДС).

То есть, чтобы определить, какую именно декларацию он должен был представить налоговикам, налогоплательщику достаточно было ответить всего на два вопроса и действовать в зависимости от ответа на них (для наглядности представим этот алгоритм в виде схемы):

Можно ли использовать приведенный алгоритм в настоящее время?

Дискуссионный вопрос. С одной стороны, из ныне действующего Порядка заполнения декларации по НДС (далее – Порядок заполнения) исчезло упоминание о возможности замены налоговой декларации по НДС на единую (упрощенную) в описываемом случае: согласно п.

3 Порядка заполнения декларации по НДС все налогоплательщики (налоговые агенты) представляют титульный лист и разд. 1 декларации, если иное не предусмотрено настоящим пунктом (а применительно к ситуации с отсутствием деятельности налогоплательщика никаких оговорок данная норма не содержит). Более того, ФНС в Письме от 10.02.

2014 № ГД-4-3/2149@ утверждала, что налогоплательщик обязан представить в налоговый орган по месту своего учета налоговую декларацию по НДС независимо от того, осуществлялись ли им в соответствующем налоговом периоде хозяйственные операции[3]. По мнению ведомства, положениями гл.

21 НК РФ не предусмотрено освобождение налогоплательщиков от представления в налоговые органы налоговых деклараций в случаях, когда такие налогоплательщики не осуществляют операции по реализации товаров (работ, услуг, имущественных прав).

Но, с другой стороны, в соответствии с п. 5.1 ст. 174 НК РФ в налоговую декларацию подлежат включению сведения, отраженные в книге покупок и книге продаж налогоплательщика (см. также Письмо ФНС России от 16.10.2015 № СД-4-3/18072), а в силу п.

4 Порядка заполнения декларация составляется именно на основании названных регистров, а также на основании данных регистров бухучета налогоплательщика.

Поскольку в отсутствие деятельности указанные регистры не ведутся и никаких сведений не содержат, в состав декларации включать просто нечего, а представление титульного листа и пустого разд. 1 лишено какого‑либо смысла…

[su_quote]

Все это верно, однако непредставление декларации является налоговым правонарушением и существует риск быть привлеченным к ответственности по ст. 119 НК РФ (мера ответственности, которая может быть применена в нашем случае, – 1 000 руб.).

Значит, по мнению автора, за налоговый период, в котором налогоплательщик не вел хозяйственной деятельности, имеет смысл представить контролерам нулевую декларацию по НДС. В ней не нужно заполнять все разделы, достаточно двух страниц – титульного листа и разд. 1. Никаких особых отметок о том, что декларация нулевая, делать не надо.

Для первичной декларации в поле «Номер корректировки» ставится 0—, в уточненной – номер корректировки (например, 1—, 2— и т. д.).

Поскольку мы говорим о декларации за IV квартал 2015 года при заполнении показателя «Налоговый период (код)» следует указывать 24, а показателя «Отчетный год» – 2015.

Что же касается представления единой (упрощенной) декларации, то положения п. 2 ст. 80 НК РФ никто не отменял. Следовательно, если у налогоплательщика возникла обязанность по ее подаче, представлена она должна быть в срок не позднее 20.01.2016 (абз. 4 п. 2 ст. 80 НК РФ).

Сроки сдачи декларации по НДС в 2016 году

Согласно п. 5 ст. 174 НК РФ в действующей редакции крайним сроком сдачи декларации по НДС является 25‑е число месяца, следующего за истекшим кварталом. Сроки сдачи отчетности в 2016 году приведены в таблице:

| IV квартал 2015 года |

Источник: https://www.audar-press.ru/zapolnenie-deklarazii-po-nds

Раздел 7 декларации по НДС

- как заполнить раздел 7 декларации по НДС;

- образец заполнения раздела 7 декларации по НДС;

- ответы на вопросы, возникающие при заполнении раздела 7 декларации по НДС.

Раздел 7 декларации по НДС заполняется налогоплательщиком либо налоговым агентом.

В начале раздела 7 декларации по НДС указываются ИНН и КПП налогоплательщика (налогового агента); порядковый номер страницы.

В графу 1 при заполнении раздела 7 декларации по НДС ставятся коды операций. При отражении в графе 1 операций, не подлежащих налогообложению (освобождаемых от налогообложения), под соответствующими кодами операций заполняются показатели в графах 2, 3 и 4 по строке 010.

Если в графе 1 отражаются операции, не признаваемые объектом налогообложения, а также операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации, под соответствующими кодами операций налогоплательщиком заполняются показатели в графе 2. При этом показатели в графах 3 и 4 не заполняются (в указанных графах ставится прочерк).

Примут ли инспекторы декларацию по НДС с неверными кодами операций?

Если налогоплательщик обнаружит неверный код, то он вправе подать уточненку. Это следует из пункта 1 статьи 81 НК РФ. Если же инспекторы посчитают, что в коде ошибка, то направят требование о представлении пояснений. Основание — пункт 3 статьи 88 НК РФ. На требование надо ответить в течение пяти рабочих дней.

В графе 2 раздела 7 декларации по НДС по каждому коду операции, не подлежащей налогообложению, и операции, не признаваемой объектом налогообложения, а также операции по реализации товаров (работ, услуг), местом реализации которых не признается территория России, отражаются:

- стоимость товаров (работ, услуг), которые не признаются объектом налогообложения в соответствии с пунктом 2 статьи 146 НК РФ;

- стоимость товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации в соответствии со статьями 147, 148 НК РФ;

- стоимость реализованных (переданных) товаров (работ, услуг), не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 НК РФ с учетом пункта 2 статьи 156 НК РФ.

В графе 3 по каждому коду операции, не подлежащей налогообложению налогом, отражается стоимость приобретенных товаров (работ, услуг), не облагаемых налогом:

- стоимость приобретенных товаров (работ, услуг), операции по реализации которых не подлежат налогообложению налогом в соответствии со статьей 149 НК РФ;

- стоимость товаров (работ, услуг), приобретенных у налогоплательщиков, применяющих освобождение от исполнения обязанностей налогоплательщика по уплате налога в соответствии со статьями 145 и 145.1 НК РФ;

- стоимость товаров (работ, услуг), приобретенных у лиц, не являющихся налогоплательщиками налога.

В графе 4 раздела 7 декларации по НДС по каждому коду операции, не подлежащей налогообложению налогом, отражаются суммы налога, предъявленные при приобретении товаров (работ, услуг) либо уплаченные при ввозе товаров на территорию Российской Федерации, которые не подлежат вычету в соответствии с пунктами 2 и 5 статьи 170 НК РФ.

В каком разделе декларации по НДС отразить выручку от продажи программы?

Компания разрабатывает программное обеспечение и продает права на него по лицензионным договорам. В таком случае при заполнении раздела 7 налоговой декларации по НДС необходимо отразить выручку от продажи прав на использование софта.

Реализация по лицензионным договорам прав на использование софта, разработанного компанией, освобождена от НДС (подп. 26 п. 2 ст. 149 НК РФ). Сведения о таких операциях надо отразить в разделе 7 декларации.

При этом не имеет значения, что компания разрабатывала программное обеспечение сама и не использовала для этого товары и услуги, облагаемые НДС. В данном случае нужно заполнить графы 1 и 2 раздела 7. В графе 1 следует записать код операции.

А в графе 2 — стоимость программ, реализованных за квартал. Графы 3 и 4 заполнять не нужно.

В строке 010 раздела 7 декларации по НДС отражают сумму полученной оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев, по перечню, определенному Правительством РФ.

При получении оплаты, частичной оплаты налогоплательщиком — изготовителем товаров (работ, услуг) в налоговые органы одновременно с декларацией представляются документы, предусмотренные пунктом 13 статьи 167 НК РФ.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Источник: https://calypsocompany.ru/nalogi-i-vyplaty/razdel-7-deklaracii-po-nds-2

Заполнение раздела 7 декларации по НДС

В НДС-декларации есть разделы, заполнять которые обязаны не все плательщики. Раздел 7 декларации по НДС является одни из них. Обязанность по его заполнению ложится только на тех юрлиц, которые в периоде отчета совершаемые операции, не облагаемые данным налогом. Подробнее о том, как заполнить данный раздел, читайте в данной статье.

Обязанность по заполнению раздела 7 декларации по НДС ложится на тех плательщиков, которые в периоде отчета совершали следующие льготные операции:

- Которые не попадают под обложения НДС;

- Которые не являются объектом обложения НДС в соответствии с нормами действующего законодательства;

- Зарубежные операции – продукция реализуется не в России;

- Аванс по расчетам за продукцию, которая имеет производственный цикл более полугода.

Коды для седьмого раздела

При заполнении раздела 7 НДС-декларации используются спец. коды. Их предназначением является указание на вид совершенной операции. Действующими в 2017 году кодами являются:

- 1010806 – реализация участков земли;

- 1010204 – продажа мед. товаров;

- 1010235 – осуществление пассажирских перевозок;

- 1010239 – сдача жилых помещений во временное использование;

- 1010291 – услуги адвокатов;

- 1010292 – выдача кредитов и займов;

- 1010258 – осуществление переуступки прав требования;

- 1010401 – продажа продукции в таможенном режиме;

- 1011703 – взятие во временное пользование гос. и муниципальных имущественных объектов;

- 1011802 – объекты недвижимости для целей собственного использования.

Порядок заполнения седьмого раздела

Действующий порядок заполнения раздела 7 декларации по НДС установлен на законодательном уровне, во втором приложении к приказу налоговой службы № ММВ-7-3/558.

В первом столбце раздела отражают коды совершаемых операций.

В зависимости от вида операции будет зависеть дальнейший порядок заполнения данного раздела:

| Тип совершенной операции | Какие графы требуется заполнить |

| Операция освобождена от обложения НДС | Графы со второй по четвертую, а также строчка 010 |

| Законодательство не признает совершенную операцию объектом обложения НДС | Заполнить нужно только вторую графу, а в остальные – проставить прочерки |

Во второй графе отражается следующая информация:

- Цена продукции, которая не признается объектом обложения НДС;

- Цена продукции, продажа которой осуществляется не в России;

- Цена проданной продукции, которая освобождается от обложения НДС.

В графе 3 раздела 7 декларации по НДС по каждому коду операции, не облагаемой НДС, отражается стоимость купленной продукции:

- Операции по продаже которых не облагаются НДС;

- У плательщиков, освобожденных от уплаты НДС;

- У лиц, являющихся неплательщиками по НДС.

В графе 4 указывают размер НДС по каждому коду операции:

- Предъявленный;

- Заплаченный при ввозе продукции в Россию.

Нюансы при заполнении седьмого раздела

Существуют некоторые нюансы, которые следует учитывать при заполнении раздела 7 декларации по НДС.

Так, для всех кодов, которые присутствуют в разделе, предусмотрены определенные строчки. Некоторые плательщики делают ошибку при заполнении раздела, проставляя сразу в нескольких строчках одинаковый код. На самом деле, код совершенной операции нужно прописывать только в одной строчке, напротив суммы, относящейся к операциям, имеющим одинаковый код.

Источник: https://okbuh.ru/nds/razdel-7-deklaratsii

Кто и как заполняет раздел 7 декларации по ндс

Включать разд. 7 в состав декларации должны организации, у которых в течение квартала была хотя бы одна из следующих операций (п. 3 Порядка заполнения декларации):

— операция, освобожденная от НДС по ст. 149 НК РФ;

— операция по реализации товаров (работ, услуг), местом реализации которых территория РФ не признается. Например — оказание консультационных услуг российской организацией иностранному заказчику (пп. 4 п. 1.1 ст. 148 НК РФ);

— операция, не признаваемая объектом налогообложения. Например — продажа земельных участков (пп. 1 п. 3 ст. 39, пп. 1, 6 п. 2 ст. 146 НК РФ);

— получение аванса под поставку товаров (работ, услуг) с длительным производственным циклом по Перечню, утвержденному Правительством РФ. Такие авансы отражаются в строке 010 разд. 7 (п. 44.6 Порядка заполнения декларации).

Если в истекшем квартале у вас были только такие операции, то в декларацию помимо разд. 7 включите титульный лист и разд. 1, в котором в строках 030 — 080 поставьте прочерки (п. 3 Порядка заполнения декларации).

В каждой из строк разд. 7 суммарно отражаются не облагаемые НДС операции, относящиеся к одному коду. Например, если у вас есть операции по трем различным кодам — заполните 3 строки разд. 7.

Коды операций указаны в разд. I и разд. II Приложения N 1 к Порядку заполнения декларации. Так, продажа земельных участков отражается под кодом 1010806, а оказание медицинских услуг — под кодом 1010211.

При заполнении строки разд. 7 укажите:

— в графе 1 — код операции;

— в графе 2 — суммарную стоимость реализованных товаров (работ, услуг) по коду операции, указанному в графе 1.

Графы 3 и 4 заполняйте только по операциям, освобожденным от НДС по ст. 149 НК РФ. Коды таких операций указаны в разд. II Приложения N 1 к Порядку заполнения декларации.

В графе 3 отразите стоимость товаров (работ, услуг), приобретенных для операций, указанных в графе 2 этой же строки, если при их покупке вам не предъявили НДС (например, стоимость товаров, купленных у «упрощенца»).

А в графе 4 — не принимаемую к вычету сумму НДС, относящуюся к расходам на необлагаемые операции. Если таких товаров (работ, услуг) и сумм НДС у вас нет, то графы 3 и 4 оставьте незаполненными. Это возможно, например, при отражении в разд. 7 операции по предоставлению займа.

О том, почему НДС по расходам, связанным с выдачей займов, обычно равен нулю, читайте здесь.

Пример. Заполнение раздел 7 декларации по НДС

ООО «Согласие» в I квартале 2016 г. приобрело акции за 4 300 000 руб. В конце квартала акции были проданы за 4 450 000 руб. Операции по реализации акций нужно отражать в разд. 7 под кодом 1010243.

Доля расходов организации на не облагаемые НДС операции составила менее 5%, поэтому весь НДС по общехозяйственным расходам организация приняла к вычету.

Раздел 7, заполненный в бухгалтерской программе в электронной форме, в распечатанном виде будет выглядеть так (приводятся только необходимые для иллюстрации примера строки).

Источник: http://vuzirossii.ru/publ/kto_i_kak_zapolnjaet_razdel_7_deklaracii_po_nds/35-1-0-3811

Раздел 7 декларации по НДС

Раздел 7 декларации по НДС следует заполнить в том случае, если в налоговом периоде компания проводила операции, не облагаемые НДС. Раздел 7 также заполняют организации, получившие предоплату в счет предстоящих поставок.

Важное в статье:

- как заполнить раздел 7 декларации по НДС;

- образец заполнения раздела 7 декларации по НДС;

- ответы на вопросы, возникающие при заполнении раздела 7 декларации по НДС.

Заполнение раздела 7 декларации по НДС

Раздел 7 декларации по НДС заполняется налогоплательщиком либо налоговым агентом. В начале раздела 7 декларации по НДС указываются ИНН и КПП налогоплательщика (налогового агента); порядковый номер страницы.

В графу 1 при заполнении раздела 7 декларации по НДС ставятся коды операций. При отражении в графе 1 операций, не подлежащих налогообложению (освобождаемых от налогообложения), под соответствующими кодами операций заполняются показатели в графах 2, 3 и 4 по строке 010.

Если в графе 1 отражаются операции, не признаваемые объектом налогообложения, а также операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации, под соответствующими кодами операций налогоплательщиком заполняются показатели в графе 2. При этом показатели в графах 3 и 4 не заполняются (в указанных графах ставится прочерк).

В графе 2 раздела 7 декларации по НДС по каждому коду операции, не подлежащей налогообложению, и операции, не признаваемой объектом налогообложения, а также операции по реализации товаров (работ, услуг), местом реализации которых не признается территория России, отражаются:

- стоимость товаров (работ, услуг), которые не признаются объектом налогообложения в соответствии с пунктом 2 статьи 146 НК РФ;

- стоимость товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации в соответствии со статьями 147, 148 НК РФ;

- стоимость реализованных (переданных) товаров (работ, услуг), не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 НК РФ с учетом пункта 2 статьи 156 НК РФ.

В графе 3 по каждому коду операции, не подлежащей налогообложению налогом, отражается стоимость приобретенных товаров (работ, услуг), не облагаемых налогом:

- стоимость приобретенных товаров (работ, услуг), операции по реализации которых не подлежат налогообложению налогом в соответствии со статьей 149 НК РФ;

- стоимость товаров (работ, услуг), приобретенных у налогоплательщиков, применяющих освобождение от исполнения обязанностей налогоплательщика по уплате налога в соответствии со статьями 145 и 145.1 НК РФ;

- стоимость товаров (работ, услуг), приобретенных у лиц, не являющихся налогоплательщиками налога.

В графе 4 раздела 7 декларации по НДС по каждому коду операции, не подлежащей налогообложению налогом, отражаются суммы налога, предъявленные при приобретении товаров (работ, услуг) либо уплаченные при ввозе товаров на территорию Российской Федерации, которые не подлежат вычету в соответствии с пунктами 2 и 5 статьи 170 НК РФ.

В строке 010 раздела 7 декларации по НДС отражают сумму полученной оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев, по перечню, определенному Правительством РФ.

При получении оплаты, частичной оплаты налогоплательщиком — изготовителем товаров (работ, услуг) в налоговые органы одновременно с декларацией представляются документы, предусмотренные пунктом 13 статьи 167 НК РФ.

Читайте также Заполнение декларации по НДС >>

Источник: https://www.gazeta-unp.ru/articles/40842-razdel-7-deklaratsii-po-nds