Как отразить выплаченные дивиденды в налоговой декларации по налогу на прибыль?

Актуально на: 16 августа 2018 г.

Вопрос отражения дивидендов в декларации по налогу на прибыль может быть рассмотрен с двух сторон. В первую очередь, речь может идти о дивидендах, полученных отчитывающейся организацией.

А во вторую, — с точки зрения организации, выплачивающей дивиденды. При этом под дивидендами понимается не только доход акционера, но и, например, часть распределенной прибыли, полученная участником ООО (п.

1 ст. 43 НК РФ).

Итак, получены дивиденды. В декларации по налогу на прибыль как они отражаются? Полученные дивиденды в общем случае показываются в составе внереализационных доходов по строке 100 Приложения № 1 к Листу 02 без расшифровки по виду дохода (п. 1 ст. 250 НК РФ, п. 6.2 Порядка, утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@).

А вот в отражении выплаты дивидендов в декларации по налогу на прибыль есть некоторые особенности. О них расскажем в нашей консультации.

При этом рассматривать будем только те случаи, когда получателем дивидендов выступает другая организация, а не физлицо.

Ведь именно при выплате дивидендов юрлицам организация-плательщик дивидендов в общем случае признается налоговым агентом (п. 3 ст. 275 НК РФ).

Декларация по налогу на прибыль – отражение дивидендов выплаченных

При выплате дивидендов организация, их распределяющая, должна включить в состав своей налоговой декларации по налогу на прибыль:

- подраздел 1.3 Раздела 1;

- Лист 03 «Расчет налога на прибыль организаций с доходов, удерживаемого налоговым агентом (источником выплаты доходов)», включающий в себя разделы А и В.

Подраздел 1.3 Раздела 1 организация заполняет в том квартале, в котором она выплачивает дивиденды. Включать этот раздел в декларации за последующие периоды календарного года не нужно.

По строке 010 «Вид платежа (код)» указывается 1. Это означает, что дивиденды выплачивает российская организация.

По реквизиту «Срок уплаты» указывается срок уплаты в федеральный бюджет налога, удержанного налоговым агентом при выплате дохода (день, следующий за днем выплаты дивидендов) (п. 4 ст. 287 НК РФ). А по строке 040 – сумма уплаченного налога.

Раздел А Листа 03 нужно заполнить за период, в котором производились выплаты дивидендов, а также представлять за все последующие периоды календарного года.

По строке «Категория налогового агента» нужно указать «1». Это означает, что организация, выплачивающая дивиденды, является эмитентом ценных бумаг или организацией, распределяющей прибыль.

В качестве отчетного года указывается год, за который начислены дивиденды. Например, для годового периода ставится код «34».

Затем указываются суммы подлежащих выплате дивидендов с расшифровкой по категориям получателей (в частности, российские или иностранные организации, физлица, являющиеся и не являющиеся налоговыми резидентами РФ).

Также в разделе А нужно, в частности, показать сумму дивидендов, используемую для исчисления налога, сумму налога на прибыль, исчисленную с дивидендов, выплаченных в предыдущие периоды, а также сумму налога с дивидендов, выплаченных в последнем квартале (месяце) отчетного (налогового) периода.

Раздел В «Реестр — расшифровка сумм дивидендов (процентов)» Листа 03 нужно включать в состав декларации только в том квартале, в котором выплачивались дивиденды. В строке «Признак принадлежности» нужно поставить «А», поскольку расшифровка представляется к Разделу А Листа 03. Если представляется первичный раздел В, то по реквизиту «Тип» указывается «00».

Раздел В заполняется на каждую организацию, которой были выплачены дивиденды в этом квартале. Нужно указать, в частности, сумму начисленных дивидендов, дату их перечисления, сумму удержанного налога.

Подробный порядок заполнения подраздела 1.3 Раздела 1 и Листа 03 для отражения дивидендов 2018 в декларации по налогу на прибыль приведен в Приложении № 2 к Приказу ФНС от 19.10.2016 № ММВ-7-3/572@.

Обращаем внимание, что если плательщик дивидендов – акционерное общество, а участник – физическое лицо, то на каждого такого получателя дивидендов АО нужно заполнить Приложение № 2 к налоговой декларации по налогу на прибыль. А вот если выплачивает дивиденды ООО, вместо Приложения № 2 оно сдает на физлиц-получателей дивидендов справки по форме 2-НДФЛ (Письмо Минфина от 19.10.2015 № 03-03-06/1/59890).

Также читайте:

Подписывайтесь на наш канал в Яндекс. Дзен

Источник: http://GlavKniga.ru/situations/k508164

Лист 03 декларации по налогу на прибыль: кто заполняет в 2018 году и образец

Из этой консультации вы узнаете, кто и в каких случаях обязан оформить Лист 03 декларации по налогу на прибыль, а также по какому принципу его заполняют.

Структура Листа 03

Действующий бланк декларации по налогу на прибыль компаний закреплён приказом ФНС России от 19 октября 2016 года № ММВ-7-3/572.

Согласно ему, Лист 03 декларации по налогу на прибыль в 2018 году предназначен для подсчёта налога с доходов, который фирма должна удержать как налоговый агент и источник выплаты.

Этим же приказом установлены правила заполнения декларации по доходам и прибыли (далее – Порядок).

Про то, кто должен заполнять Лист 03 декларации по налогу на прибыль, становится ясно по трём разделам, которые он включает:

| Структурная часть Листа 03 | Что отражать | Какими нормами НК РФ руководствоваться |

| Раздел А | Расчет налога с дивидендов/доходов от долевого участия в других организациях, созданных в России | По долевому участию:

|

| Раздел Б | Расчет налога с доходов от процентов по государственным и муниципальным ценным бумагам | Статья 281Пункт 5 статьи 286Пункт 4 статьи 287Статьи 328 и 329 |

| Раздел В | Реестр-расшифровка сумм дивидендов (процентов) | – |

Как видно, дивиденды физическим лицам в Листе 03 декларации по налогу на прибыль тоже отражают (в строках 020, 021, 022, 023, 024, 030, 040, 050, 051, 052, 053, 054, 060). То есть, в нём показывают не только поступления, адресованные юридическому лицу в целом, но и дивиденды, которые эта фирма начислила физлицам и юрлицам, и в качестве налогового агента сдаёт данный отчёт.

Кто обязан включить в декларацию Лист 03

Теперь о том, кто заполняет Лист 03 декларации по налогу на прибыль. Применительно к Разделу А это:

- компании – эмитенты ценных бумаг (т. е. распределяющие остатки прибыли после уплаты налога) и признаваемые в связи с этим налоговыми агентами на основании п. 3 и подп. 1, 3 п. 7 ст. 275 НК РФ;

- компании – не эмитенты ценных бумаг, но выплачивающие доходы по ним (должны указать ИНН эмитента) и признаваемые в связи с этим налоговыми агентами на основании подп. 2, 4, 5, 6 п. 7 и 8 ст. 275 НК РФ.

В свою очередь, Раздел Б предназначен для тех организаций, которые выплачивают проценты по государственным и муниципальным ценным бумагам. Налог с них может составлять:

- 15% (подп. 1 п. 4 ст. 284 НК РФ);

- 9% (подп. 2 п. 4 ст. 284 НК РФ).

Также см. «Ставка налога на прибыль в 2018 году для юридических лиц».

Правила заполнения Листа 03

Один из основных принципов заполнения Листа 03 декларации по налогу на прибыль – нарастающим итогом. Поскольку прибыль от дивидендов и/или долей в других бизнесах фирма показывает:

- за отчетный период – 1 квартал, полугодие и 9 месяцев;

- потом за весь налоговый период – календарный год.

Иногда возникает вопрос, нужно ли заполнять Лист 03 декларации по налогу на прибыль несколько раз, если за год было несколько решений о выплате дивидендов? Да, это необходимо: одно такое решение – отдельный заполненный на него Лист 03 (п. 11.2.1 Порядка).

А вообще, показать сведения о дивидендах нужно:

1. В Разделе А и В Листа 03.

2. Подразделе 1.3 Раздела 1 Листа 01.

Также см. «Самое важное про декларацию по налогу на прибыль за 1 квартал 2018 года и образец заполнения».

Образец заполнения

Теперь приведём пример заполнения Листа 03 декларации по налогу на прибыль в 2018 году.

Допустим, что ООО «Гуру» сдаёт декларации по налогу на прибыль каждый квартал. В 2017 году это общество получило дивиденды в размере 8 млн рублей. Среди них:

- облагаемые налогом по нулевой ставке – 2 млн рублей;

- облагаемые налогом по ставке 13% – 6 млн рублей.

Данные дивиденды не были учтены при расчете налога с дивидендов, выплаченных ООО «Гуру» в 2017 году.

Источник: https://buhguru.com/nalog-na-pribyl/kto-zapol-list-03-deklar-po-nalog-na-prib.html

Лист 03 декларации по налогу на прибыль: из каких разделов состоит

Лист 03 декларации по налогу на прибыль обязаны заполнять все организации, выступающие в роли налогового агента, занимающиеся осуществлением выплат дивидендов акционерам. Помимо величины выплаченных дивидендов в документе указывается и сумма налога, которая была с них удержана.

Заполняется этот лист только информацией, касающейся тех периодов, в которых организация осуществляла перечисление дивидендов. Не следует заносить в него дублирующую информацию. То есть если распределение и последующая выплата дивидендов произошли во втором квартале, то и расчеты их должны быть предоставлены в налоговую службу в декларации за второй квартал.

В дальнейшем при отсутствии других перечислений ранее указанные расчеты не следует повторно предоставлять в годовой декларации. О порядке предоставления расчетов по дивидендам говорится в ст. 289 НК.

Лист 03 подлежит заполнению в случае осуществления выплат дивидендов как организациям, так и физическому лицу. Также следует заметить, что, когда в виде участников ООО выступают только физические лица, во время получения ими дивидендов волноваться о заполнении декларации не нужно.

Но если налоговый агент занимается проведением выплат дивидендов зарубежной организации, то в форме, предназначенной для внесения информации о налоге на прибыль, следует заполнить строку 040.

В ней фиксируется дивидендная величина, которая должна быть впоследствии перечислена в качестве выплаты иностранным организациям.

Следует заметить, что высчитанный из этих дивидендов налог не должен быть отражен в расчете, но его обязательно следует учитывать во время процедуры заполнения налогового расчета.

Из чего состоит лист 03

В этом листе имеется три раздела: А, Б, В. Каждый из них предназначен для заполнения определенной информации. Весь процесс заполнения начинается с раздела А.

В строку 002 следует занести информацию о дивидендах, полученных с организаций, которые занимаются ведением деятельности на территории РФ. Там же заносится и информация о периоде их поступления.

В случае проведения процедуры разделения дивидендов по периодам, то есть годам, нужно в ранее указанной строке 002 внести «2». Конкретный год, в который и была произведена выплата дивидендов, должен быть прописан только в строке 005.

В случае внесения информации о промежуточных дивидендах следует в строке 002 поставить 1. Отражение данных определенного этапа заносится в строки 003–005. Именно в них указываются конкретные данные – месяц и год, когда произошло распределение дивидендов. Все суммы дивидендов, которые будут впоследствии распределяться между участниками, должны быть вписаны в строку 010.

Для предоставления дивидендов, снижающих величину налога в документе, следует занести информацию в строку 020. Но не все строки обязаны быть заполнены организациями. К примеру, строка 050 предназначена для налогового агента.

В ней он обязан отразить сумму дивиденда, ранее уже полученную им. Раздел А является обязательной частью, подлежащей полному заполнению. Но он может остаться пустым в случае несостоятельности налогового агента (подробнее в ст.

24 НК).

Занесение суммы дивидендов, которые затем будут подвергаться разделению, нужно отразить в строке 070. В строке 080 нужно отразить размер дивидендов. В 090 строку должна быть внесена сумма дивидендов, в которую входят все суммы юридических и физических лиц, кроме дивидендов налогового агента.

В строки 110 и 120 заносится сумма, которая впоследствии будет подвержена разделению на части между всеми акционерами. Независимо от того, когда именно произошло распределение дивидендов, в строке 109 должна быть указана 9% налоговая ставка. Высчитанная сумма налога отображается в 150 строке.

Если дивиденды выплачиваются частично, то все данные о проводимых этапах выплат заносятся в 040 строку. Обязательно эти же данные нужно отразить и в 080 строке. Также информация о частичных выплатах указывается в строках 060 и 100 в подразделе 1.3.

В раздел Б заносится информация о доходах, получаемых от ценных бумаг. Информация, касающаяся суммы дохода, полученной в виде процентов, должна быть указана в строке 006. В 010 строку следует занести сумму налога, который был высчитан из всего дохода получателя. Расшифровка суммы получателя заносится отдельно по реестру.

Опираясь на код строки 020, нужно осуществить в строке 006 отражение налоговой ставки на прибыль. Все отражаемые ранее суммы налога заносятся в 040 строку раздела Б. А за весь отчетный период сумма налога должна быть занесена в строку 050.

Последний раздел В используется для расшифровывания занесенных в другие разделы сумм дивидендов. Тут полностью раскрываются все суммы, ранее выплаченные получателям. В этом разделе вносится по реестру вся информация также и о самих получателях, их имена, адреса и телефоны.

Сложность заполнения листа 03 заключается в правильном внесении всех процентов и сумм, полученных и вычтенных из дивидендов. Но стоит помнить и о том, что если в течение периода были осуществлены выплаты по итогам нескольких решений, то от их количества напрямую зависит и количество заполняемых листов 03.

Источник: https://saldovka.com/nalogi-yur-lits/nalog-na-pribyil/vse-o-liste-03-deklaratsii-po-nalogu-na-pribyil.html

Лист 03 декларации по налогу на прибыль

При внесении данных в лист 03 декларации по налогу на прибыль отчет формируется предприятиями-налоговыми агентами при выплате акционерам дивидендов или процентов от ценных бумаг. Если указанные расчеты в периоде отсутствуют, заполнять эти страницы не требуется. Рассмотрим, какие суммы вносятся в раздел и в каком порядке.

Лист 03 декларации по налогу на прибыль – предназначение

Обозначенный лист необходимо заполнять при наличии данных по выданным юрлицам доходам по итогам долевого участия или выплаченным процентам от ценных бумаг (абз. 4 п. 1.1 Порядка заполнения). Если расчеты производятся только с физлицами, лист 03 не формируется.

Это обусловлено тем, что по дивидендам физлицам исчисляется и платится налоговыми агентами не налог с прибыли, а НДФЛ. Нормативный порядок налогообложения, удержания и уплаты в бюджет сумм определен в стат. 275, п. 4, 5 ст. 286, ст. 284, п. 2, 4 ст. 287, ст. 310.1 НК РФ.

Основное назначение листа 03 – представление в налоговые органы достоверной информации по перечисленным дивидендам за отдельный период. Дублирование данных не требуется. То есть, если компания распределила и выдала суммы за 3 квартал, сведения вносятся и представляются в расчете за этот же квартал, повторная подача информации в годовом отчете не выполняется (абз. 2 п. 1 стат. 289 НК РФ).

Лист 03 декларации по налогу на прибыль – порядок заполнения

Нормативный регламент заполнения листа 03 утвержден ФНС Приказом № ММВ-7-3/572@ от 19.10.16 г. (Приложение XI). Здесь же приведена актуальная форма декларации. Сам лист включает в себя 3 раздела:

- Разд. А – предназначен для расчета налоговых сумм с дивидендов от участия в деятельности российских предприятий. Сведения приводятся по периодам выплаты.

- Разд. Б – используется для расчета налоговых сумм с процентных доходов от ценных бумаг (муниципальных и государственных).

- Разд. В – здесь приводится расшифровка получателей выплат по дивидендам или процентам. На каждого получателя формируется отдельный раздел при условии, что с таких выплат начислен налог.

Пример составления листа 03 декларации по прибыли

Предположим, по итогам хоздеятельности за 2017 г. компания направила на выплату дивидендов 570 000 руб. Из них на расчеты с иностранными предприятиями, не состоящими на учете в РФ, приходится 370 000 руб. (ставка налога 0%); с российскими организациями – 200 000 руб. (ставка 13%).

Решение о выплатах было принято в апреле. Соответственно, данные подлежат внесению в расчет за 2 квартал 2018 г. В иных периодах эти суммы отражать не нужно.

При заполнении раздела А указывается код категории агента – 1; код вида дивидендов – 2 (годовые); код периода – 21; год – 2018. По стр. 001, 010 приводится общая сумма – 570 000 руб.; по стр. 020, 022 – 200 000,00 руб.; по стр. 040 – 370 000,00 руб. Далее по стр. 090 – 570 000,00 руб. В стр. 100 вносится сумма налога, начисленного по формуле – 26 000 руб. (200 000,00 х 13 %).

Раздел Б листа 03 прочеркивается, так как выплат по процентам не было. В раздел В вносятся данные о получателе фактически выданных доходов – российском предприятии, с суммы дивидендов которого был исчислен и затем уплачен государству налог.

Источник: https://spmag.ru/articles/list-03-deklaracii-po-nalogu-na-pribyl

Лист 03 декларации по налогу на прибыль

Если компания выплачивает дивиденды по собственным акциям, то она является налоговым агентом. Лист 03 декларации по налогу на прибыль предназначен для отражения информации налоговых агентов о выплаченных дивидендах или процентах по ценным бумагам, государственным и муниципальным.

Кто заполняет раздел

У налогового агента нет возложенной на него обязанности уплаты налога с его собственных доходов и за счет его собственных средств.

Налоговый агент:

- Исчисляет сумму, необходимую к удержанию;

- Удерживает ее у налогоплательщика из дохода, который должен ему выплатить;

- Перечисляет удержанный налог в бюджет.

Обычно агенты выступают таковыми по отношению к физ.лицам, которые получают от них доход и не являются налогоплательщиками. Например, работодатель выступает налоговым агентом в отношении своих работников в плане перечисления НДФЛ.

Налогоплательщиками по налогу на прибыль выступают:

- Российские компании;

- Иностранные компании, ведущие деятельность или получающие доходы в РФ;

- Доверительные управляющие, являющиеся профессиональными участниками рынка ЦБ;

- Ответственные участники консолидированных групп налогоплательщиков.

Следовательно, в плане налога на прибыль налогоплательщиками являются только юридические лица. В случае, если дивиденды выплачиваются только физ.лицам, то обязанности заполнять лист 03 декларации по налогу на прибыль у компании не возникает. Это связано с тем, что по отношению к физ.лицам предприятие является налоговым агентом по НДФЛ, но не по прибыли.

Получите 267 видеоуроков по 1С бесплатно:

В случае наличия в составе учредителей организации и физических, и юридических лиц, дивиденды физ.лицам указываются в реквизите 043 раздела А листа 03. Это вызвано тем, что эти суммы участвуют в расчете дивидендов для организаций.

В то же время, контролирующие органы могут запросить уточнение в случае непредоставления листа 03 при выплате дивидендов физическим лицам.

Заполнение листа 03 декларации по налогу на прибыль

Раздел содержит разделы А, Б и В.

Раздел А

В этом разделе отражаются данные о налоге с выплаченных дивидендов.

Раздел А заполняют организации:

- Эмитенты выпускающие ЦБ;

- Депозитарии хранящие ЦБ, но не являющиеся их эмитентом.

Соответствующий признак отмечается в поле категории налогового агента. Поле ИНН заполняют только неэмитенты.

Обязательны к заполнению вид дивидендов, промежуточные или годовые и код налогового периода.

Раздел Б

В разделе «Б» показываются данные о дивидендах, выплаченных неэмитентами.

Раздел В

В разделе «В» отражается расшифровка данных раздела А. Раздел заполняется по каждому получателю дивидендов — организации или физ.лицу.

Признак принадлежности разделу А — обязательный реквизит. Поле «Тип» означает первичные данные или номер корректировки. Далее указываются сведения о получателе дохода, величина дивидендов без удержания и величина налога.

Если дивиденды перечисляются организациям, которые сами являются налоговыми агентами, в списке рядом с наименованием компании ставится пометка «налоговый агент», и сумма налога не заполняется.

Если среди получателей — только физ.лица, то лист В заполнять не надо.

Пример заполнения

Следовательно:

- ПАО, как эмитент, отражает по строчке 010 сумму 620 000 руб., то есть без учета сумм, которые подлежат выплате через депозитарий;

- В строчках 020 — 043 отражаются все дивиденды физическим и юридическим лицам, по отношению к которым «Бриг» является налоговым агентом;

- Строчка 044 заполняется суммой 280 000 руб., предназначенной для перечисления депозитарию;

- В строчке 040 будет указана сумма 620 000 руб. Этот реквизит будет отличаться от расчетной суммы на величину ячейки 044;

- В строчке 070 отражаются полученные от других организаций дивиденды;

- В 090 строчке — сумма дивидендов для расчета налога на прибыль. Эта величина будет расходиться с суммой строк 091-092, если в числе получателей есть не только российские организации;

- В строчке 100 отражается величина налога на прибыль.

Расчет налога с дивидендов

Формула расчета величины налога выглядит так:

Где:

- СН — сумма, подлежащая удержанию с получателей дохода;

- К — отношение суммы дивидендов одного получателя к общей распределяемой сумме;

- СтН — ставка налога для российских организаций, 0 % или 13 %;

- Д1 — общая сумма дивидендов к распределению по всем получателям;

- Д2 — сумма полученных организацией дивидендов, если раньше они не принимались в расчете доходов.

Источник: https://BuhSpravka46.ru/nalogi/pribyil/list-03-deklaratsii-po-nalogu-na-pribyil.html

Заполнение декларации по налогу на прибыль: 7 правил

Заполнение декларации по налогу на прибыль: 2 метода расчета прибыли и расходов + 7 правил заполнения отчетной документации + 5 составляющих декларации, обязательных к заполнению.

https://www.youtube.com/watch?v=kt4L9tLq7ig

Цель работы любой коммерческой организации – прибыль. Если ее суммы впечатляют, значит, компания успешная и ее владелец точно не будет бедствовать.

Но рассчитывать на 100% полученных доходов никому из собственников не приходится. Часть денег уходит на поточные расходы (зарплата, аренда, коммунальные услуги, закупки и т.д.), часть – государству.

Заполнение декларации по налогу на прибыль – привычный вид деятельности для любого индивидуального предпринимателя и бухгалтеров частных компаний.

В 2016 году были изменены условия оформления отчетности, поэтому сегодня бумаги нужно заполнять уже по новым правилам.

Что нужно знать о налоге на прибыль и грамотном заполнении отчетной документации?

Налог на прибыль – один из наиболее распространенных сборов, который платят все коммерческие организации, независимо от того, кто является их учредителем: российский гражданин или иностранец.

Преимущественно он рассчитывается на пропорциональных ставках с учетом некоторых обязательных вычетов.

1) Что такое налог на прибыль?

Прибыль любой коммерческой организации (банка, магазина, агентства, производственного предприятия и т.д.) поддается налогообложению.

Владелец или нанятый им бухгалтер самостоятельно подсчитывают доход за отчетный период (месяц, квартал, год), отнимая из него вычеты, что не считаются прибылью.

Несмотря на все существующие вычеты и скидки, процентная ставка налога на доход не может составлять менее 15% от заработанного.

К наиболее распространенным вычетам, которые и влияют в конечном счете на сумму налога, относятся:

- транспортные расходы;

- производственные издержки;

- траты на рекламу (они бывают двух типов: те, что учитываются полностью при заполнении декларации и те, что рассчитываются как 1% от выручки);

- затраты на научные работы, на исследования, которые в конечном результате приводят к усовершенствованию производственного процесса и улучшению деятельности организации;

- деньги, что идут на повышение квалификации персонала, их обучение, перепрофилирование, аттестацию и под.

При расчете вычетов, следует быть особенно внимательным и действовать по установленным правилам.

Например, разработка новой продукции относится к вычетам на научно-исследовательские работы, а вот ее реализация – нет.

Сложности могут возникнуть и при оформлении издержек на обучение персонала. Во-первых, учиться и повышать свою квалификацию могут лишь официально устроенные сотрудники, то есть – налогоплательщики. Во-вторых, получать новые знания они могут лишь в лицензированных государством учреждениях.

Вот почему важно доверить заполнение декларацию специалисту с образованием бухгалтера или финансиста, который сможет разобраться в хитросплетениях НК РФ.

2) Налог на прибыль и заполнение декларации, согласно российскому законодательству

В каждой развитой стране существует Налоговый кодекс или акт, заменяющий его. Да и налог на прибыль – распространенная практика, которая позволяет наполнять государственный бюджет за счет налогоплательщиков.

РФ – не исключение из этого правила.

До 2002 года налоговые ставки на доходы компании рассчитывались с учетом вот такого Закона РФ:

Сегодня же отечественным предпринимателям нужно ориентироваться на 25 главу НК РФ.

Также за это время произошли изменение в размере налоговой ставки. До 2001 года предпринимателям приходилось отдавать 35% от суммы своего дохода, а банкам – даже больше.

Потом ставка была снижена до 24%, сегодня же эта частица составляет 20%, причем, согласно нововведениям этого года, 3% уходит в федеральный бюджет, остальное – в местный.

Налогоплательщиками, которые должны знать, как заполнять декларацию, считаются все коммерческие организации, что ведут свою деятельность на территории РФ, независимо от гражданства их учредителя.

Есть несколько правил, которых нужно придерживаться при оформлении налоговой отчетности:

- Внимательно ознакомиться со статьей 251 НК РФ, чтобы узнать какие виды прибыли подлежат налогообложению, а какие – нет.

- Разобраться, какие расходы влияют на сумму налога, а какие – нет. В этом поможет 270 ст. НК РФ.

- Тщательно документировать свои расходы, чтобы иметь возможность подтвердить их при необходимости. Путаница в документах – одна из наиболее распространенных причин отказа в принятии декларации.

- Экономически обосновать каждый из указанных расходов. Например, суметь убедить налогового инспектора, что закупленный в туристическое агентство спортивный инвентарь повлиял на сумму доходов.

- Указывать лишь реальные расходы, не растрачиваясь на фальсификации. Например, если вы указали транспортную издержку по доставке продукции, то эта поездка действительно должна состояться, причем вы обязаны подтвердить это документально.

- Не превышать денежный лимит, которым регулируются издержки компании, что подлежат налоговым вычетам. В ст. 264 перечислены производственные траты, влияющие на сумму налогообложения. Если расходный лимит превышен, то эти траты нельзя учитывать при заполнении декларации.

- Помнить, что отдельных правил расчета для разных издержек не существует. В НК РФ есть только общие рекомендации.

Особенности и сроки заполнения декларации по налогу на прибыль

Согласно п. 1 и п. 2 ст. 285 НК РФ налоговый период составляет 1 год (учитывается календарное время), а вот отчетная пора составляет месяц, квартал, полгода или 9 месяцев, в зависимости от того, что выберет сам налогоплательщик.

Если вы выберете ежеквартальное заполнение документации, то вашим отчетным периодом будет считаться 1-й квартал, полгода и 9 месяцев календарного года.

Прибыль, которая поддается декларированию, рассчитывается как раз в пределах отчетного периода, с учетом установленного налогового времени.

Есть два основных метода расчета налога на прибыль:

-

Кассовый.

Кассовый метод исчисления расходов и доходов действует только в отношении компаний, чья прибыль составляет не больше 1 млн. рублей.

То есть, если ваша организация не слишком крупная и зарабатывает меньше 1 млн. р., то доходы и влияющие на их налогообложение издержки учитываются в том отчетном периоде, в котором они прошли через кассу компании.

-

Метод начисления.

Если же доходы выше указанных, то при заполнении отчетной документации используется метод начисления и некоторые доходы и расходы, согласно ст. 272 НК РФ, должны учитываться при расчете еще до того, как состоялись фактически.

Крайним сроком сдачи декларации считается 28 число месяца, наступающего за отчетным периодом.

Заполнение декларации по налогу на прибыль: оформляем отчетность правильно!

Есть конкретные правила заполнения налоговой декларации, которых нужно придерживаться, если вы хотите, чтобы ваша отчетность была принята без вопросов со стороны проверяющего органа.

1. Форма и составляющие декларации по налогу на прибыль

В конце 2016 года ФНС РФ издало Приказ, в котором и была ратифицирована обновленная форма документа, который предстоит заполнять всем организациям, получающим прибыль.

В существующую до этого форму было добавлено 2 листа (08 и 09). Существенные изменения были внесены в лист № 2.

Скачать актуальную форму бланка можно на многих специализированных сайтах, например, вот здесь: https://buhguru.com/dokumenty/forma-blank-deklaracii-pribyl-2017.html

Обязательными к заполнению являются следующие составляющие декларации:

| Лист 01 | Титульный лист |

| Подраздел 1.1. | «Для организаций, уплачивающих авансовые платежи и налог на прибыль организаций» раздела 1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика (налогового агента) |

| Лист 02 | Расчет налога |

| Приложение № 1 к листу 02 | «Доходы от реализации и внереализационные доходы» |

| Приложение № 2 к листу 02 | «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам» |

Остальные листы включаются в декларацию только в том случае, если вы имеете в наличии данные, которые могут заполнить эти листы.

Декларация по налогу на прибыль.

Как правильно заполнить? Пошаговая инструкция.

2. Грамотное заполнение отчетной документации на прибыль

Перед оформлением декларации следует внимательно изучить Приказ ФНС России от 19.10.2016, потому что там детально описана последовательность заполнения отчетной документации.

Можно также воспользоваться подсказками, которые вы найдете вот в этой табличке:

| Подраздел 1.2 разд. 1 | Организации, уплачивающие ежемесячные авансовые платежи в течение квартала | За каждый отчетный период (п.п. 1.1, 4.3 Порядка заполнения декларации): — I квартал; — полугодие;- 9 месяцев |

| Подраздел 1.3 разд. 1 с видом платежа «1» | Организации, которые выплачивали дивиденды другим организациям | За отчетный период, в последнем месяце (квартале) которого были выплачены дивиденды.Например, если дивиденды выплачивались в июне, то подраздел 1.3 Раздела 1 надо заполнять в декларации за полугодие (п.п. 4.4, 4.4.1 Порядка заполнения декларации) |

| Подраздел 1.3 разд. 1 с видом платежа «4» | Организации, которые получили дивиденды от иностранных организаций | За отчетный период, в последнем месяце (квартале) которого были получены дивиденды (п.п. 4.4, 4.4.4 Порядка заполнения декларации) |

| Приложение № 3 к Листу 02 | 1. Организации, продавшие амортизируемое имущество, в т.ч. ОС. 2. Организации – первоначальные кредиторы, уступившие право требования до наступления срока платежа. 3. Организации, продавшие земельные участки, расходы на приобретение которых учитываются по п. 5 ст. 264.1 НК РФ. 4. Организации, использующие объекты ОПХ.5. Организации – учредители (выгодоприобретатели) доверительного управления имуществом | За каждый отчетный период и за год, в котором совершалась любая из этих операций |

| Приложение № 4 к Листу 02 | Организации, которые переносят убыток, полученный в прошедших годах | За I квартал года, на который перенесен убыток, и этот год в целом (п. 1.1 Порядка заполнения декларации) |

| Приложение № 5 к Листу 02 | Организации, имеющие обособленные подразделения. Исключение составляют случаи, когда налог за все ОП уплачивается по месту нахождения головного подразделения организации (п. 10.1 Порядка заполнения декларации, Письмо ФНС от 26.01.2011 № КЕ-4-3/935@) | За каждый отчетный период и год |

| Лист 03, состоящий из разд. А и разд. В с признаком принадлежности «А» | Организации, выплачивавшие своим акционерам (участникам) дивиденды, кроме ООО, у которых все участники — физические лица (п.п. 2, 4 ст. 230 НК РФ) | За каждый отчетный период и год, в котором были выплачены дивиденды. При этом по каждому решению о выплате дивидендов надо заполнить отдельный Лист 03 (п. 11.2.1 Порядка заполнения декларации) |

| Лист 04 с кодом вида доходов «4» или «5» | Организации, получившие дивиденды от иностранных организаций | За каждый отчетный период и год, в котором был получен доход в виде дивидендов или процентов |

| Лист 05 | Организации, получившие доходы от операций с ценными бумагами (в т.ч. векселями) и ФИСС | За каждый отчетный период и год, в котором были получены доходы от таких операций |

| Лист 07 | Организации, получающие средства целевого назначения, перечисленные в Приложении № 3 к Порядку заполнения декларации. Это, например, ТСЖ, ЖК или ЖСК, получающие от собственников помещений в многоквартирных домах деньги на проведение капитального ремонта дома | За каждый отчетный период и год, в котором организация располагала средствами целевого назначения |

| Приложение № 1 к декларации | Организации, у которых были доходы или расходы, перечисленные в Приложении № 4 к Порядку заполнения декларации. Это, например: — доходы арендодателей в виде стоимости неотделимых улучшений, произведенных арендатором; — расходы на ДМС, обучение работников;- недостачи, если виновные лица не установлены | За каждый отчетный период и год, в котором у организации были такие доходы и расходы |

| Приложение № 2 к декларации | Организации (кроме ООО), выплачивавшие дивиденды физическим лицам | За год, в котором были выплачены дивиденды |

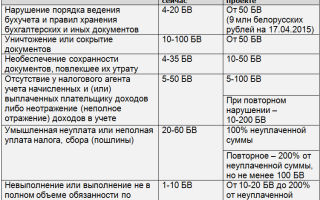

Если заполнение декларации по налогу на прибыль отличалось пренебрежением к существующим правилам или нарушением сроков, то владелец компании или лицо, отвечающее за отчетность, должно заплатить штраф в размере 5% от указанных доходов.

Источник: https://yuristotboga.com/nalogi/zapolnenie-deklaracii-po-nalogu-na-pribyl.html

Тонкости декларации по налогу на прибыль при выплате дивидендов

Пик выплаты дивидендов приходится на второй квартал. Поэтому многие компании, акционерами которых являются другие юрлица, должны будут включить в состав полугодовой декларации по налогу на прибыль лист 03 и подраздел 1.3. И столкнутся с тем, что в инструкции к декларации можно найти ответы далеко не на все вопросы, связанные с их заполнением.

Компания должна включить в декларацию лист 03 «Расчет налога на прибыль, удерживаемого налоговым агентом (источником выплаты доходов)» начиная с того отчетного периода, в котором были выплачены дивиденды.

Поскольку декларация составляется нарастающим итогом с начала года, то, выплатив дивиденды, предположим, во втором квартале, организация должна представить лист 03 в составе декларации за полугодие, 9 месяцев и год.

Что касается подраздела 1.3, то здесь действует иной принцип. Этот подраздел заполняется только за те периоды, в последнем квартале (месяце) которого подлежал уплате в бюджет налог на прибыль, удержанный с дивидендов.

Лист 03 декларации

Раздел А заполняется не по каждой выплате дивидендов, а в целом по принятому решению о распределении дивидендов. Сведения о периоде, по итогам которого принято решение, указываются в строках 002-005.

Отметим, что составлены они не совсем корректно. Так, строка 004 вообще не заполняется, а показатель строки 003 не может принимать значение 1.

Дело в том, что решение о выплате промежуточных дивидендов может быть принято только по итогам квартала, полугодия или 9 месяцев.

В табличной части раздела А налоговый агент рассчитывает сумму налога на прибыль, которую нужно удержать при выплате дивидендов по конкретному решению акционеров. Общая величина исчисленного налога отражается в строке 140.

Если вся сумма распределенных дивидендов выплачивается акционерам в том же квартале (месяце), в котором принято решение о распределении дивидендов, то сумма налога, подлежащая уплате в бюджет, переносится в строку 160 листа 03, а затем и в подраздел 1.3.

Порядок заполнения декларации значительно усложняется, когда дивиденды выплачиваются поэтапно в течение нескольких кварталов (месяцев). В такой ситуации значения строк 140 и 160 будут отличаться.

В строке 160 налоговому агенту следует отразить ту сумму налога, которая начислена с дивидендов, выплаченных в последнем квартале (месяце) отчетного или налогового периода. А по строке 150 — сумму налога, исчисленного с дивидендов, выплаченных в предыдущие отчетные (налоговые) периоды.

То есть показатель строки 150 рассчитывается как сумма величин, отраженных по строке 160 всех предыдущих отчетных периодов.

НА ЦИФРАХ. В первом квартале акционерное общество выплатило первую часть дивидендов. Сумма удержанного налога на прибыль составила 10 000 рублей. Оставшаяся часть дивидендов, с которых был уплачен налог в сумме 5000 рублей, была перечислена во втором квартале. В декларации за первый квартал будут заполнены строка 140 (15 000 рублей) и строка 160 (10 000 рублей).

В полугодовой декларации показатель строки 140 не изменится, а в строке 160 будет отражена сумма в размере 5000 рублей, которую налоговый агент должен перечислить в бюджет во втором квартале. В строку 150 будет перенесен показатель из строки 160 раздела А листа 03 декларации за предыдущий отчетный период — 10 000 рублей.

В декларации за 9 месяцев и за год показатели строк 140 и 150 будут равны, поскольку исчисленный налог полностью перечислен в бюджет.

Подраздел 1.3 раздела 1 декларации

Налоговый агент обязан перечислить в бюджет сумму удержанного с дивидендов налога на прибыль в течение 10 дней со дня выплаты дохода (п. 4 ст. 287 НК РФ).

Иногда дивиденды выплачиваются в одном отчетном периоде, а последний день срока перечисления налога в бюджет приходится на следующий отчетный период. Несмотря на это, подраздел 1.

3 включается в декларацию за тот период, в котором фактически выплачены дивиденды.

Дело в том, что суммы налога, подлежащие уплате, которые отражены в строке 160 раздела А листа 03 декларации, должны соответствовать данным подраздела 1.3 декларации за один и тот же отчетный период. Поэтому вся сумма налога, которая проставлена в строке 160 раздела А листа 03 в декларации, должна быть указана и в подразделе 1.3 за тот же отчетный период.

Спецрежимники тоже должны удерживать налог

Лист 03 и подраздел 1.3 заполняют даже те организации, которые сами не уплачивают налог на прибыль. Например, компании, применяющие «упрощенку» или уплачивающие ЕНВД. Поскольку такие налогоплательщики не освобождены от исполнения обязанностей налоговых агентов, то при выплате дивидендов юрлицам они обязаны удержать налог на прибыль и отчитаться в общеустановленном порядке.

Источник: https://www.gazeta-unp.ru/articles/26353-tonkosti-deklaratsii-po-nalogu-na-pribyl-pri-vypl

Декларация по прибыли где отражаются дивиденды выплаченные физ лицу пример 2018 — Адвокатское бюро Вершина

В соответствии с пунктом 1 статьи 226 НК РФ, российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в пункте 2 данной статьи, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную согласно положениям статьи 224 НК РФ, с учетом особенностей, предусмотренных настоящей статьей, выступая в качестве налоговых агентов. Исключение составляют доходы, в отношении которых исчисление и уплата НДФЛ осуществляются в соответствии со статьями 214.1, 214.3, 214.4, 214.5, 214.6, 226.1, 227, 227.1 и 228 НК РФ (п. 2 ст. 226 НК РФ). Дивиденды, выплаченные в 2015 году (в том числе и из прибыли 2014 года), облагаются НДФЛ по общей ставке 13% (п. 1 ст. 224 НК РФ, с 1 января 2015 года пункт 4 статьи 224 НК РФ утратил силу).

Пунктом 17.1 раздела XVII Порядка заполнения Приложения № 2 к Декларации также установлено, что Приложение № 2 к налоговой декларации по налогу на прибыль организаций заполняется лицами, признаваемыми налоговыми агентами в соответствии со статьей 226.

1 НК РФ, при осуществлении операций с ценными бумагами, операций с финансовыми инструментами срочных сделок, операций РЕПО с ценными бумагами и операций займа ценными бумагами, а также при осуществлении выплат по ценным бумагам российских эмитентов. При этом, как указано в абзаце втором пункта 17.

1, сведения о доходах физического лица, выплаченных ему налоговым агентом, составляются только за налоговый период.

Ао выплатило дивиденды: заполняем декларацию налогу на прибыль

Внимание

Данные о выплаченных другим организациям дивидендах и удержанном с них налоге на прибыль ООО должно отразить в декларации п. 3 ст. 275 НК РФ, п. 1.

1 Порядка заполнения декларации: за отчетный период, в котором выплачены дивиденды; за следующие отчетные периоды года, в котором выплачены дивиденды; за год, в котором выплачены дивиденды.

Для отражения данных о дивидендах надо заполнить: раздел А и раздел В Листа 03.

В Листе 03 отражаются дивиденды, выплаченные по одному решению собственников. Если в течение года вы платили дивиденды по нескольким решениям, то по каждому из них надо заполнить отдельный Лист 03 п.

11.2.1

Важно

Порядка заполнения декларации; подраздел 1.3 разд. 1 Листа 01. Заполнение Листа 03 декларации по налогу на прибыль Раздел А Листа 03 Если вы выплачиваете дивиденды только российским организациям, то при заполнении раздела А Листа 03 укажите п.

Дивиденды в декларации: налоговики дали разъяснения

Источник: http://kvirinal.ru/deklaratsiya-po-pribyli-gde-otrazhayutsya-dividendy-vyplachennye-fiz-litsu-primer-2018/

Налог на прибыль на дивиденды для юридических лиц и физических: декларация, платежка, обязанность исчислить и уплатить

Вся сумма прибыли предприятия, оставшаяся после выплаты налогов, должна быть распределена между участниками (акционерами). Раздел производится в соответствии с размером акций (долей), принадлежащих каждому участнику .

Эти доходы носят название дивидендов (ст.43 ч.1 НК РФ). К ним можно отнести и проценты, выплачиваемые по привилегированным акциям, или от зарубежных организаций, если они рассматриваются как дивиденды по законам зарубежных стран.

Выплата дивидендов по налогу на прибыль

Распределение дивидендов производится согласно ФЗ № 208 «Об акционерных обществах», подписанному 26.12.1995 г. ООО могут сами выносить решения, связанные с вопросом разделения полученной прибыли между своими участниками. Некоторая часть прибыли выделяется получателям в соответствии с их долями.

Ставка устанавливается на основании того, относятся ли получатели дивидендов к категории юридических или физических лиц, имеют ли статус резидентов или нерезидентов. Налоги с суммы дивиденда с целью перечисления их в бюджет удерживает сама компания, выплачивающая деньги. Ее рассматривают как налогового агента для физлиц.

Ставка варьируется и имеет разные значения для резидентов или нерезидентов.

Резидентом считается лицо, пребывающее в Российской федерации более 183 дней за весь последний год. Статус резидента не зависит от гражданства.

Самому учредителю уплачивать налог на прибыль не нужно, так как дивиденды выделяются ему после начисления налога. При передаче дивидендов в форме имущества, а не денег, обязанность по налогу передается получателю.

Налог на прибыль обязаны выплачивать и юридические лица. Не имеет значения, какой режим налогообложения ими используется.

Ставки налогообложения

Для установления размера налога на прибыль по дивидендам используются ставки 0%, 9%, 15%.

- Ставка 0% применима, если компания, которой полагаются дивиденды, на день вынесения решения о выплате является собственником более 50% акций Уставного капитала или обладает депозитарными расписками суммой больше 50% от общего объема дивидендов. Срок обладания акциями должен при этом превышать 365 дней подряд.

- Если российский участник получает дивиденды от зарубежной компании, то ставка составляет 15%. Если условиями «Договора об избежании двойного налогообложения», подписанного Россией и этим государством, определена другая ставка, то именно по ней следует определять размер налога.

Для целей начисления, удержания и выплаты налога на прибыль необходимо учитывать следующие факторы:

- основания для выплаты дивидендов;

- статус их получателя (российская или иностранная компания);

- наличие других дивидендов от других источников за последний год (годы);

- наименование налогового агента.

Дивиденды обычно начисляются за поступления по объему вклада или доли в Уставном капитале или по акциям. Законом приняты следующие размеры ставок:

- 0% или 13% — при перечислении дивидендов российским предприятиям;

- 15% — перечисление зарубежной компании, если международными договорами не применяется другая ставка;

- 15% — в особых ситуациях, если агент – депозитарий.

Когда получателями становятся физические лица-собственники компании, то применяется ставка 9%. Начисляется налог на дату фактического перечисления средств на счет акционера. Отчет передается в налоговые органы в виде формы 2НДФЛ.

Когда дивиденды выделяются юридическим лицам, то применимы ставки 0% и 9%. Даже если организация пользуется специальным режимом (пр. УСН) при исчислении налогов, это не касается дивидендов. 9% ставка относится к предприятиям, использующим общий режим.

Как оформить декларацию по дивидендам

После исчисления и выплаты налога предприятие обязано предоставить об этом отчет в налоговую инспекцию в виде декларации.

Она должна отражать информацию по:

- тому периоду, когда дивиденды выплачиваются участникам;

- другим отчетным периодам того года, когда перечисляются дивиденды;

- тому году, когда производятся выплаты.

Требуется вписать сведения в лист 03 (разделы А и В), где нужно отразить дивиденды, перечисленные по одному решению общего собрания учредителей. Для каждого отдельного решения требуется заполнить новый лист 03.

Оформление раздела А (лист 03). Если дивиденды направляются на адреса только российских предприятий, вписывается значение «Категории налогового агента» — «1».

Переходим к полю «Виды дивидендов»:

- Цифрой «1» отмечается перечисление промежуточных дивидендов.

- Цифрой «2» — начисления по итогам за год.

Далее потребуется отразить «Код налогового периода». Здесь нужно выбрать из тех же значений кодов, которые использовались при заполнении титульного листа. Для поля «Отчетный год» вписывается год, когда перечисляются дивиденды.

Далее производится построчное заполнение:

| 001 и 010 | выделенных дивидендов (Д1) |

| 020 | участникам-предприятиям |

| 021 | облагаемая по ставке 0% |

| 022 | облагаемая по ставке 13% |

| 030 | начисленные физлицам |

| 080 | всего объема дивидендов |

| 081 | сумма дивидендов, которая облагается налогом на прибыль (Д2) |

| 090 | разница строчек 001 и 081 |

| 100 | значение строки 091, умноженное на 13% |

| 110 | налога с суммы строчки 001 и уже перечисленных за предыдущий период; |

| 120 | налога со значений, указанных в строке 001 за последний квартал текущего периода |

Заполнить раздел В листа 03 требуется отдельно по каждому предприятию, отраженному в разделе А, в том числе и с налогообложением по ставке 0%:

- поле «Тип» — «00»;

- строчка 050 – размер дивидендов участнику;

- строчка 060 – размер удержанного налога.

Далее нужно перейти к заполнению листка 01 в разделе 1. Общий размер налога с дивидендов за отчетный месяц вписывается в поле подраздела 1.3:

- строчка 010 – «1»;

- 01 – 21 представляют график по налоговым выплатам по дивидендам в соответствии с НК РФ (обычно выплачиваются на следующий день после начисления);

- 040 – суммы налогов к выплате для этих дат.

Бланк декларации можно скачать здесь.

Образец заполнения декларации

Понятие налогового агента

Лицо, в обязанности которого входит задача исчислять, удерживать и выплачивать налоги в бюджет государства за налогоплательщика, называется налоговым агентом.

- На территории нашей страны эти агенты действуют в случаях, перечисленных в гл. 25 НК РФ. Обычно это происходит при начислении дивидендов сторонним предприятиям или участникам. Налоговый агент обладает теми же правами, что и налогоплательщик.

- Когда получателем дивидендов стал акционер, то в роли налогового агента выступит эмитент, реестродержатель, депозитарий, доверительный управляющий.

Компания играет роль налогового агента по налогу на прибыль, в тех ситуациях:

- если оно перечисляет суммы дивидендов контрагентам, действующим как на территории РФ, так и за рубежом;

- платит дивиденды по ценным государственным бумагам юридическим лицам, среди которых встречаются и нерезиденты РФ;

- оплачивает разные типы доходов иностранным компаниям, имеющим или не имеющим представительства в РФ.

Российское предприятие приобретает обязанность выступить налоговым агентом после того, как дивиденды перечислены иностранным лицам, но лишь только если дивиденды отправлены не эмитентом. Когда дивиденды перечисляет российский посредник, то обязательство удержать и выплатить налог переходит к нему.

Кроме расчета, удержания и перечисления на счета Федерального казначейства налогов с сумм, выплачиваемых налогоплательщиками, агент должен:

- При возникновении ситуации, когда отсутствует возможность удержать налог или у налогоплательщика образовалась задолженность, сообщить об этом в местное отделение ИФНС в срок не более 1 месяца после установления такого факта.

- Производить и учитывать все начисленные и выплаченные доходы и налоги по ним.

- Предоставлять в налоговую инспекцию отчетную документацию для контроля за правильностью ведения расчетов, удержаний и выплат налогов.

- Сохранять документацию по данным операциям в течение 4 лет.

Налоговый агент при работе с налогами должен действовать так же, как и налогоплательщик. При неуплате на него возлагаются такие же санкции.

Про дивиденды в налоговой отчетности расскажет видео ниже:

Источник: http://uriston.com/kommercheskoe-pravo/yuridicheskie-litsa/aktsii/nalog-na-pribyl-po-dividendam.html